Что такое счет-фактура и для чего она нужна

Счет-фактура — это бухгалтерский документ, удостоверяющий факт отгрузки товаров или оказание услуг и их стоимость. Она необходима для подтверждения суммы НДС как по реализации продукции (услуг), так и для подтверждения факта покупки и входящего НДС. На данных счета-фактуры формируются Книги покупок и продаж для учета НДС в налоговом органе.

Счет-фактура выставляется (направляется вместе с товаром или по почте) продавцом покупателю (заказчику) после приема товара или услуги. Счет-фактура имеет строго определенный формат, утверждённый постановлением Правительства РФ от 26.12.2011№ 1137.

Вид счета-фактуры

Первый вид документа называется стандартная счет-фактура. Она выставляется продавцом в случае отгрузки товара или оказании услуг. Стандартный вид счета-фактуры выставляется в случае полной оплаты товара или услуги со дня отгрузки товара, выполнения работы, но не позднее 5-ти календарных дней.

Также такая форма счет-фактуры выставляется в случае возврата товара поставщику.

Второй вид документа называется авансовая счет-фактура, которая выставляется в случае предоплаты в счет будущей поставки. Данная форма не должна иметь таких данных, как грузоотправитель, грузополучатель, количество товара, услуг, цена и единица измерения. Зато такие данные как: данные расчетно-платежного документа в ней должны обязательно присутствовать.

Обязательные реквизиты счета-фактуры

Основные требования по заполнения счета-фактуры прописаны в статье 169 НК РФ. Счет-фактура должна содержать в себе обязательные реквизиты (для ее принятия в налоговом учете и утверждения в налоговом органе):

- порядковый номер и дата составления.

Порядковые номера могут быть в любом виде, в котором хочется их видеть продавцу. Главное они должны быть по возрастающей и сквозные. Если организация нарушала систему порядковых номеров (например, после 66,67 выдала счет-фактуру под номером 15). То данный факт не как не отразиться на налоговом вычете.

Счет-фактуру выставляют в течение пяти календарных дней с момента отгрузки товаров, оказания услуг. Это правило прописано в постановлении Правительства РФ от 26 декабря 2011 г. № 1137 в подпункте «а» пункта 1 приложения 1 и в пункте 3 статьи 168 Налогового кодекса РФ.

- наименование продавца, его адрес и идентификационные номера;

- наименование покупателя (заказчика), его адрес и идентификационные номера.

Наименование продавца (покупателя) прописывается в полном или сокращенном виде в соответствии с учредительными документами. Адрес прописывается полный с индексом в том виде, как он прописан в Уставе компании.

- наименование грузоотправителя и грузополучателя, его адрес.

Данные по грузоотправителю и грузополучателю прописываются только в случае реализации товара. Если грузоотправителем является продавец, то полный адрес грузоотправителя прописывать не нужно, достаточно указать в строке «он же». Если вы все-таки пропишите полностью полное или сокращенное наименование, почтовый адрес, то это не будет являться ошибкой.

Данные по грузополучателю необходимо указывать полностью: наименование, адрес в соответствии с уставными документами. Вне зависимости является ли грузополучатель и покупатель одним и тем же лицом или нет.

- название проданных товаров или описание оказанных услуг, единица их измерения.

- количество проданных товаров или объем оказанных услуг;

- валюта документа.

В счете-фактуре необходимо указать код валюты документа, в соответствии с Общероссийским классификатором валюты.

а) 643- российский рубль, если цена документа в рублях;

б) 840- доллар США, если цена документа в долларах;

в) 978- евро, если цена документа в евро.

- цена за единицу товара или услуги без учета налога;

- полная стоимость проданных товаров, оказанных услуг;

- налоговая ставка;

Налоговая ставка налога НДС бывает 0%, 10%, 18%. Если организация работает на упрощенке или освобождена от уплаты НДС по каким-либо другим причинам, данное значение заполняется словами «Без НДС».

- полная стоимость товаров, оказанных услуг с учетом суммы налога;

- страна происхождения товара и номер таможенной декларации – только для импортных товаров.

Зачем нужна счет-фактура

Так для кого и зачем нужна счет-фактура? В первую очередь она нужна для подтверждения, исходящего НДС при продаже товара, оказании услуг, а также для списания, входящего НДС при покупке товара, услуг.

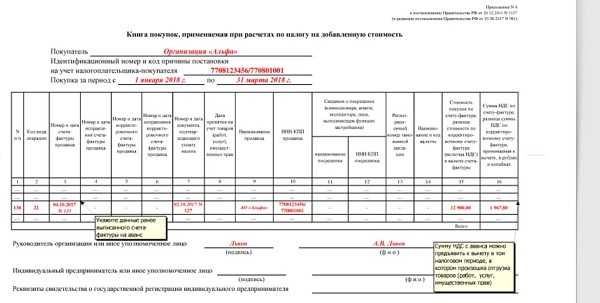

При продаже мы регистрируем исходящую счет-фактуру в Книге продаж, при покупке мы регистрируем входящую счет-фактуру в Книге покупок. Данные декларации по НДС заполняются на основании этих Книг.

Обязательно необходимо помнить: Организации, применяющие УСН и ЕНВД, не обязаны выписывать счет-фактуру; по предоплате, которая получена для оплаты товара или услуг, отгрузка (выполнение) которых будет осуществлена позднее 5-ти календарных дней со дня оплаты, необходимо выписать авансовую счет-фактуру; в случае выявления ошибок вносить исправления нужно корректировочной счет-фактурой.

Также читайте на сайте:

www.buxprofi.ru

Зачем нужна счет-фактура

Зачем нужна счет-фактура

Счёт-факту́ра — это документ, удостоверяющий фактическую отгрузку товаров или оказание услуг и их стоимость.

Бланк счет-фактуры строго установленного образца (формата),оформляемый продавцом товаров (работ, услуг), на которого в соответствии с налоговым кодексом РФ возложена обязанность уплаты в бюджет

Что представляет собой счет-фактура

Это специально заполненный бланк, в котором продавец указывает информацию о товаре и его стоимости при продаже покупателю-налогоплательщику.

Счет-фактура используется, как правило, в крупных оптовых закупках. Знать об этом документе должен как покупатель, так и продавец, поскольку в противном случае можно либо потерять значительные суммы денег (если вы выступаете в роли покупателя и плательщика НДС), либо получить проблемы с налоговыми службами (если вы выступаете в роли продавца и не выписали

Счет-фактура составляется по специальной форме, в ней учтены следующие данные о продавце, покупаете и товаре:

наименование, ИНН и адрес продавца;

аналогичные данные о покупателе;

данные о грузоотправителе;

валюта, в которой осуществлялся перевод средств;

сумма;

таблица с наименованием товаров, количеством и их ценой.

Счет-фактура содержит практически полную информацию о сделке купли-продажи.

Зачем нужна счет-фактура

Счёт-фактура применяется только для налогового учета НДС, она содержит в себе информацию о наименовании и реквизитах продавца и покупателя, перечне товаров или услуг, их цене, стоимости, ставке и сумме

Покупатель любого товара выплачивает НДС – налог на добавленную стоимость, который каждый продавец уже включает в цену своего товара. Однако государство предоставляет возможность получить налоговый вычет по НДС. Он может быть предоставлен юридическим лицам в случае крупных оптовых закупок, а также просто при больших тратах на товары. Этот налоговый вычет позволяет компании сохранить огромные средства при выплате налогов, поэтому счет-фактура считается крайне важным и интересным документом.

В некоторых случаях, когда покупатель не является налогоплательщиком – то есть не выплачивает ежегодно государственные выплаты и не оформляет налоговую декларацию – счет-фактура может и не оформляться. Тем не менее, чтобы это было законно, требуется письменное согласие, подписанное обеими сторонами сделки купли-продажи. Таким образом, если вы выступаете в роли продавца, единственной возможностью не выписывать счет-фактуру для вас является письменное соглашение, составленное вместе с покупателем. В противном случае покупатель может подать на вас иск, а на вас будет наложен немаленький штраф.

Как используется счет-фактура

Заполнить счет-фактуру можно как от руки, так и на компьютере. Однако все введенные данные должны быть безоговорочно точны. За более подробными инструкциями обращайтесь к 169 статье Налогового кодекса – там подробно описаны правила заполнения бланка.

Когда покупатель получает счет-фактуру за свою очередную покупку, он регистрирует это в своей книге покупок. Эти записи, а также выписанный счет, учитываются при составлении налоговой декларации. Таким образом, подавая декларацию, покупатель указывает, что имеет право на получение налогового вычета по НДС.

Скачать бланк счет-фактуры здесь

Заполнить и скачать счет-фактуру здесь

Зачем нужен счет-фактура

Актуально на: 19 сентября 2017 г.

Зачем нужен счет-фактура? Откуда берется необходимость его составлять? Ведь это не договор, без которого невозможно совершить сделку, не счет, который выставляют на оплату, и не первичный документ с точки зрения Закона «О бухучете», которым можно было бы подтвердить передачу (отгрузку) товаров, выполнение работ, оказание услуг (пп. 6,7 ч. 2 ст. 9 Закона от 06.12.2011 N 402-ФЗ). Так, для чего нужен счет-фактура?

Счет-фактура – это документ, на основании которого покупатель может принять к вычету предъявленные продавцом товаров (работ, услуг), имущественных прав суммы НДС (п. 1 ст. 169 НК РФ). По сути это главное предназначение счета-фактуры, поэтому для покупателей – плательщиков НДС он играет большую роль.

Получив от продавца правильно составленный счет-фактуру, в котором нет ошибок, препятствующих налоговикам точно определить продавца, покупателя, наименование товаров (работ, услуг), их стоимость, налоговую ставку, сумму налога, предъявленную покупателю, последний будет вправе принять указанную в счете-фактуре сумму НДС к вычету или включить налог в стоимость приобретенных товаров, работ, услуг (п. 2 ст. 169 НК РФ). При условии, что документы, подтверждающие принятие их на учет тоже есть, к примеру, товарная накладная или акт (п. 1 ст. 172 НК РФ).

Счет-фактура для продавца

Обязанность по выставлению счетов-фактур прямо предусмотрена НК РФ для всех плательщиков НДС при совершении ими операций, являющихся объектом обложения этим налогом (п. 3 ст. 169 НК РФ). Составляются счета-фактуры по утвержденной форме (Приложение N 1 к Постановлению Правительства РФ от 26.12.2011 N 1137). Они могут быть выставлены как на бумаге, так и «электронно». Но об использовании электронных счетов-фактур надо предварительно договориться с покупателем (п. 1 ст. 169 НК РФ).

На основании счетов-фактур продавец отражает в бухучете начисление НДС при отгрузке товаров и при получении аванса от покупателя, а также принимает к вычету начисленный НДС с аванса. То есть и для продавца счет-фактура является важным документом с точки зрения учета.

Соглашение о невыставлении счетов-фактур

Если у плательщика НДС есть контрагенты, не являющиеся плательщиками НДС (применяющие специальные налоговые режимы) либо освобожденные от обязанностей плательщика НДС, то он может заключить с каждым из них письменное соглашение о невыставлении счетов-фактур (пп. 1 п. 3 ст. 169 НК РФ). Ведь таким контрагентам счета- фактуры не особо и нужны, вопрос принятия НДС к вычету для них не актуален.

В такой ситуации контрагент, применяющий «доходно-расходную» УСН, не получающий счета-фактуры, будет вправе учитывать сумму НДС в расходах на основании иных документов, свидетельствующих об уплате налога (Письмо Минфина России от 08.09.2014 N 03-11-06/2/44863). Хотя бы платежного поручения.

Также читайте:

glavkniga.ru

Счет-фактура: для чего она нужна?

Счет фактура – это документ, который применяют при расчетах по НДС (налогу на добавленную стоимость). Для чего он нужен? Счет-фактура необходим для того, чтобы продавец правильно начислил НДС к уплате в бюджет, а покупатель принял сумму этого налога к вычету.

Оформлять этот документ всех плательщиков НДС обязывает Налоговый кодекс РФ. Он необходим для правильного учета расчетов по налогу на добавленную стоимость.

Ответ на вопрос: «Что такое счет фактура?» содержится в статье 169 Налогового кодекса РФ. Цитата из документа:

Счет-фактура — это документ, который является основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), … сумм налога к вычету …

Счет-фактура нужен как для продавца товаров, работ или услуг, так и для покупателя. Продавец по этому документу начисляет НДС к уплате в бюджет. Покупатель – принимает этот налог к вычету.

Что такое счет-фактура для продавца

Для чего нужна счет фактура продавцу? На основании этого документа продавец определяют сумму НДС, которую надо начислить к уплате в бюджет. Поэтому в счете указывают название товаров, работ или услуг, их количество, стоимость за одну единицу, стоимость всей партии, ставку и сумму НДС по ним.

При передаче товаров, работ или услуг покупателю продавец должен оформить счет-фактуру. Его формируют в 2-х экземплярах. Первый остается у продавца, второй передается покупателю.

Бланк счета-фактуры утвержден Постановлением Правительства РФ от 26.12.2011 № 1137. Его можно оформлять как в бумажном, так и в электронном виде.

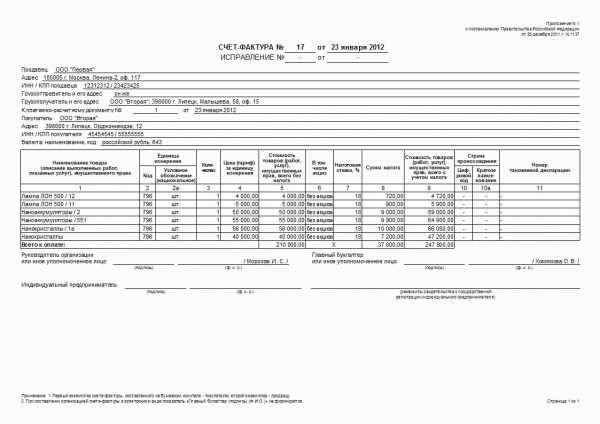

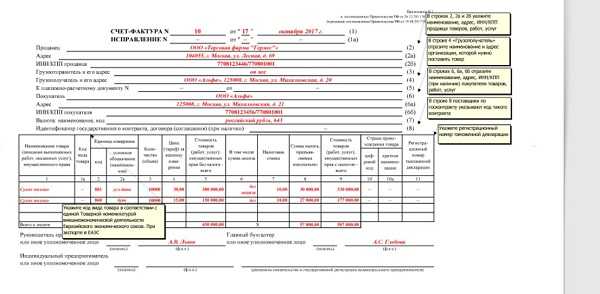

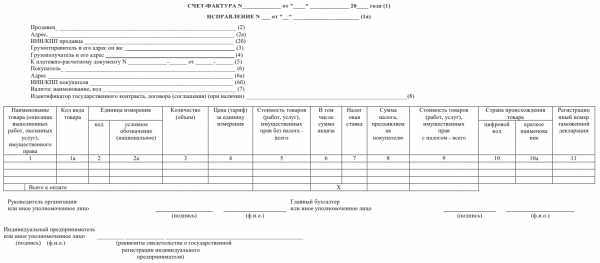

Вот образец бланка счета-фактуры:

.

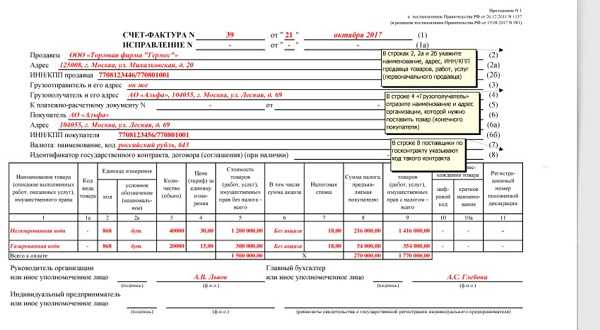

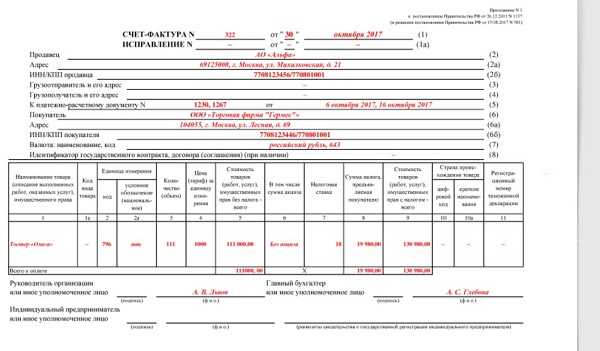

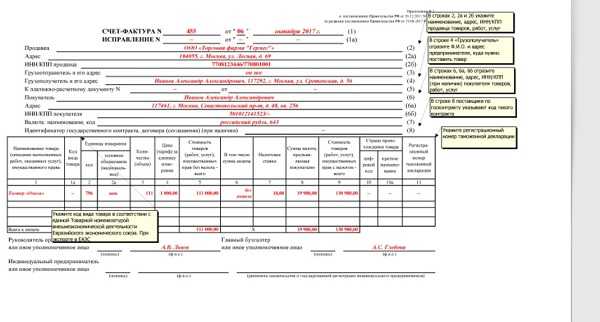

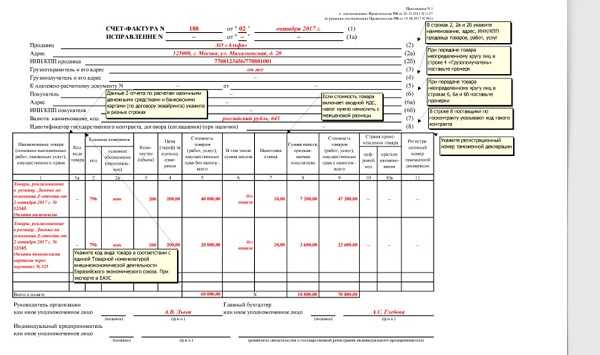

В зависимости от характера той или иной операции он может быть оформлен по-разному. Приведем образцы счетов-фактур, которые оформляют при продаже:

- отгрузка товаров по договору поставки

.

- отгрузка товаров в счет аванса

.

- продажа товаров предпринимателю ИП

.

- продажа товаров, облагаемых по разным ставкам НДС

.

- продажа товаров в розницу

.

Документ разрешается заполнять:

- с помощью компьютера;

- ручным способом;

- комбинированным способом (частично на вычислительной технике, частично ручным способом).

Если нужно в документ можно внести дополнительные данные и реквизиты. То есть – дополнить счет строками или графами. Новые реквизиты должны находиться после подписей директора и главного бухгалтера или перед табличной частью документа. Новые столбцы не нужно вставлять в середину. Их нужно добавлять слева или справа. Установленную последовательность столбцов нарушать нельзя.

Если вы решили оформлять документ в электронном виде, то об этом нужно договориться с контрагентом. При этом у вас и у него должны быть средства приема и обработки электронного документа, которые совместимы друг с другом.

Что такое счет-фактура для покупателя

Для чего нужна счет фактура для покупателя? Как мы уже говорили, счет фактура — это документ, который позволяет покупателю принять НДС к вычету и снизить сумму налога к уплате в бюджет.

Главное – в документе должны быть правильно заполнены все необходимые реквизиты. Без этого вычет по НДС невозможен.

Для того, чтобы обязать контрагента-поставщика оформить счет-фактуру, пропишите такую обязанность в договоре поставки. Кроме того, укажите там и ответственность за то, что он не будет передан вовремя или будет содержать ошибки.

Это можно сделать в разделе договора «Обязанности поставщика». Пропишите там, что не позднее 5 календарных дней с момента отгрузки товаров поставщик обязан предоставить на товар счет-фактуру, который оформлен по правилам установленным налоговым законодательством. Если в этот срок счета-фактуры не будет или в нем есть ошибки, препятствующие вычету НДС, продавец обязан заплатить неустойку. Сумму неустойки также пропишите в договоре. Это может быть, например, процент от общей стоимости поставки.

Образцы правильно заполненного бланка счета-фактуры смотрите выше. Получив документ, покупатель обязан зарегистрировать его в специальной книге покупок. Записи в книге выглядят так (регистрация счета фактуры на аванс):

.

www.buhsoft.ru

Счет фактура 2019

Что это за документ

В процессе приемки товаров или услуг поставщики, среди прочих документов, направляют заказчику такой регистр, как счет фактура — что это такое простыми словами? Счет фактура — это документ, который подтверждает факт отгрузки товаров (оказания услуг), а также их непосредственную стоимость.

СФ применяется во взаиморасчетах между сторонами преимущественно в России и некоторых странах СНГ. Как выглядит счет фактура и каким образом он заполняется, расскажем ниже.

Законодательством установлен формальный вид СФ, закрепленный в ПП РФ № 1137 от 26.12.2011. Документ передается заказчику по факту приемки продукции. СФ может быть подписан и передан продавцом покупателю как в бумажном, так и в электронном формате. Если поставщик выбрал электронный вид передачи, ему необходимо подписать регистр ЭЦП и воспользоваться системой электронного документооборота и формой, строго регламентированной налоговой службой.

Выделяют два вида:

- Стандартная. Формируется поставщиком по факту поставки продукции в случае полной оплаты за товар. Срок выставления не должен превышать 5 дней с момента фактической приемки.

- Авансовая. Заполняется в том случае, если по договору предусмотрена предоплата за будущую поставку. В этом регистре в обязательном порядке необходимо отметить информацию о платежной документации (платежное поручение и т. п.).

Зачем нужен счет фактура

СФ — это, в первую очередь, бухгалтерский и налоговый регистр, который подтверждает сумму НДС по реализованным и приобретенным товарам и услугам, а также непосредственно саму покупку и определяет входящий налог на добавленную стоимость. Исходя из информации, представленной в СФ, заполняется (для подачи в территориальный ИФНС) книга покупок и продаж, в которой и фиксируются расчеты по НДС.

В свою очередь, на основании книг покупок и продаж формируется отчетная декларация по налогу на добавленную стоимость.

Общие правила заполнения

Счет фактура 2019 года выглядит следующим образом.

Процесс заполнения документа регулируется Налоговым кодексом РФ, а именно ст. 169 НК РФ.

При заполнении СФ в обязательном порядке необходимо указать определенные сведения:

- номер регистра по порядку и дату формирования;

- полные реквизиты (в том числе и банковские) покупателя и продавца, а также грузоотправителя и грузополучателя;

- предмет договора — наименование поставляемой продукции или оказываемых услуг;

- цены за товары и услуги без НДС, ставка и рассчитанная сумма налога на добавленную стоимость, конечная стоимость продукции;

- код расчетной валюты и страна-производитель товаров и услуг.

Подробно о заполнении СФ вы можете прочесть в нашей статье «Заполняем бланк счета-фактуры правильно».

gosuchetnik.ru

Для чего нужен счет-фактура? | Современный предприниматель

Один из важнейших документов по учету НДС – это счет-фактура. Бланк составляется при отгрузке продукции или же в случае оказания различных услуг либо выполнения работ. Однако не все продавцы обязаны заполнять эту форму, а только плательщики НДС. Для чего нужна счет-фактура и почему? Ответы – далее.

Зачем нужна счет-фактура по закону?

В соответствии с п. 1 ст. 169 Налогового Кодекса РФ счет-фактура – документ, дающий законное право компании-покупателю взять к вычету суммы НДС, выставленные продавцом при продаже продукции (работ или услуг). Но передача юридических прав на предмет сделки происходит согласно другим документам – договору, накладным, актам.

Можно ли назвать счет-фактуру первичным учетным документом? Согласно нормам ст. 9 Закона № 402-ФЗ от 06.12.2011 г., а также пояснениям чиновников в Письме ФНС № ЕД-3-3/3537 от 28.10.2011 г., счет-фактура не считается первичным документом, так как используется исключительно для налоговых вычетов и составления деклараций по НДС. Так зачем нужна счет-фактура?

Как уже было сказано выше, это нормативное основание для вычетов по суммам НДС. Без наличия корректно сформированного счета-фактуры на сделку принять налог к вычету у фирмы-покупателя не получится.

Бланк документа не разрабатывается предприятиями самостоятельно, а утверждается на законодательном уровне (п. 8 ст. 169 НК). Актуальная форма регламентирована в Постановлении Правительства России № 1137 от 26.12.2011 (в ред. от 19.08.2017). В документе приводятся данные о компании-продавце, покупателе, предмете сделки, включая единицу измерения, цену, сумму и ставку по НДС, общую стоимость и пр.

Обратите внимание! Составлять счет-фактуру должны все налогоплательщики при совершении налогооблагаемых операций по НДС (п. 3 ст. 169 НК РФ). Если же контрагенты продавца не платят налог по причине освобождения или применения спецрежимов, по взаимной договоренности допускается составление письменного соглашения о том, что счет-фактуры не формируются (подп. 1 п. 3 ст. 169 НК РФ).

Для чего нужна счет-фактура продавцам?

Для учета счетов-фактур сторонами договора, сведения о них указываются в книге продаж (при выставлении форм) либо в книге покупок (при поступлении). Понятно, что предприятие-покупатель сможет применить вычет после того, как подтвердит свое право, то есть получит «на руки» счет-фактуру. Но зачем же обсуждаемый документ обязателен для продавца?

Очень просто, как и покупатель, продавец является участником сделки. На практике это означает, что при реализации налогооблагаемой продукции фирма-поставщик обязана начислить НДС по используемой расчетной ставке. А для того, чтобы это сделать, потребуется предварительно выставить на сумму реализации счет-фактуру.

Дополнительно составление счета-фактуры необходимо и при перечислении покупателем авансов. Даже если в течение квартала предоплата «закроется» отгрузкой, поставщик обязан сначала заполнить счет-фактуру на аванс, а уже затем на реализацию. Если это нормативное требование не соблюдать, у организации могут возникнуть проблемы с контрольными органами.

spmag.ru

Счет-фактура: секреты для начинающих

Не каждый начинающий предприниматель знает о том, какие функции выполняет счет-фактура и насколько важен этот документ для компании. Да, это не договор, без которого нельзя совершить сделку, не счет, выставляемый на оплату. Так для чего нужен счет-фактура?

Не каждый начинающий предприниматель знает о том, какие функции выполняет счет-фактура и насколько важен этот документ для компании. Да, это не договор, без которого нельзя совершить сделку, не счет, выставляемый на оплату. Так для чего нужен счет-фактура?

Что такое счет-фактура

Это специальный документ, который подтверждает реализацию (отгрузку) товаров или оказание услуг и их стоимость. Он заполняется строго по установленному законодательством образцу. В бланке указываются наименования и реквизиты продавца и покупателя, перечень товаров или услуг, их цена, стоимость, ставка и сумма НДС, а также прочие показатели. Вместе со счетом-фактурой также оформляются акты выполненных работ (услуг), приема-передачи имущественных прав и т.п.

Зачем он нужен

Покупатель любого товара или услуги уплачивает НДС – налог на добавленную стоимость, сумму которого продавец (если он является плательщиком НДС) включает в стоимость своего товара (услуги). При этом государство предоставляет покупателю право на зачет суммы налога на добавленную стоимость, подлежащего уплате в бюджет, по фактически полученным товарам (работам, услугам). Это позволяет компании сократить налоговое бремя. А счет-фактура для плательщика НДС является основанием для отнесения налога в зачет.

Плательщики налога на добавленную стоимость обязаны вести реестр счетов-фактур по приобретенным ими товарам (работам, услугам), а также выставленных счетов-фактур по реализованным товарам (работам, услугам). Эти реестры – часть налоговой отчетности: по ним рассчитывается сумма налога, подлежащая уплате в бюджет.

Если юридические лица не платят НДС, тогда в счете-фактуре сумму налога не указывают и делают надпись «Без налога на добавленную стоимость».

Чем грозит незакрытый счет-фактура или его утеря

Налоговым кодексом РУз строго обозначено, что при отсутствии документов, подтверждающих факт отгрузки товаров, выполнения работ, оказания услуг, в том числе счета-фактуры, выручка от реализации и полученные доходы не признаются.

Также возможна ситуация, когда покупатель может отказаться подписать счет-фактуру на оставшуюся сумму сделки, в результате чего компания, оказавшая услуги или доставившая товар, понесет значительные финансовые убытки.

В случае утери счета-фактуры одной из сторон сделки она должна письменно или устно обратиться к покупателю или поставщику с просьбой о восстановлении утерянного документа. На практике обычно оформляется новый счет-фактура с надписью в верхнем углу «Дубликат», чтобы исключить возможность повторного отражения документа в бухгалтерском учете.

Кроме того, руководитель предприятия вправе назначить приказом комиссию по расследованию причин утраты первичных документов. Виновные лица привлекаются к ответственности в установленном законодательством порядке.

Как решить проблему утери счета-фактуры и первичной документации

Никак, пока компании используют бумажный документооборот для ведения деловой документации. Утеря документов, закрытие счетов-фактур задним числом и прочее – не единственные его недостатки. В то же время у электронного документооборота и, в частности, электронного счета-фактуры (ЭСФ) есть ряд неоспоримых преимуществ:

1) скорость и гарантия доставки. ЭСФ доставляются по интернету мгновенно и в любое время суток. Информационный посредник также обеспечит подтверждение того, что счет-фактура доставлен покупателю;

2) автоматизация работы бухгалтерии. Электронные счета-фактуры, подписанные электронной цифровой подписью, имеют такую же юридическую силу, как и бумажные аналоги. Они существуют в электронном виде, их не нужно распечатывать, ставить на них печати, вносить в бумажный учетный реестр;

3) экономия бумаги и средств на изготовление печати;

4) «прозрачность» оплаты и возможность просмотра жизненного цикла товара.

Несмотря на все плюсы электронного счета-фактуры и в целом электронного документооборота, большинство организаций в Узбекистане не решается перейти к его использованию. В соседнем Казахстане, например, с 1 января 2017 года счета-фактуры выписываются исключительно в электронном формате.

Отсутствие необходимого программного обеспечения и надежных информационных посредников является одной из причин, тормозящих развитие электронного документооборота в стране. Сегодня разработку подобного сервиса, способного выступить информационным посредником между покупателем и продавцом, минимизировав временные и материальные затраты обеих сторон, активно ведет компания Venkon Group.

Публикуется на правах рекламы.

gazeta.norma.uz