Эквайринг — что это такое простыми словами + дельные советы

Вы узнаете, что такое эквайринг, какие бывают виды эквайринга, а также как выбрать банк для подключения услуги эквайринга для начинающего бизнесмена

Здравствуйте, уважаемые читатели журнала ХитёрБобёр.ru! Сегодня речь пойдет о таком понятии, как эквайринг.

Мы разберемся, каким образом посредством использования эквайринга можно увеличить объемы продаж и расширить клиентскую аудиторию.

Также вы узнаете, от каких подводных камней может защитить подключение этой услуги для начинающих бизнесменов.

Присаживайтесь по-удобнее, мы начинаем!

1. Что такое эквайринг — определение и механизм обслуживания: особенности эквайринга без кассового аппарата

Для начала дадим определение термину эквайринг.

Эквайринг — это банковская услуга, позволяющая потребителям оплачивать покупку при использовании пластиковой карты, благодаря чему отпадает необходимость обналичивания денежных средств через банкоматы.

Такие виртуальные платежи существенно облегчают совершение покупки в Интернете и позволяют потребителям сократить время, необходимое для посещения ближайшего магазина.

Эквайринг для ИП может стать очень важным инструментом увеличения итоговой прибыли, так как покупатель с картой готов потратить больше денег в среднем примерно на 20%.

Например

Семейная пара Роман и Ольга отправились в супермаркет для покупки продуктов питания. В отделе бытовой химии в этот день была распродажа и большую пачку стирального порошка можно было приобрести со скидкой в 30%.

Для оплаты Роман взял зарплатную карточку, на которую недавно был перечислен аванс. Располагая необходимой денежной суммой, пара приняло единогласное решение сделать такую незапланированную покупку.

Алгоритм действий проведения операции эквайринга включает в себя несколько различных этапов.

Ниже представлены последовательные шаги на примере операций с POS-терминалами:

- активация платежной карты посредством её проведения по терминалу;

- отправка данных о владельце карты с целью проверки;

- списание определенной денежной суммы и перечисление её на счет оператора;

- выдача двух чеков — продавцу и клиенту;

- подпись чеков продавцом;

- выдача чека из кассы.

Договор о предоставлении услуги эквайринга заключается между торговой точкой, выступающей в качестве клиента и банковским учреждением. Оборудование, необходимое для выполнения условий составленного договора, должно быть предоставлено банком или агентом.

POS-терминал — это специальное устройство электронного типа, посредством использования которого возможен вариант проведения безналичного расчета пластиковой картой.

Такой аппарат состоит из монитора, системного блока, считывателя карты, печатающего устройства и фискальной части.

Функцию такого оборудования может выполнять кассовый аппарат или более компактные POS-терминалы. Экварийнг и кассовый аппарат — это достаточно дорогостоящая комбинация, которая больше подходит для успешных и уже раскрученных компаний.

Начинающим бизнесменам целесообразнее всего прибегнуть к использованию POS-терминалов.

Эквайринг без кассового аппарата может производиться двумя способами — при использовании стационарного или портативного POS-терминала, а также через веб-сайт по реквизитам банковской карты. POS-терминалы имеют сим-карту, наличие которой обеспечивает связь с банковским учреждением.

Мобильные терминалы способны считывать информацию с различных видов карт:

- дебетовые карты;

- кредитные карты;

- карты с магнитной лентой;

- чиповая карта.

К таким картам выдвигается одно единственное требование — наличие на счету достаточной денежной суммы, необходимой для оплаты стоимости покупки. Отсутствие связи с банком по техническим причинам также может стать препятствием для проведения оплаты.

Например

Андрей узнал от других сотрудников, что сегодня будет начислена зарплата на дебетовую карточку. После окончания трудового дня он прямиком направился в супермаркет, не догадавшись предварительно проверить личный счет через банкомат.

При проведении операции оплаты на кассе сотрудник супермаркета сообщил о невозможности завершить такую процедуру. Как выяснилось, заработная плата еще не пришла на карту и на счету оказалось недостаточно средств для оплаты покупок. От использования карты Андрею пришлось отказаться.

Развитие рынка эквайринга в России

На сегодняшний день услуги эквайринга в РФ находится еще в стадии развития в отличии от других стран, где процесс становления закончился достаточно давно.

Среди основных причин замедленного развития такого явления — низкий уровень финансовой и банковской культуры населения. Однако несмотря на определенные трудности, постепенно количество выпущенных банковских карт имеет устойчивую тенденцию к росту.

2. Кому и зачем может понадобиться услуга эквайринга без открытия расчетного счета

Предоставлять услуги эквайринга без открытия расчетного счета могут исключительно кредитные организации. В качестве потребителей могут выступать не только крупные торговые сети, но и начинающие индивидуальные предприниматели.

Продавцу эквайринг гарантирует целый ряд преимуществ:

- минимизация рисков, обусловленных возможностью получения фальшивой валюты;

- экономия на инкассации;

- увеличение прибыли;

- новое сотрудничество с более платежеспособными клиентами.

Покупателю эквайринг предоставляет возможность использовать средства, хранящиеся на карте. Также ему предоставлена возможность проведения очень быстрого и удобного расчета во время совершения покупки.

3. Основные виды эквайринга — ТОП-3 популярных вида

В рамках данной технологии существует три основных направления — торговый, мобильный и интернет-эквайринг.

1) Торговый эквайринг

Эти операции проводятся через специальные POS-терминалы. При выполнении такого действия средства поступают на счет предпринимателя. Поставщиком услуг при этом удерживается определенная сумма, размер которой определяется финансовым учреждением.

Изменение ставки и отмена лимитов по проведению операции плотно привязаны к обороту предприятия. Более подробно это мы уже описали в одной из своих статей про торговый эквайринг.

2) Мобильный эквайринг

Такая система первоочередно ориентирована на владельцев мобильных устройств. Благодаря ей возможен вариант совершения платежной операции при использовании смартфона. Мобильный эквайринг избавляет от необходимости делать привязку к конкретной торговой точки и позволяет оснастить терминалами всех сотрудников фирмы — даже тех, которые работают за пределами офиса.

На нашем сайте есть отдельная статья посвященная теме — мобильный эквайринг.

3) Интернет-эквайринг

Такой тип эквайринга позволяет произвести замену товара на деньги в любом интернет-магазине. Оплата покупки через карточку в режиме онлайн не предполагает использования специальных приложений и дополнительного оборудования.

Для проведения операции достаточно иметь доступ в Интернет. Защита персональных данных обеспечивается компанией-посредником, которая специализируется на сборе информации и последующей её рассылке в банк и продавцу.

Эквайринг на сайте позволяет одновременно задействовать огромное количество процессов. Пользователю при этом предоставлена возможность завершить покупку посредством нескольких кликов. Обо всем об этом вы можете прочитать в нашей отдельной статье интернет-эквайринг.

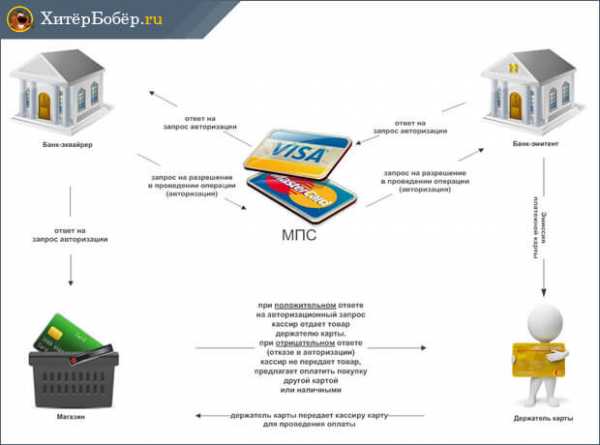

Наглядно работу эквайринга можно увидеть на схеме ниже:

4. Как выбрать банк для подключения услуги эквайринга — 7 практических советов от эксперта новичку

Выбирая банк, который может взять на себя функции эквайера, следует быть максимально внимательным. Предварительно следует тщательно изучить условия эквайринга, которые предлагает конкретное финансовое учреждения.

И только после сравнения с условиями других банков необходимо принимать окончательное решение.

Совет 1. Узнайте, какое оборудование предоставляет банк

Специальное оборудование и программное обеспечение влияют на скорость и безопасность проведения расчетов при использовании карты.

Возможные варианты применяемой аппаратуры выглядят следующим образом:

- POS-терминалы;

- импринтеры;

- процессинговые центры;

- кассовые аппараты;

- PinPad.

Наиболее бюджетным и эффективным решением является установка POS-терминалов. Использование кассовых аппаратов может быть сопряжено с дополнительными финансовыми нагрузками. Под PinPad понимается специальная панель для ввода защитного кода.

Совет 2. Обратите внимание на используемый вид связи терминала эквайринга с банком

Используемый вид связи терминала эквайринга с банком определяет скорость проведения транзакции. Существует несколько различных путей, по которым происходит запрос на снятие средств с карты — dial-up, GSM, GPRS, Ethernet, Wi-Fi.

При использовании связи Ethernet и Wi-Fi ответ приходит в течение 1-3 с. К технически быстрым способам также относится dial-up и GPRS. Последний вид связи дополнительно облагается тарифами оператора.

Совет 3. Поинтересуйтесь, с какими платежными системами работает банк

Конкретные банки взаимодействуют с определенными платежными системами. Для предприятия может оказаться очень выгодным решение об обслуживании карт клиентов с различным уровнем достатка. Потребительская аудитория благодаря этому будет иметь устойчивую тенденцию к расширению.

Совет 4. Внимательно изучайте договор эквайринга

Договор эквайринга содержит в себе все основные моменты взаимоотношений между поставщиком и потребителем услуг. Чтобы избежать неприятных сюрпризов при дальнейшем сотрудничестве, необходимо очень тщательно изучить свои права и обязанности перед эквайером.

В случае невыполнения последним своих непосредственных обязательств возможен вариант обращения в судебные инстанции. Договор в данном контексте будет выступать основным предметом рассмотрения дела.

Совет 5. Оцените уровень сервиса

Уровень предоставляемого сервиса оказывает непосредственное влияние на итоговую стоимость эквайринга. Среди возможных услуг следует отметить установку и дальнейшее обслуживание оборудования.

При проведение инструктажа сотрудники вашего предприятия должны получить ответы на такие вопросы:

- основные принципы работы оборудования;

- классификация реквизитов и карт;

- последовательность процедуры обслуживания покупателя;

- обучение процессу отмены авторизации;

- оформление возврата покупки;

- определение подлинности карты.

На заметку

Идеальной будет ситуация, при которой технический персонал банка мог бы проводить ремонт и замену оборудования круглосуточно семь дней в неделю.

Такой подход является признаком профессионализма и подтверждает высокий уровень квалификации поставщика услуг.

Пример из жизни

Предприниматель Алексей заключил договор о сотрудничестве с банком-эквайером. Через небольшой промежуток времени в магазине Алексея возникла внештатная ситуация — по техническим причинам была нарушена связь POS-терминала с банком.

Получив уведомление об этой проблеме, работники технической поддержки в максимально сжатые сроки устранили имеющиеся неполадки. В результате этого Алексей не потерял своих клиентов и его репутация как ИП не была запятнана.

Совет 6. Ознакомьтесь с финансовыми условиями обслуживания

Очень важным финансовым условием, на которое следует обращать внимание, является срок возмещения дохода предприятию. Средства на счет компании поступают в промежуток, эквивалентный 1-3 календарным дням.

Также необходимо оценить приблизительный размер расходов, которые несет предприятие за пользование услугой эквайринга. Итоговая цифра будет формироваться при учете совокупности различных факторов — установка оборудования, подключение услуги, аренда оборудования, ремонтные работы (при необходимости).

Совет 7. Изучите тарифы эквайринга банков

Тарифы эквайринга представлены в виде процентной ставки от стоимости товара или услуги. Такая комиссия взимается при совершении каждой транзакции.

Тарифы за факт пользования такой услугой формируются в зависимости от оборота предприятия, сферы деятельности организации, наличия или отсутствия лицензии на проведении операций и собственного процессингового центра.

Для расчёта индивидуальной комиссии воспользуйтесь сервисом Main Mine. Он позволяет рассчитывать и сравнивать тарифы на торговый эквайринг сразу для 30 наиболее востребованных банков и сервисов. Перейти к сравнению.

5. ТОП-9 банков по предоставлению услуги эквайринга

Для сравнения вы можете изучить тарифы на торговый эквайринг, которые предлагают различные учреждения финансового типа. С такой информацией можно ознакомиться ниже.

Тарифы популярных банков на предоставление услуги эквайринга представлены ниже в таблице:

Достаточно выгодные условия услуги эквайринга предлагает банк Открытие. Величина процентной ставки здесь будет варьироваться от 1,6 до 2,6%, которые будут сниматься при совершении каждой транзакции.

Другие банковский организации предлагают не менее выгодные условия. Ежемесячная стоимость предоставления оборудования во многом будет зависеть от количества рабочих мест на торговой точке и типа обслуживаемого программного обеспечения.

6. Эквайринг — за и против: обзор преимуществ и недостатков

Эквайринг является достаточно выгодной услугой для обеих сторон. Покупатель получает возможность проводить расчет при совершении покупки в максимально сжатые сроки.

Проследить за движением израсходованных средств можно при использовании чека, который выдаётся кассиром по завершении операции.

Владельцы торговых точек благодаря эквайрингу могут увеличить уровень продаж и привлечь более широкую клиентскую аудиторию. Вероятность получения фальшивых денежных средств при этом полностью исключается.

Среди преимуществ для обеих сторон сделки также следует отметить и такие моменты:

- улучшение имиджа компании;

- привлечение новых клиентов;

- безопасность хранения прибыли;

- снижение расходов на инкассацию;

- сокращение времени на подсчет доходов.

Из недостатков такого явления следует обратить внимание на комиссию, которая взимается банком-эквайером при совершении каждой операции.

Совет

Чтобы определить рентабельность и целесообразность подключения такой услуги, необходимо сопоставить доход магазина и частоту оплаты покупок при использовании пластиковых карт.

7. Заключение

Подключение эквайринга гарантирует увеличение доходов и позволяет привлечь новых клиентов. Такой инструмент очень удобен для всех участников рынка торговых и финансовых услуг.

Любая компания, которая заинтересована в росте и развитии собственного бизнеса, должна задуматься о предоставлении возможности оплачивать товары или услуги при использовании пластиковой карты.

Напоследок, посмотрите небольшое интересное видео о услугах эквайринга.

Если вы хотите поделиться интересными мыслями по этой теме или обсудить непонятные моменты, то можете оставлять свои замечания и пожелания в комментариях!

hiterbober.ru

что это такое простыми словами + банки, тарифы, отзывы

В статье рассмотрим, что такое эквайринг и как он работает. Разберем тарифы банков для ИП и ООО и виды терминалов. Мы подготовили для вас порядок подключения эквайринга онлайн и собрали отзывы о банках.

Понятие эквайринга простыми словами

Простыми словами определение эквайринга выглядит так:

Эквайринг — это получение предприятием безналичной оплаты от физических лиц (при помощи пластиковых карт).

Само слово произошло от английского acquire, что значит «получать». Давайте разберемся: кто, от кого, что и как получает? Итак, в эквайринге задействованы следующие лица:

- Продавец — любая организация в сфере торговли или услуг, которая заключает договор с банком на подключение эквайринга. Получая от банка терминалы для приема оплаты, продавец уплачивает банку комиссию.

- Банк-эквайер — устанавливает продавцу платежный терминал и получает комиссию за обслуживание. Техническая сторона процесса находится под его ответственностью.

- Банк-эмитент — организация, обслуживающая счет покупателя. Это банк, который выпустил и обслуживает пластиковую карту покупателя.

- Покупатель — держатель карты банка-эмитента и клиент продавца, оплачивающий услуги безналичным платежом.

Сегодня принимать к оплате банковские карты может любой магазин или предприятие в сфере услуг, даже если продавец не имеет стационарной точки и даже если он работает исключительно в интернете. Все это возможно благодаря трем видам эквайринга: торговому, мобильному и интернет-эквайрингу.

Торговый эквайринг

При торговом эквайринге продавец использует POS-терминал для получения оплаты с банковской карты клиента. Это направление эквайринга самое популярное, им могут пользоваться не только магазины, но и рестораны, салоны красоты и многие другие торговые точки.

Главное отличие торгового эквайринга от остальных видов — наличие POS-терминала. Того самого устройства, которое взаимодействует с карточкой клиента и отправляет нужную сумму на счет продавца.

Интернет-эквайринг

Покупки в интернет-магазинах не требуют от продавца установки дополнительного оборудования. Все, что нужно — это доступ в интернет и специальный интерфейс.

Интернет-эквайринг позволяет экономить на покупке или аренде терминала, предусматривает самую большую комиссию, по сравнению с другими видами эквайринга. Объясняется это повышенными требованиями к интернет-безопасности. Посредники, предлагающие дешевый интернет-эквайринг, не могут защитить от мошенников и хакеров.

Мобильный эквайринг

Оплата товаров в мобильном эквайринге принимается смартфоном. То есть продавец не обязан покупать стационарный терминал. Он может оснастить сотрудников мини-терминалами, которые подключаются к телефонам. Это очень удобный способ получения оплаты, и стоят такие терминалы дешевле, чем для торгового эквайринга.

Схема работы эквайринга

В качестве примера разберем, как работает торговый эквайринг. Покупатель хочет расплатиться картой в точке, в которой установлен POS-терминал. Что при этом происходит?

- Кассир вводит в терминал сведения о сумме, которую необходимо списать.

- Карта взаимодействует с терминалом (через магнитную ленту, чип или по системе бесконтактной оплаты).

- Терминал считывает и отправляет в банк на проверку сведения о владельце карты.

- Средства со счета покупателя списываются и поступают банку-эквайеру.

- Банк взимает установленную комиссию за операцию, а оставшуюся сумму перечисляет на счет владельца терминала.

- Терминал печатает два чека — для продавца и покупателя.

Как выбрать банк-эквайер

Эквайринг можно подключить практически в любом банке. Немногие предприниматели знают, что эквайером не обязательно должен быть банк, в котором обслуживается их расчетный счет. Как крупные, так и небольшие региональные банки в большинстве случаев соглашаются установить продавцу терминал и отправлять все поступления на расчетный счет в другом банке.

Если есть выбор, значит, подходить к нему нужно осознанно. Итак, вот основные показатели, на которые стоит обратить внимание при выборе банка-эквайера:

- Оборудование — его характеристики и стоимость. Одним компаниям необходимы мобильные терминалы, другим больше подойдут кассовые системы с эквайрингом. Прежде чем останавливать свой выбор на том или ином банке, нужно убедиться, что его предложение отвечает потребностям вашего бизнеса. Важен и тип связи терминала с банком. Например, терминалу может требоваться GPRS, который часто дает сбои внутри крупных торговых центров или на цокольных этажах.

- Поддерживаемые платежные системы — чем больше, тем лучше.

- Содержание договора с банком — права и обязанности сторон соглашения не должны вызывать вопросов.

- Финансовые условия — стоит учитывать не только размер комиссии, но и стоимость аренды оборудования, его обслуживания и другие расходы.

- Сервис — обучение персонала, предоставление расходных материалов, работа техподдержки.

Комиссии банков для ИП и ООО

Мы подготовили таблицу с тарифами популярных банков по торговому эквайрингу:

| Тинькофф Банк | от 1,59 до 2,69% |

| Точка | от 1,3 до 2,3% |

| от 1,6 до 1,9% + стоимость аренды оборудования | |

| Локо-Банк | от 2 до 2,7% |

| Сбербанк | до 2,5% |

| Веста Банк | от 1,7% |

| УБРиР | от 1 до 1,8% |

| ВТБ | от 1,8 до 3,5% |

| Промсвязьбанк | от 1,59 до 1,89% |

| Райффайзенбанк | 1,99% |

| Совкомбанк | от 1,9% |

Как подключить эквайринг

Когда банк выбран, можно подавать заявку. Проще всего это сделать на официальном сайте банка. Если там нет специальной формы для заявки на эквайринг, то наверняка есть заказ обратного звонка. Далее:

- Сотрудник банка связывается с заявителем для уточнения деталей.

- Продавец собирает документы и предоставляет их в банк.

- Заключается договор эквайринга.

- При необходимости продавец покупает оборудование.

- Сотрудники банка устанавливают оборудование, подключают его, настраивают и обучают персонал работе с ним.

Необходимые документы

Прежде чем подключить услугу, банк-эквайер запросит у продавца некоторые документы. Среди них могут быть:

- Паспорт ИП или директора ООО.

- Учредительные документы, свидетельства о государственной и налоговой регистрации.

- Если терминал будет установлен в торговой точке — договор аренды помещения.

Некоторые банки для определения размера комиссии могут запросить данные о доходе компании. А также не стоит пугаться визита сотрудников службы безопасности банка. Они могут прийти на торговую точку с небольшой проверкой — действительно ли организация существует по указанному адресу и занимается заявленным видом деятельности.

Преимущества и недостатки эквайринга

Все больше предпринимателей подключают эквайринг. Преимущества безналичных платежей очевидны, давайте их перечислим:

- Увеличение количества продаж (многие покупатели не носят с собой наличные).

- Увеличение среднего чека (доказано, что по безналу совершается больше незапланированных покупок, ведь если количество купюр в кошельке может быть строго ограничено, то карты — а тем более кредитки — дают наибольшую свободу).

- Снижение риска обсчета или получения фальшивой купюры (кассир не может ошибиться со сдачей, если оплата проходит по безналу).

- Отсутствие проблем с разменом и инкассацией.

- Упрощение кассовой дисциплины (например, фитнес-клуб может и вовсе не иметь кассы, а все платежи принимать по безналу).

- Быстрое поступление средств на расчетный счет.

Конечно, у эквайринга есть и слабые стороны. К минусам можно отнести:

- Техническая сложность. Для работы с наличными от кассира требуется меньше навыков.

- Возможные сбои. Терминал может выйти из строя, связь с банком — пропасть и так далее.

- Несовершенная система безопасности.

- Дополнительные комиссии банков за предоставление услуги.

Отзывы об эквайринге в банках

Светлана, Екатеринбург:

«Открыла в ВТБ расчетный счет и там же подключила эквайринг. Очень понравилась работа сотрудников банка. Все установили, настроили очень быстро и профессионально. Теперь пользуюсь и радуюсь. Покупателей стало гораздо больше, так как у одного из наших конкурентов до сих пор нет оплаты картами.»

Станислав:

Ольга, Самара:

«На нашей торговой точке установлен эквайринг Сбербанка. Обороты у нас небольшие, поэтому банк назначил довольно высокий процент, но зато никаких перебоев. Терминал связывается с банком по GPRS, СИМ-карту предоставил банк, и он же сам оплачивает все расходы по ней. Чековую ленту тоже предоставляют вовремя.»

Людмила:

bank-biznes.ru

Что такое эквайринг (эквайринговая система) и как это работает

Миллионы людей ежедневно пользуются банковскими карточками, тысячи предпринимателей и бизнесменов с помощью карт принимают платежи за свои товары или услуги. Однако подавляющее число этих людей даже не слышали о том, как называется сама система расчёта банковской карточкой. А носит она название «эквайринг».

Что такое эквайринг, как это работает, какие преимущества и недостатки присущи данной системе, а также чем она полезна для малого и среднего бизнеса будет подробно рассмотрено ниже.

Что такое эквайринг: значение слова и основные понятия

Эквайринг (англ. acquire) переводится как «приобретать» или «получать». То есть это можно перевести в одно слово «покупать». Эквайринговая система – это принятие платёжных банковских или кредитных карт для расчёта за приобретённый товар или использованную услугу.

Эквайринг предоставляет возможность физическим лицам рассчитываться за товары в магазинах и интернете, оплачивать различные услуги и снимать наличные средства в банкоматах с использованием пластиковой карты. В свою очередь предприниматели могут принимать оплату покупок или заказанных услуг посредством банковских карт – средства списываются с карты и перечисляются на банковский счёт предпринимателя.

Эквайринг – это услуга, которая позволяет принимать оплату с банковских карт, то есть взять деньги с карточки вашего клиента и перечислить их на ваш счёт. Это привычная для нас давным-давно услуга. Выглядит она примерно следующим образом: практически в каждом магазине мы можем видеть терминал, через который либо «прокатив» карту, либо вставив её туда чипом, продавец снимает деньги с вашей карты каждый раз, когда вы покупаете что-то или оплачиваете какие-то услуги.

Кроме того, многие пользователи интернета уже привыкли оплачивать свои заказы в интернет-магазинах банковскими картами прямо онлайн, то есть вводить реквизиты своей карты в специальную форму интернет-магазина. Всё это тоже является эквайрингом.

Александр Баженов – руководитель интернет-маркетинговой компании «Тукан»

С приходом эквайринга взаиморасчёты стали более удобными и безопасными как для тех, кто рассчитывается, так и для тех, кто принимает платежи.

О том, какими преимуществами обладает данная система, будет рассказано ниже. Но сперва надо познакомится с существующими видами эквайринга.

Какие виды эквайринга бывают?

В современной банковской сфере существует 4 вида эквайринга:

- Торговый – оплата приобретаемого товара или оказанной услуги.

- Обменный (ATM-эквайринг) – снятие наличных денежных средств в банкомате.

- Мобильный – безналичные платежи с помощью мобильных терминалов.

- Интернет-эквайринг – оплата товаров или услуг в интернете (например, оплата покупки в интернет-магазине или оплата услуг хостинг-провайдера).

Теперь подробно о каждом виде эквайринга.

Торговый эквайринг

Торговый эквайринг – ведущий по популярности вид эквайринга, позволяющий производить безналичный расчёт практически во всех магазинах (продуктовых, строительных, мебельных, компьютерных и т.д.). Он также применим к кафе, барам, ресторанам и другим заведениям общественного питания.

Оплата товаров осуществляется с помощью карты и POS-терминала, которые можно видеть на кассах магазинов. Карточка может либо «прокатываться» по терминалу или вставляться в устройство стороной с чипом. Терминал считывает данные карты и списывает с неё нужную сумму, отправляя её на расчётный счёт продавца (магазина).

Надо отметить, что за подобную операцию с продавца взымается комиссия 1,5% – 2,5%, перечисляемая в пользу банка. Это своеобразная оплата услуг банка за производимые им денежные операции.

В торговых организациях банки самостоятельно устанавливают терминалы и определяют процент комиссии. Чаще всего этот процент зависит от денежных оборотов магазина и от договорённостей с банком.

В частности, при заключении договора на использование эквайринга, банк обязуется:

- Предоставить и установить в магазине или на территории организации терминалы и сопутствующее им оборудование, а также необходимые расходные материалы для обслуживания устройств.

- Обучить персонал правилам обслуживания покупателей и клиентов, расплачивающихся безналичным методом с использованием банковских карт и при необходимости проводить специализированную консультацию по операциям, совершаемым с помощью терминала.

- В предусмотренные договором сроки возмещать организации (магазину, кафе и т.п.) полученные денежные средства от безналичного расчёта покупателей.

- Контролировать необходимое количество денежных средств на предоставляемых покупателями к оплате картах.

То есть банк практически полностью берёт на себя ответственность за эквайринг и снимает за это с продавца лишь установленный договором процент.

Обменный эквайринг

ATM-эквайринг также представляет собой самый популярный и ведущий вид эквайринга. С ним сейчас знаком каждый человек. Ведь большинство получает зарплату на карточку. А обналичить её можно только в АТМ-банкомате.

Здесь процесс довольно прост. Владелец карточки вставляет карту в банкомат, вводит PIN-код от нее и нужную к выдаче сумму. Банкомат считывает информацию с карточки и если на ней есть достаточное количество денежных средств, то списывает запрошенную сумму и выдаёт её наличными деньгами.

Единственное, что необходимо знать здесь, что большинство банкоматов взымает с держателя карточки комиссии. Особенно если карточка относится к одному банку, а деньги снимаются в банкомате другого банка или за рубежом.

Мобильный эквайринг

Этот вид эквайринга самый молодой, но с успехом завоёвывающий популярность.

В данном случае терминал не привязан к одному месту (например, установлен возле кассы магазина). Продавец или курьер может брать его с собой, доставить товар покупателю на дом и на месте совершить оплату с помощью пластиковой карточки.

Надо отметить, что при использовании подобных мобильных мини-терминалов банки берут больше комиссии – от 2,5% до 3% от суммы совершённого платежа. Однако этот недостаток покрывается массой видимых преимуществ, а в частности, удобства расчёта и взаимодействия с покупателями и клиентами.

Интернет-эквайринг

В интернете эквайринг сейчас практически настолько же популярен, как и в офлайн продажах. Ведь всё больше людей предпочитают совершать покупки онлайн – это удобнее и чаще всего дешевле. Поэтому всё больше сайтов и интернет-магазинов подключают интернет-эквайринг и используют оплату банковскими картами как основную.

Такой вид эквайринга удобен тем, что нет необходимости устанавливать специальное оборудование. Надо лишь подключиться к эквайринговой системе. А покупателям будет достаточно всего лишь воспользоваться специальным интерфейсом сайта, с помощью которого можно перейти к форме оплаты банковской картой или электронной платёжной системой.

Интернет-эквайринг обходится интернет-магазинам в 3%-6% от общей суммы оплаты товара покупателем. Эта комиссия берётся банком не только за производимые денежные операции, но и за обеспечение пользователей защитой от хакеров и кражи данных карты.

С помощью интернет-эквайринга можно принимать оплату за приобретаемые товары или предоставляемые услуги. То есть покупатели или клиенты могут оплатить покупку, а также различные услуги – мобильную связь, интернет, коммунальные платежи, налоги, штрафы и т.д. И всё это они делают с использованием своей пластиковой карты.

Покупателям такая форма оплаты наиболее удобна, так как, во-первых, с них редко взымается комиссия, во-вторых, оплатить услугу или товар можно не покидая дом или офис.

Продавец также имеет ряд преимуществ – увеличение продаж за счёт возможности расчёта банковской картой, 100% оплата за товар, снижение трат на зарплату курьера или почтовые расходы.

Какие преимущества и недостатки присущи эквайрингу?

Теперь стоит рассмотреть светлую и тёмную сторону эквайринга, так как в любой банковской системе есть как что-то положительное, так и отрицательное.

Из преимуществ отметим:

- Удобный метод оплаты для подавляющего числа отечественных покупателей и клиентов.

- Снижение к нулю риска получения фальшивых денежных купюр.

- Экономия средств компании или предпринимателя на инкассации.

- Продавец не ошибётся со сдачей – не обсчитает покупателя или не обсчитается сам.

- Увеличение продаж более чем на 30%, если сравнивать только с возможностью наличного расчёта.

Более того, проведённые в 2015 году исследования показывают, что владельцы пластиковых карт намного легче тратят свои деньги и при этом больше склонны к спонтанным покупкам, чем те, кто постоянно держит при себе наличность. Отсюда и вышеупомянутое увеличение продаж от 30%.

Что касается недостатков, то они следующие:

- Система нестабильна – то есть у терминала или сервера может произойти сбой в работе, и он не будет принимать к оплате банковские карты, что может вызвать возмущение у покупателей.

- Система не является на 100% безопасной. Несмотря на то, что банки постоянно совершенствуют защиту персональных данных и реквизитов карточек своих клиентов, мошенники и хакеры тоже не сидят, сложа руки.

- Плохо обученный персонал способен допускать в работе с терминалом грубые ошибки, которые также могут вызвать возмущение среди покупателей или клиентов, у которых с карт были списаны суммы больше заявленных изначально.

- При оплате банк сразу забирает свой процент – этот недостаток относится к продавцу.

Как видно, недостатки, в принципе, не существенные. Сбои в аппаратной части и самой системе происходят крайне редко. Безопасность держателя карты зависит в первую очередь от него самого, а не от банка или продавца. Персонал всегда можно обучить – тем более банки обязаны проводить обучение и консультации по операциям с пластиковыми картами. Процент за использование эквайринга – это всего лишь оплата за пользование услугами банка.

Так что преимущества всё же перевешивают недостатки.

Какие выгоды с эквайринга получают банки?

Из вышесказанного понятно, что любой банк, предоставляющий услуги эквайринга, не забывает и про свой кусок пирога. И выгоды банка здесь очевидны.

Во-первых, банк получает своё комиссионное вознаграждение сразу и с каждого платежа, осуществляемого пластиковой карточкой. Финансовое учреждение самостоятельно устанавливает процент комиссии, руководствуясь некоторыми факторами:

- Сфера деятельности предпринимателя, компании или предприятия.

- Денежный оборот за отдельно взятый период.

- По какому типу связи обслуживается терминал (то есть, какую связь поддерживают аппарат и сервер банка).

- Сколько времени предприниматель, организация или фирма осуществляет свою деятельность.

- Какое количество торговых точек имеет организация и каких размеров.

- Условия заключенного с продавцом договора (чаще всего они одни для всех).

Во-вторых, вместе с эквайрингом банк может предлагать дополнительные услуги и также получать с этого свою прибыль.

Сейчас на финансовом рынке конкуренция высокая, поэтом чаще всего процентная ставка по эквайрингу не превышает 2%.

Как происходят платёжные операции с использованием эквайринга?

Процесс расчёта по эквайрингу можно кратко рассмотреть на примере торговли.

Прежде чем заключить с продавцом договор и поставить оборудование банк проверяет организацию на надёжность. Если всё хорошо, то продавец и банк подписывают все необходимые документы.

Далее специалистами банка производится установка нужного оборудования (терминалов), а также обучение персонала и консультации по работе с ним.

После чего торговый объект организации или компания принимает платежи через терминалы с использование пластиковых карт покупателей или клиентов.

Ежедневно предприятие отправляет в банк электронный отчёт об операциях с картами, который попадает в процессинговый центр. После чего банк возмещает продавцу средства, которые были зачислены на его счёт, но при этом забирая свой процент (комиссию).

Обратите внимание!

Ответственность за исправность и работоспособность оборудования для расчёта пластиковыми картами несёт банк. Продавец не должен проводить ремонт или замену терминалов за свой счёт.

Какие требования предъявляются ко всем участникам эквайринговой системы?

Предприятие или организация, желающая стать участником эквайринговой системы должна сообщить в банк всю информацию о своей финансовой деятельности и предоставить все запрошенные банком документы для проверки. В данном случае банк, в первую очередь, заботится о собственной безопасности и интересах и проверяет будущего участника системы на надёжность.

В обязанности банка входит не только подключения эквайринга, но и поставка всего необходимого для работы с пластиковыми картами оборудования, расходных материалов к нему, а также обучение персонала (продавцов) и консультирования по всем вопросам.

Количество терминалов рассчитывается с учётом требований торгового зала организации. Все расходы на установку и настройку оборудования, а также переквалификацию сотрудников берёт на себя банк.

То есть, в конечном счёте, с продавца требуется только установленная комиссия в пользу банка.

Зачем малому и среднему бизнесу нужен эквайринг?

Сейчас каждый потенциальный клиент или покупатель является держателем банковской карты, на которую ему перечисляют заработную плату. И всё больше людей начинает отдавать предпочтение расчётам именно картой. Соответственно, если в магазине невозможно рассчитаться по терминалу, то покупатель просто уходит в другой магазин.

Именно для того, чтобы не терять своих покупателей и клиентов, владельцы малого и среднего бизнеса должны позаботиться о возможности оплаты их товаров и услуг безналичным расчётом. Это, как уже упоминалось выше, позволит увеличить продажи от 30%.

Более того, участники эквайринговой системы могут получать некоторые льготы от банка при сотрудничестве с ним. А всё необходимое оборудование в большинстве случаев предоставляется организации или предпринимателю бесплатно.

В завершении надо отметить, что эквайринг сейчас актуален практически для любого бизнеса и сферы деятельности. Любой магазин или организация должны давать возможность своим покупателям и клиентам оплачивать товары или услуги пластиковыми картами. Иначе их можно потерять, что приведёт к снижению продаж и уменьшению конечной прибыли.

bizbe.biz

Что такое эквайринг: торговый, мобильный и Интернет-эквайринг

Пластиковая карта для оплаты покупок есть у большинства работающих граждан, однако об эквайринге слышал далеко не каждый из них. Не странно ли это?..

В наше время эквайринг считается одной из самых удобных и прогрессивных технологий расчета между продавцом и покупателем. Давайте разберемся, что представляет собой эта услуга, какие направления существуют в рамках эквайринга, и почему он стал так популярен.

Эквайринг: определение термина

Сегодня магазин, в котором не предусмотрена возможность оплаты покупок пластиковой картой, может быстро лишиться клиентов: они предпочтут соседний, в котором принимают «безнал». Пластиковая карта имеет ряд достоинств, делающих ее наиболее удобным инструментом расчета – причем для обеих сторон. В некоторых сферах бизнеса у «пластика» просто нет конкурентов.

Эквайрингом называют такой способ оплаты товара или услуги, при котором используются пластиковая карта. Оплата происходит через так называемый POS-терминал.

Эквайринг широко применяется в Интернет-бизнесе – для расчетов онлайн. Виртуальные расчеты осуществляются посредством карты, но без контакта с продавцом: чтобы оплатить покупку, достаточно лишь ввести некоторые данные.

Виды эквайринга: торговый, мобильный, Интернет

На данный момент в рамках этой технологии существуют три направления. Рассмотрим каждое из них подробно.

Торговый эквайринг. Именно с появления торгового эквайринга началась история этой технологии. В течение долгого времени он был наиболее предпочтительным расчетным методом. Торговый эквайринг – это оплата с помощью карты прямо в магазине. Она осуществляется через терминал. Средства поступают на расчетный счет предпринимателя, причем поставщик услуги удерживает 1,5-2,5% из них. Процентную ставку определяет банк, который организовал подключение компании к системе и установил в торговой точке терминал. На изменение ставки и введение/отмену лимитов по операциям влияют обороты предприятия, а кроме того – договоренности между ним и банком.

Мобильный эквайринг. Эта система ориентирована на владельцев мобильных устройств. Она делает возможным принятие платежей с помощью смартфона.

Из всех разновидностей эквайринга эта – самая молодая. Плюсы мобильного эквайринга:

- отсутствие привязки к конкретному магазину;

- возможность оснащения терминалами всех сотрудников фирмы, включая тех, которые работают вне офиса.

Важное звено этой системы – мини-терминал (mPOS), присоединенный к мобильному устройству, на которое установлено специальное приложение. Размер удержаний при пользовании mPOS – 2,5-3%.

Интернет-эквайринг. Востребованность Интернет-эквайринга тесно связана с развитием онлайн-торговли. Виртуальный эквайринг не предполагает использования приложений и спецоборудования. Покупателю нужно всего лишь выйти в Сеть. Кроме того, его браузер должен исправно отображать страницы платежных систем.

Интернет, как известно – пространство небезопасное, поэтому банки делают все возможное, чтобы защитить себя и своих клиентов от кибератак. Во избежание взлома карты используются одноразовые пароли, SMS-подтверждения и прочие ухищрения. При расчетах через Интернет с торговца взимается комиссия в размере 3-6%.

Эквайринг в торговле

Владельцы торговых точек стремятся обеспечить покупателю возможность расчета картой. Во-первых, в этом заинтересован клиент, который не любит носить с собой наличные. Во-вторых, это удобно продавцу: не нужно разменивать деньги и искать сдачу.

Тем не менее, покупатель выигрывает больше, чем продавец: он не платит комиссию. Зато продавец получает шанс расширить клиентскую базу.

Покупатель избавляется от необходимости носить с собой наличные средства и перестает быть объектом пристального внимания грабителей. Продавцу тоже больше не нужно иметь дело с наличными: средства просто переводятся на расчетный счет компании.

Договор эквайринга

Его заключают представитель организации, заинтересованной в услуге, и банковское учреждение. Однако в этой ситуации банк действует «от имени» платежной системы, которую он представляет.

Эти системы функционируют во всех более-менее развитых странах мира. Названия MasterCard, American Express и Visa вам наверняка известны. В то время как банк выполняет формальные функции, платежные системы осуществляют собственно эквайринг, то есть проведение операций по картам.

Эквайринг и банки

Как вы уже догадались, система эквайринга имеет большую привлекательность для банков. Эквайринг, утвердившись в торговле, проникает в медицину, сферу услуг, туризм, образование, а банки, взимая комиссию с продавца товаров и услуг, получают доход. Комиссия – это сумма удержаний от совершения платежных операций по карте. Величина комиссионного вознаграждения определяется условиями, прописанными в договоре. Для каждого магазина она оговаривается в индивидуальном порядке.

Определяя размер комиссии, банк обращает внимание на такие факторы, как:

- специфика деятельности компании;

- ее финансовые результаты;

- ее возраст;

- число и расположение магазинов, их площади;

- технические возможности (связь между банком и POS-терминалом может осуществляться как через Интернет, так и посредством телефонии).

Между прочим, комиссионное вознаграждение обогащает не только банк, установивший терминал: некоторую его часть получает платежная система; еще одну – банк, выпустивший пластиковую карту. Этот факт, само собой, сказывается на размере комиссии, взимаемой с продавца, и на доходе банка от платежных операций, проводимых по карте.

Сегодня банки активно конкурируют между собой за право предоставлять услугу эквайринга. Они идут на снижение комиссии, упраздняют лимиты и предлагают потенциальным клиентам более привлекательные условия, чем несколько лет назад.

Что должны знать предприниматели

Если вы заинтересованы в подключении к системе эквайринга, вам следует обратиться в банк (или несколько банков, чтобы сравнить условия). Банковские специалисты, работающие в этой сфере, подробно объяснят вам схему взаимодействия сторон в рамках системы эквайринга.

Если условия предоставления услуг вас устаивают, можно переходить к заключению договора эквайринга. Вам будет присвоен индивидуальный идентификатор, связанный со счетом в банке.

Надо понимать, что далеко не всегда банки соглашаются сотрудничать с теми или иными организациями. У банка есть свои требования. Так, он обязательно запрашивает у предпринимателя отчет о финансово-хозяйственной деятельности и другие важные для него документы.

Решение организационных вопросов, связанных с заключением договора, проверкой предоставленных сведений и подключением терминала, может затянуться на несколько недель. Бывает, впрочем, и так, что все эти процессы занимают всего несколько дней. После этого клиент получает (во временное пользование) терминалы. Количество их определяется количеством торговых точек, принадлежащих компании. Услугу аренды эквайринговой техники оказывают все банки. Они же обеспечивают монтаж терминалов и введение их в эксплуатацию – силами специалистов по IT. Новый владелец получает консультации по их обслуживанию, механизму работы, устранению проблем. Правильно установленный терминал готов к использованию.

Как правило, подключение оборудования, обучение персонала и оформление документов осуществляется за счет банка. В некоторых случаях банк предоставляет клиенту терминалы и комплектующие в аренду (платную). Также банком может быть установлен лимитный порог. Все нюансы взаимоотношений между банком и клиентом обсуждаются в индивидуальном порядке и фиксируются в договоре эквайринга.

К заключению этого договора стремятся многие бизнесмены, так как отсутствие возможности принятия электронных платежей уже считается в современном мире дурным тоном. Никому не хочется терять покупателей. Пластиковая карта имеет ряд преимуществ:

- ею удобно расплачиваться;

- она избавляет и продавца, и покупателя от необходимости иметь дело с крупными суммами наличных денег;

- потребителям нравится пользоваться картами.

За счет всего этого увеличивается выручка магазина, подключившегося к системе.

Особенности Интернет-эквайринга

Интернет-эквайринг в ближайшем будущем, вероятно, потеснит своего доминирующего предшественника – торговый эквайринг. В чем разница между ними? В первую очередь, в том, что клиент расплачивается не в магазине, а на сайте.

В Интернете можно приобрести практически все, что пожелает душа, и продавец доставит заказ куда угодно. Впрочем, имеются и исключения. Запрещено работать с огнестрельным оружием, поддельными и контрафактными товарами, опасными веществами, скоропортящимися продуктами и медикаментами. На все вышеперечисленные товары платежные системы накладывают ограничения.

Цель любого онлайн-магазина – обеспечить потенциальному покупателю возможность быстрого и удобного шопинга. Поэтому эквайринг для них – один из наиболее эффективных инструментов. Подключить его можно несколькими способами:

- 1. Заключить договор с банком напрямую. Банк будет самостоятельно оказывать весь комплекс услуг: обрабатывать транзакции, перечислять средства от одного контрагента другому. Кроме того, именно банк будет отвечать за расчет по платежам со всеми физическими и юридическими лицами, задействованными в системе. Услуги банка оплачивает хозяин сайта. За счет высокой себестоимости проводимых операций эта разновидность эквайринга оказывается для магазина более затратной, чем торговый эквайринг.

- 2. Воспользоваться помощью сервис-провайдера. Сервис-провайдер – это компания, которая передает информацию о проведенных платежах от заказчиков (торговцев) в банковские учреждения. Этот способ хорош тем, что контрагенты получают возможность производить детальный анализ операций и совершенствовать управление товарно-денежными потоками.

Механизм подключения Интернет-эквайринга

Прежде чем подключиться к системе, продавец должен позаботиться о том, чтобы:

- возможности его Интернет-соединения соответствовали установленным нормам и мировым стандартам;

- элементы интерфейса, отвечающие за осуществление операций с финансовыми средствами, были настроены должным образом;

- была разработана система, позволяющая оформить возврат денежных средств;

- были установлены иконки платежных систем.

Как только это будет сделано, ресурс станет вполне дееспособным, и его можно будет подключить к системе.

Впрочем, всем этим формальностям предшествует оформление документов, к которому необходимо подойти со всей ответственностью.

Минусы эквайринга

В работе даже самого совершенного механизма возможны ошибки, ведь программное обеспечение создается человеком. Помимо этого, имеют место и технические неполадки. Поэтому покупатели иногда жалеют о том, что у них не оказалось с собой наличных денег.

Случается и так, что сотрудник магазина отказывается оформлять возврат средств, ссылаясь на то, что терминал не предусматривает возможность осуществления такой операции. Не нужно этому верить: способностью возвращать деньги обладают все терминалы.

Иногда продавцы мошенничают: вводят сумму, превышающую цену покупки. Поэтому покупателям рекомендуется проверять чеки, не отходя от кассы, как и в случае с оплатой наличными.

Эквайринг как необходимость

В современной торговле эквайринг – это не просто модная опция. Применение этой технологии продиктовано требованиями времени. И если бизнесмен дальновиден, то он достаточно быстро принимает решение о подключении к системе эквайринга, что впоследствии благоприятно сказывается на финансовых результатах.

Использование новых технологий оказывает положительное влияние на имидж компании-продавца. Замечено, что держатели пластиковых карт охотнее тратят деньги, а в онлайн-магазинах карта зачастую является единственным возможным инструментом оплаты покупки. Хотя бы потому предпринимателям следует рассмотреть возможность подключения эквайринга: эта технология способствует развитию бизнеса.

⇧www.temabiz.com

виды, тарифы, как подключить оплату картами

Здравствуйте! Сегодня поговорим про эквайринг! На пути начинающего предпринимателя зачастую встает немало вопросов. И, пожалуй, самым важным из них является вопрос денежный. Что такое эквайринг? Как организовать в своем магазине или на интернет-сайте оплату банковскими картами? Об этом и многом другом расскажет данная статья.

Что такое эквайринг простыми словами и как он работает

В предыдущем XX столетии произошел гигантский скачок в развитии науки, техники и технологий. Параллельно с этими отраслями бурно развивались торговля и экономика. В результате этого развития была изобретена банковская карта — очень удобный инструмент для хранения и обналичивания денег.

Через некоторое время функции карты были значительно расширены, и вот уже у покупателя появилась возможность расплачиваться в магазине с ее помощью. Но и на этом прогресс не стал останавливаться: на сегодняшний день мы можем оплачивать товары и услуги с помощью банковской карты где угодно — от магазина до интернет-сайта — любыми способами.

Теперь давайте попробуем подробно разобраться шаг за шагом во всех тонкостях эквайринга. Начнем с определения:

Эквайринг — это банковская опция, предоставляющая клиентам возможность оплачивать свои покупки при помощи банковской карты, при этом обналичивание денежных средств через банкомат не требуется.

В переводе с английского «эквайринг» обозначает «приобретение», а в банковской сфере этот термин определяет систему приема денежных карт для оплаты товаров и услуг.

Такие платежи делают покупки в супермаркете и интернете более простыми и доступными, а также экономят время при посещении ближайшего магазина.

Как показывают исследования, среднестатистический покупатель с картой более склонен к спонтанным покупкам и готов потратить на 20% больше, поэтому при помощи эквайринга можно существенно увеличить итоговую прибыть бизнеса.

Миллионы предприятий, организаций, магазинов используют в своей работе эквайринг по ряду причин:

- Это очень удобно;

- Организация исключает для себя риск приема фальшивой купюры;

- Появляется возможность экономии на инкассации наличности.

В свою очередь, клиенты тоже полюбили такую систему оплаты, потому что нет нужды носить с собой наличные средства и можно не опасаться, что кассир неправильно сдаст вам сдачу.

В действительности рассказать простыми словами о том, что такое эквайринг довольно нелегко. Поскольку это полноценная комплексная банковская услуга, подразумевающая ряд операций, таких как технологическое, расчетное и информационное обслуживание фирмы по платежным операциям при помощи банковской карточки. При этом используется оборудование, которое предоставляет банк.

Как в магазине установить оплату картами? Чтобы полноценно использовать все опции, предоставляемые эквайрингом, нужно оформить договор эквайринга с банком, предоставляющим подобную услугу. Этот банк установит в вашем магазине, кафе, ресторане, клубе и любом другом месте платежное оборудование (специальный терминал, так называемый «пин-пад»), обеспечивающее прием банковских карт совместно с торговыми кассами.

Какие виды эквайринга бывают

Торговля не стоит на месте, и, если каких-то 30-40 лет назад мы имели возможность приобретать товары на рынках и в магазинах, то теперь мы с легкостью можем совершать покупки через интернет, не выходя из дома, или же расплачиваться в супермаркетах кусочком пластика. Такая свобода действия для покупателя обусловлена стремлением предпринимателя привлечь в свой бизнес как можно большее количество клиентов.

Банки не отстают в этом стремлении от производителей, стараясь изобретать все новые формы безналичных расчетов. Поскольку просторы для торговли широки и многообразны, то и эквайринг бывает нескольких типов. Какой эквайринг самый выгодный — сказать затруднительно. Зависит от ситуации.

Что такое торговый эквайринг

Торговый эквайринг широко распространен в торговых точках, кафе и ресторанах, клубах и т.д. Операции проводятся посредством специальных pos-терминалов. При этом с получателя денежных средств удерживается комиссия в размере, установленном финансовой организацией.

Что такое интернет-эквайринг

Система интернет-эквайринга говорит сама за себя: этот вид работает на просторах всемирной паутины. Для совершения операции не требуется специальных приложений или оборудования. Вы спросите «Как принимать оплату картами на сайте?». Чтобы принимать оплату на сайте по банковской карте вам понадобится лишь доступ в Интернет.

Что такое мобильный эквайринг

В мобильном эквайринге проведение операции становится возможным при наличии смартфона. При использовании мобильного эквайринга отпадает потребность в привязке к конкретной торговой точке.

Кому нужен эквайринг и для чего

По сути, эквайринг выгоден для всех участников торгово-финансовых отношений.

Для потребителя безналичный расчет удобен тем, что не нужно специально искать банкомат, чтобы обналичить средства. Собираясь совершить крупную покупку нет необходимости носить деньги с собой и переживать, что их могут украсть. Приходя в магазин с картой вместо денег, покупатель не будет волноваться, хватит ли ему наличных средств на покупку.

Для торговых точек, ресторанов, клубов и других учреждений эквайринг полезен тем, что снижает риски принятия фальшивых купюр, экономит средства на инкассации, а также повышает престиж организации, привлекает новых клиентов и увеличивает ее доход. Потребитель, привыкший постоянно расплачиваться картой, стабильно будет выбирать для покупок те торговые точки, где предоставляется данная услуга, и будет избегать места, где есть только наличный расчет.

Ну а для банков операции с деньгами всегда были, есть, и будут выгодными, потому что это их работа. И для привлечения клиентов они готовы предоставлять систему различных бонусов, скидок на банковские услуги, бесплатное обучение сотрудников работе с системой эквайринга и т.д. Предприниматель обязан выплачивать банку комиссию по каждой транзакции, и, не смотря на то, что сам банк тоже отдает комиссию платежной системе, а часть средств использует на развитие и содержание системы эквайринга, его выгода от предоставления услуги очевидна.

Какие действия нужно совершить для проведения операции эквайринга

Оплата услуг через pos-терминал несколько отличается от привычной всем системы наличного расчета через кассу, тем не менее, этот процесс совсем не сложный, если запомнить его алгоритм:

- Прежде всего, кассир активирует банковскую карту, проводя ее через терминал;

- В процессинговый центр банка отправляются данные о владельце карты;

- Проводится проверка остатка денежных средств на карте;

- Если средств достаточно, с карты списывается сумма и отправляется на банковский счет оператора;

- Выдается два чека – продавцу и покупателю;

- Продавец подписывает чек для покупателя, покупатель — для продавца;

- Продавец обязан сверить подпись в чеке с подписью на карте;

- По истечении обусловленного в договоре срока, банк-эквайер перечисляет деньги на счет предпринимателя, предварительно вычтя комиссию.

POS-терминал – специальное электронное оборудование, с помощью которого осуществляется проведение безналичного расчета с использованием банковской карточки.

Как видите, принимать оплату банковскими картами в магазине достаточно просто, а при выборе качественного скоростного оборудования еще и быстро. При этом не происходит нудного отсчитывания купюр и поиска мелочи. Операция проходит четко, быстро и без ошибок.

Для связи с банком может использоваться интернет соединение, телефонная сеть или GSM-связь. Наиболее эффективным среди перечисленных вариантов является, безусловно, интернет. GSM-связь предоставляет возможность принимать безналичные платежи там, где по каким-то причинам отсутствует интернет. Кроме того, такой pos-терминал оснащен батареей и его можно перевозить из одного места в другое. Это весьма удобно при оплате на месте доставки. Однако такая связь является самой дорогой.

Устройство pos-терминала включает в себя монитор, клавиатуру для ввода, считыватель карты, печатное устройство (для выдачи чека) и «пин-пад», с помощью которого клиент вводит пин-код к карте.

Подключать совместно эквайринг и кассовый аппарат довольно дорого, поэтому начинающим предпринимателям выгоднее будет воспользоваться pos-терминалами.

Без кассового аппарата выполнение эквайринга возможно двумя путями – использовать переносной или стационарный pos-терминал, либо водить реквизиты банковской карты через веб-сайт. В pos-терминалы интегрирована сим-карта, при помощи которой осуществляется связь с банком. Такие терминалы способны считывать информацию с дебетовых и кредитных карт, оснащенных чипом, либо магнитной лентой.

Как можно подключить оплату банковскими картами

Немного разобравшись с тем, что такое эквайринг, неизбежно возникает вопрос: как подключить оплату пластиковыми картами? Для того чтобы стать пользователем системы эквайринга, вам нужно обратиться к непосредственному поставщику данной услуги – в банк. Там вы сможете получить квалифицированную консультацию, касающуюся особенностей системы и способах работы с ней. Также вам должны предоставить полную информацию о тарифах и сроках возмещения денежных средств.

Для того чтобы сделать в магазине оплату банковскими картами, предприниматель должен быть зарегистрирован как ИП или ООО, а также иметь текущий открытый расчетный счет. Место продажи товаров или услуг должно иметь стабильный доступ к сети Интернет.

Если все перечисленные условия выполнены, вы просто приходите в банк и заключаете договор предоставления услуги эквайринга. В договоре обязательно прописываются все условия, тарифы, стоимость

kakzarabativat.ru

Эквайринг — что это такое простыми словами, виды, особенности, преимущества и недостатки

Эквайринг — что это такое простыми словами? Какими особенностями обладает, какие преимущества он дает, и, какие недостатки существует? Это обычные вопросы практически всех начинающих бизнесменов. И это не удивительно.

Ведь сегодня безналичный расчет только начинает набирать обороты. И еще мало кто знает и понимает, что эквайринг из себя представляет, какие его виды, плюсы и минусы существуют.

Содержание

Что такое эквайринг простыми словами

Основные участники эквайринга

Основные виды эквайринга

Основные преимущества и недостатки эквайринга

Главные особенности системы оплаты (эквайринга)

Что такое эквайринг простыми словами

Прежде, чем приступить к рассмотрению особенностей эквайринга, дадим краткое его определение.

Эквайринг – это банковская услуга, с помощью которой человек может, не обналичивая свои денежные средства, оплачивать свои покупки при помощи банковской карты.

Эквайринг позволяет оплачивать свои покупки через интернет, не трате свое время на походы в магазины.

В малом бизнесе индивидуальный покупатель с помощью данной услуги може получить прибыль примерно на 20% больше. Это связано с тем, что люди, расплачиваясь банковской картой, совершают гораздо больше покупок. Это уже научно доказанный факт.

Приведем примерный алгоритм проведения операций эквайринга на примере работы с POS-терминалом.

- Первое, что необходимо сделать, это активировать свою банковскую карту в системе. Обычно это делается при помощи введения пин-кода.

- Затем, система начнет проверять данные владельца.

- После чего, денежные средства спишутся со счета покупателя и перечислятся продавцу.

- Затем система выдаст два чека, один из которых для покупателя, а второй для продавца.

Продавец подписывает чек, а касса выдает чек об оплате покупателю.

Чтоб начать пользоваться данной услугой, между клиентом, которым обычно выступает торговая точка, и банком должен быть заключен договор на предоставление услуги эквайринга. Банк или специальный агент должен предоставить клиенту оборудование, с помощью которого будут осуществляться условия, обозначенные в договоре. обычно такое оборудование называется POS-терминал.

POS-терминал – это устройство электронного вида, который позволяет проводить безналичный расчет пластиковой картой.

Он, как правило, состоит из монитора, системного блока, считывателя карты, печатающего устройства и фискальной части. Функцию такого устройства могут выполнять кассовый аппарат и компактный POS-терминал.

В совокупности эти устройства становятся очень дорогим удовольствием и подходят больше раскрученных больших компаний. Начинающим бизнесменам лучше всего начать свою предпринимательскую деятельность с использования POS – терминалов.

Эквайринг без самого кассового аппарата производится при помощи стационарного или портативного POS-терминала, а также, через интернет-сайты по реквизитам банковской карты.

Мобильные терминалы могут считывать информацию как с дебетовой и кредитной карты, так и с чиповой карты и карты с магнитной ленты. Главное, чтоб на таких картах было достаточно денежных средств для оплаты покупки.

Основные участники эквайринга

В эквайринге можно выделить три участника этого процесса.

- Финансово – кредитная организация (Эквайер)

Как правило, финансово – кредитные организации предоставляют услуги обработки и выполнения безналичных платежей, предоставляют POS-терминалы торговым точкам и держат под контролем все операции, которые производятся с помощью карт. Они устанавливают по условиям договора или выдают в аренду все необходимое для осуществления данных операций оборудование.

- Торговая организация (точка)

Торговая организация (точки) заключает с эквайером договор, где указаны все условия и цены на предоставление оборудования, использования терминалов, объем комиссий банка и сроки, в которые денежные средства должны быть перечислены продавцу со счета покупателя. Получить данную услугу могут любые организации, даже не имеющие счета в этом банке.

- Клиенты

Клиенты – это люди, которые совершают безналичную оплату в торговой организации.

Предоставлять услуги эквайринга могут только финансово – кредитные организации, а торговыми точками могут выступать как крупные торговые сети, так и начинающие индивидуальные предприниматели.

При чем, торговой организации эквайринг дает огромные преимущества, например:

- практически полное отсутствие риска получение фальшивой валюты;

- экономия на инкассации;

- увеличение прибыли примерно на 20%;

- сотрудничество с очень платежеспособными клиентами.

Основные виды эквайринга

На сегодняшний день услуги эквайринга в Росси только еще начал развиваться, и его процесс еще находится на стадии развития, в отличии, от других более развитых стран. Но, не смотря на это, уже можно выделить 4 основных вида:

- АТМ-эквайринг

АТМ-эквайринг – это первое, что появилось в России и представлен в виде терминалов и банкоматов оплаты, при помощи которых можно самостоятельно управлять своими денежными средствами, находящимися на банковской карте.

большого дохода получить с такого вида эквайринга просто невозможно. Это связно, в первую очередь, с тем, что сегодня законодательным путем размер процентной комиссии сильно понизился. а терминалов и банкоматов развелось на столько много, что всегда можно найти более выгодное предложение.

- Торговый эквайринг

Торговый эквайринг – это самый распространенный и популярный вид эквайринга, который используется для оплаты товаров, работ и услуг в торговых точках и местах общественного питания.

При торговом эквайринге оплата осуществляется через POS-терминал, который обязательно должен быть подсоединен к кассовому аппарату. Он должен быть как мобильным, так и стационарным. его можно приобрести полностью разом или взять в аренду у банка.

При проведении по нему операций, будут выданы кассовый чек и слип (чек самого терминала).

- Мобильный эквайринг

Мобильный эквайринг пока еще малоизвестный способ осуществления оплаты картами, но активно набирающий свои обороты.

При совершении операций через мобильный эквайринг понадобятся планшет (смартфон) и специальный кардридер, который связывается с ними при помощи usb, bluetooth или специальный разъема.

В некоторых банках такое устройство может быть выдано банком совершенно бесплатно и оно обходится гораздо дешевле, чем POS-терминала.

Основная суть использования мобильного эквайринга заключается в том, что при оплате продавец проводит карту с магнитной полосой через кардридер, а покупатель при этом должен расписаться на экране смартфона/планшета. При использовании чиповой карты потребуется ввод пин-кода.

Данный способ не пользуется должной популярностью только потому, что пока еще отсутствует эффективная защита планшета / смартфона от хакеров, вирусов и мошенников, которые могут получить доступ к вашему счету.

А также, при таком способе сама процедура оплаты происходит гораздо сложнее и по времени дольше. Это связано с тем, что сначала необходимо будет запустить приложение, выполнить все необходимые действия с меню указать номер мобильного телефона или e-mail клиента, получить его подпись.

К тому же, этот способ усложняется еще отсутствием кассового чека, который по закону в независимости от способа оплаты обязательно должен выдаваться.

- Интернет-эквайринг

Интернет-эквайринг – это способ оплаты, при котором необходимо ввести с помощью специального интерфейса реквизиты своей банковской карты, после чего нужно будет подтвердить оплату, введя пороль с sms-сообщения.

Такой способ чаще всего используется при осуществлении покупок через интернет – магазины и оплаты различных интернет – услуг. При таком способе кассовый чек не выдается, а просто присылается в электронном виде. А, если покупателю необходим буде сам чек в его физической форме, то ему необходимо будет оформить заказ на сайте продавца в момент передачи товара, обязательно его оплатив с помощью того же POS-терминала у курьера или в торговой точке..

Основные преимущества и недостатки эквайринга

У эквайринга, как и во всех других способах оплаты, есть свои плюсы и минусы.

К его плюсам для торговой точки можно отнести:

- увеличение торгового оборота примерно на 20%;

- риск подделки денежных купюр сведен к минимуму;

- экономия денежных средств на отсутствии инкассации;

- увеличение более платежеспособных клиентов;

- улучшение имиджа торговой точки;

- сокращение времени на подсчет доходов и безопасное хранение прибыли.

Преимуществами эквайринга для покупателей являются:

- возможность совершить покупку в максимально короткие сроки;

- и возможность совершения покупок без обналичивания своих денежных средств.

Основными и самыми главными недостатками эквайринга являются:

- взимаемая банком – эквайрингом процентная комиссия при совершении каждой операции, которая составляет примерно 1 – 6% от суммы;

- деньги от покупателя поступают на счет торговой точки в течение 1 – 3 дней;

- траты на приобретение/аренду оборудования для эквайринга и его техническое обслуживание.

Чтобы определить целесообразность подключения данной услуги, необходимо просто сопоставить доход, который вы приносите магазинам, и частоту ваших покупок.

Главные особенности системы оплаты (эквайринга)

У услуги эквайринга существуют свои особенности, которые заключаются в том, что:

- все права и действия сторон строго регламентируются заключенным договором;

- возможность применения для каждого договора индивидуального дохода;

- комиссионное вознаграждение эквайеру оплачивает торговая точка в виде персонально рассчитанного процента от сделок по картам, который обычно составляет от 1,5 – 4% от суммы операций;

- все необходимое оборудование платно, бесплатно или в аренду предоставляется самим банком;

- использовать данную услугу можно и без наличия в банке – эквайринге расчетного счета;

- плата за товар начисляется на счет торговой точки только через сутки – трое после оплаты.

Эти особенности должен учитывать каждый человек, который собирается начать пользоваться данной услугой.

Вот, как-то так. Теперь вы имеете представление о том, что такое эквайринг, его особенности, преимущества и недостатки, а также, какие виды эквайринга существуют на сегодняшний день. И, исходя из полученной информации, вы можете для себя самостоятельно решить о целесообразности его оформления. А, как подключить оплату банковскими картами, читайте в следующей статье.

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми!!!

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

finans-bablo.ru

Эквайринг — что это такое простыми словами? Зачем и кому он нужен

Содержание статьи

Определение термина

Так что же такое эквайринг и как объяснить это понятие простыми словами? Загадочный термин на самом деле расшифровывается как одна из самых популярных услуг в современном банковском секторе. Если говорить простыми словами — это возможность оплатить товар или услугу в сети розничной торговли, ресторане или, например интернет-магазине банковской картой.

, Это возможность оплатить продукт или услуги без использования наличных средств, а используя «пластик».

Рынок эквайринга в России

Россия поддерживает общемировой тренд развития сети POS терминалов. Эквайринговый оборот бурно растет из года в год. В общей доле розничной торговли и платных услуг увеличивается процент безналичных транзакций, впрочем, как растет и само количество выпущенных карт. Для оплаты покупок люди предпочитают не снимать деньги в банкомате, а расплатиться безналом. Вопрос «А карты принимаете к оплате?» звучит в магазинах все чаще.

Безусловным лидером рынка в России является Сбербанк.

В современной России успешно развиваются все виды услуги – торговый, мобильный и интернет эквайринг.Примечательно, что с течением времени функциональные характеристики банковских карт расширились — от простого обналичивания денежных средств, до возможности расплатиться ей в магазине, то есть эквайринговых платежей.

Кто предоставляет услугу?

На сегодняшний день услуги товарного, мобильного и интернет-эквайринга предлагают больше сотни различных банков, в том числе монстры российского рынка в лице Сбербанка, ВТБ, Альфа Банка, а также некоторые розничные банки, ориентированные на малый бизнес, такие как Тинькофф банк, Точка, Модульбанк. Некоторые небанковские организации также могут осуществлять эквайринговые платежи. Высокая конкуренция на данном рынке на руку компаниям-клиентам, они всегда могут выбрать оптимальный вариант, устраивающий их по разным параметрам.

Если Ваше предприятие взвесив все за и против, решилось наконец воспользоваться данной услугой, то необходимо сделать свой выбор, изучив рейтинг банков, связаться с представителем и заключить договор.

Виды эквайринга: мобильный, торговый и интернет-эквайринг

В рамках развития технологии эквайринга различают три направления – мобильный, торговый и интернет-эквайринг. Рассмотрим подробнее каждый из них.

Торговый эквайринг

Самый распространенный и прочно вошедший в нашу жизнь вид. Подавляющее число магазинов и предприятий сферы услуг оснащены технологией торгового эквайринга.

Розничные торговые точки стремятся повысить свою конкурентноспособность на рынке, в том числе за счет возможности у покупателя расплатиться пластиком.

Оплата производится с помощью специального устройства POS терминала торгового эквайринга.Мобильный эквайринг

Самый молодой вид. Данная услуга сейчас активно развивается на рынке, и предлагается большинством банков. Суть mPOS технологии заключается в том, что покупатель производит оплату в процессе взаимодействия своей банковской карты и устройства картридера, подключенного к смартфону и планшетному компьютеру.

Интернет-эквайринг

Это способ оплатить свою покупку в сети интернет опять же с использованием банковской карты. Если сайт продавца поддерживает эту технологию, количество его покупателей значительно увеличивается. Интернет-эквайринг очень бурно развивается, за последнее время значительно увеличилась доля магазинов, полностью поддерживающих технологию интернет-эквайринга

Схема эквайринга

Классическая схема выглядит следующим образом:

- Покупатель выбирает товар и вставляет карту для оплаты в специальный эквайринговый терминал.

- Продавец направляет авторизационный запрос на платежный шлюз.

- Банк-эквайер связывается с международной платежной системой.

- МПС авторизует карту эмитента.

- Средства от эмитента через эквайера поступают в расчетный банк магазина.

- Расчетный банк зачисляет средства на счет магазина.

Преимущества использования

Продавец и покупатель имеют обоюдную выгоду, пользуясь технологией эквайринга.

Продавец выигрывает

- сводит к нулю риски напороться на фальшивые купюры;

- сокращает время на обслуживание;

- уменьшает очереди;

- сокращает затраты на инкассацию денежных средств.

Покупатель также не в накладе

- имеет возможность выбора в способе оплаты;

- поользуется различными кэшбэками;

- экономит время на проверке сдачи.

Подводя итоги, хочется сказать о том, что в современном мире каждой торгующей компании, имеет смысл пользоваться всем комплексом современных технических средств и технологий, в частности, услугами эквайринга. Это обеспечит положительный вектор развития для любого бизнеса.

acquiring-bank.ru