Что такое расчетный счет: определение, назначение, структура

Проведение безналичных платежей или других финансовых операций начинается с открытия счета. Вот почему рядовые граждане и предприниматели направляются в банковское учреждение, где оформляют услугу и пользуются всем спектром ее возможностей. Что такое расчетный счет? Как он обозначается, и для чего используется на практике?

Определение

Расчетный счет — вид учетной записи, применяемой банком или другой финансово-кредитной организацией для проведения финансовых сделок. С помощью такого счета можно проводить операции, получать оплату за товары или услуги, вносить или снимать наличные.

Расчетный счет предприятия или физического лица открывает доступ к деньгам при первой необходимости. Истребование средств производится различными путями — путем личного обращения или через глобальную сеть.

Виды и особенности

В банковской практике применяется множество счетов — до востребования, текущий или чековый счет. Каждое из определений имеет свои отличия и используется для конкретной сферы деятельности. Термин «текущий счет» чаще применяется в отношении физических лиц, проводящих сделки, не связанные с бизнесом.

Услуга «до востребования» открывает свободный доступ к деньгам в любое удобное время. В практике финансово-кредитных учреждений термин «до востребования» используется применительно к счетам предпринимателей в национальной валюте.

Каждому клиенту доступно открытие нескольких счетов, каждый из которых может различаться валютой (рубли, доллары, евро) и назначением (для бизнеса, личные средства).

Что такое расчетный счет, и для чего он нужен?

Рассматриваемая банковская услуга — спасение для предприятий, которые ежедневно проводят финансовые сделки и нуждаются в регулярном доступе к деньгам. При этом имеющиеся средства нельзя аккумулировать для получения пассивной прибыли. Все, что доступно — пользование имеющимся капиталом. Другими словами, расчетный счет — хранилище клиента с открытым доступом.

Рассматривая, что такое расчетный счет, стоит выделить ряд направлений:

- Получение пластиковых карт для передачи их сотрудникам организации.

- Установка терминала для совершения платежей с применением «пластика».

- Повышение уровня комфорта. Благодаря услуге, можно забыть о необходимости посещения банка и потерях времени на ожидание очереди. Все манипуляции со средствами проводятся быстро и с применением компьютера.

- Проведение безналичных сделок с контрагентами (для юридических лиц). В бизнесе не принято работать с наличными средствами, а все платежи проводятся через расчетный счет предприятия.

- Открытие зарплатной карточки и перевод на нее заработанных средств (для ИП), что экономит время предпринимателя и снижает расходы на комиссию.

- Открытие корпоративной карты (для ООО). С помощью «пластика» предприятия закупают необходимые для ведения бизнес-деятельности товары и услуги.

- Совершение платежей (выплата налогов, взносов). Выплаты с расчетного счета проводятся быстро и без дополнительных потерь.

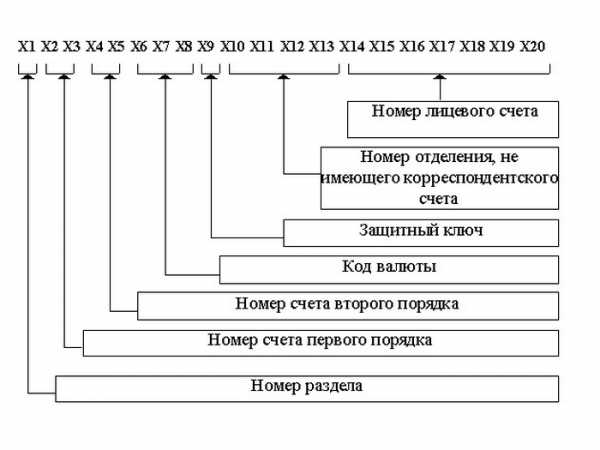

Как формируется структура расчетного счета?

Теперь рассмотрим, что такое расчетный счет с позиции структуры. В банковской практике р/с имеет особое строение, подразумевающее включение 12 чисел (при создании резерва номер расчетного счета расширяется до 25 символов).

Общая структура — AAA.BB.CCC.D.EEEE.FFFFFF:

- AAA— балансовый счет 1-го порядка.

- BB — этот же вид счета, но 2-го порядка.

- CCC — код валюты. При выборе кода в расчет берется ОКВ (общероссийский классификатор валют).

- D — контрольная цифра.

- EEEEEE— код банковского подразделения.

- FFFFFF — внутренний номер.

Что нужно при открытии расчетного счета можно прочитать на страницах из рубрик нашего сайта.

raschetniy-schet.ru

Расчетный счет

Расчётный счет – это счёт, открываемый индивидуальным предпринимателем или юридическим лицом в учреждениях банка, и предназначенный для приема, хранения денежных средств, а так же проведения расчётных операций по требованию и распоряжению владельца счёта.

Расчётный счёт, в отличии от текущих, лицевых счетов физических лиц, не предназначен для получения пассивного дохода в виде процентов, и, как правило, не используется с целью накопления сбережений. Поскольку денежные средства, аккумулирующиеся на расчётном счёте, доступны к снятию по первому требованию, то такие счета зачастую называют «до востребования».

Владельцами расчётных счетов являются юридические и физические лица, занимающиеся предпринимательской деятельностью и частной практикой с целью получения прибыли.

Операции, проводимые по расчётному счёту, и платежные документы

Приходными операциями по расчётному счету являются любые поступления от осуществления предпринимательской деятельности – выручка за реализацию товаров, оказание услуг, выполнение работ, кассовая выручка, превышающая установленные лимиты, авансовые платежи, ссуды и иные поступления субъектов предпринимательской деятельности.

К расходным операциям по расчетному счету относят любые платежи поставщикам, выплаты по заработной плате, уплата налогов и сборов, погашение кредиторской задолженности и многие другие.

Для оформления расходных операций по счету используют следующие документы:

- Платежное поручение.

- Платежное требование.

- Аккредитив.

- Инкассовое поручение

Так как за снятие наличных с расчётного счёта банк взимает комиссию, то целесообразно использовать расчётный счёт для безналичного расчёта с контрагентами.

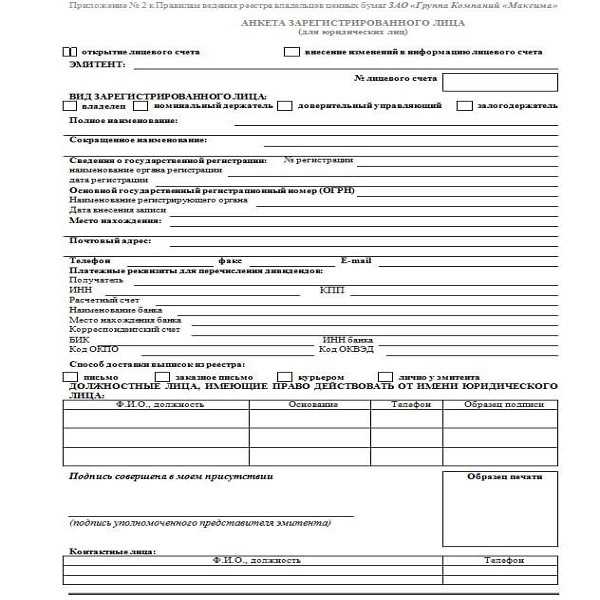

Документы, необходимые для открытия расчетного счета

Все документы для открытия расчетного счета необходимо предоставить в виде копий:

- Свидетельство о постановке на учет в налоговом органе.

- Учредительные документы.

- Карточка с образцами подписей уполномоченных лиц.

- Документы, подтверждающие полномочия таких лиц.

- Паспорта уполномоченных лиц.

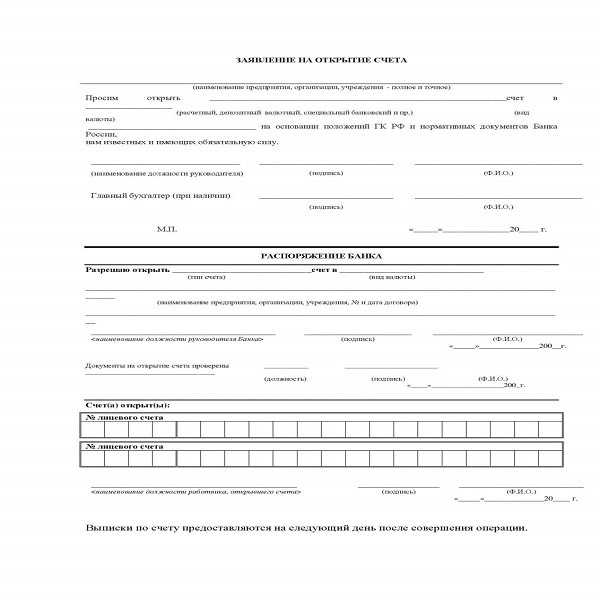

- Заявление на открытие расчетного счета.

- Иные документы по требованию банка.

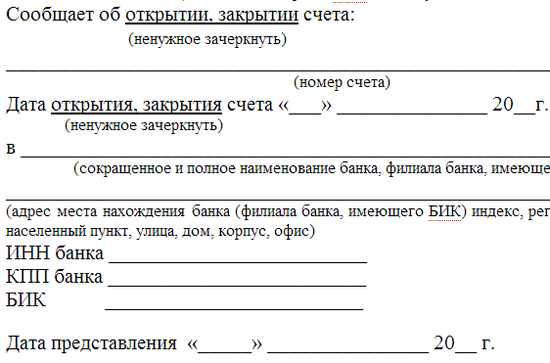

После подписания договора с банком и открытия расчётного счета следует уведомить ИФНС в срок, предусмотренный подпунктом 1 пункта 2 ст. 23 НК РФ и пунктом 3 ст. 28 Федерального закона №212-ФЗ. Уведомление оформляется по форме ФНС и предоставляется в двух экземплярах, где второй экземпляр возвращается Вам с отметками о принятии налоговым органом. За несвоевременное уведомление ИФНС об открытии расчетного счёта предусмотрены штрафные санкции согласно ст. 118 НК РФ.

utmagazine.ru

Лицевой и расчетный счет: в чем разница?

При пользовании банковскими услугами клиент сталкивается с такими терминами, как лицевой и расчетный счет. Вопреки распространенному мнению об идентичности определений, они имеют ряд отличий.

В чем сущность расчетного счета?

Первое, с чего начнем — рассмотрим, что такое расчетный счет банка. Это услуга, обеспечивающая проведение финансовых операций (получение или прием выплат), а также пополнение или снятие денег с вклада при помощи ДБО. Номера такого аккаунта прописываются в реквизитах банковского учреждения при совершении переводов и проходят регистрацию в банке России.

Цели открытия:

- Проведение транзакций и платежей (для ИП и юрлиц).

- Осуществление транзакций (для физлиц) — пополнение или снятие денег с вклада, проведение финансовых операций (пример — перевод средств на аккаунт другого физлица).

Дистанционное обслуживание — один из главных признаков, позволяющих отнести аккаунт к типу расчетных. Благодаря ДБО, клиент финансово-кредитной организации оперирует средствами по мере необходимости.

Что такое расчетный счет в банке,

- Переводов.

- Проведения транзакций.

- Хранения средств.

- Получения денег от других лиц.

- Оплаты услуг банка.

С позиции затрат:

- Для юрлиц и ИП услуга платная. Банки взимают средства для проведения транзакций и обслуживание аккаунта.

- Для граждан услуга бесплатная. Открывается, как правило, для получения заработной платы или сбережения средств.

В чем сущность лицевого счета?

Чтобы выделить разницу, рассмотрим, что такое лицевой счет в банке. Это аккаунт (цифровой номер), который получает физическое лицо после прохождения установленных процедур и заключения договора. Назначение — аналитический учет денежных операций, которые проводятся при сотрудничестве с контрагентами.

Для перевода денег на этот аккаунт в реквизитах прописывается номер расчетного счета, и только после поступления денег банковское учреждение зачисляет их на лицевой.

Также под лицевым счетом понимается:

- Часть расчетного счета (с 14 по 20 цифру).

- Аккаунт, открытый физлицом (до востребования или сберегательный).

- Счет с возможностью дистанционного обслуживания. Подходит для физлиц, но без права проведения транзакций с контрагентами.

Что такое лицевой счет в банке с позиции возможностей? Он позволяет:

- Переводить средства юрлицам (банковскому учреждению в том числе).

- Хранить личные накопления.

Его нельзя применять для ведения бизнеса (коммерческой деятельности).

В чем разница?

Если рассматривать разницу услуг, стоит выделить ряд моментов:

- Лицевой:

- Не подходит для проведения операций, подразумевающих перевод и получение средств от других лиц.

- Применяется для решения персональных задач — оплата связи, коммунальных услуг, управление деньгами на других аккаунтах.

- Открывается физическими лицами.

- Расчетный:

- Необходим для проведения операций, связанных с бизнес-деятельностью.

- Позволяет отправлять и получать платежи с других аккаунтов банка.

- Предназначен для юрлиц и ИП.

- Может использоваться, как лицевой счет — для оплаты услуг, товаров или хранения средств.

- Открывается только в банке, в то время, как лицевой аккаунт часто присваивается клиенту и в других организациях (страховые компании, мобильные операторы и прочие).

Что общего?

Лицевой и расчетный счет имеют много общего:

- Лицевой — часть расчетного аккаунта (с 14 по 20 цифру).

- Лицевые аккаунты, применяемые для операций с использованием ДБО, часто называются расчетными.

- Могут открываться в банке.

Итоги

Таким образом, расчетный и лицевой счет — разные услуги, которые только изредка пересекаются между собой в банковской практике. При изучении предложений банковского учреждения и выборе подходящего варианта этот момент должен быть учтен

raschetniy-schet.ru

Расчетный счет — что такое текущий и расчетный счет для ИП

Расчетный счет — банковский счет, предназначенный для хранения денежных средств и проведения приходно-расходных операций (пополнение счета, безналичное перечисление на другие счета, выдача наличных средств).

Последние новости:

Расчетный счет обычно не открывается ради получения пассивного дохода (в отличие от депозитов) или просто для хранения сбережений. Цель расчетного счета — обеспечивать быстрый доступ к средствам по первому требованию. Владелец вправе в любое время пополнять счет и списывать с него средства.

В одном банке (либо в разных) можно открыть несколько счетов (например, в 2–3 валютах и для разных целей).

Сейчас расчетным чаще называют счет юридического лица; понятие «текущий счет» применимо в большей мере к счетам физических лиц.

Номер расчетного счета также является частою реквизитов юридического лица или предпринимателя. Примером расчетного счета в РБ может стать счет Национальной библиотеки Беларуси:

р/с № BY59АКВВ36329000032145100000 в филиале 510 ОАО «АСБ Беларусбанк», ул. К. Маркса, 16.

Обратим внимание, что расчетный счет всегда указывается вместе с названием и кодом банковского учреждения, в котором он открыт.

Расчетный счет для ИП

Каждому юридическому лицу и большинству индивидуальных предпринимателей нужен расчетный счет. Это необходимо для получения и отправки безналичных платежей. Иногда наличие расчетного счета продиктовано законодательными нормами.

Так банковский расчетный счет обязателен для любого юридического лица.

А вот ИП может не открывать счет, если он:

Выбор расчетного счета

Выбирать вариант РКО приходится и начинающим предпринимателям и опытным коммерсантам. Те, кто уже имел опыт расчетно-кассового обслуживания, обычно имеют критерии для выбора: кому-то нужен тариф с малой комиссией за проведение платежей, кто-то ищет способ меньше платить за снятие наличных с расчетного счета и т.д. Однако в начале бизнеса таких предпочтений может еще не быть, потому выбирают вариант открытия счета с наименьшими затратами.

Приведенная ниже таблица содержит первичную информацию для сравнения тарифов на открытие расчетного счета, она будет полезна выбирающим вариант расчетно-кассового обслуживания, с сортировкой по возрастанию обязательной платы за ведение счета.

Открыть счет в рублях во всех банках Беларуси можно бесплатно. За открытие валютного счета в некоторых банках предусмотрена плата.

|

Название банка |

Название тарифного плана |

Стоимость открытия валютного счета |

Месячная плата, BYN |

Банковский день |

|---|---|---|---|---|

|

Стандартные условия |

0 |

0 |

09:00 — 16:30 |

|

|

Включайся! |

0 |

0 |

09:00 — 16:00 |

|

|

Startup-решение |

0 |

0 |

09:00 — 16:00 |

|

|

Выгодный старт 3 |

6.5 BYN |

0 |

09:00 — 16:40 |

|

|

БПС-Сбербанк |

Выгодный старт 4 |

0 |

0 |

09:00 — 16:40 |

|

БПС-Сбербанк |

Выгодный старт 5 |

0 |

0 |

09:00 — 16:40 |

|

БПС-Сбербанк |

Легкий старт |

6.5 BYN |

1 |

09:00 — 16:40 |

|

Раскрутка |

0 |

1 |

09:00 — 16:30 |

|

|

Первый счет |

0 |

9,95 |

09:00 — 16:30 |

|

|

РКО для ИП |

0 |

от 10,00 |

09:00 — 15:45 |

|

|

РРБ-Банк |

Лайт |

0 |

11 |

09:00 — 16:30 |

|

РРБ-Банк |

Старт |

0 |

12 |

09:00 — 16:30 |

|

Бизнес-Малый 1 |

7 BYN |

12,5 |

09:00 — 15:30 |

|

|

Альфа-Банк |

Войти в IT |

0 |

14,9 |

09:00 — 16:00 |

|

Абсолютбанк |

Старт |

0 |

15 |

09:00 — 16:30 |

|

СМАрт 10 |

0 |

15 |

09:00 — 15:45 |

|

|

Паритетбанк |

Бизнес-Малый 2 |

7 BYN |

15 |

09:00 — 15:30 |

|

РРБ-Банк |

Смарт |

0 |

15 |

09:00 — 16:30 |

|

ВТБ-Начало |

0 |

16,5 |

09:00 — 16:00 |

|

|

БПС-Сбербанк |

Cтарт |

6.5 BYN |

19 |

09:00 — 16:40 |

|

Приор-Лайт |

12 BYN |

19 |

09:00 — 15:30 |

|

|

Альфа-Банк |

Все для бизнеса |

0 |

19,9 |

09:00 — 16:00 |

|

Паритетбанк |

Бизнес-Малый 3 |

7 BYN |

20 |

09:00 — 15:30 |

|

РРБ-Банк |

Развитие |

0 |

20 |

09:00 — 16:30 |

|

БСБ Банк |

РКО для юридических лиц |

0 |

от 20,00 |

09:00 — 15:45 |

|

Пакет: Стандарт Партнер |

0 |

22 |

09:00 — 15:30 |

|

|

БНБ-Банк |

СМАрт 25 |

0 |

25 |

09:00 — 15:45 |

|

Women’s idea |

0 |

25 |

09:00 — 16:15 |

|

|

Идея Банк |

Базовый |

0 |

25 |

09:00 — 16:15 |

|

БПС-Сбербанк |

Представительство |

0 |

27 |

09:00 — 16:40 |

|

БПС-Сбербанк |

Развитие |

0 |

27 |

09:00 — 16:40 |

|

Банк ВТБ |

ВТБ-Электронный |

0 |

28 |

09:00 — 16:00 |

|

МТБанк |

Точный счет |

0 |

от 28,00 |

09:00 — 16:30 |

|

Приорбанк |

Приор-Оптима |

12 BYN |

29 |

09:00 — 15:30 |

|

Абсолютбанк |

Развитие |

0 |

30 |

09:00 — 16:30 |

|

БПС-Сбербанк |

Сбер@IT |

0 |

30 |

09:00 — 16:40 |

|

Паритетбанк |

Бизнес-Малый 4 |

7 BYN |

30 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-Стандарт 1 |

7 BYN |

30 |

09:00 — 15:30 |

|

Приорбанк |

Приор-ИП |

12 BYN |

30 |

09:00 — 15:30 |

|

Банк ВТБ |

ВТБ-Лайт |

0 |

32,5 |

09:00 — 16:00 |

|

Беларусбанк |

Развитие |

12 BYN |

35 |

09:00 — 16:15 |

|

БНБ-Банк |

СМАрт 50 |

0 |

35 |

09:00 — 15:45 |

|

Банк ВТБ |

ВТБ-Активный |

0 |

41,5 |

09:00 — 16:00 |

|

БПС-Сбербанк |

Оптима |

0 |

43 |

09:00 — 16:40 |

|

Паритетбанк |

Бизнес-Стандарт 1 Плюс |

7 BYN |

45 |

09:00 — 15:30 |

|

РРБ-Банк |

РРБ-Выручка |

0 |

45 |

09:00 — 16:30 |

|

БНБ-Банк |

СМАрт Ассистент |

0 |

50 |

09:00 — 15:45 |

|

РРБ-Банк |

Международный расчет |

0 |

50 |

09:00 — 16:30 |

|

БНБ-Банк |

СМАрт 100 |

0 |

55 |

09:00 — 15:45 |

|

Цептер Банк |

Пакет: Сильвер Партнер |

0 |

55 |

09:00 — 15:30 |

|

Приорбанк |

Приор-Актив |

0 |

59 |

09:00 — 15:30 |

|

Старт |

0 |

59 |

09:00 — 16:30 |

|

|

Банк ВТБ |

ВТБ-Экспресс |

0 |

60 |

09:00 — 16:00 |

|

Банк Решение |

Безлимитное решение |

0 |

60 |

09:00 — 16:00 |

|

РРБ-Банк |

Бизнес |

0 |

60 |

09:00 — 16:30 |

|

РРБ-Банк |

РРБ-Бухгалтер |

0 |

60 |

09:00 — 16:30 |

|

Банк ВТБ |

ВТБ-Максимальный |

0 |

61,5 |

09:00 — 16:00 |

|

БНБ-Банк |

СМАрт 150 |

0 |

65 |

09:00 — 15:45 |

|

Беларусбанк |

Базис |

12 BYN |

70 |

09:00 — 16:15 |

|

РРБ-Банк |

Международный расчет+ |

0 |

70 |

09:00 — 16:30 |

|

Паритетбанк |

Бизнес-Стандарт 2 |

7 BYN |

75 |

09:00 — 15:30 |

|

Банк Решение |

Валютный |

0 |

79 |

09:00 — 16:00 |

|

Приорбанк |

Приор-Лидер |

0 |

79 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-Стандарт 2 Плюс |

7 BYN |

85 |

09:00 — 15:30 |

|

Банк ВТБ |

ВТБ-Статусный |

0 |

85,5 |

09:00 — 16:00 |

|

БНБ-Банк |

СМАрт 300 |

0 |

95 |

09:00 — 15:45 |

|

БПС-Сбербанк |

Лидер |

0 |

99 |

09:00 — 16:40 |

|

Цептер Банк |

Пакет: Голд Партнер |

0 |

99 |

09:00 — 15:30 |

|

РРБ-Банк |

Бизнес+ |

0 |

100 |

09:00 — 16:30 |

|

Приорбанк |

Приор-Прайм |

0 |

119 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-Стандарт 3 |

7 BYN |

130 |

09:00 — 15:30 |

|

Банк ВТБ |

ВТБ-Динамичный |

0 |

149 |

09:00 — 16:00 |

|

Приорбанк |

Приор-Профит |

0 |

149 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-Стандарт 3 Плюс |

7 BYN |

150 |

09:00 — 15:30 |

|

РРБ-Банк |

Элит |

0 |

150 |

09:00 — 16:30 |

|

Паритетбанк |

Бизнес-Премиум 1 |

7 BYN |

180 |

09:00 — 15:30 |

|

БПС-Сбербанк |

Профи |

0 |

198 |

09:00 — 16:40 |

|

Цептер Банк |

Пакет: Платинум Партнер |

0 |

199 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-Премиум 1 Плюс |

7 BYN |

200 |

09:00 — 15:30 |

|

Банк ВТБ |

ВТБ-Интенсивный |

0 |

209 |

09:00 — 16:00 |

|

Паритетбанк |

Бизнес-Премиум 2 |

7 BYN |

220 |

09:00 — 15:30 |

|

Абсолютбанк |

Абсолютный иммунитет |

0 |

245 |

09:00 — 16:30 |

|

Паритетбанк |

Бизнес-Премиум 3 |

7 BYN |

250 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-Премиум 2 Плюс |

7 BYN |

260 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-Премиум 3 Плюс |

7 BYN |

330 |

09:00 — 15:30 |

|

Банк ВТБ |

ВТБ-Корпоративный |

0 |

333 |

09:00 — 16:00 |

|

Приорбанк |

Приор-Деловой |

0 |

350 |

09:00 — 15:30 |

|

БПС-Сбербанк |

Приоритет |

0 |

370 |

09:00 — 16:40 |

|

Паритетбанк |

Бизнес-VIP 1 |

7 BYN |

400 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-VIP 1 Плюс |

7 BYN |

460 |

09:00 — 15:30 |

|

Приорбанк |

Приор-Бизнес |

0 |

530 |

09:00 — 15:30 |

|

БПС-Сбербанк |

Престиж |

0 |

550 |

09:00 — 16:40 |

|

Паритетбанк |

Бизнес-VIP 2 |

7 BYN |

550 |

09:00 — 15:30 |

|

Паритетбанк |

Бизнес-VIP 2 Плюс |

7 BYN |

600 |

09:00 — 15:30 |

|

Приорбанк |

Приор-Бенефит |

0 |

770 |

09:00 — 15:30 |

|

Приорбанк |

Приор-Евро 5 |

0 |

999,99 |

09:00 — 15:30 |

|

Приорбанк |

Премиум |

0 |

1100 |

09:00 — 15:30 |

*тарифы приведены для ознакомления, более подробную информацию можно уточнить в банках

Еще одним критерием выбора РКО часто становится не плата за обслуживание, а дополнительные бонусы которые конкретный банк предлагает своим клиентам – льготное кредитование, удобный эквайринг и др.

myfin.by

Что такое расчетный счет: 4 примера операций

Работа предпринимателя основывается на купле-продаже. Каждая из указанных операций сопровождается передачей денег от заказчика к исполнителю.

Современные банки позволяют наладить максимальный контроль и гибкость в управлении финансами, которые нужны для вашего бизнеса. Использование банковских структур — не просто правильный и продуманный способ ведения бухгалтерии, это обязательство, наложенное государством.

Что такое расчетный счет? Как предприниматель может его правильно использовать в своих целях? Узнайте все интересующие вас детали в статье.

Расчетный счет – что это такое?

Расчетный счет – это идентификатор личного дела клиента в структуре банка.

Основная его функция – определить принадлежность финансовых средств физическому или юридическому лицу.

Это определение понятно только для опытных предпринимателей, работников банка и юридически подкованных пользователей. Теперь пришло время говорить простым языком для обычных людей.

Расчетный счет – это номер вашего банковского хранилища средств. Зачем он нужен? А для того, чтобы любая финансовая операция могла проводиться от вашего лица, непосредственно за счет ваших личных сбережений.

В чем особенности «расчетного счета»?

Расчетный счет используется в роли «кошелька» вашего предприятия. Финансовые операции, имеющие отношение к деятельности бизнеса, должны проводиться с помощью банка. Это гарантирует постоянную отчетность перед контроллерами и качественное декларирование доходов.

Сравнение баланса компании с кошельком очень кстати, так как они во многом похожи. Самая главная схожесть – вы не храните крупные суммы денег в портмоне, так же как и на «кошельке» предприятия.

Важно понимать его основную функцию – обеспечить стабильную циркуляцию финансов в процессе деятельности бизнеса.

Какие финансовые операции проводят с помощью расчетного счета?

Пора разобраться, для чего же на практике используют расчетный счет. На примере простых ситуаций вы сможете убедиться в удобстве банковской системе, в процессе бизнес-деятельности.

Пример 1. Выплатить заработную плату сотрудникам

Василий Петрович занимается предпринимательством совсем недавно. Его детище – деревообрабатывающий цех, работает первый месяц. По требованию Федеральной налоговой службы (далее – ФНС) он открыл счет, с помощью которого обязан проводить все расчеты с клиентами.

Василий Петрович – человек «старой закалки». Еще его отец вел бухгалтерию вязкими чернилами и хранил сбережения наличными средствами.

Прошел месяц, появилась необходимость выплатить сотрудникам законно заработанную зарплату. И вот тут Василий Петрович смог полностью оценить все плюсы современного бизнеса. Для проведения всех финансовых операций, ему понадобился только ноутбук, доступ в интернет и пару часов свободного времени. Сняв необходимую сумму с баланса предприятия, он провел платежи по реквизитам отдельных работников.

Пример 2. Выплата налогов государству

Наладить выплату налогов – это уже легкая задача для Василия Петровича. С помощью функциональности и гибкости банка, он смог разделить налоги на два сектора – постоянные (сумма выплаты которых неизменна) и нестабильные(размер выплаты может изменяться в зависимости от деятельности цеха).

Выплаты по постоянным налогам он сделал регулярными, а по нестабильным просто переводил на указанные сотрудниками ФНС реквизиты.

Пример 3. Выплата кредита (лизингового обязательства)

Часть техники деревообрабатывающего цеха Василия Петровича была взята на условиях лизинга.

Рассмотрев эту ситуацию с несколько другой стороны, предприниматель сделал однозначный вывод – лизинг, подобно кредиту, предполагает постоянные выплаты.

Так почему бы не наладить регулярные расчетные выплаты с помощью банка?

Василий внес в список ежемесячных выплат сумму, указанную в договоре лизинга. В этой ситуации постоянный баланс используется в качестве гарантии постоянных выплат для лизингодателя.

Функциональность онлайн-банкинга позволила Василию Петровичу решить все вопросы без прямого визита в отделение. Ему даже не пришлось подниматься со своего удобного офисного кресла!

Пример 4. Изъятие денег за предоставленные услуги

Все финансы, которые находятся в постоянном обороте бизнеса Василия Петровича, должны пройти через счет предприятия, как обязательную инстанцию. Каждая сделка на предоставление услуг проводилась с условием того, что заказчик должен оплатить работу в форме перевода на баланс предприятия.

Такая схема работала успешно, что позволило упростить отчетность перед ФНС – все платежи были прозрачны и квитанции по каждому документировались.

Как можно понять из приведенных выше примеров, предприниматель «соприкасается» с банком в своей работе очень часто. Это делает возможность использовать отдельный счет актуальной и удачной идеей.

Расчетный счет – как открыть?

Процесс открытия – простая задача для опытного юриста. Но если вы таковым не являетесь, необходимо рассмотреть каждый этап детально.

ШАГ 1: Выбрать банк.

Первый шаг в открытии – он важный самый. Выбрать правильную основу своей финансовой безопасности – это значит быть уверенным во всех дальнейших действиях.

На какие критерии опираться при выборе банка для открытия счета?

Виды предоставляемых услуг по обслуживанию расчетного счета, их стоимость.

Следует выбирать умеренную ценовую политику, так как банк может принести финансовый ущерб клиенту своими запросами.Стоимость расчетно-кассовых услуг – один из определяющих критериев.

Стабильность банка.

Как определить стабильность? Опирайтесь на количество клиентов, а также их отзывы. Надежные банки ведут разумную деятельность.Не стоит принимать за правду предложения о чрезмерной выгоде – это первый признак нестабильности.

Система интернет-банкинга.

Лидеры банковской системы уже давно имеют собственные порталы по обслуживанию клиентов.Высокий уровень поддержки интернет-банкинга определяется ответом на один простой вопрос – «Можете ли вы решить любой возникший вопрос к банку с помощью онлайн-поддержки?».

Следуя критериям выбора, вы должны определить «свой банк». Чтобы упростить задачу читателю, ниже представлены лидеры банковской сферы России, работа с которыми гарантирует стабильность (в таблице указаны только российские банки).

Выбор банка – ответственный шаг. Не торопитесь с окончательным выбором, учитывайте всю полученную информацию.

ШАГ 2: Подготовка документов к тому, чтобы открыть счет.

Использовать отдельный счет может как физическое, так и юридическое лицо. Чтобы вы не запутались, рассмотрим каждый вариант отдельно.

Какой пакет документов нужно собрать физическому лицу для открытия собственного расчетного счета?

- Паспорт гражданина России + нотариально заверенную копию.

- ИНН.

- Заявление по форме выбранного банка.

Пример заявления на открытие счета в банке:

Что нужно включить в набор документации юридическому лицу?

- Выписка из ФНС о «чистой» налоговой истории.

- Оригиналы, а также нотариально утвержденные копии паспортов всех участников, которые будут иметь прямой доступ к счету.

- Копии учредительных документов – решение об основании, Устав, состав участников.

- Образец подписей участников и печать.

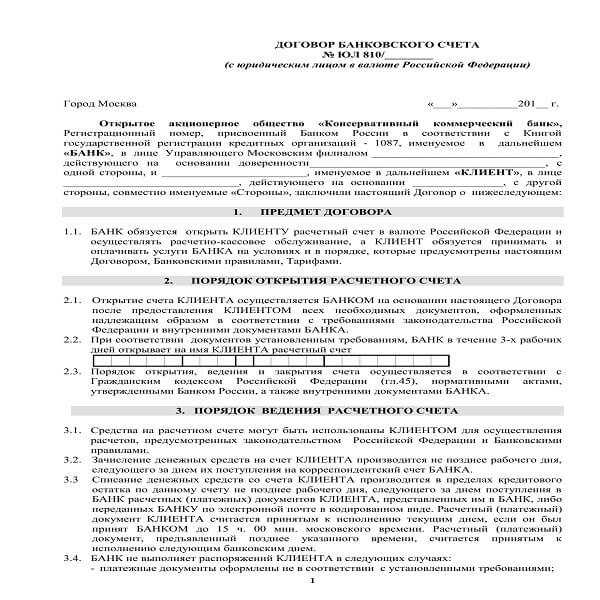

- Договор на открытие расчетного счета.

- Заявление на открытие счета.

- Анкета, заполненная по форме банка.

- Выписка из ФНС о регистрации в ЕГРЮЛ.

Открыть счет в банке — легко и просто!

Для этого предоставляем вам возможность

ознакомится со всем процессом в данном видео:

ШАГ 3: Заключение договора с банком.

Когда все документы готовы, вы можете смело отправляться в банк и ставить свою подпись в договоре о сотрудничестве. С этого момента на вас заводят дело, выдают особенный идентификатор счета. Обычно, период оформления нового клиента длится от нескольких часов до 2-3 дней.

После заключения договора с банком, счет вашей организации служит копилкой для бизнеса вплоть до сворачивания деятельности предприятия.

Закрыть счет очень просто – нужно предоставить выписку из ФНС о ликвидации компании и снятии ее с учета налогоплательщиков. Договор будет расторгнут, а реквизиты станут недействительными.

Расчетный счет – что это и как его открыть, вы рассмотрели в этой статье.

Любая предпринимательская деятельность в России сопровождается плотным сотрудничеством с банком. Расчетный счет является хранилищем финансовых ресурсов компании и позволяет осуществить любой платеж, не поднимаясь из своего удобного кресла.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

biznesprost.com

Расчетный счет — это… Что такое Расчетный счет?

- Расчетный счет

Расчётный счёт — счёт, используемый банком или иным расчётным учреждением для учёта денежных операций клиентов. Текущее состояние расчётного счёта, как правило, соответствует сумме денежных средств, принадлежащих клиенту.

Обычно эти счета не используют с целью получения дохода (процентов) или с целью сбережений. Основная цель использования расчётного счёта — надёжный и быстрый доступ к средствам по первому требованию через разнообразные каналы передачи распоряжений. Зачастую на остатки не начисляются проценты или начисляются в минимальном размере. При этом клиент может вносить или забирать любое количество средств в любое время. Поскольку деньги доступны по требованию, эти счета иногда называют счетами до востребования или текущими счетами.

В одном банке может быть открыто много расчётных счетов для одного клиента, различающихся валютой счёта и целевым назначением денежных средств, аккумулируемых на них.

В российской практике номер банковского расчётного счёта представляет собой двадцатизначное число, в котором:

- 1-3 цифры — номер балансового счёта первого порядка;

- 4-5 цифры — номер балансового счёта второго порядка;

- 6-8 цифры — код валюты, проставляемый в соответствии с Общероссийским классификатором валют ОКВ, за исключением кода 810 который был заменён в ОКВ на код 643, но в структуре внутрироссийских счетов был оставлен;

- 9 цифра — контрольная цифра.

- 10-20 цифры — внутренний номер счета в банке

См. также

Ссылки

Wikimedia Foundation. 2010.

- Расчетный лист

- Расчеты по инкассо

Смотреть что такое «Расчетный счет» в других словарях:

РАСЧЕТНЫЙ СЧЕТ — специальный учетный документ, оформляемый в кредитномучреждении на имя предприятия для хранения денежных средств и произ водства безналичных расчетов. Словарь финансовых терминов. Расчетный счет Расчетный счет счет, открываемый в банке… … Финансовый словарь

Расчетный Счет — См. Счет расчетный Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

РАСЧЕТНЫЙ СЧЕТ — банковский счет юридического лица или индивидуального предпринимателя, через который он обязан проводить все расчеты с участием банка. Открывается в коммерческих банках непосредственно организациям, имеющим собственные оборотные средства и… … Юридический словарь

РАСЧЕТНЫЙ СЧЕТ — счет, открываемый банками юридическим лицам предприятиям и организациям. Предназначается для хранения денежных средств и осуществления расчетов … Большой Энциклопедический словарь

РАСЧЕТНЫЙ СЧЕТ — счет, открываемый банками юридическим лицам (предприятиям, организациям, учреждениям, фирмам), имеющим самостоятельный балансу для хранения денежных средств и осуществления расчетов с другими юридическими и физическими лицами. Райзберг Б.А.,… … Экономический словарь

Расчетный счет — (Settlement account) — счет, открываемый банком юридическим и физическим лицам для хранения денежных средств, для ведения текущих расчетов в наличной и безналичной форме … Экономико-математический словарь

расчетный счет — Счет, открываемый банком юридическим и физическим лицам для хранения денежных средств, для ведения текущих расчетов в наличной и безналичной форме. [http://slovar lopatnikov.ru/] Тематики экономика EN settlement account … Справочник технического переводчика

РАСЧЕТНЫЙ СЧЕТ — счет имеющего самостоятельный баланс юридического лица в учреждении банка, предназначенный для хранения денежных средств и проведения безналичных расчетов с другими юридическими и физическими лицами. Для открытия Р.с. в банк представляются: устав … Юридическая энциклопедия

Расчетный счет — (англ. account) специальный учетный документ, оформляемый в соответствии с договором банковского счета в кредитной организации для хранения денежных средств и осуществления безналичны … Энциклопедия права

РАСЧЕТНЫЙ СЧЕТ — счет имеющего самостоятельный баланс юридического лица в учреждении банка, предназначенный для хранения денежных средств и проведения безналичных расчетов с другими юридическими и физическими лицами. Для открытия Р. с. в банк представляются:… … Энциклопедический словарь экономики и права

Расчетный счет — счет предприятия, объединения, организации в банке для хранения временно свободных денежных средств и ведения текущих расчетов в наличной и безналичной форме … Краткий словарь основных лесоводственно-экономических терминов

Книги

- Заработная плата в 2018 году. 100 вопросов и ответов, Воробьева Елена Вячеславовна, В новой книге в формате «вопрос-ответ» даны ответы на 100 самых частых вопросов по следующим темам: — Индексация заработной платы — Основная часть заработной платы — Компенсационные выплаты в… Категория: Бухгалтерский учет и аудит Издатель: АйСи Групп, Подробнее Купить за 642 руб

- Как самому зарегистрировать фирму, С. Г. Исаев, Эта книга представляет собой одновременно и грамотное практическое руководство по успешному претворению в жизнь замысла о собственном бизнесе, и детальный план действий на пути к процветанию.… Категория: Основы предпринимательства Серия: Экспресс-курс для самостоятельных людей Издатель: Эксмо, Подробнее Купить за 172 руб

- Регистрация юридических лиц. Практические рекомендации, Л. Ю. Грудцына, 1 июля 2002 года изменился порядок государственной регистрации юридических лиц. По мнению чиновников, реализация принципа `одного окна` существенно облегчила эту непростую процедуру, по… Категория: Бухучет. Общие вопросы Серия: Бухгалтерские консультации Издатель: Бератор-Пресс, Подробнее Купить за 150 руб

dic.academic.ru

Как узнать расчетный счет карты Сбербанка и других банков

В веке современных технологий деньги постепенно переходят из бумажной формы в электронную и приобретают дистанционное управление.

Сегодня денежные операции между юридическими и физическими лицами осуществляются с помощью безналичных переводов.

Например, для перевода средств необходимо знать номер счета получателя. В этой статье поговорим о способах, как его можно узнать.

Что такое расчетный счет

Расчетный счет (р/с) представляет собой определенную комбинацию цифр. Эти цифры — индивидуальный адрес для доступа к операциям, совершаемым клиентом банка.

Расчетный счет дает удобный и быстрый способ доступа к деньгам, имеющимся у вас в данной банковской организации. Он необходим для зачисления, хранения, снятия и переводов денежных средств, но не предназначен для получения пассивного дохода от процентов.

И открытие, и ежемесячное пользование р/с платные. Поэтому его чаще открывают предприниматели для оперативного распоряжения средствами из любого места.

Номер расчетного счета представляет собой набор из двадцати цифр, где:

- Первые 5 цифр содержат балансовый номер.

- 6-8 числа – код валюты, в которой совершаются переводы и зачисления.

- 9 знак – контрольный проверочный ключ.

- С 10 по 13 цифры указывают на принадлежность к конкретному банку (например, Сбербанку, ВТБ, Альфа-банку и т.д.).

- С 14 по 20 числа — номер лицевого счета.

Как узнать номер расчетного счета карты

Дебетовая пластиковая карта – самый удобный и популярный способ хранения и использования имеющихся денег. Номер каждого пластика привязан к р/с. На него может быть оформлена одна или несколько карт, это позволит объединить их, связать в одно целое.

Существует несколько способов узнать р/с:

- Посмотреть договор, заключенный при оформлении пластика. На последней странице номер вписывается под строкой с датой и подписью клиента.

- Если карта была выдана в конверте, то изучить информацию на нем. Р/с указывается рядом с ФИО.

- Если документы были утеряны, то позвонить в справочную службу банка. Звонок доступен круглосуточно, для получения информации потребуется подтверждение личности (паспортные данные) и указанное в заявлении секретное слово.

- Можно узнать расчетный номер через сервис «Сбербанк онлайн». Его можно найти в разделе «Информация по карте».

- При проведении операций со счетами через терминал на экране будет указан ваш р/с.

- Можно также воспользоваться мобильным приложением на телефоне. Выбрав нужную карту, нажмите на пункт «О карте», далее — «Показать реквизиты».

Для защиты своих денежных средств сохраняйте номер расчетного счета в тайне. Не допускайте, чтобы он попал в руки мошенников.

Как перевести деньги на расчетный счет с карты

Классический способ оплатить с карты на расчетный счет – обратиться в офис банка. Там потребуется предоставить реквизиты счета получателя и паспорт отправителя перевода. Главное условие для перечисления — остаток средств на балансе должен быть равен или больше суммы перевода с учетом процентов.

Заполненные работником банка бумаги необходимо будет проверить. Если все в порядке, — подписать. Затем вам выдадут квитанцию, подтверждающую платеж.

Полезное видео

Остались вопросы? Смотрите видеоролик:

Расчетный счет – это удобный, надежный способ хранения денег. Также с его помощью осуществляются переводы, получение и зачисление средств. Он не предназначен для пассивного дохода, скорее является инструментом работы для индивидуальных предпринимателей.

rubliplus.com