УК «Арсагера» Куда вложить деньги

|

Слушать статью |

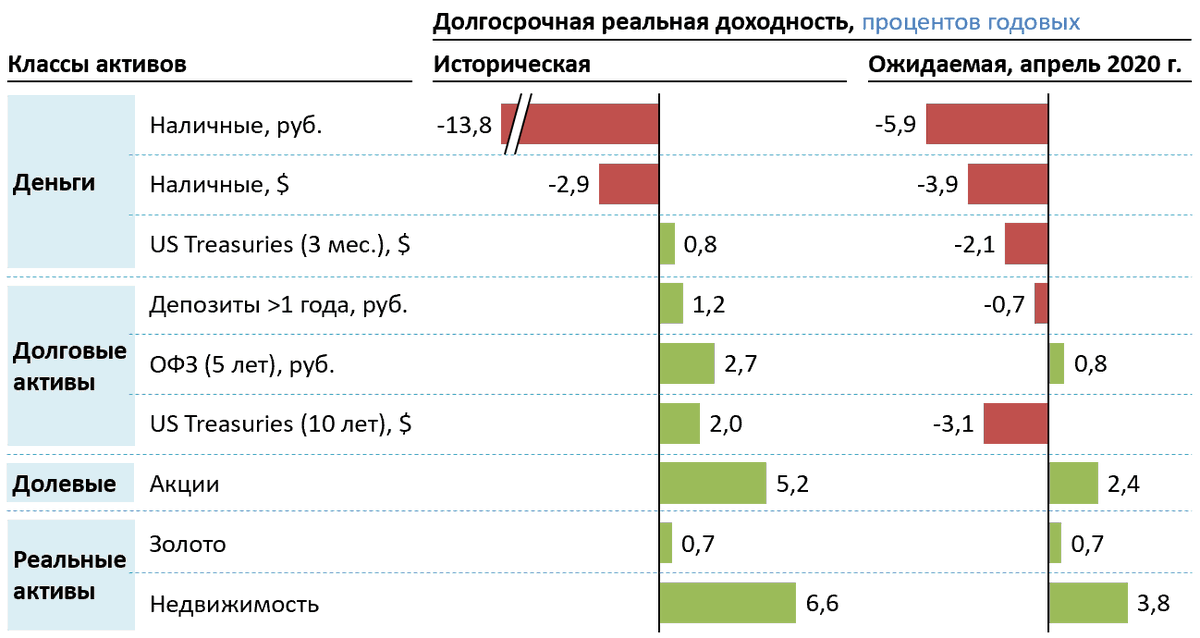

В какие виды активов можно вложить свободные деньги? На первый взгляд, вариантов не так много. Средства могут быть инвестированы в бизнес (в том числе посредством приобретения акций), облигации, депозиты, недвижимость, на них можно купить товары (золото, нефть и т. д.) или валюту, антиквариат или драгоценности. Других вариантов нет, так как все остальные случаи – это производные от вышеупомянутых инструментов (например, инструментов срочного рынка). |

Для того чтобы понять логику инвестиций профессиональных инвесторов, которые стремятся получать прибыль от вложений денег в долгосрочной перспективе, перечисленные выше виды активов необходимо разделить на две большие группы: активы, предполагающие создание добавленной стоимости, и активы, в которых отсутствует созидательная составляющая.

Активы, предполагающие создание добавленной стоимости

• Бизнес (акции) как организация, основной целью деятельности которой является извлечение прибыли.

• Облигации и депозиты как инструмент, в котором заранее определенный денежный поток является платой за пользование заемными средствами.

• Недвижимость, которая при сдаче в аренду приносит рентный доход, а при строительстве увеличивается в цене в результате увеличения строительной готовности.

Активы, в которых отсутствует созидательная составляющая

Товары и валюта являются активами, которые не генерируют денежный поток, поскольку сама природа этих активов не предполагает создания какой-либо добавленной стоимости.

Человек, владеющий бизнесом (акциями), облигациями или недвижимостью, может получить прибыль от своих активов в виде генерируемого ими денежного потока (в виде дивидендов, купонного и рентного дохода соответственно), даже в случае, если их рыночная стоимость не будет изменяться.

В случае вложения денег в товары (золото, нефть и т. д.) или валюту человек не становится богаче от владения этими активами, поскольку сами по себе они не создают добавленной стоимости и, как следствие, денежного потока. Весь расчет сводится к ожиданию увеличения рыночной стоимости этих активов, которая довольно часто определяется изменчивой конъюнктурой рынка или инфляцией.

Таким образом, если активы, генерирующие прибыль, дают возможность инвестору зарабатывать от самого владения активом, то при приобретении активов, не генерирующих денежный поток, человек рассчитывает заработать на спекуляциях. В долгосрочной перспективе невозможно получать стабильную прибыль от игры на колебаниях стоимости активов (спекуляций). Кроме того,стоимость активов, создающих добавленную стоимость, как правило, растет быстрее, чем стоимость активов, которые добавленной стоимости не создают. Это происходит потому, что помимо инфляции, увеличивающей стоимость продаваемых предприятием товаров, на увеличение выручки компании работает еще и увеличение эффективности самого бизнеса.

Для большей наглядности рассмотрим пример с золотом. Часто люди, пытающиеся сохранить заработанные деньги, вкладывают их в золото (в виде золотых слитков или монет).

Здесь стоит отметить, что акции золотодобывающих компаний могут обладать низким уровнем потенциальной доходности, поэтому мы рекомендуем обратить внимание на акции, обладающие более высоким потенциалом.

Альтернативой, которую видят очень немногие, является вложение заработанных денег в акции золотодобывающей компании.

Человек, купивший на свои сбережения золотой слиток, получит прибыль только в результате роста стоимости золота. В то же время инвестор, который приобрел акции золотодобывающей компании, будет получать прибыль ежегодно, даже если цена золота в течение года не менялась. Произойдет это потому, что компания будет продавать свои изделия с определенной наценкой. При этом прибыль от инвестиций в золотодобывающую компанию выразится либо в росте стоимости акций компании, либо в объеме выплачиваемых на акцию дивидендов.

Таким образом, мы видим, что вложение средств в акции золотодобывающей компании более привлекательно в плане инвестиций, чем покупка золота (например, в виде золотых слитков).

Секрет процветания профессиональных инвесторов заключается во владении активами, генерирующими денежный поток. Это обусловлено тем, что увеличение стоимости таких активов происходит быстрее, чем увеличение стоимости активов, в которых созидательная составляющая отсутствует.

Подробно роль управляющей компании в инвестиционном процессе рассмотрена в разделе «Доверить или работать самостоятельно».

Куда вложить деньги, чтобы получать ежемесячный доход

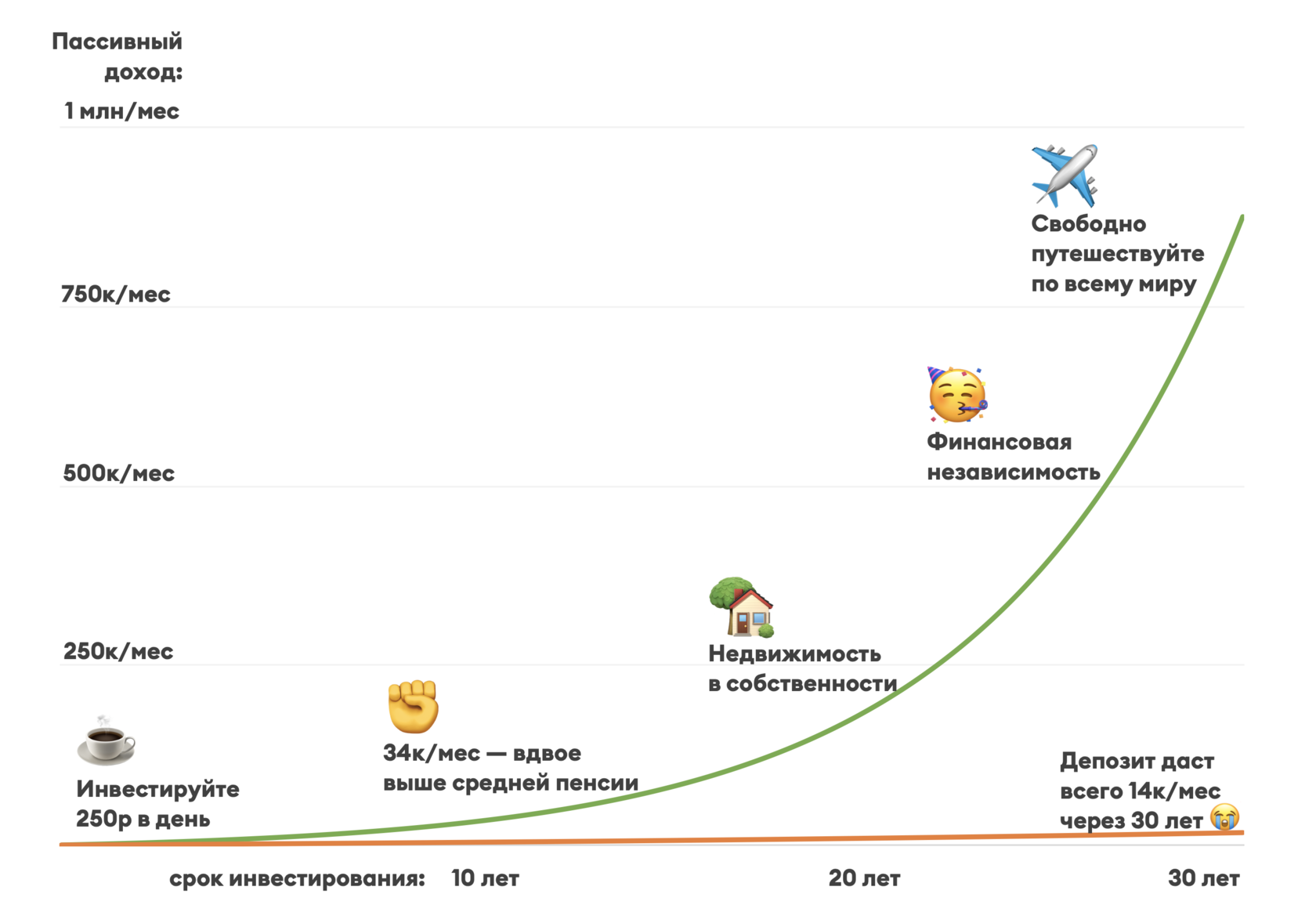

Уровень инфляции с каждым годом растет и в 2021 году уже превысил 6%. То есть, именно на такой процент за последний год обесценились сбережения, хранящиеся “под подушкой”. Чтобы не терять деньги просто так, важно заставить их “работать”. Более того, удачно размещенные инвестиции позволят не только сохранить, но и приумножить капитал.

Почему стоит инвестировать деньги

Инвестировать — означает размещать свой капитал с целью получения прибыли. В стереотипном представлении инвестор — человек в дорогом костюме, каждую минуту проверяющий котировки акций. Но портрет типичного инвестора иной. Это обычные люди, которые трудятся на обычных работах, имеют семью и не увлекаются исключительно финансами. Для них инвестирование — источник дополнительного дохода, возможность жить лучше и качественней, способ обеспечить себе комфортную старость.

Заниматься инвестированием можно в любом возрасте и не всегда для этого нужна большая сумма. Если подумать, то это единственный вариант получать стабильный пассивный доход, откладывать на старость или разбогатеть. Фактически, инвестирование означает то, что ваши деньги работают на вас.

Но слегка поразмыслив, не сложно понять, чтобы получать больше денег нужно и больше работать, а человеческие ресурсы не безграничны. Никто не может работать больше разумных пределов, и не всем удается дослужиться до высокой должности и получить финансовую независимость работая. Та и зачем нужны тогда деньги, если вы будете все время работать?

Учитывая это, инвестировать по определению необходимо. Условно финансовые вложения можно представить в виде вашего заместителя, который работает вместе с вами или вместо вас. Ему все равно, чем вы заняты: работаете, пьете чашку любимого кофе или летите в самолете на курорт — он продолжает работать вместо вас.

Вот лишь некоторые преимущества инвестирования:

- получать доход можно без существенных усилий;

- потенциально можно получить огромную прибыль;

- инвестирование защищает от инфляции;

- единожды вложив средства в успешный проект можно обеспечить себе безбедную старость.

Помимо этого, инвестирования способствует также получению новых знаний, навыков и умений.

Типы инвестирования

С понятием инвестирования знакомы многие, но мало кто разбирается в видах вложения капитала. Классифицируют типы инвестирования по времени размещения капитала, размеру, объектам инвестирования, форме собственности, уровню рисков и целям.

- кратковременные — капиталовложение сроком до 1 года;

- среднесрочные — деньги требуется вложить на срок от 1 года до 5 лет;

- долгосрочные — срок инвестирования 5 и более лет.

По форме собственности можно также различить три типа капиталовложения. Инвестирование считается частным, если инвестором выступает физическое лицо, зарубежным — если вложение капитала осуществляет нерезидент страны, и государственным — вкладчиком является государственное учреждение.

По уровню рискованности все виды инвестирования можно разделить на следующие категории:

- консервативные с минимальным риском потерять вложения;

- среднерискованные с умеренным риском;

- агрессивные с высоким риском и высокой прибылью.

В зависимости от того, что выступает объектом инвестирования, классифицировать инвестиции можно также на три категории:

- спекулятивные — заработать на данного рода инвестициях можно купив их дешевле и продав дороже;

- венчурные — инвестирование в перспективные сферы деятельности, например, стартапы, ноу-хау технологии;

- реальные — вложение в существующие объекты, например, коммерческие здания или драгоценные металлы.

Что же касаемо целей инвестирования, можно выделить следующие типы:

- прямые инвестиции — капиталовложения осуществляется в одно направление;

- портфельные — инвестор вкладывается сразу в несколько проектов и из них формирует инвестиционный портфель;

- интеллектуальные — поддержка инвестициями научных и технологических проектов;

- нефинансовые — инвестиции, не требующие материальных затрат, например, затраты на получения образования.

Учитывая вышеуказанные типы инвестирования следует сразу решить для себя какой формат капиталовложения вам подходит и на какие риски вы готовы пойти.

Во что инвестировать, чтобы получать доход каждый месяц

Существует множество финансовых инструментов куда можно вложить деньги, чтобы получать стабильный доход каждый месяц. Выбор между ними зависит от размера инвестиционного капитала, желаемой доходности, допустимых рисков, текущих знаний, навыков или готовности им обучаться.

Ниже мы рассмотрим множество инвестиционных инструментов, распишем особенности, преимущества и недостатки каждого из вариантов.

Банковский депозит

- Сумма инвестиций: от $10.

- Ежемесячный возврат: от 5-14%.

- Преимущества: минимальные риски; сбережения защищены фондом страхования вкладов.

- Недостатки: инфляция, невысокая доходность; чтобы жить только на проценты потребуется вложить большую сумму.

Открытие банковского вклада можно назвать наиболее доступным и наименее рискованным вариантом капиталовложения. Сегодня многие банки позволяют открыть депозит прямо онлайн и разместить на него любую доступную сумму, которая есть в наличии. Кроме того, многие депозитные договора предусматривают теперь возможность досрочного закрытия депозита в любой момент.

Кроме того, многие депозитные договора предусматривают теперь возможность досрочного закрытия депозита в любой момент.

Проценты по депозитам варьируются от суммы, срока, валюты, условий банка. В среднем за размещения вклада в национальной валюте можно получить от 5 до 14% годовых. Начисление процентов по вкладу может производится как на депозитный счет, увеличивая в геометрической прогрессии размер депозита, так и на основной.

Депозитные программы без возможности пополнения и досрочного снятия имеют более высокий процент. Но несложно подсчитать, что для того, чтобы получать хотя бы чуть больше 100 долларов в месяц по депозиту с 12% годовыми в месяц, нужно вложить порядка 10 тыс. долларов. Поэтому, несмотря на возможность начать с минимальных вложений, чтобы получать хороший ежемесячный доход, потребуется хороший начальный капитал.

Акции

- Сумма инвестиций: от $10-1000.

- Ежемесячный возврат: 25-50% прибыли компании, распределенные пропорционально количеству акций, доход от роста акций непредсказуем и варьируется от 2-3% до нескольких тысяч.

- Преимущества: есть возможность получить потенциально высокий доход; не требует усилий в случае использования услуг брокера.

- Недостатки: рынок акций непредсказуем; акции многих компаний растут лишь на небольшой процент за долгий срок.

С этим финансовым инструментом скорей всего знакомы многие. В свое время практически у каждого были акции национального банка, завода, где он работал и еще парочки местных компаний. Купить акции можно было прямо в компании или банке. Но сегодня в основном купля и продажа акций на фондовом рынке осуществляется через лицензированных брокеров.

Брокер представляет собой посредника, который от вашего имени совершает сделки на фондовом рынке, фиксирует доход, уплачивает налоги. За свои услуги брокеры взимает небольшую комиссию с прибыли.

Получать прибыль от акций можно с дивидендов. В случае владения дивидентной акцией инвестору полагается определенный процент от прибыли компании каждый месяц. Получать доход можно также на росте стоимости акций и спекулятивной торговлей ими. Ежемесячный доход в данном случае зависит от суммы инвестиций, ситуации на рынке и умений брокера. К примеру, акции компании Tesla в прошлом году подорожали на более чем 700%, несмотря на кризис вызванный пандемией.

Ежемесячный доход в данном случае зависит от суммы инвестиций, ситуации на рынке и умений брокера. К примеру, акции компании Tesla в прошлом году подорожали на более чем 700%, несмотря на кризис вызванный пандемией.

Размер начальных инвестиций зависит от стоимости акций компании или условий брокера. Некоторые брокерские компании предлагают начать инвестирование начиная с $10, другие работают только с инвесторами, готовыми инвестировать от $1000 и более.

Облигации

- Сумма инвестиций: от $10-1000.

- Ежемесячный возврат: 7-10%.

- Преимущества: высокая ликвидность;

- Недостатки:

Выгодно вложить деньги можно и в облигации. Данный инвестиционный инструмент также позволяет зарабатывать на фондовом рынке, но с меньшими рисками. В отличие от акций, держателю облигаций полагается фиксированный доход, размер которого заранее известен. Формально, с помощью облигаций инвестор дает свои деньги взаймы компаниям и получает за это определенную процентную ставку.

Кроме того, облигации обладают высокой ликвидностью. Это означает, что в нужный момент их можно легко продать. И в моменты кризиса фондового рынка их можно назвать главным кризисным активом.

Более надежными считаются облигации государственных компании, а не корпоративные, поскольку у них шанс обанкротиться ниже. Есть также и еврооблигации, номинированные в иностранной валюте. Их доходность составляет 2-3%, но за счет колебаний курса национальной валюты может быть и значительно выше.

Жилая недвижимость

- Сумма инвестиций: от $30-40 тысяч.

- Ежемесячный возврат: $200-400 в месяц в виде арендной платы или 0-50% при перепродаже.

- Преимущества: можно получить хороший прирост капитала, если немного подождать; стабильный рынок; актив не обесценивается.

- Недостатки: высокий порог входа; нужно постоянное участие; не высокая месячная доходность.

Покупка жилой недвижимости является хорошим способом уберечь свой капитал от инфляции, ведь в долгосрочной перспективе стоимость жилья постоянно растет. Особенно внушительный рост стоимости можно заметить в крупных, быстроразвивающихся городах.

Особенно внушительный рост стоимости можно заметить в крупных, быстроразвивающихся городах.

Инвестиции в недвижимость — один из лучших вариантов куда лучше вложить деньги, чтобы гарантированно получать стабильный ежемесячный доход. Ведь сдавая квартиру в аренду можно получать по $200 и более, в зависимости от состояния жилья, города и количества квадратных метров. Кроме этого, постепенно будет расти и сама стоимость жилья.

Чтобы зафиксировать крупную прибыль на рынке недвижимости, можно приобрести жилье от строителей, а после сдачи дома продать его по более высокой цене. Доход от данной спекуляции может достигать и 50%. Однако, существует риск, что дом так и не будет сдан, и тогда можно уйти даже в существенный минус.

Коммерческая недвижимость

- Сумма инвестиций: от $100 тыс. долларов.

- Ежемесячный возврат: от $800-1000.

- Преимущества: стабильность; высокая доходность; арендаторы сами заботятся о хорошем состоянии недвижимости.

- Недостатки: высокие начальные инвестиции; можно долго искать подходящего арендатора.

Покупка коммерческой недвижимость может стать отличным капиталовложением. Многие аналитики и эксперты сходятся во мнении, что коммерческая недвижимость приносит инвесторам в два раза больше прибыли, нежели жилая. Кроме того, арендаторы коммерческой недвижимости чаще всего заключает договор сразу на весомый срок, и сами заботятся о том, чтобы помещение было в отличном состоянии.

Под понятием инвестирования в коммерческую недвижимости можно подразумевать что угодно, от покупки помещений для маленьких магазинов до строительства торговых центров. Естественно, чем больше размер первоначальных инвестиций, тем выше и ежемесячный доход. При этом спрос на коммерческую недвижимость постоянно растет. Только за последний год спрос на помещения на первых этажах вырос на 25-30%, а на маленькие офисы на 10-15%.

Субаренда

- Сумма инвестиций: от $150-200.

- Ежемесячный возврат: $600.

- Преимущества: доступна даже с небольшими инвестициями; практически нет риска.

- Недостатки: требует постоянного поиска новых арендаторов; возможна потеря части прибыли из-за простоя.

Субаренда — временная переуступка арендованного жилья или его части другим арендаторам. Это не только хороший способ снизить затраты на аренду собственной недвижимости, но и получать стабильный доход. Получать доход с субаренды можно несколькими путями:

- сдавая лишнюю часть своего арендованного жилья;

- арендуя недвижимость дешевле и сдавая дороже на долгосрок;

- снимая на долгосрок и сдавая посуточно.

Последняя схема наиболее распространенная, ведь аренда посуточно, особенно в крупных и туристических городах очень востребована, а в пересчете на долгосрочную аренду стоит намного дороже.

Существенное преимущество данного способа инвестирования заключается в том, что он доступен даже тем, у кого еще нет весомого капитала. Прибыль относительно небольшая, но ее можно реинвестировать в другие проекты или объекты.

Криптовалюты

- Сумма инвестиций: от $10.

- Ежемесячный возврат: во многом зависит от типа инвестирования и навыков, и варьируется от 3% до нескольких тысяч процентов.

- Преимущества: не требует наличия крупного капитала; доступно множество вариантов заработка на криптовалютах; есть возможность получить огромную прибыль.

- Недостатки: нужно знание рынка; высокие риски.

Приумножить деньги легко позволит инвестирование в криптовалюты. Рынок цифровых активов отличается куда большей волатильности, нежели фондовой, а поэтому может принести и более высокую потенциальную прибыль своим инвесторам.

Есть множество вариантов получать прибыль от инвестирования в криптовалюты:

- Трейдинг. Данный способ предполагает получение спекулятивной прибыли от покупки и перепродажи криптовалют на специализированных биржах. Для успешной торговли криптовалютами потребуются определенные знание и навыки. Есть и брокеры криптовалют, готовые помочь за небольшую комиссию.

- Майнинг. Инвестировать средства можно в оборудование для добычи криптовалют.

Но и данный способ нельзя причислить к пассивному виду заработку, ведь потребуется постоянно следить за работой майнинговой фермы, обновлять оборудование и переключаться между добычей различных криптомонет. Для создания собственной рентабельной фермы по добыче криптовалют потребуется достаточно крупные капиталовложения в оборудование.

Но и данный способ нельзя причислить к пассивному виду заработку, ведь потребуется постоянно следить за работой майнинговой фермы, обновлять оборудование и переключаться между добычей различных криптомонет. Для создания собственной рентабельной фермы по добыче криптовалют потребуется достаточно крупные капиталовложения в оборудование. - Облачный майнинг. В данном случае также предполагается инвестирование в добычи криптовалют, только для инвестора это сводиться к заключению контракта на добычу онлайн со специализированной компанией. Средства от облачной добычи обычно зачисляются ежедневно, а размер начальных инвестиций может составлять всего несколько десятков долларов.

- Холдинг. В перерасчете на длительный срок стоимость криптовалют постоянно растет. Наглядным примером тому является стоимость Биткоина, которая с нескольких центов возросла до 60 тыс. долларов. Поэтому, чтобы получать прибыль от криптовалют, достаточно инвестировать в перспективный коин и удерживать его некоторое время.

- Стейкинг. Можно сказать, что стейкинг — улучшенная версия майнинга. Сегодня многие криптовалютные проекты позволяют своим инвесторам зарабатывать пассивный фиксированный доход удерживая монеты на своем счету, обрабатывая транзакции и поддерживая работу блокчейн цепи. Ставки по стейкингу варьируются от 3% до 50% годовых.

Экономика цифровых активов постоянно развивается. Ежегодно на рынок выходят сотни перспективных проектов, построенных на блокчейне. Это открывает перед инвесторами огромные перспективы заработка, а самое главное — инвестировать в криптовалюту и при этом хорошо зарабатывать можно даже с минимальными вложениями.

IPO

- Сумма инвестиций: от $100.

- Ежемесячный возврат: от 0 до нескольких тысяч процентов.

- Преимущества: грамотно вложив деньги можно получить высокую прибыль.

- Недостатки: высокие риски; блокировка актива на несколько месяцев; нужно фундаментально изучать компанию, выходящую на IPO, на что потребуется много времени.

IPO — первичное размещение акций. Принцип здесь тот же, что и при инвестировании в акции, однако вкладываются инвестора не в уже хорошо известные компании, а начинающие, и те, которые только становятся публичными и открывают продажу своих акций.

Вложения в IPO могут порадовать высокой доходностью. Однако, тут есть свои подводные камни. На рынок IPO могут выходить совсем молодые компании-стартапы с высокими рисками обанкротиться. Если спрос на акции большой, акции будут распределены пропорционально между инвесторами и купить их желаемое количество не выйдет. Также обычно спустя три месяца после завершения IPO инвестора не могут продавать акции данной компании. Это делается, чтобы спекулянты не обвалили их стоимость.

ICO и IEO

- Сумма инвестиций: от $10.

- Ежемесячный возврат: сотни и тысячи процентов.

- Преимущества: большой выбор проектов; возможна огромная прибыль; цифровые активы — перспективная сфера экономики.

- Недостатки: многие проекты ICO заканчиваются провалом; нужен фундаментальный анализ проекта; высокие риски.

Фактически, ICO и IEO — аналоги IPO для криптовалютного рынка. Инвестора могут принимать участие в запуске новых проектов, оказывая им финансовую помощь на ранних стадиях посредством покупки токенов. Данный вид инвестирования в криптовалюты связан с наибольшими рисками, но в случае успеха инвестор может получить сотни и тысячи процентов прибыли.

ICO — первичное предложение монет. В 2017 году эта форма инвестирования наделала много шума и превратила рынок криптовалют в настоящий пузырь. В рамках проведения ICO инвесторам предлагают к покупке токены новых проектов по наиболее низкой цене. Совершить покупку обычно предлагается на официальном сайте будущего проекта — инвестор отправляет свои криптовалюты (обычно ВТС и ЕТН), а взамен получает эквивалентное количество токенов проекта.

IEO — первичное биржевое предложение. Эта форма инвестирования пришла на смену ICO, которым пользовались многие не добросовестные “стартаперы”. В данном случае инвестора совершает покупку токенов уже на криптовалютной бирже, при этом профессиональная команда торговой платформы уже проверила проект и одобрила его для добавления в листинг. Такой формат позволяет сразу отсечь множество некачественных и сырых проектов.

Такой формат позволяет сразу отсечь множество некачественных и сырых проектов.

Заработок от инвестирования в ICO или IEO зависит от роста проекта. При правильном выборе актива уже через несколько месяцев инвестор может зафиксировать хороший доход. Но безусловно, это один из наиболее рискованных видов инвестирования.

Бизнес

- Сумма инвестиций: от $100 000.

- Ежемесячный возврат: 20-35% годовых.

- Преимущества: можно получить огромную прибыль; оказывается поддержка бизнесу и экономике.

- Недостатки: 20% всех стартапов проваливаются на первом году существования и 75% закрываются к седьмому году.

В поисках того, куда лучше вложить деньги, многие приходят инвестировать в бизнес. Экономика постоянно меняется в соответствии с запросами людей. В наше время люди особенно ценят время и комфорт, что привело к открытию новых типов услуг. В тренде здоровый образ жизни, технологии, забота об экологии.

Если найти перспективный проект, соответствующий трендам, можно существенно приумножить свой капитал. Однако, вливание венчурных инвестиций — всегда рискованно. Даже на первый взгляд успешная компания может разориться при неграмотном управлении или под влияниям экономического кризиса.

Однако, вливание венчурных инвестиций — всегда рискованно. Даже на первый взгляд успешная компания может разориться при неграмотном управлении или под влияниям экономического кризиса.

Согласно статистике, 75% всех стартапов банкротятся, а 30-40% не оправдывают ожиданий инвесторов. И что самое главное — требуется огромные капиталовложения, ведь зачастую потребуется вкладываться сразу в несколько проектов, чтобы диверсифицировать риски. Но если компания “выстреливает”, доход от такого вложения может достигать тысячи процентов.

Доверительное управление

- Сумма инвестиций: от $100-1000.

- Ежемесячный возврат: 4-12%.

- Преимущества: начать зарабатывать можно в несколько кликов; не нужны особые знания, навыки и затраты времени.

- Недостатки: есть риски прогореть выбрав не надежную компанию; сотрудничество с некоторыми компания требует наличие огромного капитала.

Доверительное управление представляет собой особый вид инвестиций, при котором средства передаются профессиональному управляющему или специализированной компании с целью их сохранения и приумножения. Это пассивный вид инвестиций с приемлемыми рисками.

Это пассивный вид инвестиций с приемлемыми рисками.

Однако крайне важно выбрать надежного управленца с хорошей репутацией. В противном случае можно уйти и в минус, если управляющая компания плохо диверсифицирует риски или вкладывается только в высокорискованные, плохо изученные проекты.

Главное достоинство данного способа заключается в том, что можно войти даже на те рынки, которые недоступны с частным капиталом. Фонды доверительного управления объединяют средства своих вкладчиков, инвестируют в крупные проекты, а затем разделяют прибыль между всеми инвесторами согласно доли их вложений. Кроме того, не требуется никаких действий — можно инвестировать в строительство, торговать на Форексе или акциями, ничего при этом не делая.

Прибыль начисляется каждый месяц или квартал в зависимости от условий компании. Размер начальных инвестиций также зависит от индивидуальных требований фонда. Требуемый минимальный размер инвестиций может варьироваться от нескольких сотен долларов до нескольких миллионов.

Драгметаллы

- Сумма инвестиций: от $100.

- Ежемесячный возврат: 3-5% в год.

- Преимущества: небольшие риски; стабильный рост активов начиная с 19-го столетия.

- Недостатки: возможно временное снижение цен, из-за чего можно уйти в минус.

Если в стремлении приумножить деньги, вы готовы рассмотреть долгосрочные инвестиции, хорошим вариантом станет покупка драгоценных металлов. Например, золото всегда в цене и вы точно не прогорите на такой инвестиции. Но можно и не заработать, ведь стоимость драгоценных металлов низковолатильна и высоких доходов за несколько месяцев ожидать не стоит.

Инвестировать можно в золото, серебро, платину, палладий. Для этого можно покупать банковские слитки, монеты, украшения.

Форекс

- Сумма инвестиций: от $10-100.

- Ежемесячный возврат: 60-70% годовых и выше.

- Преимущества: хороший доход; быстрое получение прибыли.

- Недостатки: волатильный рынок; нужны знания и навыки для самостоятельного трейдинга.

Forex — один из самых ликвидных рынков в мире, позволяющий торговать бинарными валютными опционами. Торговля на нем ведется круглосуточно, и в отличие от фондового рынка приступить к торговле может любой желающий, а ваши инвестиции никогда не упадут до нуля, ведь валюта не может обесценится вовсе.

Торговать на Форексе можно как в качестве самостоятельного трейдера, так и доверив свои средства опытному управляющему. В настоящий момент действует множество ПАММ-счетов для заработка на валютном рынке. Торговля на Форексе может приносить как стабильный долгосрочный доход, так и краткосрочную сверхприбыль. Начать самостоятельную торговлю можно с нескольких десятков долларов. Минимальные инвестиции через ПАММ-счета обычно составляют от 100 долларов и более. Зависит от индивидуальных требований компании.

МФО

- Сумма инвестиций: от $100000.

- Ежемесячный возврат: $20-25%.

- Преимущества: при правильном управлении можно хорошо заработать.

- Недостатки: риски обанкротиться, высокий порог входа в бизнес.

Хорошим вариантом того, куда можно вложить деньги, могут стать и микрофинансовые компании, оказывающие услуги кредитования населению. Большинство существующих сегодня МФО открыты на венчурном капитале и выплачивают своим вкладчиками порядка 25% прибыли.

Но выбирая данный вариант размещения капитала важно обратить внимание на несколько нюансов. Во-первых, МФО имеют риски обанкротиться при неправильном управлении. Во-вторых, забрать свои инвестиции в любой момент не выйдет. Как правило, заключается договор сроком на несколько лет. Помимо этого, инвестирование в МФО требует крупных вложений. Размер минимальных инвестиций обычно стартуют от 100 тыс. долларов.

Интеллектуальная собственность

- Сумма инвестиций: $1000.

- Ежемесячный возврат: порядка 10% от каждого использования.

- Преимущества: пассивный пожизненный вид дохода; требует минимум затрат времени и сил.

- Недостатки: если не повезет и продукт окажется ненужным, можно и вовсе ничего не заработать.

Этот способ инвестирования больше всего подойдет людям, которые хорошо разбираются в технологиях, искусстве и могут правильно оценить кому и в каких масштабах может потребоваться то или иное изобретение, песня, музыка, книга и другие продукты интеллектуальной собственности.

Покупка патента у автора на какое-либо изобретение позволит получать пассивный доход каждый раз, когда кто-либо будет его использовать. Можно также получить доход от его последующей перепродажи. Но сколько реальной прибыли можно будет получить — заранее предсказать сложно.

Частное кредитование

- Сумма инвестиций: $100.

- Ежемесячный возврат: 7-20%

- Преимущества: не требует особых знаний; можно начать с небольших инвестиций; выдавать частные кредиты теперь можно в онлайне.

- Недостатки: можно нарваться на недобросовестного заемщика.

В последнее время P2P-кредитование набирает все больше популярности — все больше людей отдают предпочтения кредитам от частных лиц, и все больше сервисов создается для оказания данной услуги. Эпоха объявлений в газетах о займах прошла. Сегодня существует множество бирж частных кредитов, подобную услугу оказывают и многие платежные системы. В последнее время набирают популярность и займы криптовалют на специализированных блокчейн-проектах.

Эпоха объявлений в газетах о займах прошла. Сегодня существует множество бирж частных кредитов, подобную услугу оказывают и многие платежные системы. В последнее время набирают популярность и займы криптовалют на специализированных блокчейн-проектах.

Платформы частного кредитования служат связующим звеном между кредитором и заемщиком, обеспечивая им комфортное взаимодействия и выступая гарантом в соблюдении условий сделки.Такой тип сотрудничества выгоден как заемщикам, которые получают удобный способ кредитования, так и инвесторам, ищущим пассивный доход. Правда, частью прибыли потребуется поделиться и с сервисом.

Хайп-проекты

- Сумма инвестиций: $10.

- Ежемесячный возврат: 100-300%.

- Преимущества: требуются только очень простые действия; можно получить высокий доход, особенно используя реферальную программу.

- Недостатки: высокие риски; неизвестно, когда проект соскамится.

Хайп-проекты по сути представляют собой современные финансовые пирамиды. Наверняка вы уже натыкались на них, пролистывая рекламу в Интернете. Это такие сайты, которые предлагают огромную прибыль за то, что вы будете в игре растить помидоры, чай, собирать яйца у птиц.

Наверняка вы уже натыкались на них, пролистывая рекламу в Интернете. Это такие сайты, которые предлагают огромную прибыль за то, что вы будете в игре растить помидоры, чай, собирать яйца у птиц.

Цель всех хайп-проектов одна — выманить у своих игроков как можно больше денег. В один прекрасный момент такие проекты закрываются, а их основатели уходят со всеми деньгами. Однако, до этого момента на хайп-проектах можно хорошо зарабатывать. Главное своевременно остановиться и успеть вывести деньги. Вывод денег, к слову, может быть закрыт еще задолго до закрытия самого сайта.

Собственный бизнес и онлайн-проекты

- Сумма инвестиций: $10000.

- Ежемесячный возврат: 20-30%.

- Преимущества: высокий доход; все зависит только от самого инвестора и немного от везения; можно открыть бизнес не выходя из дома.

- Недостатки: требуется постоянное участие; первую прибыль можно получить не сразу, а ее размер зависит от идеи и успеха ее реализации.

Выгодно вложить деньги всегда можно в собственный бизнес. При этом в отличие от всех описанных ранее вариантов в данном случае доход зависит только от самого инвестора, его умений и трудоспособности. Главное иметь хорошую идею и желание ее реализовать.

При этом в отличие от всех описанных ранее вариантов в данном случае доход зависит только от самого инвестора, его умений и трудоспособности. Главное иметь хорошую идею и желание ее реализовать.

Правда, спешим вас разочаровать — ниши цветочных магазинов, кафе, барбершопов и салонов красоты уже переполнены. Впрочем новые возможности открывают современные технологии. Бизнес уходит в онлайн и вы можете легко соответствовать данному тренду, управляя своей компанией прямо с домашнего компьютера. В качестве идеи можно рассмотреть создание интернет-магазина, сайта, блога, онлайн-курса.

Франчайзинг

- Сумма инвестиций: $1000.

- Ежемесячный возврат: 10-15%.

- Преимущества: готовая рабочая схема заработка; высокий стабильный доход; механизм работы уже налажен и участие практически не требуется.

- Недостатки: работать можно только по “методичке” владельца франшизы без возможности что-то изменить; часть дохода точки уходит владельцу торговой марки.

Иметь свой бизнес — хорошо, но все же достаточно рискованно и затратно. Альтернативой в данном случае может быть открытие филиалов по франшизе какого-либо известного бренда. Франчайзинг освобождает бизнесмена от необходимости придумывать идею, раскручивать бренд, наращивать клиентов. Условно, инвестор берет уже готовый бизнес и зарабатывает на нем.

Альтернативой в данном случае может быть открытие филиалов по франшизе какого-либо известного бренда. Франчайзинг освобождает бизнесмена от необходимости придумывать идею, раскручивать бренд, наращивать клиентов. Условно, инвестор берет уже готовый бизнес и зарабатывает на нем.

Кроме того, в случае с франчайзингом вложить 10 тыс.долларов — более чем достаточно. В то время, как для открытия собственного бизнеса этой суммы может быть маловато. В некоторых случаях начать можно и с 1000 долларов. Работающая бизнес модель позволяет выйти в плюс уже за 1,5-3 года. Самыми распространенными франшизами являются заведения общепита, мед. проекты, химчистки, магазины.

Что нужно сделать перед тем, как вкладывать деньги

Прежде чем начать инвестировать, следует определить для себя несколько ключевых вещей. Прежде всего, решите какую сумму вы готовы вложить. Некоторые способы позволяют начать инвестировать, имея в кармане всего несколько долларов, но нужно понимать, что такого объема инвестиций недостаточно для того, чтобы получать хороший ежемесячный доход.

Выделите для инвестиций столько, сколько вы не боитесь потерять. Представьте, что ваш вклад прогорел и вы остались не с чем — если для вашего бюджета это не катастрофа, то сумма начального инвестиционного капитала подходящая. В дальнейшем вы можете увеличить ее, путем реинвестирования уже полученной прибыли.

Оцените сколько времени вы готовы тратить на инвестирования. Если свободного времени у вас в обрез, отдать предпочтение лучше пассивным способам получения дохода. Поищите хороших брокеров или ПИФы. Когда же дефицита во времени нет, начните изучать рынок, на который хотите войти.

Следующим шагом следует заранее определить свою стратегию на рынке. Это позволит не поддаваться панике и управлять своими рисками. Инвестиционный капитал рекомендуется распределить между высоко-, средне- и низкорискованными проектами. Большую часть следует отдать низко- и среднерискованным проектам. Они позволят перекрыть убытки, если вы вдруг прогорите на высокрисованных инвестициях. А поскольку последние имеют высокий потенциальный доход, то и небольшой суммы, вложенной в них хватит, чтобы получить огромную прибыль.

Прежде чем входить на рынок, обязательно найдите себе надежных компаньонов. Это могут быть брокеры или фонды управления, если желаете инвестировать через посредников. Либо же качественные информационные сайты для обучения и получения последних новостей с рынка, биржи и различные сервисы, которые вам помогут, если планируете инвестировать самостоятельно.

Помните, что именно качественный предварительный анализ инвестиционного актива является залогом успеха. Очень важно изучить как сам актив, так и тренды рынка.

Обратите внимание и на то, что доход от инвестиций облагается налогом, поэтому обязательно предварительно изучите законы вашей страны касательно этого.

Как правильно инвестировать

Деньги должны работать и приносить доход — это знают все. Но не каждого из нас с детства учили как правильно заставить их работать. А между тем, каждая допущенная ошибка может стоить денег.

Рассмотрим общие принципы правильного инвестирования и наиболее распространенные ошибки.

- Не вкладывайте все сбережения. Многие начинающие инвесторы в погоне за большой прибылью вкладывают все свои сбережения. Это не самый разумный путь, ведь на случай неудачи у вас должны оставаться сбережения. Кроме того, в форс-мажорных обстоятельствах придется досрочно слить свои активы, что может привести к потере доходности или даже уходу в жесткий минус.

- Пройдите обучение. Многие методы инвестирования на первый взгляд могут показаться простыми, но никогда не следует действовать на авось. Обязательной пройдите предварительное обучение и детально ознакомьтесь с тем, как все устроено на рынке.

- Не вкладывайте чужие деньги. Иногда инвестирование может показаться единственным способом избавления от финансовых проблем, и многие готовы ради этого даже залезть в долговую яму. Но делать этого категорически не рекомендуется. Инвестировать можно только свои деньги и только те, которые вы не боитесь потерять.

- Не поддавайтесь эмоциям. Какой бы способ инвестирования вы бы не выбрали, всегда могут быть как резкие взлеты, так и падения.

Лучшее заранее установите допустимые границы потерять и четко придерживайтесь своей стратегии.

Лучшее заранее установите допустимые границы потерять и четко придерживайтесь своей стратегии. - Не ведитесь на заоблачную прибыль. Нет способа гарантировано получить 500% прибыли. Где высокие проценты дохода, там всегда высокий риски, а за такими предложениями чаще всего скрываются финансовые пирамиды.

Разобраться во всех тонкостях инвестирования прочитав одну статью невозможно. Но надеемся, что с помощью нашего гайда вы смогли выбрать подходящий для себя способ заработка и усвоили азы. А мастерство грамотно заставлять свои деньги работать и получать доход выше прогнозируемого придет с опытом. Самое главное в инвестировании — начать уже сейчас.

Бывший министр экономики России назвал лучший способ вложить деньги

https://ria.ru/20210416/vklady-1728573637.html

Бывший министр экономики России назвал лучший способ вложить деньги

Бывший министр экономики России назвал лучший способ вложить деньги — РИА Новости, 16.04.2021

Бывший министр экономики России назвал лучший способ вложить деньги

Бывший министр экономики России Андрей Нечаев посоветовал вкладывать деньги в ценные бумаги. Об этом он рассказал в интервью URA.RU. РИА Новости, 16.04.2021

Об этом он рассказал в интервью URA.RU. РИА Новости, 16.04.2021

2021-04-16T13:39

2021-04-16T13:39

2021-04-16T15:00

общество

андрей нечаев

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/04/01/1603752750_0:207:3072:1935_1920x0_80_0_0_9129066dcb549f2684a8993fc4c5c7ec.jpg

МОСКВА, 16 апр — РИА Новости. Бывший министр экономики России Андрей Нечаев посоветовал вкладывать деньги в ценные бумаги. Об этом он рассказал в интервью URA.RU.По его словам, их рынок — это надежный инструмент, с помощью которого можно получить неплохие результаты.Экономист также рекомендовал вложиться в приносящие прибыль облигации, в частности ОФЗ (федерального займа), — прирост может составить более семи процентов.Вместе с тем экс-министр отметил, что спекулировать на акциях или курсе валют сложнее, чем покупать ОФЗ, поэтому этим необходимо заниматься регулярно.Он признает, что от компаний можно получить гораздо большие дивиденды, нежели от банков. По мнению Нечаева, в последнее время наблюдается переход большого количества клиентов из банков на фондовый рынок и в брокерские компании.

По мнению Нечаева, в последнее время наблюдается переход большого количества клиентов из банков на фондовый рынок и в брокерские компании.

https://ria.ru/20210214/dengi-1597428111.html

https://ria.ru/20200601/1572199924.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e5/04/01/1603752750_341:0:3072:2048_1920x0_80_0_0_924d3c9992146d9b07dbcbae7465e4d6.jpgРИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

общество, андрей нечаев

МОСКВА, 16 апр — РИА Новости. Бывший министр экономики России Андрей Нечаев посоветовал вкладывать деньги в ценные бумаги. Об этом он рассказал в интервью URA.RU.По его словам, их рынок — это надежный инструмент, с помощью которого можно получить неплохие результаты.

14 февраля, 15:48

Глава Минфина рассказал, куда вложить деньги с гарантированным доходомЭкономист также рекомендовал вложиться в приносящие прибыль облигации, в частности ОФЗ (федерального займа), — прирост может составить более семи процентов.

«Облигации многих частных компаний или негосударственные бумаги дают до восьми-девяти процентов», — подчеркнул Нечаев.

Вместе с тем экс-министр отметил, что спекулировать на акциях или курсе валют сложнее, чем покупать ОФЗ, поэтому этим необходимо заниматься регулярно.

Он признает, что от компаний можно получить гораздо большие дивиденды, нежели от банков.

По мнению Нечаева, в последнее время наблюдается переход большого количества клиентов из банков на фондовый рынок и в брокерские компании.

1 июня 2020, 02:15

Эксперт рассказал, куда можно вложить снятые в банке деньгиКуда вложить деньги, чтобы за месяц получить 10% прибыли — новости Украины, Личные деньги

на правах рекламы

Куда сегодня можно вложить деньги, чтобы за месяц получить прибыль в размере 10% и более?

Банковский депозит? Маловероятно. Далеко не во всех банках даже годовая ставка дотягивает до 10%, не говоря уже о доходе за месяц.

Инвестиции в бриллианты? Их, как правило, относят к инвестициям на перспективу, поэтому ждать от них хорошей месячной доходности бессмысленно.

Вложение средств в недвижимость? Тоже не вариант. Хотя вы, конечно, можете в течение месяца продать купленную недвижимость втридорога, но это будет разовый доход, а не регулярный заработок.

А вот над инвестициями в ПАММ – счета валютного рынка Форекс стоит задуматься всерьёз. Они не только отвечают нашему требованию высокой ежемесячной прибыли, но также являются стабильными и надёжными. Особенно, если подойти с умом к формированию своего инвестиционного портфеля, распределив средства одновременно между несколькими ПАММ – счетами такой надежной компании как Форекс-Тренд.

Давайте рассмотрим на простом примере. Допустим, что в начале месяца инвестор вложил в Форекс 3 000 долларов, по 1 000 в три ПАММ – счёта разных управляющих. Из них два трейдера берут по 50% комиссионных за свою работу, а комиссия третьего управляющего составляет 40%.

Итак, первый ПАММ – счёт сработал за месяц с доходностью в 12%. Вы заработали 63 доллара.

Доходность второго ПАММ – счёта была на 1% меньше – 11%. Ваш доход составил 57 долларов.

Третий ПАММ – счёт был самым успешным – 30%. Следовательно, и ваша прибыль увеличилась – 178 долларов.

Ваш суммарный доход за месяц инвестиций в ПАММ – счета составил 298 долларов!

Несмотря на то, что мы намеренно для удобства восприятия округлили все числа, убрав десятые и сотые, тем не менее, сумма инвесторского дохода впечатляющая! И это не предел, а рядовой показатель заработка среднего инвестора!

Безусловно, всё новое – пугает. И если вы – новичок в деле инвестирования на Форексе, то эксперты советуют начинать с минимальных сумм. И даже если вы можете позволить себе вложить не более 1 000 долларов, постарайтесь и эти деньги распределить между несколькими управляющими с разной стратегией ведения торговли. Не нужно изобретать велосипед, пытаясь получить от вложенных денег всё и сразу. Используйте те готовые решения, которые уже доказали свою эффективность. И постепенно вы сами придёте к выводу, что комфортнее, проще и прибыльнее инвестиций, чем ПАММ – инвестиции, мир сегодня ещё не придумал!

И если вы – новичок в деле инвестирования на Форексе, то эксперты советуют начинать с минимальных сумм. И даже если вы можете позволить себе вложить не более 1 000 долларов, постарайтесь и эти деньги распределить между несколькими управляющими с разной стратегией ведения торговли. Не нужно изобретать велосипед, пытаясь получить от вложенных денег всё и сразу. Используйте те готовые решения, которые уже доказали свою эффективность. И постепенно вы сами придёте к выводу, что комфортнее, проще и прибыльнее инвестиций, чем ПАММ – инвестиции, мир сегодня ещё не придумал!

Источник http://investbag.com/

Справка

ООО Форекс Тренд (г. Запорожье) имеет лицензию НКЦБФР на право ведения деятельности по торговле ценными бумагами (брокерскую деятельность) № 534293 от 22.07.2010.

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Как инвестировать деньги: простое руководство по приумножению богатства в 2021 году

Выяснить , как вложить деньги , чтобы приумножить ваше богатство, может быть настоящей проблемой.

И я уверен, вы уже поняли, что в Интернете нет недостатка в информации. К сожалению, существует множество противоречивых мнений — и все сводится к тому, что подходит именно вам.

Я собрал этот пост, чтобы собрать в одном месте все, что вам нужно знать.Итак, если вы новичок и хотите начать инвестировать деньги для достижения своих финансовых целей, это для вас.

Вложение денег для начинающих

Есть два важных вопроса, которые стоит задать себе, когда вы только начинаете инвестировать.

- Насколько вам нужна помощь?

- Сколько денег нужно вложить?

В предыдущей главе мы говорили о том, как инвестировать меньшими суммами денег, но это поможет вам прояснить, какая сумма для вас, независимо от вашего бюджета.

Шаг 1. Определите, сколько вам нужно помощи

Когда вы инвестируете, вы можете получить помощь несколькими способами. Многие люди не хотят тратить время на то, чтобы научиться инвестировать самостоятельно, поэтому доверяют свои деньги финансовому консультанту или управляющему паевым инвестиционным фондом.

Обратной стороной обоих этих вариантов является то, что они будут взимать с вас комиссию, основанную на процентах от ваших общих инвестиций, для управления этими средствами.

За немного меньшую плату вы можете выбрать робо-советника.Робо-советник управляет вашими деньгами роботизированно — с помощью компьютерного алгоритма. Этот тип управления приобрел популярность, потому что он дешевле, чем оплата финансового консультанта, но все же позволяет вам не вмешиваться.

Однако роботизированный алгоритм выбирает инвестиции на основе современной теории портфеля (MPT), которая не позволит вашим инвестициям принести большую прибыль или даже превзойти рынок в долгосрочной перспективе.

Последний вариант может занять больше времени, но также дает наилучшие результаты.Вы можете изучить этот материал самостоятельно и сделать это самостоятельно. Я рекомендую этот вариант.

Для начинающих инвесторов может возникнуть соблазн обратиться к «профессионалу», потому что существует множество инвестиционных мифов, которые намеренно мешают людям думать, что они могут сделать это сами.

Но я хочу вас ободрить: вы абсолютно МОЖЕТЕ научиться инвестировать самостоятельно.

В этом посте я подготовлю вас к прочному фундаменту, чтобы двигаться вперед и принимать разумные инвестиционные решения — без помощи финансового консультанта, будь то робот или нет.

Шаг 2. Определите, сколько вы хотите инвестировать

Следующий шаг — выяснить, сколько денег вы хотите вложить. Сумма в долларах, которую вы вкладываете, зависит от вас, и она у всех разная.

Тем не менее, чтобы дать вам хорошее представление о том, сколько вам следует инвестировать, я ответил на несколько общих вопросов о сбережениях и инвестировании, о том, какую часть ваших денег вы должны инвестировать, как часто и можете ли вы начать с простого маленький.

Какую часть моих денег следует инвестировать?

Неважно, сколько у вас денег или мало, всегда полезно инвестировать столько, сколько вы можете. Если вы начнете инвестировать в свои 20 лет, вы сможете инвестировать всего несколько тысяч долларов в год, и вы все равно будете хорошо готовиться к пенсии. Может показаться, что это много, но 3000 долларов в год — это всего 250 долларов в месяц — например.

Хорошая практика — откладывать часть каждой зарплаты для инвестирования после того, как вы вычитаете то, что вам нужно для жизни, например, расходы на жилье и еду.Когда вы установите эту привычку на раннем этапе, у вас будет больше денег для инвестирования как сейчас, так и в будущем, и вы будете готовы инвестировать в подходящее время.

Сколько мне инвестировать в месяц? Хотя некоторые люди проповедуют, что регулярные ежемесячные вложения — лучший способ инвестировать в акции и «отсчитывать время», это далеко от истины. Если вы сделаете это, вы будете платить за акции компании намного больше, чем должны, и будете делать это чаще, чем нет.

Если вы сделаете это, вы будете платить за акции компании намного больше, чем должны, и будете делать это чаще, чем нет.

Будьте терпеливы.

Если вы инвестируете в фондовый рынок, подходящее время для инвестирования — не «в любое время», а, скорее, когда компании, в которые вы хотите инвестировать, достигают цены, позволяющей вам покупать их с невероятной скидкой. И позвольте мне сказать вам, что это не будет происходить каждый месяц. Так что держите свои деньги и ждите, пока не придет время.

Лучше сэкономить деньги или вложить их?Теперь, пока вы хотите набраться терпения за разумную цену, я хочу прояснить одну вещь.Сохранение денег — хорошая практика, но оставлять деньги на сберегательном счете на долгое время только вредит вам. Ваши деньги фактически теряют ценность из-за инфляции и посредственных процентных ставок, которые не успевают за ними.

Однако если вы инвестируете свои сбережения и делаете это с умом, вы можете со временем значительно приумножить свое состояние.

Итак, вместо того, чтобы тратить деньги на «экономию» с каждой зарплатой, посвятите их «инвестированию». Конечно, неплохо было бы отложить небольшую часть денег на легкодоступном счете на случай чрезвычайных ситуаций.

Как только на вашем счету для оказания экстренной помощи появится сумма, с которой вы чувствуете себя комфортно, вложите все остальное в инвестирование.

Можно ли инвестировать в акции с небольшими деньгами?Да! Вы абсолютно можете инвестировать в акции с небольшими деньгами. На самом деле, я рекомендую новичкам начинать с малого и двигаться дальше. Если вы начнете инвестировать с малого, вы получите хорошую практику, научитесь понимать свою истинную терпимость к риску и освоитесь со своей инвестиционной стратегией. Кроме того, даже небольшие суммы денег со временем можно превратить в состояния, если вы выберете правильные инвестиции благодаря силе сложных процентов.

Если у вас есть только 500 долларов для инвестирования и вы хотите знать, как их использовать наилучшим образом, ознакомьтесь с этими небольшими инвестиционными идеями.

Что является ключом к зарабатыванию денег путем вложения денег?

Независимо от того, сколько денег вы должны вложить или какую помощь вы получите, ключ к зарабатыванию денег на инвестировании — это долгосрочное инвестирование.

Краткосрочные инвестиции и долгосрочные инвестицииКраткосрочные инвесторы зарабатывают деньги, торгуя акциями в течение короткого периода времени, а не покупая и удерживая их в течение нескольких лет.Хотя вы, безусловно, можете зарабатывать на этом деньги, проблема в том, что независимо от того, насколько вы квалифицированы в торговле, всегда будет присутствовать большой элемент удачи. Для начинающих инвесторов, особенно, краткосрочная торговля сводится почти полностью к удаче, и вы легко можете потерять столько же или больше, чем прибыль.

Хотя некоторые люди добиваются успеха в краткосрочных сделках, это не тот тип инвестирования, который приносит пользу большинству людей, и я не учу этому типу инвестирования. Инвестирование не следует использовать как схему быстрого обогащения или азартную игру, а скорее как способ последовательного увеличения богатства, которое у вас уже есть в долгосрочной перспективе.При долгосрочном инвестировании вы можете минимизировать свой риск и свести на нет иногда разрушительные эффекты краткосрочной волатильности и падения цен. Это означает, что ваши деньги будут накапливаться на фондовом рынке в течение 10-20 лет.

Инвестирование не следует использовать как схему быстрого обогащения или азартную игру, а скорее как способ последовательного увеличения богатства, которое у вас уже есть в долгосрочной перспективе.При долгосрочном инвестировании вы можете минимизировать свой риск и свести на нет иногда разрушительные эффекты краткосрочной волатильности и падения цен. Это означает, что ваши деньги будут накапливаться на фондовом рынке в течение 10-20 лет.

Понятно. Приумножение своего богатства за несколько десятилетий звучит не так уж гламурно, но поверьте мне, долгосрочное инвестирование, Правило № 1, — это то, как люди выходят на пенсию богатыми.

Шаг 3. Определите, куда инвестировать свои деньги

После того, как вы почувствуете себя комфортно с уровнем помощи, которую вы решили принимать или не принимать, и с суммой денег, которую хотите инвестировать, пора решить, куда инвестировать свои деньги — на долгий срок.Когда вы решаете, куда вложить деньги, у вас есть множество вариантов. Эти варианты включают:

Эти варианты включают:

1. Фондовый рынок

Наиболее распространенным и, пожалуй, наиболее выгодным местом для инвестора является фондовый рынок.

Когда вы покупаете акции, вы становитесь владельцем небольшой части компании, в которую вы купили. Когда компания получает прибыль, она может выплатить вам часть этой прибыли в виде дивидендов в зависимости от того, сколько акций у вас есть.

Когда стоимость компании растет с течением времени, растет и цена акций, которыми вы владеете, а это означает, что вы можете продать их позже с прибылью.

ИндексИнвестирование

Индексное инвестирование — это еще один способ инвестирования в фондовый рынок, но вместо покупки акций отдельной компании вы покупаете акции по индексу фондового рынка, который отслеживает ряд крупнейших компаний на фондовом рынке.

За последние 90 лет S&P 500 — индекс 500 крупнейших компаний США и довольно хорошее отражение общего фондового рынка — приносил среднюю годовую доходность 9. 8%.

8%.

Это означает, что если бы вы только взяли свои деньги и купили акции в S&P 500, не тратя времени на исследование и выбор отдельных акций, вы все равно могли бы рассчитывать на прибыль в 3-4 раза больше, чем если бы вы инвестировали в облигации и более 10 в разы больше, чем вы заработали бы, положив деньги на сберегательный счет (подробнее об этих типах инвестиций позже).

401 К

Инвестирование в 401 (k) — еще один способ инвестировать в фондовый рынок. Это просто средство инвестирования в фондовый рынок, предоставляемое вашим работодателем для выхода на пенсию.Однако настоящая ценность 401 (k) возникает, если ваш работодатель готов внести часть ваших взносов.

«Матч» — это, по сути, бесплатные деньги, которые удваивают деньги, которые вы кладете на свой счет 401 (k), и по существу удваивают ваши инвестиции независимо от того, что делает рынок. Это, безусловно, то, чем вы должны воспользоваться, если у вас есть возможность.

Ваш работодатель обычно подбирает только определенную сумму. Итак, как только вы наберете максимальную сумму денег, которую ваш работодатель готов выделить в течение года, инвестируйте оставшуюся часть денег самостоятельно, чтобы у вас был больший контроль над тем, куда вы их вкладываете.

Итак, как только вы наберете максимальную сумму денег, которую ваш работодатель готов выделить в течение года, инвестируйте оставшуюся часть денег самостоятельно, чтобы у вас был больший контроль над тем, куда вы их вкладываете.

Есть и другие варианты инвестирования, помимо фондового рынка…

2. Инвестиционные облигации

Инвестиционные облигации — один из малоизученных видов инвестиций. Вот как они работают:

Когда вы покупаете облигацию, вы, по сути, ссужаете деньги компании или правительству (для инвесторов из США это обычно правительство США, хотя вы также можете покупать иностранные облигации). Правительство или компания, продающие вам облигацию, будут затем выплачивать вам проценты по «ссуде» в течение всего жизненного цикла облигации.

Облигацииобычно считаются «менее рискованными», чем акции, однако их потенциальная доходность также намного ниже.

3. Паевые инвестиционные фонды

Вместо того, чтобы покупать одну акцию, паевые инвестиционные фонды, аналогичные индексным фондам, позволяют вам покупать корзину акций за одну покупку. Однако акции паевого инвестиционного фонда, в отличие от индексного фонда, обычно выбираются и управляются менеджером паевого фонда.

Однако акции паевого инвестиционного фонда, в отличие от индексного фонда, обычно выбираются и управляются менеджером паевого фонда.

А вот и главное:

Эти управляющие взаимными фондами взимают процентную комиссию при инвестировании в их паевой инвестиционный фонд.В большинстве случаев из-за этой комиссии инвесторам намного сложнее превзойти рынок, когда они вкладывают средства в паевые инвестиционные фонды, а не в индексные фонды или отдельные акции. Кроме того, большинство инвесторов паевых инвестиционных фондов на самом деле никогда не выигрывают на фондовом рынке.

4. Физические товары

Физические товары — это инвестиции, которыми вы физически владеете, например золото или серебро. Эти физические товары, в частности, часто служат защитой от тяжелых экономических времен, потому что они всегда будут сохранять свою ценность.

5. Сберегательные счета

Вероятно, вы больше всего знакомы со сберегательными счетами, но на самом деле вам не следует думать об этом как о способе вложения денег. Вложение денег на сберегательный счет и получение с него процентов — это, безусловно, наименее рискованный, но, вероятно, и худший способ вложения денег, если вы хотите получить прибыль от своих вложений. Согласно этому определению, вкладывать все свои деньги на сберегательный счет — плохая инвестиция.

Вложение денег на сберегательный счет и получение с него процентов — это, безусловно, наименее рискованный, но, вероятно, и худший способ вложения денег, если вы хотите получить прибыль от своих вложений. Согласно этому определению, вкладывать все свои деньги на сберегательный счет — плохая инвестиция.

Как это обычно бывает, низкий риск означает низкую доходность.Риск, связанный с размещением денег на сберегательном счете, незначителен, и, как правило, они практически не возвращаются. Как я уже упоминал выше, вкладывание денег на сберегательный счет только вредит вам, потому что вы не заработаете достаточно процентов, чтобы даже покрыть расходы на инфляцию.

Тем не менее, сберегательные счета действительно играют положительную роль в инвестировании, поскольку они позволяют вам накапливать безрисковую сумму наличных денег, которую вы можете использовать для покупки других инвестиций или использования в чрезвычайных ситуациях, чтобы вы не касались других ваших инвестиций.

Какие самые безопасные инвестиции для начинающих?

Многие из перечисленных выше вариантов инвестирования являются полностью безопасными и надежными для новичков. Например, вы можете вложить свои деньги в казначейские облигации США и почти гарантированно получать 2-3% годовых от ваших инвестиций.

Проблема в том, что 2-3% прибыли недостаточно для большинства людей для достижения своих инвестиционных целей или пенсионных сбережений. Для меня это небезопасно.

Чтобы на самом деле накопить достаточно богатства, чтобы с комфортом выйти на пенсию, вы должны стремиться к более высокой прибыли.Хорошая новость в том, что есть способ безопасно вложить деньги и получить высокую прибыль. Это называется Правило №1 инвестирования.

Хотя всегда есть некоторый инвестиционный риск, вы можете научиться уменьшать свой инвестиционный риск и увеличивать доход, если вы будете следовать этой стратегии инвестирования.

Какие инвестиции дают наилучшую отдачу?

Если целью инвестирования является приумножение вашего благосостояния с течением времени, вам следует расставить приоритеты в отношении того типа инвестиций, который принесет вам наибольшую прибыль, верно?

Среди различных типов инвестиций фондовый рынок — это то место, где можно инвестировать, чтобы получить максимальную прибыль.

Изучив Правило №1 инвестирования, вы можете достичь среднегодовой доходности более 15%. Правило №1 инвестирования — это стратегия инвестирования на фондовом рынке, ориентированная на покупку замечательных компаний на распродаже.

Замечательная компания — это компания, которая с годами будет продолжать расти, преодолевая любые проблемы, которые рынок может бросить им на своем пути. Если вам удастся найти эти компании для инвестиций, вы, безусловно, сможете получить максимальную отдачу от своих вложений.

Однако необязательно инвестировать в отдельные акции.Вложение части своих денег в индексный фонд фондового рынка также является хорошей практикой.

Если вы более не склонны к риску или готовы только на этом этапе окунуться в рынок акций, это тоже нормально, но имейте в виду, что ничто не приведет к такому росту ваших денег, как инвестирование в фондовый рынок.

Как лучше всего вкладывать деньги?

Очевидно, что лучший способ обеспечить хорошую, если не большую, прибыль на свои деньги — это научиться инвестировать (самостоятельно!) В соответствии с Правилом №1 и вкладывать свои деньги в замечательные компании на фондовом рынке.

Вы можете спросить: «Но, Фил, а как насчет других типов инвестиций? Разве я не должен вложить в них часть своих денег? » и я понимаю, почему вы спрашиваете об этом.

В финансовом сообществе много говорят о «диверсификации», которая просто означает вложение денег различными способами, чтобы обеспечить подстраховку на случай, если одна инвестиция пойдет на юг.

Дело в том, что вам не нужно диверсифицировать, если вы знаете, как инвестировать и понимаете, во что вкладываете.

Потратив время на исследование и изучение компаний, в которые вы инвестируете, вы обеспечиваете свою собственную подстраховку, потому что вы не будете инвестировать ни в одну компанию, которая не соответствует стандартам для замечательной компании, как мы ее определяем. в Правиле №1 инвестирования.

Это ключ.

Из доступных вариантов инвестирования инвестирование в фондовый рынок — это вариант, который предлагает наибольший потенциал для получения вознаграждения, но вы не можете слепо вкладывать свои деньги в случайно выбранные акции и рассчитывать на получение большой прибыли.

Чтобы успешно инвестировать в фондовый рынок, вы должны использовать систему и стратегию.

Как вкладывать деньги в акции

Система и стратегия, которые я рекомендую, — это Правило №1 инвестирования. Вот как правильно инвестировать в акции .

Правило № 1: инвестирование — это процесс поиска замечательных компаний, в которые можно инвестировать по цене, которая делает их привлекательными.

Я уже довольно часто использовал фразу «замечательная компания», и если вы знакомы с Правилом № 1 инвестирования, то вы знаете, о чем я говорю, но вот быстрое напоминание:

Замечательная компания — это та, у которой есть надежный менеджмент, послужной список роста, есть преимущество перед конкурентами и что вы понимаете.

Вот краткий обзор четырех характеристик, которыми должна обладать каждая компания, чтобы считаться «замечательной»:

Менеджмент

Одним из важных факторов, которые следует учитывать при анализе инвестиционного потенциала компании, является ее менеджмент.

Компании живут и умирают благодаря людям, которые ими руководят, и вам необходимо убедиться, что любая компания, в которую вы инвестируете, управляется честными, талантливыми и целеустремленными руководителями.

Прежде чем инвестировать в компанию, уделите время тому, чтобы тщательно ознакомиться с ее руководством и убедиться, что вы доверяете им рост компании в будущем.

Значение

Если вы собираетесь инвестировать в компанию, это должно иметь какое-то личное значение для вас.

Есть несколько причин, почему это важно. Во-первых, вы с большей вероятностью поймете компании, которые имеют для вас значение. Другими словами, вы знаете, чем занимается компания, как она работает и как зарабатывает деньги.

Понимание компании означает, что вы сможете лучше анализировать будущее компании и принимать более точные решения при инвестировании в нее.

Инвестирование в компанию, которая имеет для вас значение и в которую вы верите, также повышает вероятность того, что вы исследуете компанию и будете в курсе того, что с ней происходит, — что, в конце концов, является важной частью успешного инвестора. .

.

ров

Когда у компании есть ров, это означает, что конкурентам трудно прийти и отобрать часть рыночной доли этой компании, защищая ее от отставания от конкуренции.

Рвом может быть запатентованный продукт или программное обеспечение, непостижимый бренд, лояльность клиентов или мажоритарный контроль над рынком.

Запас прочности

Маржа безопасности — это показатель того, насколько «выставленная на продажу» цена акций компании сравнивается с реальной стоимостью компании.

Вы должны уметь определять стоимость компании и исходя из этой стоимости определять «покупную цену». Разница между ними — запас прочности. Цель — найти замечательные компании со скидкой 50% от их реальной стоимости. Это позволяет вам купить компанию, когда она недооценена, по цене, которая почти гарантирует большую отдачу от ваших инвестиций.

Используя наш калькулятор запаса прочности, вы можете определить, выставлена ли цена акций компании на продажу по сравнению с реальной стоимостью компании.

Если вы хотите узнать больше о 4M правила инвестирования, ознакомьтесь с моим руководством по инвестированию в акции, где я более подробно объясняю эти принципы.

Курсы биржевой торговли для начинающих

Вы лучше понимаете, как вкладывать деньги?

Хороший инвестор никогда не перестает учиться.Получение дополнительных знаний об инвестировании даст вам наилучшие шансы на успех в качестве инвестора и достижение ваших целей. Перейдите к следующей главе, чтобы получить отличное руководство по инвестициям на фондовом рынке.

Если вы хотите узнать больше о том, как эта стратегия может помочь приумножить ваше богатство и сформировать ваше будущее, я приглашаю вас присоединиться ко мне на моем бесплатном веб-семинаре по инвестициям.

Курсы по торговле акциями, разработанные для начинающих инвесторов, такие как этот, могут научить вас важным вещам, которые вам нужно знать о фондовом рынке, о том, как выбирать качественные компании, когда покупать и когда продавать, и многое другое.

Они разработаны, чтобы подробно описать вам процесс инвестирования, шаг за шагом, обучая вас инвестиционным стратегиям и тому, как применять их гораздо более эффективно, чем бомбардировка порой сбивающей с толку и противоречащей информации, которую вы сможете найти в Интернете. .

Так почему бы тебе не присоединиться ко мне? На этом 45-минутном занятии я расскажу, как я начал инвестировать, и научу вас простым шагам, которые я усвоил, которые изменили все.

А теперь… играй.

Сколько денег мне нужно инвестировать, чтобы зарабатывать 3000 долларов в месяц?

Есть много разных способов вложить деньги и зарабатывать 3000 долларов в месяц. Как я могу достичь этой цели? Сколько денег мне нужно инвестировать, чтобы зарабатывать 3000 долларов в месяц? Давайте рассмотрим три разные стратегии.

Купить бизнес в Интернете

На Flippa и подобных сайтах вы можете найти тысячи возможностей инвестировать в бизнес в Интернете. Вы можете найти инвестиции, начиная от магазинов электронной коммерции и заканчивая информационными сайтами, приносящими доход от рекламы до приложений на основе подписки.Вы должны быть в состоянии найти хорошие, стабильные предприятия, которые можно купить, заплатив в 2,5–3 раза больше их годовой прибыли. По этим расчетам, чтобы получать 3000 долларов в месяц, вам нужно будет инвестировать около долларов 108000 в приносящий доход онлайн-бизнес. Вот как работает математика:

- Бизнес, приносящий 3000 долларов в месяц, приносит 36000 долларов в год (3000 долларов x 12 месяцев).

- Если владелец бизнеса просит увеличить его годовой доход в 3 раза, то это будет цена 108 000 долларов (36 000 долларов на 3 года).

Растущий онлайн-бизнес может приносить вам более 3000 долларов в месяц. Кроме того, вы можете продать онлайн-бизнес в любое время, возможно, заработать дополнительные деньги, которые затем можно будет реинвестировать.

Если вы найдете выгодную сделку, онлайн-бизнес — это быстрый и легкий способ заработать 3000 долларов в месяц.

Мы описали здесь более подробно об инвестировании в онлайн-бизнес и о том, что вам следует знать, рассматривая эту инвестицию.

Инвестируйте в арендуемую недвижимость

Покупка арендуемой недвижимости — это популярная стратегия инвестирования в недвижимость, используемая для получения пассивного дохода.

Для сдаваемой в аренду собственности норма доходности будет зависеть от вашего конкретного района, уровня вакантных площадей, от того, берете ли вы ипотеку для покупки недвижимости, и многих других факторов. В целом, большинство экспертов по недвижимости сходятся во мнении, что ожидаемая годовая доходность от аренды составит около 10% от стоимости недвижимости в США.

Затем мы должны принять во внимание затраты на техническое обслуживание, поэтому предположим, что помимо затрат на техническое обслуживание, вы получаете ежегодную чистую прибыль в размере 8%.

В этом случае вам нужно будет вложить примерно 450 000 долларов в несколько объектов недвижимости, чтобы зарабатывать 3000 долларов в месяц.Вот как мы вычислили это число:

- Если мы хотим 3000 долларов в месяц, мы хотим 36000 долларов в год (3000 долларов x 12 месяцев).

- Если мы инвестируем 450 000 долларов в арендуемую недвижимость, которая приносит 8% годовой прибыли , то мы можем получить эти 36 000 долларов в год (8% от 450 000 долларов — это 36 000 долларов).

Помимо арендной платы, которую вы будете собирать каждый месяц, ваша недвижимость может продолжать расти в цене, поэтому, если вы решите продать ее в будущем, вы также получите прибыль от продажи.

В качестве альтернативы вы можете купить недвижимость в ипотеку, заплатив меньше аванса. Это означает, что вы также получаете меньше прибыли, так как вам нужно платить за ипотеку. Положительным моментом здесь является то, что вашу ипотеку за вас платит кто-то другой — ваш арендатор. Хорошей стратегией, которую следует рассмотреть в этом случае, будет взлом дома — инвестирование в более крупную недвижимость, сохранение одной ее части для себя и сдача оставшейся площади в аренду.

Инвестируйте в ETF

Другой популярный вариант, используемый для получения пассивного дохода, — это инвестирование в акции.Например, доходность инвестиций для индекса S & P500 различается каждый год, но средняя доходность за последние 90 лет составила 9,8%.

Невозможно предсказать, какой будет возврат инвестиций в S & P500 в будущем, поэтому мы будем использовать среднее значение за последние 90 лет в качестве ориентира.

Можно было бы подумать, что мы можем просто выполнить следующие вычисления:

- Если мы хотим 3000 долларов в месяц, тогда мы хотим 36000 долларов в год (3000 долларов x 12 месяцев).

- Если мы инвестируем 367 347 долларов при 9,8% доходности , то мы можем получить 36 000 долларов в год (9,8% от 367 347 долларов составляет 36 000 долларов).

Однако такой подход рискован. В некоторые годы рентабельность инвестиций S & P500 будет ниже 9,8%. Когда мы снимаем 36000 долларов после года инвестиций, тогда мы инвестируем меньше денег, чем у нас было. Через несколько лет мы могли бы получить значительно меньше денег.

Более безопасный подход — следовать предложению FIRE (досрочный выход на пенсию в связи с финансовой независимостью).

Согласно FIRE, ваш портфель должен в 25 раз превышать ваши годовые расходы. Затем, если вы изымаете 4% своего портфеля каждый год, ваш портфель будет продолжать расти и не подвергнется риску. Мы можем применить эту формулу к цели зарабатывать 3000 долларов в месяц следующим образом:

- 3000 долларов x 12 месяцев x 25 лет =

0 долларов.

- Предполагая, что вы инвестируете эти деньги в индекс S & P500, если вы теперь примените 4% безопасную ставку вывода вместо

0 долларов

, вы получите 36000 долларов в год и, следовательно, 3000 долларов в месяц навсегда.

Заключение

Есть много разных способов получать пассивный доход и зарабатывать 3000 долларов в месяц. В этой статье мы проанализировали всего три различных подхода, которые вы могли бы использовать. Как мы показали, первоначальные вложения значительно варьируются в зависимости от выбранного вами подхода. Подход, который вы решите использовать, будет зависеть от вашего профиля рисков, количества денег, которые у вас есть и которые вы готовы инвестировать, а также времени и усилий, которые вы готовы приложить для получения прибыли.

Есть много других способов вложить свои деньги и зарабатывать 3000 долларов в месяц. Вы можете найти другие идеи в нашей статье об альтернативных инвестициях. Вы должны найти наиболее привлекательные для вас инвестиционные активы, накапливать знания и принимать меры, когда будете готовы.

Если вам понравилась эта статья, и вы хотите прочитать больше, вы можете подписаться на нашу рассылку новостей.

Часто задаваемые вопросы

Сколько денег мне нужно инвестировать, чтобы зарабатывать 3000 долларов в месяц? Есть много разных способов вложить деньги и зарабатывать 3000 долларов в месяц.В этой статье мы описываем три разных подхода:

— Купить бизнес в Интернете

— Недвижимость

— ETF

108 000 долларов США

Сколько денег мне нужно инвестировать в арендуемую недвижимость, чтобы зарабатывать 3000 долларов в месяц?450 000 долларов

Сколько денег мне нужно инвестировать в ETF, чтобы зарабатывать 3000 долларов в месяц?$ 367 347

Как заработать на инвестировании | Как заработать деньги. Руководство

. Многие люди до сих пор считают хранение денег на своих сберегательных счетах в банке сродни инвестированию.Да, он получает процентную ставку, но в течение более длительного периода времени прибыль сильно не позволяет нейтрализовать влияние инфляции.В настоящее время большинство банков предлагают доходность своих сберегательных счетов в размере 4% или даже ниже. Поэтому становится важным искать другие лучшие альтернативы и варианты инвестирования, чтобы ваши деньги приносили вам деньги.

1. Банковские срочные вклады (FD)

Банковские фиксированные вклады (FD) являются популярным выбором для инвестирования благодаря его гарантированной доходности и безопасности.Согласно правилам Корпорации по страхованию вкладов и кредитных гарантий (DICGC), каждый вкладчик в банке застрахован на сумму до 1 лакха как на основную сумму, так и на проценты. При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процентный доход. Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. В настоящее время большинство банков предлагают процентные ставки от 6,5 до 7,5 процентов на срок от 1 до 10 лет.

2.Пополняемый фиксированный депозит

Пополняемый фиксированный депозит, известный под разными названиями, как денежный мультипликатор, счет 2-в-1, дает более высокую доходность (от 6,5 до 7,5 процентов в настоящее время) по сравнению со сберегательным счетом на в то же время поддерживает ликвидность сберегательного счета. При начислении депозита любая сумма, превышающая определенный пороговый предел на сберегательном счете, автоматически конвертируется в FD. Предлагаемая процентная ставка может быть аналогична той, которая предлагается по обычному FD, но в условиях развернутого FD некоторые банки могут не предлагать дополнительную процентную ставку пожилым людям.

Читайте также: Детский депозитный счет дает более высокие проценты, чем сберегательный: подойдет ли он вам?

3. Схемы почтовых отделений