Инвестиции в золото в 2021 году

Опубликовано: 04.01.2019

Обновлено в Июне 2021

Люди всегда стремились приумножать свои капиталы. Один из популярных вариантов приумножения средств — инвестиции в золото, ведь стоимость этого драгоценного металла испокон веков стабильно растёт. Деньги могут обесцениваться, а вот чистое золото на протяжении многих столетий является одним из лучших способов вложения средств. Ведь запасы этого драгоценного металла на земле ограничены, соответственно, ценность его только увеличивается.

Выгодно ли покупать золото?

Вопрос о выгоде приобретения золотых слитков интересует всех, кто задумывается о способах успешного вложения средств. Ведь хочется приумножить капитал и быть уверенным в том, что спустя годы активы не обесценятся. И если несколько лет назад покупка золота была лучшим способом вложения свободных средств, так как цена драгоценного металла стабильно росла, то сегодня ситуация несколько изменилась.

За последние несколько лет ценность золотых слитков не просто не увеличилась, но и немного снизилась. И такая тенденция прослеживается во всём мире. Однако подобная ситуация не слишком волновала тех, кто давно привык делать инвестиции в золото. Инвесторы и далее продолжали приобретать золотые слитки, порой даже более активно, чем ранее.

Причина спроса понятна — запасы золота в мире ограничены. И на протяжении долгих лет ценность этого металла постоянно росла. Падение на современном рынке началось после 2011 года. Но в периоды кризиса ценность металла всё равно возобновляла рост. Вот почему инвесторы, которые давно успешно работают именно с драгоценными металлами, уверены, что такое падение цены не может быть постоянным. Вскоре всё равно наступит переломный момент, когда стоимость золотых слитков вновь пойдёт вверх.

Если предполагать будущий рост цены драгоценных металлов на мировом рынке, в выигрыше окажутся именно те, кто успел приобрести их по сниженной цене. Так что, по мнению многих успешных инвесторов, покупать золото всё равно выгодно. Однако не обязательно вкладывать все свои средства только в драгоценный металл. В любом случае важно провести диверсификацию рисков, что и позволит в итоге оптимизировать свой инвестиционный портфель.

Однако не обязательно вкладывать все свои средства только в драгоценный металл. В любом случае важно провести диверсификацию рисков, что и позволит в итоге оптимизировать свой инвестиционный портфель.

Читайте также: В какой банк лучше вложить деньги под процент?

Способы вложения денег в золото

Способов вложиться в золото сегодня довольно много. Каждый вариант имеет свои преимущества и недостатки. Основные способы инвестиции в драгоценный металл:

- Покупка золотых слитков. Такая сделка требует дополнительной оплаты налогов. Кроме того, при покупке крупных слитков инвестору сразу необходимо продумать способ их надёжного хранения, что требует дополнительных затрат. Поэтому подобные инвестиции считаются долгосрочными, так как для получения прибыли на слитках необходимо, чтобы стоимость золота выросла как минимум процентов на 30%. А ждать этого порой приходится не один год.

- Обезличенные металлические счета — один из самых популярных вариантов.

При использовании таких счетов не нужно оплачивать НДС, так что это более выгодный вариант, чем слитки. Но и эти инвестиции относят к долгосрочным, так как курс металлов устанавливает банк, и за короткое время вряд ли удастся хорошо заработать на купле-продаже золота.

При использовании таких счетов не нужно оплачивать НДС, так что это более выгодный вариант, чем слитки. Но и эти инвестиции относят к долгосрочным, так как курс металлов устанавливает банк, и за короткое время вряд ли удастся хорошо заработать на купле-продаже золота. - Золотые монеты. Их стоимость зависит от количества драгоценных металлов, используемых при чеканке таких монет. Купить монеты можно в банках, а можно приобрести у коллекционеров. Причём стоимость некоторых монет у коллекционеров может существенно отличаться от банковской стоимости. В итоге на цену влияет не только вес монеты, но и художественная ценность, тираж. При ограниченном тираже стоимость монеты растёт очень быстро.

- Ювелирные изделия — не лучший способ вложения средств, так как при покупке к стоимости золота добавляется ещё и цена работы мастера. А вот продать по такой же цене уже вряд ли получится, так как ювелирные изделия уже будут оцениваться как лом, и оплата будет производиться только за вес изделия по рыночной цене металла.

- Антиквариат — работы признанных мастеров, которые имеют особую художественную ценность. Старинные изделия со временем только растут в цене. Их стоимость включает не только цену золота, но и стоимость работы мастера. Но чтобы купить действительно антикварное изделие или работу признанного мастера, которая имеет высокую ценность, важно хорошо знать тонкости этого рынка.

Где купить золотые слитки?

В 70-е годы прошлого века купить слиток золота или монету из этого драгоценного металла было невозможно. Сегодня такие операции доступны буквально всем гражданам страны. Важно только понимать, что делать подобные приобретения необходимо в проверенных местах:

- В банках — клиенты банковских учреждений могут приобретать золотые слитки, памятные монеты из драгоценных металлов и тоненькие карточки с пластинками до 20 грамм. При покупке слитков и маленьких карточек в банке золото будет иметь 999 пробу. Это и есть банковское золото.

- В ювелирных магазинах — речь идёт о ювелирных изделиях, которые производят заводы или отдельные мастера.

В таком случае золото обычно имеет 585 пробу и стоимость его несколько ниже, чем цена банковского золота.

В таком случае золото обычно имеет 585 пробу и стоимость его несколько ниже, чем цена банковского золота. - Ломбарды. В этом случае нужно выбирать проверенные компании, которые дают гарантию на качество предлагаемого товара.

Перед покупкой золота важно уточнить условия его продажи в том или ином банке либо магазине. В разных учреждениях условия могут несколько отличаться. Кроме того, важно всегда уточнять наличие, так как далеко не все банковские учреждения страны занимаются продажей золотых слитков.

Читайте также: Инвестиции в облигации федерального займа.

Стоит ли вкладывать в золото?

Начинающие инвесторы часто задаются вопросом: «Стоит ли вкладывать средства в золото?». Ведь ситуация на рынке нестабильная, а последние несколько лет намечена тенденция к снижению цены.

Ответить на этот вопрос однозначно довольно сложно. Многие опытные инвесторы продолжают покупать золотые слитки или вкладывать деньги в обезличенные счета.

По предварительным прогнозам финансовых аналитиков в этом году будет наблюдаться стабильный, хоть и медленный рост цен на драгоценные металлы. Хотя не исключён и более существенный рост — причин повышения цены несколько:

- поднятие цены со стороны владельцев золотых приисков, для которых постепенное падение мировых цен не играет на руки, а приносит убытки;

- необходимость пополнения национального резерва одной из стран мира или сразу нескольких стран — при увеличении спроса по законам рынка сразу повышается и цена;

- уменьшение добычи благородного металла некоторыми компаниями, что может спровоцировать дефицит на рынке (при дефиците стоимость будет идти вверх).

Среди всех вариантов вложений в золото инвесторы отмечают, что самый выгодный — это покупка редких золотых момент. Также популярны обезличенные счета. А вот золотые слитки и ювелирные изделия с целью инвестирования покупают всё реже.

Также популярны обезличенные счета. А вот золотые слитки и ювелирные изделия с целью инвестирования покупают всё реже.

Несмотря на то, что аналитики дают достаточно противоречивые прогнозы, золото остаётся одним из самых выгодных финансовых инструментов.

Преимущества и недостатки

Как и любой метод инвестирования, приобретение золота имеет свои плюсы и минусы. Основным преимуществом называют надёжность подобных вложений. Этот драгоценный металл всегда был и остаётся самым консервативным активом. Именно в золоте свои сбережения хранят государства, что делает этот металл очень важным для экономики стран. Так что такой актив действительно высоконадёжен, и какие бы события не происходили на рынке, существенного обесценивания быть не может.

К сожалению, недостатков у такого варианта инвестирования намного больше, чем достоинств:

- Обесценивание металла. Надежда на то, что понижение цены в скором времени прекратиться — есть. Но как долго этого ждать, не могут предсказать даже лучшие финансовые аналитики.

- Трудности при продаже драгоценного металла. Приобрести золотой слиток довольно просто, а вот найти покупателя потом бывает нелегко. Покупают свои слитки даже не все банки. Обычно операцию покупки драгоценного металла могут провести только центральные офисы банковских учреждений, которые расположены в крупных городах страны.

- Внушительная маржа между продажей и покупкой. При покупке золота инвесторы очень сильно переплачивают, так как нужно заплатить проценты, комиссии банков. Порой переплата достигает 20% от стоимости металла. А при продаже владелец часто недополучает около 10-20% реальной цены. В итоге потери при проведении операций купли-продажи составляют около 40%. А это значит, что для получения прибыли на таких сделках нужно ждать существенного повышения цены.

- При покупке золота в банке нужно понимать одну особенность — чем меньше вес металла, тем выше цена за грамм. Соответственно, чем больше вес слитка, тем дешевле стоимость грамма этого золота.

Вот только приобрести сразу килограмм драгоценного металла могут позволить себе далеко не все. Зачастую вложения инвесторов начинаются с покупки нескольких граммов благородного металла. А это снова влечёт за собой переплату.

Вот только приобрести сразу килограмм драгоценного металла могут позволить себе далеко не все. Зачастую вложения инвесторов начинаются с покупки нескольких граммов благородного металла. А это снова влечёт за собой переплату. - Налоги на продажу золота. При совершении сделки покупки обычно взимают НДС, а при реализации золота инвестору приходится платить налог на доходы.

- Непредсказуемый рынок драгоценных металлов. Делать какие-либо прогнозы по отношению к изменениям рынка драгоценных металлов невероятно сложно. Ведь золото — актив «мёртвый».

Инвестиции в золото — весьма спорный способ увеличения доходов. Драгоценный металл сложно быстро продать, он не растёт в цене уверенными темпами, и сделки купли-продажи заставляют инвесторов сильно переплачивать. Но при этом нельзя отрицать, что данный актив очень надёжен.

Читайте также: ПИФы Сбербанка в 2020 году.

Лучшие доходные карты 2021

ПОРА

УБРиР

Дебетовая карта

- 6% на остаток

- до 6% кэшбэка

- 0₽ за обслуживание

Подробнее

ВостОк

Восточный Банк

Дебетовая карта

- 5,5% на остаток

- до 7% кэшбэка

- 0₽ за обслуживание

Подробнее

Прибыль

Уралсиб

Дебетовая карта

- 5,25% на остаток

- до 3% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейтиИнвестиции в золото: что сделать, чтобы разбогатеть

Стоит ли инвестировать в золото

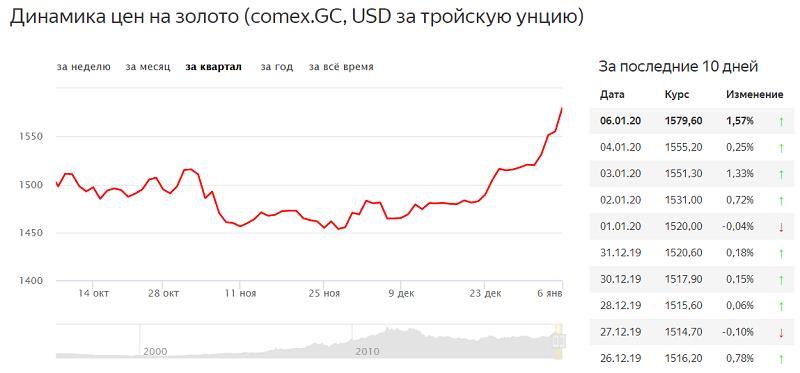

Инвестиции в золото — консервативный способ вложить деньги. В долгосрочной перспективе этот драгоценный металл обычно растёт в цене. Это видно на графике изменения стоимости одного грамма очищенного золота, который составлен по данным Центробанка за 2008–2020 годы.

В долгосрочной перспективе этот драгоценный металл обычно растёт в цене. Это видно на графике изменения стоимости одного грамма очищенного золота, который составлен по данным Центробанка за 2008–2020 годы.

Однако стоит учитывать, что график отражает динамику в рублях, а в долларах картина будет несколько другая. Потому что цена золота в рублях может вырасти, но одновременное изменение курса валюты способно кардинально переломить ситуацию, как увеличив доход, так и сведя его на нет.

Также важно понимать, что в случае с инвестициями в золото речь идёт не о пяти — семи годах, а о десятилетиях. На взрывной рост, тем более в краткосрочной перспективе, обычно рассчитывать не приходится.

Золото считается защитным активом, цель которого — снизить общую волатильность портфеля. Но не стоит ожидать гарантированного дохода. Золото — актив, не генерирующий прибыль, поэтому заработать на нём можно только в случае изменения цены. Таким образом, существует риск, что котировки снизятся и несколько лет вам придётся видеть убыток в этой позиции.

Евгений Марченко

директор E.M.FINANCE

По словам аналитика банка «Хоум Кредит» Станислава Дужинского, золото традиционно является защитным активом, спрос и стоимость которого растут в периоды, когда рынок лихорадит. В остальное время инвесторы предпочитают другие инструменты.

Например, в феврале 2020 года тройская унция (31,1 грамма) стоила порядка 1 600 долларов. После чего на фоне пандемии коронавируса и вызванной ею нестабильности мирового финансового рынка стоимость золота несколько месяцев росла, пока в августе не достигла пика — 2 070 долларов за унцию.

Поэтому, руководствуясь правилом «покупай дёшево, продавай дорого», имеет смысл инвестировать в золото в те периоды, когда на рынках относительно спокойно, чтобы продать его в нестабильное время.

Станислав Дужинский

В ближайшем будущем, как отмечает эксперт, по мере восстановления мировой экономики можно ожидать дальнейшего снижения стоимости золота, поэтому сейчас не самое благоприятное время для подобной инвестиции.

Тем не менее покупка золота — вполне подходящий вариант сбалансировать инвестиционный портфель для тех, кто формирует его на долгий срок. Это может быть часть в 5–15% портфеля.

Какими могут быть инвестиции в золото

Золотые слитки

Это самый очевидный способ, когда речь заходит об инвестициях в золото. Вы буквально покупаете слитки — жёлтые кирпичики, знакомые многим по приключенческим фильмам.

Где покупать

Золотые слитки можно купить в отделениях банков, в специализированных компаниях или у частных лиц. Последнее надо делать с особой осторожностью. Если решились, проверить золото на подлинность должен эксперт. А ещё хорошо бы получить сертификат, который удостоверит происхождение слитка, и документы, подтверждающие его покупку.

Плюсы золотых слитков

- Это тактильный вариант инвестиций. Ценные бумаги на брокерском счету — это что‑то виртуальное, а золотой слиток можно пощупать и убедиться, что он у вас есть.

- Порог входа достаточно низкий.

Слитки бывают размером от одного грамма, так что приобрести себе немного золота по карману буквально каждому.

Слитки бывают размером от одного грамма, так что приобрести себе немного золота по карману буквально каждому.

Минусы золотых слитков

- Слитки надо где‑то держать. Можно, конечно, положить в тумбочку дома и забыть о них. Но при этом стоит иметь в виду, что неаккуратное хранение рискует снизить стоимость золота. Так что лучше сохранить все этикетки и документы, чтобы продать его впоследствии по выгодной цене. Поэтому многие хранят драгметалл в банковской ячейке, а это стоит денег.

- При покупке золота придётся заплатить 20% налога на добавленную стоимость — буквально переплатить эти деньги сверх настоящей цены.

- Слитки могут украсть.

- Разница между стоимостью покупки и продажи довольно большая. Например, вот курс на начало марта 2021 года, который предлагал Сбербанк .

Стоит ли вкладываться

По словам эксперта по управлению личными финансами и инвестициями Игоря Файнмана, из‑за НДС и дополнительных расходов, которые связаны с покупкой и хранением золотых слитков, это не самый выгодный вариант.

Это насколько золоту нужно подорожать, чтобы оправдать ваши ожидания? В физические слитки инвестируют в основном очень состоятельные люди, которые могут позволить себе не считать свою доходность, а обеспокоены только сбережением миллиардов.

Игорь Файнман

Обезличенный металлический счёт (ОМС)

Это вариант банковского счёта, только лежат на нём не рубли или доллары, а виртуальное золото, которое вы покупаете. Соответственно, ваш доход будет зависеть от колебаний котировок.

Где открывать

Этим занимаются банки, и вся процедура в целом мало отличается от открытия обычного счёта.

Плюсы ОМС

- Нет НДС.

- Не нужно беспокоиться о хранении золота.

- Простая процедура открытия счёта.

- Не приходится искать покупателя слитков — вы просто продаёте виртуальное золото банку и забираете деньги по курсу.

Минусы ОМС

- Это виртуальное золото, которое не подкреплено физическим. В случае чего вы не сможете просто забрать свои слитки и уйти.

- Обезличенные металлические счета не защищены Агентством по страхованию вкладов. Если у банка возникнут проблемы, вы потеряете деньги.

- В ОМС «зашита» комиссия банка, которую вы должны будете заплатить в любом случае — неважно, получили вы доход или нет.

- Есть ощутимая разница между ценой покупки и продажи. Вот, например, что предлагал Сбербанк 9 марта 2021 года.

Стоит ли вкладываться

Если взвесить все за и против, выходит, что это самый простой вариант инвестиций в золото, но далеко не с самым выгодным результатом.

Золотые монеты

Здесь всё понятно из названия — это монеты, которые сделаны из золота. Они бывают инвестиционными и памятными. Первые — это такой эквивалент слитка, и в данном случае имеет значение вес. Вторые уже могут представлять коллекционную ценность, то есть в некоторых ситуациях их получится продать гораздо дороже стоимости по весу. Но и процедура будет несколько сложнее — надо искать нумизматов, которые заинтересуются монетами.

Где покупать

В банках, специализированных организациях или с рук. Чтобы не стать жертвой мошенников, при контакте с частными лицами лучше привлекать эксперта.

Плюсы золотых монет

- Как и слитки, их можно потрогать и понять, на что потрачены деньги.

- Если рассчитывать на их продажу через десятилетия, можно ощутимо увеличить вложения.

- При покупке инвестиционных монет не надо платить НДС.

Минусы золотых монет

- При покупке коллекционных монет надо платить НДС.

- Коллекционные монеты не так легко продать.

- Монеты надо где‑то безопасно хранить, причём очень аккуратно. Повреждения могут существенно снизить их стоимость.

Стоит ли вкладываться

Инвестировать в монеты стоит, только если вы готовы сделать это на очень долгий срок. В инвестиционные монеты вкладываться проще, зато коллекционные потенциально могут принести больше прибыли. Но при этом надо купить именно те, что будут востребованы нумизматами через десятилетия. Так что нужно быть готовым погрузиться в тему.

Так что нужно быть готовым погрузиться в тему.

Золотой ETF

ETF — это биржевой инвестиционный фонд, акции которого можно приобрести на бирже. Портфель ETF формируется без вашего участия, но вы можете купить себе кусочек и стать его совладельцем. У золотых фондов портфель формируется с помощью физического драгоценного металла. Соответственно, стоимость акций дублирует изменения цены на золото.

Где купить

Акции ETF покупаются на фондовом рынке. Для этого потребуется брокерский или индивидуальный инвестиционный счёт.

Самые известные мировые фонды — SPDR Gold Shares (GLD) и iShares Gold Trust (IAU). Они оба физически владеют реальным золотом. В России есть, например, FinEx Physically Gold ETF (FXGD). С января 2021 он стал храниться в золотых слитках. Ещё есть «ВТБ – Фонд Золото. Биржевой» (VTBG). До недавних пор базовым активом выступал уже знакомый нам SPDR Gold Shares, а с ноября 2020 года это золото с физическим хранением.

Станислав Магера

финансовый консультант

Плюсы золотого ETF

- Просто инвестировать, не нужно беспокоиться о хранении.

- Акции ETF торгуются на фондовых рынках как обычные ценные бумаги, то есть их легко не только купить, но и продать.

Минусы золотого ETF

Стоит ли вкладываться

По словам Игоря Файнмана, рассчитывать на фиксированный доход от подобных инвестиций не приходится. Зато есть возможность защитить свои накопления от инфляции и получить доход при росте стоимости золота.

Золотой ПИФ

Смысл паевого инвестиционного фонда (ПИФ) точно такой же, как и у ETF. Управляющая компания формирует портфель, приобретая в него золото, а вы можете купить пай ПИФа и стать его совладельцем.

Плюсы и минусы здесь тоже схожи с ETF. Разве что открывать брокерский счёт вам не придётся, а комиссию надо будет платить управляющей компании.

Акции золотодобывающих компаний

Покупая такие ценные бумаги, вы не вкладываетесь непосредственно в золото. Скорее, рассчитываете на то, что его добытчики будут экономически успешны. Стоимость акций тем не менее во многом зависит от цены на золото.

Где купить

Как и любые другие акции, на биржах. Крупнейшие компании — «Полюс», «Полиметалл» и «Селигдар». Их акции доступны на Московской бирже.

Плюсы покупки акций золотодобывающих компаний

- Вложить деньги просто, механизм понятен.

- Если компания платит дивиденды, вы можете на них рассчитывать.

Минусы покупки акций золотодобывающих компаний

- Нужно открыть брокерский или индивидуальный инвестиционный счёт. Брокер за это возьмёт комиссию.

Стоит ли вкладываться

По словам Станислава Магеры, инвестиции в золотодобывающий бизнес могут принести доход. Но есть дополнительные риски удешевления акций, связанные с проблемами самого бизнеса, даже если с ценой на золото всё будет в порядке.

Что нельзя считать инвестициями в золото

Золотые украшения

Покупка ювелирных изделий — это вообще не инвестиция.

В цену включена работа ювелира, которая иногда достигает 80% стоимости изделия. А купят их у вас по цене за грамм. Так что серёжки и браслеты нужно покупать не для сохранения капитала, а для души.

Так что серёжки и браслеты нужно покупать не для сохранения капитала, а для души.

Игорь Файнман

Исключением могут быть редкие коллекционные украшения, но их в обычном ювелирном магазине вы и не найдёте.

Опционы и фьючерсы

Эти производные инструменты имеют мало отношения к инвестициям в золото. Скорее, речь идёт о спекуляциях, связанных с ценой на этот драгоценный металл. За счёт этого они могут принести повышенную доходность, но и риски влекут тоже повышенные.

Такие инструменты подходят исключительно для опытных инвесторов. Если вы только начинаете вкладывать и вам кто‑то предлагает один из этих вариантов, то, прежде чем соглашаться, стоит изучить вопрос максимально внимательно.

Читайте также 🧐

Инвестиции в золото 2021 | Как вложить деньги в золото

2021-04-20 2021-04-20 Инвестиции в золото в 2021Ткаченко ОлегВ августе 2020 года золото обновило исторический максимум — доходность инвестиций в этот драгметалл составила около 46%. В январе началась коронавирусная пандемия и разорвала между странами экономические связи: с наступлением карантина снизилось мировое потребление, упали уровни производства развитых стран, прогноз ВВП стал более пессимистичным.

В январе началась коронавирусная пандемия и разорвала между странами экономические связи: с наступлением карантина снизилось мировое потребление, упали уровни производства развитых стран, прогноз ВВП стал более пессимистичным.

Фондовые индексы развернулись вниз — на фоне падающих прибылей компаний инвесторы начали переводить деньги в защитные активы, один из которых — золото. О том, почему инвестиции в Au защищают ваш инвестпортфель, почему инвесторы доверяют золоту, и о том, как инвестировать в драгметалл — узнаете из этого обзора.

Почему важно вкладывать в золото?

Золото (Au) традиционно считается одним из защитных активов с умеренным риском — в отличие от других активов металл никогда не обесценится по нескольким причинам:

Может выполнять роль денежного эквивалента и универсального платежного средства.

Имеет ограниченные запасы и пользуется постоянным спросом со стороны промышленности.

Начиная с начала 2000-х годов цена золота едет вверх.

Одна из причин роста цены металла — переход на электронные системы биржевой торговли и упрощение доступа к биржевым рынкам для частных инвесторов в связи с появлением интернета.

Как устроены рынки золота:

Участники рынка — золотодобывающие компании, аффинажные компании и поставщики, Центробанки, коммерческие банки и депозитарии, биржи, трейдеры и инвесторы. В качестве трейдеров и инвесторов могут выступать частные лица, банки, инвестиционные, пенсионные фонды и т.д.

Форма оборота золота — наличная и обезличенная. В первом случае предметом сделок выступают сертифицированные слитки, монеты, продукты ювелирной отрасли. Во втором — деривативы или инвестиционные бумаги, привязанные к стоимости золота чаще всего без его реальной поставки. Торги металлом проводятся на биржевом и внебиржевом рынках. Тикер золота на бирже — XAU.

Подробнее о рынках Au вы можете прочесть в обзоре «Что влияет на курс золота? Изучаем рынки золота».

Как рассчитывается стоимость золота?

Мировая цена на золото рассчитывается на двух рынках:

Стоимость спотового золота рассчитывается в Лондоне. Дважды в день по рабочим дням Лондонская ассоциация участников рынка драгоценных металлов устанавливает котировки золота — «Лондонский фиксинг». За основу расчета берутся котировки пяти крупнейших маркетмейкеров «золотого» рынка — Bank of Nova Scotia–ScotiaMocatta, Barclays Bank Plc, Deutsche Bank AG, HSBC Bank USA, NA и Societe Generale. Процедура фиксинга основывается на выставлении трейдерами заявок; по мере их удовлетворения устанавливается среднее значение цены XAU/USD.

Стоимость золотых фьючерсов рассчитывается на Нью-Йоркской товарной бирже COMEX (подразделение (CME Group).

Преимущества торговли золотом на рынке Форекс

Преимущество инвестирования в золото в том, что это высоколиквидный актив, интересный трейдерам на любой стадии волнообразного движения рынка. Он не может обесцениться как акции или валюты. Наоборот — в моменты гиперинфляции, мирового кризиса экономик развитых стран, банкротств, войн и эпидемий золото растет в цене. В прошлом веке даже существовал золотой стандарт, на котором базировалась эмиссия денег.

Наоборот — в моменты гиперинфляции, мирового кризиса экономик развитых стран, банкротств, войн и эпидемий золото растет в цене. В прошлом веке даже существовал золотой стандарт, на котором базировалась эмиссия денег.

Преимущества торговли золотыми активами на Форекс:

Умеренная волатильность при высокой ликвидности.

Отсутствие рисков резкого обесценивания.

Невысокий порог входа.

Доходность в долгосрочной перспективе выше доходности банковских депозитов.

Еще одно преимущество золотых инвестиций — относительная легкость прогнозирования цены. Котировки металла не зависят от отдельно взятых экономик, их драйвером являются четкие фундаментальные факторы: прогнозы по процентным ставкам, инфляции, ВВП, курс доллара и т.д.

5 способов вложить деньги в золото

Существуют несколько способов вложить деньги в золото. Отличаются они по нескольким критериям:

1. Сумма инвестиций:

- Небольшой капитал можно инвестировать в сертификаты ПИФов, золотой банковский депозит или в покупку банковских слитков.

Набирает популярность приобретение инвестиционных золотых монет, их стоимость будет расти под влиянием роста котировок Au и коллекционной составляющей. Также можно открыть счет у брокера Форекс.

Набирает популярность приобретение инвестиционных золотых монет, их стоимость будет расти под влиянием роста котировок Au и коллекционной составляющей. Также можно открыть счет у брокера Форекс. - Большой капитал можно инвестировать в фондовый рынок: ETF, фьючерсы, покупка акций золотодобывающих компаний.

2. Форма инвестирования в золото:

- Покупка физического металла: слитки, монеты, ювелирные украшения. Если вложить деньги в золотые монеты, то можно получить дополнительный доход за счет роста коллекционной стоимости.

- Заработок на разнице котировок: инвестиции в ценные бумаги, ПИФы и CFD.

Вложения в золото: плюсы и минусы, а также, как инвестировать в золото, рассмотрим подробнее дальше.

1. Покупка физического золота

Вы покупаете реальный металл и дальше можете использовать его по своему усмотрению: хранить дома, положить в банковскую ячейку, воспользоваться услугой ответственного хранения и т.д.

Преимущества инвестиций в золотые слитки и физический металл:

Психологический эффект.

Реальный слиток кажется более надежным вложением в сравнении с цифрами на счете.

Реальный слиток кажется более надежным вложением в сравнении с цифрами на счете.Практичность. Использование материалов из Au и ювелирных украшений — составляющая бытовой роскоши. И золотые изделия всегда можно сдать по цене лома, окупив часть их стоимости.

Недостатки:

Покупка. К нерезидентам в некоторых банках могут быть дополнительные требования.

Хранение. Золото можно оставить на хранение в банке, но как быть, если банк обанкротится? Забрать его можно только в том случае, если для хранения арендовалась клиентская ячейка. Хранение дома — также риск. Во-первых, нужно быть уверенными, что слитки не украдут. Во-вторых, для предотвращения окисления за металлом нужен постоянный уход и определенные условия хранения.

Ликвидность. Физический драгоценный металл нельзя продать как ценные бумаги в несколько щелчков мышки, не выходя из дома.

Мобильность. Вывоз физического драгметалла за пределы страны регламентируется законодательством.

И не всегда в пользу владельца металла.

И не всегда в пользу владельца металла.Продажа золота. Без проблем можно продать слиток в том банке, где его купили. Другие покупатели могут попросить провести экспертизу. В некоторых странах при продаже металла начисляется НДС — совокупные затраты могут составить 20-25% стоимости металла.

2. Покупка золотого сертификата

В США «Золотым сертификатом» была ценная бумага, выпускавшаяся Министерством финансов США до 1934 года. Она фиксировала право владельца на депонированное в банке золото. Сейчас «Золотой сертификат» — это договор между кредитором и заемщиком-эмитентом, по которому эмитент обязуется вернуть взятую сумму с привязкой к курсу золота. Владелец сертификата не владеет физическим драгоценным металлом, не имеет права на его реальную поставку и не защищен от потери денег при банкротстве эмитента.

Золотой сертификат можно сравнить с банковским вкладом. Положив эквивалент в деньгах на банковский золотой депозит, инвестор не покупает физический металл. Но получает право на возврат денег через указанный в договоре срок по цене на момент его окончания с небольшими процентами. Недостатки золотого вклада: высокая маржа банка — около 8-10%, риск потери вклада — в части стран в случае банкротства банка золотые депозиты не компенсируются Фондом гарантирования вкладов.

Но получает право на возврат денег через указанный в договоре срок по цене на момент его окончания с небольшими процентами. Недостатки золотого вклада: высокая маржа банка — около 8-10%, риск потери вклада — в части стран в случае банкротства банка золотые депозиты не компенсируются Фондом гарантирования вкладов.

3. Покупка золотых ETF-фондов и паевых инвестиционных фондов

Инвестор покупает на бирже акции ETF-фондов, которые вкладывают деньги в золотые активы мирового рынка. Пример такого фонда — SPDR Gold Trust. Это крупнейший в мире биржевой инвестиционных фонд, активы которого на 100% обеспечены собственным золотом.

Альтернатива ETF — инвестиции в паевые инвестиционные фонды (ПИФ). Инвестор обращается в управляющую компанию, передает деньги в управление, взамен получает сертификат на право на получение вклада с процентным доходом.

Преимущества:

Недостатки:

Порог входа. Для покупки бумаг золотых ETF-фондов нужен доступ на биржу, который влечет за собой оплату биржевых, брокерских сборов и комиссию за управление.

Инвестор должен иметь статус «Квалифицированного инвестора».

Инвестор должен иметь статус «Квалифицированного инвестора».Ликвидность. В большинстве случаев условия ПИФов не предусматривают досрочный вывод денег без комиссионных потерь. И если к моменту окончания срока действия сертификата ПИФ окажется убыточным, инвестор теряет не только прибыль, но и часть инвестиций.

Риск банкротства управляющей компании или ETF-фонда.

4. Торговля золотом с CFD

CFD — контракт на разницу цен. Это договор между двумя участниками сделки о выплате разницы между котировками, действующими на начало и окончание договора. Технически это происходит так: трейдер из любой точки мира открывает у брокера счет, проходит верификацию и после пополнения депозита открывает сделки на покупку или продажу. Брокер получает комиссию. CFD привязываются к котировкам XAU. Как и в случае с сертификатами, трейдер не имеет права на получение физического металла.

Преимущества:

Небольшой порог входа.

Например, в спецификации контракта XAU/USD LiteForex указан минимальный объем сделки 0,01 лота и процент маржи 1%, соответствующий кредитному плечу 1:100. Размер лота — 100 единиц.

Например, в спецификации контракта XAU/USD LiteForex указан минимальный объем сделки 0,01 лота и процент маржи 1%, соответствующий кредитному плечу 1:100. Размер лота — 100 единиц.

При цене пары XAU/USD $1730 для покупки минимального объема 0,01 лота будет достаточно 1730*100*0,01*0,01 = 17,30 USD, что меньше минимального депозита 50 USD.

Минимальные комиссии. Нет биржевых сборов, есть только спред, своп и небольшая фиксированная комиссия за каждый проведенный по счету лот на ECN-счете.

Возможность открытия коротких позиций. С брокером Форекса на CFD XAU вы можете зарабатывать на инвестициях не только на росте цены, но и на ее снижении.

Кредитное плечо — 1:100. Кредитное плечо по ценным бумагам фондовых брокеров чаще всего до 1:10.

Не нужен статус «Квалифицированного инвестора».

Недостатки:

Не подходит для скальпинга и краткосрочных стратегий из-за сравнительно низкой волатильности.

В сравнении с валютными парами предполагает более высокий уровень риска из-за необходимости использования большого кредитного плеча и наращивания объемов сделок.

Вы можете попробовать открыть несколько сделок по паре XAU/USD бесплатно и без регистрации прямо сейчас. На сайте LiteForex в верхнем меню выберите «Начинающим/Открыть демо-счет». В открывшемся внутреннем терминале брокера в левом меню выберите «Торговать» и во вкладке «Металлы» найдите пару XAU/USD.

Перейти непосредственно на график XAU/USD вы также можете и по этой ссылке.

5. Торговля фьючерсами и опционами на золото

В общих чертах принцип торговли золотыми фьючерсами и опционами похож на торговлю CFD: трейдер открывает счет у брокера, верифицируется и через платформу QUIK, Thinkorswim и аналогичные терминалы отдает брокеру приказы на совершение сделок. Отличие в том, что трейдер становится реальным собственником бумаг — его право на владение отмечается в депозитарии. Поставка металла возможна только по товарным фьючерсам, но частным трейдерам интересны расчетные.

Преимущества:

Недостатки:

Высокий порог входа. Для покупки минимального лота и оплаты комиссий нужно от $1000. Для торговли золотом на фондовых биржах США нерезидентам нужен субброкер с правом работы с брокерами в США.

Сложность. Фьючерсы и опционы относятся к деривативам — производным ценным бумагам. Условия контрактов имеют больше опций, чем CFD или ETF — трейдеру нужно глубоко разбираться в спецификации.

Ограниченный выбор бумаг без статуса «Квалифицированный инвестор».

Сравнительная таблица торговли золотом

Описанные выше преимущества и недостатки представлю в виде таблицы:

Плюсы | Минусы | |

Физический драгоценный металл |

|

|

Золотые сертификаты |

|

|

Золото ETF-фонда

|

|

|

Торговля золотом с CFD |

|

|

Фьючерсы и опционы |

|

|

Как снизить риски при инвестировании в золото на бирже?

Варианты снижения рисков:

Диверсификация.

Инвестирование в активы, имеющие с золотом обратную корреляцию — акции, индексы, казначейские облигации, депозиты. Снижение цены на золото компенсируется ростом фондовых активов. И наоборот — падение фондовых активов будет частично компенсировано ростом котировок XAU/USD.

Инвестирование в активы, имеющие с золотом обратную корреляцию — акции, индексы, казначейские облигации, депозиты. Снижение цены на золото компенсируется ростом фондовых активов. И наоборот — падение фондовых активов будет частично компенсировано ростом котировок XAU/USD.Периодическая ребалансировка портфеля. Например, сокращение доли убыточных активов в пользу более доходных.

Контроль фундаментальных факторов: макроэкономической статистикой, курсами валют и котировками фондовых рынков, спросом и предложением золота на рынке, уровнем инфляции, прогнозами мирового ВВП, геополитическими событиями и т.д. Контроль коррелирующих рынков.

И главный совет для тех, кто занимается долгосрочной торговлей и отдает предпочтение золотым инвестициям: не торопитесь избавляться от актива, если цена ушла вниз. История показывает, что котировки движутся волнами — за спадом последует рост с новым историческим максимумом.

Инвестиции в золото — Итоги

Исторически сложилось , что на подсознательном уровне люди воспринимают золото как некий денежный оазис финансовой стабильности. Доллар США — всего лишь подкрепленная доверием бумага, ее можно напечатать в любом количестве, наращивая государственный долг. «Надежность» государственных облигаций показали Греция и Кипр. Если гипотетически предположить наступление мирового кризиса с глобальной гиперинфляцией основных мировых валют, то они будут обесцениваться относительно Au. Отзывы экспертов о перспективах вложений в золото положительные: драгметалл останется надежной инвестицией — активу доверяют во всем мире.

Доллар США — всего лишь подкрепленная доверием бумага, ее можно напечатать в любом количестве, наращивая государственный долг. «Надежность» государственных облигаций показали Греция и Кипр. Если гипотетически предположить наступление мирового кризиса с глобальной гиперинфляцией основных мировых валют, то они будут обесцениваться относительно Au. Отзывы экспертов о перспективах вложений в золото положительные: драгметалл останется надежной инвестицией — активу доверяют во всем мире.

Кому могут быть интересны инвестиции в золото:

Активным инвесторам для диверсификации рисков и балансировки инвестиционного портфеля.

Сторонникам консервативные стратегии. Драгметалл менее волатильный, чем фондовые активы и криптовалюты. Несмотря на просадки, золото по отношению к валютам всегда будет показывать в долгосрочной перспективе бычий тренд. Это обусловлено инфляцией валют.

Инвесторам, которые не готовы заниматься активным трейдингом и могут себе позволить заморозить свободные деньги на срок более 10 лет.

А как вы считаете, насколько сейчас перспективны вложения в золото с горизонтом 5-10-15 лет? Предлагаю обсудить этот вопрос в комментариях. И также напоминаю: в комментариях вы можете задать любые вопросы по тематике инвестиций и трейдинга. Открывайте демо-счет и пробуйте открывать первые сделки. Верьте в свои силы, и все у вас получится!

Инвестиции в золото — FAQ

Почему стоит инвестировать в золото?1. Для диверсификации инвестиционного портфеля. Золото растет в цене, когда дешевеют фондовые индексы и падает мировой ВВП, тем самым сглаживая масштабы убытка.

2. Вероятность сильного падения золотых котировок небольшая. Цена на металл поддерживается спросом со стороны производства и Центробанками.

3. В сравнении с валютами Au в меньшей степени подвержено спекулятивным колебаниям и в долгосрочной перспективе почти всегда показывает плюс.

Как лучше всего инвестировать в золото?Вопрос в сумме инвестиций и сроке инвестирования:

1. «Мало денег», «Надолго». Возможны два варианта:

Возможны два варианта:

- Банковский депозит в золоте — не теряете на марже и комиссиях, получаете дополнительный доход в виде процента.

- Покупка слитка. Могут быть сложности при продаже.

3. «Мало денег», «На короткий срок». Оптимально выбрать другой актив с высокой ликвидностью и доходностью.

4. «Много денег», «На короткий срок» — хорошо подойдут сертификаты краткосрочных инвестиционных фондов.

5. «Спекуляция» — открыть счет у брокера Forex и зарабатывать на торговле CFD золотом в обе стороны ценового движения.

Как делать инвестиции в золото?Варианты инвестирования в золото:

1. Физическая покупка металла:

- Покупка банковских слитков.

- Покупка золотых инвестиционных монет.

- Открытие банковского депозита в Au (обезличенные металлические счета). Вы не получаете металл на руки, оно «якобы» лежит на банковском депозите — в случае роста цены золота к прибыли добавляется гарантированная прибыль по депозиту.

3. Покупка сертификатов инвестиционных фондов, вкладывающих в золотые активы.

4. Торговля на Форексе: покупка и продажа контрактов на разницу цен по золоту.

Как инвестировать в акции золота?1. Выбрать брокера с доступом к реальному биржевому финансовому рынку. Познакомиться с условиями покупки актива: минимальный объем сделки, брокерские, биржевые сборы и т.д.

2. Пополнить счет.

3. Совершить сделку.

Вы можете купить:

- Фьючерсы на золото.

- Акции ETF-фонда, инвестирующего деньги в металл.

- Акции золотодобывающих компаний.

Основной рост котировок начался в 2000-х годах. За это время металл подорожал более чем на 500%. Наибольшая просадка наблюдалась в 2013-2019 годах, но в середине 2020-го цена золота обновила исторический максимум.

На краткосрочных интервалах длиной от нескольких недель до нескольких месяцев возможна просадка цены. Но на долгосрочном периоде в 10-15 лет золото показывает среднюю доходность выше уровня инфляции и ряда других активов. Поэтому долгосрочные инвестиции в золото однозначно выгодны. Познакомиться с графиком котировок пары XAU/USD вы можете в терминале LiteForex.

Но на долгосрочном периоде в 10-15 лет золото показывает среднюю доходность выше уровня инфляции и ряда других активов. Поэтому долгосрочные инвестиции в золото однозначно выгодны. Познакомиться с графиком котировок пары XAU/USD вы можете в терминале LiteForex.

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо 🙂

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteForex. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteForex и бонус зачислится одновременно с депозитом.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.

me/forexandcryptoanalysis

me/forexandcryptoanalysis

График цены XAUUSD в реальном времени

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}} ( {{count}} {{title}} )стоит ли покупать и какие перспективы

Обновлено: 2 февраля 2021

# ИнвестицииПерспективы вложений в серебро

Если в мире серебро будет и дальше добываться такими же темпами, как сейчас, то мировые запасы этого металла могут теоретически исчерпаться уже через 20 лет.

- Серебро как инструмент инвестирования

- Способы вложиться в серебро

- Покупка монет и слитков

- Открыть в банке обезличенный металлический счет (ОМС)

- Купить акции серебродобывающих компаний

- Покупка серебряных ETF-фондов

- Можно ли реально заработать на инвестициях в серебро

- Стоит ли покупать в 2021 году серебро

Серебро – химический элемент относительно недорогой, он почти в 90 раз дешевле золота. Общеизвестно, что вкладывать деньги следует в те активы, цена на которые растет быстрее всего. Кажется, что в этом отношении белый благородный металл не демонстрирует высокой эффективности. Сделанные в 2011 году на пике мировых цен инвестиции в серебро принесли убытки. Сегодня наблюдается медленный, но уверенный рост котировок. Как поведет себя курс в ближайшей перспективе? Выгодно ли вкладывать в Ag свои сбережения?

Общеизвестно, что вкладывать деньги следует в те активы, цена на которые растет быстрее всего. Кажется, что в этом отношении белый благородный металл не демонстрирует высокой эффективности. Сделанные в 2011 году на пике мировых цен инвестиции в серебро принесли убытки. Сегодня наблюдается медленный, но уверенный рост котировок. Как поведет себя курс в ближайшей перспективе? Выгодно ли вкладывать в Ag свои сбережения?

Прочитайте ниже о том, как инвестировать в драгметалл средства и обеспечить приемлемую доходность сбережений.

Серебро как инструмент инвестирования

Падение котировок серебра за последние годы создало впечатление о его инвестиционной ненадежности. Но за время, прошедшее с 2011 г., золото тоже подешевело. Следует учитывать обстоятельства, способствовавшие этому проседанию.

На цены существенно повлияли два основных фактора, определяющих котировки, которые демонстрирует рынок.

Во-первых, снижение спроса, связанного с мировым финансовым кризисом. Пятая часть производимого на планете серебра расходуется на ювелирные изделия. Более половины потребляет промышленность, а в ней научились заменять драгметаллы другими материалами со сходными свойствами в годы дороговизны (не везде, но во многих изделиях).

Пятая часть производимого на планете серебра расходуется на ювелирные изделия. Более половины потребляет промышленность, а в ней научились заменять драгметаллы другими материалами со сходными свойствами в годы дороговизны (не везде, но во многих изделиях).

Во-вторых, в последнее десятилетие возросли объемы добычи и аффинации. Предложение опередило спрос, что вызвало снижение цен.

Эти обстоятельства привели к недооценке актива. Что касается золота, то спрос на него уменьшился не столь сильно, а предложение почти не возросло Это и привело к относительному «благополучию».

Дальнейший прогноз динамики котировок белого драгметалла затруднен. Как показывает опыт предыдущих десятилетий, достигнув дна, они пойдут вверх, но насколько – большой вопрос. Некоторые эксперты даже предсказывают наступление «серебряного века»: специалисты по добыче утверждают, что запасы Ag на планете близки к истощению. Потребность же, по их мнению, будет расти в тех областях индустрии, где его пока и в ближайшей перспективе заменить нечем.

Вероятно, что золото тоже будет дорожать, так как ресурсный голод вполне возможен и в отношении этого металла. Инвестиционный потенциал Au оценивается более сдержанно.

Сравнение цен золота и серебра приводит к мысли о большей доступности последнего для людей скромного и среднего достатка.

Наконец, высказываются мнения, что стоимость двух основных «монетных» материалов могут практически сравняться именно по причине истощения запасов Ag. Сегодня эти предсказания относятся скорее к области фантастики, однако история знает примеры, когда самые нереальные прогнозы сбывались.

В любом случае следует не забывать о том, что все металлические инвестиции являются долговременными и не могут служить инструментом получения быстрого дохода.

Способы вложиться в серебро

Как и всякое инвестирование в драгметаллы, вложение в серебро возможно в физической и «бумажной» форме. При этом, каждый из этих вариантов может реализоваться по-разному.

Любой гражданин имеет право приобретать мерные слитки, инвестиционные монеты и ювелирные изделия, выполненные из этого материала. Никто не запрещает покупать нумизматические экземпляры царской и советской (1924–1931 гг.) чеканки – они представляют не только «весовую», но и коллекционную ценность. В данном случае имеет место тезаврирование, так как вложенные средства будут просто храниться, не участвуя в общем финансовом обороте.

Другой способ инвестирования – открытие обезличенного металлического счета (ОМС). В данном случае средства «работают», но дивиденды приносят небольшие или их не начисляют вовсе.

И, наконец, самый продвинутый метод состоит в фондировании капитала. Приобретение акций фирм, деятельность которых связана с серебром, сулит хорошую прибыль, если, конечно, финансовый результат хозяйственной деятельности окажется положительным.

Теперь подробнее о каждом из вариантов инвестирования в серебро.

Покупка монет и слитков

Для начала следует определиться с тем, вкладывать или нет деньги в серебро. Есть другие объекты инвестирования, возможно, более выгодные и приносящие прибыль намного быстрее. Если же решение принято, то оно многое говорит о психологическом типе человека – он консервативен, не склонен к риску и строит далекоидущие планы на будущее.

Есть другие объекты инвестирования, возможно, более выгодные и приносящие прибыль намного быстрее. Если же решение принято, то оно многое говорит о психологическом типе человека – он консервативен, не склонен к риску и строит далекоидущие планы на будущее.

Покупка физического предмета, который можно осязать и видеть – выбор людей основательных, но не привыкших доверять «бумажкам».

Слитки и монеты из серебра продаются в нескольких банках, в том числе в Сбербанке России. Их чистота означает содержание примеси не более чем 0,01%. Номинальная масса может быть разной, она указывается на поверхности и не превышает тысячи грамм.

Монеты можно выбирать по каталогу, доступному на сайте Банка России и некоторых финансово-кредитных учреждений.

Процесс покупки серебряного слитка включает в себя выдачу сертификата, в котором указаны параметры изделия (масса, проба 999, номер). Банки предлагают платную услугу хранения.

Продажа возможна в том же или другом финучреждении, имеющем лицензию на операции с драгоценными металлами. На цену выкупа влияет состояние поверхности слитка поэтому повреждать его не рекомендуется. Это же касается и монет, инвестиционных и коллекционных.

На цену выкупа влияет состояние поверхности слитка поэтому повреждать его не рекомендуется. Это же касается и монет, инвестиционных и коллекционных.

Открыть в банке обезличенный металлический счет (ОМС)

Металлический, в данном случае серебряный счет, по своей сути, аналогичен депозитному вкладу, но обладает своими специфическими чертами.

Во-первых, в качестве валюты используются не денежные единицы, а граммы того материала, в котором он открыт.

Во-вторых, в некоторых учреждениях условиями договора предусмотрена нулевая процентная ставка, и в их числе – Сбербанк. ОМС открывается клиентом исключительно в расчете на ценовую разницу при покупке и продаже, а она в определенные периоды может быть отрицательной.

В-третьих, цены на металлы устанавливает сам банк, и они заведомо выше действующих на рынке на момент открытия депозита.

Вкладчик не может достоверно знать, выгодно ли ему иметь безналичное серебро. В этой непредсказуемости одновременно состоит и недостаток, и достоинство покупки./Gold-David-McNew-56a9a6483df78cf772a93880.jpg) Если сбудутся оптимистические прогнозы, он получит немалую прибыль, а если нет – пусть лежит дальше. ОМС бессрочные, поэтому заработать на серебре в Сбербанке или другом финучреждении удастся. Это похоже на лотерею, но с большими шансами на успех и практически гарантированным выигрышем, только неизвестно, когда он состоится.

Если сбудутся оптимистические прогнозы, он получит немалую прибыль, а если нет – пусть лежит дальше. ОМС бессрочные, поэтому заработать на серебре в Сбербанке или другом финучреждении удастся. Это похоже на лотерею, но с большими шансами на успех и практически гарантированным выигрышем, только неизвестно, когда он состоится.

Еще один недостаток металлических банковских счетов в том, что они не страхуются.

Купить акции серебродобывающих компаний

Несмотря на снижение цены на серебро, положение компаний, добывающих его, нельзя назвать бедственным. Себестоимость добычи унции в среднем равна, примерно, шести долларам США, а суммарные затраты на аффинацию и изготовление мерных слитков составляет не более $10,50. В то же время мировая цена превысила $15,60 и медленно, но движется вверх.

Аналитики утверждают, что совокупные мировые запасы серебра составляет 570 тыс. т. Через пару десятилетий они могут закончиться, что станет причиной глобального дефицита материала, крайне ценного для электроники и других перспективных отраслей индустрии.

Напрашивается вывод о том, что ценные бумаги серебродобывающих предприятий представляют собой выгодное вложение. В России таких компаний довольно много, но наиболее значимых – пять:

- Полиметалл;

- Чукотская горно-геологическая компания;

- Highland Gold Mining;

- Амур Золото;

- Nordgold

Вместе они обеспечивают каждые восемь из десяти добываемых в России унций серебра.

Приобретать ценные бумаги следует на Московской бирже через брокерские конторы, специализирующиеся на акциях «серебряных» компаний. Сейчас они котируются примерно по 1000 RUB (Polymetal International plc) и продолжают дорожать.

Впрочем, вложение это рекомендуется считать долговременным, и не спешить с реализацией.

Покупка серебряных ETF-фондов

Еще один «бумажный» способ вложения в серебро – стать пайщиком металлического биржевого фонда. Реализовать этот сценарий можно точно так же, как и в случае с золотыми ETF – методология действий сходная. Управляющей, а фактически брокерской компанией, представляющей интересы зарубежных промысловиков в России, является FinEx, оперирующая на Московской бирже.

Управляющей, а фактически брокерской компанией, представляющей интересы зарубежных промысловиков в России, является FinEx, оперирующая на Московской бирже.

На практике вложение в ETF можно осуществлять через терминал Quik, обеспечивающий доступ на мировые биржи.

Принцип работы фонда состоит в работе с ценными бумагами фирм, специализирующихся на добыче и обработке серебра. В отличие от других видов вложений, инвестиции в ETF можно рассматривать как объект кратко- и среднесрочный. Пай всегда можно продать, если в этом появилась надобность или такая операция будет сочтена целесообразной.

Рублевая доходность фондов колеблется в пределах 20% годовых и обеспечивается широкой диверсификацией их портфелей. В условиях медленного роста котировок практикуются фьючерсы, то есть контракты закупок по заранее оговоренной цене.

Недостаток способа вложения в том, что все действия происходят за рубежом. Российское законодательство не регулирует деятельности ETF.

Можно ли реально заработать на инвестициях в серебро

Обобщая вышеизложенный материал и оценивая инвестиционные перспективы серебра, следует учесть все факторы среднесрочной перспективы. Очевидно, что в течение следующих десятилетий стоимость этого недооцененного сегодня металла вырастет во много раз, независимо от того, будет ли дорожать или дешеветь он в ближайшие месяцы.

Очевидно, что в течение следующих десятилетий стоимость этого недооцененного сегодня металла вырастет во много раз, независимо от того, будет ли дорожать или дешеветь он в ближайшие месяцы.

Стоит ли покупать в 2021 году серебро

Ответ на этот вопрос возможен, если сравнивать два наиболее популярных в среде инвесторов металла. Золото привлекает консерваторов, стремящихся скорее к сохранению, чем к высокой прибыли. Их же отпугивает серебро, продемонстрировавшее в короткий временной интервал стремительное падение.

С ним связывают свои надежды люди авантюрного склада. К покупке белого металла их подталкивают оптимистичные и даже нереальные прогнозы.

Если есть свободные средства, про которые можно забыть на долгое время, то лучше инвестировать их в серебро. В пользу такого решения говорят графики котировок, демонстрирующие в последние месяцы ярко выраженный возрастающий тренд. Цены на серебро уже начали подъем, а тающие запасы этого металла не дают оснований предполагать их снижения.

Остается перечислить варианты инвестиций. Smart-технологии позволяют оперировать ценными бумагами на мировых биржах, но о старых и добрых слитках или монетах тоже не следует забывать.

Опубликовано:

Добавить комментарий

Вам понравится

Металлический счет в Сбербанке — плюсы и минусы

Далеко не все инвестиционные и финансовые инструменты, присутствующие на отечественном рынке, гарантируют сохранность средств клиента с одновременной возможностью заработать. Металлический счет в Сбербанке – это один из немногих реальных способов вложения денег, сочетающих надежность и выгодность. Он, как и любой другой инструмент, имеет определенные недостатки, которые в значительной степени перекрываются очевидными достоинствами.

Металлический счет в Сбербанке – это один из немногих реальных способов вложения денег, сочетающих надежность и выгодность. Он, как и любой другой инструмент, имеет определенные недостатки, которые в значительной степени перекрываются очевидными достоинствами.

Содержание

Скрыть- Что такое обезличенные металлические счета?

- Какие металлы можно купить на ОМС?

- Как зарабатывать на ОМС?

- Динамика

- Стоит ли вкладывать деньги в ОМС?

- В какой металл лучше инвестировать?

- Налоги на ОМС

- Плюсы и минусы металлического счета в Сбербанке

Что такое обезличенные металлические счета?

Под обезличенным металлическим счетом понимается специальный счет, отражающий количество драгметалла, которое принадлежит клиенту банка. Важной его особенностью выступает отсутствие информации о конкретном производителе металла, его пробе или номере слитка. При этом клиенту предоставляется возможность приобрести или реализовать металл банку без излишних формальностей в виде проверки слитков или их физической передачи из рук в руки.

Другими словами, ОМС представляет собой право обладания драгоценным металлом, которое не сопровождает необходимостью его поиска на рынке, получения, хранения, проверки состояния и других достаточно обременительных и специфических функций. Все перечисленные обязанности берет на себя банк, что удобно и выгодно обеим сторонам. Клиент получает надежный вариант инвестиций и сбережения средств, а банк – возможность привлечения дополнительных финансовых ресурсов.

Какие металлы можно купить на ОМС?

Сбербанк предлагает 4 вида драгметаллов, которые могут быть приобретены для размещения на ОМС. К ним относятся:

- золото (традиционное обозначение – Au, минимальный размер покупки – 0,1 г.). Самый известный и часто применяемый драгметалл. Именно его стоимость зачастую определяет рыночные тенденции, несмотря на активное развитие фондового и других финансовых рынков. Поэтому нет ничего удивительного в том, что золотой счет является наиболее востребованным среди клиентов Сбербанка;

- серебро (традиционное обозначение – Ag, минимальный размер покупки – 1 г.

) Чаще всего, используется как бюджетный аналог золота. Менее ценится из-за большей добычи, которая примерно в 4,5 раза превосходит аналогичный показатель для золота;

) Чаще всего, используется как бюджетный аналог золота. Менее ценится из-за большей добычи, которая примерно в 4,5 раза превосходит аналогичный показатель для золота; - платина (традиционное обозначение – Pt, минимальный размер покупки – 0,1 г.) Третий по популярности и востребованности драгоценный металл. По плотности платина сопоставима с золотом и хорошо с ним сплавляется, будучи при этом заметно дешевле. Следствием этого выступает частая подделка золотых слитков плавами из двух металлов. Открывая ОМС, клиенту не нужно разбираться в подобных вопросах, так как все проблемы решает банк, что выступает важным плюсом обезличенного металлического счета;

- палладий (традиционное обозначение – Pd, минимальный размер покупки – 0,1 г.) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

Как зарабатывать на ОМС?

Наиболее простой способ заработка на ОМС достаточно очевиден. Он реализуется по следующей схеме:

Он реализуется по следующей схеме:

- сначала покупкой одного или нескольких металлов открывается ОМС;

- затем контролируется динамика изменения цен на любой из приобретенных драгметаллов;

- при повышении котировок вклад в металле полностью или частично продается, в результате чего из-за разницы с покупной ценой образуется прибыль.

Естественно, это самое общее описание процедуры возможного заработка на ОМС. Важно отметить, что извлечение прибыли далеко не всегда является целью открытия обезличенного металлического счет. В некоторых случаях потенциальный клиент Сбербанка руководствует другими немаловажными достоинствами при принятии решения об открытии ОМС, которые подробнее рассматриваются ниже.

Динамика

Особенности рынка драгоценных металлов и изменения цен на нем хорошо показывает сравнение в динамике двух ключевых параметров – цены тройской унции золота (традиционная мера веса для этого металла, равная 31,1035 грамма) и биржевого индекса отечественной ММВБ. Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Анализ диаграммы наглядно демонстрирует несколько важных моментов:

- при стабильной финансово-экономической ситуации в стране динамика стоимости золота практически не уступает росту биржевого индекса;

- при наступлении любого кризиса – 2 из них (в 1998 и в 2008 году) показаны на диаграмме, третий (в 2014 году) не отмечен, но также четко прослеживается – рост цен на золото стремительно обгоняет индекс, который не менее быстро обваливается;

- огромная разница в динамике во время кризисов позволяет золоту с легкостью компенсировать незначительное отставание во времена роста экономики.

Исходя из проведенного анализа, можно сделать несколько очевидных выводов:

- золото (как и остальные драгоценные металлы, динамика которых в целом аналогична) – это намного более надежный актив, чем акции фондового рынка;

- при прогнозировании кризисных явлений целесообразно переводить активы именно в драгоценные металлы;

- при стабильно растущей экономике России разумно сохранять часть активов в золоте и других металлах, что обеспечит так называемую подушку безопасности и сохранность средств при любом развитии событий.

Тем более, что предсказывать кризисы удается далеко не всем;

Тем более, что предсказывать кризисы удается далеко не всем; - независимо от ситуации на финансовых рынках и в экономике, вложение в золото – самый гарантированный актив, надежно сохраняющий средства владельца и часто позволяющий ему заработать.

Общий вывод, с которым согласны большинство экспертов заключается в следующем. Золото и другие драгметаллы в виде ОМС Сбербанка далеко не всегда позволяют заработать много, но гарантируют достаточно стабильный доход. При этом они точно исключат потерю накоплений владельца.

Стоит ли вкладывать деньги в ОМС?

Принятие решения об открытии ОМС в значительной степени зависит от предпочтений и потребностей потенциального клиента Сбербанка. В любом случае необходимо внимательно рассмотреть основные достоинства подобного вложения финансовых ресурсов. Сначала необходимо привести наиболее важные плюсы вложения в драгоценные металлы:

- сохранность сбережений. Приведенные выше аргументы наглядно продемонстрировали, насколько уверенно ведут себя котировки цен на золото и другие драгметаллы даже во время самых серьезных кризисов;

- выгодность. В долгосрочной перспективе вложения в драгоценные металлы всегда окупаются. Более того, достаточно часто они приносят прибыль, превышающую любые альтернативные варианты инвестиций при намного меньшей рискованности;

- ликвидность. Спрос на золото, серебро, платину и палладий стабилен всегда. С течением времени он только растет и практически не зависит от увеличения объемов добычи и других факторов.

Помимо очевидных достоинств вложения средств в драгоценные металлы, требуется обязательно отметить несколько впечатляющих преимуществ, касающихся открытия ОМС в Сбербанке. В их числе:

- полное исключение риска потери или кражи драгметалла. В этом ключевое достоинство ОМС по сравнению с монетами или слитками;

- простота совершения операций с ОМС. Функционал Сбербанк Онлайн позволяет продать или купить необходимое количество нужного металла в течение 2-3 минут. Для осуществления сделки не требуется оформление каких-либо документов, вся информация находится в личном кабинете интернет-сервиса клиента, а оплата выполняется с его карточки;

- отсутствие расходов, сопутствующих операциям со слитками или монетами. Речь в данном случае идет о поиске металла, оформлении большого количества документов, хранении и других подобных действиях. Не стоит забывать о налогообложении таких сделок, что дополнительно увеличивает расходы;

- удобство управления. ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

В какой металл лучше инвестировать?

После принятия решения об открытии ОМС необходимо определиться, какой именно драгоценный металл целесообразнее всего купить. Существует один достаточно простой совет, которые заключается в следующем. Самая надежная и при этом эффективная стратегия на рынке – диверсификация вложений, которая предусматривает приобретение разных инвестиционных продуктов.

Приведенное правило в полной мере применимо к рынку драгметаллов. Поэтому новичкам, не обладающим достаточным набором навыков и умений ориентироваться в хитросплетениях рынка, проще всего, приобрести сразу несколько разных металлов. Тем более, что дополнительных расходов, по сравнению с покупкой одного драгметалла, отсутствуют.

Необходимые условия

Для того, чтобы стать владельцем ОМС, необходимо быть клиентом Сбербанка и иметь оформленную в финансовой организации карточку. Это является обязательным условием, так как все операции по покупке и продаже драгметаллов выполняются непосредственно в Сбербанк Онлайн с баланса карточки.

Пошаговая инструкция

Сбербанк предлагает два способа открытия обезличенного металлического счета. Первый предусматривает личный визит клиента в офис банка. В этом случае необходимо обратиться к сотруднику учреждения и следовать его инструкциям.

Однако, намного чаще используется второй вариант. Он предусматривает следующие действие клиента:

- авторизация в сервисе Сбербанк Онлайн. Для этого требуется пройти по ссылке с главной страницы портала финансового учреждения;

- переход к разделу «Металлические счета»;

- выбор нужного металла из 4-х возможных;

- заполнение открывшейся формы, которая позволяет создать ОМС;

- изучение условий предлагаемого Сбербанком сотрудничества и согласие с параметрами договора с финансовой организацией;

- подтверждение приобретения выбранного драгметалла.

Подробная инструкция об открытии ОМС приводится на сайте Сбербанка. Там же размещается альтернативный вариант перехода к форме открытия.

Где следить за динамикой цен?

Для работы клиентов с обезличенными металлическими счетами Сбербанк предоставляет несколько удобных инструментов. В первую очередь, речь идет о странице с котировками драгоценных металлов. На ней размещается исчерпывающая информация, из которой пользователь имеет возможность узнать:

- текущую стоимость покупки и продажи любого из четырех драгметаллов;

- динамику ее изменения по сравнению с предыдущей торговой сессией;

- динамику изменения цен на металлы за любой календарный (месяц, квартал, полгода, год) или произвольно выбранный клиентов период, начиная с 19.08.2016 года;

- графики изменений котировок.

Клиенту предоставляется возможность распечатать любой из графиков. Кроме того, на странице размещается ссылка на калькулятор доходности, позволяющий произвести необходимые клиенту расчету о выгодности различных вариантов вложений.

С помощью удобного онлайн-калькулятора пользователь имеет возможность рассчитать доходность приобретения любого из драгоценных металлов исходя из вложенной суммы. Вычисления выполняются с учетом уже имеющейся динамики котировок и наглядно демонстрируют, какая могла быть получена прибыль при инвестировании средств в тот или иной временной отрезок.

Калькулятор доходности позволяет получить представление о выгодности такого инвестиционного инструмента как обезличенный металлический счет. Кроме того, он помогает лучше изучить особенности рынка драгоценных металлов в кратко- и долгосрочной перспективе. Именно поэтому для новичков, только открывших ОМС, крайне важно провести несколько расчетов и понять принципы работы как самого калькулятора, что пригодится в будущем, так и всего сегмента рынка.

Налоги на ОМС

На сегодняшний день не существует проработанной нормативно-правовой базы, касающейся налогообложения обезличенных металлических счетов. Как следствие – даже у специалистов в финансах и налогах нет единого мнения о том, как правильно начислять и платить налоги с возможных доходов или имущества. Более того, не всегда понятно, кто именно должен это делать – банк или его клиент.

Большая часть экспертов считает, что налогом следует облагать только доход от курсовой разницы, полученный при продаже драгметалла банку в случае превышения цены его приобретения при сроке действия ОМС свыше 3-х лет. В этом случае доход должен быть задекларирован самим клиентом по итогам года, после чего начисляется и уплачивается налог.

Важно отметить, что никаких других налогов – НДС, на имущество и т.д. – платить не нужно, что является важным плюсом подобных операций. По крайней мере, по мнению большинства специалистов. Тем более, имеется возможность закрывать счет каждые три года.

В любом случае, необходимо понимать, что открытие ОМС и связанные с этим сделки с драгоценными металлами – не самая интересная для фискальных служб тема. Следует признать, что и это существенное достоинство обезличенного металлического счета Сбербанка.

Плюсы и минусы металлического счета в Сбербанке

Стандартным минусом обезличенного металлического счета является отсутствие обязательного страхования, как это принято для обычных банковских вкладов. Однако, применительно к Сбербанку данный недостаток сложно признать реальным, учитывая стабильность финансового положения и место организации в отечественной экономике. Другой возможный минус – нестабильность цен на драгоценные металлы в краткосрочной перспективе. Но и в этом случае необходимо признать, что любые другие альтернативные варианты инвестиций по этому показателю уступают золоту и другим драгметаллам.

В остальном открытие ОМС в Сбербанке предоставляет клиенту несколько существенных преимуществ, в числе которых:

- сохранность инвестиций, не зависящих от инфляции;

- надежность вклада в крупнейший банк страны;

- простота открытия счета;

- отсутствие необходимости заниматься хранением слитков или монет;

- высокий уровень ликвидности актива;

- удобная схема совершения операций с драгметаллами с использованием карточки Сбербанка и дистанционных сервисов обслуживания;

- стабильный доход, который получает клиент в долгосрочной перспективе.

Актуально ли вкладывать деньги в золото в 2020 году? Продолжит ли его стоимость расти?

В нынешние неспокойные времена инвесторы по всему миру стали рассматривать золото как самый надежный и безопасный актив. Повышенный инвестиционный спрос соответственно привел к росту его стоимости. В связи с этим, у потенциальных инвесторов возникает целый ряд вопросов. Как правильно инвестировать в золото в 2020 году, чтобы сберечь и приумножить свой капитал? Насколько стабильными и прибыльными будут такие капиталовложения? Есть ли смысл сегодня вкладывать денежные средства в золото тем, кто ранее не успел купить этот драгоценный металл?

Инвестиционные перспективыЗолото всегда считалось самым надежным и высоколиквидным активом. Его ценность обусловлена ограниченностью мировых запасов и дороговизной добычи. Но цена золота не является постоянной величиной и подвержена сильным колебаниям. На его стоимость влияет политическая обстановка в мире, изменения, происходящие на валютном рынке, и многое другое.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсОсновное преимущество инвестирования в золото – его отличная ликвидность. В любой момент, продав физическое золото, можно получить «живые» деньги.

Принимая решение об инвестировании, необходимо понимать, что сам факт приобретения золота не сделает вас богаче. Драгоценный металл лишь помогает сохранить имеющийся денежный капитал, а заработать можно только на его выгодной продаже. Соответственно, чтобы иметь хорошую прибыль, золото должно быть в цене.

Важно! Суть заработка состоит в правильном прогнозе на будущую цену золота в определенное время. В этом случае можно рассчитывать на прибыль от 70 %, даже если произойдет изменение цены на 0,001 пункт.

Наибольший спрос на драгоценные металлы возникает в период разнообразных экономических кризисов. Золота покупается больше, соответственно, и выше становится и его стоимость.

По данным Reuters, 18.05.2020 золото стоило 1763,15 доллара за тройскую унцию. Это максимальная цена с 27.11.2012 года. С начала 2020 г. стоимость золота увеличилась более чем на 16%.

Как инвестировать деньги в золотоСуществую такие варианты капиталовложений в золото:

- Покупка физических слитков.

- Фьючерсы на золото.

- Инвестирование в золотые монеты.

- Вложение денег в ювелирные изделия.

- Обезличенные металлические счета.

- Покупка акций золотодобывающих компаний.

- «Золотые» ETF и ПИФы.

- Приобретение драгоценного металла на бирже.

В настоящее время золото находится в цене и не теряет своего покупательского спроса. Наблюдается рекордный приток финансов в мировые инвестиционные биржи (Exchange Traded Funds). Также существует большой спрос на физическое золото.

Но сохранится ли такая тенденция и дальше? Не упадет ли спрос на золото, а соответственно, и цена на него?Не надо быть финансовым экспертом чтобы понимать, что, пока окончательно не стабилизируется сложная ситуация в мире, ценовая политика останется прежней.

Беспокойство на рынке вызывают последствия пандемии коронавируса. МВФ прогнозирует спад экономики в 2020 году на 3% – больше, чем наблюдалось в кризисном 2009 году (-0,08%). Как показывает практика, в такие времена инвесторы уходят в драгоценный металл.

Есть ли смысл инвестировать в золото на данный моментСложно однозначно сказать. Необходимо понимать, что капиталовложения в пиковый период могут быть несколько рисковыми. Но в тоже время не исключено, что это еще не пик, и золото вырастет в цене.

Последний отчет Всемирного совета по золоту (World Gold Council, WGG) свидетельствует о высоком интересе к золоту международных инвесторов. По данным WGG за 1 квартал, 50% спроса на золото был со стороны инвесторов. Общий инвестиционный спрос за этот период составил 540 тонн, что на 80% превышает показатели 2019 года.

Но не стоит забывать, что когда-то спрос на золото все-таки упадет. Вслед за этим на рынок выйдут инвесторы, желающие зафиксировать свой доход. Активная продажа золота сразу повлечет за собой падение его стоимости. Такая ситуация конечно же будет не на руку человеку, купившему золото. Такому инвестору, возможно, долго придется находиться в выжидательном положении.

Экспертное мнениеВажно! Решив приобрести золото в качестве защитного инструмента, необходимо быть готовым к возможным рискам.

Эксперты дают весьма противоречивые прогнозы на 2020 год. Несмотря на это, опытные финансисты считают золото одним из самых доходных инвестиционных инструментов на сегодняшний день. Поэтому, если вы сомневаетесь, выгодно ли сейчас наращивать в своих портфелях такой актив как золото, прислушайтесь к мнению специалистов.

Хранить деньги в золоте? Что думают немцы и россияне | Экономика в Германии и мире: новости и аналитика | DW

Во что лучше вкладывать деньги: в валюту, облигации, акции? Или, может быть, в золото? Новейшее исследование показывает, что отношение к нему в Германии и России весьма неоднозначное: лишь около половины тех, кто вообще имеет возможность делать финансовые вложения, доверяет драгоценному металлу больше, чем твердой валюте. При этом РФ по количеству скептиков опережает ФРГ — и это при том, что российские власти уже много лет проводят политику скупки золота, чтобы снизить зависимость от доллара.

Драгоценный металл или твердая валюта?

Расположенный в Лондоне Всемирный совет по золоту (World Gold Council, WGC) опросил в общей сложности 12 тысяч активных розничных инвесторов (к ним относятся люди, сделавшие минимум одно финансовое вложение за последние 12 месяцев) в Китае, Индии, США, России, Германии и Канаде. Главный вывод экспертов: интерес к золоту остается высоким.

Однако уровень доверия к нему как к инвестиционному продукту зависит, с одной стороны, от исторических и политических факторов, а с другой — от возраста, и это новый тренд. Согласно результатам опроса WGC по Германии и России, предоставленным в распоряжение DW, в этих странах примерно по две трети населения считают золото хорошим защитным активом против инфляции и колебаний валютных курсов.

Людей, которые думают, что драгметалл не потеряет свою ценность в долгосрочной перспективе, в РФ несколько больше, чем в ФРГ: 75% против 61%. В то же время доля тех, кто доверяет золоту сильнее, чем твердым валютам, напротив, выше среди жителей Германии: 57% против 52%.

Поколение Z сомневается в ценности золота

«Как немцам, так и россиянам не хватает эмоциональной связи и привязанности, которую мы наблюдаем на азиатских рынках, но они ценят золото как защитный актив. Это может быть связано с историческими и политическими факторами: смена денежной единицы в Германии, вера российского правительства в золото, а не в доллар», — пояснил DW директор группы исследований рынка Всемирного совета по золоту Алистер Хьюитт.