доступные инвестиции для физических лиц — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

АО «Сбербанк Управление Активами» зарегистрировано Московской регистрационной палатой 01. 04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34.

04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.

Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03. 08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31.

08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31. 08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.

08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28. 09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.

09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25. 02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.

02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24. 12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

Мобильное приложение «Сбербанк Инвестор» (0+). Доступно для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Инвестор» является ООО «АРКА Текнолоджиз», ОГРН 1055407002452, адрес 630007, г. Новосибирск, ул. Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Мобильное приложение управляющей компании АО «Сбербанк Управление Активами», доступно с для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Управление Активами» является АО «Сбербанк Управление Активами», ОГРН 1027739007570, адрес 123317, г. Москва, Пресненская набережная, дом 10. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Управление Активами» комиссия не взимается. Размер комиссии за совершение сделок доверительного управления активами уточняйте на сайте управляющей компании: www. sberbank-am.ru

sberbank-am.ru

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является какого-либо рода офертой. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Банк не несет никакой ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами, основываясь на информации, приведенной на настоящем сайте, инвестиций. Вы должны произвести свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены. Мы рекомендуем Вам самостоятельно получить правовую, налоговую, финансовую, бухгалтерскую и другие необходимые профессиональные консультации в отношении последствий приобретения финансовых инструментов, продуктов или услуг, рассматриваемых в настоящем документе. Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Облигации,вклад или акции: что выгоднее?

- Банковский вклад

- Облигации

- Акции

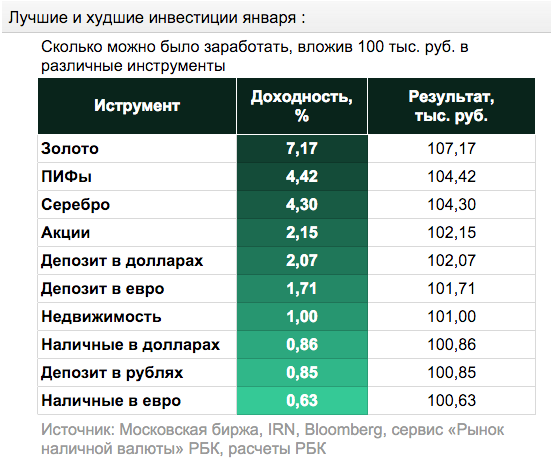

Несмотря на то, что мировой кризис давно миновал, нынешнюю ситуацию на финансовых рынках нельзя назвать стабильной. Банковские организации часто лишаются лицензий, а брокерские компании не способны обеспечить защиту своих клиентов. Неудивительно, что многие пользователи не могут определиться, как правильно распорядиться своими деньгами. Открыть вклад в банке, или инвестировать средства в ценные бумаги? Попробуем разобраться, чем отличаются эти два метода, и какой из них лучше.

Источник изображения: totalsec.com.mx

Банковский вклад

Банковский депозит является одним из самых простых и распространённых методов приумножения личных сбережений. Клиент открывает счёт в банке, вносит определённую сумму, и получает доход, в виде процентной ставки. Её величина определяется каждым банком индивидуально. Срок вклада обычно не большой, и составляет 2-3 года. Проценты могут сниматься клиентом раз месяц, либо по истечению срока, указанного в договоре. Некоторые виды вкладов допускают пополнение счёта в любое время, а также досрочное использование процентов.

Клиент открывает счёт в банке, вносит определённую сумму, и получает доход, в виде процентной ставки. Её величина определяется каждым банком индивидуально. Срок вклада обычно не большой, и составляет 2-3 года. Проценты могут сниматься клиентом раз месяц, либо по истечению срока, указанного в договоре. Некоторые виды вкладов допускают пополнение счёта в любое время, а также досрочное использование процентов.

Как правильно выбрать вклад мы рассказывали в статье На что стоит обратить внимание при выборе вклада?

Среди преимуществ банковского вклада можно отметить минимальный риск потерять деньги, так как в качестве гаранта сохранности личных сбережений выступает государство, которое страхует деньги на счетах клиентов. Вкладчик заранее знает, какой доход по истечению указанного срока он получит. Согласно статистике, средний показатель процентной ставки среди 10 лучших банков РФ превысил 7%.

Из недостатков можно выделить сравнительно низкий уровень доходности. Несмотря на тот факт, что в данный момент доход по вкладу превосходит уровень инфляции, по усреднённым показателям они равны. Конечно, сумма средств на банковском вкладе увеличивается, однако из-за инфляции их окупаемость растёт недостаточно быстро. Этот метод не подойдёт для долгосрочных вкладов. Для получения более высокого дохода лучше воспользоваться другими методами.

Несмотря на тот факт, что в данный момент доход по вкладу превосходит уровень инфляции, по усреднённым показателям они равны. Конечно, сумма средств на банковском вкладе увеличивается, однако из-за инфляции их окупаемость растёт недостаточно быстро. Этот метод не подойдёт для долгосрочных вкладов. Для получения более высокого дохода лучше воспользоваться другими методами.

Источник изображения: promo.alparigroup.com

Облигации

При покупке облигаций можно получить более высокий доход, в сравнении с банковским вкладом. Однако, нужно отметить, что стоимость облигаций постоянно меняется. Специалисты рекомендуют приобретать облигации, выпускаемые Министерством финансов РФ: эти бумаги наиболее надёжные, и риск лишиться денег минимален.

Чтобы не получить убытков, правильным решением будет беречь облигации до тех пор, пока они не будут полностью погашены. Региональные облигации предлагают более выгодные условия, но и риск лишиться денег в этом случае будет выше.

Источник изображения: promo.alparigroup.com

Акции

Можно инвестировать свои деньги в акции крупного предприятия. Котировки меняются ежедневно. За один год их стоимость может упасть, либо вырасти на несколько десятков процентов. Если вы решили вложить свои деньги в акции, делать это нужно на длительный срок. При долгосрочной перспективе рынок растёт, доходность увеличивается. За счёт роста дивидендов и цены, акции приносят ежегодно 4-5% прибыли свыше инфляции.

В долгосрочной перспективе не нужно впадать в эйфорию, когда рынок акций стремительно пойдёт вверх, и не поддаваться панике, если цена акций будет падать. Такие движения на рынке свидетельствуют о том, что вы не прогадали с выбором, и акции данного предприятия идеально подходят для долгосрочного вложения. Таким образом, можно сделать вывод, что банковские депозиты подойдут для кратковременных вложений средств, а инвестирование – идеально в долгосрочной перспективе.

Таким образом, можно сделать вывод, что банковские депозиты подойдут для кратковременных вложений средств, а инвестирование – идеально в долгосрочной перспективе.

Волонтеры региона награждены медалью «За бескорыстный вклад в организацию Общероссийской акции взаимопомощи «#МыВместе» — Правительство Саратовской области

Для просмотра видео включите JavaScript в вашем браузере. Проверить совместимость вашего браузера можно по этой ссылке.

Губернатор Валерий Радаев поздравил волонтеров, награжденных памятной медалью «За бескорыстный вклад в организацию Общероссийской акции взаимопомощи «#МыВместе».

«Медаль, которой вы удостоены, вмещает в себя огромный пласт добра, усилий во имя людей, их жизни и здоровья. Наряду с медиками вы вступили в борьбу с пандемией, стали опорой и для самих врачей, и для тех, кто нуждается в помощи. Опорой общества. Как сказал Владимир Путин, сегодня слова «мы вместе» – символ надежды для всей страны.

Валерий Радаев отметил, что в практическом выражении результат деятельности волонтеров: десятки тысяч жителей области, получающих продукты и лекарства, многочисленные благотворительные акции, работа в колл-центре, стационарах и поликлиниках.

«Особые слова признательности – студентам медуниверситета, которые стали ядром волонтерского движения в период пандемии. Спасибо всем вам, — отмеченным президентской медалью! От имени жителей, региональной и муниципальной власти, профессиональных сообществ! Область вас ценит, дорожит вами и гордится. Мы – вместе!»,

Волонтеры рассказали о своей работе, проводимых акциях по поддержке нуждающихся. «Такие моменты оставляют след в душе. Помогают понять, что если ты можешь помочь, то делай это, не задумываясь», — отметил студент СГУ имени Н.Г.Чернышевского Андрей Олевский.

«Такие моменты оставляют след в душе. Помогают понять, что если ты можешь помочь, то делай это, не задумываясь», — отметил студент СГУ имени Н.Г.Чернышевского Андрей Олевский.

Всего в рамках проекта волонтерами было отработано 4907 заявок граждан, роздано 28 тысяч продуктовых наборов. По словам руководителя штаба Ангелины Шершневой, сегодня одно из важных направлений деятельности — помощь учреждениям здравоохранения. Так, с 30 октября 150 волонтеров подключены к работе колл-центра для оказания медицинских консультаций. 119 студентов СГМУ имени В.И. Разумовского на постоянной основе взаимодействуют с медорганизациями региона.

Справка

Медаль утверждена на основании Распоряжения Президента РФ от 11 июня 2020 г. № 153-рп «Об учреждении памятной медали «За бескорыстный вклад в организацию Общероссийской акции взаимопомощи «#МыВместе».

От Саратовской области отмечены 152 активиста и волонтера акции.

Пресс-служба Губернатора области

Инвестиции в акции — Сколько можно заработать, примеры

Может ли простой смертный заработать миллион долларов?

99,99% людей считают этот вопрос риторическим, причем, только в отрицательном смысле, но вот в самом начале приведем один наглядный пример: возьмём небольшой стартовый капитал в 1000 долларов и вложим его на 55 лет под 20% годовых (средняя доходность фондового рынка). Вот что мы имеем на выходе:

| Количество лет | Доход |

|---|---|

| 3 | $1 728 |

| 5 | $2 488 |

| 10 | $6 192 |

| 15 | $15 407 |

| 20 | $38 338 |

| 25 | $95 396 |

| 30 | $237 376 |

| 35 | $590 668 |

| 45 | $1 469 772 |

| 50 | $3 657 262 |

| 55 | $9 100 438 |

Ваша тысяча через тридцать восемь лет превратится в один миллион долларов.

При небольшой аналитике вы можете торговать акциями в течение дня, вот сколько вы можете заработать за день на самых известных акциях:

При этом известно, что максимальную прибыль могут дать не только самые распространенные акции. Но если такой подход кажется вам утомительным, то вот сколько можно заработать на акциях за 7 месяцев:

Эта стратегия называется – Купи и держи

Теперь обо всём по – порядку.

Инвестиции в акции для начинающих

Перед тем как купить акции, нужно понимать, зачем вы это делаете. Понятно, что ваша цель, заработать, но сколько и за какое время? И что вы будете делать с деньгами? Наверное, вы подумаете «почему это важно знать перед тем, как купить акции»? Дело в том, что вы можете купить акции компании Coca-Cola и получать 10-15% ежегодного дохода или же купить акции биотехнологической компании по разработке фармако- и косметических изделий и заработать более 1000% за год. Многие считают, что инвестиции в акции Microsoft или Google надежны, но эти компании уже стоят миллиарды долларов, что же им нужно сделать, чтобы подорожать в 2 раза?

Многие считают, что инвестиции в акции Microsoft или Google надежны, но эти компании уже стоят миллиарды долларов, что же им нужно сделать, чтобы подорожать в 2 раза?

А вот похоронному бюро, компании по утилизации отходов, небольшой кондитерской… достаточно лишь увеличить рынок сбыта для десятикратного роста.

Начнём с очевидного – дивиденды. Это способ, конечно не основной – дивидендная доходность не очень высока, но, как пример: стоимость одной акции компании Procter & Gamble Co – 66,20 долларов, а дивидендная доходность + 3,17%, т.е. 2,1 доллара. Следовательно, купив на 1000 долларов 15 акций, можно получить свои 31,5 доллар. Если акции выросли за год на 20%, то плюс 3,17% будет отличным бонусом, тем более эти деньги вы можете реинвестировать и в следующем году получить еще больше прибыли в денежном выражении. Используя такой вид заработка, можно иметь стабильный доход, который с каждым годом будет увеличиваться.

Где купить, кому продать?

Все операции с ценными бумагами регулируются законодательно. Специальные структуры ведут учёт и контролируют все сделки. Основные участники купли – продажи:

Специальные структуры ведут учёт и контролируют все сделки. Основные участники купли – продажи:

- биржа – полностью организовывает торги;

- брокер – предоставляет возможность частным лицам участвовать в торгах;

- депозитарий – контролирует учёт прав собственности на ценные бумаги.

Чтобы начать куплю – продажу, достаточно выбрать толкового брокера, открыть счёт, внести начальный капитал на счёт и дать распоряжение брокеру на покупку акций (по телефону или самостоятельно по интернету).

Не так страшен брокер, как его рисуют

Как инвестировать в акции

Многие из нас с предубеждением относятся к такой профессии, как брокер. Некоторые не склонны им доверять, а некоторые вообще боятся как огня, мотивируя это тем, что он оставит их «без последних штанов». Но так ли это на самом деле? Давайте разберёмся.

Работа брокера схожа с работой риелтора по продаже квартир. Представьте себе, что человек, заточенный на процент от купленной вами квартиры, будет специально показывать вам варианты ненадлежащего качества, заранее понимая, что вы от них откажетесь. Логично? Конечно, нет. Вот так и брокер. Ему выгодно, чтобы вы зарабатывали.

Логично? Конечно, нет. Вот так и брокер. Ему выгодно, чтобы вы зарабатывали.

Хороший брокер, как и хороший парикмахер, стоит дороже, зато и результат у него выше. Собираясь на важное мероприятие, вы ведь не рискнёте подстричься у студента – парикмахера, вот так и тут.

Тем более, что сегодня брокер – это целая команда финансовых аналитиков, работающая, как сложный механизм швейцарских часов – точно и безошибочно.

Рекомендованные для вас статьи:Что лучше купить? Когда лучше купить?

Чтобы правильно оценить привлекательность акций, необходимо освоить два вида анализа: фундаментальный и технический анализ. Простыми словами:

- фундаментальный – оценка предприятия по её финансовым показателям;

- технический – оценка динамики котировок ценных бумаг.

Если совсем просто, фундаментальный анализ отвечает нам на вопрос «что лучше купить», а технический – «когда лучше купить».

Важно помнить и об управлении рисками – это когда все яйца не кладут в одну корзину. Т.е. средства распределяем по разным «корзинам». Не нужно вкладывать все деньги в акции одной компании, лучше иметь в портфеле 10 разных компаний, чем одну или две.

Популярные стратегии инвестиции в акции

- Купить и держать. Суть проста – купить акции и держать до момента поднятия курса. Стратегия долгосрочная, поэтому быстрых денег не заработаешь, но правильно оценив потенциал выбранной компании, можно получить неплохой доход.

- Накопление. Немного сложнее – необходимо постепенно накапливать инвестиционный портфель, докупая определённое количество акций и реинвестировать дивиденды. За несколько лет портфель, сформированный на основе дивидендной доходности и накоплений, принесёт кругленькую сумму.

- Поймай волну. Предполагаемая прибыль выше, но стратегия рискованнее. Суть проста – ждём кризис, скупаем недорого, а после кризиса продаём дорого. Это примитивное описание стратегии, но понятное.

Безусловно, принцип стратегий описан не профессиональным языком – это просто информация для размышления, которая может сподвигнуть к серьёзному экономическому анализу финансового рынка.

Пример покупки и заработка на акциях

Мы хотим показать пример одной из многих сделок с покупкой акций. Мы уже много лет работаем с брокером Just2Trade, который регулируется FINRA, CySEC и Банком России.

Для покупки мы выбрали акции Ferrari (0,10 лот):

Уже через несколько рабочих дней, всего 0,10 лота принесли $101,2 прибыли:

Для того, чтобы зафиксировать прибыль, мы решили закрыть сделку:

Итоги сделки можно посмотреть на этой же странице торговой платформы на вкладке Сделки:

Покупка акций Феррари принесла хорошую прибыль. Брокер Just2Trade предлагает огромное количество акций (+30 000 со всего мира) и хорошие условия. Здесь можно заключать краткосрочные сделки, получать дивиденды, а также выходить на товарный, валютный и другие рынки.

Брокер Just2Trade предлагает огромное количество акций (+30 000 со всего мира) и хорошие условия. Здесь можно заключать краткосрочные сделки, получать дивиденды, а также выходить на товарный, валютный и другие рынки.

Успех бывает разным, а доллары – одинаковы.

Нам всегда кажется, что инвестиции в акции – это слишком сложная штука, подвластная только богатым и знаменитым. Но при этом мы всегда забываем, что покупка ценных бумаг – долгосрочная стратегия благополучия. И тот, кто сейчас уже богат и знаменит, тоже когда-то начинал с нуля.

Опрос: Какие акции вам больше хотелось бы купить?Poll Options are limited because JavaScript is disabled in your browser.Познакомитесь поближе с некоторыми успешными инвесторами мира:

Питер Линч

Он родился в 1944 году в Бостоне. Семья жила небогато, и маленькому Питеру приходилось много работать с малых лет. В 1954 году в его семье случилось горе – умер отец, и чтобы прокормить семью, мальчик подрабатывал, как мог: убирал, выносил мешки с мусором, подавал мячи в городском гольф клубе. Посмотрев и послушав богатых игроков, у ребёнка появилась мечта – стать богатым, во что бы то ни стало.

Посмотрев и послушав богатых игроков, у ребёнка появилась мечта – стать богатым, во что бы то ни стало.Именно из бесед посетителей клуба, Питер впервые и узнал, пока ещё не понятные слова: биржа, фонд, акции, капитал. Успешно окончив школу, он поступил в колледж, а после в Уртонский Университет, где стал магистром.

К двадцати годам Линч накопил первый капитал – тысячу долларов, и вложил их в ценные бумаги авиакомпании. Инвестиции в акции принесли ему в дальнейшем 10000 долларов. В 1969 году у Линча появилась первая солидная работа – аналитик в Fidelity. В отличие от своих коллег, Питер много и упорно трудился, а вот на оценку макроэкономики тратил не более 15 минут в день. Питер не очень любилопционы и фьючерсы, предпочитая исследования компании. Это помогло ему рассмотреть потенциал в компаниях Pier 1 Imports, Taco Bell, Dunkin’ Donuts. По его убеждению, успех ожидает те корпорации, которые показывают небольшую, но стабильную динамику роста. Доказательством его теории может стать легендарный Chrysler, акции которого выросли в двадцать раз всего за 15 лет.

Вложивший в 1977 году свои 10000 долларов в фонд, в котором работал, уже к 1990 году Линч заработал на них 288 000 долларов.

В 46 лет Питер Линч становится вице-президентом этого фонда. А на сегодняшний день успешный миллионер даёт несколько советов своим ученикам:

- без риска не будет финансового благополучия;

- ошибки – это путь к успеху;

- нельзя поддаваться эмоциям;

- не делайте преждевременных выводов из долгосрочных инвестиций;

- никогда не отступайте от правил.

Линда Рашке

История уникальной женщины, сумевшей заработать огромное состояние, сделав торги своей стихией и стилем жизни. Даже будучи беременной, она торговала вплоть до момента родов, а потом шутила:Я не могла торговать, пока рожала, так как было 4 утра, и биржи не работали.

А через два часа после рождения дочери, Линда уже совершила сделку, принесшую ей довольно крупную сумму.

Ещё в подростковом возрасте Рашке хотела стать брокером, однако после выпуска из колледжа она не прошла отбор на фондового брокера. Но покидать торговый зал Линда не собиралась, и просто наблюдая за всеми перипетиями торгов, набиралась опыта, это заметили и предложили ей стать трейдером.

Но покидать торговый зал Линда не собиралась, и просто наблюдая за всеми перипетиями торгов, набиралась опыта, это заметили и предложили ей стать трейдером.

Потенциальная и амбициозная, Линда быстро завоевала уважение и авторитет в коллективе. В этом зале за 6 лет работы Рашке освоила тихоокеанскую и филадельфийскую биржи. И несмотря на прокол на старте карьеры, её прибыль стремительно росла. В 1986 годудевушка попадает в автокатастрофу, что вынуждает её работать не в зале, а в офисе. Именно тут она и поняла, что такой вид торговли ей нравится больше, и Линда оборудует свой офис дома, что позволяет ей каждый год увеличивать свой капитал.

Принцип инвестиций в акции у Рашке заключался в покупке недооцененных акций с последующей их продажей. Часть акций она всегда оставляла в своём портфеле, что позволило сделать запас прочности на долгие годы.

Линда с радостью делится историями своих успехов и падений и не перестаёт повторять, что желание заработать движет человеком со страшной силой, делая его богаче и успешнее.

Ингеборга Моотц

История этой немолодой дамы, теперь уже миллионера, заставляет задуматься над тем, а достаточно ли мы прилагаем энергии в достижении своей цели.Родившаяся в 1922 году, пожилая леди достигла невероятного, всего за восемь лет (будучи на пенсии), она сколотила миллионное состояние на поприще трейдерства.

Прожившая всю жизнь в городке Гисен, в семье, где было двадцать четыре ребёнка и постоянная нехватка денег, она часто вспоминает своё детство и 54 года бедности. Вышедшая из небогатой семьи, юная Ингеборга Моотц надеялась, что с замужеством всё изменится, но скупость мужа не позволила ей почувствовать другую жизнь. Денег он ей практически не давал, на работу не отпускал, и так продолжалось до начала 90-х, пока Мисс Моотц не узнала о возможности заработка на дому.

Уговорами и скандалами Ингеборга вынудила мужа подарить ей акции компании VEBA, стоимостью на тот момент 40000 марок. Именно инвестиции в акции в дальнейшем помогли ей заработать первые 2 миллиона евро. Последующая продажа этих акций принесла 100% прибыль, которая была тут же вложена в акции различных банков.

Последующая продажа этих акций принесла 100% прибыль, которая была тут же вложена в акции различных банков.

Принцип её работы – покупка недооценённых акций, которые можно купить дёшево, а продать дорого.

Основой своего успеха Моотц называет интуицию, которая не раз спасала ей жизнь и позволяла зарабатывать капитал. Ежегодно она перебирает свой портфель, продавая одни акции и покупая другие и считает, что главное – это не поддаваться кратковременным колебаниям и не рассчитывать на быстрые деньги.

Стивен Коэн

История успеха этого трейдера особенно поучительна для тех, кто непременно хочет добиться успеха.

Родившийся в Грейт–Неке в многодетной семье учительницы фортепиано и портного, Стив с детства любил две вещи: школу и игру в карты.

Окончив школу, Стивен поступил в Пенсильванский университет, где усердно изучал экономику, фондовые рынки и постоянно играл в покер. Всё это определило его дальнейшую жизнь, особенно понятно это стало, когда он открыл счёт в брокерской конторе на деньги, предназначавшиеся на образование. И этот риск принёс свои дивиденды.

И этот риск принёс свои дивиденды.

В 1978 году Стивена приглашают на работу в Gruntai, где он зарабатывает для конторы по сто тысяч долларов в день. И через шесть лет становится управляющим инвестиционным портфелем, стоимостью семьдесят пять миллионов долларов. В 1992 году Коэн покидает компанию иоткрывает хэджфонд с инвестициями, на тот момент в двадцать миллионов долларов, а сегодняшний день – двенадцать миллиардов долларов. За год размер капитала фонда увеличился в два раза, а к 1995му акции компании возросли на 400% на недооценённых акциях.

Сегодня в компании Стивена работает более шестисот человек, а он по-прежнему совершает самостоятельные сделки, делая более 15% прибыли всей компании.

Принцип заработка Коэна – это краткосрочная прибыль, он – полная противоположность Баффета.

Благодаря непрерывной работе и слаженной команде, даже сейчас, когда данная методика работы уже практически не работает, команда Стивена продолжает показывать сногсшибальные результаты.

И на личном фронте у мистера Коэна всё отлично – огромный особняк, где живёт его супруга с детьми, коллекция предметов искусства и всё, что можно хотеть от жизни.

Вместо эпилога

Успешные инвестиции в акции

Инвестиции в акции – все просто и понятно. Приведённые в начале статьи цифры служат прямым доказательством реальности в достижении заветной цели, а истории обычных людей, добившихся успеха – прямое тому подтверждение. Может быть вы скажете, что они покупали акции зарубежных компаний, а российский финансовый рынок не настолько прочный. Возможно, в чём-то вы правы. Ну так: «покупайте акции иностранных компаний, кто вам мешает?».

Если вы считаете, что опоздали с золотым ростом акции Apple, Google и других, то да, но через 10 лет вы вновь будете читать статьи, в которых будут говорить о сумасшедшем росте акций компаний нашего времени – вы никуда не опоздали, сегодня и каждый день появляются новые компании на рынке, среди которых есть стократники – акции, которых вырастут в сто раз.

Волонтеры Дорогобужского района награждены памятными медалями за бескорыстный вклад в акцию взаимопомощи #МыВместе.

В преддверии государственного праздника Дня народного единства Глава района К.Н. Серенков в торжественной обстановке вручил награды от имени Президента Российской Федерации активным участникам Всероссийской Акции взаимопомощи #МыВместе.

Акция была направлена на поддержку пожилых, маломобильных граждан и медицинских сотрудников во время пандемии коронавируса.

В конце марта на территории всей страны были открыты волонтерские штабы.

В Дорогобужском районе создано и работает 10 волонтерских отрядов и волонтерский Центр на базе Дома детского творчества.

Официально Акция продлилась до 10 июля и продолжается по сей день там, где нужна помощь. Во время пандемии добровольцы покупали и доставляли товары первой необходимости (лекарства, продукты) по заявкам нуждающихся в помощи жителей района, занимались доставкой благотворительных продуктовых наборов, поступающих из федерального центра, для малоимущих пенсионеров и граждан преклонного возраста (65+), вручали праздничные подарочные наборы для ветеранов Великой Отечественной войны к 9 Мая.

Работа в рамках Акции #МыВместе, организованной в Российской Федерации в период борьбы с распространением новой коронавирусной инфекции в 2020 году, для огромного количества людей укрепила веру в человечность и добро. Это крайне важно для всех нас, ведь именно благодаря работе волонтеров и вкладу всех неравнодушных людей, Россия одержала нравственную победу. Мы показали, что в сложной ситуации мы объединяемся, помогаем друг другу и тому, кто в этом нуждается.

В качестве признания роли граждан в борьбе с пандемией Президент Российской Федерации В.В. Путин учредил памятную медаль за бескорыстный вклад в акцию взаимопомощи #МыВместе.

С приветственным словом к присутствующим на мероприятии обратился Глава района К.Н. Серенков. Константин Николаевич поблагодарил волонтеров за поддержку нуждающихся в помощи жителей района, особенно старшего поколения, в условиях пандемии коронавирусной инфекции, за большой личный вклад в развитие добровольческого движения в Дорогобужском районе и вручил памятные медали Кошелевой Екатерине Руслановне, Ковалевой Ирине Сергеевне и Платоновой Эмилии Владимировне.

За время пандемии стало ясно, насколько важно быть сплоченными и сколько можно сделать — помочь, спасти, выручить, если объединиться всем вместе.

Акция #МыВместе стала общенациональной идеей взаимопомощи, солидарности и ответственности. Идеей, объединившей очень разных людей, но близких по ценностям и духу. Мы вместе – мы едины!

Зачем и как начинать инвестировать в ценные бумаги?

Хранение свободных денежных средств на счете или на сберегательном счете в течение длительного времени значительно ограничивает возможности заработать или же защитить свои средства от инфляции.

Альтернатива, которая в долгосрочной перспективе дает потенциально лучшие возможности прибыли, – это пока что мало освоенное латвийским обществом вложение накоплений в акции или фонды. Зачем и как вкладывать, поясняет эксперт инвестиционного отдела Swedbank Роландс Заулс.

Зачем вкладывать?

«Деньги, которые лежат на счете, не приносят прибыли, они даже теряет свою стоимость из-за инфляции, а деньги, положенные на сберегательный счет или депозит, сейчас не приносят большой отдачи из-за низких процентных ставок. Поэтому сейчас – хорошее время искать новые способы позволить капиталу расти. Например, для жителей, которые направляют часть свободных средств на сделки с ценными бумагами, в долгосрочной перспективе открываются потенциально хорошие возможности зарабатывать на финансовых рынках. Поэтому Swedbank, начиная с 9 декабря сего года, к сделкам с торгуемыми на Балтийской бирже ценными бумагами применяет нулевую комиссионную плату за куплю и продажу, а также нулевую комиссию к управляемым Группой Swedbank инвестиционным фондам в том, что касается купли, продажи, обмена и держания долей фонда на счете ценных бумаг. Наша цель – чтобы по возможности больше людей вдохновить сделать первые шаги в мире инвестиций. Разумеется, не следует направлять на инвестиции все свои деньги, сначала лучше создать хотя бы подушку безопасности на непредвиденные жизненные ситуации и затраты. Но когда эта подушка создана, попробовать куплю акций или фондов можно и со сравнительно небольшой суммой денег. Инвестиции на финансовых рынках вовсе не начинаются только с 1000 евро и более. Например, каждый может приобрести хотя бы одну акцию предприятия стоимостью в несколько десятков евро и накапливать опыт уже как акционер, который следит за событиями на финансовых рынках», – признает Р.Заулс.

Наша цель – чтобы по возможности больше людей вдохновить сделать первые шаги в мире инвестиций. Разумеется, не следует направлять на инвестиции все свои деньги, сначала лучше создать хотя бы подушку безопасности на непредвиденные жизненные ситуации и затраты. Но когда эта подушка создана, попробовать куплю акций или фондов можно и со сравнительно небольшой суммой денег. Инвестиции на финансовых рынках вовсе не начинаются только с 1000 евро и более. Например, каждый может приобрести хотя бы одну акцию предприятия стоимостью в несколько десятков евро и накапливать опыт уже как акционер, который следит за событиями на финансовых рынках», – признает Р.Заулс.

Куда вкладывать?

Первые шаги в инвестировании можно пройти в тестовом режиме, приобретая и продавая акции предприятий или вкладывая деньги в инвестиционные фонды. Предприятия продают такие акции на бирже, поскольку предприятиям необходим капитал для развития.

Вкладывая в акции предприятий, и вы можете стать акционером предприятия и зарабатывать, когда цены акций на бирже возрастают, или получить часть прибыли предприятия, когда оно будет выплачивать дивиденды. При успешном развитии предприятия интерес инвесторов увеличивается и растет рыночный спрос на акции конкретного предприятия, тем самым растет стоимость акций. В подобной рыночной ситуации вы можете продать акции по более высокой цене, и разница цен будет вашей выгодой, или прибылью. Кроме того, имеется возможность приобрести акции предприятия, которое работает успешно и с прибылью, и часть прибыли получать в виде дивидендов. Эту сумму вы можете использовать, как заблагорассудится, – потратить, положить на накопление или приобрести новые акции.

В свою очередь, инвестиционные фонды, по сути, являются объединением средств нескольких вкладчиков, управляемым профессиональным управляющим вкладов с целью получить максимально большую прибыль для средств вкладчиков. Важнейшие плюсы фондов – обширная диверсификация по различным индустриям, регионам и даже финансовым инструментам. Инвестиционные фонды – отличное решение для тех, кто еще не так уж хорошо ориентируется на финансовых рынках, но хочет в долгосрочной перспективе добиться положительной отдачи и дополнительной прибыли, которая предохранит его сбережения от инфляции и приумножит их.

Инвестиционные фонды – отличное решение для тех, кто еще не так уж хорошо ориентируется на финансовых рынках, но хочет в долгосрочной перспективе добиться положительной отдачи и дополнительной прибыли, которая предохранит его сбережения от инфляции и приумножит их.

Как начать вкладывать в ценные бумаги?

Чтобы начать инвестировать, необходим счет, на котором вы будете хранить ценные бумаги. Самое подходящее решение – инвестиционный счет, который дает возможность платить подоходный налог с населения с прибыли только в тот момент, когда снятая с инвестиционного счета сумма превышает вложенную. Этот счет можно открыть в интернет-банке (в компьютере или в мобильном телефоне) или в любом филиале банка. На открытый инвестиционный счет начисляйте выбранную вами сумму вложений, а в интернет-банке бесплатно осуществляйте сделки с выбранными ценными бумагами, торгуемыми на Балтийской бирже, и с управляемыми Группой Swedbank инвестиционными фондами.

Прежде чем вкладывать, обозначьте цели

Инвестиции, как и любые другие действия с деньгами, должны быть продуманными. Поэтому в первую очередь вам самому себе надо ответить на вопрос – какова моя цель? Что я хочу предпринять с помощью этих денег в будущем? И как мои уже имеющиеся денежные средства могут помочь в реализации выдвинутых целей? Кроме того, надо попытаться по возможности объективно оценить себя – каково мое восприятие риска, какова моя натура в плане решимости? И только тогда можно браться за осуществление вложений, стараясь не впадать в эмоции и придерживаться выбранной стратегии.

Поэтому в первую очередь вам самому себе надо ответить на вопрос – какова моя цель? Что я хочу предпринять с помощью этих денег в будущем? И как мои уже имеющиеся денежные средства могут помочь в реализации выдвинутых целей? Кроме того, надо попытаться по возможности объективно оценить себя – каково мое восприятие риска, какова моя натура в плане решимости? И только тогда можно браться за осуществление вложений, стараясь не впадать в эмоции и придерживаться выбранной стратегии.

«Чтобы стать инвестором, во-первых, надо оценить, насколько большую сумму вы готовы вложить, осознавая и возможный риск ее потерять. Кроме того, на инвестиции лучше смотреть в долгосрочной, а не в краткосрочной перспективе. Мы часто не готовы ждать, когда наконец-то будет прибыль, вопреки азбучной истине самого инвестирования – надо смотреть в долгосрочной перспективе. Конечно, могут быть моменты, когда, вкладывая, можно заработать действительно много и быстро. Но чаще всего до инвестиционного урожая какое-то время придется подождать», – указывает Р.Заулс.

Но чаще всего до инвестиционного урожая какое-то время придется подождать», – указывает Р.Заулс.

Как инвестировать, чтобы заработать? Смотрите видео Nasdaq Baltic:

В Иркутске состоялось награждение волонтеров Приангарья памятными медалями «За бескорыстный вклад в организацию Общероссийской акции #МыВместе»

24.11.2020

Церемонию награждения провели сегодня, 24 ноября, полномочный представитель Президента РФ в Сибирском федеральном округе Сергей Меняйло и Губернатор Иркутской области Игорь Кобзев. Вручение медалей состоялось в рамках встречи с волонтерской общественностью региона.

– С самого начала пандемии коронавирусной инфекции вы самоорганизовались для оказания помощи людям. И за работу, которую вы проводите, хочу сказать вам слова огромной благодарности. Но сегодня по сравнению с весной задач стало еще больше. Одна из них поставлена Президентом Российской Федерации – обеспечить бесплатными лекарствами больных коронавирусом не только в стационарах, но и тех, кто должен проходить лечение на дому. В Иркутской области таких более пяти тысяч человек. В доставке лекарств таким людям нужна, в том числе, ваша помощь, – отметил Сергей Меняйло.

Но сегодня по сравнению с весной задач стало еще больше. Одна из них поставлена Президентом Российской Федерации – обеспечить бесплатными лекарствами больных коронавирусом не только в стационарах, но и тех, кто должен проходить лечение на дому. В Иркутской области таких более пяти тысяч человек. В доставке лекарств таким людям нужна, в том числе, ваша помощь, – отметил Сергей Меняйло.

– Мы встречаемся в очень трудное время. Продолжается эпидемия коронавируса. И в этой ситуации вы – представители армии добровольцев Иркутской области – всеми силами оказываете помощь жителям Приангарья. Это ваша гражданская позиция. Не нужны никакие призывы, чтобы вы были в первых рядах тех, кто готов поддержать других в трудную минуту, взять на себя смелость и ответственность, – подчеркнул Игорь Кобзев.

Общероссийская акция взаимопомощи #МыВместе направлена на поддержку пожилых, маломобильных граждан и медицинских работников во время пандемии коронавируса. Волонтерские корпуса на территории Иркутской области с 10 октября возобновили свою работу в рамках акции во всех муниципальных образованиях. В регионе в данное время зарегистрировано более трех тысяч волонтеров «второй волны» COVID-19. Это жители области в возрасте от 18 до 49 лет, не имеющие хронических заболеваний и прошедшие инструктаж перед началом работы.

В регионе в данное время зарегистрировано более трех тысяч волонтеров «второй волны» COVID-19. Это жители области в возрасте от 18 до 49 лет, не имеющие хронических заболеваний и прошедшие инструктаж перед началом работы.

Добровольцы доставляют нуждающимся в их помощи людям продукты и лекарства. Уже выполнено почти 1,3 тыс. таких заявок. По поручению Губернатора Игоря Кобзева с 19 ноября запущена работа по доставке медикаментов пациентам, проходящим амбулаторное лечение. Для этого сформирован перечень медицинских учреждений и закрепленных за ними волонтеров по данному направлению.

Помощь медикам оказывают больше 160 автоволонтеров, которые на собственных автомобилях доставляют врачей по адресам пациентов. Это движение позволяет участковым терапевтам в разы увеличить количество посещений больных на дому.

Добровольцы оказывают помощь в термометрии и разделении потоков в поликлиниках и других медицинских учреждениях. В больницах, перепрофилированных под инфекционные отделения, волонтеры выполняют функции младшего и среднего медперсонала, оказывая значительную помощь врачам и сотрудникам этих организаций. Участники движения «Волонтеры-медики» работают в «красных зонах», где помещены больные коронавирусной инфекцией. С 9 ноября 98 добровольцев помогали в подготовке к сдаче в работу нового ковидного госпиталя в Шелехове.

Участники движения «Волонтеры-медики» работают в «красных зонах», где помещены больные коронавирусной инфекцией. С 9 ноября 98 добровольцев помогали в подготовке к сдаче в работу нового ковидного госпиталя в Шелехове.

Студенты-добровольцы дежурят на телефонах «горячих линий»: консультируют по вопросам алгоритма действий при обнаружении симптомов COVID-19, профилактических мер, психологической поддержки. В некоторых случаях волонтеры переключают звонки на специалистов-медиков, либо доводят поступившую информацию ответственным лицам по направлениям.

Также волонтерские штабы организуют профилактические акции по соблюдению мер безопасности в условиях пандемии, распространяют информационные листовки.

На сегодняшней встрече обсуждались вопросы организации работы волонтеров, оказания им содействия со стороны органов государственной и муниципальной власти. Игорь Кобзев сообщил, что в настоящее время ресурсным центрам добровольчества областным Правительством оказывается необходимая поддержка в виде предоставления средств индивидуальной защиты, питания, транспорта, методических рекомендаций, помещений для обеспечения деятельности. Эта поддержка будет продолжена и после снятия ограничительных мер, направленных на предотвращение распространения COVID-19.

Эта поддержка будет продолжена и после снятия ограничительных мер, направленных на предотвращение распространения COVID-19.

Определение вложенного капитала

Что такое вложенный капитал?

Внесенный капитал, также известный как оплаченный капитал, представляет собой денежные средства и другие активы, которые акционеры передали компании в обмен на акции. Инвесторы вносят вклад в капитал, когда компания выпускает акции, исходя из цены, которую акционеры готовы за них заплатить. Общая сумма внесенного капитала или оплаченного капитала представляет их долю или долю владения в компании.

Внесенный капитал может также относиться к статье баланса компании, указанной в составе акционерного капитала, которая часто отображается рядом с записью баланса для дополнительного оплаченного капитала.

Общие сведения о вложенном капитале

Внесенный капитал — это общая стоимость акций, которые акционеры купили непосредственно у компании-эмитента. Он включает деньги от первичного публичного размещения (IPO), прямого листинга, прямого публичного размещения и вторичного размещения, включая выпуск привилегированных акций. Он также включает получение основных средств в обмен на акции и уменьшение обязательства в обмен на акции.

Он включает деньги от первичного публичного размещения (IPO), прямого листинга, прямого публичного размещения и вторичного размещения, включая выпуск привилегированных акций. Он также включает получение основных средств в обмен на акции и уменьшение обязательства в обмен на акции.

Внесенный капитал можно сравнить с дополнительным оплаченным капиталом, и разница между двумя значениями будет равна премии, выплачиваемой инвесторами сверх номинальной стоимости акций компании.Номинальная стоимость — это просто учетная стоимость каждой из предлагаемых акций и не эквивалентна рыночной стоимости, которую инвесторы готовы платить.

Когда компании выкупают акции и возвращают капитал акционерам, выкупленные акции котируются по цене выкупа, что снижает собственный капитал.

Ключевые выводы

- Внесенный капитал, также известный как оплаченный капитал, представляет собой денежные средства и другие активы, которые акционеры передали компании в обмен на акции.

- Это цена, которую акционеры заплатили за свою долю в компании.

- Внесенный капитал отражается в разделе баланса акционерного капитала и обычно делится на два разных счета: счет обыкновенных акций и счет дополнительного оплаченного капитала.

Привилегированные акции иногда имеют номинальную стоимость, превышающую предельную, но большинство обыкновенных акций сегодня имеют номинальную стоимость всего несколько пенни. Из-за этого «добавочный оплаченный капитал», как правило, является репрезентативным для общей суммы оплаченного капитала и иногда отображается сам по себе в балансе.

Капитальные взносы

Важно различать, что взносы в капитал, которые представляют собой вливание денежных средств в компанию, могут осуществляться в других формах, помимо продажи акций. Например, владелец может взять ссуду и использовать выручку для внесения вклада в капитал компании. Предприятия также могут получать взносы в основной капитал в форме неденежных активов, таких как здания и оборудование. Эти сценарии включают все виды взносов в капитал и увеличивают собственный капитал.Однако термин «вкладный капитал» обычно резервируется для суммы денег, полученных от , выпускающих акции , а не других форм вкладов в капитал.

Эти сценарии включают все виды взносов в капитал и увеличивают собственный капитал.Однако термин «вкладный капитал» обычно резервируется для суммы денег, полученных от , выпускающих акции , а не других форм вкладов в капитал.

Расчет уставного капитала

Внесенный капитал отражается в разделе баланса акционерного капитала и обычно делится на два разных счета: счет обыкновенных акций и счет дополнительного оплаченного капитала. Другими словами, внесенный капитал включает в себя номинальную стоимость (или номинальную стоимость) акций, найденную на счете обыкновенных акций, и сумму денег сверх номинальной стоимости, которую акционеры были готовы заплатить за свои акции — эмиссионный доход. —Находит на счет добавочного капитала.

Счет обыкновенных акций также известен как счет акционерного капитала, а счет дополнительного оплаченного капитала также известен как счет эмиссионного дохода.

Пример внесенного капитала

Например, компания выпускает инвесторам акции номинальной стоимостью 5 000 долларов США. Инвесторы платят 10 долларов за акцию, поэтому компания привлекает 50 000 долларов в виде уставного капитала. В результате компания зачисляет 5000 долларов на счет обыкновенных акций и 45000 долларов на оплаченный капитал сверх номинала.Сумма обоих этих счетов равна общей сумме, которую акционеры готовы были заплатить за свои акции. Другими словами, вложенный капитал составляет 50 000 долларов.

Инвесторы платят 10 долларов за акцию, поэтому компания привлекает 50 000 долларов в виде уставного капитала. В результате компания зачисляет 5000 долларов на счет обыкновенных акций и 45000 долларов на оплаченный капитал сверх номинала.Сумма обоих этих счетов равна общей сумме, которую акционеры готовы были заплатить за свои акции. Другими словами, вложенный капитал составляет 50 000 долларов.

разницы между оплаченным капиталом и капитальными взносами | Бюджетирование денег

Термины «оплаченный капитал» и «вклады в основной капитал» могут иметь одинаковые или разные значения в зависимости от того, как они используются. Капитал обычно относится к активам бизнеса, используемым для производства товаров или услуг.Новый бизнес получает капитал из двух источников: инвесторов и займов.

Определение взносов в капитал IRS

Вклады в капитал — это « взносы в капитал корпорации, внесенные или нет акционерами, [и] являются оплаченным капиталом », согласно данным Службы внутренних доходов. Если вы начинаете бизнес с личными инвестициями в размере 10 000 долларов со своего сберегательного счета, это вклад в основной капитал или оплаченный капитал. Если вы одалживаете 10000 долларов в качестве начальных инвестиций в 10000 долларов, это также является оплаченным капиталом.

Если вы начинаете бизнес с личными инвестициями в размере 10 000 долларов со своего сберегательного счета, это вклад в основной капитал или оплаченный капитал. Если вы одалживаете 10000 долларов в качестве начальных инвестиций в 10000 долларов, это также является оплаченным капиталом.

Вклады в капитал и собственный капитал

Оплаченный капитал и вклады в основной капитал часто связаны с собственным капиталом в бизнесе. Собственный капитал — это сумма денег, которой лично вы рискуете в бизнесе. При использовании в отношении собственного капитала оплаченный капитал или взносы в капитал равны собственному капиталу .

Если вы вложили 10 000 долларов в бизнес и взяли взаймы еще 10 000 долларов, то собственный капитал или вклад вашего владельца составит всего 10 000 долларов.Когда долг в размере 10 000 долларов выплачивается, он становится частью собственного капитала.

Дополнительный оплаченный капитал

Дополнительный оплаченный капитал — еще один источник путаницы. Например, вы вложили 10 000 долларов в бизнес и выпустили 1000 акций, каждая из которых имеет номинальную стоимость 10 долларов США. В следующем году вы инвестируете дополнительно 10 000 долларов без выпуска новых акций.

Например, вы вложили 10 000 долларов в бизнес и выпустили 1000 акций, каждая из которых имеет номинальную стоимость 10 долларов США. В следующем году вы инвестируете дополнительно 10 000 долларов без выпуска новых акций.

В этом сценарии вы все еще владеете 1 000 акций номинальной стоимостью 10 долларов каждая. Новые 10 000 долларов записываются в разделе собственного капитала вашего баланса как «дополнительный оплаченный капитал».«В то время как номинальная стоимость ваших 1000 акций остается на уровне 10,00 долларов США,« рыночная стоимость »ваших акций увеличивается до 20,00 долларов США каждая.

Собственный капитал вашего владельца увеличивается до 20 000 долларов США. Это предполагает отсутствие изменений в других ключевых статьях баланса компании .

Вклады в капитал и новые инвесторы

Предположим, ваш друг инвестирует 10 000 долларов в ваш бизнес. Собственный капитал увеличивается до 30 000 долларов. Если вы выпустили своему другу 1000 акций номинальной стоимостью 10,00 долларов каждая, у компании будет всего 2000 акций в обращении. .Каждая акция имеет рыночную стоимость 15,00 долларов США.

Если вы выпустили своему другу 1000 акций номинальной стоимостью 10,00 долларов каждая, у компании будет всего 2000 акций в обращении. .Каждая акция имеет рыночную стоимость 15,00 долларов США.

В этом сценарии вы разбавили собственный капитал своего владельца на 5000 долларов до 15000 долларов. Лучшая стратегия — выпустить 2000 новых акций, чтобы оставались номинальной и рыночной стоимостью равной . Ваш друг получит 1000 новых акций, а вы оставите себе 1000 новых акций. Собственный капитал вашего владельца остается на уровне 20 000 долларов, в то время как собственный капитал вашего друга составляет 10 000 долларов.

Капитальные взносы неденежных активов

Капитальные взносы в бизнес со стороны инвесторов могут включать неденежные активы, такие как здания и оборудование.IRS разрешает безналоговые инвестиции в неденежные активы при условии, что база (расчетная стоимость) активов одинакова для инвестора и бизнеса .

Если инвестор использует здание с оценочной стоимостью 100 000 долларов США для приобретения доли в бизнесе на 100 000 долларов США, это будет безналоговая инвестиция. Если инвестор приобрел долю в 150 000 долларов в бизнесе с тем же зданием на 100 000 долларов, это будет для инвестора налогооблагаемая прибыль в размере 50 000 долларов.

Источники

Биография писателя

Джордж Бойкин начал писать в 2009 году после ухода на пенсию после 35-летней карьеры в области управления маркетингом, в том числе несколько лет в качестве директора по маркетингу для двух национальных рекламодателей потребительских товаров и вице-президента рекламного агентства потребительских товаров AAAA.Бойкин в основном пишет о рекламе и маркетинге для малого и среднего бизнеса.

Взносы в основной капитал | Определение и финансовая значимость

Налоговые законы, такие как Раздел 118, касаются частных вкладов с точки зрения определения концепции прибыли. Как владелец бизнеса вы обычно облагаете налогом прибыль своей компании, а не ее активы. Вклады в капитал считаются нейтральными для результатов деятельности , поскольку в результате выплаты не возникает прибыли или убытков. Это означает, что вы можете увеличить свои операционные активы за счет взноса капитала, не влияя на налоговый статус вашего бизнеса.Прибыль или убыток с налоговыми последствиями возникнет только в том случае, если вы продадите объект, который ранее был передан компании в качестве взноса в капитал. Прибыль или убыток — это разница между продажной стоимостью объекта и его стоимостью на момент депонирования.

Вклады в капитал считаются нейтральными для результатов деятельности , поскольку в результате выплаты не возникает прибыли или убытков. Это означает, что вы можете увеличить свои операционные активы за счет взноса капитала, не влияя на налоговый статус вашего бизнеса.Прибыль или убыток с налоговыми последствиями возникнет только в том случае, если вы продадите объект, который ранее был передан компании в качестве взноса в капитал. Прибыль или убыток — это разница между продажной стоимостью объекта и его стоимостью на момент депонирования.

Однако очень важно, чтобы вы правильно записали сумму депозита . Оценить депозит наличными легко, но при точном количественном определении вклада натурой все может стать труднее. Если предмет использовался ранее, то первоначальная покупная цена больше не учитывается, так как предмет снизился в цене с момента покупки.

В Общепринятых принципах бухгалтерского учета США (GAAP) оценка справедливой стоимости обязательства по депозиту описывается как сумма, подлежащая выплате по требованию на отчетную дату. Предметы, которые вы унаследовали, а затем вложили в свою компанию, также оцениваются с помощью этого метода. Однако решающим фактором для оценки является не дата, которую вы унаследовали, а дата , когда умерший приобрел предмет.

Предметы, которые вы унаследовали, а затем вложили в свою компанию, также оцениваются с помощью этого метода. Однако решающим фактором для оценки является не дата, которую вы унаследовали, а дата , когда умерший приобрел предмет.

Особенностью частных вкладов является вычитаемый предварительный налог : Предположим, вы покупаете автомобиль как частное лицо, которое вы затем вносите в свою компанию через год.Предположим, что при покупке автомобиля вы уплатили налог с продаж в размере 19% (эта цифра будет варьироваться в зависимости от штата) от покупной цены. Однако, как только автомобиль будет передан вашей компании в качестве капитального перевода, вы имеете право возместить выручку от продаж за счет амортизированных затрат на приобретение от государственных налоговых органов. Это также относится к любым другим предметам продажи, которые вы покупаете в частном порядке, а затем вносите в свою компанию.

Щелкните здесь, чтобы ознакомиться с важными заявлениями об отказе от ответственности.

Акционерный капитал — акционерный капитал, вложенный акционерами и инвесторами

Что такое акционерный капитал?