Стратегия управления рисками на предприятии

Современные предприятия сталкиваются с многочисленными проблемами на пути к своим целям. Только грамотно разработанная стратегия управления рисками позволит справиться с невзгодами и обеспечить компании устойчивые доходы. Но ее формирование – сложная задача, которая требует серьезной аналитической работы, умения находить выигрышные решения и знания новых методик. Что нужно риск-менеджеру, чтобы сформировать действенную стратегию управления угрозами компании? Разберемся в материале.

Цель стратегии риск-менеджмента

В менеджменте стратегия – это последовательность взаимозависимых мероприятий, направленных на достижение компанией конкурентного преимущества. С позиции управления рисками, под этим понимается более выигрышное положение предприятия в критических ситуациях, по сравнению с организациями-конкурентами.

Поэтому ключевая цель стратегии риск-менеджмента – конкурентное превосходство в сфере управления опасностями. Оно может достигаться в 2 случаях:

- понижена вероятность опасных событий и соответственно размер возможных убытков

- максимизирована потенциальная выгода в рисковых ситуациях.

Долгосрочные конкурентные преимущества достигают компании с наиболее продуманной и сбалансированной стратегией управления рисками. Процесс ее реализации включает несколько этапов.

3 шага на пути разработки стратегии риск-менеджмента

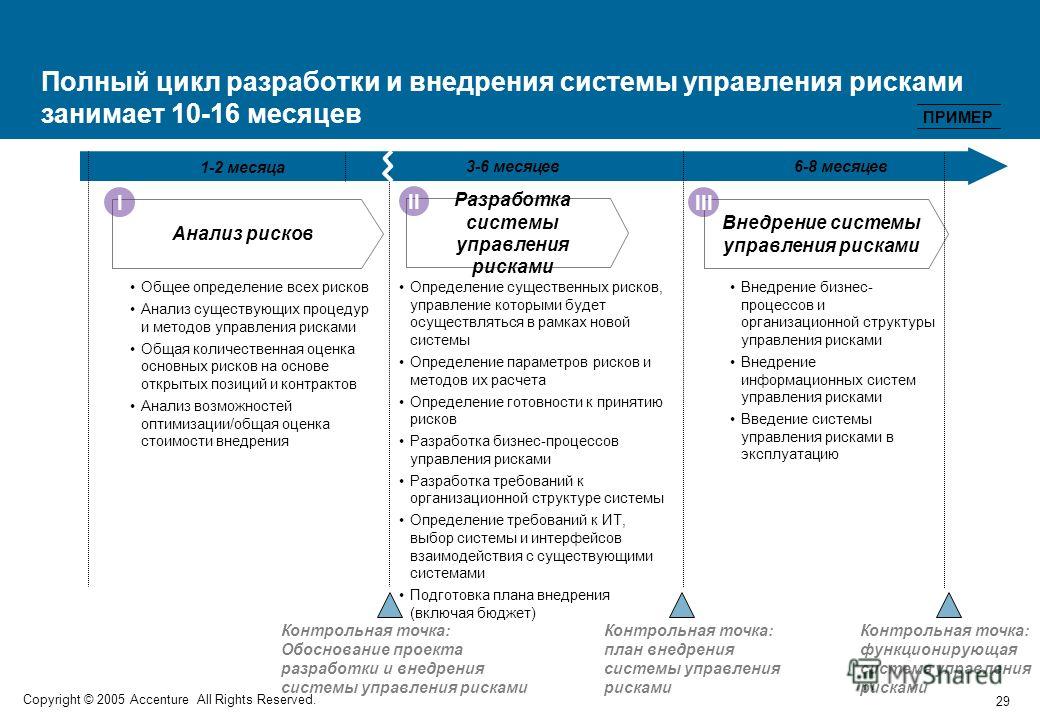

Разработка стратегии управления угрозами предполагает несколько взаимосвязанных этапов:

- анализ настоящей стратегии

- анализ ассортимента продукции или услуг

- разработка единой стратегии

От качества выполнения каждой из них зависит успех разработанного плана действий в целом. Даже самые изощренные стратегические шаги, не подкрепленные адекватными аналитическими данными, не принесут ожидаемого результата.

Отправная точка: анализ действующей стратегии

Сложно строить планы на будущее, не зная текущего положения дел на предприятии. Для этого необходимо проанализировать целый комплекс факторов.

Вносим коррективы: анализ ассортимента услуг/продукции

- определить параметры анализа: стратегические бизнес-единицы, переменные

- использовать финансовые показатели: доля на рынке, тенденции доли на рынке, относительная доля рынка по отношению к лидирующей компании и прочее

- собрать и проанализировать данные по таким показателям: сильные и слабые стороны отрасли, характер и размер опасностей, конкурентное положение компании, снабжение ресурсами и грамотными кадрами

- построить матрицу продукции и динамику ее изменения

Новая стратегия: 4 критерия выбора

Стратегический риск-менеджмент может осуществляться на 3-х уровнях:

- портфельном – общее руководство всеми дочерними компаниями из числа корпорации с помощью ценных бумаг.

- деловом – руководство отдельными компаниями корпорации или ведущими автономную деятельность

- функциональная — управление отдельными подразделениями компании.

В практике, при управлении угрозами, определяющая роль за конкурентной стратегией. Она должна включать в себя подходы, которыми пользуется компания для привлечения клиентов, мероприятия по укреплению позиции на рынке, наступательные или оборонительные действия в случае опасности.

Стратегию формируют руководствуясь 4-мя правилами:

- максимальность выгоды – предпочтение наиболее эффективным и наименее рисковым вложениям;

- оптимальная возможность результата – выбор решений, вероятность которых приемлема для инвесторов;

- оптимальные колебания результата – выбор решений, вероятность положительного и отрицательного исхода которых различается минимально;

- оправданное соотношение выигрыша и величины угрозы – принятие решений, основываясь на оценке размера ожидаемой выгоды и масштабов риска.

Новый подход к стратегии управления рисками

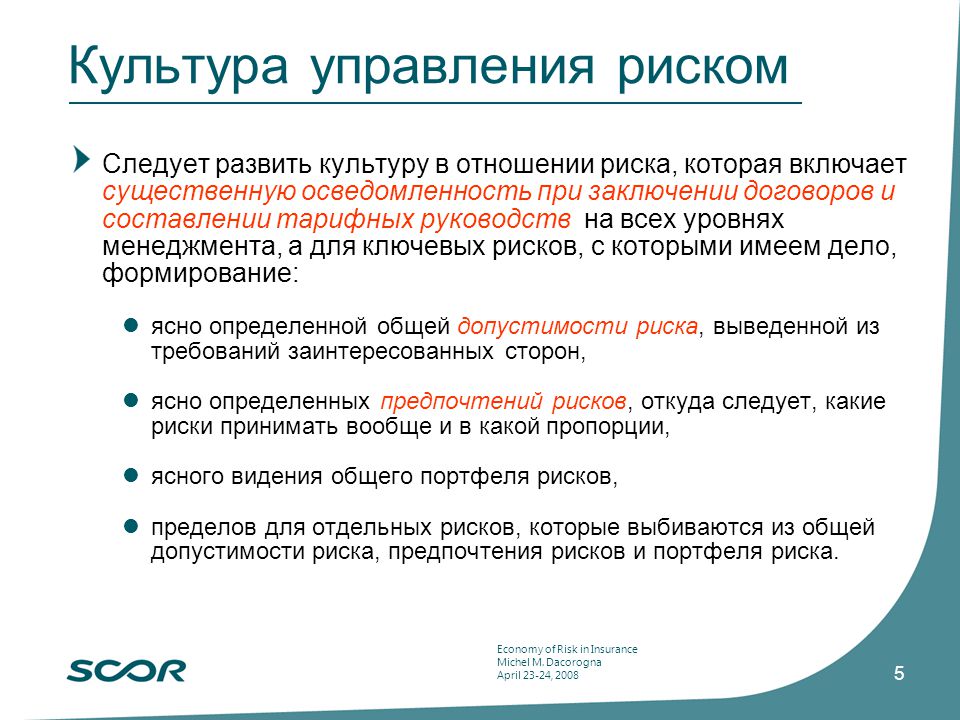

За последние годы возросла популярность нового подхода, основанного на концепции совместного создания ценностей В. Ремесвейми и Ф. Гилларта. Она включает в себя 4 обязательных компонента: диалог, доступ к информации, понимание опасностей, прозрачность. За счет них достигается положительный эффект от совместной работы всех заинтересованных в результате сторон при производстве продукции или услуг. Ярким примером такого взаимовыгодного сотрудничества стали платформы YouTube, Wikipedia и Facebook.

Описанный подход к организации риск-менеджмента опирается на методику управлении возвратом инвестиций. Главная парадигма – благополучие акционеров достигается только путем создания ценности для остальных заинтересованных сторон (поставщиков, клиентов, персонала). Во внимание принимается множество взаимосвязанных угроз.

Новый подход к организации системы управления опасностями позволяет:

- привлечь акционеров в процесс постановки стратегических целей компании и принятия решений, понять, какие пункты в приоритете у собственников бизнеса

- свести к минимуму опасности за счет применения знаний и навыков всех акционеров

- в полной мере пользоваться накопленным опытом для принятия взвешенных бизнес-решений.

Стратегия риск-менеджмента – ключевой элемент управления компанией

Для стабильного роста доходности компании нужна продуманная стратегия риск-менеджмента, в основе которой – развитие возможностей для увеличения прибыли и уменьшения суммы ожидаемых убытков. Ее разработка сводится к поиску ответов на вопросы: каковы цели предприятия, какие ресурсы и действия понадобятся для их осуществления, как снизить уровень связанных с этим угроз. Новый подход предполагает формирование атмосферы доверия, вовлечение всех заинтересованных сторон в управление.

Зарегистрируйтесь и пройдите 1-й урок курса бесплатно! Курс по стратегическому менеджменту Кто главный риск-менеджер в компании?

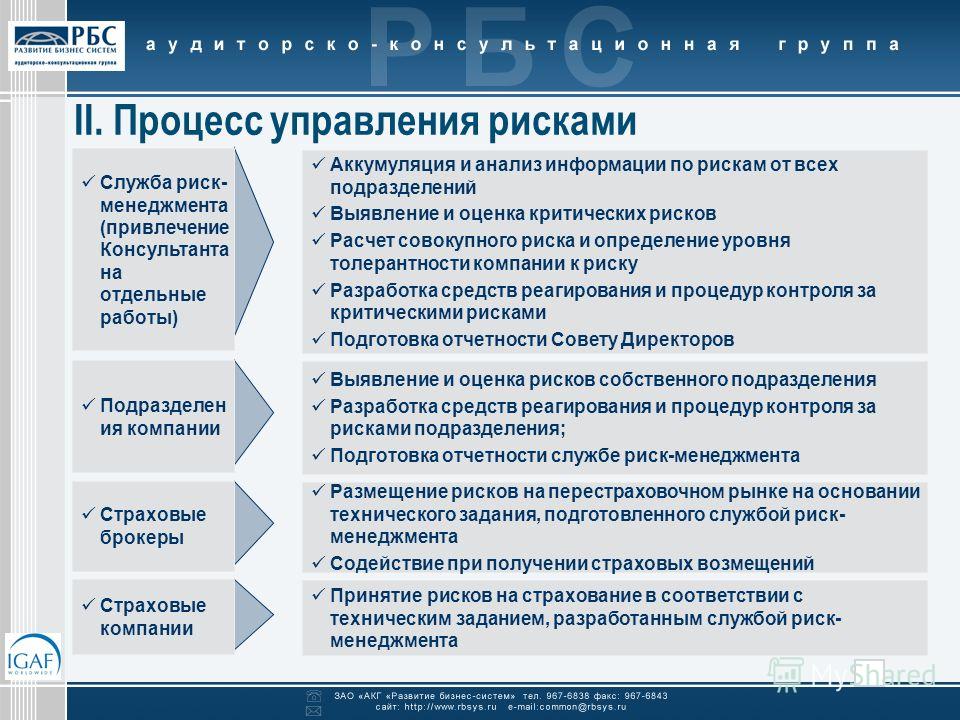

Процесс управления рисками по этапам

Процесс управления рисками на предприятии не может быть набором одномоментных действий.

Узнайте из материала, какие главные этапы управления рисками существуют и почему они так важны.

5 главных компонентов процесса управления неопределенностями

В основе риска лежит неопределенность. Нельзя быть уверенным произойдет определенное событие или нет. Помимо этого нельзя точно сказать какими будут последствия, если оно произойдет. Вероятность наступления события и оказываемое воздействие являются двумя компонентами, характеризующими величину угроз. Управляя ими, можно повысить эффективность компании, а иногда даже извлечь дополнительные выгоды.

Бизнес – это сознательное принятие опасностей за вознаграждение в виде прибыли.

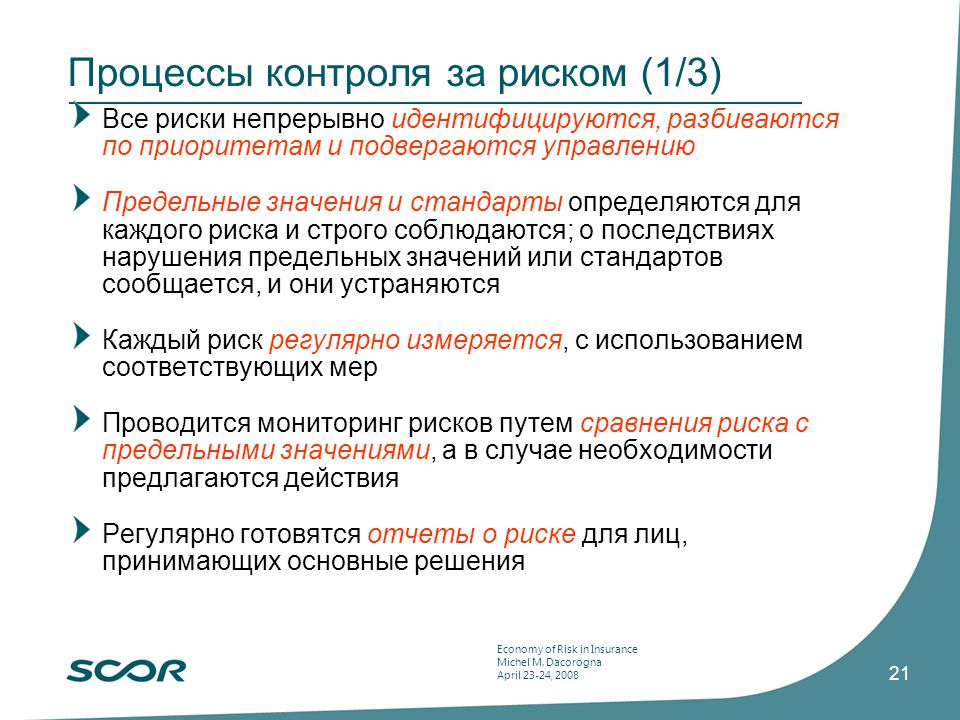

Все процессы риск-менеджмента включают одинаковую последовательность шагов, хотя в разных источниках для их описания используются разные термины. В практике они не обязательно идут друг за другом, часто даже осуществляются параллельно. Вместе эти 5 этапов обеспечивают простой, но эффективный процесс контроля неопределенностей проекта или предприятия.

В практике они не обязательно идут друг за другом, часто даже осуществляются параллельно. Вместе эти 5 этапов обеспечивают простой, но эффективный процесс контроля неопределенностей проекта или предприятия.

С каждой новой операцией количество угроз возрастает. Предприятие не может полностью избежать опасных ситуаций, но риск-менеджмент позволяет предвидеть и уменьшить отрицательные последствия большинства из них. Следуя этим 5 шагам по управлению неопределенностями, можно оптимизировать стратегию развития компании, делая ее более гибкой, отзывчивой в случае опасных ситуаций.

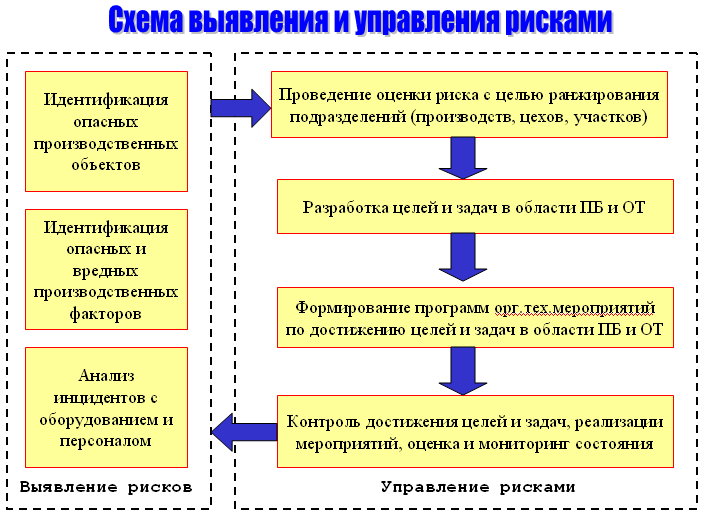

Чтобы управлять, нужно обнаружить

Если об угрозе ничего неизвестно, управлять ею невозможно. Поэтому так важно обнаружить все проблемы, которые стоят на пути предприятия к его целям. Их причиной становятся внутренние неполадки, внешние факторы, люди, ошибочные решения. Главное понять, что может пойти не так, взять эту опасность под контроль.

Для идентификации опасность нужно найти, включить в перечень и описать ее элементы:

- причины, по которым она может возникнуть;

- факторы воздействия, которые при этом возникают;

- воздействия, которые могут повлиять на состояние предприятия;

- возможные неблагоприятные последствия, их оценка;

- факторы, которые влияют на вероятность опасного явления, размеры убытков.

Подходы к обнаружению опасностей на предприятиях разного размера отличаются. Небольшая фирма может ограничиться общим перечнем характерных для ее деятельности угроз. Крупная компания со сложной организационной структурой должна применять разносторонний подход, поскольку ее угрозы охватывают множество причин-следствий.

Чтобы правильно выбрать метод идентификации угроз, необходимо принять во внимание текущую степень развития системы, обеспеченность необходимой информацией. На начальном этапе желательно сочетать как можно больше методов, а если культура управления угрозами уже сформирована, можно ограничиться мозговым штурмом или методом Дельфи. Обычно уже в процессе обнаружения угроз частично вырабатываются меры по их снижению.

Грамотный анализ – залог действенной стратегии управления

Как только все возможные угрозы обнаружены, приходит время копнуть глубже. Какова вероятность каждого из неблагоприятных событий? Можно ли их предотвратить? Если опасная ситуация произойдет, какими будут последствия?

Для этого проводится вначале качественный, затем количественный анализ, классификация, а также ранжирование неопределенностей. Эти шаги позволяют получить целостное представление об опасностях, разобраться, куда следует направить максимальные усилия.

Эти шаги позволяют получить целостное представление об опасностях, разобраться, куда следует направить максимальные усилия.

Грамотно проведенный анализ угроз предприятия позволяет:

- сформировать целостную картину опасностей для принятия взвешенных управленческих решений;

- сравнить альтернативные варианты новых технологий, проектов;

- обосновать эффективность методов смягчения последствий;

- пополнить базу данных для принятия бизнес-решений.

Чем выше информационная обеспеченность, тем глубже корректнее будет анализ. Ограниченность исходных данных приводит к статистическим неточностям, что впоследствии оборачивается ошибочными решениями.

По итогам анализа делают вывод о допустимости (недопустимости) рисков, чтобы соответствующим образом настроить систему контроля неопределенностей. Она должна обеспечить нужную степень защиты предприятия с учетом вероятности наступления неблагоприятного события.

Программа управления опасностями: требования, компоненты, особенности реализации

На данном этапе разрабатывают стратегии снижения угроз, комплексы инструментов для их предотвращения, планы действий на случай опасной ситуации. Стратегия должна соответствовать имеющимся опасностям, рентабельности средств, периоду ее осуществления.

Завершающей точкой планирования должна стать программа управления, в которую входят:

- детальный перечень мероприятий, которые нужно предпринять;

- источники ресурсного и информационного обеспечения;

- критерии, по которым определяется эффективности программы;

- список сотрудников, структурных подразделений, ответственных за ее воплощение.

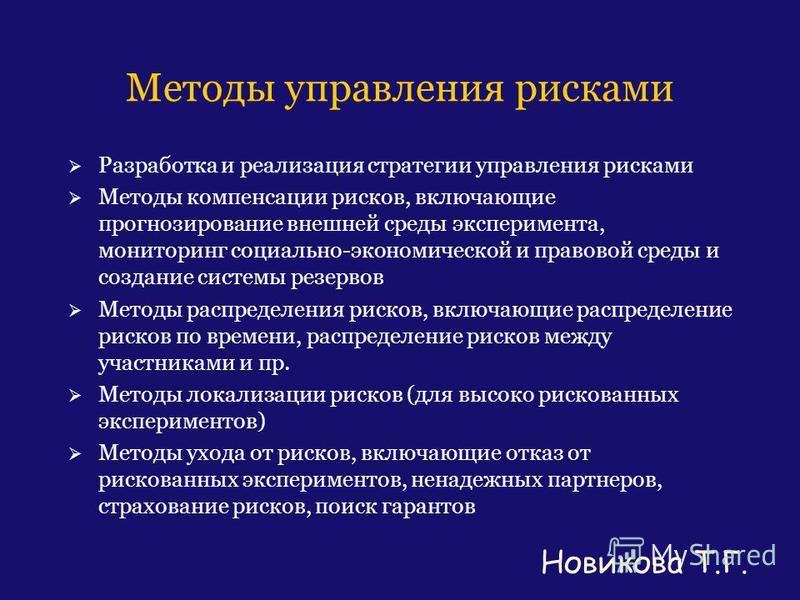

Ключ к управлению опасностью – правильно подобранный метод

Методы и финансовые инструменты для нейтрализации угроз подбирают с учетом их специфики, потенциала предприятия. Выделяют 4 основных подхода.

Выделяют 4 основных подхода.

В программу также включают универсальные методы, которые позволяют снизить общий уровень угроз, повысить качество управления ими. Среди них:

- повышение требований к квалификации, обучению, механизму мотивации персонала;

- внедрение новых техник по повышению качества управления;

- развитие организационной структуры предприятия;

- поддержание контактов с другими компаниями.

Решающий этап – внедрение предотвращающих и компенсирующих мер

Данный шаг предполагает решение технических вопросов, воплощение в жизнь разработанной программы. С этой целью:

- подготавливают всю необходимую сопутствующую документацию;

- устанавливают конкретные сроки выполнения обозначенных мероприятий;

- с программой ознакамливают ответственных лиц.

Когда начинают проводиться мероприятия, предусмотренные программой, подразделение риск-менеджмента помогает и консультирует участников процесса.

Мониторинг и контроль: оцениваем и совершенствуем процесс

Этап мониторинга предполагает обратную связь в системе управления неопределенностями. Он позволяет решить такие основные задачи:

- определить эффективность разработанной системы;

- проанализировать реализованные за период действия программы опасные ситуации, выяснить их причины;

- найти слабые места, ошибки системы;

- заменить неэффективные методы;

- внести необходимые коррективы в программу.

Иногда результаты мониторинга процесса менеджмента опасностей бывают некорректными. Анализ соотношения реальных потерь к затратам может свидетельствовать о нулевой эффективности системы. По факту это будет как раз наоборот подтверждением высокой результативности – риски не воплотились за счет расходов на их предотвращение.

Управление рисками – дорога к новым возможностям в бизнесе

Риск – это любая неопределенность, которую нужно заключить в рамки, чтобы проконтролировать эффект ее воздействия на деятельность предприятия. Это позволит двигаться вперед уверенней, легче достигая целей компании. Через контроль и управление полным списком неопределенностей будут устранены неприятные сюрпризы и барьеры, а возможно – даже откроются новые возможности. Система риск-менеджмента способна справиться с многими проблемами в случае их возникновения, поскольку они будут заранее предусмотрены, а планы по их устранению разработаны и согласованы.

Это позволит двигаться вперед уверенней, легче достигая целей компании. Через контроль и управление полным списком неопределенностей будут устранены неприятные сюрпризы и барьеры, а возможно – даже откроются новые возможности. Система риск-менеджмента способна справиться с многими проблемами в случае их возникновения, поскольку они будут заранее предусмотрены, а планы по их устранению разработаны и согласованы.

Лучший способ справиться с риском в компании — вовремя его обнаружить. Пройдите курс по внутреннему контролю, чтобы изучить риск-ориентированные модели работы и подтвердить квалификацию международным дипломом IPFM!

Как вы оцениваете свой уровень в риск-менеджменте?Риски | Управление рисками на предприятии | Классификация рисков | Система и методы управления рисками

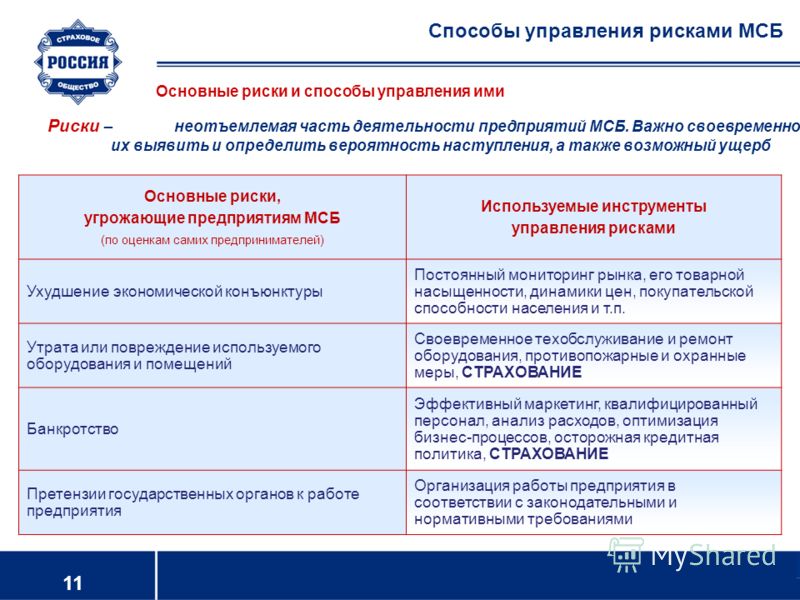

Деятельность любого предприятия связана с риском. Риск — это любое событие или действие, которое может помешать компании достигнуть тактических и стратегических целей. Система управления рисками обеспечивает оптимальный баланс между максимизацией прибыли и долгосрочной стабильностью бизнеса.

Риск — это любое событие или действие, которое может помешать компании достигнуть тактических и стратегических целей. Система управления рисками обеспечивает оптимальный баланс между максимизацией прибыли и долгосрочной стабильностью бизнеса.

Классификация основных видов риска

Рыночный риск — влияние внешних по отношению к предприятию факторов, возникающих в результате изменения конъюнктуры рынка: колебания цен, курсы валют, котировки ценных бумаг. Рыночным рискам в наибольшей степени подвержены самые ликвидные активы компании: денежные средства, ценные бумаги, товарные запасы.

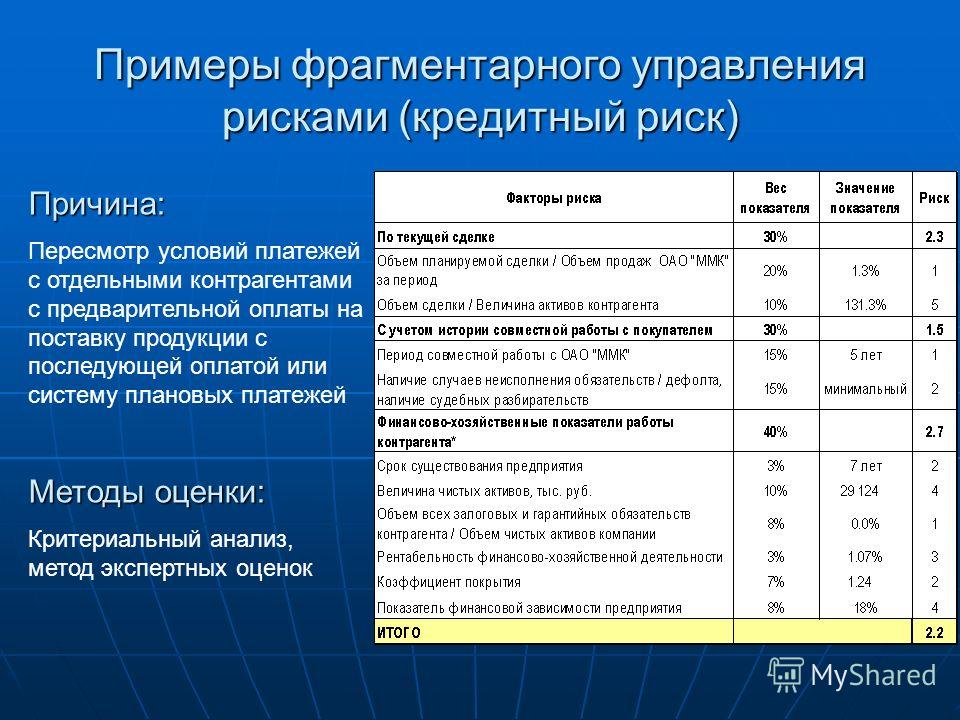

Кредитный риск — вероятные потери, связанные с отказом или неспособностью контрагента полностью или частично выполнить свои кредитные обязательства.

Риск ликвидности — вероятность получения убытка из-за недостатка денежных средств и неспособности выполнить свои обязательства. Последствия риска ликвидности: штрафы, пени, ущерб деловой репутации, банкротство. Риск возникает по причине непрофессионального управления оборотным капиталом.

Последствия риска ликвидности: штрафы, пени, ущерб деловой репутации, банкротство. Риск возникает по причине непрофессионального управления оборотным капиталом.

Инвестиционный риск — риск возникновения потерь, связанные с инвестициями: нарушение графика или превышения бюджета проекта. Риск нарушения графика проекта приводит к увеличению бюджета, и, следовательно, срока его окупаемости как напрямую, так и за счет недополученной выручки.

Операционный риск — потенциальные потери, вызванные ошибками, либо непрофессиональными или противоправными действиями персонала компании, а также сбоем в работе оборудования.

Юридический риск — возможные потери в результате изменения законодательства, а также из-за несоответствия документов законодательным нормам. Последствия риска: признание сделки недействительной, наступление ответственности по заключенным договорам.

Налоговый риск — возможные потери в результате изменения налогового законодательства, а также непрофессиональных или противозаконных действий персонала. Последствия налогового риска: пени, штрафы, доначисления налогов в бюджет, административная и уголовная ответственность.

Последствия налогового риска: пени, штрафы, доначисления налогов в бюджет, административная и уголовная ответственность.

Информационный риск — опасность возникновения рисков, вызванных утечкой информации и использованием ее конкурентами и сотрудниками в целях, противоречащих интересам компании, а также риск технических сбоев каналов передачи информации.

Маркетинговый риск — это риск недополучения прибыли из-за снижения объема реализации или цены товара. Ошибки в планировании дохода происходят из-за недостаточного анализа рынка: неверной оценки конкурентоспособности или неправильного ценообразования. Также на маркетинговый риск влияют ошибки в стратегии продвижения: недостаточный бюджет на продвижение или неправильный способ продвижения.

Классификация рисков по характеру влияния:

- Влияющие. Причина риска напрямую, без участия промежуточного бизнес-процесса влияет на результативность оцениваемого бизнес-процесса.

- Управляемые. Наличие у структурного подразделения методов управления, передачи или отказа от риска.

- Контролируемые. Наличие у структурного подразделения методов контроля за управлением, передачей или отказом от риска.

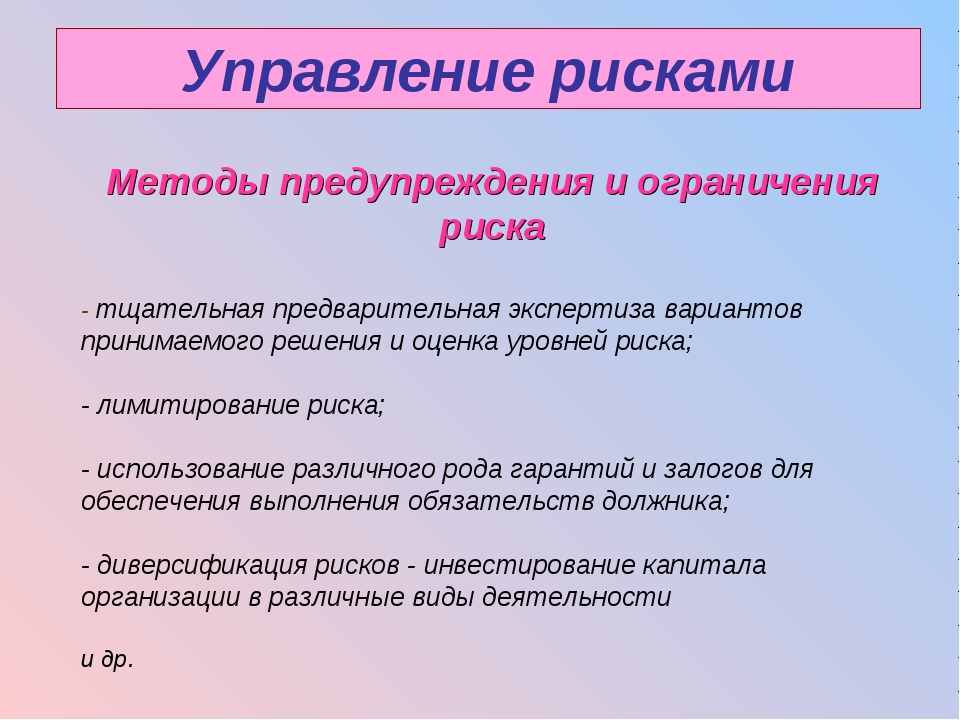

Методы управления рисками:

В зависимости от характера воздействия методы управления рисками подразделяются на группы:

Отказ от риска — устранение опасности, отказ от совершения действий и/или принятия решений, характеризующихся высоким риском: переход на безопасную технологию, отказ от взаимодействия с сомнительным контрагентом, отказ от проекта с неопределенным спросом, продажа рискового актива, уход с рынка в странах с неустойчивой политической системой.

Уменьшение риска — снижение вероятности наступления рискового события и масштаба потенциального ущерба: диверсификация бизнеса, более совершенная технология, кредитный лимит на клиента, разработка стратегии по работе в рисковых странах.

Сохранение риска — мониторинг риска без активного воздействия на него в случаях, когда граница риска находится на приемлемом уровне или воздействие на этот риск невозможно или экономически неоправданно: инструкции по технике безопасности, формирование резервов на покрытие убытков.

Передача риска контрагентам — передача риска контрагентам через контрактные обязательства в случаях, когда воздействие на него невозможно или экономически не оправдано, а граница риска превышает допустимый уровень: включение в контракт статьи об ответственности поставщика за срыв поставки и размере штрафных санкций, факторинг без регресса.

Передача риска третьим лицам — передача риска третьим лицам путем страхования или хеджирования в случаях, когда воздействие на него невозможно или экономически не оправдано, а граница риска превышает допустимый уровень.

Передача риска на аутсорсинг — передача непрофильных функций другим организациям, позволяет не только снизить риски, но и повысить эффективность деятельности, уменьшить затраты: автоматизация управленческого учета, строительные работы, перевозочная деятельность.

Выбор методов и инструментов управления рисками осуществляется по каждому риску в зависимости от потенциальных потерь и вероятности возникновения рисковых ситуаций.

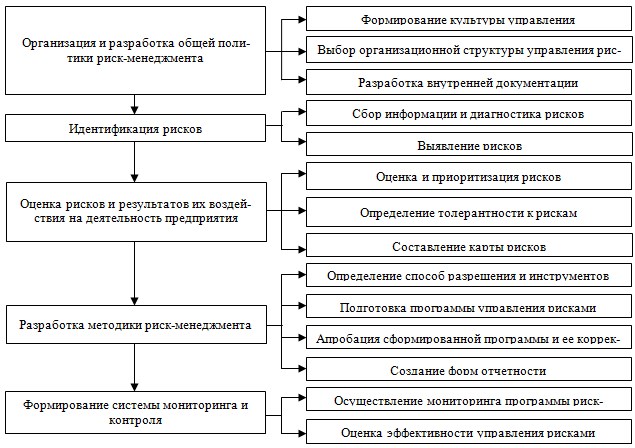

Управление рисками включает:

1. Выявление рисков

2. Анализ рисков

3. Принятие решений

4. Мониторинг

Анализ рисков включает:

Карта рисков — это графическое и текстовое описание ограниченного числа рисков организации, расположенных в прямоугольной таблице, по одной оси которой указана сила воздействия или значимость риска, а по другой — вероятность или частота его возникновения.

Рекомендуем посетить семинары по теме:

Семинар «Бюджетирование и финансовое планирование»

Школа бизнеса Альфа оказывает услуги по бизнес-консультированию >>>

Статьи по теме:

Финансовое планирование и прогнозирование

Основные бизнес-процессы

Процессный подход

Управление рисками – это искусство различать, с чем вы имеете дело, с опасностью или шансом

Цели и назначение процесса управления рисками на предприятии

Методика определения угроз и возможностей

Порядок определения угроз и возможностей, на которые необходимо реагировать предприятию

В современных условиях высокой рыночной конкуренции и постоянно меняющихся покупательских предпочтений трудно представить себе успешно развивающуюся компанию, в которой не налажен процесс управления рисками.

Управление рисками прежде всего необходимо для принятия управленческих решений в условиях, требующих выбора одного из нескольких вариантов при отсутствии определенности и однозначности преимуществ какого-либо решения.

Многие руководители считают, что они и без специальных технологий управления прекрасно видят возможные риски для компании и смогут вовремя их устранить, основываясь на собственном опыте и интуиции. Они ошибаются, и мы видим огромное количество примеров, когда крупные корпорации испытывают большие трудности в бизнесе или приходят к банкротству именно из-за ошибочных действий руководства.

Даже суперпрофессиональный руководитель не может контролировать качество всех бизнес-процессов и технологических операций компании без выделения управления рисками в отдельный процесс и вовлечения в него всех ключевых менеджеров компании. А если говорить о небольшом бизнесе, то по статистике в течение первого года работы закрываются около 90 % вновь созданных предприятий, и большинство из них — именно по причине некачественного управления предпринимательскими рисками.

ЦЕЛИ И НАЗНАЧЕНИЕ ПРОЦЕССА УПРАВЛЕНИЯ РИСКАМИ НА ПРЕДПРИЯТИИ

По общепринятой в менеджменте рисков классификации под риском подразумевается событие или стечение обстоятельств, которое в случае его реализации может существенным образом повлиять на достижение стратегических целей и текущих задач компании. Влияние риска может оказаться как негативным, т. е. несущим угрозы бизнесу, так и позитивным, предоставляющим возможности для его развития. Именно поэтому процесс управления рисками можно назвать искусством различать, что представляет собой выявленный риск — опасность для деятельности компании или наоборот, шанс ее улучшить.

Система управления рисками — это процесс, осуществляемый как руководством компании, так и ее сотрудниками. Цель этого процесса — выявить потенциальные события, которые могут повлиять на результаты деятельности компании — как положительно, так и отрицательно, и обеспечить приемлемые для компании уровень угроз или степень реализации возможностей.

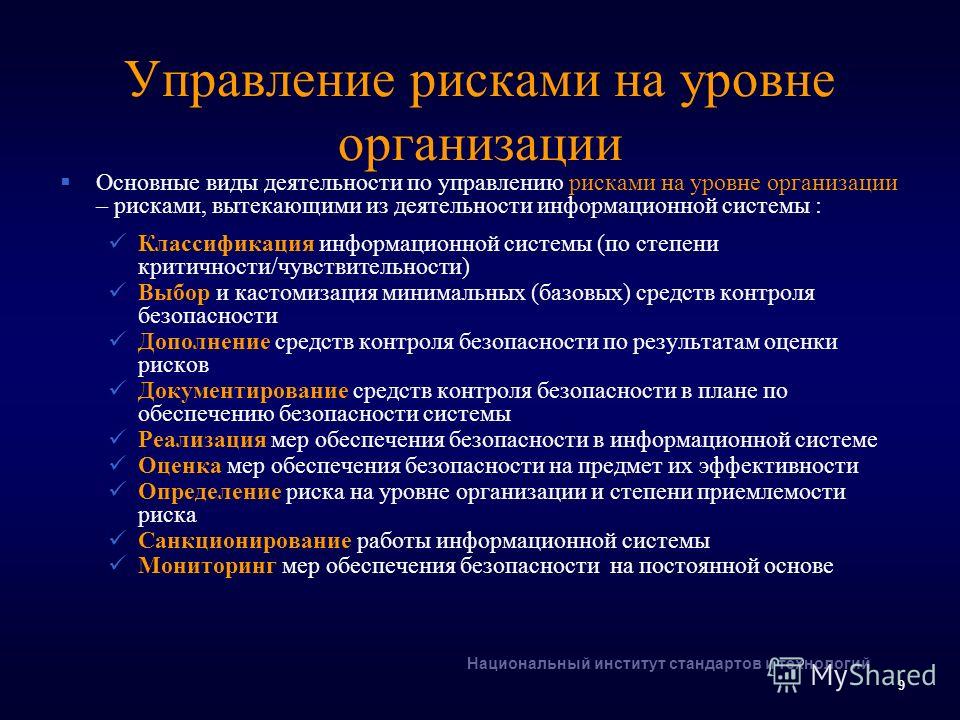

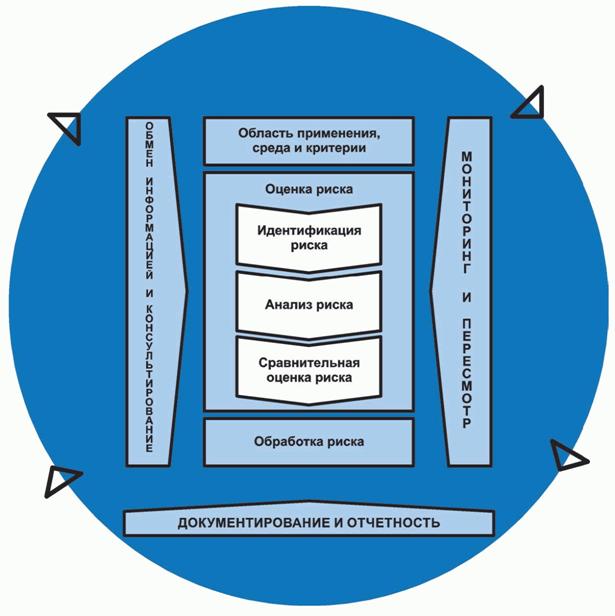

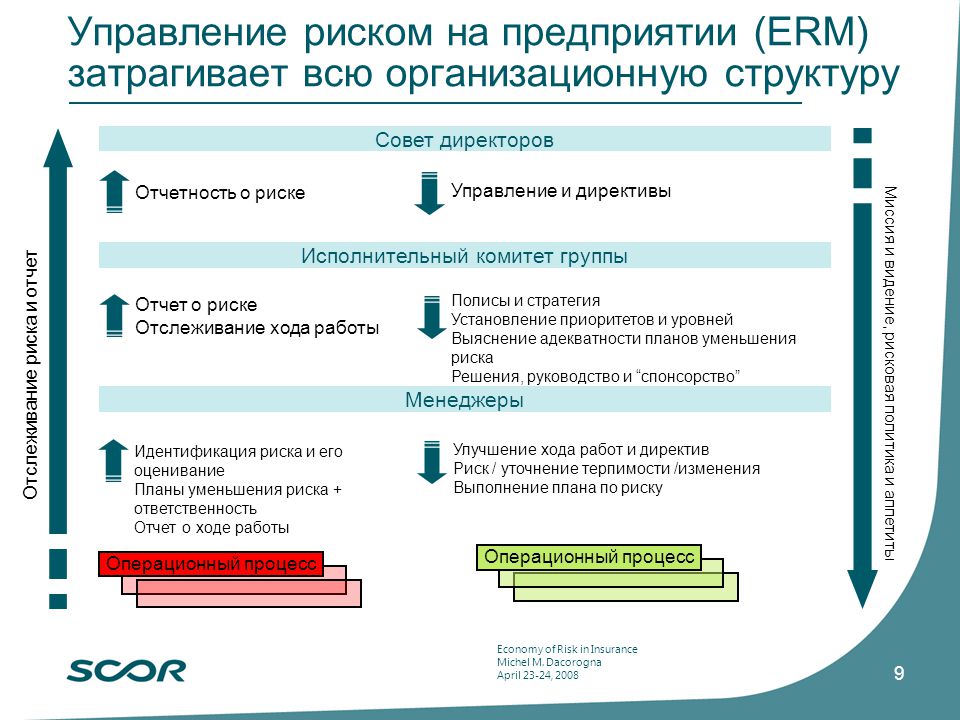

Специфическая особенность данного процесса состоит в том, что он охватывает все без исключения бизнес-процессы компании и реализуется в рамках как внешнего, так и внутреннего контекстов бизнеса (рис. 1).

Основные принципы управления рисками:

1. Управление рисками — неотъемлемая часть ежедневного процесса управления, которая предполагает, что каждый сотрудник обязан выявлять и оценивать риски для наиболее эффективного принятия управленческих решений.

2. Все риски, которые возникают по внешним или внутренним причинам и могут значительно повлиять на достижение целей предприятия, должны идентифицироваться, оцениваться и документироваться, а на основе этой информации — разрабатываться мероприятия по рискам.

3. Процесс управления рисками подразумевает применение единого и стандартизированного подхода к выявлению, оценке и работе с рисками.

4. Руководители всех уровней несут ответственность за своевременное выявление рисков, их оценку, разработку мероприятий по управлению рисками и информирование всех заинтересованных сторон, в том числе работников, о рисках, влияющих на достижение поставленных перед ними целей, а также за накопление знаний о рисках и анализ реализовавшихся рисков.

5. В процессе управления рисками необходим разумный баланс издержек на управление риском и величины возможного ущерба или выгоды от наступления рискового события: если уровень риска приемлемый, а затраты на управление риском превышают возможный эффект, дополнительные мероприятия по работе с этим риском не нужны.

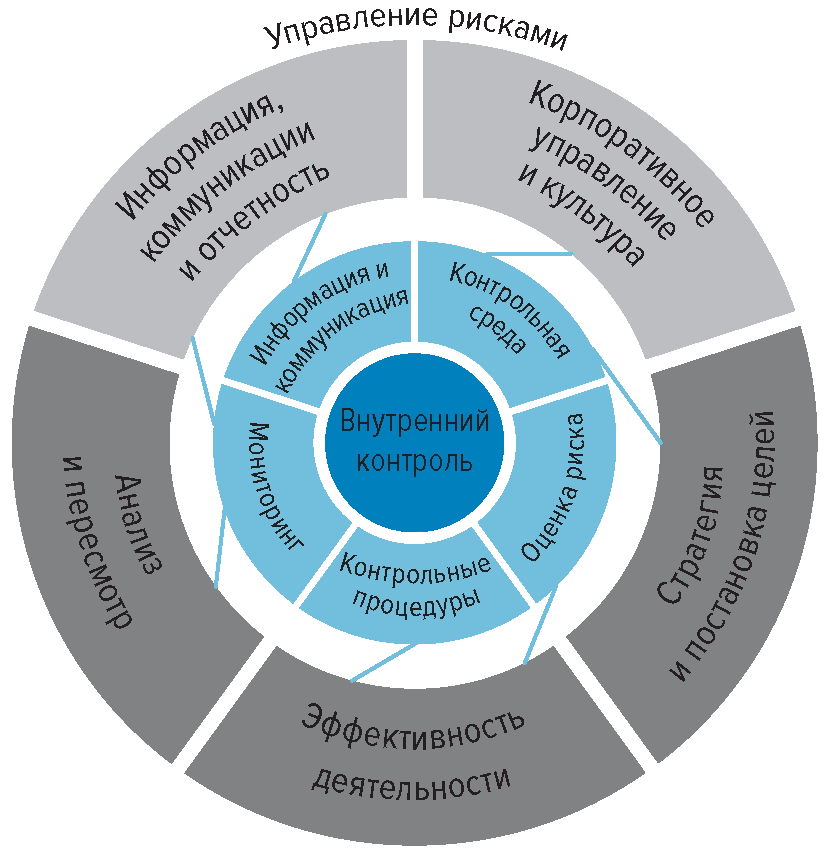

Методы управления рисками (рис. 2):

1. Снижение риска подразумевает воздействие на риск путем снижения вероятности реализации риска или уменьшения негативных/усиления позитивных последствий в случае реализации риска в будущем.

2. Перенос риска предполагает передачу риска (в том числе частичную) другой стороне (например, заключаются договоры страхования, хеджирования, аутсорсинга и др.) — это позволяет уменьшить негативное или усилить позитивное влияние риска на достижение целей компании.

3. Принятие риска допускает возможное наступление последствий риска с определением конкретных источников покрытия ущерба от негативных последствий.

4. Уклонение от риска означает отказ от совершения действий/мероприятий/целей, характеризующихся высокой степенью риска.

Теперь поговорим о том, как управлять рисками.

МЕТОДИКА ОПРЕДЕЛЕНИЯ УГРОЗ И ВОЗМОЖНОСТЕЙ ДЛЯ ЦЕЛЕЙ ПРЕДПРИЯТИЯ

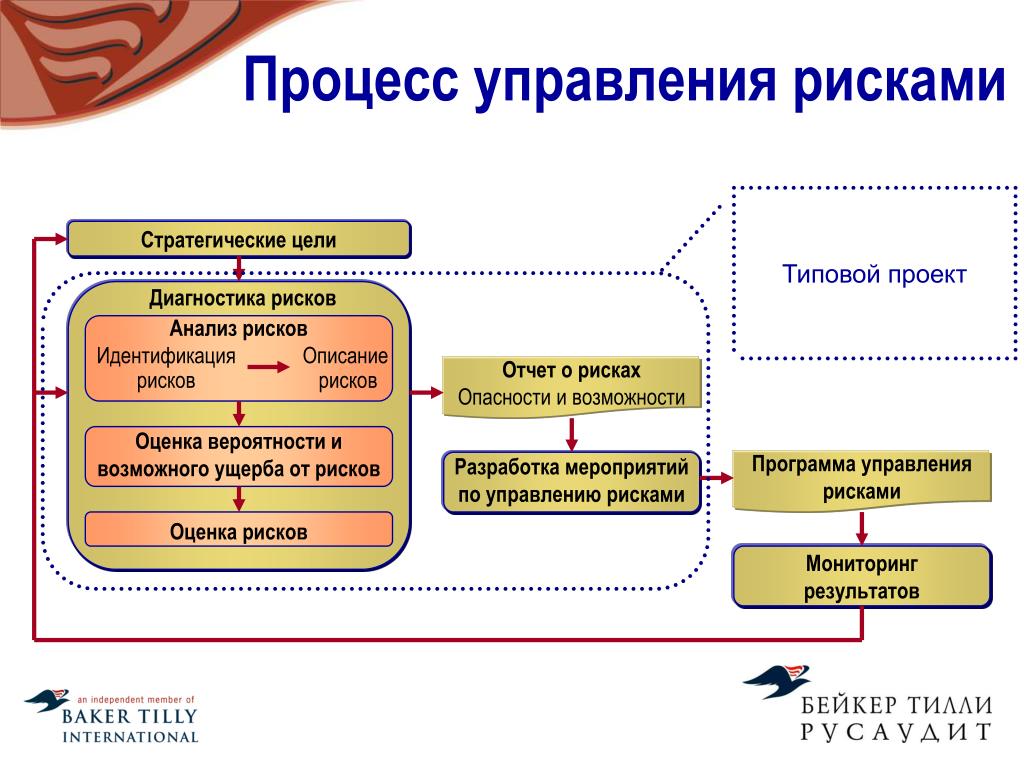

Алгоритм процесса управления рисками представляет собой последовательную цепочку процедур, которые помогают руководству компании эффективно минимизировать угрозы и использовать возможности для достижения целей предприятия (см. схему).

Рассмотрим эти этапы подробнее.

1. Выявляем риски.

На этом этапе определяем внутренние или внешние события, реализация которых может негативно или позитивно отразиться на достижении целей компании.

Как выявлять риски?

В первую очередь риски выявляют:

• в рамках ежегодного цикла планирования;

• в ходе анализа деятельности компании и пересмотра ее целей и бюджета;

• в текущем режиме анализа эффективности процессов компании;

• в ходе производственных совещаний и индивидуальных бесед с сотрудниками компании.

По итогам процедуры выявления рисков формируется классификатор рисков компании и назначаются ответственные по каждому из рисков.

2. Оцениваем риски.

Главная цель оценки рисков — определить уровень рисков и выделить наиболее значимые (критические) риски, которые могут негативно или позитивно влиять на деятельность компании и достижение ее стратегических целей.

А. А. Гребенников,

главный экономист ГК «Резон»

Привлечение третьих сторон к созданию стоимости | «Делойт», СНГ

Что является положительным моментом укрепления системы УРРП?

Улучшение финансовых результатов: совместные предприятия, бизнес-партнерства, договоры франшизы и другие виды взаимоотношений с третьими сторонами представляют собой инвестиции и должны быть нацелены на увеличение прибыли. То, как определяется, реализуется и управляется такое взаимодействие, напрямую связано с рентабельностью и финансовыми результатами. УРРП предусматривает проведение оценки рисков предприятия и операционных рисков (до и во время сотрудничества) на уровне структуры, целей и операционных приоритетов (включая ожидаемые результаты).

УРРП предусматривает проведение оценки рисков предприятия и операционных рисков (до и во время сотрудничества) на уровне структуры, целей и операционных приоритетов (включая ожидаемые результаты).

Снижение контроля со стороны регулирующих органов и заинтересованных сторон: проблемы, с которыми сталкиваются организации-партнеры, даже если они относятся к отдаленным рубежам вашей экосистемы, могут быстро каскадироваться, вызывая задержку в поставках, отзыв продукции или негативную реакцию клиентов. Усиление контроля и дополнительные правовые обязательства (в регулируемых и прочих отраслях), скорее, ведут к наложению штрафов и применению других правоприменительных мер. Очевидно, что внимание регуляторов приковано в основном к организациям, оказывающим финансовые услуги, но все же не только к ним.

При рассмотрении любого нарушения государственные органы обращают внимание на операционные модели и структуры корпоративного управления, включая прозрачность и эффективные механизмы управления третьими сторонами. Во многих странах в области финансовых услуг регуляторы четко сформулировали ожидания в отношении роли совета директоров, высшего руководства и внутреннего аудита. Совет директоров должен получать информацию о том, как привлекаются третьи стороны, кто несет ответственность за взаимодействие с ними на уровне организации и какие выработаны механизмы борьбы с рисками.

Во многих странах в области финансовых услуг регуляторы четко сформулировали ожидания в отношении роли совета директоров, высшего руководства и внутреннего аудита. Совет директоров должен получать информацию о том, как привлекаются третьи стороны, кто несет ответственность за взаимодействие с ними на уровне организации и какие выработаны механизмы борьбы с рисками.

Эффективное управления репутацией и брендом: ускоренные новостные циклы, расцвет социальных сетей и повышение уровня лояльности к брендам с учетом этических ценностей и элементов устойчивости. Все это способствует быстрому распространению информации и является источником потенциальных негативных последствий, с которыми могут столкнуться компании. Даже если причина кроется в другом, страдает именно организация, и ее репутация может быть надолго испорчена.

Повышение прибыли и оптимизация контроля затрат: помимо снижения подверженности рискам УРРП предоставляет возможность пересмотра сложившихся практик создания стоимости и повышения конкурентных преимуществ. К примеру, рационализация и консолидация пула поставщиков ведет к усовершенствованию механизмов ценообразования, повышению надежности, оптимизации процесса выполнения условий соглашений об уровне обслуживания и прочим результатам синергии. Также в случае бизнес-партнерства то, как вы оцениваете и управляете стратегическими, репутационными и геополитическими рисками, может значительно упростить решение непредвиденных операционных проблем. Это также может позволить вам активно управлять рыночной и продуктовой стратегией для минимизации финансовых потерь.

К примеру, рационализация и консолидация пула поставщиков ведет к усовершенствованию механизмов ценообразования, повышению надежности, оптимизации процесса выполнения условий соглашений об уровне обслуживания и прочим результатам синергии. Также в случае бизнес-партнерства то, как вы оцениваете и управляете стратегическими, репутационными и геополитическими рисками, может значительно упростить решение непредвиденных операционных проблем. Это также может позволить вам активно управлять рыночной и продуктовой стратегией для минимизации финансовых потерь.

Другими словами, не стоит рассматривать процесс управления рисками исключительно как возможность защиты стоимости компании, так как он также способствует ее созданию. Изучите все положительные моменты и возможности для внедрения инноваций и выхода на новые рынки. Или даже получите доступ к новым навыкам и возможностям, не характерным для вашей организации.

Особенности управления финансовыми рисками предприятия

Полещук Ольга ВалентиновнаКравченко Оксана Викторовна

1. Магистрант, 1 курс

Магистрант, 1 курс

2. к.э.н., доцент кафедры «Финансы и кредит»

АНО ВО Самарский университет государственного управления «Международный институт рынка»

Poleshchuk Olga Valentinovna

Kravchenko Oksana Victorovna

1. Master`s student, 1 year

2. c.N., Associate Professor of the Department of Finance and Credit

Samara State University «International Market Institute»

Abstract: This article discusses some aspects of financial risk management of an enterprise as an integral part of the business environment. This problem remains relevant regardless of the scale and types of business activities of the company. The main goal of financial risk management and the main tasks aimed at achieving the goal are defined. Financial risk management mechanisms are identified, and the stages of financial risk management are presented.

This problem remains relevant regardless of the scale and types of business activities of the company. The main goal of financial risk management and the main tasks aimed at achieving the goal are defined. Financial risk management mechanisms are identified, and the stages of financial risk management are presented.

Keywords: risk; financial risk; risk management; risk decisions; risk minimization; financial consequences.

Введение. Финансовые риски связаны с финансовым посредничеством, платежами, финансовой защитой, поставкой финансовых продуктов и надлежащим функционированием валюты. Восприятие и управление этими рисками могут быть искажены поведенческими отклонениями, институциональной культурой риска и взаимосвязью в глобальных финансовых сетях. Современные финансовые технологии, такие как FinTech, RegTech, блокчейн и цифровые валюты, ставят новые задачи по управлению рисками. Все это определяет актуальность темы.

Все это определяет актуальность темы.

Основная часть

Деятельность российских компаний в современных реалиях находится в достаточно суровых условиях, характеризующихся постоянным воздействием большого количества неопределенных факторов, которые так или иначе увеличивают вероятность возникновения рискованных ситуаций. Проблема управления финансовыми рисками наиболее остро ощущается, заставляя компании ставить основные цели и задачи этого процесса, разрабатывать и применять инструменты, нужные для снижения уровня риска, в том числе для его контроля.

Как известно, финансовый риск в определении международного стандарта FERMA является одним из четырех типов корпоративного риска. Суть данного вида риска заключается в следующем: финансовый риск компании — это объективная возможность разрушительных финансовых результатов, выраженная в форме потери определенной части дохода или капитала, а также характеризующаяся неопределенностью и предполагающая выбор альтернативных решений.

В научной и учебной литературе существуют различные подходы к определению понятия «финансовый риск» (Таблица 1).

Следовательно, под финансовым риском компании понимается вероятность неблагоприятных и отрицательных финансовых последствий в виде потери выручки и / или капитала компании в условиях неопределенности относительно обстоятельств для осуществления ее финансовой хозяйственной деятельности. Таким образом, финансовые риски имеют фундаментальное значение и оказывают влияния на достижение результатов финансово-хозяйственной деятельности компании.

Таблица 1

Понятие «финансовый риск» у различных авторов

Основной целью при управлении финансовыми рисками является создание условий, гарантирующих финансовую безопасность в процессе развития и избежание возможного снижения рыночной стоимости. Выделим основные задачи в рамках управления рисками, которые направлены на достижение этой цели:

1) раскрытие областей финансовой деятельности с повышенным риском, представляющих угрозу ее финансовой безопасности;

2) полная объективная оценка возможных вероятностей событий риска и потенциальных финансовых потерь, связанных с данными событиями;

3) создание условий для поддержания минимального уровня финансового риска относительно ожидаемой величины рентабельности финансовых операций компании;

4) гарантировать минимальный уровень существующих возможных потерь в области финансов компании, в случае возникновения риска.

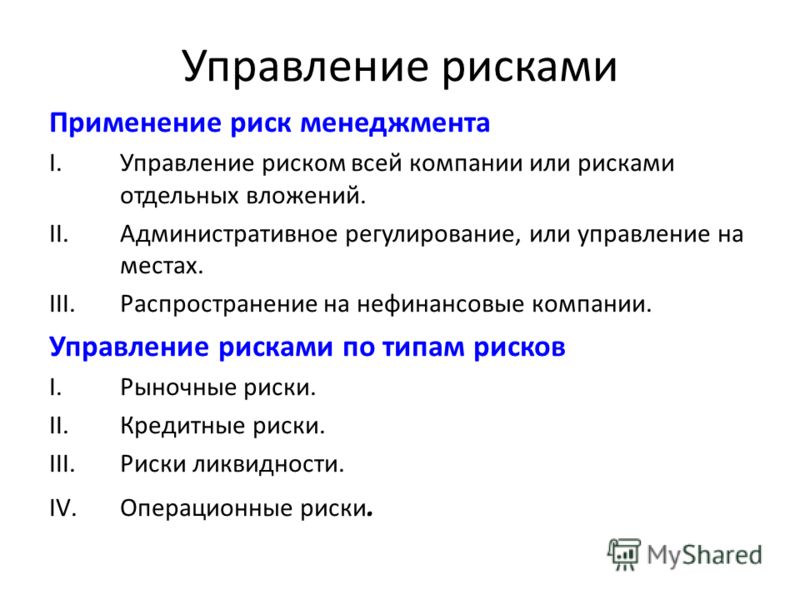

Финансовые риски у компании разные. Существующие основные виды финансового риска представлены на рисунке 1.

Рисунок 1. Виды финансовых рисков

Управление финансовыми рисками играет огромную роль в системе финансового управления в целом, и проблема эффективного управления рисками в текущей экономической ситуации остается актуальной. Финансовый риск управляющих компаний — это система принципов и методов, разработанных и направленных для реализации рискованных финансовых решений.

Основными показателями эффективности процесса управления рисками в компаниях являются преобладание результатов управления над затратами, в которой конечное управление подвержено риску от процесса управления, то есть финансовая эффективность.

Перечислим основные рекомендации, которые необходимы для хозяйствующих субъектов при управлении рисками, на рисунке 2.

Рисунок 2. Рекомендации при управлении финансовыми рисками

Корпоративная программа управления рисками и ее развитие является важной рекомендацией. Для достижения своих целей компания заинтересована только в тех рисках, которые могут повлиять на этот процесс.

Для достижения своих целей компания заинтересована только в тех рисках, которые могут повлиять на этот процесс.

Важнейшей частью управления современными условиями бизнеса является диагностика возможных потерь риска.

Выявление возможных потерь в случае рисков и определение этих рисков, то есть определение важности каждого из них для каждой конкретной компании в течение определенного периода времени, является диагнозом риска.

Особое внимание к эффективному управлению рисками должно быть уделено квалификации менеджеров по управлению рисками, поскольку именно они несут ответственность за постановку диагноза.

Основные навыки и умения, которыми должен обладать этот сотрудник, показаны на рисунке 3.

Рисунок 3. Профессионально важные качества менеджера по рискам

Все вышеперечисленные варианты позволяют сделать вывод, что риск — это вероятность потери ресурсов или потери в случае неопределенной ситуации.

Использование доступных данных и способов минимизации рисков — это то, на чем основано активное управление рисками.

Данное управление включает в себя некоторые расходы на прогнозирование и оценку рисков, а также контроль и мониторинг.

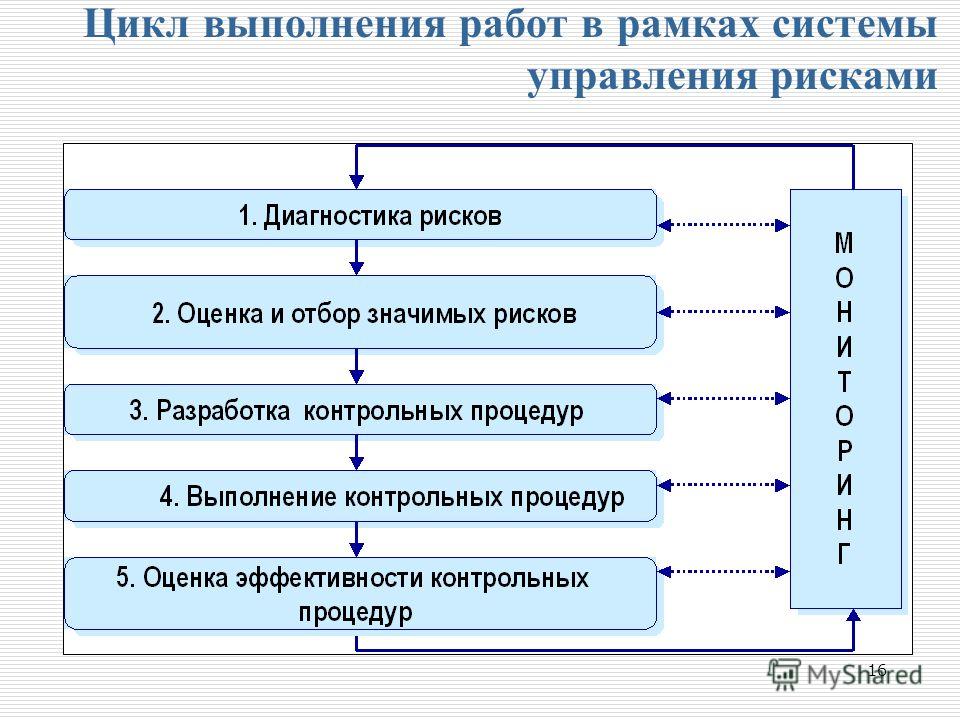

Надо сказать, что в настоящее время существующая система управления рисками в компаниях состоит из нескольких этапов (рис. 4).

Рисунок 4. Этапы управления рисками на предприятии

Основными методами снижения рисков являются диверсификация, ограниченное самострахование, организация контроля над деятельностью в смежных областях, страхование, хеджирование, получение добавочной информации о выборе и результатах, учет и оценка доли использования средств конкретной компании в общих фондах и т. д.

Выводы.

Таким образом, в силу сложившихся условий одной из наиболее острых проблем в управлении финансами является финансовый риск. Как отмечалось, финансовые риски представляют собой вероятность неблагоприятных финансовых последствий в виде потери дохода и капитала в ситуации неопределенности относительно условий реализации своих финансовых активов. Чтобы снизить степень риска, используются различные методы. Диверсификация и страхование являются одними из наиболее широко используемых. Отчасти это связано с низким уровнем затрат, необходимых для использования этих механизмов.

Чтобы снизить степень риска, используются различные методы. Диверсификация и страхование являются одними из наиболее широко используемых. Отчасти это связано с низким уровнем затрат, необходимых для использования этих механизмов.

Библиографический список

1. Бланк И.А. Управление финансовой стабилизацией предприятия / Киев: Эльга; НикаЦентр, 2003 – 483 с. (Энциклопедия финансового менеджера Вып. 4)2. Бланк И.А. Управление финансовыми рисками. – К.: Ника-Центр, 2015. – 600 с.

3. Ведерникова В.И. Риски в малом бизнесе // Разработка стратегии социальной и экономической безопасности государства: материалы Всероссийской заочной научно-практической конференции. – Курган: Изд-во Курганской ГСХА, 2015. – С. 36-40.

4. Каранина, Е. В.. Финансовая безопасность (на уровне государства, региона, организации, личности): монография / Е. В. Каранина. — Киров: ВятГУ, 2016. — 240 с.

5. Кишкань Ю.Н. Основы управления финансовыми рисками на предприятии // Актуальные проблемы гуманитарных и естественных наук.

– 2016. – № 6-2. – С. 64-66.

– 2016. – № 6-2. – С. 64-66.6. Копылова Н.А., Кузнецова О.Р. Управление финансовыми рисками на предприятии // Научный альманах. – 2017. – № 3-1 (29). – С. 113-118.

7. Лапуста М.Г. Риски в предпринимательской деятельности / М.Г. Лапуста, Л.Г. Шаршукова. — М.: Инфра-М, 2010. — 224 с.

8. Стандарты управления рисками / Федерация Европейских Ассоциаций Риск Менеджеров, 2011 [Электронный ресурс] // URL: http://www.ferma.eu (дата обращения: 22.05.2020).

9. Уткин Э.А. Управление рисками предприятия: Учебно-практическое пособие / Э.А. Уткин, Д.А. Фролов. — М.: ТЕИС, 2013. — 247 с.

10. Mohammed, K, H., and Knapkova, A. (2016). The Impact of Total Risk Management onCompany’s Performance. Procedia — Social and Behavioral Sciences 220 (2016) 271 – 277. Retrieved from doi: 10.1016/j.sbspro.2016.05.499

Проблема управления рисками на предприятии

В условиях неустойчивости внешней среды, обусловленной продолжающейся трансформацией экономических отношений, постоянными изменениями нормативно-правовой базы, ускоренными темпами научно-технического прогресса, усилением конкурентной борьбы и динамическим развитием потребительских предпочтений, любое предприятие в своей деятельности сталкивается с огромным числом рисков. В связи с этим для обеспечения устойчивого позитивного развития предприятия необходимо грамотно и системно подходить к вопросам управления рисками.

В связи с этим для обеспечения устойчивого позитивного развития предприятия необходимо грамотно и системно подходить к вопросам управления рисками.

Разработка, развитие и использование систем анализа рисков призвано разрешить важную проблему: выделить основные рисковые проблемы не только отдельного предприятия, а того или иного сегмента экономики в целом, для чего требуются именно комплексные системы анализа и оценки рисков. Известно, что аккумуляция рисков автоматически переводит компанию в разряд экономически неустойчивых и имеющих внутреннюю топологию нестабильности в условиях резких кризисных изменений внешней среды. Кризисность одновременно нескольких крупных предприятий может стать кризисом для региона, в котором данные компании осуществляют свою деятельность, особенно, когда предприятие становится неким экономическим центром развития какого-либо муниципального образования, района или крупного мегаполиса. В этой связи в условиях развития подотраслей народного хозяйства, важным может оказаться выявление зависимостей развития отдельного сегмента народного хозяйства от других связанных секторов экономики, что может повысить качество управления рисками в целом за счет более четкой локализации положения отдельно взятого сегмента.

При ограниченности данных из внутренней среды подход к анализу управления рисками должен быть особым, поэтому интерес могут приобретать именно комплексные системы анализа и управления рисками.

Актуальность проблемы совершенствования экономического механизма управления рисками мультиплицируется низкой фактической рентабельностью многих отечественных компаний различных секторов экономики, нестабильностью их экономического положения, что, прежде всего, связано именно с недостаточной эффективностью риск-менеджмента самих отечественных предприятий и их комплексов.

Риск — это процедуры, непосредственно связанные с решением вопросов неопределенности при ситуациях выбора, в процессе риск-менеджмента имеется возможность качественно и количественно оценить вероятность достижения предполагаемого результата, фиаско и отклонения от цели.

Управление риском или риск-менеджмент — это бизнес-процессы, связанные с идентификацией, анализом рисков и принятием решений, которые минимизируют отрицательные и максимизируют положительные последствия наступления рисковых событий. Таким образом, риск-менеджмент представляет собой систему менеджмента риска и управления финансовым риском и отношениями между субъектами, возникающими в процессе этого управления, включая в себя как тактику, так и стратегию управления рисков.

Таким образом, риск-менеджмент представляет собой систему менеджмента риска и управления финансовым риском и отношениями между субъектами, возникающими в процессе этого управления, включая в себя как тактику, так и стратегию управления рисков.

В зависимости от выбранной тактики и разработанной стратегии, а так же от того на каком этапе управления рисками находится предприятие разрабатывается определенная система различных методов, т. е. сущность каждого этапа управления рисками предполагает применение различных методов.

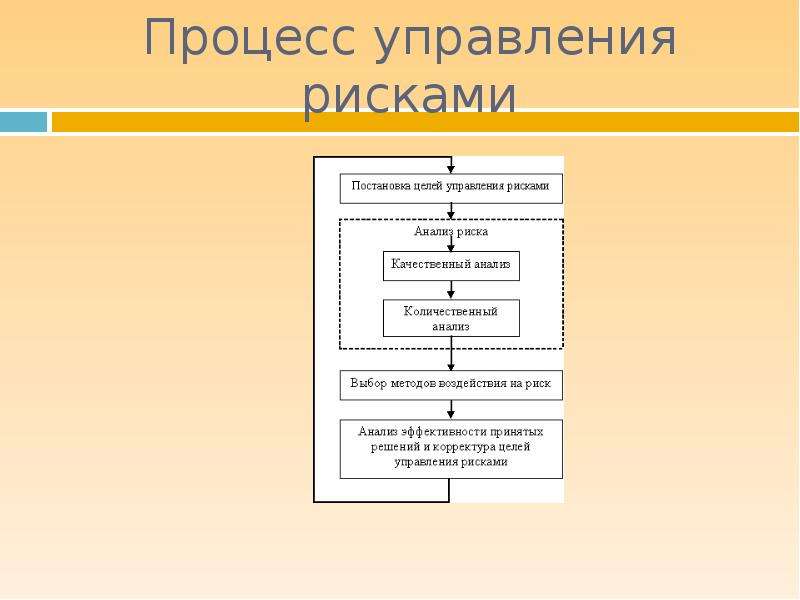

Весь процесс управления рисками можно отобразить следующим образом:

Этап постановки целей управления рисками характеризуется использованием методов анализа и прогнозирования экономической конъюнктуры, выявления возможностей и потребностей предприятия в рамках стратегии и текущих планов его развития.

На этапе анализа риска используются методы качественного и количественного анализа: методы сбора имеющейся и новой информации, моделирования деятельности предприятия, статистические и вероятностные методы и т. п.

п.

На третьем этапе производится сопоставление эффективности различных методов воздействия на риск: избежание риска, снижения риска, принятия риска на себя, передачи части или всего риска третьим лицам, которое завершается выработкой решения о выборе их оптимального набора.

На завершающем этапе управления рисками выбранных методов воздействия на риск. Результатом данного этапа должно стать новое знание о риске, позволяющее, при необходимости, откорректировать ранее поставленные цели управления риском.

Таким образом, на каждом из этапов используются свои методы управления рисками. Результаты каждого этапа становятся исходными данными для последующих этапов, образуя систему принятия решений с обратной связью. Такая система обеспечивает максимально эффективное достижение целей, поскольку знание, получаемое на каждом из этапов, позволяет корректировать не только методы воздействия на риск, но и сами цели, т. е. для эффективного анализа всего многообразия рисков в деятельности предприятия необходимо применять целый комплекс методов, что, в свою очередь, подтверждает актуальность разработки комплексного механизма управления рисками.

В современных условиях хозяйствования, характеризующихся политической экономической и социальной нестабильностью существующая на предприятии система управления обязательно должна включать механизм управления рисками. При этом механизм управления рисками предприятия должен иметь четкую иерархическую структуру с необходимостью ее корректировки по итогам реализации программы мероприятий по снижению рисков и с учетом изменяющихся факторов воздействия.

В условиях экономической нестабильности многие российские компании оказались перед лицом быстро меняющихся условий, что заставило их пересмотреть стратегию и тактику ведения бизнеса. Кроме того, компаниям приходится иметь дело с гораздо более серьезными рисками, чем те, которые существовали при более благоприятной экономической ситуации. В этих условиях особенно важно понять, где может произойти сбой у компании, и определить, каким образом эффективная система управления рисками могла бы предотвратить такие сбои.

Обязанности управляющего будут состоять в выборе наиболее подходящих для компании решений. Одна из основных его задач — оценить риск и свести его к минимуму, чтобы получить максимальную прибыль в случае удачной сделки и понести минимальные потери в случае неудачной сделки. Неправильно определив влияние некоторых факторов, менеджер может привести компанию к краху. Поэтому резко возрастает важность таких качеств, как опыт, квалификация, и, конечно, интуиция.

Одна из основных его задач — оценить риск и свести его к минимуму, чтобы получить максимальную прибыль в случае удачной сделки и понести минимальные потери в случае неудачной сделки. Неправильно определив влияние некоторых факторов, менеджер может привести компанию к краху. Поэтому резко возрастает важность таких качеств, как опыт, квалификация, и, конечно, интуиция.

Необходим постоянный анализ существующей ситуации и очень важно использование опыта других организаций.

А. А. Чайникова Уральский государственный экономический университет (Екатеринбург)

Конкурентоспособность территорий. Материалы XV Всероссийского форума молодых ученых с международным участием в рамках III Евразийского экономического форума молодежи «Диалог цивилизаций «ПУТЬ НАВСТРЕЧУ» Часть 7. Направления: 12. Перспективы устойчивого и инновационного развития АПК 13. Управление и организация производства 22. Корпоративная экономика и управление, Екатеринбург Издательство Уральского государственного экономического университета 2012

Количество показов: 3035

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

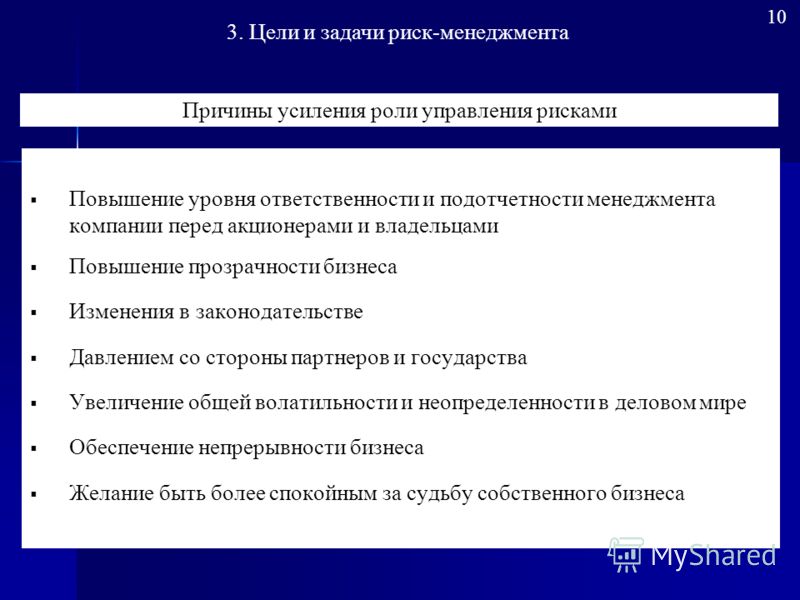

Что такое управление рисками предприятия (ERM)? | ERM — Инициатива по управлению рисками предприятия

Руководители организаций должны управлять рисками, чтобы организация оставалась в бизнесе. Фактически, большинство сказали бы, что управление рисками — это обычная часть ведения бизнеса. Итак, если управление рисками уже осуществляется в этих организациях, в чем смысл «управления рисками предприятия» (также известного как «ERM»)?

Давайте начнем с рассмотрения традиционного управления рисками

Руководители предприятий управляют рисками в рамках своих повседневных задач, как они это делали на протяжении десятилетий. Призывы к организациям принять управление рисками предприятия не означают, что организации не управляли рисками. Вместо этого сторонники ERM предполагают, что может быть полезно по-другому думать о том, как предприятие управляет рисками, влияющими на бизнес.

Призывы к организациям принять управление рисками предприятия не означают, что организации не управляли рисками. Вместо этого сторонники ERM предполагают, что может быть полезно по-другому думать о том, как предприятие управляет рисками, влияющими на бизнес.

Традиционно организации управляют рисками, возлагая на руководителей бизнес-подразделений ответственность за управление рисками в пределах своей зоны ответственности. Например, главный технический директор (CTO) отвечает за управление рисками, связанными с операциями в области информационных технологий (ИТ) организации, казначей отвечает за управление рисками, связанными с финансированием и движением денежных средств, главный операционный директор отвечает за управление производством и распределение, а главный директор по маркетингу отвечает за продажи, отношения с клиентами и так далее.Каждый из этих функциональных руководителей отвечает за управление рисками, связанными с их ключевыми сферами ответственности. Этот традиционный подход к управлению рисками часто называют управлением рисками в бункере или трубе, при котором каждый руководитель бункера отвечает за управление рисками в своем бункере, как показано на Рисунке 1 ниже.

Рисунок 1 — Традиционный подход к управлению рисками

Ограничения традиционных подходов к управлению рисками

Хотя возложение на экспертов функциональной предметной области ответственности за управление рисками, связанными с их бизнес-подразделением, имеет смысл, этот традиционный подход к управлению рисками имеет ограничения, которые могут означать, что на горизонте есть значительные риски, которые могут остаться незамеченными руководством и которые могут повлиять на организация.Давайте рассмотрим некоторые из этих ограничений.

Ограничение №1: Могут существовать риски «падения между бункерами», которые не видит ни один из лидеров бункеров. Риски не соответствуют организационной схеме руководства и, как следствие, могут возникать в любом месте бизнеса. В результате на горизонте может появиться риск, который не привлекает внимания ни одного из руководителей разрозненных мест, в результате чего этот риск остается незамеченным, пока он не вызовет катастрофическое событие риска. Например, ни один из разрозненных лидеров может не обращать внимания на демографические сдвиги, происходящие на рынке, когда перемещение населения в крупные городские районы происходит более быстрыми темпами, чем ожидалось.К сожалению, такой надзор может резко повлиять на стратегию розничной организации, которая продолжает искать объекты недвижимости в отдаленных пригородах или более сельских районах, окружающих небольшие города.

Например, ни один из разрозненных лидеров может не обращать внимания на демографические сдвиги, происходящие на рынке, когда перемещение населения в крупные городские районы происходит более быстрыми темпами, чем ожидалось.К сожалению, такой надзор может резко повлиять на стратегию розничной организации, которая продолжает искать объекты недвижимости в отдаленных пригородах или более сельских районах, окружающих небольшие города.

Ограничение № 2: Некоторые риски по-разному влияют на несколько разрозненных хранилищ. Таким образом, в то время как лидер может осознавать потенциальный риск, он или она может не осознавать значимость этого риска для других аспектов бизнеса. Риск, который кажется относительно безобидным для одного бизнес-подразделения, на самом деле может иметь значительный совокупный эффект для организации, если он произойдет и повлияет на несколько бизнес-функций одновременно.Например, руководитель отдела соблюдения нормативных требований может быть осведомлен о предлагаемых новых правилах, которые будут применяться к предприятиям, работающим в Бразилии. К сожалению, руководитель отдела нормативно-правового соответствия не принимает во внимание эти потенциальные нормативные изменения, учитывая тот факт, что в настоящее время компания ведет бизнес только в Северной Америке и Европе. Чего не понимает руководитель отдела комплаенс, так это того, что ключевой элемент стратегического плана включает в себя создание совместных предприятий с организациями, ведущими дела в Бразилии и Аргентине, а руководители стратегического планирования и операций не осведомлены об этих предлагаемых нормативных актах.

К сожалению, руководитель отдела нормативно-правового соответствия не принимает во внимание эти потенциальные нормативные изменения, учитывая тот факт, что в настоящее время компания ведет бизнес только в Северной Америке и Европе. Чего не понимает руководитель отдела комплаенс, так это того, что ключевой элемент стратегического плана включает в себя создание совместных предприятий с организациями, ведущими дела в Бразилии и Аргентине, а руководители стратегического планирования и операций не осведомлены об этих предлагаемых нормативных актах.

Ограничение № 3: В-третьих, при традиционном подходе к управлению рисками отдельные владельцы бункеров могут не понимать, как индивидуальная реакция на конкретный риск может повлиять на другие аспекты бизнеса. В этой ситуации владелец бункера может рационально принять решение о том, чтобы отреагировать определенным образом на определенный риск, влияющий на его или ее бункер, но при этом такая реакция может вызвать значительный риск в другой части бизнеса. Например, в ответ на растущую озабоченность по поводу киберрисков ИТ-служба может ужесточить протоколы ИТ-безопасности, но при этом сотрудники и клиенты находят новые протоколы сбивающими с толку и разочаровывающими, что может привести к дорогостоящим «обходным путям» или даже к потере бизнеса.

Например, в ответ на растущую озабоченность по поводу киберрисков ИТ-служба может ужесточить протоколы ИТ-безопасности, но при этом сотрудники и клиенты находят новые протоколы сбивающими с толку и разочаровывающими, что может привести к дорогостоящим «обходным путям» или даже к потере бизнеса.

Ограничение №4: Очень часто в центре внимания традиционного управления рисками находится внутренняя линза, направленная на выявление рисков и реагирование на них. То есть руководство фокусируется на рисках, связанных с внутренними операциями внутри организации, с минимальным вниманием к рискам, которые могут возникать извне, извне бизнеса. Например, организация может не следить за действиями конкурента по разработке новой технологии, которая может существенно изменить то, как продукты используются потребителями.

Ограничение № 5: Несмотря на то, что большинство бизнес-лидеров понимают фундаментальную связь «риска и прибыли», бизнес-лидеры иногда с трудом связывают свои усилия по управлению рисками со стратегическим планированием. Например, при разработке и выполнении стратегического плана организации риски могут не учитываться должным образом, поскольку руководители традиционных функций управления рисками в организации не участвовали в процессе стратегического планирования. Новые стратегии могут привести к новым рискам, которые не учитываются традиционными разрозненными системами управления рисками.

Например, при разработке и выполнении стратегического плана организации риски могут не учитываться должным образом, поскольку руководители традиционных функций управления рисками в организации не участвовали в процессе стратегического планирования. Новые стратегии могут привести к новым рискам, которые не учитываются традиционными разрозненными системами управления рисками.

Каковы последствия этих ограничений? На горизонте может быть широкий спектр рисков, которые традиционный подход руководства к управлению рисками не видит, как показано на рисунке 2. К сожалению, некоторые организации не осознают эти ограничения в своем подходе к управлению рисками, пока не стало слишком поздно.

Рисунок 2 — В настоящее время неизвестные, но известные риски, упускаемые из виду традиционным управлением рисками

Эффективное управление рисками предприятия (ERM) должно быть ценным стратегическим инструментом

За последнее десятилетие или около того ряд руководителей предприятий осознали эти потенциальные недостатки в управлении рисками и начали принимать концепцию корпоративного управления рисками как способ усилить надзор за рисками в своей организации. Они осознали, что ждать, пока не произойдет событие риска, слишком поздно для эффективного устранения значительных рисков, и они активно приняли ERM как бизнес-процесс, чтобы улучшить управление рисками для предприятия.

Они осознали, что ждать, пока не произойдет событие риска, слишком поздно для эффективного устранения значительных рисков, и они активно приняли ERM как бизнес-процесс, чтобы улучшить управление рисками для предприятия.

Целью управления рисками предприятия является формирование целостного портфельного представления о наиболее значительных рисках для достижения наиболее важных целей предприятия. Буква «e» в ERM сигнализирует о том, что ERM стремится создать «нисходящий» корпоративный взгляд на все существенные риски, которые могут повлиять на стратегические цели бизнеса.Другими словами, ERM пытается создать корзину всех типов рисков, которые могут повлиять — как положительно, так и отрицательно — на жизнеспособность бизнеса.

Эффективный процесс ERM должен быть важным стратегическим инструментом для руководителей бизнеса. Понимание рисков, возникающих в процессе ERM, должно стать важным вкладом в стратегический план организации. По мере того, как руководство и совет директоров становятся более осведомленными о потенциальных рисках на горизонте, они могут использовать эту информацию для разработки стратегий, позволяющих быстро управлять рисками, которые могут возникнуть и подорвать их стратегический успех. Упреждающее размышление о рисках должно обеспечить конкурентное преимущество за счет снижения вероятности возникновения рисков, которые могут сорвать важные стратегические инициативы для бизнеса, и такое упреждающее мышление о рисках должно также повысить вероятность того, что организация лучше подготовлена к минимизации воздействия событие риска, если оно произойдет.

Упреждающее размышление о рисках должно обеспечить конкурентное преимущество за счет снижения вероятности возникновения рисков, которые могут сорвать важные стратегические инициативы для бизнеса, и такое упреждающее мышление о рисках должно также повысить вероятность того, что организация лучше подготовлена к минимизации воздействия событие риска, если оно произойдет.

Как показано на рисунке 3, процесс ERM должен информировать руководство о рисках на горизонте, которые могут повлиять на успех основных движущих сил бизнеса и новых стратегических инициатив.

Рисунок 3 — ERM должен информировать стратегию бизнеса

Элементы процесса ERM

Поскольку риски постоянно возникают и развиваются, важно понимать, что ERM — это непрерывный процесс. К сожалению, некоторые рассматривают ERM как проект, у которого есть начало и конец. Хотя для первоначального запуска процесса ERM могут потребоваться аспекты управления проектом, преимущества ERM реализуются только тогда, когда руководство думает об ERM как о процессе, который должен быть активным и живым, с постоянными обновлениями и улучшениями.

Схема на рисунке 4 иллюстрирует основные элементы процесса ERM. Прежде чем рассматривать детали, важно сосредоточить внимание на овале фигуры и стрелках, соединяющих отдельные компоненты, составляющие ERM. Круговой поток диаграммы по часовой стрелке усиливает постоянный характер ERM. Как только руководство начинает ERM, оно находится в постоянном движении, чтобы регулярно выявлять, оценивать, реагировать и отслеживать риски, связанные с основной бизнес-моделью организации.

Рисунок 4 — Элементы процесса ERM

ERM начинается с того, что повышает ценность предприятия

Поскольку ERM стремится предоставить информацию о рисках, влияющих на достижение организацией ее основных целей, важно применить стратегический подход к выявлению, оценке и управлению рисками на горизонте. Эффективная отправная точка процесса ERM начинается с понимания того, что в настоящее время является движущей силой для бизнеса, и что в стратегическом плане представляет собой новые движущие силы для бизнеса. Чтобы гарантировать, что процесс ERM помогает руководству следить за внутренними или внешними событиями, которые могут вызвать возможности риска или угрозы для бизнеса, стратегически интегрированный процесс ERM начинается с глубокого понимания того, что является наиболее важным для бизнеса в краткосрочной и краткосрочной перспективе. долгосрочный успех.

Чтобы гарантировать, что процесс ERM помогает руководству следить за внутренними или внешними событиями, которые могут вызвать возможности риска или угрозы для бизнеса, стратегически интегрированный процесс ERM начинается с глубокого понимания того, что является наиболее важным для бизнеса в краткосрочной и краткосрочной перспективе. долгосрочный успех.

Рассмотрим публичную компанию. Основная цель большинства публично торгуемых компаний — рост акционерной стоимости. В этом контексте ERM следует начать с рассмотрения того, что в настоящее время определяет акционерную стоимость бизнеса (например,g., каковы основные продукты предприятия, что дает предприятию конкурентное преимущество, каковы уникальные операции, которые позволяют предприятию предоставлять товары и услуги и т. д.). Эти ключевые факторы стоимости можно рассматривать как нынешние «жемчужины» организации. Помимо размышлений о жемчужинах компании, ERM также начинается с понимания планов организации по увеличению стоимости за счет новых стратегических инициатив, изложенных в стратегическом плане (например, запуск нового продукта, стремление к приобретению конкурента или расширение онлайн-предложений и т. д.). Наш аналитический документ «Интеграция ERM со стратегией» может оказаться полезным, поскольку он содержит три тематических исследования, демонстрирующих, как организации успешно интегрировали свои усилия по ERM со своими инициативами по созданию ценности.

д.). Наш аналитический документ «Интеграция ERM со стратегией» может оказаться полезным, поскольку он содержит три тематических исследования, демонстрирующих, как организации успешно интегрировали свои усилия по ERM со своими инициативами по созданию ценности.

Благодаря такому глубокому пониманию текущих и будущих факторов создания ценности для предприятия, руководство теперь может пройти через процесс ERM, сосредоточив внимание руководства на выявлении рисков, которые могут повлиять на дальнейший успех каждого из ключевых факторов создания ценности. .Как могут возникнуть риски, влияющие на «жемчужину короны», или как могут возникнуть риски, препятствующие успешному запуску новой стратегической инициативы? Использование этой стратегической линзы в качестве основы для выявления рисков помогает руководству сосредоточиться на рисках, которые являются наиболее важными для краткосрочной и долгосрочной жизнеспособности предприятия. Это показано на рисунке 5.

Рисунок 5 — Применение стратегической линзы для выявления рисков

В центре внимания все виды рисков

Иногда акцент на выявлении рисков для движущих сил основных ценностей и новых стратегических инициатив заставляет некоторых ошибочно заключать, что ERM сосредоточено только на «стратегических рисках» и не связано с операционными рисками, рисками соответствия или отчетности. Это не так. Скорее, при развертывании стратегической линзы в качестве точки фокуса для выявления рисков цель состоит в том, чтобы подумать о любом виде риска — стратегическом, операционном, комплаенс, отчетности или любом другом виде риска — который может повлиять на стратегический успех предприятия. . В результате, когда ERM сосредоточено на выявлении, оценке, управлении и мониторинге рисков для жизнеспособности предприятия, процесс ERM позиционируется как важный стратегический инструмент, объединяющий управление рисками и стратегическое лидерство.Это также помогает устранить «разрозненные шоры» руководства из процесса управления рисками, побуждая руководство индивидуально и коллективно думать о любых и всех типах рисков, которые могут повлиять на стратегический успех организации.

Это не так. Скорее, при развертывании стратегической линзы в качестве точки фокуса для выявления рисков цель состоит в том, чтобы подумать о любом виде риска — стратегическом, операционном, комплаенс, отчетности или любом другом виде риска — который может повлиять на стратегический успех предприятия. . В результате, когда ERM сосредоточено на выявлении, оценке, управлении и мониторинге рисков для жизнеспособности предприятия, процесс ERM позиционируется как важный стратегический инструмент, объединяющий управление рисками и стратегическое лидерство.Это также помогает устранить «разрозненные шоры» руководства из процесса управления рисками, побуждая руководство индивидуально и коллективно думать о любых и всех типах рисков, которые могут повлиять на стратегический успех организации.

Вывод процесса ERM

Целью процесса ERM является формирование понимания основных рисков, которые, по общему мнению руководства, являются наиболее серьезными в настоящее время рисками для стратегического успеха предприятия. Большинство организаций ставят в приоритет то, что руководство считает 10 (или около того) основными рисками для предприятия (см. Наш аналитический документ, Обзор практик оценки рисков, в котором освещается ряд различных подходов, применяемых организациями для определения приоритетности своих наиболее важных рисков на горизонте). .Как правило, при представлении 10 основных рисков совету директоров основное внимание уделяется ключевым темам рисков, а более подробные детали отслеживаются руководством. Например, ключевой темой риска для бизнеса может быть привлечение и удержание ключевых сотрудников. Этот вопрос риска может обсуждаться советом директоров на высоком уровне, в то время как руководство сосредотачивается на уникальных проблемах привлечения и удержания талантов в конкретных областях организации (например, ИТ, продажи, операции и т. Д.).

Большинство организаций ставят в приоритет то, что руководство считает 10 (или около того) основными рисками для предприятия (см. Наш аналитический документ, Обзор практик оценки рисков, в котором освещается ряд различных подходов, применяемых организациями для определения приоритетности своих наиболее важных рисков на горизонте). .Как правило, при представлении 10 основных рисков совету директоров основное внимание уделяется ключевым темам рисков, а более подробные детали отслеживаются руководством. Например, ключевой темой риска для бизнеса может быть привлечение и удержание ключевых сотрудников. Этот вопрос риска может обсуждаться советом директоров на высоком уровне, в то время как руководство сосредотачивается на уникальных проблемах привлечения и удержания талантов в конкретных областях организации (например, ИТ, продажи, операции и т. Д.).

Зная о наиболее значительных рисках на горизонте для предприятия, руководство затем пытается оценить, является ли текущий способ управления этими рисками достаточным и эффективным. В некоторых случаях руководство может решить, что они и совет директоров готовы принять риск, в то время как в отношении других рисков они стремятся отреагировать таким образом, чтобы уменьшить или избежать потенциальной подверженности риску. Обдумывая меры реагирования на риски, важно учитывать как меры реагирования для предотвращения возникновения риска, так и меры реагирования для сведения к минимуму воздействия в случае возникновения события риска. Эффективный инструмент, помогающий сформировать представление о реакции на риск, известен как «Анализ галстука-бабочки», который проиллюстрирован на Рисунке 6.Левая часть «узла» (который представляет собой рисковое событие) помогает руководству подумать о действиях, которые руководство может предпринять для снижения вероятности возникновения риска. Правая сторона «узла» помогает руководству подумать о действиях, которые можно было бы предпринять для снижения воздействия рискового события, если его нельзя предотвратить (см. Нашу статью «Анализ галстука-бабочки: многоцелевой инструмент ERM»).

В некоторых случаях руководство может решить, что они и совет директоров готовы принять риск, в то время как в отношении других рисков они стремятся отреагировать таким образом, чтобы уменьшить или избежать потенциальной подверженности риску. Обдумывая меры реагирования на риски, важно учитывать как меры реагирования для предотвращения возникновения риска, так и меры реагирования для сведения к минимуму воздействия в случае возникновения события риска. Эффективный инструмент, помогающий сформировать представление о реакции на риск, известен как «Анализ галстука-бабочки», который проиллюстрирован на Рисунке 6.Левая часть «узла» (который представляет собой рисковое событие) помогает руководству подумать о действиях, которые руководство может предпринять для снижения вероятности возникновения риска. Правая сторона «узла» помогает руководству подумать о действиях, которые можно было бы предпринять для снижения воздействия рискового события, если его нельзя предотвратить (см. Нашу статью «Анализ галстука-бабочки: многоцелевой инструмент ERM»).

Рисунок 6 — Инструмент «галстук-бабочка» для разработки мер реагирования на риски

Мониторинг основных рисков и информирование о них с помощью ключевых индикаторов риска (KRI)

Хотя основным результатом процесса ERM является установление приоритетов для наиболее важных рисков организации и то, как организация управляет этими рисками, процесс ERM также подчеркивает важность пристального наблюдения за этими рисками посредством использования ключевых индикаторов риска ( КРИС).Организации все чаще совершенствуют свои системы управленческих панелей за счет включения ключевых индикаторов риска (KRI), связанных с каждым из основных рисков организации, выявленных в процессе ERM. Эти показатели KRI помогают руководству и совету директоров отслеживать тенденции рисков с течением времени. Ознакомьтесь с нашим аналитическим документом «Разработка ключевых индикаторов риска для улучшения управления рисками предприятия», выпущенным в партнерстве с COSO и посвященным методам разработки эффективных KRI.

Руководство ERM

Учитывая, что цель ERM состоит в том, чтобы создать нисходящий, корпоративный взгляд на риски для организации, ответственность за настройку и лидерство в ERM лежит на исполнительном руководстве и совете директоров.Это те, кто имеет корпоративный взгляд на организацию и считается, что они в конечном итоге несут ответственность за понимание, управление и мониторинг наиболее значительных рисков, влияющих на предприятие.

Высшее руководство несет ответственность за разработку и внедрение процесса управления рисками предприятия в организации. Именно они определяют, какой процесс должен быть на месте и как он должен функционировать, и им поручено поддерживать этот процесс в активном и активном состоянии.Роль совета директоров заключается в обеспечении надзора за рисками посредством (1) понимания и утверждения процесса ERM руководства и (2) надзора за рисками, выявленными процессом ERM, для обеспечения того, чтобы действия руководства соответствовали аппетиту заинтересованных сторон к принятию рисков. (Ознакомьтесь с нашим аналитическим документом «Усиление корпоративного управления рисками для достижения стратегических преимуществ», выпущенным в партнерстве с COSO, в котором основное внимание уделяется областям, в которых совет директоров и руководство могут работать вместе, чтобы улучшить обязанности совета по надзору за рисками и, в конечном итоге, повысить стратегическую ценность организации) .

(Ознакомьтесь с нашим аналитическим документом «Усиление корпоративного управления рисками для достижения стратегических преимуществ», выпущенным в партнерстве с COSO, в котором основное внимание уделяется областям, в которых совет директоров и руководство могут работать вместе, чтобы улучшить обязанности совета по надзору за рисками и, в конечном итоге, повысить стратегическую ценность организации) .

Заключение

Учитывая скорость изменений в глобальной деловой среде, объем и сложность рисков, влияющих на предприятие, быстро растут. В то же время растут ожидания относительно более эффективного надзора за рисками со стороны совета директоров и высшего руководства. Вместе они предполагают, что организациям, возможно, потребуется серьезно взглянуть на то, способен ли используемый подход к управлению рисками упреждающе или реактивно управлять рисками, влияющими на их общий стратегический успех.Управление рисками предприятия (ERM) становится широко распространенной бизнес-парадигмой для более эффективного надзора за рисками.

Хотите узнать больше об ERM?

По мере того, как бизнес-лидеры осознают цели ERM и стремятся улучшить свои процессы управления рисками для достижения этих целей, они часто ищут дополнительную информацию о тактических подходах для эффективного и экономичного решения. Инициатива ERM в Poole College of Management при Университете штата Северная Каролина может быть полезным ресурсом благодаря статьям, аналитическим документам и другим ресурсам, заархивированным на его веб-сайте или через предложения ERM Roundtable и Executive Education.Каждый год мы опрашиваем организации о текущем состоянии их практик, связанных с ERM. Ознакомьтесь с нашим последним отчетом «Отчет о состоянии рисков: обзор корпоративных практик управления рисками».

8 способов управления рисками предприятия отличается (… и лучше) от традиционного управления рисками

Обновлено 24 сентября 2019 г.

Вскоре после создания этого блога осенью 2016 года я опубликовал сообщение, в котором описывались различия между традиционным управлением рисками и управлением рисками предприятия (ERM). С тех пор он стал одним из самых популярных постов здесь и хорошей отправной точкой для тех, кто только изучает ERM.

С тех пор он стал одним из самых популярных постов здесь и хорошей отправной точкой для тех, кто только изучает ERM.

Многое изменилось с тех пор, как эта статья была впервые опубликована, в том числе мой взгляд на то, как ERM можно использовать в качестве конкурентного преимущества, поэтому я подумал, что было бы неплохо предоставить обновление. Хотя большинство перечисленных ниже различий остались прежними, к ним было добавлено больше информации. Но в список были внесены некоторые изменения, так что дайте мне знать, если вы заметите их!