Срок включения в реестр требований кредиторов

Процедура банкротства вашего должника, будь то организация или физическое лицо, это последний шанс вернуть долги. Многие наивно думают, что наличие судебного решения о присуждении долга и исполнительного листа, это все что необходимо для возврата своих денег. А дальше все зависит от судебных приставов. В большинстве случаев это так.

Однако, все меняется в ситуации, когда должник входит в процедуру банкротства, поскольку начинают действовать свои, совершенно особенные правила, которые содержатся в Федеральном законе «О несостоятельности (банкротстве)». Вкратце эти правила звучат так:

— сам по себе исполнительный лист Вам не поможет вернуть долг;

— возврат денег осуществляется только при активном участии кредитора (то есть Вас) в процедуре банкротства;

— начать надо с включения

своих требований к должнику (суммы

долга) в реестр требований кредиторов.

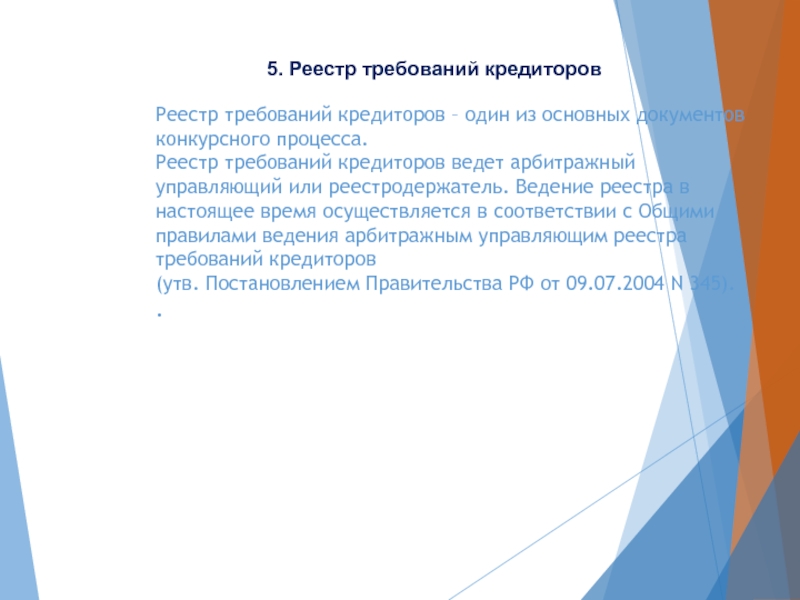

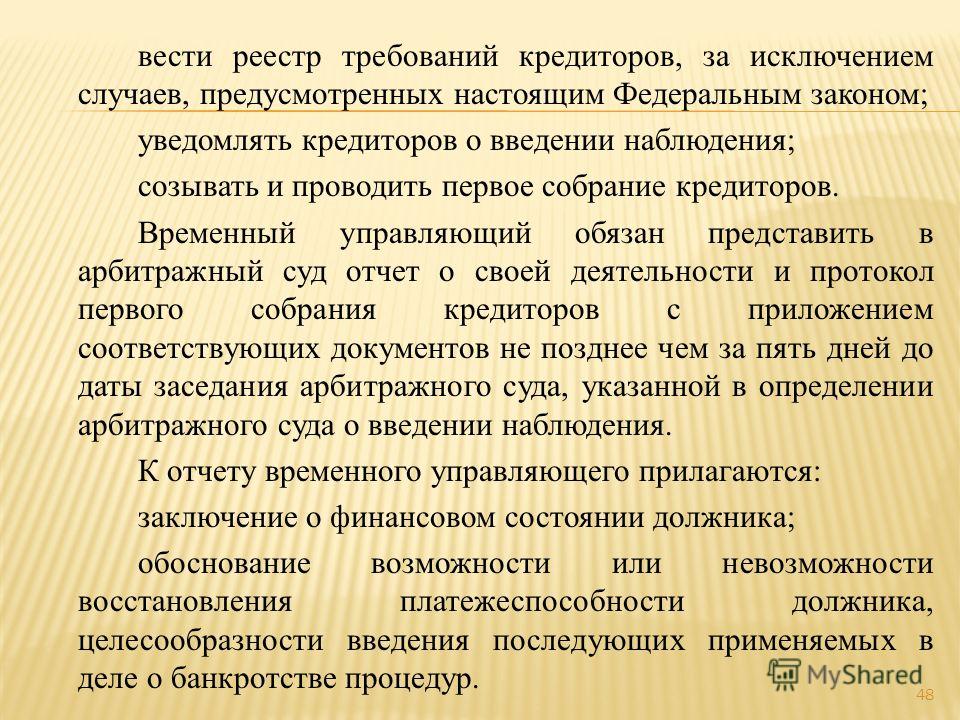

Это специальный документ, который формируется арбитражным судом и арбитражным управляющим, назначенным вести процедуру банкротства. В реестр попадают не все долги, а только те суммы, в отношении которых кредиторы направили заявление о включении в реестр в арбитражный суд, ведущий дело о банкротстве. При этом включение сумм в реестр происходит только по тем заявлениям, которые поступили в суд с соблюдением сроков закон о банкротстве.

Срок на подачу заявления о включении в реестр банкрота

В зависимости от процедуры, назначаемой арбитражным судом, законом «О банкротстве» предусмотрено два срока на подачу заявления.

Если же должник признается

судом банкротом, то в отношении него

вводится процедура конкурсное

производство. Срок включения в реестр

кредиторов в этом случае чуть больше и

составляет в соответствии с абзацем 3

пункта 1 статьи 142 Закона. В отличие от

процедуры наблюдения, в которой можно

подать заявление о включении в реестр

даже после пропуска 30 календарных дней,

в конкурсном производстве подача

заявления с пропуском срока, означает

закрытие реестра требований кредиторов

и «вынесение» суммы долга «за реестр».

Это, в свою очередь значит для Вас

практически нулевую вероятность возврата

денег. Узнайте в этой заметке, что

делать если вы пропустили срок на

включение в реестр?

Срок включения в реестр

кредиторов в этом случае чуть больше и

составляет в соответствии с абзацем 3

пункта 1 статьи 142 Закона. В отличие от

процедуры наблюдения, в которой можно

подать заявление о включении в реестр

даже после пропуска 30 календарных дней,

в конкурсном производстве подача

заявления с пропуском срока, означает

закрытие реестра требований кредиторов

и «вынесение» суммы долга «за реестр».

Это, в свою очередь значит для Вас

практически нулевую вероятность возврата

денег. Узнайте в этой заметке, что

делать если вы пропустили срок на

включение в реестр?

Дата, с которой отсчитывается срок на включение в реестр кредиторов.

При

подаче заявления в арбитражный суд,

чтобы уложиться в сроки включения в

реестр требований кредиторов (о которых

мы упомянули выше) необходимо учитывать

дату начала этого срока. Согласно Закону

о банкротстве, такой датой является

дата опубликования

сообщения о введении наблюдения или

дата опубликования сведений о признании

должника банкротом и об открытии

конкурсного производства соответственно.

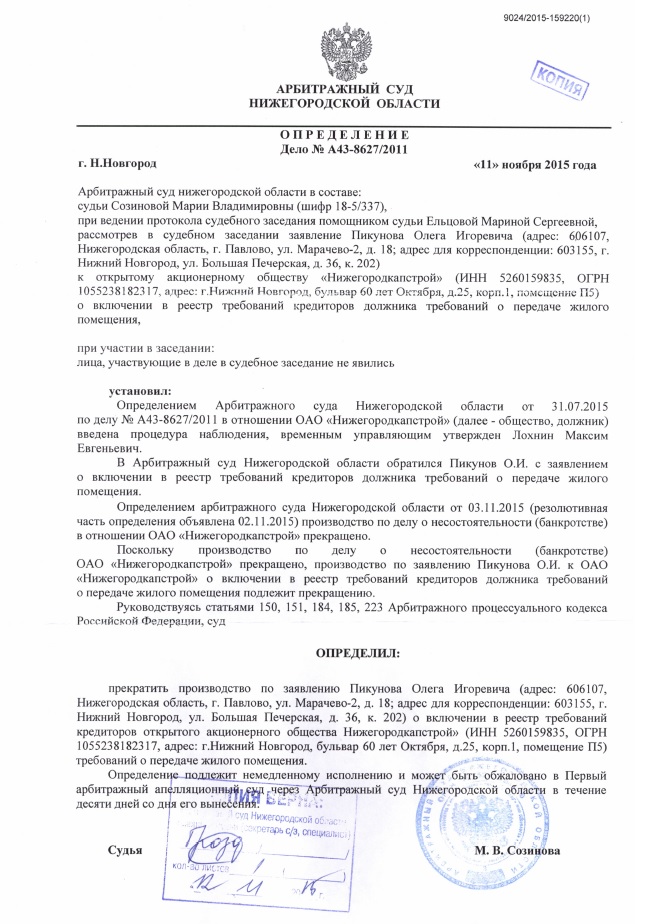

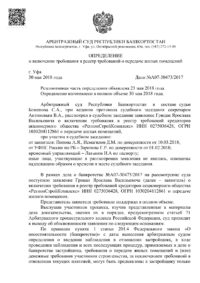

По итогам рассмотрения заявления о включении в реестр требований арбитражный суд выносит определение, которым удовлетворяет заявление кредитора или отказывает во включении в реестр. Обжаловать определение можно в течение десяти дней с момента его вынесения, согласно ч. 3 ст. 223 Арбитражного процессуального кодекса Российской Федерации.

А отслеживать судьбу вашего заявления и ход ведения дела о банкротстве можно на сайте Арбитражного суда (в поиске ввести номер дела или название организации-банкрота) или на специальном ресурсе – Единый федеральный реестр сведений о банкротстве (ввести наименование или ИНН должника)

Двухмесячный срок предъявления требований кредиторами в процедуре реструктуризации долгов

Для целей включения в реестр требований кредиторов и участия в первом собрании кредиторов законодательством о банкротстве установлен двухмесячный срок предъявления требований конкурсными кредиторами, в том числе кредиторами, требования которых обеспечены залогом имущества должника, и уполномоченным орган. Этот срок исчисляется со дня опубликования сообщения о признании обоснованным заявления о признании должника банкротом в порядке, установленном статьей 213.7 Закона о банкротстве.

Этот срок исчисляется со дня опубликования сообщения о признании обоснованным заявления о признании должника банкротом в порядке, установленном статьей 213.7 Закона о банкротстве.

В случае если указанный двухмесячный срок предъявления требований кредиторами пропущен по уважительной причине, он может быть восстановлен судом на основании ходатайства кредитора (пункт 2 статьи 213.8 Закона о банкротстве). Восстановление пропущенного срока на предъявление требования к должнику в целях участия в первом собрании кредиторов возможно только до дня проведения первого собрания кредиторов (пункт 5 статьи 213.12 Закона о банкротстве). Вопрос о восстановлении срока разрешается судом в судебном заседании одновременно с рассмотрением вопроса об обоснованности предъявленного требования. Отказ в восстановлении срока может быть обжалован по правилам пункта 3 статьи 61 Закона о банкротстве.

Однако предъявление кредитором требования с пропуском данного срока или отказ в его восстановлении не являются основаниями для нерассмотрения судом этого требования.

Указанное последствие отличается от последствий пропуска срока предъявления требований кредиторами к должнику юридическому лицу. В процедурах банкротства юридических лиц, для целей участия в первом собрании кредиторов кредиторы вправе предъявить свои требования к должнику в течение тридцати календарных дней с даты опубликования сообщения о введении наблюдения (пункт 1 статьи 71 Закона о банкротстве). Требования же кредиторов, предъявленные по истечении тридцати календарных дней, подлежат рассмотрению арбитражным судом уже после введения процедуры, следующей за процедурой наблюдения (пункт 7 статьи 71 Закона о банкротстве).

Адвокат по банкротству, кандидат юридических наук Евгений Григорьев www.advokat-msk.ru (495) 543-43-79

Актуальная информация — Департамент строительства и архитектуры

Каким законом регулируется процедура банкротства застройщика?

Параграф VII Федерального закона от 26.10.2002 г. №127-ФЗ «О несостоятельности (банкротстве)»

Где получить информацию о банкротстве застройщика?

На сайте Департамента строительства и архитектуры Администрации Владимирской области. У конкурсного управляющего, направив запрос по почте адресу: 600005, г. Владимир, а/я 18, либо направив запрос на электронную почту: [email protected]/

Как узнать, что введена процедура конкурсного производства?

Сообщение о признании застройщика банкротом и об открытии конкурсного производства подлежит размещению в газете «КоммерсантЪ» и на сайте Единого федерального реестра сведений о банкротстве. Найти публикацию вы сможете, указав наименование застройщика в поисковой строке.

Что делать с объектом, если строительство не завершено?

Конкурсный управляющий в отдельных случаях созывает собрание участников строительства и (или) участников долевого строительства. Например, это необходимо, если у застройщика есть объекты незавершенного строительства и Фонд принял решение о нецелесообразности финансирования завершения строительства в соответствии с Федеральным законом от 29.07.2017 N 218-ФЗ.

На собрании участников строительства выносится вопрос об обращении в арбитражный суд с ходатайством о погашении требований участников строительства путем передачи (п. 1 ст. 201.10, п. 1.1 ст. 201.11 Закона о банкротстве).

Условия, которые необходимо одновременно соблюсти, перечислены в п. 3 ст. 201.10 Закона о банкротстве (например, объект незавершенного строительства должен принадлежать застройщику на праве собственности). При этом в следующих случаях участникам строительства может потребоваться внести денежные средства (пп. 1 — 3 п. 3 ст. 201.10 Закона о банкротстве):

1 — 3 п. 3 ст. 201.10 Закона о банкротстве):

- стоимость прав застройщика превышает более чем на 5% совокупный размер требований участников строительства и за одобрение передачи права не отдано 3/4 голосов кредиторов четвертой очереди без учета юр.лиц — участников строительства;

- оставшегося у должника имущества будет недостаточно для погашения текущих платежей, связанных с судебными расходами по банкротству, выплаты вознаграждения арбитражному управляющему, оплаты деятельности лиц, привлеченных управляющим для исполнения возложенных на него обязанностей, требований кредиторов первой и второй очереди;

- права застройщика и земельный участок находятся в залоге у кредиторов – не участников строительства, и они не дали согласия на передачу прав застройщика.

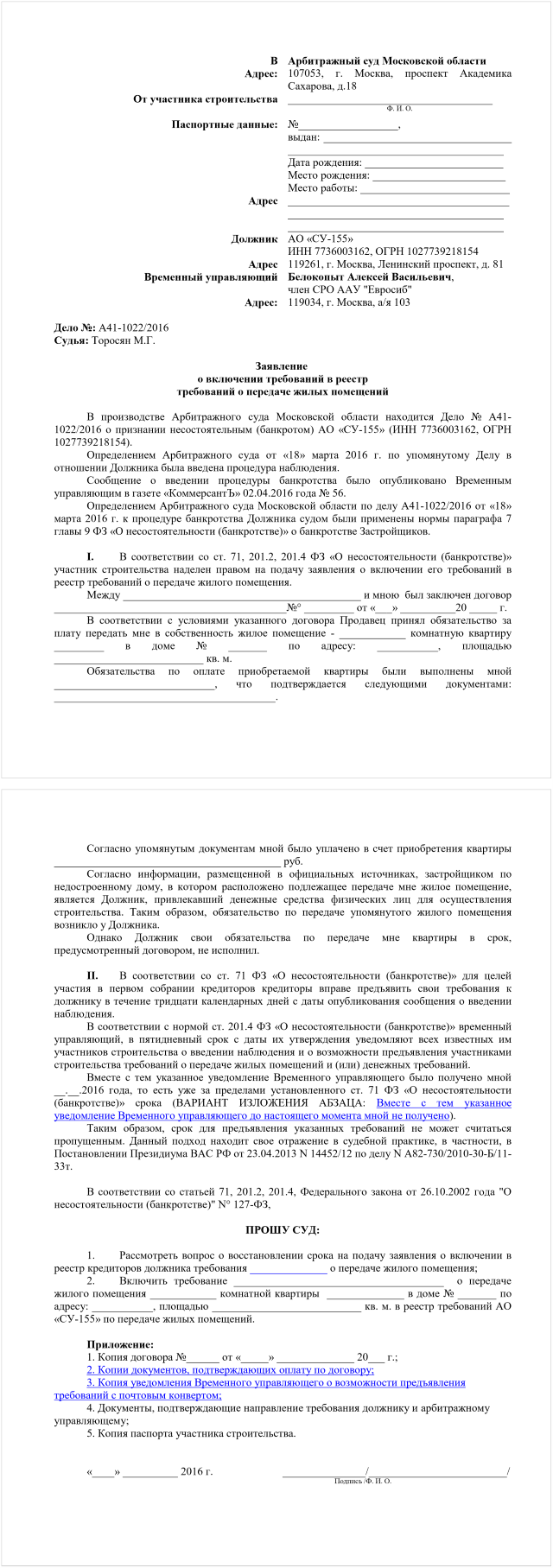

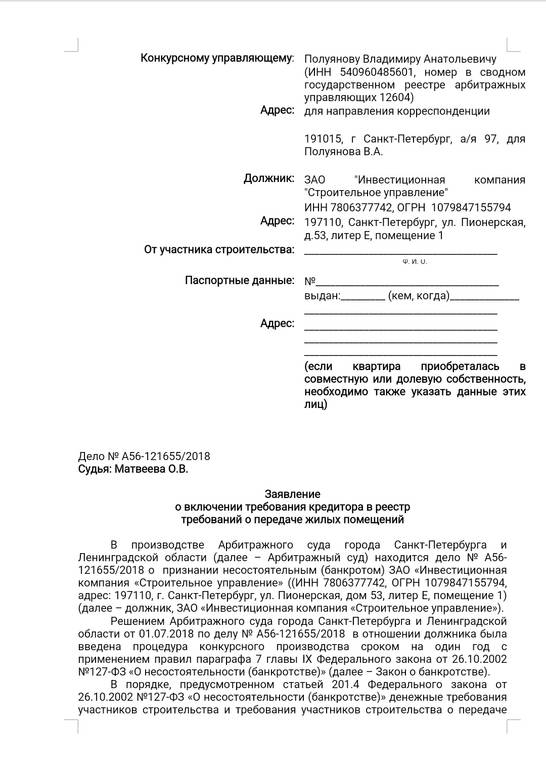

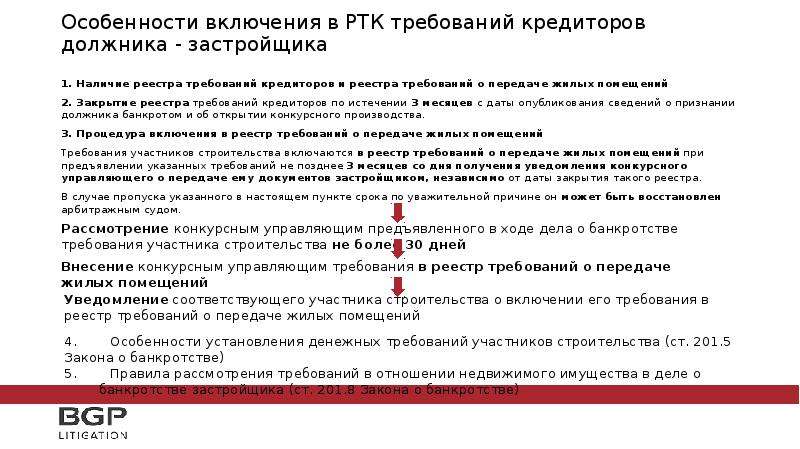

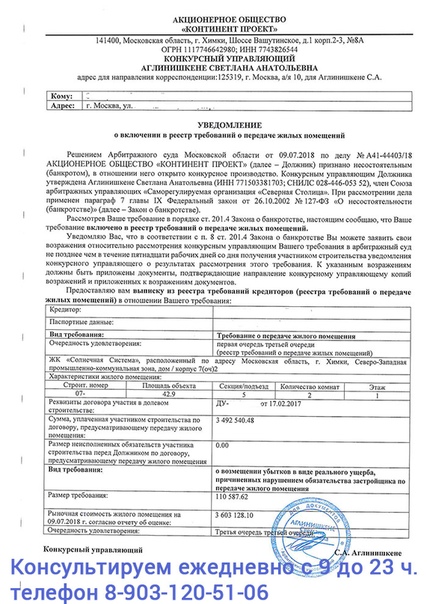

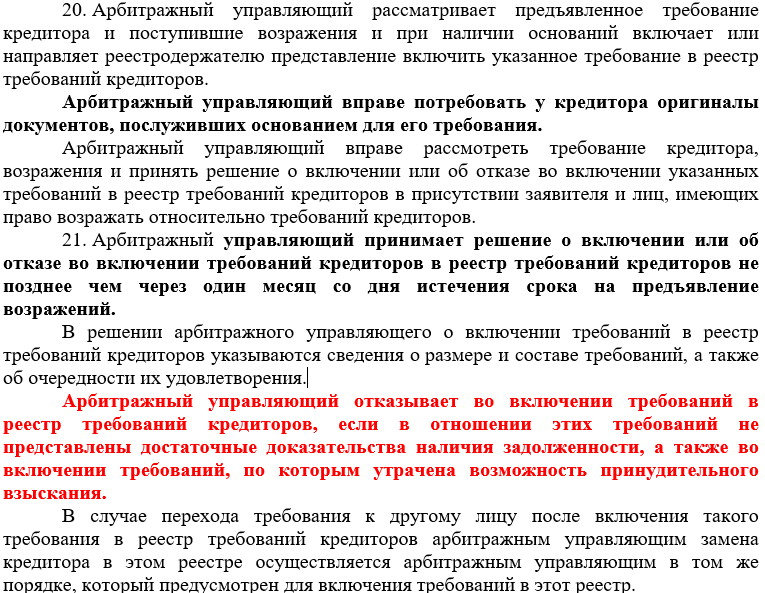

Какие сроки подачи заявления о включении в реестр передачи жилых помещений?

Реестр требований кредиторов подлежит закрытию по истечении трех месяцев с даты опубликования сведений о признании должника банкротом и об открытии конкурсного производства. Требования участников строительства включаются в реестр требований участников строительства при предъявлении указанных требований не позднее двух месяцев со дня получения уведомления конкурсного управляющего, предусмотренного пунктом 2 настоящей статьи, независимо от даты закрытия такого реестра. Указанное уведомление конкурсного управляющего считается полученным по истечении одного месяца со дня его опубликования в порядке, установленном статьей 28 настоящего Федерального закона. В случае пропуска указанного в настоящем пункте срока по уважительной причине он может быть восстановлен арбитражным судом.

Требования участников строительства включаются в реестр требований участников строительства при предъявлении указанных требований не позднее двух месяцев со дня получения уведомления конкурсного управляющего, предусмотренного пунктом 2 настоящей статьи, независимо от даты закрытия такого реестра. Указанное уведомление конкурсного управляющего считается полученным по истечении одного месяца со дня его опубликования в порядке, установленном статьей 28 настоящего Федерального закона. В случае пропуска указанного в настоящем пункте срока по уважительной причине он может быть восстановлен арбитражным судом.

Какие документы необходимо подать и кому для включения в реестр?

Необходимо предоставить оригиналы и заверенные копии:

- паспорта

- договора участия в долевом строительстве

- документов об оплате: платежных поручений, приходных кассовых ордеров, иных документов. Если квартира приобреталась в кредит и квартиру оплачивал банк, необходимо предоставить именно документ о перечислении денег банком застройщику (а не документы о возврате кредита дольщиком банку)

- договоры уступки прав требований (при наличии).

В случае, если заявление подает лицо, которое приобрело право требования, то необходимо предоставить документ об оплате первоначального договора застройщику, а также документы об оплате договора уступки прав требований

В случае, если заявление подает лицо, которое приобрело право требования, то необходимо предоставить документ об оплате первоначального договора застройщику, а также документы об оплате договора уступки прав требований - иные документы, имеющие значение для решения вопроса о включении в реестр (судебные решения, соглашения о расторжении договоров и др.)

- нотариальная доверенность с полномочием на представление интересов в деле о банкротстве (если заявление подает / подписывает представитель дольщика)

Каким образом подаются документы конкурсному управляющему?

Заявление вместе с прилагаемыми документами направляются по адресу: 600005, г. Владимир, а/я 18.

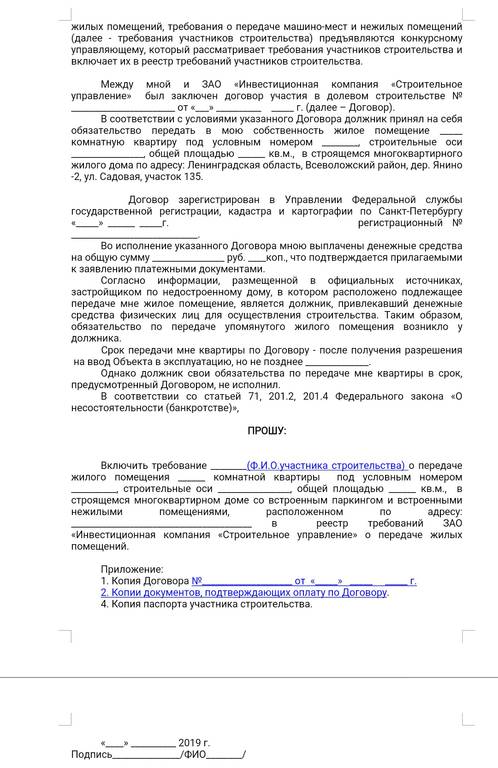

В какой реестр включить свои требования — в реестр денежных требований или в реестр по передаче жилого помещения при банкротстве застройщика?

Денежные требования участников строительства и требования участников строительства о передаче жилых помещений, требования о передаче машино-мест и нежилых помещений предъявляются конкурсному управляющему.

Конкурсный управляющий рассматривает требования участников строительства и включает их в реестр требований участников строительства, который является частью реестра требований кредиторов

Введение процедуры банкротства предоставляет право дольщику в одностороннем порядке отказаться от договора. В таком случае, удовлетворение денежного требования кредитора осуществляется в соответствии с очередностью, установленной федеральным законом «О несостоятельности (банкротстве)», в случае поступления денежных средств в конкурсную массу должника.

Да, вы можете не дожидаться достройки объекта недвижимости, но хотим обратить Ваше внимание на то, что:

В рамках процедуры банкротства требования о взыскании уплаченных денежных средств, в том числе и компенсаций, неустойки будут включены в реестр требований кредиторов в соответствии с очередностью, закрепленной в статье 201.9 ФЗ «О несостоятельности (банкротстве), а право требовать жилое помещение у вас будет отсутствовать.

Существует вероятность, что денежных средств застройщика будет недостаточно для выплат кредиторам данной очереди.

Что делать, если срок подачи заявления о включении в реестр застройщика — банкрота пропущен?

В случае пропуска указанного срока по уважительной причине он может быть восстановлен арбитражным судом по ходатайству заявителя.

Какова очередность погашения требований кредиторов в деле о банкротстве?

В соответствии с п.1 ст. 201.9 Федерального закона от 26.10.2002 г. №127-ФЗ «О несостоятельности (банкротстве)»

В ходе конкурсного производства, применяемого в деле о банкротстве застройщика, требования кредиторов, за исключением требований кредиторов по текущим платежам, удовлетворяются в следующей очередности:

1) в первую очередь производятся расчеты по требованиям граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, путем капитализации соответствующих повременных платежей, компенсации сверх возмещения вреда;

2) во вторую очередь производятся расчеты по выплате выходных пособий и оплате труда лиц, работающих или работавших по трудовому договору, и по выплате вознаграждений авторам результатов интеллектуальной деятельности;

3) в третью очередь производятся расчеты в следующем порядке:

в первую очередь — по денежным требованиям граждан — участников строительства, за исключением требований, указанных в абзаце четвертом настоящего подпункта;

во вторую очередь — по требованиям Фонда, которые перешли к нему в результате осуществления выплат гражданам — участникам строительства в соответствии со статьей 13 Федерального закона от 29 июля 2017 года N 218-ФЗ «О публично-правовой компании по защите прав граждан — участников долевого строительства при несостоятельности (банкротстве) застройщиков и о внесении изменений в отдельные законодательные акты Российской Федерации»;

в третью очередь — по денежным требованиям граждан — участников строительства по возмещению убытков, установленных в соответствии с пунктом 2 статьи 201. 5 настоящего Федерального закона;

5 настоящего Федерального закона;

4) в четвертую очередь производятся расчеты с другими кредиторами.

Возможно ли получить неустойку после введения процедуры банкротства?

Денежные требования о взыскании предусмотренной договором или законом неустойки подлежат рассмотрению в рамках дела о банкротстве и удовлетворяется в соответствии с очередностью, установленной Законом о банкротстве (статья 201.9), в случае поступления денежных средств в конкурсную массу должника. Сроки завершения строительства уже нарушены застройщиком (если застройщик признан банкротом) и данные требования уже могут предъявляться в Арбитражный суд в рамках дела о банкротстве.

Также обратить внимание следует на следующее. В случае, если защита прав и интересов граждан-дольщиков будет осуществлена посредством механизма достройки (возмездная передача имущества и обязательств застройщика в соответствии со ст. 201.15-1 Закона о банкротстве), к новому застройщику не могут быть предъявлены иные требования, кроме требований участников строительства, включённых в реестр требований о передаче жилых помещений (п. 5 ст. 201.15-2 Закона о банкротстве).

5 ст. 201.15-2 Закона о банкротстве).

Включение в реестр кредиторов при банкротстве

Реестр требований кредиторов – это сводный перечень данных о кредиторах, размерах долгов перед каждым из них, очередности погашения каждого требования и основаниях их появления.

Правила внесения информации в реестр требований

Правила внесения информации в реестр четко описаны в законодательстве о банкротстве.

При наличии у банкротящегося должника перед вами задолженности сначала рекомендуем установить вид задолженности. Существует текущие (не подлежащими внесению в реестр) или реестровые (включенные в реестр) долги.

Не секрет, что погашение долгов перед реестровыми кредиторами полностью происходит крайне редко. Выплаты по текущим платежам случаются значительно чаще.

Функции по внесению данных в реестр осуществляет арбитражный управляющий или специально привлеченный реестродержатель. Как правило, требования попадают в реестр при наличии вступивших в силу актов суда, так как эти документы подтверждают их состав и размер.

Какие требования можно вносить в реестр кредиторов?

Какие же требования можно вносить в реестр? Все зависит от этапа, на котором находится банкротное дело.

При наблюдении в реестр вносятся денежные требования из обязательств, возникших до того, как суд принял заявления о признании должника банкротом.

Если долги появились из обязательств после принятия заявления, они являются текущими и в реестр кредиторов не записываются.

Требования по неденежным обязательствам (к примеру, требование о передачи вещи в собственность) рассматриваются судом отдельно от банкротного дела по общим правилам.

На этапе конкурсного производства в реестр могут попасть не только денежные (исключение – текущие требования), но и неденежные требования. Для последних нужна денежная оценка.

Срок включения в реестр требований кредиторов

В законе строго определен срок для подачи требования о включении долга в реестр. Он равен 30 дням с момента публикации сообщения о введении наблюдения.

Он равен 30 дням с момента публикации сообщения о введении наблюдения.

Такие сообщения публикуются в специальном издании: в газете «Коммерсантъ».

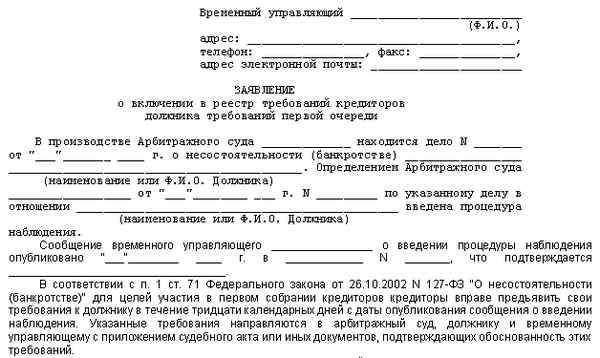

Как происходит подача заявления

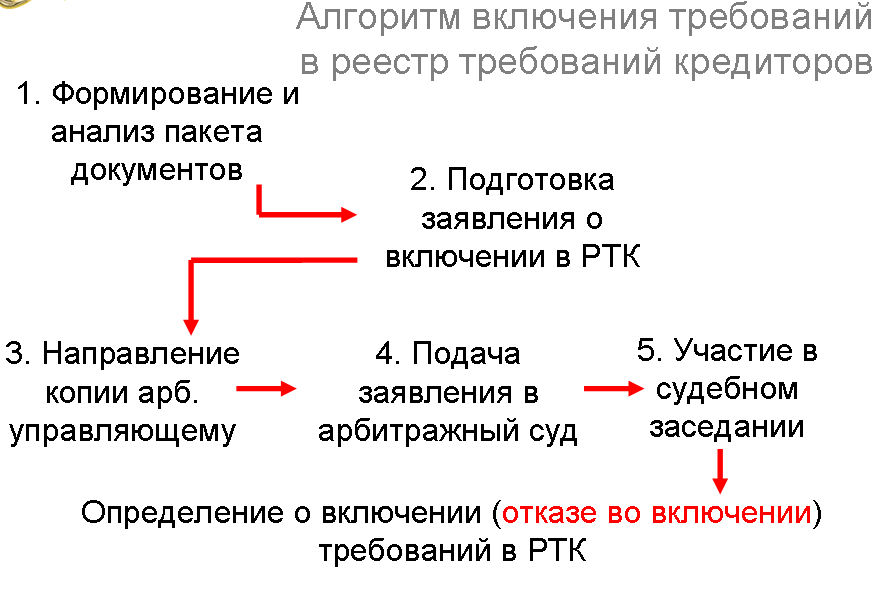

Технически подача требования сводится к подготовке и направлению соответствующего заявления в арбитражный суд, а также должнику и временному управляющему.

В сообщении о введении наблюдения можно найти всю необходимую для этого информацию: в какой суд направлять заявление, когда ввели наблюдения (то есть с какой даты отсчитывать 30 дней), а также ФИО и адрес временного управляющего.

Если вы уложились в 30-дневный срок, вы сможете участвовать в первом собрании кредиторов, на котором выбирают процедуры банкротства, создают комитет кредиторов, определяют кандидатуры арбитражного управляющего и решают иные значимые вопросы.

Обратите внимание: если срок пропущен, восстановить его нельзя, но можно использовать еще одну возможность для заявления своих требований.

Более подробно про подачу заявления читайте в статье

Что делать, если пропустил срок подачи заявления о включении требований в реестр кредиторов?

Если кредитор все же пропустил 30-дневный срок, он может все же заявить свои требования с учетом следующих особенностей.

Поданные с нарушением срока требования будут рассмотрены в рамках следующей стадии банкротства.

Главная задача при таких условиях — успеть подать заявление в течение двух месяцев после открытия конкурсного производства.

После истечения этого срока реестр закрывается.

Не попавшие в реестр требования приобретают статус зареестровых и удовлетворяются по остаточному принципу: только если у должника останется хоть какое-нибудь имущество после погашения реестровых долгов.

Очередность оплаты реестровых требований

Существуют три очередности.

Самыми первыми погашаются реестровые долги перед физ. лицами, компенсирующие причиненный жизни или здоровью вред, компенсации морального вреда.

лицами, компенсирующие причиненный жизни или здоровью вред, компенсации морального вреда.

Во вторую очередь производятся выплаты в рамках трудовых правоотношений и выплата авторских вознаграждений.

Все остальные кредиторы получают возмещение в рамках третьей, последней очереди.

Очевидно, что вероятность получить какое то возмещения после трех очередей должников ничтожно мала. Поэтому очень важно не пропустить срок включения в реестр кредиторов.

Юридическая помощь

Адвокатское бюро «Правовая гарантиЯ» специализируется на банкротстве и взыскании долгов.

Мы поможем своевременно включить Ваши требования — как кредитора — в реестр, проследить за соблюдением сроков, составить необходимые документы.

Кроме того, мы поможем взыскать долги в Вашу пользу — всеми доступными легитимными средствами.

Наши услуги:

Банкротство граждан и предпринимателей

Взыскание долгов в суде / Коллекторские услуги

Вы — кредитор и хотите, чтобы Ваши требования были включены в реестр?

Мы поможем Вам с взысканием Вашего долга и дадим развернутую консультацию по перспективам включения Ваших требований в реестр.

Как включиться в реестр кредиторов, если должник банкрот?

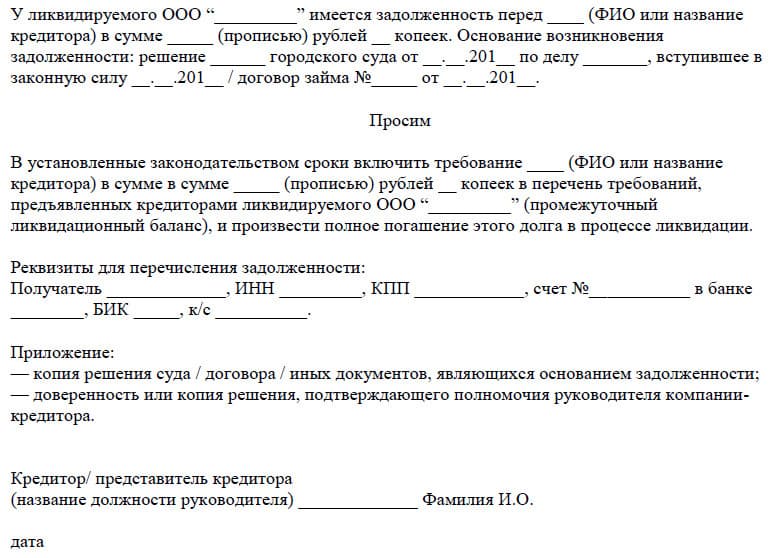

Внимание, эта статья описывает общий порядок включения в реестр по организациям. Этот порядок не учитывает нюансы банкротства страховых компаний и банков, застройщиков, должников — физлиц. По таким должникам мы постараемся подготовить отдельные инструкции.

Чем чревато для кредитора банкротство должника?Банкротство должника означает, что у него не хватает имущества и денег, чтобы рассчитаться полностью со всеми, кому он должен (кредиторами). В процессе банкротства это имущество делится между кредиторами в определенной очередности. Это занимает несколько месяцев или даже лет. Все долги, которые не погасились в ходе банкротства, списываются. Иногда бывает, что долги не погашаются вообще, т.к. у должника вообще ничего нет.

Сам должник или кто-то из его кредиторов подает иск в арбитражный суд. Суд принимает решение о введении одной из процедур банкротства, а также назначает арбитражного управляющего, который отвечает за расчеты со всеми кредиторами. Чаще всего вводится наблюдение, а потом конкурсное производство, или просто сразу конкурсное производство. После введения этих процедур погашение долгов возможно только в рамках банкротства. Судебные приставы приостанавливают взыскание денег по большинству исполнительных листов (при наблюдении) или оканчивают исполнительное производство и передают листы конкурсному управляющему (при конкурсном производстве)

Суд принимает решение о введении одной из процедур банкротства, а также назначает арбитражного управляющего, который отвечает за расчеты со всеми кредиторами. Чаще всего вводится наблюдение, а потом конкурсное производство, или просто сразу конкурсное производство. После введения этих процедур погашение долгов возможно только в рамках банкротства. Судебные приставы приостанавливают взыскание денег по большинству исполнительных листов (при наблюдении) или оканчивают исполнительное производство и передают листы конкурсному управляющему (при конкурсном производстве)

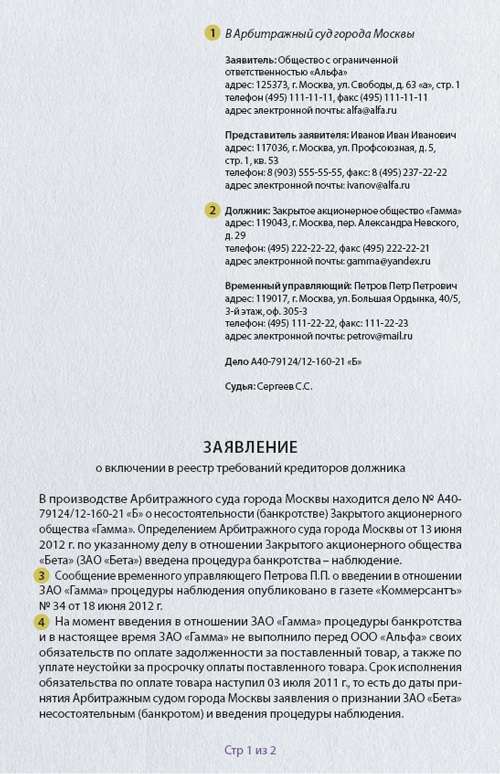

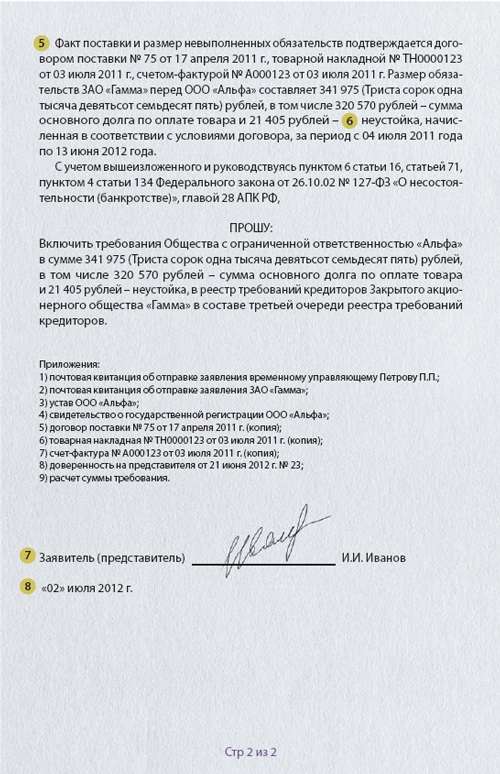

Ваша основная задача — вовремя включиться в реестр требований кредиторов должника. Для этого нужно составить заявление на включение в реестр и подать его в арбитражный суд в рамках банкротного дела. Сроки подачи — 30 календарных дней (в ходе наблюдения) или 2 месяца (в ходе конкурсного производства) с даты публикации в газете Коммерсантъ.

Что будет, если пропустить эти сроки?При наблюдении это не так критично: при пропуске 30-дневного срока вы не сможете участвовать в первом собрании кредиторов, и ваше заявление будет рассматриваться позже — после введения следующей процедуры. В этом случае вы все равно попадете в реестр кредиторов и сможете претендовать на выплаты. 2-месячный срок при конкурсном производстве пропускать не стоит: в этом случае вас включат за реестр. То есть вы сможете получить свои деньги в самую последнюю очередь. На практике это означает, что вы не получите вообще ничего, т.к. и реестровые-то требования обычно погашаются лишь частично.

В этом случае вы все равно попадете в реестр кредиторов и сможете претендовать на выплаты. 2-месячный срок при конкурсном производстве пропускать не стоит: в этом случае вас включат за реестр. То есть вы сможете получить свои деньги в самую последнюю очередь. На практике это означает, что вы не получите вообще ничего, т.к. и реестровые-то требования обычно погашаются лишь частично.

- Заявление о включении в реестр кредиторов — 3 экземпляра при отправке почтой, 4 экземпляра при личной подаче.

- Если вы физическое лицо — копия паспорта (1 экз., для суда). Наследнику кредитора также нужно приложить свидетельство о праве на наследство или хотя бы справку от нотариуса, ведущего наследственное дело, когда свидетельства еще не выданы. Законным представителям несовершеннолетних кредиторов также понадобятся копии их паспортов, свидетельств о рождении.

- Если вы ИП — копия паспорта, свидетельств ИНН и ОГРНИП, выписка из ЕГРИП (1 экз.

, для суда).

, для суда). - Если вы организация — копии свидетельств ИНН и ОГРН, решения (протокола) об избрании руководителя, устава в последней редакции, выписка из ЕГРЮЛ (1 экз., для суда).

- Если заявление подписывает и подает представитель — доверенность. От организации она может быть удостоверена ее руководителем и печатью. Главное, чтобы в доверенности было прямо прописано право на ведение дела о банкротстве в арбитражном суде.

- Выписка из ЕГРЮЛ или ЕГРИП на должника — можно заказать через сайт налоговой службы (1 экз. для суда).

- Основания ваших требований — чаще всего, это решение суда. Если вы еще не успели отсудиться, это могут быть договоры, первичные бухгалтерские документы (товарные накладные, акты приема услуг, счета на оплату, платежные поручения и т.п.). Эти документы лучше сделать в 2 экземплярах (для суда и арбитражного управляющего).

- Сведения о результатах исполнительного производства — копии исполнительных листов, постановлений о возбуждении / окончании исполнительного производства, подтверждение полученных от должника сумм (выписки по счету, платежные документы, если долг погашался частично), справка судебного пристава о результатах исполнительного производства с указанием остатка долга и т.

д. (в 2 экземплярах — для суда и арбитражного управляющего).

д. (в 2 экземплярах — для суда и арбитражного управляющего). - Подтверждение отправки заявления о включении в реестр должнику и арбитражному управляющему — достаточно копий почтовых квитанций об отправке заказных писем (1 экземпляр, только суду).

Госпошлина за включение в реестр кредиторов не платится. В большинстве случаев удостоверить копии документов можно самому кредитору / руководителю организации-кредитора (на каждой ксерокопии делается надпись «Копия верна», ставится подпись кредитора или руководителя, расшифровка, должность руководителя, печать организации-кредитора). Решение суда предоставляется в заверенной судом копии с отметкой о вступлении в законную силу.

Как включиться в реестр кредиторов?- Собрать 3 пакета документов: суду, арбитражному управляющему и должнику. В пакет для суда кладутся все документы по списку в оригиналах или заверенных копиях. Арбитражному управляющему можно направить обычные ксерокопии документов.

Должнику достаточно положить лишь заявление о включении в реестр.

Должнику достаточно положить лишь заявление о включении в реестр. - Отправить почтой документы для арбитражного управляющего и должника. Отправку можно сделать заказными письмами с уведомлением о вручении. Сохраните квитанции об отправке.

- Подать заявление в арбитражный суд. В пакет документов добавьте оригиналы или заверенную копию квитанций об отправке писем в адрес арбитражного управляющего и должника. Пакет документов можно подать в суд лично (захватите 2 экземпляр заявления для отметки суда о получении) или направить почтой (лучше отправить ценным письмом с описью вложения и уведомлением о вручении). В принципе подать заявление можно и через систему Мой арбитр, но в таком случае вас все равно попросят потом предоставить оригиналы документов. Поэтому лично я обычно направляю документы сразу почтой или сдаю лично в суд.

- Отслеживать статус заявления по картотеке арбитражных дел. В течение нескольких дней после получения ваших документов судья вынесет определение о принятии к производству и назначении заседания или об оставлении без движения.

Во втором случае вам нужно посмотреть, какие документы и в какой срок просит дополнительно предоставить суд, и исправить ошибки. Если вы пропустите этот срок, ваше заявление будет возвращено.

Во втором случае вам нужно посмотреть, какие документы и в какой срок просит дополнительно предоставить суд, и исправить ошибки. Если вы пропустите этот срок, ваше заявление будет возвращено. - Участие в судебном заседании. Вы можете участвовать в заседании по включению вас в реестр лично или направить своего представителя по доверенности. Если желания или возможности участвовать в суде нет, можно где-то за 7-10 дней до даты заседания направить в суд ходатайство о рассмотрении дела в ваше отсутствие. Подать это ходатайство можно через систему Мой арбитр.

- Включение в реестр. По результатам рассмотрения вашего заявления арбитражный суд выносит определение о включении в реестр или об отказе во включении в реестр. Если вы не согласны с этим определением, можете обжаловать его в вышестоящий арбитражный апелляционный суд.

- Что нужно делать после включения: следить за почтой от арбитражного управляющего и суда (вам будут присылать основные определения по ходу, уведомления о собраниях кредиторов, запросы актуальных реквизитов и т.

д.). Сообщать арбитражному управляющему и суду о смене своих реквизитов.

д.). Сообщать арбитражному управляющему и суду о смене своих реквизитов. - Что еще можно делать в ходе банкротства: Участвовать в собраниях кредиторов и тем самым влиять на важные решения по ходу банкротства. Подавать возражения на требования других кредиторов. Обжаловать определения суда, действия и бездействия арбитражного управляющего, решения собраний кредиторов.

- Картотека арбитражных дел — это официальная информация арбитражных судов по всем поданным искам. Введите название должника, выберите суд (арбитражный суд того региона, где зарегистрирован должник. Юр.адрес должника можно найти по ИНН или ОГРН на сайте ФНС) и отфильтруйте в списке только банкротные дела. На карточку дела о банкротстве можно подписаться, тогда все уведомления по ходу дела вы будете получать на электронную почту.

- Единый федеральный реестр сведений о банкротстве — все публикации по ходу банкротства (введение процедур, информация о собраниях кредиторов, торги и т.

д.).

д.). - Газета «Коммерсантъ» — официальный источник публикации уведомлений о банкротстве. От даты публикации в Коммерсанте сообщений о введении наблюдения, конкурсного производства отсчитываются сроки на предъявление требований кредиторов.

В тему:

Застройщика признали банкротом: как получить квартиру или деньги

Образец заявления в арбитражный суд на включение в реестр кредиторов

Должник ликвидируется, как получить деньги?

фото: LendingMemo.com, CC BY 2.0

Статья с сайта odolgah.com. взыскание долгов.

Редактор сайта Odolgah.com, делюсь полезными советами о том, как взыскивать долги самостоятельно без помощи юриста.

Что такое реестр требований кредиторов (где публикуется)?

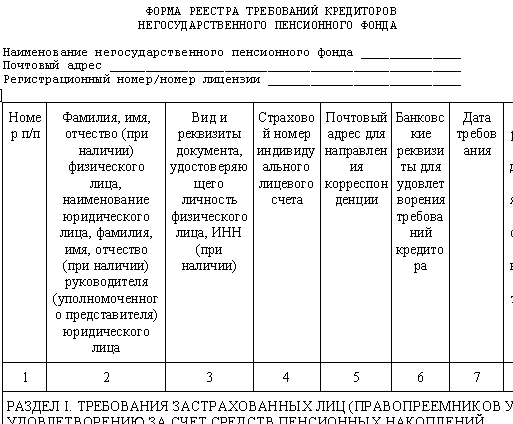

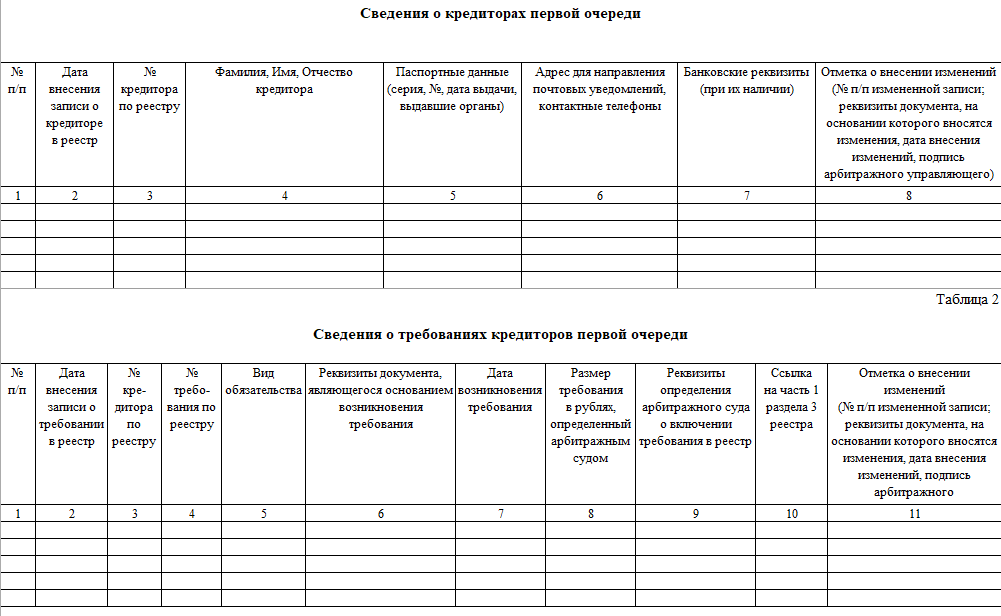

Форма реестра требований кредиторов

В реестре требований кредиторов содержатся полные данные, касающиеся наименования и реквизитов таких лиц, сведения о размере денежных обязательств должников и очередности удовлетворения предъявляемых к ним согласно законодательным нормам требований.

ФЗ «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ в ст. 16 указывает, что ведением реестров требований кредиторов вправе заниматься арбитражные управляющие и реестродержатели. Следует отметить при этом, что привлечение последних к делу ведения реестров требований кредиторов, в соответствии с правовыми нормами, является обязательным лишь в том случае, когда кредиторов (конкурсных) более 500. Во всех остальных ситуациях их привлечение возможно лишь путем принятия соответствующего решения общим собранием кредиторов либо, если таковое еще не было проведено, временным управляющим.

Если решение принято и реестр требований кредиторов доверено вести реестродержателю, то необходимо понимать, что в роли последнего должно выступать лицо, являющееся профессионалом в данной области, т. е. разбирающимся во всех нюансах, присутствующих на рынке ценных бумаг, и ведущим реестр таковых. Помимо этого в роли реестродержателя может выступать лицо, имеющее страховой договор ответственности (на случай причинения убытков третьим лицам, принимающим участие в банкротных делах). Кроме того, если к ведению реестра требований кредиторов привлекается реестродержатель, в протоколе должна указываться сумма, подлежащая выплате в качестве вознаграждения данному специалисту (реестродержателю), и источник финансирования (например, средства должника).

Кроме того, если к ведению реестра требований кредиторов привлекается реестродержатель, в протоколе должна указываться сумма, подлежащая выплате в качестве вознаграждения данному специалисту (реестродержателю), и источник финансирования (например, средства должника).

Пробный бесплатный доступ к системе на 2 дня.

Арбитражным управляющим в течение 5-дневного срока после принятия собранием соответствующего решения заключается договор с реестродержателем. Затем в аналогичный срок сведения о нем подаются в арбитраж.

Что касается формы документа (реестра), то она утверждена приказом Минэкономразвития РФ № 233 от 01.09.2004. Реестр требований кредиторов — это совокупность таблиц и итоговой информации по кредиторам каждой очереди, общему размеру задолженности перед каждым из них, кредиторах, исключенных из реестра, погашенном размере долга и т. д.

д.

Об общих правилах ведения реестра требований кредиторов говорится в постановлении правительства от 09.07.2004 за № 345. Важно также сказать, что ведение реестра требований кредиторов, согласно установленным правилам, допускается как в бумажном, так и в электронном формате (при этом в случае расхождений между ними приоритет отдается бумажному варианту).

Каков порядок включения в реестр требований кредиторов

Действующие правовые нормы свидетельствуют о том, что у любого кредитора присутствует возможность включения его в этот реестр на любом этапе, вне зависимости от того, какая процедура банкротства ведется в момент подачи требования. При этом законодательно все же предусмотрены и определенные сроки.

Так, например, при назначении процедуры наблюдения для кредиторов установлен месячный срок (30 дней) для подачи требований, касающихся включения их в реестр требований кредиторов. Что касается его исчисления, то начинается оно с момента официальной публикации информации о возбуждении процедуры наблюдения.

Подпишитесь на рассылку

В случае же, если вводится процедура конкурсного производства, сведения для реестра требований кредиторов, согласно принятому порядку, должны приниматься в 2-месячный срок после опубликования информации.

Тут может возникнуть вопрос: для чего устанавливаются эти сроки, если заявить свои требования можно в любой момент? Все очень просто: в случае когда пропущен месячный период, отведенный для подачи требования о пополнении реестра сведениями об очередном претенденте на взыскание задолженности, последний лишается возможности участия в общем собрании кредиторов. Соответственно, лишается он и возможности оказывать влияние на решения, принимаемые собранием — а в деле разрешения дел о банкротстве принятые собранием решения играют не последнюю роль.

В случае пропуска претендентами 2-месячного срока включения в реестры требований кредиторов, несмотря на последующее включение их в таковые, получить свои деньги им вряд ли удастся. А все потому, что требования запоздавших кредиторов будут удовлетворяться в последнюю очередь, т. е. после закрытия денежных обязательств перед кредиторами, заявившими о себе ранее. Ввиду того что признание лица банкротом фактически означает недостаточность у него средств для покрытия долгов, несложно предположить, что средств, полученных в порядке конкурсного производства, скорее всего, попросту не хватит на удовлетворение материальных претензий лиц, пропустивших срок.

А все потому, что требования запоздавших кредиторов будут удовлетворяться в последнюю очередь, т. е. после закрытия денежных обязательств перед кредиторами, заявившими о себе ранее. Ввиду того что признание лица банкротом фактически означает недостаточность у него средств для покрытия долгов, несложно предположить, что средств, полученных в порядке конкурсного производства, скорее всего, попросту не хватит на удовлетворение материальных претензий лиц, пропустивших срок.

В качестве оснований при формировании реестров требований кредиторов выступают решения арбитража. Для внесения в реестр требований кредиторов предъявляемые претензии (требования) должны быть направлены в арбитражный суд с их полным обоснованием. При этом к заявлению следует прилагать те же документы, которые прилагаются к исковому заявлению о взыскании долга.

Где публикуются реестры требований кредиторов?

Согласно действующему законодательству, реестров требований кредиторов в официальных изданиях вы не найдете за единственным исключением. На настоящий момент действует правительственное Распоряжение от 21.07.2008 № 1049-р, в соответствии с которым официальным изданием, публикующим информацию, связанную с банкротством, является газета «Коммерсантъ». Таким образом, хоть реестры требований кредиторов широко не освещаются СМИ, информация, касающаяся процедур банкротства юр. лиц, в отношении которых таковая возбуждена, все же находится в открытом доступе.

На настоящий момент действует правительственное Распоряжение от 21.07.2008 № 1049-р, в соответствии с которым официальным изданием, публикующим информацию, связанную с банкротством, является газета «Коммерсантъ». Таким образом, хоть реестры требований кредиторов широко не освещаются СМИ, информация, касающаяся процедур банкротства юр. лиц, в отношении которых таковая возбуждена, все же находится в открытом доступе.

Также сведения о подобных процедурах в обязательном порядке должны заноситься в Единый федеральный реестр сведений по адресу в интернете https://bankrot.fedresurs.ru/. Имеющаяся там информация находится в свободном доступе и регулярно обновляется.

Кроме того, положениями ст. 16 закона о банкротстве предусматривается возможность получения заинтересованными лицами данных, присутствующих в реестре требований кредиторов. Для этого достаточно обратиться к арбитражному управляющему или реестродержателю с соответствующим требованием. Не позднее 5 дней с момента обращения сведения о размерах задолженности, очередности удовлетворения предъявленных требований и т. п. должны быть направлены в адрес кредитора. Если же денежные обязательства перед таковым составляют 1% и более от общей суммы числящейся задолженности, ему (либо его уполномоченному представителю) будет направлена копия реестра требований кредиторов, которая заверяется арбитражным управляющим.

п. должны быть направлены в адрес кредитора. Если же денежные обязательства перед таковым составляют 1% и более от общей суммы числящейся задолженности, ему (либо его уполномоченному представителю) будет направлена копия реестра требований кредиторов, которая заверяется арбитражным управляющим.

***

Больше полезной информации — в рубрике «Кредиты и долги».

Требования кредиторов при банкротстве: очередность удовлетворения, включение в реестр

Банкротство физических и юридических лиц — финансовая несостоятельность, официально признанная уполномоченной комиссией на основании невозможности данных лиц удовлетворить кредитные обязательства перед кредиторами. Права заемщиков защищаются реестром требований — особым документном, который содержит в себе данные о кредиторах лица, потерпевшего банкротство. Реестр служит гарантией получения средств в том размере, в котором заимодатели предоставили ссуду нынешнему банкроту.

Реестр требований кредиторов

Реестр требований кредиторов — вид документа, содержащий в себе наименования и реквизиты каждого из заимодавцев обанкротившегося лица, а также сведения о его финансовых обязательствах и порядке очередности их выплат. Регулируется данный документ арбитражными управляющими и реестродержателями. Последние привлекаются к ведению дела по выплатам кредиторам только в том случаев, когда суммарное количество конкурсных заимодавцев превышает 500 человек. Во всех остальных случаях данный вопрос решается собранием заимодавцев либо временной администрацией.

Регулируется данный документ арбитражными управляющими и реестродержателями. Последние привлекаются к ведению дела по выплатам кредиторам только в том случаев, когда суммарное количество конкурсных заимодавцев превышает 500 человек. Во всех остальных случаях данный вопрос решается собранием заимодавцев либо временной администрацией.

Форма реестра утверждается приказом РФ Минэкономразвития 223. Ведение данной формы возможно в бумажном и/или электронном варианте. В случае каких-либо расхождений между обеими формами, приоритет будет отдан бумажному документу.

Порядок внесения в реестр

Правовые нормы гласят, что любой кредитор имеет право на включение в реестр требований на любом этапе процедуры банкротства. Но это не значит, что какие-либо временные рамки отсутствуют.

В период процедуры наблюдения кредитор должен подать заявку на внесение в реестр в течение 30 календарных дней. Срок следует отсчитывать с того момента, как информация о возбуждении первой процедуры несостоятельности появилась в СМИ. Это не значит, что кредитор, подавший заявление на внесение в реестр по истечении данного срока, не получит свои деньги. Но дело в том, что он лишится права голоса на собрании заимодавцев, а это значит, что свои деньги он получит в самую последнюю очередь и, возможно, через арбитражный суд.

Это не значит, что кредитор, подавший заявление на внесение в реестр по истечении данного срока, не получит свои деньги. Но дело в том, что он лишится права голоса на собрании заимодавцев, а это значит, что свои деньги он получит в самую последнюю очередь и, возможно, через арбитражный суд.

В период процедуры конкурсного производства, заявка от кредиторов на внесение в реестр принимается в течение 60 дней, начиная с того момента, как информация о начале стадии несостоятельности была опубликована в СМИ. Как показывает практика, заимодавцы, которые заявили о себе спустя 2 месяца, крайне редко получают свои деньги. Это связано с тем, что приоритет возврата средств отдаётся тем лицам, которые были внесены в реестр раньше других, поэтому на последних может попросту не хватить денег даже после реализации всего имущества компании.

Для того, чтобы кредитор был внесен в реестр требований, он должен предварительно направить в арбитражный суд основания для включения в форме заявления.

Сюда же следует прикрепить документы, свидетельствующие о праве на взыскании долга.

Виды требований кредиторов

Требования кредиторов, которые имеют законное право на взыскание с банкрота собственных средств, условно разделяются на следующие виды:

- Требования конкурсных заимодавцев.

- Требования уполномоченного органа по обязательным платежам.

- Требования уполномоченного органа по финансовым выплатам.

Под уполномоченными органами понимаются органы государственной власти и органы местного самоуправления.

- Требования, не учитываемые при определении признаков банкротства.

Требование всех указанных выше заимодавцев должны быть внесены в реестр первостепенно. Они имеют наиболее весомый голос на собрании кредиторов.

- Требования по платежам, характеризующимися как текущие (вид финансовых обязательств, который появился после того как организацией было подано заявление о банкротстве).

- Требования по оплате товаров, оказанных услуг, выполненных работ и пр.

- Требования по нефинансовым обязательствам.

Последние 3 вида претензий обычно не вносятся в реестр и рассматриваются вне рамок дела финансовой несостоятельности на любом этапе процедуры банкротства. После того, как дело о несостоятельности будет закрыто, данные претензии рассматриваться не будут.

Включение в реестр требований кредиторов

Участие каждого конкретного заимодавца в деле о финансовой несостоятельности определяется арбитражным управляющим организации. Конкурсные кредиторы включаются в реестр требований без подачи заявки в суд. Все остальные лица с малыми задолженностями рассматриваются в индивидуальном порядке арбитражным управляющим.

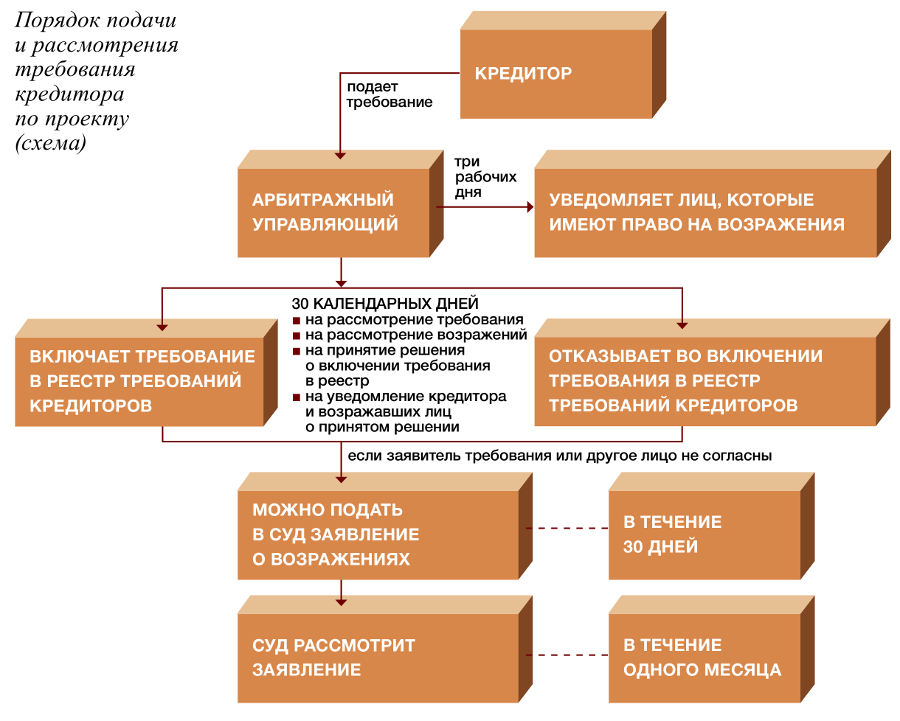

Во время процедуры наблюдения заявление о включении в реестр должно быть подано в течение 30 дней, а во время процедуры конкурсного производства — в течение 60 дней. Заявление должно быть направлено арбитражному управляющему.

К нему должны быть приложены документы, свидетельствующие о наличии сделки между заимодавцем и обанкротившейся компанией.

После того, как арбитражный управляющий примет все заявления по внесению в реестр, он передаст их в Арбитражный суд. В назначенную дату заседания каждое заявление будет рассмотрено индивидуально, разумеется, в присутствии лица, его написавшего. Суд заслушивает мнение банкрота по каждому отдельному кредитору, а затем арбитражного управляющего, после чего выносит решение о том, есть ли необходимость включать заимодавца в реестр. Как правило, такие дела рассматриваются одним заседанием без назначения дополнительного.

Очередность удовлетворения

Согласно законодательным основам РФ, претензии всех кредиторов банкрота выполняются в условиях строгой очерёдности.

- Без очереди удовлетворяются претензии по текущим платежам, которые сформировались до того, как организацией было подано заявление о банкротстве.

- Удовлетворение финансовых обязательств банкротом перед кредиторами осуществляется в следующем порядке:

- в первую очередь удовлетворяются претензии заимодавцев по расходам на судебные издержки, по выплате заработной платы арбитражному управляющему, по выплате заработной платы временной администрации, по оплате услуг лиц, которых было необходимо привлечь к делу о финансовой несостоятельности и т.

д.;

д.; - во вторую очередь удовлетворяются требования по выплатам заработной платы работникам организации, служащим до и после того, как было подано заявление о банкротстве;

- в третью очередь удовлетворяются требования по выплате заработной платы лицам, которые были приглашены арбитражным управляющим к рассмотрению дела о финансовой несостоятельности организации;

- в предпоследнюю очередь удовлетворяются требования по выплате коммунальных платежей, выплата по договорам энергоснабжения и проч.;

- в последнюю очередь удовлетворяются претензии по всем другим текущим платежам.

- Удовлетворение финансовых обязательств по жалобам заимодавцев осуществляется в порядке следующей очерёдности:

- в первую очередь удовлетворяются интересы граждан, которым организация причиняла вред здоровью или жизни;

- во вторую очередь проводятся выплаты заработной платы работникам, выходных пособий и авторам, обладающим интеллектуальной собственностью и проч.

в соответствии с Трудовым кодексом РФ;

в соответствии с Трудовым кодексом РФ; - в третью очередь удовлетворяются интересы кредиторов по нетто-обязательствам и другим жалоб заимодавцев банкрота.

Требования кредиторов при банкротстве физического лица

В случае финансовой несостоятельности физического лица, его кредиторы должны в первую очередь:

- своевременно обозначить свои претензии и требования на получение обратно заемных физическому лицу средств;

- проверить всю документацию сделок с банкротом до того, как он был объявлен в этом статусе;

- связаться с финансовым управляющим и обсудить с ним детали возвращения собственных средств;

- позаботиться о внесении, как заимодавца, в реестр требований.

Чем раньше кредитор предпримет меры по спасению собственных средств, которые были на счету обанкротившегося физического лица, тем больше вероятность получить их в полном объёме.

Возражения против требований других заимодавцев

Если кредитор считает, что имеет на то веские основания, он может предъявить свои требования к обанкротившемуся физическому лицу и при этом выступить против предъявленных претензий других кредиторов.

Выступая против претензий и требований других кредиторов, заимодавец действует законно и не только в своих интересах. Банкрот может вести недобросовестную политику в деле о финансовой несостоятельности.

Довольно часто происходят ситуации, когда обанкротившееся физическое лицо пытается обманом привлечь кредиторов-своих друзей, для того чтобы они были внесены в реестр и соответственно выплатить им гораздо меньший размер денежных средств (если вообще выплатить), вместо того, чтобы реально ответить по своим обязательствам. Если вы, как заимодавец, заметили, что претензии других кредиторов сфабрикованы и они действуют на стороне банкрота, вы обязаны заявить об этом в Арбитражном суде.

Требования кредиторов при банкротстве юридического лица

Известно, что кредиторами или заимодавцами могут выступать и физические, и юридические лица. Они будут иметь равные права на возвращение обратно собственных средств и на право голоса на собрании кредиторов. При наступлении банкротства юридического лица, никто из его кредиторов не сможет единолично и первостепенно получить назад собственные дивиденды. Банкротство конкретной организации неотвратимо влечет за собой собрание кредиторов, которое на законных основаниях наделяется защитой их прав. В первую очередь Арбитражный суд выявляет заимодавцев с правом голоса, после чего вносит их в реестр требований. Кредиторы, внесенные в реестр в связи с банкротством юридического лица, становятся обладателями следующих прав:

При наступлении банкротства юридического лица, никто из его кредиторов не сможет единолично и первостепенно получить назад собственные дивиденды. Банкротство конкретной организации неотвратимо влечет за собой собрание кредиторов, которое на законных основаниях наделяется защитой их прав. В первую очередь Арбитражный суд выявляет заимодавцев с правом голоса, после чего вносит их в реестр требований. Кредиторы, внесенные в реестр в связи с банкротством юридического лица, становятся обладателями следующих прав:

- правом голоса на собрании кредиторов;

- правом внесения предложений и их рассмотрения Арбитражным судом;

- правом внесения предложений по процедуре проведения банкротства юридического лица;

- правом внесения предложений по распределению средств обанкротившегося лица;

- правом предложения собственной кандидатуры на должность арбитражного управляющего.

Мораторий на удовлетворение требований

Мораторий на удовлетворение требований кредиторов при банкротстве юридического лица – это временное предоставления выполнения банкротом его финансовых обязательств. Введение моратория всегда означит сильное ограничении кредиторских прав. Также стоит отметить, что в период введения моратория на обанкротившуюся организацию перестают начисляться пени, штрафы санкции и т.д. Целью моратория требований кредиторов является восстановление платежеспособности банкрота. Это значит, что иск в Арбитражном суде по взысканию средства с данного банкрота рассмотрен не будет.

Введение моратория всегда означит сильное ограничении кредиторских прав. Также стоит отметить, что в период введения моратория на обанкротившуюся организацию перестают начисляться пени, штрафы санкции и т.д. Целью моратория требований кредиторов является восстановление платежеспособности банкрота. Это значит, что иск в Арбитражном суде по взысканию средства с данного банкрота рассмотрен не будет.

Если процедура банкротства юридического лица проводится по упрощенной схеме, то мораторий требований не может быть введен.

Однако, есть ряд выплат, которые не попадают под условия:

- выплаты по заработной плате сотрудникам компании;

- алиментные выплаты;

- возмещение вреда здоровью работникам компании;

- выплаты по авторским правам;

- во платы по текущим задолженностям.

Мораторий снимается в тот же момент, когда прекращается производство по делу о банкротстве юридического лица.

При несостоятельности ИП

Банкротство ИП (индивидуального предпринимателя) носит более специфический характер, чем банкротство того же юридического или физического лица. Его главная особенность заключается в том, что к нему не могут быть применены правила, прописанные в 10 главе Закона о «Банкротстве гражданина».

Его главная особенность заключается в том, что к нему не могут быть применены правила, прописанные в 10 главе Закона о «Банкротстве гражданина».

Требования кредиторов при финансовой несостоятельности индивидуального предпринимателя могут носить только финансовый характер, а не натуральный (когда долг возвращается в виде бытовой техники или проч. атрибутики):

- денежные обязательства. Иными словами, обанкротившийся индивидуальный предприниматель обязан выплатить кредитору в денежном эквиваленте сумму, указанную в гражданско-правовой сделке;

- обязательные выплаты. Это могут быть налоги и прочие выплаты в государственные бюджетные и внебюджетные фонды (например, Фонд социального страхования или Пенсионный фонд).

Отказ от требований кредитора при банкротстве физического или юридического лица

Производство по делу о банкротстве может быт прекращено в том случае, если один или несколько кредиторов отказываются от своих требований. Это может произойти, если банкрот и его заимодавец пришли к мирному соглашению без подачи иска в Арбитражный суд. Банкрот выплачивает кредитору всю суму по договору, включая штрафы и пени, после чего необходимость в возбуждении производства по делу о банкротстве полностью отпадает.

Банкрот выплачивает кредитору всю суму по договору, включая штрафы и пени, после чего необходимость в возбуждении производства по делу о банкротстве полностью отпадает.

Примирительные процедуры между банкротом и кредитором регулируются 138 статьёй Гражданского процессуального кодекса РФ.

Для того, чтобы дело о производстве было прекращено либо не было начато, заимодавцы должны заполнить заявление уставного образца, главное назначение которого сводится к тому, что кредитующие лица письменно подтверждают, что не имеют претензий к банкроту.

После принятия судом либо арбитражным управляющим данного документа, производство по делу о банкротстве будет прекращено, и сам банкрот перестаёт быть лицом, отягощенным долговыми выплатами.

Особенности

При наступлении банкротства, кредиторы включаются в реестр требований в связи с чем, банкрот обязуется выплатить им денежные обязательства и обязательные платежи. Возможность замены денежных выплат на натуральные обычно рассматривается в индивидуальном порядке.

Основная причина задолженностей банкрота – его финансовая настоятельность и невозможность выплат по денежным обязательствам. Любой заимодавец, утративший интерес к исполнению своих договорных обязанностей банкротом, имеет право потребовать с него финансовую компенсацию, либо через Арбитражный суд, либо через арбитражного управляющего. Сюда же можно отнести выплаты пени, штрафов и прочее.

Требования кредиторов вносятся в реестр требований в соответствии с установленным законодательством порядком очередности удовлетворения их требований. Стоит отметить, что те кредитующие лица, которые вносятся в реестр, гарантированно получают свои деньги, чего нельзя сказать о тех, которые туда включены не были. Статистика показывает, что они редко возвращают назад свои деньги, а если и возвращают, то только малую часть. Любой заимодавец имеет право оспорить претензии к банкроту другого кредитора, если считает, что его претензии сфабрикованы, и он состоит в сговоре с обанкротившемся лицом или организацией.

Доказательство иска о банкротстве: что нужно знать

Подача доказательств иска имеет важное значение в процессе банкротства. Неправильное выполнение этого важного шага может повлиять на его принятие судом по делам о банкротстве, а также ограничить или даже свести на нет ваши шансы на получение выплаты. К счастью, требования, регулирующие представление доказательств иска, являются одними из самых простых разделов Кодекса США о банкротстве (разделы 501 и 502).

Если в прошлом году у вас не было клиентов-банкротов, имейте в виду, что с 1 декабря 2011 г. форма претензии и требования к ней изменились.Вы захотите это отметить, поскольку за несоблюдение новых правил могут быть наложены санкции. Дополнительные сведения об этих изменениях описаны далее в этой статье.

Когда требуются формы доказательства претензии (Форма 10)?

Единственными кредиторами, имеющими право на распределение в любом деле о банкротстве, являются те, которые представили своевременные и точные доказательства иска в соответствующий суд по делам о банкротстве. Однако существуют особые требования к подаче документов для каждого типа банкротства.

Однако существуют особые требования к подаче документов для каждого типа банкротства.

Требования к доказательствам требований о банкротстве по главам 7 и 13

Глава 7 обычно представляет собой ликвидацию активов и, как следствие, закрытие компании.

Глава 13 — это форма реорганизации долга, доступная только физическим лицам. Однако, если физическое лицо работает не по найму или управляет некорпоративным бизнесом и имеет связанные с бизнесом долги, за которые он несет личную ответственность, глава 13 может быть подана с учетом обеспеченных и необеспеченных долларовых ограничений.(См. Суды США, глава 13)

Если кредиторы желают участвовать в любом возможном распределении активов, они должны, согласно главам 7 и 13, подать формы подтверждения требования в течение 90 дней после первого запланированного собрания кредиторов.

Требования к доказательствам требований главы 11 о банкротстве

Глава 11 предназначена исключительно для компаний, которые планируют реорганизовать и продолжить бизнес после завершения процедуры банкротства.

Кредиторы, указанные в главе 11, не обязаны подавать Доказательство требования, поскольку должник должен подавать Перечень активов и обязательств.Если в Таблице обязательств клиента указано требование кредитора в правильной сумме и не указано требование как «оспариваемое, непогашенное или условное», кредитор сможет участвовать в любых распределениях для своей категории (обеспеченные, необеспеченные. Приоритет, супер приоритет).

Если требование кредитора указано неверно (по сумме или категории) или обозначено как оспариваемое, непогашенное или условное, следует подать Доказательство требования. Если он не будет подан, Суд по делам о банкротстве сочтет График обязательств клиента точным и произведет соответствующие распределения.

Бар Дата доказательства претензии

Срок давности — это последняя дата, когда кредиторы могут подать Доказательства иска против клиента.

Уведомление о дате вступления в силу дается в официальном Уведомлении о банкротстве, выданном секретарем суда по делам о банкротстве. Уведомление обычно включает форму доказательства претензии и инструкции по ее заполнению.

Уведомление обычно включает форму доказательства претензии и инструкции по ее заполнению.

Доказательства иска, поданного после Даты адвоката, как правило, не рассматриваются судом по делам о банкротстве. Однако допускаются некоторые исключения.

Что делать, если вы пропустите дату подачи?Если вы не представите доказательство претензии до истечения срока, а ваши отношения с клиентом по-прежнему хорошие, вы можете потребовать, чтобы клиент подал претензию за вас. Однако в большинстве случаев на вас ложится бремя убедить суд в том, что у вас была законная причина для пропуска крайнего срока. Незнание закона или оправдание того, что Уведомление о банкротстве так и не было получено, обычно не считается адекватным.

Согласно решению Верховного суда от 1993 года, существует четыре фактора, которые определяют, является ли просроченная подача оправданной: «(1) нанесет ли разрешение на просрочку требования предубеждение должнику; (2) продолжительность задержки в подаче иска и возможное влияние на судебное разбирательство; (3) причина задержки, включая то, находилась ли задержка в пределах разумного контроля кредитора, подавшего требование; и (4) действовал ли кредитор, подавший иск, добросовестно. ”

”

Когда клиент подает возражение против претензии, бремя доказывания снова ложится на вас, чтобы доказать ее действительность. Вам необходимо будет предоставить письменный ответ. Если оно не получено в отведенное время, суд может удовлетворить возражение без получения аргументов или доказательств. Если ответ будет предоставлен своевременно, суд назначит слушание, чтобы определить, требуются ли дополнительные доказательства и в какой форме эти доказательства должны быть представлены »под присягой, декларацией или устными показаниями.

Ключевые изменения в Доказательстве претензии (форма 10)

Как отмечалось выше, форма «Доказательство претензии» и правила ее заполнения изменились 1 декабря 2011 года. Некоторые ключевые изменения включают:

- Новая форма подтверждения требования (Официальная форма 10) теперь должна использоваться для всех требований о банкротстве.

Ранее Доказательство претензии должно было «существенно соответствовать» официальной форме.

Ранее Доказательство претензии должно было «существенно соответствовать» официальной форме. - Документы (вставка 7): до введения новых правил разрешалось сводить документы, подтверждающие требование, особенно в случаях, когда документация была объемной.Официальная форма 10, однако, требует, чтобы «отредактированные копии любых документов, подтверждающих требование, таких как векселя, заказы на поставку, счета-фактуры, детализированные выписки из счетов, контракты, судебные решения…». быть включенным в форму.

- Отредактированные копии — это документы, которые были изменены с целью удаления конфиденциальной или конфиденциальной информации. В инструкциях к Форме 10 слово «отредактировано» означает, что доказательства полного номера социального страхования, налогового идентификатора и номера счета были удалены, оставив только последние четыре цифры.

- Подпись (Графа 8): До 1 декабря 2011 г. в форме доказательства требования требовались только подпись и титул лица, подписавшего.

Подписавшимся лицом может быть фактический кредитор или другое лицо, уполномоченное представлять доказательство требования. Требования к подписи после 01.12.2011 включают:

Подписавшимся лицом может быть фактический кредитор или другое лицо, уполномоченное представлять доказательство требования. Требования к подписи после 01.12.2011 включают: - Указание основания для подачи претензии (через ряд флажков):

- «Я кредитор».

- «Я уполномоченный агент кредитора».

- «Я являюсь доверенным лицом или должником, или их уполномоченным агентом.”

- «Я являюсь поручителем, поручителем или другим лицом».

- Напечатанное имя, должность и название компании подписавшего.

- Адрес и номер телефона, если они отличаются от имени и адреса, по которому должны быть отправлены Уведомления.

- Согласие с этим заявлением: «Я заявляю под страхом наказания за лжесвидетельство, что информация, представленная в этой претензии, является правдивой и правильной, насколько мне известно, насколько мне известно, и насколько я могу обоснованно полагать» (находится над строкой для подписи).Хотя подписание Доказательства претензии всегда подлежало наказанию за лжесвидетельство, включение этого заявления убедительно свидетельствует о серьезности подачи неточной или мошеннической претензии.

Наказанием за подачу мошеннического иска является штраф в размере до 500 000 долларов или тюремное заключение на срок до 5 лет или оба эти срока.

Наказанием за подачу мошеннического иска является штраф в размере до 500 000 долларов или тюремное заключение на срок до 5 лет или оба эти срока.

Заключение

Если ваш клиент заявляет о банкротстве и вы надеетесь участвовать в любых возможных дистрибутивах, вы должны подать точное, полное и своевременное Подтверждение претензии.

| A53-430 / 2013 Определение 25.8.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-430 / 2013 Определение 25.6.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-430 / 2013 Определение 24. | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-5480 / 2011 Определение 10.6.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-22805 / 2013 Определение 17.4.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-13109 / 2013 Определение 25.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-13109 / 2013 Определение 25. | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-13109 / 2013 Определение 25.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-13109 / 2013 Определение 24.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-13109 / 2013 Определение 18.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-13109 / 2013 Определение 18. | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-22541 / 2013 Определение 14.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-22541 / 2013 Определение 14.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-22541 / 2013 Определение 14.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-6683 / 2013 Определение 11. | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-31087 / 2012 Определение 6.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-22541 / 2013 Определение 6.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-22541 / 2013 Определение 6.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-6683 / 2013 Определение 6. | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

| A53-6683 / 2013 Определение 5.3.2014 | Арбитраж /

Первый Определение включения требований в реестр требований кредиторов | ДЦ Ростовская область Ростовская область Российская Федерация |

Квитанция в соответствии с разделом 503 (b) (9) означает физическое получение: смешанный пакет для торговых кредиторов

На первый взгляд раздел 503 (b) (9) Кодекса о банкротстве выглядит обманчиво простым в применении.Он предоставляет продавцу товаров административное требование приоритета в отношении стоимости товаров, проданных должнику в ходе обычной деятельности, которую должник получил , в течение 20 дней с момента подачи заявления о банкротстве. Однако по различным аспектам статьи 503 (b) (9), особенно по поводу значения термина «получено», ведутся обширные судебные разбирательства. Успех или неудача в этих судебных процессах сильно повлияли на возмещение торговых кредиторов, поскольку кредиторы имеют большую вероятность получения полной оплаты своих приоритетных требований согласно Разделу 503 (b) (9) по сравнению с их гораздо менее ценными общими необеспеченными требованиями, в которых перспективы возмещения часто от тусклого до несуществующего.

Однако по различным аспектам статьи 503 (b) (9), особенно по поводу значения термина «получено», ведутся обширные судебные разбирательства. Успех или неудача в этих судебных процессах сильно повлияли на возмещение торговых кредиторов, поскольку кредиторы имеют большую вероятность получения полной оплаты своих приоритетных требований согласно Разделу 503 (b) (9) по сравнению с их гораздо менее ценными общими необеспеченными требованиями, в которых перспективы возмещения часто от тусклого до несуществующего.

Апелляционный суд Соединенных Штатов третьего округа, в деле In re World Imports Ltd. , недавно стал первым Апелляционным судом Соединенных Штатов, который рассмотрел значение слова «получено» в контексте статьи 503 (b) (9 ) притязания на административный приоритет. Третий округ, в который входят Делавэр (место, где подано много крупных дел по главе 11), Нью-Джерси и Пенсильвания, постановил, что должник получает товары, когда должник или его агент вступает в физическое владение ими, а не когда право собственности или риск на должника переходит убыток, который мог возникнуть раньше. Это решение может привести к увеличению разрешенных требований Раздела 503 (b) (9) на приоритет, особенно для кредиторов, производящих, а затем доставляющих товары из-за пределов США.

Это решение может привести к увеличению разрешенных требований Раздела 503 (b) (9) на приоритет, особенно для кредиторов, производящих, а затем доставляющих товары из-за пределов США.

Затем, всего несколько дней спустя, Суд США по делам о банкротстве округа Делавэр в деле SRC Liquidation LLC , ранее известном как Standard Register Company («Стандартный регистр»), сослался на решение World Imports решить другой вопрос: соответствует ли требование кредитора о товарах, «доставленных» напрямую покупателю должника, на статус административного приоритета в соответствии с Разделом 503 (b) (9).Ликвидационный суд SRC отказал в статусе административного приоритета согласно разделу 503 (b) (9) иску продавца товаров, который доставил товары покупателю должника, на основании определения суда, что ни должник, ни его агент не вступили в физическое владение. товар. Это решение может иметь разрушительные последствия для торговых кредиторов, продающих товары на условиях прямой поставки.

Вы выигрываете и теряете часть!

Щелкните здесь, чтобы просмотреть статью полностьюБанкротство в России: основные принципы, последние тенденции и советы для иностранных кредиторов — несостоятельность / банкротство / реструктуризация

Чтобы распечатать эту статью, вам нужно только зарегистрироваться или войти в систему на Mondaq.com.

Поскольку российская экономика продолжает испытывать трудности, проблемы, связанные с

несостоятельность (банкротство) остается приоритетом как для местных, так и для

иностранные кредиторы. В этой статье представлен обзор юридических

в рамках производства по делу о несостоятельности в России с акцентом на

такие насущные вопросы, как сложное «обескровливание»

сделки и ответственность контролирующих лиц. Мы также включаем

самые последние статистические данные, которые могут быть полезны при формировании

ожидания компаний, оказавшихся неплатежеспособными

сценарии и кредиторы, рассматривающие свое банкротство

стратегии.

Динамика банкротств в России

После экономического спада после 2008 г. финансовый кризис, количество заявлений о банкротстве было колеблется. Однако сразу после введения западного санкций в 2014 году это число подскочило на 20%, в результате чего подано более 50 000 заявлений о банкротстве и около 41 000 признана российскими судами в 2015 году. Большинство случаев несостоятельности заявки были поданы кредиторами (около 84%), остальные принадлежали должникам, которые при определенных обстоятельствах обязаны подать заявление о неплатежеспособности.

Правовая база

Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)»

от 26 октября 2002 г., регулирует банкротство обеих компаний.

и частные лица. Несостоятельность кредитных организаций подлежит

к специальному закону — Федеральному закону № 40-ФЗ «О несостоятельности».

(Банкротство) кредитных организаций »от 25 февраля 1999 года.

Оба закона были приняты очень давно и пересматриваются

постоянная основа. Несостоятельность физических лиц (что стало возможным

с 1 октября 2015 г.) и кредитных организаций вне

Объем этой статьи.

Несостоятельность физических лиц (что стало возможным

с 1 октября 2015 г.) и кредитных организаций вне

Объем этой статьи.

Согласно последнему отчету Doing Business 2016, Россия оценка за «урегулирование неплатежеспособности» составляет 51, что составляет 28 пунктов ниже, чем в среднем по ОЭСР для стран с высоким уровнем дохода, но На 14 пунктов выше собственного рейтинга России в 2015 году. демонстрирует постепенное улучшение государственной неплатежеспособности рамки, определяемые такими критериями, как время, стоимость и результат производство по делу о несостоятельности, некоторые из которых рассматриваются ниже.

Возбуждение дела о несостоятельности

Согласно российскому законодательству несостоятельность определяется как неспособность

должник полностью удовлетворить требования своих кредиторов, в том числе

денежные выплаты и другие денежные обязательства.Юридическое лицо

считается неспособным удовлетворить требования своих кредиторов

если соответствующие обязательства не были исполнены в течение 3

месяцев с даты надлежащего исполнения. Еще два условия должны

должны быть выполнены до того, как кредитор сможет подать заявление о неплатежеспособности российского

организация:

Еще два условия должны

должны быть выполнены до того, как кредитор сможет подать заявление о неплатежеспособности российского

организация:

- Размер иска должен быть не менее руб. 300 000 (примерно 4200 евро), не включая штрафы и ожидаемую потерю выгода;

- Как правило, претензия должна быть подтверждено окончательным приговором компетентного суда.Это означает что в большинстве случаев иностранным кредиторам сначала необходимо подать регулярный иск в российский суд (или получение признания и исполнение решения иностранного суда или арбитража), и только потом подавать заявление о неплатежеспособности должника.

Кредиторы всегда вправе выбирать, продолжать ли

банкротство при соблюдении вышеуказанных условий. Более того, когда

подавая заявление о неплатежеспособности, они всегда должны помнить, что в случае

активов должника недостаточно для покрытия

расходы, связанные с неплатежеспособностью, такие расходы могут быть возложены на

кредитор.

В отличие от кредиторов, должники могут быть обязаны подавать несостоятельность при определенных сценариях. В частности, у генерального директора есть обязанность подать заявление о неплатежеспособности при ряде обстоятельств, в том числе, когда у должника нет достаточной ликвидности для погасить свои долги (тест «денежного потока»), или его активы не достаточный для исполнения обязательств («баланс» тест). В то же время судебная практика подтверждает, что само существование кредиторской задолженности и «неудовлетворительного» баланса (когда обязательства превышают активы) не обязательно означает несостоятельность и, следовательно, влекут за собой обязательства по подаче документов.

Другие условия, при которых генеральный директор обязан подать

неплатежеспособность включает ситуации, когда выплаты некоторым кредиторам

сделает невозможным выполнение других обязательств или когда

должник подвергается принудительному действию в отношении его активов, которые

не позволяет ему продолжать свою работу. Генеральный директор должен подать заявку на

неплатежеспособность в течение одного месяца с момента возникновения соответствующего обстоятельства.

Невыполнение этого требования может привести к личной ответственности генерального директора. Мы

рассмотрим этот вопрос ниже.

Генеральный директор должен подать заявку на

неплатежеспособность в течение одного месяца с момента возникновения соответствующего обстоятельства.

Невыполнение этого требования может привести к личной ответственности генерального директора. Мы

рассмотрим этот вопрос ниже.

Российское законодательство о несостоятельности недавно было дополнено цель продвижения и защиты прав сотрудников, которые могут теперь подают заявление о банкротстве своих работодателей. Те же условия должны быть выполнены (порог 300 000 рублей и т. д.), прежде чем сотрудники смогут подавать за неплатежеспособность работодателя. Хотя к маю 2016 г. размер задолженности по заработной плате в России превысил 4 рубля миллиардов (около 55 миллионов евро), банкротства по инициативе сотрудников остаются необычными.

Процедуры банкротства (этапы)

В целом существует пять возможных процедур несостоятельности

(этапы), предусмотренные российским законодательством о несостоятельности, а именно (1)

надзор, (2) финансовое оздоровление, (3) внешнее