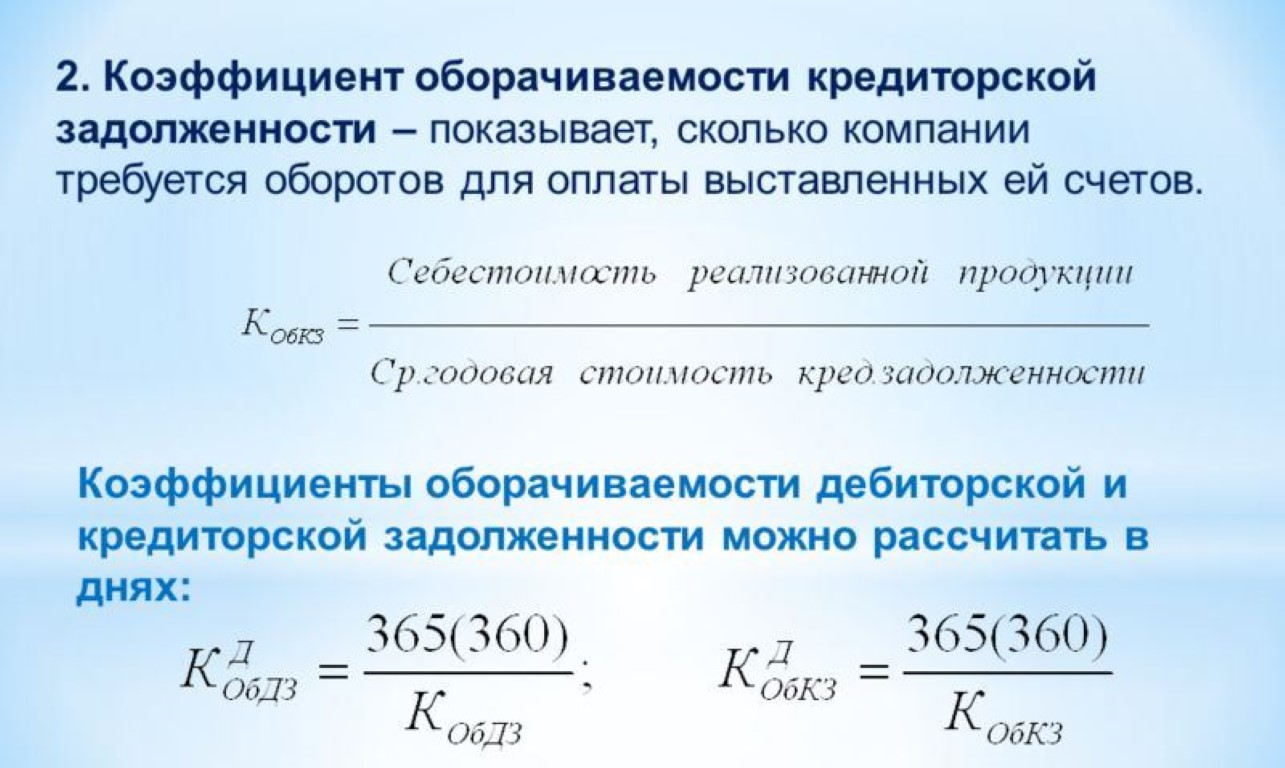

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности (Accounts Payable Turnover Ratio) – показатель скорости оплаты предприятием собственной задолженности перед поставщиками и подрядчиками. Коэффициент показывает, сколько раз (как правило, за год) предприятие погасило среднюю величину своей кредиторской задолженности.

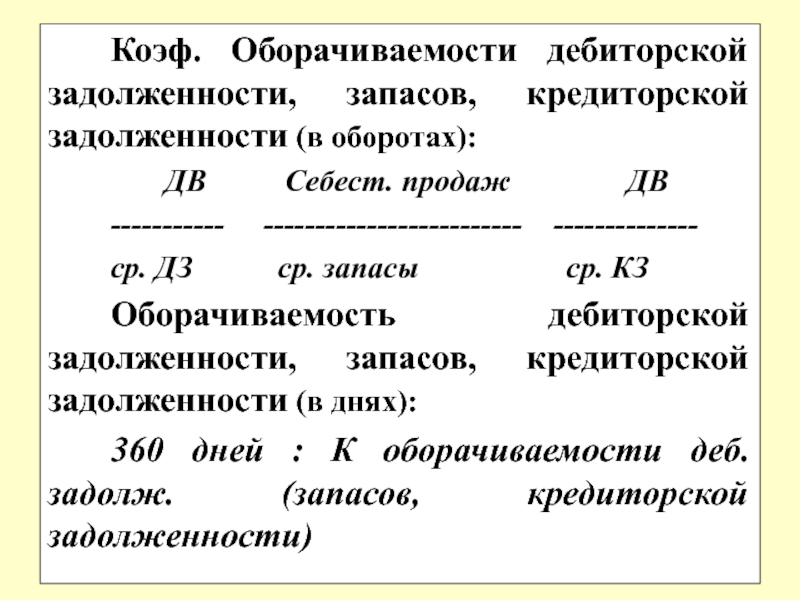

В теории коэффициент оборачиваемости кредиторской задолженности вычисляется как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности, по следующей формуле:

Окз = [C + (Зкп — Знп)] / (КЗнп + КЗкп) х 0,5

Где, Окз — коэффициент оборачиваемости кредиторской задолженности; С — себестоимость продаж; Зкп, Знп — запасы на конец и начало периода; КЗнп, КЗкп — кредиторская задолженность на начало и конец периода.

На практике, распространен вариант расчета коэффициента оборачиваемости с использованием показателя выручки:

Окз = В / [(КЗнп + КЗкп) / 2] где, В — выручка.

Формулы расчета коэффициента оборачиваемости кредиторской задолженности по бухгалтерскому балансу:

Окз = с(тр. 2120 + (стр. 1210кп — стр. 1210нп)) / (стр. 1520нп + стр. 1520кп) х 0,5

Окз = стр. 2110 / (стр. 1520нп + стр. 1520кп) х 0,5

В нормативных документах приводится предельное значение показателя оборачиваемости кредиторской задолженности: не более 40 календарных дней (Постановление Правительства РФ от 04.05.2012 №442, Приказ Минэкономразвития России №373/пр, Минстроя России №428 от 07.07.2014).

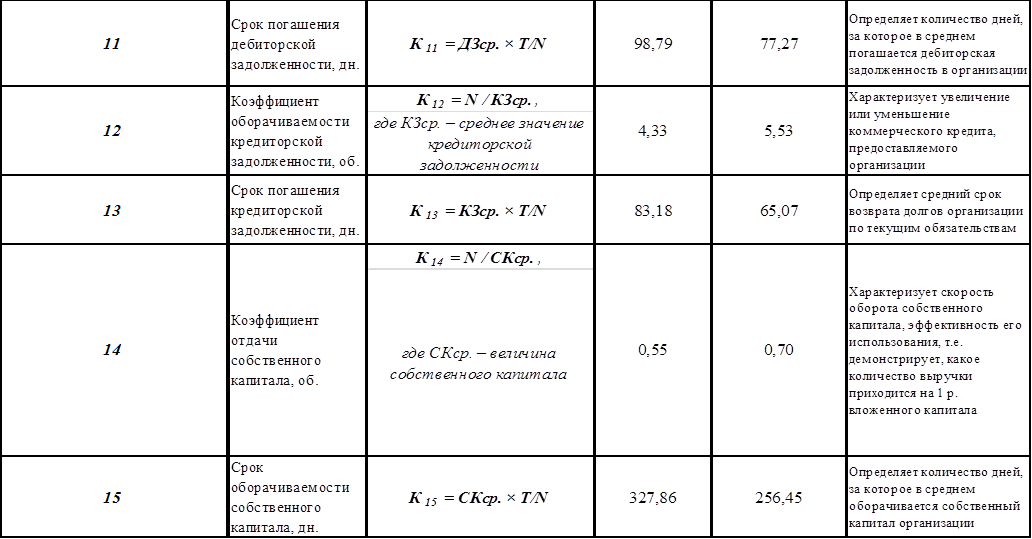

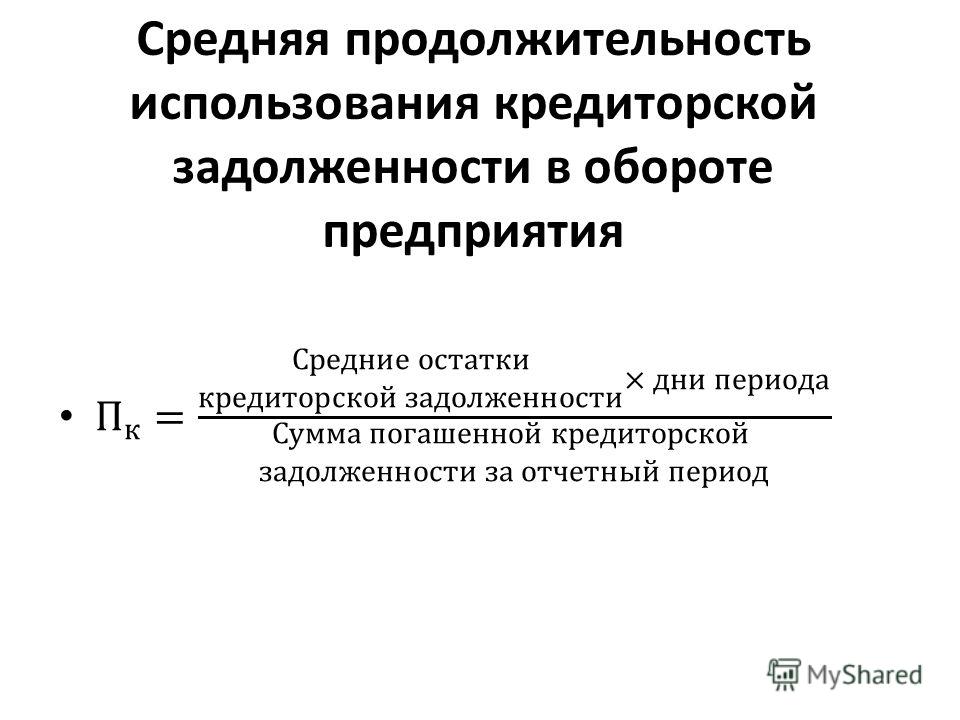

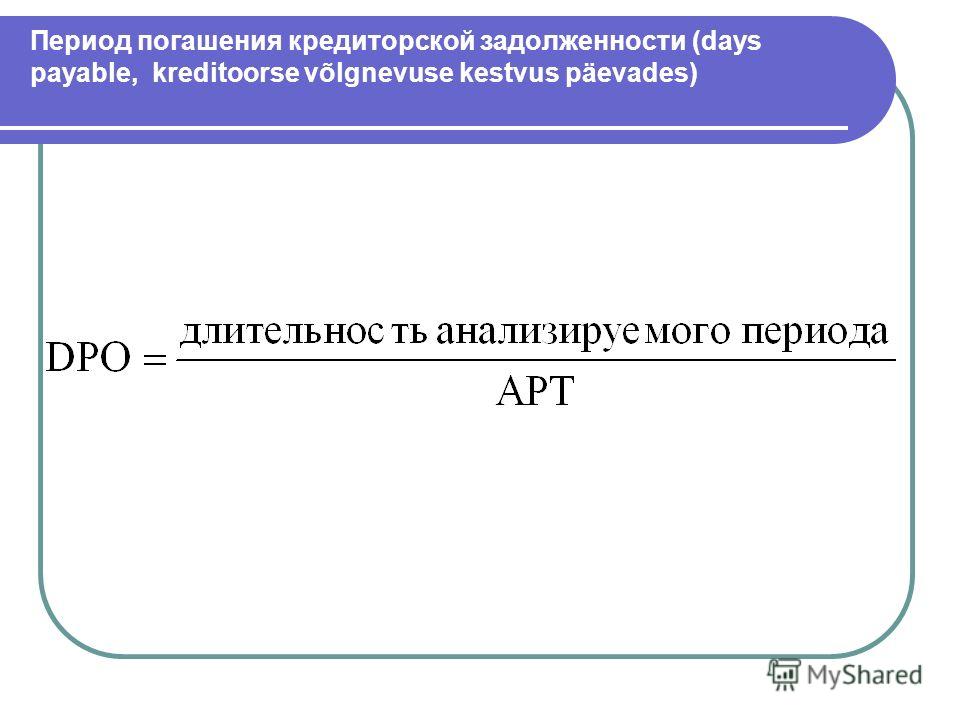

Период оборота (погашения) кредиторской задолженности (ПОкз) характеризует средний срок оборачиваемости кредиторской задолженности и рассчитывается по формуле:

ПОкз = Тпер / Окз

или

ПОкз = [(КЗнп + КЗкп) / 2] / В * Тпер

где, Тпер — продолжительность периода в днях (месяц, квартал или год в днях).

Период оборота кредиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемой предприятию поставщиками. Чем он больше, тем активнее предприятие финансирует текущую производственную деятельность за счет непосредственных участников производственного процесса (за счет использования отсрочки оплаты по счетам, нормативной отсрочки по уплате налогов и т.д.). Данный показатель позволяет судить о том, сколько в среднем требуется месяцев предприятию для погашения счетов кредиторов.

Чем он больше, тем активнее предприятие финансирует текущую производственную деятельность за счет непосредственных участников производственного процесса (за счет использования отсрочки оплаты по счетам, нормативной отсрочки по уплате налогов и т.д.). Данный показатель позволяет судить о том, сколько в среднем требуется месяцев предприятию для погашения счетов кредиторов.

Стоит иметь ввиду что, высокая доля кредиторской задолженности снижает финансовую устойчивость и платежеспособность организации, однако кредиторская задолженность, если это задолженность поставщикам и подрядчикам, дает предприятию возможность пользоваться «бесплатными» деньгами на время ее существования.

Поскольку в составе кредиторской задолженности кроме обязательств перед поставщиками и заказчиками (за поставленные материальные ценности, выполненные работы и оказанные услуги) представлены обязательства по авансам полученным, перед работниками по оплате труда, перед социальными фондами, перед бюджетом по всем видам платежей, то возможны некие искажения интересующей нас больше всего оборачиваемости счетов к уплате поставщикам.

Дополнительно для более полной оценки оборачиваемости кредиторской задолженности рекомедуется рассчитать показатель – Доля просроченной кредиторской задолженности в общей величине кредиторской задолженности (Дкз):

Дкз = Просроченная КЗкп / КЗкп * 100%

где, Просроченная КЗкп — задолженность, по которой прошел срок оплаты, указанный в договорах или в нормативных правовых актах

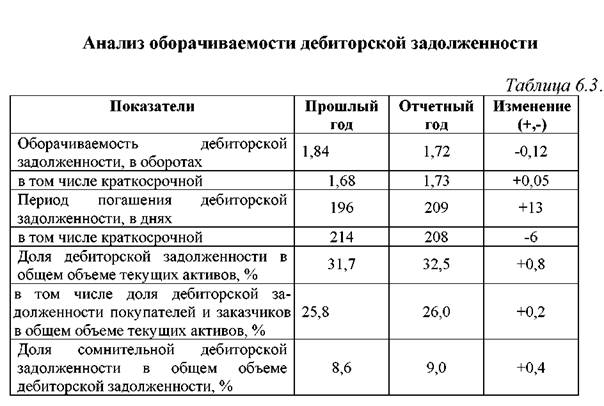

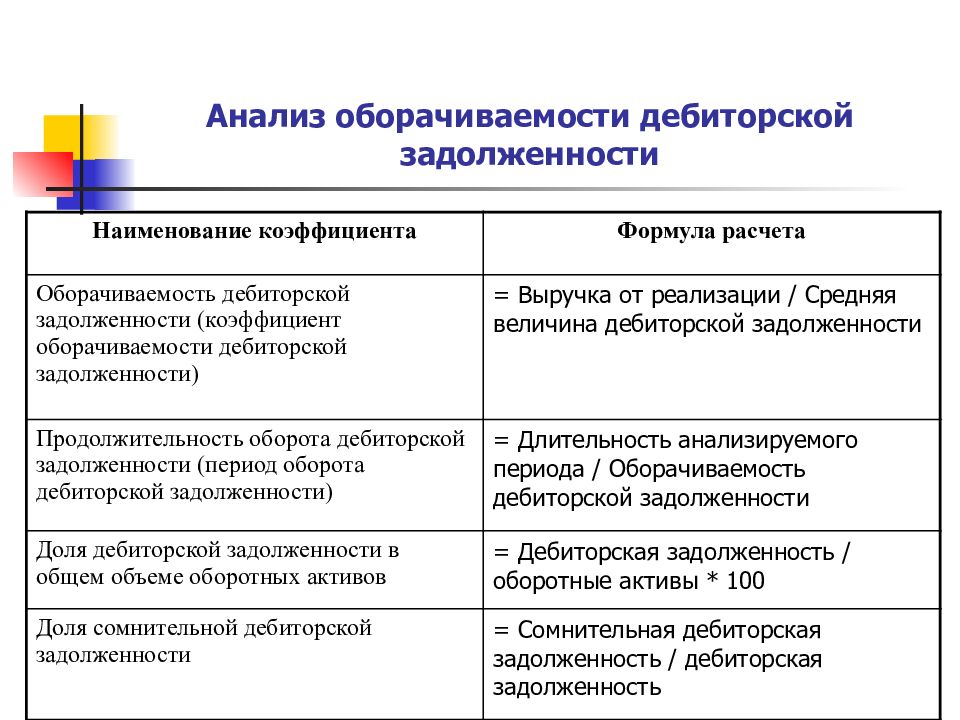

Анализ кредиторской задолженности, в свою очередь, необходимо дополнить анализом дебиторской задолженности, и если оборачиваемость дебиторской выше (т. е. коэффициент меньше) оборачиваемости кредиторской, то это является положительным фактором. В общем управление движением кредиторской задолженности – это установление таких договорных взаимоотношений с поставщиками, которые ставят сроки и размеры платежей предприятия последним в зависимость от поступления денежных средств от покупателей.

Оборачиваемость кредиторской задолженности. Формула. Анализ

В данной статье мы разберем формулу расчета и экономический смысл коэффициента оборачиваемости кредиторской задолженности компании или в бизнес-плане.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности (англ. Accounts Payables Turnover) – финансовый показатель, относящий к группе «Деловой активности» (Оборачиваемости) предприятия и характеризующий скорость погашения обязательств перед заемщиками и кредиторами. Коэффициент отражает количество раз, которое предприятие может рассчитаться с размером кредиторской задолженностью за отчетный период (на практике, год или квартал). Данный показатель используется менеджерами для проведения экспресс-диагностики финансового состояния предприятия.

Формула расчета коэффициента оборачиваемости кредиторской задолженности

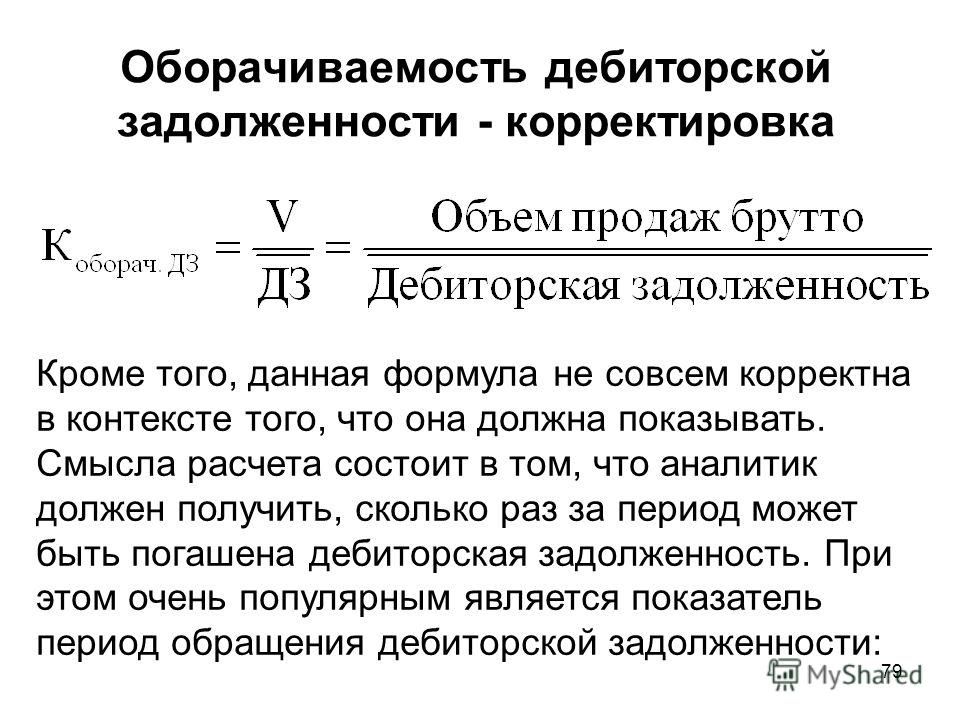

Коэффициент оборачиваемости кредиторской задолженности (Кокз) представляет собой отношение выручки от продаж продукции к средней величине кредиторской задолженности. Данные для расчета коэффициента берутся из бухгалтерской отчетности предприятия (см. Пример оценки коэффициента оборачиваемости кредиторской задолженности для ОАО “НЛМК”).

Данные для расчета коэффициента берутся из бухгалтерской отчетности предприятия (см. Пример оценки коэффициента оборачиваемости кредиторской задолженности для ОАО “НЛМК”).

Коэффициент оборачиваемости кредиторской задолженности по балансу организации рассчитывается:

Период оборота кредиторской задолженности

В отечественной практике помимо расчета коэффициента оборачиваемости кредиторской задолженности рассчитывают период оборота (Tокз), который показывает количество дней необходимое для погашения кредиторской задолженности.

Анализ оборачиваемости кредиторской задолженности

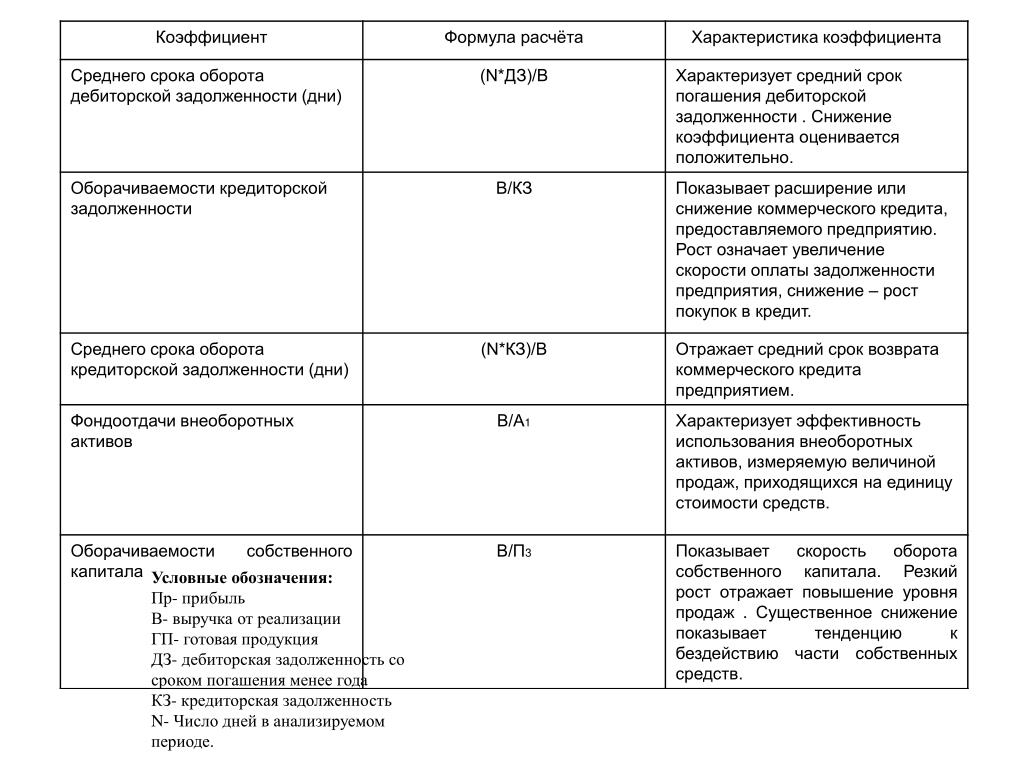

Единого нормативного значения для всех показателей оборачиваемости не существует. Каждое предприятие устанавливает собственные допустимые уровни коэффициента. Чем выше оборачиваемость кредиторской задолженности, тем больше активность фирмы в получении доходов от продаж по отношению к заемным средствам. Часто данный показатель сравнивают с оборачиваемостью дебиторской задолженностью (К

Значение коэффициента | Анализ финансового состояния предприятия |

| Кокз ↗ | Рост показателя оборачиваемости кредиторской задолженности. Финансовое состояние устойчивое |

| Кокз ↘ | Снижение показателя оборачиваемости кредиторской задолженности |

| Кокз >> Кодз | Значительное превышение оборачиваемости кредиторской задолженности над дебиторской задолженностью. Предприятие испытывает финансовые трудности |

Для обеспечения финансовой устойчивости организации необходимо разработать механизм взаимодействия с кредиторами и политику управления кредиторской задолженностью. Чрезмерный размер заемного капитала увеличивает риск банкротства, но в тоже время оперирование бизнесом только собственным капиталом приводит к снижению рентабельности, а, следовательно, и конкурентоспособности в долгосрочной перспективе.

Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

Резюме

Оборачиваемость кредиторской задолженности является важным показателем финансовой устойчивости организации. Менеджменту предприятия необходимо оперативно отслеживать любые негативные изменения данного показателя. Для проведения комплексного финансового анализа необходимо использовать также коэффициенты ликвидности, финансовой устойчивости и рентабельности. Если вам нужен кредит для бизнеса или как физическому лицу, то рекомендую аналитический сайт → “Нужен кредит“.

Автор: к. э.н. Жданов Иван Юрьевич

э.н. Жданов Иван Юрьевич

Что показывает оборачиваемость кредиторской задолженности? Формула Accounts Payables Turnover

Оборачиваемость кредиторской задолженности (Accounts Payables Turnover) – демонстрирует скорость погашения собственной задолженности перед поставщиками и подрядчиками. Простыми словами, коэффициент оборачиваемости кредиторской задолженности показывает, сколько раз предприятие может рассчитаться со своей кредиторской задолженностью за определенный период, как правило, за квартал или год.

Если коэффициент оборачиваемости кредиторской задолженности увеличивается – скорость погашения кредиторской задолженности растёт. Если показатель оборачиваемости низкий – у компании проблемы с оплатой счетов. Неблагоприятна для компании картина, когда оборачиваемость кредиторской задолженности превышает оборачиваемость дебиторской задолженности. Это приводит к кассовому разрыву и дефициту финансовых средств.

Для инвесторов коэффициент полезен тем, что позволяет определить, достаточно ли у компании денежных средств или доходов для выполнения своих краткосрочных обязательств. Для кредиторов – дает основание для продления кредитной линии компании.

Напомним, что все показатели оборачиваемости от отрасли к отрасли имеют разные цифры из-за специфики, общих утвержденных значений не существует. Как правило, инвесторы сравнивают коэффициенты компаний друг с другом в скринере акций, но лучше оборачиваемость кредиторской задолженности сравнивать в динамике по компании, по-простому в разрезе нескольких лет.

Accounts Payables Turnover растет в течении длительного времени, значит компания не реинвестирует в свой бизнес, что в свою очередь, может привести к более низким темпам роста и снижению прибыли компании в долгосрочной перспективе.

Помимо коэффициента оборачиваемости кредиторской задолженности, оборачиваемость можно рассматривать в количестве дней, которое занимает один оборот. Для этого необходимо 365 дней поделить на годовой Accounts Payables Turnover.

Для этого необходимо 365 дней поделить на годовой Accounts Payables Turnover.

Как рассчитать оборачиваемости кредиторской задолженности?Оборачиваемость кредиторской задолженности в днях (Accounts payables turnover in days) = 365 / Коэффициент оборачиваемости кредиторской задолженности (Accounts payables turnover)

Для расчёта коэффициента оборачиваемости кредиторской задолженности возьмём финансовые результаты Apple по итогам 9 месяцев 2020 финансового года в долларах.

Accounts Payables Turnover — это отношение выручки к кредиторской задолженности:

Accounts Payables Turnover = Выручка (Revenue) / Среднегодовая кредиторская задолженность (Accounts payables turnover)

Выручка (Sales, Revenues) — это денежные средства, получаемые компанией от реализации, продажи ее товаров или услуг.

Источник: финансовая отчетность Apple

Средняя кредиторская задолженность (Average Accounts Payable) – это сумма кредиторской задолженности на начало периода и конец периода, деленное на два.

Кредиторская задолженность – задолженность компании перед другими лицами, которую она обязана погасить, в частности перед поставщиками или подрядчиками. Кредиторская задолженность возникает в случае, если дата поступления услуг не совпадает с датой их фактической оплаты.

Источник: финансовая отчетность Apple

Таким образом, мы считаем Accounts Payables Turnover = $209817 млн / (($35325 млн + $46236 млн)/2) = $209817 млн / $40781 = 5,14. Не забываем приводить к общему числителю и знаменателю до «миллионов долларов».

Совместно с оборачиваемостью кредиторской задолженности, считаем длительность одного оборота в днях: Оборачиваемость кредиторской задолженности в днях = 365 / 5,14 = 71 день.

Как мы видим из расчётов, Apple для погашения суммы кредиторского задолженности за 9 месяцев необходимо всего 71 день – это очень высокий показатель, который показывает высокую финансовую устойчивость и эффективность компании.

Можно самостоятельно рассчитать значения коэффициента Оборачиваемость кредиторской задолженности, или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитывают все коэффициенты и мультипликаторы.

Используйте для сравнения Accounts Payables Turnover между другими компаниями в отрасли скринер акций, а в данном случае, вкладку «Оборачиваемость» или добавить колонку с показателем самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги. Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Используйте пузырьковую диаграмму в карточке компании во вкладке «Оценка отрасли» для сравнительного анализа по «Оборачиваемость кредиторской задолженности». С помощью «Отраслевого анализа», вы можете визуально оценить и понять, где находится компания, в которую вы инвестируете по сравнению с другими компаниями в отрасли.

Также в карточке компании во вкладке «Мультипликаторы», вы можете посмотреть расчёт Accounts Payables Turnover в динамике нескольких лет и понять, как компания чувствует себя по отношению к другим годам, а также использовать другие коэффициенты.

Плюсы и минусы показателя Accounts Payables TurnoverПлюсы:

● Отражает скорость погашения кредиторской задолженности;

● Показывает финансовую устойчивость компании;

● Прост в расчётах.

Минусы:

● Нет общепринятых норм для оценки коэффициента;

● Недостаточно для принятия правильного инвестиционного решения одного коэффициента, нужно при анализе применять несколько показателей.

Оборачиваемость кредиторской задолженности: коэффициент, формула, период оборота

Для увеличения количества продукции и роста прибыли любая компания нуждается в займах финансовых средств. Оборачиваемость кредиторской задолженности – показатель, по которому оценивается время возврата долгов по финансированию кредиторам.

Это расчеты по следующим долговым обязательствам:

- Суммы возникших задолженностей за оказанные услуги и выполненные работы, а также использованные материалы.

- Возврат денег за реализованную продукцию.

- Бюджетные платежи, в частности налог с дохода физических лиц.

- Долги по всем видам страхования.

- Заработная плата и расходные средства.

- Выплаты учредителям дивидендов.

- Возврат авансов и расчет с кредиторами.

Согласно нормативным документам, оборачиваемость не может составлять более 40 дней.

Определение финансового состояния компании

Анализ оборачиваемости необходим для оценки денежного состояния компании. Грамотная проверка с помощью экономических формул приводится в отчетах для директоров фирмы, инвесторов и кредиторов.

Расчет осуществляется согласно основным показателям, главным из которых является коэффициент оборачиваемости кредиторской задолженности. Чем выше этот показатель, тем лучше ликвидность предприятия. Его значение в оборотах показывает следующая формула: Коэффициент оборачиваемости кредиторской задолженности (ККЗ) = себестоимость товаров / среднегодовая кредиторская задолженность (суммарная задолженность на начало и конец года, деленная на два)

Его значение в оборотах показывает следующая формула: Коэффициент оборачиваемости кредиторской задолженности (ККЗ) = себестоимость товаров / среднегодовая кредиторская задолженность (суммарная задолженность на начало и конец года, деленная на два)

Это значение тем выше, чем скорее предприятие способно погасить долги. Оно наглядно демонстрирует, какое количество раз в течение года фирма смогла выплатить свои задолженности кредиторам. Увеличение оборачиваемости свидетельствует о росте деловой активности.

При правильно выбранной стратегии управления бизнесом ККЗ может при отсрочке платежей сначала незначительно снизиться, а затем начать расти. Нормативно утвержденных значений этот параметр не имеет. Чтобы использовать долг как источник дополнительного финансирования, предприятию выгодно сохранять низкий коэффициент на начальном этапе.

Параметры оценки работы компании

Длительность оборачиваемости кредиторской задолженности

Рассчитывается, как отношение числа дней в году к ККЗ на основании бухгалтерских данных. Чем ниже этот параметр, тем меньшее время требуется в той части, которая относится к обороту по счетам. Как правило, термин рассматривается по условиям заключения сделок с физическими и юридическими лицами.

Чем ниже этот параметр, тем меньшее время требуется в той части, которая относится к обороту по счетам. Как правило, термин рассматривается по условиям заключения сделок с физическими и юридическими лицами.

Период оборачиваемости

Показатель демонстрирует среднее время оборачиваемости задолженности и вычисляется так: Период оборота кредиторской задолженности = длительность периода в днях / коэффициент оборачиваемости кредиторской задолженности

Данный временной показатель характеризует усредненное время отсрочки платежей, которые нужно произвести для расчета с поставщиками и кредиторами. То есть показывает, сколько дней необходимо для преобразования кредитования в деньги.

Длительность оборота

Продолжительность оборота = (среднегодовая кредиторская задолженность / сумма, потраченная за год на закупки) х 365 = количество дней

Этот показатель служит для того, чтобы наглядно показать среднее число календарных дней, необходимых для расчета с субъектами, обеспечивающими закупки для обеспечения функционирования предприятия.

На оборачиваемость влияют такие факторы, как род деятельности фирмы, масштабы производства и специфика отрасли, в которой приведенные выше показатели сравниваются с аналогичными показателями предприятий-лидеров.

Грамотный руководитель должен организовать работу фирмы так, чтобы возникшие долги погашались в срок. Поэтому рассчитывать экономические показатели и проводить сравнительный анализ для эффективной работы необходимо каждый год.

Коэффициент оборачиваемости кредиторской задолженности в Excel

Коэффициент оборачиваемости кредиторской задолженности отображает, насколько быстро компания рассчитывается по долгам. Обозначение в международных стандартах – Accounts payable turnover ratio. Показатель принято рассматривать вкупе с коэффициентом оборачиваемости дебиторской задолженности. Используется внутренними службами предприятия, потенциальными кредиторами и инвесторами.

Экономический смысл и нормативное значение

Коэффициент оборачиваемости кредиторской задолженности показывает, какое количество раз в анализируемом периоде фирма рассчиталась с кредиторами. Показатель рассчитывают за год, квартал или месяц.

Показатель рассчитывают за год, квартал или месяц.

Оценка коэффициента косвенно указывает на ликвидность и платежеспособность компании. Прежде всего, данный показатель связан с кредитным риском. Чем он выше, тем скорее предприятие отдает долги – платежеспособность выше.

У фирмы возникает кредиторская задолженность по отношению к продавцам необходимых для производства и реализации материалов, государству и собственным работникам, другим компаниям.

Определенного нормативного значения для коэффициента оборачиваемости не существует. Но чем выше показатель, тем лучше ликвидность. Однако слишком высокие значения снижают рентабельность. Что не есть хорошо.

Принято оценивать сразу два коэффициента оборачиваемости: кредиторской и дебиторской задолженности. Хорошо, когда первый показатель больше второго. Такие результаты указывают на увеличение рентабельности предприятия: в фирме больше свободных денег для ведения бизнеса.

Коэффициент оборачиваемости кредиторской задолженности: формула по балансу

Чтобы рассчитать показатель, применяют следующую формулу:

Ккр = выручка за анализируемое время / средний размер кредиторской задолженности.

Среднее находим путем деления суммы всех кредитов на начало и конец периода на 2.

Подставим в формулу строки из бухгалтерской отчетности:

Ккр = стр. 2110 / (стр. 1520нп + стр. 1520кп) * 0,5.

Значение для числителя берется из отчета о финансовых результатах, для знаменателя – из баланса.

Необходимые данные из баланса (форма заполнена в Excel):

Нужные цифры из отчета о финансовых результатах:

На отдельном листе составляем таблицу для расчета коэффициента. В формулу подставляем ссылки на ячейки с соответствующими данными:

Цифры для 2011 и 2012 гг. взяты произвольные.

Теперь посчитаем коэффициент оборачиваемости кредиторской задолженности в днях. Для этого нужно преобразовать рассчитанный коэффициент в период оборота. Новый показатель отразит среднее число дней, которые нужны компании для расчета по кредитам.

Формула преобразования выглядит так:

Что означают эти цифры? Например, в 2012 году средняя длительность одного оборота кредиторской задолженности составила 48,60 дн. Приблизительно столько нужно предприятию, чтобы рассчитаться с кредиторами по всем своим долгам.

Приблизительно столько нужно предприятию, чтобы рассчитаться с кредиторами по всем своим долгам.

Для наглядности и анализа динамики отобразим на графике:

Максимальная ликвидность предприятия в анализируемом периоде была в 2011 году, так как быстрота погашения долгов (в сравнении с 2015) выше практически в 3 раза.

Покажем на графике период оборота:

Самый большой период для погашения кредиторской задолженности в 2015 году – 86,70 дн. Это значит:

- возможно, что фирма испытывает трудности с реализацией продукции, с получением выручки;

- со значительным увеличением налоговой нагрузки, объемов обязательных платежей в бюджет и т.п.

Для более точной диагностики проблем нужно рассчитывать и смотреть другие показатели деловой активности.

Коэффициент оборачиваемости кредиторской задолженности

Сегодня рассмотрим тему: «коэффициент оборачиваемости кредиторской задолженности» и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Нет видео.

| Видео (кликните для воспроизведения). |

Коэффициент оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности – определение

Коэффициент оборачиваемости кредиторской задолженности – коэффициент равный отношению затрат на производство и реализацию продукции к среднему остатку кредиторской задолженности. Данные для расчета – бухгалтерский баланс.

Коэффициент оборачиваемости кредиторской задолженности рассчитывается в программе ФинЭкАнализ в блоке Анализ деловой активности как Коэффициент оборачиваемости кредиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности – что показывает

Коэффициент оборачиваемости кредиторской задолженности показывает сколько требуется оборотов для оплаты выставленных счетов.

Коэффициент оборачиваемости кредиторской задолженности – формула

Общая формула расчета коэффициента:

Формула расчета по данным бухгалтерского баланса:

где стр. 620 нг – начало года, стр.620 кг – конец года (Форма №1), стр.020 – отчета о прибылях и убытках (форма №2).

620 нг – начало года, стр.620 кг – конец года (Форма №1), стр.020 – отчета о прибылях и убытках (форма №2).

Формула расчета по данным бухгалтерского баланса:

Коэффициент оборачиваемости кредиторской задолженности – значение

Высокая оборачиваемость кредиторской задолженности говорит об улучшении платежной дисциплины предприятия в отношениях с:

- поставщиками,

- бюджетом,

- внебюджетными фондами,

- персоналом предприятия,

- прочими кредиторами.

Высокая оборачиваемость кредиторской задолженности указывает на быстрое погашение предприятием своего долга перед кредиторами и (или) сокращение покупок с отсрочкой платежа (коммерческого кредита поставщиков).

Оборачиваемость кредиторской задолженности оценивают совместно с оборачиваемостью дебиторской задолженности. Неблагоприятна для предприятия ситуация, когда коэффициент оборачиваемости кредиторской задолженности превышает коэффициент оборачиваемости дебиторской задолженности. Это приводит к дефициту финансовых средств и кассовым разрывам.

Это приводит к дефициту финансовых средств и кассовым разрывам.

Коэффициент оборачиваемости кредиторской задолженности (Accounts payable turnover ratio). Расчет на примере ОАО «НЛМК»

Разберем подробно группу финансовых коэффициентов — «Деловой активности» (Оборачиваемость) предприятия. Рассмотрим коэффициент оборачиваемости кредиторской задолженности, который показывает скорость погашения нашим предприятием собственных долгов. Анализ кредиторской задолженности хорошо проводить совместно с оценкой дебиторской задолженности. О последней я писал в статье: Коэффициент оборачиваемости дебиторской задолженности (Receivable turnover). Расчет на примере ОАО «Полюс золото».

Нет видео.| Видео (кликните для воспроизведения). |

Коэффициент оборачиваемости кредиторской задолженности показывает, сколько раз (количество оборотов) в отчетном периоде (как правило, это год, но может быть и месяц, квартал) предприятие погасило свои долги перед кредиторами. В международном стандарте финансовой отчетности коэффициент оборачиваемости кредиторской задолженности обозначают как Accounts payable turnover ratio.

В международном стандарте финансовой отчетности коэффициент оборачиваемости кредиторской задолженности обозначают как Accounts payable turnover ratio.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Коэффициент связан, прежде всего, с кредитным риском (риском невозврата взятого кредита) и поэтому его оценка косвенно оценивает ликвидность и платежеспособность предприятия. Как было сказано выше, чем коэффициент выше, тем быстрее предприятие может рассчитаться со своими обязательствами и как следствием его ликвидность/платежеспособность будет выше (примечание, платежеспособность – это долгосрочная ликвидность).

Кто может быть кредитором предприятия?К кредиторам, по отношению к которым возникает кредиторская задолженность, относят:

- Поставщиков,

- Бюджет (государство),

- Персонал предприятия,

- Другие предприятия.

Чем выше значение коэффициента, тем ликвидность предприятия лучше. Именно поэтому зачастую этот коэффициент используется в анализе кредиторами. Тем не менее, нашему предприятию не выгодно иметь большие значения данного коэффициента, так как это снижает Рентабельность предприятия. Вы наверно помните «золотое правило» чем больше ликвидность, тем меньше рентабельность (доходность) предприятия.

Именно поэтому зачастую этот коэффициент используется в анализе кредиторами. Тем не менее, нашему предприятию не выгодно иметь большие значения данного коэффициента, так как это снижает Рентабельность предприятия. Вы наверно помните «золотое правило» чем больше ликвидность, тем меньше рентабельность (доходность) предприятия.

Оценку и анализ коэффициента оборачиваемости кредиторской задолженности необходимо производить совместно с оценкой коэффициента оборачиваемости дебиторской задолженности. Если коэффициент дебиторской задолженности меньше коэффициента кредиторской, то это положительный фактор, так как это увеличивает рентабельность предприятия. У нас появляется больше «свободных» денег для осуществления деятельности.

Кто использует коэффициент оборачиваемости кредиторской задолженности?Разберем, кому нужна оценка данного коэффициента. Данный коэффициент используется для определения путей повышения ликвидности предприятия. Он необходим в отчетах для:

- Генерального директора,

- Финансового директора,

- Финансового менеджера,

- Юридической службы предприятия,

- Кредиторы предприятия,

- Инвесторы.

Формула расчета коэффициента оборачиваемости кредиторской задолженности состоит из деления Выручки от проданных товаров к средней величине кредиторской задолженности. Средняя величина определяется через деление величины кредиторской задолженности на начало периода, сложенной с величиной кредиторской задолженности на конец периода, на 2.

Коэффициент оборачиваемости кредиторской задолженности = Выручка от продаж/Средняя величина кредиторской задолженности

Формула расчета по РСБУ (после 2011 года):

Коэффициент оборачиваемости кредиторской задолженности = стр.2110/(стр.1520нп.+стр.1520кп.)*0,5

В формуле нп. и кп. – начало периода и конец периода. Период мы можем брать любой. Как правило, берется год, но можно брать и месяц, квартал, полгода.

По старой форме бухгалтерского баланса коэффициент будет рассчитываться следующим образом:

Коэффициент оборачиваемости кредиторской задолженности = стр. 020/(стр.620нп.+стр.620кп.)*0,5

020/(стр.620нп.+стр.620кп.)*0,5

Не забывайте что величина в знаменателе формулы – среднее значение, которое получается делением суммы на начало и конец периода на 2.

Иногда в формуле вместо Выручки (стр. 2110) стоит Себестоимость проданной продукции (стр.2120).

Коэффициент оборачиваемости кредиторской задолженности. Трансформация в показатель «Период оборота»

Наряду с коэффициентом используют показатель период оборота кредиторской задолженности. Он отражает количество дней необходимых для превращения кредиторской задолженности в денежную массу. Формула трансформации коэффициента оборачиваемости кредиторской задолженности в период оборота кредиторской задолженности:

Период оборота кредиторской задолженности = 360/Коэффициент оборачиваемости кредиторской задолженности

Иногда вместо 360 дней используют 365. Экономический смысл данного показателя заключается в определении среднего количества дней в течение, которого предприятие погашает свои долги перед кредиторами.

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром»

Коэффициент оборачиваемости кредиторской задолженности. Расчет на примере ОАО «НЛМК»Расчет коэффициента оборачиваемости кредиторской задолженности для ОАО «НЛМК». Баланс предприятия

Расчет коэффициента оборачиваемости кредиторской задолженности для ОАО «НЛМК». Отчет о финансовых результатах

Расчет коэффициентов оборачиваемости кредиторской задолженности для ОАО «Новолипецкий металлургический комбинат»:

Коэффициент оборачиваемости кредиторской задолженности 2014-1 = 61737720/(41868595+40178239)*0,5 = 1,5

Коэффициент оборачиваемости кредиторской задолженности 2014-2 = 125115823/(40178239+37164647)*0,5 = 3,2

Коэффициент оборачиваемости кредиторской задолженности 2014-3 =190638593/(37164647+48381408)*0,5 = 4,45

Коэффициент оборачиваемости кредиторской задолженности у ОАО «Новолипецкий металлургический комбинат» увеличился за год с 1,5 до 4,45. Можно сделать вывод, что предприятие увеличило свою ликвидность, так как скорость погашения долгов увеличилась в 3 раза.

Можно сделать вывод, что предприятие увеличило свою ликвидность, так как скорость погашения долгов увеличилась в 3 раза.

Давайте для сравнения рассчитаем изменение коэффициента оборачиваемости дебиторской задолженности за те же самые периоды. В бухгалтерском балансе дебиторская задолженность отображается в строке – 1230.

Коэффициент оборачиваемости дебиторской задолженности 2014-1 = 61737720/(68707030+76837524)*0,5 = 0,84

Коэффициент оборачиваемости дебиторской задолженности 2014-2 = 125115823/(76837524+83990873)*0,5 = 1,55

Коэффициент оборачиваемости дебиторской задолженности 2014-3 = 190638593/(83990873+96796470)*0,5 = 2,1

Как видно коэффициент оборачиваемости дебиторской задолженности имеет положительную динамику (▲).

Если провести сравнение двух коэффициентов, то мы видим, что Коэффициент оборачиваемости дебиторской задолженности меньше ( > «Топ-12 коэффициентов для финансового анализа«, где рассказывается о 12 самых главных коэффициентах, которые необходимо рассчитывать в первую очередь.

Автор: Жданов Василий Юрьевич, к.э.н.

Оборачиваемость кредиторской задолженности (Accounts payable turnover)

Оборачиваемость кредиторской задолженности (accounts payable turnover ratio) – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Как и оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности используется в оценке денежных потоков организации, эффективности расчетов.

Оборачиваемость кредиторской задолженности рассчитывается как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности (обычно не всей, а только связанной с операционной деятельностью компании).

Оборачиваемость кредиторской задолженности (коэффициент) = Покупки / Средняя величина кредиторской задолженности

Поскольку показатель покупок в бухгалтерской отчетности не содержится, применяется упрощенный расчетный вариант:

Покупки = Себестоимость продаж + (Запасы на конец периода – Запасы на начало период)

В российской практике часто используется более условный вариант расчета, когда вместо покупок берут выручку за период.

Также нужно обратить внимание, чтобы числитель и знаменатель формулы были сопоставимы с учетом НДС. Т.е. если Покупки взяты без НДС (а по упрощенной формуле выше так и получится), то и кредиторскую задолженность логично очистить от НДС.

Помимо расчета коэффициента (“количество оборотов”), принято рассчитывать оборачиваемость в днях:

Оборачиваемость кредиторской задолженности в днях = 365 / Коэффициент оборачиваемости кредиторской задолженности

В результате получается среднее количество дней, в течение которого счета поставщиков остаются неоплаченными.

Оборачиваемость кредиторской задолженности сильно зависит от отрасли, масштабов деятельности организации. Для кредиторов предпочтителен более высокий коэффициент оборачиваемости, в то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

Коэффициент оборачиваемости кредиторской задолженности в Excel

Коэффициент оборачиваемости кредиторской задолженности отображает, насколько быстро компания рассчитывается по долгам. Обозначение в международных стандартах – Accounts payable turnover ratio. Показатель принято рассматривать вкупе с коэффициентом оборачиваемости дебиторской задолженности. Используется внутренними службами предприятия, потенциальными кредиторами и инвесторами.

Обозначение в международных стандартах – Accounts payable turnover ratio. Показатель принято рассматривать вкупе с коэффициентом оборачиваемости дебиторской задолженности. Используется внутренними службами предприятия, потенциальными кредиторами и инвесторами.

Коэффициент оборачиваемости кредиторской задолженности показывает, какое количество раз в анализируемом периоде фирма рассчиталась с кредиторами. Показатель рассчитывают за год, квартал или месяц.

Оценка коэффициента косвенно указывает на ликвидность и платежеспособность компании. Прежде всего, данный показатель связан с кредитным риском. Чем он выше, тем скорее предприятие отдает долги – платежеспособность выше.

У фирмы возникает кредиторская задолженность по отношению к продавцам необходимых для производства и реализации материалов, государству и собственным работникам, другим компаниям.

Определенного нормативного значения для коэффициента оборачиваемости не существует. Но чем выше показатель, тем лучше ликвидность. Однако слишком высокие значения снижают рентабельность. Что не есть хорошо.

Принято оценивать сразу два коэффициента оборачиваемости: кредиторской и дебиторской задолженности. Хорошо, когда первый показатель больше второго. Такие результаты указывают на увеличение рентабельности предприятия: в фирме больше свободных денег для ведения бизнеса.

Коэффициент оборачиваемости кредиторской задолженности: формула по балансу

Чтобы рассчитать показатель, применяют следующую формулу:

Ккр = выручка за анализируемое время / средний размер кредиторской задолженности.

Среднее находим путем деления суммы всех кредитов на начало и конец периода на 2.

Подставим в формулу строки из бухгалтерской отчетности:

Ккр = стр. 2110 / (стр. 1520нп + стр. 1520кп) * 0,5.

Значение для числителя берется из отчета о финансовых результатах, для знаменателя – из баланса.

Необходимые данные из баланса (форма заполнена в Excel):

Нужные цифры из отчета о финансовых результатах:

На отдельном листе составляем таблицу для расчета коэффициента. В формулу подставляем ссылки на ячейки с соответствующими данными:

Цифры для 2011 и 2012 гг. взяты произвольные.

Теперь посчитаем коэффициент оборачиваемости кредиторской задолженности в днях. Для этого нужно преобразовать рассчитанный коэффициент в период оборота. Новый показатель отразит среднее число дней, которые нужны компании для расчета по кредитам.

Формула преобразования выглядит так:

Что означают эти цифры? Например, в 2012 году средняя длительность одного оборота кредиторской задолженности составила 48,60 дн. Приблизительно столько нужно предприятию, чтобы рассчитаться с кредиторами по всем своим долгам.

Для наглядности и анализа динамики отобразим на графике:

Максимальная ликвидность предприятия в анализируемом периоде была в 2011 году, так как быстрота погашения долгов (в сравнении с 2015) выше практически в 3 раза.

Покажем на графике период оборота:

Самый большой период для погашения кредиторской задолженности в 2015 году – 86,70 дн. Это значит:

- возможно, что фирма испытывает трудности с реализацией продукции, с получением выручки;

- со значительным увеличением налоговой нагрузки, объемов обязательных платежей в бюджет и т.п.

Для более точной диагностики проблем нужно рассчитывать и смотреть другие показатели деловой активности.

Коэффициент оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности (англоязычный аналог – Accounts Payable Turnover, Times) – показатель деловой активности, который указывает на количество оборотов, которые совершила кредиторская задолженность в течение года. Сравнивая оборачиваемость кредиторской и дебиторской задолженности можно определить качество политики коммерческого (товарного) кредитования в компании. Превышение кредиторской задолженности над дебиторской означает, что компания использует средства кредиторов в качестве источника финансирования своих дебиторов, а часть денег используется фирмой для финансирования своих прочих операций. Показатель рассчитывается как соотношение себестоимости к среднегодовой сумме кредиторской задолженности. Результат расчета показывает, сколько раз компания погасила свои обязательства перед поставщиками, подрядчиками и т.д. в течение периода исследования.

Нормативное значение показателя оборачиваемости кредиторской задолженности:

Согласно методике Россельхозбанка нормативным считается следующее значение:

Таблица 1. Нормативное значение показателя оборачиваемости кредиторской задолженности в разрезе сферы деятельности, раз в год

Источник: Васина Н.В. Моделирование финансового состояния сельскохозяйственных организаций при оценке их кредитоспособности: Монография. Омск: Изд-во НОУ ВПО ОмГА, 2012. с. 49.

Однако, не стоит забывать, что нормативное значение может отличаться зависимо от конкретного типа деятельности компании и лучше всего сравнивать текущую ситуацию в сфере управления кредиторской задолженностью с конкурентами. Также стоит рассмотреть показатель в динамике и оценить его изменение в течение периода.

Стоит заметить, что высокое или низкое значение показателя может иметь несколько последствий. Некоторые авторы говорят о том, что снижение показателя является хорошим явлением, так как компания имеет возможность финансировать свою деятельность за счет бесплатного источника – за счет поставщиков и подрядчиков. Однако это не совсем верно. Если задержка оплаты происходит постоянно, то поставщики и подрядчики будут включать этот риск в цену своего товара. Поэтому низкая оборачиваемость кредиторской задолженности может иметь негативные среднесрочные последствия. Если же такого не происходит и уровень цен не меняется, то компании выгодно иметь низкую оборачиваемость кредиторской задолженности.

Направления решения проблемы нахождения показателя вне нормативных пределов

Для начала необходимо определиться, что является критерием оптимального значения показателя. Для развития хороших отношений с поставщиками целесообразно повышать платежную дисциплину. Если компания является важным клиентом, и у поставщиков нет инструментов взыскания пени, штрафа за длительное использование их ресурсов, то можно продолжать их использовать.

Формула расчета показателя оборачиваемости кредиторской задолженности:

Коэффициент оборачиваемости кредиторской задолженности = Себестоимость (сумма покупок) за период / Среднегодовая сумма кредиторской задолженности (1)

Среднегодовая сумма кредиторской задолженности может быть рассчитана следующим образом:

Среднегодовой объем кредиторской задолженности (наиболее правильный способ) = Сумма значений кредиторской задолженности на конец каждого рабочего дня / Количество рабочих дней (2)

Среднегодовой объем кредиторской задолженности (при наличии только ежемесячных данных) = Сумма значений кредиторской задолженности на конец каждого месяца / 12 (3)

Среднегодовой объем кредиторской задолженности (при наличии только годовых данных) = (Кредиторская задолженность на начало года + Кредиторская задолженность на конец года) / 2 (4)

Как рассчитывается коэффициент оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности устанавливает способность компании покрыть свои обязательства. Он оценивается вместе с показателем оборачиваемости дебиторской задолженности. Нормальное значение определяется масштабом бизнеса и отраслевой принадлежностью. Основой расчета служат себестоимость продукции (ф.№2) и кредиторская задолженность (ф.№1). Сокращение APTR свидетельствует о росте кредитного риска.

Насколько быстро предприятие способно погашать свои долги? Сколько раз за год оно может рассчитаться с кредиторами в течение года? Ответить на эти вопросы контрагентам предприятия поможет значение показателя, характеризующего погашение кредиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности (Accounts Payable Turnover Ratio – APTR) – это финансовый показатель, который косвенно характеризует ликвидность и платежеспособность компании и рассчитывается как отношение суммы затраченных на производство и реализацию средств к остатку кредиторской задолженности.

Справка! Кредиторская задолженность (КЗ) представляет собой совокупность всех долгов предприятия перед физическими и юридическими лицами – поставщиками, подрядчиками, наемными работниками, государственным бюджетом и внебюджетными фондами, арендодателями, страховщиками и др.

- если от покупателей получен аванс, но товары им еще не предоставлены;

- от поставщика получены товары, но денежные средства за них еще не выплачены.

Accounts Payable Turnover Ratio применяется для оценки не только платежеспособности и ликвидности компании, но и денежных потоков и эффективности финансовых расчетов. Показатель выражается в количестве оборотов (раз погашения долгов) за период.

Важный момент! Показатель следует рассчитывать совместно с аналогичным коэффициентом для дебиторской задолженности (ДЗ). Их равенство – оптимальная ситуация для субъекта хозяйствования.

APTR нередко применяется при оценке кредитного риска, поскольку демонстрирует скорость погашения долгов предприятия перед его кредиторами.

В связи с этим он имеет значение:

- для поставщиков ресурсов;

- государственных и муниципальных структур при допуске компании к тендеру;

- контрагентов фирмы для определения ее финансовой состоятельности;

- инвесторов, желающих приобрести ценные бумаги конкретного предприятия;

- кредиторов любой инстанции.

Значение коэффициента применяется и для целей управленческого учета при принятии решений о распределении имеющихся у компании денежных средств.

Коэффициент оборачиваемости кредиторской задолженности (Кокз) – показатель деловой активности субъекта хозяйствования, который рассчитывается на базе сведений бухгалтерского баланса (форма №1) и отчета о прибылях и убытках (форма №2) компании путем группировки отдельных активов и пассивов.

Кокз = Сбпр/ КЗ, где

Кокз – коэффициент оборачиваемости кредиторской задолженности;

Сбпр – себестоимость реализованной продукции;

КЗ – совокупная величина кредиторской задолженности.

Если расписать формулу расчета коэффициента оборачиваемости кредиторской задолженности по строчкам формы №1 и №2, то она примет следующий вид:

Кокз = ст. 2110 (Ф.№2)/ ст. 1520 (Ф.№1)

В финансовом анализе принято рассчитывать не только число оборотов, которые совершает КЗ за определенный период (год, квартал), но и период оборачиваемости (По).

Этот показатель свидетельствует о том, через какой срок компания будет готова погасить свои обязательства перед кредиторами, поставщиками, бюджетом и др.

Точного числового ориентира, который может быть назван оптимальным значением оборачиваемости КЗ, не существует. Этот показатель зависит масштабов деятельности компании и ее отраслевой принадлежности.

При этом при ее анализе можно ориентироваться на два базовых принципа:

- для кредиторов выгодно высокое значение Кокз, а для заемщиков – низкое;

- оборачиваемость КЗ и ДЗ анализируется в паре.

Важный момент! Неблагоприятной для организации ситуацией считается существенное превышение скорости оборота кредиторской задолженности над аналогичным критерием дебиторской задолженности. Она свидетельствует о том, что компания неправильно формирует структуру своего баланса.

Высокий показатель APTR свидетельствует о том, что на предприятии улучшилась платежная дисциплина во взаимоотношениях с поставщиками, бюджетом, внебюджетными фондами, персоналом, кредиторами. Это происходит в связи с тем, что у субъекта хозяйствования имеются финансовые возможности для погашения своих обязательств.

Оценка Кокз на конкретную дату не дает инвестору информации, поэтому важно анализировать оборачиваемость кредиторской задолженности в динамике.

Оборачиваемость кредиторской задолженности — это аналитический показатель, характеризующий скорость погашения фирмой долгов перед поставщиками. Расчет оборачиваемости кредиторской задолженности необходим как для анализа состояния собственной финансовой устойчивости, так и для оценки платежеспособности контрагентов-покупателей.

Расчет коэффициента оборачиваемости кредиторской задолженности

Для анализа оборачиваемости кредиторской задолженности пользуются данными, содержащимися в бухгалтерской отчетности.

Какие данные содержатся в бухгалтерском балансе, можно узнать из статьи «Расшифровка строк бухгалтерского баланса (1230 и др.)».

О различных методиках анализа бухгалтерского баланса рассказано в материале «Методика анализа бухгалтерского баланса предприятия».

Расчет коэффициента оборачиваемости можно произвести 2 способами. В первом случае показатель выводится через себестоимость проданной продукции:

КОКЗ — коэффициент оборачиваемости кредиторской задолженности;

СПТ — себестоимость проданных товаров;

СКЗ — средняя кредиторская задолженность, равная половине суммы кредиторской задолженности на начало и на конец анализируемого периода.

Во втором случае коэффициент оборачиваемости рассчитывается через выручку.

КОКЗ — коэффициент оборачиваемости кредиторской задолженности;

СКЗ — средняя кредиторская задолженность.

Расчет показателя через себестоимость проданной продукции является более точным, поскольку в расчете на основе выручки в зависимости от изменений наценки возможно искажение коэффициента.

Коэффициент оборачиваемости задолженности перед кредиторами показывает, сколько раз за анализируемый период предприятие погасило среднюю величину своей кредиторской задолженности.

Влияние оборачиваемости кредиторской задолженности на финансовую устойчивость

При проведении анализа оборачиваемость кредиторской задолженности рассматривается в динамике или в сравнении со средними значениями по отрасли. Рост значенияоборачиваемостиуказывает на повышение финансовой устойчивости и платежеспособности. Превышение оборачиваемости дебиторской задолженности над оборачиваемостью задолженности кредиторам также говорит о стабильности и устойчивости финансового положения организации.

Снижение в динамике оборачиваемостиможет показывать как проблемы с платежеспособностью, так и более эффективную работу с поставщиками, составление выгодных для компании графиков платежей. Высокая доля кредиторской задолженности снижает финансовую устойчивость и платежеспособность предприятия, но при этом организация бесплатно кредитуется денежными средствами поставщиков.

Для правильного построения взаимоотношений с покупателями также можно использовать анализ оборачиваемости кредиторской задолженности.

При заключении договоров с покупателями нужно понимать, является ли контрагент платежеспособным и о какой отсрочке платежей можно вести речь.

В этом случае помимо коэффициента оборачиваемости можно вычислить период оборота кредиторской задолженности:

ПОКЗ — период оборота кредиторской задолженности;

Т — количество дней в анализируемом периоде;

КОКЗ — коэффициент оборачиваемости кредиторской задолженности.

Полученное значение показывает период погашения обязательств организации перед поставщиками. Высокий период оборота кредиторской задолженности говорит о проблемах с платежеспособностью. При заключении договоров период оборота кредиторской задолженности контрагента нужно сопоставить с предполагаемой отсрочкой платежа. Если показатель выше отсрочки, то велика вероятность того, что покупатель будет задерживать оплату.

Анализ оборачиваемости кредиторской задолженности дает представление о способности организации рассчитываться по долгам перед поставщиками. Высокая оборачиваемостьсвидетельствует о финансовой устойчивости и платежеспособности. Низкая оборачиваемостьпозволяет использовать кредиторскую задолженности в качестве бесплатного источника финансирования.

Анализ оборачиваемости кредиторской задолженности: показатели

Финансово-экономический анализ функционирования организации в рыночных условиях имеет большое значение и представляет собой функцию по управлению организацией. Конечной задачей финанализа является оценка объективного состояния работы фирмы.

Одним из приоритетных направлений экономического анализа служит изучение и оценка задолженности перед кредиторами.

Задолженность кредиторская состоит из долговых обязательств фирмы в пользу третьих лиц.Структура «кредиторки» выглядит следующим образом:

- неоплаченные счета подрядчиков и поставщиков за предоставленные услуги, товары;

- недоимка по уплате налогов и сборов в бюджет и внебюджетные фонды;

- задолженность по заработной плате пере персоналом организации;

- долги перед займодавцами и кредитными учреждениями, а также другими кредиторами.

Значимость исследования долговых обязательств объясняется достаточно большим объемом «кредиторки» в текущих пассивах организации. А колебания значений Кт задолженности существенно влияют на изменение ликвидности и платежеспособности компании.

Исследование кредиторских обязательств организации осуществляется на основе данных финотчетности: форм №1, 5 бухгалтерского баланса. В расчетах определенных данных оборачиваемости кредиторской задолженности также используются сведения из отчета о финансовых результатах (ф. №2).

Обратите внимание: для полного и правильного анализа оборачиваемости Кт задолженности необходимо проанализировать оборачиваемость Дт задолженности.

Расчет коэффициента оборачиваемости кредиторской задолженности

Оборачиваемость Кт задолженности характеризуется скоростью возврата долгов, образовавшихся в результате хозяйственной деятельности компании перед снабженческими организациями.

Коэффициент оборачиваемости Кт задолженности определяется в соответствии с формулой:

- Коб – коэффициент оборачиваемости кредиторской задолженности. Соответствует количеству проплат долговых обязательств за отчетный промежуток времени;

- В – выручка от реализации, стр.2110 ф.№2 Баланса;

- Ктнп – значение кредиторской задолженности на начало анализируемого этапа, стр.1520 ф.№1 Баланса;

- Кткп – значение кредиторской задолженности на конец исследуемого периода, стр.1520 ф.№1 Баланса.

Рост Коб по сравнению с показателями предыдущего периода говорит об увеличении скорости возврата задолженности, уменьшение – означает как возникновение проблем по оплате долговых обязательств, так и результативную организацию работы с кредиторами по срокам и графика платежей.

Наряду с подсчетом «числа оборотов» Кт задолженности, производят расчет оборота в днях по следующему алгоритму:

Кобд – коэффициент оборачиваемости в днях;

Коб – коэффициент оборачиваемости Кт задолженности.

Результат расчета показывает временной период в днях, в рамках которого счета, выставленные поставщиками остаются неуплаченными.

Анализ оборачиваемости кредиторской задолженности: показатели

Финансово-экономический анализ функционирования организации в рыночных условиях имеет большое значение и представляет собой функцию по управлению организацией. Конечной задачей финанализа является оценка объективного состояния работы фирмы.

Одним из приоритетных направлений экономического анализа служит изучение и оценка задолженности перед кредиторами.

Задолженность кредиторская состоит из долговых обязательств фирмы в пользу третьих лиц.Структура «кредиторки» выглядит следующим образом:

- неоплаченные счета подрядчиков и поставщиков за предоставленные услуги, товары;

- недоимка по уплате налогов и сборов в бюджет и внебюджетные фонды;

- задолженность по заработной плате пере персоналом организации;

- долги перед займодавцами и кредитными учреждениями, а также другими кредиторами.

Значимость исследования долговых обязательств объясняется достаточно большим объемом «кредиторки» в текущих пассивах организации. А колебания значений Кт задолженности существенно влияют на изменение ликвидности и платежеспособности компании.

Исследование кредиторских обязательств организации осуществляется на основе данных финотчетности: форм №1, 5 бухгалтерского баланса. В расчетах определенных данных оборачиваемости кредиторской задолженности также используются сведения из отчета о финансовых результатах (ф. №2).

Обратите внимание: для полного и правильного анализа оборачиваемости Кт задолженности необходимо проанализировать оборачиваемость Дт задолженности.

Расчет коэффициента оборачиваемости кредиторской задолженности

Оборачиваемость Кт задолженности характеризуется скоростью возврата долгов, образовавшихся в результате хозяйственной деятельности компании перед снабженческими организациями.

Коэффициент оборачиваемости Кт задолженности определяется в соответствии с формулой:

- Коб – коэффициент оборачиваемости кредиторской задолженности. Соответствует количеству проплат долговых обязательств за отчетный промежуток времени;

- В – выручка от реализации, стр.2110 ф.№2 Баланса;

- Ктнп – значение кредиторской задолженности на начало анализируемого этапа, стр.1520 ф.№1 Баланса;

- Кткп – значение кредиторской задолженности на конец исследуемого периода, стр.1520 ф.№1 Баланса.

Рост Коб по сравнению с показателями предыдущего периода говорит об увеличении скорости возврата задолженности, уменьшение – означает как возникновение проблем по оплате долговых обязательств, так и результативную организацию работы с кредиторами по срокам и графика платежей.

Наряду с подсчетом «числа оборотов» Кт задолженности, производят расчет оборота в днях по следующему алгоритму:

Кобд – коэффициент оборачиваемости в днях;

Коб – коэффициент оборачиваемости Кт задолженности.

Результат расчета показывает временной период в днях, в рамках которого счета, выставленные поставщиками остаются неуплаченными.

Автор статьи: Филипп Соловьев

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.

✔ Обо мне ✉ Обратная связь Оцените статью: Оценка 3.8 проголосовавших: 18КОНСУЛЬТАЦИЯ ЮРИСТА

УЗНАЙТЕ, КАК РЕШИТЬ ИМЕННО ВАШУ ПРОБЛЕМУ — ПОЗВОНИТЕ ПРЯМО СЕЙЧАС

8 800 350 84 37

Оборачиваемость кредиторской задолженности | Показатели ликвидности

Accounts Payable Turnover

Описание

Более простая версия расчета периода погашения кредиторской задолженности — это оборачиваемость кредиторской задолженности. Этот вариант дает не количество дней непогашенной кредиторской задолженности, а количество оборотов за год.

Например, оборачиваемость 12 раз за год — это эквивалент 30 дней погашения кредиторской задолженности, а годовой оборот в 24 раза — 15 дней.

Показатель оборачиваемости кредиторской задолженности наиболее понятен при отслеживании на трендовой линии: тенденция к росту указывает на более быструю оплату кредиторской задолженности, в то время как тенденция к снижению указывает на обратное.

См. также:

CFA — Показатели деловой активности (оборачиваемости)

Формула

Разделить общий объем закупок за год на итоговый баланс кредиторской задолженности. Альтернативный подход заключается в использовании средней кредиторской задолженности за отчетный период, поскольку результат расчета может быть непропорционально высоким или низким.

Из суммы закупок необходимо исключить все неоплаченные расходы. Заработная плата также исключается из расчета, поскольку не является частью кредиторской задолженности, указанной в числителе.

Кроме того, амортизация и износ также должны быть исключены из формулы, поскольку не предусматривают денежных расчетов.

Закупки /

Итоговый остаток

кредиторской задолженности

Пример

Компания имеет на конец года кредиторскую задолженность в размере 157 000 д.е. и годовые закупки в размере 1 750 000 д.е. Чтобы определить оборачиваемость кредиторской задолженности, мы включаем эту информацию в формулу:

1 750 000 / 157 000 =

11,1 оборотов кредиторской задолженности

Меры предосторожности

Те же предостережения, что и для показателя периода погашения кредиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности — формула, пример, интерпретация

Что такое коэффициент оборачиваемости кредиторской задолженности?

Коэффициент оборачиваемости кредиторской задолженности, также известный как коэффициент оборачиваемости кредиторской задолженности или коэффициент оборачиваемости кредитора, представляет собой коэффициент ликвидности Финансовые коэффициенты Финансовые коэффициенты создаются с использованием числовых значений, взятых из финансовой отчетности, чтобы получить значимую информацию о компании, которая измеряет среднее число. раз компания платит своим кредиторам в течение отчетного периода.Коэффициент является показателем краткосрочной ликвидности, при этом более высокий коэффициент оборачиваемости к выплате более благоприятен.

Формула коэффициента оборачиваемости кредиторской задолженности

Формула коэффициента оборачиваемости кредиторской задолженности выглядит следующим образом:

В некоторых случаях стоимость проданных товаров (COGS) Себестоимость проданных товаров (COGS) Стоимость проданных товаров (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг.Он включает в себя материальные затраты, прямые используются в числителе вместо чистых покупок в кредит. Средняя кредиторская задолженность — это сумма кредиторской задолженности. Кредиторская задолженность. Кредиторская задолженность — это обязательство, возникающее, когда организация получает товары или услуги от своих поставщиков в кредит. Кредиторская задолженность представлена на начало и конец отчетного периода, разделенная на 2.

Пример коэффициента оборачиваемости кредиторской задолженности

Компания А сообщила о годовых покупках в кредит на сумму 123 555 долларов США и доходах в размере 10 000 долларов США в течение года, закончившегося 31 декабря 2017 г. .Кредиторская задолженность на начало и конец года составляла 12 555 долларов США и 25 121 доллар США соответственно. Компания хочет измерить, сколько раз она платила своим кредиторам за финансовый год.

Таким образом, в течение финансового года кредиторская задолженность компании оборачивалась примерно 6,03 раза в течение года.Коэффициент текучести, вероятно, будет округлен и просто указан как шесть.

Оборачиваемость кредиторской задолженности в днях

Оборачиваемость кредиторской задолженности в днях показывает среднее количество дней, в течение которых кредиторская задолженность остается неоплаченной. Чтобы рассчитать оборачиваемость кредиторской задолженности в днях, просто разделите 365 дней на коэффициент оборачиваемости кредиторской задолженности.

Оборачиваемость к оплате в днях = 365 / Коэффициент оборачиваемости к оплате

Определение оборачиваемости кредиторской задолженности в днях для компании A в приведенном выше примере:

Оборот к оплате в днях = 365/6.03 = 60,53

Таким образом, в течение финансового года компании требуется примерно 60,53 дня для оплаты своих поставщиков.

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон коэффициента оборачиваемости кредиторской задолженности

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Интерпретация коэффициента оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности указывает кредиторам на краткосрочную ликвидность и, в этой степени, на кредитоспособность компании.Высокий коэффициент указывает на своевременную оплату поставщикам за покупки в кредит. Большое количество может быть связано с тем, что поставщики требуют быстрых платежей, или может указывать на то, что компания стремится воспользоваться скидками за досрочную оплату или активно работает над повышением своего кредитного рейтинга.

Низкий коэффициент указывает на медленную оплату поставщикам покупок в кредит. Это может быть связано с благоприятными условиями кредитования или может сигнализировать о проблемах с денежным потоком и, следовательно, об ухудшении финансового положения.Хотя уменьшение коэффициента может указывать на то, что компания находится в затруднительном финансовом положении, это не всегда так. Возможно, компании удалось договориться о лучших условиях оплаты, которые позволят ей производить платежи реже и без каких-либо штрафов.

Коэффициент оборачиваемости кредиторской задолженности компании часто определяется кредитными условиями ее поставщиков. Например, компании, которые получают выгодные условия кредитования, обычно сообщают об относительно более низком коэффициенте. Крупные компании, обладающие рыночной властью и способные обеспечить лучшие условия кредита, могут привести к снижению коэффициента оборачиваемости кредиторской задолженности (источник).

Хотя высокий коэффициент оборачиваемости кредиторской задолженности обычно желателен для кредиторов как признак платежеспособности, компании также должны воспользоваться условиями кредита, предоставляемыми поставщиками, поскольку это приведет к скидкам на закупки.

Как и в случае с большинством финансовых показателей, коэффициент оборачиваемости компании лучше всего анализировать по сравнению с аналогичными компаниями в своей отрасли. Например, коэффициент оборачиваемости кредиторской задолженности компании, равный двум, будет более тревожным, если практически все ее конкуренты будут иметь коэффициент по крайней мере четыре.

Использование в финансовом моделировании

В финансовом моделировании Что такое финансовое моделирование Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании. Обзор того, что такое финансовое моделирование, как и зачем строить модель. Коэффициент оборачиваемости кредиторской задолженности (или количество дней оборота) является важным допущением для создания прогноза баланса. Как видно из приведенного ниже примера, сальдо кредиторской задолженности определяется исходя из предположения, что на оплату стоимости проданных товаров (COGS) уходит примерно 30 дней (в среднем).Следовательно, COGS в каждом периоде умножается на 30 и делится на количество дней в периоде, чтобы получить баланс AP.

Снимок экрана выше взят из курса финансового моделирования CFI.

Ключевые выводы

- Коэффициент оборачиваемости кредиторской задолженности — это коэффициент ликвидности, который измеряет, сколько раз компания может рассчитаться со своими кредиторами в течение определенного периода времени.

- Высокое соотношение может быть связано с тем, что поставщики требуют быстрой оплаты или компания пользуется скидками за досрочную оплату.

- Низкий коэффициент может быть связан с благоприятными условиями кредитования или ухудшением финансового положения.

- Сила торга играет большую роль в соотношении. Компании с сильной переговорной силой получают более длительные сроки кредита и, следовательно, будут сообщать о более низком коэффициенте оборачиваемости кредиторской задолженности.

- Деление 365 на коэффициент дает оборачиваемость кредиторской задолженности в днях, которая измеряет количество дней, в течение которых компания в среднем платит кредиторам.

- Более высокий коэффициент свидетельствует о кредитоспособности и востребован кредиторами.

Дополнительная литература

CFI является официальным глобальным поставщиком услуг аналитика финансового моделирования и оценки (FMVA) ® Стань сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI «Финансовый аналитик по моделированию и оценке» (FMVA) ® будет поможет вам обрести уверенность в своей финансовой карьере. Запишитесь сегодня! программа сертификации, чтобы помочь финансовым профессионалам вывести свою карьеру на новый уровень. Чтобы узнать больше и продвинуться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Анализ финансовой отчетности Анализ финансовой отчетности Как проводить анализ финансовой отчетности.Это руководство научит вас выполнять анализ финансового отчета отчета о прибылях и убытках,

- Руководство по финансовому моделированию Бесплатное руководство по финансовому моделированию Это руководство по финансовому моделированию содержит советы и передовые практики Excel по предположениям, драйверам, прогнозированию, связыванию трех отчетов, анализу DCF и т. Д. Коэффициент оборачиваемости запасов Коэффициент оборачиваемости запасов Коэффициент оборачиваемости запасов, также известный как коэффициент оборачиваемости запасов, представляет собой коэффициент эффективности, который измеряет, насколько эффективно осуществляется управление запасами.Формула коэффициента оборачиваемости запасов равна стоимости проданных товаров, деленной на общий или средний запас, чтобы показать, сколько раз запасы «оборачиваются» или продаются в течение периода.

- Глоссарий коэффициентов финансового анализа Глоссарий коэффициентов финансового анализа Глоссарий терминов и определений общих терминов коэффициентов финансового анализа. Важно понимать эти важные термины.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Определение коэффициента оборачиваемости кредиторской задолженности: формула и примеры

Высокий коэффициент кредиторской задолженности свидетельствует о том, что компания быстро расплачивается со своими кредиторами и поставщиками, в то время как низкий коэффициент предполагает, что бизнес медленнее оплачивает свои счета. Это критически важный показатель, который необходимо отслеживать, потому что, если коэффициент оборачиваемости кредиторской задолженности компании снижается от одного отчетного периода к другому, это может сигнализировать о проблемах и привести к сокращению кредитных линий.

И наоборот, спонсоры и кредиторы, видя устойчивый или растущий коэффициент ПД, могут увеличить кредитную линию компании.

Что такое коэффициент оборачиваемости кредиторской задолженности?

Коэффициент оборачиваемости кредиторской задолженности показывает, насколько быстро предприятие производит платежи кредиторам и поставщикам, предоставляющим кредитные линии. Специалисты по бухгалтерскому учету определяют коэффициент, подсчитывая среднее количество выплат по балансу AP в течение определенного периода времени. На балансе компании коэффициент оборачиваемости кредиторской задолженности является ключевым показателем ее ликвидности и того, как она управляет денежным потоком.

Ключевые выводы по коэффициенту оборачиваемости кредиторской задолженности

- Более высокий коэффициент кредиторской задолженности указывает на то, что компания оплачивает свои счета в более короткие сроки, чем компании с более низким коэффициентом.

- Низкий коэффициент AP может сигнализировать о том, что компания изо всех сил пытается оплачивать свои счета, но это не всегда так. Он мог бы стратегически использовать свои деньги.

- Компании, которые полагаются на кредитные линии, обычно выигрывают от более высокого коэффициента, поскольку поставщики и кредиторы используют этот показатель для оценки риска, на который они идут.

Как рассчитать коэффициент оборачиваемости кредиторской задолженности

Специалисты по бухгалтерскому учету рассчитывают коэффициенты оборачиваемости кредиторской задолженности путем деления общей суммы закупок предприятия на средний остаток кредиторской задолженности за тот же период.

Формула и расчет коэффициента оборачиваемости кредиторской задолженности (AP)

Скорость оборачиваемости кредиторской задолженности обычно рассчитывается путем измерения среднего количества дней, в течение которых причитающаяся кредитору сумма остается невыплаченной.Разделив это среднее число на 365, получим коэффициент оборачиваемости кредиторской задолженности.

Среднее количество дней / 365 = Коэффициент оборачиваемости кредиторской задолженности

Нарушение оборачиваемости кредиторской задолженности в днях

Используйте эту формулу для перевода оборачиваемости к оплате AP в дни.

Коэффициент оборачиваемости кредиторской задолженности в днях = 365 / Коэффициент оборачиваемости кредиторской задолженности

Как можно проанализировать коэффициент оборачиваемости кредиторской задолженности?

Чтобы увидеть, как развивается ваша компания, сравните коэффициент оборачиваемости AP с предыдущими отчетными периодами.Чтобы увидеть, насколько вы привлекательны для спонсоров, сравните свое соотношение AP с аналогами в вашей отрасли.

Что такое хороший коэффициент оборачиваемости кредиторской задолженности?

Как правило, высокий коэффициент AP указывает на то, что вы быстрее выполняете свои обязательства по кредиторской задолженности.

Хотите, чтобы оборачиваемость кредиторской задолженности была выше или ниже?

Это зависит от обстоятельств. Если ваш бизнес полагается на поддержание кредитной линии, кредиторы предоставят более выгодные условия с более высоким коэффициентом.Но если это соотношение слишком велико, некоторые аналитики могут задаться вопросом, использует ли ваша компания свой денежный поток наиболее стратегическим образом для роста бизнеса.

Пример коэффициента оборачиваемости кредиторской задолженности (AR)

Предположим, что за один год ваша компания совершила закупок на 25 миллионов долларов и заканчивает год с открытым остатком кредиторской задолженности в размере 4 миллионов долларов.

25 миллионов долларов / 4 миллиона долларов = 6.25

Это означает, что за этот период компания выплатила средний остаток кредиторской задолженности 6,25 раза.

Повышение коэффициента оборачиваемости кредиторской задолженности

Кредиторы и инвесторы изучат коэффициент оборачиваемости кредиторской задолженности на балансе компании, чтобы определить, находится ли бизнес в хорошем состоянии у кредиторов и поставщиков. Более высокие цифры указывают на то, что компания оплачивает счета более своевременно и, следовательно, имеет меньшую задолженность в бухгалтерских книгах.

Хотя это может понравиться заинтересованным сторонам, есть контраргумент, что некоторым предприятиям, возможно, будет лучше использовать эти деньги в другом месте с прицелом на рост.

Уменьшение оборачиваемости кредиторской задолженности

Более низкие коэффициенты оборачиваемости кредиторской задолженности могут сигнализировать инвесторам и кредиторам о том, что бизнес, возможно, не вел себя так же хорошо в течение определенного периода времени, основанного на сопоставимых периодах.

Отслеживание коэффициента оборачиваемости кредиторской задолженности

Хотя у предприятий могут быть стратегические причины для поддержания более низких коэффициентов оборачиваемости кредиторской задолженности, чем это может показаться необходимостью, существуют и другие переменные. Компании могут иметь низкие показатели оборачиваемости из-за благоприятных условий кредитования. Точно так же у них могут быть более высокие коэффициенты, потому что поставщики требуют оплаты при доставке товаров или услуг. Некоторые компании могут тратить больше в пиковые сезоны, а также могут иметь больший приток наличности в определенное время года.

Коэффициент текучести AP по сравнению с коэффициентом текучести AR