что это, для чего нужна, как получить 2-НДФЛ

При взятии кредита или получении налогового вычета человек может столкнуться с необходимостью получить справку 2-НДФЛ. Иногда ее просят банки, иногда — ответственные органы, а работодатели и вовсе имеют с ней дело регулярно. Расскажем подробнее о том, что это такое и каким образом наличие справки может помочь при взятии кредита, а также для чего документ нужен банкам.

Содержание статьи

Что такое справка 2-НДФЛ

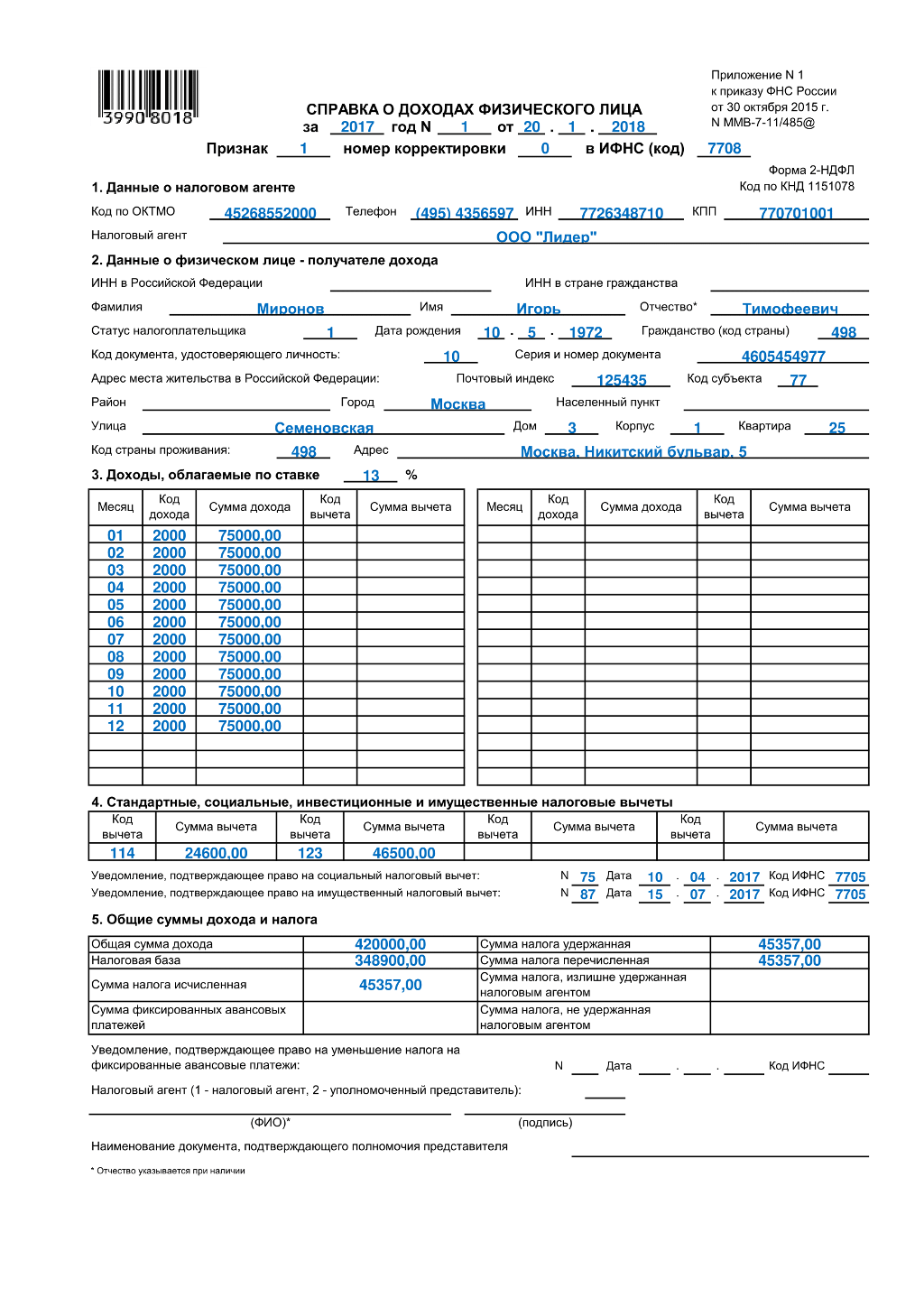

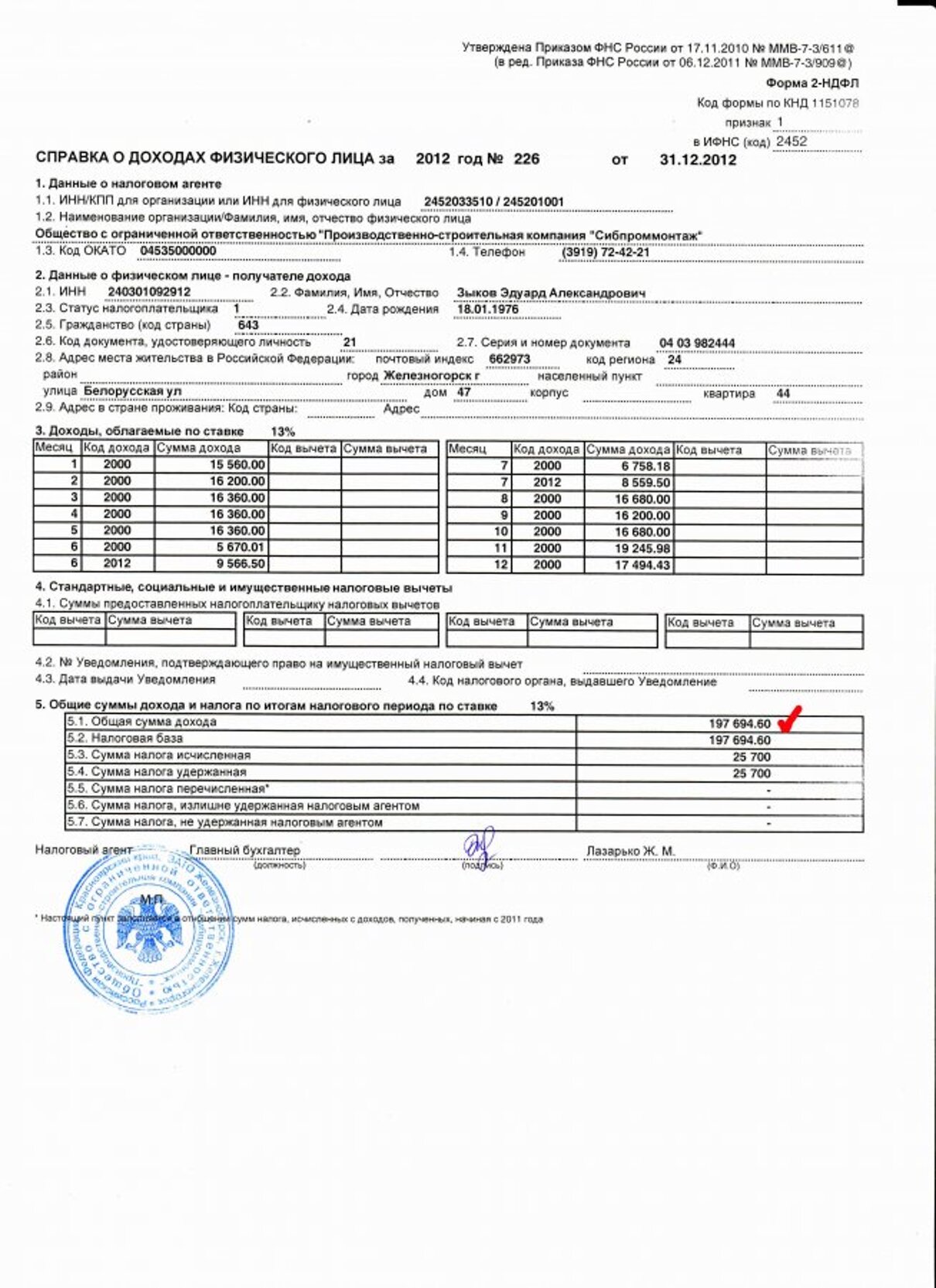

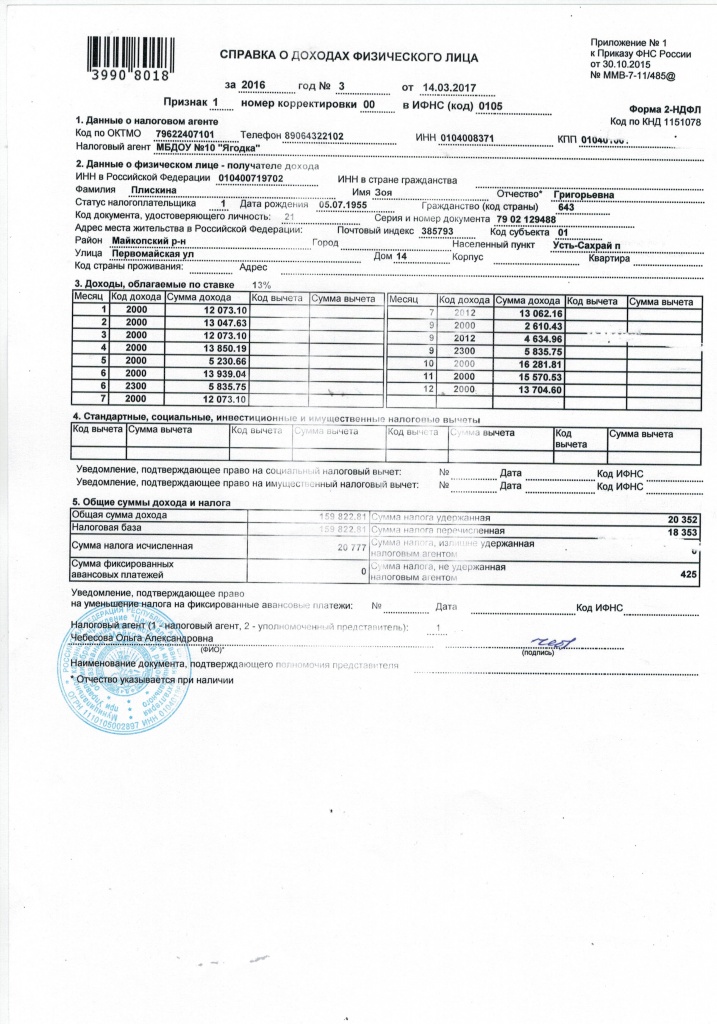

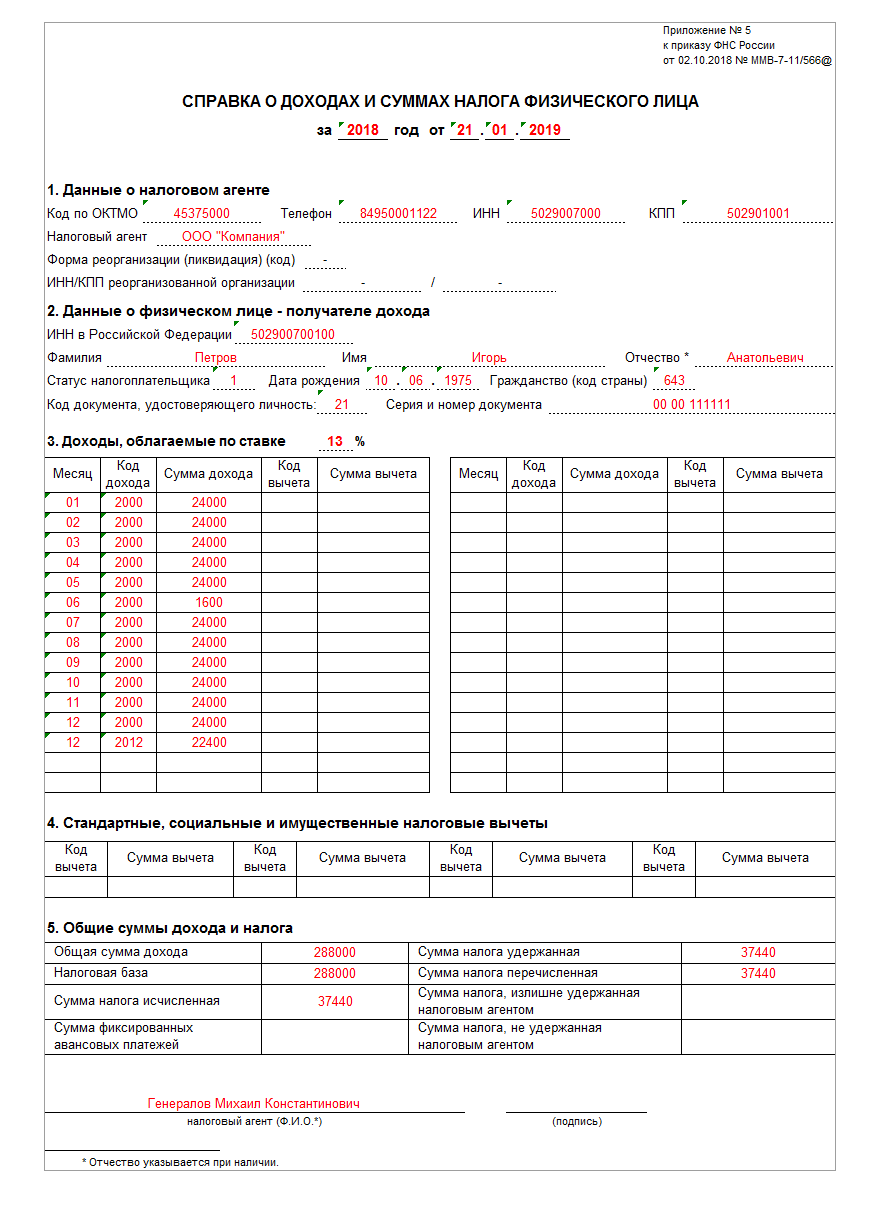

НДФЛ расшифровывается как «налог на доходы физических лиц». Документов, связанных с этим налогом, несколько, поэтому они для большей понятности пронумерованы цифрами от 1 до 5. Большинство из них нужно в основном предпринимателям и владельцам собственного бизнеса: таким образом бизнесмен отчитывается в налоговую об обязательных выплатах. Однако 2-НДФЛ может пригодиться и физическому лицу. Это справка, сообщающая о доходах человека, которые облагаются налогом, например информация о его зарплате. Этот документ показывает, сколько денег человек получил за определенный период и каков размер обязательных налогов, которые он выплатил со своего дохода. Справка подтверждает материальный уровень человека и отображает, какую сумму тот получает ежемесячно.

Этот документ показывает, сколько денег человек получил за определенный период и каков размер обязательных налогов, которые он выплатил со своего дохода. Справка подтверждает материальный уровень человека и отображает, какую сумму тот получает ежемесячно.

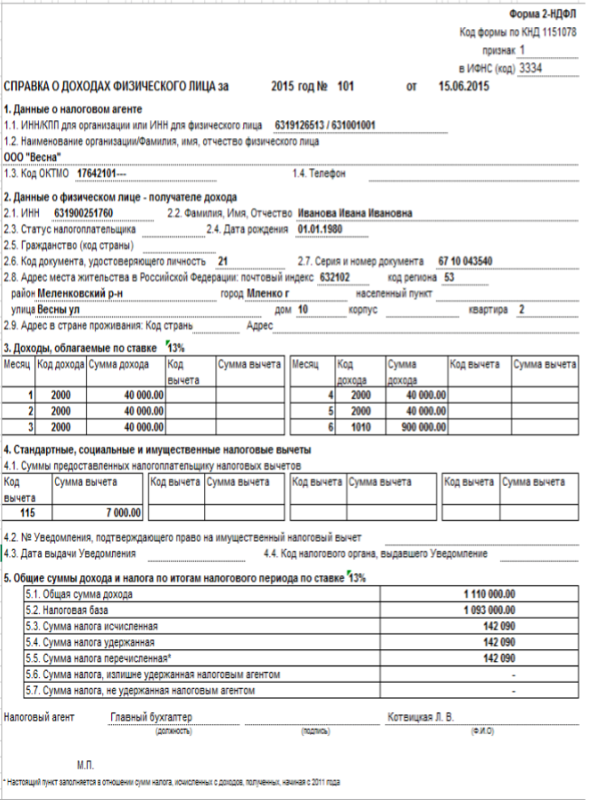

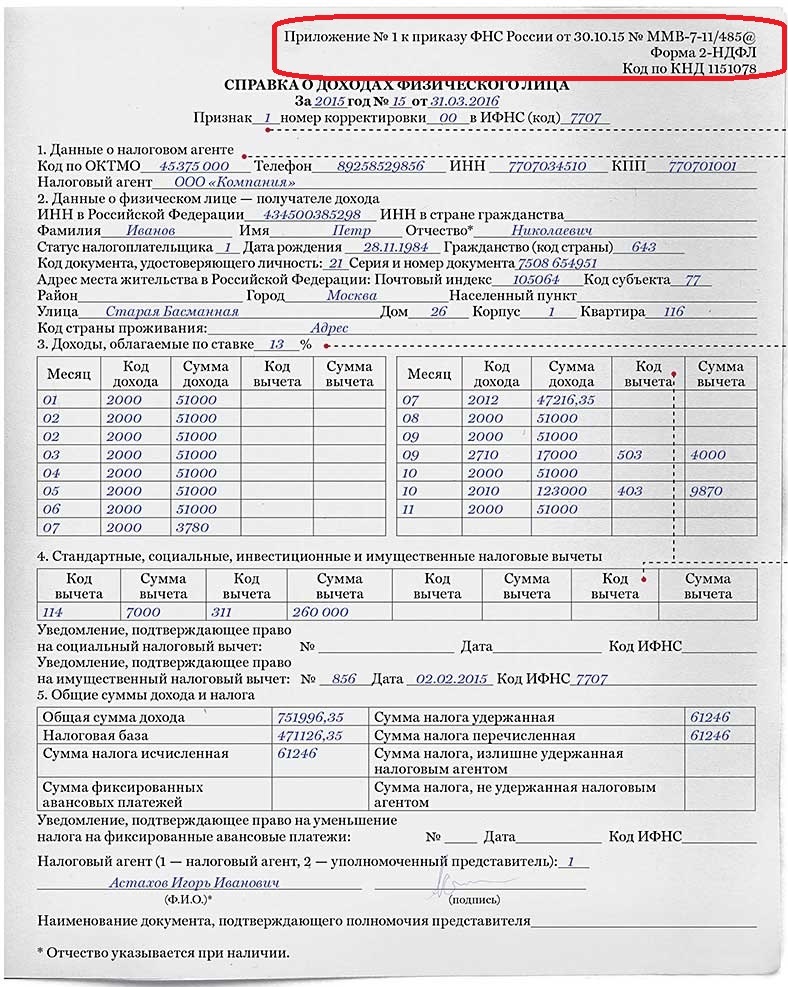

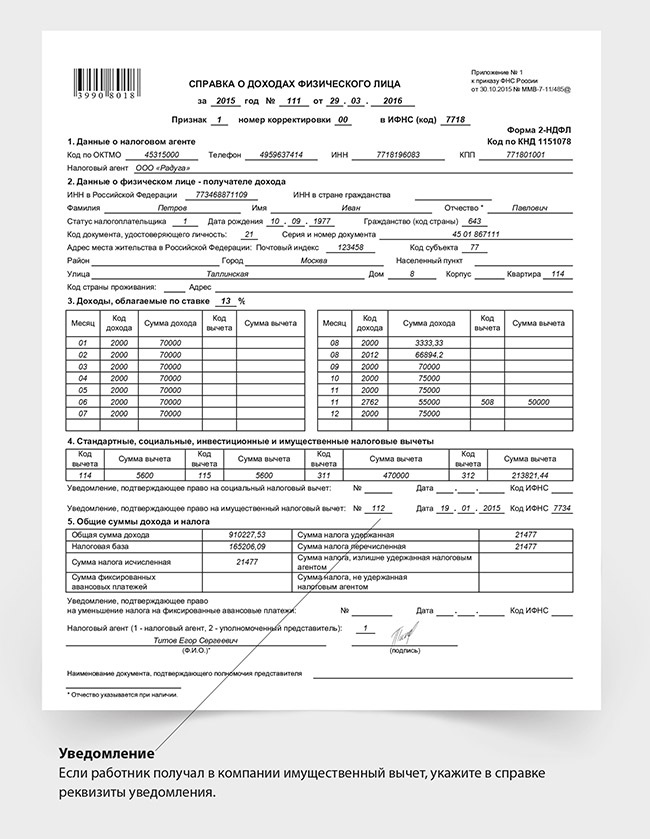

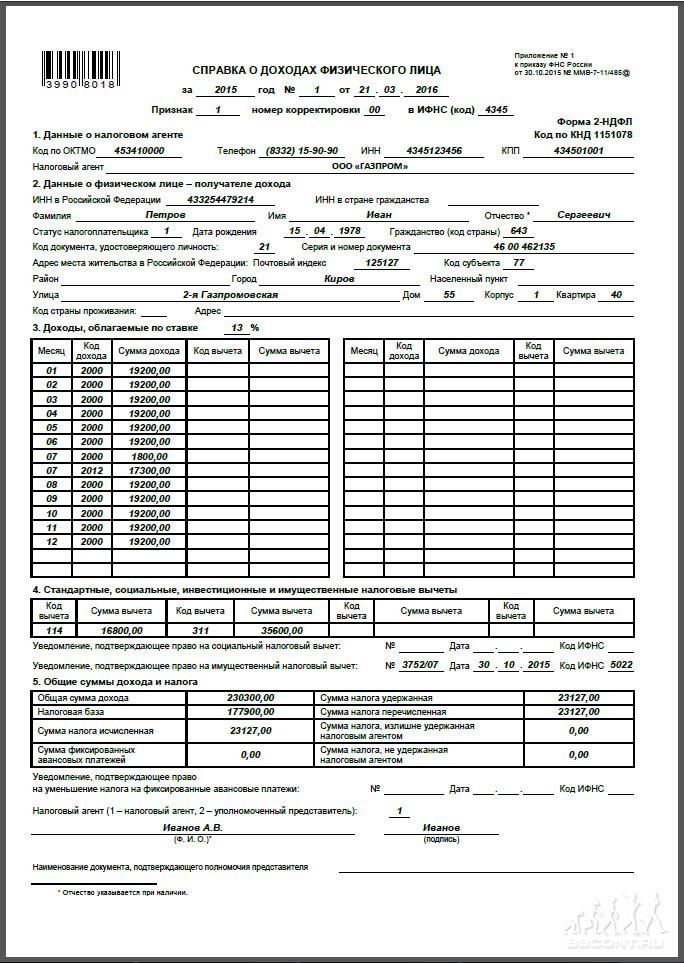

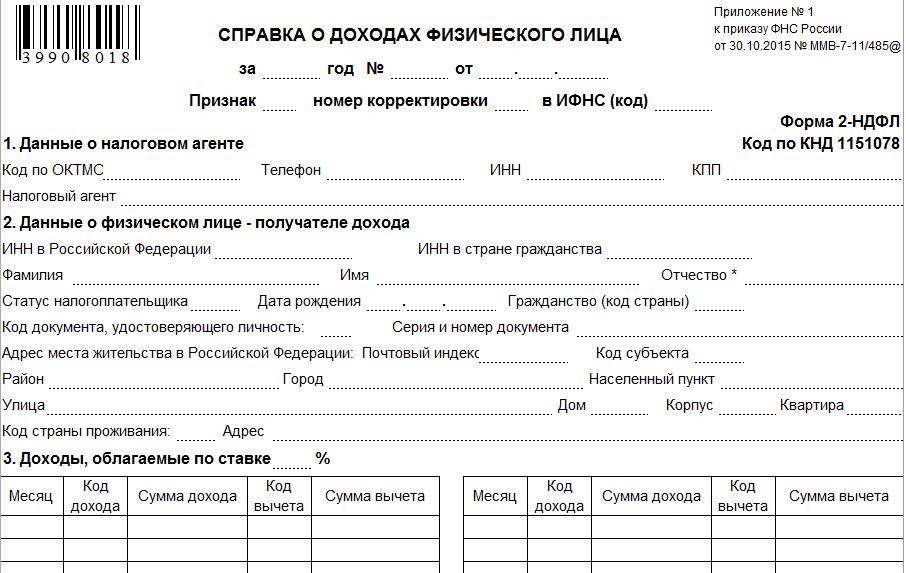

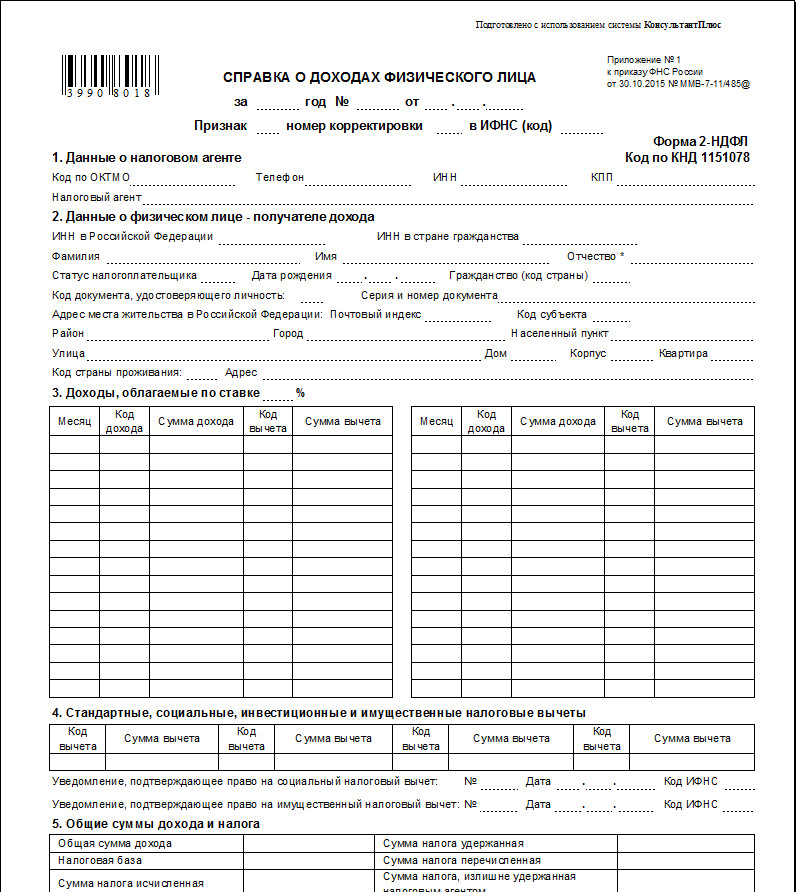

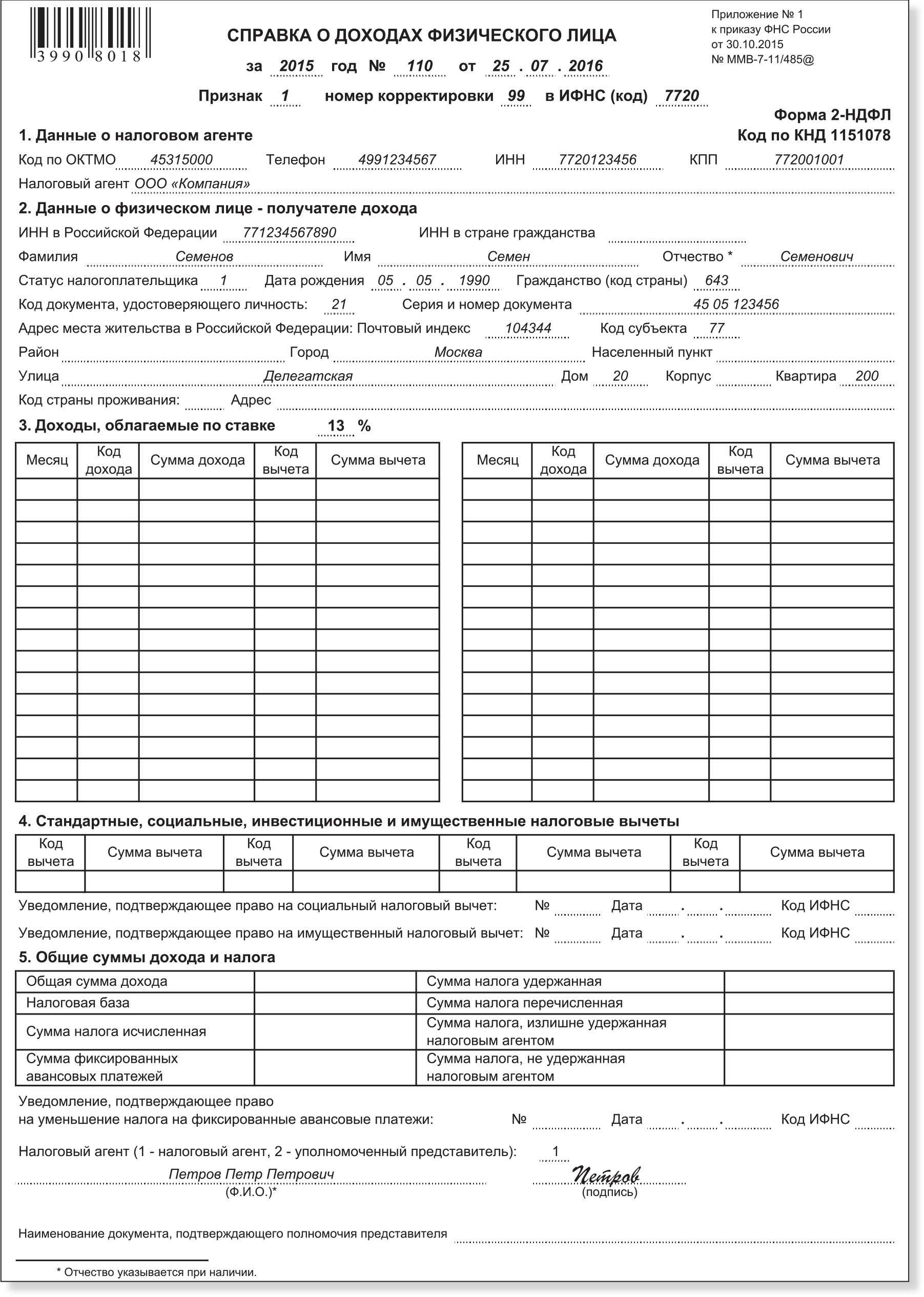

Что содержит справка

- Паспортные данные человека, который получает доход: Ф. И. О., дату рождения, гражданство, серию и номер паспорта, ИНН.

- Сведения о работодателе: наименование организации и ее реквизиты.

- Информация о доходе, который облагается налогом по ставке 13 %, приведенная помесячно. Указывается сам доход и налоговые выплаты.

- Сведения о стандартных, социальных и имущественных налоговых вычетах, их коды.

- Общая сумма дохода человека, а также уплаченных налогов и использованных вычетов.

- Подпись уполномоченного бухгалтера и печать организации.

- Дата выдачи.

Как получить справку по форме 2-НДФЛ

Как правило, документ нужен работодателю: тот обязан оформлять справки, чтобы отчитаться перед налоговой службой. Но 2-НДФЛ может понадобиться и сотруднику при взаимодействии с некоторыми уполномоченными органами или перед взятием крупного кредита. Физическое лицо имеет право получить справку двумя способами.

Но 2-НДФЛ может понадобиться и сотруднику при взаимодействии с некоторыми уполномоченными органами или перед взятием крупного кредита. Физическое лицо имеет право получить справку двумя способами.

У работодателя

Первый и самый очевидный — обратиться непосредственно к начальству или в бухгалтерию организации, в которой Вы работаете. Статья 62 Трудового кодекса гласит, что срок оформления документа не должен превышать 3 рабочих дней. Чтобы получить справку, нужно написать заявление на имя главного бухгалтера или руководителя компании: там следует указать, за какой период нужна информация. Цель получения справки указывать не требуется. Если человек получает облагаемый налогом доход не у конкретного работодателя, он может обратиться за справкой 2-НДФЛ непосредственно в ФНС России.

Через Госуслуги

Не так давно у граждан России появилась возможность оформить справку 2-НДФЛ через интернет, в режиме онлайн. Это можно сделать на сайте Госуслуг: нужно иметь подтвержденную учетную запись.

Для чего нужна справка 2-НДФЛ

При взятии кредита

Чаще всего справка требуется при взятии кредита в банке. Обычно речь идет о больших суммах, для которых человек обязан подтвердить свою платежеспособность и предоставить ее доказательства. 2-НДФЛ считается надежным способом подтверждения, впрочем, не единственным. Иногда кредитору достаточно справки по форме банка: ее также выдает и подписывает работодатель, указывая сведения о доходах человека за нужный период. Бланк такой справки выдает кредитор.

При получении льгот и вычетов

Налоговый вычет — это возможность вернуть часть уплаченных налогов в связи с крупной покупкой, дорогостоящим лечением или некоторыми другими ситуациями. Чтобы его получить, нужно обратиться в налоговую с набором документов, подтверждающих, что человек находится в ситуации, в которой ему положен вычет. Люди, которые оказались в сложной ситуации, иногда могут рассчитывать на налоговое послабление, льготы или пособия от государства — но для этого им надо предоставить доказательства своего материального положения соответствующему органу. В таких случаях человек собирает пакет документов, один из которых — справка 2-НДФЛ.

Чтобы его получить, нужно обратиться в налоговую с набором документов, подтверждающих, что человек находится в ситуации, в которой ему положен вычет. Люди, которые оказались в сложной ситуации, иногда могут рассчитывать на налоговое послабление, льготы или пособия от государства — но для этого им надо предоставить доказательства своего материального положения соответствующему органу. В таких случаях человек собирает пакет документов, один из которых — справка 2-НДФЛ.

При трудоустройстве

Некоторые работодатели требуют у новых сотрудников справку 2-НДФЛ с прошлого места работы. Иногда документ выдают при увольнении, но если такого не произошло, человек имеет право запросить справку у главного бухгалтера компании, из которой он уволился.

В других случаях

Существуют и иные ситуации, в которых человеку может понадобиться справка:

- усыновление ребенка или оформление опеки;

- расчет размеров пенсии;

- получение статуса безработного;

- судебные разбирательства;

- оплата больничного или отпуска по уходу за ребенком;

- поездка за границу, для которой требуется подтверждение достатка.

Как правило, во всех этих случаях человек должен предоставить справку 2-НДФЛ соответствующему государственному органу. Это нужно, чтобы определить размер его официального заработка и подтвердить материальный статус.

Всегда ли банки требуют справку

Нет, банки не всегда просят предоставить справку по форме 2-НДФЛ. Обычно документ нужен, если человек берет кредит большого размера или на долгий срок. Это ипотека, автокредит, крупный потребительский кредит. Чем меньше размер и срок кредитования, тем меньше документов потребует банк. Дело в том, что выдача больших сумм — в той или иной степени риск для кредитора. Практически любой банк стремится минимизировать этот риск: для этого нужны проценты и подтверждение дохода, а также обязательная страховка заемщика. Если же Вы берете кредит небольшого размера или обращаетесь к услугам экспресс-кредитования, никаких сведений о доходах от Вас, вероятнее всего, не потребуют.

Что делать, если работа неофициальная

Справка 2-НДФЛ показывает только официальный доход, который облагается налогом в 13 %. К сожалению, есть работодатели, которые предпочитают нанимать работников и выплачивать им зарплату полуофициально или вовсе неофициально — без уплаты налогов. Такой работник менее защищен, чем тот, который имеет официальное трудоустройство: ему сложнее получить налоговый вычет или кредит, труднее отстоять свои права перед работодателем. А еще он не в состоянии получить справку 2-НДФЛ с актуальными сведениями, ввиду отсутствия официального дохода. Если такому человеку понадобится обратиться в банк за кредитом, у него есть два варианта.

К сожалению, есть работодатели, которые предпочитают нанимать работников и выплачивать им зарплату полуофициально или вовсе неофициально — без уплаты налогов. Такой работник менее защищен, чем тот, который имеет официальное трудоустройство: ему сложнее получить налоговый вычет или кредит, труднее отстоять свои права перед работодателем. А еще он не в состоянии получить справку 2-НДФЛ с актуальными сведениями, ввиду отсутствия официального дохода. Если такому человеку понадобится обратиться в банк за кредитом, у него есть два варианта.

- Получить у кредитора бланк справки по форме банка и попросить работодателя ее заполнить. Правда, работодатели порой неохотно выдают такие справки: по сути, этим они подтверждают, что платят неофициальную зарплату.

- Найти работу с официальным заработком, например, на HH.ru. Этот крупный сайт поиска работы сотрудничает с ЭОС по спецпрограмме.

Заключение

Справка 2-НДФЛ — удобный способ доказать свой официальный доход и подтвердить платежеспособность перед банком. Она может понадобиться и в других ситуациях, например при оформлении налогового вычета. А вот люди, работающие неофициально, не могут подтвердить доход с ее помощью. Если они захотят взять кредит, им придется обходиться справкой по форме банка. Неофициальное трудоустройство оставляет человека уязвимым и нарушает законодательство, поэтому ЭОС рекомендует Вам по возможности искать работу с оформлением по ТК РФ. Наш спецпроект в сотрудничестве с HH.ru предназначен для людей, которым нужна достойная работа с привлекательной зарплатой. Вы можете пройти на нашем сайте тест на профориентацию, просмотреть обучающие ролики по составлению резюме и начинать искать на HH.ru благонадежных работодателей по всей России.

Она может понадобиться и в других ситуациях, например при оформлении налогового вычета. А вот люди, работающие неофициально, не могут подтвердить доход с ее помощью. Если они захотят взять кредит, им придется обходиться справкой по форме банка. Неофициальное трудоустройство оставляет человека уязвимым и нарушает законодательство, поэтому ЭОС рекомендует Вам по возможности искать работу с оформлением по ТК РФ. Наш спецпроект в сотрудничестве с HH.ru предназначен для людей, которым нужна достойная работа с привлекательной зарплатой. Вы можете пройти на нашем сайте тест на профориентацию, просмотреть обучающие ролики по составлению резюме и начинать искать на HH.ru благонадежных работодателей по всей России.

инструкция и документы для возврата НДФЛ

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

- Зарегистрируйтесь в личном кабинете на сайте налоговой и получите неквалифицированную электронную подпись.

- Заполните декларацию 3-НДФЛ и прикрепите к ней справку 2-НДФЛ, а также документы от брокера. Как получить документы по ИИС

- Заполните заявление на возврат излишне уплаченного НДФЛ.

- Дождитесь, пока налоговая рассмотрит декларацию, а потом перечислит деньги на ваш счет.

Также помните, что, если у вас есть неуплаченный НДФЛ, пени за его просрочку или штрафы, налоговая может удержать эти суммы из налогового вычета.

Вычет типа Б — на него проще всего подать, написав в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Мы попросим вас предоставить справку из налоговой о том, что вы не получали вычет типа А по действующему ИИС.

Когда этот документ будет у вас на руках, мы назначим вам встречу в офисе Тинькофф в Москве. Если неудобно ехать в офис, справку можно отправить Почтой России по адресу: 127287, г. Москва, ул. 2-я Хуторская, 38А, стр. 26, БЦ «Мирленд». В графе «Кому» укажите: «Тинькофф Банк».

Получив от вас справку из налоговой, мы заблокируем возможность совершать сделки для вашего ИИС. После этого вы сможете вывести деньги со счета на карту Tinkoff Black без удержания налога. Что происходит с бумагами на счете при закрытии ИИСКак получить налоговый вычет по ИИС: пошаговая инструкция :: Новости :: РБК Инвестиции

Налог с процентов по депозитам может подтолкнуть инвесторов открывать ИИС ради льгот. Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

Фото: uforms.ru для РБК Quote

Индивидуальный инвестиционный счет — это обычный брокерский счет

, но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Они бывают типа А и Б.

Какие бывают типы налоговых льгот по ИИС

Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

Государство вернет вам деньги. Почему стоит открыть ИИСТип вычета Б позволяет не платить подоходный налог в 13% с прибыли от торговли ценными бумагами. В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала « Инвестиции

на диване» Алексей Чечукевич.

Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала « Инвестиции

на диване» Алексей Чечукевич.

Впервые этот текст был опубликован 25 марта 2020 года

Когда оформлять

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который ты запрашиваешь вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Как подготовиться

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции.

Это можно сделать на сайте Федеральной налоговой службы.

Это можно сделать на сайте Федеральной налоговой службы. - Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка — то в течение пяти минут вы получите ИНН. Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно;

- взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко.

Вам потребуется паспорт и ИНН;

Вам потребуется паспорт и ИНН; - получить бумажку с логином и паролем.

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Какие документы понадобятся

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера. Обычно брокер его выдает при открытии счета;

- справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги.

И что этих денег достаточно, чтобы получить вычет.

И что этих денег достаточно, чтобы получить вычет.

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

Туда нужно вписать сумму, которую вы внесли на ИИC за год.

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации декларацию 3-НДФЛ вы справились.

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги. Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

ПодробнееКак получить справку 2-НДФЛ онлайн

Каждый официально трудоустроенный гражданин хотя бы раз в жизни обращался в бухгалтерию организации, в которой он работает за справкой о доходах 2НДФЛ. В ней содержится вся информация о начислениях и перечислениях налога с заработной платы. В настоящее время не обязательно идти к бухгалтеру, можно получить данный документ через личный кабинет в налоговой инспекции, через интернет.

Что представляет собой справка 2 НДФЛ

В Российской Федерации за перечисление налога с дохода физических лиц отвечает налоговый агент. Им является организация, где работает сотрудник, именно она несет ответственность за исчисление и перечисление НДФЛ.

Понятие НДФЛ расшифровывается как налог на доходы физических лиц, который предприятие обязано перечислять практически со всего полученного дохода физическим лицом. За несвоевременное перечисленный НДФЛ предприятию грозят нешуточные штрафные санкции, а именно 20% от суммы, которую требовалось оплатить, обязательным условиям для применения данной меры является отсутствие препятсвий для перечисления налога вовремя.

Важно! В ситуации, когда налоговый агент НДФЛ из дохода сотрудников удержал, но не перечислил в установленный срок, на сумму, которая возникла в результате недоимки, начисляется пеня за каждый день просрочки .Размер пеней равен 1/300 от ставки рефинансирования Центробанка, действующей в данный момент.

Справка 2НДФЛ состоит из:

- Сверху указывается код территориального налогового органа

- Затем основная часть: какой доход получен, сколько налога перечислено, за какой период

- Данные лица, ответственного за выдачу документа, подпись и печать организации

- сведения о предприятии, на котором работаете: его наименование, реквизиты;

- данные сотрудника;

- доход, который облагается налогом в 13%;

- вычеты по кодам, а именно : имущественные, налоговые;

- общая сумма доходов, вычетов и удержанных налогов.

Важно!! Справка должна обязательно содержать печать и подпись!

Читайте также статью: → Справка 2-НФДЛ для кредита у работодателя.

Пошаговая инструкция по оформлению справки 2НДФЛ онлайн

Для физических лиц в 2021г. существует несколько возможностей по оформлению справки о подоходном налоге, вариантов всего два.

1. Обратиться в бухгалтерию по месту работы

Обратиться в бухгалтерию по месту работы

2.Лично заказать через налоговую путем онлайн

Портал государственных услуг не дает возможности сделать это через их услуги.

Для того, чтобы получить справку 2 НДФЛ в личном кабинете, необходимо:

| Что необходимо сделать | Подробное описание |

| 1 Зарегистрироваться на сайте ИФНС www.nalog.ru. | Для этого необходимо обратиться в налоговую службу с паспортом и идентификационным кодом за логином и паролем, единоразово, повторное обращение потребуется в случае, если вы забудете данные, однако сейчас система усовершенствована и можно так же не обращаясь в ИФНС восстановить пароль, указав свое кодовое слово и электронную почту, на которую придет ссылка и по ней необходимо восстановить пароль

|

| 2. Заходим в раздел «Налог на доходы ФЛ и страховые взносы» | Здесь видим, сведения о справках по форме 2 НДФЛ, по всем организациям, где вы были трудоустроены вплоть до прошлого года |

3. Кликнуть курсором мыши на вкладку «Выгрузить с электронной подписью», указать папку, куда необходимо выгрузить документ Кликнуть курсором мыши на вкладку «Выгрузить с электронной подписью», указать папку, куда необходимо выгрузить документ | В итоге предоставляется справка двух видов: в формате XML и PDF, подписана она усиленной квалифицированной подписью |

Здесь видим справки за все года работы. Ее также можно распечатать ,выгрузить с электронной подписью и отправить по адресу, куда требуется ее предоставление.

Важно! Наглядно видно сумму исчисленную и удержанную налоговым агентом, а также ставку налога.

Плюсы и минусы электронного сервиса

| Плюсы | Минусы |

| 1.оперативность предоставляемой информации | 1.возможность получить справку лишь за прошлый год и предыдущие |

| 2.нет необходимости обращаться в бухгалтерию и отвлекать бухгалтера | 2.несмотря на то, что печать является усиленной, для отдельных организаций все равно необходим подлинник с мокрой печатью организации |

3. в случае, если организация была ликвидирована, и обращаться некуда, то электронный вариант справки как раз подойдет в случае, если организация была ликвидирована, и обращаться некуда, то электронный вариант справки как раз подойдет | 3.если получать справку на рабочем месте, то можно сразу задать интересующие вас вопросы, при оформлении онлайн, спрашивать некого, в любом случае придется идти к бухгалтеру |

| 4.получение справки на сайте ИФНС единственный законный способ, кроме обращения к бухгалтеру, ни один сайт больше такую услугу не предоставляет |

Где может пригодиться справка 2НДФЛ

1.Как правило, самым распространенным местом, где может потребоваться справка о доходах является банк. Именно там потребуется подтвердить свое финансовое состояние для того, чтобы взять ипотеку или кредит на любые другие цели. При обращение в кредитные союзы или так называемые учреждения «Быстрые деньги» справка не нужна, там достаточно паспорта, однако не стоит забывать, что здесь вы будете платить очень большие проценты за пользование кредитными средствами.

2.При трудоустройстве на новое место работы, бухгалтер потребует с вас справку с предыдущего места.

- Для оформления налоговых вычетов, которые можно получить за обучение ребенка, при ипотечном кредитовании можно также вернуть часть денег

4.Требуется 2-НДФЛ и в других случаях: для расчета пенсии, при оформлении пособий различного вида, например по малообеспеченности, где требуется подтверждение вашего дохода

5.При выезде за границу и оформлении визы тоже может пригодиться справка 2НДФЛ, помимо справки с работы и выписки по расчетному счету.

Наиболее распространеннее ошибки при оформлении справки 2 НДФЛ

Зачастую нам приходится сталкиваться с такими случаями, когда даже в справках происходят ошибки. Все мы люди и всегда нельзя забывать о присутствии человеческого фактора и права на ошибку.

Наиболее распространенными являются:

- уполномоченный сотрудник, как правило это бухгалтер, забыл расписаться в положенном месте

- расписался, но не синими чернилами и поставил печать так, что она закрыла роспись

- дата стоит не в том формате

- не учли вычет на ребенка, пошло искажение в начислении и перечислении

Важно! Исправления в бланке 2-НДФЛ не допускаются, в случае обнаружения ошибки , необходимо оформить новую справку.

Читайте также статью: → Новые коды в 2-НДФЛ.

Ответы на распространенные вопросы

1.Вопрос №1:

Кто несет ответственность за верное оформление справки 2НДФЛ?

Ответ:

Налог на доходы физических лиц обязан перечислять налоговый агент. Является таковым организация, где трудоустроен гражданин, именно она отвечает за исчисление и перечисление налога в бюджет. Если на предприятии имеется в штате бухгалтер, который ведет бухгалтерский и налоговый учет, то он несет как материальную так и административную ответственность за верное исчисление и своевременное удержание, а также за составление справок сотрудникам. В случае, если в организации отсутствует бухгалтер, то директор возлагает эту ответственность на себя.

2.Вопрос №2:

Каким образом можно оформить справку 2НДФЛ, куда обращаться?

Ответ:

В настоящее время процедура получения данной справки гораздо упрощена, чтобы не обращаться в бухгалтерию организации, которая может находиться далеко территориально или еще по каким-либо причинам вам может быть неудобно ее посещение, тогда можно зарегистрировать личный кабинет в налоговой для физических лиц и заказать справку самостоятельно. Для этого нужно всего лишь разово пойти в ИФНС за логином и паролем, что гораздо проще сделать. Плюс заключается в том, что справка формируется быстро, происходит экономия времени и не требуется ничье присутствие. Однако, существуют организации, которых электронный вид справки не устраивает и необходима мокрая печать. Тогда все же придется сходить к бухгалтеру.

Для этого нужно всего лишь разово пойти в ИФНС за логином и паролем, что гораздо проще сделать. Плюс заключается в том, что справка формируется быстро, происходит экономия времени и не требуется ничье присутствие. Однако, существуют организации, которых электронный вид справки не устраивает и необходима мокрая печать. Тогда все же придется сходить к бухгалтеру.

3.Вопрос №3:

Мне необходима справка 2НДФЛ от мужа для оформления пособия, куда обратиться?

Ответ:

Для того, чтобы вам оформили пособие в УСЗН, необходимо мужу обратиться в свою организацию, где он трудоустроен и попросить выдать справку. Другой вариант- супруг регистрирует личный кабинет в ИФНС, оформляет в нем справку и через портал государственных услуг вы подаете документы на пособие и тогда не придется никуда ходить и носить оригинал справки с места трудоустройства. Однако сотрудник органов защиты может все равно пригласить вас на прием и попросить предоставить оригинал справки.

Как получить справку 2-НДФЛ через Госуслуги и в ЛК налогоплательщика

В ситуации, когда требуется подтверждение полученных доходов, налогоплательщик задается вопросом: как получить 2-НДФЛ через Госуслуги? Или есть еще какие-то варианты получения документа онлайн через интернет. Например, на сайте налоговой, в личном кабинете. Или есть еще другие возможности? Давайте подробно разбираться с этими вопросами.

Например, на сайте налоговой, в личном кабинете. Или есть еще другие возможности? Давайте подробно разбираться с этими вопросами.

Оглавление статьи

Как можно получить 2-НДФЛ онлайн

Время, когда эту справку можно было заказать только у работодателя, ожидая несколько дней ее изготовления, прошло. Теперь воспользоваться этой услугой можно дистанционно, получив необходимые сведения моментально – сразу после обращения. Такой сервис предоставляет населению ФНС (Федеральная Налоговая Служба).

Где найти справку на сайте Госуслуг…

Как заказать справку через Госуслуги? Процедура получения документа осуществляется в несколько шагов.

Для начала войдите на портал Государственных услуг: www.gosuslugi.ru. Для входа используйте данные, указанные при регистрации.

Учетная запись должна быть подтвержденной. Если ранее для этого требовалось личное присутствие, например, в МФЦ, то проходить процедуру в 2020 году можно дистанционно, к примеру, через Сбербанк.Онлайн, то есть, не выходя из дома. Подобную услугу также предоставляют и другие банки.

Подобную услугу также предоставляют и другие банки.

На главной странице портала Госуслуг выберите кнопку «Все услуги».

Далее выбирайте закладку «Органы власти» и среди них — вкладку «Федеральная налоговая служба» (ФНС России).

Здесь нажмите на закладку «Информация и контакты», а далее кликните по ссылке «Веб-сайт->Перейти».

Вы будете перенаправлены на сайт ФНС: www.nalog.ru.

Фактически ресурс Государственных услуг направляет пользователя на портал ИФНС – именно здесь предоставляется документ.

Поэтому можно не «ходить» по длинному пути (через портал Госуслуг), а сразу же зайти на сайт налоговой инспекции, в свой личный кабинет (ЛК) налогоплательщика.

… и в ЛК Налоговой Инспекции

youtube.com/embed/XFbedcv3aTQ?rel=0″ frameborder=»0″ allowfullscreen=»allowfullscreen»/>Для того, чтобы попасть внутрь ЛК, нужно авторизоваться. Сделать это можно используя логин и пароль, полученный в Инспекции, либо же можно войти в личный кабинет с данными портала Госуслуг. Для этого выберите ссылку: «Войти через госуслуги ЕСИА».

Во вкладке «Мои налоги», выберите «Данные о доходах», далее «История справок»

Теперь доступна справка 2-НДФЛ в личном кабинете налогоплательщика. Вы можете видеть всю историю Ваших доходов за прошлые налоговые периоды.

Теперь документ можно скачать, напечатать онлайн бесплатно, отправить на электронную почту. Справка заверяется подписью в электронном виде.

Когда 2-НДФЛ появляется в ЛК? Найти и взять справку удастся по мере ее поступления в налоговый орган. Хотя получение документа возможно и за текущий месяц, информация в полном объеме обычно отображается с задержками. Например, сведения за 2019 год будут доступны с июня 2020. Но, бывает, что это происходит и раньше.))

Но, бывает, что это происходит и раньше.))

Но не всегда еще данные о доходах отображаются в личном кабинете. Иногда в этом разделе справки 2-НДФЛ могут отсутствовать. Что ж… В этом случае придется действовать «по старинке»: обращаться к работодателю за бумажным вариантом документа.

Как можно использовать документ в электронном виде

Узнав, как запросить справку 2-НДФЛ, налогоплательщики сомневаются: будет ли иметь документ юридическую силу или его можно использовать только лишь для ознакомления?

2-НДФЛ с сайта Налоговой – это официальный документ, который удастся:

- использовать для вычета, приложив к декларации 3-НДФЛ;

- распечатать и предоставлять в государственных органах, например, при оформлении пособий;

- предоставить в банк в качестве подтверждения финансового состояния – при оформлении кредита;

- скачать в личном кабинете и направить в суд, либо консульство, если человек планирует выехать за границу.

Имейте в виду, что сразу после регистрации войти в ЛК ИФНС не получится – кабинет формируется до 3 рабочих дней, необходимо немного подождать.

Таким образом, на сайте ИФНС можно не только посмотреть, но и скачать официальный документ, отказать в приеме которого получатели не имеют права. В случае если у них возникнут сомнения в подлинности, достаточно осуществить проверку ЭЦП – также дистанционно.

Сколько действительна справка 2-НДФЛ

Сроки действия документа, оформленного онлайн, стандартны, как и у бумажного аналога. Период после получения, в течение которого его можно отправить третьему лицу, зависит от категории учреждения:

- банки – до 30 суток;

- при обращении за ипотекой – от 10 до 30 дней;

- при подаче декларации – в течение 1-2 месяцев;

- при обращении в государственные органы – обычно до 10-14 дней.

Можно ли онлайн запросить справку 2-НДФЛ повторно, если предыдущий документ устарел? Безусловно, это можно сделать в несколько кликов неограниченное количество раз.

Особенности получения документа для военнослужащих

Заказать справку 2-НДФЛ военнослужащему можно через интернет, процедура здесь стандартна.

- Войдите в личный кабинет военнослужащего, предварительно пройдя процедуру регистрации.

- Здесь будут указаны сведения о доходах, удержаниях и других расчетах с лицом, проходящим службу по контракту.

- Заполните заявление в тот военный округ, к которому распределены.

- Бумага будет готова в течение 3 рабочих дней в соответствии с письмом Минфина РФ от 21.06.2016 № 03-04-05/36096.

- Ее отправят почтой или вручат лично в руки – в зависимости от выбранного способа.

Таким образом, процесс выдачи для военнослужащих несколько отличается, а срок изготовления будет дольше, так как работодателем выступает Российская Федерация.

Подводим итоги

Оформить 2-НДФЛ в 2020 году можно дистанционно – через ЛК налогоплательщика, портал Государственных услуг или сайт Министерства обороны для военнослужащих.

Процедура оформления предельно проста, выполняется в несколько кликов, но обязательно требуется подтвержденная регистрация. Выдаваемый документ аналогичен тому, что предоставляется на бумажном носителе.

И не забывайте, что получив справку 2-НДФЛ онлайн, также удаленно возможно заказать и заполнение декларации 3-НДФЛ. И даже отправить ее через интернет в вашу налоговую инспекцию. Для этого просто оставляйте заявку на нашем сайте nalog-prosto.ru. Мы работаем быстро и с удовольствием!

Если Вы нашли полезную информацию, поделитесь этой статьей со своими знакомыми и в социальных сетях (кнопки находятся чуть ниже). Давайте помогать друг другу! 🙂

Вот 5 способов, которыми супербогатым удается платить более низкие налоги

Чем больше денег вы зарабатываете, тем больше налогов вы платите — верно?

Не обязательно.

В то время как налоговый кодекс США структурирован так, что высокооплачиваемые люди платят более высокую налоговую ставку, сверхбогатые часто пользуются законами, которые позволяют им снижать эффективную налоговую ставку.

«В общем, богатые люди Америки отличаются, когда дело доходит до налогового планирования, из-за возможностей, которые у них могут быть при классификации активов, которыми они владеют», — сказал Рон Карсон, основатель и генеральный директор Carson Group и соавтор книги «Лавина: 9 принципов обретения истинного богатства. «

«

« Их собственный капитал часто предоставляет возможности при налоговом планировании для защиты их активов », — добавил он. В пользу этого аргумента он заявил, что платит меньше налогов на процентной основе, чем его секретарь и другие служащие, поскольку большая часть его состояния находится в запасах, а не в заработной плате. доход.

В способности богатых снизить налоги нет ничего нового, но в последнее время прозвучал призыв заставить богатых платить больше. Сенатор Элизабет Уоррен, представляющая Массачусетс и начавшая свою кампанию по выдвижению кандидатуры на пост президента от Демократической партии в 2020 году в начале этого месяца, предложила ежегодный налог в размере 2 процентов для домохозяйств с активами более 50 миллионов долларов и 3 процента для домохозяйств с активами более 1 миллиарда долларов. Член палаты представителей Александрия Окасио-Кортес, штат Нью-Йорк, хочет установить 70-процентную предельную ставку налога на доход, превышающий 10 миллионов долларов. А независимый сенатор Берни Сандерс из Вермонта ожидает повышения налога на недвижимость.

А независимый сенатор Берни Сандерс из Вермонта ожидает повышения налога на недвижимость.

Изучите возможности классификации ваших активов по трем налоговым областям — налогооблагаемым, отсроченным и не облагаемым налогом — для наилучшей защиты того, что вы построили.

Рон Карсон

Генеральный директор Carson Group

Действующий налоговый кодекс, пересмотренный после принятия Закона о сокращении налогов и занятости в конце 2017 года, снизил налоговую планку для самых высокооплачиваемых лиц. Самые богатые теперь платят 37 процентов от своего налогооблагаемого дохода по сравнению с 39.6 процентов. Тем не менее, это может сильно повлиять на кошелек миллиардера, так что это означает, что нужно заранее подумать о том, как сэкономить.

«Для богатых людей налоговое планирование — это не то, что нужно делать в конце года», — сказала CPA Лиза Фезергилл, член Исполнительного комитета по личному финансовому планированию Американского института CPA. «Это главное в течение года».

«Это главное в течение года».

Итак, если вы хотите найти способ снизить налоги, как это делают богатые, было бы неплохо встретиться с финансовым консультантом или CPA.

«Изучите возможности классификации ваших активов по трем налоговым областям — налогооблагаемым, отсроченным и не облагаемым налогом — чтобы лучше защитить то, что вы построили», — сказал Карсон, член Совета консультантов CNBC.

Хотя есть разные творческие способы, которыми богатые пытаются снизить свои налоги, вот пять наиболее распространенных стратегий, которые им попадаются.

Благотворительные пожертвования

Раздача денег некоммерческим организациям уже давно является способом вычета налогов для богатых.А согласно новому налоговому закону сумма, которую вы можете вычесть, увеличилась с 50 процентов до 60 процентов вашего скорректированного валового дохода.

Один из способов, которым богатые воспользовались вычетом, — это создание сервитутов по сохранению, сказал Фезергилл, который также является национальным руководителем отдела наследия и планирования благосостояния в Abbot Downing в Уинстон-Салеме, Северная Каролина.

Большой земельный участок может иметь определенную ценность. «Может быть, это место миграции птиц, может быть, оно примыкает к реке или, может быть, это какая-то зеленая зона в районе, который становится чрезмерно застроенным», — пояснила она.«Часто вы можете работать с трастами по сохранению земель, и вы можете сделать благотворительный вычет в размере стоимости природоохранного сервитута, который вы наложили на собственность».

Средний подающий, конечно, может также вычесть благотворительные взносы, но им приходится преодолевать более серьезные препятствия. Для этого они должны детализировать свои налоги. Закон о сокращении налогов и рабочих местах почти вдвое увеличил стандартный вычет до 12000 долларов для физических лиц и 24000 долларов для супружеских пар, подающих документы в 2018 году, поэтому детализированные вычеты должны будут превышать эти суммы.

Увеличение доли капитала, управление прибылью

Богатые любят инвестировать в акции, потому что, когда приходит время продавать, налоги обычно ниже, чем ставки на доход от заработной платы — если, то есть, капитал удерживался более год. Они также могут позволить себе пойти на больший риск.

Они также могут позволить себе пойти на больший риск.

«Многие, у кого более высокая чистая стоимость, также имеют более высокие предпочтения толерантности к риску и способность к риску, поэтому целевой срок и фонды с низким уровнем риска не всегда имеют смысл», — сказал Карсон.

Ставки налога на долгосрочный прирост капитала в 2018 году равны нулю, 15 процентов и 20 процентов, в зависимости от вашего дохода.Ставки федерального налога на заработную плату варьируются от 10 процентов для самых низкооплачиваемых до 37 процентов для самых высоких. Налог на краткосрочный прирост капитала по акциям, удерживаемым менее года, привязан к вашей федеральной налоговой шкале.

Богатые также стремятся управлять этим приростом капитала и убытками в интересах своих налоговых преимуществ, отметил Фезергилл.

Например, в конце года обычно наблюдается «всплеск активности», когда люди пытаются взять на себя убытки, чтобы компенсировать часть прибыли, которую они получили в начале года. Она также видит людей, вкладывающих средства в программы зон возможностей, которые вкладывают средства в сообщества с низкими доходами, как способ отложить прирост капитала.

Она также видит людей, вкладывающих средства в программы зон возможностей, которые вкладывают средства в сообщества с низкими доходами, как способ отложить прирост капитала.

Это может сделать кто угодно, а не только богатые. «Если прибыль будет достаточно значительной, с точки зрения достаточно материальных для них, они могут рассмотреть способы отсрочки налогообложения прибыли», — сказала она.

Управление активами как бизнес

Один из способов сэкономить на налогах — это создать структуру — например, компанию с ограниченной ответственностью или LLC — для управления несколькими инвестициями, — сказал Фезергилл.Он может включать портфельные активы, недвижимость или бизнес.

Хотя это может оказаться сложным, могут быть возможности сэкономить деньги и в то же время создать структуру управления для ваших активов, объяснила она. «Если ООО является управляющей компанией, которая осуществляет надзор и консультирует владельцев активов, при определенных обстоятельствах расходы, понесенные ООО, будут вычитаться как коммерческие расходы».

Льготы на наследство и дарение

Отчисления на дарение и наследство помогают снизить налогооблагаемый доход, но сейчас есть еще больше причин для того, чтобы ими воспользоваться.

Благодаря новому налоговому законодательству вычеты временно увеличены вдвое. Физические лица теперь могут требовать до 11,18 миллиона долларов по сравнению с лимитом в 5,29 миллиона долларов на человека в 2017 году. Исключение истекает после конца 2025 года, поэтому богатые пользуются этим, сказал Фезергилл.

Многие из них создают долгосрочные трасты, такие как траст династии Делавэр, который позволяет передавать богатство из поколения в поколение, сказала она. Хотя он попутно облагается подоходным налогом, он не будет облагаться налогом в качестве подарка, если он соответствует установленному пределу, и не будет облагаться налогом на наследство, когда выпадут деньги.

Однако, учитывая затраты, связанные с созданием и управлением трастом нескольких поколений, это имеет смысл только тогда, когда у вас есть 5 миллионов долларов или более, чтобы выделить, сказал Фезергилл.

План с установленными выплатами

План с установленными выплатами, аналогичный старомодной пенсии, позволяет владельцам бизнеса вносить значительную сумму денег для выхода на пенсию.

В правильной ситуации это может означать «более 200 000 долларов в год» для отдельного владельца, сказал Карсон. «Это может быть отличным способом для состоятельного человека, ведущего успешный бизнес, отложить отложенные налоги деньги сверх того, что они могут отложить в 401 (k).»

Это особенно привлекательно для богатых из-за ограничений на 20-процентный вычет квалифицированного коммерческого дохода, который является частью нового налогового законодательства. Максимальный размер QBI составляет 157 500 долларов скорректированного дохода для одиноких подателей и 315 000 долларов для супружеских пар.

Взнос в план с установленными выплатами «поможет снизить налогооблагаемый доход физических лиц, уменьшив их налоги в текущем году», — отметил Карсон. Это также может снизить их уровень ниже пороговых значений », чтобы получить право на получение Вычет 20 процентов.«

Однако планы с установленными выплатами не подойдут каждому владельцу бизнеса с высоким доходом. Вам нужно выяснить, соответствует ли он вашим пенсионным сбережениям и операционным потребностям бизнеса, — сказал Карсон. пенсионные сбережения и операционные потребности бизнеса, — сказал он. — Для других SEP IRA, SIMPLE IRA или 401 (k) могут быть более дешевым и эффективным способом сэкономить и уменьшить ваши налоговые счета ».

Как работают подоходные налоги | HowStuffWorks

Еще более спорной, чем фиксированный налог, является идея полной отмены федерального подоходного налога путем отмены 16-й поправки.Вместо подоходного налога некоторые предлагают использовать национальный налог с продаж. Многие страны по всему миру взимают национальный налог с продаж, также называемый налогом на добавленную стоимость или НДС. Разница в том, что в большинстве этих стран также взимаются подоходные налоги. Сторонники национального налога с продаж в США хотят избавиться от IRS и взимать фиксированную ставку от 10 до 25 процентов со всех розничных покупок новых товаров и услуг [источник: Монтгомери].

Какие преимущества дает национальный налог с продаж? Как и фиксированный налог, национальный налог с продаж значительно упрощает сбор налогов.Рабочие могли сохранять всю свою зарплату и использовать эти деньги для покупки необходимых им вещей.

Сторонники так называемого «справедливого налога » — версии национального налога с продаж — включают положение под названием « pre-bate ». Это ежемесячный чек, рассылаемый государством малообеспеченным семьям для субсидирования их покупок. Сторонники национального налога с продаж также утверждают, что налог на потребление собирает доходы со всех, даже с нелегальных иммигрантов, уклонистов от уплаты налогов и туристов из других стран [источник: FairTax.org].

Противники национального налога с продаж заявляют, что это станет несправедливым бременем для среднего и низшего классов, которые покупают много товаров, которые будут облагаться налогом. Это может снизить потребительские расходы, тем самым замедляя рост экономики. Они добавляют, что для того, чтобы национальный налог с продаж был справедливым, он должен применяться к покупке акций и облигаций в дополнение к потребительским товарам. Согласно предложению о справедливом налогообложении инвестиции не облагаются налогом, хотя брокерские сборы будут составлять [источник: FairTax.org].

Налоги — горькая тема почти в каждой стране, и у Соединенных Штатов явно бурные отношения с этой проблемой.В Америке одна из самых сложных налоговых систем в мире, и с каждым годом она становится все сложнее. В конце концов, согласны ли вы с уплатой налогов или нет, 15 апреля у вас, вероятно, есть в вашем календаре, в вашем мозгу и в списке страшных дней.

Для получения дополнительной информации о налогах и связанных с ними темах воспользуйтесь ссылками на следующей странице.

Как подать федеральную налоговую декларацию

Подать федеральную налоговую декларацию

IRS начало прием и обработку федеральных налоговых деклараций 12 февраля 2021 года.Чтобы начать подачу налоговой декларации, вам сначала нужно узнать, сколько денег вы заработали в 2020 году. Затем вам нужно будет решить, использовать ли стандартный вычет или детализировать свою налоговую декларацию. Наконец, вам необходимо отправить все до 17 мая 2021 года.

Шаги по подаче налоговой декларации

Соберите документы, в том числе:

Форма W-2 от каждого работодателя

Другое отчеты о прибылях и убытках (формы 1099 и 1099-INT)

Квитанции на благотворительные пожертвования, медицинские и коммерческие расходы, если вы указываете свой доход

Выберите статус подачи.Статус подачи документов зависит от того, состоите ли вы в браке. Процент, который вы платите для покрытия домашних расходов, также влияет на ваш статус регистрации.

Решите, как вы хотите подавать налоговую декларацию. IRS рекомендует использовать программное обеспечение для подготовки налоговых деклараций для электронной подачи, чтобы получить самые простые и точные декларации.

Определите, берете ли вы стандартный вычет или учитываете ли доход по статьям.

Если у вас есть задолженность, узнайте, как произвести налоговый платеж, в том числе подать заявку на план выплат.

Подайте налоговую декларацию до 17 мая 2021 г.

Узнайте, как проверить статус возврата налога.

Выплаты за экономический ущерб от коронавируса (EIP) и пособия по безработице

Из-за пандемии COVID-19 вы могли получать пособие по безработице и / или выплату за экономический ущерб (EIP), в зависимости от вашего права на участие.

IRS не считает EIP как налогооблагаемый доход, поэтому вам не нужно указывать его в налоговой декларации за 2020 год.

Проверьте, получили ли вы оба стимулирующих платежа, если соответствуете критериям. Вы можете потребовать недостающие деньги из EIP, заполнив налоговую декларацию за 2020 год для получения возвратного кредита на восстановление. Недостающие деньги EIP будут выплачены либо путем возврата налогов, либо посредством более низких налоговых счетов.

Если вы потеряли работу и имеете право на получение компенсации, полученные вами выплаты по безработице считаются налогооблагаемым доходом. Вы должны были получить форму 1099-G, в которой будет указана сумма фонда по безработице, которую вы получили в течение года.Используйте эту форму, чтобы указать доход от пособия по безработице в своей федеральной налоговой декларации.

Защитите себя от кражи личных данных, связанных с налогами

Кража налогового идентификатора происходит, когда кто-то крадет вашу личную информацию для подачи налоговой декларации с использованием ваших личных данных. Обычно мошенник, подающий налоговую декларацию, использует ваш номер социального страхования для подачи налоговой декларации с целью получения возмещения. Чтобы защитить себя от кражи идентификационного номера налогоплательщика, вы можете получить шестизначный PIN-код для защиты личности (IP-PIN) в IRS.ПИН-коды IP известны только вам и IRS, поэтому IRS может подтвердить вашу личность при подаче декларации. Узнайте больше о том, как работает IP-PIN и как его применить.

Обратитесь в IRS для получения налоговой помощи

Для получения максимально быстрой информации IRS рекомендует найти ответы на ваши вопросы в Интернете. Вы также можете позвонить в IRS, но время ожидания для разговора с представителем может быть очень долгим. Этот вариант лучше всего подходит для менее сложных вопросов.

Где мне вернуть деньги?Несколько распространенных причин, по которым вы могли не получить возмещение:

Вернуться к началу |

Сколько времени потребуется, чтобы получить возмещение?Электронные податели документов для возврата, пожалуйста, разрешите десять рабочих дн. до звонка по поводу возврата. Все остальные декларации, которые поданы раньше, обрабатываются раньше и обычно быстрее, чем возврат, поданный ближе к установленному сроку.Обычно в течение десяти недель после получения заполненный возврат, мы отправим вам чек на возврат по почте. Таким образом, выделите не менее десяти недель на возврат средств, чтобы прибыть, прежде чем связаться с нами. Вам следует запросить отслеживающее средство в Департаменте доходов в письменной форме. Отправьте свой запрос на номер: Индивидуальный Отдел подоходного налога P.O. Box 1033 Джексон, MS 39215-1033 Включите имя, адрес, номер социального страхования, контактный номер и подробное объяснение.На обработку запроса уйдет 8–10 недель. Вернуться к началу |

Как мне сообщить о выигрышах в азартных играх?Выигрыши в азартных играх, указанные в W-2G, 1099 или другом информационном отчете из казино Миссисипи, облагаются невозмещаемым подоходным налогом в размере трех процентов (3%). Казино удерживает налог при выплате. Удержанная сумма не возвращается налогоплательщику. Раздел 27-7-901 Кодекса штата Миссисипи предусматривает, что сумма выигрышей, указанная в W-2G, 1099 или другом информационном отчете из казино Миссисипи, не включается в доход штата Миссисипи, и не разрешается зачет подоходного налога в размере удерживаемой суммы. Налогоплательщик-нерезидент, имеющий только выигрыши и / или проигрыши в азартных играх штата Миссисипи, не должен подавать налоговую декларацию штата Миссисипи. Документ, предоставленный казино, считается декларацией о подоходном налоге для этого типа дохода Миссисипи и, следовательно, является доказательством того, что налог был уплачен в Миссисипи. Вернуться к началу |

Мой чек на возврат средств датирован более года назад, что мне делать?Поскольку чек на возврат был выдан более 12 месяцев назад, теперь он находится во владении Отдела невостребованного имущества Государственного казначейства.Вы можете подать иск в Казначейство для получения возмещения по телефону: .Канцелярия Государственного казначея Отдел невостребованного имущества P.O. Box 138 Джексон, MS 39205 (601) 359-3534 Вернуться к началу |

Могу ли я получить возмещение прямым переводом на мой текущий или сберегательный счет?Да, прямой депозит — это быстрый и удобный способ получить возмещение подоходного налога Миссисипи. Прямой депозит доступен только в том случае, если вы подаете заявку в электронном виде.Налоговое управление переведет ваши деньги на ваш текущий или сберегательный счет. Вернуться к началу |

Я выбрал прямой перевод, и мой банковский счет был закрыт. Что мне нужно сделать, чтобы получить возмещение?Вам ничего не нужно делать. Если вы запросили перевод средств непосредственно на ваш банковский счет, а ваш счет был закрыт, возмещение будет возвращено нам. Мы выпишем бумажный чек и отправим его по адресу, указанному в нашей системе.Это задержит возврат средств на несколько недель. Вернуться к началу |

Я получаю возмещение в этом году, но не смогу подать заявку в установленный срок. Придется ли мне платить штраф или проценты?Штрафы за просрочку подачи документов начисляются только в связи с неполностью или просрочкой уплаты налогов. Если вы получаете возмещение, значит, нет недостатка или просрочки по уплате налога. Вам предлагается подать декларацию как можно ближе к установленному сроку. Вернуться к началу |

Через сколько лет я могу вернуться и подать заявление на возмещение?У вас есть 3 года с даты истечения срока первоначальной налоговой декларации, чтобы подать заявку на возмещение. Вернуться к началу |

Как лицо, оставшееся в живых или представитель умершего налогоплательщика, как я могу обналичить чек на возврат?Для получения денежного возмещения наследнику необходимы следующие документы:

Вернуться к началу |

Могу ли я получить возмещение налогов, удержанных с выигрышей в азартных играх в Миссисипи?Нет. Налоги, удержанные казино Миссисипи в результате выигрыша в азартных играх, не возвращаются в Миссисипи.Жители Миссисипи не обязаны сообщать о выигрышах в азартных играх штата Миссисипи в качестве дохода по возвращении штата. Жители других штатов не обязаны подавать декларацию, если единственным доходом, полученным в Миссисипи, были выигрыши от азартных игр в Миссисипи. Вернуться к началу |

Я получил уведомление о том, что мой возврат был использован для погашения другого долга. Почему?Перед тем, как Департамент доходов выплачивает возмещение, мы должны проверить любую непогашенную задолженность, которая может быть у вас, перед агентствами, о которых мы получили уведомление.Если такая задолженность будет обнаружена, сумма вашей задолженности может быть вычтена из вашего возмещения. Примерами такого типа задолженности могут быть выплаты алиментов на ребенка, задолженность университету по студенческой ссуде, безработица и т. Д. Если вы не согласны с суммой, вам следует обратиться в агентство, у которого возникла задолженность. Вернуться к началу |

Почему вы взяли мой федеральный возврат?Департамент доходов участвует в федеральной программе компенсации после того, как индивидуальное налоговое обязательство достигло окончательного статуса.Федеральная программа предусматривает возмещение федеральных налоговых обязательств штата и перевод средств в Налоговое управление для возмещения ответственности налогоплательщика. Все налогоплательщики уведомляются об участии Департамента доходов в этой программе, когда налогоплательщику выдается Уведомление о намерении произвести зачет. Вернуться к началу |

Могу ли я подать декларацию за предыдущий год или исправленную декларацию в электронном виде?Да, отчеты за предыдущие два (2) года (исходные и измененные) могут быть отправлены в электронном виде, если это поддерживается вашим программным обеспечением. Вернуться к началу |

Должен ли я подавать декларацию из Миссисипи?Если вы проживаете в штате Миссисипи или имеете доход в штате Миссисипи и ваш доход превышает допустимые вычеты и освобождения от налогов, вы должны подать декларацию. Если от вас не требуется подавать декларацию из Миссисипи, но вы получили форму W-2, в которой указывается, что у вас был удержан налог из Миссисипи, вы должны подать декларацию из Миссисипи, чтобы получить возмещение вашего удержанного налога из Миссисипи. Вернуться к началу |

Когда мне следует подать декларацию?Календарный год налогоплательщики должны подать заявление не позднее 15 апреля.Лица, подающие налоговый отчет, должны подать заявление не позднее 15-го числа четвертого месяца, следующего за закрытием их налогового года. Если срок платежа приходится на выходные, то срок платежа наступает на следующий рабочий день. Миссисипи будет следовать федеральному расширению для подачи налоговых деклараций по индивидуальному подоходному налогу за 2020 г. с 15 апреля 2021 года по 17 мая 2021 года. продление распространяется только на подачу индивидуальной налоговой декларации и уплата причитающегося налога. Штраф и проценты не будут начисляться на поданные декларации и платежи, произведенные не позднее 17 мая, 2021 г. Это продление не распространяется на квартальные расчетные платежи, подлежащие выплате 15 апреля, 2021. Вернуться к началу |

Куда мне отправить свою налоговую декларацию штата Миссисипи?Для возврата налога на прибыль: P.O. Box 23058 Джексон, MS 39225 Для всех остальных налоговых деклараций: P.O. Box 23050 Джексон, MS 39225 Вернуться к началу |

Считается ли я поданным вовремя, если мой отчет проштампован по почте к установленному сроку?Да, ваша декларация считается поданной своевременно, если почтовый штемпель выставлен до установленного срока. Вернуться к началу |

Если я не могу подать декларацию в установленный срок, могу ли я получить продление?Если вы получили продление времени для подачи вашей федеральной налоговой декларации, вам автоматически предоставляется продление времени для подачи вашей налоговой декларации о доходах в штате Миссисипи. Вам нужно будет приложить копию вашего федерального продления (федеральная форма 4868) к вашей налоговой декларации о доходах в штате Миссисипи, когда вы подадите заявление. Продление срока подачи документов не продлевает время для уплаты причитающихся налогов.Чтобы избежать пени и пени, вы должны уплатить налог до 15 апреля. Вернуться к началу |

Если я перееду через две недели, какой адрес мне следует указать в своей налоговой форме?Вы должны указать адрес, по которому вы хотите отправить по почте возмещение. Вернуться к началу |

Как подать налоговую декларацию и запросить возмещение для умершего?Заполните налоговую декларацию по форме 80-105 Резидент Возврат или форма 80-205 Возврат для нерезидентов / неполный год.Прикрепите следующие необходимые документы для возврата:

Вернуться к началу |

Что мне делать, если я переехал после подачи декларации?Если вы переезжаете после подачи налоговой декларации о доходах в штате Миссисипи, вам нужно будет уведомить Налоговое управление о своем новом адресе письмом по адресу:Отдел по подоходному налогу с физических лиц Jackson, MS 39215-1033 Включите имя, правильный адрес, номер социального страхования, контактный номер и подробное объяснение. Почтовая служба США обычно не пересылает чеки на возмещение. Вернуться к началу |

Я нерезидент. Какая форма мне нужна?Вам необходимо будет подать форму 80-205 налоговой декларации о доходах физических лиц-нерезидентов или резидентов с неполным годом. Вернуться к началу |

Почему я должен указывать общий доход по моему доходу нерезидента или доходу за неполный год?Общий доход указывается для пропорционального распределения льгот и вычетов, разрешенных налогоплательщиком. Вернуться к началу |

Как следует сообщить о моем доходе в Миссисипи, если я проживаю в другом штате, но работаю в Миссисипи и других штатах?Вы должны включить весь доход в декларацию нерезидента штата Миссисипи. Если вы оказываете услуги частично или частично за пределами штата, подоходным налогом штата Миссисипи облагается только заработная плата, выплачиваемая вам за услуги, оказанные в штате Миссисипи. Формы W-2, выданные вам вашим работодателем, должны указывать штат, в котором была выплачена заработная плата, а также заработная плата, которую вы получали в этом штате. Вернуться к началу |

Я прожил неполный год в штате Миссисипи. Какая форма мне нужна?Налогоплательщики, которые были резидентами штата Миссисипи неполный год, подают форму 80-205, налоговую декларацию для нерезидентов или резидентов, проживающих неполный год. Вернуться к началу |

Я резидент Миссисипи, который получает доход в другом штате и платит подоходный налог в другом штате. Как я должен сообщить о своем доходе в Миссисипи?Если вы являетесь резидентом Миссисипи и получаете доход в другом штате, вы должны указать весь доход в своей форме для резидента.Вы можете иметь право требовать возмещения налоговых обязательств штата Миссисипи по подоходному налогу, уплаченному другому штату. Вы должны приложить копию декларации другого штата, чтобы получить этот кредит. Обратите внимание, что зачет налогов, уплаченных в другие штаты, является фактическим налоговым обязательством другого штата, а не удержаниями другого штата. Вернуться к началу |

Каковы требования к отчетности по результатам аудита IRS?При изменении IRS у налогоплательщика есть 30 дней, чтобы сообщить об изменении в Налоговое управление без штрафных санкций в форме возврата резидента 80-105 или форме возврата нерезидента / неполного года 80-205 и проверки измененная коробка.Полная копия федерального изменения должна быть включена в измененную декларацию. Если налогоплательщик не уведомляет Налоговое управление об изменении, Налоговое управление имеет три года с даты, когда IRS избавляется от налогового обязательства, о котором идет речь, для проведения оценки. Кроме того, у налогоплательщика есть три года с даты, когда IRS избавится от изменения, чтобы запросить возврат. Пени и пени будут уплачены вместе с дополнительным налогом. Вернуться к началу |

Как мы подаем налоговую декларацию, если один из супругов является резидентом Миссисипи, а другой нет?Вы должны заполнить форму 80-205 для нерезидента Миссисипи / возврата за неполный год.Супруг-резидент будет указывать весь полученный доход как в столбце «Только доход Миссисипи», так и в столбце «Доход из всех источников». Супруг, который не является резидентом, будет указывать любой доход, полученный в штате Миссисипи, только в столбце доходов штата Миссисипи, но будет указывать свой общий доход для целей пропорционального распределения дохода и удержаний. Вернуться к началу |

Как мне подать налоговую декларацию, если мой супруг умер?Окончательная налоговая декларация должна быть подана в установленный срок для налогоплательщика, умершего в налоговом году.Вы, как оставшийся в живых супруг, должны подать заявление о смерти женатого супруга. Любой доход, полученный вашим умершим супругом в течение года после его / ее смерти, а также за любые последующие налоговые годы до завершения строительства наследства, должен ежегодно сообщаться в форме 81-110 фидуциарной налоговой декларации штата Миссисипи. Вернуться к началу |

Каковы требования для подачи и уплаты расчетного налога?Вы можете производить расчетные платежи онлайн через TAP! Каждый индивидуальный налогоплательщик, у которого не менее восьмидесяти процентов (80%) своего годового налогового обязательства, предварительно оплаченного посредством удержания, должен произвести расчетные налоговые платежи, если его / ее годовое налоговое обязательство превышает двести долларов (200 долларов США).Предполагаемые налоговые платежи должны составлять не менее 80% годового обязательства по налогу на прибыль. Любой налогоплательщик, который не представит расчетный налоговый ваучер Fo rm 80-106 с платежом в установленный срок, или недооценивает требуемую сумму, несет ответственность за проценты в размере 1/2% в месяц за недоплату налога с даты, когда платеж должен быть произведен до оплачено. Вернуться к началу |

Когда должны быть уплачены предполагаемые налоговые платежи?15 апреля, 15 июня, 15 сентября и 15 января. Вернуться к началу |

Я живу и работаю в резервации. Должен ли я подавать декларацию из Миссисипи?Вам не нужно подавать индивидуальный подоходный налог в штате Миссисипи вернуть, если вы прожили весь год в резервации, если весь ваш доход был заработан в резервации, и если вы зарегистрированы в племени. Вместо этого вам нужно будет подать заявку на бронирование. Индийская форма исключения 80-340. Вернуться к началу |

Когда мне следует подавать аффидевит для резервации исключения дохода индейцев из формы 80-340 подоходного налога штата Миссисипи?Форму 80-340 необходимо подавать вместе с любой налоговой декларацией, которая включает освобожденный от налогообложения доход. Вернуться к началу |

Я зарегистрированный член племени, проживающий в резервации, и получаю ли доход от резервации и доход за счет резервации?Вы не должны указывать налогооблагаемый доход в декларации резидента и в полной мере пользоваться льготами и вычетами. Вместо этого вы должны указать налогооблагаемый доход в форме 80-205 для нерезидента Миссисипи / неполного года и пропорционально общему доходу. Вернуться к началу |

Я зарегистрированный член племени, который живет и работает в резервации, и мой единственный налогооблагаемый доход — это дивиденды или проценты, полученные от резервации.Нужно ли мне подавать декларацию о доходах?Вам не нужно подавать декларацию о доходах в штате Миссисипи. Вернуться к началу |

Я зарегистрированный член племени и получаю вознаграждение от операций казино племени независимо от того, живу я в резервации или нет. Облагается ли этот доход налогом?Если вы проживаете в Резервации, доход не подлежит налогообложению, но доход подлежит налогообложению, если вы проживаете за пределами Резервации. Вернуться к началу |

Как мне получить обратно удержанное удержание из моего заработка, если я живу и работаю по бронированию?Вы должны подать форму 80-105 для резидента Миссисипи, приложить W-2 и Аффидевит Миссисипи для резервирования исключения дохода индейцев из подоходного налога штата Миссисипи, форма 80-340. Вернуться к началу |

Кто такой глава семьи?Глава семьи — это физическое лицо, не состоящее в браке, которое ведет домашнее хозяйство, которое является основным местом проживания для него / нее, и имеет одного или нескольких иждивенцев, проживающих в доме. Вернуться к началу |

Если я женат, но разлучен, могу ли я претендовать на роль главы семьи?Женатый человек должен жить отдельно от своего супруга в течение всего года и иметь одного или нескольких иждивенцев, проживающих в доме в течение всего года, чтобы считаться главой семьи. Вернуться к началу |

Я служу в армии США. Какой доход облагается налогом в Миссисипи?Военнослужащие облагаются подоходным налогом штата, в котором зарегистрирован ваш дом. Если вы поступили на военную службу в Миссисипи, предполагается, что вы проживаете в штате Миссисипи, если вы не измените это обозначение. Вернуться к началу |

Освобождает ли Миссисипи какую-либо часть военного вознаграждения?Да, доход, выплачиваемый военнослужащим в качестве дополнительной компенсации за опасную пошлину в зоне боевых действий (обозначенной президентом), освобожден от подоходного налога штата Миссисипи. Первые 15 000 долларов заработной платы, полученной служащими Национальной гвардии или резервных сил, не включаются в доход. Компенсация, которая имеет право на исключение, включает оплату, полученную за неактивное дежурство (ежемесячные или специальные тренировки или собрания), дежурное обучение (летние лагеря, специальные школы, круизы) и за государственную действительную военную службу (чрезвычайное дежурство). Назад к наверх |

Я служу в армии и временно работаю в Миссисипи.Мы с супругой не являемся жителями Миссисипи. Моя супруга зарабатывала, работая в Миссисипи. Требуется ли от моего супруга подавать декларацию Миссисипи и платить налоги Миссисипи с этого дохода?Да, если ваш супруг (а) имеет заработную плату в штате Миссисипи, ваш супруг (а) должен подавать налоговую декларацию нерезидента и платить налоги с дохода, полученного в штате Миссисипи, за исключением случаев, когда ваш супруг соответствует требованиям Закона об освобождении от проживания супругов военнослужащих. Вернуться к началу |

Я служу в армии и базируюсь за пределами Миссисипи.Я житель Миссисипи. Моя супруга, тоже из Миссисипи, живет со мной. Моя супруга не военнослужащая, но получает доход за пределами Миссисипи. Считается ли моя супруга жителем Миссисипи? Обязан ли мой (а) супруг (а) по-прежнему платить в Миссисипи налоги с доходов, полученных за пределами Миссисипи?Да, ваш (а) супруг (а) является резидентом Миссисипи, если только ваш супруг (а) не предпринял шагов по изменению своего места жительства на другой штат. Если ваш супруг (а) является резидентом штата Миссисипи, получивший доход, облагаемый налогом в другом штате, вы можете потребовать возмещение такого налога в своей декларации из штата Миссисипи. Вернуться к началу |

Что мне делать, если я уже подал декларацию, но получил дополнительную налоговую информацию, такую как форма W-2 или форма 1099?После подачи налоговой декларации о доходах в Миссисипи, если вы получите дополнительную налоговую декларацию или обнаружите, что была сделана ошибка, вам необходимо будет заполнить форму возврата резидента 80-105 или форму возврата нерезидента / неполный год 80-205. и установите флажок «исправлено». Вернуться к началу |

Как мне изменить свой возврат?Вам нужно будет подать еще одну декларацию и поставить отметку в поле с поправками. Вернуться к началу |

Я подал исправленную декларацию. Сколько времени нужно, чтобы получить возмещение?Обработка измененной декларации занимает от 8 до 10 недель. Вернуться к началу |

Облагается ли пенсионный доход налогом?Обычно пенсионный доход, пенсии и ренты не облагаются подоходным налогом штата Миссисипи, если получатель выполнил требования пенсионного плана. Досрочные выплаты не считаются пенсионным доходом и могут облагаться налогом. Вернуться к началу |

Облагается ли социальное обеспечение налогом в Миссисипи?Нет. Миссисипи не облагает налогом льготы, полученные в рамках социального обеспечения США, пенсионного обеспечения железнодорожников, выплат Администрации ветеранов или компенсаций работникам. Любая часть такого дохода, которая может облагаться налогом в соответствии с федеральным законом, не облагается подоходным налогом штата Миссисипи. Поскольку Миссисипи не облагает налогом пособия по социальному обеспечению, вычеты, связанные с этим доходом, такие как удержанный налог на Медикэр, не разрешены. Вернуться к началу |

По какой ставке Миссисипи облагает налогом мой доход?Первые 3000 долларов налогооблагаемый доход не облагается; следующие 2000 долларов облагаются налогом в размере 3%; следующие 5000 долларов налогооблагаемый доход облагается налогом по ставке 4%; и весь налогооблагаемый доход свыше 10 000 долларов США облагается налогом по ставке 5%. Если состоят в браке, то первое 3 000 долларов США из налогооблагаемого дохода каждого налогоплательщика не облагаются налогом; следующие 2000 долларов каждого доход налогоплательщика облагается налогом по ставке 3%; следующие 5000 долларов из налогооблагаемой суммы каждого налогоплательщика доход облагается налогом по ставке 4%; и налогооблагаемый доход каждого налогоплательщика свыше 10 000 долларов США облагается налогом. в 5%. Вернуться к началу |

Облагается ли безработица налогом?Вернуться к началу |

Я заявлен как иждивенец в налоговой декларации моего родителя или опекуна. Разрешает ли мне штат Миссисипи личное освобождение от уплаты налогов?Да, если вы заявлены родителем или опекуном по его / ее федеральному возвращению, вы должны потребовать для себя одно освобождение по возвращении из Миссисипи. Вернуться к началу |

Я перечислил вычеты в моем федеральном доходе.Какую сумму я использую для возврата из Миссисипи?Чтобы определить сумму, вы должны заполнить Приложение A штата Миссисипи — Детализированная форма вычетов 80-108. Вернуться к началу |

Какие вычеты не разрешены в Таблице вычетов A по пунктам штата Миссисипи?Удержанный подоходный налог штата или другой налог вместо, а также убытки от азартных игр штата Миссисипи. Вернуться к началу |

Если я перечислю свои вычеты, могу ли я вычесть мою авторегистрацию и адвалорный налог?Только адвалорная налоговая часть ежегодной автоматической регистрации может быть вычтена в качестве вычета по государственной статье. Вернуться к началу |

Признает ли Миссисипи гражданские браки?Нет, штат Миссисипи не признает браки по гражданскому праву. Лица, не состоящие в законном браке, не могут подавать совместные декларации. Вернуться к началу |

Признает ли Миссисипи однополые браки? В соответствии с решением Верховного суда США, разрешающим однополые браки, Налоговое управление штата Миссисипи принимает декларации о подоходном налоге, поданные в браке совместно, от однополых пар.

состоящие в законном браке. Вернуться к началу |

Как Миссисипи рассматривает чистые операционные убытки (NOL)?Чистый операционный убыток переносится на каждый из двух (2) налоговых лет, предшествующих налоговому году убытка, и может переноситься на двадцать лет. Можно провести выборы штата, чтобы отказаться от переноса и перенести на следующий год NOL. Этот выбор сделан в Таблице чистых операционных убытков штата Миссисипи, форма 80-155. Эта форма также должна быть подана со всеми возвратами, требующими NOL. Вернуться к началу |

Каков налоговый режим штата Миссисипи в отношении долгосрочного прироста капитала?Долгосрочный прирост капитала считается налогооблагаемым доходом; тем не менее, штат Миссисипи освобождает от налогообложения прибыль от продажи разрешенных к выпуску акций финансовых учреждений, расположенных в штате Миссисипи. Прибыль также не облагается налогом в отношении национальных корпораций или партнерских интересов в национальных корпорациях или партнерских интересов в национальных партнерствах с ограниченной ответственностью и местных компаниях с ограниченной ответственностью, которые удерживались более одного года.Любая прибыль, которая в противном случае была бы исключена, сначала применяется против любых убытков, понесенных в год получения прибыли или в течение двух (2) лет до или после получения прибыли, и уменьшается на них. Вернуться к началу |

Каков налоговый режим штата Миссисипи в отношении долгосрочных капитальных убытков?Миссисипи обычно следует федеральным правилам, регулирующим потери капитала. Капитальные убытки не превышают 3000 долларов в год. Вернуться к началу |

Облагается ли стипендия, которую я получаю, налогом?Миссисипи обычно следует федеральным правилам, регулирующим стипендии.Если вы получаете стипендию или стипендию, вы можете исключить из дохода всю или часть получаемых вами сумм. Только соискатель ученой степени может исключить суммы, полученные в качестве квалифицированной стипендии. Квалифицированная стипендия — это любая сумма, которую вы получаете, которая предназначена либо для оплаты обучения в образовательной организации, либо для оплаты, расходных материалов и оборудования, необходимых для курсов в образовательном учреждении. Стипендии и суммы стипендий, использованные для оплаты проживания и питания, не учитываются.Однако суммы стипендий и стипендий, полученные нерезидентами, которые специально предназначены для использования в качестве расходов на проживание, не будут облагаться подоходным налогом с населения штата Миссисипи. Вернуться к началу |

Соблюдается ли Миссисипи Налоговый кодекс в отношении программ квалифицированного обучения?Миссисипи соответствует текущему порядку квалифицированных программ предоплаты за обучение в соответствии с разделом 529 Налогового кодекса. Выплаты по планам квалифицированной предоплаты за обучение не будут облагаться налогом, если они используются для высшего образования; однако взносы, которые могут быть заявлены как корректировка дохода, ограничены. Вернуться к началу |

Могу ли я вычесть расходы по уходу за ребенком из моей налоговой декларации о доходах в Миссисипи?Вернуться к началу |

Есть ли в штате Миссисипи индивидуальный налоговый кредит по уходу за ребенком?Вернуться к началу |