В налоговую |

||

| Среднесписочная численность | Отдельный отчёт сдавать не нужно, с 2021 он вошёл в РСВ за год | |

| Расчёт по страховым взносам |

До 1 февраля — за 2020 год До 30 апреля — за 1 квартал 2021 года До 30 июля — за полугодие До 1 ноября — за 9 месяцев |

Отчёт о страховых взносах на пенсионное, медицинское и социальное страхование, которые вы платите за сотрудников в налоговую. Подробнее о РСВ читайте в статье. |

| 6-НДФЛ |

До 1 марта — за 2020 год До 30 апреля — за 1 квартал 2021 года До 31 июля — за полугодие До 1 ноября — за 9 месяцев |

Не нужно сдавать, если вы не платили зарплату сотрудникам, дивиденды учредителям, и другие физлица не получали от вас доходы в тот период, за который нужно отчитаться. |

| 2-НДФЛ | Отдельный отчёт сдавать не нужно, с 2021 он вошёл в 6-НДФЛ за год | Не нужно сдавать, если вы не платили зарплату сотрудникам, дивиденды учредителям, и другие физлица не получали от вас доходы в 2020 году. Подробнее о 2-НДФЛ читайте в статье. |

В пенсионный фонд |

||

| Отчёт СЗВ-Стаж за 2020 год | До 1 марта 2021 года. | Новый отчёт о стаже сотрудников. Его нужно сдавать раз в год. |

| Отчёт СЗВ-М в ПФР | Ежемесячно до 15 числа — за предыдущий месяц. Если дата выпадает на выходной или праздник, то срок переносится на следующий рабочий день. | Отчёт со списком всех работающих у вас сотрудников. |

| Отчёт СЗВ-ТД | Не позже, чем на следующий рабочий день после приёма или увольнения сотрудника; по другим кадровым событиям — до 15 числа следующего месяца. |

Отчёт о трудовой деятельности сотрудников. На его основании ПФР будет формировать электронные трудовые книжки. |

В фонд социального страхования |

||

| Отчёт 4-ФСС |

До 20 января на бумаге, до 25 января в электронном виде — за 2020 год. До 20 апреля на бумаге, до 26 апреля в электронном виде — за I квартал. До 20 июля на бумаге, до 26 июля в электронном виде — за полугодие. До 20 октября на бумаге, до 26 октября в электронном виде — за 9 месяцев. |

Отчёт о взносах на травматизм сотрудников, которые вы платите в ФСС. |

| Только для ООО — подтвердить основной вид деятельности | До 15 апреля 2021 года |

Основной вид деятельности — тот, от которого организация в 2020 году получила больше всего доходов. ИП не подтверждают вид деятельности, а ставка взносов на травматизм определяется по основному коду ОКВЭД. |

Как подать декларацию в налоговую через интернет — Контур.Экстерн

Не секрет, что отчетность можно сдавать на бумажном носителе, а можно сдать отчетность в налоговую через интернет. Ниже расскажем, как отчитываться электронно и возможно ли сдать отчет в налоговую через интернет бесплатно.

Декларации в ФНС в электронном формате

Малые предприятия большую часть отчетности могут сдавать на бумаге. Однако такой способ требует лишних затрат времени. Сдать отчетность через интернет в налоговую инспекцию гораздо проще. Кроме этого, отправляя отчеты через спецоператоров, вы можете отследить всю цепочку прохождения декларации — от ее отправки до приема специалистами.

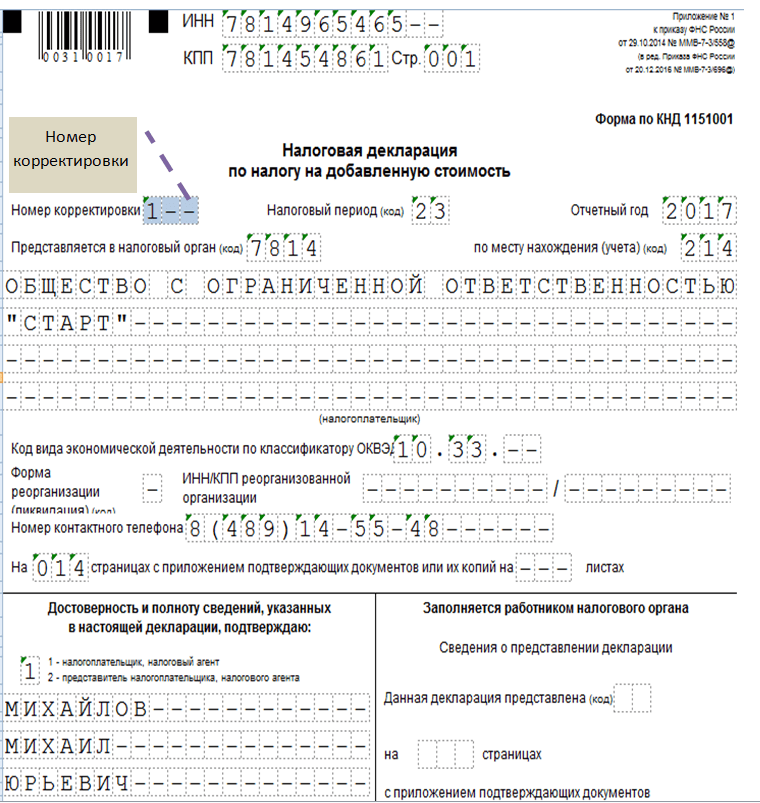

Некоторые компании и вовсе не могут обойтись без электронной отчетности, ведь Налоговый кодекс обязывает их отчитываться только по телекоммуникационным каналам связи. Такое правило действует для декларации по НДС. Почти все категории плательщиков вынуждены отправлять данную декларацию через интернет, исключение существует только для отдельных групп налоговых агентов (абз. 2, 3 п. 5 ст. 174 НК РФ).

Такое правило действует для декларации по НДС. Почти все категории плательщиков вынуждены отправлять данную декларацию через интернет, исключение существует только для отдельных групп налоговых агентов (абз. 2, 3 п. 5 ст. 174 НК РФ).

Как бесплатно отправить налоговую декларацию через интернет

Налоговая инспекция давно разработала сервис, который помогает всем юридическим лицам и ИП отправлять декларации бесплатно через сайт ФНС. Однако, пользуясь этой системой, придется перебивать все цифры с бумажного носителя вручную — такой способ может привести к ненужным ошибкам и недочетам. Если плательщик будет очень внимателен, ошибок, вероятно, не возникнет, но потратить деньги все-таки придется. Связано это с тем, что отправить отчет можно только с помощью электронной подписи, которая покупается в удостоверяющем центре РФ.

Для облегчения процесса многие IT-компании создают специальные сервисы электронной отчетности. У них же любая компания может приобрести и электронную подпись. Через электронные сервисы можно легко и быстро отправить любой отчет в ФНС. Помимо этого, компании могут запросить сверку по всем налогам, отправить письма, ответить на требования инспекторов и даже приложить сканы запрашиваемых документов. Сервисные центры оказывают техподдержку пользователям и всегда помогают решить возникшие вопросы.

Через электронные сервисы можно легко и быстро отправить любой отчет в ФНС. Помимо этого, компании могут запросить сверку по всем налогам, отправить письма, ответить на требования инспекторов и даже приложить сканы запрашиваемых документов. Сервисные центры оказывают техподдержку пользователям и всегда помогают решить возникшие вопросы.

Декларацию в налоговую в срок и без ошибок!

Дарим доступ на 3 месяца в Контур.Экстерн!

Попробовать

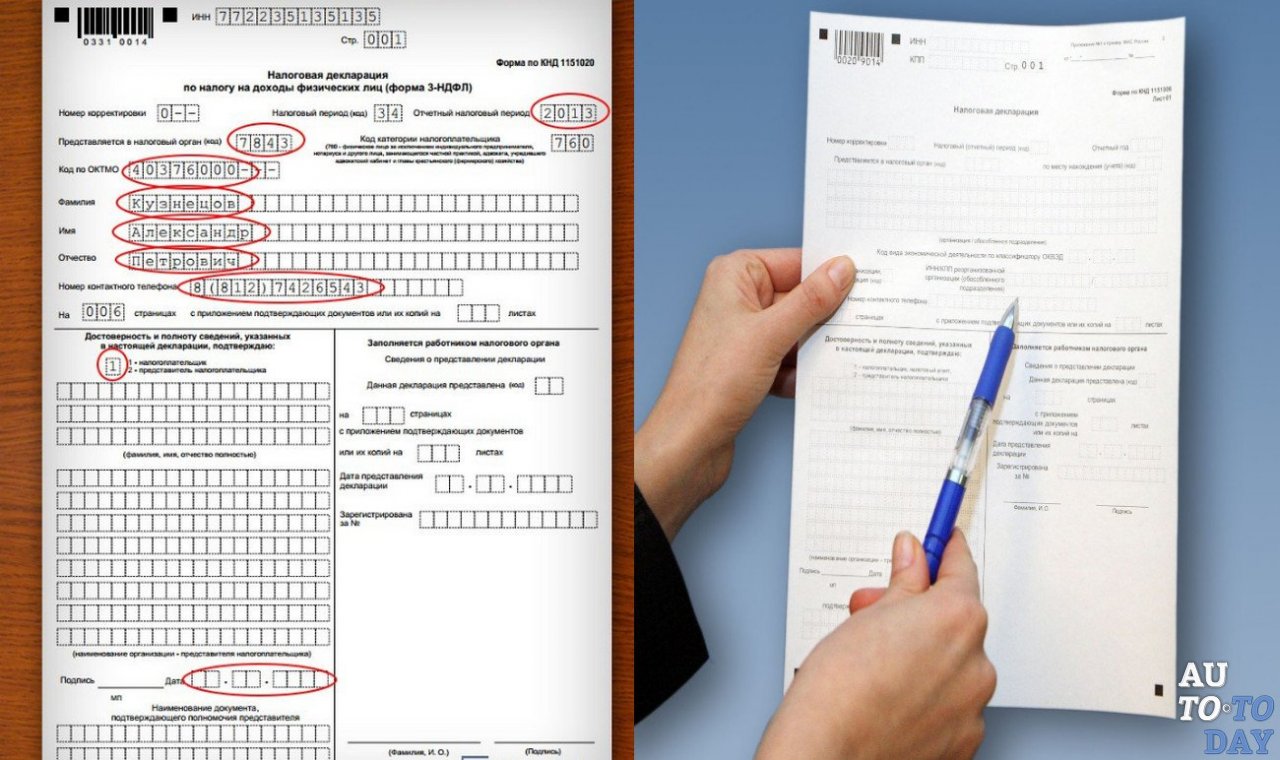

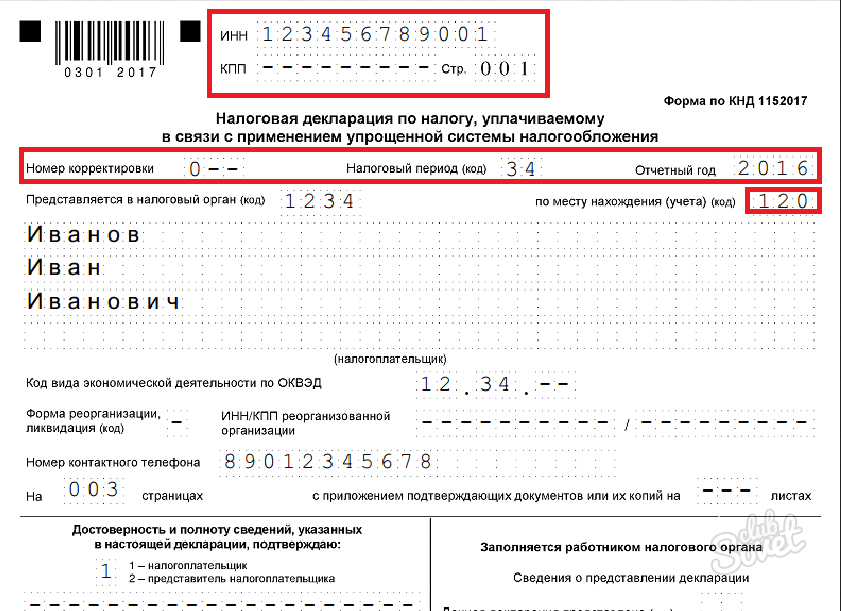

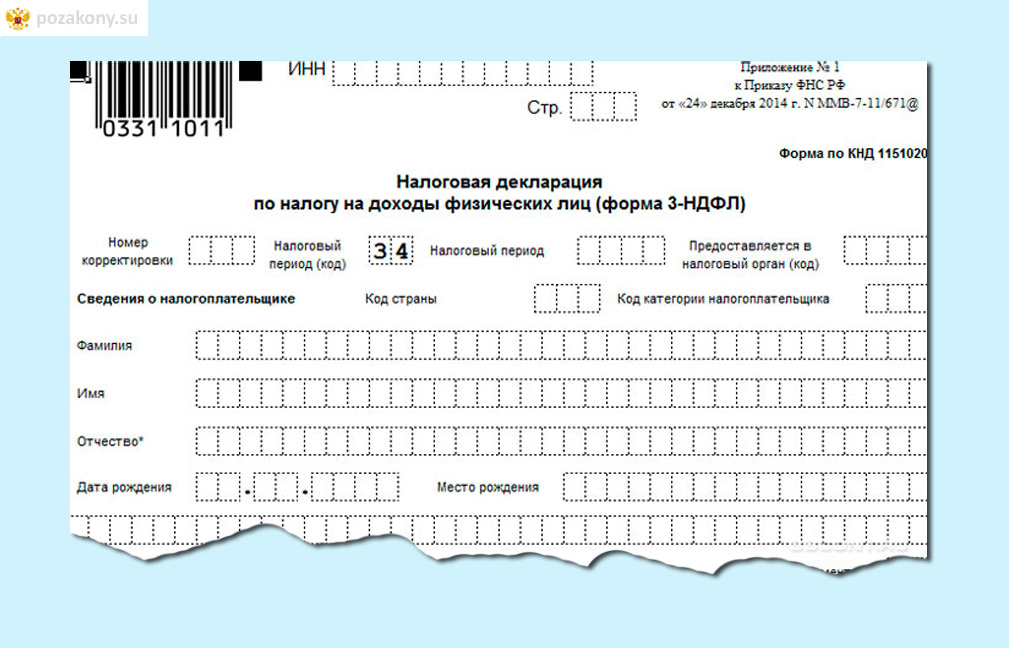

Заполнение и отправка отчетности в ФНС на примере декларации ЕНВД

Минфин ужесточает правила подачи налоговых деклараций

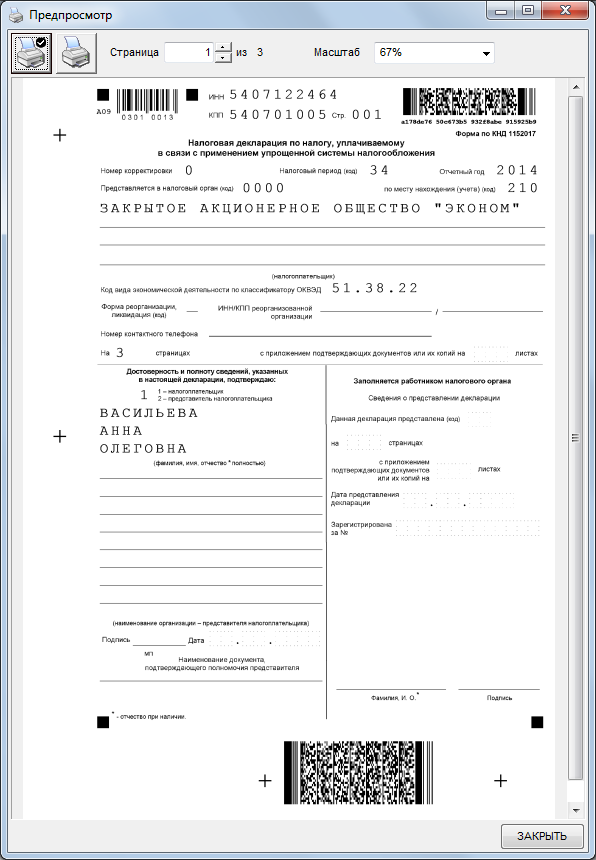

Налоговая декларация будет признаваться неподанной, если ее подаст человек, не уполномоченный представлять организацию. Такая новация содержится в новом законопроекте о внесении изменений в ст. 80 и 88 ч. I Налогового кодекса (НК) РФ. Основаниями для непринятия налоговой декларации также могут оказаться недостоверные сведения об организации или ее отсутствие в ЕГРЮЛе, исключение компании или ИП из реестра. В случае выявления хотя бы одного из указанных признаков в налоговой отчетности она будет считаться неподанной. Это может усложнить работу компаний, считают юристы.

80 и 88 ч. I Налогового кодекса (НК) РФ. Основаниями для непринятия налоговой декларации также могут оказаться недостоверные сведения об организации или ее отсутствие в ЕГРЮЛе, исключение компании или ИП из реестра. В случае выявления хотя бы одного из указанных признаков в налоговой отчетности она будет считаться неподанной. Это может усложнить работу компаний, считают юристы.

Сейчас ФНС может принять или отказать в приеме при подаче декларации не в ту налоговую; без подписи ответственного лица; без документов, удостоверяющих личность ответственного физического лица. При этом перечень оснований для отказа может отличаться для деклараций в электронном и бумажном виде, говорится в приказе ФНС от 08.07.2019 № ММВ-7-19/343.

В законе эти основания не перечислены, обращают внимание юристы. «На практике отказы в приеме деклараций по основаниям, предусмотренным в проекте закона, существовали и ранее, однако их перечень был урегулирован только на уровне ведомственных актов ФНС, – поясняет партнер налоговой практики CMS Russia Гайк Сафарян. – При этом в НК РФ прямо закреплено, что налоговый орган не вправе отказать в принятии налоговой декларации, если она предоставлена налогоплательщиком в установленной для этого форме».

– При этом в НК РФ прямо закреплено, что налоговый орган не вправе отказать в принятии налоговой декларации, если она предоставлена налогоплательщиком в установленной для этого форме».

Уже сейчас налоговая может не принять декларацию по причинам, перечисленным в законопроекте. «Например, ИФНС может отказать в приеме декларации, если она подписана лицом, у которого отсутствуют полномочия подтверждать достоверность и полноту указанных сведений», – отмечает партнер юридической компании «Генезис» Василий Сосновский. Однако чаще всего налоговики идут навстречу налогоплательщику и принимают декларации даже с изъянами, а исправить недочеты сейчас можно без риска каких-либо санкций, указывает юрист.

Законопроект Минфина направлен на борьбу с подачей притворных деклараций. «Минфин четко хочет определить в НК шесть оснований, при наличии которых налоговая инспекция сможет отказать в приеме деклараций», – поясняет Сосновский. Хотя от новых правил могут пострадать и добросовестные налогоплательщики. «На практике иногда случаются ситуации, когда работающие организации не могут сдать декларацию по НДС из-за необоснованного отказа ФНС, – приводит пример руководитель департамента бухгалтерского учета аудиторско-консалтинговой группы «Градиент Альфа» Анна Шаталова. – Такая декларация сдается исключительно в электронном формате. Если ее не принимают, организации грозит не только штраф за несвоевременную сдачу декларации, но и приостановление операций по банковским счетам (из-за несдачи декларации в течение 10 дней). Также возникнут проблемы у контрагентов-покупателей, которые не смогут подтвердить вычеты по НДС, пока не будет принята электронная декларация у организации-поставщика». При новых требованиях риск возникновения таких ситуаций может возрасти.

«На практике иногда случаются ситуации, когда работающие организации не могут сдать декларацию по НДС из-за необоснованного отказа ФНС, – приводит пример руководитель департамента бухгалтерского учета аудиторско-консалтинговой группы «Градиент Альфа» Анна Шаталова. – Такая декларация сдается исключительно в электронном формате. Если ее не принимают, организации грозит не только штраф за несвоевременную сдачу декларации, но и приостановление операций по банковским счетам (из-за несдачи декларации в течение 10 дней). Также возникнут проблемы у контрагентов-покупателей, которые не смогут подтвердить вычеты по НДС, пока не будет принята электронная декларация у организации-поставщика». При новых требованиях риск возникновения таких ситуаций может возрасти.

При этом юристы обращают внимание, что предложенный перечень оснований лишь усложнит деятельность добросовестных организаций и почти не повлияет на мошеннические. «Предложенный перечень оснований недостаточный для того, чтобы выявлять новых недобросовестных налогоплательщиков, – замечает Сосновский. – Владельцы фирм-однодневок смогут его обойти, например, с помощью использования электронной цифровой подписи, оформленной на номинальных директоров».

– Владельцы фирм-однодневок смогут его обойти, например, с помощью использования электронной цифровой подписи, оформленной на номинальных директоров».

Поможем сдать отчетность и налоговую декларацию для ИП и организаций

Не все организации могут себе позволить содержать на постоянной основе профессиональных бухгалтеров высокой квалификации, специалистов по оптимизации и других работников финансового сектора, без которых не обойтись современному бизнесмену.

Поэтому мы предлагаем свои услуги, готовы помочь:

- сдать налоговую декларацию;

- сдать отчетность по бухгалтерскому учёту;

- предоставить консультации профессионалов по смежным вопросам.

Также мы специализируемся на следующих услугах:

- различные виды аудита – необходимая операция для оценки финансовой деятельности организации. Ежегодный аудит – требование закона РФ. То же касается налогового аудита, мы предлагаем как обычную процедуру, так и экспресс-проверку;

- полный цикл бухгалтерского обслуживания – включает в себя стандартные операции: расчёт заработной платы, создание отчётной документации по з/п, учёт кадров компании, нулевую отчётность;

- юридическая помощь, включая: решение споров, оформление процедур банкротств, ликвидаций предприятий или регистраций новых организаций и другие виды деятельности – важная услуга, которая поможет решить множество трудностей.

- предоставляем корпоративное обучение по актуальным программам – востребованная услуга, которая даёт возможность расширить знания сотрудников в области бухгалтерского учёта, экономических и юридических вопросов, без которых немыслимо существование современного бизнеса.

В штат сотрудников нашей аудиторской компании входят специалисты:

- налоговые консультанты;

- аналитики;

- финансисты;

- специалисты по МСФО.

Мы работаем в регионах: Восточная Сибирь; Забайкалье; Республика Бурятия; Дальний Восток и в европейской части России. Сотрудничаем с производственными, строительными и финансовыми компаниями;с корпорациями, добывающими полезные ископаемые; с турагентствами; с НИИ.

Связавшись с нами, вы в короткие сроки получите всю необходимую помощь в оформлении документов, создании требуемой отчётности и подачи её в соответствующую организацию.

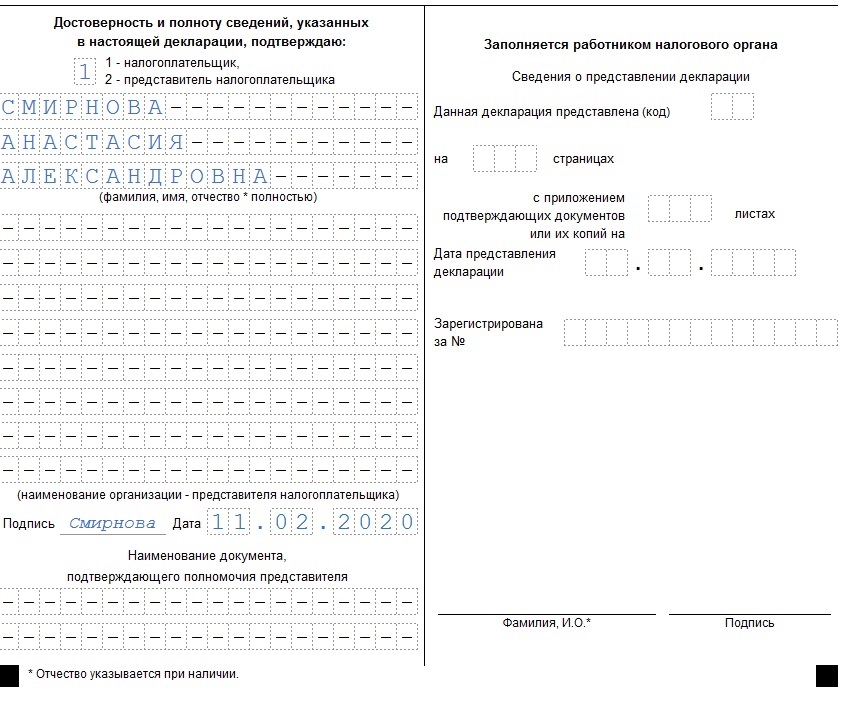

Подача отчетности а электронном виде через представителя: оформление доверенности

Главная → Статьи → Подача отчетности а электронном виде через представителя: оформление доверенности

Организация представляет интересы предпринимателей в ИФНС по сдаче отчетности. Доверенность на представление интересов налогоплательщика в налоговом органе (в том числе на подачу отчетности в электронном виде) выдана организации в лице ее руководителя. Каков порядок оформления доверенностей при смене руководителя организации при условии, что ранее выписанные доверенности оформлены нотариально с правом передоверия?

В соответствии с п. 3 ст. 29 НК РФ уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством РФ. В силу п. 1 той же статьи уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы, в частности, в отношениях с налоговыми органами.

Пунктом 4 ст. 80 НК РФ предусмотрено, что налоговая декларация (расчет) может быть представлена налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения, передана в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

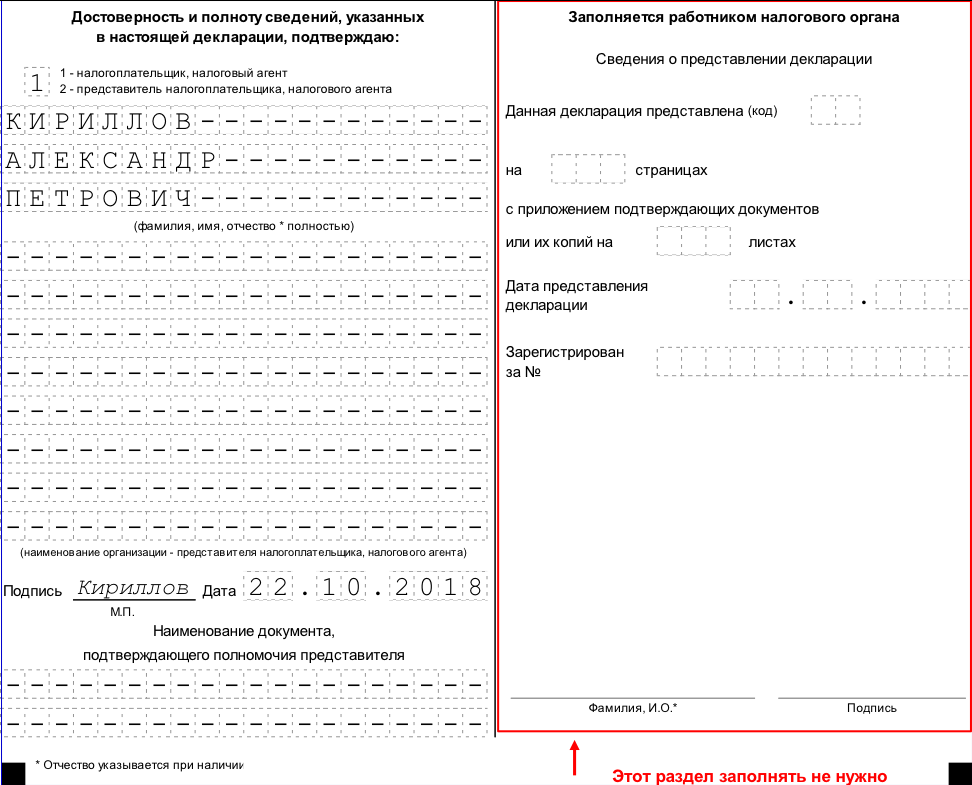

Как следует из абзаца второго п. 5 ст. 80 НК РФ, налоговая декларация (расчет) может быть подписана представителем налогоплательщика. Согласно абзацу третьему того же пункта в случае, если достоверность и полноту сведений, указанных в налоговой декларации (расчете), в том числе с применением усиленной квалифицированной электронной подписи при представлении налоговой декларации (расчета) в электронной форме, подтверждает уполномоченный представитель налогоплательщика (плательщика сбора, налогового агента), в налоговой декларации (расчете) указывается основание представительства (наименование документа, подтверждающего наличие полномочий на подписание налоговой декларации (расчета)). При этом к налоговой декларации (расчету) прилагается копия документа, подтверждающего полномочия представителя на подписание налоговой декларации (расчета).

При этом к налоговой декларации (расчету) прилагается копия документа, подтверждающего полномочия представителя на подписание налоговой декларации (расчета).

В соответствии с п. 1 ст. 185 ГК РФ доверенностью признается письменное уполномочие, выдаваемое одним лицом другому лицу или другим лицам для представительства перед третьими лицами.

Из приведенных положений законодательства следует, что представителем в налоговых правоотношениях может быть в том числе юридическое лицо.

Пунктом 1 ст. 53 ГК РФ предусмотрено, что юридическое лицо приобретает гражданские права и принимает на себя гражданские обязанности через свои органы, действующие в соответствии с законом, иными правовыми актами и учредительным документом.

Следовательно, в случае, если налогоплательщик на основании доверенности уполномочил представлять в налоговый орган налоговую (бухгалтерскую) отчетность (далее также – отчетность) организацию, ее руководитель, действующий на основании учредительных документов, при подписании такой отчетности выступает в качестве законного представителя этой организации. Уполномоченным же представителем налогоплательщика в этом случае является сама организация, а не ее руководитель. Это относится и к случаям, когда в тексте доверенности указано, что она выдана организации в лице ее руководителя (с указанием его фамилии, имени, отчества, иных персональных данных).

Уполномоченным же представителем налогоплательщика в этом случае является сама организация, а не ее руководитель. Это относится и к случаям, когда в тексте доверенности указано, что она выдана организации в лице ее руководителя (с указанием его фамилии, имени, отчества, иных персональных данных).

Основания, по которым действие доверенности прекращается, перечислены в п. 1 ст. 188 ГК РФ. В этой норме отсутствует такое основание прекращения доверенности, как утрата лицом, являвшимся на момент выдачи доверенности руководителем организации – представителя, соответствующих полномочий.

Согласно п. 1.11 Методических рекомендаций по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронной форме по телекоммуникационным каналам связи (утверждены приказом ФНС России от 31.07.2014 № ММВ-7-6/398@, далее – Методические рекомендации) при представлении налоговой декларации (расчета) в электронной форме по телекоммуникационным каналам связи (ТКС) представителем налогоплательщика документ (копия документа), дающий право на подтверждение достоверности и полноты сведений, указанных в декларации (расчете), представляется налоговому органу до направления налоговой декларации (расчета). Копия указанного документа сохраняется в налоговом органе в течение 3-х лет после истечения срока действия. В случае представления налоговой декларации (расчета) представителем налогоплательщика передаваемая налоговая декларация сопровождается информационным сообщением о представительстве (п. 2.2 Методических рекомендаций).

Копия указанного документа сохраняется в налоговом органе в течение 3-х лет после истечения срока действия. В случае представления налоговой декларации (расчета) представителем налогоплательщика передаваемая налоговая декларация сопровождается информационным сообщением о представительстве (п. 2.2 Методических рекомендаций).

Как предусмотрено п. 5 Методических рекомендаций по формированию информационного сообщения о доверенности, выданной представителю о наделении его полномочиями по исполнению обязанностей в налоговых органах при информационном взаимодействии налогоплательщиков с налоговыми органами в электронном виде по телекоммуникационным каналам связи (утверждены письмом ФНС России от 24.01.2011 № 6-8-04/0002@, далее – Методические рекомендации по формированию информационного сообщения о доверенности), в информационном сообщении о доверенности указываются реквизиты доверенности и полномочия лица, владельца сертификата ключа подписи, которое подписывает и представляет электронный документ. При этом реквизиты подписанта в налоговой декларации (фамилия, имя, отчество) должны совпадать с реквизитами (фамилия, имя, отчество) владельца сертификата ключа подписи.

При этом реквизиты подписанта в налоговой декларации (фамилия, имя, отчество) должны совпадать с реквизитами (фамилия, имя, отчество) владельца сертификата ключа подписи.

В соответствии с п. 2 раздела II Приложения № 1 к Методическим рекомендациям проверка полномочий подписи налоговой декларации (расчета) включает проверку по данным информационных ресурсов налогового органа права должностного лица налогоплательщика (представителя) подтверждать достоверность и полноту сведений, указанных в налоговой декларации (подписывать налоговую декларацию).

К информационным ресурсам, используемым в деятельности налоговых органов, относится, в частности, Единый государственный реестр юридических лиц (ЕГРЮЛ) (п. 5.3 письма ФНС России от 25.07.2013 № АС-4-2/13622@, п. 2.5 письма ФНС России от 16.07.2013 № АС-4-2/12705@).

В числе сведений о юридическом лице в ЕГРЮЛ содержатся фамилия, имя, отчество и должность лица, имеющего право без доверенности действовать от имени юридического лица, а также паспортные данные такого лица или данные иных документов, удостоверяющих личность в соответствии с законодательством РФ, и идентификационный номер налогоплательщика при его наличии. При смене лица, имеющего право действовать от имени юридического лица без доверенности, организация должна в течение трех рабочих дней представить в регистрирующий орган заявление для внесения соответствующих изменений в ЕГРЮЛ (пп. “л” п. 1, п. 5 ст. 5, п. 2 ст. 17 Федерального закона от 08.08.2001 № 129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей”).

При смене лица, имеющего право действовать от имени юридического лица без доверенности, организация должна в течение трех рабочих дней представить в регистрирующий орган заявление для внесения соответствующих изменений в ЕГРЮЛ (пп. “л” п. 1, п. 5 ст. 5, п. 2 ст. 17 Федерального закона от 08.08.2001 № 129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей”).

Поэтому, на наш взгляд, в случае смены руководителя организации необходимость отмены ранее выданной доверенности и выдачи новой доверенности лицу, избранному на должность руководителя, возникла бы при том условии, что доверенность была выдана непосредственно руководителю организации как физическому лицу. Поскольку представителем при подаче отчетности в налоговый орган выступает сама организация, а не ее руководитель (он является представителем этой организации, а не налогоплательщика), необходимость замены (переоформления) доверенности при таких обстоятельствах отсутствует. Полномочия нового руководителя как законного представителя организации подтверждаются сведениями ЕГРЮЛ (смотрите в связи с этим постановления ФАС Поволжского округа от 04. 12.2012 № Ф06-9545/12, ФАС Северо-Западного округа от 14.02.2011 № Ф07-5/2011). В этом случае организация должна указать в информационном сообщении данные физического лица, которое приобрело полномочия законного представителя этой организации в связи с его избранием на должность руководителя, обеспечив соответствие реквизитов физического лица в файле информационного сообщения о представительстве с соответствующими значениями реквизитов владельца электронной подписи в сертификате ключа проверки электронной подписи (п.п. 3, 5 раздела I Приложения № 1 к Методическим рекомендациям, п. 13 Методических рекомендаций по формированию информационного сообщения о доверенности). Полномочия организации на подачу отчетности подтверждаются ранее выданной налогоплательщиком доверенностью, имеющейся в распоряжении налогового органа.

12.2012 № Ф06-9545/12, ФАС Северо-Западного округа от 14.02.2011 № Ф07-5/2011). В этом случае организация должна указать в информационном сообщении данные физического лица, которое приобрело полномочия законного представителя этой организации в связи с его избранием на должность руководителя, обеспечив соответствие реквизитов физического лица в файле информационного сообщения о представительстве с соответствующими значениями реквизитов владельца электронной подписи в сертификате ключа проверки электронной подписи (п.п. 3, 5 раздела I Приложения № 1 к Методическим рекомендациям, п. 13 Методических рекомендаций по формированию информационного сообщения о доверенности). Полномочия организации на подачу отчетности подтверждаются ранее выданной налогоплательщиком доверенностью, имеющейся в распоряжении налогового органа.

Если при подаче отчетности в налоговый орган организацию представляет не руководитель, а иное лицо (в частности другой сотрудник такой организации), его полномочия подтверждаются доверенностью, выданной организацией в лице ее руководителя, которая удостоверяется в соответствии с п. 4 ст. 185.1 ГК РФ. Такая доверенность (ее копия) должна быть представлена налоговому органу на момент подачи отчетности (письма Минфина России от 25.09.2012 № 03-02-07/1-227 и от 07.08.2009 № 03-02-08/66, ФНС России от 09.11.2015 № ЕД-4-15/19558@). При этом доверенность подписывает то лицо, которое осуществляет полномочия руководителя организации на момент выдачи доверенности.

4 ст. 185.1 ГК РФ. Такая доверенность (ее копия) должна быть представлена налоговому органу на момент подачи отчетности (письма Минфина России от 25.09.2012 № 03-02-07/1-227 и от 07.08.2009 № 03-02-08/66, ФНС России от 09.11.2015 № ЕД-4-15/19558@). При этом доверенность подписывает то лицо, которое осуществляет полномочия руководителя организации на момент выдачи доверенности.

Ответ подготовил: Ерин Павел, эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа: Александров Алексей, рецензент службы Правового консалтинга ГАРАНТ

Свежие новости цифровой экономики на нашем канале в Телеграм

| Хотите сдавать отчетность в электронном виде? Достаточно оставить заявку. Мы поможем наладить представление электронной отчетности в защищенном виде прямо с рабочего места. Оставить заявку >> |

как посчитать налог, подать декларацию 3-НДФЛ по брокерскому счету и когда оплатить

Чаще всего брокер сам списывает налог на доход с инвестиций, когда вы выводите со счета деньги либо по итогам календарного года. Но в некоторых случаях брокер не может этого сделать, поэтому вам придется рассчитать и уплатить налог самостоятельно, подав декларацию 3-НДФЛ.

Но в некоторых случаях брокер не может этого сделать, поэтому вам придется рассчитать и уплатить налог самостоятельно, подав декларацию 3-НДФЛ.

Вы получили дивиденды от иностранной компании — они поступают на брокерский счет за вычетом налога на доходы, который действует в стране, где зарегистрирована компания. Если этот налог меньше 13%, разницу нужно будет самостоятельно доплатить в ФНС России.

Доход с разницы курсов валют — если вы купили валюту на бирже и продали ее по более высокому курсу, с разницы нужно самостоятельно заплатить 13%.

Здесь есть важный нюанс: второй случай касается и ситуаций, когда вы продали иностранные акции, получили за них валюту на свой брокерский счет, а потом конвертировали ее в рубли и вывели со счета. При этом возникает две отдельные налоговые базы: первая — с продажи акций, этот налог брокер удержит автоматически; вторая — с конвертации валюты в рубли, такой налог вам придется рассчитать и заплатить самостоятельно. В Тинькофф-журнале есть подробная статья обо всех нюансах налогов с инвестиций.

На вашем брокерском счете недостаточно денег для уплаты налога — если в январе года, следующего за отчетным, у вас на счете будет недостаточно средств, чтобы брокер автоматически списал налог с дохода от инвестиций, мы свяжемся с вами и попросим внести необходимую сумму.

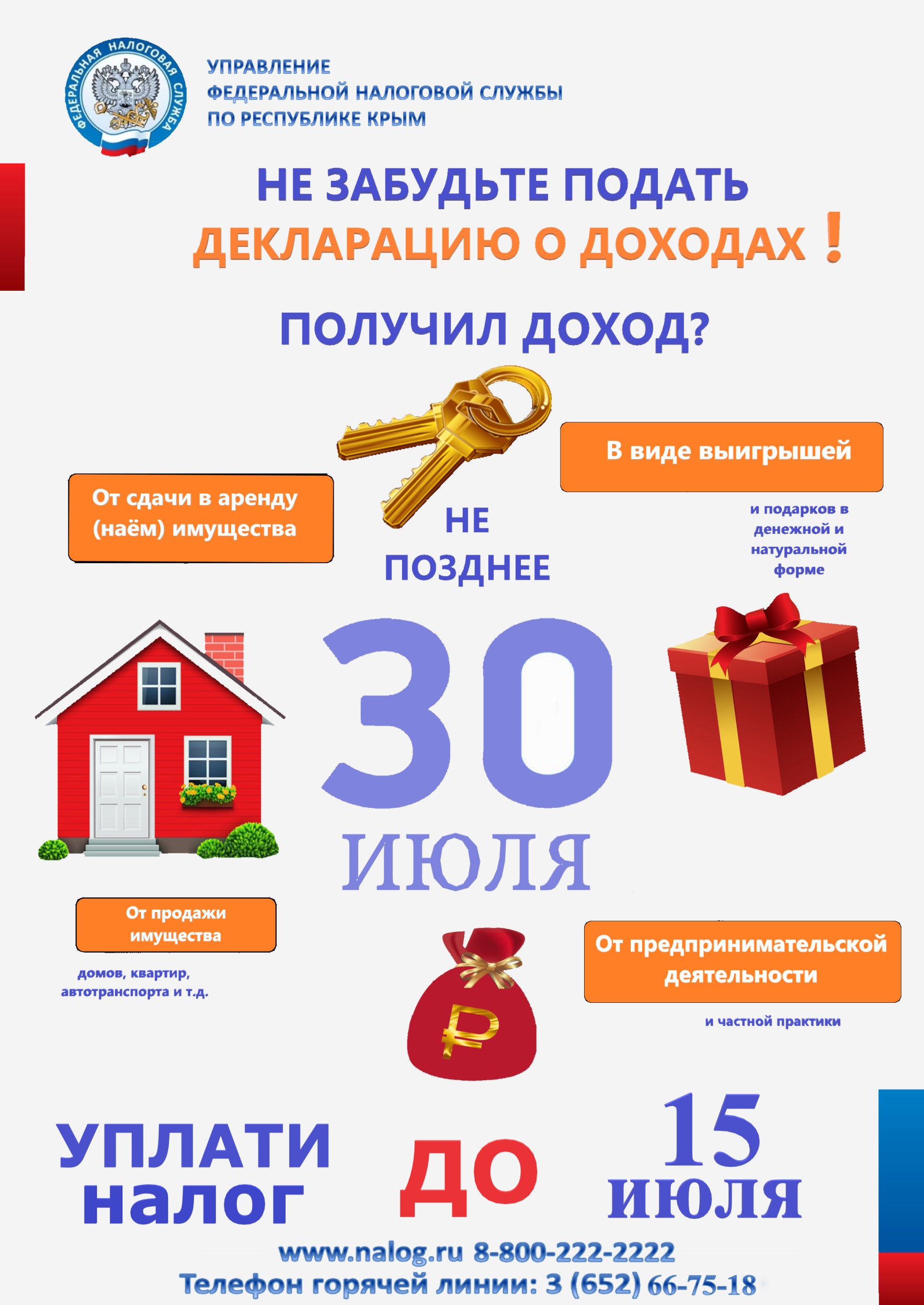

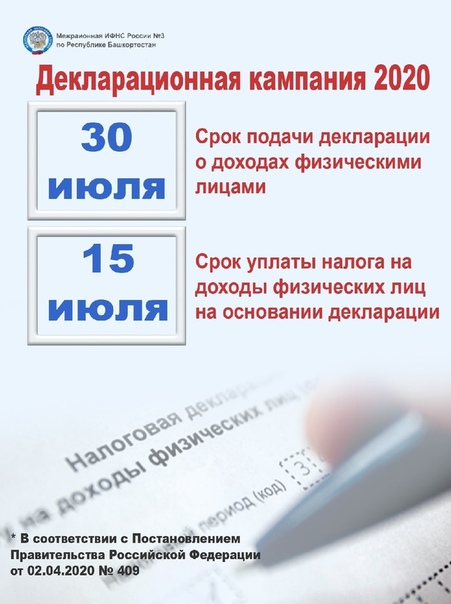

Но если вы решите не пополнять счет, то должны будете самостоятельно заплатить налог до 1 декабря этого года. В этом случае подавать налоговую декларацию не нужно: мы сами сообщим всю необходимую информацию в ФНС. Вам останется только заплатить налог в личном кабинете налогоплательщика или через удобный сервис от Тинькофф. Заплатить налоги в Тинькофф В остальных случаях вам нужно самостоятельно подать декларацию 3-НДФЛ в налоговую инспекцию до 30 апреля года, следующего за отчетным. Сам налог нужно уплатить до 15 июля. Что такое 3-НДФЛ и зачем ее подаватьТехподдержка: Инструкция по использованию электронной подписи на сайте Федеральной налоговой службы

Оглавление

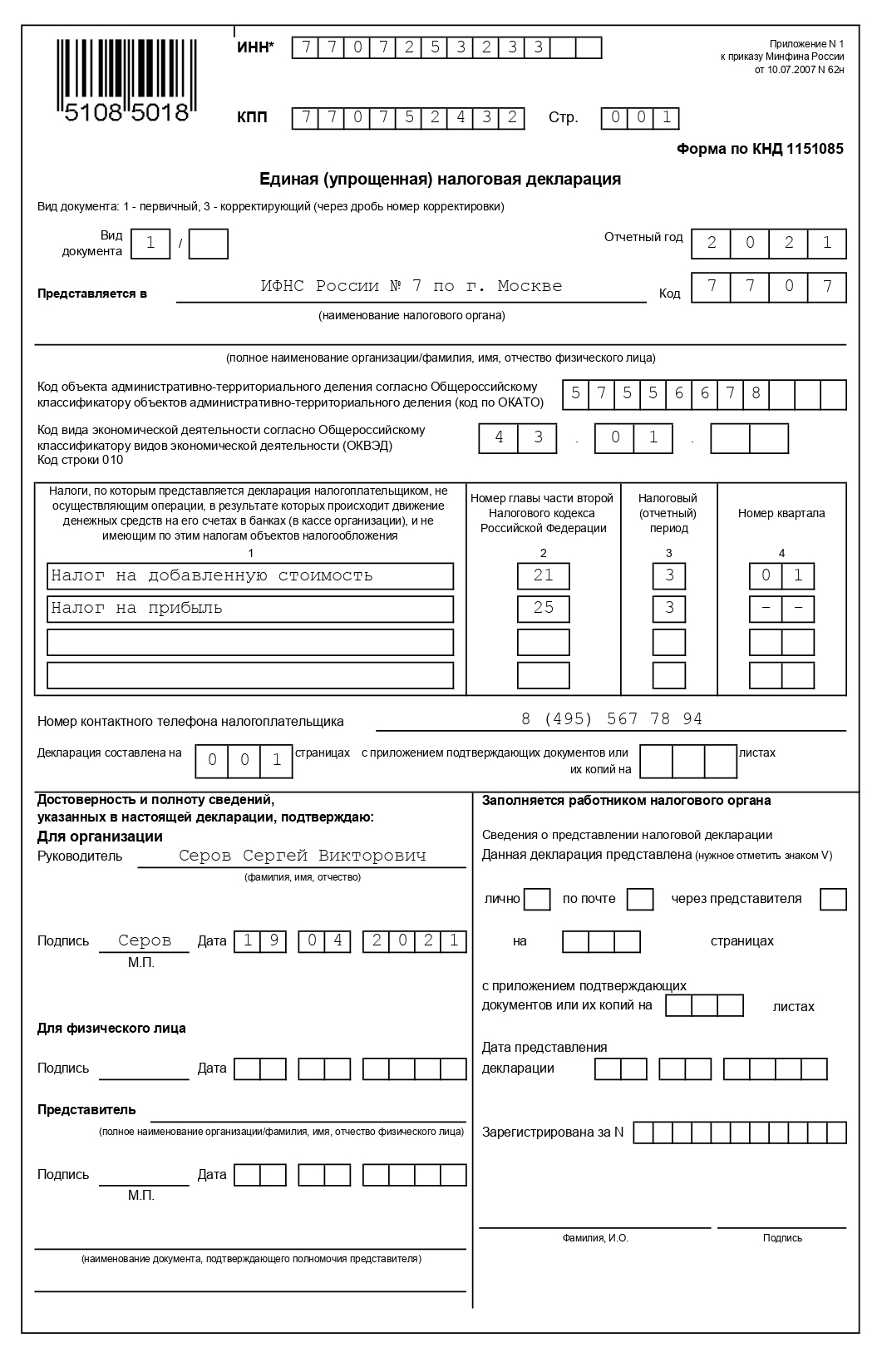

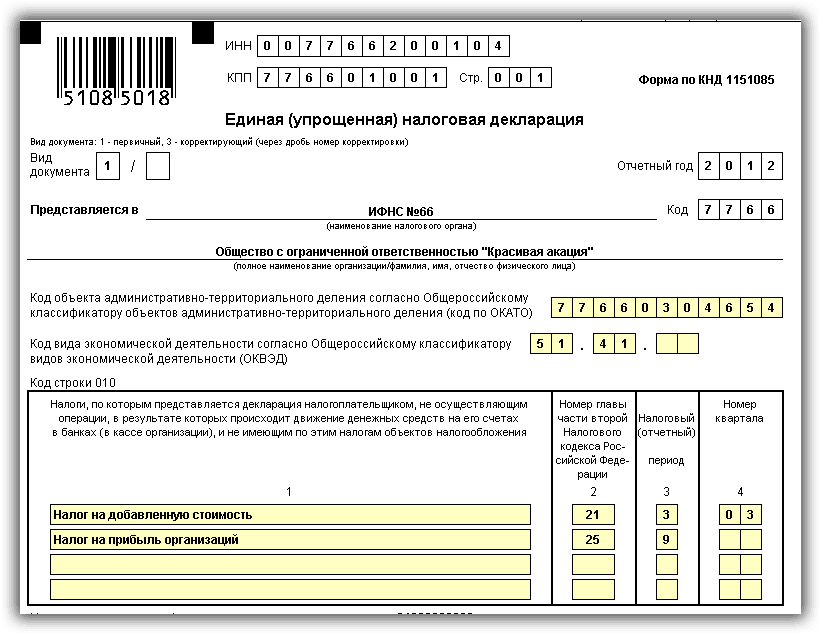

Внимание! В соответствии с пунктом 3 статьи 80 и с пунктом 5 статьи 174 Налогового кодекса Российской Федерации налоговые декларации по налогу на добавленную стоимость через сервис ФНС не принимаются. Также, согласно пункту 10 статьи 431 Налогового кодекса Российской Федерации расчеты по страховым взносам через настоящий сервис не принимаются.

Также, согласно пункту 10 статьи 431 Налогового кодекса Российской Федерации расчеты по страховым взносам через настоящий сервис не принимаются.

Установка Программы «Налогоплательщик ЮЛ»

На сайте ФНС https://www.nalog.ru/rn77/program/5961229/ скачать файл с последней версией программы и запустить установку двойным кликом мыши:

После распаковки и подготовки файлов к установке откроется окно установки программы, в котором необходимо нажать «Далее»:

Прочитать лицензионное соглашение и принять его условия, нажать «Далее»:

Выбрать «Полную» установку и нажать «Далее»:

Если необходимо, можно изменить папку установки программы, нажав «Изменить…».

Далее нажать «Далее»:

Для начала установки нажать «Установить»:

Для завершения установки программы нажать «Готово»:

После успешной установки на рабочем столе появится ярлык «Налогоплательщик ЮЛ». Также в системном меню WINDOWS Пуск – Программы появится подпункт «Налогоплательщик ЮЛ», содержащий ссылки на исполняемую программу и руководство пользователя.

При первом запуске программы после установки версии будет показано окно с описанием версии, далее выполнится конвертация программы, переиндексация, после чего появится запрос на прием отчетных форм. Затем произойдет прием описаний в выбранном варианте. После этого программа будет готова к работе. Работа в программе Налогоплательщик описана в файле «Руководство пользователя.doc» Пуск – Программы – Налогоплательщик ЮЛ – Руководство пользователя.

Формирование транспортного контейнера в программе «Налогоплательщик ЮЛ»

После формирования декларации или загрузки существующей, необходимо ее выгрузить для формирования транспортного контейнера. Для выгрузки документа нужно правым кликом мыши кликнуть на отчет. При этом если помечен документ или группа документов, то будут выгружены помеченные документы. Если нет помеченных документов, то будет выгружен документ, на котором установлен курсор.

В выпадающем меню выбрать «Передача по Интернет».

Откроется список отмеченных для выгрузки документов:

Нажать «ОК».

Откроется окно со служебной информацией:

В нем необходимо заполнить код ИФНС, в которую отправляется отчетность. И подтвердить введенные данные нажатием кнопки «ОК».

Если заполнены все необходимые поля, отчетность будет выгружена.

После нажатия кнопки «ОК» откроется окно формирования транспортного контейнера:

В нем необходимо указать папку, в которой будет размещен файл с транспортным контейнером, идентификатор налогоплательщика, сертификат ключа подписи, которым будет подписан передаваемый файл отчетности и нажать кнопку «Сформировать».

Для подписания отчетности будет запрошен пароль на контейнер:

После ввода пароля и нажатия кнопки «ОК» будет сформирован контейнер:

Получение идентификатора налогоплательщика

Для самостоятельной регистрации налогоплательщиков в системе сдачи налоговой отчетности и получения идентификатора необходимо пройти регистрацию в сервисе: https://service. nalog.ru/reg/Account/Registry:

nalog.ru/reg/Account/Registry:

Для регистрации необходимо ввести Логин, Пароль, Подтверждение пароля и E-mail:

После нажатия кнопки «Зарегистрировать» на электронную почту будет выслано письмо с ссылкой для подтверждения регистрации:

После подтверждения электронной почты и входа в личный кабинет появится сообщение о необходимости зарегистрировать сертификат и получить идентификатор:

После нажатия на кнопку «Зарегистрировать сертификат» откроется форма для загрузки сертификата:

После выбора файла сертификата откроется окно со сведениями об организации, в котором необходимо будет заполнить пустые поля (КПП и Код налогового органа):

Затем нажать кнопку «Передать на регистрацию». Страница обновится и отобразится статус заявки на регистрацию сертификата:

Когда сертификат пройдет регистрацию и будет присвоен идентификатор, на почту (указанную при регистрации) придет сообщение об успешной регистрации и о присвоении идентификатора.

После обновления страницы изменится статус регистрации сертификата, и в данных организации отобразится присвоенный идентификатор:

Для представления отчетности необходимо использовать «Сервис сдачи налоговой и бухгалтерской отчетности».

Представление отчетности в ФНС

Внимание! В соответствии с пунктом 3 статьи 80 и с пунктом 5 статьи 174 Налогового кодекса Российской Федерации налоговые декларации по налогу на добавленную стоимость через сервис ФНС не принимаются. Также, согласно пункту 10 статьи 431 Налогового кодекса Российской Федерации расчеты по страховым взносам через настоящий сервис не принимаются.

Для представления налоговой и бухгалтерской отчетности в электронном виде нужно зайти на страницу: http://nalog.ru/rn77/service/pred_elv/:

Далее необходимо установить Сертификат открытого ключа подписи МИ ФНС России по ЦОД, корневой сертификат ФНС России и список отозванных сертификатов.

Установка открытого ключа ФНС

Для установки сертификата открытого ключа подписи МИ ФНС России по ЦОД нужно его сохранить и запустить установку двойным кликом мыши.

На вкладке «Общие» нажать кнопку «Установить сертификат…»:

Откроется «Мастер импорта сертификатов»:

После нажатия кнопки «Далее» откроется окно выбора хранилища сертификатов.

Необходимо отметить «Автоматически выбрать хранилище на основе типа сертификата», нажать «Далее»:

Для завершения работы «Мастера импорта сертификатов» нажать кнопку «Готово»:

В окне сообщения об успешном импорте сертификата нажать кнопку «ОК»:

Сертификат открытого ключа подписи МИ ФНС России по ЦОД установлен.

Установка корневого сертификата

Для установки корневого сертификата ФНС необходимо перейти по ссылке: http://www.nalog.ru/rn77/about_fts/uc_fns/, скачать корневой сертификат УЦ ФНС России и двойным кликом мыши открыть его, для этого в окне открытия файла нажать кнопку «Открыть»:

На вкладке «Общие» нажать кнопку «Установить сертификат…»:

Откроется «Мастер импорта сертификатов»:

После нажатия кнопки «Далее» откроется окно выбора хранилища сертификатов:

Необходимо выбрать «Поместить все сертификаты в следующее хранилище», нажать кнопку «Обзор» и выбрать хранилище «Доверенные корневые центры сертификации» и нажать «ОК»:

После выбора хранилища сертификатов нажать «Далее»:

Для завершения работы «Мастера импорта сертификатов» нажать кнопку «Готово»:

В окне сообщения об успешном импорте сертификата нажать кнопку «ОК»:

Корневой сертификат установлен.

Установка списка отозванных сертификатов

Для установки списка отзыва нужно сохранить его на компьютер, кликнуть по нему правой кнопкой мыши и выбрать «Установить список отзыва (CRL)». В открывающихся окнах последовательно нажимать «Далее» – «Далее» – «Готово», не меняя настройки по умолчанию.

После установки сертификатов и списка отзыва нажать «Перейти в «Сервис сдачи налоговой и бухгалтерской отчетности».

Ознакомиться с технологией приема и обработки деклараций (расчетов) и перейти к проверке условий, нажав «Проверить выполнение условий»:

Убедиться, что все условия выполнены, и нажать «Выполнить проверки»:

На четвертом шаге проверки будет предложение выбрать цифровой сертификат.

После выбора необходимого сертификата нажать «ОК»:

После проверки сертификата ключа подписи нажать «Начать работу с сервисом»:

В открывшемся окне:

Нужно заполнить пустые поля (Код абонента, КПП) и нажать «Сохранить»:

После сохранения введенных данных перейти в раздел «Загрузка файла»:

Нажать «Обзор» и выбрать контейнер, подготовленный с помощью программы «Налогоплательщик ЮЛ».

После выбора файла нажать кнопку «Отправить».

После передачи файла произойдет автоматический переход на страницу проверки статуса обработки:

После завершения документооборота состояние изменится на «Завершено»:

Посмотреть отправленный файл и историю документооборота можно, перейдя по ссылке в графе «Состояние» – «Завершено (успешно)»:

В «Истории документооборота» можно посмотреть или скачать все регламентные документы.

В дальнейшем можно в любое время зайти в данный сервис (https://service.nalog.ru/nbo/) и просмотреть отправленные ранее декларации (расчеты).

Сведения о полномочиях и квалификации составителя налоговой декларации

Любой специалист по налогам, имеющий идентификационный номер налогоплательщика IRS (PTIN), имеет право готовить федеральные налоговые декларации. Однако налоговые специалисты имеют разный уровень навыков, образования и опыта.

Важное различие между типами практикующих специалистов — это «представительские права». Вот руководство по каждому удостоверению личности и квалификации:

Вот руководство по каждому удостоверению личности и квалификации:

Неограниченные права представительства : Зарегистрированные агенты, сертифицированные бухгалтеры и поверенные имеют неограниченные права представительства в IRS.Налоговые специалисты с такими полномочиями могут представлять своих клиентов по любым вопросам, включая аудит, вопросы оплаты / сбора и апелляции.

- Зарегистрированные агенты — Лицензия IRS. Зарегистрированные агенты проходят проверку на соответствие требованиям и должны пройти специальный экзамен для зачисления, состоящий из трех частей, который представляет собой комплексный экзамен, требующий от них продемонстрировать навыки федерального налогового планирования, подготовки налоговых деклараций физических лиц и предприятий и представления интересов. Они должны проходить 72 часа непрерывного образования каждые 3 года.Узнайте больше о программе для зарегистрированных агентов.

- Сертифицированные общественные бухгалтеры — Лицензия бухгалтерских комиссий штата, округа Колумбия и территорий США.

Сертифицированные бухгалтеры сдали Единый экзамен CPA. Они закончили обучение бухгалтерскому учету в колледже или университете, а также соответствуют требованиям к опыту и хорошему характеру, установленным их соответствующими советами по бухгалтерскому учету. Кроме того, CPA должны соответствовать этическим требованиям и проходить определенные уровни непрерывного образования, чтобы иметь активную лицензию CPA.CPA могут предлагать ряд услуг; некоторые CPAs специализируются на налоговой подготовке и планировании.

Сертифицированные бухгалтеры сдали Единый экзамен CPA. Они закончили обучение бухгалтерскому учету в колледже или университете, а также соответствуют требованиям к опыту и хорошему характеру, установленным их соответствующими советами по бухгалтерскому учету. Кроме того, CPA должны соответствовать этическим требованиям и проходить определенные уровни непрерывного образования, чтобы иметь активную лицензию CPA.CPA могут предлагать ряд услуг; некоторые CPAs специализируются на налоговой подготовке и планировании. - Адвокаты — Имеют лицензию судов штата, округа Колумбия или их уполномоченных, например адвокатуры штата. Как правило, они имеют юридическое образование и сдали экзамен на адвоката. У адвокатов, как правило, есть постоянное непрерывное образование и стандарты профессионального характера. Адвокаты могут предложить ряд услуг; некоторые юристы специализируются на налоговой подготовке и планировании.

Ограниченные права представительства : Некоторые составители отчетности без одного из вышеперечисленных полномочий имеют ограниченные права на ведение практики. Они могут представлять только тех клиентов, чьи декларации они подготовили и подписали, но только перед налоговыми агентами, представителями службы поддержки клиентов и аналогичными сотрудниками IRS, включая Службу защиты интересов налогоплательщиков. Они не могут представлять клиентов, декларации которых они не готовили, и они не могут представлять клиентов в отношении апелляций или вопросов взыскания, даже если они подготовили рассматриваемую декларацию. К составителям налоговой декларации с ограниченными правами представительства относятся:

Они могут представлять только тех клиентов, чьи декларации они подготовили и подписали, но только перед налоговыми агентами, представителями службы поддержки клиентов и аналогичными сотрудниками IRS, включая Службу защиты интересов налогоплательщиков. Они не могут представлять клиентов, декларации которых они не готовили, и они не могут представлять клиентов в отношении апелляций или вопросов взыскания, даже если они подготовили рассматриваемую декларацию. К составителям налоговой декларации с ограниченными правами представительства относятся:

- Ежегодные участники программы сезона подачи заявок — Эта добровольная программа признает усилия лиц, готовящих отчеты, которые, как правило, не являются юристами, сертифицированными бухгалтерами или зарегистрированными агентами.Он был разработан, чтобы стимулировать обучение и готовность к сезону подачи документов. IRS выдает Ежегодный отчет о выполнении программы сезона подачи деклараций для составителей налоговых деклараций, которые получают определенное количество часов непрерывного образования в рамках подготовки к определенному налоговому году.

- Начиная с деклараций, поданных после 31 декабря 2015 г., только участники Ежегодной сезонной программы подачи заявок имеют ограниченные права на практику. Узнайте больше об этой программе.

- Держатели PTIN — лица, готовящие налоговые декларации, которые имеют действующий налоговый идентификационный номер, но не имеют профессиональных полномочий и не участвуют в Ежегодной программе сезона подачи налоговых деклараций, имеют право готовить налоговые декларации.С 1 января 2016 года это единственные полномочия, которые у них есть. У них нет полномочий представлять клиентов в IRS (за исключением отчетов, которые они подготовили и подали 31 декабря 2015 года и ранее).

Справочник составителей федеральной налоговой декларации с полномочиями и выбранной квалификацией : Чтобы помочь налогоплательщикам определить полномочия и квалификацию составителя налоговой декларации, у IRS есть общедоступный справочник, содержащий определенных налоговых специалистов. База данных с возможностью поиска и сортировки включает в себя имена, города, штат и почтовые индексы поверенных, CPA, зарегистрированных агентов, зарегистрированных агентов пенсионного плана и зарегистрированных актуариев с действительными PTIN на 2016 год, а также Ежегодный отчет о получателях программы сезона подачи заявок.

База данных с возможностью поиска и сортировки включает в себя имена, города, штат и почтовые индексы поверенных, CPA, зарегистрированных агентов, зарегистрированных агентов пенсионного плана и зарегистрированных актуариев с действительными PTIN на 2016 год, а также Ежегодный отчет о получателях программы сезона подачи заявок.

Напоминание : Каждый, кто описан выше, должен иметь выданный IRS налоговый идентификационный номер (PTIN), чтобы на законных основаниях подготовить налоговую декларацию для компенсации. Удостоверьтесь, что у вашего составителя есть один и внесет его в свой отчет, поданный в IRS. (От них не требуется вводить его на копии, которую они вам предоставляют.)

Составители налоговой декларации, имеющие номера PTIN, но не указанные в справочнике, могут предоставлять качественные услуги по подготовке декларации, но выбирают любого составителя декларации с умом.Всегда спрашивайте об их образовании и обучении.

О Free File Alliance

Free File Alliance — это группа ведущих компаний, занимающихся подготовкой налоговых деклараций в частном секторе, которые предоставляют бесплатную налоговую подготовку в режиме онлайн и электронную регистрацию только через веб-сайт IRS. gov. IRS Free File — это государственно-частное партнерство (PPP) между IRS и Free File Alliance. Это ГЧП требует совместной ответственности и сотрудничества между федеральным правительством и частным сектором для достижения успеха.

gov. IRS Free File — это государственно-частное партнерство (PPP) между IRS и Free File Alliance. Это ГЧП требует совместной ответственности и сотрудничества между федеральным правительством и частным сектором для достижения успеха.

Каковы цели Соглашения о бесплатном использовании файлов?

- Обеспечьте более широкий доступ к бесплатным онлайн-вариантам подачи налоговой декларации с доверенными партнерами только через IRS.gov

- Упростить подготовку и регистрацию федеральных налогов и снизить нагрузку на индивидуальных налогоплательщиков, а

- Продолжать ориентироваться на бесплатные государственные услуги для лиц, наименее способных платить за услуги по составлению налогов

Почему был образован Free File Alliance?

В ноябре 2001 года целевая группа по Quicksilver Управления по управлению и бюджету (OMB) учредила 24 инициативы электронного правительства, которые были частью повестки дня президента в области управления. Эти инициативы были разработаны для улучшения электронных возможностей правительства для правительства, правительства для бизнеса и правительства для граждан.

Эти инициативы были разработаны для улучшения электронных возможностей правительства для правительства, правительства для бизнеса и правительства для граждан.

Одна инициатива, IRS Free File, поручила IRS предоставить налогоплательщикам бесплатные и безопасные услуги по подготовке и подаче налоговых деклараций в режиме онлайн. В соответствии с этой директивой OMB, IRS в сотрудничестве с отраслью налогового программного обеспечения разработало решение. Результатом стало образование Free File Alliance, LLC.

Почему IRS работает в партнерстве с частным сектором, а не предоставляет общественности бесплатное программное обеспечение?

Частный сектор, обладающий обширными знаниями и опытом в области электронного составления налоговых деклараций, имеет подтвержденную репутацию в предоставлении лучших доступных технологий и услуг.Использование ГЧП дает правительственным заказчикам лучшие отраслевые ресурсы.

Некоторые фирмы частного сектора предлагают бесплатную электронную регистрацию для выбора групп налогоплательщиков в течение нескольких лет; чем отличается этот подход?

Программа IRS Free File — это многолетнее соглашение между IRS и Free File Alliance о предоставлении бесплатных услуг большему количеству налогоплательщиков. Чтобы быть истинным «IRS Free File», услуги должны быть доступны через IRS.gov.

Чтобы быть истинным «IRS Free File», услуги должны быть доступны через IRS.gov.

Благодаря бесплатному файлу IRS налогоплательщики имеют легкий доступ к IRS.gov / freefile, который предлагает список участвующих бесплатных предложений на одной веб-странице. По нашему соглашению, компании Free File Alliance предлагают как бесплатную подготовку, так и бесплатные услуги электронной подачи документов. Плата за подачу федеральной налоговой декларации для соответствующих налогоплательщиков не взимается.

Примечание: IRS не поддерживает деятельность какой-либо отдельной компании Free File Alliance. Хотя IRS управляет содержанием страниц Free File IRS, доступных на IRS.gov/freefile, IRS не сохраняет никакой информации о налогоплательщиках, введенной на сайте Free File.

Соглашения

Меморандумы о взаимопонимании

Определение налоговой декларации

Что такое налоговая декларация?

Налоговая декларация — это форма или формы, поданные в налоговый орган, в которых указываются доходы, расходы и другая соответствующая налоговая информация. Налоговые декларации позволяют налогоплательщикам рассчитывать свои налоговые обязательства, планировать налоговые платежи или требовать возмещения переплаченных налогов. В большинстве стран налоговые декларации должны подаваться ежегодно для физического или юридического лица с отчетным доходом, включая заработную плату, проценты, дивиденды, прирост капитала или другую прибыль.

Налоговые декларации позволяют налогоплательщикам рассчитывать свои налоговые обязательства, планировать налоговые платежи или требовать возмещения переплаченных налогов. В большинстве стран налоговые декларации должны подаваться ежегодно для физического или юридического лица с отчетным доходом, включая заработную плату, проценты, дивиденды, прирост капитала или другую прибыль.

Ключевые выводы

- Налоговая декларация — это документация, поданная в налоговый орган, в которой указаны доходы, расходы и другая соответствующая финансовая информация.

- В налоговых декларациях налогоплательщики рассчитывают свои налоговые обязательства, планируют налоговые платежи или запрашивают возмещение за переплату налогов.

- В большинстве случаев налоговые декларации необходимо подавать ежегодно.

Понимание налоговых деклараций

В Соединенных Штатах налоговые декларации подаются в Налоговую службу (IRS) или в налоговое агентство штата или местного органа (например, Налоговое управление штата Массачусетс), содержащие информацию, используемую для расчета налогов. Налоговые декларации обычно готовятся с использованием форм, установленных IRS или другим соответствующим органом.

Налоговые декларации обычно готовятся с использованием форм, установленных IRS или другим соответствующим органом.

В США люди используют различные формы формы 1040 Налоговой системы для подачи федеральных налогов на прибыль. Корпорации будут использовать форму 1120, а партнерства будут использовать форму 1065 для подачи своих годовых отчетов. Для отчета о доходах из источников, не связанных с занятостью, используются различные формы 1099. Заявление об автоматическом продлении срока подачи декларации о доходах физических лиц в США можно подать через форму 4868.Взаимодействие с другими людьми

Как правило, налоговая декларация начинается с того, что налогоплательщик предоставляет личную информацию, которая включает в себя статус регистрации и зависимую информацию.

Разделы налоговой декларации

Как правило, налоговые декларации состоят из трех основных разделов, в которых вы можете указать свой доход и определить вычеты и налоговые льготы, на которые вы имеете право:

Доход

В разделе о доходах налоговой декларации перечислены все источники дохода. Наиболее распространенный метод отчетности — форма W-2.Также необходимо указывать заработную плату, дивиденды, доход от самозанятости, роялти и, во многих странах, прирост капитала.

Наиболее распространенный метод отчетности — форма W-2.Также необходимо указывать заработную плату, дивиденды, доход от самозанятости, роялти и, во многих странах, прирост капитала.

Вычеты

Вычеты уменьшают налоговые обязательства. Налоговые вычеты значительно различаются в зависимости от юрисдикции, но типичными примерами являются взносы в пенсионные накопительные планы, выплаченные алименты и вычеты процентов по некоторым кредитам. Для предприятий большая часть расходов, непосредственно связанных с бизнес-операциями, подлежит вычету. Налогоплательщики могут детализировать вычеты или использовать стандартный вычет для своего статуса регистрации.После вычета всех вычетов налогоплательщик может определить свою налоговую ставку на основе своего скорректированного валового дохода (AGI).

Налоговые льготы

Налоговые льготы — это суммы, которые компенсируют налоговые обязательства или причитающиеся налоги. Как и вычеты, они сильно различаются в зависимости от юрисдикции. Однако часто есть кредиты, связанные с уходом за детьми и пожилыми людьми, пенсиями, образованием и многим другим.

Однако часто есть кредиты, связанные с уходом за детьми и пожилыми людьми, пенсиями, образованием и многим другим.

После отчета о доходах, вычетах и кредитах в конце декларации указывается сумма налоговой задолженности налогоплательщика или сумма переплаты по налогу.Излишне уплаченные налоги могут быть возвращены или перенесены на следующий налоговый год. Налогоплательщики могут перечислять платеж единой суммой или планировать налоговые платежи на периодической основе. Точно так же большинство самозанятых лиц могут вносить авансовые платежи каждый квартал, чтобы уменьшить свое налоговое бремя.

Вы можете подать налоговую декларацию, заполнив ее самостоятельно, используя налоговую программу, или наняв специалиста по составлению налоговой декларации или бухгалтера, который соберет у вас необходимую информацию и подаст ее от вашего имени.

Особые соображения

IRS рекомендует подателям налоговых деклараций хранить налоговые декларации не менее трех лет. Однако другие факторы могут потребовать более длительного удержания. В некоторых ситуациях может потребоваться бессрочное хранение поданных деклараций.

Однако другие факторы могут потребовать более длительного удержания. В некоторых ситуациях может потребоваться бессрочное хранение поданных деклараций.

Если налоговая декларация содержит ошибки, необходимо предоставить исправленную декларацию, чтобы исправить несоответствие.

Tax Day 2021: когда последний день для подачи налоговой декларации?

В 2020 году День налогообложения (крайний срок подачи федеральной налоговой декларации) был перенесен с 15 апреля на 15 июля из-за пандемии COVID-19. В этом году IRS снова продлил срок платежа — на этот раз до 17 мая.Помимо того, что у вас было больше времени для подачи вашей федеральной налоговой декларации за 2020 год, отсрочка налогового дня дала налоговому агентству больше времени для корректировки своих компьютерных систем и форм с учетом налоговых изменений, внесенных в соответствии с Законом о американском плане спасения, в первую очередь Освобождение от налогов в размере 10 200 долларов США на пособие по безработице, полученное в 2020 году (IRS уже отправляет возмещение по этому новому освобождению).

Если вы стали жертвой определенных штормов в начале этого года в Алабаме, Кентукки, Луизиане (шторм 11 февраля или шторм 17 мая), Оклахоме, Теннесси, Техасе или Западной Вирджинии, у вас есть еще больше времени после крайнего срока налогового дня, чтобы подайте декларацию о федеральном подоходном налоге за 2020 год (точная дата зависит от штата).

Если вам предстоит возврат федерального налога, вы можете получить оплату всего за три недели. В прошлом IRS возвращало более 90% средств менее чем за 21 день. Чтобы ускорить процесс возврата, отправьте электронную налоговую декларацию за 2020 год и выберите способ оплаты прямым депозитом. Это самый быстрый способ. Возврат бумаги и чеки значительно замедляют работу.

Если по какой-то причине вы не смогли вовремя подать федеральную налоговую декларацию, легко получить автоматическое продление до 15 октября 2021 года.Но вам нужно было запросить продление до 17 мая, чтобы получить квалификацию. (Более поздние даты применимы для жертв шторма в Алабаме, Кентукки, Луизиане, Оклахоме, Теннесси, Техасе и Западной Вирджинии). Однако имейте в виду, что расширение файла не продлевает время для уплаты налога. Если вы не заплатите до 17 мая, вам будут выплачены проценты по неуплаченному налогу. Вы также можете столкнуться с дополнительными штрафами за подачу и уплату налогов после Дня уплаты налогов.

Однако имейте в виду, что расширение файла не продлевает время для уплаты налога. Если вы не заплатите до 17 мая, вам будут выплачены проценты по неуплаченному налогу. Вы также можете столкнуться с дополнительными штрафами за подачу и уплату налогов после Дня уплаты налогов.

И не забудьте про государственную налоговую декларацию. Большинство штатов синхронизируют крайний срок подачи налоговой декларации с Федеральным налоговым днем, но есть несколько штатов, которые имеют разные крайние сроки.К тому же, хотя большинство штатов скорректировали крайние сроки подачи заявок на 17 мая или позже, не все штаты сделали это. Обратитесь в налоговую службу штата по месту жительства, чтобы узнать, когда именно следует (или должна была) подавать государственная налоговая декларация.

Как подать заявление о продлении налогов — Форма 4868

Вы можете подать заявление о расширении налогов, отправив форму 4868 в IRS онлайн или по почте. Это должно быть сделано до срока подачи налоговой декларации. Подача продления по налогам дает вам дополнительные месяцы на подготовку декларации независимо от причины, по которой вам нужно дополнительное время.

Подача продления по налогам дает вам дополнительные месяцы на подготовку декларации независимо от причины, по которой вам нужно дополнительное время.

Что такое налоговое продление?

Когда некоторые налогоплательщики спрашивают: «Как мне продлить срок уплаты налогов?» они могут думать о причитающихся налогах, а не о самой прибыли.

Этот вопрос привлекает внимание к ключевому различию в том, что такое расширение налога, а что нет. Продление только дает вам больше времени на оформление документов, но не дает больше времени на оплату.

Ваш налоговый платеж подлежит уплате в крайний срок уплаты налогов, который обычно приходится на 15 апреля или на следующий рабочий день, если он выпадает на выходные или праздничные дни.В этом году срок уплаты налогов — 17 мая из-за воздействия коронавируса.

- Если вы знаете, что получите возмещение, вам не нужно беспокоиться об оплате при подаче налоговой декларации.

Чем раньше вы подадите декларацию, тем раньше вы получите возмещение.

Чем раньше вы подадите декларацию, тем раньше вы получите возмещение. - Если вы думаете или знаете, что вы должны , вам следует оценить ваши налоговые обязательства и выплатить причитающуюся сумму при заполнении формы 4868.

Есть ли штраф за подачу заявления о продлении налога?

Подача налоговой декларации — неплохое дело.За подачу продления не взимается штраф. Однако несвоевременная оплата или несвоевременная оплата либо полное отсутствие регистрации может стоить вам.

- Если вы не заплатите полную сумму своей задолженности, IRS будет взимать с вас проценты на невыплаченный остаток до тех пор, пока вы не выплатите полную сумму.

- Если вы не заплатите по крайней мере 90% суммы вашей задолженности, вы также можете подвергнуться штрафу за просрочку платежа. Штраф обычно составляет половину 1% от суммы задолженности за каждый месяц, но не более 25%.

- Если вы не подадите налоговую декларацию или форму 4868 до истечения срока подачи налоговой декларации, к вам будет применен штраф за просрочку.

Штраф обычно составляет 5% от суммы вашей задолженности за каждый месяц, но не более 25%.

Штраф обычно составляет 5% от суммы вашей задолженности за каждый месяц, но не более 25%.

После того, как вы подадите расширение, у вас будет до 15 октября, чтобы собрать документы и завершить регистрацию. Когда вы заполните свой возврат, вы должны указать сумму, которую вы уже заплатили, в разделе платежей вашей формы 1040.

Можете ли вы подать налоговое продление онлайн? Какие есть способы?

Форма 4868 — это документ IRS, который вы заполняете, чтобы получить автоматическое расширение для подачи вашей декларации.Вы можете подать налоговое продление онлайн одним из нескольких способов с помощью H&R Block. Хотя вы не будете заполнять бумажную форму 4868 построчно, ваша налоговая информация будет отправлена онлайн в IRS.

Вот как можно продлить налоги с помощью H&R Block *

- Подайте свое налоговое расширение онлайн самостоятельно — Начните с существующей учетной записи H&R Block Online или создайте новую, чтобы отправить свое расширение.

Если вы ранее подавали нам онлайн-заявку, этот опыт будет вам знаком.Наша программа задаст вам все соответствующие вопросы, чтобы вы могли подать свое расширение в IRS.

Если вы ранее подавали нам онлайн-заявку, этот опыт будет вам знаком.Наша программа задаст вам все соответствующие вопросы, чтобы вы могли подать свое расширение в IRS. - Подайте налоговое расширение виртуально с налоговым профи — Работайте с H&R Block, чтобы связаться с удаленным налоговым экспертом, который может предоставить вам налоговое продление. Если вы еще не начали свое возвращение с нами виртуально, выберите версию H&R Block Virtual для вашей ситуации и заполните исходную информацию. Затем, как только вы создадите свой аккаунт, отправьте своему налоговому профсоюзу защищенное сообщение с просьбой о продлении.Уже работаете с профессионалом? Просто свяжитесь с ними, чтобы определить, требуется ли расширение.

- Имейте местный налоговый профи файл с вашим расширением — Работайте с вашим текущим налоговым профи, чтобы заполнить ваше расширение виртуально. Войдите в свою учетную запись MyBlock и отправьте своему налоговому профсоюзу защищенное сообщение, чтобы запросить продление.

Вы не живете в США? Узнайте, как подать заявление о продлении срока, если вы живете за границей, в нашей команде налоговой службы для иностранных граждан.

* Может взиматься комиссия.

Что делать для беспрепятственной подачи федеральной заявки

Мори Бэкман, Пестрый дурак Опубликовано в 7:01 по восточноевропейскому времени 6 мая 2021 г. | Обновлено 14:24 ET 13 мая 2021 г.

ЗАКРЫТЬБайден хочет поднять ставку корпоративного налога для финансирования своего счета за инфраструктуру. Вот как некоторые из крупнейших корпораций Америки избегают уплаты налогов. США СЕГОДНЯ

Приходится платить по налогам. Вот несколько советов, которые помогут вам пережить текущий сезон.

Когда IRS отодвинуло крайний срок подачи налоговой декларации с 15 апреля на 17 мая, у прокрастинаторов повсюду были причины для празднования.Но сейчас мы находимся в мае, и крайний срок уплаты налогов будет здесь, прежде чем мы его узнаем. Имея это в виду, вот несколько вещей, которые вы можете сделать, чтобы процесс подачи документов прошел гладко.

Имея это в виду, вот несколько вещей, которые вы можете сделать, чтобы процесс подачи документов прошел гладко.

1. Уплачивайте налоги в электронном виде.

Если вы привыкли подавать декларацию в бумажном виде, возможно, вы снова захотите пойти по этому пути. Но на самом деле это не тот год, чтобы платить налоги на бумаге. Примерно неделю назад IRS держало 29 миллионов бумажных налоговых деклараций, которые нужно было обрабатывать вручную. Поскольку агентство сильно растянуто, рассмотрение бумажных деклараций занимает больше времени, чем обычно, а это означает, что налогоплательщики, которым полагается возврат, могут столкнуться с серьезными задержками в получении своих денег, если они не подадут электронную декларацию.

Когда начнутся выплаты налоговых льгот на детей ?: Чеки начнутся в июле, сообщает IRS

Социальное обеспечение: Вот 37 штатов, которые не облагают налогом пособия социального обеспечения даже в обычный год IRS занимает в два раза больше времени, чтобы вернуть деньги за бумажные документы, чем за электронные. Кроме того, еще одним преимуществом подачи налоговой декларации в электронном виде является то, что вы с меньшей вероятностью совершите ошибку, которая может еще больше задержать возврат.

Кроме того, еще одним преимуществом подачи налоговой декларации в электронном виде является то, что вы с меньшей вероятностью совершите ошибку, которая может еще больше задержать возврат.

2. Не ждите до последней минуты

На этом этапе вы можете подумать, что у вас еще достаточно времени, чтобы уплатить налоги 2020 года. Но последнее, что вы хотите сделать, — это ускорить процесс и допустить ошибку или потерять в процессе ценные налоговые льготы.

Помните, что если ваш доход снизился в 2020 году, что имело место у многих людей, вы можете иметь право на получение кредитов, на которые вы никогда не имели права в предыдущие налоговые годы. Кроме того, в этом году есть новые нюансы, в которых нужно ориентироваться, например, тот факт, что до 10 200 долларов США дохода по безработице с 2020 года могут быть вашими без налогов.Поэтому не забудьте дать себе достаточно времени, чтобы заняться своим возвращением.

(Фото: Getty Images)

3. Не гадайте на вычеты

Угадывание налоговых вычетов — отличный способ проверить вашу налоговую декларацию. Нет абсолютно ничего плохого в том, чтобы требовать налоговых льгот, на которые вы имеете право, но вам понадобятся квитанции, чтобы подтвердить эти цифры, на случай, если IRS попросит. И если вы оцените свои выводы и предоставите серию чистых круглых чисел, IRS может заподозрить подозрение.

Нет абсолютно ничего плохого в том, чтобы требовать налоговых льгот, на которые вы имеете право, но вам понадобятся квитанции, чтобы подтвердить эти цифры, на случай, если IRS попросит. И если вы оцените свои выводы и предоставите серию чистых круглых чисел, IRS может заподозрить подозрение.

4.Подавайте налоговую декларацию, даже если обычно вы этого не делаете.

Некоторые люди с низкими доходами не обязаны подавать налоговую декларацию. Но, тем не менее, подать заявку на 2020 год может быть выгодно. Если вы не получили стимулирующий чек в прошлом году, единственный способ получить эти деньги на данный момент — это запросить возвратный кредит на восстановление при возврате в 2020 году, и это может положить хорошую сумму денег в ваш карман. Кроме того, если вы не подадите налоговую декларацию за 2020 год, IRS может не понять, что вы имеете право на одну из проверок на сумму 1400 долларов США, которые все еще проводятся сегодня.

Подача налоговой декларации не должна быть сложной процедурой. Следуйте этим советам, чтобы легко и без стресса вернуться, и приготовьтесь вздохнуть с облегчением, когда ваши налоги будут уплачены.

Следуйте этим советам, чтобы легко и без стресса вернуться, и приготовьтесь вздохнуть с облегчением, когда ваши налоги будут уплачены.

The Motley Fool придерживается политики раскрытия информации.

The Motley Fool — контент-партнер USA TODAY, предлагающий финансовые новости, анализ и комментарии, призванные помочь людям контролировать свою финансовую жизнь. Его контент создается независимо от США СЕГОДНЯ.

Предложение от Motley Fool: 10 акций, которые нам нравятся больше, чем Walmart

Когда гении-инвесторы Дэвид и Том Гарднер получают советы по инвестированию, они могут заплатить, если их выслушают.В конце концов, информационный бюллетень, который они выпускают более десяти лет, Motley Fool Stock Advisor , утроил рынок. *

Дэвид и Том только что раскрыли то, что, по их мнению, является десятью лучшими акциями , которые инвесторы могут купить прямо сейчас. .. и Walmart не был одним из них! Правильно — они думают, что эти 10 акций — еще лучшая покупка.

См. 10 акций

Доходность от Stock Advisor на 01.02.20

Прочтите или поделитесь этой историей: https: //www.usatoday.ru / история / деньги / налоги / 2021/05/06 / tax-deadline-smooth-return / 115956576/

Трубопровод обработки подачи налоговых деклараций

Налоговая служба — одно из самых эффективных налоговых агентств в мире, собирающее триллионы долларов каждый год по цене менее пятидесяти центов за каждые сто долларов. Значительная часть этой эффективности достигается за счет того, как мы обрабатываем налоговые декларации — процесс, который мы называем конвейером.

Основная цель Pipeline — перенос информации о налогоплательщиках с бумажных носителей на компьютер.Давайте кратко рассмотрим, как работа проходит через конвейер.

Входящая почта автоматически сортируется и открывается машиной, которая считывает конверты со штрих-кодом, которые определяют типы возврата внутри. Машина отделяет возвраты с платежами от возвратов без платежей, обнаруживая магнитные чернила на вложенных чеках.

Возвраты извлекаются из конвертов и затем сортируются по типу сотрудниками с использованием уникальных рабочих станций, называемых таблицами сортировки.

Перед тем, как продолжить путешествие по трубопроводу, возвраты с платежами направляются через систему обработки денежных переводов, чтобы обеспечить зачисление доходов в течение суток.

Возвраты затем группируются в официальные единицы работы, называемые блоками, которые содержат от пятидесяти до четырехсот документов. Отдельные блоки, содержащие одинаковые типы возвратов, объединяются, помещаются на тележки и регистрируются в компьютерной системе, которая отслеживает их движение по трубопроводу.

Налоговые инспекторы исправляют ошибки налогоплательщиков, присваивают коды, которые облегчают ввод данных, и, при необходимости, переписываются с налогоплательщиком, чтобы запросить дополнительные формы или информацию.

Номер локатора документов, используемый для идентификации и поиска документа в любом месте Службы, проштампован на каждом возврате.Он указывает процессинговый центр, тип возврата, дату по юлианскому календарю, номер блока и порядковый номер, а также год обработки.

УстройствоData Transcribers вводит в компьютер информацию о налоговой декларации. Части возвратов повторно вводятся в систему вторым транскрибером для проверки первоначального ввода данных возврата.

Возвращенные данные затем передаются в вычислительный центр Мартинсбурга, где они подвергаются математической ошибке и проверке достоверности перед попыткой отправки в главный файл IRS.Если ошибок или несоответствий не обнаружено и все требования соблюдены, налогоплательщику направляются уведомления о возврате средств или сальдо.

Возвращенные данные с ошибками или несоответствиями передаются обратно в процессинговые центры, где налоговые инспекторы вносят исправления, используя систему разрешения ошибок. Скорректированные возвращаемые данные передаются обратно в вычислительный центр и предпринимаются попытки отправки в главный файл IRS.

Исходные бумажные декларации затем хранятся в файлах Центра обработки документов до тех пор, пока они не будут отправлены в Федеральный архивный центр.

Давайте рассмотрим конвейерный процесс. Почта открыта. Возвраты сортируются, платежи зачисляются. Возвраты кодируются, редактируются и пронумерованы. Данные возврата вводятся в компьютер. Выполняются проверки действительности и исправляются ошибки. Затем действительные транзакции отправляются в главный файл IRS. Налогоплательщику отправляются уведомления о возврате или оплате остатка. Бумажные декларации отправляются в Федеральные архивные центры.

Электронный файл, электронная альтернатива Службе бумажным налоговым декларациям, позволяет обойтись без большей части конвейерного процесса.Налогоплательщики могут использовать службу подготовки налоговой отчетности или программное обеспечение на своем персональном компьютере для подачи налоговой декларации в электронном виде. Поскольку возвращаемая информация уже отформатирована на компьютере, IRS может быстро и эффективно проверить наличие ошибок и передать данные либо в вычислительный центр Мартинсбурга для отправки в мастер-файл, либо на составителя для исправления. Электронный файл экономит как Сервису, так и налогоплательщику много времени и сил.

Использование электронных файлов увеличивается с каждым годом, но Pipeline продолжает играть жизненно важную роль в IRS.Самая важная часть процесса конвейера — это приверженность каждого сотрудника качеству. Ошибка, допущенная в одном разделе конвейера, повлияет на сотрудников в другом разделе. Качественная работа обеспечивает бесперебойную работу трубопровода, позволяя нам выполнять миссию IRS по предоставлению налогоплательщикам Америки услуг высочайшего качества.

Музыка Налоговая служба — одна из мировых самые эффективные налоговые органы, собирающие триллионы долларов каждый год по цене менее пятидесяти центов за каждый собрано сто долларов.

Значительная часть этой эффективности достигается за счет того, что мы обрабатываем налоговые декларации — процесс, который мы называем конвейером.

Музыка Основное предназначение Трубопровода — передача информация о налогоплательщике с бумаги на компьютер.

Давайте кратко рассмотрим, как работают протекает по трубопроводу.

Входящая почта автоматически сортируется и открывается с помощью машины, которая считывает конверты со штрих-кодом которые идентифицируют типы возвратов внутри.

Автомат разделяет возвраты с платежами от тех, кто не платит, обнаружив магнитные чернила по вложенным чекам.

Возвраты извлекаются из конвертов и далее сортируются по типу по сотрудникам, использующим уникальные рабочие станции, называемые Сортировочными таблицами.

Прежде чем продолжить путешествие по Трубопроводу, возврат с платежами направляется через Система обработки денежных переводов для обеспечения депонирования доходов в течение суток.

Затем возвраты распределяются по официальным единицам работы. называемые блоки, содержащие от пятидесяти до четырехсот документов.

Отдельные блоки, содержащие одинаковые типы возвратов объединены, размещены на тележках и авторизованы компьютерная система, которая отслеживает их движение через трубопровод.

Налоговые инспекторы исправляют ошибки налогоплательщиков, присваивают коды что упростит ввод данных и, при необходимости, переписку с налогоплательщиком, чтобы запросить дополнительные формы или информация.

Номер локатора документов, используемый для идентификации и найти документ в любом месте Сервиса, проштамповывается на каждом возврате.

В нем указывается процессинговый центр, тип возврата, Дата, блок и порядковый номер по юлианскому календарю и год обработки.

Расшифровщики данных вводят информацию о налоговой декларации в компьютер.

Части возвратов повторно вводятся в система вторым транскрибером для проверки исходная запись возвращаемых данных.

Затем возвращаемые данные передаются в Вычислительный центр Мартинсбурга, где он подвергаются математическим ошибкам и проверкам достоверности прежде чем пытаться опубликовать в Главный файл IRS.

Если ошибок или несоответствий не обнаружено и все требования выполнены, возврат или Налогоплательщику выдаются извещения о причитающейся сумме остатка.

Вернуть данные с ошибками или несоответствиями передается обратно в процессинговые центры где налоговые инспекторы вносят исправления, используя Система разрешения ошибок.

Скорректированные данные возврата передаются обратно в вычислительный центр и пытается разместить в главный файл IRS.

Оригинальные возвратные бумаги затем сохраняются. в файлах Центра обработки заявок до они отправлены на пенсию в Федеральный архивный центр.

Давайте рассмотрим процесс конвейера.

Почта открыта. Возвраты отсортированы и платежи депонируются.

Возвраты кодируются, редактируются и пронумерованы.

Данные возврата вводятся в компьютер.

Выполняются проверки действительности и исправляются ошибки.

Затем разносятся действительные транзакции. в главный файл IRS.

Уведомления о возврате или оплате остатка выдается налогоплательщику.

Бумажные декларации отправляются на пенсию в Федеральные архивные центры.

Электронный файл, электронная альтернатива Сервиса к бумажным налоговым декларациям, обходит большинство Трубопроводный процесс.

Налогоплательщики могут воспользоваться услугой по составлению налоговой декларации или программное обеспечение на их персональном компьютере подавать налоговую декларацию в электронном виде.

Поскольку информация о возврате уже отформатирована на компьютере, IRS может быстро и эффективно проверить наличие ошибок и передать данные либо Вычислительный центр Мартинсбурга для размещения в Мастер-файл или подготовителю для исправления.

Электронный файл сохраняет и Сервис, и налогоплательщика много времени и сил.

Использование электронных файлов увеличивается с каждым годом но Pipeline продолжает играть жизненно важная роль в IRS.

Самая важная часть процесса конвейера — это приверженность каждого сотрудника качеству.

Ошибка в одном разделе конвейера. повлияет на коллег в другом разделе.

От него зависит ставка взносов на травматизм за сотрудников. Читайте в статье, как заполнить подтверждение.

От него зависит ставка взносов на травматизм за сотрудников. Читайте в статье, как заполнить подтверждение.

Сертифицированные бухгалтеры сдали Единый экзамен CPA. Они закончили обучение бухгалтерскому учету в колледже или университете, а также соответствуют требованиям к опыту и хорошему характеру, установленным их соответствующими советами по бухгалтерскому учету. Кроме того, CPA должны соответствовать этическим требованиям и проходить определенные уровни непрерывного образования, чтобы иметь активную лицензию CPA.CPA могут предлагать ряд услуг; некоторые CPAs специализируются на налоговой подготовке и планировании.

Сертифицированные бухгалтеры сдали Единый экзамен CPA. Они закончили обучение бухгалтерскому учету в колледже или университете, а также соответствуют требованиям к опыту и хорошему характеру, установленным их соответствующими советами по бухгалтерскому учету. Кроме того, CPA должны соответствовать этическим требованиям и проходить определенные уровни непрерывного образования, чтобы иметь активную лицензию CPA.CPA могут предлагать ряд услуг; некоторые CPAs специализируются на налоговой подготовке и планировании.

Чем раньше вы подадите декларацию, тем раньше вы получите возмещение.

Чем раньше вы подадите декларацию, тем раньше вы получите возмещение. Штраф обычно составляет 5% от суммы вашей задолженности за каждый месяц, но не более 25%.

Штраф обычно составляет 5% от суммы вашей задолженности за каждый месяц, но не более 25%. Если вы ранее подавали нам онлайн-заявку, этот опыт будет вам знаком.Наша программа задаст вам все соответствующие вопросы, чтобы вы могли подать свое расширение в IRS.

Если вы ранее подавали нам онлайн-заявку, этот опыт будет вам знаком.Наша программа задаст вам все соответствующие вопросы, чтобы вы могли подать свое расширение в IRS.