Реструктуризация предприятий и компаний

Краткий экскурс в терминологию реструктуризации

В переводе с английского «реструктуризация» (restructuring) — это перестройка структуры чего-либо. Латинское слово структура (structura) означает порядок, расположение, строение. Если рассматривать компанию как сложную систему, подверженную влиянию факторов внешнего окружения и внутренней среды, то термину «реструктуризация компании» можно дать следующее определение:

Реструктуризация компании — это изменение структуры компании (иными словами порядка, расположения ее элементов), а также элементов, формирующих ее бизнес, под влиянием факторов либо внешней, либо внутренней среды (Рисунок 1). Реструктуризация включает: совершенствование системы управления, финансово-экономической политики компании, ее операционной деятельности, системы маркетинга и сбыта, управления персоналом.

Основной причиной, почему компании стремятся к реструктуризации, обычно является

низкая эффективность их деятельности, которая выражается в неудовлетворительных финансовых

показателях, в нехватке оборотных средств, в высоком уровне дебиторской и кредиторской

задолженности.

Впрочем, и успешные компании часто проводят структурные преобразования. Ведь любая модификация масштабов бизнеса или рыночных условий требует адекватного изменения системы управления и проведения реструктуризационных программ.

С какими целями проводится реструктуризация? Традиционно собственники и менеджмент компании преследуют две цели: это повышение конкурентоспособности компании с последующим увеличением ее стоимости. В зависимости от целевых установок и стратегии компании определяется одна из форм реструктуризации: оперативная или стратегическая.

Рисунок 1

Факторы внешней и внутренней среды, влияющие на деятельность компании

Источник: Экономика фирмы

Оперативная реструктуризация предполагает изменение структуры компании с целью ее

финансового оздоровления (если компания находится в кризисном состоянии), или с целью

улучшения платежеспособности. Она проводится за счет внутренних источников компании с

помощью инструментария сокращения и «выпрямления» (перехода от косвенных к прямым

издержкам) издержек, выделения и продажи непрофильных и вспомогательных бизнесов. Результатом

оперативной реструктуризации является получение прозрачной и более управляемой

компании, в которой собственники и менеджеры уже могут понять, какие бизнесы следует

развивать, а от каких избавляться. Оперативная реструктуризация способствует улучшению

результатов деятельности предприятия в краткосрочном периоде и создает предпосылки

для проведения дальнейшей, стратегической реструктуризации.

Она проводится за счет внутренних источников компании с

помощью инструментария сокращения и «выпрямления» (перехода от косвенных к прямым

издержкам) издержек, выделения и продажи непрофильных и вспомогательных бизнесов. Результатом

оперативной реструктуризации является получение прозрачной и более управляемой

компании, в которой собственники и менеджеры уже могут понять, какие бизнесы следует

развивать, а от каких избавляться. Оперативная реструктуризация способствует улучшению

результатов деятельности предприятия в краткосрочном периоде и создает предпосылки

для проведения дальнейшей, стратегической реструктуризации.

Стратегическая реструктуризация — это процесс структурных изменений, направленный

на повышение инвестиционной привлекательности компании, на расширение ее возможностей

по привлечению внешнего финансирования и роста стоимости. Реализация такого типа

реструктуризации направлена на достижение долгосрочных целей.

Комплексная реструктуризация — это долгосрочный и дорогостоящий процесс, к которому

прибегают лишь единицы предприятий. Она проводится поэтапно, преобразования затрагивают

все элементы компании. В ходе такой реструктуризации используются различные механизмы.

При этом в зависимости от влияния точечных преобразований на отдельные направления

деятельности компании происходит корректировка общей программы реструктуризации

и продолжается дальнейшая работа.

В отличие от комплексной, частичная реструктуризация (еще одно ее название «лоскутная «) затрагивает один или несколько элементов бизнес-системы. В ходе ее реализации изменениями в функциональных областях разрозненно занимаются привлеченные консультанты, и часто преобразования носят хаотичный характер, а их влияние на другие направления деятельности компании не анализируется. Поэтому неудивительно, что частичная реструктуризация приводит лишь к локальным результатам и может быть неэффективна в рамках всей бизнес-системы.

Следовательно, проводить его необходимо, уже имея

четкие цели, концепцию реструктуризации, понимание каждого из ее этапов и методов, с помощью

которых необходимо действовать.

Следовательно, проводить его необходимо, уже имея

четкие цели, концепцию реструктуризации, понимание каждого из ее этапов и методов, с помощью

которых необходимо действовать.

Этапы реструктуризации компании

Если следовать основным принципам метода управления проектами, то можно выделить несколько этапов реализации проекта реструктуризации (Рисунок 2).

Рис. 2

Схема реструктуризации компании

Источник: «Эксперт РА»

Первый этап — определение целей реструктуризации. Собственники и менеджмент должны

определить, что именно их не устраивает в текущей деятельности компании, и чего они хотят

добиться в результате структурных изменений. От того, насколько грамотно они определят

цели и круг задач, зависит дальнейшее развитие компании и соответственно судьба реструктуризационной

программы.

Собственники и менеджмент должны

определить, что именно их не устраивает в текущей деятельности компании, и чего они хотят

добиться в результате структурных изменений. От того, насколько грамотно они определят

цели и круг задач, зависит дальнейшее развитие компании и соответственно судьба реструктуризационной

программы.

Второй этап — диагностика компании. Ее проводят для того, чтобы выявить проблемы компании, определить ее слабые и сильные стороны, понять перспективы развития и рентабельность дальнейшего инвестирования в этот бизнес. При проведении диагностики, как правило, осуществляется правовой, налоговый анализ, анализ операционной деятельности, рынка и инвестиционной привлекательности компании. Также изучается ее финансовое состояние, стратегия и деятельность руководства.

Третий этап — разработка стратегии и программы реструктуризации. На этом этапе по данным,

полученным в результате диагностики, составляется несколько альтернативных вариантов развития

компании.

Четвертый этап — осуществление реструктуризации в соответствии с разработанной программой.

Формируется команда специалистов, задействованных в работе. Затем прорабатываются

и последовательно реализуются все этапы программы. В ходе проведения четвертого этапа реструктуризации

уточняются целевые показатели и, если происходит их отклонение от запланированных

значений, компания осуществляет корректировку программы.

И, наконец, пятый этап — сопровождение программы реструктуризации и оценка ее результатов. На последнем этапе команда, ответственная за реализацию программы, осуществляет контроль за исполнением целевых показателей, анализирует полученные результаты и подготавливает итоговый отчет о проделанной работе.

Стратегия компании и цели реструктуризации

Для того, чтобы успешно осуществить вышеперечисленные этапы, необходимо правильно сформулировать цели реструктуризации. Они определяются исходя из общей стратегии компании. В терминологии менеджмента, стратегия — это генеральное направление действий компании, следование которому в перспективе должно привести к запланированным целям.

Процесс выбора стратегии (Таблица 1) происходит после уяснения текущей стратегии

компании и проведения тщательного анализа портфеля продукции. Последнее действие

представляет собой один из важнейших инструментов стратегического управления. Ведь анализ

портфеля позволяет сбалансировать риски бизнеса, его денежные поступления, что приводит

к повышению общей финансовой отдачи.

Ведь анализ

портфеля позволяет сбалансировать риски бизнеса, его денежные поступления, что приводит

к повышению общей финансовой отдачи.

В условиях российской экономики грамотный анализ бизнес-портфеля с последующей разработкой программы реструктуризации может существенно улучшить положение компании и в несколько раз повысить ее стоимость. Такой эффект объясняется тем, что бизнеспортфели российских компаний сейчас не упорядочены и избыточно диверсифицированы, порождают у инвесторов слишком много вопросов, и, как следствие, недооценены.

Таблица 1

Эталонные стратегии развития компании

|

Тип стратегий |

|

|

Стратегии концентрированного роста |

Стратегия усиления позиций на рынке |

|

Стратегия развития рынка | |

|

Стратегия развития продукта | |

|

Стратегии интегрированного роста |

Стратегия обратной вертикальной интеграции (экспансия на рынке поставщиков) |

|

Стратегия вперед идущей интеграции (экспансия на рынке систем распространения и торговых структур) | |

|

Стратегии диверсифицированного роста |

Стратегия центрированной диверсификации |

|

Стратегия горизонтальной диверсификации | |

|

Стратегия конгломератной диверсификации | |

|

Стратегии сокращения |

Стратегия ликвидации |

|

Стратегия «сбора урожая» | |

|

Стратегия сокращения | |

|

Стратегия сокращения расходов |

Последние зарубежные исследования в области стратегического управления свидетельствуют

о том, что специализированные компании эффективней диверсифицированных. Качество

их продукции гораздо лучше, производительность труда в таких компаниях выше, а развитие

динамичней.

Качество

их продукции гораздо лучше, производительность труда в таких компаниях выше, а развитие

динамичней.

В начале 90-х годов один из профессоров бизнес-школы университета Columbia Фрэнк Лихтенберг провел исследование 17 000 американских заводов. Оно показало, что диверсификация отрицательно влияет на производительность труда. Чем больше число отраслей, в которых ведет деятельность компания-владелец завода, тем меньше производительность труда на отдельно взятом заводе. Работы других исследователей показывают, что и прибыльность корпораций страдает в результате диверсификации.

Она же влияет и на темпы роста бизнеса. Изучение компанией McKinsey истории около

50 компаний, достигших рекордных темпов роста объема продаж (более 100% в год), позволил

консультантам сделать следующий вывод: самый характерный элемент стратегии быстрорастущих

компаний — это их узкая специализация. Большинство из исследованных компаний

сосредотачивают свои усилия на одном конкретном товаре или одной очень привлекательной

для потребителя услуге. Лишь некоторые из них предоставляют покупателям комплекс

тесно связанных между собой товаров и услуг. Диверсифицированных компаний среди

лидеров роста при этом не оказалось.

Лишь некоторые из них предоставляют покупателям комплекс

тесно связанных между собой товаров и услуг. Диверсифицированных компаний среди

лидеров роста при этом не оказалось.

К тому же и практический опыт экономики США доказал слабость структур типа конгломератов. По информации McKinsey, из 165 конгломератов в 1979 году, 33% распродали непрофильные направления бизнеса и сосредоточились на основном виде бизнеса. Еще 35% конгломератов были поглощены или ликвидированы. Таким образом, для американцев стало очевидно, что управление диверсифицированными структурами не так уж и эффективно, а реализация синергетических эффектов в рамках этих структур происходит далеко не всегда.

Эффективность специализированных компаний по сравнению с диверсифицированными определена несколькими причинами:

- во-первых, деятельность менеджмента специализированных компаний концентрируется

в одной области;

во-вторых, в специализированных компаниях не происходит распыления ресурсов (временных, финансовых) по множеству направлений деятельности;

в-третьих, структура бизнеса в случае специализированных компаний более упорядочена;

в-четвертых, в этих компаниях нет «пожирателей прибыли», то есть тех бизнес-направлений, которые спонсируются в рамках диверсифицированных структур.

Несмотря на преимущества специализации, крупные российские компании пока редко прибегают к стратегии развития одного продукта на рынке. Происходит это вследствие отсутствия конкурентных отношений на отдельных стадиях производства продукции, из-за высоких административных барьеров и из-за географических особенностей расположения предприятий, построенных еще во времена СССР.

Тем не менее, если компания решилась на проведение реструктуризации, то на начальном этапе определения целей, ей необходимо четко определить для себя: в каких бизнесах она будет продолжать свою деятельность, в каких сворачивать производство, а в какие только внедряться? В конечном счете, именно это поможет ей определить, каким способом лучше осуществлять структурные преобразования, чтобы достигнуть максимальной эффективности и минимизировать возможные риски.

Основные риски, связанные с проведением реструктуризации

В ходе реализации проекта по реструктуризации никто не застрахован от отрицательных

результатов. Существует несколько наиболее важных для компаний рисков, которые могут

негативно повлиять на проведение реструктуризационных программ.

Существует несколько наиболее важных для компаний рисков, которые могут

негативно повлиять на проведение реструктуризационных программ.

Риск 1. Риск неправильного выбора метода реструктуризации

Как уже отмечалось выше, выбор методов реструктуризации определяется в зависимости

от стратегии, целей и состояния компании.

Если компания приняла решение о проведении оперативной реструктуризации, то ею могут

быть использованы следующие методы. Во-первых, методы реструктуризации имущественного

комплекса, такие как сдача в аренду, консервация, ликвидация, списание активов,

их реализация. Во-вторых, методы реструктуризации кредиторской задолженности, в частности,

признание задолженности недействительной, отсрочка или рассрочка долга с последующим

погашением, погашение задолженности с минимальными издержками, выкуп прав требований

к кредитору с последующим предъявлением требований и многие другие. В-третьих,

организация может использовать методы реструктуризации дебиторской задолженности, среди

них погашение задолженности с получением максимального экономического эффекта,

признание задолженности недействительной, а также различные формы увольнения или сокращения

численности сотрудников.

В-третьих,

организация может использовать методы реструктуризации дебиторской задолженности, среди

них погашение задолженности с получением максимального экономического эффекта,

признание задолженности недействительной, а также различные формы увольнения или сокращения

численности сотрудников.

Впрочем, если компания уже добилась высокого уровня операционной эффективности,

она начинает использовать инструментарий стратегической реструктуризации, в частности

совершенствует структуру бизнес-портфеля компании, создает управленческий и финансовый

потенциал для нового роста. Этого можно достичь либо за счет удаления из бизнес-портфеля

тех направлений, которые не являются ключевыми для будущего компании, либо за счет

укрепления стратегически важных для компании направлений путем приобретения новых

видов бизнеса. Впоследствии это поможет ей завоевать доверие инвестиционного сообщества

и положительно скажется на результатах ее финансово-хозяйственной

деятельности.

Риск 2. Риск преждевременной оценки результатов

реструктуризации

На практике определить, где начинаются реальные результаты структурных изменений

очень сложно. Часто негативные краткосрочные последствия реструктуризации менеджмент

компании принимает за ее итоги. В этом случае вся программа может быть свернута, а стратеги

ческие цели так и не достигнуты. Для минимизации этого риска необходимо грамотное составление

программы реструктуризации с подробным описанием всех краткосрочных результатов

и целевых показателей, а также с четким определением долгосрочных целей.

Риск 3. Риск недостаточной квалификации представителей органов управления

компании

Этот риск можно минимизировать двумя способами. Либо путем увольнения менеджмента

компании и привлечения новой команды управленцев. Либо, второй вариант, за счет проведения

специализированных семинаров и тренингов для разъяснения руководству целей и

основных направлений реструктуризации. В любом случае, чтобы выявить и управлять этим

риском необходимо привлечение профессиональных специалистов со стороны.

В любом случае, чтобы выявить и управлять этим

риском необходимо привлечение профессиональных специалистов со стороны.

Риск 4. Риск неправильной оценки необходимых для

реструктуризации ресурсов

Традиционно компании недооценивают сложность реструктуризации. Поэтому для ее реализации

даются ограниченные временные сроки, оказывается задействовано незначительное

число специалистов, выделяется скудное финансирование.

Риск 5. Риск низкой мотивации лиц, участвующих в процессе

реструктуризации

Этот риск подразумевает не только различную степень заинтересованности сотрудников

компании в структурных изменениях. Он включает и конфликт интересов, который может

возникнуть между менеджментом и собственниками компании в ходе реструктуризации и отрицательно

повлиять на их мотивацию в течение проекта. Для управления этим риском необходимо,

чтобы программа реструктуризации исходила «сверху вниз», а не «снизу вверх». При

этом крайне важна исключительная энергия собственников компании. Их стремление к достижению

целей реструктуризации должно передаваться как команде топ-менеджеров, так и

управленцам среднего звена, исполнителям низового уровня.

При

этом крайне важна исключительная энергия собственников компании. Их стремление к достижению

целей реструктуризации должно передаваться как команде топ-менеджеров, так и

управленцам среднего звена, исполнителям низового уровня.

Риск 6. Риск появления негативных социальных последствий

Возникновение негативных социальных последствий в ходе проведения реструктуризации -

нормальная практика, которая действует в странах с рыночной экономикой. Она проявляется в

массовых сокращениях персонала с действующих производств, в увольнениях на ликвидируемых

компаниях, в закрытии компаний социальной сферы. Так, в январе этого года такая крупная

компания как Eastman Kodak объявила о своих планах по сокращению до конца 2006 года

штата сотрудников на 21% (это значит увольнение от 12000 до 15000 человек). По утверждению

руководства компании, подобное сокращение работников, занятых в производстве традиционной

фотопродукции, позволит компании больше инвестировать в свое цифровое будущее.

В российской практике сокращение персонала и вывод из компании активов социальной сферы особенно были распространены в середине 90-х годов прошлого века. Сейчас компании под воздействием государственной политики по иному стали относиться к проблематике корпоративной социальной ответственности, в рамках которой они, наоборот, декларируют создание новых рабочих мест.

Риск 7. Риск некачественного юридического сопровождения

проекта

Очень часто в ходе реструктуризации возникает необходимость осуществить юридические

преобразования. В России наиболее распространенные из них — создание на базе предприятия

одного или нескольких дочерних обществ, создание нового хозяйственного общества совместно

с предприятием — потенциальным банкротом и его собственниками, банкротство

предприятия, реорганизация в форме разделения и в форме выделения. Достоверной статистики

о том, сколько всего реструктуризаций было проведено по таким схемам за последние годы,

в России нет. И очевидно, что проведение юридической реструктуризации, не подкрепленной

реальными организационными изменениями, изменениями финансовых, производственных

систем на практике является лишь полумерой. С другой стороны, ошибки юридического сопровождения

могут свести к нулю преобразования, которые уже осуществлены в компании.

И очевидно, что проведение юридической реструктуризации, не подкрепленной

реальными организационными изменениями, изменениями финансовых, производственных

систем на практике является лишь полумерой. С другой стороны, ошибки юридического сопровождения

могут свести к нулю преобразования, которые уже осуществлены в компании.

| № | Вид документа | Срок актуальности документа (с даты оформления) | |

|

1. |

Заявление о реструктуризации долга по кредитному договору |

||

|

2. |

Копия документа, удостоверяющего личность |

||

|

3. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика. |

||

|

3.1. |

Справка по форме 2-НДФЛ/справка по форме Банка, подтверждающая снижение дохода | 30 дней | |

|

3.2. |

Выписка со счета зарплатной банковской карты, подтверждающая снижение/отсутствие дохода (предоставляется выписка по карте, на которую осуществляется ежемесячное зачисление з/п) | ||

|

4. |

Документы, подтверждающие наступление (потенциальное наступление) финансовых сложностей (предоставляется не менее одного из ниже перечисленных и актуальных на дату подачи заявления о реструктуризации) в зависимости от основания для реструктуризации: | ||

|

4. |

Существенное снижение дохода (потеря работы, изменение условий оплаты труда, временное отсутствие дохода, иное) | ||

|

4.1.1 |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика (п. 3.1, 3.2) | 30 дней | |

|

4.1.2 |

Дополнительное соглашение к трудовому договору/Новый трудовой договор | Не более 3 месяцев | |

|

4.1.3 |

Трудовая книжка с отметкой об увольнении | Не более 12 месяцев | |

| 4.1.4 | Справка о постановке на учет в органах службы занятости (с указанием размера пособия по безработице) | ||

4. 1.5 1.5

|

Справка/копия приказа о направлении организацией — работодателем Заемщика/Созаемщика в бессрочный отпуск без сохранения заработной платы | ||

| 4.1.6 | Уведомление о предстоящем увольнении Заемщика/Созаемщика в связи с сокращением штата или ликвидации организации – работодателя. | ||

| 4.1.7 | Справка об исключении из реестра участников НИС (для кредитов, предоставленных по программе «Военная ипотека») и справка об отсутствии обязательств перед ФГКУ «Росвоенипотека» | ||

| 4.1.8 | Военный билет/служебное удостоверение/справка с места службы/учетная карточка офицера, подтверждающий увольнение с места службы (за исключением срочной службы) | ||

| 4.2 |

Существенное увеличение расходов (смерть супруга(и), лечение близких родственников, иное).

|

||

| 4.2.1 | Свидетельство о смерти членов семьи Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Не более 12 месяцев | |

| 4.2.2 | Справка о хроническом заболевании/присвоении инвалидности члена(-у) семьи Заемщика/Созаемщика | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.2.3 | Решение суда с отметкой о вступлении в законную силу, подтверждающее раздел имущества и/или уплату алиментов в рамках бракоразводного процесса | Не более 6 месяцев | |

| 4.3 |

Длительная/полная утрата трудоспособности (по причине болезни/инвалидности), смерть Заемщика/Созаемщика |

||

| 4.3.1 | Листок нетрудоспособности | Закрытый листок (закрытые листки) нетрудоспособности (оригинал/копия), с указанным в нем (них) непрерывным сроком нетрудоспособности не менее одного месяца (в том числе с наличием отметки о его продлении с обязательным предоставлением листка нетрудоспособности с датой открытия не позднее следующего рабочего дня за датой закрытия предыдущего). | Не более 6 месяцев |

| Открытый листок нетрудоспособности с датой выдачи месяц назад и более | Без ограничения по сроку актуальности документа | ||

| 4.3.2 | Справка о хроническом заболевании/присвоении инвалидности Заемщику/Созаемщику | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.3.3 | Свидетельство о смерти Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Без ограничения по сроку актуальности документа | |

| 4.4 | Отпуск по беременности и родам/уходу за ребенком до 3 лет | ||

| 4.4.1 | Свидетельство о рождении ребенка (дополнительно супругой Заемщика предоставляются документы, указанные в п. 4.2.3/4.4.2/4.4.3 (при наличии)) | Без ограничения по сроку актуальности документа | |

| 4.4.2 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по беременности и родам | Не более 12 месяцев | |

| 4.4.3 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по уходу за ребенком до 3 лет | ||

| 4.5 | Призыв /прохождение срочной военной службы в армии | ||

| 4.5.1 | Справка о призыве на срочную воинскую службу Заемщика/Созаемщика | Не более 12 месяцев | |

| 4.6 | Утрата имущества по причине пожара, стихийного бедствия, порчи, хищения | ||

| 4.6.1 | Справка о пожаре/стихийном бедствии/хищении/порчи, в результате которых был нанесен существенный ущерб имуществу Заемщика/Созаемщика или членам их семей | Не более 6 месяцев | |

Реструктуризация — глоссарий КСК ГРУПП

В жизни случается всякое — вы взяли кредит, вроде бы всё рассчитали, но по независящим от вас причинам платить по нему уже не получается, долг перед банком растет, капают проценты. Не отчаивайтесь, на помощь вам может прийти такой финансовый инструмент, как реструктуризация любого вида кредитного обязательства.

Реструктуризация долга по кредитному договору

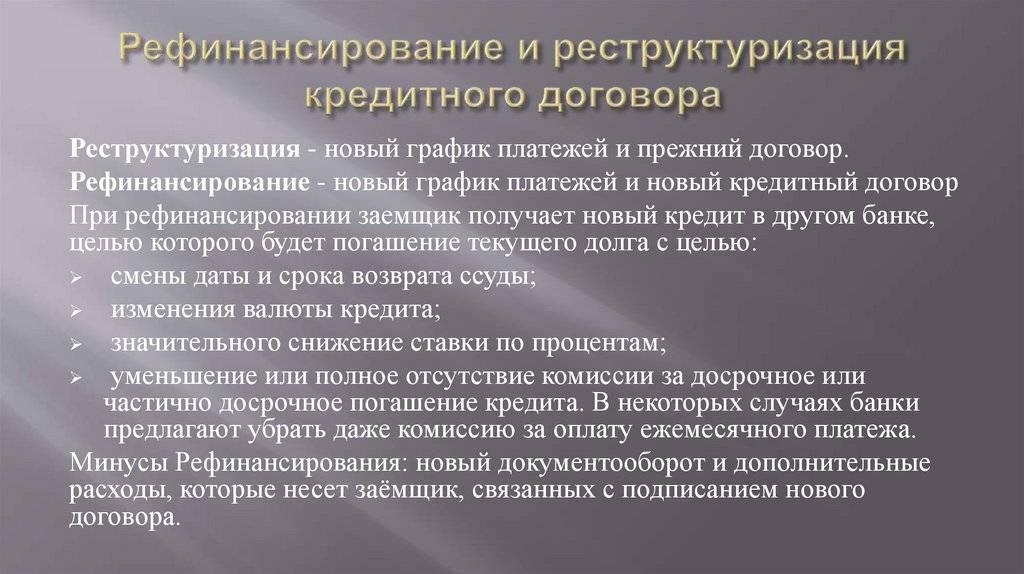

Реструктуризация — это процесс переоформления кредитного договора с увеличением срока, снижением процентов или изменением других условий получения денег. Не стоит путать этот инструмент с рефинансированием — переоформлением кредита у другой финансовой организации с последующим погашением первичного займа.

Реструктуризация осуществляется только в том банке, который первоначально выдал вам кредит. Ее целью является снижение финансовой нагрузки на клиента за счет увеличения срока кредита либо снижения процентов по нему.

Для того чтобы получить эту услугу, необходимо доказать банку, что вы в ней нуждаетесь. И для этого потребуется собрать ряд необходимых документов. Ваши шансы увеличатся, если вы сообщите о желании реструктуризовать кредит еще до момента просрочки по платежам.

Условия ранее полученного кредита, которые могут подвергнуться реструктуризации:

- изменение графика платежей в большую сторону;

- смена валюты займа — особенно популярно стало в последнее время;

- увеличение срок кредита, сумма также растет в большую сторону;

- заемщик может получить кредитные каникулы — освобождение на время от уплаты основного долга с уплатой только процентной ставки за использование кредита;

- в редком случае возможно снижение процентной ставки.

Преимущества этого финансового инструмента

Выгодами реструктуризации являются для клиента следующие факторы:

- избегание морального прессинга со стороны банка и какого-либо другого давления от взыскателей долгов;

- отсутствие штрафов и санкций за просрочки по кредиту;

- снижение переплаты при получении кредитных каникул с отсутствием выплат.

Преимущества для кредитора:

- уменьшение количества просрочек по платежам;

- снижение рисков и убытков;

- клиент переплачивает, что ведет к повышению прибыли.

Право на реструктуризацию долга имеют следующие категории граждан:

- уволенные наемные работники;

- работники, которым понизили заработную плату официально;

- частные предприниматели, получившие убытки в своей деятельности;

- заемщики при изменении курса национальной валюты.

Банки способны сами реструктуризовать долг, если договор просрочен либо не соблюдаются условия договора со стороны клиента. Факторы, являющиеся основанием для изменения ипотечного договора:

- жилище, взятое в ипотеку, — единственное;

- сокращение дохода до трех МРОТ на каждого из членов семьи, после вычета платежей;

- у заемщика нет собственных ликвидных активов.

Условия, применимые к заемщику для реструктуризации:

- заявление было подано впервые;

- причины достаточно веские и подтверждены документально;

- хорошая кредитная история;

- имеется ликвидный залог;

- возраст не более 70 лет.

Для того чтобы наверняка получить реструктуризацию, необходимо заранее обратиться в финансовую организацию до первых просрочек по платежу. Тогда есть вероятность, что банк пойдет вам навстречу.

Процесс реструктуризации долга

Проведение реструктуризации осуществляется по следующему плану.

- Оформление заявления установленной формы в кредитное учреждение, с указанием весомых причин.

- Выбор одного из вариантов изменения кредитных обязательств.

- Заполнение и направление анкеты в отдел, работающий с задолженностями.

- Выбор предложенной схемы реструктуризации после консультации со специалистом.

- Ожидание решения банка.

- Получение результата с последующим оформлением документов, если ответ положительный.

Возврат к списку

Реструктуризация кредита за один день без визита в офис

Оформление реструктуризации кредита стало еще удобнее: теперь процедура занимает всего 24 часа и не требует визита в офис.

Мы ценим ваше время и здоровье, поэтому улучшили процедуру оформления документов: раньше документы для реструктуризации можно было подписать только в офисе банка, теперь это можно сделать онлайн — в интернет-банке.

Как оформить реструктуризацию кредита

- Подайте заявку по номеру 8-800-333-00-63, в чате мобильного приложения банка или на сайте.

- Дождитесь одобрения заявки и звонка от специалиста банка.

- Оформите документы удобным вам способом — в интернет-банке или офисе банка «Открытие».

Подробнее об условиях реструктуризации

Как подписать документы в интернет-банке

После общения со специалистом банка по программе реструктуризации, вам в интернет-банк будут отправлены документы на подпись — они отобразятся на главной странице «Мои продукты» в разделе «Документы на подпись». Чтобы подписать документы, следуйте инструкции:

- В разделе «Документы на подпись» найдите нужные документы и нажмите «Перейти к оформлению».

- Ознакомьтесь с ними и скачайте дополнительное соглашение, а также новый график платежей по кредиту.

- Нажмите «Подтвердить».

- Подтвердите оформление реструктуризации SMS-кодом.

В течение 2 дней после подписания документов вы получите SMS-сообщение о том, что реструктуризация завершена. После этого график платежей и другая информация о кредите обновится в мобильном приложении «Открытия» и интернет-банке. Если вы не получили сообщение, свяжитесь с нами по номеру 8-800-333-00-63 или в чате мобильного приложения банка, и мы уточним статус заявки.

Еще не пользуетесь интернет-банком — узнайте о нем подробнее на сайте и зарегистрируйтесь по номеру карты «Открытия», если нет карты — по номеру телефона. В интернет-банке удобно не только подписывать документы, но и управлять кредитом: смотреть график платежей, получать справки и вносить ежемесячные платежи.

Как зарегистрироваться в интернет-банке

Программа реструктуризации кредитов наличными — это помощь банка клиентам, которые оказались в трудном финансовом положении. Реструктуризация позволяет изменить условия кредита, например, его срок, для снижения финансовой нагрузки.

Банк запустил программу, так как настроен на сохранение сотрудничества и доверительных отношений с каждым клиентом. Даже когда у клиентов возникают сложности с исполнением обязательств по кредиту, банк готов к диалогу и совместному поиску решения проблем.

Пока в банке можно реструктурировать только кредит наличными, но мы работаем над тем, чтобы в будущем за помощью могли обратиться клиенты и с другими кредитными продуктами.

С заботой о вас, банк «Открытие».

Реструктуризация кредита – спасательный круг заемщика

Если не справляетесь с ежемесячными платежами по кредиту и хотите избежать проблем со взыскателями, договоритесь с банком о реструктуризации.

Что такое такое реструктуризация кредитаРеструктуризацией называют изменение условий погашения кредита. Кредит реструктурируют, если хотят облегчить выплату кредита или займа. Чаще всего этот процесс означает увеличение срока кредитования: исходный долг просто «растягивается» на большее количество месяцев.

Еще один вариант — «кредитные каникулы». Это когда банк либо освобождает вас от платежей на 3—4 месяца, либо сводит платеж по кредиту к минимальному. Кредитные каникулы тоже приводят к увеличению общего срока кредитования, либо последующих платежей.

Не путайте реструктуризацию и рефинансирование кредита. Реструктуризация — кредит тот же. Рефинансирование — новый кредит.

Более редкие ситуации предусматривают уменьшение процента по кредитному договору (снижение ставки), смену валюты кредита (особенно это актуально для валютных ипотечников), списаниеO неустоек, штрафов и пени, комбинацию сразу нескольких перечисленных способов.

Как сделать реструктуризацию кредита

Чтобы банк согласился реструктурировать ваш кредит, у него должны быть веские аргументы. Просто так условия кредита не изменят. Вы можете претендовать на реструктуризацию, если:

- Вы недавно потеряли работу и можете это доказать.

- У вас снизился доход.

- У вас родился ребенок и в этой связи резко выросли траты.

- Тяжело заболел родственник и вы вынуждены ухаживать за ним.

- Вы временно потеряли трудоспособность.

- Вас призвали в армию.

Дальше вы должны обратиться в отделение банка с заявлением об изменении условий кредитного договора.

Бланк заявления на реструктуризацию

При подаче заявки банк потребует вас (и созаемщиков по вашему кредиту, если они есть) принести документы:

- Оригинал и копию паспорта

- Справку о доходах

- Копию трудовой книжки, договор или контракт с работодателем

- Документы, подтверждающие изменение размера дохода или его (временное) отсутствие. Например, заверенную работодателем копию приказа об изменении условии? трудового договора или документы, подтверждающие нетрудоспособность, инвалидность, смерть заемщика

- Если вы хотите реструктурировать залоговый кредит — ипотеку или автокредит — понадобится еще копия страхового полиса и квитанции об уплате страхового взноса по залогу.

Перечень неполный. Банк вправе будет запросить и другие документы. Реструктуризация — это право банка, а не его обязанность. Банк может рассмотреть ваши документы, счесть доказательства необходимости реструктуризации неубедительными и отказать в изменении условий погашения кредита.

Обращайтесь за реструктуризацией, когда просрочка по кредиту еще не допущена. С дисциплинированным заемщиком банки договариваются гораздо охотнее, чем с неплательщиком.

Реструктуризация ипотеки

Ипотека — один из видов потребительского кредитования. От «обычных» потребительских кредитов наличными он отличается только суммой и наличием залога (квартиры, дома). Это значит, что его также можно реструктурировать.

Для этого также понадобится паспорт, сведения о трудоустройстве и доходе, справка из страховой компании, что вы застраховали ипотечную квартиру или дом, документы, подтверждающие необходимость реструктуризации.

Главный минус реструктуризации в том, что, если кредит реструктурировали с продлением срока выплат, возрастает общая переплата по кредиту. Это минус, и о нем нужно помнить, подавая заявку на изменение условий кредитного договора.

Запомнить

- Реструктуризация помогает снизить кредитную нагрузку, хотя и растягивает срок выплаты кредита.

- Чтобы претендовать на реструктуризацию, необходимо иметь веские причины — потерять часть или весь доход целиком, оказаться временно нетрудоспособным, доказать непредвиденные неизбежные расходы. Банк может в реструктуризации отказать.

- Реструктурировать можно как обычный потребительский кредит, так и ипотеку.

Реструктуризация долгов | Процедура реструктуризации долгов в Москве

Временные сложности с обслуживанием долговых обязательств могут быть связаны как с экономическими колебаниями, так и с другими неблагоприятными событиями, которые сложно спрогнозировать. Под удар попадают как граждане, так и предприятия разных форм собственности. Чтобы выйти из положения без ущерба для репутации, необходимо провести реструктуризацию задолженности.

Реструктуризация долгов физических лиц

Граждане, пропустившие срок внесения обязательного платежа по кредиту, вынуждены вести неприятные переговоры с представителями службы безопасности банка, а затем и с коллекторами. Но этого можно избежать, заранее обратившись к нам.

Юристы изучат ситуацию и проведут переговоры с сотрудниками банка от вашего имени. Мы поможем найти способ погашения кредита, который наилучшим образом подойдёт в изменившихся условиях. Обычно для этого применяются следующие меры:

- предоставление кредитных каникул;

- смена валюты, указанной в договоре;

- увеличение срока выплат;

- рефинансирование на более выгодных условиях.

Представители банка, видя готовность клиента исполнять финансовые обязательства, обычно идут на отмену пени и штрафных санкций за просрочку.

Стоимость услуг

Реструктуризация долгов организаций

Работа с долгами юридических лиц требует несколько иного подхода. Здесь кредиторами могут выступать не только кредитные организации, но и контрагенты компании. В некоторых случаях они могут потребовать признания компании банкротом для того, чтобы вернуть свои средства. Но это длительный и затратный процесс. Поэтому многие кредиторы готовы обсуждать пересмотр финансовых обязательств в добровольном порядке.

Помимо увеличения срока выплат и предоставления кредитных каникул можно предложить пересмотреть ставку кредита в связи с новыми обстоятельствами. Также в некоторых случаях удаётся погасить часть задолженности за счёт доли в уставном капитале компании.

Реструктуризация долга — это заключение дополнительного соглашения или изменение условий в действующем, по которому он выплачивался. Что для этого нужно?

- При наличии непогашенных и просроченных обязательств перед кредиторами.

Чтобы договориться о новом, более комфортном графике платежей, юридическому лицу придется обратиться к контрагенту напрямую. Подается письменное заявление и к нему прикладывается:

- финансовая и бухгалтерская отчетность;

- данные об остальных кредиторах, а также дебиторах;

- официальные документы с подтверждением права собственности на имеющиеся активы.

Для рассмотрения вопроса контрагент вправе запросить и другие сведения на свое усмотрение.

Кроме того, реструктуризация долга может быть проведена в ходе банкротства организации. В таких случаях остается шанс на восстановление платежеспособности и главная цель — не закрыть проблемное предприятие, а добиться финансового оздоровления и продолжения деятельности.

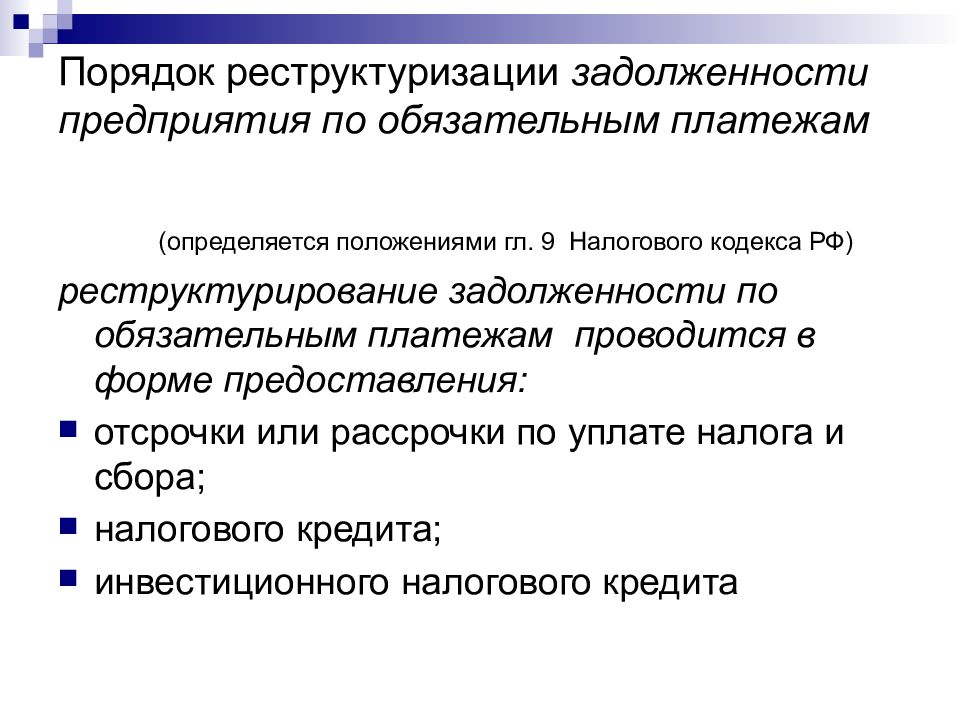

- При налоговой недоимке.

Урегулировать задолженность перед бюджетом можно через перенос срока уплата на более поздние даты или путем оформления инвестиционного налогового кредита. По сути, реструктуризация долгов по налоговым обязательствам представляет собой перевод их из категории «текущие» в «долгосрочные».

Рассрочка либо отсрочка оплаты рассматривается только при установлении следующих фактов:

- Организация столкнулась со значительным ущербом по причине стихийного бедствия и иных форс-мажорных обстоятельств.

- Планируемое финансирование из бюджета задерживается.

- Если предприятие докажет, что единовременная уплата требуемой суммы повлечет серьезные финансовые проблемы и создаст риск банкротства.

- При наличии дебиторской задолженности.

Это дополнительный шанс исправить сложное материальное положение бизнеса. При дефиците внутренних ресурсов для устойчивой деятельности необходимо в первую очередь усилить работу по истребованию долгов с дебиторов. Если упустить этот момент, то даже стабильная и перспективная организация может в итоге стать несостоятельной.

Одна из мер урегулирования — та же реструктуризация долга. Заключение соответствующего соглашения оказывается выгодным как для самого предприятия, так и для его должника. Обе компании решают собственные финансовые проблемы.

Прибегать к такому способу лучше при определенных обстоятельствах, например:

- при интересе к дальнейшему сотрудничеству;

- если обязательства обеспечены имуществом должника;

- когда очевидно, что трудности у должника — временные, а вероятность полного погашения долгов — высокая.

Начинать разработку антикризисного плана, который в том числе предусматривает реструктуризацию, лучше уже при первых признаках ухудшения состояния бизнеса. Если удастся выполнить задуманное, то есть заручиться поддержкой и письменным согласием на отсрочку, снижение ставки и другие послабления в оплате обязательств, контрагенты не смогут подать иски в суд и инициировать банкротство.

Успешная реструктуризация задолженности позволяет предприятию сохранить репутацию, сберечь активы и продолжить деятельность. Помимо этого, мы помогаем предприятиям в оптимизации расходов, восстановлении платёжеспособности и поиске инвесторов.

Наши услуги

Специалисты «ЛФБ-консалтинг» найдут выгодные условия рефинансирования долга, проведут переговоры с кредиторами и оформят все договорённости в виде юридически значимого документа. Поможем грамотно оценить финансовые возможности и выбрать приемлемую сумму регулярных платежей. Мы работаем как с одним, так и с несколькими кредиторами. При правильном подходе процесс реструктуризации задолженности более выгоден для всех заинтересованных сторон, чем судебные тяжбы и процедура банкротства.

Спорные вопросы реструктуризации кредита

Банки отказывают клиентам в предоставлении кредитных каникул или просят за это плату, а суды оставляют заемщиков в уязвимом положении. Так как получить отсрочку по кредиту?

Реструктуризация кредита – это изменение условий кредитного договора в части увеличения срока для его погашения, процентной ставки, валюты платежа. В случае ухудшения финансового положения заемщик может попросить банк о приостановлении своих обязательств по договору или уменьшении размера платежей. Право заемщиков на такие кредитные каникулы предусмотрено Федеральным законом от 3 апреля 2020 г. № 106-ФЗ (далее – Закон № 106-ФЗ)1 и в многочисленных рекомендациях ЦБ РФ2. Несмотря на это, клиенты банков сталкиваются с проблемами при попытке договориться о реструктуризации кредита.

Кредитные каникулы – за плату

Нередко кредитные каникулы предоставляют заемщикам только на платной основе. Например, в январе Ленинский районный суд Кемерова удовлетворил требования кредитора о взыскании комиссии за услугу «кредитные каникулы», хотя заемщик имел право на них согласно закону3. Июньское решение Лискинского районного суда Воронежской области также является подтверждением того, что суды не всегда различают случаи, когда клиент банка может рассчитывать на кредитные каникулы лишь как на платную дополнительную услугу, предусмотренную в договоре, и когда банк обязан предоставить их бесплатно по закону4.

Часто кредиторы прописывают в кредитных договорах условие о предоставлении кредитных каникул как возмездной услуги, плата за которую включается в основной долг. Так, согласно июньскому решению Первомайского районного суда Пензы, заемщик согласился на услугу «кредитные каникулы», плата за которую вошла в тело основного долга5. В суд он обратился с требованием о возврате комиссии банка за эту услугу, так как ею не воспользовался. Суд отказал в удовлетворении его требований, поскольку согласно п. 8.7.17 Общих условий предоставления кредитов заемщик имеет право на возврат комиссии лишь в случае подачи заявления в офис банка в течение 10 календарных дней с даты ее уплаты, а срок этот он пропустил. Однако такие условия банка о возврате комиссии за дополнительные услуги представляются несправедливыми, так как в большинстве случаев клиенты не знают о том, что услуга была подключена, а плата за нее включена в основной долг6. Более того, иногда банк и вовсе отказывается выдавать кредит без покупки дополнительных финансовых услуг, в том числе по предоставлению кредитных каникул7.

В предоставлении кредитных каникул – отказать

Еще одной распространенной проблемой является отказ заемщику в предоставлении кредитных каникул, несмотря на прямое указание Закона № 106-ФЗ. В таких случаях кредиторы продолжают применять санкции за ненадлежащее исполнение обязательств заемщиком.

Читайте также

А если на кредитные каникулы не отправят?

Чтобы банк не отказал в отсрочке по кредиту, внимательно отнеситесь к подтверждающим документам. Если сумма кредита не позволяет претендовать на отсрочку по новому закону, просите ипотечные каникулы на основе закона прошлогоднего

07 Апреля 2020

Например, в июне в подобной ситуации разбирался Одоевский районный суд Тульской области8. Заемщик исполнял обязательства по кредитному договору надлежащим образом, пока из-за распространения коронавирусной инфекции и ухудшения состояния здоровья его не уволили, в связи с чем его финансовое положение сильно ухудшилось. 13 апреля он направил кредитору заявление о предоставлении кредитных каникул. Банк рассматривал его до 30 апреля. В это время продолжала начисляться неустойка по кредитному договору – 20% годовых от суммы просроченного платежа за период просрочки. Суд подчеркнул, что согласно ст. 6 Закона № 106-ФЗ и Постановлению Правительства РФ от 3 апреля 2020 г. № 435 заемщик имеет право на кредитные каникулы, но удовлетворил требования кредитора о взыскании неустойки с должника.

Аналогичный спор в июне рассмотрел Октябрьский районный суд Иванова9. Заемщик неоднократно обращался к кредитору с просьбой о предоставлении кредитных каникул на основании Закона № 106-ФЗ и предлагал дополнительное обеспечение, но банк отказал в изменении условий кредитного договора. Суд оказался на стороне банка.

Как получить отсрочку по кредиту?

Кредиторы отказывают в предоставлении кредитных каникул и обращают взыскание на имущество должников, несмотря на рекомендации ЦБ РФ и разъяснения Верховного Суда РФ. Напомним: отвечая на вопрос о том, каковы особенности исполнения должниками кредитных договоров и договоров займа в период действия мер, направленных на противодействие распространению коронавируса, Верховный Суд указал, что неуплата предусмотренных договором платежей с 30 марта по 3 апреля просрочкой исполнения обязательств не является10. При этом в судах заемщики не находят поддержки и оказываются в уязвимом положении. Что же делать в таких ситуациях?

1. Давайте разберемся, в каком случае заемщику должны предоставить отсрочку по кредиту. Это будет возможно, если его доход снизился на 30% за месяц, предшествующий месяцу обращения к кредитору, по сравнению с его среднемесячным доходом за 2019 г. Закон не предусматривает обязательного предоставления подтверждающих документов, но кредитор имеет право запросить их у заемщика, например справку о доходах от работодателя или выписку о регистрации заемщика как безработного. Поэтому лучше сразу приложить к заявлению документы, подтверждающие снижение дохода. Это упростит получение отсрочки.

2. Согласно закону попросить об отсрочке можно по телефону, но такой способ является нежелательным. При возникновении спора заемщику будет намного сложнее доказать в суде, что он обращался с таким требованием к кредитору. Кроме того, банки сталкиваются с отказами Росреестра в регистрации предоставления отсрочки по ипотечным кредитам: госорган ссылается на то, что Закон «Об ипотеке (залоге недвижимости)» не предусматривает внесения изменений в регистрационную запись на основании обращения путем радиотелефонной связи. Поэтому рекомендуем передавать в банк запрос в письменной форме. Причем желательно подготовить два экземпляра заявления: один остается у сотрудника банка, а второй, с отметкой о получении заявления, заемщику следует сохранить на случай обращения в суд.

3. В заявлении о предоставлении отсрочки следует сослаться на ст. 6 и 7 Закона № 106-ФЗ. Так банк будет уведомлен, что клиент хочет воспользоваться правом на кредитные каникулы, предусмотренным законодательством, а не договором. Это позволит избежать необходимости платить за отсрочку как за дополнительную услугу банка.

Перечисленные действия помогут заемщику получить отсрочку, выплатить кредит и избежать банкротства (с 1 сентября 2020 г. в России вводится новая процедура – внесудебное банкротство граждан; кто и при каких условиях может рассчитывать на списание задолженности перед своими кредиторами в упрощенном порядке – читайте в статье «Внесудебное банкротство граждан»).

1 Федеральный закон от 3 апреля 2020 г. № 106-ФЗ «О внесении изменений в Федеральный закон “О Центральном банке Российской Федерации (Банке России)” и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа».

2 Информационные письма Банка России от 5 апреля 2020 г. № ИН-06-59/49, от 15 мая 2020 г. № ИН-06-59/89, от 28 мая 2020 г. № ИН-06-59/93.

3 Решение Ленинского районного суда г. Кемерово от 10 января 2020 г. по делу № 2-140/2020.

4 Решение Лискинского районного суда Воронежской области от 15 июня 2020 г. по делу № 2-473/2020.

5 Решение Первомайского районного суда г. Пензы от 30 июня 2020 г. по делу № 2-783/2020.

6 Решение Первомайского районного суда г. Пензы от 19 июня 2020 г. по делу № 2-726/2020, решение Кировского районного суда г. Саратова от 15 июня 2020 г. по делу № 2-1693/2020.

7 Апелляционное определение Нижегородского областного суда от 23 июня 2020 г. по делу № 33-5312/2020.

8 Решение Одоевского районного суда Тульской области от 17 июня 2020 г. по делу № 2-292/2020.

9 Решение Октябрьского районного суда г. Иваново от 29 июня 2020 г. по делу № 2-409/2020.

10 Обзор по отдельным вопросам судебной практики, связанным с применением законодательства и мер по противодействию распространению на территории Российской Федерации новой коронавирусной инфекции (COVID-19) № 2 (утв. Президиумом Верховного Суда РФ 30 апреля 2020 г.).

Определение реструктуризации

Что такое реструктуризация?

Реструктуризация — это действие, предпринимаемое компанией для значительного изменения финансовых и операционных аспектов компании, обычно когда бизнес сталкивается с финансовым давлением. Реструктуризация — это тип корпоративных действий, которые включают существенное изменение долга, операций или структуры компании как способ ограничения финансового ущерба и улучшения бизнеса.

Когда компания испытывает трудности с выплатами по своему долгу, она часто консолидирует и корректирует условия долга при реструктуризации долга, создавая способ выплатить держателям облигаций.Компания также может реструктурировать свою деятельность или структуру, сократив расходы, такие как фонд заработной платы, или уменьшив свой размер за счет продажи активов.

Ключевые выводы

- Реструктуризация — это когда компания вносит существенные изменения в свою финансовую или операционную структуру, обычно под финансовым давлением.

- Компании также могут реструктуризоваться при подготовке к продаже, выкупу, слиянию, изменению общих целей или передаче права собственности.

- После реструктуризации компании следует оставить более гладкую и экономически обоснованную деятельность.

Понимание реструктуризации

Существует множество причин, по которым компании могут реструктурироваться, в том числе ухудшение финансовых показателей, низкие показатели прибыли, невысокая выручка от продаж, чрезмерная задолженность, и компания больше не является конкурентоспособной, или в отрасли существует слишком большая конкуренция.

Компания может реструктуризоваться как средство подготовки к продаже, выкупу, слиянию, изменению общих целей или передаче родственнику. Например, компания может принять решение о реструктуризации после того, как ей не удастся успешно запустить новый продукт или услугу, в результате чего она окажется в положении, когда она не сможет генерировать достаточный доход для покрытия заработной платы и выплат по долгам.

В результате, в зависимости от соглашения между акционерами и кредиторами, компания может продать свои активы, реструктурировать свои финансовые механизмы, выпустить акции для уменьшения долга или подать заявление о банкротстве, поскольку бизнес поддерживает операции.

Как работает реструктуризация

Когда компания реструктурируется внутри, операции, процессы, отделы или собственность могут измениться, что позволит бизнесу стать более интегрированным и прибыльным. Финансовых и юридических консультантов часто нанимают для обсуждения планов реструктуризации.Части компании могут быть проданы инвесторам, и новый главный исполнительный директор (CEO) может быть нанят для помощи во внедрении изменений.

Результаты могут включать изменения в процедурах, компьютерных системах, сетях, местоположениях и юридических вопросах. Поскольку должности могут совпадать, рабочие места могут быть сокращены, а сотрудники уволены.

Реструктуризация может быть бурным и болезненным процессом, поскольку внутренняя и внешняя структура компании корректируется, а рабочие места сокращаются. Но как только она будет завершена, реструктуризация должна привести к более плавным и экономически выгодным бизнес-операциям.После того, как сотрудники приспособятся к новой среде, компания сможет лучше достичь своих целей за счет повышения эффективности производства.

Однако не все корпоративные реструктуризации заканчиваются хорошо. Иногда компании может потребоваться признать свое поражение и начать продажу или ликвидацию активов, чтобы рассчитаться с кредиторами перед окончательным закрытием.

Компания проводит реструктуризацию для изменения финансового или операционного аспекта своего бизнеса, как правило, в условиях финансового кризиса.

Особые соображения

Затраты на реструктуризацию могут быстро накапливаться для таких вещей, как сокращение или ликвидация продуктовых или сервисных линий, расторжение контрактов, ликвидация подразделений, списание активов, закрытие производственных мощностей и перемещение сотрудников. Выход на новый рынок, добавление продуктов или услуг, обучение новых сотрудников и покупка недвижимости также приводят к дополнительным расходам. Новые характеристики и суммы долга часто возникают независимо от того, расширяется или сокращается бизнес.

Примеры реструктуризации

Ниже приведены два примера корпоративных реструктуризаций, один из которых связан с реструктуризацией долга через частный капитал, а другой — путем банкротства.

Savers Inc.

По сообщению Bloomberg, в конце марта 2019 года Savers Inc., крупнейшая сеть коммерческих благотворительных магазинов в США, достигла соглашения о реструктуризации, которое снизило ее долговую нагрузку на 40%, и ее перекупили Ares Management Corp. и Crescent Capital Group LP. .

Внесудебная реструктуризация, одобренная советом директоров компании, включает рефинансирование ссуды под залог в размере 700 миллионов долларов и снижение процентных расходов ритейлера. По условиям сделки держатели существующих срочных кредитов компании получают выплаты в полном объеме, а держатели старших облигаций обменивают свои долги на акции.

Arch Coal Inc.

В июле 2016 года Arch Coal, Inc. завершила расчет с Официальным комитетом необеспеченных кредиторов (UCC), при этом некоторым из ее приоритетных обеспеченных кредиторов принадлежит более 66% ее срочной ссуды с первым залогом.В рамках плана реструктуризации компании Arch подала измененный План реорганизации, предусматривающий урегулирование, и соответствующее Заявление о раскрытии информации в Суд по делам о банкротстве США в Восточном округе штата Миссури. После утверждения Заявления о раскрытии информации Arch планирует получить одобрение кредитора и запросить подтверждение плана в суде по делам о банкротстве в соответствии с графиком, указанным в Глобальном соглашении об урегулировании.

Организационная реструктуризация — значение, причины, типы и многое другое

Изменения в деловом мире — это одни из самых сложных периодов испытаний для компании.Именно по этой причине адаптируемость сегодня является одним из важнейших атрибутов корпоративного пространства. Чтобы выжить, вы должны уметь быстро менять курс, когда дела идут плохо.

Из множества изменений, которые может претерпеть компания, одним из самых сложных является организационная реструктуризация. Причина в том, что реструктуризация часто меняет значительную часть бизнеса. Это могут быть продукты, сотрудники, собственность или даже исходная миссия и бизнес-модель.

Итак, что это за большое изменение называется организационной реструктуризацией? Давайте разберемся с этим, сначала разберемся с его определением.

Что такое организационная реструктуризация?

Реструктуризация — это изменение бизнес-модели организации с целью ее преобразования к лучшему. Эти изменения могут быть юридическими, операционными процессами, собственностью и т. Д. Причина такого изменения в компании может быть как внешней, так и внутренней.

Столь масштабное изменение может иметь различные последствия для компании. В большинстве случаев это может привести к сокращению или увеличению штата сотрудников, изменению кадровых требований и т. Д.Это связано с тем, что реструктуризация может происходить по разным причинам.

Это может быть, когда компания пытается выжить после сильного удара или стремится максимизировать свой и без того прибыльный бизнес. Исходя из ситуации, реструктуризация необходима по многим причинам. Вот некоторые из распространенных причин.

Причины организационной реструктуризации

1. Изменение деловой среды

Деловой мир есть и всегда будет динамичной средой.Он никогда не останавливается на одном пункте и продолжает меняться с течением времени. В определенные периоды некоторые отрасли могут пострадать из-за внешних факторов.

Например, во время COVID-19 секторы туризма и гостеприимства являются двумя из наиболее пострадавших отраслей. В такие моменты игроки мало что могут сделать, а не вытерпеть.

В то время как у отраслевых гигантов могут быть ресурсы, чтобы оставаться на плаву, у каждого бизнеса может не быть. В такие моменты компания может сместить фокус и пройти процесс реструктуризации, чтобы остаться в бизнесе.

Связанный подкаст: Переосмысление организации для фазы после COVID-19

2. Новые методы работы

Со временем всегда будут вводиться новые методы в операции. Это могут быть телекоммуникации, новые и улучшенные рабочие системы, более эффективная политика в отношении сотрудников, рост культуры удаленной работы, технологический прогресс и т. Д.

Для компании очень важно быстро реагировать на эти изменения и адаптироваться к ним. В некоторых случаях эти изменения могут потребовать реструктуризации крупной организации.Это может привести к появлению новых подразделений, менеджеров по отчетности и т. Д.

Создание таких новых отделов, управление, стили руководства иногда могут потребовать реструктуризации.

3. Выкуп

Выкуп — это когда сторона приобретает права контрольного пакета акций предприятия за денежную сумму. В таком случае реструктуризация происходит в рамках производственного процесса.

Это потому, что покупатель может захотеть провести ребрендинг компании и начать заново. В этих случаях необходимы изменения в правовой и организационной структуре, что приводит к процессу реструктуризации.

4. Другое направление

«Изменения — это закон жизни, и те, кто смотрит только в прошлое или настоящее, наверняка упустят будущее». — Джон Ф. Кеннеди

Часто изменение направления может быть ответом на низкую эффективность бизнеса. Понимая это, большинство предпринимателей меняют свою бизнес-модель в надежде на повышение прибыльности.

В то время как некоторые могут менять свои продукты / услуги, другие могут вообще выбрать другое пространство.Оба эти сдвига требуют переосмысления текущего бизнеса. В таком сценарии настоятельно необходима надлежащая организационная реструктуризация.

Это были некоторые из причин, по которым может иметь место организационная реструктуризация. На основе этих сценариев также существует множество типов реструктуризации, которые вы можете изучить в соответствии со своими потребностями.

Типы организационной реструктуризации

1. Слияния и поглощения

Данная реструктуризация происходит в случае слияния или поглощения.Слияние — это ситуация, когда две компании объединяются для ведения бизнеса. Приобретение — это когда компания поглощает другую, покупая всю долю в бизнесе.

2. Юридическая реструктуризация

Реструктуризация как таковая имеет место, когда изменения в компании относятся к правовым нормам. Это может быть смена собственника, оформление юридических документов, соглашения и т. Д.

3. Финансы

Финансовая реструктуризация возникает при изменении структуры капитала бизнеса.Это могут быть изменения в структуре долга, капитала и т. Д.

4. Перемещение

Это изменение относится к переходу на новую бизнес-модель. Примером этого может быть ситуация, когда ИТ-фирма, продающая программные продукты, становится поставщиком услуг.

5. Снижение затрат

Реструктуризация, направленная на снижение затрат, направлена на сокращение затрат в административном и операционном отделах. Это может быть автоматизация процедур, сокращение штата и т. Д.

6. Возврат платежа

Turnaround — это реструктуризация огромной части компании.Он включает изменения в операционной, административной части, продуктах или услугах.

7. Продажа активов

Продажа — это процедура реструктуризации, при которой компания продает неэффективную часть своего бизнеса на рынке.

8. Выделение

Это процесс реструктуризации, который работодатели используют для достижения более высокой оценки части компании. Это включает в себя превращение конкретного бизнес-подразделения в компанию с сохранением права собственности.

Это восемь типов организационной реструктуризации, которые обычно используют компании.Выбрав один из них, работодатели должны помнить об определенных вещах в процессе.

Как управлять персоналом во время организационной реструктуризации

1. Понимание вашей нынешней рабочей силы

Реструктуризация временами может быть тяжелой для персонала. Внезапные увольнения никогда не бывают легкими, и негатив может повлиять на удовлетворенность работой оставшихся сотрудников. Следовательно, вы должны быть осторожны в этом аспекте, чтобы хорошо справляться со своей рабочей силой.

Прежде чем решить, каких сотрудников оставить, а каких уволить, вы должны сначала разработать правильную стратегию.Реструктуризация может означать появление новых задач и обязанностей для ваших сотрудников. Итак, вы должны основывать свое решение на новых рабочих ролях.

Теперь очень важно понять, кто из ваших сотрудников может хорошо работать на новых должностях. Это означает понимание их навыков и индивидуальности для работы. В этом аспекте вы можете обратиться к тесту личности сотрудника, чтобы изучить индивидуальные черты личности.

Для понимания навыков вы можете проводить встречи с сотрудниками и анализировать их эффективность.Идея состоит в том, чтобы быть предельно осторожным перед принятием решения о найме или увольнении сотрудников.

Статья по теме: Понимание миллениалов в рабочей силе

2. Организационная структура

Организационная структура определяет должностные роли, объем и обязанности сотрудников. Чрезвычайно важно иметь четкую структуру, чтобы иметь четкое представление о работе каждого.

Вы должны разработать эту структуру до начала процесса реструктуризации, чтобы иметь четкое представление о том, каких сотрудников вы хотите.Например, предположим, что вы реструктурируетесь в малый бизнес, специализирующийся на изготовлении нестандартных материалов. Здесь вам потребуется несколько квалифицированных рабочих, а не огромная рабочая сила для массового производства.

В этом отношении ключевым моментом является понимание того, какой будет организационная структура после реструктуризации и соответствующее планирование.

3. Редизайн рабочих мест

После того, как вы тщательно составили организационную схему, вы должны изменить структуру ролей и обязанностей в соответствии с новой стратегией.Вы также можете сравнить новые должности со старыми, чтобы понять их сходства и различия.

Как только вы это поймете, у вас будет лучшее представление о том, насколько сотрудники лучше всего подходят для вашей должности. В некоторых случаях могут возникнуть и новые должности. Здесь вы можете рассмотреть возможность обучения и повышения квалификации сотрудников для обновления персонала вместо приобретения нового рабочего персонала.

Но если вы чувствуете, что обстоятельства не позволяют сделать то же самое, вы можете пойти за новым сотрудником.

Статья по теме: Описание работы: полное руководство по привлечению миллениалов

4. Передислокация и сокращение штата

После того, как вы приняли все вышеперечисленные решения, вы должны окончательно определить, какие сотрудники должны остаться, а какие нет. Принимая это решение, вы должны быть осторожны, поскольку массовые увольнения вызовут эмоции и нарушат окружающую среду.

Но, самое главное, вы должны принять правильное решение, чтобы реструктуризация прошла успешно. Будьте твердыми и объективными в процессе принятия решений и действуйте соответственно.

5. Стратегии для новых сотрудников

«Давайте сформируем команды по активной синергетической реструктуризации». — Скотт Адамс

Наконец, после определения организационной структуры, должностных ролей и персонала, наступает часть эффективного общения на рабочем месте. Процесс реструктуризации — сложный процесс, особенно для сотрудников.

Следовательно, вы должны дать текущему рабочему персоналу представление о некоторых важных деталях. Вот почему они с вами, чего вы от них ожидаете и как все делать правильно.Вы можете провести семинар о новом направлении, в котором движется ваша компания, и четко выдвинуть новые стратегии.

Это были некоторые из основ, которые вы должны понимать, выбирая процесс организационной реструктуризации.

Заключение

«Реструктуризация организации — всегда трудное и деликатное время». — Тото Вольф

Изменения никогда не бывают легкими, но они всегда важны для бизнеса.

Мы уверены, что понимаем вышеизложенное; вы уже знаете, что организационная реструктуризация ничем не отличается.Но, хотя это может быть сложно, редизайн может помочь компаниям выжить, конкурировать и преуспеть в своей сфере в трудные времена.

Это факт, который должен понимать каждый работодатель, чтобы рано или поздно добиться успеха. Мы надеемся, что вы быстрее уловите суть дела и будете действовать более разумно.

Эту статью написал Джоти Пракаш Бармен . Он является внутренним контент-маркетологом по адресу Vantage Circle , интересуется музыкой и автомобилями. По любым связанным вопросам обращайтесь к редактору @ vantagecircle.ком

Что означает реструктуризация?

Реструктуризация

Реструктуризация — это термин корпоративного управления, означающий реорганизацию юридических, имущественных, операционных или иных структур компании с целью повышения ее прибыльности или улучшения ее организации для ее текущих потребностей. Другие причины реструктуризации включают изменение формы собственности или структуры собственности, разделение или реакцию на кризис или серьезные изменения в бизнесе, такие как банкротство, репозиционирование или выкуп.Реструктуризацию также можно описать как корпоративную реструктуризацию, реструктуризацию долга и финансовую реструктуризацию. Руководители, участвующие в реструктуризации, часто нанимают финансовых и юридических консультантов для помощи в деталях сделки и проведении переговоров. Это также может быть сделано новым генеральным директором, нанятым специально для принятия сложных и спорных решений, необходимых для спасения или изменения положения компании. Обычно это включает финансирование долга, продажу части компании инвесторам, а также реорганизацию или сокращение операций.В основе реструктуризации лежит игра с нулевой суммой. Стратегическая реструктуризация сокращает финансовые потери, одновременно снижая напряженность между держателями долга и акционеров, что способствует быстрому разрешению проблемной ситуации. Реструктуризация корпоративного долга — это реорганизация непогашенных обязательств компаний. Обычно это механизм, используемый компаниями, которые сталкиваются с трудностями при выплате своих долгов. В процессе реструктуризации кредитные обязательства распределяются на более длительный срок с небольшими платежами.Это позволяет компании выполнять долговые обязательства. Кроме того, в рамках процесса некоторые кредиторы могут согласиться обменять долг на некоторую часть капитала. Он основан на том принципе, что своевременная и прозрачная реструктуризация, доступная компаниям, имеет большое значение для обеспечения их жизнеспособности, которой иногда угрожают внутренние и внешние факторы. Этот процесс пытается разрешить трудности, с которыми сталкивается корпоративный сектор, и позволяет им снова стать жизнеспособными.

Корпоративная реструктуризация | eFinanceManagement

Корпоративная реструктуризация становится модным словом во время экономических спадов.Компании, переживающей тяжелый финансовый кризис, необходимо досконально разбираться в процессе корпоративной реструктуризации. Хотя реструктуризация — это общее слово для любых изменений в компании, это слово обычно ассоциируется с финансовыми проблемами.

Определение корпоративной реструктуризации

Корпоративная реструктуризация — это корпоративное действие, направленное на существенное изменение структуры или деятельности компании. Обычно это происходит, когда компания сталкивается с серьезными проблемами и находится в финансовой опасности.Часто реструктуризация относится к способам уменьшить размер компании и сделать ее небольшой. Корпоративная реструктуризация необходима для устранения всех финансовых проблем и улучшения результатов деятельности компании.

Руководство проблемной компании нанимает юридических и финансовых экспертов для оказания помощи и консультирования в переговорах и сделках. Компания может даже назначить нового генерального директора специально для принятия спорных и сложных решений по спасению или реструктуризации компании.Как правило, компания может рассматривать долговое финансирование, сокращение операций и продажу части компании заинтересованным инвесторам.

Причины корпоративной реструктуризации

Корпоративная реструктуризация проводится по следующим сценариям:

Изменение стратегии

Руководство проблемной компании пытается улучшить показатели компании за счет устранения определенных дочерних компаний или подразделений, которые не соответствуют основным направлениям деятельности компании.Может показаться, что это подразделение стратегически не соответствует долгосрочному видению компании. Таким образом, компания решает сосредоточиться на своей основной стратегии и продать такие активы покупателям, которые смогут использовать их более эффективно.

Отсутствие прибыли

Подразделение может быть недостаточно прибыльным, чтобы покрыть стоимость капитала фирмы и причинить фирме экономические убытки. Плохая работа подразделения может быть результатом неправильного решения руководства о создании подразделения или снижения прибыльности подразделения из-за увеличения затрат или изменения потребностей клиентов.

Обратная синергия

Эта концепция контрастирует с принципами синергии M&A, когда объединенная единица стоит больше, чем отдельные части вместе. Согласно обратной синергии, отдельные части могут стоить больше, чем объединенная единица. Это обычная причина продажи активов. Компания может решить, что больше стоимости можно получить от подразделения, передав его третьей стороне, а не владея им. [AdSense]

Требование о движении денежных средств

Продажа подразделения может помочь в создании значительного притока денежных средств для компании.Если компания сталкивается с некоторыми трудностями при получении финансирования, продажа актива — это быстрый способ привлечения денег и сокращения долга.

Методы продажи активов

Компания может уменьшить свой размер различными способами. Ниже приведены методы, с помощью которых компания отделяет подразделение от его операций:

Продажа активов

При продаже компания продает, ликвидирует или выделяет дочернюю компанию или подразделение. Как правило, прямая продажа подразделений компании внешнему покупателю является нормой при продаже активов.Компания-продавец получает денежную компенсацию, а контроль над подразделением передается новому покупателю.

Выделение капитала

При разделении капитала новая и независимая компания создается путем размывания доли в капитале подразделения и ее продажи сторонним акционерам. Акции новой дочерней компании выпускаются в рамках открытого публичного предложения, и новая дочерняя компания становится другим юридическим лицом, а его деятельность и управление отделены от первоначальной компании.

Выделения

При выделении компания создает независимую компанию, отличную от исходной компании, как это делается при разделении капитала. Основное отличие состоит в том, что публичное размещение акций не проводится, вместо этого акции распределяются между существующими акционерами компании пропорционально. Это приводит к той же базе акционеров, что и исходная компания, с полностью разделенными операциями и управлением. Поскольку акции новой дочерней компании распределяются между ее собственными акционерами, компания не получает денежной компенсации по этой сделке.

Разделки

При разделении акционеры получают новые акции дочерней компании в обмен на свои существующие акции в компании. Причина здесь в том, что акционеры отказываются от своей собственности в компании, чтобы получить акции новой дочерней компании.

Ликвидация

При ликвидации компания распадается, а активы или подразделения продаются по частям. Как правило, ликвидация связана с банкротством.

Заключение:

Корпоративная реструктуризация позволяет компании в какой-то мере продолжить работу. Руководство компании предпринимает все возможные меры, чтобы предприятие продолжало работать. Даже когда случается самое худшее и компания вынуждена развалиться из-за финансовых проблем, остается надежда, что проданные части могут работать достаточно хорошо, чтобы покупатель мог приобрести уменьшившуюся компанию и вернуть ее к прибыльности.

Каталожные номера:

Реструктуризация (значение, виды) | Как работает реструктуризация?

Реструктуризация Значение

Реструктуризация определяется как действия, предпринимаемые организацией, когда она сталкивается с трудностями из-за неправильных управленческих решений или изменений демографических условий, и поэтому пытается привести свой бизнес в соответствие с текущей прибыльной тенденцией путем а) реструктуризации своих финансов путем выпуска / закрытия долговых обязательств, выпуска новых акции, продажа активов или б) организационная реструктуризация, которая включает перемещение мест работы, увольнения и т. д.

Типы реструктуризации

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Реструктуризация (wallstreetmojo.com)

# 1 — Финансовая реструктуризация

В основном это происходит, когда продажи компании начинают падать. Таким образом, если раньше компания была в основном структурирована за счет долгов, то в связи с падением продаж компании будет сложно ежегодно выплачивать фиксированные проценты.В этом сценарии компания пытается сократить долг и увеличить собственный капитал как несправедливость; фиксированных платежей не требуется.

Точно так же, если организация планирует взяться за проект и вполне уверена в его прибыльности, прибыльность относится к способности компании генерировать доход и максимизировать прибыль сверх своих расходов и операционных затрат. Он измеряется с использованием определенных коэффициентов, таких как валовая прибыль, EBITDA и чистая прибыль. Это помогает инвесторам анализировать деятельность компании.прочтите больше о проекте, то они пойдут на заемное финансирование, поскольку они знают, что могут погасить долг за счет прибыли и смогут получить дополнительную прибыль.

# 2 — Организационная реструктуризация

Это сделано для внутреннего снижения операционных затрат бизнеса. Если иерархическая цепочка в организации очень длинная, это нерентабельно, поскольку будет задействовано слишком много продвижений по службе, что, в свою очередь, приведет к увеличению заработной платы сотрудников. Таким образом, при организационной реструктуризации организация пытается найти петли внутри организационной структуры и начинает действовать в соответствии с ней, сокращая неэффективных сотрудников, удаляя ненужные должности, уменьшая зарплату высшего руководства и т. Д.

Примеры реструктуризации

, пример # 1

Компания ABC видит, что процентная ставка на рынке снижается. Так что сейчас взыскать долги будет дешевле. Поэтому, если у компании ABC больше собственного капитала в структуре капитала, ей следует выбрать изменение структуры капитала сейчас. Ему следует сократить свою позицию в капитале за счет выкупа акций и увеличить долговую позицию за счет выпуска новых долгов на рынке. Это, в свою очередь, снизит средневзвешенную стоимость капитала для компании.

Пример # 2