Онлайн калькулятор: Налог на добавленную стоимость

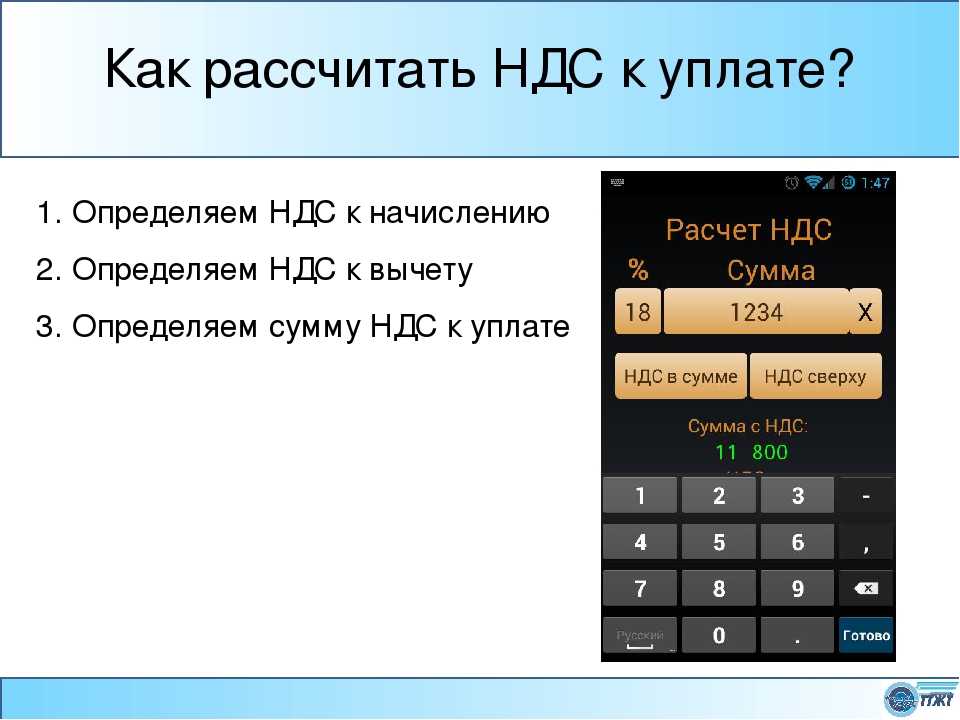

По запросу пользователя НДС создаем калькулятор для вычисления или выделения НДС.

НДС

Сумма с целыми и дробными

ОперацияВычислить НДССумма без НДС

Сумма с НДС прописью

Сумма без НДС прописью

НДС прописью

content_copy Ссылка save Сохранить extension Виджет

Следующий калькулятор поможет вычислить или выделить НДС сразу для группы позиций и посчитать общий итог:

НДС в табличном виде

addimport_exportmode_editdeleteПозиции

Размер страницы: chevron_leftchevron_rightПозиции

Сохранить ОтменитьИмпортировать данныеОшибка импорта

Для разделения полей можно использовать один из этих символов: Tab, «;» или «,» Пример: Lorem ipsum;50.5;2;50.5

Загрузить данные из csv файла

Импортировать Назад ОтменитьФайл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Загрузить close

content_copy Ссылка save Сохранить

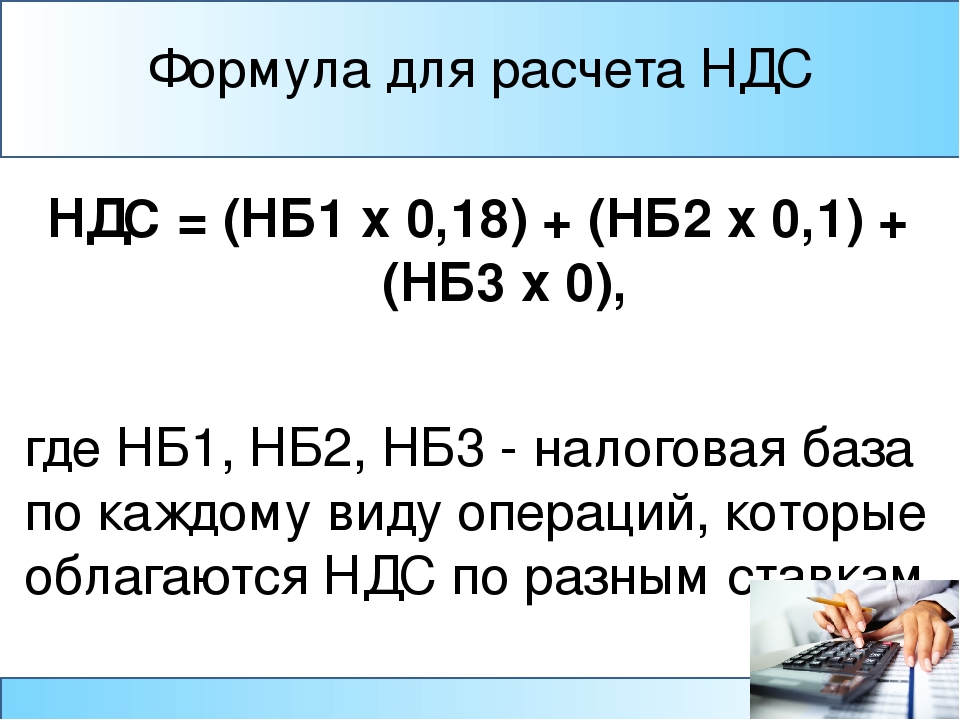

НДС

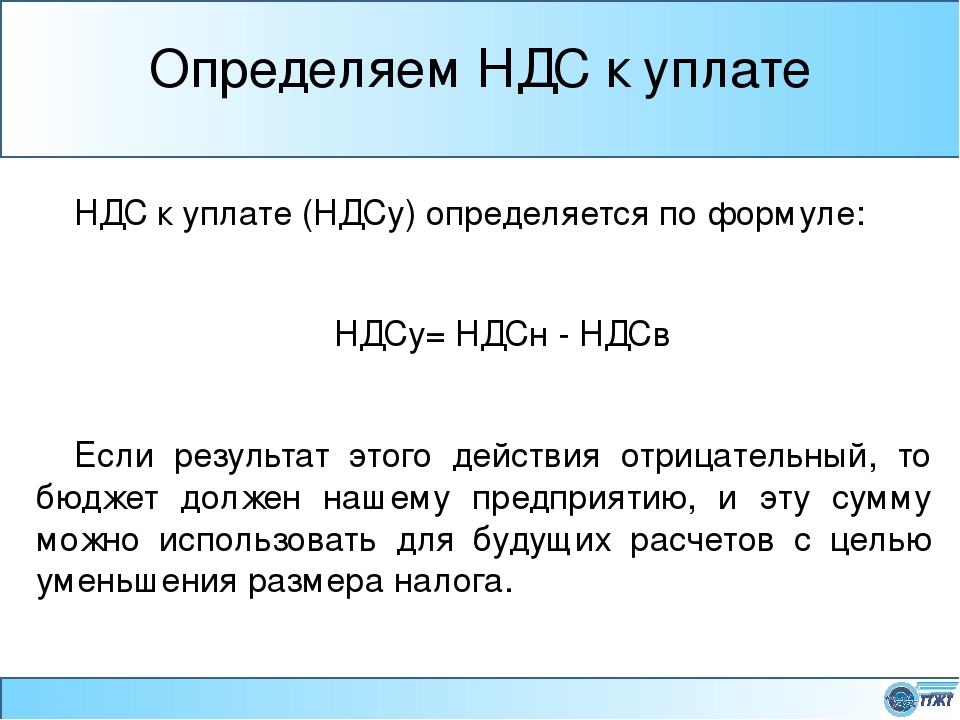

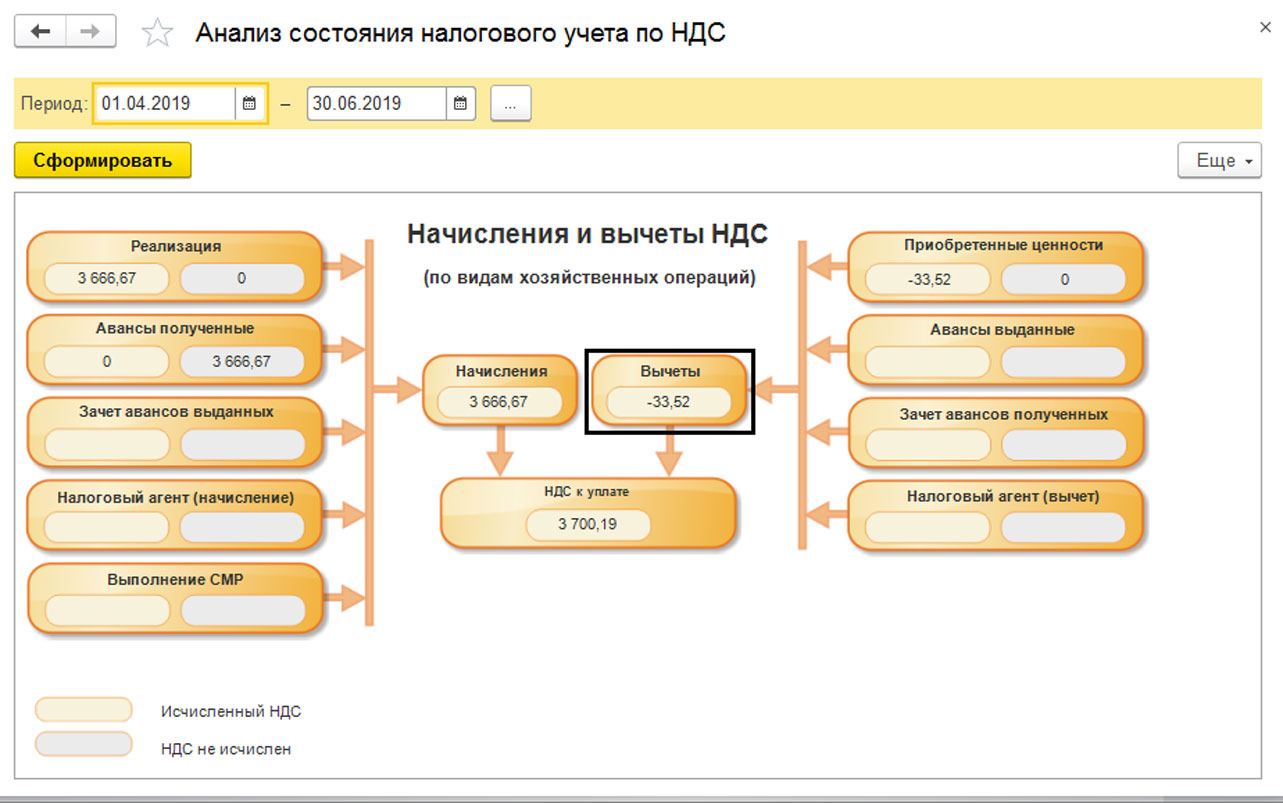

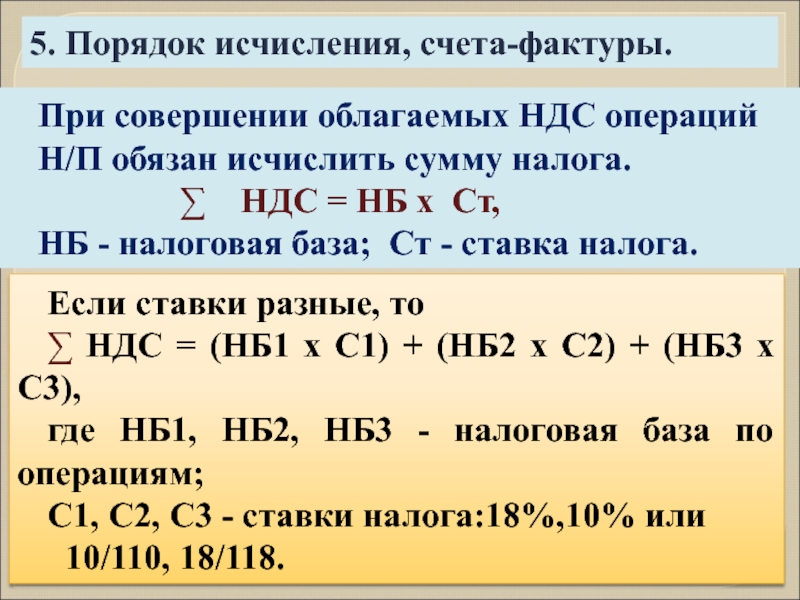

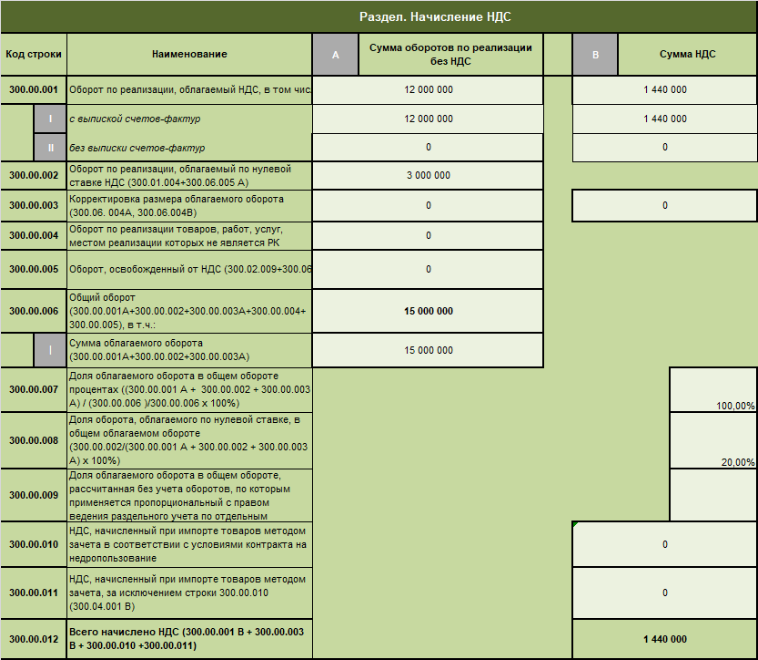

НДС или Налог на добавленную стоимость — косвенный налог, взимаемый с конечного потребителя товара или услуги. В зависимости от группы товаров НДС облагается по ставке 18%, 10% или 0%. НДС постепенно выплачивается на всех стадиях производства товара или услуги, например, добывающая компания А при продаже сырья перерабатывающей компании Б уплачивает НДС со всей суммы продажи, компания Б при продаже своего товара платит НДС с разницы стоимости произведенного товара и сырья, компания продавец В, перепродающая товар компании Б при продаже конечному покупателю уплачивает НДС со стоимости, добавленной к цене товара, приобретенного у компании Б и т.д.

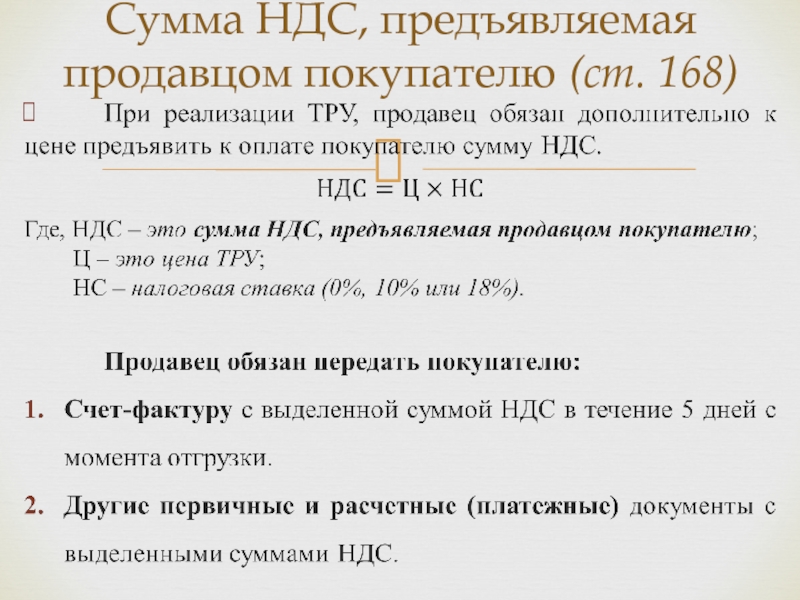

Оформление НДС в платежных документах

При проведении безналичных расчетов вся сумма НДС в обязательном порядке указывается в платежном поручении в поле Назначение платежа, если товар или услуга не попадает под НДС, то в платежном поручении обязательно указывается фраза «НДС не облагается«. Это справедливо для оплаты счетов организаций на общей системе налогообложения (ОСНО).

Это справедливо для оплаты счетов организаций на общей системе налогообложения (ОСНО).

Организации на Упрощенной системе налогообложения (УСН) освобождены от уплаты НДС. При оплате товаров или услуг, организаций на УСН, в поле назначение платежа ставится пометка об отсутствии НДС

Калькулятор НДС — расчет НДС онлайн

Повсеместный налог

Действующим законодательством РФ установлено действие нескольких категорий ставок НДС на стоимость

продукции, товаров, услуг по которым начисляются платежи в государственный бюджет. Размер налога по

основной ставке 20% применяется для большинства юридических структур.

Начисляем / выделяем

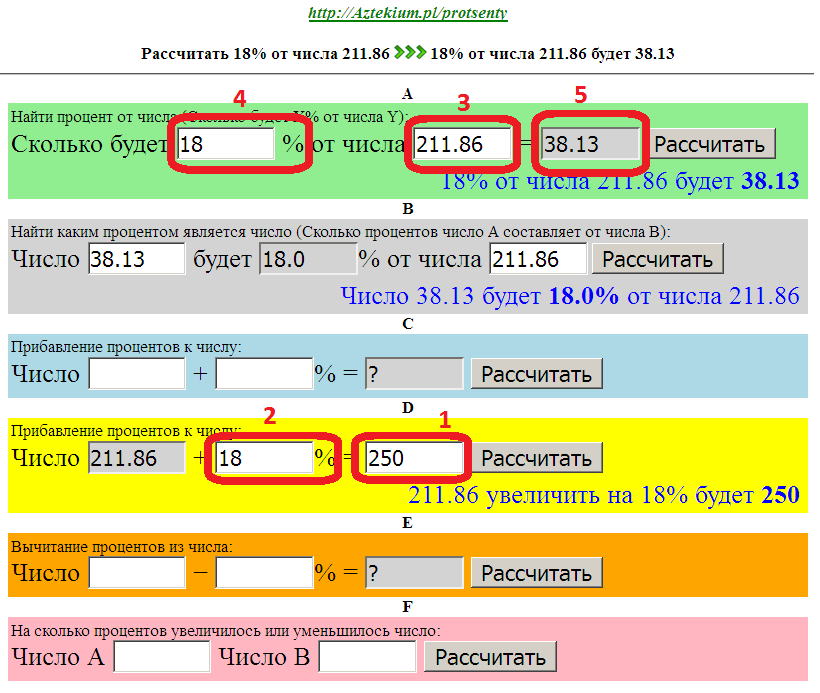

Начинающий субъект предпринимательской деятельности не ошибется при расчете налога на добавленную стоимость при учете экспортно-импортных операций, если воспользуется формой по определению точной суммы федеральных обязательств. Налогоплательщик может быть уверен в правильности полученных данных через систему калькулятор НДС онлайн. Вводим первоначальную или исходную цену, выбираем вид расчета, определяемся с нужной ставкой, нажимаем кнопку «Вычислить» – и точный результат до копеек мгновенно готов!

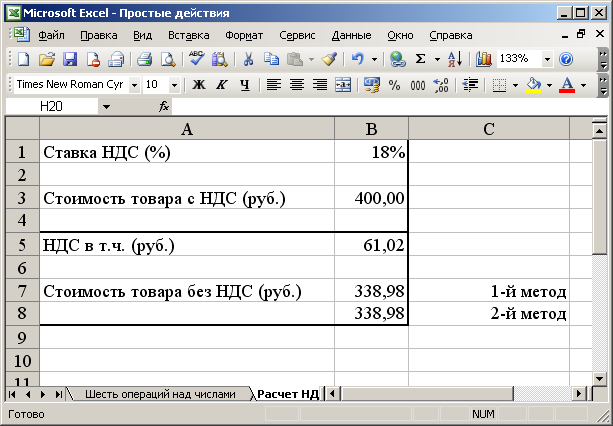

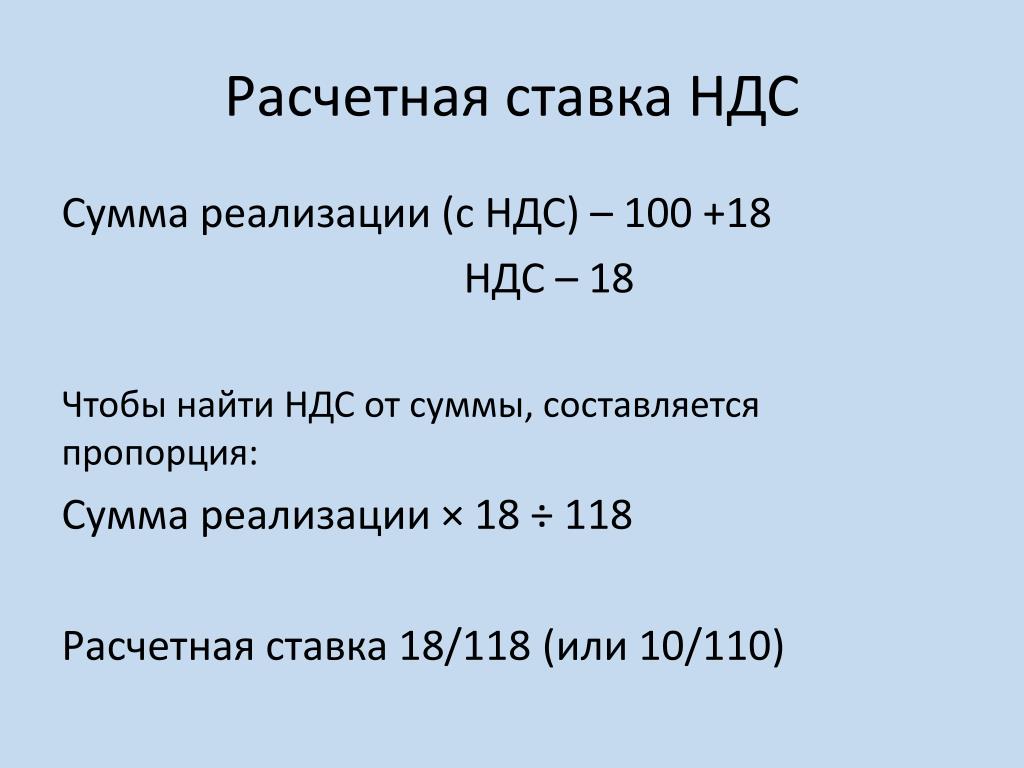

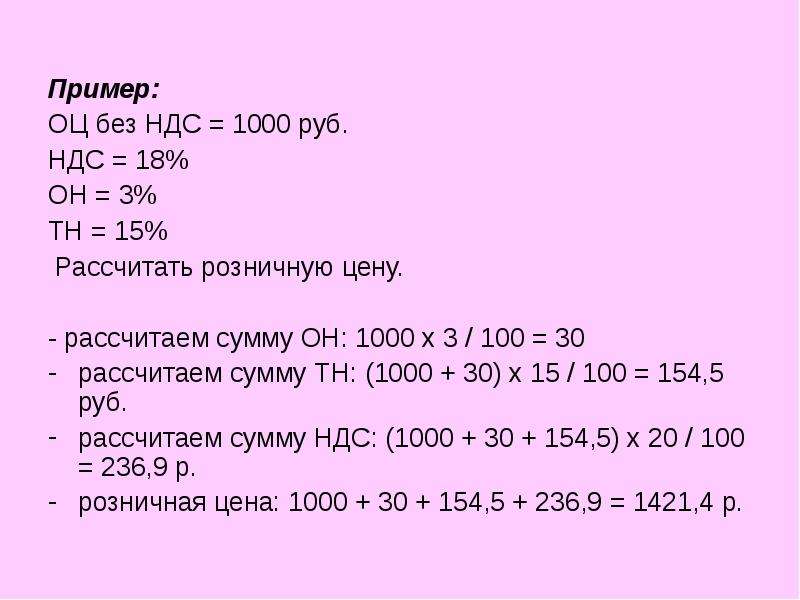

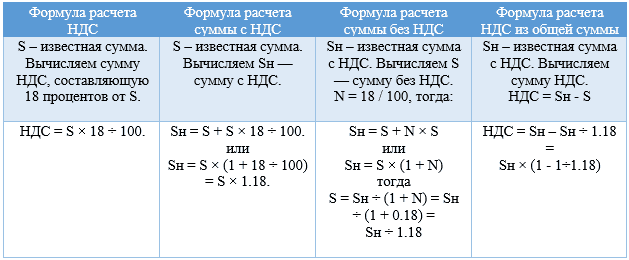

Формула самостоятельного расчета НДС

Для определения налога на добавленную стоимость из суммы самостоятельно можно применить формулу: цену

с

уже добавленным НДС умножаем на число 20 и делим на 120. Далее подсчитаем НДС по ставке 20% на

конкретном примере, выделяя НДС из 1000: 1000х20:120=118.53. Получили НДС 166.66, сумма за минусом

НДС

составит: 1000-166.6 = 833,33. Начислить налог также не составит труда: потребуется «чистую» цену

товара

умножить на специальный коэффициент 0,2 и к полученному результату прибавим первоначальную цену.

Теперь

начислим НДС на 1000: 1000х0.2+1000=1200. НДС равен 200, сумма с НДС составила 1200.

Далее подсчитаем НДС по ставке 20% на

конкретном примере, выделяя НДС из 1000: 1000х20:120=118.53. Получили НДС 166.66, сумма за минусом

НДС

составит: 1000-166.6 = 833,33. Начислить налог также не составит труда: потребуется «чистую» цену

товара

умножить на специальный коэффициент 0,2 и к полученному результату прибавим первоначальную цену.

Теперь

начислим НДС на 1000: 1000х0.2+1000=1200. НДС равен 200, сумма с НДС составила 1200.

Немного полезной информации про НДС

Множество налогоплательщиков хотели бы владеть подробной информацией о НДС(налог на добавленную

стоимость). Первые оплаты по данному налогу датируются 1992 годом и вот уже на протяжении больше 25

лет

он является главным наполнителем государственного бюджета.

Для удобства пользователей мы разработали онлайн — сервис, который значительно упрощает расчёт

налога и

делает процедуру быстрее.

Онлайн — расчёт — высокоточная функция. Калькулятор взаимодействует с разными ставками и одинаково точно подсчитывает итоговую стоимость. Такой расчёт не требует использования специальных формул и долгих ручных вычислений: достаточно будет просто заполнить поля соответствующими показателями и произвести подсчёт.

Калькулятор НДС незаменим для людей, работающих с налоговой документацией и ценящих простоту, высокую скорость и точность.

Рассчитать промежуточный итог и НДС от общей суммы

Цена, включающая VAT, имеет две составляющие. Фактическая цена и сумма VAT.

Фактическая цена и сумма VAT.

Для скорости 21% деление на 1.21 является правильным, что вам нужно проверить, так это как округлить/усечь (некоторые люди любят называть последнее «округлением до нуля», по-видимому). Проконсультируйтесь с бухгалтером, ответственным за проект, о том, как следует относиться к рассчитанной сумме VAT.

Как только вы его расколете, больше не делайте никаких умножений/делений или округлений. Простое сложение/вычитание с фактической официальной расчетной суммой VAT даст вам все, что вам нужно. Умножение/деление с округлением или без него приведет вас к потере, потере Пенни/центов здесь и там, а иногда и к «correct» (но только по совпадению).

При получении сумм счетов-фактур, которые включают в себя VAT, рассчитанные счетоводом, внешним по отношению к вашей системе, существует два общих подхода, один из которых, как я теперь понимаю, вы используете.

Хотя VAT-это стандартный расчет, существует несколько способов, которыми любая данная компания может выполнить этот расчет.

Что вам нужно сделать с VAT на счете-фактуре, так это обработать его как факт, но вам нужно убедиться, что он правильный или, по крайней мере, разумный (подход, который вы используете).

Чтобы убедиться в правильности выставленного счета VAT, вам необходимо знать, как поставщик рассчитывает свой VAT. Существует ограниченное число допустимых способов, так что это не так сложно, как кажется. На вашем «supplier table» у вас есть флаг/индикатор, который говорит, как они округляются. Как только вы это узнаете, вы сможете полностью убедиться в правильности выставленного вам счета VAT.

Другой путь-это терпимость. Лично мне это не нравится, но так было сделано для счетов, полученных на последнем месте моей работы. Сотая часть денежной единицы — это допуск, который был применен.

Если вы рассчитаете VAT и округлите до ближайшей 100-й денежной единицы, вы сможете проверить VAT, взимаемую с вас. В этот момент, опять же, не делайте больше multiplication/division/rounding, но используйте сложение/вычитание по мере необходимости.

Я понятия не имею, как округление десятичных знаков работает в PHP.

24 / 1.21 = 19.8347 до четырех знаков после запятой. = 19.834 до трех знаков после запятой (усечение промежуточного результата)

Если вы округлите первый до двух знаков после запятой вручную, вы получите 19.84. Если вы сделаете второй круг, то получите 19.83.

Хотя и разные,но все же в пределах допустимого. Однако, если вы multiply/divide/round дважды, вы можете быть 0.02 вне (если ваш код случайно не совпадает с кодом поставщика).

Онлайн-калькулятор НДС

Добро пожаловать на наш сайт. Мы создали этот сайт в связи с недавними изменениями ставок НДС. Мы не смогли найти аналогичный сайт, который позволял бы пользователям изменять сумму НДС, поэтому создали его, чтобы бизнес-пользователи и частные лица имели доступ к калькулятору, где можно было бы изменить ставку НДС, а НДС можно было бы добавить к чистой сумме или вычесть из валовая сумма легким способом.

Мы создали этот сайт в связи с недавними изменениями ставок НДС. Мы не смогли найти аналогичный сайт, который позволял бы пользователям изменять сумму НДС, поэтому создали его, чтобы бизнес-пользователи и частные лица имели доступ к калькулятору, где можно было бы изменить ставку НДС, а НДС можно было бы добавить к чистой сумме или вычесть из валовая сумма легким способом.

Ставка НДС для Великобритании в настоящее время составляет 20 процентов, она была изменена с 17,5 процента 4 января 2011 года. Стандартная ставка НДС была временно снижена до 15 процентов 1 декабря 2008 года. 17,5% 20 января 2010 г.

Для получения информации о ставках НДС нажмите здесь

Еще впереди!

В ближайшие недели и месяцы мы запустим ряд руководств и статей по ряду вопросов, связанных с НДС.Если вам нужна какая-либо информация относительно НДС или любых вопросов, связанных с добавленной стоимостью или любым другим налогом, сообщите нам об этом.

О налоге на добавленную стоимость

НДС — или налог на добавленную стоимость — взимается с предприятий в точках продажи товаров и услуг, продаваемых в Великобритании и на острове Мэн. В основном это налог на хозяйственные операции. Налог на добавленную стоимостьбыл введен в 1973 году в качестве замены налога на покупку и выборочного налога на занятость в качестве условия вступления Великобритании в Европейское экономическое сообщество.

Снижение стандартной ставки НДС с 17,5% до 15% было вызвано недавними финансовыми потрясениями в мировой финансовой системе в 2008 году и увеличилось до 20% в январе 2011 года.

Канцлер заявил, что временное сокращение продлится 13 месяцев, а затем вернется к 17,5% в январе 2010 года. Канцлер заявил в своем предварительном отчете по бюджету на 2008 год, что «это временное сокращение эквивалентно возврату правительством примерно 12 и 1 евро. полмиллиарда фунтов стерлингов потребителям для стимулирования экономики. «

«

НДС (+ обратный) Калькулятор НДС [2019]

Рассчитать НДС

Компании, зарегистрированные в качестве плательщика НДС, должны платить HMRC определенный процент дохода, который они получают от «налогооблагаемых поставок». Это включает в себя продажу активов, продажу бизнеса и комиссию.

Умножьте сумму нетто на 1 + процент НДС (т.е. умножьте на 1,15, если НДС составляет 15%), и вы получите сумму брутто.

Вам нужно будет заплатить определенную сумму НДС в HMRC, даже если вы не взимали НДС со своего клиента.Вот почему так важно знать, а) какие товары или услуги взимать НДС, и б) сколько НДС необходимо взимать.

Рассчитать НДС в обратном порядке

Добавить НДС довольно просто. Но что, если к вашей цене уже добавлен НДС, и вам нужно определить исходную стоимость? Вот здесь-то и приходит на помощь расчет НДС «в обратном порядке».

Разделите сумму брутто на 1 + процент НДС (то есть, если это 15%, вы должны разделить на 1,15)

К сожалению, вычислить НДС в обратном порядке не так просто, поэтому всегда лучше всегда проверять дважды с помощью удобных онлайн-калькуляторов.

НДС История

Трудно точно определить истинное происхождение налога на добавленную стоимость.

Официально признано, что концепция НДС была впервые представлена 10 апреля 1954 года французским инженером Морисом Лором.

Следует отметить, однако, что эта система также упоминалась сыном телекоммуникационного магната доктором Г. фон Сименсом в его работах 1920 года.

Налог на аналогичное строительство был также введен в Норвегии в 1940 году по ставке 10%.

Однако известно, что с момента создания НДС стал очень важным инструментом налогообложения и по сей день является значительным источником дохода для многих современных экономик.

С годами все большую популярность набирает НДС.

Он был введен последовательно во многих странах мира, например, в Дании (1967), Соединенном Королевстве (1973), Мексике (1980), Китае (1984), Новой Зеландии (1986), Канаде (1991), Австралии (2000) или Индия (2005).

Повышенный интерес к этой форме налогообложения, вероятно, был вызван двумя ее основными преимуществами:

1: НДС взимается с потребления, а не с производства.

2. В отличие от налога на прибыль, НДС относительно нечувствителен к экономическим кризисам.

НДС Будущее

Прямо сейчас НДС стоит на важном перекрестке. С массовой цифровизацией перед экономикой стоят как возможности, так и препятствия.

В ближайшем будущем власти смогут использовать аналитику больших данных и искусственного интеллекта в борьбе с мошенничеством и уклонением от уплаты налогов.

Использование этих нововведений также обеспечивает более эффективный процесс для налогоплательщиков.

Однако цифровые бизнес-структуры также создают проблемы для налоговых органов, которые многие страны уже сейчас изучают.

Постоянно растущая тенденция электронной коммерции, огромный рост продаж цифрового контента, способность принимать решительные меры по борьбе с мошенничеством и развитие системы управления НДС — имеют серьезные последствия для регулирования НДС и означают, что будущее окутано тайна.

Как работать с НДС по продажам и закупкам — Business Central

- 000Z» data-article-date-source=»ms.date»> 01.04.2021

- Читать 12 минут

В этой статье

Если ваша страна или регион требуют, чтобы вы рассчитывали налог на добавленную стоимость (НДС) по операциям купли-продажи, чтобы вы могли сообщать суммы в налоговый орган, вы можете настроить Business Central для автоматического расчета НДС по документам купли-продажи.Для получения дополнительной информации см. Настройка методов расчета и проводки налога на добавленную стоимость.

Однако есть некоторые задачи, связанные с НДС, которые можно выполнить вручную. Например, вам может потребоваться исправить учтенную сумму, если вы обнаружите, что поставщик использует другой метод округления.

Подсказка

Вы можете позволить Business Central проверять регистрационные номера плательщиков НДС и другую информацию о компании при создании или обновлении документов. Для получения дополнительной информации см. Проверка номеров НДС.

Расчет и отображение сумм НДС в документах купли-продажи

Вы можете рассчитывать и отображать суммы НДС в документах продажи и покупки по-разному, в зависимости от типа клиента или поставщика, с которым вы имеете дело. Вы также можете переопределить рассчитанную сумму НДС, чтобы она соответствовала сумме НДС, рассчитанной вашим поставщиком для данной транзакции.

Цена за единицу и сумма строки с / без НДС по торговым документам

Когда вы выбираете номер позиции в No.Поле в торговом документе Business Central заполняет поле Цена за единицу . Цена за единицу берется либо из карточки Предмет , либо из разрешенных цен на товар и клиента. Business Central рассчитывает Сумма строки , когда вы вводите количество для строки.

Если вы продаете розничным потребителям, вы можете захотеть, чтобы цены в торговых документах включали НДС. Для этого установите флажок Цены с НДС в документе.

С учетом или без НДС по ценам

Если в торговом документе установлен флажок Цены с НДС , поля Цена за единицу и Сумма строки включают НДС, и это также будет отражено в названиях полей. По умолчанию в эти поля не включен НДС.

Если поле не выбрано, приложение заполнит поля Цена за единицу и Сумма строки без НДС, и названия полей будут отражать это.

Можно установить настройку по умолчанию Цены с НДС для всех торговых документов для клиента в поле Цены с НДС на карточке Клиент . Вы также можете настроить цены на товары с учетом или без учета НДС. Обычно цены на товары, указанные в Карточке товаров, указаны без НДС. Приложение использует информацию из поля Цена включает НДС на карточке Позиция для определения суммы цены за единицу для торговых документов.

В следующей таблице представлен обзор того, как приложение вычисляет суммы цены за единицу для торгового документа, если вы не установили цены на странице Продажные цены :

| Поле Цена включает НДС в карточке товара | Поле «Цены с НДС» в заголовке продаж | Действие выполнено |

|---|---|---|

| Без галочки | Без галочки | Цена за единицу на карточке товара копируется в Цена за единицу без учетаПоле НДС в строках продаж. |

| Без галочки | Галочка | Приложение рассчитывает сумму НДС за единицу и добавляет к цене на карточке товара. Затем эта общая цена за единицу вводится в Цена за единицу, включая цену за единицу. Поле НДС в строках продаж. |

| Галочка | Без галочки | Приложение рассчитывает сумму НДС, включенную в Цена за единицу на карточке товара, используя% НДС, относящийся к шине НДС.Проводка Gr. (Цена) и НДС Тов. Комбинация групп проводок. Цена за единицу на карточке товара, за вычетом суммы НДС, затем вводится в Цена за единицу без учета НДС. Поле НДС в строках продаж. |

| Галочка | Галочка | Цена за единицу на карточке товара копируется в Цена за единицу, включая цену за единицу. Поле НДС в строках продаж. |

Исправление сумм НДС вручную в документах купли-продажи

Вы можете вносить исправления в разнесенные записи НДС. Это позволяет изменять общие суммы НДС с продаж или покупок без изменения базы НДС. Это может потребоваться, например, если вы получили счет от поставщика, который неправильно рассчитал НДС.

Это позволяет изменять общие суммы НДС с продаж или покупок без изменения базы НДС. Это может потребоваться, например, если вы получили счет от поставщика, который неправильно рассчитал НДС.

Хотя вы, возможно, настроили одну или несколько комбинаций для обработки НДС на импорт, вы должны настроить как минимум одну группу разноски товаров НДС. Например, вы можете назвать его CORRECT в целях исправления, если только вы не можете использовать тот же счет главной книги в поле Счет НДС для закупок в строке настройки разноски НДС.Для получения дополнительной информации см. Настройка методов расчета и проводки налога на добавленную стоимость.

Если скидка по оплате была рассчитана на основе суммы счета-фактуры, включающей НДС, вы возвращаете часть скидки по оплате в сумме НДС при предоставлении скидки по оплате. Обратите внимание, что вы должны активировать диск Adjust for Payments Disc. как в настройке главной книги в целом, так и в настройке разноски НДС для конкретных комбинаций бизнес-группы разноски НДС и группы разноски продукта НДС.

Для настройки системы для ручного ввода НДС в торговые документы

Ниже описано, как включить изменение НДС в торговых документах вручную. Действия аналогичны шагам на странице Настройка закупок и кредиторской задолженности .

- На странице Настройка главной книги укажите Макс. Разница в размере НДС в размере между суммой, рассчитанной приложением, и суммой, указанной вручную.

- На странице Настройка продаж и дебиторской задолженности установите флажок в поле Разрешить разницу в НДС .

Для корректировки НДС по торговому документу

- Откройте соответствующий заказ клиента.

- Выберите действие Статистика .

- На экспресс-вкладке Фактурирование выберите значение в поле Число налоговых строк .

- Измените поле Сумма НДС .

Примечание

Общая сумма НДС для счета-фактуры, сгруппированная по идентификатору НДС, отображается в строках. Вы можете вручную настроить сумму в поле Сумма НДС в строках для каждого идентификатора НДС.При изменении поля Сумма НДС приложение проверяет, не изменили ли вы НДС больше, чем сумма, указанная в качестве максимально допустимой разницы. Если сумма выходит за пределы диапазона Макс. Разрешенная разница НДС , отобразится предупреждение с указанием максимально допустимой разницы. Вы не сможете продолжить, пока сумма не будет доведена до приемлемых параметров. Щелкните OK и введите еще Сумма НДС , которая находится в допустимом диапазоне.Если разница НДС равна или меньше максимально допустимой, НДС будет пропорционально разделен между строками документа, имеющими одинаковый идентификатор НДС.

Вы можете вручную настроить сумму в поле Сумма НДС в строках для каждого идентификатора НДС.При изменении поля Сумма НДС приложение проверяет, не изменили ли вы НДС больше, чем сумма, указанная в качестве максимально допустимой разницы. Если сумма выходит за пределы диапазона Макс. Разрешенная разница НДС , отобразится предупреждение с указанием максимально допустимой разницы. Вы не сможете продолжить, пока сумма не будет доведена до приемлемых параметров. Щелкните OK и введите еще Сумма НДС , которая находится в допустимом диапазоне.Если разница НДС равна или меньше максимально допустимой, НДС будет пропорционально разделен между строками документа, имеющими одинаковый идентификатор НДС.

Расчет НДС вручную с использованием журналов

Вы также можете корректировать суммы НДС в журналах продаж и закупок в целом. Например, вам может потребоваться сделать это, когда вы вводите счет-фактуру поставщика в свой журнал и существует разница между суммой НДС, рассчитанной Business Central, и суммой НДС в счете-фактуре поставщика.

Для настройки системы для ручного ввода НДС в общих журналах

Перед вводом НДС в общий журнал вручную необходимо выполнить следующие действия.

- На странице Настройка главной книги укажите Макс. Разница в размере НДС в размере между суммой, рассчитанной приложением, и суммой, указанной вручную.

- На странице Общие шаблоны журнала установите флажок Разрешить разницу НДС для соответствующего журнала.

Для настройки системы для ручного ввода НДС в журналы продаж и закупок

Прежде чем вручную вводить НДС в журнал продаж или покупок, необходимо выполнить следующие действия.

На странице Настройка закупок и кредиторской задолженности установите флажок Разрешить разницу НДС .

Повторите шаг 1 для страницы Настройка сбыта и дебиторской задолженности .

После завершения описанной выше настройки можно настроить поле Сумма НДС в строке общего журнала или Баланс.

Поле «Сумма НДС» в строке журнала продаж или покупок. Business Central проверит, не превышает ли разница указанного максимума.

Поле «Сумма НДС» в строке журнала продаж или покупок. Business Central проверит, не превышает ли разница указанного максимума.Примечание

Если разница больше, отобразится предупреждение с указанием максимально допустимой разницы. Чтобы продолжить, необходимо скорректировать сумму. Выберите OK , а затем введите сумму в допустимом диапазоне. Если разница НДС равна или меньше максимально допустимой, Business Central покажет разницу в поле Разница НДС .

Проводка НДС на импорт со счетами-фактурами

Вместо использования журналов для разноски импортного счета-фактуры НДС можно использовать счет-фактуру покупки.

Чтобы настроить закупку для разноски импортных счетов-фактур с НДС

- Настройте карточку поставщика для органа импорта, который отправляет вам счет-фактуру НДС на импорт. Автобус Gen. Группа проводок и НДС Автобус. Группа проводок должна быть настроена так же, как счет главной книги для импортного НДС.

- Создайте группу разноски продуктов Gen. для НДС на импорт и настройте НДС на импорт По умолчанию. Группа разноски продуктов по НДС для соответствующей группы разноски продуктов .

- Щелкните значок, введите План счетов , а затем выберите связанную ссылку.

- Выберите счет главной книги импорта НДС, а затем выберите действие Изменить .

- На экспресс-вкладке Posting выберите Gen. Prod.Настройка группы проводок для импортного НДС. Business Central автоматически заполняет НДС. Поле группы проводок .

- Выберите значок, введите Общие настройки проводки , а затем выберите связанную ссылку.

- Создайте комбинацию шины Gen. Группа разноски для органа НДС и Gen. Prod. Группа проводок для импортного НДС. Для этой новой комбинации в поле Счет закупок выберите счет главной книги НДС импорта.

Чтобы создать новый счет для поставщика полномочий на импорт после завершения настройки

- Выберите значок, введите Счета-фактуры закупок , а затем выберите связанную ссылку.

- Создайте новый счет покупки.

- В поле Покупка у поставщика № выберите поставщика полномочий на импорт, а затем нажмите кнопку OK .

- В строке покупки в поле Тип выберите Основной счет , а в поле No.В поле выберите счет главной книги импортного НДС.

- В поле Количество введите 1 .

- В Прямая себестоимость единицы искл. В поле НДС укажите сумму НДС.

- Разнесите счет-фактуру.

Обработка сертификатов поставки

Когда вы продаете товары покупателю в другой стране / регионе ЕС, вы должны отправить ему сертификат поставки, который покупатель должен подписать и вернуть вам. Следующие процедуры предназначены для обработки сертификатов поставки для торговых отправок, но те же шаги применяются для служебных отправок товаров и возврата отправлений поставщикам.

Следующие процедуры предназначены для обработки сертификатов поставки для торговых отправок, но те же шаги применяются для служебных отправок товаров и возврата отправлений поставщикам.

Посмотреть акт поставки детали

Выберите значок, введите Проведенные отгрузки продаж , а затем выберите связанную ссылку.

Выберите соответствующую товарную поставку клиенту в другой стране / регионе ЕС.

Выберите Подробная информация о сертификате поставки .

По умолчанию, если для настройки группы учета НДС для клиента установлен флажок Требуется сертификат поставки , в поле Статус устанавливается значение Требуется .Вы можете обновить поле, чтобы указать, вернул ли клиент сертификат.

Примечание

Если в настройке группы учета НДС не установлен флажок Требуется сертификат поставки , то создается запись, и в поле Статус устанавливается значение Неприменимо .

Вы можете обновить поле, чтобы оно отображало правильную информацию о статусе. Вы можете вручную изменить статус с Неприменимо на Требуется и с Требуется на Неприменимо по мере необходимости.

Вы можете обновить поле, чтобы оно отображало правильную информацию о статусе. Вы можете вручную изменить статус с Неприменимо на Требуется и с Требуется на Неприменимо по мере необходимости.При обновлении поля Status до Required , Received или Not Received создается сертификат.

Подсказка

Вы можете использовать страницу Сертификаты поставки , чтобы просмотреть статус всех учтенных поставок, для которых был создан сертификат поставки.

Выберите Распечатать сертификат поставки .

Примечание

Вы можете просмотреть или распечатать документ.Когда вы выбираете Печать сертификата поставки и распечатываете документ, автоматически устанавливается флажок Напечатано . Кроме того, если это еще не указано, статус сертификата обновляется до Требуется .

При необходимости вы прилагаете распечатанный сертификат к отправке.

При необходимости вы прилагаете распечатанный сертификат к отправке.

Распечатать акт поставки

Выберите значок, введите Проведенные отгрузки продаж , а затем выберите связанную ссылку.

Выберите соответствующую товарную поставку клиенту в другой стране / регионе ЕС.

Выберите действие Распечатать сертификат поставки .

Примечание

В качестве альтернативы вы можете распечатать сертификат со страницы Сертификат поставки .

Чтобы включить в сертификат информацию из строк документа отгрузки, установите флажок Печатать сведения о строке .

Установите флажок «Создать сертификаты поставки, если они еще не созданы» , чтобы Business Central создавал сертификаты для учтенных отгрузок, которые не имеют сертификата на момент выполнения.Если вы установите этот флажок, новые сертификаты будут созданы для всех отправлений, у которых нет сертификатов в выбранном диапазоне.

По умолчанию настройки фильтра относятся к выбранному документу отгрузки. Введите информацию о фильтре, чтобы выбрать конкретный сертификат поставки, который вы хотите распечатать.

На странице Сертификат поставки выберите действие Печать , чтобы распечатать отчет, или выберите действие Предварительный просмотр , чтобы просмотреть его на экране.

Примечание

Поле Сертификат статуса поставки и поле Напечатано обновляются для отгрузки на странице Сертификаты поставки .

Отправьте распечатанный сертификат поставки заказчику на подпись.

Обновить статус акта поставки на партию

Выберите значок, введите Проведенные отгрузки продаж , а затем выберите связанную ссылку.

Выберите соответствующую товарную поставку клиенту в другой стране / регионе ЕС.

В поле Статус выберите соответствующую опцию.

Если клиент вернул подписанный сертификат поставки, выберите Получено . Поле Дата получения обновляется. По умолчанию дата поступления установлена на текущую рабочую дату.

Вы можете изменить дату, чтобы отразить дату, когда вы получили подписанный клиентом сертификат поставки.Вы также можете добавить ссылку на подписанный сертификат, используя стандартную привязку Business Central.

Если клиент не возвращает подписанный сертификат поставки, выберите Не получено . Затем вы должны отправить клиенту новый счет-фактуру, включающий НДС, поскольку исходный счет-фактура не будет принят налоговым органом.

Чтобы просмотреть группу сертификатов, вы начинаете со страницы Сертификаты поставки , а затем обновляете информацию о статусе еще не выполненных сертификатов по мере их получения от клиентов. Это может быть полезно, если вы хотите найти все сертификаты с определенным статусом, например, Требуется , для которых вы хотите обновить их статус до Not Received .

Это может быть полезно, если вы хотите найти все сертификаты с определенным статусом, например, Требуется , для которых вы хотите обновить их статус до Not Received .

Обновить статус группы сертификатов поставки

Выберите значок, введите Сертификаты поставки и выберите соответствующую ссылку.

Отфильтруйте поле Status до значения, которое вы хотите, чтобы создать список сертификатов, которыми вы хотите управлять.

Чтобы обновить информацию о статусе, выберите Редактировать список .

В поле Статус выберите соответствующую опцию.

Если клиент вернул подписанный сертификат поставки, выберите Получено . Поле Дата получения обновляется. По умолчанию дата поступления установлена на текущую рабочую дату.

Вы можете изменить дату, чтобы отразить дату получения вами подписанного сертификата поставки.Вы также можете добавить ссылку на подписанный сертификат, используя стандартную ссылку на документы Business Central.

Примечание

Невозможно создать новый сертификат поставки на странице Сертификат поставки , когда вы переходите к нему с помощью этой процедуры. Чтобы создать сертификат для отгрузки, которая не была настроена требовать его, откройте учтенную продажную отгрузку и используйте любую из двух процедур, описанных выше:

- Для создания сертификата поставки сертификата вручную

- Распечатать акт поставки.

См. Также

Настройка расчетов и методов проводки для налога на добавленную стоимость

Сообщить о НДС в налоговый орган

Подтвердить регистрационный номер НДС

Как рассчитать НДС, Как рассчитать НДС

Важно: с 1 апреля 2018 года НДС составляет 15%.

За последние несколько лет мы написали ряд статей, содержащих информацию о налоге на добавленную стоимость (НДС), но популярный вопрос остался без ответа: как рассчитать НДС?

В этой статье мы ответим на этот вопрос на двух уровнях. Первый — это базовое объяснение того, как именно добавлять НДС к цене, а также вычитать НДС из цены.

Для тех, кто рассматривает НДС для своего бизнеса, мы также коснемся более подробного объяснения расчета НДС, включающего входы НДС, выходы НДС и контроль НДС, а также кратко рассмотрим некоторые концепции НДС, которые могут повлиять на то, как начисляется НДС.

По какой формуле я рассчитываю НДС?

Есть две формулы, которые можно использовать для расчета НДС:

Как добавить НДС к цене

Чтобы рассчитать сумму НДС, добавляемую к цене, нам сначала нужно вычислить множитель .В настоящее время НДС составляет 14%, следовательно:

14 разделить на 100% = 0,14

0,14 + 1 = 1,14

Множитель 1,14

Теперь мы можем использовать этот множитель для расчета НДС , который должен быть добавлен к цене.

Если у вас есть продукт, который вы продаете за 100 рандов, вы можете рассчитать НДС, умножив цену продукта на 1,14:

.R100 x 1,14 = R14

Таким образом, НДС, который вы будете взимать с вашего продукта в размере 100 рандов, будет составлять 14 рандов, что дает вам цену с учетом НДС в размере 114 рандов.

Как вычесть НДС из цены

Чтобы рассчитать сумму до НДС из цены с учетом НДС, нам нужно использовать делитель . Этот делитель рассчитывается с использованием действующей ставки НДС 14%.

14 разделить на 100% = 0,14

0,14 + 1 = 1,14

Делитель 1,14

Если наша цена с НДС составляет 114 рандов, мы берем эту сумму и делим ее на 1,14, чтобы получить нашу цену без НДС в размере 100 рандов.

Как рассчитывается НДС?

Кратко это описывает веб-сайт SARS:

Вычтите предварительный налог из обязательства по исходящему налогу, что приведет к уплате НДС или возмещению НДС.

Чтобы объяснить это более подробно, ваш исходящий налог можно рассматривать как НДС, взимаемый вами от имени SARS. Это НДС, который вы добавили к продаваемому продукту или услуге, и вы временно удерживаете эти деньги до наступления срока уплаты НДС.

Предварительный налог , с другой стороны, представляет собой НДС, который вы уже заплатили, и сумму, которую SARS должен вам. Например, любые коммерческие расходы, на которые у вас есть действующий налоговый счет.

Контроль НДС представляет собой сводку входящего и выходного НДС и указывает, должен ли ваш бизнес платить НДС или он должен платить НДС от SARS.

Прочие условия НДС, которые могут повлиять на расчет НДС, включают:

Предметы с нулевым рейтингом

Как следует из названия, это услуги или товары, облагаемые налогом по ставке 0%.Примеры: кукуруза, фрукты, черный хлеб и т. Д.

Стандартные позиции

Это товары или услуги, облагаемые налогом по ставке 14%.

Вещи, освобожденные от НДС

Это услуги, освобожденные от НДС по стандартной или нулевой ставке, например, услуги по уходу за детьми.

Для получения дополнительной информации о НДС в целом прочтите нашу статью о НДС здесь, в которой рассматриваются поставщики НДС, ввод и вывод НДС, понимание НДС как налога и многое другое.

Если вы хотите узнать, кому необходимо регистрироваться для уплаты НДС, прочтите нашу статью «НДС».

Если вам нужна помощь с НДС вашего бизнеса, свяжитесь с Dirmeik Consulting по телефону 021 421 4444 . Мы предлагаем услуги, которые не только помогут вам с расчетом НДС, но и могут повысить ценность во всех сферах вашего бизнеса. Обратитесь к нам сегодня!

Калькулятор НДС Ирландия | Налог на добавленную стоимость

Рассчитайте НДС для своей продукции и бизнеса.Узнайте, что такое НДС? Как рассчитать НДС? Обсуждение и мнения по этому налогу. Справка: добавить НДС к цене продукта — используется для расчета цены продукта после уплаты налогов. Справка: вычесть НДС из цены продукта — используется для расчета цены продукта до налогообложения.Что такое НДС?

НДС — налог на добавленную стоимость. Это косвенная форма налогообложения государством при покупке и продаже товаров или услуг.

% НДС может отличаться в зависимости от страны, и их ставки могут отличаться, например, стандартные или сниженные, или основанные на категориях продуктов и услуг.

Согласно Википедии — НДС по существу компенсирует общие услуги и инфраструктуру, предоставленные в определенной местности государством и финансируемые его налогоплательщиками, которые были использованы при разработке этого продукта или услуги.

Как рассчитать НДС?

Расчет НДС может быть простым, если вы знаете% НДС по формуле ниже —

НДС = (цена продукта * НДС%) / 100

Пример 1: Скажем, НДС составляет 23%, а в качестве потребительской цены, уплачиваемой при покупке продукта, € 70

НДС = (70 * 23) / 100

= 1610/100

= 16.10

Цена товара без НДС = 70 — 16,10 = 53,90 €

Пример 2: Предположим, Джон является владельцем магазина и хочет продать свой продукт за 100 евро, но это именно та сумма, которую он хочет получить, в этом случае Джону нужно будет добавить НДС к цене продукта перед продажей потребителю. .

НДС = (цена продукта * НДС%) / 100

НДС = (100 * 23) / 100

НДС = 23 евро

Товар продан по = 100 + 23

= 123

Таким образом, потребитель в итоге доплатил 23 евро

Описание видео

Обсуждение и заключение по НДС с примером

Реальность — Кто в итоге платит НДС?

Конечный пользователь / широкая публика или красивыми словами налогоплательщик.

Это означает, что вы можете платить подоходный налог с денег, которые вы зарабатываете, но когда вы выходите на рынок в качестве потребителя, вы можете дополнительно платить НДС в зависимости от вашей страны.

Допустим, ваш кровно заработанный доход составляет 3000 евро в месяц и облагается налогом в среднем 35%.

Это означает, что сумма налога составляет 1050,00 евро, а заработная плата после уплаты налогов составляет 1950 евро.

С 1950 евро вы идете на рынок, для этого примера вы тратите все на продукты, парфюмерию, аренду, оплату автомобиля и другие вещи.

А теперь в игру вступает НДС.

Например: в Ирландии НДС составляет 23%.

Таким образом, налог, уплаченный по вышеуказанной транзакции, будет составлять 23% от 1950 евро = 448,50

Фактическая стоимость услуг этих продуктов составляла всего —

1950 — 448,50 = 1501,50

Итак, на бумаге ваш доход составляет 3000 евро, но после всех налогов у вас только половина покупательной способности.

Другими словами, на каждый реально заработанный 1 евро вы только что заработали 0,50 цента.

Вау, это меня огорчает, правительства настаивают на том, что налоги необходимы, и, честно говоря, они таковы, но множественные налоги (прямые и косвенные) слишком велики для среднего домохозяйства и ложатся огромным финансовым бременем на людей, к которым они не относятся. их тяжелая работа.

Калькулятор НДС— Добавить или вычесть НДС

Добро пожаловать в мой онлайн-калькулятор НДС, простой в использовании калькулятор без излишеств, позволяющий рассчитать НДС на любую сумму, будь то добавление или обратное / вычитание / обратные вычисления. Я также добавил возможность выбора ставки НДС, поскольку правительство Великобритании за последнее десятилетие изменило ее между 15%, 17,5% и 20%. Для получения дополнительной информации о НДС в Великобритании и его истории см. Ниже

.Что такое НДС? НДС обозначает V alue A dded T ax и взимается при покупке большинства товаров и услуг в Соединенном Королевстве.Текущая ставка НДС в 2021 году для Великобритании в настоящее время составляет 20% с 4 января 2011 года. С 1991 года было внесено всего 3 изменения в ставку НДС. Источник на веб-сайте правительства Великобритании Глобальная рецессия привела к временному снижению до 15%. 1 декабря 2008 г., который длился до 1 января 2010 г., ставка НДС была возвращена к привычным 17,5%, однако 4 января 2011 г. ставка была повышена до 20% в соответствии с чрезвычайным бюджетом коалиционного правительства и с тех пор остается на этом уровне. .

Как добавить НДС Чтобы рассчитать текущую (20%) ставку НДС для любого числа, которое не включает НДС, просто умножьте ее на 1,2, и результат будет с учетом НДС Формула: X * 1,2 = с НДС

Как вычесть / сторнировать НДС Чтобы вычесть / изменить текущую (20%) ставку НДС из любого числа, которое включает НДС, разделите его на 1,2. Полученное число теперь будет без НДС Формула: X / 1.2 = Без НДС. Это также известно как обратный расчет НДС.

Как найти НДС Чтобы вычислить, сколько НДС было уплачено из любого числа, которое уже включает НДС, умножьте его на 0.2, в результирующем числе теперь будет отображаться только формула НДС: X * 0,2 = Сумма НДС

.Краткая история ставок НДС 1977-1979: 8% плюс более высокая ставка: 12,5% 1979–1991: 15% 1991-2008: 17,5% 2008-2010 гг .: 15% 2010-2011: 17,5% 2011-2021: 20%

* New * добавлен IPT (страховой налог) в калькулятор Добавлен параметр 12% / 20%, позволяющий рассчитывать стандартную и более высокую ставку налога на страховые взносы (IPT).Что такое ИПТ?

Случайные факты об НДС 1. не удалось освободить от уплаты НДС: Лукозаде, которому не удалось быть классифицированным как «функциональная еда», Innocent, пытающийся представить свои смузи как «жидкий фруктовый салат», и Pringles, которые настаивали на том, что их чипсы на самом деле не были приготовлены. картофеля … 2. НДС — третий по величине источник доходов государства после подоходного налога и национального страхования. 3. Интерпретация налогового законодательства на продукты питания привела к ряду очень громких судебных дел, в том числе по знаменитому делу «Пастигейт», а также к тому, что бренд Jaffa Cakes обратился в суд, чтобы доказать, что они должны быть классифицированы как «шоколад в шоколаде». торт »(0% НДС) в отличие от« шоколада в шоколаде »(НДС 20%) 4. Частные потребители продуктов и услуг не могут требовать возврата НДС на сделанные покупки, однако предприятия могут вернуть НДС на продукты и услуги, которые они покупают, для производства дополнительных товаров или услуг, которые затем будут продаваться, при условии, что они зарегистрированы в качестве плательщика НДС. 5. Француз Морис Лоре был первым, кто ввел НДС 10 апреля 1954 года, однако идея была не его, немец доктор Вильгельм фон Сименс придумал эту концепцию в 1918 году. добавленная стоимость на каждом этапе производства. 6. Для жителей Венгрии самая высокая в мире ставка НДС — 27%. Хорватия, Дания, Норвегия и Швеция внимательно следят за введением 25% налога с продаж. Наши двоюродные братья из США имеют гораздо более низкие налоги с продаж, от 0 до 11,75%. 7. НДС (налог на добавленную стоимость) был впервые введен во Франции в 1954 году и впервые появился в Великобритании 1 апреля 1973 года. 8. Пожертвования на благотворительность, тестирование MOT и взносы в национальное страхование выходят за рамки НДС.

Расчет НДС с учетом НДС

В бизнесе обычно выставляют и получают счета-фактуры на товары или услуги, цена которых включает налог.С учетом налога означает, что указанная цена включает стоимость налога. В соответствии с НДС в ОАЭ в определенных сценариях обязательно, чтобы отображаемая цена товаров или услуг включала НДС. В таких случаях, если налогоплательщик не указывает цены на товары или услуги с учетом налога, это приведет к административному штрафу в размере 15 000 дирхамов ОАЭ. При этом при выставлении налоговой накладной на поставку таких товаров или услуг сумма НДС должна указываться отдельно. В таких случаях давайте разберемся, как рассчитать сумму НДС, если указанная цена включает НДС.

Когда цена должна включать НДС?

Каждое налогооблагаемое лицо в ОАЭ должно указывать цену налогооблагаемых товаров или услуг с учетом НДС, за исключением следующих случаев:

Поставка на экспортЭкспорт товаров или услуг — это когда товары или услуги поставляются получателю, который находится за пределами ОАЭ. Существуют различные сценарии экспорта, и в каждом сценарии НДС взимается по-разному. Чтобы узнать больше о сценариях экспорта, вы можете обратиться к нашей статье Экспорт и импорт с НДС.В сценариях экспорта, когда облагается НДС, цена товаров или услуг не должна включать сумму НДС.

Заказчик — регистрантКогда поставка товаров или услуг осуществляется другому лицу, зарегистрированному в ОАЭ, цена поставленных товаров или услуг не должна включать налог. Сумму НДС нужно отображать отдельно.

Импорт товаров или услугПри импорте товаров или услуг лицо, зарегистрированное в ОАЭ, должно уплатить НДС в качестве обратного налога на импорт.В таких случаях в счете-фактуре, выставленном получателем, должна быть указана цена без учета НДС, уплаченного при импорте.

Формула для расчета НДС с учетом НДС

Если указанная цена включает НДС, сумму НДС можно рассчитать по следующей формуле:

Сумма налога = Стоимость с учетом налога X ставка налога ÷ (100 + ставка налога)

Давайте обсудим пример, чтобы понять это:

Jehan & Co.в Дубае поставляет телевизор для компании Noor Electronics в Абу-Даби. Стоимость телевизора с учетом НДС составляет 50 000 дирхамов ОАЭ. Jehan & Co. хочет определить размер налога.

Здесь ставка НДС на телевидении составляет 5%.

Придем к величине НДС в данном случае:

Стоимость с учетом налогов = 50 000 дирхамов ОАЭ

Ставка налога = 5

Следовательно, сумма НДС = 50000 * 5/105 = 2381

дирхамов ОАЭ.

Поле «Сумма НДС» в строке журнала продаж или покупок. Business Central проверит, не превышает ли разница указанного максимума.

Поле «Сумма НДС» в строке журнала продаж или покупок. Business Central проверит, не превышает ли разница указанного максимума.

Вы можете обновить поле, чтобы оно отображало правильную информацию о статусе. Вы можете вручную изменить статус с Неприменимо на Требуется и с Требуется на Неприменимо по мере необходимости.

Вы можете обновить поле, чтобы оно отображало правильную информацию о статусе. Вы можете вручную изменить статус с Неприменимо на Требуется и с Требуется на Неприменимо по мере необходимости. При необходимости вы прилагаете распечатанный сертификат к отправке.

При необходимости вы прилагаете распечатанный сертификат к отправке.