Кредитная линия

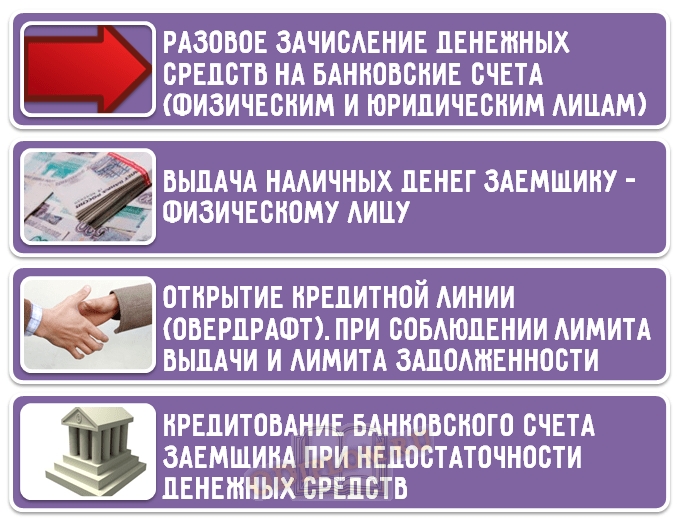

Кредитная линия – это вид банковского кредитования, при котором банк обязуется выдавать заемщику средства в объеме и в сроки, определенные договором. В отличие от единовременного кредита, кредитная линия позволяет получать деньги по мере необходимости, частями.

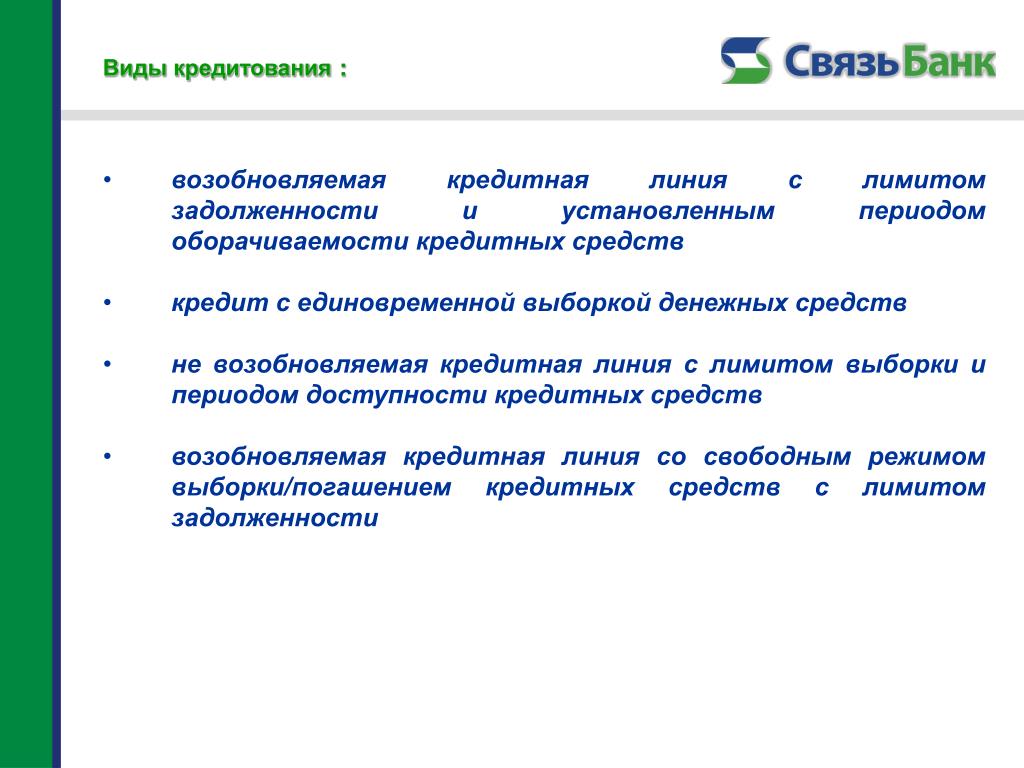

Сегодня в банковской практике существует несколько видов кредитных линий. Различаются они по условиям предоставления займов или наличию определенных лимитов (лимит задолженности или лимит выдачи).

- Простая кредитная линия, она же невозобновляемая. При таком кредитовании клиент может воспользоваться деньгами банка один раз, получив всю сумму. При этом, имея открытую кредитную линию, он не будет выплачивать какие-либо проценты, пока не воспользуется деньгами.

- Возобновляемая (револьверная) кредитная линия – это хорошее решение для компаний, которым периодически требуются дополнительные средства. В рамках такой кредитной линии можно неоднократно брать определенные займы, возвращать их целиком или частично, и вновь пользоваться кредитными средствами.

- Кредитная линия с лимитом задолженности – это кредитование, при котором устанавливается максимальная сумма долга заемщика банку. После возвращения части или целого займа банку, клиент вновь может брать эти деньги взаймы.

- Кредитная линия с лимитом выдачи – это ограничение разовой суммы выдачи заемных средств. И при каждой выдаче новой суммы общая сумма кредита уменьшается, и не увеличивается при погашении задолженности.

- Онкольная кредитная линия – это кредитование, при котором при возврате задолженности лимит кредитования восстанавливается на ту же сумму.

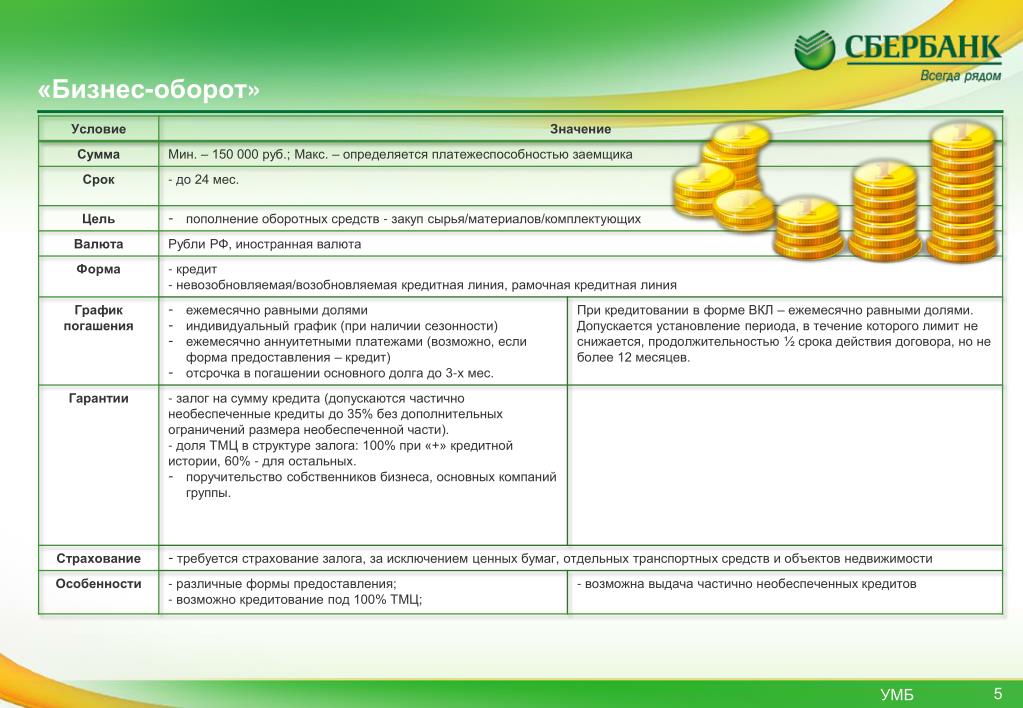

- Рамочная кредитная линия – это кредит, открываемый под какое-либо единое соглашение, в рамках которого необходимо финансирование нескольких поставок или одного поэтапного проекта. Под каждый отдельный этап в таком случае подписывается отдельное дополнительное соглашение в рамках общего договора кредитования.

возобновляемая, рамочная, лимиты по кредитным линиям

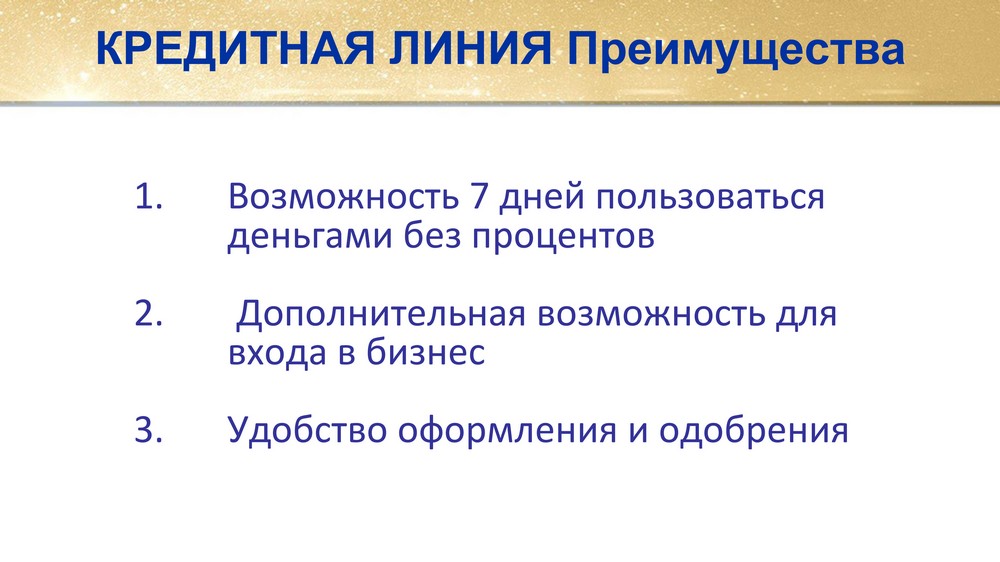

Кредитная линия имеет вид юридически оформленного обязательства банка формировать для клиента кредит в течение установленного промежутка времени. Преимущество кредитной линии состоит в том, что у клиента есть возможность воспользоваться не всей суммой кредитной линии сразу, а частями. У ссуды такого преимущества нет.

В банковской практике кредитные линии делятся на несколько видов.

Виды кредитных линий

Простая кредитная линия – это кредит, которым клиент может воспользоваться единожды по своему усмотрению. Данная кредитная линия не возобновляемая, то есть после возврата суммы долга новая кредитная линия вновь не открывается. Например, предприятию необходимо купить оборудование и оно обращается в банк с просьбой открыть кредитную линию. С банком заключается договор и на основании договора для предприятия открывается простая кредитная линия. До того момента, пока средствами кредитной линии предприятие не воспользуется, оно не будет платить проценты.

Возобновляемая кредитная линия имеет вид схемы кредитования, когда заемщик может пользоваться средствами банка периодически в рамках лимита кредитной линии. Заемщик при использовании возобновляемой кредитной линии может пользоваться средствами кредитной линии неограниченное количество раз, возвращая банку проценты и соблюдая график внесения платежей. Например, предприятие может открыть возобновляемую кредитную линию для закупки сырья, а после реализации готовой продукции может гасить долг по кредитной линии, уплачивая банку проценты и комиссии.

Рамочная кредитная линия имеет вид кредита, который открывается для клиента на основании единого соглашения. Наиболее часто за счет рамочной кредитной линии финансируются проекты или оплачиваются поставки продукции на постоянной основе. В договоре об открытии рамочной кредитной линии значатся лишь общие кредитные условия, а для совершения каждой операции по использованию средств кредита заключается отдельное соглашение.

В договоре об открытии рамочной кредитной линии значатся лишь общие кредитные условия, а для совершения каждой операции по использованию средств кредита заключается отдельное соглашение.

Онкольная кредитная линия имеет вид такой схемы кредитования, когда после возврата части задолженности сумма кредитной линии увеличивается ровно на ту сумму, на которую было сделано пополнение счета. Например, предприятие может попросить открыть онкольную кредитную линию на миллион. Если средства будут сняты и не использованы, у предприятия будет возможность вернуть неиспользованные деньги и воспользоваться кредитной линией на полную сумму.

Контокоррентная кредитная линия имеет вид кредита, когда для клиента банк открывает активно-пассивный счет. При пользовании кредитными средствами начисляются проценты, а при поступлении собственных средств на счет заем автоматически гасится. Такой вид кредитной линии выгоден тем, кто пользуется только частью заемных средств и сразу же их возвращает.

Есть и такие виды кредитных линий, когда сумма для выдачи заемных средств строго ограничивается банком. Данный вид кредитных линий не возобновляется, то есть воспользоваться ими можно единожды. Есть также кредитная линия с лимитом долга, в ней сумма долга ограничивается самим банком.

Рамочное соглашение — Банк «Бай-Tушум»

Рамочное соглашение: пять лет удобства

Рамочное соглашение – чрезвычайно удобный инструмент для того, чтобы без лишней беготни брать кредит снова и снова, когда в этом появляется потребность.

Если имеешь свой бизнес или же нередко берешь кредит на личные цели, задумываешься о том, как замечательно было бы один раз оформить все бумаги – и несколько лет пользоваться кредитными деньгами по мере необходимости.

Банк «Бай-Тушум» советует заключить рамочное соглашение, которое позволит сэкономить время на подготовку и оформление документов и своевременно получать необходимое финансирование в течение длительного времени, до пяти лет. Сделать это можно в любом филиале банка в короткие сроки. После оценки кредитоспособности и правоспособности клиента, его кредитной истории и специфики кредитуемого проекта банк определяет сумму лимита. При этом если у клиента есть счет в «Бай-Тушуме» и он имеет положительную кредитную историю, банк рассматривает это как преимущество.

Помимо рамочного соглашения Банк также может предложить и кредитную линию. Кредитная линия может быть возобновляемой либо револьверной. Какую из них выбрать?

Если Вы планируете долгосрочное сотрудничество с банком, но переоформление залога в тягость, то Вам подходит возобновляемая кредитная линия. В этом случае каждый субкредит по данной линии выдается после отдельного утверждения Кредитным комитетом. Кредиты предоставляются как на пополнение оборотных средств, так и на приобретение основных активов.

В этом случае каждый субкредит по данной линии выдается после отдельного утверждения Кредитным комитетом. Кредиты предоставляются как на пополнение оборотных средств, так и на приобретение основных активов.

Если Вы – корпоративный клиент, Вы можете пользоваться револьверной кредитной линией, когда очередной субкредит в рамках утвержденной линии выдается просто на основании Вашего заявления, и дополнительное утверждение субкредита Кредитным комитетом не требуется.

Кроме того, в числе преимуществ — возможность финансирования нескольких операционных циклов, оперативное пополнение оборотных средств в национальной и иностранной валютах, получение кредитных средств без дополнительных расходов на переоформление залога, график погашения устанавливается индивидуально.

Обе кредитные линии оформляются, если в качестве залогового обеспечения выступает недвижимость. Обратите внимание: при оценке залогов банк использует коэффициент от 0,8, т.е. от 80 % от рыночной стоимости недвижимости.

Процентные ставки и тарифы, а также комиссии по кредитным продуктам для юридических лиц

Юридическая характеристика специального генерального (рамочного) соглашения об открытии кредитной линии Текст научной статьи по специальности «Право»

Е.Б. Подузова*

ЮРИДИЧЕСКАЯ ХАРАКТЕРИСТИКА СПЕЦИАЛЬНОГО ГЕНЕРАЛЬНОГО (РАМОЧНОГО) СОГЛАШЕНИЯ ОБ ОТКРЫТИИ

КРЕДИТНОЙ ЛИНИИ

Ключевые слова: специальное генеральное (рамочное) соглашение об открытии кредитной линии, правовая природа, организационный договор, кредитный договор, существенные условия.

E.B. Poduzova. The Legal Characteristic of a Special General (Framework) Agreement about the Opening of a Credit Line

A special general (framework) agreement about the opening of a credit line is discussed in the article. The agreement is a contract used in loan services. This legal structure is widely used in legal practice.

The agreement is a contract used in loan services. This legal structure is widely used in legal practice.

There is a number of legal problems concerning the special general (framework) agreement about the opening of a credit line, including the determination of its legal nature and its essence, the problem of correlation between the terms of a special general (framework) agreement about the opening of a credit line and the terms of a separate credit agreement, which is concluded on the base of that special agreement. Legal literature and judicial practice have formed different approaches to those problems.

The article deals with the outlined legal problems analyzing current legislation, the opinions of researchers and judicial practice. The author also studies the examples of business practice focusing on disputable issues.

Based on the research conducted, the author gives the definition of the special general (framework) agreement about the opening of a credit line and suggests her opinion concerning its legal nature, essence and correlation between the terms of this special agreement and those of the separate credit agreement.

Отношения по открытии кредитной линии регулируются Положением Центрального банка Российской Федерации от 31 августа 1998 г. № 54-П «О порядке предоставления (размещения) кредитными организациями денежный средств и их возврата (погашения)»1, Методическими рекомендациями Центрального банка Российской Федерации от 5 октября 1998 г. № 273-Т 2, Письмом Центрального банка Российской Федерации от 24 марта 1999 г. № 104-Т 3. Однако следует отметить, что положения Методических рекомен-

* Аспирантка кафедры гражданского и семейного права Московской государственной юридической академии имени О.Е. Кутафина. [[email protected]]

1 Вестник Банка России. 08 октября 1998. № 70-71 (далее — Положение ЦБ РФ № 54-П).

2 Вестник Банка России. 14 октября 1998. № 72 (далее — Методические рекомендации ЦБ РФ № 273-Т).

3 Вестник Банка России. 31 марта 1999. № 20 (далее — Письмо ЦБ РФ № 104-Т).

даций ЦБ РФ № 273-Т не являются обязательными к применению для субъектов этих отношений, в них содержатся положения рекомендательного характера.

Под договором об открытии кредитной линии акты понимают два разных по содержанию договора. Договор об открытии кредитной линии определяется как кредитный договор о предоставлении в течение обусловленного срока денежных средств при соблюдении лимита выдачи или лимита задолженности. Под договором об открытии кредитной линии понимается также специальное генеральное (рамочное) соглашение (договор) на предоставление денежных средств, имеющее другие правовые цели.

На основании п. 2.2. Положения ЦБ РФ № 54-П специальное генеральное (рамочное) соглашение об открытии кредитной линии — договор, в котором определены условия и порядок открытия клиенту-заемщику кредитной линии, в частности, лимит выдачи или лимит задолженности.

В литературе и судебной практике существуют различные точки зрения относительно правовой природы специального генерального (рамочного) соглашения об открытии кредитной линии.

Специальное генеральное (рамочное) соглашение об открытии кредитной линии называется рамочным (организационным) договором ‘. Оно квалифицируется как соглашение о намерении заключить кредитные договоры и / или договоры об открытии кредитной линии в будущем, так как в этом специальном соглашении не согласованы все условия, указанные в ГК РФ в качестве существенных условий кредитного договора 2.

Специальное генеральное (рамочное) соглашение об открытии кредитной линии относится к числу кредитных договоров 3.

Специальное генеральное (рамочное) соглашение об открытии кредитной линии признается предварительным договором о предоставлении в будущем кредита 4, предварительным договором в неклассической форме (по предварительному договору в неклассической форме стороны обязуются заключить основные договоры, некоторые существенные условия которых они согласовывают в таком предварительном договоре)5, предварительным соглаше-

1 См. : Ефимова Л.Г. Рамочные (организационные) договоры. М., 2006. С. 5.

: Ефимова Л.Г. Рамочные (организационные) договоры. М., 2006. С. 5.

2 Постановление Федерального арбитражного суда Уральского округа от 31 октября 2005 г. по делу № Ф09-3601/05-С5 // СПС «КонсультантПлюс».

3 См.: Бехтерева Е.В. Управление инвестициями. М., 2008 // СПС «КонсультантПлюс»; постановление Федерального арбитражного суда Западно-Сибирского округа от 2 июня 2010 г. по делу № А45-18911/2009 // СПС «КонсультантПлюс»; постановление Федерального арбитражного суда Западно-Сибирского округа от 21 октября 2010 г. по делу № А45-18912/2009 // СПС «КонсультантПлюс».

4 См.: Гришаев С.П. Кредитный договор: содержание, виды, исполнение // СПС «Кон-сультантПлюс».

5 См.: Куликов А. Квалификация договоров кредитной линии // «ЭЖ-Юрист». 2007. № 2.

нием 1. В последнем случае позиция автора непонятна, так как неясна природа этого соглашения, является ли оно предварительным договором или организационным договором либо, возможно, не является договором вовсе.

В последнем случае позиция автора непонятна, так как неясна природа этого соглашения, является ли оно предварительным договором или организационным договором либо, возможно, не является договором вовсе.

Считаю, что исходя из легального определения предварительного договора (п. 1 ст. 429 ГК РФ), его квалифицирующим признаком является наличие всех существенных условий основного договора, который будет заключен. У договора, именуемого предварительным договором в неклассической форме, этот признак отсутствует, следовательно, данный договор по своей правовой природе предварительным договором, предусмотренным в ст. 429 ГК РФ, не является. Поэтому желательно использовать другую формулировку.

Специальное генеральное (рамочное) соглашение об открытии кредитной линии непосредственно не направлено на предоставление денежных средств, поэтому считаю, что этот договор к числу кредитных договоров не относится. Специальное генеральное (рамочное) соглашение об открытии кредитной линии содержит условия и порядок открытия заемщику кредитной линии (п. 2.2 Положения ЦБ РФ № 54-П), то есть условия и порядок заключения одного договора или нескольких договоров, на основании которого или которых заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств.

Специальное генеральное (рамочное) соглашение об открытии кредитной линии содержит условия и порядок открытия заемщику кредитной линии (п. 2.2 Положения ЦБ РФ № 54-П), то есть условия и порядок заключения одного договора или нескольких договоров, на основании которого или которых заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств.

Относительно правовой природы специального генерального (рамочного) соглашения об открытии кредитной линии следует присоединиться к мнению Л.Г. Ефимовой о том, что этот договор является рамочным (организационным) договором 2.

Полагаю, что специальное генеральное (рамочное) соглашение об открытии кредитной линии — это договор, по которому стороны обязуются заключить в будущем кредитный договор (кредитные договоры) о предоставлении денежных средств в пределах установленного лимита выдачи и или лимита задолженности.

Специальное (генеральное) рамочное соглашение об открытии кредитной линии заключается между сторонами тех кредитных договоров, которые будут заключены на основании данного специального соглашения (кредитором и заемщиком). Согласно п. 1 ст. 819 ГК РФ кредитором может быть банк или иная кредитная организация. Требования к заемщику по кредитному договору в ГК РФ, Положении ЦБ РФ № 54-П отсутствуют, следовательно, заемщиком может быть любое физическое или юридическое

1 См.: Петров М.И. Комментарий к Федеральному закону от 30 декабря 2004 г. № 218-ФЗ «О кредитных историях» // СПС «КонсультантПлюс».

2 См.: Ефимова Л.Г. Указ. соч. С. 5.

лицо. Однако, исходя из того, что в дальнейшем происходит предоставление денежных средств определенными суммами в течение определенного срока, в деловой практике таким лицом являются организация или индивидуальный предприниматель.

Специальное (генеральное) рамочное соглашение об открытии кредитной линии, как и любая сделка, одной стороной которой является юридическое лицо (банк или иная кредитная организация), должно быть заключено в письменной форме (п. 1 ст. 161 ГК РФ). Данное соглашение регулирует взаимоотношения сторон по заключению договоров кредитования, которые носят длительный характер.

К существенным условиям специального генерального (рамочного) соглашения об открытии кредитной линии в литературе, судебной и деловой практике относят общие условия кредитования 1, условие о лимите выдачи и (или) лимите задолженности заемщика 2, условие о процентах, уплачиваемых за фактически предоставленный кредит 3, а также порядок их уплаты 4, условие об уплате заемщиком особого вознаграждения банку за кредитование на условиях кредитной линии 5, перечень обязательств, для оплаты по которым будут заключены отдельные кредитные договоры в рамках кредитной линии 6, срок дей-

1 См. : Брагинский М.И., Витрянский В.В. Договорное право. Кн. 5: Договоры о займе, банковском кредите и факторинге. Договоры, направленные на создание коллективных образований. Т. 1. М., 2006 // СПС «КонсультантПлюс»; Комментарий к Федеральному закону «О кредитных историях». М., 2006 (авторы главы — Д.Г. Алексеева, С.В. Пыхтин, Я.М. Фальковская) // СПС «Гарант: Комментарии».

: Брагинский М.И., Витрянский В.В. Договорное право. Кн. 5: Договоры о займе, банковском кредите и факторинге. Договоры, направленные на создание коллективных образований. Т. 1. М., 2006 // СПС «КонсультантПлюс»; Комментарий к Федеральному закону «О кредитных историях». М., 2006 (авторы главы — Д.Г. Алексеева, С.В. Пыхтин, Я.М. Фальковская) // СПС «Гарант: Комментарии».

2 См.: Брагинский М.И., Витрянский В.В. Указ. соч.; Алексеева Д.Г., Пыхтин С.В., Фальковская Я.М. Указ. соч.; постановление Федерального арбитражного суда Северо-Западного округа от 4 июня 2010 г. по делу № А21-6662/2009 // СПС «КонсультантПлюс»; Генеральное соглашение об открытии рамочной кредитной линии. Приложение № 4 Регламента предоставления кредитов юридическим лицам Сбербанком России и его филиалами от 8 декабря 1997 г. № 285-р // СПС «КонсультантПлюс» (далее — Генеральное соглашение об открытии рамочной кредитной линии).

3 См. : Гришаев С.П. Указ. соч.; постановление Федерального арбитражного суда СевероЗападного округа от 4 июня 2010 г. по делу № А21-6662/2009 // СПС «КонсультантПлюс»; Генеральный кредитный договор на открытие кредитной линии банкам-агентам, осуществляющим кредитование сельскохозяйственных товаропроизводителей или организаций агропромышленного комплекса в соответствии с Постановлениями Правительства Российской Федерации (типовая форма). Приложение № 1 Временного положения ЦБР от 13 апреля 1999 г. № 74-П «О порядке предоставления и погашения обеспеченного кредита Банка России банкам-агентам, осуществляющим кредитование сельскохозяйственных товаропроизводителей или организаций агропромышленного комплекса в соответствии с Постановлениями Правительства Российской Федерации» // СПС «КонсультантПлюс» (далее — Генеральный кредитный договор на открытие кредитной линии).

: Гришаев С.П. Указ. соч.; постановление Федерального арбитражного суда СевероЗападного округа от 4 июня 2010 г. по делу № А21-6662/2009 // СПС «КонсультантПлюс»; Генеральный кредитный договор на открытие кредитной линии банкам-агентам, осуществляющим кредитование сельскохозяйственных товаропроизводителей или организаций агропромышленного комплекса в соответствии с Постановлениями Правительства Российской Федерации (типовая форма). Приложение № 1 Временного положения ЦБР от 13 апреля 1999 г. № 74-П «О порядке предоставления и погашения обеспеченного кредита Банка России банкам-агентам, осуществляющим кредитование сельскохозяйственных товаропроизводителей или организаций агропромышленного комплекса в соответствии с Постановлениями Правительства Российской Федерации» // СПС «КонсультантПлюс» (далее — Генеральный кредитный договор на открытие кредитной линии).

4 См.: Генеральный кредитный договор на открытие кредитной линии.

5 См.: Гришаев С.П. Указ. соч.; постановление Федерального арбитражного суда СевероЗападного округа от 4 июня 2010 г. по делу № А21-6662/2009 // СПС «КонсультантПлюс»; Генеральное соглашение об открытии рамочной кредитной линии.

6 См.: постановление Федерального арбитражного суда Северо-Западного округа от 21 мая 2010 г. по делу № А21-5509/2009 // СПС «КонсультантПлюс».

ствия специального генерального (рамочного) соглашения об открытии кредитной линии ‘, условие о порядке предоставления кредита по каждому кредитному договору 2.

Полагаю, что специальное генеральное (рамочное) соглашение об открытии кредитной линии, будучи организационным договором по установлению договорных связей в сфере кредитования, должно содержать две группы условий: 1) условия по поводу организации заключения кредитных договоров в рамках кредитной линии; 2) условия, являющиеся общими для каждого кредитного договора, который будет заключен.

К первой группе относятся следующие условия:

Условие о предмете специального генерального (рамочного) соглашения об открытии кредитной линии. Предметом этого договора являются действия по заключению кредитного договора (кредитных договоров). Заключение кредитного договора совершается посредством направления заемщиком кредитору заявки на предоставление денежных средств и акцепта кредитором такой заявки либо посредством направления заявки заемщиком, направления кредитором заемщику оферты на заключение кредитного договора и акцепта ее заемщиком. В практике Сбербанка России и Центрального банка Российской Федерации условие о предмете определяется как действия по открытию кредитной линии с определенным лимитом, по предоставлению заемщику кредитов в рамках этой кредитной линии по отдельным кредитным договорам 3, а также действия по возврату заемщиком полученных кредитов и уплате процентов за пользование ими в размере, в сроки и на условиях данного рамочного договора и кредитных договоров 4.

Условие о сроке действия данного договора. В Положении ЦБ РФ № 54-П это условие не указано в качестве существенного. Однако полагаю, что условие о сроке действия специального генерального (рамочного) соглашения об открытии кредитной линии является существенным. Специальное генеральное (рамочное) соглашение об открытии кредитной линии, как и любой организационный договор — форма планирования деловых связей сторон по заключению договора (договоров). Следовательно, такое планирование предполагает наличие срока, в течение которого взаимоотношения сторон по заключению кредитных договоров будут регулироваться данным специальным соглашением. Заключая это специальное соглашение, кредитор исходит из своей возможности предоставить кредит (креди-

1 См.: Генеральное соглашение об открытии рамочной кредитной линии; Генеральный кредитный договор на открытие кредитной линии.

2 См.: Там же.

3 См.: Там же.

4 См.: Там же.

ты) в течение определенного периода времени. При отсутствии в данном специальном соглашении условия о сроке его действия заемщик вправе в любое время направить кредитору заявку о предоставлении кредита, а кредитор обязан выдать кредит. Вряд ли такая ситуация соответствует интересам кредитора.

Условие о лимите выдачи и (или) лимите задолженности заемщика. Данное условие относится к числу существенных. Согласно п. 2.2 Положения ЦБ РФ № 54-П лимит выдачи, лимит задолженности относятся к условиям открытия кредитной линии, которые должны быть согласованы в специальном генеральном (рамочном) соглашении об открытии кредитной линии. Именно в пределах установленных лимитов на основании отдельных кредитных договоров будут предоставляться денежные средства. Данное условие было бы существенным даже в отсутствие указания в Положении ЦБ РФ № 54-П. Если в этом специальном соглашении не согласовать лимит выдачи и (или) лимит задолженности, то кредитор будет обязан предоставлять заемщику денежные средства в неограниченном размере. Маловероятно, что такая ситуация будет соответствовать интересам кредитора.

Условие о порядке заключения отдельного кредитного договора. На основании п. 2.2 Положения ЦБ РФ № 54-П порядок открытия кредитной линии (порядок заключения кредитного договора) определяется в специальном генеральном (рамочном) соглашении об открытии кредитной линии. Однако в Положении ЦБ РФ № 54-П не указывается, что это условие должно быть включено в специальное генеральное (рамочное) соглашение об открытии кредитной линии.

Полагаю, что условие о порядке заключения отдельного кредитного договора существенным не является. На заключение отдельного кредитного договора на основании специального генерального (рамочного) соглашения об открытии кредитной линии распространяется общий порядок заключения договоров посредством оферты и акцепта (глава 28 ГК РФ). Условие о порядке заключения кредитного договора лишь подтверждает данный общий порядок.

Ко второй группе относится условие о предмете будущего кредитного договора (кредитных договоров). Предметом кредитного договора являются действия по предоставлению кредитором заемщику денежных средств, их возвращению заемщиком и уплате заемщиком процентов на полученную сумму денежных средств (ст. 819 ГК РФ). В Генеральном соглашении об открытии рамочной кредитной линии условие о предмете будущего кредитного договора (кредитных договоров) специально не определено. Действия, составляющие предмет кредитного договора, включены в условие о предмете специального генерального (рамочного) соглашения об открытии кредитной линии.

Размер денежных средств, которые выдаются на основании кредитных договоров, может быть определен сторонами непосредственно при заключении отдельного кредитного договора в зависимости от потребности заемщика в предоставлении определенной суммы денежных средств. Данная сумма должна быть в пределах лимита выдачи или лимита задолженности. Стороны могут включить условие о размере денежных средств и в специальное генеральное (рамочное) соглашение об открытии кредитной линии, если на момент заключения его этот размер может быть ими определен. Например, может быть определен размер денежных средств, выдаваемых на основании кредитного договора, который будет заключен первым по моменту времени. Однако условие о размере денежных средств существенным не является.

Условие о процентах, уплачиваемых за предоставленные денежные средства, не относится к числу существенных. Согласно ст. 29 Федерального закона от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»1 процентные ставки по кредитам устанавливаются кредитной организацией по соглашению с клиентами и могут быть согласованы в специальном генеральном (рамочном) соглашении об открытии кредитной линии лишь применительно к отдельному кредитному договору. Стороны также могут согласовать условие о процентах непосредственно в отдельном кредитном договоре. Если стороны не согласуют данное условие в кредитном договоре, то будут применяться положения п. 1 ст. 809 ГК РФ.

Срок возвращения заемщиком денежных средств, предоставленных по кредитному договору, существенным условием специального генерального (рамочного) соглашения об открытии кредитной линии не является, так как на момент его заключения не всегда возможно определить сроки возврата предоставленных по кредитному договору денежных средств.

В специальное генеральное (рамочное) соглашение об открытии кредитной линии могут быть включены и другие условия, которые к числу существенных не относятся, например, перечень обязательств, для оплаты по которым будут заключены отдельные кредитные договоры в рамках кредитной линии.

Стороны вправе заключить отдельный кредитный договор на иных условиях, чем предусмотрены в специальном генеральном (рамочном) соглашении об открытии кредитной линии. В данном случае возникает проблема соотношения условий этих договоров.

Отмечается, что условия кредитных договоров являются специальными по отношению к условиям, содержащимся в генеральном соглашении 2, и имеют приоритет 3.

1 Собрание законодательства РФ. 1996. № 6. Ст. 492.

2 См.: Брагинский М.И., Витрянский В.В. Указ. соч.

3 См.: Генеральное соглашение об открытии рамочной кредитной линии.

Так как стороны прибегают к заключению кредитного договора на иных условиях в силу изменившихся обстоятельств, связанный с осуществлением ими предпринимательской деятельности, именно условия кредитного договора отвечают потребностям сторон на соответствующий момент времени, поэтому, по нашему мнению, в такой ситуации применяться должны условия кредитного договора.

В нормативных актах не указывается, является ли заключение кредитных договоров обязанностью сторон.

Считаю, что следует дополнить главу 42 ГК РФ статьей 8192, в которой должны содержаться определение специального генерального (рамочного) соглашения об открытии кредитной линии как организационного договора и его существенные условия. Необходимо также закрепить в ст. 8192 правовую норму о соотношении условий специального генерального (рамочного) соглашения об открытии кредитной линии и отдельного кредитного договора.

М.Н. Панкова

ПОНЯТИЕ ТОВАРНОГО ЗНАКА КАК СРЕДСТВА ИНДИВИДУЛИЗАЦИИ

Ключевые слова: товарный знак, Гражданский кодекс Российской Федерации. Под товарным знаком традиционно понимается условное обозначение, знак обслуживания. Знак обслуживания — это обозначение, служащее для индивидуализации выполняемых юридическими лицами либо индивидуальными предпринимателями работ или оказываемых ими услуг.

M.N. Pankova .The Symbol of a Trade Mark as a Way oflndividualization

A trade mark is interpreted as an agreed symbol, which is stamped on a product, its package or an attached documentation and is free concerning the product, id est it is not an essential designation, a generally accepted term or a descriptive notion for the latter.

A legal definition of a trade mark changed four times during last twenty years, however clarification were not substantial. If earlier when defining of a trade mark an accent was made on the abilities of a definition to distinguish goods of one legal entity from similar goods of other legal or physical entities, nowdays a lawmaker indicated only the fact that a trade mark is a symbol used for individualization of goods belonging to legal entities or individual businessmen (p.1 article 1477 Civil Code of Russian Federation).

A formulation of a notion of a «trade mark» should be concretized in Civil Code of Russian Federation with an appropriate limitation from a «sign of service». That is

* Аспирантка кафедры гражданского и сейменого права Московской государственной юридической академии имени О.Е. Кутафина. [[email protected]]

credit line — Translation into Russian — examples English

These examples may contain rude words based on your search.

These examples may contain colloquial words based on your search.

For these situations, the Fund has had an emergency credit line that it recently sought to expand.

В этой связи для Фонда была открыта чрезвычайная кредитная линия, которую он в последнее время пытается расширить.This credit line is an investment in the future of this city and the resilience of its brave citizens.

Эта кредитная линия — инвестиция в будущее этого города и в поддержание сил его отважных граждан.In November 2007, the cantonal parliament voted a credit line for developing these sites.

В ноябре 2007 года кантональный парламент проголосовал за рамочный кредит на обустройство данных мест.You can get a $5,000 credit line… no fees.

Вы можете получить кредит на пять тысяч долларов… без комиссионных.You’ll be paid with a generous credit line at the casino.

His company is maxed-out on its credit line, and is two months in arrears on its rent.

The contingent credit line, introduced by IMF in 1999, was intended to achieve this objective.

Этой цели была призвана служить Чрезвычайная кредитная линия, открытая МВФ в 1999 году.For credit line «Encouraging Start-up Business — Start Up» is approved the total of 30 projects.

Для 30 проектов утверждена кредитная линия «стимулирование открытия бизнеса — стартап».Although the 1992 credit line had good effects and was fully disbursed, some improvements in the scheme needed to be introduced.

Хотя утвержденная на 1992 год кредитная линия дала положительные результаты и была в полной мере использована, в нее потребовалось внести некоторые изменения.Revolving credit line up to 600000 rubles.

It’s tough because, well… it’s tough to get a credit line.

Это сложно, потому что, ну… Сложно получить кредит.The same year, the credit line of EBRD was opened for Arricano amounting to $25 million. for further refunding of Prospekt shopping centre.

В этом же году была открыта кредитная линия ЕБРР для Arricano на сумму $ 25 млн для дальнейшего рефинансирования ТРК «Проспект».Even if the return on a deal may appear attractive, the country credit line may be so low that the transaction is impossible.

Даже если прибыль от операции может показаться привлекательной, кредитная линия для страны может быть столь незначительной, что сделка будет невозможна.In 2008, INCRA established the «Women Support» credit line as a specific funding mechanism to promote greater independence and productive inclusion of women in the countryside.

В 2008 году НИРАР была открыта кредитная линия под названием «Поддержка женщин», которая служит специальным механизмом финансирования, призванным содействовать повышению самостоятельности и вовлечению женщин в производительный труд в сельской местности.Credit on the Multifunctional Card is a credit line which can be used for every destination in every hour.

Кредит на многофункциональной карточке (кредит револвинг) — кредитная линия, которой можно воспользоваться в любой момент, находясь в любой стране мира, для решения любых задач.Again, however, this will work only so long as not too large a credit line is sought.

Однако эта стратегия опять же сработает лишь в том случае, если не будет запрашиваться слишком большая кредитная линия.The contingent credit line established in 1999 was however never used, and expired in November 2003.

Однако открытая в 1999 году резервная кредитная линия так ни разу и не была использована и была закрыта в ноябре 2003 года.For the period 2007-2011, the Federal Government has asked Parliament to give the Foundation a fresh credit line of 150,000 francs a year to enable it to continue its work.

На период 2007-2011 годов швейцарское правительство просило парламент предоставить новый рамочный кредит фонду в размере 150000 в год, который позволит ему продолжить осуществление своей деятельности.Do you have a credit line of $300K?

«Благо» в комиссиях за открытие и поддержание (неиспользованного) лимита кредитной линии

За 2 года, прошедшие с момента появления Информационного письма Президиума ВАС РФ от 13.09.2011 №147 « Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре» (далее – Инф.письмо №147), однозначная судебная практика по критериям, позволяющим установить правомерности тех или иных комиссий так и не была сформирована.

Разумеется, соответствующие дела суды (в т.ч. сам Президиум ВАС РФ) рассматривали, однако ясность до сих пор не наступила. Даже в одном и том же округе одна и та же комиссия, то признается незаконной, то получает подтверждение правомерности. О предсказуемости разрешения судебных споров и стабильности говорить пока не приходится.

Постепенно такие дела начали доходить до ВАС РФ.

И вот сейчас ещё один спор по комиссиям будет разрешен Президиумом ВАС РФ – 12 марта в порядке надзора пересмотрит имеющее все шансы стать знаковым дело №А40-124245/11 по иску ООО «К-Системс Ирбис» к ОАО «Промсвязьбанк», в котором будет рассмотрена комиссия за открытие кредитной линии.

В преддверии этого события Юридический институт «М-Логос» провел круглый стол на тему «Банковские комиссии: к вопросу о пределах свободы кредитного договора» — подробнее см. здесь и здесь.

Материалы и записи доступны на сайте Юридического института «М-Логос».

После посещения этого мероприятия у меня тоже возникло желание поделиться своим мнением насчет комиссий, которые представляются мне наиболее важными. В первую очередь, это комиссии за открытие кредитной линии и поддержание лимита кредитной линии.

Соглашаясь с обоснованием взимания этих комиссий, данное А.Г. Карапетовым: «плата за «асимметрию прав» и возможность выбора между получением средств и их неполучением» (подробнее см. Карапетов А.Г., «И снова о банковских комиссиях: комментарий к одному переданному на Президиум ВАС делу»), добавлю свое видение, основанное на их оборотной стороне, зачастую не видимой для заемщиков.

Надо различать комиссии за открытие кредитной линии (единовременная) и за поддержание кредитной линии (периодическая) и понимать их самостоятельное значение.

Сейчас такое разделение комиссий не всегда учитывается.

Как видно из определения ВАС РФ от 28.12.2012 № ВАС-16242/12, комиссии за открытие кредитной линии установлена в твердых процентах (т.е. их итоговая сумма не зависит от срока в отличие от «процентов годовых») от суммы лимита и оплачивается двумя платежами: большая часть – в день заключения договора, остальное в дату предоставления первого транша. Хоть комиссия и уплачивается частями, однако она не связана в некими равными периодами, и большая её часть уплачивается в дату заключения договора, потому я отношу комиссию к «единовременной».

В другом деле — № А40-5683/2012 — как следует из Постановления ФАС МО от 28.09.2012, хоть спорная комиссия и называлась «за открытие кредитной линии» и исчислялась не в процентах годовых, а в обычных процентах, однако уплачивалась она равными ежемесячными платежами. В связи с чем, данная комиссия должна классифицироваться скорее как комиссия за поддержание кредитной линии. Тем не менее, Определением ВАС от 11.01.2013 надзорное производство № ВАС-16050/12 по данному делу приостановлено до формирования Президиумом ВАС РФ практики рассмотрения аналогичных споров, связанных с вопросом правомерности взимания банками с заемщиков комиссий за оказанные услуги по кредитным договорам, вследствие рассмотрения определения ВАС РФ по надзорному производству № 16242/12 (до опубликования постановления Президиума на официальном сайте ВАС РФ). Таким образом, тройка судей провела аналогию между двумя этими комиссиями.

Однако банки вкладывали в них различный смысл.

Кроме того, это представляется важным с учетом прозвучавшего во время круглого стола замечания О.М. Иванова о необходимости оценивать весь комплекс комиссий в каждом конкретном кредитном договоре, поскольку каждая из них в отдельности может быть законной, но все вместе они будут чрезмерны. Учитывая, что зачастую обе эти комиссии содержатся в одном кредитном договоре, боюсь, что при совместной оценке их сочтут дублирующими друг друга, что было бы неверно.

Комиссия за открытие кредитной линии

Согласно п. 3.7.1.1. Положения Банка России о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности от 26.03.2004 №254-П обслуживание долга по ссуде может быть признано хорошим, если платежи по основному долгу и процентам осуществляются своевременно и в полном объеме. В свою очередь, отнесение к определенной категорий качества обслуживания долга (хорошее, среднее, неудовлетворительное обслуживание долга) зависит формирование банком резервов на возможные потери по ссудам.

В связи с чем, банки стремятся получить первый платеж как можно раньше, чтобы признать обслуживание долга хорошим. Этой цели служит комиссия за открытие кредитной линии, что Банк России вполне устраивает – по результатам проверок были замечания только по размеру этих комиссий (Банк России указывал, что признание обслуживания долга хорошим неправомерно в связи с несопоставимо малым размером комиссии по сравнению с основным долгом). Поскольку в данном случае Банк России проверяет соблюдение своих же собственных документов, говорить здесь про «манипуляции с пруденциальным надзором», по моему мнению, не уместно. Более того, какое значение имеет природа платежа (основной долг, проценты или комиссии), если сам факт своевременного платежа в данном случае свидетельствует о платежной дисциплине заемщика, а ведь именно это с точки зрения здравого смысла должно быть основным показателем качества обслуживания долга.

Упоминание об этой роли комиссии есть в отказном Определении ВАС РФ от 27.08.2012 №ВАС-10206/12: «Кроме того, согласно Положению Центрального банка Российской Федерации от 26.03.2004 N 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» в зависимости от классификации ссуд банк обязан формировать резервы на возможные потери по этим ссудам». Однако странно, что тройка судей указала это в обоснование платы за пользование лимитом кредитной линии, которая начислялась на свободный, т.е. невыбранный заемщиком, остаток лимита (в моей терминологии – комиссия за поддержание лимита кредитной линии), при этом комиссия за открытие кредитной линии этим же определением была признана неправомерной со ссылкой на то, что действия банка от открытию кредитной линии не являются самостоятельной банковской услугой.

Снижая резервы, банк имеет возможность предложить клиенту более выгодные условия кредитования, и он их обязательно предложит, поскольку банки конкурируют друг с другом. Благом или полезным эффектом (ещё один термин, используемый в п.4 Инф.письма №147) в данном случае являются более выгодные условия кредитования, а комиссия за открытие кредитной линией – платой за более выгодные условия кредитования.

К сожалению, на данный момент уже имеется Постановление Президиума ВАС РФ от 06.03.12 № 13567/11 по делу № А71-10080/2010, в котором такая комиссия расценена как недействительная: «… условие о взимании с него единовременного платежа … за открытие кредитной линии не рассмотрено судами с тех правовых позиций, что оно не создает для заемщика какого-либо дополнительного блага или иного полезного эффекта, следовательно, не может считаться самостоятельной услугой, за оказание которой банк может требовать с клиента плату. Действия банка по открытию кредитной линии являются его обязанностью и охватываются предметом договора об открытии кредитной линии» (кассация по данному делу – новый круг рассмотрения – назначена на 6 марта).

Тройка судей при передаче в надзор дела № А40-124245/11, которое будет рассмотрено 12 марта, также склоняется к недействительности комиссии:

«Из вышеизложенного следует, что взимание с заемщика дополнительных затрат на получение денежных средств при выдаче кредита различными способами и при его обслуживании нормами банковского законодательства не предусмотрено.

…

Поскольку процентная ставка как плата за кредит представляет собой универсальное средство, оптимизирующее весь процесс перемещения денежных средств от банка к заемщику и от заемщика к банку, то ее применение исключает использование иных форм определения платы за кредит».

При этом складывается впечатление, что аргумент о взаимосвязи данной комиссии с удешевлением кредита был донесен до суда в несколько усеченном виде – в Определении ВАС РФ от 28.12.2012 г. № ВАС-16242/12 (и соответственно аналогичное указание есть в Постановлении ФАС от 25.10.2012 по этому же делу) указано: «По мнению суда кассационной инстанции, взимание комиссии за открытие кредитной линии … направлено на минимизацию расходов банка по резервированию для заемщика денежных средств» (насчет резервирования денежных средств для заемщика будет указано ниже). Однако точнее было бы сказать: «направлено на минимизацию расходов банка по резервированию средств на возможные потери по заключенному с заемщиком договором».

Остается рассчитывать, что 12 марта представители банка смогут объяснить, что эта комиссия является не возмещением издержек, а имеет вполне реальный полезный эффект для заемщика.

Возмещение же расходов банка больше относится не к этой, а к следующей комиссии.

Комиссия за поддержание (неиспользованного) лимита кредитной линии

Сначала упомяну две вариации данной комиссии: за поддержание лимита и поддержание неиспользованного лимита. На первый взгляд может показаться, что эти комиссии разные, поскольку первая начисляется на всю сумму лимита в течение всего срока его действия, а вторая только на сумму неиспользуемого лимита, соответственно только в периоды, когда лимит не используется либо используется не полностью. Но эта разница для банков носит технический характер (налоговые последствия для заемщиков сейчас не обсуждаются). Пользуясь логикой п.4 Инф.письма №147, можно сказать, что комиссия за поддержание лимита есть одновременно комиссия за неиспользуемый лимит и плата за кредит. Для объяснения их тождества должно хватить следующего примера: по кредитной линии №1 установлены ставка 12% годовых и комиссия за поддержание лимита 2% годовых, а по кредитной линии №2 установлены ставка 14% годовых и комиссия за неиспользуемый лимит 2% годовых. Но при этом, по обеим кредитным линиям заемщик будет платить 14% годовых (по кредитной линии №1 она будет складываться из процентов и комиссии, которая взимается с используемой суммы) с использованной и 2% годовых с неиспользованной суммы.

Любопытно, что в п.4 Инф.письма №147 комиссия за поддержание лимита кредитной линии приведена в качестве примера притворного платежа, прикрывающего плату за кредит. Это было подхвачено судебной практикой – Постановление ФАС МО от 28.09.2012 по делу № А40-5683/12-156-50: «…комиссии за открытие кредитной линии являются дополнительной платой за кредит, поскольку выплата комиссии осуществляется ежемесячно, а не единовременно при выдаче денежных средств» (как было указанно ранее, надзорное производство по данному делу приостановлено до формирования позиции по надзорному производству № 16242/12, хотя речь идет про разные комиссии). Однако, несмотря не то, что уплата такой комиссии осуществляется периодически, ее сумма не может определяться как процент остатка задолженности, т.ч. данная комиссия также нуждается в доказательствах своей правомерности.

Для целей обоснования платы более показательна комиссия за неиспользованный лимит, поэтому дальше я буду говорить о ней, однако при вычете компоненты, составляющей плату за пользование денежными средствами, все сказанное будет применимо и к ее аналогу, начисляемому на всю сумму лимита.

Резервирование на возможные потери по ссудам

Договор об открытии кредитной линии, предусматривающий обязанность кредитора предоставить средства на возвратной основе, относится к так называемым обязательствам кредитного характера (п.1 Приложения №2 к Инструкции Банка России от 03.12.2012 № 139-И «Об обязательных нормативах банков»; ранее аналогичное положение содержалось в п.1 Приложения №2 к Инструкции Банка России от 16.01.2004 N 110-И). В связи с чем, при заключении такого договора банк обязан сформировать резервы на возможные потери по ссудам из расчета всей суммы кредитной линии (вне зависимости от того, сколько кредитных средств выбреет заемщик, если выберет вообще).

В отношении же рамочной кредитной линии (т.е. кредитной линии, где в отношении каждого испрашиваемого кредита банк волен отказать в предоставлении) резервы формируются в отношении не сразу всей линии в целом, а отдельных предоставляемых в ее рамках кредитов (либо дополнительных соглашений/т.п. к ней, предусматривающих обязанность кредитора предоставить средства). Т.е. банк обязан формировать резервы только в отношении той суммы, которую он предоставил/обязан предоставить.

Таким образом, в отличие от рамочной, по обычной кредитной линии в случае, если заемщик не пользуется либо пользуется линией в части, банк несет убытки в виде упущенной выгоды в отношении той суммы, которая «заморожена» в резервах.

И поскольку при отсутствии пользования денежными средствами проценты не взимаются (т.к. отсутствует база для их начисления), заложить эти издержки в процентную ставку невозможно. Никакой двойной платы за кредит здесь не будет.

Но поскольку ВАС стоит на позиции, что издержки надо доказывать, прошу считать вышеизложенное развитием мысли А.Г. Карапетова о плате за «ассиметрию прав».

«Резервирование» средств для заемщика

Беря на себя обязательство предоставить кредит данному заемщику, банк ограничивает себя в возможности брать на себя в будущем новые обязательства по представлению кредитов: во-первых, учитывать уже имеющиеся у него «незадействованные обязательства» при принятии решения о заключении новых договоров требует разумная предусмотрительность, а, во-вторых, банк связан нормативами Банка России.

Хоть прямо деньги непосредственно для предоставления заемщику (но резервы на возможные потери по ссудам создаются) и не резервируются (по крайне мере, мне об этом не известно, чтобы кто-то такое практиковал), однако получение и размещение денег банком – это сложный процесс со множеством нюансов, поскольку деньги у банков не свои, их ещё надо привлечь и если не будет достаточно средств вкладов – получить межбанковский кредит (получение кредита Банка России под ставку рефинансирования – это миф).

Но, даже проявив всю возможную предусмотрительность, банк принимает на себя риск, что к моменту, когда кредит по договору кредитной линии будет запрошен, денежных средств у банка окажется недостаточно. Ведь банк – это такой посредник между вкладчиками и заемщиками и перед теми и другими банк несет определенные обязательства: первым мы должны платить % по вкладам (а для этого соответствующие вклады надо размещать), вторым – предоставлять денежные средства, при этом часть тех и других, представленная физ.лицами, может в одностороннем порядке разорвать имеющиеся с банком отношения: досрочно изъять вклад или вернуть кредит

Банк должен соблюдать баланс между привлечением и размещением средств, что достаточно проблематично, поскольку заранее предугадать действия своих клиентов он не может.

«В соответствии с действующей редакцией п. 2 ст.837 ГК РФ банк обязан возвратить вкладчику сумму вклада или её часть по его первому требованию вне зависимости от условий заключенного между ними договора банковского вклада. Таким образом, несмотря на установленные в договоре сроки возврата вклада, данная норма предоставляет вкладчику право в любое время изъять вклад, размещенный на определенный срок, без каких-либо ограничений.

В результате банки не в состоянии четко планировать размещение денежных средств, привлеченных от вкладчиков, поскольку всегда существует вероятность досрочного расторжения договора срочного банковского вклада». Г.А. Тосунян «Банкизация России», М.: 2008, стр.21.

С точки зрения поддержания баланса между привлечением и размещением денежных средств кредитная линия является более неудобным инструментом размещения средств, чем простой кредит, поскольку несет в себе дополнительную неопределенность будущего поведения клиента (при чем в отличие от безусловного права досрочно погасить кредит, право не пользоваться кредитной линией имеется и у юр.лиц, которые в основном и являются пользователями таких кредитных продуктов).

Таким образом, комиссия за поддержание неиспользованного лимита кредитной линии – это плата за принимаемые на себя банком риски.

Кредитная линия, виды и договор, для бизнеса и физических лиц, ставки и учет кредитной линии, срок погашения, не возобновляемая кредитная линия

Особый вид предоставления займов, который предусматривает пользование средствами в пределах установленного лимита. Погашение и выдача денег происходит поэтапно – такие операции именуются траншем. Как правило, график движения финансовых потоков кредитной линии устанавливается в максимально удобном режиме для заемщика. Когда задолженность полностью погашена, заемщику предлагают открыть кредитную линию повторно, часто на более выгодных условиях в рамках действия нового договора.

Содержание

Скрыть- Виды кредитных линий

- Договор кредитной линии

- Кредитная линия для бизнеса

- Кредитная линия для физических лиц

- Кредитная линия ставки

- Не возобновляемая кредитная линия это

- Погашение кредитной линии

- Срок кредитной линии

- Учет кредитных линий

Виды кредитных линий

Кредитная линия без возобновления предполагает пользование средствами в пределах определенного лимита. В этом случае заемщик получает средства в рамках одного транша и обязуется погасить задолженность в заранее оговоренные сроки. Дата погашения определяется клиентом банка, но вся задолженность должна быть погашена одним платежом.

Кредитная линия с возможностью возобновления (револьверная). Подразумевает использование схемы кредитование с периодическим получением определенных сумм заемных средств в пределах установленных банком сроков и лимитов. Допускается частичное и полное погашение. В рамках действия револьверной кредитной линии возможно заимствование денег в повторном порядке.

Договор кредитной линии

Договор на открытие кредитной линии – специфический документ, в котором принято использовать понятия, обозначающие особенности сотрудничества банка и заемщика в рамках открытия кредитной линии. В первую очередь речь идет о займах с определенным лимитом, когда сумма выдаваемых средств ограничивается конкретным числом.

В этом случае возврат средств не приводит к увеличению лимита, соответственно речь ведется о не возобновляемой кредитной линии. Существует также понятие лимита задолженности, которое устанавливает ограничение на общий размер суммы задолженности. Если компании удается вернуть часть заимствованных средств, размер доступного кредитного лимита восстанавливается. В этом случае мы имеем дело с кредитной линией возобновляемого типа.

Кредитная линия для бизнеса

Кредитная линия – вид финансирования долгосрочного типа, который предусматривает открытие строго под определенный проект. Перед подачей заявки на открытие кредитной линии рекомендуется подготовить тщательно выверенный бизнес-план. Идеально, если на основании презентуемого документа уже работает успешный проект меньшего масштаба. Без обоснованной документации, благодаря которой предприниматель сможет аргументированно доказать необходимость доходов и расходов указанного уровня предоставление долгосрочного финансирования целевого характера невозможно как таковое. Кредитную линию часто открывают для оплаты услуг определенных компаний, пополнения оборотных средств, закупки товаров, материалов или сырья для производства, финансирования покупки автотранспорта, приобретения оборудования или недвижимости.

Кредитная линия для физических лиц

Кредитная линия для физического лица в современной интерпретации – это обыкновенная пластиковая карта с возобновляемым по мере погашения задолженности кредитным лимитом. В рамках определенной суммы денежные средства доступны в любой момент, а срок погашения растягивается на достаточно продолжительный период, что максимально удобно для заемщика.

Среди кредитных линий для физических лиц большой популярностью пользуются займы на строительство жилья или образование. В результате получения отдельных траншей заемщику удается основательно сократить размер процентной части задолженности по кредиту.

Кредитная линия ставки

Размер процентной ставки – одно из ключевых условий, на которых коммерческие банки открывают кредитные линии юридическим лицам, для чего последним необходимо:

- Выбрать плавающий или фиксированный характер процентной ставки, которая будет действовать на протяжении всего срока кредитования.

- Обсудить на переговорах размер процентной ставки, которая будет устанавливаться в рамках каждой операции при работе с кредитной линией.

Как правило, размер процентной ставки определяется в индивидуальном порядке, зависит от уровня риска, характера деятельности предприятия, финансового положения заемщика, сроков действия договора, размера суммы и валюты кредита. Средний размер процентных ставок по кредитным линиям колеблется в диапазоне от 10 до 20%. Некоторые коммерческие банки устанавливают комиссию за открытие кредитной линии, которая редко превышает размер 2% от суммы.

Не возобновляемая кредитная линия это

Кредитная линия без возможности возобновления подразумевает установку определенного лимита на выдачу средств, которые поступают отдельными траншами в рамках срока, который оговаривается в предварительном порядке, а также в пределах максимально зафиксированной суммы. Заемщик имеет право использовать кредитные средства в удобные сроки по графику, который предусматривают положения кредитного договора. При работе с не возобновляемой кредитной линии гашение задолженности не сказывается на увеличении доступного лимита.

Погашение кредитной линии

Заимствование и погашение средств по открытой кредитной линии происходит строго в рамках установленного лимита. Вне зависимости от характера погашения (полностью или частями) рассчитываться по обязательствам требуется в сроки, заранее определенные подписанным договором. Размер открытой линии, как правило, предопределяется на стадии переговоров с заемщиком. Отправной точкой при определении лимита служат балансовые данные заемщика, в частности объемы оборотных средств его предприятия, а также источники, за счет которых формируются финансовые потоки, поступающие на предприятия.

Срок кредитной линии

Кредитные линии для представителей малого бизнеса редко открываются на период менее трех и более двенадцати месяцев. Процентные ставки при этом пребывают в районе 15%. Крупный и средний бизнес получает более выгодные условия в виде ставки на уровне 10%. Большие компании также могут рассчитывать на более гибкие условия предоставления кредита и удлиненный срок погашения задолженности, который в отдельных случаях составляет до нескольких лет. Но отдельные исключения только подтверждают правила. В каждом конкретном случае сотрудники банка обязаны удостовериться в ликвидности залогового имущества, высоком уровне надежности предприятия и других факторах, которые характеризуют компанию как надежного и стабильного заемщика.

Учет кредитных линий

Аналитический учет кредитных линий предприятия ведется на специализированных лицевых счетах. Уровень детализации – в разрезе каждого транса. Операции корреспондируются на балансовых счетах по принципу соответствия фактическому сроку размещения полученных средств. Самое важное, чтобы сроки предоставления, зафиксированные в учете, совпадали со сроками, указанными в договоре. В некоторых случаях срок фактического размещения транша совпадает с временным интервалом, в рамках которого отражается ссудная задолженность счетам второго порядка балансовой группы. В сложившейся ситуации транши учитываются кредитором на одном и том же лицевом счете 2-го порядка балансовой группы.

Советы от Сравни.ру: Хотите открыть кредитную линию частным образом для личных нужд? Отправляйтесь прямиком в ближайший коммерческий банк и требуйте кредитную карту с максимально большим лимитом на выгодных условиях. Владеете предприятием, которое требует дополнительных средств для развития или запуска параллельного проекта? Отлично. В вашем случае для получения кредитной линии понадобиться тщательно подготовленный бизнес план. Подкрепите приведенные расчеты примерами успешного ведения бизнеса в реальной жизни и банк, скорее всего, откроет вам кредитную линию с достаточным лимитом.

Определение кредитного лимита

Что такое кредитный лимит?

Термин «кредитный лимит» означает максимальную сумму кредита, которую финансовое учреждение предоставляет клиенту. Кредитное учреждение продлевает кредитный лимит по кредитной карте или кредитной линии. Кредиторы обычно устанавливают лимиты кредита на основе информации, предоставленной соискателем кредита. Кредитный лимит — это фактор, который влияет на кредитные рейтинги потребителей и может повлиять на их способность получать кредит в будущем.

Ключевые выводы

- Термин «кредитный лимит» означает максимальную сумму кредита, которую финансовое учреждение предоставляет клиенту по кредитной карте или кредитной линии.

- Кредиторы обычно устанавливают лимиты кредита на основании кредитного отчета потребителя.

- Кредитор обычно предоставляет заемщикам с высоким уровнем риска более низкие кредитные лимиты, потому что у них нет капитала и возможности погасить долг. Должники с низким уровнем риска обычно получают более высокие кредитные лимиты, что дает им большую гибкость при расходах.

6 преимуществ увеличения кредитного лимита

Общие сведения о кредитных лимитах

Кредитные лимиты — это максимальная сумма денег, которую кредитор позволяет потребителю потратить с помощью кредитной карты или возобновляемой кредитной линии. Лимиты определяются банками, альтернативными кредиторами и компаниями, выпускающими кредитные карты, и основываются на нескольких частях информации, относящейся к заемщику. Эти кредиторы проверяют кредитный рейтинг заемщика, личный доход, историю погашения кредита и другие факторы.

Лимиты могут быть установлены как для необеспеченного, так и для обеспеченного кредита. Необеспеченный кредит с ограничениями часто бывает в форме кредитных карт и необеспеченных кредитных линий. Если кредитная линия обеспечена — обеспечена залогом, — кредитор принимает во внимание стоимость залога. Например, если кто-то берет кредитную линию собственного капитала, кредитный лимит варьируется в зависимости от собственного капитала в доме заемщика.

Кредиторы не будут устанавливать высокий кредитный лимит для тех, кто не сможет его вернуть.Если у потребителя высокий кредитный лимит, это означает, что кредитор считает заемщика заемщиком с низким уровнем риска. У этого заемщика больше возможностей тратить с более высоким кредитным лимитом.

Высокие кредитные лимиты могут вызывать проблемы, когда они допускают перерасход средств, а заемщик не может выполнить свои ежемесячные платежи.

Кредитный лимит работает одинаково независимо от того, есть ли у заемщика кредитная карта или кредитная линия. Заемщик может потратить до кредитного лимита, но если он превысит эту сумму, ему могут грозить штрафы или пени в дополнение к своему обычному платежу.Если заемщик тратит меньше лимита, он может продолжать использовать карту или кредитную линию до тех пор, пока не достигнет лимита.

Кредитный лимит по сравнению с доступным кредитом

Кредитный лимит и доступный кредит — это не одно и то же. Если у заемщика есть кредитная карта с кредитным лимитом в 1000 долларов, а владелец карты тратит 600 долларов, у него есть еще 400 долларов, которые он может потратить. Если заемщик производит платеж в размере 40 долларов и несет финансовые расходы в размере 6 долларов, его баланс падает до 566 долларов, и теперь у них есть 434 доллара в доступном кредите.

Могут ли кредиторы изменять лимиты кредита?

В большинстве случаев кредиторы оставляют за собой право изменять лимиты кредита. Если заемщик оплачивает свои счета вовремя каждый месяц и не исчерпывает максимальную сумму кредитной карты или кредитной линии, кредитор может увеличить кредитную линию. Это дает ряд преимуществ, включая повышение общего кредитного рейтинга заемщика и предоставление им доступа к большему количеству и более дешевым кредитам.

Напротив, если заемщик не производит выплаты или если есть другие признаки риска, кредитор может решить уменьшить кредитный лимит.Снижение кредитного лимита заемщика увеличивает отношение баланса к лимиту. Если заемщик использует большую часть своего кредита, он становится более рискованным для нынешних и будущих кредиторов.

Кредитные лимиты и кредитные баллы

В кредитном отчете человека показаны кредитные механизмы, которые они используют, а также кредитный лимит каждого счета, любые высокие остатки и текущие остатки. Высокие кредитные лимиты и множественные кредитные линии наносят ущерб общему кредитному рейтингу человека.

Потенциальные новые кредиторы видят, что у заявителя есть доступ к большой сумме открытого кредита.Это красный флаг для кредитора просто потому, что заемщик может решить максимально использовать свои кредитные линии и кредитные карты, чрезмерно увеличить свои долги и стать неспособным их выплатить. Поскольку высокие кредитные лимиты потенциально влияют на кредитные рейтинги, некоторые заемщики иногда просят кредиторов снизить свои кредитные лимиты.

Советник Insight

Дерек Нотман, CFP®, ChFC, CLU

Intrepid Wealth Partners, LLC, Madison, WI

При подаче заявки на кредит считайте следующий контрольный список наиболее подготовленным:

- Убедитесь, что кредитор знает, зачем вам деньги.Почему вы просите кредит? Наличие ясной причины заставит их чувствовать себя более комфортно.

- Имейте уже заполненный личный финансовый отчет. Банк попросит об этом, так что будьте готовы.

- Имейте ваши налоговые декларации за последние два-три года — банк также запросит их.

- Будьте готовы указать свой актив в качестве залога для обеспечения части или всего кредита. Это могут быть такие вещи, как недвижимость, страхование жизни в денежной форме или коммерческий актив. Не предлагайте это сразу, но используйте это как козырную карту.

- Не бойтесь договариваться о процентной ставке по кредиту.

- Подготовка покажет кредитору, что вы организованы, серьезны и, как мы надеемся, заставит их почувствовать, что вы являетесь заемщиком с более низким уровнем риска.

Страница не найдена

К сожалению, страница, которую вы искали на веб-сайте AAAI, не находится по URL-адресу, который вы щелкнули или ввели:

https://www.aaai.org/papers/workshops/1997/ws-97-07/ws97-07-006.pdf Если указанный выше URL заканчивается на «.html «попробуйте заменить» .html: на «.php» и посмотрите, решит ли это проблему.

Если вы ищете конкретную тему, попробуйте следующие ссылки или введите тему в поле поиска на этой странице:

- Выберите темы AI, чтобы узнать больше об искусственном интеллекте.

- Чтобы присоединиться или узнать больше о членстве в AAAI, выберите «Членство».

- Выберите «Публикации», чтобы узнать больше о AAAI Press и журналах AAAI.

- Для рефератов (а иногда и полного текста) технических документов по ИИ выберите Библиотека

- Выберите AI Magazine, чтобы узнать больше о флагманском издании AAAI.

- Чтобы узнать больше о конференциях и встречах AAAI, выберите Conferences

- Для ссылок на симпозиумы AAAI выберите «Симпозиумы».

- Для получения информации об организации AAAI, включая ее должностных лиц и сотрудников, выберите «Организация».

Помогите исправить страницу, которая вызывает проблему

Интернет-страница

, который направил вас сюда, должен быть обновлен, чтобы он больше не указывал на эту страницу. Вы поможете нам избавиться от старых ссылок? Напишите веб-мастеру ссылающейся страницы или воспользуйтесь его формой, чтобы сообщить о неработающих ссылках.Это может не помочь вам найти нужную страницу, но, по крайней мере, вы избавите других людей от неприятностей. Большинство поисковых систем и каталогов имеют простой способ сообщить о неработающих ссылках.

Если это кажется уместным, мы были бы признательны, если бы вы связались с веб-мастером AAAI, указав, как вы сюда попали (т. Е. URL-адрес страницы, которую вы искали, и URL-адрес ссылки, если таковой имеется). Спасибо!

Содержание сайта

К основным разделам этого сайта (и некоторым популярным страницам) можно перейти по ссылкам на этой странице.Если вы хотите узнать больше об искусственном интеллекте, вам следует посетить страницу AI Topics. Чтобы присоединиться или узнать больше о членстве в AAAI, выберите «Членство». Выберите «Публикации», чтобы узнать больше о AAAI Press, AI Magazine, и журналах AAAI. Чтобы получить доступ к цифровой библиотеке AAAI, содержащей более 10 000 технических статей по ИИ, выберите «Библиотека». Выберите Награды, чтобы узнать больше о программе наград и наград AAAI. Чтобы узнать больше о конференциях и встречах AAAI, выберите «Встречи». Для ссылок на программные документы, президентские обращения и внешние ресурсы ИИ выберите «Ресурсы».Для получения информации об организации AAAI, включая ее должностных лиц и сотрудников, выберите «О нас» (также «Организация»). Окно поиска, созданное Google, будет возвращать результаты, ограниченные сайтом AAAI.

Рамочный кредит для крупных предприятий (KRR)

С нашей кредитной линией Контролбанка (KRR) вы получаете доступ к привлекательной рамочной кредитной линии. Вы можете финансировать свою экспортную дебиторскую задолженность и экспортные заказы (до 10% от экспортных продаж). Кроме того, Австрийская Республика может взять на себя до 80% кредитного риска вашего банка через авальские гарантии.

Информационный бюллетень о кредитной линии Контроллбанка (KRR)

Примите наше соглашение о конфиденциальности. Принимать

Узнайте из нашего короткого видео, как мы можем помочь вам с нашей ссудой на оборотный капитал (Кредитная линия Kontrollbank / KRR) для ваших экспортных проектов (только на немецком языке).

Ваша ситуация

Вы — австрийская компания, которая экспортирует товары и / или услуги и которая соответствует определению крупного предприятия ЕС:

- не менее 250 сотрудников или

- годовой оборот превышает 50 миллионов евро, а годовой баланс превышает 43 миллиона евро или

- более 25% акционерного капитала принадлежит крупной компании.

Вам нужна гибкая ссуда на оборотный капитал с долгосрочными низкими процентными ставками для финансирования вашей экспортной деятельности. Вы ищете партнера по риску, чтобы увеличить вашу финансовую свободу действий в вашем банке.

Наш сервис: Кредитная линия Контролбанка (КРР)

Как партнер вашего банка, OeKB предлагает ссуды на пополнение оборотного капитала для вашей текущей экспортной деятельности. Максимальная сумма кредита, предоставляемого в соответствии с KRR, определяется вашей экспортной дебиторской задолженностью и вашими экспортными заказами, которые не могут составлять более 10% экспортного оборота.

Если ваш банк предоставляет вашей компании заем на оборотный капитал в рамках KRR, Австрийская Республика может взять на себя часть риска с гарантией авалом: максимум 80% объема финансирования, максимум 15% экспорта оборот, а максимум 60 млн евро. Это позволяет вашему банку предоставить вам привлекательную кредитную основу для финансирования ваших экспортных операций.

OeKB устанавливает процентную ставку KRR ежеквартально.

OeKB> Гарантия авал> Банк> Кредитная база> Австрийские экспортеры

Расходы

| Гарантия авал-комиссией | 0.3% годовых от использованной суммы при условии, что банк несет ваш риск неплатежеспособности 0,4% годовых от использованной суммы при условии, что Австрийская Республика несет ваш риск неплатежеспособности |

| Плата за обработку | единовременно 0,1% от запрошенной суммы предоставлено, мин. 10 евро, макс. 720 евро |

| Процентная ставка | текущая процентная ставка (Кредитная линия Контролбанка): www.oekb.at/interest |

В дополнение к расходам OeKB ваш банк может взимать с вас дополнительные расходы. OeKB не влияет на расходы вашего банка.

Гибкий способ использования собственного капитала: кредитная линия

Гибкий способ использования собственного капитала: кредитная линия

15 апреля 2019 г.

Допустим, вы хотите задействовать свой собственный капитал, но вы не уверены, сколько вам нужно и когда именно оно вам понадобится. Вы изучали кредитную линию под залог собственного капитала? У HELOC есть свои плюсы и минусы, но одно из лучших преимуществ HELOC — это то, что вы можете брать взаймы и платить по ходу дела.

Кредитная линия под залог собственного капитала — это вид ссуды под залог собственного капитала, но она более гибкая, чем обычная ссуда. Вам не нужно снимать (и платить проценты) сразу большую сумму. Это больше похоже на кредитную карту. Фактически, вы обычно получаете доступ к кредитной линии с помощью кредитной карты или чеков, предназначенных для этой учетной записи. Это не бессрочный кредит, но вы можете погашать и повторно использовать кредит снова и снова.

Обратная сторона? HELOC более сложны и обычно стоят несколько дороже, чем единовременная ссуда.Частично фактор стоимости заключается в том, что процентная ставка обычно немного выше для начала (хотя и намного ниже, чем по кредитной карте) и является переменной, а не фиксированной. Он может немного вырасти, прежде чем вы выплатите то, что взяли в долг.

Тем не менее, HELOC может быть подходящим вариантом, если вы:

- Имеете не менее 20 процентов собственного капитала в вашем доме

- Хотите провести серию небольших улучшений дома

- Не нужно больше 25000 долларов

- Хорошо управляйте своими кредитными картами

- Вы стабильны в финансовом отношении, но испытываете краткосрочные проблемы с денежным потоком

Прочтите подробности.

Кредитная линия по-прежнему является ссудой под залог собственного капитала.

Как ссуды под залог собственного капитала, так и кредитные линии под залог собственного капитала — это так называемая вторая ипотека. Как и в случае с первой ипотекой, вы должны соответствовать требованиям, соответствовать требованиям кредитора и часто платить за оценку, кредитный отчет и сборы за подачу заявления.

В обоих случаях залогом является ваш дом. Кредитор будет иметь залоговое право на вашу собственность — юридический иск на основании вашей задолженности. Выкупа заложенного имущества возможна, если вы задерживаете свои ежемесячные платежи.

Другие общие характеристики:

- Процентные ставки, как правило, немного выше, чем для первой ипотеки

- Процентные ставки обычно не облагаются налогом

- Срок кредита обычно составляет 15 лет или меньше

- Может взиматься комиссия, если вы досрочно погасить ссуду

- Ссуду можно рефинансировать позже, если это необходимо.

- Вы должны выплатить остаток, если продадите свой дом.

Помните также, что, тратя собственный капитал, вы обращаете вспять процесс создания собственного капитала.Помимо этого и риска, связанного с залогом, многие финансовые консультанты говорят, что единственная веская причина использовать свой собственный капитал — это сделать важный ремонт или улучшения, которые увеличивают рыночную стоимость. Стоит ли вам действительно тратить свой собственный капитал?

«Я не хотел лезть через голову»

Тем не менее, давайте вернемся к аналогии с кредитной картой. Нет ничего ужасно плохого в том, чтобы время от времени использовать кредит, если вы правильно распоряжаетесь им и своевременно выплачиваете его.Вместо того, чтобы позволить вашему балансу превратиться в дорогостоящую долгосрочную ссуду.

Тина, одинокая учительница, владеющая более старым домом в Массачусетсе, представляет собой пример того, как правильно выполнять HELOC.

Она взяла кредитную линию в размере 25 000 долларов на ремонт дома. Некоторые, вроде ремонта крыши, были необходимы. Другие, например, снятие старых обоев в пользу свежей краски, были косметическими, но она хотела убрать эти обои из своей жизни раньше, чем позже. И она не хотела истощать свои денежные резервы.

«Мне нужно было использовать капитал, — говорит она, — но мне не нужна была одна большая ссуда. Я знал, что буду делать все поэтапно. У меня никогда не было в ссуде больше 5000 или 8000 долларов за один раз. Я позволял ему немного покататься, а потом расплачивался, когда у меня были деньги. Я не хотел лезть через голову и не хотел ».

Тина погасила остаток вскоре после окончания 10-летнего периода отбора (см. «Как работает кредитная линия для собственного капитала?» Ниже). К тому же процентная ставка была низкой, и ее местный банк предложил HELOC без затрат на закрытие сделки и практически без комиссии.Так что кредит обошелся ей очень дешево.

«Это просто есть, если мне это нужно»

Для Донны, другой домовладельца из Массачусетса, открытая кредитная линия послужила подстраховкой после смерти ее мужа. Перед его смертью пара открыла HELOC, чтобы улучшить свою арендуемую недвижимость. Они заплатили за это, и теперь, пока она находится в переходном периоде, она держит его открытым.

«Мы открыли его для определенной цели, но все изменилось», — говорит Донна. «Я продаю свой дом.Это подушка для меня, пока дом не продадут. Зная, что это было для меня невероятное спокойствие «.

Она говорит, что ей ничего не стоит держать HELOC открытым. «После долгих исследований и контактов с множеством финансовых учреждений мы нашли местный банк, который оказался отличным. Они не берут комиссию. Кредит просто есть, если и когда мне это нужно ».

Как работает кредитная линия собственного капитала?

Итак, как все это на самом деле работает? Как мы уже говорили, кредитная линия собственного капитала более сложна, чем единовременная ссуда собственного капитала.Жизнь HELOC состоит из двух этапов: периода розыгрыша и периода погашения.

Период розыгрыша: В отличие от кредитной карты, которая является бессрочной, кредитная линия может использоваться только в течение определенного периода времени. Этот «период отбора» часто составляет от 5 до 10 лет. Как правило, вы можете получить доступ к своей кредитной линии в любое время с помощью чека, кредитной карты или электронного перевода. В течение этого периода вы должны вносить как минимум минимальные ежемесячные платежи.

Полезно знать:

- Минимальные ежемесячные платежи покрывают только проценты — важно платить больше, поэтому вы слишком уменьшаете основную сумму

- Некоторые HELOC требуют, чтобы вы сразу брали кредит

- Иногда требуется ежегодное обслуживание комиссия

- Иногда взимается комиссия при каждом использовании кредитной линии

- Иногда взимается комиссия, если вы недостаточно часто пользуетесь кредитной линией

- Если стоимость вашего дома упадет или изменится ваше финансовое положение, ваш кредитная линия может быть заморожена или сокращена

- По истечении периода выдачи вы не можете больше занимать деньги, даже если вы не достигли лимита

Срок погашения: Когда период выдачи закончится , начинается срок окупаемости от 10 до 20 лет.Вы должны начать выплачивать и проценты , и основной суммы на любую сумму, которую вы фактически использовали.

Полезно знать:

- Помните, что большинство HELOC имеют переменную процентную ставку, поэтому ваш ежемесячный платеж может резко возрасти, особенно если вы платили только проценты