Что такое оффшор — выбор оффшорных зон, процесс регистрации компании

Здравствуйте! Слово «оффшоры» слышал, наверное, каждый человек. Но многие не имеют представления, что это такое на самом деле. Поэтому сегодня мы решили поведать простым людям, что скрывается под этим понятием, кто пользуется оффшорными счетами и как к этому относится наше государство.

Что такое «оффшор»

Бюджет каждой страны формируется по-разному. Страны с богатой промышленностью наполняют казну с помощью налоговых отчислений крупных предприятий, государства с развитым туризмом функционируют за счет отчислений туристической сферы. Но некоторые страны выживают за счет иностранных предпринимателей. Речь идет об оффшорах.

Оффшоры – это финансовая зона, где резиденты (граждане другой страны) регистрируют свой бизнес на льготных условиях.

Простым языком говоря, оффшоры – это деятельность, которая только регистрируется иностранцем в определенной стране. Фактически предприниматель работает на территории своей страны.

Определенные страны разрешают зарегистрировать бизнес в своей стране на льготных условиях в плане уплаты налогов и анонимности учредителей. Благодаря этому владельцы, создающие оффшорные компании, законно уклоняются от уплаты больших налогов, а страны с оффшорной зоной пополняют бюджет благодаря минимальным налогам.

Для того чтобы было более понятно зачем это все делать и как работают оффшоры, рассмотрим следующий пример:

Владелец крупного бизнеса, который зарегистрирован в Российской Федерации, обязан ежемесячно выплачивать налог в размере 15% от своего дохода. В случае если он сделает свою компанию оффшорной, он будет выплачивать 5% стране, где она зарегистрирована (например, Панаме). Фактически он как работал, так и будет работать на просторах нашей родины, но по документам его компания будет иностранной. Цифры налогов приведены примерные.

Зачем это нужно

kakzarabativat.ru

Оффшоры — что это такое. Как работают оффшоры простыми словами

Экономика государств строится на налоговых выплатах. Граждане, частные предприниматели, юридические лица – все платят обязательные взносы в казну. На основе полученных денег формируются социальные программы, выплачиваются зарплаты, пенсии, обеспечивается функционирование бюджетных учреждений. Развитию этого списка можно посвятить отдельную статью, а можно ограничиться главным – налоги витальны для развития государства. Поэтому порядок выплат тщательно контролируется уполномоченными органами, а несвоевременное внесение платежей становится причиной наступления административной или уголовной ответственности.

В то же время глобальная экономика предлагает пути минимизации расходов физических и юридических лиц на поддержание жизнеспособности родного бюджета. В мировом финансовом пространстве есть страны, предоставляющие более комфортные, в сравнении с другими, условия для хранения капитала.

Это разные варианты налогового рая, которые становятся пристанищами для гешефтов, полученных не вполне легальным путем, криминальных денег или прибыли компаний, стремящихся оптимизировать налогообложение. Такие «слепые» зоны финансовой благодати называют оффшорными юрисдикциями, а компании, помогающие выполнять операции, оффшорами.

Фото с сайта: i2.cdn.turner.com

С переориентацией России на рыночную экономику и прочное обоснование на рейсах капитализма, многие предприимчивые люди поспешили воспользоваться благами достижений зарубежного мира. В частности, их интересовали возможности по снижению налогов или выводу капитала. Поэтому они узнали об иностранных компаниях, расположенных в особых зонах, довольно давно, и успели там прочно обосноваться, разместив в безопасности и неприкосновенности как денежные средства, так и другие объекты собственности.

Обыватели стали узнавать такие термины как налоговая гавань, оффшор или оншор сравнительно недавно. Образовательный процесс сопровождался громкими скандалами, разоблачениями чиновников, которые держали там деньги, народным возмущением и отставками. Самым показательным в этой истории был «Панамский кризис» – анонимный слив информации о владельцах фирм, зарегистрированных в республике. Он стал тревожным звонком для деятельности множества юридических лиц, политических лидеров, отдельных весьма известных граждан из развитых государств и мощным финальным аккордом карьеры премьер-министра Исландии. Пожалуй, его вынужденная отставка после публикации сведений стала иллюстрацией конца иллюзии полной конфиденциальности фирм, размещенных в «налоговых гаванях».

Негативный шлейф, который тянется за оффшорами, заставляет воспринимать их как абсолютно криминальное явление, а каждого, кто с ними связан – как преступника. Насколько схемы оптимизации налогов с использованием иностранных компаний выходят за рамки закона, кто ими пользуется и в чем выгода?

Оффшоры: что это такое и как к ним относиться?

Оффшор представляет собой своеобразную систему с особым порядком выстраивания отношений с бизнесом. Это может быть целая страна или часть территории некоего государственного образования.

Отличительной особенностью юрисдикции являются очень низкие ставки по обязательным взносам или их полное отсутствие, упрощенная форма предоставления отчетности в органы контроля и возможность вывести фактических владельцев из зоны внимания проверяющих структур.

фото с сайта i2.cdn.turner.com

На самом деле, такие юрисдикции предоставляют множество возможностей:

- Они безопасны – потому что позволяют «спрятать» активы от лишнего внимания чиновников родного государства.

- Помогают развивать предпринимательскую деятельность за границей – если вы приобретаете компанию в респектабельной зоне, престиж бизнеса увеличивается.

- Ими легко управлять – требования к ведению бухгалтерской отчетности снижены или вовсе отсутствуют.

Самое главное преимущество в существенном сокращении налоговых выплат. Для этого есть много схем, выбор оптимальной зависит от компании и юрисдикции. Такие компании используются для организации производственных процессов или управления правами на нематериальные объекты интеллектуальной собственности.

Что такое оффшор простыми словами? Это возможность увеличить свою прибыль, минимизировав расходы на налоги. Вы получаете больше, не делитесь заработанным с государством и скрываете свою деятельность от государственных органов – настоящий финансовый рай. Кстати, в некоторых странах владение компанией позволяет быстрее оформить местное гражданство.

Всего таких «свободных» зон не менее полусотни. Все они различаются по респектабельности, условиям регистрации фирм и их функционирования. Этим юрисдикциям уделяется повышенное внимание со стороны национальных правительств и международных организаций. Почему? Оффшоры конкурируют с ними в получении налогов и размещении капитала. Из-за наличия стран, которые предлагают более удобные условия, респектабельные экономики недополучают деньги в бюджет и не могут рассчитывать на капитал своих граждан, потому что он находится за рубежом. Поэтому национальные правительства составляют «черные» списки государств. Попадание в такой лист означает, что страна не пользуется доверием, следовательно, сделки с компаниями-резидентами подвергаются более тщательному контролю ,а также применяются значительные меры противодействия совершению операций с контрагентами стран из списка.

Национальные реестры формируются не спонтанно. Мониторингом за такими юрисдикциями занимаются международные организации. Главные среди них – ОЭСР и ФАТФ. Они регулярно выпускают свои «black list», и попадание в него негативно сказывается на сотрудничества с банками, крупными корпорациями.

фото с сайта wealthmastery.sg

Как работают оффшоры?

Допустим, в России у вас есть бизнес. Налог на прибыль – 20%, вы должны будете выплачивать его в соответствии с установленным порядком. Но если вы зарегистрируете фирму в оффшорной юрисдикции, например, в Панаме или Виргинских островах, налоги, в силу местного законодательства, платить не придется. Разумеется, на содержание компании ежегодно придется выделять определенные суммы, но за счет сокращения выплат обязательных взносов, получается существенная экономия.

Оффшор – это самостоятельная компания, которая работает на основе местного законодательства. Такой юридический статус она приобретает в том случае, если фактический владелец фирмы является иностранцем и основной бизнес ведет за границей.

Как это работает?

Представим, что вы занимаетесь международной торговлей. Оффшор может быть вашим контрагентом, учредителем или заказчиком услуг – это зависит от удобной схемы. Прибыли накапливается за счет манипуляций со стоимостью: приобретая товар в одной стране, а потом продавая другой, доход формируется за счет грамотного оперирования ценой. Например, у вас есть компания в «налоговой гавани». Она покупает товар, предназначенный на экспорт. Стоимость сделки минимальна. Затем тот же продукт перепродается конечному покупателю по более высокой цене. Так фирма-бенефициар сохраняет для себя разницу. Она не облагается налогами и не контролируется органами власти на родине.

Импортировать через такую компанию тоже выгодно. Но для получения максимальной прибыли нужно найти идеальное значение цены на ввоз, при которой размер таможенных сборов и налогов на прибыль будет минимальным.

Что такое оффшоры: простым языком об их правовой природе

Когда некто упоминает «оффшоры», это слово провоцирует негативные коннотации: отмывание денег, теневые механизмы, нечестные комбинации. Является ли преступлением содержание оффшора?

Нет, факт наличия у вас компании, расположенной в безналоговой или низконалоговой зоне, не имеет криминальной природы. Однако из-за высокого уровня конфиденциальности, минимизации лишних расходов, эти каналы становятся удобным инструментом отмывания денег, полученных преступным путем. В то же время связывать все лица, пользующиеся такими инструментами, одной цепью не стоит. Фирмы можно использовать вполне легально.

фото с сайта i2.cdn.turner.com

Почему тогда государства борются с такими юрисдикциями? Скорее, они выступают не против явления, а против связанных злоупотреблений. Из-за этой борьбы можно пострадать. Например, вы регистрируете фирмы в стране, которая признана в качестве оффшора в России. Это не респектабельная зона, а классическая «налоговая гавань». Соответственно, вы можете попасть под санкции – ограничения сделок, проверки, проблемы с крупными банками. Поэтому лучше создавать организации в уважаемых экономиках. Это может обойтись дороже в плане содержания такой компании, но будет иметь позитивные последствия для бизнеса.

В заключение: оффшор – что это такое простыми словами?

Это экономический инструмент, принятый в глобальном мире. При грамотном использовании (отсутствии злоупотреблений) он может стать эффективным помощником для вашего бизнеса.

Преимущества таких юрисдикций:

- позиция местного законодательства – комфортные условия для ведения деятельности;

- возможность обращения к номинальному сервису;

- в некоторых странах можно выпускать акции на предъявителя;

- безопасность – информацию о личных данных бенефициаров не разглашают.

Разумеется, есть и недостатки:

- низкий уровень доверия со стороны контрагентов;

- возможность применения в отношении страны санкций;

- отсутствие соглашения об избежании двойного налогообложения.

Однако нивелировать обозначенные недостатки довольно легко. Все, что нужно сделать – это зарегистрироваться в респектабельной зоне. Для этого есть как европейские государства (Великобритания или классический вариант с Кипром), так и страны с других материков (самоуправляемые территории и отдельные штаты США, островные государства).

Очевидно, демонизировать определение, как и то, что за ним скрывается, нельзя. Задача государств и международных объединений заключается в создании условий для нивелирования проблемы криминализации оффшоров. Предпосылки для этого есть, а будет ли результат, покажет время.

vklady-investicii.ru

что такое оффшоры простыми словами: понятие и схемы офшора (offshore)

Темы материала

Всем хорошего дня! Сегодня мы с вами поговорим о регистрации компании в оффшоре, законном способе максимально обезопасить свой бизнес, а также сэкономить средства за счет снижения налоговой ставки.

В этой статье я расскажу вам простыми словами о том, что такое оффшоры и способы их открытия, выгоде регистрации юрлица за границей, опасностях ведения бизнеса на чужой территории, а также о наиболее востребованных у россиян оффшорных зонах.

Эта информация пригодится не только владельцам крупных компаний, но и людям ведущим малый и средний бизнес, так как при определенном раскладе, такая регистрация юрлица и им сулит серьезную выгоду.

Рассмотрим термин «offshore»

Слово «Offshore» имеет англоязычное происхождение, и в адаптированном варианте переводится как «за границей».

Офшор — компания, которая работает в одном регионе, а официально зарегистрирована в другом государстве. Например, работает в России, а зарегистрирована в Швейцарии и налоги платит в казну Швейцарии.

Прежде всего, данное определение применимо к юридическим лицам, которые работают на территории одного государства, а официально оформлены в другом. Например, владелец компании регистрирует юридическое лицо на Кипре, а затем открывает в России сеть алкогольных супермаркетов. Затраты на регистрацию offshore как правило минимальны.

Юрлица регистрируются за границей по двум причинам. Первая – желание уйти от налогов, а вторая – стремление обезопасить свой бизнес. Последнее особенно актуально, когда предпринимательская деятельность балансирует на грани законности, либо вообще запрещена в том государстве, где она осуществляется. Допустим, в России невозможно открыть компанию, основной род деятельности которой «азартные игры», соответственно, юрлицо регистрируется в государстве, где такой бизнес разрешен, но при этом «работает» оно в России.

Где меньше нужно делиться с государством, там выгодней и регистрировать свою компанию. Но почему так не поступают все?

Льготное налогообложение также является весомым мотивом для открытия offshore. Правильно выбрав «юридический адрес» своей коммерческой структуры, владелец сможет существенно сэкономить на отчислениях процентов с дохода в казну государства.

Что такое деоффшоризация и зачем она нужна?

Российское правительство не заинтересовано в распространении оффшоризации отечественных компаний. Особое место в развитии экономики страны занимает деоффшоризация, процесс призванный снизить количество предприятий уходящих «за рубеж». Как правило, работа в данном направлении, выражается в предоставлении различных льгот и послаблений крупным компаниям, ведущим свою деятельность на рынках регионов РФ. Зачастую эта практика работает в отношении предпринимателей занимающихся производством, либо научными разработками.

Принято считать, что практика открытия оффшоров сформировалась в период бурного развития капитализма. Однако данное мнение в корне ошибочно.

Еще в древние времена на территории различных сел и городов местные старосты устанавливали размеры дани, которую требовали с местных ремесленников, купцов, крестьян… В общем, со всех жителей, продающих продукты своего труда.

Уже тогда люди искали способы «уйти» от казначейских сборов, и стали устраивать сделки купли-продажи за пределами поселений, на нейтральной территории. Такие «торги» обложить данью не могли, так как формально ни один из старост не имел право на процент от выручки, потому что купля-продажа была совершена не в его деревне.

Что же касается проведения ярмарочных дней, то крестьяне уже в 13-14 веке придумали съезжаться для торговли на больших базарах в тех деревнях, где старосты взимали с продавцов минимальные сборы. А купцы так и вовсе даже не «заглядывали» в поселения, где с торговцев требовали высокие налоги.

В процессе развития капиталистической системы работа по сбору налогов стала более цивилизованной, впрочем, как и способы ухода от них предпринимателями. В современной действительности открытие оффшоров, ни что иное как поиск «деревни», где с «купцов» взимают минимальную «подать».

Наиболее востребованные оффшорные страны

Мировая карта выгодных зон для открытия offshore-компаний очень обширна. Прежде всего, это Кипр, Азиатские страны, зона Карибского бассейна, Швейцария и т.д.

Каждая из этих стран по своему привлекательна и открытие там предпринимательской деятельности имеет свои плюсы.

Например, государства размещенные у берегов Карибского моря (Мексика, Венесуэла, Колумбия, Панама… ) в большинстве своем не требуют от предпринимателей сдачи финансовой отчетности, а также не раскрывают данные об их деятельности. Правда, сей факт общеизвестен, и многие солидные компании предпочитают не иметь совместных интересов с зарегистрированными в этих государствах юрлицами.

Открыть offshore на Кипре, будет дороже, к тому же здесь вам придется проходить аудит и платить процент от дохода в бюджет государства, но в то же время не возникнет проблем с поиском партнеров. Кипрские компании считаются надежными и достаточно авторитетными.

Открытие оффшора «на практике»

Для открытия оффшоров российские граждане, как правило, прибегают к услугам специализированных агентств. За такое сотрудничество, конечно, придется заплатить, но правильно выбрав партнера, вы сможете избежать многих негативных последствий.

Специалисты, в соответствии с вашими целями, подберут наиболее подходящее государство, и зарегистрируют ваше юрлицо должным образом.

Здесь же вам могут предложить приобрести уже готовый оффшор, максимально соответствующий вашим запросам.

Открыть «импортное» юрлицо можно и самостоятельно. Но учтите, что разобраться в данном вопросе сможет только юридически и финансово грамотный человек.

Как можно использовать оффшор?

- Оффшорная компания может быть крайне выгодна предпринимателю, чья деятельность основана на экспорте и импорте продукции. Но здесь необходимо доскональное изучение законодательства в отношении ценовой политики регулирующей ввоз и вывоз товаров. В случае неграмотных действий предпринимателя, выгода от открытия такого оффшора может быть очень сомнительной.

- Нередко оффшор является не самостоятельной единицей, а частью холдинга, когда само юрлицо зарегистрировано в другом государстве, а его дочернее предприятие – в России. Это с одной стороны повысит степень доверия к компании, а с другой обеспечит все плюсы оффшора, то есть зарубежное юрлицо сможет финансировать дочернюю структуру, и при этом не платить в казну государства процент с выделенных инвестиций.

- Особые выгоды оффшор сулит компаниям, чья деятельность связана с грузоперевозками водным транспортом. В ряде случаев гораздо выгоднее иметь судно, которое ходит, например, под Швейцарским флагом и получает за счет этого ряд преимуществ по входам в порт, пересечению границ государств и т.д.

- Оффшоры также выгодно использовать для «игры» на бирже, оформления прав на интеллектуальную собственность и для регистрации компаний ведущих «относительно законный» бизнес в интернете, например, владельцев виртуальных казино. Найти их в данном случае – крайне затруднительно.

Плюсы и подводные камни работы в оффшоре

На первый взгляд регистрация компании на территории другого государства кажется предельно выгодной: льготное налогообложение, наличие финансовых средств в зарубежном банке, широкий ассортимент схем ведения бизнеса и минимальные риски.

Последнее – весомый плюс открытия оффшора, так как в случае возникновения проблем, ваши средства будут защищены от посягательств третьих лиц, что крайне актуально для компаний погрязших в невыплаченных долгах и стала банкротом. Эта же схема будет выгодна, если владельцу юрлица предстоит развод, а, следовательно, и раздел имущества.

При этом, вся информация о деятельности вашей компании будет строго конфиденциальна, и ее можно будет получить лишь по решению суда. Именно поэтому, оффшоры часто открывают предприниматели, которые, например, хотят скрыть, что владеют большим количеством недвижимости.

Минусы оффшора

Естественно, после перечисления всех плюсов оффшоров, у любого человека возникает вопрос, почему тогда большинство российских компаний зарегистрированы в родном государстве? Ответ прост — у каждой медали есть две стороны, и открытие offshore не исключение.

Первый минус оффшора, это полная зависимость от бенефициара – лица, которое «де юре» считается собственником бизнеса и территориально находится в государстве, где зарегистрирована ваша компания. В основном, к услугам таких «управляющих» прибегают, когда реальный собственник не желает, чтобы его имя было связано с данным юрлицом. Эта практика весьма распространена при открытии оффшоров, и в такой ситуации финансовая судьба предприятия и его владельца полностью находится в руках третьего лица.

К «подводным камням» оффшоров можно отнести и особый интерес к ним со стороны субъектов международного права и различных структур власти.

К тому же, «импортные» юрлица часто вызывают недоверие у потенциальных партнеров. К примеру, такая компания вряд ли сможет получить в банке серьезный заем. Допустим, предприниматель с кипрским оффшором захочет оформить кредит. Российские банки откажутся с ним сотрудничать, потому что его счета находятся вне юрисдикции Российского законодательства, а кипрские – не выдадут заем, потому что он ведет деятельность на территории РФ, и в любой момент может перевести свои средства на Родину.

Таким образом, получается, что никаких сложностей при регистрации компании в оффшоре у российских предпринимателей нет. Основной вопрос здесь в том, насколько это будет выгодно для вас и вашего бизнеса.

Ситуация такова, что зарегистрировав оффшор, вы, снижая одни риски, приобретаете другие. Именно поэтому, вопрос о переводе юрлица «зарубеж» является крайне сложным, неоднозначным и требующим серьезного анализа и проработки.

На этом все! Желаю вам финансового процветания! И не забывайте, что риск в бизнесе хорош только тогда, когда он взвешен, продуман и обоснован!

biznes.qoon.ru

что это такое простыми словами

Что такое оффшорная зона и какие территории в нее входят

Термин «оффшор» (офшор, offshore) — дословно переводят как вдали (off) от берега (shore) или «большой земли», что указывает на выведение капитала на острова. Это не всегда верно, ведь подобные льготные зоны присутствуют и на материках. С другой стороны, в американском сленге само слово «shore» часто трактуется как «лишать чего-либо» или «обдирать как липку». Таким образом, более точным определением будет — «за пределами территории, где с вас берут слишком много». Есть и еще одно значение слова «shore» — регион или край, что указывает на регистрацию компании вне региона ведения деятельности.

Впервые этот термин был использован в середине прошлого столетия, хотя сама практика выведения бизнеса в зоны с льготным налогообложением применялась еще древними греками. На сегодняшний день оффшор — это страны, регионы или определенные территории, предоставляющие иностранным компаниям пониженные налоговые ставки, а также упрощенную систему регистрации и подачу отчетной документации. Они получили наименование оффшорные зоны. Последних насчитывается в мире более пятидесяти. В их число входят как островные территории (Багамы, Виргинские острова, Аруба, Каймановы острова, Кипр), так и материковые государства (Коста-Рика, ОАЭ, Андорра, Монако, Лихтенштейн).

Таким образом, если говорить, что такое оффшорная компания, то, это фирма, зарегистрированная в оффшорной зоне, но ведущая деятельность за ее пределами. Преимуществом создания таких условий для самих государств и регионов является легкое привлечение иностранных средств в бюджет. Чаще всего, предоставляя возможность регистрации компаниям, страна получает фиксированное вознаграждение, а иногда и трудоустройство местного населения, тогда как основную деятельность предприятие ведет в своей стране.

Для многих понятие оффшорный счет часто ассоциируется с нарушением законодательства, махинациями или сокрытием реальных доходов. И следует признать, что подобное действительно имеет место. Основным методом государственной борьбы с такими действиями является ужесточение требований для сотрудничества с подобными фирмами для компаний резидентов, а также наложение санкций на сами оффшорные зоны различными международными организациями. Это означает, что, выбирая для себя подходящую оффшорную зону, вам необходимо прежде всего проверить, не внесена ли она в «черные» или «серые» списки.

Схемы работы в оффшорной зоне и этапы регистрации компании

На практике для открытия фирмы в льготной зоне вы можете пройти регистрацию с нуля или купить оффшорную компанию, уже зарегистрированную в нужной вам стране. Для этого не обязательно совершать поездку в саму оффшорную зону, а достаточно заказать услугу у фирмы-посредника. Поскольку за это взимается определенная плата, прежде чем выбрать для себя этот путь, важно понять кому и в каких случаях это будет действительно выгодно.

Цели регистрации компании в оффшоре

С практической стороны цели, с которыми могут открываться оффшорные фирмы и счета — это не только снижение налогов. В реальности они включают в себя довольно широкие возможности для бизнеса:

- Проведение экспортно-импортных операций. Это наиболее популярная схема, позволяющая при экспорте максимально снижать цену товара, отправляя его оффшорной компании, с последующей перепродажей фактическому покупателю по реальной стоимости. Разница при этом остается в оффшоре. В свою очередь при импорте максимальное снижение цены выполняется для уменьшения НДС и таможенных сборов. Иногда к такой схеме привлекаются компании, работающие на УСН.

- Открытие банковских счетов. Основным назначением таких счетов является накопление и сбережение капитала, а также выполнение различных банковских операций. Такие счета не подвергаются проверкам налоговых органов (в отличие от стандартных счетов в иностранных банках), а сами финансовые организации не распространяют сведения о денежных суммах клиентов. Такие счета могут открывать не только компании, но и физические лица.

- Снижение объема налогов и эффективное планирование.

- Исключение двойного налогообложения. Этот вариант используется при ведении бизнеса на международном рынке с широким перечнем стран.

- Ликвидация предприятий. Использование оффшора в этом случае позволяет ускорить процесс, а также решить проблему существующих задолженностей компании перед кредиторами или бюджетом. Для этого в состав учредителей фирмы входит номинальная оффшорная компания, после чего выходят ее основные участники и заменяется генеральный директор, что полностью выводит фирму в льготную зону.

Виды оффшорных компаний

По виду деятельности для оффшорных компаний наиболее популярны следующие направления:

- Инвестиции. Ведение инвестиционной деятельности через оффшор позволяет уменьшить налогообложение, а также защитить свои капиталы от кредиторов, в случае банкротства или невыполнения обязательств. Это реализуется путем создания фондов, трастов, инвестиционных портфелей, управляющих компаний и холдингов.

- Страхование. Распространенным способом снижения налогообложения и повышения доходности можно назвать создание кэптивной страховой компании (дочерней структуры, которая обслуживает только материнскую компанию). Например, это может быть использовано в случае, когда законодательством государства, в котором ведется деятельность, недопустимо самострахование. Также этот способ позволяет выполнить страховку по случаям, которые не входят в перечень страховых в коммерческих СК.

- Банки. Такие учреждения могут сотрудничать только с офшорными или иностранными фирмами и физическими лицами. С гражданами страны, в которой такой банк зарегистрирован (т.е. самой оффшорной зоны), а также компаниями, ведущими в ней деятельность, сотрудничество невозможно. Создание для банков и крупных компаний персонального оффшорного банка предоставляет возможность не только получить налоговые льготы, но и организовать собственный платежный центр без привлечения иностранных банков посредников.

- Судовладельческие компании и пароходства. Регистрация в оффшорной зоне таких компаний позволяет практически полностью избежать налогов на предоставление услуг грузоперевозок.

- Международная торговля. Тут применяются схемы импорта и экспорта через собственные оффшорные компании. Товар в этом случае направляется непосредственно от продавца к покупателю, а посредник в оффшоре участвует в схеме лишь на бумаге.

- Управление и владение недвижимостью. На практике оффшорная компания может владеть жилой и коммерческой недвижимостью, и даже производственными мощностями. Территория таких объектов остается под юрисдикцией страны, в которой они находятся, но налоговые обязательства по ним будут вынесены в льготную зону правообладателя. Это означает, что, продавая или сдавая в аренду такую недвижимость, вы можете минимизировать налоги. Более того, фактически, информация о том, кто владеет этой недвижимостью в реальности полностью скрыта. Если говорить о производственных мощностях, то выведение их в оффшор позволяет также обезопасить компанию от рейдерских захватов, поскольку в этом случае перехват активов невозможен.

- Лизинг. Создание лизинговой оффшорной компании позволяет приобретать оборудование, снижая налоговые отчисления по нему. Такая номинальная компания приобретает требуемое имущество и предоставляет его материнской компании в лизинг. Выплачиваемые регулярные лизинговые платежи относятся к себестоимости, уменьшая итоговую сумму налога на прибыль для основной компании, в то время как оффшорная имеет пониженные ставки на полученные платежи.

- Лицензирование. Получить лицензию в оффшоре намного проще, что активно используется финансовыми организациями (онлайн-казино, форекс-брокеры, небанковские кредитные компании, туристические операторы, провайдеры).

- Интеллектуальная собственность и франчайзинг. Чтобы снизить налогообложение при получении дохода от продажи лицензии или франшизы можно передать права собственной оффшорной компании. В этом случае материнская компания уже не будет иметь официальных прав и потребуется также получение лицензии и отчисление роялти. Такие выплаты могут облагаться налогом на репатриацию дохода, если между странами (в которой ведется деятельность и оффшорной зоной) не заключены договоры, позволяющие избежать двойного налогообложения.

Процесс регистрации компании в оффшоре

Если вы решили, что регистрация оффшорной компании для вас выгодный вариант, необходимо знать из каких этапов состоит эта процедура. Прежде всего, убедитесь в том, что выбранная вами зона подходит для реализации поставленных целей. Далее выберите подходящее деятельности наименование создаваемой компании. При этом обратите внимание, что оно должно удовлетворять следующим требованиям:

- Название не должно совпадать или быть созвучным с уже имеющимися компаниями, зарегистрированными в соответствующем оффшоре. Проверить имя компании можно в специальных веб-реестрах.

- Отсутствие ассоциаций с органами государственного управления.

- Если в названии присутствуют слова — банк, траст, фонд, страхование, оно может быть зарегистрировано только при наличии лицензии на ведение такой деятельности.

- В наименовании не должно быть нецензурной лексики, а также слов, указывающих на терроризм, расизм, насилие, принижение достоинства, оскорбление личности и вероисповедания.

Если имя одобрено регистратором, следующее что нужно, чтобы зарегистрировать оффшор — это составить учредительные документы. Он оформляется в печатном виде и определяет виды хозяйственной деятельности компании, а также основные правила. Устав или учредительный договор должен быть составлен на государственном языке страны, в которой осуществляется регистрация. Обязательны подписи всех директоров (учредителей, акционеров) и заверение нотариусом. При оформлении документов через посредника нередко предоставляются услуги номинальных директоров или акционеров, что ускоряет процедуру и позволяет скрыть имя истинного владельца.

Следующий этап — это формирование уставного капитала. Тут необходимо знать, не установлен ли местным законодательством его минимальный размер и как он влияет на получаемую в оффшоре налоговую ставку. Также для регистрации обязателен юридический адрес, на который будут приходить запросы из налоговой службы.

Готовая оффшорная компания или регистрация через посредников избавит вас от этих сложностей, но потребует финансовых вложений. В зависимости от зоны стоимость полного комплекса услуг может варьироваться от 2000 до 20000 долларов США в год. Аналогично и открытие счета в оффшорном банке будет платной услугой от 500 долларов. С другой стороны — это проще, а иногда и дешевле, чем делать все самостоятельно. Для создания компании через посредника вам потребуются лишь документы, подтверждающие вашу личность и место регистрации, а также описание вида деятельности.

Плюсы и минусы использования оффшора

Создание компании в оффшорной зоне представляется весьма выгодным для предпринимателя. Ведь это дает целый ряд преимуществ:

- Быстрая регистрация;

- Сокрытие информации о реальном бенефициаре;

- Низкие налоги и минимальная отчетность;

- Возможность открытия банковского счета в любой стране мира;

- Безопасное накопление капитала за рубежом;

- Управление через доверенное лицо.

С другой стороны, этот вариант может не решить ваших проблем и даже создать новые. Так, на практике вы можете столкнуться со следующими недостатками:

- Пристальное внимание со стороны органов контроля международного и государственного права.

- Различия в законодательстве. Перед открытием компании необходимо хорошо изучить, в какой зоне лучше открывать ваш вид бизнеса. Может оказаться, что территория с наиболее привлекательными льготами имеет проблемы с лицензированием вашей деятельности.

- Риск потери бизнеса. Поскольку вы работаете через представителей и плохо знакомы с законодательством, вы можете стать объектом мошенников, особенно, если покупаете готовую компанию.

- Проблемы с получением кредитов. Оффшорные компании не вызывают доверия, и шанс получить кредит минимален.

- Негативная репутация. Регистрация в оффшорной зоне вызывает ассоциации с мошеннической деятельностью, поскольку присутствует законное сокрытие данных о реальных владельцах.

- Высокая стоимость обслуживания. Этот недостаток характерен для небольших предприятий и производственных компаний, ведущих деятельность исключительно в рамках одной страны. В этом случае рациональным будет лишь использование оффшорных счетов для накопления капитала.

Понимая значение термина оффшор — что это такое простыми словами и какие возможны схемы его использования, вы сможете применить новые возможности в практике ведения собственного бизнеса, получив преимущества для его развития.

ardma.ru

это… (Офшор простыми словами, офшорная зона, компания)

Офшор (также оффшор или офшорная компания) – это определенная территория страны, либо страна в целом с выгодными условиями ведения предпринимательской деятельности для иностранных граждан (нерезидентов) по отношению к этой стране.

Описание оффшоров простыми словами

Простым языком, это заграничные страны или их штаты, в которых можно открыть компанию или вести бизнес, не уплачивая за это никаких налогов и сборов.

Среди этих выгодных условий можно выделить низкие или отсутствующие ставки налогов, упрощенное ведение отчетности и документооборота, возможность скрыть владельцев той или иной фирмы. Поэтому оффшоры могут использовать и мошенники, в том числе для перевода денег, которые впоследствии найти будет просто невозможно.

История возникновения

Самый первый в истории оффшор был замечен в США в 1950-х годах. Тогда одно из предприятий, которое правительство США хотело видеть на своей территории и получать от него налоговые платежи, собственники зарегистрировали в другой стране с низкими налоговыми ставками.

Среди экономистов нет четкого понятия определения оффшоров. Некоторые связывают этот термин лишь с географическим положением той или иной компании по отношению к месту жительства владельца, другие – с экономической и финансовой стороной (в плане выгодных финансовых и экономических условий для компании).

Нельзя говорить и о том, что оффшоры – это современное явление. Его корни идут еще с древней Греции. Там был впервые введен налог на экспорт и импорт. Чтобы не платить данные налоги, купцы искали близлежащие территории и завозили туда свой груз контрабандой.

В Россию данное явление пришло уже в 90-х годах. Первым оффшором на территории России тогда стала швейцарская фирма.

Понятие офшорной зоны

Офшорная зона – это территория отдельного государства или часть государства, в черте которых иностранным компаниям предоставляются особые условия для регистрации и ведения своей деятельности.

Наличие таких зон вызывает негодование некоторых государств, так как из-за низкого налогообложения, производители переводят свой капитал в другие страны, тем самым уходя от уплаты налогов в бюджет. Оффшорные зоны отличаются своим инвестиционным потенциалом, законодательством, уровнем развития инфраструктуры, политической обстановкой.

Компании, в современном мире, могут и умеют вкладывать свои инвестиции не только в отечественные компании, но и также в оффшорные зоны, что является в основном более выгодным вложением.

Самые распространенные оффшорные зоны – это страны Азии и Латинской Америки. Там наблюдаются очень высоко квалифицированные специалисты в области инвестиций и благоприятный инвестиционный климат.

В Гонконге ставка налога является одинаковой для всех. Эта зона признана самой выгодной среди всех оффшорных зон.

В офшорную зону в целом входят 27 территорий мира.

Юрисдикции

Офшоры иначе принято называть юрисдикциями.

Существует несколько юрисдикций, где можно зарегистрировать свой бизнес, например:

Островные офшоры

Это мелкие острова, расположенные на территории океанов. Они отличаются в основном полнейшим отсутствием налоговых платежей, возможным отсутствием ведения какой-либо финансовой отчетности, конфиденциальность информации о владельцах фирм.

Но есть вероятность того, что при регистрации своей компании в островном оффшоре, она не будет пользоваться популярность у крупных производителей и поставщиков, так как в данном оффшоре регистрируются довольно сомнительные компании. Островной оффшор привлекает к себе инвесторов всеми возможными путями, так как собственного производства там, в основном, попросту нет.

Европейские офшоры

Там регистрируются компании с очень высоким и престижным статусом, они пользуются высокой популярностью. Европейский оффшор отличается тем, что там нужно платить налоги, но есть определенные льготы на некоторые виды деятельности, требуется вести учет как налоговый, так и финансовый, имена владельцев также не держатся в секрете. Нельзя однозначно сказать, что это территории являются оффшорами, однако такая практика наблюдается довольно часто.

Офшоры со специальным особым режимом налогообложения

В основном к ним относят территории, расположенные в США. В России также присутствуют такие территории, например, республика Калмыкия или Алтай.

При переходе компании в оффшор, государство теряет все обязательные для данной компании платежи в бюджет страны. Владелец экономит на платежах, тем самым увеличивая свою прибыль. При различных сделках продажи либо покупки, также не платятся обязательные платежи, скрываются владельцы этих компаний.

Есть мнение, что именно из-за наличия таких оффшорных зон и возникают мировые экономические кризисы, так как деньги, которые должны были поступить в бюджет государства, поступают в карман владельцев в виде чистой прибыли.

В Российской Федерации владельцев фирм можно узнать по годовой отчетности. В ней отражаются все лица компании, имеющие в своем распоряжении более 5% акций фирмы, в оффшорах – их узнать практически невозможно. Это прекрасный способ быть собственником какой-либо фирмы и скрывать это.

В России регистрация юридического лица может занять достаточно продолжительное время и потратить определенное количество денежных средств на это, в оффшорах можно купить готовый бизнес сразу, либо пройти регистрацию за неделю. Но самым большим преимуществом является возможность не вести никакой отчетной документации, то есть не раскрывать выручку компании.

Офшорные компании

Предприятие можно отнести к оффшорам, если:

- владелец является резидентом другой страны;

- компания имеет регистрацию в одной стране, а ведет активную деятельность и получает выручку в другой;

- компания имеет регистрацию по упрощенному способу и в короткие сроки;

- информация о владельце предприятия или фирмы отсутствует;

- отсутствует контроль за деятельность компании со стороны финансовых структур;

- не ведется учет и отсутствует другая обязательная отчетность;

- отсутствие уплаты налогов и иных обязательных платежей.

Более всего зависимы от оффшора островные территории, так как они очень слабо развиты и не имеют собственных компаний. Малыми налогами и упрощенной системой ведения деятельности компании они привлекают хоть какой-то капитал в свою экономику.

Регистрация компании в оффшорной зоне

Для того чтобы пройти регистрацию фирмы в оффшорной зоне, не обязательно выезжать в эту страну. Сейчас можно найти огромное количество компаний, которые готовы вам помочь в этом и сделать все без вашего участия. Они помогут выбрать вам именно под вашу деятельность оффшор.

Проводится соответствующий анализ всех оффшоров и выбирается наиболее выгодный со всех сторон оффшор. И уже через 7 дней у вас есть возможность получить компанию в любой точке земного шара, не выезжая за пределы своего постоянного места жительства. Такие специализированные компании могут предложить вам как зарегистрировать новую фирму, так и приобрести уже действующую.

Но все это стоит определенных затрат. Если вы не готовы к дополнительным расходом, можно самостоятельно попытаться зарегистрировать компанию.

Для этого все равно нужно будет проводить анализ всех стран, и выбрать наиболее подходящую для вашего вида деятельности. Для получения вашей компанией юридического адреса, вам придется арендовать помещение в стране-оффшоре и нанять на первых этапах человека, который будет представлять интересы вашей компании.

Если владелец желает быть засекреченным, опытные бизнесмены привлекают местных жителей, которые готовы за небольшую плату стать номинальными владельцами вашей компании. Затем нужно оплатить регистрацию компании, так называемый регистрационный сбор. Он является ежегодным. Возможна и уплата дополнительного ежегодного сбора. Именно этот факт отпугивает предпринимателей низшего и среднего звена, так как их прибыть будет минимальной после уплаты сборов.

Плюсы и минусы открытия компании в оффшорной зоне

Зона оффшора используется владельцами компаний в следующих случаях:

- снизить до минимума суммы налогов и сборов компании;

- скрыть финансовые операции компании;

- увести из страны нелегально заработанные денежные средства;

- скрыть чистую прибыль владельца;

- избежать контроля со стороны различных финансовых структур страны.

Все же наиболее популярным условием является факт сокрытия сделок купли-продажи данным предприятием. В некоторых странах запрещено совершать определенные экономические действия. Создавая компанию в оффшоре, владелец совершает любые действия, разрешенные страной-оффшором, и при этом имя этого человека будет засекречено.

Такие действия выгодны людям с определенно высоким статусом в своей стране, например, депутаты. Они могут вести компанию в оффшоре, получать прибыль, но при этом не отражать ее в своей декларации о доходах. Практически все операции с ценными бумагами проходят в странах-оффшорах.

Недостатком можно назвать лишь тот факт, что не всякая деятельность разрешается в конкретном государстве.

Офшорные счета и банки

Оффшорные счета – это счета в банках, которые расположены в другой стране по отношению к стране, где проживает владелец компании.

Такие счета более безопасны в своем использовании и налоги уплачиваются в минимальных суммах. Открыть такой счет можно в любой точке мира. Прежде чем открыть счет в одном из банков, необходимо подробно изучить все тарифы и условия, необходимые для открытия и содержания счета.

Все оффшорные счета можно разделить на конкретные виды, напрямую зависящие от целей, которые преследовал владелец при их открытии, а именно: корпоративные, частные, расчетные, текущие, депозитные, сберегательные, обеспечительные, транзитные, операционные.

Рассмотрим эти счета более подробно.

Частные счета

Такие счета открываются физическим лицом, который сам им управляет или имеет уполномоченное на это лицо. Совершать коммерческие операции по этому счету не допускается.

В основном такие счета носят долгосрочный характер, то есть приносит прибыль владельцу, например, за счет вложения денежных средств в различные ценные бумаги. В мировой практике имеется ряд банков, в составе которых обязательно присутствуют отделы, специализирующиеся конкретно на частных инвестициях.

Корпоративные счета

Их имеют право открывать уже не физические лица, а индивидуальные предприниматели и различные юридические лица, которые занимаются деятельностью, приносящую прибыль ее владельцу.

Данные счета позволяют проводить безналичные расчеты с поставщиками и заказчиками. Таким счетом в основном управляют лица с доверенностью. На таком счета также можно хранить полученную предприятием прибыль. Существование такого счета позволит снизить налоговую нагрузку на компанию.

Текущие и расходные счета

Такие счета используют оффшорные компании для движения своих денежных средств. Таким счетом можно управлять на расстоянии, так как имеется интернет-банкинг, можно получать дополнительные начисления на остатки по счетам, проводить различные операции, можно оформить чековую книжку. Карточный счет предполагает выпуск пластиковой карты, к которой будет привязан ваш расчетный счет.

Депозитные счета

Они предполагают хранение денежных средств на счете определенный промежуток времени и получение дополнительных процентов за это. Чем больше вы выбираете срок хранения средств в данном банке, тем выше процентная ставка.

Недостатком является тот факт, что в течении всего периода хранения денежных средств на депозитном счете, вы не имеете права обналичивать их. Если все же вы приняли решение закрыть счет или обналичить часть суммы, будьте готовы оплатить штрафные санкции. Однако, при заключении договора на открытие такого счета, можно предусмотреть возможность движения денежных средств, но процентная ставка при этом будет значительно ниже.

Операционные счета

Противоположностью депозитным счетам являются операционные. Данные счета предназначены именно для того, чтобы проводить максимальное количество операций по вашему счету. Банк может предъявить требования к этому счету лишь в плане минимально допустимого остатка по счету или минимальный годовой оборот по данному счету.

Транзитные счета

Они применяются в том случае, если владелец желает дополнительно обезопасить все свои операции и проводить их в режиме строгой конфиденциальности.

Обеспечительные счета

Открываются под конкретные цели, например, получение кредита, в некоторых странах для получения визы. Затем деньги с этого счета можно использовать по своему усмотрению.

Прежде чем открыть такие счета, необходимо изучить все преимущества и недостатки данных счетов и банков. В банках может взиматься дополнительная комиссия, различные сборы.

Если вы не имеете представления о схеме работы банков с данными счетами, лучше воспользоваться услугами специализированной копании, которая поможет вам открыть действительно выгодный для вас счет. Однако нужно быть внимательным и при выборе этой специализированной компании. Если вы желаете, чтобы вся информация по счету носить конфиденциальный характер, выбирайте специализированную компанию, по отзывам и рекомендациям других людей.

Страны для открытия счета

Важно правильно выбрать и страну для открытия счета.

- Например, на Сейшелах счет полностью освобождается от различных налоговых ставок, бухгалтерская отчетность также не ведется, отсутствует контроль.

- На Кипре присутствует минимальная налоговая нагрузка, но при этом отчетность является обязательной, ведется контроль и аудит счетов.

- Самыми престижными для открытия счетов являются Швейцария и Австрия.

Процедура открытия счета и стоимость услуги

Сама процедура открытия счета также различна во всех банках. Для некоторых обязательным условием является наличие владельца счета в день его открытия в банке, для других – достаточно уполномоченного представителя, третьи – могут сами направить к вам представителя банка и заключить договор на открытие счета. Некоторые требуют наличие рекомендательных писем на вас от ваших партнеров по бизнесу.

Стоимость открытия счета также отличается от страны открытия счета. Кроме этой суммы могут взиматься и дополнительные сборы и платежи, которые нужно уточнять на этапе подписания договора.

Оффшорные банки имеют право не отвечать на запросы различных судебных и правоохранительных органов по счетам своих клиентов, если такая обязанность не оформлена документально. Оффшорные банки предоставляют услуги лишь нерезидентам и полностью отказываются от работы с местными жителями.

Подводя итоги по процедуре открытия счетов в оффшорных зонах, следует сказать о том, что такой счет позволит вам снизать налоговую нагрузку, освободить вас от ведения различной отчетности полностью или частично, снизить контроль, получить дополнительные инвестиции, возможность управления счетом из любой точки мира.

Из недостатков можно отметить, что в погоне за выгодными условиями, можно выбрать банк с плохой репутацией, который впоследствии может принести вам массу неудобств и проблем.

В заключении, хотелось бы отметить, что оффшорные зоны помогают бизнесу выйти на международный уровень, подталкивают к получению максимальной прибыли, упрощают все возможные процедуры ведения дел, обеспечивают безопасность и полную конфиденциальность своим инвесторам.

bankspravka.ru

Список стран оффшорной зоны в 2019 году

Сегодня всё чаще жители нашей страны слышат словосочетание «оффшорная зона». Но многие его попросту не понимают. И это неудивительно. Ведь люди, которые никаким образом не связаны с бизнесом, экономикой или юриспруденцией с понятием «оффшорная зона» не сталкивались. Попробуем разобраться, что «это такое».

Содержание материала

Определения

Оффшорная зона представляет собой страну или её часть, правительство которой предоставляет компаниям – нерезидентам льготные условия для проведения предпринимательской деятельности. Под компаниями-нерезидентами понимаются организации, предприятия, компании, фирмы, владельцами которых по документам являются иностранные граждане. Например: владельцем компании является представитель России, но компании осуществляет свою деятельность на Кипре. Другими словами компания зарегистрирована на Кипре и платит налоги именно Кипру, а не России. Вот это и называется оффшорной зоной.

Регистрация компании в таких зонах имеет одно, но весьма весомое преимущество: уменьшение налоговых ставок. В некоторых странах можно регистрировать компанию и даже не платить налог за неё. Другими словами оффшорная зона предоставляет своим «участникам» пониженное налогообложение.

Исходя из этого, можно отметить, что оффшорная зона в экономике представлена в виде финансового центра, который с удивительной лёгкостью привлекает иностранный капитал за счёт предоставления налоговых льгот.

Оффшорная зона – это зона экономического пространства, направленная на регистрацию и ведение коммерческой деятельности. Сегодня оффшорными зонами называют страны или мировые государства, которые предоставляют такую привилегию иностранным предприятиям и компаниям.

Как уже ранее отмечалось, вести бизнес в оффшорных зонах не просто рентабельно, а очень выгодно. Низкие налоговые ставки позволяют взимать максимальную прибыль. Но стоит отметить, что международные компании, работающие в оффшорной зоне, вынуждены в обязательном порядке соблюдать все законы, так как находятся под юрисдикцией другой страны, входящей в оффшорную зону.

Не стоит путать понятия офшор и оффшорную зону. Это разные понятия в экономике. Под первым в экономике понимается компания, работающая в оффшорной зоне. А второе понятие в экономике обозначает страну, где осуществляет свою деятельность компания — офшор.

Регистрация в такой «экономической» зоне предоставляет следующие преимущества:

- Все денежные средства компании и активы не подпадают под мировой валютный контроль и валютное регулирование.

- Низкий уровень налогообложения.

- Все активы компании в этой стране находятся «в безопасности».

- Возможность хранения финансовых средств и активов в самых крупных и стабильных банках мира. Отметим, что это преимущество весьма весомое. Так как крупные мировые банки в большей степени защищены от банкротства.

- Вся информация относительно владельцев компании, активов и акционеров сохраняется в тайне.

- Компаниям предоставляется свобода в ведении бухгалтерского учёта.

- Компании имеют полное право проводить любые финансовые операции с другими участниками оффшорной зоны.

- Конфиденциальность проводимых сделок.

Особенности

Оффшорные зоны стали популярны и востребованы благодаря своим особенностям.

Перечень особенностей оффшорных зон:

- Упрощённая и ускоренная процедура регистрирования организаций. При регистрации потребуется заплатить определённый взнос. В каждой стране сумма «взноса» несущественно отличается.

- Оплата подоходного налога и налога с прибыли осуществляется по заниженным тарифам.

Недостатком можно считать невозможность осуществления предпринимательской деятельности. Это делается для защиты национального бизнеса страны, где располагается оффшорная зона.

Преимущества оффшорных зон

Но если для предприятий и компаний участие в такой зоне лишь выгодно, то у многих людей возникает вопрос, а в чём же заинтересованность той страны, которая предоставляет международным компаниям такие привилегии. Ответ прост. За счёт пониженного налогообложения зарегистрировать компанию в этой зоне стремятся многие международные организации. Доход от регистрации достаточно велик, поэтому страна лишь выигрывает, улучшая притоком иностранных инвестиций свою внутреннюю экономику. Для регулирования и управления офшорами в стране создаются секретарские бюро. А это дополнительные рабочие места.

Поэтому оффшорная зона частично решает проблему с безработицей.

Вернуться к оглавлениюСписок оффшорных зон

Если взглянуть на карту мира, то можно сильно удивиться, насколько территориально «разбросаны» страны с оффшорными зонами. Они присутствуют на каждом материке. В настоящее время этих стран более 50. Ежегодно оффшорные зоны расширяются, дополняются новыми юрисдикциями (в экономике страну оффшорного пространства принято называть юрисдикцией).

Карта оффшорных зон

В 2016 году самыми «низконалоговыми» мировыми юрисдикциями (странами оффшорной зоны) были:

- Шотландия.

- Великобритания.

- Кипр.

- Остров Мэн.

Звание мировых классических юрисдикций в 2016 году заслужили такие страны, как:

- Сейшелы.

- Маврикий.

- Доминика.

- Сент Китс.

- Невис.

- Ангилья.

- Британские Виргинские острова.

Регистрация международных компаний в этих странах может помочь полностью избежать налогов. Причём, в этих странах мира это вполне законно. Классические мировые юрисдикции используются для различных направлений бизнеса. В этой зоне можно свободно заниматься как торговлей, так и консалтингом.

Список оффшорных зон в Европе состоит из:

- Латвии.

- Голландии.

- Швейцарии.

- Словакии.

- Польши.

- Великобритании.

- Чехии.

- Эстонии.

- Болгарии.

Но в Европе существуют свои правила регистрации. Например, в Эстонии больше приветствуют мировые компании, занимающиеся разработкой ИТ-технологий. Голландия и Швейцария больше направлена на регистрацию холдинговых структур. Для ведения бизнеса в области туризма, сельского хозяйства, торговли более выгодными считаются условия, предоставляемые Чехией, Словакией и Болгарией.

Одними из самых крупных юрисдикций считаются азиатские. В народе их называют «азиатскими тиграми». Перечень азиатских мировых юрисдикций:

- Китай.

- Гонконг.

- Сингапур.

Гонконг

Эти юрисдикции подходят для организаций, которые занимаются разработкой и различного рода исследованиями.

Об открытии компании в Гонконге в этом видео:

Перечень других юрисдикций:- Соединённые Штаты Америки.

- Южно-Африканская Республика.

- Канада.

- Острова Новой Зеландии.

Классификация

Согласно мировой классификации оффшорные зоны разделяются на два типа:

- В первой разновидности иностранные компании освобождаются от уплаты всех налогов с прибыли организации или компании. Взамен на «освобождение» организации ежегодно обязуются платить фиксированную стоимость.

- Во втором типе, зона предоставляет льготные условия для организаций. Этот тип называется в экономике финансовым центром. Уменьшение налоговой ставки позволяет более успешно вести бизнес.

Исходя из этой классификации, можно отметить, что оффшорные страны разделяются на тех, кто полностью освобождает организацию от налогов и на тех, кто лишь уменьшает налоговые ставки.

Классификация оффшоров

Стоит отметить, что регистрируя страну в оффшорных зонах второго типа, компании придётся платить такие виды налогов, как:

- Налог на наследование.

- Налог на прирост капитала.

- Корпоративный.

- Подоходный.

- Налог на продажу.

Выбирая офшорную страну, стоит тщательно изучить местное законодательство в области регистрации и ведения коммерческой деятельности.

Многие экономисты утверждают, что регистрировать бизнес лучше всего в Бейлизе, Панаме, Сент Китсе или на Сейшельских или Британских Виргинских островах. Это страны, где полностью отсутствуют налоги. Регистрируя организацию в этих государствах, не потребуется предоставлять бухгалтерскую отчётность. Эти государства признаны мировыми юрисдикциями. Это самые известные, востребованные республики. Регистрируя в этих государствах компанию, в дальнейшем не придётся переживать относительно конфиденциальности. Огромное преимущество этих юрисдикций – полное отсутствие контроля со стороны местного управления.

Британские Виргинские Острова

Самыми респектабельными мировыми юрисдикциями признаны: Шотландия, Мэн, Великобритания и Гонконг. В этих странах потребуется предъявлять финансовую отчётность. Но взамен они иностранным организациям предоставляют весьма значимые налоговые льготы. Стоит учитывать, что местный контроль за организациями ведётся, поэтому иностранные организации всегда будут «под присмотром» у местных властей.

По мнению экспертов, желательно регистрировать свой бизнес в Эстонии, Швейцарии, Португалии, Черногории или Кипре. Эти юрисдикции предоставляют весьма приемлемые налоговые ставки.

Заочно в этой классификации выделяется и третий вид юрисдикций, не требующий уплаты налогов лишь от некоторых видов деятельности. Имеются в виду сделки, которые осуществляются между участниками оффшорной зоны в определённой юрисдикции. Такими странами мира являются Объединённые Арабские Эмираты, Алжир, Бразильская республика, Марокко.

Чёрные списки

Как уже ранее отмечалось к выбору юрисдикции стоит подходить очень осторожно и основательно. Желательно перед выбором государства проконсультироваться с налоговым экспертом.

Оффшорные зоны

В России существует понятие «чёрного списка юрисдикций». В этот список, входят страны мира, которые, по мнению правительства, не способны предоставить низкие налоговые ставки и не соответствуют званию «оффшорной зоны» по экономическим требованиям. Согласно этому списку, крайне нежелательно регистрировать компанию в:

- Бахрейне.

- Кайкосе.

- Ангильи.

- Барбуде.

- Барбадосе.

- Арубе.

- Антигуа.

- Гренаде.

- Монтсеррате.

- Пуэрто – Рико.

- Невисе.

- Либерии.

- Науру.

- Самоа.

- Мальдивской Республике.

Согласно «чёрному» списку также стоит опасаться регистрации на таких островах, как:

- Сейшельские.

- Маршаловы.

- Олдерни.

- Джерси.

- Мэн.

- Виргинские.

- Каймановы.

- Нидерландские.

- Виргинские в Соединённых Штатах Америки.

Налоговые ставки

Как уже ранее отмечалось, многие мировые юрисдикции «освобождают» иностранные компании от выплаты налогов. Но взамен этого требуется вносить «взнос» за регистрирование компании. Так, для регистрации организации в Бейлизе придётся заплатить 900 долларов. Ежегодно в бюджет этой страны нужно отчислять 950 долларов. Регистрация в Великобритании стоит 1250 долларов, а ежегодный налог составляет 1300 долларов. Для регистрирования компании в Панаме придётся изначально заплатить 1250 долларов, но ежегодный налог равен 1350 долларам. Регистрация на Кипре обойдётся в 3000 долларов. Каждый последующий год существования компании придётся платить по 3200 долларов. В Гонконге цена регистрации равняется 2100 долларам, а налог – 2250 долларам. В Объединённых Арабских Эмиратах регистрация стоит 2900, а ежегодный взнос равен 3800 долларам. Поставить на учёт компанию на Виргинских островах возможно за 1250 долларов. Ежегодный взнос – 1480 долларов.

Налоговые ставки:

- Великобритания – 20 %.

- Кипр – 12 %.

- Дания – 25 %.

- Нидерланды – 25.5 %.

- Лихтенштейн – 12 %.

- Барбадос – от 1 до 2 %.

- Маврикий – максимальная ставка равна 3 %.

- Венгрия – 10 %.

- Латвия – 15 %.

- Остров Мэн – от 0 до 10 %.

- Чехия – от 10 до 15 %.

- Австралия – 30 %.

- Канада – от 4 до 12%.

«Полезный» оффшор

Как уже ранее отмечалось, офшор способен увеличить рентабельность предприятия или организации. Но не все сферы бизнеса допустимы для работы в оффшорных зонах.

Видео о том, как выбрать оффшор:

Списки сфер бизнеса, где наличие офшора принесёт максимальную пользу:- Экспортирование товаров.

- Импортирование товаров. Благодаря офшору можно значительно снизить налоги. Работая в этой сфере бизнеса, лучше заключать контракты с датскими, кипрскими и британскими организациями.

- Разработка программного обеспечения. Этой сферой бизнеса лучше заниматься при помощи панамской или доминиканской юрисдикции.

- Недвижимость.

- Сфера шоу-бизнеса.

visasam.ru

Что такое оффшор — простыми словами об оффшорных зонах и счетах

В последнее время вокруг оффшоров разгорается немало дебатов. Продвинутые бизнесмены вовсю пользуются привилегиями регистрации своего бизнеса зарубежом — пониженной налоговой ставкой и конфиденциальностью финансовых операций. Однако бюджету большинства развитых стран оффшорные схемы не приносят дохода, поэтому в СМИ они предстают перед нами в негативном свете. В текущей статье более подробно разберем что же такое оффшоры, как они работают, для кого являются выгодными и стоит ли их бояться.

Что такое оффшоры

Итак, оффшором называют страну, которая позволяет иностранным гражданам зарегистрировать компанию, располагающуюся в другом государстве, на условиях льготного налогообложения. К примеру, у вас есть бизнес в России, где налог на прибыль составляет 20%. А на Багамских островах нерезидентские организации имеют налоговое послабление и платят символический ежегодный взнос. Очевидно, что с финансовой точки зрения намного выгоднее пройти регистрацию зарубежом.

Значит оффшоры позволяют легально уйти от налогов

Не только, многим компаниям безопаснее и проще вести бизнес в оффшорах. Не каждая организация может защититься от проверок устроенных государством. Кроме этого оффшоры — это своеобразная лазейка в законодательстве, которая позволяет иметь бизнес в своей стране лицам, по закону не имеющим на это право.

А зачем это Багамским островам? Все дело в деньгах. А точнее, для островов и стран со слаборазвитой инфраструктурой оффшор — это один из основных источников прибыли. Местные юридические фирмы оказывают посреднические услуги для иностранцев, формируя бюджет своей страны.

Немного из истории оффшоров или откуда они взялись

Прежде всего следует разобраться в правильном написании. Слово «оффшоры» с двумя буквами «ф» принято считать корректным, от английского «offshore», что дословно переводится как «вне берега». Однако многие авторитетные веб-источники и бумажные издания используют написание «офшоры», что также считается верным.

Первые упоминания об оффшорах датируются в конце 50-х годов. В одной их газет США была опубликована история о том, как компании удалось переместить свои активы в другую страну на наиболее выгодных условиях. Затем свое распространения оффшоры получили в Британии, где для состоятельных людей налоги составляли до 80%! В дальнейшем нежелание платить государству непосильную пошлину привело к развитию множества оффшорных юрисдикций.

Что такое оффшорная компания

Это юридическая организация зарегистрированная в любой стране, кроме страны проживания владельца бизнеса, который может либо открыть новую компанию, либо купить уже готовую, переоформив документы на себя. Далее он ведет свою финансовую деятельность по законам этой страны.

Зачем нужен оффшорный счет

Нерезидентная организация не может просто так внести деньги в зарубежный банк. Для этого ей необходимо открыть специальный счет, на который будет поступать заработанный капитал. Его и называют оффшорным счетом. Степень его надежности очень высокая: риск утраты денежных средств и налоговых проверок сведен к минимуму. Кроме обычного сопровождения наличие счета позволяет вкладывать деньги в зарубежные инвестиционные проекты, участвовать в международных сделках, защитить деньги от арестов.

Что собой представляют оффшорные зоны

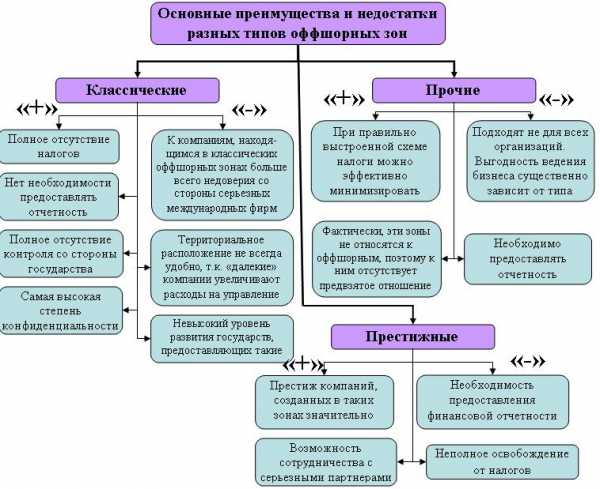

Так называемые оффшорные зоны — это государства, которые предлагают льготные условия для иностранных предпринимателей. Условно их можно разделить на несколько выделяющихся категорий, описанных ниже.

Классические юрисдикции

Освобождение от налогов предоставляется компаниям не ведущим бизнес на территории регистрации и не имеющим местных интересов. Отчетность не требуется, конфиденциальность гарантируется. Но уровень доверия к ним у партнеров и банков ниже, чем у тех, что требуют вести отчетность. Также такие юрисдикции не могут использовать преимущества соглашений об устранении двойного налогооб

vkoshelek.com