Отчет о финансовых результатах форма 2: Бланк 2019, образец

В состав бухгалтерской отчетности входит такой бланк, как отчет о финансовых результатах форма 2. В отличие от баланса он отражает динамические показатели, такие как доход, расход, полученную в результате хозяйственной деятельности прибыль. Данный регистр формируется на основании сведений бухучета, и запрашивается часто собственниками, при оформлении кредитов, а также компетентными органами.

Кто должен сдавать отчет о финансовых результатах

Законодательство определяет, что ведение бухгалтерского учета является обязанность каждого хозяйствующего субъекта, который состоит на учете в ИФНС как юридическое лицо.

Законодательство определяет, что ведение бухгалтерского учета является обязанность каждого хозяйствующего субъекта, который состоит на учете в ИФНС как юридическое лицо.

При этом никаких исключений не делается и не учитываются организационная форма предприятия, используемая система налогообложения и т. д. Бухгалтерская отчетность, а в ее составе и отчет о финансовых результатах, должны направляться в органы Ростата и ИНФС в обязательном порядке.

Организации некоммерческой сферы и коллегии адвокатов также должны представлять отчет о прибылях и убытках форма 2, так как этот бланк обязателен к заполнению всеми субъектами.

Освобождены от такой обязанности только граждане, которые зарегистрировали ИП в качестве организационно-правовой формы. Такое же право существует и у подразделений иностранных компаний. Отчетность все эти субъекты могут составлять и направлять в органы на добровольной основе. Ранее отчетность не надо было составлять и сдавать в соответствующие органы только применяющим УСН компаниям.

Фирма может относится к предприятиям малого бизнеса. В этом случае положениями законов для подобных компаний предусмотрен упрощенный порядок формирования отчетности.

Внимание! Даже, если использовать данную льготу, фирма должна составлять и сдавать бухгалтерские формы отчетности, но в упрощенном виде. Компании обязаны помнить, что этот состав отчетности включает в себя и отчет о финансовых результатах форму 2 и бухгалтерский баланс форму 1.Какую форму использовать – упрощенную или полную

Предприятие, не соответствующее критериям отнесения к малому бизнесу, должно сдавать бухгалтерский баланс форма 1 и отчет о финансовых результатах форма 2 в полном объеме по предусмотренным бланкам отчетности.

Организации, имеющие право использовать упрощенные отчеты, определяются законодательством «О бухучете», к ним относятся:

- Компании, отнесенные к малому бизнесу.

- Организации некоммерческой сферы.

- Участники проектов исследования, разработок по законодательству о Сколково.

Только эти субъекта дано право составлять бухгалтерскую упрощенную отчетность. Они самостоятельно на основании сложившихся обстоятельств и особенностей предприятия могу принимать решение о применении форм отчетности. Данное решение они должны закрепить в учетной политике компании.

Однако, использование упрощенной отчетности недопустимо для таких хозяйствующих субъектов как:

- Фирмы, отчетность которых должна обязательно проверяться обязательным аудитом. Они определяются соответствующим законодательством.

- Компании, относящихся к жилищным и жилищно-строительным кооперативам.

- Кредитные потребительские кооперативы.

- Микрофинансовые компании.

- Государственным организациям.

- Партии и их отделения в регионах.

- Коллегии адвокатов, адвокатскими бюро, адвокатскими палатами, юридическими консультациям.

- Нотариусам.

- Предприятиям некоммерческой сферы.

Сроки сдачи отчета

Бухгалтерская отчетность, включающая в себя бухгалтерский баланс форма 1, отчет о финансовых результатах форма 2 и т.д., должна направлять в налоговые органы и Росстат не позднее 31 марта последующего года. Данное временное ограничение существует только для выше перечисленных органов.

Однако, для статистики возможно при наступлении определенных событий потребуется приложить к стандартному пакету еще и аудиторское заключение в отношении составленного годового отчета. Компания должна сдать его в Росстат в течение десяти дней с момента издания заключения аудиторами, но не позднее 31 декабря последующего после отчетного года.

Кроме того, отчетность может подавать и в другие компетентные органы, а также публиковаться в силу особенностей осуществляемого вида деятельности в соответствии с нормами законодательства. К примеру, компании, являющиеся туроператорами, должны представлять формы бухотчета в Ростуризм в течение трех месяцев с момента ее утверждения.

Нормами права устанавливается иной порядок представления отчетности для оформленных с 1 октября компаний. Они могут воспользоваться правом и сдавать отчетность не до 31 марта последующего года, а через год.

Например, ООО «Рассвет» было зарегистрировано в ИФНС 23 октября. По решению руководства годовой отчет фирма сдаст до 31 марта 2019 года, включив сведения за весь данный период деятельности в один отчет.

Внимание! Компании должны оформлять отчетность ежегодно. Отчетность, особенно отчет о финансовых результатах форма 2, может представляться кроме как за год, еще и помесячно или поквартально.

Как правило, в этом случае ее получателями выступают собственники, которые используют ее для принятия управленческих решений, кредитные учреждения для оформления займов и кредитов и т. д. Такая бухгалтерская отчетность называется промежуточной.

Куда предоставляется

Законами устанавливается, что бухгалтерская отчетность и входящий в ее состав бланк окуд 0710002 отчет о прибылях и убытках, сдаются:

- В соответствующие налоговые органы — подавать ее нужно по месту регистрации. В связи с этим, если у субъекта существуют обособленные подразделения, он не должен направлять свои отчеты в ИФНС. Их сведения включаются в консолидированные отчет головной компании, которая сдает его по своему юридическому адресу.

- В территориальные органы Росстата — направлять отчетность необходимо в обязательном порядке, если компания не хочет, чтобы применили к ней штрафы в достаточно крупных размерах.

- Владельцам и учредителям фирмы — отчет за год должен ими утверждаться.

- Иным государственным органам, если это напрямую указано в федеральных законах.

При заключении крупных контрактов партнеры могут в подтверждение благонадежности и финансовой состоятельности запросить у контрагентов бухгалтерскую отчетность.

Руководство может принять решение предоставить ее или отказать. Однако, оно должно понимать, что эти данные можно получить, воспользовавшись специальными программами или сервисами проверки партнеров.

Внимание! Также довольно часто формы отчетности запрашиваются банками и иными кредитными организациями при получении компанией различных кредитов. Например, если необходимо получить кредит на развитие или открытие бизнеса.Способы предоставления

Отчет о финансовых результатах форма 2, входящий в годовой отчет, можно отправить в компетентные органы используя следующие способы:

- Прийти в учреждения и сдать бухгалтерскую отчетность ответственному лицу лично на бумажном носителе в двух экземплярах. Иногда могут попросить еще предоставить ее электронный файл. Данный способ не доступен для компаний, с числом работников более ста человек.

- Отправить ценным письмом через почтовые отделения или курьерскую службу. Почта запросит в обязательном порядке опись данного письма.

- С помощью электронного документооборота можно сдать годовой отчетность во все указанные органы, если есть квалифицированная электронная цифровая подпись (ЭЦП). С этой целью может использоваться специализированная программа, сайт налоговых органов и т.д.

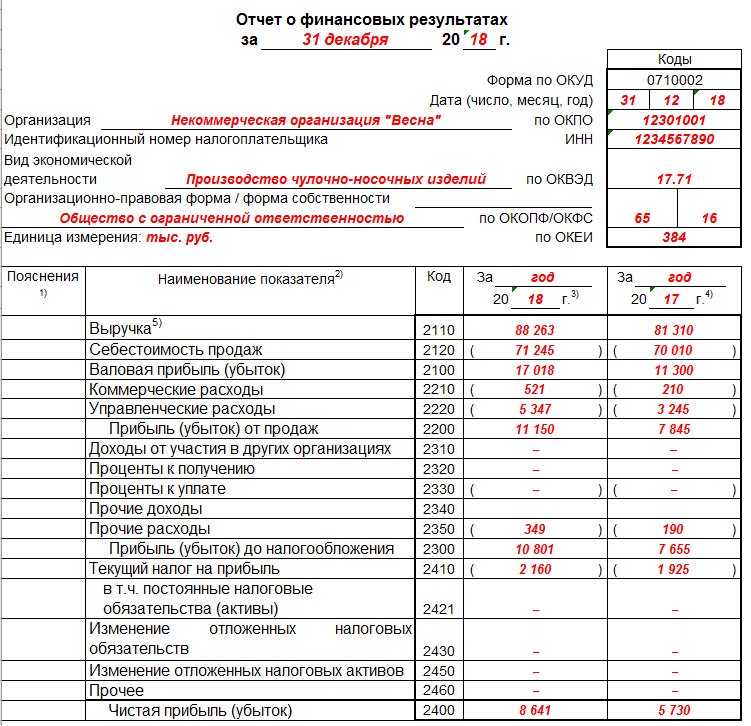

Бланк и образец заполнения отчета о финансовых результатах по форме 2 в 2019 году

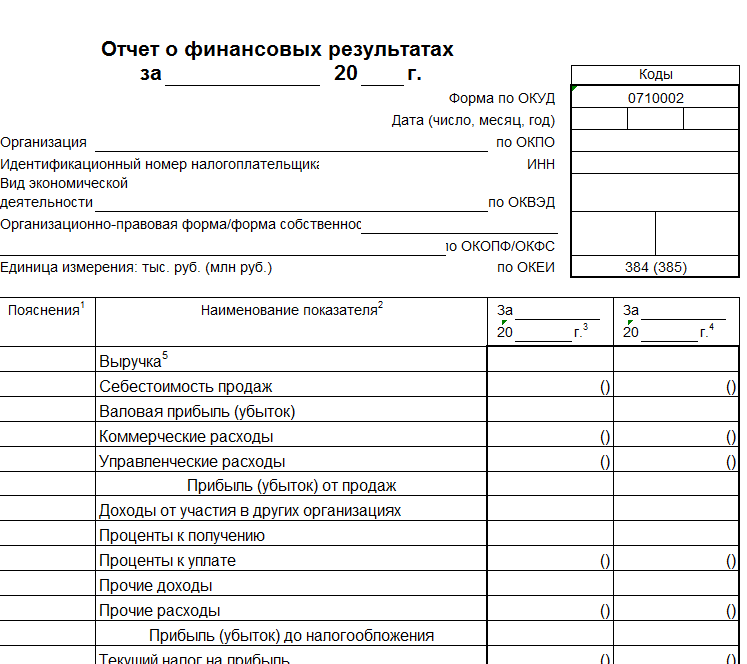

Как заполнить отчет о прибылях и убытках форма 2: полная версия

Заполняя отчет о финансовых результатах форма 2, следует придерживаться определенной последовательности.

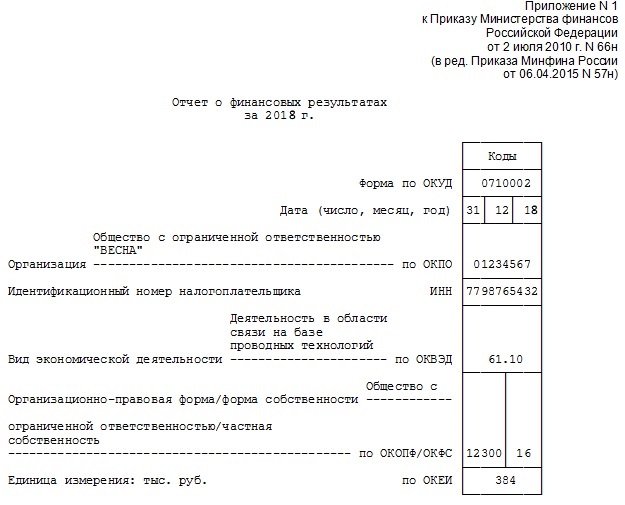

Под названием отчета записывается рассматриваемый период. Далее в таблице, справа, отражается дата составления отчета. Ниже надо записать полное или сокращенное наименование фирмы, а табличной части – код постановки на учет в Росстате.

Потом отражается ИНН отчитывающейся фирмы. Далее словами записывается наименование основного вида деятельности, которую осуществляет компания, а цифрами указывается код ОКВЭД 2.

В следующей строке указывается организационная форма и форма собственности организации и рядом проставляются соответствующие коды. Далее фиксируется используемая единица измерения.

Сам отчет представляет собой таблицу, в сроках которой отражаются показатели деятельности компании, а в столбах – их значение в рассматриваемый период времени и аналогичный ему предыдущий. Таким образом происходит сравнение двух периодов деятельности.

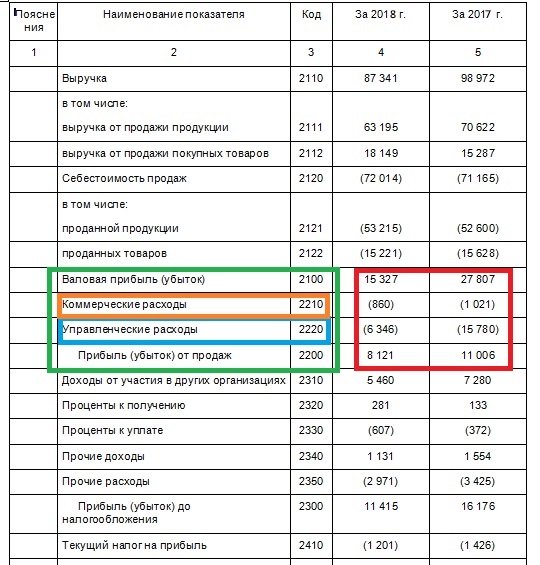

В строке 2110 следует отразить полученный за отчетный период доход от всех видов деятельности. Это показатель равен кредитовому обороту по сч. 90.1. При этом из суммы выручки следует убрать НДС.

В следующих строках этого подраздела можно расшифровать суммы дохода по видам деятельности. Малые предприятия этого могут не делать.

В строке 2210 отражается сумма произведенных предприятием расходов на изготовление продукции или оказание услуг (работ). Отражается сумма по обороту сч. 90.2.

При этом в зависимости от используемого метода формирования себестоимости, в сумму расходов могут входить управленческие расходы или нет. Если они не входят в себестоимость, эти суммы отражаются в строке 2220.

При необходимости здесь также делается расшифровка расходов по направлениям деятельности.

В строке 2100 определяется валовая прибыль (убыток), которая считается как разность строки 2120 и строки 2210.

В строке 2210 следует записать произведенные предприятием расходы на продажу продукции, товара и т. д.

После этого в строке 2200 считается прибыль от продаж, которая равна разности строк 2100 и строк 2210, и строки 2220.

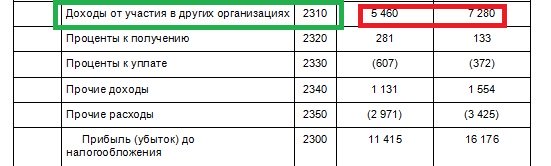

Далее в строке 2310 указываются доходы, поступившие в организацию в качестве дивидендов от других юрлиц, прочие поступления от участия компании как учредителя.

Строка 2320 используется для отражения в ней начисленных процентов по предоставленным заемным средствам.

В строке 2330 фиксируются проценты, которые компания должна уплатить за использование привлеченных заемных средств.

Строка 2340 включает в себя суммы выручки, полученной от неосновных видов деятельности, в том числе реализацию основных средств, материалов и т. д.

В строке 2350 отражаются суммы произведенных расходов по неосновным видам деятельности, в том числе остаточная стоимость реализованного имущества и затраты на проданные материалов.

В строке 2300 считается прибыль предприятия до налогообложения. Она равна сумме строк 2200, 2310, 2340, из которой вычитаются показатели строк 2330,2350.

В строке 2410 следует отразить рассчитанные на основании соответствующих деклараций налог на прибыль. Он определяется в декларациях на прибыль.

В строке 2421 следует записать сумму постоянного налогового обязательства или актива, которые повлияли на бухгалтерскую прибыль в текущем году.

Строки 2430 и 2450 отражают расхождения между показателями доходов и расходов по бухгалтерскому и налоговому учету, которые считаются временные, так как их принятие к учету может происходить в разные периоды. При этом в строке 2430 отражается сумма налога, которая увеличит его в будущем, а в строке 2450 — уменьшит.

В строке 2460 надо отражать суммы показателей, которые не были рассмотрены и учтены ранее, тем не менее влияют на прибыль компании. Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Строка 2400 определяется как разность строки 2300 и строки 2410, к которой прибавляются (вычитаются) строки 2430, 2450, 2460.

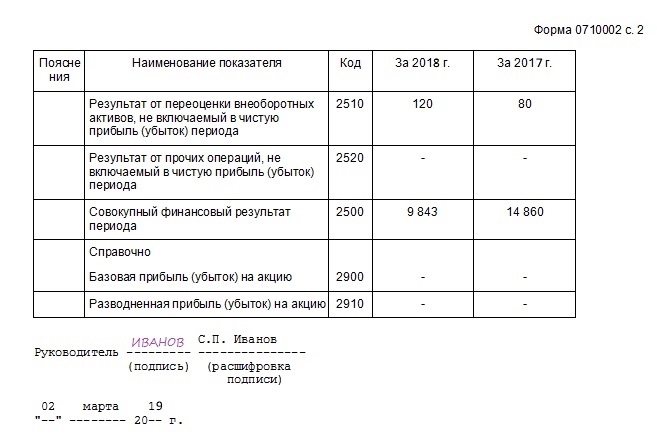

В строке 2510 фиксируется изменение стоимости имущества по переоценке, а в строке 2520 — прочие результаты, которые не учитываются при определении прибыли.

В строке 2500 отражается скорректированный показатель прибыли, он равен сумме строки 2400 плюс строки 2510 и 2520.

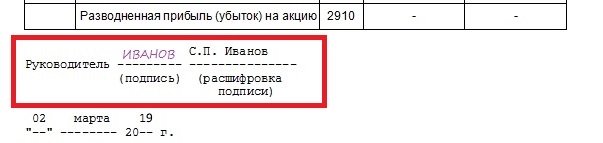

Строки 2900 и 2910 заполняются справочно и включают в себя информацию о базовой и разводненной прибыли на акцию.

В конце документ подписывает руководитель и ставит дату утверждения документа.

Как заполнять по строкам отчет о финансовых результатах в упрощенном виде

Упрощенная форма по окуд 0710002 отличается от основной, тем что в табличной части у нее значительно снижено число отражаемых показателей деятельности.

В ней указываются:

- Выручка предприятия (строка 2000).

- Расходы фирмы по обычным направления деятельности.

- Проценты, уплачиваемые компанией за использование заемными средствами (строка 2330).

- Прочие доходы.

- Прочие расходы (2350).

- Налоги на прибыль с учетом всех отложенных и постоянных активов и обязательств.

- Чистая прибыль (2400).

Внимание! Показатели считаются в аналогичном порядке, как и при стандартном отчете. Просто, как правило, у организаций, применяющих данную форму, все иные сведения отсутствуют.

Распространенные ошибки при заполнении формы 2 бухгалтерского баланса

Многие ошибки при заполнении данной формы вызваны арифметическими неточностями. Поэтому заполняя отчет, лучше всего использовать специализированные комплексы, которые все вычисления производят автоматически.

При заполнении чаще всего допускают следующие ошибки:

- Довольно часто при заполнении показателя «Выручка» бухгалтеры забывают из дохода исключить сумму начисленного НДС.

- Также распространенной ошибкой является распределение доходов по видам без учета Положения по бухучету. Некоторые специалисты могут включать проценты или доходы от участия в других организациях в состав прочих доходов.

- При определении текущего налога надо учитывать ПБУ «Учет расчетов по налогу на прибыль», что многие не делают на практике.

- Также нужно производить расшифровку некоторых показателей отчетности, которые приводятся в самом конце форме в виде справки. Специалисты довольно часто игнорируют этот момент.

buhproffi.ru

Пример отчета о финансовых результатах 2019

Все организации обязаны сдать по итогам 2018 года в органы статистики и ФНС годовую отчетность. В нее входит баланс и отчет о финансовых результатах (форма № 2). Мы расскажем вам о том, как избежать ошибок при заполнении формы № 2.

Отчет о финансовых результатах за 2018 год (форма № 2) является неотъемлемой частью бухгалтерского годового отчета, который все юридические лица, попадающие под действие ФЗ «О бухгалтерском учете», обязаны сдать в органы статистики и ФНС до 31.03.2019. Традиционно в отчет о финансовых результатах за год нужно включить данные бухгалтерского учета обо всех доходах, расходах и итогах деятельности юридического лица за отчетный период. Все показатели вносятся в документ нарастающим итогом с начала года и должны соответствовать строкам баланса и декларации по налогу на прибыль. Рассмотрим подробнее, как заполнить форму № 2 без ошибок.

Что необходимо включить в форму № 2

Данная форма отчетности регламентирована разделом 5 ПБУ 4/99 «Бухгалтерская отчетность организации». Ранее она носила название «Отчет о прибылях и убытках», однако с годового отчета за 2012 год, согласно информации Минфина России № ПЗ-10/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»», он получил новое название — отчет о финансовых результатах; бланк при этом изменился не сильно, а старое название бухгалтеры продолжают использовать в качестве ее разговорного наименования.

Как заполнить отчет о финансовых результатах? В него обязательно должны попасть следующие данные бухгалтерского учета:

- сумма полученной за год выручки;

- себестоимость продаж по организации;

- управленческие и коммерческие расходы организации;

- валовая прибыль или убыток за отчетный период;

- полученные и уплаченные проценты;

- прочие доходы и расходы за год;

- прибыль или убыток от реализации;

- общая прибыль или убыток до налогообложения;

- изменение за год отложенных налоговых активов и обязательств;

- чистая прибыль или убыток;

- прочая справочная информация.

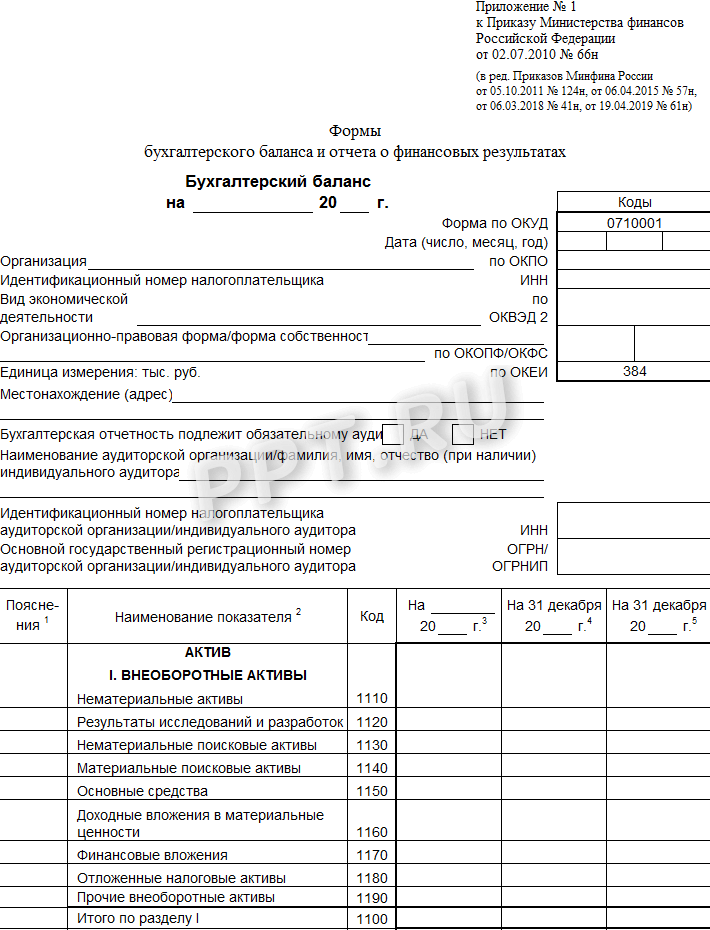

Шапка отчета выглядит так:

При составлении формы № 2 необходимо учитывать рекомендации, данные Минфином России в письме от 06.02.2015 № 07-04-06/5027. Они касаются вопросов проведения аудита бухгалтерской документации за отчетный период. Все суммы, которые отображаются в отчете, не должны содержать в себе НДС и акцизов. Особенно это касается доходов. Расходы и отрицательные показатели (убытки) необходимо разносить без знака минус. На их отрицательное значение должны указывать круглые скобки. Показатели отчетного периода (2018 год) необходимо приводить в сравнении с показателями аналогичного отчетного периода прошлого года (2017 год). Так, отчет о финансовых результатах (форма № 2) за 2018 год должен обязательно включать следующие сведения:

- в столбце 3 — обороты по счетам с 01.01.2018 по 31.12.2018 года включительно;

- в столбце 4 — данные из столбца 3 формы № 2 за 2017 год.

Столбец «Пояснения» предназначен для указания номера пояснения организации к балансу (форма № 1) и отчету о финансовых результатах (форма 2).

Заполнение отчета о финансовых результатах: сопоставление показателей

Данные текущего отчетного периода обязательно должны быть сопоставимы с данными аналогичного периода за прошлый год. Это значит, что все цифры в документе обязательно должны формироваться по единым правилам. Если выявляется несопоставимость данных, то это может быть связано с тем, что:

- изменилась учетная политика организации;

- в отчетном периоде были выявлены серьезные ошибки прошлых лет.

В этом случае рекомендуется скорректировать прошлогодние данные таким образом, чтобы они совпадали с существующими условиями. При этом вносить поправки в отчеты о финансовых результатах прошлых лет не следует. В утвержденной форме № 2 не пронумерована ни одна строка. Поэтому кодировку строк необходимо уточнять в приказе Минфина России от 02.07.2010 № 66н. (приложение № 4). Например, строка 2410 отчета о финансовых результатах должна отражать текущий налог на прибыль организации. Если не пользоваться рекомендациями чиновников, могут возникнуть путаница и вопросы у контролирующих органов.

Для того чтобы сдать отчет в органы статистики и ФНС, нужно обязательно правильно нумеровать строки. Делать это следует с учетом ряда особенностей различных категорий юридических лиц. Так, субъекты малого бизнеса заполняют особую форму баланса и формы № 2. Они должны показывать укрупненные показатели, в которые входят сразу несколько строк из стандартной формы. В этом случае код строки нужно проставлять по наибольшему из вошедших в строку показателей. Такие коды содержит вся бухгалтерская финансовая отчетность 2019 года (бланк скачать бесплатно можно как на сайте статистики, так и в конце данной статьи).

Финансовый отчет предприятия: пример того, как разнести доходы и расходы по видам деятельности

В строках 2110-2200 формы № 2 следует указать полученные доходы и расходы за год по стандартным видам деятельности. Для заполнения этих строк нужно воспользоваться показателями счета 90 «Продажи». Важно помнить, что полученная организацией выручка по строке 2110 отражается в чистом виде, без акцизов и НДС. Ее сумму необходимо исчислить уже с учетом всех бонусов и скидок, которые организация предоставила своим клиентам. Это значит, что если покупатель получил скидку по договору, то показатель выручки по строке 2110 должен быть отражен за минусом суммы этой скидки.

Строка 2120 должна содержать данные о расходах организации по стандартным видам деятельности. Это те расходы, которые формируют себестоимость товаров или услуг. Полученная от стандартных видов деятельности прибыль отражается строке 2100 формы № 2. Справочно: это разница показателей строки 2110 (выручка) и строки 2120 (себестоимость). Строка 2210 предназначена для отражения суммы расходов, связанных с реализацией товаров, работ или услуг, иначе они называются коммерческими. А строка 2220 — для управленческих расходов.

Важно руководствоваться рекомендациями из инструкций к плану бухгалтерских счетов, чтобы правильно определить тип расходов. Так, в коммерческие расходы (строка 2210) необходимо включать затраты на рекламу. Правда, при этом нужно также отметить порядок учета, предусмотренный учетной политикой юридического лица.

Отчет о финансовых результатах: пример того, как разнести прочие доходы и расходы, а также прибыль

Для отражения прочих доходов и расходов в форме № 2 предназначены строки 2310-2350. Их следует заполнять на основании данных по счету 91 «Прочие доходы и расходы». К примеру, если организация в отчетном году получила дивиденды, то их следует отразить по строке 2310. Сумму прибыли до налогообложения можно вычислить на основании данных из строк 2110-2350, а полученную сумму — отразить по строке 2300. Для этого нужно суммировать показатели по строкам 2200, 2310, 2320 и 2340 и вычесть из полученного числа сумму строк 2330 и 2350. Если это прибыль, то сумма будет положительной, а если убыток — отрицательной. Тогда ее следует указать в круглых скобках.

В форме отчета о финансовых результатах содержатся отдельные строки для доходов и расходов от стандартных видов деятельности. В числе прочих доходов за вычетом расходов организация имеет право указывать только те доходы, у которых размер не превышает уровень существенности. Так, показатель признается существенным, если без него невозможно достоверно определить финансовое положение юридического лица. При этом у организаций есть право на самостоятельное определение таких критериев существенности. Они обязательно должны быть прописаны в учетной политике для целей бухгалтерского учета.

Например, себестоимость продаж в отчете о финансовых результатах отражается в строке 2120 в круглых скобках. Она влияет на показатель валовой прибыли (убыток) организации, который должен быть указан в строке 2100:

Строка 2100 = строка 2110 – строка 2120.

При отрицательном результате цифра по строке указывается в круглых скобках.

Традиционно сведения о доходах, составляющих не менее 5 % всех доходов юрлица, отражаются обособленно. При этом все расходы, которые с ними связаны, также следует указывать отдельно. Для детальной расшифровки информации из отчета необходимо использовать специальное приложение — отдельную форму для пояснений к балансу и форме № 2. В столбце «Пояснения» самой формы № 2 необходимо указывать ссылку на порядковый номер текстового пояснения или таблицы в этом приложении.

Как отразить в форме № 2 налог на прибыль организации

Расчеты по налогу на прибыль организации следует отражать в строках 2410-2400. В частности, строка 2410 отчета о финансовых результатах содержит разницу между суммарными оборотами по дебету и кредиту счета 68 субсчет «Расчеты по текущему налогу на прибыль» в корреспонденции со следующими счетами:

- 09 «Отложенные налоговые активы»;

- 77 «Отложенные налоговые обязательства»;

- 99 субсчет «Условный расход (доход) по налогу на прибыль»;

- 99 субсчет «Постоянные налоговые обязательства (активы)».

Отражать этот показатель необходимо в круглых скобках. Разницу между суммарными оборотами по дебету и кредиту счета 99 субсчет «Постоянные налоговые обязательства (активы)» в корреспонденции со счетом 68 субсчет «Расчеты по текущему налогу на прибыль» следует отразить по строке 2421 формы № 2.

Строка 2460 отчета о финансовых результатах, расшифровка которой зачастую требуется проверяющим из ФНС, отражает информацию обо всех прочих, не упомянутых в документе, показателях, оказывающих влияние на величину чистой прибыли. При этом имеет значение, применяет ли организация, согласно своей учетной политике, ПБУ 18/02 или нет. Обычно она рассчитывается по такой формуле:

Строка 2460 = (дебетовый оборот по балансовому счету 99 «Прибыли и убытки» в той части налогов, которая уплачивается при применении налоговых специальных режимов, пеней и штрафов, доплат по налогу на прибыль, списанных отложенных налоговых активов) — (кредитовый оборот по балансовому счету 99 «Прибыли и убытки» в части переплаты по налогу на прибыль или списанных отложенных налоговых обязательств).

В силу статьи 13 , годовая отчетность признается составленной только после того, как ее подпишет руководитель. При этом вместо руководителя документ может подписать любой другой уполномоченный на это сотрудник. Но у него обязательно должна быть доверенность, даже если это главный бухгалтер организации. А подписи на разных экземплярах не должны отличаться.

В законе сказано о бумажной форме № 2. Если организация направляет отчет о финансовых результатах в налоговые органы в электронном виде, то у нее нет обязанности дублировать отчет в бумажном формате.

Годовой отчет за 2018 год с помощью КонсультантПлюс

Все необходимые экспертные материалы для подготовки бухгалтерской и налоговой отчетности за год можно найти в системе КонсультантПлюс. В ней есть специальный материал на эту тему — Практическое пособие по годовой бухгалтерской отчетности-2018, в котором досконально разобраны все аспекты и нюансы, приведены примеры и пошаговые инструкции, а также образцы заполнения всех форм и бланков.

Тем, кто пока не относится к довольным пользователям КонсультантПлюс, предлагаем сокращенный бесплатный вариант — бесплатный электронный сборник на эту тему. Одно ограничение: сборник доступен только для Петербурга.

Бухгалтерская финансовая отчетность, бланк, скачать excel

Скачать

ppt.ru

Отчет о финансовых результатах: форма 2

Форма отчета о финансовых результатах утверждена приказом Минфина от 02.07.2010 под № 66н. Заполненный бланк подается в ФНС и Росстат. Для представления в органы статистики надо использовать шаблон с кодами. Годовую форму передают в контролирующий орган до окончания трехмесячного срока после завершения отчетного периода.

Форма 2 (отчет о прибылях и убытках) нужен для отображения операций с финансовыми ресурсами организации за отдельный промежуток времени. В документе приводятся значения доходов, осуществленных расходов, сформированных убытках и показатель прибыли. Их расчет производится нарастающим порядком.

Отчет о финансовых результатах (форма 2)

Сведения из документа могут быть полезны для:

- экономического планирования;

- подготовки аналитического материала в рамках управленческого учета;

- руководства компании;

- учредителей организации;

- кредитных учреждений;

- потенциальных инвесторов;

- контрагентов.

Отчет о финансовых результатах должны заполнять все юридические лица. Некоторым категориям субъектов предпринимательства разрешено оформлять отчет в упрощенном виде. Значения итоговых ячеек в документе отображают составляющие убытка или прибыли. Показатели приводятся за текущий и прошлый период, что позволяет сопоставить их и проследить динамику развития фирмы.

Отчет о прибылях и убытках не допускает наличия в документе ошибок или исправительных записей. При обнаружении на этапе подготовки отчетности неточностей, недостоверных данных, помарок или опечаток необходимо заполнить бланк заново. Законодательно предусмотрена возможность внесения сведений в графы рукописным способом или печатным. Отчет о финансовых результатах (форма после заполнения) должен быть подписан руководителем учреждения. Оттиск печати не является обязательным элементом, если фирма не использует печать.

Документ составляется в двух экземплярах. Оба подписываются и проверяются на отсутствие недочетов. Первый бланк направляется в ФНС, второй хранится на предприятии.

Отчет о прибылях и убытках 2018: бланк и его структура

К числу обязательных реквизитов документа относятся:

- сведения о предприятии;

- дата оформления бланка с указанием отчетного периода;

- коды, присвоенные органами статистики;

- единицы (их порядок) для измерения показателей в отчетности;

- числовые значения показателей в табличном блоке;

- правильно выведенные итоги.

Бланк отчета о финансовых результатах в содержательной части представлен таблицей. В табличном блоке приводятся графы:

- с пояснениями, которые подлежат заполнению при наличии по конкретной строке уточняющих данных;

- в отчет о прибылях и убытках во второй колонке включен перечень показателей с унифицированными названиями;

- графы для внесения числовых данных за отчетный период;

- графы, которые заполняются по сведениям предшествующего года.

Отчет о прибылях и убытках: как заполнить

В отчетной форме не предусмотрено введение чисел с минусом. Если показатель имеет отрицательное значение, его записывают в круглых скобках. При отсутствии по графе данных ставится прочерк. Пустых ячеек быть не должно. В отчет о финансовых результатах образец требует вписывать словами вид экономической деятельности и форму собственности.

Числовые данные для табличного блока должны соответствовать оборотам по бухгалтерским счетам. Как заполнить отчет о финансовых результатах:

- Необходимо подготовить данные по счетам 90 и 91. При определении выручки суммы по акцизам и НДС исключаются из расчета.

- Итог отчета (по сумме до удержания налогов) должен быть равен сальдо 99 счета.

- Если отчет о прибылях и убытках составляется компанией, применяющей ПБУ 18/02, понадобятся значения по счетам 77 и 09.

При внесении информации в строки по некоторым ячейкам надо производить расчеты.

В строке 2100 вводится разница между валовой прибылью и себестоимостью. Шифром 2200 корректируется значение строки 2100 на расходы организации. По 2300 расчет ведется по формуле:

стр. 2200 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350

Отчет о финансовых результатах: расшифровка строк

Построчную расшифровку удобно рассматривать на примере бланка с кодовыми обозначениями (используется для форм, подаваемых в Росстат):

- Кодовое число 2110 соответствует сумме вырученных средств за выполненные работы, оказанные контрагентам платные услуги и реализованные товары.

- Себестоимость продаж в отчете о финансовых результатах при введении данных в ячейку 2120 показывает расходы, они подлежат вычитанию из объема выручки, поэтому вписываются в скобках.

- Код 2210 используется для указания расходов по сбыту (они будут вычитаться, заносятся в скобках).

- Строка 2220 предполагает введение вычитаемого значения управленческих затрат.

- Отчет о финансовых результатах по строке 2310 отражает доходы, полученные от других предприятий на основании участия в их капитале.

- Код 2320 предполагает наличие процентов по ценным бумагам.

- Шифровое обозначение 2330 используется для процентов, которые предстоит выплатить (число будет отниматься, выносится в скобки).

- В строку 2340 вводятся прочие виды доходных поступлений, а в скобках по коду 2350 – прочие затраты.

- По строке 2410 учитывается расчетное значение налога на прибыль.

- Строка 2460 отчета о финансовых результатах – расшифровка предполагает внесение сумм по штрафам, пеням и перечисленным налоговым доплатам.

Во втором табличном блоке приводятся сведения, носящие справочный характер. Это показатели, которые не вошли в первый блок отчета.

Отчет о финансовых результатах (пример заполнения):

spmag.ru

Отчет о финансовых результатах: как заполнять, пример 2019

В статье покажем на примерах, как правильно заполнить отчет о финансовых результатах.

У компаний осталось не так много времени, чтобы сдать отчет о финансовых результатах. По общему правилу, крайний срок, когда надо сдать баланс и непосредственно сам отчет, истекает 31 марта. Материал поможет сэкономить время на подготовку отчетности.

Скачайте и возьмите в работу:

Отчет о финансовых результатах: кому сдавать, альтернативные названия

Отчет о финансовых результатах компании направляют налоговикам и Росстату. Обойти этот процесс не позволяет закон. При этом можно сказать, что это документ, который организация готовит в первую очередь для самой себя. Ведь из его можно сделать вывод о финансовом положении дел в фирме.

Можно встретить несколько альтернативных названий для отчета о финансовых результатах. Иногда его еще называют «форма 2 бухгалтерского баланса» или «форма ОКУД 0710002». Бухгалтерский баланс при этом называют «формой 1» и «формой ОКУД 0710001» соответственно.

Кроме того, до сих пор в некоторых документах можно встретить упоминание об отчете о прибыли и убытках. Например, в приказе Минфина от 06.07.1999 № 43н. Это устаревшее название того же самого отчета о финрезультатах. С годовой отчетности за 2012 год нужно использовать наименование к этому виду отчетности (информация Минфина № ПЗ-10/2012).

Закон позволяет сдавать документ налоговикам и предоставлять контрагентам как в бумажном, так и в электронном виде. Но в 2018 году появилось дополнительное требование к оформлению отчета о финансовых результатах.

В некоторых случаях организации потребуется изготовить бумажную копию электронного отчета. Такое требование действует, например, когда договоре прописали специальное условие о сдаче отчета на бумаге (п. 7.1 ст. 13 Федерального закона от 06.12.2011 № 402-ФЗ).

Что касается способа передачи отчета налоговикам и Росстату, его компания может выбрать сама. Можно прийти в ведомства лично, отправить документ по электронке или же отправить его ценным письмом.

Кто не составляет отчет о финпоказателях

Не у всех категорий бизнеса есть обязанность готовить отчет. Закон освобождает от составления отчета о финансовых показателях:

- предпринимателей;

- страховщиков;

- кредитные учреждения;

- подразделения зарубежных организаций.

Других исключений для сдачи отчета о финрезультатах нет. Составлять документ нужно вне зависимости от того, коммерческая организация или бюджетная. Не важно и то, какой режим налогообложения она использует. Однако для фирм, которые работают на упрощенке, есть небольшое послабление. Они вправе сдавать упрощенную бухгалтерскую отчетность.

Как провести экспресс-анализ отчета о финансовых результатах

Основная задача экспресс-анализа отчета о финансовых результатах – определить факторы, которые сильнее всего повлияли на прибыль компании, а также наметить направления для дальнейшего более углубленного анализа. Смотрите, как проанализировать документ и выявить факторы, оказавшие наибольшее влияние на достигнутые финансовые результаты, а также определить направления для проведения дальнейшего анализа.

Повести экспресс-анализ отчета о финансовых результатах

Структура отчета о финансовых результатах

Внешний вид отчета зависит от того, кому именно ее будут показывать. Если документ готовят для налоговой или других проверяющих, в него нужно добавить дополнительную графу «Код» (п. 5 приказа Минфина от 02.07.2010 № 66н). Для себя или контрагентов организация может подготовить отчет без дополнительной графы.

Чтобы разобраться, какому показателю соответствует каждый код, нужно обратиться к документу, который подготовил Минфин (приложение № 4 к приказу от 02.07.2010 № 66н). Из него следует, например, что код 2110 соответствует показателю выручки. См. также, как найти выручку.

Кроме того, нужно учесть, что форма отчета может отличаться в зависимости о того, кто составляет его. Есть категории, которые сдают упрощенную форму. В ней показывают примерно в два раза меньше показателей. О разнице между стандартной и упрощенной формой отчета мы расскажем далее в статье.

Отчет о финансовых результатах: как заполнять по строкам

Важную роль при подготовке отчета о финансовых результатах играет оборотно-сальдовая ведомость. Из нее организация будет брать информацию, когда станет заполнять документ. Мы подготовили таблицу и показали в ней, как заполнять отчет о финансовых результатах. Из нее станет понятнее, откуда брать данные для отчета.

Таблица 1. Построчные разъяснения для отчета финрезультатах

|

Код |

Показатель |

Как считать и что отразить |

|

2110 |

Выручка |

Сначала нужно сложить показатели по акцизам и НДС, а результат отнять от выручки, которую получила организация (оборот по дебету 90.1 – (субчет 90.3 + субсчет 90.4)) |

|

2120 |

Себестоимость продаж |

В этой строке нужно показать все затраты, которые понесла компания, когда готовилась выпустить новый товар или оказывала услугу контрагенту. С кредита семи счетов (20, 23, 29, 41, 43, 40, 46) списывают активы и затраты на дебет счета 90. |

|

2100 |

Валовая прибыль (убыток) см. подробнее здесь |

Для расчета нужна информация из строк 2110 и 2120. Разница этих показателей и даст нужный результат |

|

2210 |

Коммерческие расходы |

Проводка: Дебет 90 Кредит 44 |

|

2220 |

Управленческие расходы |

Здесь ставят сумму, которая получилась благодаря списанию с кредита счета 26 на дебет счета 90 |

|

2200 |

Прибыль (убыток) от продаж |

Этот показатель получается из разницы показателей по строкам 2100, 2210, 2220 |

|

2310 |

Доходы от участия в других организациях |

Поле заполняют, если организация участвует в уставном капитале другой компании. Сумма дохода от такого участия показывают в том поле |

|

2320 |

Проценты к получению |

Здесь показывают полученные от других компаний или «физиков» проценты |

|

2330 |

Проценты к уплате |

В это поле компания поставит проценты по кредитам, если занимала деньги |

|

2340 |

Прочие доходы |

Информацию берут из счета 91. Здесь можно показать, к примеру, штрафы за нарушение договора |

|

2350 |

Прочие расходы |

Информацию берут из счета 91. Здесь можно показать, к примеру, штрафы за нарушение договора |

|

2300 |

Прибыль (убыток) до налогообложения |

Сначала нужно сложить показатели строк 2200, 2310, 2320, 2340. Затем от полученного результата отнять показатели по строкам 2330 и 2350 |

|

2410 |

Текущий налог на прибыль |

Показатель нужно взять из строки 180 листа 2 декларации по налогу на прибыль |

|

2421 |

т.ч. постоянные налоговые обязательства (активы) |

Здесь ставят сальдо активов на конец отчетного периода |

|

2430 |

Изменение отложенных налоговых обязательств |

Разница между дебетовым и кредитовым оборотами по счету 77 |

|

2450 |

Изменение отложенных налоговых активов |

Разница между дебетовым и кредитовым оборотами по счету 09 |

|

2460 |

Прочее |

Все показатели, которые так или иначе влияют на чистую прибыль, но их не показали в других строках |

|

2400 |

Чистая прибыль (убыток) |

Это сумма по счету 84. Получается благодаря разности четырех строк: 2300, 2410, 2430, 2450,2460. Обратите внимание, что разница по строке 2400 «Чистая прибыль (убыток)» в отчете категорически не допускается. Показатель по этой строке должен быть идентичным тому, что идентичным заключительному сальдо по счету 99 «Прибыль и убытки».

|

|

2510 |

Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода |

В этом поле компании показывают, на сколько изменился их добавочный капитал из-за того, что внеоборотные активы переоценили |

|

2520 |

Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода |

Практически не используется. Подробнее о случаях, когда поле потребуется включить в отчет, можно узнать из МСФО (IAS) 1 «Представление финансовой отчетности» |

|

2500 |

Совокупный финансовый результат периода |

Этот показатель даст сумма строк с номерами 2400 2510, 2520 |

Другие поля, которые мы не показали в таблице, заполняют только акционерные общества. В форме отчета они отмечены словом «Справочно». ООО включать эти поля в свой отчет о финрезультатах не требуется. Речь идет о показателях, которые соответствую следующим кодам: 2900, 2910.

Упрощенная форма отчета о финансовых результатах

Минфин разделил бухгалтерскую отчетность на следующие составляющие:

- баланс;

- отчет о финрезультатах;

- приложение к балансу и отчету;

- пояснительная записка;

- аудиторское заключение (приказ от 06.07.1999 № 43н).

Таким образом, компаниям нужно предоставить проверяющим не только сам отчет, но и приложения к нему, о которых просит Минфин. Но у некоторых компаний есть преимущество по сравнению с другими организациями при подготовке отчета о финансовых результатах. Трем категориям законодатель позволил сдавать документ по упрощенной форме:

- НКО;

- малым предприятиям;

- участник проектов инновационного центра «Сколково» (ч. 4 ст. 6 Закона № 402-ФЗ).

Одновременно с этим закон определяет субъекты, которые не вправе сдать упрощенную форму. Им готовить документ для проверяющих нужно по стандартным условиям. Речь идет, например, об адвокатских бюро, иностранных организациях и госкомпаниях (ч. 5 ст. 6 Закона № 402-ФЗ).

Но вернемся к тем компаниям, которые вправе отчитаться в налоговую и статистику по упрощенным формам. Им подготовить документ будет легче. Ведь в упрощенной форме всего пят полей для информации по активам и пять полей – для данных по пассивам. Кроме того, для малым предприятиям, НКО и исследователям позволяют не готовить пояснительную записку и приложения для отчета и баланса. Достаточно сдать только баланс и непосредственно отчет о финансовых результатах.

Гость, уже успели прочесть в свежем номере?

www.fd.ru

Образец бух. отчетности 2019 — форма 1 и 2

Бухгалтерская отчетность — это обязательные формы, которые обязаны ежегодно составлять все организации. Унифицированные бланки, а также особенности их заполнения рассмотрим в статье.

Общие положения

Бухотчетность обязательна практически для всех российских организаций. Даже субъекты малого предпринимательства — не исключения. Хотя для них предусмотрен упрощенный учет и бланки финотчетов.

Так, компании ежегодно направляют заполненные бланки (и баланс, и Ф-2) в Федеральную налоговую службу. Отметим, что для некоторых категорий субъектов предусмотрены обязательства по сдаче промежуточной отчетности. Например, бюджетники и некоторые страховщики обязаны сдавать бухотчеты ежемесячно и ежеквартально. Также промежуточные финотчеты обязаны составлять бухгалтеры тех компаний, в которых такое решение принято руководством.

Основной состав бухгалтерской финансовой отчетности — это бухгалтерский баланс, отчет о финансовых результатах деятельности, а также приложения к ним (финансовая отчетность: форма 1, форма 2). Отметим, что структура, состав и порядок заполнения бухотчетности регламентированы Приказом Минфина № 66н от 02.07.2010.

Обязательные формы

В составе отчетов, которые обязаны сдавать все компании без исключения, числятся баланс и отчет о финансовых результатах: форма 1 и форма 2.

Бухгалтерский баланс 2019 — форма 1 и 2 — это непосредственно отчет о финансовых результатах. Напомним, что ранее ф. № 2 имела другое название: «Отчет о прибылях и убытках». Также чиновники исключили нумерацию бланков отчетности. Ранее все формы идентифицировались своим номером. В настоящее время применение нумерации к бухотчетам не предусмотрено на законодательном уровне. Однако бухгалтеры продолжают называть бланки по старинке.

Об общем составе финотчетности мы подробно рассказали в статье «Формы бухгалтерской отчетности». Унифицированные бланки для субъектов малого предпринимательства: «Упрощенная бухгалтерская финансовая отчетность за 2018 год».

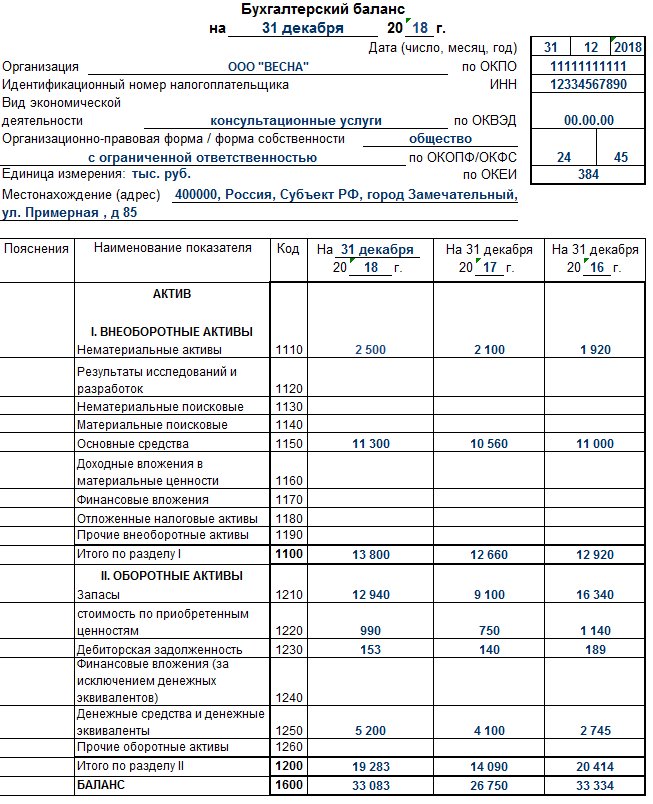

Далее рассмотрим, как заполняется бухгалтерская отчетность: образец формы 1 и 2 покажет ключевые моменты заполнения.

Бухгалтерский баланс: коротко о главном

Ф. № 1 — это основной финотчет о текущем состоянии экономической деятельности компании. Бухбаланс представляет собой две равноценные части или стороны: это актив и пассив. В свою очередь, каждая часть структурирована и содержит обобщенные показатели об имуществе, ценностях, запасах, обязательствах, капиталах, резервах и прочие.

Данные бухгалтерского учета приводятся в динамике за последние несколько лет. То есть финотчет позволяет сравнить аналогичные показатели по отношении к аналогичному периоду прошлых лет.

Унифицированный бланк

В ф. № 1 следует вносить данные бухгалтерского учета, сформированные на отчетную дату. Если в течение отчетного финансового года были выявлены ошибки прошлых лет, то необходимо скорректировать информацию. Сведения о расхождениях должны быть подробно раскрыты в пояснительной записке в бухбалансу.

Заполненный образец

ВАЖНО!

Показатели бухбаланса — это основные критерии для проверки налоговиками. Так, например, если в собственности компании отсутствуют ОС для осуществления деятельности, но прибыль имеется, то такой субъект будет проверен сотрудниками ФНС лично. Такая ситуация говорит о фиктивности деятельности и(или) отмывании доходов.

Отчет о финрезультатах

Старая форма отчетности о прибылях и убытках была скорректирована, но незначительно. В бланке все также необходимо указать сведения о полученных за отчетный период доходах. А также указать информацию обо всех расходах, которые компания понесла в календарном году.

Данные бухучета указываются в динамике, то есть за отчетный и предшествующий годы. Такая структура позволяет сразу обозначить значительные отклонения и проанализировать их. Напомним, что подробный и основательный анализ показателей отчетности — это залог успешного бизнеса. Именно анализ позволяет своевременно выявить слабые стороны деятельности и принять правильные управленческие решения.

Актуальный бланк отчета

Отметим, что сама унифицированная форма финотчетности содержит основные правила заполнения. Так, к примеру, сумму выручки следует указывать за вычетом налога на добавленную стоимость и акцизов (строка 2110).

При необходимости данные отчета придется детализировать в пояснительной записке к бухбалансу.

Заполненный финотчет

ВАЖНО!

Ф. № 2 налоговики сверяют с налоговой декларацией по налогу на прибыль. Если данные не совпадают, что инспекторы могут запросить пояснения либо сразу инициировать выездную проверку.

Бланк баланса

Ф. 1 заполненная

Бланк отчета о финрезультатах

Ф. 2 заполненная

ppt.ru

Отчет о финансовых результатах: примеры и инструкции

Если вы предприниматель, то рано или поздно, пусть и очень не хочется, но налоги платить придется.

А как государство узнает о том, сколько с вас «сдирать» налогов? Правильно – из ваших обязательных отчетов.

Вот про самый, пожалуй, важный отчет мы сегодня и поговорим.

Что это за документ? Это «великий и ужасный» отчет о финансовых результатах, пример которого мы сегодня и рассмотрим во всех деталях.

Финансовый отчет: пример того, как правильно оценивать свой бизнес

В этом разделе рассмотрим кратко саму концепцию такого инструмента финансового контроля над малым и средним бизнесом, как «отчет о финансовых результатах», бланк которого, кстати, обновили не так давно – в 2015 году.

Если кратко, то отчет о финансовых результатах (пример доступен на сайте Министерства финансов — https://minfin.ru/ru/document/?id_4=58358), является базовым с точки зрения оценки работы того или иного предприятия.

Сам по себе он является одним из видов финансовой отчетности предприятия, и входит в общий бухгалтерский блок.

С регуляторной точки зрения, он входит в сферу контроля Минфином, по инициативе которого был принят ряд новых нормативно-правовых актов и правок к уже действующим для «оптимизации» работы бизнеса.

На практике это была одна из мер повышения контроля над денежными потоками в России для повышения налоговых сборов в казну.

Подается отчет по итогам определенного периода времени – месяц, квартал, год. Для разных отраслей и для разных случаев приняты разные требования.

Важный момент – этот документ должен быть подробным, а все цифры в нем должны быть подтверждены.

Это означает, что базовых показателей финотчетности фирмы может не хватить для его заполнения, потому придется приводить дополнительные пояснения и показатели.

Второй важный момент, о котором нежелательно забывать: отчет о финансовых результатах – пример «динамического» документа.

Иначе говоря, его задача – показать все в динамике, в сравнении с более ранними показа-телями, потому он требует внесения каждой мелочи. Невнесение их грозит административным наказанием.

Отчет составляет бухгалтерия.

Два года назад постановили, что для этого надо использовать «форму 2», как указано на сайте Минфина.

Документ обязан не только фиксировать убытки либо прибыль, но и указывать их точную причину.

Интересно, что подавать его нужно в электронном или машиночитаемом виде, т. к. изучается он в автоматическом режиме.

Изучаем на примере отчет о финансовых результатах

Отчет о финансовых результатах, пример которого можно увидеть ниже, начинается с заполнения данных о предприятии: название, форма собственности, реквизиты, описание деятельности.

Там же, в начале, указывается дата на момент подачи и единицы измерения.

Финансовый отчет — это документ, который должен учитывать все поступления и расходы вашего предприятия.

Первым и самым главным разделом является выручка, следом идет указание себестоимости производства, а также другие расходы, связанные с основной деятельностью.

После этого стоит заполнять остальные (не связанные с основной деятельностью) доходы и расходы, включая банковские проценты, кредиты.

Затем идет раздел, посвященный налогам на прибыль (ради этого налога отчет, по сути, и нужен государству) и прочим налоговым обязательствам (в том числе отложенным).

Завершается финальная часть отчета расчетом предприятия без учета налога на прибыль.

Отметим, что все это, как уже упоминалось, показывается в динамике – в сравнении текущего отчетного периода с аналогичными показателями предыдущего.

Вот, допустим, наш документ заполнен по итогам 2016 года, значит, сравниваем его с 2015 годом.

Также важно, что каждая графа (а значит и каждый показатель, который содержит отчет о финансовых результатах, пример которого мы рассмотрели) имеет свой код, присвоенный Минфином РФ.

Это нужно для автоматического анализа фискальными органами.

Для предпринимателя это означает, что каждый ваш показатель (выручка, доходы, расходы – все) имеет определенный код, который менять нельзя, иначе будет ошибка, а ошибки в бухгалтерских отчетах караются административными мерами.

Отчет о финансовых результатах: пример, который требует пояснений

Несмотря на то, что сам этот отчет о финансовых результатах (пример в доказательство) небольшой – всего одна страница, мороки с ним может быть немало. Особенно если вы не бухгалтер, а просто физлицо-предприниматель (ИП).

Потому остановимся на некоторых проблемных моментах – в особенности на терминологии.

1. «Обычные» виды деятельности

| № | Термин/строка | Описание |

|---|---|---|

| 1 | Выручка | Под «выручкой» понимаются те средства, которые вы получили за отчетный период с продаж товаров или услуг. Нюанс – выручка указывается за вычетом сборов, акцизов и налогов. |

| 2 | Себестоимость продаж | эта сумма равняется фактическим вашим затратам на производство ва-шей продукции. Однако цифры эти подаются за вычетом рекламы, затрат на хранение товара, а также без учета финансирования управления фирмой. |

| 3 | Коммерческие расходы | сюда как раз и включают затраты на рекламу, доставку и хранение про-дукции. А также за аренду торговых помещений. |

| 4 | Управленческие расходы | большинство компаний, работающих в торговых и снабженческо-сбытовых сегментах рынка, этот пункт не заполняют. Касается он только тех фирм, что списывают суммы на счет 90, которые ранее были указаны на счету 26 в категории «Общехозяйственные расходы». Детали – на сайте Минфина (https://minfin.ru/ru/perfomance/accounting/mej_standart_fo/kons_msfo) |

| 5 | Валовая при-быль | показатель прибыли без вычета налогов, акцизов и себестоимости (с учетом этого всего параметр назывался бы «чистая прибыль»). По сути показывает, сколько вы продукции реализовали и сколько полу-чили средств с продаж. |

| 6 | Прибыль или убыток от продаж | в данном случае все просто: это разница выручки к себестоимости и прочим административным и коммерческим расходам. |

2. «Прочие» виды деятельности компании (представляют собой отдельный подраздел)

| № | Термин /строка | Описание |

|---|---|---|

| 1 | Доходы от участия в других организациях | юридические лица могут владеть долями (пакетами акций) в других юридических лицах. Так, холдинг может иметь доли в десятках компаний, с этого и получать дивиденды – основной доход. Вот тут и надо отразить доходы от ценных бумаг или долевого участия в других организациях. |

| 2 | Проценты к получению | более конкретный вариант, продолжающий предыдущую тему. Юрлицо может получать прибыль в виде процентов – здесь надо указать, в виде каких именно процентов (с чего): проценты с выданных кредитов, дивиденды по акциям, проценты с депозитов. |

| 3 | Проценты к уплате | аналогично предыдущему, но наоборот – указываете не прибыль по процентам, а расходы – по тем же кредитам, например. |

| 4 | Прочие доходы | все, что не вошло в предыдущие разделы. Сюда же вносится неоформленная прибыль за прошлый год (если таковая имеется), а также прибыль с неосновного вида деятельности (например, с продажи старой мебели после закупки новой). |

| 5 | Прочие расходы | аналогично предыдущей графе, но уже про расходы. Сюда же вносят штрафы, пени и другие нерегулярные выплаты. Кстати, если вам назначат штраф за неправильно оформленный отчет, то его тоже надо будет указывать здесь. |

| 6 | Текущий налог на прибыль | тут все вроде бы просто: указываете сумму налога на прибыль вашего предприятия. |

| 7 | Чистая прибыль или убыток | ранее мы вводили валовую прибыль, и упоминали о чистой прибыли. Так вот, если таковая чистая прибыль имеется – то вносить её надо сюда. Если прибыли за отчетный период нет, но есть, соответственно, убыток, то он тоже должен быть зафиксирован здесь. |

| 8 | Прочее | все, что не вошло в предыдущие графы в наш отчет о финансовых результатах, пример которого мы изучаем, указываем здесь. Здесь же можно вносить пояснения к предыдущим графам, если они того требуют. |

Пример отчета о финансовых результатах от Минфина

Одностраничный документ вроде бы не так сложен, но у малоопытных предпринимателей, которым нужно заполнять не только этот отчет, но и массу других бумажек, он может вызывать ряд вопросов.

Минфин попытался заранее ответить на самые частые из них.

Итак, отчет о финансовых результатах: пример рекомендаций от Министерства финансов России. Найти эти комментарии можно в официальных письмах Минфина.

Так, свое послание от 6 февраля 2015 года (https://minfin.ru/ru/document/?group_type=&q_4=&DOCUMENT_NUMER_4=&M_DATE_from_4=06.02.2015&M_DATE_to_4=06.02.2015&P_DATE_from_4=&P_DATE_to_4=&t_4=774652065&order_4=P_DATE&dir_4=DESC) ведомство посвятило пояснению нововведений.

Первое, на что обращает регулятор: все суммы, которые указываются в отчете, не должны учитывать НДС и акцизы.

Далее – все расходы указывают без знака «-», но зато в круглых скобках. И все это в сравнении с предыдущим отчетным периодом – исключение, только если предыдущий отчет по каким-то причинам не был принят (например, регулятор счел его ошибочным и вернул на доработку, или компания прошла реорганизацию, изменила сферу деятельности).

В последнем случае, кстати, начинаются сложности – Минфин рекомендует сам прошлый отчет не менять, но предыдущие данные изменить так, чтобы они могли быть сопоставимы с текущими показателями.

Среди других рекомендаций, Минфин советует продолжить нумерацию на две строки, которые почему-то нумерации не имеют.

При этом уточнить эту нумерацию надо перед заполнением к того же Минфина или в Приказе ведомства № 66н (https://www.consultant.ru/document/cons_doc_LAW_103394).

Отчеты без нумерации стро

biznesprost.com

| Наименование показателя | Код строки | За 2015 год |

| Денежные потоки от текущих операций | ||

| Поступления — всего в том числе: | 4110 | 26 928 |

| от продажи продукции, товаров, работ и услуг | 4111 | 26 928 |

| арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей | 4112 | 0 |

| от перепродажи финансовых вложений | 4113 | 0 |

| прочие поступления | 4119 | 0 |

| Платежи — всего в том числе: | 4120 | (21 586) |

| поставщикам (подрядчикам) за сырье, материалы, работы, услуги | 4121 | (16 668) |

| в связи с оплатой труда работников | 4122 | (36) |

| процентов по долговым обязательствам | 4123 | (3 617) |

| налога на прибыль организаций | 4124 | (0) |

| прочие платежи | 4129 | (1 265) |

| Сальдо денежных потоков от текущих операций | 4100 | 5 342 |

| Денежные потоки от инвестиционных операций | ||

| Поступления — всего в том числе: | 4210 | 6 651 |

| от продажи внеоборотных активов (кроме финансовых вложений) | 4211 | 0 |

| от продажи акций других организаций (долей участия) | 4212 | 0 |

| от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам) | 4213 | 6 260 |

| дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях | 4214 | 391 |

| прочие поступления | 4219 | 0 |

| Платежи — всего в том числе: | 4220 | (2 579) |

| в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов | 4221 | (0) |

| в связи с приобретением акций других организаций (долей участия) | 4222 | (0) |

| в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам | 4223 | (2 579) |

| процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива | 4224 | (0) |

| прочие платежи | 4229 | (0) |

| Сальдо денежных потоков от инвестиционных операций | 4200 | 4 072 |

| Денежные потоки от финансовых операций | ||

| Поступления — всего в том числе: | 4310 | 10 700 | получение кредитов и займов | 4311 | 10 700 |

| денежных вкладов собственников (участников) | 4312 | 0 |

| от выпуска акций, увеличения долей участия | 4313 | 0 | от выпуска облигаций, векселей и других долговых ценных бумаг и др. | 4314 | 0 |

| прочие поступления | 4319 | 0 |

| Платежи — всего в том числе: | 4320 | (20 079) |

| собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников | 4321 | (0) |

| на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) | 4322 | (0) |

| в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов | 4323 | (20 079) |

| прочие платежи | 4329 | (0) |

| Сальдо денежных потоков от финансовых операций | 4300 | -9 379 |

| Сальдо денежных потоков за отчетный период | 4400 | 35 |

| Остаток денежных средств и денежных эквивалентов на начало отчетного периода | 4450 | 0 |

| Остаток денежных средств и денежных эквивалентов на конец отчетного периода | 4500 | 0 |

| Величина влияния изменений курса иностранной валюты по отношению к рублю | 4490 | 0 |

e-ecolog.ru