ИП в Беларуси ждет налоговая реформа

Тема реформирования налогообложения индивидуальных предпринимателей, которая активно обсуждалась еще в феврале 2021 г. в связи с опубликованием предложений Комитета госконтроля, получила новый импульс на очередном совещании правительства с участием А.Г. Лукашенко. Глава государства потребовал отрегулировать базовые формы предпринимательской деятельности, обратив внимание на необоснованное применение налоговых льгот.

Ликвидировать внутренний офшор

Больше подробностей грядущих изменений стало известно из комментария, который по итогам совещания дал журналистам министр финансов Юрий Селиверстов. Прежде всего озвучены сроки подготовки налоговой реформы – планируется, что подходы к налогообложению предпринимателей изменятся к 2023 г. Как отметил глава Минфина, основная цель разрабатываемой реформы – исключение возможности по использованию отдельных режимов налогообложения индивидуальных предпринимателей для сокрытия доходов или минимизации налогов, подлежащих перечислению в бюджет.

При этом для тех, кто работает честно и добропорядочно, должны быть выработаны простые и понятные условия по регистрации, ведению деятельности и исчислению и уплате налогов. Министр обратил внимание, что речь идет не о том, чтобы повысить налоги. По его мнению, следует говорить о повышении участия предпринимателей в уплате налогов. Таким образом, основная цель планируемых изменений – увеличение поступлений в бюджет налогов, уплачиваемых ИП за счет ограничения возможностей по применению ими налоговых льгот в тех случаях, которые будут признаны необоснованными.

Ревизия отдельных систем налогообложения

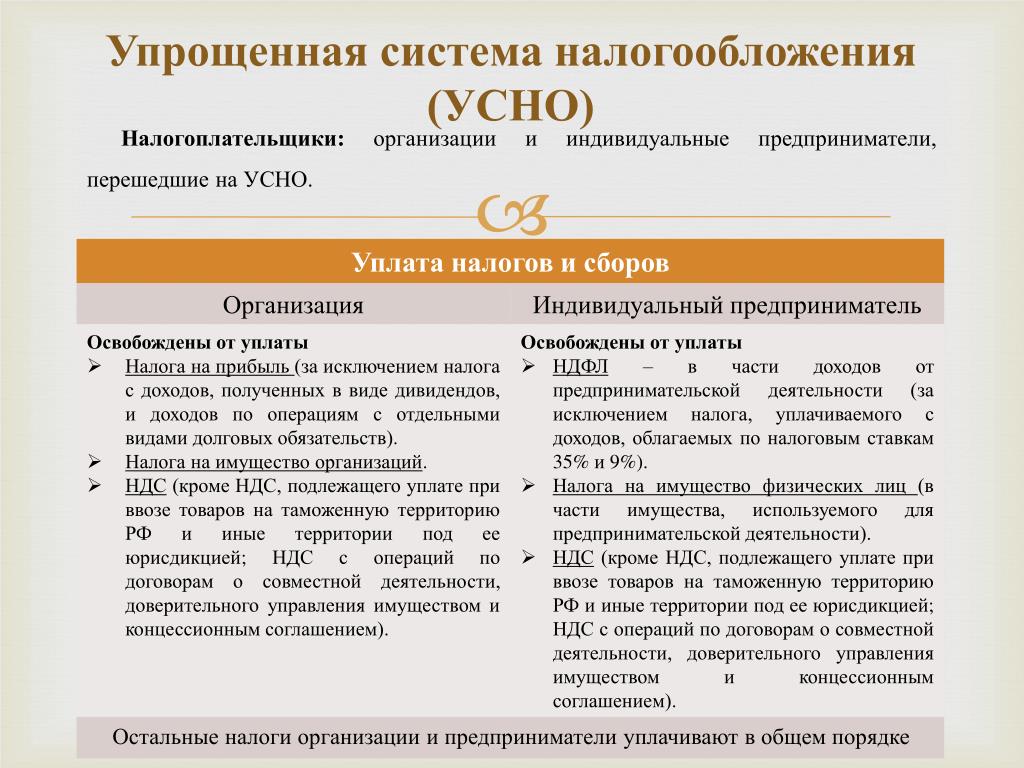

Что сейчас известно о будущей налоговой реформе? Одним из ключевых положений должна стать четкая градация категорий малого и среднего предпринимательства (самозанятых, ИП и микропредприятий) с установлением для них простого налогового режима, при котором сумма изъятий будет соразмерна получаемым доходам. По нашему мнению, следует ожидать изменения правил применения отдельных режимов налогообложения для упразднения практик, применяемых субъектами хозяйства для минимизации налогов, уплачиваемых в бюджет, при декларируемом сохранении ставок налогообложения.

Например, может быть подвергнут ревизии размер выручки субъектов хозяйствования, при котором разрешено применение УСН, а некоторые виды деятельности индивидуальных предпринимателей могут быть исключены из перечней, разрешенных для применения льготных режимов налогообложения.

В то же время неизвестно, связаны ли ожидаемые изменения в налогообложении ИП с предложениями КГК, которые стали известны в феврале 2021 г. Несмотря на схожие цели – пополнение государственного бюджета и исключение практик, направленных на оптимизацию налогов, перечисляемых в бюджет, – риторика изменений, предлагаемых Минфином, звучит более дружелюбно. А временной запас, который берет на разработку налоговых изменений Минфин (1,5 года), позволяет хотя бы частично рассчитывать на то, что обойдется без необдуманных и поспешных решений.

Вместе с тем вариант развития событий, при котором отдельные предложения КГК не найдут отражения в конечном проекте реформы, полностью исключать нельзя. Если главная цель планируемой реформы – увеличение налоговых поступлений за счет сокращения возможностей по применению отдельных режимов налогообложения, вряд ли авторы реформы оставят «бреши» в фискальной системе, на которые прямо указали регуляторы. Главный вопрос – насколько конкретными будут вводимые ограничения и не введет ли регулятор норму, аналогичную п. 4 ст. 33 НК, которая допускает корректировку налоговых обязательств плательщика задним числом, в т.ч. в случае, когда проверкой будет установлено, что основной целью хозяйственной операции являлась «налоговая выгода».

Главный вопрос – насколько конкретными будут вводимые ограничения и не введет ли регулятор норму, аналогичную п. 4 ст. 33 НК, которая допускает корректировку налоговых обязательств плательщика задним числом, в т.ч. в случае, когда проверкой будет установлено, что основной целью хозяйственной операции являлась «налоговая выгода».

Наполняемость бюджета или деловая активность?

Отдельного внимания заслуживает оценка долгосрочных последствий планируемой реформы. С одной стороны, регулятора можно понять – перед Минфином стоит задача по изысканию новых способов повышения наполняемости бюджета в условиях превышения расходов над доходами, а возможности по увеличению собираемости налогов в условиях ощутимой фискальной нагрузки на национальную экономику ограничены. В текущей ситуации самый простой вариант – ревизия отдельных режимов налогообложения, которые предполагают более низкую нагрузку по сравнению с общим значением. Риторика не нова, об этом министр Юрий Селиверстов писал на страницах ведомственного журнала «Финансы.

В то же время изыскание налоговых доходов в текущей ситуации, когда белорусская экономика едва начала восстанавливаться после кризиса 2020 г., может нанести тяжелый удар по частному сектору. Стоит отметить, что по состоянию на 1 января 2021 г., по данным МНС, числилось 178,5 тыс. организаций-плательщиков, что на 5,9 тыс. меньше, чем на 1 января 2015 г. То есть количество организаций, состоящих на учете в МНС, за последние 6 лет так и не превысило уровня, достигнутого 6 лет назад. Статистика по ИП выглядит более позитивной: за тот же период общее количество ИП увеличилось с 249 тыс. до 269,5 тыс. человек (+8,2%), однако в текущем году растущий тренд явно забуксовал. Если в кризисном 2020 г. было зарегистрировано 12,5 тыс. предпринимателей, то в январе-марте 2021 г. – только 1,7 тыс.

Возникает вопрос: поможет ли проведение налоговой реформы повысить привлекательность предпринимательской деятельности для белорусов, если действующие режимы будут подвергнуты серьезной ревизии, или она только усилит негативные тенденции по постепенному сворачиванию деловой активности в стране? Такая вот дилемма трамвая в белорусской интерпретации: минимизировать дефицит бюджета или «проехать» по предпринимателям.

Автор публикации: Дмитрий НАРИВОНЧИК

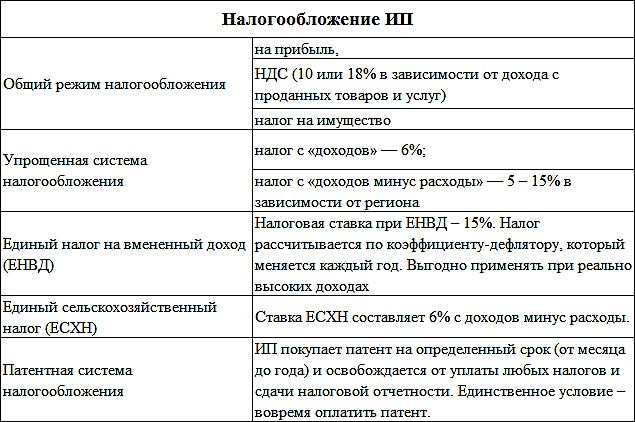

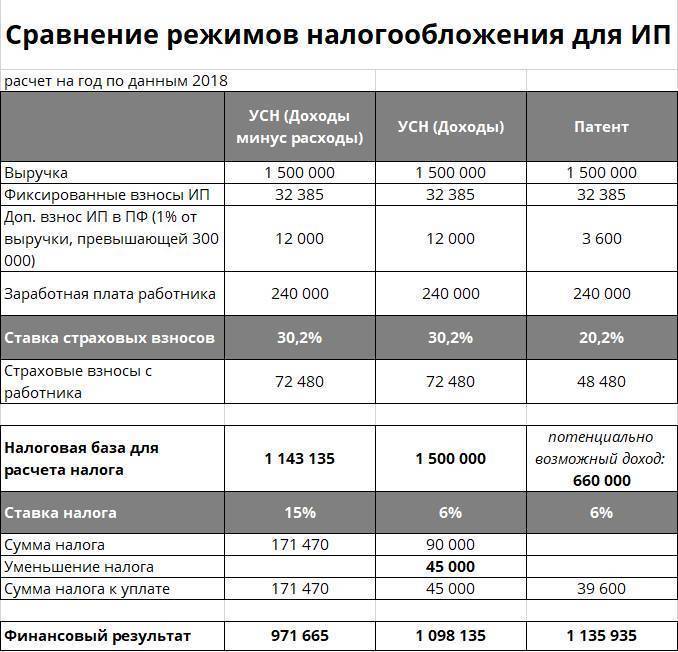

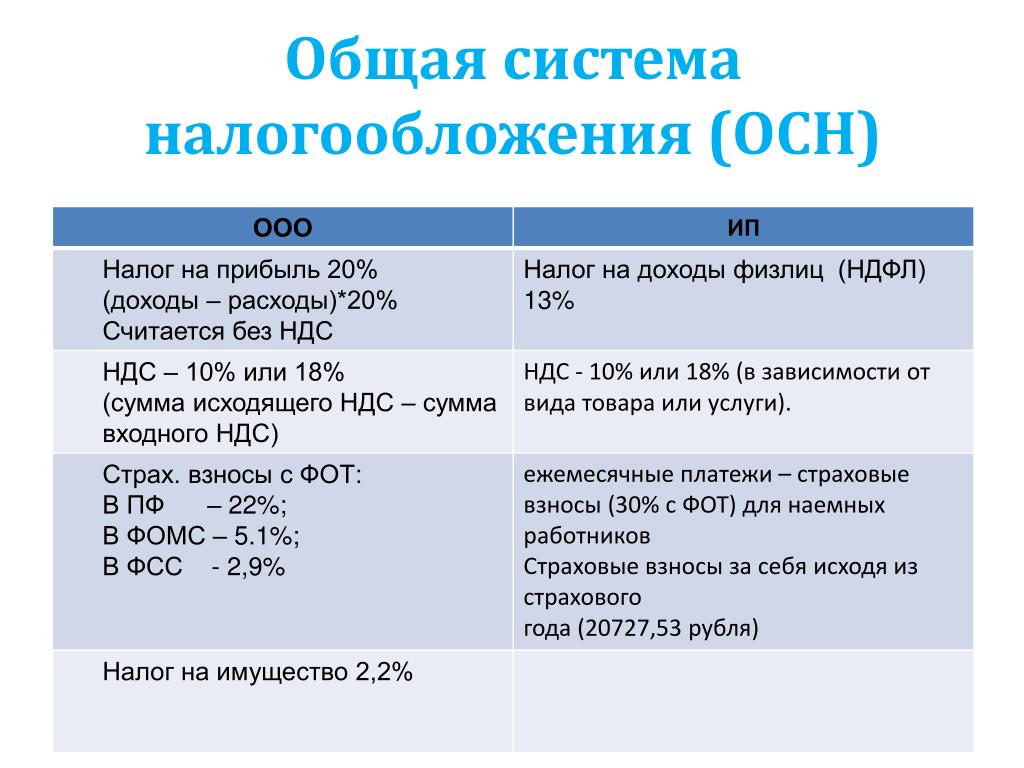

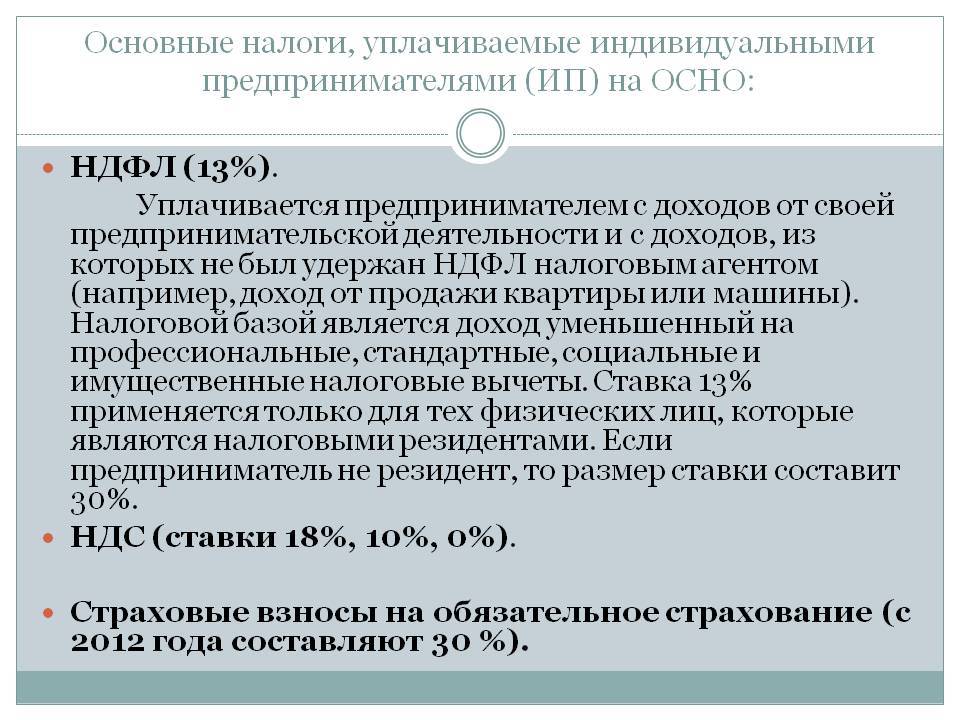

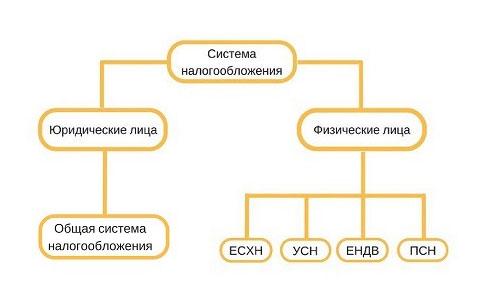

Налогоплательщикам в Новосибирской области напоминают о необходимости смены ЕНВД

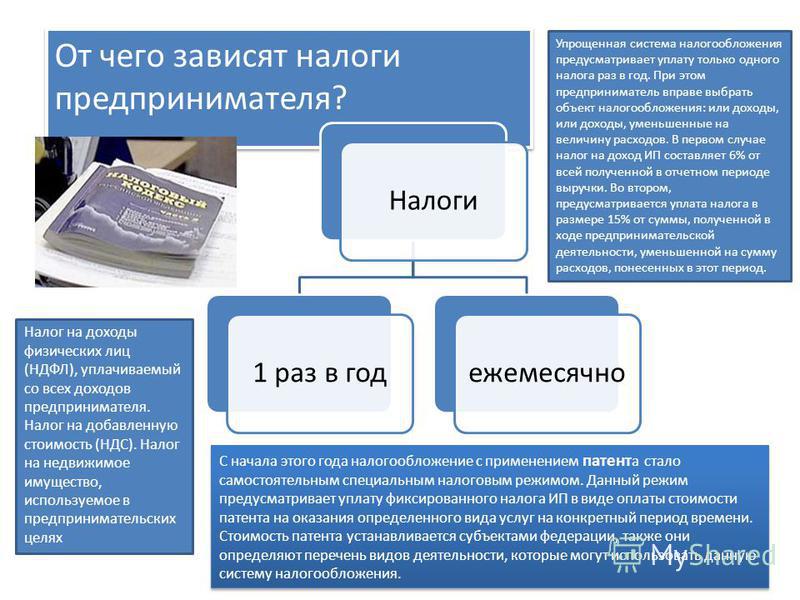

Те, кто не сделают свой выбор самостоятельно, будут автоматически переведены с 1 января 2021 года на общий режим налогообложения, который подразумевает уплату нескольких налогов, в том числе НДФЛ, НДС и других.

В налоговых органах Новосибирской области в качестве плательщиков ЕНВД, по состоянию на 17 декабря 2020 года, состояли на учете около 30 тыс. индивидуальных предпринимателей и 4 тыс. юридических лиц.

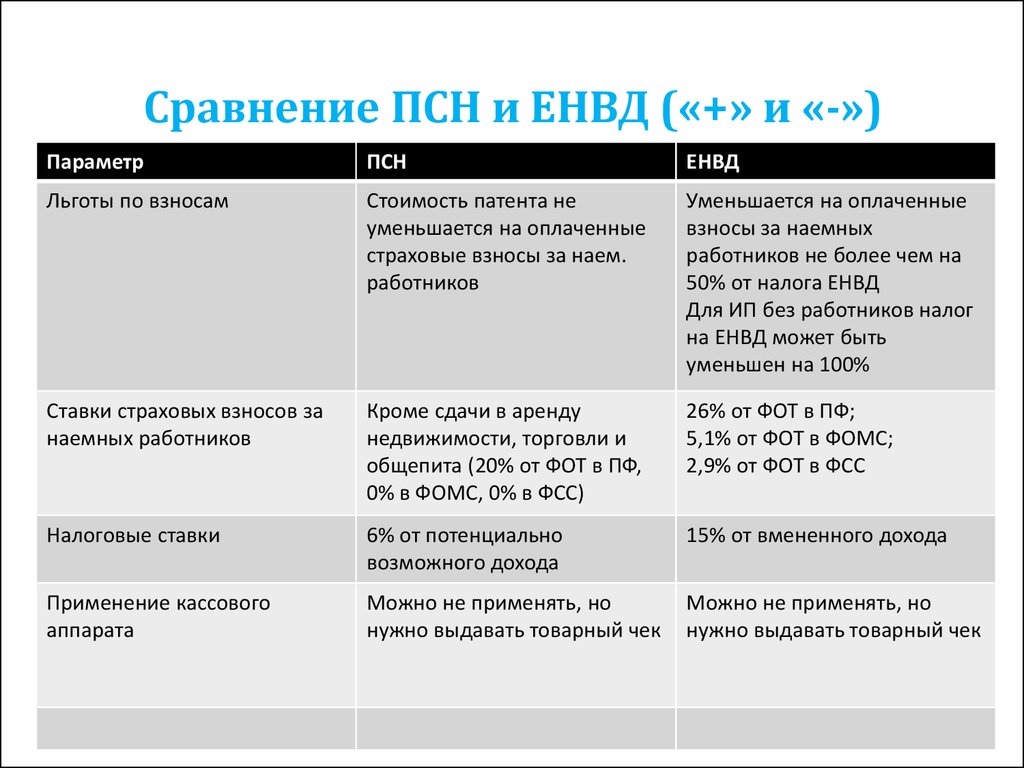

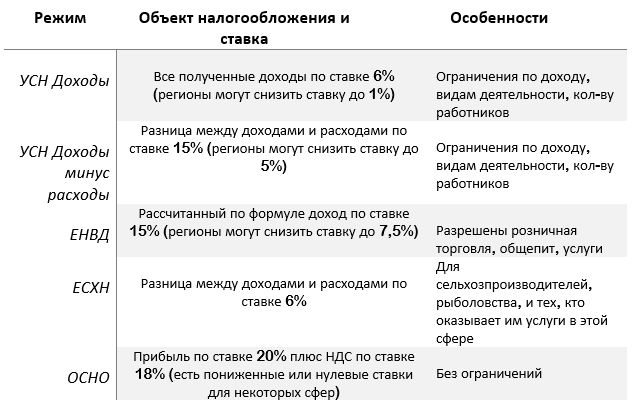

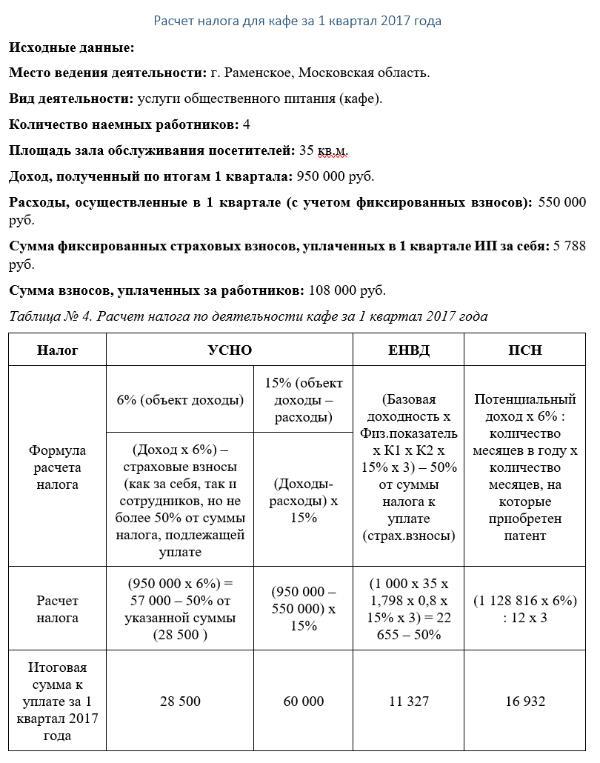

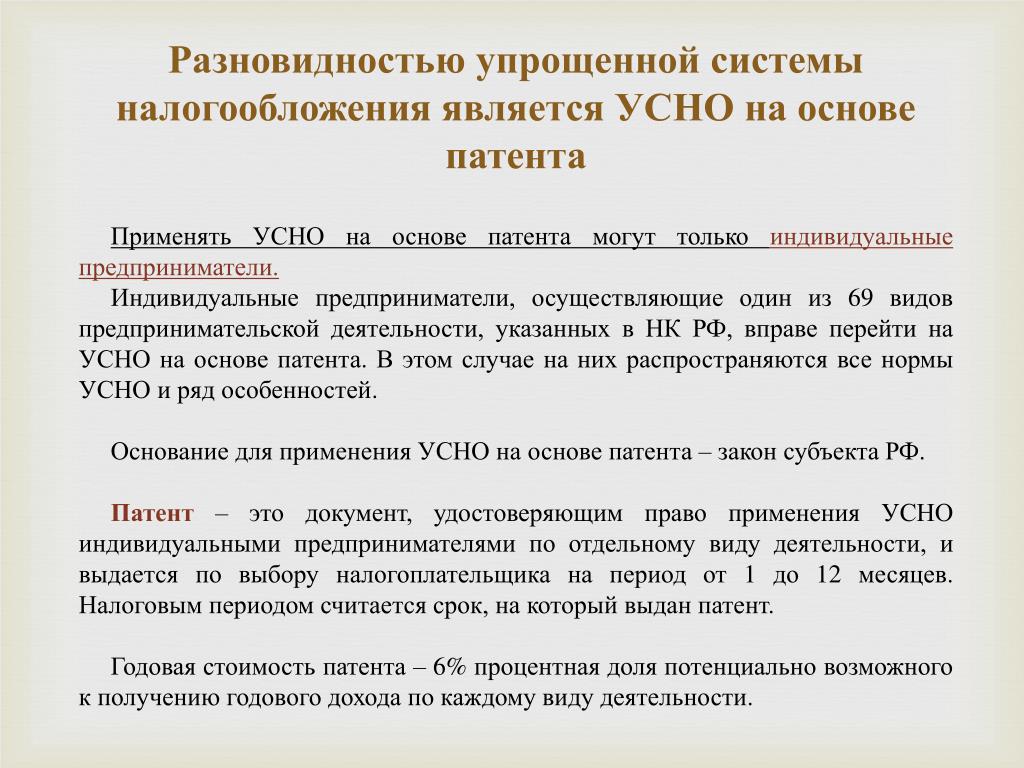

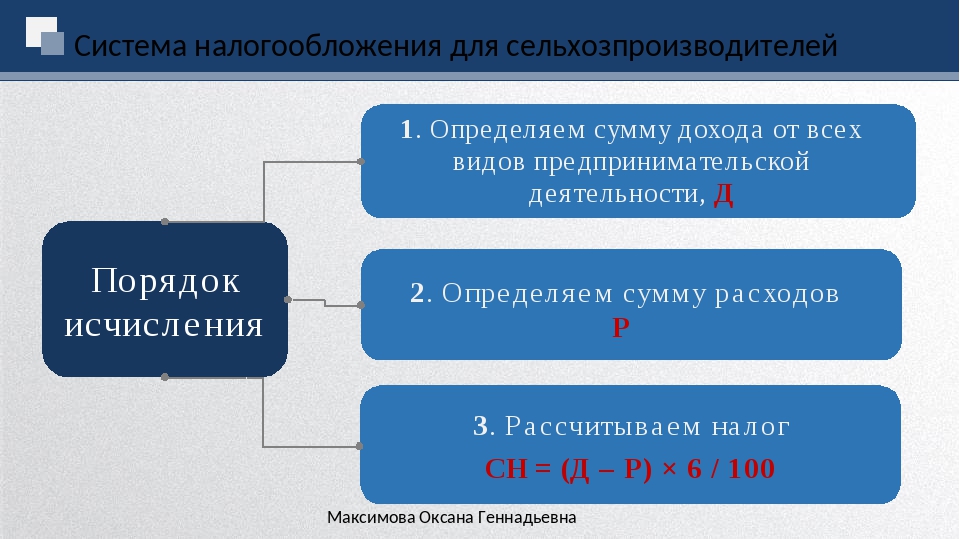

Из указанного числа индивидуальных предпринимателей 8,7 тыс. совмещают ЕНВД с упрощенной системой налогообложения (УСН), патентной системой налогообложения (ПСН), системой налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН) и с 2021 года вместо ЕНВД могут применять эти системы налогообложения.

При этом с учетом имеющихся ограничений из индивидуальных предпринимателей, применяющих в настоящее время ЕНВД, 28,6 тыс. ИП имеют право на применение в 2021 году ПСН или УСН, 968 ИП – только на применение УСН, 86 ИП могут применять только общую систему налогообложения.

ИП имеют право на применение в 2021 году ПСН или УСН, 968 ИП – только на применение УСН, 86 ИП могут применять только общую систему налогообложения.

Из указанного числа применяющих ЕНВД юридических лиц 2,5 тыс. организации совмещают ЕНВД с упрощенной системой налогообложения, 4 организации – с системой налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН) и при соблюдении условий применения УСН или ЕСХН смогут их применять в 2021 году без представления в налоговые органы уведомления о переходе на данные специальные налоговые режимы.

Остальные 1332 организации для перехода на другие специальные налоговые режимы (УСН или ЕСХН) должны не позднее 31.12.2020 представить в налоговые органы уведомление о переходе.

УФНС России по Новосибирской области уведомляет: в регионе расширена сфера применения ПСН, а также продлены «налоговые каникулы» для некоторых ИП до конца 2023 года. Данные меры утверждены областным законом № 15-ОЗ «О внесении изменений в отдельные законы Новосибирской области в сфере налогообложения», который принят 10.

Подробная информация – в приложенных файлах.

Для справки

С 1 января 2021 года действие единого налога на вмененный доход прекращается в соответствии с Федеральным законом от 29.06.2012 № 97-ФЗ.

Плательщикам ЕНВД для применения в 2021 году упрощенной системы налогообложения (УСН) необходимо до 31 декабря 2020 года подать в налоговый орган уведомление о переходе на УСН.

Для применения с января 2021 года патентной системы налогообложения (ПСН) индивидуальным предпринимателям необходимо до 31 декабря 2020 года подать в налоговый орган заявление о выдаче патента.

Все налогоплательщики ЕНВД будут автоматически с 01.01.2021 сняты с учета в качестве налогоплательщиков ЕНВД (заявление не требуется), при этом организации и индивидуальные предприниматели, не перешедшие до конца 2020 года с ЕНВД на иные специальные налоговые режимы, будут переведены на общий режим налогообложения.

Подробности можно узнать на сайте ФНС России https://www.nalog.ru/rn77/taxation/taxes/envd2020/.

Подобрать подходящий режим налогообложения можно с помощью сервиса, размещенного на сайте ФНС России https://www.nalog.ru/rn77/service/mp/.

В Беларуси предлагаются новые подходы по налогообложению самозанятых, ИП и микроорганизаций

1 октября, Минск /Корр. БЕЛТА/. В Беларуси предлагаются новые подходы по налогообложению самозанятых, ИП и микроорганизаций. Об этом сообщил сегодня журналистам первый заместитель министра финансов Дмитрий Кийко, передает корреспондент БЕЛТА.

Министерством финансов совместно с заинтересованными подготовлен законопроект о внесении изменений в Налоговый кодекс. Отдельный блок касается системных изменений по налогообложению предпринимательской деятельности. «Это вызвано рядом обстоятельств. В настоящее время у нас индивидуальная предпринимательская деятельность может применяться в различных организационно-правовых формах. Это самозанятые граждане, индивидуальные предприниматели, отчасти микроорганизации. Все эти субъекты применяют различные системы налогообложения. В результате такого многообразия сегодня отмечается излишняя конкуренция между самими субъектами, а также использование ИП в схемах по налоговой оптимизации. Помимо неравной конкурентной среды, это соответствующим образом отражается и на доходах бюджета. За последние годы отмечается такая тенденция, что, несмотря на рост количества субъектов предпринимательской деятельности, доля доходов от этих категорий в бюджете не увеличивается и традиционно не превышает примерно 2,5%», — отметил Дмитрий Кийко.

Это самозанятые граждане, индивидуальные предприниматели, отчасти микроорганизации. Все эти субъекты применяют различные системы налогообложения. В результате такого многообразия сегодня отмечается излишняя конкуренция между самими субъектами, а также использование ИП в схемах по налоговой оптимизации. Помимо неравной конкурентной среды, это соответствующим образом отражается и на доходах бюджета. За последние годы отмечается такая тенденция, что, несмотря на рост количества субъектов предпринимательской деятельности, доля доходов от этих категорий в бюджете не увеличивается и традиционно не превышает примерно 2,5%», — отметил Дмитрий Кийко.

Поэтому выработана концепция, целью которой является четкое разграничение субъектного состава (самозанятые, ИП, микроорганизации). В соответствии с этой концепцией в кодексе предусмотрены подходы по изменению налогообложения.

Основные изменения касаются самозанятых граждан. «Предлагается значительно расширить возможности для деятельности в данной форме. Такое расширение произойдет с 2023 года. Предполагается, что будет реализован заявительный принцип. Будут определены виды деятельности, которыми самозанятые не смогут заниматься. А остальные виды будут разрешены. Основной нюанс в том, что эта деятельность должна осуществляться без привлечения наемных работников», — рассказал первый замминистра.

Такое расширение произойдет с 2023 года. Предполагается, что будет реализован заявительный принцип. Будут определены виды деятельности, которыми самозанятые не смогут заниматься. А остальные виды будут разрешены. Основной нюанс в том, что эта деятельность должна осуществляться без привлечения наемных работников», — рассказал первый замминистра.

В планах разработка цифрового мобильного приложения для самозанятых. Оно будет предназначено для регистрации и уплаты всех налоговых обязательств. «Установив и используя это приложение, самозанятый гражданин может вести предпринимательскую деятельность без дополнительных административных процедур, без предоставления какой-либо дополнительной отчетности. Цифровой продукт позволит самозанятым работать с использованием безналичной оплаты. Будет возможно их взаимодействие как с физическими лицами, так и с организациями с отдельными ограничениями. Основная ставка предполагается в размере 10% от полученного дохода. Расчет налоговых обязательств будет проводиться автоматически через цифровое приложение. Важное нововведение: эта совокупная ставка будет включать в себя в том числе отчисления в ФСЗН», — пояснил Дмитрий Кийко.

Важное нововведение: эта совокупная ставка будет включать в себя в том числе отчисления в ФСЗН», — пояснил Дмитрий Кийко.

В связи с таким расширением возможностей для самозанятых с 2023 года также предполагается сокращение видов деятельности, которые можно осуществлять индивидуальным предпринимателям. «Здесь будет реализован обратный подход: будут определены несколько видов деятельности, при осуществлении которых можно будет регистрироваться как ИП с привлечением наемных лиц не более трех человек. С учетом сокращения сфер деятельности индивидуальных предпринимателей и того, что основная их масса перейдет в самозанятые, предполагается корректировка условий налогообложения для ИП. С 2022 года для отдельных видов деятельности ограничивается возможность применения упрощенной системы налогообложения, сокращаются сферы применения единого налога. Предполагается, что с 2023 года для ИП останется возможность применения только общей системы налогообложения, то есть с уплатой подоходного налога с разницы между доходами и расходами», — проинформировал первый замминистра.

Альтернатива этой форме — возможность перехода ИП с наемными работниками в микроорганизации. Для микроорганизаций сохраняется возможность применения упрощенной системы налогообложения, для этого устанавливаются единые критерии. «При этом в части выручки эти критерии расширяются. Предельный критерий будет порядка Br2,15 млн в год. При достижении этой выручки будет возможно применение упрощенной системы налогообложения. Предполагается установить численность работников в количестве 50 человек, а также единую ставку налога при упрощенной системе в размере 6%», — добавил Дмитрий Кийко.

«Мы полагаем, что совокупность всех предложений позволит четко разграничить состав субъектов предпринимательства, устранить предпосылки для применения схем по налоговой оптимизации, сохранить понятные и простые условия для бизнеса, а также повысить уровень участия граждан в формировании доходов бюджета», — резюмировал первый замминистра.-0-

В Беларуси предлагается отменить налоговую льготу для владельцев квартир

Осмысление корпоративного налогообложения

Дата курса:

TBA

Период регистрации:

TBA

Продолжительность:

14 часов / 2 дня

Время:

9:00 до 17:00

Сингапурский политехнический институт

Введение в курс

Это базовый курс по налогообложению, который актуален для учащихся, занимающихся бухгалтерским учетом, финансами и налогообложением. Корпоративное налогообложение актуально для всех предприятий (больших и малых), поскольку оно влияет на чистую прибыль компании, что определяет ее выживание в соответствующей отрасли. В частности, для малых и средних предприятий и стартапов сотрудники, занимающиеся налоговыми вопросами, вполне могут выполнять другую бухгалтерскую работу. В крупных компаниях они могут обладать знаниями в области финансов или бухгалтерского учета для решения налоговых вопросов.

Корпоративное налогообложение актуально для всех предприятий (больших и малых), поскольку оно влияет на чистую прибыль компании, что определяет ее выживание в соответствующей отрасли. В частности, для малых и средних предприятий и стартапов сотрудники, занимающиеся налоговыми вопросами, вполне могут выполнять другую бухгалтерскую работу. В крупных компаниях они могут обладать знаниями в области финансов или бухгалтерского учета для решения налоговых вопросов.

Большинство курсов по финансам, если не все, не уделяют должного внимания корпоративному налогообложению, которое включает практическое понимание того, как взимать налоги для своих компаний.Этот курс дает знания и навыки с тематическими исследованиями и практическими занятиями.

Цель курса

Курс направлен на то, чтобы вооружить учащихся, особенно тех, кто занимается финансовой работой, базовыми налоговыми знаниями, которые позволят им разработать резерв по текущим и отложенным налогам компании.

Примеры из практики будут включены, чтобы предоставить учащимся фундаментальные знания о том, как рассчитать корпоративный подоходный налог компании.

Поскольку у большинства малых и средних предприятий нет налоговых специалистов, бухгалтеры могут применять полученные в ходе курса навыки в своей повседневной работе.

Краткое содержание курса

К концу курса слушатели смогут:

• Описывать концепции основного корпоративного налога

• Различать подходы к корпоративному налогообложению в отдельных отраслях, таких как судоходство, нефть и газ и т. д.

• Рассчитайте корпоративный подоходный налог для компании

Подходит для

Финансовых служащих, руководителей, менеджеров, банкиров

Минимальные требования к поступающим / предполагаемые навыки и знания

Участники с практическими знаниями в области корпоративного налогообложения

Награда / Сертификация

• Сертификат производительности (будет выдан электронный сертификат)

Сертификат производительности будет выдан участникам, которые сдали экзамен и соответствуют как минимум 75% посещаемости.

| Кандидаты / Право на участие | Общая сумма сборов (вкл.Налог на товары и услуги Граждане и постоянные жители Сингапура 2 | 60,50 долларов США |

| Стоимость полного курса | 535,00 долларов США |

1 В рамках схемы расширенной поддержки обучения для малых и средних предприятий (МСП). Для получения дополнительной информации о схеме щелкните здесь. Чтобы просмотреть список аналогичных финансируемых курсов SP, щелкните здесь . Пожалуйста, отправьте приложенную «Форму декларации о программе расширенной поддержки обучения для МСП» вместе с онлайн-заявкой.

2 В рамках SkillsFuture Расширенная субсидия в середине карьеры. Для получения дополнительной информации посетите веб-сайт SkillsFuture здесь.

Для получения дополнительной информации посетите веб-сайт SkillsFuture здесь.

Финансовые стимулы

Щелкните здесь, чтобы получить дополнительную информацию о финансовых стимулах.

Зарегистрируйтесь здесь

Право на участие в программе SkillsFuture Credit

Положения и условия

* Обратите внимание, что как только максимальный размер класса будет достигнут, онлайн-регистрация будет закрыта.

Вы можете зарегистрировать свой интерес, и вы будете уведомлены, если появится новый запуск.

Процедура подачи заявки

1.Все заявки должны быть поданы через онлайн-регистрацию на www.pace.sp.edu.sg

Стоимость курса может быть оплачена следующими способами:

a) Кредитные карты, Интернет-банк, NETS (не применимо для спонсируемых компанией)

Для электронных платежей с использованием карт Visa / Master и интернет-банка, пожалуйста, нажмите кнопку «Сделать электронный платеж» на странице подтверждения, чтобы продолжить.

b) Для оплаты NETS вы можете оплатить по адресу:

Singapore Polytechnic

PACE Academy

c) Для оплаты через PayNow введите номер UEN.T08GB0056ACET и укажите номер счета / регистрации.

* С 1 августа 2021 года оплата чеками будет недоступна.

2. Все успешные кандидаты будут уведомлены письмом с подтверждением по электронной почте.

FTB 1131 EN-SP Уведомление о конфиденциальности Департамента по налогам и сборам по франшизе

Конфиденциальность и безопасность вашей личной информации имеют для нас первостепенное значение. Мы хотим, чтобы вы полностью доверяли целостности, эффективности и справедливости нашей государственной налоговой системы.

Ваши права и обязанности

Вы имеете право знать, какие типы информации мы собираем, как мы ее используем и кому мы можем ее предоставить. Собираемая информация регулируется Законом Калифорнии о информационной практике, разделы 1798-1798. 78 Гражданского кодекса, за исключением случаев, предусмотренных в разделе 19570 Кодекса доходов и налогообложения (R&TC).

78 Гражданского кодекса, за исключением случаев, предусмотренных в разделе 19570 Кодекса доходов и налогообложения (R&TC).

Если вы соответствуете определенным требованиям, вы должны подать действительную налоговую декларацию и соответствующие документы. Вы должны указать свой номер социального страхования или другой идентификационный номер в своей налоговой декларации и соответствующих документах для идентификации.(Разделы R&TC 18501, 18621 и 18624)

Причины запросов информации

Мы можем запросить дополнительную информацию для проверки и сбора правильной суммы налога. (Раздел 19504 R&TC) Вы должны предоставить всю запрошенную информацию, если не указано как «необязательно».

Последствия несоблюдения

Мы начисляем штрафы и пени, если вы:

- Соответствовать требованиям к доходу, но не подавать действительную налоговую декларацию.

- Не предоставлять запрашиваемую нами информацию.

- Предоставьте ложную информацию.

Мы также можем отклонить заявленные вами льготы, исключения, кредиты, вычеты или корректировки. Если вы предоставите ложную информацию, вы можете быть привлечены к гражданской ответственности и уголовному преследованию. Несоблюдение может увеличить ваши налоговые обязательства, задержать или уменьшить возврат налогов.

Раскрытие информации

Мы не будем раскрывать вашу личную информацию, если это не разрешено законом.Мы можем передать вашу налоговую информацию по номеру:

- Налоговая служба.

- Служащие подоходного налога других штатов.

- Государственные учреждения и должностные лица Калифорнии.

- Третьи стороны для определения или взыскания ваших налоговых обязательств.

- Ваш уполномоченный представитель (ы).

Если у вас есть задолженность по налогам, мы можем раскрыть вашу задолженность в рамках нашего процесса взыскания: работодателям, финансовым учреждениям, регистраторам округов, агентам по процессам или другим держателям активов.

Ответственность за записи

Директор бюро процессинговых услуг ведет записи Департамента налогообложения франчайзинга. Вы можете просмотреть свои записи и сообщить нам о неточностях. Вы можете получить информацию о своих записях по телефону:

- Телефон

- 800-852-5711 (в США)

916-845-6500 (за пределами США) - Почта

- Сотрудник по раскрытию информации MS A181

Департамент по налогу на франшизу

Почтовый ящик 1468

Сакраменто, Калифорния, 95812-1468

Чтобы узнать больше о нашей Политике конфиденциальности, перейдите на ftb.ca.gov/privacy.

Aviso de privacidad del Franchise Tax Office

sobre la Recaudación La privacidad y seguridad de su información personal es de suma importancia para nosotros. Queremos que usted tenga la más alta confianza en la integridad, eficiencia e imparcialidad de nuestro sistema tributario estatal.

Queremos que usted tenga la más alta confianza en la integridad, eficiencia e imparcialidad de nuestro sistema tributario estatal.

Sus derechos y responsabilidades

Tiene derecho a saber qué tipos de información recopilamos, cómo la usamos, y a quién se la podríamos proporcionar.La información recopilada está sujeta a la Ley de Prácticas de Información de California, Secciones 1798-1798.78 del Código Civil, excepto según lo dispuesto en la Sección 19570 del Código de Ingresos e Impuestos (R&TC, englésiglas).

Si cumple con ciertos Requisitos, debe presentar una declaración de impuestos válida y documentos relacionados. Debe proporcionar su número de seguro social u otro número de Identificación en su declaración de impuestos y documentos relacionados para fines de Identificación.(Разделы 18501, 18621, y 18624 del R&TC).

Razones для солиситарной информации

Podríamos solicitar información adicional para verificar y cobrar la cantidad correa del impuesto. (Sección 19504 del R&TC). Debe proporcionar toda la información solicitada, menos que se indique como «opcional».

(Sección 19504 del R&TC). Debe proporcionar toda la información solicitada, menos que se indique como «opcional».

Consecuencias del incumplimiento

Cobramos multas e intereses, адрес:

- Cumple con los Requisitos del ingreso pero no presenta una declaración de impuestos válida.

- No proporciona la información que solicitamos.

- Proporciona información falsa.

También podríamos denegar sus exenciones, exclusiones, créditos, deducciones o ajustes reclamados. Si proporciona información falsa, podría estar sujeto a multas civiles y enjuiciamiento Penal. El incumplimiento puede aumentar su Obligación tributaria o retrasar o reducir cualquier reembolso de impuestos.

Divulgación de información

No divulgaremos su información personal, a menos que esté autorizado por la ley.Podríamos divulgar su información de impuestos a:

- El Servicio de Impuestos Internos.

- Funcionarios del impuesto sobre el ingreso de otros estados.

- Agencias gubernamentales y funcionarios de California.

- Terceras personas paraterminar o recaudar sus Oblivaciones tributarias.

- Представитель (а), уполномоченный (-ие).

Si usted debe impuestos, podríamos divulgar su saldo adeudado como parte de nuestro processso de recaudación a: empleadores, instituciones financieras, registradores del condado, агенты де процесо у отрос посеедорес де биенес.

Ответственность за регистрацию

El Director de la Oficina de Servicios de Trámite mantiene los registros del Franchise Tax Office. Usted podría revisar sus registros y someter cualquier notactitud a nuestra atención. Usted puede obtener información sobre sus registros por:

- Teléfono

- 800-852-5711 (Dentro de los Estados Unidos)

916-845-6500 (fuera de los Estados Unidos) - Correo

- Сотрудник по раскрытию информации MS A181

Департамент по налогу на франшизу

Почтовый ящик 1468

Сакраменто, Калифорния 95812-1468

Para saber más sobre nuestra Declaración de Política de Privacidad, visite ftb. ca.gov/privacy (доступно соло на английском).

ca.gov/privacy (доступно соло на английском).

FTB ofrece esta traducción для удобства. Нет reemplaza ni cambia la versión oficial en inglés.

FTB 1131 EN-SP (РЕД. 10-2020)

Местные и окружные налоги

«Местный налог» — это общий термин для налогов с продаж и использования, взимаемых в соответствии с Законом Брэдли-Бернса о едином налоге с продаж и использования. Базовая ставка налога с продаж и использования в масштабе штата составляет 7,25% и делится следующим образом:

«Районные налоги» взимаются на местном уровне в соответствии с Законом о налогах на операции и использование.Ставка налога в вашем районе может быть выше 7,25% в зависимости от применяемых там районных налогов.

Информация на этой странице в основном посвящена местному налогу. Дополнительную информацию о налоговых ставках и районных налогах можно получить в нашем центре обслуживания клиентов по телефону 1-800-400-7115.

могут различаться в зависимости от бизнеса. операции или тип проданных товаров. Следующие расписания и дополнительная информация должны быть полезны:

Таблицы и инструкции по распределению местных налоговЕсли вы представляете город, округ, город и округ или специальный налоговый округ, нижеследующее поможет вам понять процесс распределения местных налогов.Дополнительная информация доступна ниже. Процедуры проверки юрисдикции записей CDTFA и проверки CDTFA ходатайств о перераспределении местных и районных налогов доступны в главе 9 «Разное», посвященной политике и процедурам соблюдения нормативных требований.

Информация о распространенииКвартальная сводка по распределению местного налога и дополнительного налога

Вы можете найти ежеквартальные сводки распределения на портале Open CDTFA Data Portal.

Доступна дополнительная историческая информация (файлы Excel).

Календарь выплат

ФормыРуководство для предполагаемых специальных налоговых юрисдикций

Какую помощь может предоставить Департамент налогов и сборов Калифорнии (CDTFA) юрисдикциям, рассматривающим новые или расширенные транзакции и налог на использование (окружной налог)?

Отдел распределения местных доходов CDTFA (LRAU) может:

- Отвечайте на вопросы и помогайте районам в этом процессе.

- Предоставьте образцы постановлений для города, округа или организации специального назначения (включая Управление транспорта).

- Просмотрите предложенные постановления юрисдикций до их утверждения местными руководящими законодательными органами, чтобы убедиться, что все законодательные требования были соблюдены.

Свяжитесь с нами по телефону 916-309-5800 для получения помощи или получения образцов постановлений.

Кто может взимать районный налог?

Округ или город могут взимать районный налог для общих или специальных целей. Они могут быть наложены либо напрямую, либо через организацию специального назначения. Округ также может создать транспортную администрацию для взимания районных налогов.

Они могут быть наложены либо напрямую, либо через организацию специального назначения. Округ также может создать транспортную администрацию для взимания районных налогов.

Дополнительная информация доступна в разделах с 7285 по 7290 Налогового и налогового кодекса. Информация о транспортных властях доступна в Кодексе коммунальных услуг (PUC), начиная с раздела 24501. Персонал CDTFA может предоставить помощь по телефону 916-309-5800.

Может ли районный налог взиматься только в части города или округа?

Есть .Действующий закон предусматривает только целый округ (который включает в себя и некорпоративную территорию), некорпоративную территорию округа или инкорпорированный город. Для получения информации о законах, применимых к округам, см. Разделы 7285 и 7285.5 Налогового кодекса, а для городов — разделы 7285.9 и 7285.91.

Какой раздел закона разрешает взимание районных налогов?

| Организация | Назначение | Правила усыновления | Законодательство |

|---|---|---|---|

| Уезд | Универсальный налог | 2/3 голосов Наблюдательного совета и большинство голосов | 7285 |

| Целевой налог (требуется план расходов) | 2/3 голосов Наблюдательного совета и 2/3 большинства голосов | 7285. 5 5 | |

| Город | Универсальный налог | 2/3 голосов горсовета и большинства избирателей | 7285,9 |

| Целевой налог (требуется план расходов) | 2/3 голосов горсовета и 2/3 большинства голосов | 7285,91 | |

| Уездная администрация | Транспортное управление | 2/3 голосов Наблюдательного совета и 2/3 большинства голосов | PUC Подразделения 10-25 |

Специальные юрисдикции также могут быть созданы, если это разрешено специальным законодательством.

Какие налоговые ставки могут применяться?

Суммарная ставка всех районных налогов, взимаемых в любом округе, не должна превышать 2%. Как правило, минимальная ставка налога может составлять 0,125% и с приращением 0,125% до 2% верхнего предела в округе. Этот формат может быть изменен специальным законодательством.

Как правило, минимальная ставка налога может составлять 0,125% и с приращением 0,125% до 2% верхнего предела в округе. Этот формат может быть изменен специальным законодательством.

Ниже приводится пример того, как применяется ограничение в размере 2%. В округе Сан-Бернардино действуют три районных налога (округ Сан-Бернардино, город Монклер и город Сан-Бернардино)

.| Налоги округа Сан-Бернардино | Текущая ставка | Математические вычисления | Доступен тариф в любой город | Математические вычисления | Всего |

|---|---|---|---|---|---|

| 031 — Округ Сан-Бернардино (SBER) (a) | 0.50% | + | 1,50% | = | 2% кэп |

| Налоги округа Сан-Бернардино | Текущая ставка | Математические вычисления | Доступный тариф для округа | Математические вычисления | Всего |

| 107 — Город Монклер (MTGR) (b) | 0. 75% 75% | + | 1,25% | = | 2% кэп |

Банкноты

- Любой зарегистрированный город в округе Сан-Бернардино может взимать налог до 1,50%.

- Однако графство Сан-Бернардино ограничено дополнительным налогом до 1,25%.

Примечание. Любое повышение налога округом приведет к увеличению налоговой ставки во всех городах этого округа.

Когда вступает в силу новый районный налог?

«Дата вступления в силу» означает первый день первого календарного квартала, начинающийся более чем через 110 дней после принятия постановления избирателями.

Например, налог, утвержденный избирателями 4 ноября 2014 г., будет действовать с 1 апреля 2015 г., когда розничные торговцы, ведущие бизнес в округе, будут обязаны собирать налог. В этом случае 1 апреля является первым днем календарного квартала более чем через 110 дней после выборов.

Может ли юрисдикция проводить выборы по почте?

Да , если соблюдены все положения статей 4000-4004 Кодекса о выборах. В настоящее время юрисдикция, в которой зарегистрировано менее 5000 избирателей, согласно последнему сообщению Государственному секретарю, может проводить выборы по почте. Информацию о датах выборов по почте см. В разделе 1500 Кодекса о выборах.

В настоящее время юрисдикция, в которой зарегистрировано менее 5000 избирателей, согласно последнему сообщению Государственному секретарю, может проводить выборы по почте. Информацию о датах выборов по почте см. В разделе 1500 Кодекса о выборах.

Понесет ли юрисдикция какие-либо расходы по введению районного налога?

Есть .В соответствии с разделом 7272 Кодекса доходов и налогообложения CDTFA выставит счет новой специальной налоговой юрисдикции на предварительные сборы для администрирования нового окружного налога на основе фактических затрат после того, как налог будет одобрен избирателями. В результате мы не можем предоставить конкретные затраты до тех пор, пока все сборы не будут представлены различными подразделениями CDTFA и другими государственными агентствами. Фактические расходы, подлежащие выставлению счетов, включают обновление отчетов, программирование обработки данных, разработку и принятие нормативных актов, разработку процедур, обновление публикаций, уведомление налогоплательщиков и другие необходимые расходы, которые включают прямые и косвенные расходы CDTFA, как указано в разделе 11256 Правительственного кодекса.

Установленная максимальная сумма подготовительных расходов не должна превышать 175 000 долларов.

Каковы текущие административные расходы юрисдикции, взимающей районный налог?

Текущие затраты рассчитываются с помощью модели калькуляции, в которой используются различные факторы рабочей нагрузки.

С вопросами о конкретных юрисдикциях или оценках обращайтесь в Бюджетную секцию CDTFA по телефону 916-445-3811.

Что происходит после проведения выборов и утверждения налога избирателями?

Представители юрисдикции должны немедленно связаться с нами.Мы проверим результаты выборов, чтобы убедиться, что они соответствуют требованиям законодательства. Уведомление юрисдикции как можно раньше после выборов обеспечит своевременное введение нового районного налога.

Мы отправим по электронной почте два контракта, которые должны быть подписаны и возвращены нам юрисдикцией для утверждения до даты вступления в силу налога. Контракты включают:

- Соглашение о подготовке к администрированию и эксплуатации налога, и

- Договор о государственном администрировании налога

Юрисдикция должна вернуть следующее:

- Пять оригинальных приготовлений для администрирования контрактов, подписанных уполномоченным должностным лицом,

- Пять оригинальных действующих контрактов на администрирование, подписанных уполномоченным должностным лицом,

- Пять сертифицированных постановлений,

- Пять заверенных резолюций, уполномочивающих должностное лицо подписывать контракты,

- Одна заверенная копия результатов выборов и

- Форма почтового адреса для юридической, финансовой и гарантийной корреспонденции.

Когда исполненные контракты и другие документы получены нами, исполнительным директором или уполномоченным лицом Департамента налогов и сборов Калифорнии выдается письмо с подтверждением, и контракты направляются в Департамент общего обслуживания (DGS) для окончательной одобрение.

Как только контракты одобрены DGS, одобренный оригинал пакета возвращается в юрисдикцию для их учета. Юрисдикции будет предоставлена возможность принять резолюцию, уполномочивающую должностных лиц города / округа проверять налоговые отчеты округа и подавать соглашение (CDTFA- 555-LJ EFT Authorization Agreement ), разрешающее оплату электронным переводом денежных средств.

Как применяется районный налог?

См. Публикацию 44, Советы по налогообложению районных налогов и публикацию 105, Районные налоги и фактические продажи для полного обсуждения и примеров. Как правило, районный налог следует за товарами. Налог распределяется по району, где товары доставляются и предположительно используются. Однако есть исключение для продажи или аренды транспортных средств, судов и самолетов. Как правило, районный налог с этих продаж распределяется по округу в зависимости от адреса, по которому зарегистрирован автомобиль, судно или самолет.

Однако есть исключение для продажи или аренды транспортных средств, судов и самолетов. Как правило, районный налог с этих продаж распределяется по округу в зависимости от адреса, по которому зарегистрирован автомобиль, судно или самолет.

В чем разница между местным налогом с продаж и налог за пользование и окружным налогом?

Дополнительную информацию см. В публикации 28, «Налоговая информация для государственных служащих города и округа ». Нет прямой зависимости между местным налогом с продаж и налогом за пользование и районными налогами. Как правило, местный налог с продаж распределяется между местом нахождения предприятия розничной торговли в Калифорнии, где происходит продажа, даже если собственность может никогда не находиться в месте ведения деятельности. Если розничный торговец имеет несколько офисов в Калифорнии, местный налог с продаж распределяется на место, где проводятся основные переговоры, независимо от того, находится ли когда-либо продаваемое имущество в юрисдикции, где находится место нахождения предприятия розничного продавца. Местный налог на использование распределяется по месту, где товары впервые функционально используются, обычно через общегородские пулы.

Местный налог на использование распределяется по месту, где товары впервые функционально используются, обычно через общегородские пулы.

Как указывалось ранее в вопросе № 12, районный налог распределяется по району, в который товары доставляются или предположительно используются. В некоторых случаях розничный торговец может распределять местный налог, но не сообщать районный налог в юрисдикцию, если товар был доставлен за пределы района, где он был продан. С другой стороны, если товар доставляется в район, розничный торговец может сообщать районный налог и не распределять местный налог по юрисдикции.

Существуют ли другие особые требования к районным городским налогам?

Есть . Городам, желающим ввести районный налог, настоятельно рекомендуется создать и поддерживать на своих веб-сайтах текущие списки улиц для использования розничными торговцами. Во многих городах есть границы, которые налогоплательщику трудно определить для сбора районного налога. Некоторые розничные торговцы прибегают к использованию почтовых индексов, которые не соответствуют границам города. Это приводит к тому, что покупатели, живущие за пределами города, но в пределах почтового индекса города, получают завышенную плату со стороны розничных продавцов.

Некоторые розничные торговцы прибегают к использованию почтовых индексов, которые не соответствуют границам города. Это приводит к тому, что покупатели, живущие за пределами города, но в пределах почтового индекса города, получают завышенную плату со стороны розничных продавцов.

Комментарии или предложения по поводу этой информации можно направить в местный отдел распределения доходов по телефону 916-309-5800.

О налогах | Часто задаваемые вопросы

Узнайте о налоге на лицензию на ведение бизнеса в Портленде и подоходном налоге с предприятий округа Малтнома

Обзор: Городской налог на лицензию на ведение бизнеса в Портленде

Кто должен регистрировать свой бизнес?

Исключения: Городской налог на лицензию города Портленда

Что такое лицензионный налог?

Обзор: Подоходный налог с предприятий округа Малтнома (MCBIT)

Кто должен платить MCBIT?

Исключения: подоходный налог с предприятий округа Малтнома

Когда и как мне платить эти два налога?

Годовой процесс подачи

Мне пришло письмо «Особый аудит». Что это обозначает?

Что это обозначает?

Перейти к часто задаваемым вопросам служб учетной записи

Обзор: Налог на коммерческую лицензию города Портленда

Город Портленд начал требовать лицензию на ведение бизнеса в 1854 году. На протяжении многих лет город Портлендский налог на лицензию на ведение бизнеса требовал нормативных и налоговых целей. Сегодня Портлендский налог на лицензию на ведение бизнеса — это чистый налог на прибыль от предпринимательской деятельности (включая аренду), проводимой в Портленде. Он используется в качестве дохода для Общего фонда (полиция, пожарная охрана, некоторые программы парков и общие правительственные функции).Налог на лицензию на ведение бизнеса в Портленде не является сбором за разрешение регулирующих органов и не дает налогоплательщику права заниматься предпринимательской деятельностью, которая не разрешена федеральными законами, законами штата и / или местными законами.

Верх

Кто должен регистрировать свой бизнес?Каждый, кто ведет бизнес в Портленде, должен зарегистрировать свой бизнес. В течение 60 дней с момента открытия бизнеса в Портленде вам необходимо зарегистрироваться (онлайн или с помощью формы PDF для отправки по почте или факсу).Оплата через регистрационную форму не взимается.

Примечание. Все предприятия должны зарегистрироваться. Те, кто имеет право на освобождение, не должны платить.

Верх

Исключения: Городской налог на лицензию города Портленда- Предприятия с доходом менее 50 000 долларов в год из всех источников без учета расходов. (Для 1993–1998 годов уровень освобождения = 15 000 долларов США. На период 1999–2006 годов уровень освобождения = 25 000 долларов США.)

- Индивидуальные предприниматели, заполняющие федеральную форму 1040, должны отметить, что «все источники» включают, но не ограничиваются, все таблицы C (в том числе супруга, даже если они находятся за пределами города и / или округа), весь доход по таблице E (включая заработанные доходы).

за пределами города и / или округа), а также весь доход по таблице D, полученный от доходов от продажи недвижимости.«Все источники» не включают заработную плату.

за пределами города и / или округа), а также весь доход по таблице D, полученный от доходов от продажи недвижимости.«Все источники» не включают заработную плату. - Страховые агенты, агентства и прочие представители как таковые. Примечание. «Представители» означают лиц, продающих страховку или осуществляющих страхование в качестве представителя или агента страховой компании. Такие лица должны иметь лицензию и регулироваться Страховым отделом штата Орегон. Имейте в виду, что «отечественные» страховые компании не освобождаются от этого.

Предприятия, освобожденные от уплаты налогов, по-прежнему должны зарегистрироваться (онлайн или с помощью формы PDF для отправки по почте или факсу) в течение 60 дней с момента открытия бизнеса.Кроме того, они должны подавать запрос на освобождение (и предоставлять подтверждающие налоговые страницы IRS) ежегодно после окончания их налогового года. Бланки освобождения доступны в налоговых формах для предприятий.

Верх

Что такое лицензионный налог? Лицензионный налог составляет 2,6% от чистого дохода от предпринимательской деятельности. Для расчета налога на лицензию вам нужно будет ежегодно подавать отчет о доходах (называемый комбинированной налоговой декларацией). Разделение может быть разрешено для коммерческой деятельности, осуществляемой за пределами города.МИНИМАЛЬНЫЙ ГОДОВОЙ НАЛОГ — 100 долларов США. Доступ к комбинированной налоговой декларации и другим формам можно найти в формах налогообложения предприятий.

Для расчета налога на лицензию вам нужно будет ежегодно подавать отчет о доходах (называемый комбинированной налоговой декларацией). Разделение может быть разрешено для коммерческой деятельности, осуществляемой за пределами города.МИНИМАЛЬНЫЙ ГОДОВОЙ НАЛОГ — 100 долларов США. Доступ к комбинированной налоговой декларации и другим формам можно найти в формах налогообложения предприятий.

Верх

Обзор: Подоходный налог с предприятий округа Малтнома (MCBIT) Округ Малтнома перешел от требования лицензии на ведение бизнеса к начислению налога на прибыль в 1976 году. С годами ставка налога увеличилась с 0,6% в 1976 году до 1,46% в 1992 году. Ставка была снижена до 1,45% в 1993 году, когда Город и округ добились соответствия кодексу и совместного управления двумя отдельными программами.Ставка применяется к чистому доходу от бизнеса. Разделение может быть разрешено для коммерческой деятельности, осуществляемой за пределами округа. НАЧИНАЯ С НАЛОГОВОГО ГОДА 2008 МИНИМАЛЬНЫЙ НАЛОГ 100 долларов США.

НАЧИНАЯ С НАЛОГОВОГО ГОДА 2008 МИНИМАЛЬНЫЙ НАЛОГ 100 долларов США.

Доход, полученный от подоходного налога с предприятий округа Малтнома, поступает в Общий фонд округа и используется для финансирования библиотек, правоохранительных органов, исправительных учреждений, тюрем, ювенальной юстиции, мостов, социальных услуг и медицинских услуг.

Верх

Кто должен платить MCBIT?Все, кто занимается бизнесом в округе Малтнома.В течение 60 дней с момента открытия бизнеса в округе Малтнома вы должны зарегистрироваться (онлайн или используя форму PDF для отправки по почте или факсу). Обратите внимание, что это та же форма, которая требуется для города Портленд. Если ваш бизнес работает в городе Портленд и округе Малтнома, вам нужно заполнить только одну регистрационную форму .

Верх

Исключения: подоходный налог с предприятий округа Малтнома- Предприятия с доходом менее 50 000 долларов в год из всех источников без учета расходов.

(Для 1993-1998 годов уровень освобождения = 15 000 долларов США. На 1999-2007 годы уровень освобождения = 25 000 долларов США.)

(Для 1993-1998 годов уровень освобождения = 15 000 долларов США. На 1999-2007 годы уровень освобождения = 25 000 долларов США.) - Индивидуальные предприниматели, заполняющие федеральную форму 1040, должны отметить, что «все источники» включают, но не ограничиваются, все таблицы C (в том числе супруга, даже если они находятся за пределами города и / или округа), весь доход по таблице E (включая заработанные доходы). за пределами города и / или округа), а также весь доход по таблице D, полученный от доходов от продажи недвижимости. «Все источники» не включают заработную плату.

- Страховые агенты, агентства и прочие представители как таковые.Примечание. «Представители» означают лиц, продающих страховку или осуществляющих страхование в качестве представителя или агента страховой компании. Такие лица должны иметь лицензию и регулироваться Страховым отделом штата Орегон. Имейте в виду, что «отечественные» страховые компании не освобождаются от этого.

- Физические лица, единственным видом деятельности которых является владение менее чем 10 квартирами, сдаваемыми в аренду.

Никаких исключений не предусмотрено, если осуществляется какая-либо другая коммерческая деятельность (включая продажу жилой недвижимости).Примечание. Физическое лицо — это физическое лицо или совместный налоговый орган. Партнерства, корпорации и все юридические лица, кроме физических, не могут рассчитывать на это исключение.

Никаких исключений не предусмотрено, если осуществляется какая-либо другая коммерческая деятельность (включая продажу жилой недвижимости).Примечание. Физическое лицо — это физическое лицо или совместный налоговый орган. Партнерства, корпорации и все юридические лица, кроме физических, не могут рассчитывать на это исключение.

Верх

Когда и как мне платить эти два налога? Как правило, вы должны подавать и уплачивать налоги в течение трех с половиной месяцев после окончания налогового года (15 апреля -е для налогоплательщиков календарного года). Чтобы подать налоговую декларацию города Портленда по подоходному налогу с предприятий и подоходному налогу округа Малтнома, вы должны заполнить одностраничную налоговую декларацию города / округа, которая называется комбинированной налоговой декларацией.Вы можете запросить продление на шесть месяцев для подачи декларации. Это продление должно сопровождаться уплатой предполагаемой суммы налога. Чтобы получить доступ к соответствующим формам, посетите налоговые формы предприятий.

Чтобы получить доступ к соответствующим формам, посетите налоговые формы предприятий.

Верх

Годовой процесс подачи- У вас будет 3,5 месяца после последнего дня налогового года, чтобы подать налоговую декларацию, запрос на продление или освобождение от уплаты налогов. ПОЖАЛУЙСТА, ОБРАТИТЕ ВНИМАНИЕ: предприятия, освобожденные от уплаты налогов, должны заполнить форму AER (Annual Exemption Request) и предоставить подтверждение.

- Например, если финансовый год вашей деятельности длится с 1 января по 31 декабря, то ваша налоговая декларация, запрос на продление или освобождение от уплаты налогов должны быть поданы до 15 апреля следующего года.

- Налог будет определяться на основании данных о доходах, указанных в налоговой декларации. Если вы освобождены от уплаты налога и были предоставлены страницы с документацией / налогами, то налог не взимается.

- При регистрации оплата не производится.

Регистрация требуется в течение 60 дней с момента начала предпринимательской деятельности.

Регистрация требуется в течение 60 дней с момента начала предпринимательской деятельности. - Все необходимые формы можно найти в наших налоговых формах для предприятий.

Верх

Мне пришло письмо «Особый аудит». Что это обозначает?

Согласно межправительственному соглашению с IRS, налоговое управление города Портленда было одобрено IRS для участия в их программе обмена данными для получения информации о федеральных налогах.

Если вы получили одно из этих писем, это означает, что вы, как физическое лицо, так и другое юридическое лицо, подали налоговую декларацию в IRS с адресом города Портленда и / или округа Малтнома с указанием дохода от бизнеса и налогового управления. не удалось сопоставить эту регистрацию с бизнес-аккаунтом в нашей базе данных.

Все юридических лиц, ведущих бизнес в пределах города Портленд и / или округа Малтнома, должны быть зарегистрированы в налоговом управлении и подавать ежегодные налоговые декларации.

Верх

Измеряя, что важно для вирджинцев

Налогообложение

Налоги отражают то, что граждане и предприятия готовы платить за свои правительство и службы это обеспечивает.

Налоговые платежи в процентах от доход обычно принятая мера размер любой налоговой нагрузки. Однако для этой меры быть сопоставимым по заявляет, что он должен сочетать местные и государственные налоги, так как разные государства распределить обязанности правительства иначе.

Почему это важно?

Государства должны идти на компромисс при выборе их налоговые ставки.На одной рука, налоги финансируют ценные и популярные государственные услуги что обычно не предоставляется рынок. Эти услуги (например, образование, транспорт, правоохранительные органы и социальные услуги) облегчают ведение бизнеса активность и улучшение качества жизни для жителей.

С другой стороны, исследования показали, что высокое налоговое бремя может нанести ущерб бизнесу государства климат и конкурентоспособность, потенциально снижение роста доходов и занятости. Поиск правильного баланса может иметь решающее значение для здоровья экономики государства и его качество жизни.

Как поживает Вирджиния?

Налоговая нагрузка измеряет налоги, собираемые государством и местные органы власти в процентах от дохода заработанные частными лицами и предприятия в этом штат.По данным налогового фонда, в 2012 году Вирджиния занимала 22-е место по величине налогового бремени в стране с 9,3 процента дохода, что ниже среднего показателя по стране (9,9 процента). [Однако в двенадцати других штатах налоговое бремя чрезвычайно близко к налоговому бремени Вирджинии (от 9,0 до 9,5%), так что небольшие изменения в этой шкале приведут к заметным изменениям в рейтинге.] Мэриленд (10,9%) и Северная Каролина (9,8%). %) имел более высокие показатели, чем Вирджиния, а в Теннесси был ниже — 7,3 процента. Налоговое бремя Аляски было самым низким в стране — 6.5 процентов.

Подмножество налогового бремени исходит из корпоративных налоги. Налоговый фонд Рейтинг корпоративного налогового индекса захватывает бизнес налоговая среда, включая как структура ставок и состав налоговая база.В индексе Фонда за 2016 год Вирджиния заняла 6-е место в рейтинге лучших показателей корпоративного налогообложения в стране, что поставило ее выше своих конкурентов: Мэриленд занял 19-е место, Теннесси 18-е и Северная Каролина 7-е. Вайоминг и Южная Дакота, в которых вообще нет общего корпоративного налога, получили самые высокие оценки.

Вирджиния особенно удобна для бизнеса другими способами. Согласно Отчет за 2011 год подготовлен Государственным советом Налогообложение (COST) в партнерстве с аналитическая компания Ernst & Young, Вирджиния заняла шестое место в национальном рейтинге самая низкая налоговая нагрузка на новые инвестиции — что является мерой конкурентоспособности бизнеса что отражает налоговые резервы и налоговые льготы, введенные государством и местные органы власти.

В 2014 году средняя ставка местного налога на душу населения в Вирджинии составляла 1843 доллара. В Северном регионе (2634 доллара) были самые высокие местные налоги на душу населения, а в Южном (887 долларов) и Юго-западном (968 долларов) регионах были самые низкие налоги.

Среднее налоговое бремя в Вирджинии в 2014 году, которое измеряется как местные налоги, взимаемые по отношению к личному доходу, составляло 3,7 процента. Как это обычно бывает в больших мегаполисы с разнообразными потребностями для услуг, Северный (4.0%) и Хэмптон Дороги (3,7%) в регионах имели самый высокий налоги в процентах от дохода (хотя, что интересно, при 3,2% Центральный регион был 4-м наименьшим в штате). В юго-западном и южном регионах было наименьшее налоговое бремя — 2,7 и 3,0 процента соответственно.

Что влияет на состояние и местные налоги?

Государственные и местные органы власти выбрать, какие налоги и налоговые ставки для введения.В отличие от некоторых штатов, Правительство штата Вирджиния сохраняет значительный контроль как на уровне штата, так и на местном налоги и ввел ограничения на многие местные налоги. Места в Вирджинии может взимать налоги только в те области уполномочены Генеральной Ассамблеей.Однако населенные пункты сохранять контроль над собственностью налоговые ставки. Поскольку Великая рецессия 2007-2010 гг., государственные и местные доходы иногда страдали значительное снижение; в результате многие населенные пункты почувствовали давление повысить налоги на имущество до помочь прикрыть их ядро расходы на услуги.

Сочетание налогов также помогает определить общий налоговое бремя. Некоторые налоги платят люди за пределами государства — для например, налоги на жилье оплачивается за пределами штата посетители. Перенос налогов более по отношению к тем, кому платят нерезиденты могут снизить местное налоговое бремя для данного уровня государственные расходы.

Какова роль государства?

Государственные правительственные проекты налоговая система выбирает оптимальная ставка налогообложения и собирает налоги. Идеальная налоговая система — это простой, прозрачный, справедливо и эффективно, но часто вызов понимать.Государства должны выберите, как уравновесить эти цели при проектировании их налоговые системы, и стремиться к оптимальной ставке в котором облагать налогом в порядке чтобы соответствовать предпочтениям жителей.

Рейтинги штатов упорядочены так, чтобы первое место было признано лучшим.

Определения данных и источники

Налоговое бремя штата и местного самоуправления

Лиз Мальм и Джеральд Пранте, Ежегодный рейтинг налогового бремени штатов и местных органов власти, 2012 финансовый год.

Foundation (апрель 2016 г.). www.taxfoundation.org

По оценкам налогового фонда, доход Вирджинии опубликована доля чистого национального продукта (ЧНП) Бюро Министерства торговли Экономический анализ (BEA). Налоговый фонд обновляет свои оценки по мере поступления новых данных полученный.Например, изначально ставка налога сообщалось для Вирджинии было 9,5 процентов в 2006 г .; это было позже исправлено до 9,7 процента.

НПЗ, которая включает прибыль и исключает амортизацию, позволяет лучше измерить доход, который можно потратить чем (1) валовой внутренний продукт (ВВП), который включает амортизацию, что приводит к завышению доход; или (2) личный доход, который не включать прибыль (отчисления в доход через прирост капитала, дивиденды и проценты), в результате чего это занижать доход.

Местные налоги от Содружества Вирджиния, аудитор государственных счетов,

www.apa.virginia.gov/APA_Reports/LG_ComparativeReports.aspx

Новое налоговое бремя инвестиций

Совет по государственному налогообложению (COST), «Конкурентоспособность

государственных и местных коммерческих налогов на новые инвестиции », апрель

2011.

www.cost.org/WorkArea/DownloadAsset.aspx?id=78442 —

pdf (1.6 мб)

Индекс корпоративного налогообложения Рейтинг

Джаред Вальчак, Скотт Дренкард, Джозеф Хенчман: налоговый климат штата в 2016 году

Index, The Tax Foundation (ноябрь 2015 г.).www.taxfoundation.org

Рейтинг учитывает как (1) корпоративный налог структура ставки, в том числе количество налоговые категории и уровень дохода на в которую вступает верхняя скоба, и (2) состав бизнеса налоговая база, включая наличие кредитов, отчисления и льготы; способность налогоплательщиков для вычета чистых операционных убытков; и множество мелких проблем с налоговой базой.

Банкноты

Смету налоговой нагрузки просматривать не нужно.

как мера размера правительства

или его относительная эффективность не менее

две причины. Во-первых, бремя выходного пособия

налог или налог на добычу природных ресурсов,

обычно выпадает на долю владельцев

ресурсы. Владельцы обычно имеют

мало влияет на рыночную цену и,

следовательно, должен поглотить налог, независимо от

тех, кто физически платит налог.Как ни парадоксально,

НДПИ являются одними из наименее разрушительных

виды налогов для экономики государства,

поскольку облагаемые налогом ресурсы не являются мобильными

и добыча не может быть перемещена на более низкую

налоговые государства. Налоговый фонд, однако,

включает налог, уплачиваемый за природный ресурс

покупатель в государственной пошлине покупателя

груз. В результате в государствах с большим

частные нефтяные ресурсы, такие как Техас,

оценка налогового фонда занижает

бремя, возложенное на владельцев

земля.В случае Аляски штат

с наименьшей налоговой нагрузкой, запасы нефти

находятся преимущественно на федеральных землях и, таким образом,

бремя ложится главным образом на казначейство США.

Однако низкое налоговое бремя не снижает

подразумевают, что правительство Аляски меньше

или относительно более эффективный.

Во-вторых, оценка налогового бремени Налогового фонда. не включает долю федерального правительства налогового бремени штатов.Хотя федеральный правительство не платит государственные налоги напрямую, те, кто предоставляет услуги федеральным агентствам платите налоги. Значительная часть этих налоговые платежи переводятся в федеральное агентство покупателей через более высокие цены. Любая смена в платежах не должны считаться частью местное налоговое бремя. Из-за очень существенного доля федеральных расходов в Вирджинии экономика по отношению к другим состояниям, а не бухгалтерский учет для этого эффекта налогового сдвига будет переоценен Налоговое бремя Вирджинии по сравнению с другими штатами.

См. Подробный список ресурсов данных, используемых для индикаторов на Virginia Performs, в Источниках данных и Календаре обновлений.

IRS предоставляет подробную информацию о переносе на 15 апреля

В понедельник IRS выпустило руководство с подробной информацией о переносе крайнего срока налогообложения 15 апреля для физических лиц (Уведомление 2021–21). IRS объявило в пресс-релизе 17 марта, что откладывает крайний срок для физических лиц 15 апреля до 17 мая 2021 года.В уведомлении за понедельник уточняются и добавляются подробности отсрочки. Как и в предыдущем выпуске новостей, в уведомлении не продлевается срок выплаты предполагаемых налоговых платежей 15 апреля.

Согласно уведомлению, отсрочка применяется к любому физическому лицу, которое подает федеральную налоговую декларацию о доходах физических лиц по форме 1040, 1040-SR, 1040-NR, 1040-PR, 1040-SS или 1040 (SP) (серия форм 1040). или имеет федеральный налоговый платеж, указанный в одной из этих форм, который в противном случае должен был бы быть произведен 15 апреля 2021 года. IRS сообщает, что отсрочка также распространяется на подачу всех графиков, деклараций и других форм, которые подаются в качестве приложений к формам в Форма 1040 серии или должна быть подана в срок, установленный для формы 1040 серии.IRS перечисляет в качестве примеров Таблицы H и SE, а также формы 965-A, 3520, 5329, 5471, 8621, 8858, 8865, 8915-E и 8938. Кроме того, выборы, которые проводятся или должны быть проведены на Своевременно поданная форма серии 1040 (или приложение к форме) будет считаться своевременной, если она будет подана в такой форме или приложении, в зависимости от ситуации, не позднее 17 мая 2021 г.

Уведомление также расширяет отсрочку требований о зачислении или возмещении федерального подоходного налога, срок действия которого при отсутствии уведомления истекает 15 апреля 2021 года или позднее, но до 17 мая 2021 года (это обычно влияет на налоговые годы 2017).

Уведомление также автоматически переносит до 17 мая время, когда затронутые налогоплательщики вносят в 2020 году взносы в свои индивидуальные пенсионные планы (IRA и Roth IRA), медицинские сберегательные счета (HSA), медицинские сберегательные счета Archer (Archer MSA) и сбережения на образование Coverdell. счетов (Coverdell ESA). Отсрочка также относится к времени для отчета об уплате 10% дополнительного налога с сумм, включаемых в валовой доход от распределений 2020 года от IRA или пенсионных планов на рабочем месте.

Отсрочка также применяется к лицам, которые должны подать и предоставить форму 5498, Информация о взносах IRA ; Форма 5498-ESA, Coverdell ESA Contribution Information ; или по форме 5498-SA, HSA, Archer MSA или Medicare Advantage MSA Information (серия форм 5498), которые обычно должны быть сданы 1 июня 2021 года. Этот крайний срок переносится на 30 июня 2021 года.

Налогоплательщикам не нужно заполнять форму, например форму 4868, Заявление об автоматическом продлении срока подачи файла U.S. Декларация о подоходном налоге с физических лиц , чтобы получить освобождение в соответствии с Уведомлением 2021-21. IRS будет игнорировать период, начинающийся 15 апреля 2021 г. и заканчивающийся 17 мая 2021 г., при расчете любых процентов, штрафа или дополнения к налогу за непредставление федеральной налоговой декларации или уплату федерального подоходного налога, отложенного уведомление.

IRS предупреждает, что отсрочка не применяется к любому другому типу налогоплательщиков или федеральной налоговой декларации.

IRS также повторило, что не продлевало 15 апреля 2021 года, дату уплаты расчетных налогов на прибыль.

— Алистер М. Невиус , JD, ( [email protected] ) — главный редактор журнала JofA , налоговый.

| Номер формы | Название формы |

Заявление о налоге с продаж и удержании налогов в штате Колорадо | |

Заявление на получение разрешения на прямую оплату | |

Налоговая декларация о вырубке металлических минералов | |

Налоговая декларация о высвобождении металлических полезных ископаемых с поправками | |

Налоговая декларация о выходе из угля | |

Налоговая декларация о вырубке угля с поправками | |

| Налоговая декларация о выходе из сланцевого хозяйства | |

Налоговая декларация о выходе из сланцевого фонда с поправками | |

Буклет для подачи налоговой декларации о выходном налоге в нефтегазовой отрасли (содержит DR 0021, DR 0021D, DR 0021S) | |

| DR 0021 | Налоговая декларация о выходных доходах в нефтегазовой отрасли штата Колорадо (только форма) |

График налогового отделения штата Колорадо | |

График выходного налога на нефть и газ штата Колорадо | |

Расчетная форма платежа по налогу на выходное пособие по газу | |

Форма расчетного налога на добычу полезных ископаемых | |

Форма расчетного налога на добычу угля | |

| График выходного налога на нефть и газ | |

Форма расчетного налога на изъятие горючего сланца | |

Продление срока подачи налоговой декларации о доходах от нефти и газа | |

Продление срока подачи налоговой декларации о вырубке металлических полезных ископаемых | |

Продление срока подачи налоговой декларации о выходе из угля | |

| Продление срока подачи налоговой декларации о выходе из сланца | |

Заявление об освобождении от удержания в нефтегазовой отрасли | |

Налоговая декларация о выходных доходах в нефтегазовой отрасли с поправками | |

Налоговая декларация о выделении молибденовой руды | |

| Налоговая декларация о вырубке молибденовой руды с поправками | |

Стандартная налоговая расписка с продаж автомобилей | |

| ДР 0024Н | Инструкции для стандартной налоговой квитанции о продаже автомобилей |

Налоговая декларация за арендованный автомобиль | |

| DR 0026N | Инструкция по составлению налоговой декларации за арендованный автомобиль |

Отчет о закупочной цене автотранспортного средства | |

Заявление на получение налоговых льгот для расширенной зоны предприятия в зоне прекращенной деятельности предприятия | |

Отчет о распределении кредитов в зоне предприятия с сквозным подключением | |

Запасная форма Colorado W-2 | |

Отчет о проделанной работе нового сотрудника производителя самолетов | |

График пропуска сотрудников производителя самолетов | |

Запрос о налоговом статусе | |

Налоговая декларация с розничных продаж для особых событий | |

| ДР 0100 | |

| DR 0100A | Эта форма больше не поддерживается.См. Формы DR 0154 и DR 0155 ниже. |

| Требование о возврате денег от имени умершего налогоплательщика | |

| ДР 0103 | Лист государственной пошлины |

Буклет для подачи индивидуального подоходного налога (содержит формы DR 0104, DR 0104CH, DR 0900, DR 0104AD, DR 0158-I, DR 0104PN, DR 0104US, DR0104CR) | |

| ДР 0104 | Индивидуальная налоговая декларация (только форма) |

| DR 0104AD | График вычета индивидуального подоходного налога (инструкции в книге DR 0104, указанной выше) |

Альтернативный график расчета минимального налога | |

Форма расчетного налога на прибыль бенефициара-нерезидента | |

| ДР 0104Ч | График добровольных взносов (инструмент поиска благотворительных организаций и список квалифицированных некоммерческих / благотворительных организаций) |

| График налоговых льгот для физических лиц | |

| ДР 0104EP | Форма индивидуального расчетного подоходного налога |

| ДР 0104ПН | График расчета для резидентов / нерезидентов на неполный год |

| Колорадо Налог на имущество / Арендная плата / Заявление на получение скидки за тепло и аффидевит | |

| ДР 0104TN | Налоговая скидка на заработанный доход в штате Колорадо для лиц, подающих ITIN |

График налоговой отчетности потребителей | |

| Налоговая декларация физических лиц с поправками | |

Буклет для подачи фидуциарного налога на прибыль (содержит DR 0105, DR 0158-F, DR 0104BEP) | |

| ДР 0105 | Фидуциарная налоговая декларация (только форма) |

Форма расчетного налога на имущество / траст | |

Буклет для подачи налоговой декларации партнерства или корпорации S (содержит DR 0106, DR 0107, DR 0108, DR 0158-N, DR 0106CR) | |

| ДР 0106 | Налоговая декларация товарищества и корпорации S (только форма) |

| ДР 0106EP | Составная декларация нерезидентов Форма расчетного налога на прибыль |

Партнер-нерезидент или соглашение акционеров | |

| ДР 0108 | Заявление о переводе налогов в Колорадо для партнера или акционера-нерезидента |

C Брошюра по подоходному налогу с корпорации (содержит DR 0112, DR 0158-C, DR 0112SF, DR 0112CR) | |

| ДР 0112 | C Корпоративная налоговая декларация (только форма) |

График кредита для корпораций | |

Форма выплаты предполагаемого налога на прибыль организаций | |

| ДР 0112РФ | График распределения факторов поступления |

Налоговая декларация корпорации C с поправками | |

График кредита в сельской зоне быстрого старта | |

Международное соглашение о налогообложении топлива Налоговый отчет | |

Заявление о продлении лицензии на международное соглашение о налогообложении топлива | |

| Налоговая декларация Пассажирская миля | |

Требование о возврате денег | |

Требование о возврате налогов, уплаченных продавцам | |

Возврат налога с продаж / использования для широкополосного оборудования | |

Обозначение налоговой информации и доверенность на представительство | |

| ДР 0154 | Налоговая декларация по разовым продажам |

| DR 0155 | Налоговая декларация о неуплате налога от продажи бизнеса |

Продление срока подачи формы индивидуального подоходного налога | |

Продление срока для заполнения формы выплаты подоходного налога корпорации C | |

| DR 0158-F | Продление срока подачи заявления на уплату подоходного налога на наследство или траст |

Продление срока подачи сводной формы для уплаты налога на прибыль нерезидентов | |

Заявление подрядчика о выдаче свидетельства об освобождении | |

Налоговая декларация продавца | |

Приложение к декларации по налогу с продаж специального района | |

Возврат денег за сверхнормативный транспорт | |

Возврат налога с продаж для транспортных средств, используемых в межгосударственной торговле | |

| Расчет пени на конец налогового года на основании недоплаты индивидуального расчетного налога на прибыль | |

Расчет пени, причитающийся на конец налогового года в связи с недоплатой корпоративного налога на прибыль | |

Расчет неустойки при недоплате по расчетному налогу | |

Заявление дистрибьютора сигарет | |

Гарантия на лицензию на сигареты | |

Заявление дистрибьютора табачных изделий | |

| ДР 0223 | Заявление дистрибьютора никотиновых продуктов |

Налоговая декларация на табачные изделия для нелицензионных дистрибьюторов | |

| ДР 0226 | Налоговая декларация на никотиновые продукты для нелицензированных дистрибьюторов |

Сертификат производителя табачных изделий | |

Запрос на наклейки для торговых автоматов | |

Сертификат соответствия неучаствующим производителем в отношении условного депонирования | |

Заявление на получение свидетельства об освобождении от налога на топливо для правительства или политического подразделения | |

Налоговая декларация потребителей RTA | |

Налоговая декларация потребителя | |

Соглашение о закрытии подоходного налога | |

Заявление на открытие налогового счета за пассажирские мили | |

| DR 0289 | Взносы работодателя в пользу работника 529 Кредит квалифицированной государственной программы обучения |

Колорадо Налог на пробег и топливо | |

Сертификат продовольственной помощи для оказания помощи в борьбе с голодом | |

| Налоговый кредит на расходы по уходу за ребенком | |

| График передачи кредита на восстановление загрязненных земель | |

| График кредитования использования загрязненных земель | |

| Удержание процентов по сберегательному счету впервые покупателя жилья | |

| ДР 0366 | Кредит для инструктора по здравоохранению в сельских и пограничных районах |

| ДР 0375 | Кредит для оплачиваемого работодателем отпуска по делу о донорстве живых органов |

Регистрация арендодателя для сбора налога на продажу | |

Ежемесячный отчет по акцизному налогу на алкогольные напитки | |

Отчет о продажах спиртных напитков и пива | |

| ДР 0444 | Аффидевит Колорадо об уничтожении или повреждении спиртного |

Отчет оптовика о закупках спиртных напитков и пива | |

Производственный отчет производителя для помещений, лицензированных альтернативным владельцем | |

Ежемесячный отчет об акцизном налоге на винодельню, получателя разрешения на прямую поставку | |

Персональная декларация по акцизному налогу на алкогольные напитки | |

Лист доплаты за винодельню Колорадо | |

Ежегодная выверка налога на выходное пособие, удержанного из платежей за нефть и газ | |

Ежемесячная декларация удержанного налога на нефть и газ | |

Аффидевит об освобождении от налога с продаж сельскохозяйственного оборудования | |

Годовой отчет о внутренней валовой выручке от деятельности коммунальных предприятий | |

Возврат за предоплату за беспроводную связь | |

Свидетельство об освобождении от уплаты налога с продаж в нескольких юрисдикциях | |

Заявление на особые случаи налога с продаж | |

Заявление о продлении многократной налоговой лицензии на продажу | |

Заявление о продлении лицензии на налог с продаж | |

| Кредит на инновационные автомобили и кредит на инновационные грузовики | |

| Инновационная налоговая скидка на автотранспортные средства — Заявление о выборах (утвержденный формат файла для подачи в электронном виде) | |

Заявление об освобождении от налога с продаж для организаций штата Колорадо | |

Заявление некоммерческой церкви, синагоги или организации | |

Ежемесячная сводка по пробегу и топливу парка | |

Запись пройденного расстояния и отчет о топливе для отдельных транспортных средств | |

Заявление об освобождении от налога с продаж при покупке автотранспортных средств | |

Коды местонахождения / юрисдикции для подачи налоговой декларации | |

Выборы работников по медицинскому сберегательному счету | |

Выборы сотрудников по страхованию от катастроф | |

Форма индивидуального подоходного налога | |

C Форма выплаты подоходного налога корпорации | |

Фидуциарная форма выплаты налога на прибыль | |

Партнерский платежный ваучер S-Corp | |

Ставки налога с продаж / использования в штате Колорадо | |

Освобождение от удержания для правомочного супруга U.С. Военнослужащий | |

Уплата налога у источника выплаты при передаче прав на недвижимость в Колорадо | |

Информация о передаче прав на недвижимое имущество в Колорадо | |

Резервная налоговая декларация у источника выплаты — Игры | |

| DR 1093 | Ежегодная пересылка государственных форм W-2 |

Colorado W-2 Налоговая декларация, удерживаемая у источника выплаты | |

| DR 1098 | Таблица удержания подоходного налога в штате Колорадо для работодателей (калькулятор таблицы удержания) |

Ежегодная сверка удержанного налога на прибыль с игровых выигрышей | |

Форма изменения адреса или закрытия бизнеса | |

Ежегодная передача государственных 1099 Форм | |

1099 Налоговая декларация подоходного налога | |

Направление аудитора | |

Освобождение от налога с продаж при покупке машин и станков | |

Декларация штата Колорадо об освобождении от уплаты налога с продаж машин и станков | |

Налоговая декларация на наследство | |

Свидетельство об освобождении от налога с продаж древесины соснового жука | |

Свидетельство об освобождении от налога с продаж — Электроэнергия и газ для внутреннего потребления | |

Форма отчетности по брендам неучаствующих производителей | |

Ежегодное освобождение от ежемесячной отчетности по брендам производителей, не участвующих в программе | |

| DR 1290 | Сертификат зарегистрированного фасилитатора рынка |

| График облегчения брутто-консервации | |

График перечисления кредита для облегчения брутто-консервации | |

График передачи кредита для облегчения брутто-сбережений | |

График использования кредита на сбережение брутто | |

Аффидевит о приросте капитала в штате Колорадо | |

Свидетельство о налоговой льготе по уходу за ребенком Принятые центры по уходу за детьми, отсортированные по городу или названию | |

| DR 1330 | График переноса стратегического налогового кредита на капитал |

| График кредита и переноса на корпоративную зону | |

Аффидевит о продаже, оплаченной государственной кредитной картой | |

Освобождение от налога на продажу и использование тяжелых транспортных средств с низким уровнем выбросов | |

Таблица расчетов для предприятий розничной торговли по вычету налога с продаж на газ и / или электроэнергию | |

Округная налоговая декларация | |

Налоговая декларация местного торгового района | |

Аффидевит Розничная продажа сжиженного нефтяного газа (пропана) | |

Налоговый отчет с продаж авиационного топлива | |

Свидетельство об освобождении от налога с продаж Электроэнергия и газ для промышленного использования | |

Возврат ежедневной арендной платы за автомобиль | |

Форма приложения к электронному файлу | |

Заявление о раскрытии информации консультантом по сделке, зарегистрированной в штате Колорадо | |

Заявление о раскрытии информации налогоплательщикам по сделкам, зарегистрированным в штате Колорадо | |

| DR 1917 | Информация для аутфиттеров и владельцев краткосрочной аренды |

Стандартный аффидевит штата Колорадо об освобождении от продажи | |

Запрос копии налоговой декларации | |

Электронные платежи с использованием сторонних платежей (TPP) | |

Приложение отправителя сторонних платежей (TPP) | |