Куда вложить деньги, когда рубль падает: 3 прибыльных варианта :: Новости :: РБК Инвестиции

На этой неделе антироссийские санкции ударили по рублю и даже затронули фондовые индексы. Как инвестору ограничить подобные риски — в колонке финансового консультанта Натальи Смирновой

Фото: РБК Инвестиции

Мне кажется, в нашей стране этот заголовок уже 30 лет не теряет актуальности. Давайте вернемся к теме еще раз, особенно на волне очередной просадки рубля ввиду геополитической напряженности.

Давайте вернемся к теме еще раз, особенно на волне очередной просадки рубля ввиду геополитической напряженности.

- если вы планируете траты в иностранной валюте, рублевый эквивалент этих трат явно растет. Скажем, обучение в вузе за рубежом, поездки за границу, покупки вне России сильно дорожают, а иногда становятся неподъемными;

- даже если вы тратите деньги в России и только в рублях, то товары и услуги, где есть импортная составляющая, будут стоить дороже при падении рубля (техника, косметика, одежда и прочее).

В нашей стране довольно многое связано с импортными составляющими, так что большой ошибкой будет считать, что обвал рубля вас не касается, если вы никуда не выезжаете и тратите все в рублях.

В нашей стране довольно многое связано с импортными составляющими, так что большой ошибкой будет считать, что обвал рубля вас не касается, если вы никуда не выезжаете и тратите все в рублях.

А теперь про ответ на вечный вопрос: что делать? Если вы уже в валютных активах, то — радоваться. А если вы в рублях, то предлагаю следующие варианты.

Некоторые виды облигаций

Для кромешных консерваторов, опасающихся вообще всего: ОФЗ с номиналом, который индексируется на уровень инфляции, и ОФЗ с плавающим купоном (их называют «линкерами» и «флоатерами»). При росте инфляции регулятор будет повышать ставку, так что и «линкеры», и «флоатеры» немного уберегут от обесценения валюты. Но все равно при резких обвалах рублях они бесполезны, так что получить пользу от них можно только при небольшом росте валют.

Акции экспортеров

Безусловно, акции российских экспортеров, которые всегда выиграют при девальвации национальной валюты. Правда, если мы говорим о санкционных рисках, то акции экспортеров при новых ограничениях могут показать довольно сильную просадку (в зависимости от тяжести санкций), да и ряд компаний могут быть затронуты санкциями напрямую, что ухудшит их бизнес.

Иностранные активы

Любые варианты инвестиций в иностранные активы: например, можно купить акции иностранных эмитентов либо паи фондов, инвестирующих в иностранные активы. Можно инвестировать в фонд американских акций.

При падении национальной валюты цена на эти активы в рублях будет расти. Проблема только в том, что при просадке валюты в рублях вы можете получить убыток, даже если в валюте цена активов выросла (например, если на момент входа доллар был ₽80, а на момент оценки — ₽65, при этом цена актива в долларах выросла, скажем, всего на 1–2%, а доллар к рублю просел сильнее).

Но это — плата за диверсификацию. Такое имеет смысл делать, если вы уверены не только в росте валюты к рублю, но и в существенном росте цен на выбранные вами иностранные активы, чтобы ожидаемый рост по ним скомпенсировал просадку валюты к рублю, если рубль укрепится. Так что консервативные валютные инструменты для таких целей не подойдут: речь все же об акциях, фондах акций и т. д.

Так что консервативные валютные инструменты для таких целей не подойдут: речь все же об акциях, фондах акций и т. д.

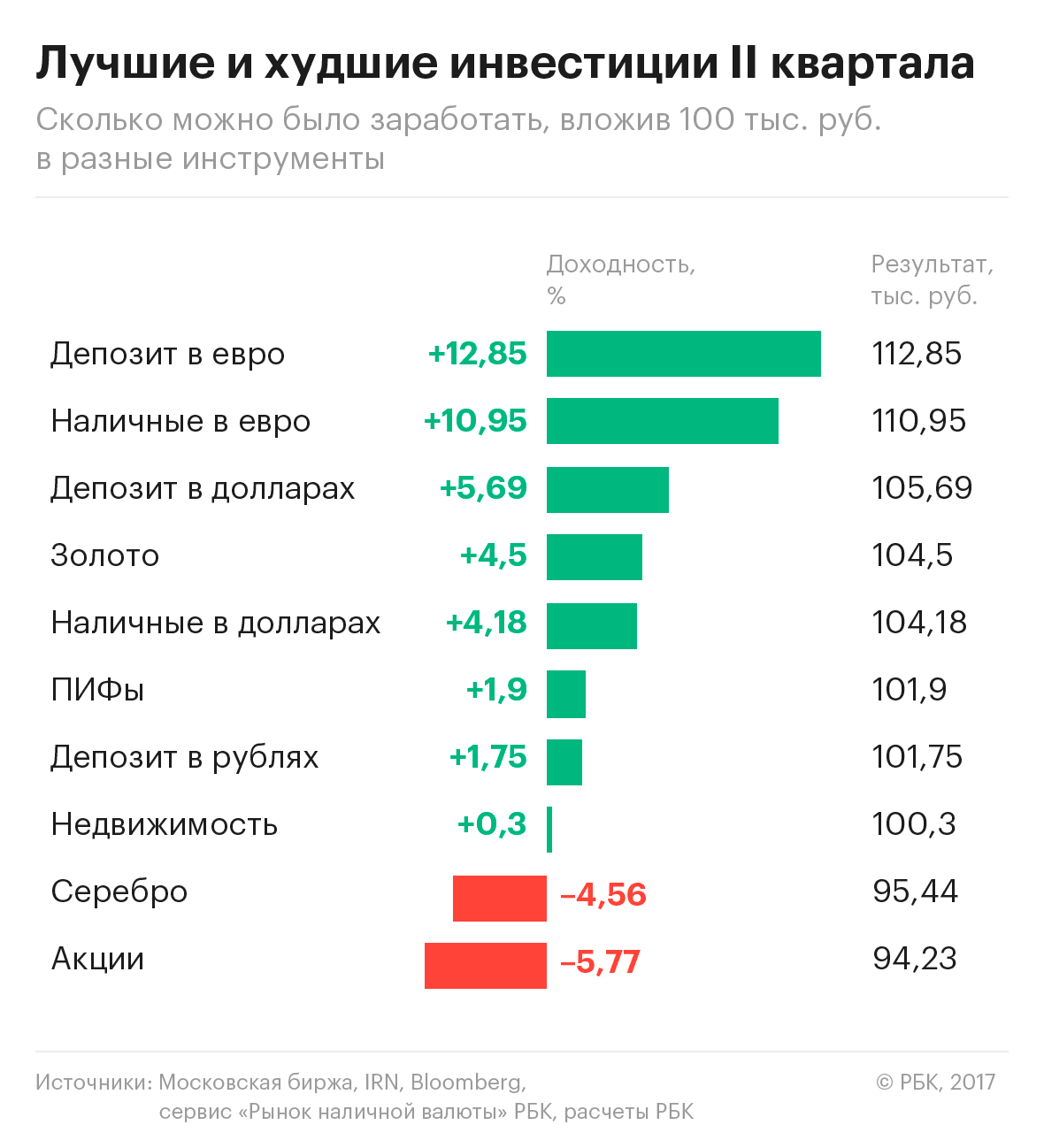

Почему покупка валюты, золота или недвижимости не входит в список

Многие скажут: а как же покупка валюты, золота или недвижимости?

Я не считаю их подходящим вариантом.

У любой валюты есть инфляция, так что купить валюту и просто держать — не вариант. Она может пойти вниз, вы в итоге понесете потери. Так что я — за валютные инструменты, но не за простую покупку долларов.

Золото может быть вариантом, только если рубль обваливается ввиду не чисто российских, а глобальных причин, которые на самом деле затрагивают драгметаллы: мировые войны (включая валютные, торговые), мировые кризисы и т. д. А риски отдельно взятой страны с долей в мировом ВВП около 5% никак на золото не влияют и не приводят к его росту. Если же вы войдете в золото, когда на мировых рынках все спокойно и затронута только Россия, золото может вообще снижаться в цене — и вы в итоге не сохраните капитал.

Недвижимость — вещь неликвидная, да и несколько перегретая на фоне льготной ипотеки 2020 года и периода исторически низких ставок. Покупать недвижимость, когда ставки пошли вверх, когда темпы строительства растут, когда на рынок с приравниванием к квартирам скоро выйдет масса апартаментов, — все это может привести к неоправданным ожиданиям.

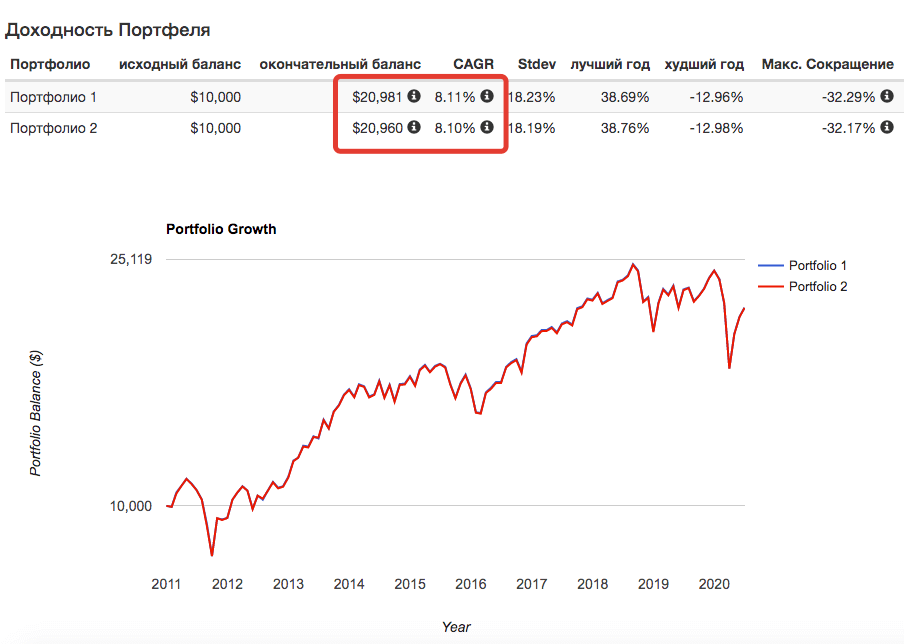

Вывод: универсального рецепта нет. Инвестиционные инструменты необходимо сочетать. Как видите, сказки опять не получилось, решение проблемы снова свелось к банальной диверсификации. Но что делать, если это и правда работает.

Как диверсификация помогает частным инвесторам, когда весь рынок падает Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).Автор

Куда вложить деньги во время коронавируса и проблем в экономике

Рубль в последние дни чувствует себя слабым как по отношению к доллару, так и к евро. Специально для «Российской газеты» Иван Копейкин, эксперт «БКС Брокер», назвал два сценария по динамике курса рубля, а также обозначил несколько активов, в которые можно вложить свои сбережения:

— Ключевым поводом для бегства из рисковых активов таких, как российская валюта, служат опасения относительно дальнейшего распространения коронавируса и последующего усугубления ситуации в мировой экономике.

На мой взгляд, если этот сценарий действительно реализуется, то мы увидим еще более серьезное давление на российскую валюту и акции. Ближайшей целью в этом случае может стать 65,5 по паре доллар/рубль и 70 — по евро/рублю. Дополнительно из возможных негативных факторов стоит отметить, что облигации сейчас довольно сильно переоценены и вполне могут скорректироваться в ближайшем будущем.

В частности, доходности по ОФЗ подразумевают минимум три снижения в ближайшем году — каждый от 0,25 до 5,25 процента. Впрочем, вероятность этого не столь высока. И даже локальные снижения ставок от ЦБ, вряд ли, будут восприниматься сильным ростом цен на облигации.

В свою очередь, в позитивном сценарии доллар/рубль в ближайшее время вернется в 63. В этом сценарии ключевую поддерживающую роль будут играть стимулирующие действия мировых ЦБ, а также возможность ОПЕК+ дополнительно сократить добычу.

Из основных факторов влияния на ближайшее будущее стоит также выделить: динамику распространения коронавируса, дальнейшие действия мировых ЦБ, а также ОПЕК+. И, конечно, не стоит забывать про риски новых санкций против России.

И, конечно, не стоит забывать про риски новых санкций против России.

Что не обесценит сбережения

На днях цена на золото взлетела выше отметки в 1600 долларов за тройскую унцию. Таким образом, стоимость драгоценного металла обновила максимум 2013 года.

И вполне возможно продолжит свой рост в дальнейшем. Так как наибольшим спросом оно пользуется в периоды отрицательных процентных ставок в США. А сейчас они продолжают находиться под давлением, и в ближайшей перспективе еще вполне возможно их дальнейшее снижение.

Из других защитных активов, способных снизить риски от коронавируса можно выделить акции фармацевтических компаний, так как они являются прямым выгодоприобретателем от повышенного спроса на медикаменты. Также интересным какое-то время может оставаться американский доллар.

Куда вложить доллары — Премьер БКС

Банковские валютные вклады не дают возможность получать большую прибыль. Ставка по ним продолжает стремиться к нулю. Поэтому многие инвесторы ищут способы для альтернативных вложений в валюте на фондовом рынке. На бирже представлено немало инструментов, в которые можно инвестировать в долларах США. Давайте разберемся, как и куда можно вложить доллары.

На бирже представлено немало инструментов, в которые можно инвестировать в долларах США. Давайте разберемся, как и куда можно вложить доллары.

Еврооблигации

Самым надежным и низкорисковым вариантом вложений принято считать облигации, номинированные в иностранной валюте. Несмотря на свое название, облигации представлены не только в евро и выпускаются они не только в Европе. Эмитентом еврооблигации может быть государство или крупные коммерческие компании (например, «Лукойл»). После покупки еврооблигации (или как еще их иногда называют – евробонды) вы начинаете получать фиксированные денежные выплаты – купоны. Под купонами подразумеваются проценты, которые платит эмитент за пользование деньгами. Обычно такие выплаты происходят два раза в год.

Кроме выплаты купонов, на евробондах можно заработать за счёт роста курса валюты (например, купили еврооблигацию, когда доллар был 76, а продаете, когда он стоит 80) и роста рыночной стоимости бонда (например, вы купили бонд по 1000 долларов за бумагу, а перепродаете, когда он стоит уже 1020 из-за повышенного спроса на данную ценную бумагу).

Плюсы вложений в еврооблигации:

- Неплохая альтернатива вкладу, так как доходность заметно выше

- Возможность долгосрочного инвестирования (на 10 лет и более)

- Высокая ликвидность ценной бумаги

Из минусов можно выделить высокую стоимость. Цена одного бонда начинается от 1000 долларов.

ETF в валюте

Так называются иностранные биржевые фонды. Обычно они состоят из инструментов (например, акций, облигаций), собранных по одному принципу (например, по сектору экономики или стране). Такой вариант хорошо подходит новичкам, так как можно не выбирать отдельные акции, а вложиться в перспективную отрасль одной покупкой.

Плюсы таких фондов:

- Порог входа в фонд. Инвестировать в ETF дешевле, чем собрать аналогичный портфель самостоятельно.

- Высокая ликвидность. Продать или купить акции фонда можно в любой момент по цене, близкой к рыночной.

- Диверсификация портфеля. В одном фонде могут быть собраны сотни ценных бумаг.

Среди недостатков можно отметить тот факт, что на российском рынке представлено небольшое количество ETF.

Иностранные акции

Сами по себе акции считаются рискованным инструментом для вложений. Изменение их цены невозможно предугадать. На рост или падение цены могут повлиять различные факторы. Например, экономическая ситуация в стране, форс-мажорные ситуации, правовое урегулирование. При покупке акций мы советуем изучить эмитента, его финансовое положение, а затем уже принимать решение о покупке. Также важно помнить, что некоторые акции могут быть переоценены из-за созданного искусственного ажиотажа. Цена акции может сильно упасть после спада ажиотажа.

На данный момент акции в долларах можно купить на Санкт-Петербургской бирже или на иностранных биржах. Однако для доступа на иностранную биржу вам потребуется либо статус квалифицированного инвестора, либо счет у иностранного брокера.

Покупка валюты

А еще можно просто купить валюту. Наверняка, многие из вас уже прибегали к данному способу вложения денег. Действительно, таким образом можно сохранить и приумножить свои сбережения за счет роста валюты в цене. Многие покупают валюту либо в офисах банка, либо через мобильное приложение. Однако не все знают, что валюту можно купить и на фондовом рынке. Причем покупка на бирже более выгодна, так как там доллар торгуется по цене, которая максимально приближена к реальному рыночному курсу. Важно, как и в случае с акциями, не поддаваться общей панике и не покупать валюту на пике ее цены.

Наверняка, многие из вас уже прибегали к данному способу вложения денег. Действительно, таким образом можно сохранить и приумножить свои сбережения за счет роста валюты в цене. Многие покупают валюту либо в офисах банка, либо через мобильное приложение. Однако не все знают, что валюту можно купить и на фондовом рынке. Причем покупка на бирже более выгодна, так как там доллар торгуется по цене, которая максимально приближена к реальному рыночному курсу. Важно, как и в случае с акциями, не поддаваться общей панике и не покупать валюту на пике ее цены.

Налоги

При торговле на бирже с вас удерживается налог в 13% от дохода. Но доход по операциям в валюте рассчитывается с учетом изменения курсов валюты. Это значит, что и налог будет начислен с учетом изменения курсов валюты. Например, вы продаете свою ценную бумагу, а курс доллара к этому моменту вырос, тогда ваш доход в рублях становится больше и вам придется заплатить больше налога. На еврооблигации Минфина не действует такая переоценка с 2019 года.

Важно! Дивиденды от американских компаний облагаются налогом – 30%. Но есть возможность снизить налог до 13%. Для этого необходимо заполнить форму W-8BEN, которая докажет, что вы не являетесь налоговым резидентом США. В таком случае вы заплатите со своих дивидендов только 10% налоговым органам США. Однако, так как по налоговому законодательству РФ инвесторы обязаны платить 13% от дохода, вам придется заплатить еще 3% налогов в РФ.

Что важно запомнить

- Ставки по валютным вкладам продолжают падать, поэтому инвесторы вкладываются в еврооблигации, ETF, акции иностранных эмитентов и просто в доллары на бирже.

- При совершении сделок на бирже, прежде всего, вам стоит не забывать о налогах и учитывать валютную переоценку.

- Самым надежным способом инвестирования в долларах выступают еврооблигации.

- Самым простым – покупка валюты. При этом покупать валюту можно не только в банке, но и на фондовом рынке через брокера.

- Если вы хотите вложиться в акции иностранных компаний, но не хотите тратить на это много денег, вам стоит присмотреться к ETF.

Такой способ инвестирования мы советуем новичкам.

Такой способ инвестирования мы советуем новичкам. - Если вы решили вложиться в акции иностранных компаний, прежде всего изучите эмитента и помните о рисках.

Статья была полезна?

Спасибо за ответ!

Да Нет

Куда инвестировать деньги, при падении курса руля

Падение курса рубля не может не беспокоить «думающую» часть россиян. Все понимают, что это не шутки и обесценивание валюты скажется на каждом жителе нашей страны. При этом можно сидеть сложа руки и дожидаться незавидной участи, а можно попробовать изучить возможности и даже заработать деньги, несмотря на кризис. О чем идет речь? О выгодных вложениях накопленных сбережений, которые можно, а главное нужно не только спасти от инфляции, но даже приумножить. Итак, куда инвестировать в 2018 году?

Итак, куда инвестировать в 2018 году?

Куда вложить деньги в 2018 году

Специалисты рекомендуют рассмотреть в качестве сбережения накопленных средств несколько направлений, в которые и стоит вложить деньги.

- Техника. Это может быть автомобиль, телевизор, холодильник, стиральная машина, в общем любая техника, которая обязательно подорожает после девальвации рубля. И пусть вас не пугает то, что подорожание может произойти даже спустя несколько месяцев, но уж лучше заранее «подстелить соломку», чем проснуться однажды утром с обесцененными деньгами.

- Вложить деньги под проценты. Несмотря на то, что доверие к банковским учреждениям остается пока на низком уровне, размещение депозитов, по-прежнему остается одним из оптимальных вариантов. Но в этом виде вложений есть один существенный минус, а именно низкая процентная ставка, которая, зачастую даже не перекрывает инфляцию.

- Покупка валюты. Этот пункт совсем сомнительный, так как неизвестно что произойдет с валютой в условиях санкций, наложенных на Россию.

Возможно валюта вообще «уйдет» с рынка, так что если и думать в этом направлении, то не в 2018 году.

Возможно валюта вообще «уйдет» с рынка, так что если и думать в этом направлении, то не в 2018 году. - Недвижимость. Этот вариант сохранить и приумножить вложенные деньги пока считается самым рациональным, и мы хотели бы об этом рассказать более подробно.

Подробнее о том, как выбрать объект недвижимости для инвестирования читайте тут.

Плюсы вложений в недвижимость

Сразу же стоит отметить первый и самый весомый плюс — невозможность полностью потерять свои деньги. Недвижимость, даже при самом плохом раскладе, а именно падении в цене, не может «сгореть до нуля». Это значит, что определенное «тело» ваших средств останется неизменным. Тем более, как показала многолетняя практика, недвижимость рано или поздно все равно вырастет в цене.

Следующий плюс вложений в недвижимость – заработок на сдаче квартиры или дома в аренду. Этот вариант уже получше, чем деньги, вложенные в банк, так как арендаторы оплачивают не только аренду квартиры, но и коммунальные услуги. Это означает, что вам, как владельцу, приходит чистая прибыль, размер которой выше любых процентов, предложенных банком.

Это означает, что вам, как владельцу, приходит чистая прибыль, размер которой выше любых процентов, предложенных банком.

Какую недвижимость выбрать

Есть два варианта приобретения недвижимости: купить готовую квартиру или вложить деньги до того, как начнется строительство. В первом варианте вы станете владельцем и сразу же можете дать объявление об аренде, а во втором вы становитесь дольщиком на определенных, льготных условиях.

Дело в том, что вложив деньги до начала строительства будущая квартира вам обойдется вам на 30, а то и 40% дешевле. И чем раньше вы вложите деньги, тем большим будет процент. В идеале лучше запастись терпением и вложить на стадии «котлована», хотя «включиться» в долевое участие можно на любом этапе строительства.

Теперь вы знаете, куда инвестировать в 2018 году и стать владельцем недвижимости в будущем. Этот вариант вкладов считается самым эффективным для сбережения денежных накоплений. Конечно же, перед тем, как стать дольщиком вы должны убедиться, что фирма застройщик достаточно надежна, об этом мы рассказали в этой статье.

Топ предложений месяца

Комментарии посетителей

Вложить деньги в юань — выгодно или нет?

Выгодно или нет?

Думая об инвестировании в эту валюту, следует иметь в виду, что она имеет плавающий обменный курс, но Центральный банк Китая контролирует его по отношению к другим основным валютам: доллару США, евро, фунту стерлингов, швейцарскому франку и японской иене. Для инвестора в этом есть как положительные моменты, так и отрицательные.

Плюсы инвестирования в китайский юань

Успешная денежно-кредитная политика Китая в последние десятилетия создала ряд предпосылок для успешного инвестирования:

— Экономика Китая растет, а бедность падает

— Китай — глобальный финансовый центр

— Китай — чистый кредитор США

Минусы инвестирования в китайский юань

Традиционные иски для потенциальных инвесторов пока не сошли на нет, к тому же в последние месяцы к ним прибавились новые:

— Правительство, бизнес и граждане Китая в остаются в долгах (перекос долга к валовому внутреннему продукту составляет 260%).

— Не решена проблема предоставления социальных услуг, особенно за пределами крупных городов.

— Высокий уровень дефолтов по корпоративным кредитам.

— Торговая война и споры о тарифах с Соединенными Штатами создают для национальной валюты Китая дополнительную неопределенность.

Однозначного ответа нет

Китайская валюта становится все более весомой и авторитетной на международной финансовой арене. Не так давно МВФ включил его в свой список резервных валют. Китай теперь акционер ЕБРР — Европейского банка реконструкции и развития.

Как объект инвестиций юань в России пока совсем «не на слуху». К тому имеются, казалось бы, довольно очевидные причины. Во-первых, не так много банков или обменников, принимающих эту валюту; разница в курсах ее покупки и продажи, — так называемая маржа, — пока довольно большая, и это может не позволить зафиксировать прибыль даже при удачном вложении. К тому же в настоящее время юань нельзя назвать «растущей» валютой, и вряд ли эта ситуация изменится в среднесрочной перспективе. Крупные инвесторы могут принимать во внимание, что в Китае до сих пор еще не полностью либерализовано движение капиталов.

Крупные инвесторы могут принимать во внимание, что в Китае до сих пор еще не полностью либерализовано движение капиталов.

Однако спрос на китайскую валюту все-таки имеется, и не очень маленький. Не зря такой крупный банк как ВТБ непосредственно в своих офисах недавно начал предлагать услугу ее наличной покупки-продажи. Теперь юань — пятая по популярности валюта у клиентов этого банка. Наибольший спрос на нее приходится на владивостокское и московское отделения.

Может быть все-таки частному инвестору уже стоит вкладывать деньги в юань, или хотя бы имеет смыл переложить часть своих сбережений? Эксперты пока не дают на это определенного пользительного ответа.

Правда, для жителей российского Дальнего Востока — региона, где ликвидность юаня достаточно высокая, взгляд на ситуацию уже сейчас может быть иным; и здесь вклады в юанях могут рассматриваться как реальная, лучше защищенная от инфляции альтернатива рублевым депозитам.

Стоит ли сейчас вкладывать деньги в биткоин и как это сделать

Биткоин – это не просто цифровая крипто-валюта, это еще и инструмент для инвестирования. Принцип инвестирования можно сравнить с инвестированием в любую другую валюту, например, в доллары или евро. Если даже классические валюты вызывают много вопросов, то вопрос – стоит ли вкладывать деньги в Биткоин, может и вовсе завести в тупик. С одной стороны, это перспективный инструмент, который лишь набирает популярность, но с другой стороны, биткоин уже успел зарекомендовать себя как высокодоходная, но крайне рискованная инвестиция.

Принцип инвестирования можно сравнить с инвестированием в любую другую валюту, например, в доллары или евро. Если даже классические валюты вызывают много вопросов, то вопрос – стоит ли вкладывать деньги в Биткоин, может и вовсе завести в тупик. С одной стороны, это перспективный инструмент, который лишь набирает популярность, но с другой стороны, биткоин уже успел зарекомендовать себя как высокодоходная, но крайне рискованная инвестиция.Опасности инвестиции в биткоин

Перед тем, как вы решитесь вложить деньги в биткоины, вам обязательно нужно сделать две вещи. Во-первых, внимательно изучить, что такое биткоин. Во-вторых, вам нужно узнать все опасности вложения. Биткоин сочетает в себе все опасности классических валют, но к ним добавляются риски, связанные с принципами работы крипто-валюты:

- Курсовые риски;

- Отсутствие централизованного контроля;

- Неопределённый юридический статус;

- Малая распространенность;

Курсовые риски есть всегда, когда вы обмениваете валюту, в которой вы ведете основную деятельность, на любую другую валюту. Это касается не только биткоина, но и евро, долларов и других валют. Курс биткоина формируется благодаря спросу и предложению. В защиту стабильного курса приводят факт, что количество биткоинов ограничено. Этот факт неоспоримый, но если мы посмотрим на историю курса биткоина, то увидим, что валюта никогда не отличалась стабильным курсом или какой-то долгосрочной предсказуемостью:

Это касается не только биткоина, но и евро, долларов и других валют. Курс биткоина формируется благодаря спросу и предложению. В защиту стабильного курса приводят факт, что количество биткоинов ограничено. Этот факт неоспоримый, но если мы посмотрим на историю курса биткоина, то увидим, что валюта никогда не отличалась стабильным курсом или какой-то долгосрочной предсказуемостью:

Ни одна другая валюта мира за последние десятилетия не показывала ничего подобного. Стоимость 1 биткоина возросла с нескольких центов до 1000 долларов за 5 лет. Во времена высокого курса и дорогого биткоина это объясняли тем, что количество валюты ограничено, а ее добыча достигла необычайно высокого уровня сложности. Но всех ждало падение до отметок в районе 200 долларов за 1 BTC.

Децентрализация биткоина и отсутствие регулятора – все это позиционируется со знаком плюс. Да, отсутствие регулятора, который мог бы существенно повлиять или даже ухудшить положение валюты – это плюс, но лишь с одной стороны. Отсутствие контроля порождает злоупотребление или вовсе неразрешимые споры между участниками.

Отсутствие контроля порождает злоупотребление или вовсе неразрешимые споры между участниками.

Для работы с реальной валютой не зря существуют регуляторы, например, Центробанки. Сама система биткоинов максимально прозрачна – все пользователи могут заглянуть в любой кошелек или проследить любую транзакцию. Отсутствие жандарма на рынке валюты, а биткоин – это валюта, чревато возникновением ситуаций, где одна из сторон ущемлена и не имеет возможности защититься.

Читайте также: Кредитный Рейтинг страны

Мошенники могут украсть ваши биткоины. У вас не будет возможности найти защиту и вернуть украденное даже в том случае, если у вас на руках все доказательства. Кошельки надежно защищены, а система шифрования не позволяет подделать транзакции. Но существуют менее очевидные схемы. Например, одна из крупнейших бирж MtGox «потеряла» почти 700 тысяч биткоинов из-за дыры в системе. Биржа аккумулировала деньги простых людей и компаний, а в итоге все клиенты потеряли свои биткоины.

Юридический статус электронных валют, итак, находится под большим вопросом, а биткоин в России и вовсе пока не смог найти свое место. С марта 2016-ого года правительство России активно взялось за регулирование биткоинов и до сих пор разрабатывает законопроект. Долгое время ходили слухи о запрете биткоинов в России, но они так и не оправдались. 7 ноября 2016-ого года ЦБ вновь вернулся к вопросу с крипто-валютами и призвал Росфинмониторинг и Минфин совместными усилиями разработать систему регулирования биткоинов в России.

Вкладывать деньги в то, что фактически не имеет стабильного юридического статуса – большой риск. Уже завтра обмен биткоинов на рубли могут сделать административным или даже уголовным преступлением. Могут ввести лишь частичные ограничения на использование биткоина, а могут и вовсе узаконить его использование. Эксперты расходятся во мнении, но вы можете изучить следующее видео для лучшего понимания ситуации:

youtube.com/embed/SIkId142oLY?feature=oembed» src=»data:image/gif;base64,R0lGODlhAQABAAAAACH5BAEKAAEALAAAAAABAAEAAAICTAEAOw==»>

Малая распространённость биткоинов – это еще один из возможных гвоздей в крышку гроба крипто-валюты. Любая валюта «работает» ровно до тех пор, пока в нее «верят». Биткоин за 7 лет своего активного развития так и не смог перерасти из электронной валюты в полноценное платежное средство. Удивительный факт, но биткоин пользуется большей популярностью как спекулятивный финансовый инструмент, а не как средство оплаты товаров и услуг.

Ситуация может закончиться тем, что из валюты биткоин превратится в цифры на экранах. В цифры, с которыми работают только инвесторы (или спекулянты), а реальных покупателей валюты, кто использует валюту для обмена на товары и услуги, станет настолько мало, что пузырь цены BTC лопнет. Некоторые эксперты прогнозируют, что технология не сможет набрать необходимой популярности и рухнет туда же, откуда все начиналось – к около нулевым отметкам по отношению к доллару.

Читайте также: Карта МИР vs Visa и Mastercard — подробное сравнение

Как вложить в биткоин

Инвестиция в биткоин аналогична инвестиции в любую другую валюту: купить дешевле, а затем продать дороже. Используя финансовые инструменты на бирже биткоин, вы можете произвести и обратную операцию «продать». Для этого вам нужно воспользоваться одной из бирж. В России популярностью пользовалась биржа BTC-E. Однако сейчас она закрыта, но существуют другие популярные биржи Биткоин

Вам необходимо создать аккаунт на бирже. Если у вас уже есть биткоины на своем кошельке, то для продажи вы можете перевести их на счет биржи. Если у вас нет ни биткоинов, ни кошелька, то вы сможете купить биткоины за реальные деньги. Для этого вам нужно внести деньги на счет своего аккаунта на бирже. Покупка биткоинов на бирже не требует наличие у вас кошелька. Кошелек вам потребуется лишь в том случае, если вы захотите вывести биткоины.

Смысл инвестиции простой – вы должны предугадать курс и купить валюту дешевле, чем вы продадите ее в будущем. Биткоин отличается от большинства реальных валют тем, что он обладает высокой волатильностью.

Биткоин отличается от большинства реальных валют тем, что он обладает высокой волатильностью.

У вас есть и другая возможность – «добыть» биткоины, это называется майнинг. Вы можете не покупать валюту, а купить мощные компьютеры и использовать их вычислительные мощности для «создания» биткоинов. Когда вы добудете биткоины, то вы сможете обменять их на реальные деньги на бирже. Для инвестиции вам нужно рассчитать, сколько стоит оборудование, сколько стоит его обслуживание и оценить вычислительный потенциал. Учтите, что сложность майнинга растет с каждым днем, поэтому с каждым днем ваши инвестиции будут приносить все меньше и меньше.

Есть третья возможность – косвенная инвестиция в биткоин, это доступно при покупке акций компании Bitcoin Investment Trust. Этот вариант один из самых безопасных в юридическом плане, так как вы работаете не с крипто-валютой, а с акциями компании. Акции фонда официально торгуются на внебиржевом рынке в Америке. 1 акция компании = 0,1 BTC. На момент написания статьи стоимость акции превышала реальную стоимость BTC на 35%.

Читайте также: Что такое ВВП простыми словами?

Любая из вышеприведенных возможностей инвестиции в биткоин предполагает, что вы должны разбираться и предвидеть курс валюты. Инвестиции способны обеспечить вам как 10-15% ежемесячный доход, так и аналогичный убыток. Некоторые биржи предлагают использовать финансовые инструменты, в том числе и игру на понижение, а также «плечи». Такое доступно, например, в Alpari. Все это требует еще большего понимания крипто-валюты, иначе есть риск потерять всю сумму инвестиции.

Куда вложить биткоины

Если вы купили BTC или намайнили некоторое количество крипто-валюты, но не хотите ее сейчас обменивать на реальную валюту, то вы можете вложить биткоин. Вариантов у вас не так много, а если отмести сомнительные хайпы и неофициальные инвестиционные фонды, то останется только одна возможность – инвестирование в облачный майнинг.

Облачный майнинг – получение вычислительных мощностей удаленных компьютеров. Самый крупный сервис — EOBOT. За свои биткоины вы можете купить время работы чужого компьютера. Получается, что за свои биткоины вы будете майнить крипто-валюту. Прибыльность такого процесса может быть даже нулевой, если вы будете майнить только биткоины. Специалисты используют облачный майнинг для добычи других крипто-валют — форков. Некоторые из форков биткоинов неплохо прибавляют в цене, но вам опять же необходимо обладать информацией, какую валюту майнить.

За свои биткоины вы можете купить время работы чужого компьютера. Получается, что за свои биткоины вы будете майнить крипто-валюту. Прибыльность такого процесса может быть даже нулевой, если вы будете майнить только биткоины. Специалисты используют облачный майнинг для добычи других крипто-валют — форков. Некоторые из форков биткоинов неплохо прибавляют в цене, но вам опять же необходимо обладать информацией, какую валюту майнить.

Заключение

Инвестирование в биткоин сулит сверхприбыли лишь в одном случае – если нас снова ждет аналогичный рост. Историю курса валюты нельзя использовать в качестве прогноза будущего курса. Если вы хотите инвестировать в биткоин, вам нужно учитывать все риски. Возможно, вам стоит рассмотреть инвестирование в другие крипто-валюты. Вряд ли мы увидим рост с 0 до 1000, как было с биткоином. Но в процентном соотношении некоторые форки растут в цене быстрей, чем BTC, а их майнинг не требует стольких трудозатрат.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

Куда вложить деньги в 2020 — 2021 году, чтобы не потерять — правила инвестирования

2020 год стал строгим критиком финансовой грамотности для всех без исключения. Те, кто привыкли тратить все деньги и жить от зарплаты до зарплаты, оказались в сложной ситуации. Люди, которые тщательно следят за состоянием своих финансов и регулярно откладывают и инвестируют хотя бы малую часть дохода, оценили, насколько важно иметь запасной вариант и «подушку безопасности».

«Как лучше вкладывать деньги?» — после того, как ситуация с работой стабилизировалась, этим вопросом задались многие. Сегодня каждый хочет найти вариант ежемесячного пассивного дохода или способ сохранить и преумножить имеющиеся средства.

Содержание

1. Подготовка к инвестированию

2. Как и куда инвестировать деньги

2.1. Банковский вклад

2.2. ПИФы

2.3. Покупка валюты или драгоценных металлов

3. Во что можно инвестировать деньги, если в распоряжении большая сумма

4. Куда инвестировать деньги в 2020 году. Советы экспертов

5. Как выгодно инвестировать за границей

6. Инвестиции в недвижимость за рубежом

Подготовка к инвестированию

Новичку разобраться с тем, во что лучше инвестировать заработанные деньги непросто. Прежде чем искать варианты выгодных вложений, необходимо привести финансы в порядок.

- Подготовьте «подушку безопасности» — сумму, на которую вы спокойно проживете 2 или 3 месяца, если потеряете работу.

- Определите, сколько вы сможете каждый месяц безболезненно откладывать. Это и будет та сумма, которую вы будете инвестировать.

Обычно это 15% от дохода.

Обычно это 15% от дохода. - Решите, насколько вы готовы рисковать. В мире инвестиций действует негласное правило: чем выше риск, тем выше доходность. Если у вас нет времени и сил на глубокую аналитику, выбирайте менее прибыльные, но в то же время более безопасные варианты.

Итак, теперь можно рассмотреть популярные способы вложения денег.

Как и куда инвестировать деньги

Еще одно правило инвестирования: не складывайте все яйца в одну корзину. Это значит, что выбирая, куда лучше всего вложить деньги, стоит остановиться на 2 или 3 вариантах. Так, если вы потеряете деньги на одном вложении, то, вероятно, компенсируете эту сумму на другом.

Банковский вклад

Этот вариант подходит тем, у кого в распоряжении небольшая сумма (до 100 000 ₽).

Плюсы банковского вклада:

- позволяет покрыть потери от инфляции — ежегодного снижения покупательской способности денег;

- гарантия возврата средств зависит от репутации и надежности банка.

Минусы:

- невысокий годовой процент приносит незначительную прибыль;

- во многих банках программы по вкладам действуют на 3 года и более.

Например, вы вкладываете 100 000 ₽ под 5% годовых на 3 года. К концу срока вы получите 115 000 ₽ — незначительный доход.

ПИФы

ПИФ — это паевый инвестиционный фонд. Простыми словами, группа людей вкладывает средства на один общий счет, а управляющий распоряжается средствами для получения прибыли. Этот способ инвестирования денежных средств подходит тем, кого не устраивают условия вклада в банке, но вникать в работу с биржами, валютой и ценными бумагами нет времени или желания.

Плюсы:

- аналитикой рынка вместо вас занимается специалист;

- инвестиции участников ПИФа защищены юридически;

- начать инвестировать можно с любой суммы от 1 000 ₽.

Минусы:

- неопытность управляющего может привести к потере вклада;

- есть плата за вход и выход из фонда, за управление им;

- нет гарантии получения дохода;

- прибыль облагается налогом 13%.

Это вариант для тех, кто хочет разобраться в тонкостях инвестирования, но не готов рисковать деньгами. Наблюдение за действиями управляющего научит выгодно вкладывать средства.

Покупка валюты или драгоценных металлов

Этот способ инвестирования привлекает своей простотой: покупать и продавать валюту можно в мобильном приложении. Если вы следите за политической ситуацией в мире, то сможете предугадать поведение валюты на бирже. Например, присоединение Крыма к Российской Федерации привело к санкциям и росту стоимости доллара и евро.

Во что можно инвестировать деньги, если в распоряжении большая сумма

Имея накопления в 800 000 ₽ и более, можно задуматься о крупных инвестициях. Вкладывая такую сумму, люди хотят получать ежемесячный доход приличного размера. С этой задачей отлично справляется недвижимость:

- квартира или дом в курортной зоне РФ для сдачи отдыхающим;

- квартира или дом за границей для аренды путешественниками.

В обоих случаях можно найти съемщиков на длительный срок. Однако второй привлекателен тем, что плату за жилье вы получите в валюте, а значит, выиграете еще и на конвертации.

Куда инвестировать деньги в 2020 году. Советы экспертов

Каждый знает, что деньги должны работать. Хранение средств в коробочке, под матрасом или просто на счету, в конце концов, ведет к потерям из-за инфляции. Эксперты считают, что самая выгодная инвестиция в сравнении с вышеперечисленными — недвижимость. Со временем она себя окупает и начинает приносить доход. Несколько однокомнатных квартир или небольших домов в курортной зоне могут в итоге подарить вам возможность не работать вовсе.

Как выгодно инвестировать за границей

Инвестиции за рубежом для физических лиц мало отличаются от вложений на родине. Варианты почти те же: банки, недвижимость. Можно задуматься о покупке акций какой-либо компании, но такой способ не дает гарантий на прибыль: стоимость фирмы может внезапно рухнуть с появлением на рынке сильного конкурента.

Выгодная инвестиция за рубежом для юридических лиц — вложение средств в девелопмент. Это означает, что ваша фирма направляет деньги на проекты реновации, строительства и т.п. Часто доходность такой сделки составляет 7-10% годовых. Подобная инвестиция требует крупного вложения и есть риск не получить желаемую прибыль из-за политических или природных факторов.

Инвестиции в недвижимость за рубежом

Лучше всего за границей себя показывает именно инвестиция в недвижимость. Да, у нее высокий порог входа для человека со средним заработком. Зато такое вложение гарантирует:

- высокий ежемесячный доход;

- быструю окупаемость;

- возможность продажи жилья без потерь и даже с выигрышем.

Важно определиться с аудиторией, часто россияне для сдачи квартир за рубежом выбирают соотечественников: тот же менталитет, знакомые способы расчета, возникающие проблемы решаются проще, чем с иностранцами. А любимый курорт русских — Турция. В последние годы популярность набирают самостоятельные путешествия на все лето и зимовка в теплой стране. Вывод: проще и выгоднее всего сдавать жилье в Турции.

В последние годы популярность набирают самостоятельные путешествия на все лето и зимовка в теплой стране. Вывод: проще и выгоднее всего сдавать жилье в Турции.

Лучше покупать недвижимость в Турции от застройщика, чем вторичное жилье.

- нет подводных камней в виде обременения, долгов хозяина;

- не будет таких проблем, как течь канализации, поломка коммуникаций, перебои с электричеством;

- простое оформление сделки с застройщиком.

Если вы только планируете инвестировать в недвижимость и пока не располагаете нужной суммой, можно присмотреться к строящимся жилым комплексам в Турции. Так вы сможете оценить рынок и перспективность района.

Если вас пугают юридические вопросы и тонкости оформления недвижимости в Турции, обращайтесь в Yekta Homes, чтобы быть уверенными в безопасности сделки.

5 фактов о российском рубле, которые должен знать каждый инвестор

Российская экономика с 2014 года находится в постоянном стрессе. Жесткая политика Кремля по ряду геополитических вопросов и постоянная угроза новых санкций снижают инвестиционную привлекательность региона. Такие процессы обычно сопровождаются ослаблением национальной валюты.

Жесткая политика Кремля по ряду геополитических вопросов и постоянная угроза новых санкций снижают инвестиционную привлекательность региона. Такие процессы обычно сопровождаются ослаблением национальной валюты.

В 2018 году курс доллар / рубль потерял более 20%. Тенденция еще печальнее, потому что общий объем убытков с 2014 года составил более 100%.

Если вы собираетесь экспериментировать и работать с российской валютой, вам следует знать следующие особенности текущей ситуации.

Последний шанс

Казначейские облигации Россиипо-прежнему пользуются большим спросом у инвесторов, поскольку предлагают относительно высокую доходность. Средневзвешенный объем торгов на денежном рынке в октябре 2018 года увеличился на 14,9% по сравнению с аналогичным периодом 2017 года.

Текущий процесс ужесточения денежно-кредитной политики в развитых странах сигнализирует об окончании периода дешевых денег, поэтому для многих инвесторов очевидно, что это может быть последний шанс применить стратегию кэрри-трейд.

Уменьшение корреляции между рублем и нефтью

Если вы слышали, что курс рубля коррелирует с ценами на нефть, значит, эта информация устарела. Рост стоимости черного золота достаточно долго поддерживал курс рубля, но сейчас такой закономерности практически нет.

Согласно анализу динамики нефти и доллара к рублю, коэффициент корреляции в 2015 году составил -0,42, что свидетельствует о сильной зависимости между активами.В 2016 году коэффициент вырос до -0,35%, а в прошлом году это значение было близко к нулю, что свидетельствует о независимости цен на активы.

Кто продает рубль

Основным продавцом российской валюты является Минфин России. Ранее сообщалось, что до конца года ведомство планирует закупить в иностранной валюте эквивалент 525 млрд рублей (7,8 млрд долларов США).

Такие действия соответствуют бюджетному правилу, указанному в бюджетном плане на 2018 год: при цене на нефть марки Urals выше 40 долларов, весь доход от продажи сырья должен быть направлен в резервы.

Открытая игра Казначейства привлекла внимание мелких игроков. Бычья тенденция по паре доллар / рубль, вероятно, сохранится, если департамент не объявит о прекращении операций с иностранной валютой.

Политика

Недавний инцидент, связанный с захватом Россией украинских кораблей в Керченском проливе, ясно показал, что рубль очень чувствителен к подобным событиям. За несколько дней курс доллара к рублю вырос на 1,5%.

Кроме того, США еще не ввели второй пакет санкций за отравление бывшего шпиона Скрипаля и его дочери.Сейчас этот закон временно заморожен, но он может быть подан в конце этого года или в начале следующего.

Новый санкционный список наносит довольно серьезный удар по экономике России, поскольку запрещает вложения американских резидентов в российские гособлигации. Если эта мера будет принята, отток капитала с долгового рынка будет неизбежен.

Техническое изображение

На дневном таймфрейме график USD / RUB обозначил формирование двух восходящих каналов: глобального (с учетом исторического максимума) и локального (его формирование началось в марте 2018 года). SMA 200 и 365 расположены ниже текущей цены, что может быть воспринято как бычий сигнал.

SMA 200 и 365 расположены ниже текущей цены, что может быть воспринято как бычий сигнал.

Сейчас пара доллар / рубль находится на нижней границе локального канала. Если рассматривать возможность открытия длинной позиции по активу, то стоп-лосс следует ставить за последним фракталом. В этом случае риск вложения составляет 4%. Потенциал прибыли от такой торговли как минимум в 3-4 раза выше, если мы ориентируемся на исторические максимумы как цель роста.

Куда вложить 100 тысяч рублей, чтобы превратить их в миллион

1.Финансовая подушка

Подушка безопасности — залог более-менее мирной жизни, если завтра вы останетесь без работы, заболеете или попадете в любую другую ситуацию, где свободные деньги не помешают.

Откладывайте средства с каждой зарплаты до тех пор, пока вы не получите сумму, равную вашему доходу за три месяца. Например, если вы получите 40 тысяч, вам нужно сэкономить 120 000 рублей. Берем 100 тысяч и на 6 месяцев открываем вклад в банке под ставку не менее 6%. Каждый месяц кидаем еще 5000 руб.В итоге получаем 128 000 рублей с копейками. Если открыть вклад на два года, будет взыскано 235 000 рублей — почти вдвое больше, чем нужно.

Каждый месяц кидаем еще 5000 руб.В итоге получаем 128 000 рублей с копейками. Если открыть вклад на два года, будет взыскано 235 000 рублей — почти вдвое больше, чем нужно.

Узнать больше о финансовой подушке →

2. Ценные бумаги

Торговля на бирже — это не атомная физика. Основные правила: выбирайте надежных брокеров, инвестируйте надолго, чтобы избежать рывков из-за временных колебаний цены акций, и не связывайтесь с инвестором, если нет свободных денег.

100 тысяч — это достойная сумма для инвестирования на бирже. Разделите средства между акциями и облигациями, а на оставшуюся часть купите валюту. И будьте готовы ждать: мгновенной прибыли не будет, периодически цена акций то взлетает, то падает. Это нормально — даже после серьезных кризисов рынок выравнивается.

Подробнее о торговле ценными бумагами →

3. Искусство и антиквариат

Начать коллекцию можно с работ современных перспективных авторов.Изучите тенденции: вы сможете оценить, кто из начинающих художников сможет «стрелять» в будущем.

Заработать можно даже на случайной находке. Так, некоторые любительские предметы антиквариата приобрели изредка немного битый чайник без крышки всего за 20 долларов. Оказалось, что это изделие американского гончара Джона Бартлема, продукция которого на рынке большая редкость. В итоге чайник XVIII века продан на аукционе за 800 тысяч долларов.

Подробнее об инвестировании в искусство →

4.Частный бизнес

Рискованное, но перспективное предприятие. Присмотритесь к бизнес-инкубаторам и технопаркам: возможно, среди множества стартапов вы найдете тот, который будет взлетать и приносить прибыль.

Во-первых, бизнес должен быть простым. Сервис, который решает насущные проблемы, — да, но идея о типе инновационных нанофильтров, высосанных из пальца, вероятно, нет.

Во-вторых, будет хорошо, если молодая компания собирается выйти на большой рынок, а не ограничиваться только решением проблем узкого сегмента потребителей.Не факт, что у них все получится, но ваши деньги уже не вернуть.

Не обманывайтесь сладкими обещаниями: проверьте финансовую отчетность будущего партнера и его опыт в бизнесе. Если все в порядке, смело вкладывайтесь.

Узнать больше об инвестировании в бизнес →

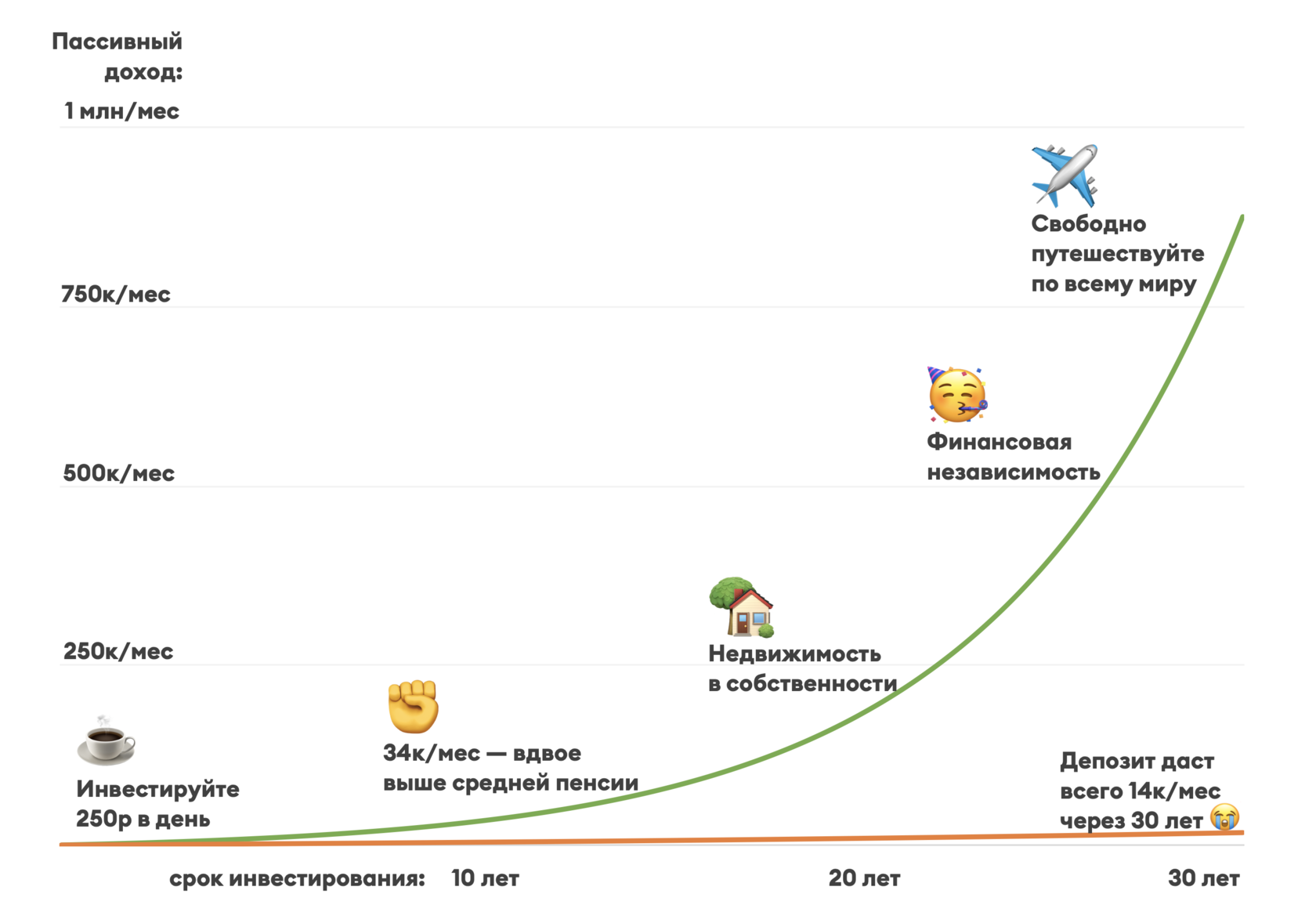

5. Пенсия

Через несколько десятилетий вы будете рады, что вы купили не случайно попавшие в ваши руки 100 000, а положили деньги на депозит или доверили их не кому. -государственный пенсионный фонд.

Предположим, вам 30 лет, и вы планируете выйти на пенсию в 60 лет. После этого вы проживете еще 10 лет. В месяц было бы неплохо иметь хотя бы 30 тысяч дополнительного дохода — 3,6 миллиона рублей на 10 лет более-менее приличной жизни.

Ежегодно из оставшихся тридцати вам нужно откладывать 120 000, то есть 10 000 в месяц. 100 000 рублей станут отличной основой для экономии.

Подробнее о накоплении на пенсию →

6.Биржевые фонды

Это ETF, биржевые фонды. Это набор ценных бумаг разных компаний. Покупая акцию фонда, вы, условно говоря, получаете долю этого набора.

На Московской бирже вы можете купить акции FXMM — фонда денежного рынка. Отличный вариант для тех, кто согласен отдавать небольшую, но постоянную прибыль. За период с 1 января 2017 года по 1 января 2018 года стоимость одной акции выросла с 1302 до 1408 рублей. Сейчас одну акцию можно купить примерно за 1414 рублей — на 100000 будет 71 акция, если заплатить 400 рублей.

Узнать больше об ETF →

7. Индивидуальный инвестиционный счет

Поместите деньги на этот счет и храните их не менее трех лет, и налоговая служба предложит вам на выбор два варианта вычетов. Вы можете вернуть 13% от инвестированной суммы за год (но не более уплаченного вами подоходного налога) или освободить свой доход от налога на прибыль. Прибыльность гарантирована, а действий от вас требуется минимум.

Например, если в этом году открыть индивидуальный инвестиционный счет и положить туда 100 000 рублей, то в следующем году государство вернет вам 13 000 рублей.Это плюс к тому, что вы зарабатываете в течение всего срока действия учетной записи. Если вы планируете инвестировать не минимум на три года, а надолго, выбирайте вариант с освобождением дохода от налога на прибыль — так он может оказаться более выгодным.

Если вы планируете инвестировать не минимум на три года, а надолго, выбирайте вариант с освобождением дохода от налога на прибыль — так он может оказаться более выгодным.

Подробнее об индивидуальном инвестиционном счете →

8. Драгоценные металлы

Вы можете покупать слитки, покупать монеты или отправлять деньги на обезличенный металлический счет. Кстати, покупать металл в OMC на 18% выгоднее, чем покупать слитки золота или серебра.

За 100 000 рублей можно купить 20 граммов палладия и 20 граммов платины — эти металлы постепенно дорожают. Оставшихся денег хватит еще на 100 грамм серебра.

Подробнее об инвестировании в драгоценные металлы →

9. Акции публичных компаний

Покупаете акции Facebook, Microsoft или Яндекс и ждете. В результате вы получаете дивиденды и повод похвастаться перед друзьями — у них таких долей почти нет.

За 100000 рублей можно купить пакет из 10 акций Microsoft (доходность за 6 месяцев + 30. 62%), 1 акция Netflix (доходность 75,42% за полгода), 5 акций Twitter (доходность за полгода +92,73%) и 9 акций «Яндекса» (доходность за полгода — + 38,1%).

62%), 1 акция Netflix (доходность 75,42% за полгода), 5 акций Twitter (доходность за полгода +92,73%) и 9 акций «Яндекса» (доходность за полгода — + 38,1%).

Подробнее об инвестировании в публичные компании →

10. Криптовалюта

Деньги, которые нельзя держать в руках, могут приносить больше прибыли, чем традиционные активы. Потенциальный доход стоит потратить время на изучение темы. Главное правило — не вкладывайте все средства в одну валюту: если что-то пойдет не так, хоть часть денег вы успеете скопить.

Падение биткойна взволновало даже тех, кто не планировал вкладывать деньги в криптовалюту, но на самом деле поводов для особого беспокойства нет. В конце концов, есть эфириум, есть рывок и рябь — при этом они достаточно уверенно растут. Стоимость эфириума, например, подскочила с 303 долларов в ноябре 2017 года до 850 в конце февраля.

Узнать больше о криптовалюте →

11. Работа

Ваша зарплата не будет расти сама по себе, поэтому подумайте, как использовать свободные деньги, чтобы прокачать свои профессиональные навыки и обеспечить себе достойный доход в будущем.

100 000 рублей хватит на курсы или полноценную профессиональную переподготовку. Например, в учебном центре «Бауманки» можно получить программиста по специальности Java за 90 за небольшую тысячу рублей — при условии, что вы поймаете скидку. Профессию веб-дизайнера там тоже можно освоить за 49 890 рублей — и останется на дополнительные образовательные программы.

Узнать больше о повышении заработной платы →

Купить Российский рубль (RUB) | Отличные онлайн-курсы

Низкие цены на российскую валюту

| Валюта: | рубль |

| Код валюты: | RUB |

| Символ валюты: | ₽ (или п.) |

| Денежная единица: | кон. (или k.) |

| Банкноты: | 50₽, 100₽, 200₽, 500₽, 1,000₽, 2,000₽, 5,000₽ |

| Монеты: | 1₽, 2₽, 5₽, 10₽ |

В последнее время рубль переживает тяжелые времена благодаря финансовому кризису в России 2014-2016 годов и экономическим санкциям, введенным в отношении страны из-за недавних территориальных споров.

Однако в последнее время рубль оказался надежным инвестиционным выбором для развивающихся рынков благодаря высоким процентным ставкам в стране и тяжелым экономическим ситуациям, которые оказались достойным конкурентом.

Банкноты доступны в 5, 10, 50, 100, 500, 1000 и 5000 ₽, монеты доступны в 10 и 50 кон. 1, 2, 5 и 10 ₽.

Что нужно посмотреть в России

- Санкт-Петербург

- Если вам нужна дворцовая архитектура, то вам подойдет Санкт-Петербург. От искусства и культуры в Эрмитаже до Храма Спаса-на-Крови XIX века.Зимний дворец — отличный пример того типа зданий, которые бывшие российские императоры называли домом.

- Москва

- Крупнейший город России и официальная резиденция правительства, известный как Кремль, возможности для фотосъемки изобилуют благодаря великолепной архитектуре города, такой как Собор Василия Блаженного, Красная площадь и Московский метрополитен. национальный памятник сам по себе.

- Сибирь

- Самое большое и глубокое пресноводное озеро в мире, сибирское озеро Байкал, внесено в список Всемирного наследия ЮНЕСКО с 1996 года.Этот регион с обилием уникальной флоры и фауны популярен среди любителей пеших прогулок и наблюдения за дикой природой.

Предпочитаете покупать в магазине?

Если вам не нравится покупать в Интернете, посетите ближайший к вам магазин Travelex, и один из наших дружелюбных консультантов поможет вам организовать ваши рубли для поездки в Россию.

Найти магазинПутеводитель по России

Прежде чем отправиться в путь, ознакомьтесь с нашими лучшими направлениями в России, которые включают в себя несколько интересных моментов, которые нельзя пропустить!

Узнать больше* Цены могут меняться в течение дня.На основе среднего рынка и обменного курса Travelex Online AUD к FX на дату соответствующей публикации в социальных сетях и / или электронного письма. Цены могут меняться в течение дня. Любые ставки и скидки указаны только для справки.

Travelex Limited (ABN 36 004 179 953, номер AFSL 222444) организует и продает иностранную валюту в Интернете через свою службу онлайн-заказов. Перед принятием решения о приобретении продукта вам следует ознакомиться с Заявлением о раскрытии информации о продукте в иностранной валюте и Условиями использования.

Зачем инвестировать в Россию

Уважаемые коллеги, здесь вы можете ознакомиться с основными макроэкономическими показателями Российской Федерации и важными новостями финансового сектора страны.

12.03.2020г. Российские производители готовы пережить наводнение саудовской нефтиПоток саудовской нефти со скидкой направляется в Европу, но у России, возможно, есть единственные в мире производители, способные конкурировать с ней.

Обладая одними из самых низких в мире производственных затрат, гибкой налоговой системой и свободным курсом рубля, российские компании могут продолжать расти даже при крайне медвежьем сценарии цен, считают аналитики Bank of America Corp.в Райффайзенбанк.

«Российские компании могут обеспечить устойчивую добычу до тех пор, пока нефть не достигнет 15–20 долларов за баррель», — сказал Карен Костанян, аналитик BofA по нефти и газу в Москве.

Саудовская Аравия усилила битву за доминирование в отрасли после распада альянса ОПЕК + на прошлой неделе. Королевство снизило цены и объявило о массовом увеличении производства. Министр энергетики России Александр Новак заявил, что промышленность его страны останется конкурентоспособной «при любом прогнозируемом уровне цен.”

Насосная дешеваяСебестоимость добычи у крупнейших российских нефтяных компаний в прошлом году была ниже 12 долларов за баррель. Позднее в четверг Новак намерен встретиться с ключевыми производителями нефти в министерстве энергетики, чтобы обсудить ситуацию на мировом рынке и их планы добычи.

Трехсторонняя защитаХорошо развитая инфраструктура месторождения, а также эффективная железная дорога и трубопроводы позволяют крупным российским нефтяным компаниям работать с низкими затратами. Согласно расчетам Bloomberg, основанным на финансовых отчетах компаний, в прошлом году государственные ПАО «Роснефть», ПАО «Газпром нефть» и крупнейший частный производитель ПАО «Лукойл» потратили менее 4 долларов на добычу барреля нефти.Добавьте к этому около 5 долларов за отгрузку барреля и 6-8 долларов за баррель капитальных затрат, и вы все равно получите баррель нефти менее чем за 20 долларов.

Фискальная система страны предлагает больше защиты. В прошлом году государственные сборы составили основную часть оставшихся расходов для российских производителей: компании платили государству 34-42 доллара за баррель в качестве налога на добычу полезных ископаемых и экспортной пошлины, показывают расчеты Bloomberg. Однако в России действует гибкая фискальная система, а это означает, что с падением цен на нефть падают и налоги, сказал Дмитрий Маринченко, старший директор Fitch Ratings.

«При нынешнем налоговом режиме именно российское государство несет большую часть рисков, связанных с низкими ценами на нефть», — сказал Маринченко. Его расчеты показывают, что при цене на нефть в 50 долларов российские производители платят более 40% своей выручки в виде налогов. По словам Маринченко, если цена упадет до 25 долларов, доля налогов снизится до примерно 20%, а в сценарии с 15 до 20 долларов налоговое бремя практически исчезнет.

Наконец, российские производители, которые получают часть своей выручки в США.Долларов США, которые тратятся почти исключительно в рублях, защищены гибким обменным курсом. Ослабление рубля по отношению к доллару помогло поддержать капитальные вложения компаний во время предыдущего падения рынка. Поскольку рубль обесценился до 67,03 за доллар в 2016 году с 31,85 в 2013 году, крупнейшая российская нефтедобывающая компания «Роснефть» увеличила свои капитальные затраты в рублях примерно на 66%, инвестировав в будущую добычу, в то время как ее мировым конкурентам пришлось сократить расходы.

Знакомая угрозаЭти факторы помогают российским компаниям пережить непродолжительную ценовую войну, но они начнут испытывать некоторое напряжение в длительной битве.

Нефтегазовая отрасль является крупнейшим источником доходов в российский бюджет, генерируя около 40% общих поступлений и подпитывая многомиллиардные программы социальных расходов Владимира Путина. В госбюджете предусмотрено, что все расходы в ближайшие несколько лет будут покрываться за счет нефти чуть выше 40 долларов. В результате «падение цены ниже 45-50 долларов почти неизбежно ведет к разговорам о более высокой налоговой нагрузке на производителей нефти», — сказал Маринченко из Fitch.

Еще в 2016 году, когда правительству потребовались дополнительные средства в условиях медвежьего рынка, оно изменило формулу налога на добычу нефти для увеличения доходов, сказала Евгения Дышлюк, нефтегазовый аналитик ПАО «Газпромбанк».«Если госбюджет видит потенциал для дефицита, есть риск аналогичного шага сейчас», — сказала она.

Риски непредвиденных доходов могут возникнуть только в том случае, если медвежий рынок продлится от трех до пяти лет, считает московский аналитик Райффайзенбанка Андрей Полищук. По его словам, ценовые шоки, продолжающиеся несколько месяцев, скорее всего, не повлияют на налоговую нагрузку производителей.

Устойчивость отрасли к ценовому давлению не обходится без затрат. По словам Костаняна, при цене на нефть 15-20 долларов за баррель производителям придется сократить свои инвестиционные программы, что подорвет потенциал добычи в будущем, и изменить дивидендную политику.

На данный момент производители страны сохраняют позитивный настрой. «Это не первый раз, когда нефть падает», — сказал инвесторам на этой неделе президент «Лукойла» Вагит Алекперов, который за свою 52-летнюю карьеру в нефтяной сфере наблюдал уровень цен от 2 до 146 долларов. «Мы привыкли работать в нестабильной среде».

Источник: Bloomberg

17.02.2020г. Россия становится тихой гаванью во все более неспокойном миреГод назад главной проблемой международных инвесторов, которые смотрели на Россию, была неуверенность из-за ее геополитического противостояния с Западом.Год спустя глобальная экономическая неопределенность — это главное беспокойство, а не геополитика. Сейчас все большее число инвесторов рассматривает Россию как безопасную гавань во все более неспокойном и непредсказуемом мире.

«В России произошел резкий отход от доминирующего отношения, существовавшего всего год назад: глобальная неопределенность, а не геополитика, теперь кажется ключевым фактором риска. Теперь Россия рассматривается как «тихая гавань», чему способствуют резервы и разумная макроэкономическая политика. По важности низкие оценки превосходят по значимости высокие дивидендные выплаты, и новое правительство России с инициативами Путина в отношении расходов было воспринято положительно », — говорится в записке главного экономиста BSC Global Markets Владимира Тихомирова.

Большинство инвесторов уже имеют перевес в российских акциях: 59% целевых фондов имеют избыточный вес, 33% — равный вес, а остальные — недостаточный.

Президент России Владимир Путин потратил последние несколько лет на создание «финансовой крепости» с рекордно высокими валовыми международными резервами (ВМР), которые к настоящему времени превзошли докризисный пик и приближаются к 600 миллиардам долларов. В то же время бюджет был пересмотрен, и безубыточная цена на нефть для баланса упала со 115 долларов в годы бума до примерно 40 долларов сейчас, что намного ниже средних цен на нефть за последние несколько лет.При премьер-министре Михаиле Мишустине, когда он руководил налоговой инспекцией, налоговые сборы выросли на 20%, несмотря на то, что налоговая нагрузка выросла только на 2 п.п. И внешний, и государственный долг теперь покрываются деньгами доллар за доллар. Короче говоря, у России, вероятно, лучшие макроэкономические показатели среди всех крупных стран мира.

Все это не потеряно для инвесторов в облигации, которые ворвались на рынок и теперь владеют примерно третью всех рублевых казначейских облигаций Минфина России — основного источника финансирования бюджета министерства.

Но в прошлом году все более и более удачная история распространилась и на фондовые рынки. Индекс Российской торговой системы (РТС), деноминированный в долларах, вернул чуть менее 50%, что сделало его одним из трех ведущих фондовых рынков мира. В этом году началось очень хорошее начало: рынок вырос на 10% за первые две недели, но эпидемия коронавируса в Китае утихла, и рынок в настоящее время не изменился с начала года, за исключением сектора коммунальных услуг. , что на целых 16% больше с начала года.

Аналитики считают, что распродажа за последние несколько недель носит временный характер. Уровень заражения коронавирусом замедляется, сообщает Renaissance Capital, отслеживающий эпидемию, и инвесторы вернутся к фундаментальным показателям, когда первая фаза заражения закончится в ближайшие месяцы.

Затем внимание вернется к геополитике, но здесь Россия начинает выглядеть не как оппортунистический тактик, как ее изображали в последние несколько лет, а все больше как значительный геополитический игрок, с которым нужно считаться.В отчете под названием «Безвестность Запада», выпущенном в рамках недавней Мюнхенской конференции по безопасности, выражался сожаление по поводу того, что Запад потерял инициативу в пользу быстрорастущих развивающихся рынков, которые все больше действуют самостоятельно. В рамках этих изменений президент Франции Эммануэль Макрон и канцлер Германии Ангела Меркель сейчас активно стремятся к перезагрузке с Россией, которая также сотрудничает с новым президентом Украины Владимиром Зеленским, чтобы попытаться смягчить военный конфликт на Донбассе.Короче говоря, перспективы хотя бы частичного возвращения России в лоно международного комитета в этом году столь же хороши, как и с момента введения санкций в 2014 году.

И, наконец, интерес инвесторов был вызван предполагаемыми крупными государственными инвестициями в российскую экономику по мере реализации 12 национальных проектов, которые, как ожидается, будут способствовать как росту, так и личным доходам.

Глобальные неопределенности

«Неудивительно, что глобальная неопределенность была главной заботой инвесторов, когда мы встретились с ними в этом месяце.Новости о недавней вспышке коронавируса — а также сохраняющиеся трения в мировой торговле — способствовали росту отношения к риску », — сказал Тихомиров.

В этом мире Россия стоит особняком, поскольку последние пять лет она готовилась к потрясениям в виде санкций. Но по мере ослабления санкционных опасений Россия остается наиболее подготовленной к экономическим потрясениям от вируса и оставшимся торговым войнам.

«По иронии судьбы, геополитические риски, которые спровоцировали этот процесс и заставили Россию укрепить свою позицию внутри страны, инвесторы больше не считают главной причиной для беспокойства.Действительно, клиенты ценят достижения России на макроуровне — низкий уровень долга, высокие резервы, разумную налогово-бюджетную и денежно-кредитную политику, стабильную валюту и ограниченную обратную сторону динамики роста », — сказал Тихомиров.

Не опасаясь кнута, инвесторы обратили внимание на пряник — нацпроекты. Хотя связанные с этим расходы будут стимулировать рост и доходы, все еще существует большая неопределенность в отношении того, насколько эффективными будут эти меры. Об этом свидетельствует широкий разброс прогнозов роста в этом году, начиная с 1.5% от ОЭСР до 2,6% от «Ренессанс Капитал».

Уверенность в том, что что-то изменится, укрепила смена правительства. Хотя администрация Медведева считалась слабой и неэффективной, инвесторы в подавляющем большинстве считают новую администрацию премьер-министра Михаила Мишустина улучшением.

«Ни один инвестор не расценил недавнюю смену правительства как негатив. Большинство (58%) расценили это как положительное изменение, в то время как другие придерживались нейтральной точки зрения.Тем не менее, первые шаги нового Кабинета министров вселяют оптимизм — особенно новые попытки модернизировать государственную службу и вдохнуть новую жизнь в повестку дня национальных проектов », — сказал Тихомиров после поездки, в ходе которой BCS GM встретился с более чем 30 профессиональные инвесторы.

Возобновление интереса к российским акциям и облигациям не обязательно приведет к буму, поскольку инвесторы испытывают осторожный оптимизм; Главная проблема — низкие темпы роста экономики, а новый кабинет остается непроверенным.Однако, если рост начнется в верхней части диапазона прогнозов, энтузиазм может быстро возрасти.

«Политические изменения и перспективы национальных проектов были, пожалуй, самой обсуждаемой темой», — сказал Тихомиров. «Наше мнение о том, что смена кабинета министров была инициирована Кремлем в попытке вдохнуть новую жизнь в программу национального роста, разделялась инвесторами, хотя большинство заявило, что еще слишком рано делать какие-либо жизнеспособные выводы о том, насколько успешными будут перестановки в правительстве быть.”

Источник: bne IntelliNews

24.10.2019г. Россия вошла в топ-30 рейтинга Doing Business-2020Российская Федерация поднялась еще на три строчки, заняв 28 место в рейтинге Всемирного банка Doing Business. Составители рейтинга в новой версии учли улучшенный доступ к электроэнергии, уплату налогов и защиту миноритарных акционеров. Министр экономики Максим Орешкин, комментируя результаты рейтинга, отметил, что рейтинг не учитывает важность регуляторной стабильности для инвесторов — главную задачу правительства на ближайшие годы.

Россия улучшила свои позиции в рейтинге Всемирного банка Doing Business, поднявшись за год с 31 на 28 место (в прошлом году Российская Федерация поднялась на четыре позиции, годом ранее — на пять). По баллам результат тоже улучшился — с 77,37 балла со 100 до 78,2.

Среди российских реформ рейтинг учитывал сокращение времени подключения к электрическим сетям Москвы и Санкт-Петербурга, усиление защиты миноритарных акционеров (повышение требований к корпоративной прозрачности) и упрощение уплаты налогов за счет декларативного порядок возврата НДС надежными плательщиками.

Россия остается лучшей из стран БРИКС, но конкуренция усиливается.

Источник: Коммерсантъ

Россия заняла 31-е место в ежегодном рейтинге Группы Всемирного банка по легкости ведения бизнеса-2019. Это следует из заявления Всемирного банка. Это четырехступенчатый подъем для России, которая в прошлом году занимала 35-е место.

Совокупная оценка условий ведения бизнеса измеряется по 10 показателям: регистрация компании, получение разрешений на строительство, подключение к электросети, регистрация собственности, получение ссуд, защита миноритарных инвесторов, налогообложение, международная торговля, исполнение контрактов и наличие процедуры банкротства. .

В этом году Россия вошла в топ-100 по всем десяти показателям: страна заняла 32-е место по простоте регистрации компании, 48-е место по получению разрешений на строительство, 12-е место по подключению к электросетям, 12-е место по регистрации собственности, 22-е место по получению ссуд, 57-е место по защите миноритарных инвесторов, 53-е место по налогообложению, 99-е место в сфере международной торговли, 18-е место по обеспечению исполнения контрактов и 55-е место по рассмотрению дел о банкротстве.

Зеландия, Сингапур и Дания подтвердили тройку лидеров мирового рейтинга.Помимо этих стран, в первую десятку вошли Специальный административный район Гонконг, Республика Корея, Грузия, Норвегия, США, Великобритания и бывшая югославская республика Македония.

Источник: ТАСС

| | 2013 | 2014 г. | 2015 г. | 2016 г. | 2017 г. |

Ключевые показатели экономики * | |||||

ВВП, номинальный, внутренняя валюта, млрд. | 73 134 | 79 200 | 83 387 | 86 149 | 92 037 |

Уровень инфляции (ИПЦ, годовое изменение в процентах) | 7 | 8 | 16 | 7 | 4 |

Уровень безработицы,% | 6 | 5 | 6 | 6 | 5 |

Численность населения, млн. | 143 | 144 | 146 | 147 | 147 |

Международная инвестиционная позиция.Основные компоненты** | |||||

Чистая международная инвестиционная позиция | 131 736 | 310 105 | 331 728 | 211 433 | 267 768 |

Активы (млн долл. США) | 1 474 598 | 1 275 056 | 1 170 497 | 1 232 785 | 1 341 181 |

Прямые инвестиции (млн долл. США) | 479 501 | 411 270 | 367 593 | 418 034 | 470 882 |

Портфельные инвестиции (млн долл. США) | 53 743 | 56 629 | 68 119 | 72 060 | 73 905 |

Производные финансовые инструменты (кроме резервов) и опционы на акции сотрудников (млн долл. США) | 5 932 | 17 565 | 11 146 | 6 857 | 4 853 |

Прочие инвестиции (млн долл. США) | 425 827 | 404 132 | 355 241 | 358 092 | 358 799 |

Резервные активы (млн долл. США) | 509 595 | 385 460 | 368 399 | 377 741 | 432 742 |

Обязательства (млн долл. США) | 1 342 862 | 964 951 | 838 769 | 1 021 352 | 1 073 413 |

Прямые инвестиции (млн долл. США) | 565 654 | 371 491 | 347 690 | 477 670 | 535 200 |

Портфельные инвестиции (млн долл. США) | 273 737 | 156 424 | 141 647 | 215 960 | 230 797 |

Производные финансовые инструменты (кроме резервов) и опционы на акции сотрудников (млн долл. США) | 4 355 | 21 530 | 9 245 | 6 455 | 4 505 |

Прочие инвестиции (млн долл. США) | 499 116 | 415 506 | 340 187 | 321 266 | 302 912 |

Показатели финансовой устойчивости *** | |||||

Соотношение нормативного капитала 1 уровня к активам, взвешенным с учетом риска | 11 | 9 | 8 | 9 | 9 |

Нормативный капитал первого уровня к активам, соотношение | 12 | 10 | 8 | 9 | 9 |

Неработающие ссуды за вычетом резервов к капиталу, коэффициент | 10 | 13 | 20 | 17 | 17 |

Отношение неработающих кредитов к общей сумме кредитов брутто | 6 | 7 | 8 | 9 | 10 |

Рентабельность активов, коэффициент | 2 | 1 | 0 | 1 | 1 |

Соотношение ликвидных активов и краткосрочных обязательств | 79 | 80 | 139 | 145 | 167 |

Соотношение цен на жилую недвижимость | 4 | 5 | -3 | -3 | -2 |

Период | 28.07.2014 | 05.11.2014 | 12.12.2014 | 16.12.2014 | 02.02.2015 | 16.03.2015 | 05.05.2015 |

Процентная ставка, %** | 8 | 9,5 | 10,5 | 17 | 15 | 14 | 12,5 |

Период | 16.06.2015 | 03.08.2015 | 14.06.2016 | 19.09.2016 | 27.03.2017 | 02.05.2017 | 19.06.2017 |

Процентная ставка, %** | 11,5 | 11 | 10,5 | 10 | 9,75 | 9,25 | 9 |

Период | 18.09.2017 | 30.10.2017 | 18.12.2017 | 12.02.2018 | 26.03.2018 | 17.09.2018 | 17.12.2018 |

Процентная ставка, %** | 8,5 | 8,25 | 7,75 | 7,5 | 7,25 | 7,5 | 7,75 |

* По данным Росстата [Электронный ресурс]: http: // www.gks.ru

** Данные по ЦБ РФ [Электронный ресурс]: http://www.cbr.ru

*** Данные по Международному валютному фонду [Электронный ресурс]: http: // www .imf.org

Сбербанк России: теперь вы можете инвестировать в международные акции в Сбербанке

Сегодня Сбербанк запустил торговлю иностранными акциями на Московской бирже через приложение «Сбербанк инвестор», систему QUIK и голосовые инструкции по телефону.Доступ к акциям иностранных эмитентов для клиентов банка, в том числе неаккредитованных инвесторов, станет доступен одновременно с началом торгов на Московской бирже. Ранее операции с иностранными акциями для клиентов Сбербанка были доступны только квалифицированным инвесторам с минимальной суммой сделки 50 000 долларов США.

Анатолий Попов, заместитель Председателя Правления, Сбербанк,

«Количество индивидуальных инвесторов, выходящих на брокерский рынок, растет.На сегодняшний день таких клиентов у Сбербанка 1,8 млн. Обычно их инвестиционный опыт невелик, но они хотят, чтобы их средства приносили прибыль. Сегодняшний запуск торговли иностранными акциями является органичным дополнением к линейке инвестиционных продуктов, доступных для индивидуальных клиентов. Сбербанк проводит все операции с иностранными акциями на Московской бирже в рублях, что устраняет необходимость обмена валюты и связанных с ней комиссий. Кроме того, операции с российскими рублями четко показывают динамику стоимости всего инвестиционного портфеля, который может включать как внутренние, так и иностранные ценные бумаги.’

Вы можете покупать иностранные акции через личные инвестиционные счета в установленных законом пределах, в то время как брокерский счет свободен от таких ограничений. Ставки аналогичны российским ценным бумагам. Никаких скрытых комиссий или сборов.

Брокер — в данном случае Сбербанк — является налоговым агентом, когда речь идет о доходах от роста рыночной стоимости акций, но налог на дивиденды должен платить клиент. Ставка налога на дивиденды по акциям США по умолчанию составляет 30%, но клиенты банка могут снизить ее до 10%, заполнив специальную форму W-8BEN, которую можно подписать удаленно через сайт Сбербанк Онлайн или Национальный расчетный депозитарий.

Заявление об ограничении ответственности

Сбербанк России опубликовал этот контент 24 августа 2020 и несет полную ответственность за содержащуюся в нем информацию. Распространено Public, без изменений и без изменений, 24 августа 2020 13:55:48 UTC

Регуляторы бума частных инвесторов в России вызывают тревогу

Российские розничные инвесторы, наконец, вкладывают средства в акции, поскольку они ищут более высокую доходность после неуклонного падения банковских процентных ставок в последние годы — но Центральный банк обеспокоен тем, что в результате риски для финансового сектора возрастают.

После десятилетий высокой инфляции и высоких ставок по банковским депозитам продолжительное снижение процентных ставок Центральным банком привело к тому, что ключевая ставка страны достигла рекордно низкого уровня в 4,25%. Сокращения означают, что банковские депозиты, которые долгое время предлагали высокие процентные ставки россиянам, стремящимся защитить стоимость своих сбережений от инфляции, которая регулярно достигает двузначных цифр, больше не приносят такой привлекательной прибыли, и россияне начали искать другие инвестиции.

Розничные вложения в акции в этом году ежемесячно ускоряются, сообщает Центробанк.Третий квартал установил новый рекорд по количеству клиентов, зарегистрированных у брокеров — более чем на четверть, или 1,6 миллиона, до 7,6 миллиона. За год количество клиентов брокерской компании увеличилось более чем вдвое.

Помимо падающих процентных ставок, частью истории является новый удобный для налогообложения инвестиционный счет, именуемый Индивидуальным инвестиционным счетом (IIA). По данным Центрального банка, количество МИС увеличилось в два с половиной раза с сентября 2019 года по сентябрь 2020 года до 2,9 миллиона, при этом в третьем квартале было открыто 525000 новых счетов.

В октябре 2020 года Московская биржа также установила новые рекорды на фондовом рынке и пытается угнаться за спросом со стороны этих новых розничных инвесторов. В августе он запустил возможность покупки компаний с иностранным листингом, и к началу ноября дневной оборот торгов с акциями, котирующимися на иностранных биржах, достиг 1,5 миллиарда рублей (20 миллионов долларов). На частных инвесторов сейчас приходится 43% объема всех торгов на фондовом рынке по сравнению с 34% в 2019 году.

Поздний старт

Российские власти давно пытались побудить среднего россиянина вкладывать средства с целью создания нового источника капитала, но в прошлом каждая попытка приводила к катастрофе.

В 1996 году Борис Ельцин учредил паевые инвестиционные фонды, и несколько международных компаний начали действовать в надежде получить прибыль от инвестиционного богатства. Всего 18 месяцев спустя рынок рухнул из-за кризиса дефолта 1998 года.

Десять лет спустя была предпринята еще одна попытка привлечь розничных инвесторов на фондовый рынок через первичное публичное размещение (IPO) банка ВТБ. Запуск в мае 2007 года окрестили «народным IPO». Банк привлек более 8 миллиардов долларов на оферте по цене 13 акций.6 копеек (0,005 доллара США) и более 100 000 розничных инвесторов купили.

И снова в течение 18 месяцев рынки рухнули во время финансового кризиса 2008 года, в результате чего розничные инвесторы стали владеть акциями на половину их первоначальной стоимости. Даже сегодня акции стоят 38 копеек каждая, что после падения курса рубля с 2014 года означает, что они стоят точно так же, как цена IPO — полцента (0,005 доллара США) каждая.

На этот раз быстрый рост частных инвесторов, вкладывающих средства в акции — и другие продукты, такие как недвижимость, — вызван падением доходности банковских депозитов.

Десять ведущих коммерческих банков России предлагали среднюю ставку по депозитам 7,72% в марте 2019 года. С тех пор она упала более чем на три процентных пункта до 4,53% в начале октября — лишь немногим выше инфляции, которая, как ожидается, составит около 4,2 -4,3% по итогам года.