Формула коэффициента восстановления платежеспособности по балансу

Понятие коэффициента восстановления платежеспособности по балансу

Любое предприятие, которое занимается предпринимательской деятельностью, в своей характеристике содержит коэффициент восстановления платежеспособности, который проявляется в реальной возможности восстановления собственной способности совершить выплаты по данным обязательствам за соответствующий промежуток времени.

Временным промежутком для расчета данного показателя чаще всего принимается полугодие (6 месяцев с последней отчетной даты).

Для того, что бы определить данный показатель пользуются Методическими положениями, в соответствии с которыми происходит оценка финансового положения предприятия. Методическое положение устанавливает также и предельное значение коэффициента с целью определения состояния платежеспособности предприятия.

Коэффициент восстановления платежеспособности по балансу помогает определению:

- степени утраты способности к оплате счетов и различных видов задолженности;

- целевой направленности предпринимательской деятельности.

Формула коэффициента восстановления платежеспособности по балансу

При расчете коэффициента восстановления платежеспособности применяют следующую формулу:

Кв = (Ктек. ликв. + 6 / Т(К тек. ликв. — К тек.ликв. нач.)) / 2

Здесь К тек.ликв. – коэффициент текущей ликвидности,

К тек.ликв. нач. пер. – коэффициент текущей ликвидности,

Т – отчетный период.

Цифра 6 в формуле означает период равный шести месяцам (период потери платежеспособности).

Для того что бы найти коэффициент текущей ликвидности (Ктек.ликв.) необходимо определить отношение объема текущих активов к имеющейся краткосрочной задолженности:

К тек.ликв. = ОА / КО

Здесь ОА – стоимость оборотных активов,

КО – краткосрочные обязательства.

Норматив показателя

Методическое положение, с помощью которого проводится оценка финансового положения предприятий, указывает конкретное значение показателя коэффициента восстановления платежеспособности по балансу.

Если в результате расчетов получается единица (при расчетном периоде в полгода), то это указывает на то, что компания не может реально восстановить собственную платежеспособность.

Если формула коэффициента восстановления платежеспособности по балансу дает в результате значение более единицы, то можно говорить о реальной возможности восстановления платежеспособности.

Формула коэффициента восстановления платежеспособности по балансу и ее расчет дает возможность определить коэффициент восстановления (потери) платежеспособности, в том числе текущей ликвидности, а также способствует прогнозированию дальнейшей деятельности любой компании.

Примеры решения задач

Коэффициент восстановления (утраты) платежеспособности

Разберем коэффициент восстановления (утраты) платежеспособности. Данный коэффициент показывает возможность восстановить или утратить свою платежеспособность. С помощью него можно сделать вывод о структуре баланса предприятия, ее финансовом состоянии. Коэффициент используется арбитражными управляющими для определения банкротства предприятия. Он был описан в Методических положениях по оценке финансового состояния предприятия и установлению неудовлетворительной структуры баланса, утвержденных распоряжением ФУДН от 12.08.1994 г. №31-р (постановление на данный момент отменено).

Коэффициент восстановления (утраты) платежеспособности. Формулы расчета

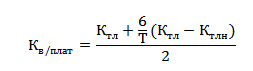

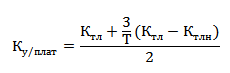

Коэффициент восстановления платежеспособности рассчитывается по следующей формуле.

Коэффициент утраты платежеспособности рассчитывается по следующей формуле.

где:

Ктл – фактическое значение коэффициента текущей ликвидности,

Ктлн – значение коэффициента текущей ликвидности на начало отчетного периода,

Т – отчетный период в месяцах,

6 – нормативный период восстановления платежеспособности в месяцах,

3 – нормативный период утраты платежеспособности в месяцах.

Нормативные значения коэффициента

При значении Куплат <1 возникает реальная угроза у предприятия утратить платежеспособность в течение ближайших 3х месяцев. При значении Квплат >1 у предприятия появляется возможность в течение 6 месяцев восстановить свою платежеспособность.

Как восстановить свою платежеспособность?

Существует несколько способов возврата к нормальному уровню платежеспособности у организации. К ним относится продажа имущества предприятия, закрытие низкорентабельных производств, а также низкорентабельных инвестиционных проектов. Во время восстановления платежеспособности необходимо снизить расходы предприятия (бизнеса): уменьшить штат сотрудников, дополнительные расходы, снизить уровень дебиторской задолженности. Помимо этого предприятие может взять кредиты в банке или выпустить облигации для привлечения свободных денежных средств. Это рискованный метод, который увеличивает финансовый риск банкротства предприятия.

Более подробно про коэффициенты платежеспособности читайте в статье: “Коэффициенты платежеспособности предприятия. 6 формул расчета“.

Резюме

В статье разобрали коэффициент восстановления (утраты) платежеспособности, который показывает восстановление или утрату платежеспособности предприятием в ближайшее время. Он может быть использован для экспресс-диагностики финансового состояния предприятия.

Автор: Жданов Василий, к.э.н.

Коэффициент восстановления платежеспособности: формула и пример расчета

Платежеспособность считается одним из ключевых показателей эффективности деятельности фирмы. Она отражает возможности компании покрывать все свои обязательства.

Оценка

В качестве источника сведений для анализа платежеспособности выступает бухгалтерский баланс. Одной из основных его целей является оценка активов компании, его обязательств и размера собственного капитала. Для определения этих показателей необходимо проанализировать структуру имущества и долгов фирмы, установить уровень ликвидности баланса. Кроме этого, следует осуществить расчет и оценку коэффициентов платежеспособности и экономической устойчивости. Нормальное финансовое состояние компании характеризуется хорошим уровнем возможностей погашать обязательства. О неудовлетворительном положении говорит низкий коэффициент восстановления платежеспособности. Оптимальным считается вариант, когда у фирмы есть свободные для обращения средства на выплату долгов. Но предприятие может оставаться платежеспособным даже в том случае, если есть возможность реализовать активы для погашения обязательств. При этом у фирмы могут отсутствовать денежные средства.

Значение коэффициента восстановления платежеспособности

В соответствии с ФЗ «О банкротстве», под несостоятельностью предприятия следует понимать заявленную должником либо признанную судом неспособность полностью удовлетворить требования, предъявляемые кредиторами, либо выплатить обязательные платежи. До даты принятия указанного закона действовала другая процедура признания фирмы банкротом. Чтобы компания стала считаться несостоятельной, нужно было провести расчет:

- Коэффициента восстановления платежеспособности.

- Показателя общей ликвидности.

- Коэффициента наличия своих оборотных средств.

Ликвидность представляет собой характеристику активов компании, по которой определяется возможность их реализации в короткий срок по рыночной цене. Коэффициент восстановления платежеспособности предприятия выступает в качестве финансового, экономического показателя, отражающего возможность компании выйти на ступень оптимальной ликвидности на протяжении полугода на момент отчетной даты.

Классификация активов

Разделение основывается на показателе ликвидности. Активы могут быть высоко-, мало- и неликвидными. По возрастанию различают:

- Незаконченные строительные объекты, здания, сооружения, оборудование, машины.

- Объем сырьевых запасов и продукции на складах.

- Собственные акции или ценные бумаги, принадлежащие государству.

- Средства на банковских счетах.

Коэффициент восстановления платежеспособности: формула

Описание этого показателя присутствует в Методическом положении, по которому определяется оценка материального положения компании и неудовлетворительное состояние ее баланса. В документе также присутствует уравнение, по которому можно найти коэффициент восстановления платежеспособности. Формула выглядит так: Кв = (К1Ф + 6/Т (К1Ф — К1Н)) / 2.

В уравнении используется показатель ликвидности фирмы и его норматив:

- фактическая цифра степени ликвидности (на конец) — К1Ф;

- начальный коэффициент — К1Н;

- показатель по нормативу — К1норм = 2;

- время на восстановление платежеспособности (в мес.) — 6;

- отчетный период (исчисляется в мес.) — Т.

Более точный результат можно получить за 4 и более периода. По мнению экономистов, коэффициент восстановления платежеспособности не является исключительным показателем, которого следует придерживаться.

Признание структуры баланса неудовлетворительной

В процессе анализа, чтобы предприятие считалось неплатежеспособным, должно быть выполнено любое из следующих условий:

- Показатель ликвидности к концу отчетного периода меньше 2.

- Степень обеспеченности своими средствами к отчетной дате меньше 0.1.

Рассмотрим, каким может быть коэффициент восстановления платежеспособности.

Пример

В течение последнего года показатель ликвидности компании на начало периода составил 0.97, а к концу — 1.18. Используя приведенную выше формулу, можно получить: Кв = 1,18 + 6/12 (1,18 – 0,97) = 0,3528.

Если при вычислениях получается показатель больше 1, то можно говорить о том, что у фирмы есть возможность достичь оптимального финансового состояния на протяжении предстоящих шести месяцев. Если же коэффициент восстановления платежеспособности меньше единицы, то, соответственно, в ближайшие полгода компания не сможет достичь необходимой экономической устойчивости.

Прогнозирование

Коэффициент восстановления/утраты платежеспособности считается одним из ключевых в управленческом анализе компании. Эти показатели позволяют спланировать финансово-хозяйственную деятельность на определенный период. Коэффициент восстановления платежеспособности дает возможность распределить операции и средства на ближайшие полгода для выхода фирмы из кризиса. Однако такой ситуации можно избежать. Для этого следует вычислить показатель вероятности ухудшения текущей ликвидности фирмы на три месяца, следующие после отчетной даты: Куп = [К1ф + 3/T (К1ф — К1н)] / К1норм.

За ориентир, с которым сравнивается коэффициент восстановления/утраты платежеспособности, взята единица. Если при вычислении вероятности ухудшения финансовой ситуации показатель больше 1, то это говорит о том, что компания имеет все шансы не потерять свою ликвидность. Соответственно, при значении, меньшем 1, фирма в ближайшие три месяца может стать неплатежеспособной.

Выявление ложного банкротства

На сегодняшний день действует несколько иная система оценки. При анализе устанавливается не сама несостоятельность, а выявляются признаки фиктивного банкротства. Они представляют собой наличие у компании действительной возможности погасить обязательства перед кредиторами полностью на дату подачи заявления о признании его несостоятельным. Выявление этих признаков осуществляется при установлении способности выплатить долги активами посредством соотношения их величины с размером краткосрочных пассивов. При вычислениях исключаются фонды потребления, предстоящие доходы и резервы платежей и расходов. После совершения необходимых вычислений можно сделать соответствующие выводы:

- Если степень обеспеченности равна либо больше 1, то имеются признаки фиктивного банкротства.

- Если величина меньше единицы, то, соответственно, несостоятельность реальна.

Проверка финансово-хозяйственной работы фирмы

Эта процедура предполагает 2 этапа:

- Проводится расчет показателей, повлиявших на изменения возможностей компании погасить принятые обязательства, имевшие место в период проверки.

- Выполняется анализ условий заключения сделок, обусловивших корректировку величин.

Показатели, которые отражают уровень задолженности перед кредиторами, следующие:

- Обеспеченность обязательств оборотными средствами.

- Объем чистых активов.

- Обеспеченность задолженности всеми активами.

Изучение финансово-хозяйственной активности фирмы предполагает исследование динамики этих показателей в период проверки. В случае выявления на первом этапе проведения процедуры значительного ухудшения степени обеспеченности задолженности, эксперты переходят к анализу условий, в которых заключались сделки за указанное время. Во внимание принимаются те договора, которые могли повлиять на изменение показателей.

Коэффициент восстановления платёжеспособности

Определение

Коэффициент восстановления платёжеспособности — это показатель, позволяющий охарактеризовать вероятность возвращения коэффициента текущей ликвидности к нормальному значению, в случае если в настоящее время она неудовлетворительна.

Коэффициент характеризует возможность восстановления нормальной текущей ликвидности предприятия в течение 6 месяцев от даты, на которую составлена отчётность.

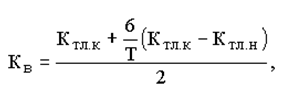

Формула расчёта (по отчётности)

Сначала рассчитать коэффициент текущей ликвидности, а затем подставить его в формулу:

Новости Новороссии.

(Ктл.кон. + 6 / Т * (Ктл.кон. — Ктл.нач.)) / Ктл.норм.,

где:

Ктл.кон. — значение коэффициента текущей ликвидности на конец отчетного периода;

Ктл.нач. — коэффициент текущей ликвидности в начале отчетного периода;

Ктл.норм. — нормативное значение коэффициента текущей ликвидности; К1норм = 2;

Число 6 — период, в течение которого предполагается восстановление платежеспособности предприятия, в месяцах;

Норматив

Более 1.

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Существует возможность у предприятия восстановить свою текущую платежеспособность в течение следующих 6 месяцев

Если показатель ниже нормы

Нет возможности у предприятия восстановить свою текущую платежеспособность в течение следующих 6 месяцев

Если показатель увеличивается

Позитивный фактор

Если показатель уменьшается

Негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Специализируюсь на финансовом состоянии организаций: коммерческих организаций, банков, бюджетных учреждений.

Помогаю с подготовкой ВКР по экономике.

Коэффициент утраты платежеспособности: формула, расчёт

Добавлено в закладки: 0

Любая организация располагает определённым запасом оборотных средств, обеспеченность которыми отражается в показателе текущей ликвидности. Показатель является статичным, но служит основой для прогнозного коэффициента, показывающего риск утраты платежеспособности.

Коэффициент утраты платежеспособности характеризует шанс снижения текущей ликвидности. Его действие распространяется на 3 месяца, начиная со дня составления отчётности. Он является неотъемлемой частью методов вычисления неудовлетворительной структуры баланса предприятия.

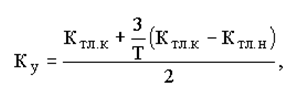

Расчет коэффициента

Согласно официальному положению коэффициент утраты платежеспособности рассчитывается следующим образом:

Показатель К тл.к – это значение текущей ликвидности установленное по факту, а Ктл.н – показывает этот же показатель на начало отчётного периода. Цифра 3 характеризует промежуток времени, в месяцах, за который исследуется возможность утраты платежеспособности

Т – это размер отчётного периода, так же указывается в месяцах.

Анализ результатов

Если коэффициент утраты платежеспособности меньше 1, это свидетельствует о наличии реальной угрозы для предприятия утратить платежеспособность. Таким образом, структура этой формулы показывает, что динамика коэффициента текущей ликвидности сложившаяся с начала отчетного года, может опуститься ниже допустимого уровня всего за 3 месяца.

К этому коэффициенту, так же как и коэффициенту восстановления платежеспособности, нельзя относиться с полным доверием. Итоговое значение может быть недостоверным из-за того, что в основе расчётов лежит изменение показателя текущей ликвидности всего в 2 временных отрезках (на начало и конец отчётного периода). Более точный результат получается при составлении линейного тренда по данным не менее, чем за 4 периода.

Коэффициент восстановления утраты платежеспособности

При неудовлетворительном состоянии текущей платежеспособности предприятия, оцениваются шансы на возвращение к нормальному значению. Основанием для этого анализа послужит коэффициент восстановления платежеспособности, итоговое значение которого позволит увидеть дальнейшую перспективу работы над улучшением показателя текущей ликвидности в течение 6 месяцев с момента отчётной даты.

Этот финансовый коэффициент можно встретить в методических положениях по оценке состояния финансового положения предприятий. Вместе с ним он входит в комплекс показателей позволяющих определить неудовлетворительную структуру баланса . Согласно официальному положению он рассчитывается таким образом:

Ктл. К – это фактическое значение коэффициента текущей ликвидности, взятое на конец отчётного периода.

Ктл.н – этот же коэффициент, взятый в начале отчётного периода.

Т- как и в прошлой формуле, показывает отчётный период.

Двойка характеризует нормальное значение показателя текущей ликвидности, к которому должен стремиться искомый коэффициент. Цифра 6 в данной формуле показывает отрезок времени, в месяцах, который можно выделить на восстановление платежеспособности. Если за полгода предприятие не смогло повысить ликвидность своих активов, следует пересмотреть основные положения стратегии управления и взаимодействия с внешней средой.

Если при расчете коэффициента восстановления платежеспособности итоговый результат получается меньше 1, предприятие имеет возможность улучшить показатель текущей ликвидности. Изменение состояния платежеспособности в лучшую сторону должно произойти в течение 6 месяцев. При получении результата, итоговое значение которого получается меньше нормального (1) – для восстановления платежеспособности предприятия реальных возможностей нет.

Расчет коэффициентов восстановления платежеспособности и её утраты указан, в базовом виде и для точных результатов требует комплексного подхода, за длительные промежутки времени (от 4 периодов). Данные показатели рекомендуется принимать во внимание во время разработки и изменения кратковременных и долгосрочных стратегий управления предприятием.

Коэффициент восстановления (утраты) платежеспособности — Студопедия

Кв(у).п. = ,(2.14)

где Кт.л.к и Кт.лн -соответственно коэффициент текущей ликвидности на конец и начало рассматриваемого периода;

Т — период, за который рассматривается бухгалтерский баланс, мес.;

t — количество месяцев (если рассчитывается коэффициент восстановления платежеспособности, то t=6, если коэффициент утраты, то t=3 месяца)

Если результат Кв.п. получится на уровне или больше единицы, то может быть принято решение о наличии реальной возможности предприятия восстановить свою платежеспособность и решение о признании структуры баланса неудовлетворительным может быть отложено на срок определяемый Федеральным Управлением по делам о несостоятельности (банкротстве).

Понятие финансовой устойчивости включает в себя оценку разных сторон деятельности предприятия, поэтому для определения финансовой устойчивости применяется набор или система коэффициентов.

1. Коэффициент концентрации собственного капитала. Он характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Считается, что чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие. Доля собственного капитала должна быть достаточна велика. Нижний предел показателя оценивается в 60% всех источников средств. В предприятие с высокой долей собственного капитала кредиторы вкладывают средства более охотно, поскольку оно с большей вероятностью сможет погасить свои долги за счет собственных средств. Другая точка зрения состоит в том, что высокое значение коэффициента концентрации заемного капитала свидетельствует о степени доверия к предприятию со стороны банков и других кредиторов, а значит, о его финансовой надежности.

2. Коэффициент маневренности собственного капитала. Он показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может существенно изменяться в зависимости от вида деятельности предприятия и структуры его активов, в т.ч. оборотных средств.

3. Коэффициент структуры долгосрочных вложений показывает, какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источников. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других долгосрочных вложений.

4. Коэффициент долгосрочного привлечения заемных средств. Это доля долгосрочных заемных источников в общей величине собственного и заемного капитала предприятия. С одной стороны, наличие долгосрочных займов свидетельствует о доверии к предприятию со стороны кредиторов, об уверенности кредиторов в устойчивом развитии предприятия на перспективу. Но с другой стороны, рост этого показателя в динамике может означать и негативную тенденцию, означающую, что предприятие все сильнее зависит от внешних инвесторов.

5. Коэффициент соотношения собственных и привлеченных средств. Этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Рост показателя свидетельствует об увеличении зависимости предприятия от внешних финансовых источников, т.е., в определенном смысле, о снижении его финансовой устойчивости.

6. Коэффициент обеспеченности запасов собственными источниками финансирования. Он показывает, какая часть материальных оборотных средств активов финансируется за счет собственного капитала. Уровень этого коэффициента, независимо от вида деятельности предприятия, должен быть близок к 1. Однако надо при оценке его учитывать состав запасов (достаточны ли запасы для бесперебойной деятельности предприятия, нет ли излишних запасов). Если фактическое наличие материальных оборотных средств ниже действительной потребности, то коэффициент должен превышать 1, и наоборот, в случаях, когда запасы предприятия выше необходимого уровня, коэффициент должен быть меньше 1. Однако в случаях, когда он значительно ниже 1, необходимо оценить, в какой мере собственные средства покрывают хотя бы производственные запасы и товары, т.к. именно эти элементы материальных оборотных активов в первую очередь обеспечивают возможности бесперебойной деятельности предприятия.

7. Коэффициент устойчивого финансирования. Это соотношение суммарной величины собственных и долгосрочных заемных средств с суммарной стоимостью внеоборотных и оборотных активов. Он показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, он отражает степень независимости (или зависимости) предприятия от краткосрочных заемных источников покрытия.

8. Индекс постоянного актива. Это соотношение стоимости внеоборотных активов к собственному капиталу и резервам. Показывает, какая доля собственных источников средств направляется на покрытие потенциала предприятия (если в составе внеоборотных средств невелика доля нематериальных активов, долгосрочных финансовых вложений и др.)

9. Коэффициент износа. Он определяется как частное от деления накопленной суммы износа к первоначальной балансовой стоимости основных средств. Этот коэффициент показывает, в какой степени профинансированы за счет износа замена и обновление основных средств. При этом следует учитывать, насколько долго служат основные средства, начисляется или не начисляется ускоренная амортизация.

10.Коэффициент реальной стоимости имущества. Он рассчитывается как частное от деления суммарной стоимости основных средств, запасов сырья и материалов, малоценных и быстроизнашивающихся предметов и незавершенного производства на общую сумму стоимости имущества предприятия ( валюту баланса). Перечисленные элементы активов, включаемые в числитель коэффициента, — это, по существу, средства производства, необходимые условия для осуществления основной деятельности, производственный потенциал предприятия.

Приведенный перечень коэффициентов финансовой устойчивости показывает, что таких коэффициентов очень много, они отражают разные стороны состояния активов и пассивов предприятия. В связи с этим возникают сложности в общей оценке финансовой устойчивости.

Для оценки финансовой устойчивости предприятия удобно сводить расчет всех коэффициентов в виде таблицы в сравнении с предыдущим периодом, чтобы можно было сделать вывод об улучшающейся или ухудшающейся финансовой обстановке на предприятии. Пример расчета по автотранспортному пассажирскому предприятию представлен в таблице 1.

Таблица 1

Расчет коэффициентов финансовой устойчивости

| Показатель | Формула расчета | Рекомендуемый уровень |

| 1. Коэффициент концентрации собственного капитала | СС / П | > 0,6 |

| 2. Коэффициент маневренности собственного капитала | (СС-Ав+ЗСд) / СС | |

| 3. Коэффициент структуры долгосрочных вложений | ЗСд / Ав | |

| 4. Коэффициент долгосрочного привлечения заемных средств. | ЗСд / П | |

| 5. Коэффициент соотношения собственных и заемных средств | СС/ЗС | > 1 |

| 6. Коэффициент обеспеченности запасов собственными источниками финансирования | (СС-Ав+ЗСд) /Азап | |

| 7. Коэффициент устойчивого финансирования | (СС+ЗСд) / (Ав +Ао) | |

| 8. Индекс постоянного актива | Ав / СС | > 1 |

| 9. Коэффициент износа | Ин. / Сп | |

| 10.Коэффициент реальной стоимости имущества | Ри / А |

Большое количество коэффициентов служит для оценки с разных сторон структуры капитала предприятия. Для оценки этой группы коэффициентов есть один критерий, универсальный по отношению ко всем предприятиям: владельцы предприятия предпочитают разумный рост доли заемных средств; наоборот, кредиторы отдают предпочтение предприятиям, где велика доля собственного капитала, т.е. выше уровень финансовой автономии. Кроме того, почти не существует единых нормативных критериев для рассмотренных показателей. Их нормальный уровень зависит от многих факторов: отраслевой принадлежности предприятия, условий кредитования, сложившейся структуры источников средств, оборачиваемости оборотных активов, репутации предприятия и т.д. поэтому приемлемость значений коэффициентов, оценка их динамики и направлений изменения могут быть установлены только для конкретного предприятия, с учетом условий его деятельности. Возможны некоторые сопоставления по предприятиям одинаковой специализации, но они очень ограничены.

Из названных коэффициентов только три имеют универсальное применение независимо от характера деятельности и структуры активов и пассивов предприятия: коэффициент соотношения заемных и собственных средств, коэффициент маневренности собственных средств и коэффициент обеспеченности запасов собственными источниками финансирования. Применение остальных ограничено либо сферой деятельности, либо отсутствием долгосрочных заемных средств у предприятия. Последнее можно рассматривать, как правило.

Что касается коэффициентов долгосрочных вложений, то в последнее время почти на всех транспортных, да и не только транспортных предприятиях эти коэффициенты равны нулю, так как в сложившейся экономической ситуации при высоком риске и инфляции очень редко предприятия пользуются долгосрочными кредитами. Точнее сказать, банки не рискуют предоставлять долгосрочные кредиты. В связи с наметившимся инвестиционным ростом и вообще ростом общественного производства в России эта ситуация непременно изменится в лучшую сторону. Вполне возможно, что и для пассажирских автотранспортных предприятий для обновления парка автобусов такая ситуация возможна, но при определенных условиях, так как пассажирские перевозки в основном убыточны, за исключением коммерческих.

Относительно коэффициента обеспеченности запасов собственными источниками финансирования — причиной сложившейся ситуации опять же является убыточность пассажирских предприятий. Т.е. из-за убытков у предприятия не достаточно средств для обеспечения своей текущей деятельности. Необходимо иметь в виду, что такая ситуация сложилась из-за большого числа пассажиров, пользующихся льготным или бесплатным проездом. Но если бы на федеральном уровне была четко отработана схема оплаты министерствами и ведомствами за проезд своих сотрудников в общественном городском пассажирском транспорте, то при сложившихся ценах на эту услугу и себестоимости перевозок предприятия могли быть не только безубыточными, но и работать с рентабельностью 25 — 30 %.

В таблице 1 для сравнения приведены общие, так называемые рекомендуемые нормативы представленных коэффициентов. Но необходимо иметь в виду, что эти нормативы не учитывают отраслевой направленности, особенностей транспорта, тем более муниципального. В связи с этим желательно сравнение проводить по средним показателям аналогичных предприятий в регионе, работающих в схожих ситуациях, либо определять свои «нормативы» для конкретного предприятия в конкретных условиях.

Формула коэффициента платежеспособности| Калькулятор (шаблон Excel)

Формула коэффициента платежеспособности (Содержание)

Формула коэффициента платежеспособности

Вот формула коэффициента платежеспособности —

Коэффициент платежеспособности = (Чистая прибыль после налогообложения + износ) / (Краткосрочные обязательства + Долгосрочные обязательства)

Примеры формулы коэффициента платежеспособности (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет формулы коэффициента платежеспособности.

Пример # 1

ООО получило прибыль на конец финансового года после уплаты налогов в размере 10 000. Компания, имеющая активы в размере 10 000 рупий. Норма амортизации, применяемая в соответствии с законодательством о компаниях, составляет 10% (метод прямой линии). Долгосрочные и краткосрочные обязательства составляют 50000. Исходя из вышеуказанной информации, рассчитайте коэффициент платежеспособности.

Решение:

Коэффициент платежеспособности рассчитывается по формуле, приведенной ниже

Коэффициент платежеспособности = (чистая прибыль после налогообложения + амортизация) / Общая сумма обязательств

- Коэффициент платежеспособности = (10000 + 1000) / 50000

- Коэффициент платежеспособности = 22%

Таким образом, указанное выше соотношение указывает на то, что у компании есть краткосрочные и долгосрочные обязательства в течение определенного периода времени.Коэффициент платежеспособности различается от отрасли к отрасли, поэтому коэффициент платежеспособности выше 20 считается финансово здоровым предприятием. более высокий коэффициент платежеспособности компании и наоборот.

Пример # 2

У Dmart есть следующая информация на конец финансового года. Итак, рассчитайте коэффициент платежеспособности по информации ниже. Норма амортизации 10%, используйте линейный метод расчета амортизации. А ставка налога — 30%.

Решение:

Чистая прибыль до налогообложения рассчитывается как:

- Чистая прибыль до налогообложения = 1,60,000 — 90,000 — 40,000

- Чистая прибыль до налогообложения = 30,000

рассчитывается как:

- Налоговая ставка = 30,000 * 0.3

- Ставка налога = 9000

Чистая прибыль после налогообложения рассчитывается как:

- Чистая прибыль после налогообложения = 30,000 — 9,000

- Чистая прибыль после налогообложения = 21000

Долгосрочные обязательства рассчитываются как:

- Долгосрочные обязательства = 20,000 + 18,000 + 39,000 + 9,000

- Долгосрочные обязательства = 86000

Краткосрочные обязательства рассчитываются как:

.Популярные коэффициенты платежеспособности | Формулы и примеры

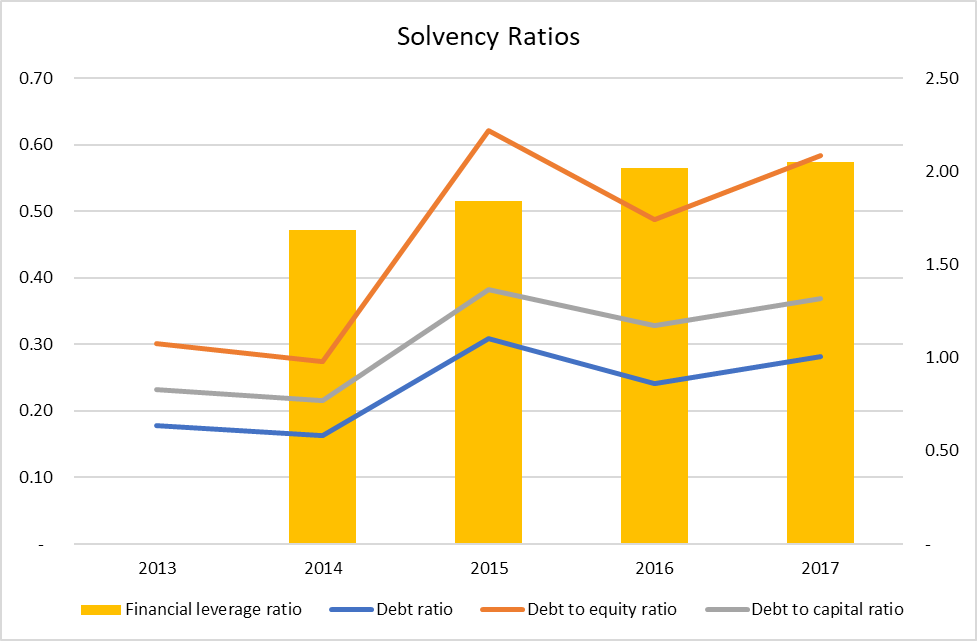

Home Финансы Финансовые показатели Показатели платежеспособностиКоэффициенты платежеспособности — это финансовые коэффициенты, которые измеряют способность компании погасить долгосрочную задолженность и связанные с ней процентные обязательства. Важные коэффициенты платежеспособности включают отношение долга (то есть отношение дебиторской задолженности к активам), отношение долга к собственному капиталу, коэффициент финансового левериджа (также называемый мультипликатором собственного капитала) и коэффициент покрытия процентов.

В то время как ликвидность представляет собой способность компании выполнять свои текущие обязательства за счет оборотных активов, платежеспособность означает долгосрочную финансовую устойчивость компании. Он включает сравнение совокупных активов с совокупными обязательствами для изучения общей структуры капитала компании и оценки ее способности выплачивать как основную сумму, так и процентные платежи.

В следующей таблице перечислены важные коэффициенты платежеспособности и их формулы:

| Передаточное отношение | Формула |

|---|---|

| Соотношение долга (также называется отношением долга к активам) | Общий долг / Всего активов |

| Соотношение долга к собственному капиталу | Общий долг / Общий капитал |

| Отношение долга к капиталу | Общий долг / (Общий долг + Общий капитал |

| Коэффициент финансового левериджа | Средняя сумма активов / Средняя сумма собственного капитала |

| Коэффициент процентного дохода | EBIT / Проценты |

Коэффициент долга

Коэффициент долга — самый популярный коэффициент платежеспособности.Он рассчитывается путем деления общей суммы долга на общую сумму активов. Общая сумма долга равна краткосрочной и долгосрочной задолженности с выплатой процентов. Общая сумма долга не совсем равна общей сумме обязательств.

Более высокий коэффициент долга означает, что в структуре капитала компании больше долга, погашение которого может быть затруднено.

Соотношение долга к собственному капиталу

Отношение долга к собственному капиталу — это еще одно соотношение, которое измеряет относительную долю долга и собственного капитала в структуре капитала компании. Более высокое отношение долга к собственному капиталу означает более высокий показатель долга и более высокий финансовый риск.

Соотношение долга к собственному капиталу может быть преобразовано в отношение долга и наоборот с помощью следующего уравнения:

| Соотношение долга = | Соотношение D / E |

| 1 + Соотношение D / E |

Отношение долга к капиталу

Отношение долга к капиталу измеряет долю долга по отношению к общему капиталу компании, которая равна общему долгу и собственному капиталу.

Отношение долга к капиталу аналогично соотношению долга, за исключением небольшой разницы в их знаменателе.В знаменателе отношения долга указаны общие активы, в то время как знаменатель отношения долга к капиталу включает общий капитал, который не совсем равен общей сумме активов. Общий капитал меньше, чем общие активы, что делает отношение долга к капиталу выше, чем отношение долга.

Коэффициент финансового левериджа

Коэффициент финансового левериджа (также называемый коэффициентом левериджа или мультипликатором собственного капитала) — это просто еще одно выражение отношения между заемным, собственным капиталом и совокупными активами / капиталом. Коэффициент финансового левериджа измеряет общие активы в долларах на доллар собственного капитала.Это важный вклад в анализ DuPont рентабельности собственного капитала.

Кратность процентного дохода

Коэффициент-кратного процентного заработка — это коэффициент, который измеряет способность компании приносить проценты. Он рассчитывается путем деления прибыли до уплаты процентов и налогов (EBIT) на процентные расходы. Более высокий коэффициент означает, что рентабельности компании достаточно для покрытия процентных расходов. Это также называется коэффициентом покрытия процентов.

Пример

В следующих таблицах рассчитывается коэффициент долга, отношение долга к собственному капиталу, отношение долга к капиталу и коэффициент финансового левериджа для Applied Materials Inc (NYSE: AMAT) за последние 5 лет:

| млн долл. США | Расчет | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|

| Итого активы | А | 12 043 | 13 174 | 15 308 | 14 588 | 19 419 |

| Краткосрочная задолженность | SD | 1,200 | 200 | |||

| Кредиторская задолженность | 582 | 613 | 658 | 813 | 945 | |

| Налоги к уплате | 114 | 193 | 118 | 151 | 182 | |

| Начисленные обязательства | 415 | 431 | 432 | 467 | 551 | |

| Доходы будущих периодов | 794 | 940 | 765 | 1,376 | 1,665 | |

| Прочие краткосрочные обязательства | 538 | 646 | 625 | 625 | 772 | |

| Итого текущие обязательства | класс | 2,443 | 2 823 | 3,798 | 3 632 | 4,115 |

| Долгосрочная задолженность | LD | 1,946 | 1 947 | 3 342 | 3 143 | 5,304 |

| Обязательства по отложенным налогам | 71 | 32 | 56 | 1 | ||

| Пенсии и другие пособия | -П, | 193 | 208 | 187 | 182 | 160 |

| Прочие долгосрочные обязательства | 302 | 296 | 312 | 413 | 491 | |

| Итого долгосрочные обязательства | NL | 2,512 | 2,483 | 3 897 | 3,739 | 5,955 |

| Итого обязательства | л | 4,955 | 5 306 | 7 695 | 7 371 | 10 070 |

| Итого акционерный капитал | E | 7 088 | 7 868 | 7 613 | 7 217 | 9 349 |

| Коэффициент долга | (SD + LD + P) / А | 0.18 | 0,16 | 0,31 | 0,24 | 0,28 |

| Соотношение долга к собственному капиталу | (SD + LD + P) / E | 0,30 | 0,27 | 0,62 | 0,49 | 0,58 |

| Отношение долга к капиталу | (SD + LD + P) / (SD + LD + P + E) | 0,23 | 0,22 | 0,38 | 0,33 | 0.37 |

| Коэффициент финансового левериджа | A / E | 1,69 | 1,84 | 2,02 | 2,05 |

Вы можете убедиться, что коэффициент покрытия процентов компании за последние пять лет оставался в диапазоне 4,68-19,84, самый высокий показатель был в 2016 году.

На следующей диаграмме представлены соотношения:

Вы можете видеть, что отношение долга, отношение долга к собственному капиталу и отношение долга к капиталу меняются вместе.Кроме того, отношение долга к капиталу более консервативно, чем отношение долга.

В случае Applied Materials, Inc., отношение долга и отношение долга к капиталу постоянно оставалось ниже 0,4, что означает, что у компании менее 40 долларов долга на 100 долларов общего капитала. Это в сочетании с очень высоким коэффициентом процентного дохода означает, что компания имеет очень сильную позицию платежеспособности.

, Обайдулла Ян, ACA, CFA и последнее изменение:

Учиться по программе CFA ® ? Заметки и банк вопросов для CFA ® Level 1, созданный мной в AlphaBetaPrep.com

Перестрахование в хозяйственном балансе

Внедрение Solvency II

параметры для конкретного предприятия Есть ли альтернативы внутренней модели? Авторы Dr.Кэтлин Эрлих Д-р Маниже Швиндт Д-р Норберт Кушель Контакт [email protected] Июнь 2012 г. The

параметры для конкретного предприятия Есть ли альтернативы внутренней модели? Авторы Dr.Кэтлин Эрлих Д-р Маниже Швиндт Д-р Норберт Кушель Контакт [email protected] Июнь 2012 г. The

Платежеспособность II и катастрофа

Платежеспособность II и риски катастроф: подходы к оценке для страховых компаний по страхованию имущества Требования страны или стандартная формула? Авторы: Д-р Кэтлин Эрлих Д-р Норберт Кушель Контакт [email protected]

Платежеспособность II и риски катастроф: подходы к оценке для страховых компаний по страхованию имущества Требования страны или стандартная формула? Авторы: Д-р Кэтлин Эрлих Д-р Норберт Кушель Контакт [email protected]

1.ВВЕДЕНИЕ И ЦЕЛЬ

Оценка платежеспособности и управление: Компонент 1 — Документ для обсуждения Целевой группой требований к капиталу Подкомитета 73 (v 2) Учет нового бизнеса в SCR КРАТКОЕ ОПИСАНИЕ В отношении концепции Solvency II

Оценка платежеспособности и управление: Компонент 1 — Документ для обсуждения Целевой группой требований к капиталу Подкомитета 73 (v 2) Учет нового бизнеса в SCR КРАТКОЕ ОПИСАНИЕ В отношении концепции Solvency II

Страховые группы по Solvency II

Страховые группы по программе Solvency II Ноябрь 2013 г. Содержание 1.Введение … 2 2. Определение страховой группы … 2 3. Случаи применения группового надзора … 6 4. Объем группового надзора …

Страховые группы по программе Solvency II Ноябрь 2013 г. Содержание 1.Введение … 2 2. Определение страховой группы … 2 3. Случаи применения группового надзора … 6 4. Объем группового надзора …

Отчет о результатах

Параллельный прогон по оценке долгосрочного страхового бизнеса, требований к капиталу страховщиков с учетом рисков и резервов по неурегулированным убыткам. Отчет о выводах СОДЕРЖАНИЕ EXECUTIVE

Параллельный прогон по оценке долгосрочного страхового бизнеса, требований к капиталу страховщиков с учетом рисков и резервов по неурегулированным убыткам. Отчет о выводах СОДЕРЖАНИЕ EXECUTIVE

Рекомендации по замкнутым фондам

EIOPA-BoS-14/169 RU Руководство по изолированным фондам EIOPA Westhafen Tower, Westhafenplatz 1-60327 Frankfurt, Германия — тел.+ 49 69-951119-20; Факс. + 49 69-951119-19; электронная почта: [email protected] сайт: https://eiopa.europa.eu/

EIOPA-BoS-14/169 RU Руководство по изолированным фондам EIOPA Westhafen Tower, Westhafenplatz 1-60327 Frankfurt, Германия — тел.+ 49 69-951119-20; Факс. + 49 69-951119-19; электронная почта: [email protected] сайт: https://eiopa.europa.eu/

МЕТОДОЛОГИЯ СТРАХОВОГО РЕЙТИНГА

МЕТОДОЛОГИЯ СТРАХОВОГО РЕЙТИНГА Основная функция PACRA заключается в оценке способности и готовности организации / эмитента выполнять свои финансовые обязательства. Наши рейтинги отражают независимый профессиональный рейтинг

МЕТОДОЛОГИЯ СТРАХОВОГО РЕЙТИНГА Основная функция PACRA заключается в оценке способности и готовности организации / эмитента выполнять свои финансовые обязательства. Наши рейтинги отражают независимый профессиональный рейтинг

Встроенный отчет о ценности

Embedded Value Report 2012 ACHMEA EMBEDDED VALUE VALUE 2012 Содержание Краткое изложение руководства 3 Введение 4 Embedded Value Results 5 Добавленная стоимость за счет нового бизнеса 6 Анализ изменений 7 Чувствительность 9 Воздействие

Embedded Value Report 2012 ACHMEA EMBEDDED VALUE VALUE 2012 Содержание Краткое изложение руководства 3 Введение 4 Embedded Value Results 5 Добавленная стоимость за счет нового бизнеса 6 Анализ изменений 7 Чувствительность 9 Воздействие

SOLVENCY II СТРАХОВАНИЕ ЗДОРОВЬЯ

2016 Solvency II Health SOLVENCY II HEALTH INSURANCE 1 Обзор 1.1 Предпосылки и сфера применения Основными целями Solvency II было повышение уровня гармонизации регулирования платежеспособности в Европе,

2016 Solvency II Health SOLVENCY II HEALTH INSURANCE 1 Обзор 1.1 Предпосылки и сфера применения Основными целями Solvency II было повышение уровня гармонизации регулирования платежеспособности в Европе,

Риск-ориентированный капитал. Обзор

Определение капитала, основанного на рисках: Капитал, основанный на рисках (RBC), представляет собой сумму капитала, основанную на оценке рисков, которые компания должна иметь для защиты клиентов от неблагоприятных событий. Обзор

Определение капитала, основанного на рисках: Капитал, основанный на рисках (RBC), представляет собой сумму капитала, основанную на оценке рисков, которые компания должна иметь для защиты клиентов от неблагоприятных событий. Обзор

SOLVENCY II СТРАХОВАНИЕ ЖИЗНИ

2016 Solvency II Life SOLVENCY II LIFE INSURANCE 1 Обзор 1.1 Предпосылки и сфера применения Основными целями Solvency II было повышение уровня гармонизации регулирования платежеспособности в Европе,

2016 Solvency II Life SOLVENCY II LIFE INSURANCE 1 Обзор 1.1 Предпосылки и сфера применения Основными целями Solvency II было повышение уровня гармонизации регулирования платежеспособности в Европе,

SOLVENCY II СТРАХОВАНИЕ ЗДОРОВЬЯ

2014 Solvency II Health SOLVENCY II HEALTH INSURANCE 1 Обзор 1.1 Предыстория и сфера действия Текущий режим нормативной отчетности Великобритании основан на Директивах ЕС по Solvency I. Хотя последний из тех

2014 Solvency II Health SOLVENCY II HEALTH INSURANCE 1 Обзор 1.1 Предыстория и сфера действия Текущий режим нормативной отчетности Великобритании основан на Директивах ЕС по Solvency I. Хотя последний из тех

Solvency II и фонды денежного рынка

Solvency II и фонды денежного рынка ТОЛЬКО ДЛЯ ИНСТИТУЦИОНАЛЬНЫХ ИНВЕСТОРОВ НЕ ДЛЯ ИСПОЛЬЗОВАНИЯ ИЛИ РАСПРЕДЕЛЕНИЯ ТОРГОВЫМ ИНВЕСТОРАМ История вопроса Новая европейская нормативная база в области страхования Solvency II требует

Solvency II и фонды денежного рынка ТОЛЬКО ДЛЯ ИНСТИТУЦИОНАЛЬНЫХ ИНВЕСТОРОВ НЕ ДЛЯ ИСПОЛЬЗОВАНИЯ ИЛИ РАСПРЕДЕЛЕНИЯ ТОРГОВЫМ ИНВЕСТОРАМ История вопроса Новая европейская нормативная база в области страхования Solvency II требует

SOLVENCY II СТРАХОВАНИЕ ЖИЗНИ

SOLVENCY II LIFE INSURANCE 1 Обзор 1.1 Предпосылки и сфера действия Текущий режим нормативной отчетности Великобритании основан на Директивах ЕС о платежеспособности I. Хотя последняя из этих Директив была реализована

SOLVENCY II LIFE INSURANCE 1 Обзор 1.1 Предпосылки и сфера действия Текущий режим нормативной отчетности Великобритании основан на Директивах ЕС о платежеспособности I. Хотя последняя из этих Директив была реализована

Отчет Embedded Value 2014

Отчет Embedded Value за 2014 год Финансовая корпорация Manulife Стр. 1 из 13 Предыстория: В соответствии с нашей целью по предоставлению инвесторам полезной информации о нашей Компании и как указано в нашем отчете

Отчет Embedded Value за 2014 год Финансовая корпорация Manulife Стр. 1 из 13 Предыстория: В соответствии с нашей целью по предоставлению инвесторам полезной информации о нашей Компании и как указано в нашем отчете

CEIOPS-QIS5-06 / 10 6 сентября 2010 г.

CEIOPS-QIS5-06 / 10 6 сентября 2010 г. Руководство по заполнению электронной таблицы QIS5 (для индивидуальных предпринимателей) Обратите внимание, что это руководство не является частью официальной документации QIS5, выпущенной европейским стандартом

CEIOPS-QIS5-06 / 10 6 сентября 2010 г. Руководство по заполнению электронной таблицы QIS5 (для индивидуальных предпринимателей) Обратите внимание, что это руководство не является частью официальной документации QIS5, выпущенной европейским стандартом

Понимание фиксированного дохода

Общие сведения о фиксированной прибыли, 2014 г. AMP Capital Investors Limited ABN 59 001 777 591 AFSL 232497 Общие сведения о фиксированной прибыли О фиксированной прибыли в AMP Capital Наше глобальное присутствие помогает нам обеспечивать выдающиеся

Общие сведения о фиксированной прибыли, 2014 г. AMP Capital Investors Limited ABN 59 001 777 591 AFSL 232497 Общие сведения о фиксированной прибыли О фиксированной прибыли в AMP Capital Наше глобальное присутствие помогает нам обеспечивать выдающиеся

Friends Life Limited

Годовые страховые выплаты PRA за год, закончившийся 31 декабря 2014 года IPRU (INS) Приложения 9.1, 9.3, 9.4, 9.4A, 9.6 Бухгалтерский баланс и отчет о прибылях и убытках Форма содержания 2 Отчет о платежеспособности — долгосрочный

Годовые страховые выплаты PRA за год, закончившийся 31 декабря 2014 года IPRU (INS) Приложения 9.1, 9.3, 9.4, 9.4A, 9.6 Бухгалтерский баланс и отчет о прибылях и убытках Форма содержания 2 Отчет о платежеспособности — долгосрочный

ПРИЛОЖЕНИЕ К ПРАВИЛАМ ПО НАДЗОРУ СТРАХОВОЙ ГРУППЫ НА 2015 ГОД ПРИЛОЖЕНИЕ 3 (Параграф 30) ГРАФИК ОТЧЕТА О ФИНАНСОВЫХ УСЛОВИЯХ СТРАХОВОЙ ГРУППЫ [пусто] наименование материнской компании График финансового условия

ПРИЛОЖЕНИЕ К ПРАВИЛАМ ПО НАДЗОРУ СТРАХОВОЙ ГРУППЫ НА 2015 ГОД ПРИЛОЖЕНИЕ 3 (Параграф 30) ГРАФИК ОТЧЕТА О ФИНАНСОВЫХ УСЛОВИЯХ СТРАХОВОЙ ГРУППЫ [пусто] наименование материнской компании График финансового условия

Раскрытие Solvency II.Октябрь 2011 г.

Отчет о Solvency II, октябрь 2011 г. Содержание 4 Оптимальный страховщик в мире после Solvency II 10 Изменение ландшафта стратегии страховых активов 16 Освобождение капитала посредством перестрахования 21 Стихийная катастрофа

Отчет о Solvency II, октябрь 2011 г. Содержание 4 Оптимальный страховщик в мире после Solvency II 10 Изменение ландшафта стратегии страховых активов 16 Освобождение капитала посредством перестрахования 21 Стихийная катастрофа

Коэффициент платежеспособности — AccountingTools

Коэффициент платежеспособности используется для проверки способности бизнеса выполнять свои долгосрочные обязательства. Коэффициент чаще всего используется текущими и потенциальными кредиторами. Коэффициент сравнивает приблизительное значение денежных потоков и обязательств и выводится на основе информации, указанной в отчете о прибылях и убытках и балансе компании. Коэффициент не будет точным, если организация не признает условные обязательства. Расчет коэффициента платежеспособности включает следующие шаги:

Добавьте все неденежные расходы обратно к чистой прибыли после налогообложения.Это должно приблизительно соответствовать сумме денежного потока, генерируемого бизнесом.

Суммируйте все краткосрочные и долгосрочные обязательства бизнеса.

Разделите скорректированный показатель чистой прибыли на общую сумму обязательств.

Формула для коэффициента:

(Чистая прибыль после налогообложения + неденежные расходы) ÷ (Краткосрочные обязательства + Долгосрочные обязательства) = Коэффициент платежеспособности

Более высокий процент указывает на повышенную способность к поддержать обязательства бизнеса в долгосрочной перспективе.Хотя это измерение кажется простым, его вывод скрывает ряд проблем. Обратите внимание на следующие вопросы:

Компания могла сообщить о необычно высокой доле прибыли, не связанной с ее основной деятельностью, и, следовательно, которая может быть неповторимой в течение периода времени, необходимого для погашения обязательств компании. Следовательно, чистая операционная прибыль после уплаты налогов в размере является лучшим показателем для использования в числителе.

Краткосрочные обязательства, используемые в знаменателе, с большей вероятностью будут значительно колебаться в краткосрочной перспективе, поэтому результаты измерений могут сильно различаться, если их рассчитывать с разницей всего в несколько месяцев.Эту проблему можно смягчить, используя средний показатель краткосрочных обязательств.

Коэффициент предполагает, что компания выплатит все свои долгосрочные обязательства, тогда как весьма вероятно, что бизнес вместо этого может пролонгировать долг или конвертировать его в капитал. В таком случае даже низкий коэффициент платежеспособности может не указывать на возможное банкротство.

Короче говоря, существует так много переменных, которые могут повлиять на платежеспособность в долгосрочной перспективе, что использование любого коэффициента для оценки платежеспособности может быть опасным.

Сопутствующие курсы

Справочник по бизнес-показателям

Интерпретация финансовой отчетности