что показывает и для чего используется

Расчет дебиторской задолженности проводится с целью установления финансовой состоятельности компании. Для этого используют специальный коэффициент. Однако классическая формула, по которой работают бухгалтера, иногда в реальных условиях имеет погрешности.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (495) 725-58-91. Это быстро и бесплатно!

Поэтому при применении данных коэффициентов следует знать о некоторых нюансах этого показателя.

Что из себя представляет коэффициент

Коэффициент оборачиваемости дебиторской задолженности является показателем того, как быстро способна компания отдавать долги. В результате проведения анализа оборотов по такого вида задолженности, можно определить показатель эффективности работы с тем или иным партнером.

Для того, чтобы определиться с тем, будет ли сделка с контрагентом выгодной и прибыльной, организация должна провести аудит по финансовым расчетам за отдельный временной период. Это может быть месячная, квартальная или годовая отчетность.

То, с какой скоростью оборачиваются активы контрагента, будет влиять на:

- финансовую стабильность;

- способность платить по задолженностям разных категорий;

- наличие пути потенциального развития компании.

Чтобы получить сведения о реальном положении дел контрагента, следует рассчитать оборачиваемость по дебиторской задолженности. В формулу, по которой будет вычислен показатель, необходимо добавить то имущество, которое имеет непосредственное отношение к оборотам.

Что такое кэффициент оборачиваемости дебиторской задолженности? Фото:myshared.ru

Задолженность дебиторов является неотъемлемой частью анализа деятельности предприятий и компаний. Ведь именно с помощью этого показателя становится возможным проведение финансовых расчетов. По своей сути долги по дебету включает в себя оборотные активы компании.

Стоит учитывать, что эти компоненты влияют на то, какой будет потенциальная прибыль организации.

С чем связаны показатели

Главным показателем в характеристике оборачиваемости задолженности по дебету следует считать продолжительность отсрочки по выплатам, которые может себе позволить предоставить клиентам компания.

Дебиторскую задолженность можно представить в виде нескольких компонентов:

- Обязательства, которые взяли на себя покупатели и заказчики.

- Задолженность в плане учредительных фондов.

- Авансы, которые были выданы.

Эти показатели влияют на качество расчетов, а именно — их точность. Существует три вида кредитной политики, которую используют организации:

- Агрессивная. Ее еще называют льготной.

Основная ее цель — увеличить количество кредитов для населения. При этом кредитные риски не учитываются. Одним из ярких примеров подобной политики — Китай. Суть в том, что товара, который они производят много, однако он не всегда получается качественным.

- Консервативная. Это более жесткая позиция, исходя из которой компании занимаются снижением рисков, которые возникают из-за выдачи займов. В таком случае проводится такая стратегия, как увеличение выгоды, но не за счет объемов продукта, который был реализован.

- Умеренная. Данная схема позволяет выбирать наиболее оптимальные пути предоставления кредитов. Поэтому с ее помощью можно избежать кредитных потерь, которые возникают на основе рисков.

Наиболее выгодным способом ведения оборота является умеренная кредитная политика.

Какой формулой руководствуются при расчетах

В большинстве случаев бухгалтеры и финансисты используют классическую для такого расчета формулу. Ее можно найти в стандартных пособиях, которые касаются финансового анализа. Стоит отметить, что в нее входят такие показатели:

- ОДЗ — это значение, которое отражает то количество дней по обороту дебиторской задолженности, которые были взяты для анализа;

- ДЗн и ДЗк — это размер долга на момент начала и конца отчетного периода;

- В — полученная выручка;

- КД — сколько дней в выбранном периоде.

Стоит отметить, что все данные, которые связаны с суммами денег, следует указывать исключительно в рублях. Сама же формула расчета выглядит как: ОДЗ=((ДЗначало : 2 +ДЗконец : 2) : В) КД. Проводя анализ по этому алгоритму, можно получить неточности.

Это связано как с несовершенством формулы, так и с возможными ошибками, которые возникают в ходе вычислений. Наиболее частым недочетом, который случается из-за невнимательности является применение в формуле чистой выручки. Это показатель берут из бухгалтерских документов о прибыли и убытках.

При этом из основной суммы вычитаются косвенные налоги — налог на добавленную стоимость, цену акцизов. Этого делать нельзя. Так как коэффициент по “дебиторке” состоит из разных частей, в которые входят и косвенные налоги. Если же убрать последние показатели, итоговые суммы будет сложно сопоставить и сравнить.

Из-за разницы показателей, оборотный период получится менее эффективным, чем реальная цифра. Особенно такие расчеты влияют на анализ оборота компаний, которые работают по большей части с акцизами. В таком положении дел подсчитать эффективность работы организации становится сложно.

Что такое оборачиваемость дебиторской задолженности, расскажет это видео:

Когда компания поставляет товар другой организации, этот процесс уже автоматически включен в выручку. Однако на практике отгруженный товар может быть не оплачен на момент произведения вычислений. Поэтому объективной картины положения дел в компании создать не получится.

За счет отгруженного товара дебиторка растет и увеличивает обороты. Эту схему применяют развивающиеся компании с агрессивной политикой. Посредством отсрочек по платежам растут показатели объемов проданной продукции. Но фактически возрастает количество неоплаченных платежей.

Чтобы избежать подобной оплошности, следует использовать в формуле значения, которые касаются поступивших финансовых средств за отгруженный товар. А вот сам объем поставок учитывать не стоит.

Какими бывают показатели по оборачиваемости

То, каким в итоге получится коэффициент оборачиваемости напрямую зависит от нескольких факторов:

- скорость и уровень работы организации;

- каким является рабочий цикл;

- профессионализм сотрудников.

Для разных направлений деятельности идеальный показатель будет разным, хотя и существуют общепринятые рамки значений. В большинстве случаев хорошим и стабильным финансовым положением считается коэффициент, который равен единице или превышает ее.

Такое значение говорит о том, что финансовые обязательства дебиторы выполняют и в компании ведут контроль за возвратом и предоставлением долгов. Этот же показатель может указать на проблемы в организации работы и структуры компании, ее финансовой политики.

Перед тем, как открыть новое направление в работе организации также стоит проанализировать бизнес на предмет оборотности. Это позволит не только получить кредит на деятельность, но и понять, как быстро вернутся долги по дебиторским ссудам.

Как рассчитать коэффициент?

Коэффициент оборачиваемости дебиторской задолженности позволяет узнать скорость продаж, проанализировать рентабельность товаров.

Изменения величины коэффициента

Коэффициент может колебаться — в меньшую или большую сторону. При этом особое влияние на него оказывают решения руководства по поводу кредиторской политики компании. Рост показателей — это знак того, что дебиторская задолженность имеет высокую скорость ликвидации.

Таким образом получается, что займы возвращаются в полном объеме и в установленный период времени. Помочь наладить систему, которая позволить выстроить подобные показатели может только грамотное регулирование со стороны компании.

И первое, что необходимо сделать — разработать четкую и жесткую систему, согласно которой будут проводиться взыскания. Далее нужно наладить работу внутри компании. Проведение повышения профессионализма управляющих и менеджеров помогут увеличить показатель.

Это будет происходить за счет грамотного подхода и переговоров с контрагентами. При этом следует избегать конфликтных ситуаций. Из-за них спрос на товар и продукцию может снизиться и уровень сбыта упадет.

Второй вариант показателя оборотности — это его падение. Данная ситуация возможна в результате того, что количество отгруженного товара превышает оплаченный. Такое явление нередко становится показателем того, что продукция компании:

- имеет низкий уровень спроса;

- соотношение цены и качества не релевантно;

- в условиях рынка не может конкурировать с другими аналогичными товарами.

Что такое ДЗ, смотрите в этом видео:

С другой стороны, нарушение в работе с контрагентами также приводит к тому, что долги не возвращаются. Мягкая политика, неграмотное ведение бизнеса становятся основой снижения коэффициента.

В случае, когда компания занимается расширением своих границ сбыта, может наблюдаться падение коэффициента. Тогда необходимо восстановить баланс путем наращивания оборотного капитала.

Заключение

Коэффициент оборачиваемости дебиторской задолженности помогает руководству компании понимать, с какими организациями можно сотрудничать и регулировать собственный бизнес. Ведь благодаря этому показателю можно с легкостью определить, когда у предприятия есть просроченные дебиторские долги, а когда нет. Это повлияет на эффективность и выгодность заключенной сделки.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (495) 725-58-91 (Москва)

+7 (812) 317-55-21 (Санкт-Петербург)

Это быстро и бесплатно!

Коэффициент оборачиваемости дебиторской

Формула расчета коэффициента оборачиваемости дебиторской задолженности

Что показывает коэффициент оборачиваемости дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности имеет аббревиатуру (Коб.дз) и показывает сколько раз за отчетный период (месяц, квартал, год) оборотов совершила дебиторская задолженность в компании. Данный коэффициент показывает эффективность использования

дебиторской задолженности на предприятия, также в некоторых учебных изданиях, данный коэффициент предлагают применять как показатель эффективности управления дебиторской задолженностью.

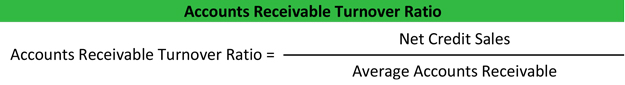

Формула расчета коэффициента оборачиваемости

дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности — это отношение выручки от продаж к среднегодовой величине дебиторской задолженности компании

Существует 2 способа расчета оборачиваемости ДЗ, в целом они оба практически одинаковы:

- формула расчета по данным бухгалтерского баланса и отчета о финансовых результатов (если в данных формах нет номеров строк):

Коб.дз = Выручка (В) / Среднегодовая величина дебиторской задолженности (ДЗ)

- формула расчета по данным строк бухгалтерского баланса и отчета о финансовых результатах:

Коб.дз = строка 2110 (отч. о фин.рез.) / (стр. 1230 на начало периода «ББ» + стр. 1230 на конец периода «ББ»)/2

Коэффициент оборачиваемости дебиторской задолженности всегда рассчитывается помощью среднегодовой величины дебиторской задолженности, т.е. (дз нач. + дз кон.)/2, расчет по остаткам дебиторской задолженности на конец периода является НЕ верным!!!

Приведем пример расчета коэффициента оборачиваемости дебиторской задолженности

Пример анализа оборачиваемости дебиторской задолженности

Пример анализа оборачиваемости дебиторской задолженности Что означает изменение коэффициента оборачиваемости дебиторской задолженности?

Снижение оборачиваемости означает о замедлении дебиторской задолженности в обороте, что отрицательно влияет на деятельность предприятия, т.к. дебиторская задолженность оборачивается медленно и долги от покупателей возвращаются с задержками.

Повышение оборачиваемости ДЗ означает то, что предприятие работает более ритмично, его дебиторка более быстро оборачивается, происходит быстрый обмен Д-Т-Д, а следовательно предприятие осуществляет деятельность более ритмично.

Период оборачиваемости дебиторской задолженности

Период оборачиваемости дебиторской задолженности показывает за какой срок дебиторская задолженность предприятия совершают 1 оборот, формула данного показателя выглядит следующим образом

Поб.дз. = 360 дней / Коб.дз

Нормативное значение коэффициента оборачиваемости дебиторской задолженности.

У данного коэффициента НЕТ установленного нормативного значения, чем он выше тем лучше для предприятия. Если показатель оборачиваемости ДЗ равен 0, значит на предприятии либо нет задолженности дебиторов, либо оно вообще не осуществляет деятельности и не получает выручку от продаж.

Рассчитать коэффициент оборачиваемости дебиторской задолженности онлайн

Ниже представлена ссылка на онлайн программу в excel для расчета коэффициента оборачиваемости ДЗ: просто внесите свои данные и получите расчет и графики с динамикой.

Факторный анализ оборачиваемости дебиторской задолженности — формула

Прямые факторы, влияющие на оборачиваемость ДЗ (Выручка и Среднегодовая величина ДЗ)

Прямые факторы, влияющие на оборачиваемость ДЗ (Выручка и Среднегодовая величина ДЗ)Общая факторная модель оборачиваемости дебиторской задолженности выглядит следующим образом:

Коб.дз = Вр / ДЗ

Расчет влияния изменения выручки от продаж на оборачиваемость производится по формулам:

Коб.дз1 = Вр0/ДЗ0

Коб.дз2 = Вр1/ДЗ0

∆Коб.дз (Вр) = Коб.дз2 — Коб.дз1

Расчет влияния изменения среднегодовой величины дебиторской задолженности на оборачиваемость производится по формулам:

Коб.дз3 = Вр1/ДЗ0

Коб.дз4 = Вр1/ДЗ1

∆Коб (ДЗ) = Коб.дз4 — Коб.дз3

Совокупное влияние факторов определяется по формуле:

∆Коб.дз = ∆Коб.дз(Вр) + ∆Коб.дз(ДЗ)

Похожие статьи…

Просмотров 5 664

Коэффициент оборачиваемости дебиторской задолженности

Многое в современном бизнесе зависит от коэффициента оборачиваемости дебиторской задолженности. Это один из важных факторов, влияющих на деятельность компании. Но с этим показателем не всё так просто. Нужно научиться правильно рассчитывать оборачиваемость дебиторской задолженности, ведь рано или поздно с этим значением сталкиваются все компании. Поскольку данное значение связано с финансовой составляющей компании, важно держать его под контролем и понимать, в каких случаях ситуация выходит из-под этого контроля.

Что такое дебиторская задолженность

Дебиторская задолженность — это финансовые обязательства юрлиц и физлиц перед предприятием/компанией. Появиться эти обязательства могут разным образом. Например, компания оказала какую-то услугу или продала товар, но вторая сторона сделки свою часть обязательств пока не выполнила, то есть деньги не выплатила. Доход есть, но денег, по сути, не предоставлено. Так возникает дебиторская задолженность, сопровождаемая финансовыми потерями в доходах компании. А всё потому, что финансов на счету пока нет и они не направлены в оборот предприятия.

Тем не менее этот вид задолженности ещё может быть компенсирован, если компания-партнер вернёт деньги. Обычно именно так и происходит, но далеко не всегда. Если дебиторская задолженность слишком большая и никто не собирается её перекрывать, тогда возникает огромная вероятность того, что возникнут несколько очень неприятных последствий, таких как:

- Ликвидация;

- Банкротство.

Потому, если компании кредитуют кого-то, у них всегда есть риск, что кредит не будет возвращён. А если деньги не вернутся, то у компании появится большая пробоина в бюджете. Чтобы снизить риск возникновения проблемы, нужно тщательно изучать устойчивость компании, которой выдаётся кредит.

Если компания неликвидная, выдавать ей деньги или создавать какие-то долговые отношения, не имеет смысла. Это слишком рискованно.

В дебиторскую задолженность входят:

- Деньги;

- Краткосрочные дебиторские долги;

- Производственные запасы.

Эти показатели демонстрируют эффективность применения производственного фонда. Что касается оборачиваемости дебиторского долга, этот фактор относится к так называемой деловой активности. Он демонстрирует скорость оборота и интенсивность применения активов или обязательств. Чем активнее предприятие ведёт свою работу, тем больше шансов, что дебиторская задолженность будет перекрыта.

Экономический смысл оборачиваемости дебиторской задолженности

Оборачиваемостью дебиторской задолженности, или RT, RTR, называют коэффициент, характеризирующий эффективность отношений компании и контрагентов. Он демонстрирует, насколько быстро происходит трансформация товара/услуги в активы. Исчисляется оборачиваемость дебиторской задолженности в днях. Используют его для того, чтобы определить пути повышения прибыльности предприятия (точнее, его рентабельности).

Изменения показателя могут происходить в хорошую или плохую сторону. А цель использования — поднять показатель оборачиваемости. Достигнуть этого можно несколькими путями:

- Увеличить выручку от реализации;

- Снизить показатели дебиторского долга за обозначенный период.

Чтобы это сделать, достаточно на ранних этапах предоставления фирмам займов и другой финподдержки тщательно проверять показатели их финансовой стабильности. Для удобства финансовую политику делят на следующие типы:

- Консервативная. Контроль осуществляется наиболее жёстко, чтобы минимизировать различные риски.

- Умеренная. В данном случае контроль немного ослабляется, но всё же условия остаются достаточно жёсткими.

- Агрессивная. В этом случае риск потерять свои вложения наиболее высокий, поскольку контролирующие меры и меры безопасности сводятся к минимуму. Проверки практически не осуществляются, а доверие между сторонами очень высокое.

К сожалению, неважно, какой тип будет выбран, так как риск невозврата дебиторской задолженности существует всегда. Просто эти риски можно сильно снизить.

Что показывает коэффициент оборачиваемости ДЗ

Прежде чем использовать коэффициент оборота дебиторского долга, нужно выяснить, что он показывает. Иначе использование этого показатели станет практически невозможным: сложно использовать что-то, если нет понимания, как это сделать. Например, что значит показатель коэффициента «единица»? Рассчитанный показатель зависит от множества факторов. Для примера рассмотрим самые главные:

- Квалификация сотрудников;

- Вид деятельности предприятия;

- Продолжительностью работы компании;

- Темп трудовой деятельности.

Кроме того, этот показатель демонстрирует другие важные особенности работы:

- Эффективность использования собственных финансовых ресурсов;

- Эффективность реализации товаров / предоставление услуг компанией;

- Целесообразность работы предприятия, если будет получен кредит;

- Сроки получения средств за услуги/товары;

- Интенсивность погашения задолженности;

- Наличие проблем, связанных со сбытом изготовленных продуктов/услуг.

В общем, демонстрирует общую возможную состоятельность предприятия.

Необходимость в расчете

Этот показатель рассчитывают не просто так. Для этого есть причины, ведь данное нормативное значение позволяет выявить большинство трудностей в работе компании. Расчёт делали практически все специалисты, знакомые с составлением бухгалтерского баланса. Проводят этот расчёт, когда составляют бухгалтерскую отчетность, чтобы быстро получить нужную информацию для управленческих или целей другого характера. В любом случае необходимость в этом критерии имеет нормативное значение.

Главная задача этого показателя — помочь отыскать пути, способные повысить прибыль предприятия. Он понадобится руководителям компании:

- Коммерческим директорам;

- Генеральным директорам;

- Начальникам отдела продаж и др.

Иногда получение коэффициента весьма полезно и может проводиться в разных ситуациях:

- Найти счета бухучета, где есть дебиторка, и собрать по этим счетам информацию. Дальше на основе собранных данных проводится анализ, разбирающий эти задолженности по нескольким параметрам: в зависимости от суммы, вида дебитора, срока погашения и т. п.;

- Связаться с контрагентами, чтобы сверить суммы, отражённые на счету бухучета. Если долг списывается, нужно инвентаризировать расчеты;

- Помогает найти сомнительные дебиторские задолженности или те, у которых истёк срок подачи иска. По сомнительным дебиторским долгам можно создать специальный резерв, куда можно отправлять все вызывающие сомнение прецеденты.

Кроме того, существуют и другие причины, когда знание дебиторской задолженности необходимо. В любом случае дела, касающиеся финансовых вопросов, всегда нужно держать под контролем.

Формула расчета показателя

Формула коэффициента оборачиваемости дебиторской задолженности считается важным показателем ликвидности предприятия. Именно поэтому его необходимо периодически просчитывать, но чтобы это сделать, нужно подготовить:

- Бухгалтерский баланс;

- Отчёты по прибыли и убыткам;

- Другую финотчётность компании.

Имея под рукой необходимую историю по балансу, можно использовать формулу для определения ОБД:

Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж (Вреал) / Средняя сумма дебиторской задолженности (Ccдз)

Если коэффициент снижается, это сигнал для увеличения оборотного капитала. Если же наблюдается нехватка денег, предприятие может использовать заём.

Но иногда предприниматели не знают, какая у них средняя сумма дебиторского долга. Для того чтобы это выяснить, также используется формула, правда, уже другая:

Ccдз = ДЗн + ДЗк / 2

Расшифровывается эта формула следующим образом:

- ДЗн — дебиторский долг в начале года;

- ДЗк — дебиторский долг в конце года.

Чтобы определить дебиторский долг в днях, используется формула:

Одз = (Ccдз / Вреал) × Т.

В данной формуле «Т» указывает на число дней, которые используются в отчётном периоде.

Также в расчётах немалое значение имеет период дебиторского долга. Этот показатель демонстрирует, сколько нужно времени, чтобы долг превратилась в деньги. Этот показатель легко рассчитать:

Подз = 360 / Кодз.

Зависимо от расчёта можно указывать не 360, а 365 дней.

Управление дебиторской задолженностью

Просчитывая оборачиваемость дебиторской задолженности в днях, можно увидеть, в какую сторону она меняется — в хорошую или плохую. Контролировать направление движения этого показателя и означает управлять дебиторским долгом, чтобы расширить объём реализации продуктов и оптимизировать общий размер долга.

Чтобы организовать квалифицированное управление ДЗ, нужно решить следующие вопросы:

- Учесть дебиторский долг за отчётную дату;

- Провести диагностику в поисках причин негативного положения предприятия, не способного ликвидировать дебиторский долг;

- Разработать и внедрить в практику компании современные способы управления дебиторкой;

- Проконтролировать текущее состояние дебиторки.

Поскольку сегодня экономические показатели не слишком хорошие и наблюдается инфляция, эти факторы сильно повлияли на компании с дебиторскими задолженностями. На фоне обесценивания денег часто возникают разнообразные трудности, предусмотреть и уберечь от которых — также задача лиц, занимающихся управлением.

Главными целями контроля дебиторскими долгами являются:

- Ограничение допустимого уровня ДЗ;

- Подбор условий продаж, которые обеспечат гарантированный возврат денег;

- Указание скидок/бонусов для разных покупателей с учётом соблюдения платежной дисциплины;

- Разработка методов ускорения возврата долга;

- Оценка издержек, связанных с дебиторским долгом.

К последнему фактору могут относиться упущенные выгоды и т. п.

Нормативное значение коэффициента

Нет точного и однозначного показателя оборачиваемости дебиторской задолженности. Мы даже не можем сказать, что низкие значения говорят о том, что компания неэффективно осуществляла свою деятельность. Просто, если показатели снизились, причины могут быть разными. Например, фирма внесла изменения в свою политику расчётов с клиентурой или возросло число контрагентов, получивших статус неплатёжеспособных.

Если компания может позволить себе давать клиентам и партнерам небольшие отсрочки в платежах, это может стать существенным преимуществом на рынке с высокой конкуренцией.

Клиенты выберут компанию, которая более лояльно к ним относится. В итоге эта компания получит большее влияние на рынке.

Хотя с этой политикой деятельности связывают множество рисков. Именно потому так важно не лениться и постоянно мониторить данный показатель в динамической среде.

- Когда показатель увеличивается по сравнению с предыдущими данными, налицо положительная тенденция, и благосостояние компании улучшается. Такая компания финансово устойчива.

- Если наблюдается уменьшение показателей по сравнению с предыдущими результатами — картина не лучшая. Причины могут быть разными, и одной из самых важных являются финансовые трудности клиентов или нарушение контрагентами платежной дисциплины.

Чтобы получить более точные результаты, показатели можно сравнивать с показателями конкурентов, работающих в той же отрасли. Возможно, финансовые затруднения не только у одной компании.

Как снизить коэффициент

Если после расчёта по формуле значения коэффициента оборачиваемости дебиторской задолженности не устраивают, можно попытаться снизить их. Меры, которые для этого предпринимают, разные, но рассмотрим несколько популярных мероприятий:

- Мониторинг клиентов-нарушителей. Желательно проводить ежедневно или каждую неделю. Даже если клиент делает небольшую просрочку, но регулярно, важно наблюдать, не будут ли его нарушения все более и более серьёзными.

- Сбор информации о покупателях. Нужно знать контакты, адреса, банковские реквизиты. Если возникнет потребность, взыскать долг гораздо проще.

- Внимательно составлять договор, чтобы учесть все нюансы сотрудничества. Особое внимание обратить на пункты о сроках оплаты, штрафных санкциях и т. п.

- Контролировать ситуацию, получая отчеты.

Если задолженность есть и хотите её снизить, можно сделать следующее:

- Обзвонить компании-должники;

- Направить письма-уведомления;

- Начислить штрафы;

- Подать иски/претензии;

- Ограничить поставки услуг/товаров.

Но если долг незначительный, а клиент — злостный неплательщик, его можно просто внести в «черный список».

Анализ оборачиваемости ДЗ

Анализ оборачиваемости дебиторской задолженности — одно из самых важных мероприятий. Чтобы его провести, нужно полученные значения сравнить с показателями нормативов и отклонения от нормы. ОДБ в днях демонстрирует усредненную продолжительность отсрочки, предлагаемой компанией клиентам. Чем меньше число, тем эффективнее работа, так как средства для вложений появляются быстрее. Когда для работы используется заёмный капитал, если он работает меньше заявленного срока, то и стоимость использования капитала меньше.

Если анализ не проводить, компания не сможет выстроить собственную политику. Работа с покупателями станет сложнее, и получить выгоду будет труднее. Прежде чем принять решение о том, давать кредит или нет, нужно тщательно изучить историю клиента, проанализировать свои ресурсы. Это позволяет определить максимальные и минимальные пределы возможностей. Например, какую отсрочку компания может дать клиентам.

Период оборачиваемости

Посчитать, сколько времени нужно, чтобы погасить дебиторскую задолженность, можно с помощью формулы:

Псб = ДЗсг / Оп × Дн,

где:

- Псб — период сбора долга;

- Дн — количество дней.

То есть период оборачиваемости определяется отношением среднегодового размера дебиторского долга к объёму выручки. Хотя период может рассчитываться не годичным, а дневным форматом. Но и тогда есть риск погрешности. Чтобы убрать её, нужно учитывать несколько других показателей:

- Косвенные налоги;

- Когда возникает выручка (например, выручка рассчитывается во время отгрузки продукции, а оплата — позднее).

И другие факторы, в том числе индивидуальные.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта.

Это быстро и бесплатно!

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта. Это быстро и бесплатно!

Коэффициенты оборачиваемости дебиторской задолженности: формула, период оборота

Оборот дебиторской задолженности (с английского receivable turnover ratio) – коэффициент группы показателей «предпринимательской активности».

Он вычисляет темп погашения дебиторских долгов компании, насколько быстро она получает денежную компенсацию от своих клиентов за реализованные товары (вид работ, услуг и т.д.).

Данный коэффициент оборачиваемости указывает на то сколько раз за определенный период (обычно год) предприятие получало от клиентов оплату в сумме среднего значения остатка непогашенной задолженности.

Он отражает политическую направленность компании в вопросе продажи услуг в кредит и показывает продуктивность взаимодействия с людьми в плане взыскания дебиторской задолженности.

Определение дебиторской задолженности

Дебиторская задолженность – финансовые обязательства физических лиц или организация перед определенным предприятием. Например, компания продала услугу или товар, но пока не получила денежный расчет.

Дебиторская задолженность всегда сопровождается потерями (косвенными) в общем доходе организации. Суть состоит в том, что предприятие не получило фактическую оплату за свои услуги, а значит не может направить их в дальнейший оборот.

Кроме дебиторской задолженности, которую можно взыскать существует еще такой долг, который не может быть получен из-за ряда обстоятельств:

- Объявление должника банкротом;

- Ликвидация заемщика.

Учитывая эти факторы получается, что компания выдает кредиты другим лицам рискуя тем, что задолженность не будет возвращена. Чтобы уменьшить шанс не возврата средств следует тщательно изучить ликвидность и финансовый статус организации – контрагента

Контроль дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности показывает на динамику роста суммы кредита в какую-либо сторону. Главная часть управления и контроля задолженности сводиться к уровню оборачиваемости. Результата можно достичь несколькими способами:

- Повысить общий уровень прибыли от продаж;

- Снизить дебиторскую задолженность.

Уже на раннем этапе кредитования следует оценивать характер предприятий и лиц. Можно выделить три характерных вида политической направленности организации: сдержанная, устойчивая, агрессивная.

- При сдержанных действиях компания стремиться, как можно лучше следить за выданными кредитами, чтобы максимально снизить риски.

- Устойчивая активность означает, что предприятие придерживается средних показателей.

- Агрессивная политика говорит о том, что компания активно выдает кредиты.

Сферы применения коэффициента оборачиваемости дебиторской задолженности

Показатель необходим для того, чтобы определить вектор действий для увеличения объема прибыли организации.

Коэффициент регулярно используется сотрудниками: гендиректор, руководитель по коммерческим вопросам, начальник и сотрудники филиала продаж, директор и менеджеры по финансовым вопросам, отдел безопасности.

Формула вычисления

Формула вычисления долгового показателя представляется таким образом:

Коэффициент оборота дебиторской задолженности = Общей прибыли от сбыта товара/ Средний показатель задолженности по дебиторскому учету.

Важно помнить, что в дроби указывается средний показатель, поэтому должно быть взято число на начало необходимого периода и сложено с результатом на конец срока, затем все делиться на два. Также выбранный период может быть не один год, а, например, четверть или месяц.

Вычисление периода оборота дебиторской задолженности

Вместе с коэффициентом оборота дебиторской задолженности следует вычислять и полный срок оборота операции. Он указывает на число дней, требуемых для образования чистой денежной суммы из дебиторской задолженности. Алгоритм расчета срока операции:

Период возмещения дебиторской задолженности = число дней/На вычисленный коэффициент.

Смысл действий по вычисления периода оборота состоит в выявления среднего показателя дней, требуемых для перевода средств со счета контрагента на баланс компании.

Примеры вычислений

Рассечет на примере компании «Альтера» за последний квартал 2012 года и 1 квартал 2013 года.

| Оборот за период | 4-ый квартал 2012 года | 1 квартал 2013 года |

|---|---|---|

| Итоговый показатель | 106 546 752 | 95 456 687 |

| Прибыль | 229 465 900 | 79 546 278 |

| Дни в периоде | 90 | 92 |

Итоговый показатель за 2-ой квартал 2013-го = 120 675 342

Для начала потребуется рассчитать среднее значение коэффициента. Необходимо использовать формулу:

Среднее значение 4-го квартала = 106 546 752 + 95 456 687, сумму делить на 2 = 101001720

Среднее значение 1-го квартала = 120 675 342 + 106 546 752 = 1186142832/2 = 593071416

На основе выполненных вычислений становиться возможно выявить коэффициент дебиторской задолженности, используя формулу:

Коэффициент 4-го квартала = 79 546 278/10100120 = 7.87577554

Коэффициент 1-го квартала 2013г. = 0.38691108

Расчет на примере компании «Север Транс»

Для расчета необходима финансовая отчетность, она доступна на официальном ресурсе организации. Для расчета коэффициента необходимо учитывать прибыль, но, если проследить отчетность компании видно, что выручка либо равна нулю, либо не учитывалась.

На этом примере становиться ясно, что не всегда существует возможность вычислить коэффициент и что он может быть равен нулю.

Нормативность показателя оборачиваемости дебиторской задолженности

У коэффициента нет точно определенного значения. Чем выше будет показатель оборачиваемости задолженностей, тем, естественно, быстрее проходит операция между компанией, предоставляющей услуги, и ее контрагентом.

Когда данное значение снижается становиться ясно, что партнер начал затягивать процесс оплаты за товар. Для более детального анализа оборота дебиторской задолженности не лишним будет рассчитать среднеотраслевое значение и сравнить со значением лидера рынка в этой сфере. Таким образом появиться ориентир по показателям.

Итог

Показатель оборота дебиторской задолженности является важным показателям финансовой активности, указывающей на продуктивности работы выбранного предприятия и контрагента. Данный коэффициент особо важен для анализа сотрудниками и руководством компании состояния предприятия. Увеличенный показатель свидетельствует о том, что объемы продаж в фирме увеличились или дебиторская задолженность уменьшилась.

Данный коэффициент напрямую связан с финансовым статусом организации и его ликвидностью, чем показатель выше, тем устойчивее и рентабельнее предприятие. Суть в том, что деньги за предоставленные товары быстрее приходят на счет компании, а значит, могут быть включены в дальнейший оборот для увеличения прибыли или погашения кредитов.

Как обогнать конкурентов, управляя оборачиваемостью «дебиторки»?

Это действительно возможно. На видео приводятся такие моменты как: риски, подводные камни, типичные ошибки, эффективность управления дебиторской задолженностью, кому поручить управление ею и другие. Рассказывает Дмитрий Горин.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

Коэффициент просрочки дебиторской задолженности на определенную дату | KPI бухгалтерии и финансового отдела

Percent of Receivables over XX Days Old

Описание

Компания может точно настроить свою оценку дебиторской задолженности путем расчета только той части дебиторской задолженности, которая больше конкретной даты. Это особенно полезно в тех отраслях, где принято платить поздно, поэтому стандартные периоды дебиторской задолженности не дают представления о том, есть ли на самом деле проблема со сбором долгов.

Например, если традиционный период оплаты составляет 65 дней, то для периода в 60 дней трудно определить, будут ли выставлены и оплачены инвойсы в срок. Показатель дебиторской задолженности на определенную дату — хороший способ определить эту проблему.

Формула

Разделите общую сумму всей просроченной дебиторской задолженности, которая старше установленной даты, на общую сумму всей дебиторской задолженности. Расчет:

(Сумма непогашенной

дебиторской задолженности

старше определенной даты) /

Общая сумма просроченной

дебиторской задолженности

Пример

Компания, производящая лыжи, собирает дебиторскую задолженность по счетам в среднем за 80 дней. Задержка связана с рождественскими акциями и активными распродажами. Ритейлеры в этот период задерживают платежи, поскольку вынуждены ликвидировать свои складские остатки, прежде чем смогут заплатить своим поставщикам.

Компания имеет средний срок дебиторской задолженности в 85 дней. Ориентируясь только на него, менеджер по сбору задолженности не может определить просрочку оплаты инвойсов, а также, есть более существенная проблема с сильно просроченными инвойсами.

Менеджер решает, что любой инвойс к оплате, старше 95 дней, является потенциальной безнадежной задолженностью и рассчитывает коэффициент просрочки дебиторской задолженности старше 95 дней, чтобы сравнить этот расчет с результатами за тот же период в предыдущем году.

Результат сравнения показан в таблице.

|

Текущий год |

Предыдущий год |

|

|

Дебиторская задолженность старше 95 дней |

142,000 |

121,000 |

|

Общая дебиторская задолженность |

4,050,000 |

2,881,000 |

|

Коэффициент просрочки дебиторской задолженности старше 95 дней |

3.5% |

4.2% |

Сравнение показывает, что у компании лучший результат по сбору долгов, чем в предыдущем году. Тем не менее, сумма просрочки в 142 000 д.е. по-прежнему существенна, поэтому менеджер по сбору долгов усиливает работу над погашением конкретных проблемных счетов.

Меры предосторожности

Сотрудник, ответственный за сбор задолженности, может изменить количество дней, используемых в формуле, чтобы просрочка всегда выглядела незначительной. Например, если срок по одному большому неоплаченному инвойсу составляет 69 дней, срок показателя можно сделать больше 69 дней, чтобы исключить из него этот единственный долг, что сделает результат работы отдела лучше, чем он есть на самом деле.

Этой проблемы можно избежать, последовательно используя одно и то же количество дней в показателе в течение многих периодов, тем самым также обеспечивая лучшее сопоставление результатов между периодами.

Анализ финансового состояния компании, инвестиционного проекта. InvestGo24

Анализ финансового состояния необходим для выбора и аудита рассматриваемого инвестиционного проекта: Оценка деловой активности Оценка финансовой устойчивости Оценка имущественного положенияОценка деловой активности

Оценка финансовой устойчивости

Оценка имущественного положения

Оценка деловой активности

Производительность труда

Производительность труда (LabourProductivity, RevenuesPerWorker), ден. ед/чел:

RPW = Выручка (выручка от продаж) / Среднесписочная численность персонала

Производительность труда — показатель эффективности использования ресурсов труда (трудового фактора). Рост этого показателя указывает на положительную тенденцию развития компании.

Анализируется вместе со всеми показателями эффективности трудовых ресурсов:

— Произвоидительность труда

— Прибыль на одного работающего

— Фондовооруженность

— Фондоотдача

Другое название коэффициента: Объем реализации на одного работника, ден. ед/чел

Размер прибыли на одного работающего

Прибыль на одного работающего (Earnings Per Worker), ден. ед/чел:

EPW = Чистая прибыль / Среднесписочная численность персонала

Этот показатель показывает, насколько эффективно и прибыльно предприятие ведет свою деятельность. Рост этого показателя указывает на положительную тенденцию развития компании.

Анализируется вместе со всеми показателями эффективности трудовых ресурсов:

— Произвоидительность труда

— Прибыль на одного работающего

— Фондовооруженность

— Фондоотдача

Рост прибыли на одного работающего должен сопровождаться ростом производительности труда. При этом темпы роста производительности труда должны быть выше темпов роста прибыли на одного работающего.

Фондовооруженность труда

Фондовооруженность труда (Fixed Capital Per Worker), ден. ед/чел:

FCPW = Средняя стоимость основых средств / Среднесписочная численность персонала

Экономический показатель, характеризующий оснащенность работников предприятий сферы материального производства основными производственными фондами (средствами).

Анализируется вместе со всеми показателями эффективности трудовых ресурсов:

— Произвоидительность труда

— Прибыль на одного работающего

— Фондовооруженность

— Фондоотдача

Рост фондовооруженности труда должен сопровождаться ростом производительности труда. При этом темпы роста производительности труда должны быть выше темпов роста фондовооруженности труда.

Фондоотдача

Фондоотдача (Оборачиваемость основных средств), Fixed Assets Turnover

FAT = Выручка (выручка от продаж) / Средняя стоимость основных средств

Характеризует эффективность использования предприятием имеющихся в его распоряжении основных средств. Чем выше значение коэффициента, тем более эффективно предприятие использует основные средства. Низкий уровень фондоотдачи свидетельствует о недостаточном объеме продаж или о слишком высоком уровне капитальных вложений. Однако значения данного коэффициента сильно отличаются друг от друга в различных отраслях. Также значение данного коэффициента сильно зависит от способов начисления амортизации и практики оценки стоимости активов. Таким образом, может сложиться такая ситуация, когда показатель оборачиваемости основных средств будет выше на предприятии, которое имеет изношенные основные средства.

Коэффициент оборачиваемости запасов

Коэффициент оборачиваемости запасов, Inventory Turnover (IT)

IT = Затраты на производство продукции / Производственные запасы (в оборотах)

IT = Производственные запасы * 365 / Затраты на производство продукции (в днях)

Коэффициент оборачиваемости запасов отражает эффективность производственного процесса. Он растет с оптимизацией производства и, как следствие, сокращением потребности в оборотном капитале для его организации.

Коэффициент оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности, Payables Turnover (PT)

PT = Затраты на производство продукции / Кредиторская задолженность (в оборотах)

PT = Кредиторская задолженность *365 / Затраты на производство продукции (в днях)

Коэффициент оборачиваемости кредиторской задолженности отражает скорость расчета компании со своими поставщиками. Снижение показателя может означать как проблемы с оплатой счетов, так и сознательное использование кредиторской задолженности как дешевого источника финансовых ресурсов.

Коэффициент оборачиваемости активов

Коэффициент оборачиваемости активов, Assets Turnover (AT)

AT = Выручка от реализации / Совокупные активы (в оборотах)

AT = Совокупные активы * 365 / Выручка от реализации (в днях)

Коэффициент оборачиваемости активов отражает интенсивность использования всех имеющихся ресурсов компании, и растет с увеличением эффективности бизнеса в целом.

Коэффициент оборачиваемости собственного капитала

Коэффициент оборачиваемости собственного капитала, Equity Turnover (ET)

ET = Выручка от продаж / Собственный капитал (в оборотах)

ET = Собственный капитал * 365 / Выручка от продаж (в днях)

Показывает скорость оборота собственного капитала компании за расчетный период (количество оборотов за период). Этот показатель характеризует различные аспекты деятельности: с коммерческой точки зрения он отражает либо излишки продаж, либо их недостатки; с финансовой — скорость оборота вложенного капитала; с экономической — активность денежных средств, которыми рискует акционер

Коэффициент оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности, Receivables Turnover (RT)

RT = Выручка от реализации / Дебиторская задолженность (в оборотах)

RT = Дебиторская задолженность * 365 / Выручка от реализации (в днях)

Коэффициент оборачиваемости дебиторской задолженности характеризует организацию работы компании по сбору оплаты за свою продукцию. Чем ниже этот показатель, тем выше будет потребность компании в оборотном капитале для расширения сбыта.

Операционный цикл

Операционный цикл (Operating Cycle) — среднее время между приобретением материалов или услуг, используемых в производственном процессе, и получением выручки от реализации готовой продукции.

Операционный цикл = Период оборота дебиторской задолженности + Период оборота запасов

Сокращение операционного цикла в динамике рассматривается как положительная тенденция и является одной из задач финансового менеджмента компании

Финансовый цикл

Финансовым циклом (Financial Сycle) называют период оборота средств, инвестированных в оборотный капитал предприятия.

Финансовый цикл = Период оборота запасов + Период оборота дебиторской задолженности – Период оборота кредиторской задолженности

Сокращение финансового цикла в динамике рассматривается как положительная тенденция и является одной из задач финансового менеджмента компании.

Коэффициент соотношения дебиторской и кредиторской задолженности

Коэффициент соотношения дебиторской и кредиторской задолженности (Receivables — Payables Ratio)

RPR = Дебиторская задолженность / Кредиторская задолженность

Позволяет определить, сколько приходится дебиторской задолженности на единицу средств кредиторской, причем оптимальное значение данного коэффициента варьируется от 0.9 до 1.0, т. е. кредиторская задолженность должна не более чем на 10 % превышать дебиторскую.

Коэффициент погашаемости дебиторской задолженности

Kdeb = Средняя дебиторская задолженность / Выручка от реализации

Обратный коэффициент оборачиваемости дебиторской задолженности. Рассчитывается как отношение средней дебиторской задолженности по основной деятельности (расчеты с дебиторами за товары, работы и услуги; расчеты по векселям полученным; авансы, выданные поставщикам и подрядчикам) к выручке от реализации. Значение этого показателя зависит от вида договоров, превалирующих на данном предприятии: так, если основной типовой договор предусматривает оплату в течение двух недель с момента отгрузки товара, то критическое значение коэффициента равно 1/26. Таким образом, если расчетное значение коэффициента превосходит 1/26, можно сделать вывод, что предприятие имеет проблемы со своими дебиторами.

Коэффициент устойчивости экономического роста

Для оценки деловой активности акционерных обществ (или предприятий , выплачивающих дивиденды по ценным бумагам) применяется коэффициент устойчивости экономического роста:

Kstab = (Чистая прибыль — дивиденды — отчисления в резервный фонд) / Средний собственный капитал за период

Числитель данного коэффициента представляет собой чистую прибыль за вычетом дивидендов, выплаченных акционерам. Если дивиденды не выплачиваются, данных показатель совпадает по величине с показателем рентабельности собственного капитала.

Показывает, какими в среднем темпами может развиваться предприятие в дальнейшем, не меняя уже сложившееся соотношение между различными источниками финансирования, фондоотдачей, рентабельностью производства и т.п.

Оценка финансовой устойчивости

Коэффициент концентрации собственного капитала (автономии, независимости) ККС

ККС= Собственный капитал / Валюта баланса

Этот показатель характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность.

Коэффициент концентрации заемного капитала ККП

КПП= Заемный капитал /Валюта баланса

Этот показатель характеризует долю заемных средств предприятия в общей сумме средств, авансированных в его деятельность. ККС + ККП = 1.

Коэффициент соотношения заемного и собственного капитала КС

КС= Заемный капитал/Собственный капитал

Он показывает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы предприятия.

Коэффициент маневренности собственных средств КМ

КМ=Собственные оборотные средства/Собственный капитал

Этот коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Собственные оборотные средства представляют собой сумму собственного капитала и долгосрочных кредитов за минусом внеоборотных активов.

Коэффициент структуры долгосрочных вложений КСВ

КСВ= Долгосрочные пассивы / Внеоборотные активы

Коэффициент показывает, какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источников

Коэффициент устойчивого финансирования КУФ

КУФ= (Собственный капитал + Долгосрочные пассивы) / (Внеоборотные активы + Оборотные активы)

Данное отношение показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, коэффициент отражает степень независимости или зависимости предприятия от краткосрочных заемных источников покрытия.

Коэффициент реальной стоимости имущества КР

КР=(Основные средства+Сырье+Незавершенное производство)/(Валюта баланса)

Отображает производственный потенциал предприятия на данный момент.

Оценка имущественного положения

Сумма хозяйственных средств в распоряжении организации SХС

SХС = А – У — Ак – Ду

А — всего активов по балансу;

У — убытки;

Ак — собственные акции в портфеле;

Ду — задолженность учредителей по взносам в уставный капитал

Фактически учетная оценка средств, находящихся в распоряжении предприятия, превышает значение SХС, поскольку часть активов, право собственности, на которые не принадлежит предприятию, но которыми оно распоряжается, учитывается на забалансовых счетах. Это товары, принятые на комиссию, основные средства, полученные по договорам операционной аренды и др. При анализе балансов в оценке брутто этот показатель рассчитывается вычитанием регулирующих статей из итога баланса.

Коэффициент износа КИЗ

Показатель характеризует долю стоимости основных средств, списанную на затраты в предшествующих периодах, в первоначальной (восстановительной) стоимости и рассчитывается по формуле: КИЗ= Накопленный износ / Первоначальная (восстановительная) стоимость основных средств

Где

Накопленный износ — совокупный износ основных средств, активов, аккумулированный за период эксплуатации основных средств, долгосрочных активов, определяемый суммированием износа за предыдущие периоды.

Восстановительная стоимость основных средств — это стоимость воспроизводства основных средств на определенный период, которая определяется путем проведения переоценки.

Коэффициент годности КГ

КГ=1-КИЗ

Доля стоимости основных средств, не списанная на затраты в предшествующих периодах, в первоначальной (восстановительной) стоимости.

Следущая статья Предыдущая статья

Порядок расчета дебиторской задолженности — формула

Расчет дебиторской задолженности — формула такого расчета может различаться в разных компаниях. Из каких компонентов она состоит и для чего применяется, узнайте из нашего материала.

Для чего нужен расчет дебиторской задолженности?

Расчет дебиторской задолженности (ДЗ) — процедура, знакомая составляющим бухгалтерский баланс специалистам. Проводится она при составлении бухгалтерской отчетности, а также при необходимости получения информации о ДЗ для управленческих и (или) иных целей.

Для того чтобы в балансе по строке 1230 «Дебиторская задолженность» появились данные, требуется:

- Собрать информацию по счетам бухучета, на которых числится ДЗ, и провести ее анализ (по суммам, видам дебиторов, срокам погашения и др.).

О классификации и видах ДЗ расскажет материал «Структура дебиторской задолженности в учетной политике».

- Сверить с контрагентами суммы, отраженные на счетах бухучета (например, посредством двустороннего согласования взаиморасчетов в акте сверки).

- Проинвентаризировать расчеты с контрагентами (если составляется годовой баланс или ДЗ подлежит списанию).

Алгоритм проведения инвентаризации ДЗ см. в материале «Инвентаризация дебиторской и кредиторской задолженности».

- Выявить сомнительные долги и ДЗ с истекшим сроком исковой давности.

- Создать резерв по сомнительной дебиторке (если выявлены не погашенные в срок и ничем не обеспеченные долги).

Важно! «КонсультантПлюс» предупреждает

Резервы сомнительных долгов создаются по любой дебиторской задолженности, признаваемой организацией сомнительной (не только по задолженности покупателей и заказчиков за продукцию, товары, работы и услуги). При этом сомнительной может быть признана не только задолженность с наступившим сроком погашения, но и задолженность, срок погашения которой еще не наступил, если…(подробности смотрите в К+).

- Оформить списание ДЗ со счетов бухучета (при наличии оснований для такого списания).

- Провести иные подготовительные процедуры (разграничить ДЗ со сроком погашения до года и выше, которая может потребоваться при оформлении расшифровок по строке 1230 и др.).

Для чего нужна расшифровка ДЗ и как ее оформить, см. в материале «Расшифровка дебиторской и кредиторской задолженности — образец».

- Рассчитать сумму ДЗ, подлежащую отражению в балансе по стр. 1230.

По какой формуле провести расчеты ДЗ, расскажем в следующем разделе.

Как рассчитать дебиторскую задолженность?

Универсальной формулы для расчета ДЗ не существует. В каждой фирме структура дебиторки может быть различной, а потому состав формулы корректируется.

В общем случае используется следующая формула:

ДЗ = дебетовое сальдо (сч. 60 + сч. 62 + сч. 68 + сч. 69 + сч. 70 + сч. 71 + сч. 73 + сч. 76) – сч. 63,

где:

сч. 60 — «Расчеты с поставщиками и подрядчиками» по предоплате, связанной с поставкой МПЗ, выполнением работ и др.;

сч. 62 — «Расчеты с покупателями и заказчиками» по отгруженной продукции, выполненным работам, оказанным услугам;

сч. 68 — «Расчеты по налогам и сборам» в части имеющихся налоговых переплат;

сч. 69 — «Расчеты по социальному страхованию и обеспечению» по уплаченным в ФСС и ПФР излишним суммам;

сч. 70 — «Расчеты с персоналом по оплате труда» при наличии зарплатной переплаты;

сч. 71 — «Расчеты с подотчетными лицами» по денежным средствам, выплаченным сотрудникам под отчет;

сч. 73 — «Расчеты с персоналом по прочим операциям» по суммам предоставленных сотрудникам займов или по иным операциям;

сч. 75 — «Расчеты с учредителями» по долгам учредителей по вкладам в уставный капитал фирмы;

сч. 76 — «Расчеты с разными дебиторами и кредиторами» в связи с начисленными доходами от совместной деятельности, санкциями, признанными должниками за невыполнение договорных условий и др.;

сч. 63 — «Резервы по сомнительным долгам» по сумме сформированного резерва.

Важно! «КонсультантПлюс» предупреждает

При отражении в отчетности не допускается зачет между статьями активов и пассивов (дебетовым и кредитовым остатками по счетам 62, 60, 68, 69, 70, 71, 73, 75, 76). Подробнее читайте в К+.

Общий вид формулы по расчету ДЗ корректируется в зависимости от наличия или отсутствия:

- дебетового сальдо по отдельным счетам бухучета;

- резерва по сомнительным долгам.

Например, у фирмы нет сомнительных дебиторов, переплат по налогам и взносам во внебюджетные фонды, под отчет деньги не выдаются и прочие денежные операции по расчетам с сотрудниками в отчетном периоде отсутствуют, а уставный капитал полностью оплачен учредителями. В таком случае скорректированная формула для расчета ДЗ будет иметь вид:

ДЗ = дебетовое сальдо (сч. 60 + сч. 62 + сч. 76).

Посмотреть пример заполнения строки 1230 «Дебиторская задолженность» и фрагмент заполнения бухгалтерского баланса вы можете в «КонсультантПлюс». Пробный полный доступ к системе можно получить бесплатно.

Когда показатель ДЗ используется в других формулах, читайте далее.

В каких формулах участвует показатель дебиторской задолженности?

Показатель ДЗ используется при расчете разнообразных финансовых коэффициентов, например:

- финансовой устойчивости;

Алгоритм расчета финансовой устойчивости см. в материале «Проведение анализа коэффициентов финансовой устойчивости».

- ликвидности и платежеспособности;

Формулы для их расчета вы найдете в материале «Основные финансовые коэффициенты и формулы их расчета».

- оборачиваемости активов и др.

Как рассчитать коэффициент оборачиваемости дебиторки, расскажет материал «Оборачиваемость дебиторской задолженности (формула)».

Итоги

Расчет дебиторской задолженности необходим для отчетных и управленческих целей. На основе рассчитанной суммы дебиторки проводится расчет финансовых коэффициентов и оценивается деятельность фирмы.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня. Коэффициент оборачиваемости дебиторской задолженности

| Формула | Анализ

Оборачиваемость дебиторской задолженности — это коэффициент эффективности или коэффициент активности, который измеряет, сколько раз предприятие может превратить свою дебиторскую задолженность в денежные средства в течение периода. Другими словами, коэффициент оборачиваемости дебиторской задолженности измеряет, сколько раз предприятие может собрать свою среднюю дебиторскую задолженность в течение года.

Чередом называется каждый раз, когда компания собирает среднюю дебиторскую задолженность. Если бы компания имела 20 000 долларов США средней дебиторской задолженности в течение года и собрала 40 000 долларов США дебиторской задолженности в течение года, компания дважды изменила бы свою дебиторскую задолженность, поскольку она собрала вдвое большую сумму средней дебиторской задолженности.

Этот коэффициент показывает, насколько эффективно компания получает свои кредитные продажи от клиентов. Некоторые компании собирают свою дебиторскую задолженность от клиентов в течение 90 дней, в то время как другим требуется до 6 месяцев, чтобы получить от клиентов.

В некотором смысле коэффициент оборачиваемости дебиторской задолженности также можно рассматривать как коэффициент ликвидности. Компании становятся более ликвидными, чем быстрее они могут превратить свою дебиторскую задолженность в наличные.

Формула

Оборачиваемость дебиторской задолженности рассчитывается путем деления чистых продаж в кредит на среднюю дебиторскую задолженность за этот период.

Причина, по которой вместо чистых продаж используются чистые продажи в кредит, заключается в том, что продажи за наличные не создают дебиторской задолженности. Только продажи в кредит устанавливают дебиторскую задолженность, поэтому продажи за наличные не учитываются. Чистые продажи просто относятся к продажам за вычетом доходов и продаж с возмещением.

Чистую выручку от продаж в кредит обычно можно найти в отчете о прибылях и убытках компании за год, хотя не все компании отчитываются о продажах за наличные и в кредит отдельно. Средняя дебиторская задолженность рассчитывается путем сложения начальной и конечной дебиторской задолженности за год и деления на два.В некотором смысле это приблизительный расчет средней дебиторской задолженности за год.

Анализ

Поскольку коэффициент оборачиваемости дебиторской задолженности измеряет способность бизнеса эффективно собирать свою дебиторскую задолженность, имеет смысл только то, что более высокий коэффициент будет более благоприятным. Более высокие коэффициенты означают, что компании в течение года чаще собирают свою дебиторскую задолженность. Например, коэффициент 2 означает, что компания собирала среднюю дебиторскую задолженность дважды в течение года.Другими словами, эта компания собирает деньги с клиентов каждые полгода.

Более высокая эффективность также благоприятна с точки зрения движения денежных средств. Если компания сможет получить наличные от клиентов раньше, она сможет использовать эти деньги для оплаты счетов и других обязательств.

Оборачиваемость дебиторской задолженности также является индикатором качества продаж в кредит и дебиторской задолженности. Компания с более высоким коэффициентом показывает, что продажи в кредит с большей вероятностью будут получены, чем компания с более низким коэффициентом.Поскольку дебиторская задолженность часто проводится в качестве обеспечения ссуд, важно ее качество.

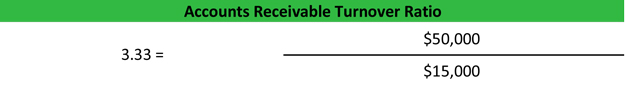

Пример

Bill’s Ski Shop — это розничный магазин по продаже лыжного снаряжения. Билл предлагает счета всем своим основным клиентам. В конце года баланс Билла показывает 20 000 долларов дебиторской задолженности, 75 000 долларов валовых продаж в кредит и 25 000 долларов прибыли. В прошлогоднем балансе дебиторская задолженность составила 10 000 долларов.

Первое, что нам нужно сделать для расчета оборачиваемости векселей, — это рассчитать чистые продажи в кредит и среднюю дебиторскую задолженность.Чистые продажи в кредит равны валовым продажам в кредит за вычетом прибыли (75 000–25 000 = 50 000). Среднюю дебиторскую задолженность можно рассчитать путем усреднения начального и конечного остатков дебиторской задолженности ((10 000 + 20 000) / 2 = 15 000).

Наконец, коэффициент оборачиваемости дебиторской задолженности Билла за год может быть таким.

Как видите, оборот по векселю составляет 3,33. Это означает, что Билл взыскивает свою дебиторскую задолженность примерно 3,3 раза в год или раз в 110 дней. Другими словами, когда Билл совершает продажу в кредит, ему потребуется 110 дней, чтобы получить деньги от этой продажи.

.

Каков коэффициент оборачиваемости дебиторской задолженности?

Определение коэффициента оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности является важным финансовым показателем, который указывает на способность компании взыскать свою дебиторскую задолженность. Взыскание дебиторской задолженности имеет решающее значение для выплаты компанией своих обязательств в срок.

Расчет коэффициента оборачиваемости дебиторской задолженности: продаж в кредит за год , разделенные на среднюю сумму дебиторской задолженности компании за этот год.Обратите внимание, что в расчетах используются только продажи компании в кредит (или продажи в кредит), поскольку продажа за наличные не включает дебиторскую задолженность .

Пример коэффициента оборачиваемости дебиторской задолженности

Чтобы проиллюстрировать расчет оборачиваемости дебиторской задолженности, предположим, что продажи компании в кредит за последний год составили 6 000 000 долларов, а ее средняя сумма дебиторской задолженности в течение этого года составляла 600 000 долларов. В результате коэффициент оборачиваемости дебиторской задолженности составляет: объем продаж в кредит в размере 6 000 000 долларов США, деленный на среднюю сумму дебиторской задолженности в размере 600 000 долларов США = 10 раз в год.Это означает, что в среднем дебиторской задолженности компании оборачивались 10 раз в течение года, или примерно каждые 36 дней (360 или 365 дней в году, разделенные на 10 оборотов).

Хороший или плохой коэффициент оборачиваемости дебиторской задолженности, равный 10, зависит от прошлых коэффициентов компании, среднего значения для других компаний в той же отрасли и конкретных условий кредита, предоставленных клиентам компании.

Коэффициент оборачиваемости дебиторской задолженности составляет в среднем

Важно подчеркнуть, что коэффициент оборачиваемости дебиторской задолженности составляет при среднем , так как среднее значение может скрыть важные детали.Например, некоторая просроченная дебиторская задолженность может быть «скрыта» или компенсирована дебиторской задолженностью, погашение которой превышает среднее значение. Если у вас есть доступ к информации о компании, вам следует просмотреть подробную информацию о сроках погашения дебиторской задолженности, чтобы выявить клиентов, которые медленно платят.

.Коэффициент оборачиваемости дебиторской задолженности — AccountingTools

Оборачиваемость дебиторской задолженности — это количество раз в год, когда предприятие собирает среднюю дебиторскую задолженность. Коэффициент используется для оценки способности компании эффективно предоставлять кредиты своим клиентам и своевременно получать от них средства. Высокий коэффициент оборачиваемости свидетельствует о сочетании консервативной кредитной политики и агрессивного отдела инкассации, а также о наличии количества качественных клиентов.Низкий коэффициент оборачиваемости представляет собой возможность взыскания чрезмерно старой дебиторской задолженности, которая излишне сковывает оборотный капитал. Низкая оборачиваемость дебиторской задолженности может быть вызвана слабой или отсутствующей кредитной политикой, неадекватной функцией взыскания и / или большой долей клиентов, испытывающих финансовые трудности. Также весьма вероятно, что низкий уровень оборачиваемости свидетельствует о чрезмерной сумме безнадежных долгов. Полезно отслеживать оборачиваемость дебиторской задолженности по линии тренда, чтобы увидеть, не замедляется ли оборачиваемость; если так, то может потребоваться увеличение финансирования коллекционеров или, по крайней мере, анализ причин ухудшения текучести.

Для расчета оборачиваемости дебиторской задолженности сложите начальную и конечную дебиторскую задолженность, чтобы получить среднюю дебиторскую задолженность за период измерения, и разделите на чистые продажи в кредит за год. Формула выглядит следующим образом:

Чистые годовые кредитные продажи ÷ ((Начальная дебиторская задолженность + Конечная дебиторская задолженность) / 2)

Например, контролер компании ABC хочет определить оборот дебиторской задолженности компании за прошедший год. В начале этого периода начальное сальдо дебиторской задолженности составляло 316 000 долларов, а конечное сальдо — 384 000 долларов.Чистый объем продаж в кредит за последние 12 месяцев составил 3 500 000 долларов США. На основе этой информации контроллер рассчитывает оборот дебиторской задолженности по следующей формуле:

3500000 долларов США Чистые кредитные продажи ÷ ((316000 долларов США начальная дебиторская задолженность + 384000 долларов США конечная дебиторская задолженность) / 2)

= 3500000 долларов США Чистые кредитные продажи ÷ 350000 долларов США Средняя дебиторская задолженность

= 10,0 Оборачиваемость дебиторской задолженности

Таким образом, дебиторская задолженность ABC оборачивалась 10 раз за последний год, что означает, что в среднем дебиторская задолженность была собрана в 36 раз.5 дней.

Вот несколько предостережений, которые следует учитывать при использовании измерения оборачиваемости дебиторской задолженности:

Некоторые компании могут использовать в числителе общие продажи, а не чистые продажи в кредит. Это может привести к ошибочному измерению, если доля продаж за наличные высока, поскольку объем оборота окажется выше, чем на самом деле.

Очень высокий показатель оборачиваемости дебиторской задолженности может указывать на чрезмерно жесткую кредитную политику, когда кредитный менеджер разрешает продажу в кредит только наиболее кредитоспособным клиентам и позволяет конкурентам с более слабой кредитной политикой забирать другие продажи.

Начальный и конечный остатки дебиторской задолженности относятся только к двум конкретным моментам времени в течение года оценки, и остатки на эти две даты могут значительно отличаться от средней суммы в течение всего года. Следовательно, допустимо использовать другой метод для получения среднего сальдо дебиторской задолженности, например, средний конечный остаток за все 12 месяцев в году.

Низкий показатель оборачиваемости дебиторской задолженности может вовсе не быть виной кредитного и инкассаторского персонала.Вместо этого возможно, что ошибки, допущенные в других подразделениях компании, препятствуют оплате. Например, если товар неисправен или отправлен не тот товар, покупатели могут отказаться платить компании. Таким образом, вина за плохой результат измерения может быть распределена по многим частям бизнеса.

Коэффициент оборачиваемости дебиторской задолженности может быть использован при анализе предполагаемого приобретаемого предприятия. Когда коэффициент слишком низок, покупатель может рассматривать это как возможность применить более энергичные методы кредитования и взыскания, тем самым уменьшив вложения оборотного капитала, необходимые для ведения бизнеса.

Подобные термины

Оборачиваемость дебиторской задолженности также называется коэффициентом оборачиваемости дебитора.

Связанные курсы

Справочник по бизнес-показателям

Справочник по кредитам и взысканиям

Интерпретация финансовой отчетности

Общие сведения о дебиторской задолженности (определение и примеры)

Большинство предприятий продают своим клиентам в кредит. То есть они немедленно доставляют товары и услуги, отправляют счет, а через несколько недель получают оплату. Компании отслеживают все деньги, которые их клиенты должны им, используя счет в своих книгах под названием дебиторская задолженность .

Здесь мы рассмотрим, как работает дебиторская задолженность, чем она отличается от кредиторской, и как правильное управление дебиторской задолженностью может ускорить получение платежей.

Что такое дебиторская задолженность?

Дебиторская задолженность — это любые деньги, которые ваши клиенты должны вам за товары или услуги, которые они приобрели у вас в прошлом. Эти деньги обычно собираются через несколько недель и регистрируются как актив на балансе вашей компании. Вы используете дебиторскую задолженность как часть учета по методу начисления.

Где найти дебиторскую задолженность?

Вы можете найти дебиторскую задолженность в разделе «Оборотные активы» вашего баланса или плана счетов.Дебиторская задолженность классифицируется как актив, потому что она обеспечивает ценность для вашей компании. (В данном случае в виде будущего платежа наличными.)

В чем разница между дебиторской и кредиторской задолженностью?

Дебиторская задолженность — это счет активов, представляющий деньги, которые ваши клиенты должны вам.

С другой стороны, кредиторская задолженность— это счет обязательств , представляющий деньги, которые вы должны другому бизнесу.

Допустим, вы отправили своему другу дело Кейта, Keith’s Furniture Inc., счет на 500 долларов в обмен на созданный вами логотип.

Когда Кейт получает ваш счет, он записывает его как счетов к оплате в своих бухгалтерских книгах, потому что это деньги, которые он должен заплатить кому-то другому.

Вы запишете это как дебиторскую задолженность на вашей стороне, потому что это деньги, которые вы получите от кого-то другого.

Считается ли дебиторская задолженность выручкой?

Дебиторская задолженность — это счет активов, а не счет доходов.Однако при учете по методу начисления выручка регистрируется одновременно с записью дебиторской задолженности.

В приведенном выше примере вы должны сделать следующую запись в своих книгах в момент выставления счета Keith’s Furniture:

| Счет | Дебет | Кредит |

|---|---|---|

| Дебиторская задолженность — Keith’s Furniture Inc. | $ 500 | – |

| Выручка | – | $ 500 |

(Если вы хотите понять, почему мы делаем здесь две записи для записи одной транзакции, ознакомьтесь с нашим руководством по двойной записи.)

Но помните: при кассовом учете дебиторской задолженности нет. Согласно этой системе транзакция не считается продажей, пока деньги не поступят на ваш банковский счет.

Что такое «скидка на безнадежные счета»?

Если вы ведете бизнес достаточно долго, вы рано или поздно столкнетесь с клиентами, которые платят поздно или не платят вовсе. Когда клиент не платит и мы не можем получить его дебиторскую задолженность, мы называем это безнадежной задолженностью .

Компании, которые существуют уже некоторое время, часто заранее оценивают общую сумму безнадежных долгов, чтобы убедиться, что дебиторская задолженность, указанная в их финансовых отчетах, не является нереально высокой.Они сделают это, установив так называемый «резерв на безнадежные счета».

Предположим, что ваши общие продажи за год, как ожидается, составят 120 000 долларов, и вы обнаружили, что в обычном году вы не получаете 5% дебиторской задолженности.

Чтобы оценить свои безнадежные долги за год, вы можете умножить общий объем продаж на 5% (120 000 долларов * 0,05). Затем вы должны кредитовать полученную сумму (6000 долларов) на «резерв на безнадежные счета» и дебетовать «расходы по безнадежной задолженности» на ту же сумму:

.| Счет | Дебет | Кредит |

|---|---|---|

| Расходы по безнадежной задолженности | 6000 долларов США | – |

| Резерв по безнадежным счетам | – | 6000 долларов США |

Что произойдет, если мои клиенты не заплатят?

Когда становится ясно, что дебиторская задолженность не будет оплачена, мы должны списать ее как расходы на безнадежную задолженность .

Например, предположим, что после нескольких месяцев ожидания, звонка ему по мобильному телефону и разговора с членами его семьи, становится ясно, что Кейт исчез и не собирается оплачивать счет на 500 долларов, который вы ему отправили.

В этом случае вы списываете «скидку на безнадежные счета» в размере 500 долларов, чтобы уменьшить его на 500 долларов.

Почему?

Помните, что скидка на безнадежные счета — это всего лишь оценка того, сколько вы не получите от своих клиентов.Как только становится ясно, что конкретный клиент не будет платить, больше не будет двусмысленности в том, кто не будет платить.

После того, как вы закончите корректировку безнадежных счетов, вы должны кредитовать «дебиторскую задолженность — Keith’s Furniture Inc.» на 500 долларов, также уменьшив его на 500 долларов. Поскольку мы решили, что счет, который вы отправили Кейту, не подлежат взысканию, он больше не должен вам эти 500 долларов.

Таким образом, итоговая запись в журнале будет:

| Счет | Дебет | Кредит |

|---|---|---|

| Резерв по безнадежным счетам | $ 500 | – |

| Дебиторская задолженность — Keith’s Furniture Inc. | – | $ 500 |

Что, если они все-таки мне заплатят?

Допустим, проходит еще несколько месяцев, и в вашем почтовом ящике появляется таинственный конверт без обратного адреса. Это чек от Keith’s Furniture Inc. на 500 долларов — в конце концов, он все-таки заплатил вам!

Чтобы записать эту транзакцию, вы сначала должны списать «дебиторскую задолженность — Keith’s Furniture Inc.» еще раз на 500 долларов, чтобы вернуть дебиторскую задолженность в свои бухгалтерские книги, и кредитный доход на 500 долларов.

| Счет | Дебет | Кредит |

|---|---|---|

| Дебиторская задолженность — Keith’s Furniture Inc. | $ 500 | – |

| Выручка | – | $ 500 |

Наконец, чтобы записать платеж наличными, вы должны списать со своего «денежного» счета 500 долларов и кредитовать «дебиторскую задолженность — Keith’s Furniture Inc.» еще раз на 500 долларов, чтобы закрыть его раз и навсегда.

| Счет | Дебет | Кредит |

|---|---|---|

| Наличные | $ 500 | – |

| Дебиторская задолженность — Keith’s Furniture Inc. | – | $ 500 |

Почему важна дебиторская задолженность?

Иметь много клиентов — это здорово. Но если некоторые из них платят вам поздно или не платят вообще, продажа им может нанести ущерб вашему бизнесу.Просрочка платежей от клиентов — одна из основных причин, по которым компании сталкиваются с проблемами движения денежных средств.

Один из лучших способов отслеживать просроченные платежи и следить за тем, чтобы они не выходили из-под контроля, — это рассчитать коэффициент оборачиваемости дебиторской задолженности для вашего бизнеса.

Каков коэффициент оборачиваемости дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности — это простой финансовый расчет, который показывает, насколько быстро ваши клиенты оплачивают свои счета.

Мы рассчитываем его, разделив общую сумму чистых продаж на среднюю дебиторскую задолженность .

В качестве примера возьмем финансовые результаты вымышленной компании XYZ Inc. за 2018 год.

Допустим, в начале 2018 года (1 января) общая дебиторская задолженность XYZ Inc. составляла 2500 долларов. Также предположим, что на конец 2018 года (31 декабря) его общая дебиторская задолженность составляла 1500 долларов. Кроме того, в 2018 году общий чистый объем продаж компании составил ровно 60 000 долларов.

Чтобы получить средней дебиторской задолженности для XYZ Inc.для этого года складываем начальную и конечную суммы дебиторской задолженности и делим их на два:

2500 долларов США + 1500 долларов США / 2 = 2000 долларов США

Для расчета коэффициента оборачиваемости дебиторской задолженности мы затем делим чистую выручку (60 000 долларов) на среднюю дебиторскую задолженность (2 000 долларов):

60 000 долл. США / 2 000 долл. США = 30

Это означает, что XYZ Inc. имеет коэффициент оборачиваемости дебиторской задолженности 30. Чем выше этот коэффициент, тем быстрее ваши клиенты платят вам.

Тридцать — это коэффициент оборачиваемости хорошей дебиторской задолженности действительно .Для сравнения: в четвертом квартале 2018 года коэффициент оборачиваемости Apple Inc. составил 15,02.

Чтобы рассчитать средний кредитный период продаж — среднее время, которое требуется вашим клиентам, чтобы заплатить вам — мы делим 52 (количество недель в году) на коэффициент оборачиваемости дебиторской задолженности (30):

52 недели / 30 = 1,73 недели

Это означает, что в 2018 году у клиентов XYZ Inc. уходит в среднем 1,73 недели на оплату счетов. Довольно хорошо!

Что такое график устаревания дебиторской задолженности?

Если у вас много разных клиентов, то отследить, кто именно задерживает платежи, может оказаться непросто.Некоторые предприятия создадут график старения дебиторской задолженности для решения этой проблемы.

Вот пример графика старения дебиторской задолженности для вымышленной компании XYZ Inc.