Коэффициенты финансового анализа предприятия

Разберем 12 основных коэффициенты финансового анализа предприятия. Из-за их большого разнообразия зачастую нельзя понять, какие из них основные, а какие нет. Поэтому я постарался выделить основные показатели в полной мере описывающие финансово-хозяйственную деятельность предприятия.

В деятельности, у предприятия всегда сталкиваются его два свойства: его платежеспособность и его эффективность. Если платежеспособность предприятия увеличивается, то эффективность снижается. Можно наблюдать обратную зависимость между ними. И платежеспособность, и эффективность деятельности можно описать коэффициентами. Можно остановиться на этих двух группах коэффициентах, тем не менее, лучше их еще разбить пополам. Так группа Платежеспособности делится на Ликвидность и Финансовую устойчивость, а группа Эффективность предприятия делится на Рентабельность и Деловую активность.

Все коэффициенты финансового анализа делим на четыре большие группы показателей.

- Ликвидность (

- Финансовая устойчивость (долгосрочная платежеспособность),

- Рентабельность (финансовая эффективность),

- Деловая активность (нефинансовая эффективность).

Ниже в таблице представлено деление на группы.

| Платежеспособность предприятия | Эффективность предприятия | ||

| Ликвидность | Финансовая устойчивость | Рентабельность | Деловая активность |

В каждой из групп выделим только по топ-3 коэффициента, в итоге у нас получится всего 12 коэффициентов. Это будут самые важные и главные коэффициенты, потому что именно они по моему опыту наиболее полно описывают деятельность предприятия. Остальные коэффициенты, не вошедшие в топ, как правило, являются следствием этих. Приступим к делу!

Топ-3 коэффициента ликвидности

Начнем с золотой тройки коэффициентов ликвидности. Эти три коэффициента дают полное понимание ликвидности предприятия. Сюда входит три коэффициента:

- Коэффициент текущей ликвидности,

- Коэффициент абсолютной ликвидности,

- Коэффициент быстрой ликвидности.

Кем используются коэффициенты ликвидности?

Самый популярный среди всех коэффициентов – Коэффициент текущей ликвидности используется преимущественно инвесторами в оценке ликвидности предприятия.

Коэффициент абсолютной ликвидности интересен для поставщиков. Он показывает способности предприятия расплатиться с контрагентами-поставщиками.

Коэффициент быстрой ликвидности рассчитывается кредиторами для оценки быстрой платежеспособности предприятия при выдаче займов.

В таблице ниже представлена формула расчета трех самых важных коэффициентов ликвидности и их нормативные значения.

Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент текущей ликвидности | Коэффициент текущей ликвидности = Оборотные активы/Краткосрочные обязательства | Ктл= стр.1200/ (стр.1510+стр.1520) | >2 |

| 2 | Коэффициент абсолютной ликвидности | Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) /Краткосрочные обязательства | Кабл= стр.1250/ (стр.1510+стр1520) | >0,2 |

| 3 | Коэффициент быстрой ликвидности | Коэффициент быстрой ликвидности = (Оборотные активы-Запасы)/Краткосрочные обязательства | Кбл= (стр.1250+стр.1240)/(стр.1510+ стр.1520) | >1 |

Топ-3 коэффициента финансовой устойчивости

Перейдем к рассмотрению трех основных коэффициентов финансовой устойчивости. Ключевое отличие между коэффициентами ликвидности и коэффициентами финансовой устойчивости – первая группа (ликвидности) отражает краткосрочную платежеспособность, а последняя (финансовой устойчивости) – долгосрочную. А по сути, как коэффициенты ликвидности, так и коэффициенты финансовой устойчивости отражают платежеспособность предприятия и то, как оно может рассчитываться со своими долгами.

В данную группу показателей входит три коэффициента:

- Коэффициент автономии,

- Коэффициент капитализации,

- Коэффициент обеспеченности собственными оборотными средствами.

Кем используются коэффициенты финансовой устойчивости?

Коэффициент автономии (финансовой независимости) используется финансовыми аналитиками для собственной диагностики своего предприятия на финансовую устойчивость, а также арбитражными управляющими (согласно постановлению Правительства РФ от 25.06.03 № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа»).

Коэффициент капитализации важен для инвесторов, которые анализируют его для оценки инвестиций в ту или иную компанию. Более предпочтительной для инвестиций будет компания с большим коэффициентом капитализации. Слишком высокие значения коэффициента не слишком хорошо для инвестора, так как снижается прибыльность предприятия и тем самым доход вкладчика. Помимо этого коэффициент рассчитывается кредиторами, чем значение ниже, тем предпочтительнее предоставление кредита.

Коэффициент обеспеченности собственными оборотными средствами рекомендательно (согласно Постановлению Правительства РФ от 20.05.1994 №498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятия», которое утратило силу в соответствии с Постановлением 218 от 15.04.2003) используется арбитражными управляющими. Данный коэффициент также можно отнести и к группе Ликвидности, но здесь мы его припишем к группе Финансовой устойчивости.

В таблице ниже представлена формула расчета трех самых важных коэффициентов финансовой устойчивости и их нормативные значения.

Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент автономии | Коэффициент автономии = Собственный капитал/Активы | Кавт = стр.1300/ стр.1600 | >0,5 |

| 2 | Коэффициент капитализации | Коэффициент капитализации = (Долгосрочные обязательства + Краткосрочные обязательства)/Собственный капитал | Ккап= (стр.1400+стр.1500)/ стр.1300 | <0,7 |

| 3 | Коэффициент обеспеченности собственными оборотными средствами | Коэффициент обеспеченности собственными оборотными средствами = (Собственный капитал – Внеоборотные активы)/Оборотные активы | Косос=(стр.1300-стр.1100)/стр.1200 | >0,5 |

Топ-3 коэффициента рентабельности

Смотрите ⇒ Акцию от Школы Финансового Анализа Жданова Василия

Переходим к рассмотрению трех самых важных коэффициента рентабельности. Эти коэффициенты показывают эффективность управления денежными средствами на предприятии.

В данную группу показателей входит три коэффициента:

- Рентабельность активов (ROA),

- Рентабельность собственного капитала (ROE),

- Рентабельность продаж (ROS).

Кем используются коэффициенты финансовой устойчивости?

Коэффициент рентабельности активов (ROA) используется финансовыми аналитиками для диагностики эффективности предприятия с точки зрения доходности. Коэффициент показывает финансовую отдачу от использования активов предприятия.

Коэффициент рентабельности собственного капитала

Коэффициент рентабельности продаж (ROS) используется руководителем отдела продаж, инвесторами и собственником предприятия. Коэффициент показывает эффективность реализации основной продукции предприятия, плюс позволяет определить долю себестоимости в продажах. Необходимо отметить, что важно не то, сколько продукции продало предприятие, а то, сколько чистой прибыли оно заработало чистых денег с этих продаж.

В таблице ниже представлена формула расчета трех самых важных коэффициентов рентабельности и их нормативные значения.

Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Рентабельность активов (ROA) | Коэффициент рентабельности активов = Чистая прибыль / Активы

| ROA = стр.2400/стр.1600 | >0 |

| 2 | Рентабельность собственного капитала (ROE) | Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал | ROE = стр.2400/стр.1300 | >0 |

| 3 | Рентабельность продаж (ROS) | Коэффициент рентабельности продаж = Чистая прибыль/ Выручка | ROS = стр.2400/стр.2110 | >0 |

Топ-3 коэффициента деловой активности

Переходим к рассмотрению трех самых важных коэффициента деловой активности (оборачиваемости). Отличие этой группы коэффициентов от группы коэффициентов Рентабельности заключается в том, что они показывают нефинансовую эффективность деятельности предприятия.

В данную группу показателей входит три коэффициента:

- Коэффициент оборачиваемости дебиторской задолженности,

- Коэффициент оборачиваемости кредиторской задолженности,

- Коэффициент оборачиваемости запасов.

Кем используются коэффициенты деловой активности?

Коэффициент оборачиваемости дебиторской задолженности используется генеральным директором, коммерческим директором, руководителем отдела продаж, менеджерами по продажам, финансовым директором и финансовыми менеджерами. Коэффициент показывает, как эффективно построено взаимодействие между нашим предприятием и нашими контрагентами.

Коэффициент оборачиваемости кредиторской задолженности используется в первую очередь для определения путей повышения ликвидности предприятия и интересен для собственников и кредиторов предприятия. Он показывает, сколько раз в отчетном периоде (как правило, это год, но может быть и месяц, квартал) предприятие погасило свои долги перед кредиторами.

Коэффициент оборачиваемости запасов может использоваться коммерческим директором, руководителем отдела продаж и менеджерами по продажам. Он определяет эффективность управления запасами на предприятии.

В таблице ниже представлена формула расчета трех самых важных коэффициентов деловой активности и их нормативные значения. В формуле расчета есть небольшой момент. Данные в знаменателе, как правило, берутся средними, т.е. складывается значение показателя на начало отчетного периода с конечным и делится на 2. Поэтому в формулах везде в знаменателе стоит 0,5.

Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент оборачиваемости дебиторской задолженности | Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности

| Кодз= стр.2110/(стр.1230нп.+стр.1230кп.)*0,5

| динамика |

| 2 | Коэффициент оборачиваемости кредиторской задолженности | Коэффициент оборачиваемости кредиторской задолженности = Выручка от продаж/Средняя величина кредиторской задолженности

| Кокз= стр.2110/(стр.1520нп.+стр.1520кп.)*0,5 | динамика |

| 3 | Коэффициент оборачиваемости запасов | Коэффициент оборачиваемости запасов = Выручка от продаж/Средняя величина запасов | Коз= стр.2110/(стр.1210нп.+стр.1210кп.)*0,5

| динамика |

Резюме

Подведем итоги топ-12 коэффициентов для финансового анализа предприятия. Условно мы выделили 4 группы показателей деятельности предприятия: Ликвидность, Финансовая устойчивость, Рентабельность, Деловая активность. В каждой группе мы определили топ-3 самых важных финансовых коэффициента. Полученные 12 показателей в полной мере отражают всю финансово-хозяйственную деятельность предприятия. Именно с расчета их стоит начинать финансовый анализ. Для каждого коэффициента приведена формула расчета, поэтому вам не составит трудностей посчитать его для своего предприятия.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

18. Анализ финансового состояния предприятия. Показатели оценки

Финансовое состояние – комплексное понятие, зависящее от многих факторов и характеризующееся системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности.

Основные показатели:

обеспеченность собственными оборотными средствами и их сохранность

состояние нормируемых запасов материальных ценностей

эффективность использования банковского кредита и его материальное обеспечение

оценка платежеспособности и ликвидности предприятия.

Финансовый анализ изучает рациональность размещения капитала предприятия, эффективность его использования, финансовую устойчивость предприятия, взаимоотношения с финансовыми партнерами, деловую активность и платежеспособность предприятия.

Анализ финансового состояния делится на внутренний и внешний, цели которого различны. Внутренний анализ – это исследование механизма формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивания собственного капитала субъекта хозяйствования. Внешний финансовый анализ – это исследование финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности.

Анализ факторов, определяющих финансовое состояние, способствует выявлению резервов и росту эффективности производства. Одним из важнейших документов, отражающих финансово-хозяйственную деятельность предприятия, является бухгалтерский баланс. Результаты его анализа во многом способствуют получению объективной оценки финансового состояния предприятия.

Бухгалтерский баланс – сводная ведомость, отражающая в денежной форме средства предприятия по их состоянию, размещению, использованию и источникам образования. Показывает состояние хозяйственных средств и их источников на данный момент. Состоит из актива и пассива. Итог актива равен итогу пассива.

Цель баланса – дать информацию, характеризующую финансовое положение предприятия. Актив отражает инвестиции, или привлечение капитала, пассив-финансирование, или источник капитала.

Бухгалтерский баланс сопровождается рядом расчетных показателей, характеризующих ликвидность, платежеспособность и финансовую независимость предприятия:

Ликвидность оборотных активов – характеризует способность предприятия расплачиваться со своими кредиторами в момент поступления платежа:

Коэффициент абсолютной ликвидности – показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов.

Ка.л.= (Денежные средства + краткосрочн. фин. вложения)/(краткосрочн. обяз-ва)≥0,2

Коэффициент критической ликвидности – показывает, какая часть наиболее срочных обязательств предприятия может быть покрыта за счет абсолютно ликвидных активов при условии, что дебиторы выполнят свои обязательства

Крит.ликв.=(денежные ср-ва+кратносрочн. фин. вложения+дебиторск. задолжен.)/(кредиторск. задол-ть+займы и кредиты)≥0,7

Коэффициент текущей ликвидности – показывает какая часть текущих (кратносрочных) обязательств предприятия может быть погашена, если для этого будут использованы все текущие (или оборотные) активы. Превышение оборотных активов над краткосрочными финансовыми обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности.

Ктек.лик.= (ОбА – расходы будущих периодов)/(Краткосрочн.обязательства – доходы будущих периодов – резервы предстоящих расходов)≥2

2. Коэффициент автономии – характеризует финансовую независимость и самостоятельность предприятия и показывает долю собственного капитала в общей величине капитала.

Ка=СК/К (Сумма баланса)≥0,6

3. Коэффициент соотношения заемных и собственных средств – характеризует способность предприятия отвечать по своим обязательствам без ликвидации неликвидных активов. Чем больше доля собственного капитала, тем стабильнее предприятие.

К соотн. с.и з.к.= ЗК/СК≤0,7

4. Коэффициент финансовой зависимости Кфз=ЗК/К≤0,4 – показывает долю заемного капитала в общей величине капитала.

5. Величина собственного оборотного капитала – СОК=Собственный капитал – Внеоборотн.активы. Наличие у предприятия СОК является признаком финансовой устойчивости. СОК рассчитывается на начало и на конец рассматриваемого периода. Если СОК – величина отрицательная, то это говорит о том, что оборотные активы предприятия формируются за счет заемных источников.

6. Показатели рентабельности капитала Эффективность использования капитала характеризуется его доходностью (рентабельностью) – отношением суммы прибыли к среднегодовой сумме капитала.

Кр=Прибыль(балансовая, чистая, от реализации )/средняя величина капитала [руб/руб]

Средняя величина капитала = (Кн+Кк)/2

Кр показывает, сколько прибыли получено в среднем за период с одного рубля капитала.

Показатели рентабельности характеризуют полученную прибыль по отношению к затраченным на это производственным ресурсам.

В группе показателей рентабельности могут рассчитываться рентабельность СК, основного или оборотного капитала.

Рентабельность – понятие, которое связано с понятием экономической эффективности.

Эф=Э/З , где Э – эффект, З — затраты

Экономический эффект — абсолютная величина, характеризующая изменение какого-либо показателя.

Экономическая эффективность – величина относительная, характеризующая отношение экономического эффекта к затратам, вызвавшим этот эффект.

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности.

Дополнительная информация по вопросу

Анализ баланса можно подразделить на несколько этапов.

1. Подготовка баланса к анализу, в том числе счетная проверка баланса, аналитическая увязка его статей. Иханалитическая перегруппировка (построение реклассификационного баланса).

2. Чтение баланса – выявление изменений баланса за отчетный период. Предварительная оценка финансового состояния.

3. Анализ показателей баланса, в том числе оценки имущества предприятий, мобильных средств, финансовой устойчивости предприятия, его платежеспособности и ликвидности по системе финансовых коэффициентов. Для более глубокого анализа финансового положения используют дополнительные показатели, характеризующие деловую активность предприятия, определяют его рейтинг и инвестиционную привлекательность.

4. Завершающий этап – дается обобщающая оценка финансового состояния предприятия. Этот этап должен перейти в разработку конструктивно-технологических предложений по финансовому оздоровлению предприятия.

При чтении баланса исследуются внутрибалансовые взаимосвязи. Анализ балансовых взаимосвязей предполагает изучение следующих соотношений.

1. Сумма итогов всех разделов актива, показывающих состав и размещение средств, должна быть равна сумме итогов пассива баланса, показывающих источники образования средств.

2. Сумма собственных средств должна превышать величину средств и вложений в основной капитал, т.е. первый раздел АКТИВА у предприятия, имеющего хорошее финансовое состояние, должен быть меньше четвертого раздела ПАССИВА. Это соотношение объясняется тем, что одна часть собственных источников средств идет на покрытие основных средств и долгосрочных вложений, а вторая – на покрытие оборотных средств.

В случае, если у предприятия оказывается, что источников собственных средств (4-й раздел пассива) меньше чем основных средств и прочих внеоборотных активов (1-й раздел актива), то это свидетельствует о тяжелом финансовом положении предприятия.

3.Общая сумма оборотных средств (вложения в запасы и затраты, денежные активы и расчеты) должна превышать величину краткосрочных заемных средств. Это соотношение говорит о том, что при нормальном ходе хозяйственной деятельности значительная часть оборотных активов приобретается за счет собственных средств.

Соотношения второе и третье связаны с тем, что при нормальном функционировании предприятия значительная часть оборотных активов должна быть приобретена за счет собственных финансовых ресурсов.

4. Для безубыточных предприятий использование прибыли меньше или равно прибыли, полученной в отчетном периоде.

В балансе не могут быть одновременно показаны и прибыль, и убытки (как конечный финансовый результат хозяйственной деятельности).

При нормальном составлении баланса и отсутствии финансовых нарушений все виды активов имеют свои источники покрытия в пассиве. Поэтому одной из задач анализа является сопоставление сопряженных статей актива и пассива. Например:

Виды активов | Источники покрытия |

| 1. Уставный и доп. капитал, долгосрочные кредиты и займы |

| 2. Фонд накопления, прибыль, полученная в отчетном году |

| 3. Уставный капитал в части оборотных средств, прибыль отчетного года, кредиты и займы, расчеты с кредиторами |

С целью изучения отдельных аспектов финансового положения проводится аналитическая перегруппировка статей баланса. Для этого на основе заключительного бухгалтерского баланса составляются различного вида реклассификационные балансы, что позволяет лучше оценить составные структурные единицы баланса, а группировка статей баланса по степени реализуемости активов и срокам погашаемости пассивов позволяет правильно оценить ликвидность и платежеспособность.

Реклассификация баланса существенно облегчает анализ финансового состояния и состоит из следующих этапов:

определение инвестиций-нетто и исключение из пассива позиций, не представляющих финансирования;

классификация инвестиций и финансирования;

группировка инвестиций и финансовых вложений по некоторым важным классам и “зонам”.

Действующим в настоящее время баланс может быть приведен к реклассификационному балансу для внешнего или внутреннего анализа путем агрегирования или дезагрегтрования ряда статей, а также использования дополнительной информации из остальных форм бухгалтерской отчетности и текущего бухгалтерского учета.

Оценка актива баланса. Анализ имущества предприятия, его состава и структуры

Имущество, находящееся в расположении предприятия, отражается в активе и равно итогу баланса. Из общей суммы имущества предприятия выделяют: мобильные (оборотные) и внеоборотные (иммобилизованные) средства.

К последним относятся: основные фонды, нематериальные активы, долгосрочные финансовые вложения, оборудование к установке, незавершенные капитальные вложения. Все иммобилизованные средства отражаются в 1 разделе актива баланса.

Мобильные фонды отличаются от иммобилизованных тем, что жизненный цикл их, как правило, не превышает одного года, а для многих равен производственному циклу. Это, прежде всего, производственные запасы, расходы будущих периодов, средства в расчетах и временно свободные денежные средства.

Наиболее активная часть мобильных фондов – это производственные запасы, необходимые для поддержания производства в определенном состоянии.

Расходы будущих периодов – расходы по подготовке и освоению производства, совершенствованию организации производственного процесса.

Средства в расчетах – краткосрочная задолженность за отгруженную продукцию, а также за товары, работы, услуги.

Действующая форма бухгалтерского баланса представляет собой баланс-нетто. Это значит, что в общую стоимость имущества предприятия амортизируемые активы включены по остаточной стоимости. Иными словами, из баланса-брутто исключены все регулирующие статьи, такие как износ нематериальных активов, основных средств, малоценных и быстроизнашивающихся предметов, торговая наценка.

Анализ пассива баланса (структуры капитала). В пассиве баланса отражены источники капитала, которые могут быть собственными и заемными. Общая величина капитала равна К=СК+ЗК. Рассчитываются коэффициенты автономии, финансовой зависимости, коэффициент соотношения собственного и заемного капитала.

По данным баланса рассчитываются основные показатели, характеризующие имущественное состояние предприятия: его структуру, динамику за отчетный год, основные направления инвестирования капитала.

studfile.net

Коэффициентный анализ финансового состояния предприятия — OneKu

Содержание статьи:Коэффициентный анализ является частью финансового анализа, который выступает в качестве системы расширенного исходного анализа финотчетности. Задачей такого анализа является предоставление информации об экономических операциях, функционировании предприятия и, прежде всего, его финансовом состоянии. Эта информация используется руководством в процессе управления бизнес-средой: кредиторами, подрядчиками, инвесторами, аудиторами и т. д. Методика проведения коэффициентного анализа финансового состояния предприятия имеет свои особенности, этапы по каждому блоку коэффициентов.

Сущность анализа

Вам будет интересно:Кредитные долги: проверка и сроки погашения

Метод коэффициентного анализа является своего рода количественным исследованием и основан на показателях, представляющих отношения конкретных финансовых ценностей, важных с точки зрения их взаимоотношений. Выбор показателей, которые можно рассчитать для финансовых компаний, очень широк. Однако расчет чрезмерного количества индикаторов коэффициентного анализа финсостояния компании может запутать проводимый анализ. Поэтому страны с рыночной экономикой обычно используют ограниченный набор наиболее эффективных показателей, позволяющих характеризовать разносторонние аспекты хозяйствования компании.

Метод коэффициентного анализа выполняется на основе исходных документов финотчетности фирмы, принимая во внимание, в частности, экономические значения, включенные в бухгалтерский баланс и финансовых результатах. При расчете коэффициентов важно учитывать значительную разницу между бухгалтерским балансом, который иллюстрирует финсостояние организации на дату подготовки, и отчетом о финрезультатах, который представляет собой данные за период, предшествующий дате баланса. При построении показателей коэффициентного анализа, состоящих из сумм, поступающих из обоих этих документов, следует принимать во внимание значение величин прибылей и убытков. Также учитывается среднее арифметическое значений балансовых показателей.

Определенные значения показателей при применении коэффициентного метода финансового анализа оцениваются путем приравнивания к установленным нормативам. Данные нормативы выражены диапазонами значений или граничными значениями. Применяется методика их горизонтального анализа, при котором изменение показателей оценивается в последующие периоды, то есть анализируются тенденции этих изменений. Интерпретация коэффициентного анализа баланса также использует оценку полученных значений на фоне отрасли, в которой работает компания.

Вам будет интересно:»Деньги мигом»: отзывы клиентов, информация о компании

Это особенно важно в связи с тем, что принятые в литературе нормы показателей рассчитаны для всех предприятий, работающих в различных отраслях промышленности, торговли, сельского хозяйства в разных странах. При проведении коэффициентного анализа следует учитывать возможность несопоставимости полученных значений, обусловленную либо изменениями макроэкономических условий в экономике, либо различиями в построении отдельных показателей.

Наименование областей анализа показателей, используемых в литературе, в которых классифицируются аналитические показатели, не является единообразным.

Исследование денежных потоков при использовании коэффициентов

Для проведения коэффициентного анализа предприятия используют следующие коэффициенты исследования денежных потоков:

- индикатор платежеспособности К1

К1 = (ДСн+ДСп)/ДСи,

где ДСн – средства на начало;

ДСп- средств, которые поступили;

ДСи- средства, которые были израсходованы.

Данный коэффициент определяет тот факт, способна ли компания обеспечить выплаты денег за определенный период времени при использовании остатка счетов в банке, в кассе или притоков за период.

Оптимальное значение коэффициента при проведении коэффициентного анализа денежных потоков составляет 1.

- коэффициент платежеспособности К2

К2 = ДСп/ДСи,

где ДСп- средств, которые поступили;

ДСи- средства, которые были израсходованы.

Коэффициент означает, что у предприятия имеются свои средства для погашения долгов (либо, наоборот, не имеются). Норматив также равен 1.

- интервал самофинансирования

Вам будет интересно:Этапы и принципы формирования инвестиционного портфеля

И = (ДС+КФВ-ДЗ)/Рдс,

где КФВ- краткосрочные финвложения, средние значения за период;

ДЗ- среднее значение дебиторки за период;

ДС- денежные средства;

Рдс — расход денежных средств среднедневной.

Данный коэффициент при проведении коэффициентного анализа денежных потоков показывает, есть ли у компании возможность осуществлять свою деятельность без перебоев с помощью денежных ресурсов, полученных за реализацию продукции.

- коэффициент Бивера:

Кб = (ЧП+Ам) / (ДО+КО),

где Чп – размер чистой прибыли;

Ам- сумма амортизации;

До – обязательства долгосрочного периода;

КО – обязательства краткосрочного периода.

Данный коэффициент характеризует платежеспособность компании. Он может быть рассчитан по потоку денежных средств. Норматив находится в границах от 0,4 до 0,45.

- индикатор достаточности денежных средств:

Кд = ДС / ОП,

где ДС – денежные средства на дату;

ОП- обязательства для погашения.

Показатель указывает на текущую платежеспособность компании на исследуемый момент и промежуток времени.

- коэффициент качества выручки:

Кв = ДС / В

Он характеризует долю денежных средств в структуре выручки компании. При высоком значении коэффициента можно говорить о том, что компания является финансово устойчивой.

- индикатор достаточности чистого денежного потока К1:

К1 = ДПтд / (ЗК+З+Д),

где ДПтд – чистый поток денег по текущей деятельности;

ЗК – заемный капитал;

З – запасы;

Д – дивиденды.

Определяет достаточность создаваемого организацией чистого денежного потока с учетом финансируемых потребностей

- коэффициент эффективности денежных потоков К2

К2 = ДПтд/ДПо,

где ДПо – отток денежных потоков.

- индикатор рентабельности притока денежных средств К3

К3 = ЧП / ЧДП * 100,

где ЧП – чистая прибыль;

ЧДП – чистый денежный поток за период

Коэффициентный метод анализа денежных потоков позволяет компании провести оценку эффективности использования денежных средств и финансов фирмы.

Исследование ликвидности с использованием коэффициентов

При коэффициентном анализе ликвидности она изучается в двух аспектах:

- в статистическом смысле: в отношении определенного момента, например, на дату баланса, используя основные финансовые отчеты: баланс и отчет о финрезультатах и традиционные коэффициенты;

- в динамическом выражении коэффициентного финансового анализа: за определенный период, на основании отчета о движении денежных средств.

Таким образом осуществляют исследование ликвидности компании, то есть ее способность погашать краткосрочные обязательства, которые подлежат оплате в течение 1 года.

- Индикатор текущей ликвидности Ктл:

Ктл = ОА / КО,

где ОА – сумма оборотных активов, т. р.;

КО – обязательства краткосрочного периода, т. р.

Данный индикатор определяет, во сколько раз активы , работающие в распоряжении компании, способы покрыть свои текущие обязательства перед третьими лицами: поставщиками, сотрудниками, госорганами т.д.

Определение уровня оборотных активов и обязательств возможно только самим предприятием, поскольку информация, необходимая для корректировки оборотных активов и обязательств, не представлена в документах финансовой отчетности. По этой причине нескорректированные значения текущих активов и обязательств краткосрочного периода отражены в измененной форма коэффициента:

(З +ДЗ+ДС+ПОА) / ТО,

где З – запасы;

ДЗ – дебиторка;

Дс – денежные средства;

ПОА – прочие оборотные активы;

ТО – текущие обязательства

Рациональное значение этого индикатора должно быть в установленном диапазоне. Индекс ниже 1,2 указывает на угрозу способности компании урегулировать свои текущие обязательства, что может напрямую повлиять на эффективность деловых операций компании. Индекс выше 2,0 указывает на профицит предприятия, то есть на плохое управление.

- Индикатор быстрой ликвидности

Кбл = (КДЗ+ФВ + ДС) / ТО,

где КДЗ – краткосрочная дебиторка, т. р.

ФВ – финансовые вложения, т. р.

ДС – денежные средства, т. р.

ТО- текущие обязательства, т. р.

Вам будет интересно:Страховые компании-партнеры Сбербанка: список лучших

Данный индикатор определяет, во сколько раз текущие активы с высокой степенью ликвидности, находящиеся в распоряжении компании, покрывают свои текущие обязательства перед третьими сторонами. Этот коэффициент корректируется по отношению к коэффициенту текущей ликвидности по наименее ликвидным оборотным активам — запасам и начислениям.

Оптимальный уровень этого коэффициента должен составлять 1,0, то есть текущие обязательства должны быть полностью покрыты текущими активами с высокой степенью ликвидности. В случае предприятий, характеризующихся быстрым оборотом активов (например, торговля), этот стандарт снижается до уровня 0,7.

Пониженное значение этого индикатора может указывать на проблемы с ликвидностью, в то время как высокое значение этого показателя указывает на непроизводительное накопление денежных средств и высокий уровень дебиторки, что может оказать негативное влияние на результаты компании.

Анализ задолженности с использованием коэффициентов

При проведении коэффициентного анализа предприятия отношение долга к активам, к капиталу и собственному капиталу в измерителе долга всегда находится в знаменателе. Следует подчеркнуть, что расчет общего капитала также включает долговые обязательства и капитал.

Данный анализ тесно связан с коэффициентным анализом платежеспособности компании.

- Коэффициент левериджа — отношение среднего значения активов к собственному капиталу, исчисленному как средняя величина.

- Коэффициент покрытия процентов — это EBIT, деленный на проценты.

- Коэффициент покрытия основных расходов — это количество арендных платежей и доходов до вычета процентов и налогов, разделенное на сумму процентов и лизинговых сборов.

Коэффициенты задолженности характеризуют, с одной стороны, степень задолженности предприятия, а с другой — его способность погашать обязательства.

- Коэффициент общей задолженности Коб:

Коб = О / А,

где О — общая сумма обязательств компании;

А – активы компании.

Коэффициент общей задолженности заемного капитала Кзк определяет долю заемного капитала в финансировании активов компании.

Принятый, допустимый уровень участия заемного капитала в активах компании находится в пределах установленного диапазона. Соотношение ниже 0,57 можно интерпретировать как нерациональное управление источниками финансирования, тогда как соотношение на уровне выше 0,67 указывает на высокий риск потери компанией возможности погашения долга. На предприятиях с исключительно плохой экономической и финансовой ситуацией коэффициент общей задолженности заемного капитала превышает 1.

- Коэффициент долгосрочной задолженности Кдз

Кдз = ДО / СК,

где ДО — обязательства долгосрочного периода;

СК — собственный капитал.

Этот коэффициент, также называемый коэффициентом задолженности, показателем риска или коэффициентом левериджа, сообщает об уровне покрытия долгосрочных обязательств собственным капиталом. Согласно стандарту для этого индикатора, его количество должно находиться в установленном диапазоне. Если показатель превышает уровень 1.0, предприятие считается имеющим большую задолженность .

- Коэффициент долга по собственным средствам:

Кдсс= ОО / СК,

где ОО — обязательства общие;

СК — собственный капитал.

Этот показатель информирует об уровне задолженности собственного капитала компании. И в то же время об отношении привлеченного капитала к собственному как источника финансирования предприятия. Предполагается, что значение этого показателя не должно превышать 1,0 для крупных и средних предприятий и 3,0 для малых предприятий.

- Коэффициент покрытия долга по чистому финансовому результату Кп:

Кп = ЧФР/(КР+П),

где ЧФР — чистый финансовый результат;

КП — капитальные рассрочки;

П – проценты

Этот коэффициент определяет, сколько раз чистый финансовый результат покрывает обслуживание основных платежей и процентов. На предприятии с правильной финансовой ситуацией это соотношение должно быть больше 1,0.

- Коэффициент покрытия долга на обслуживание EBIT:

Кп = (ВФР + П) / (КР+П),

где ФВР — валовой финансовый результат;

П – проценты;

КР — капитальные рассрочки

Этот индикатор показывает, во сколько раз прибыль до вычета налогов и процентов покрывает погашение капитальных взносов и процентов, т.е. в какой степени прибыль обеспечивает обслуживание долга. Минимальный порог равен 1,2. Всемирный банк предполагает, что он должен составить более 1,3 .

- Уровень покрытия обслуживания долга из денежного потока У:

У = (ЧФР + А)/ (КР+П),

где ЧФР — чистый финансовый результат;

А- амортизация;

КР — капитальные рассрочки;

П – проценты

Этот коэффициент определяет покрытие обслуживания долга за счет чистого финансового профицита. Оптимальный порог составляет 1,5, т. е. сумма прибыли до налогообложения вместе с амортизацией должна быть как минимум на 50% выше годового платежа по кредиту плюс проценты.

Коэффициент покрытия процентных обязательств определяет способность компании своевременно выплачивать проценты. Если и проценты, и взносы в капитал должны быть выплачены одновременно, нет необходимости учитывать этот показатель в анализе.

Сущность финансовой устойчивости

При проведении коэффициентного анализа финансового состояния финансовая устойчивость — это ситуация, в которой финансовая система, то есть финансовые посредники, рынки и рыночные инфраструктуры, способна противостоять экономическим потрясениям и внезапным корректировкам финансового дисбаланса.

Финансовая устойчивость касается исследования показателей капитала фирмы и их соотношения между собой.

Благодаря коэффициентному анализу финансовой устойчивости уменьшается вероятность возникновения серьезных финансовых искажений в процессе финансового посредничества, которые могут негативно повлиять на функционирование реальной экономики.

В критериях рыночных отношений финансовая стабильность является свидетельством стабильности компании и ее возможности выживать. То есть она указывает состояние ресурсов компании сейчас, возможность свободно применять финансы компании, обеспечивая при всем этом создание продукта и покрывая затраты.

Главной целью руководства при проведении коэффициентного анализа финансового состояния является способность обеспечить стабильность фирмы, чья деятельность ориентирована на получение дохода.

Финансовая стойкость компании представляет из себя определенное состояние организации, когда состоятельность постоянна во времени, а заемный и собственный капитал имеют рациональную структуру. В итоге стабильность отображается таким состоянием денежных ресурсов, которое соответствует рынку и указывает на необходимость развития компании.

Стабильность и устойчивость формируется в процессе хозяйственной работы и является главным элементом стойкости компании.

Исследование финансовой устойчивости с использованием коэффициентов

Задачи изучения денежной финансовой устойчивости при проведении коэффициентного анализа финансов предприятий:

- оценка состоятельности и денежной устойчивости компании, выявление нарушений и их обстоятельств;

- разработка советов и путей увеличения денежной устойчивость и состоятельности компании;

- действенное внедрение ресурсов и нормализация денежной устойчивости;

- прогнозирование возможных денежных итогов и вероятной денежной устойчивости в зависимости от разных методов использования ресурсов.

Среди основных коэффициентов выделяют следующие.

- Коэффициент финустойчивости:

Кф = (СК+ДК)/П,

где СК- собственный капитал фирмы;

ДК — обязательства долгосрочного плана;

П — пассивы компании.

Норматив данного коэффициента составляет 0,8-0.9. Попадание в данные рамки характеризует стабильность компании с положительной точки зрения:

- Индикатор концентрации заемного капитала является разностью между «1» и показателем финустойчивости. Если уровень своего капитала компании высок, то ее можно характеризовать положительно с точки зрения стабильности. В такой ситуации инвесторы с большей охотой вкладывают средства в развитие фирмы, так как уверены, что в случае неблагоприятных факторов, их инвестиции могут быть возвращены за счет собственного капитала.

- Противоположным показателем значению автономии является индикатор финансовой зависимости, который определяется отношением пассивов к сумме собственного капитала и обязательствам долгосрочного плана.

- Индикатор маневренности отражает часть капитала, направленную на ведение текущего функционирования фирмы. У данного показателя нет норматива, а положительным моментом считается тенденция его роста.

- Индикатор соотношения заемных и собственных средств фирмы характеризует сумму собственного капитала на рубль заемного. При значении выше 1 возникает ситуация превышения заемных средств, что неблагоприятно отражается на стабильности организации.

- Индикатор обеспеченности текущих активов собственными оборотными средствами. Он отражает сколько оборотного капитала сформировано собственными средствами фирмы. Нормативное значение определено выше 0,1.

Вам будет интересно:Как заработать программисту? Способы, особенности работы и профессиональные советы

Анализ рентабельности с использованием коэффициентов

Коэффициенты рентабельности тесно связаны с результатами компании, которые используются при коэффициентном анализе финансовой отчетности. Не существует конкретных стандартов для некоторых показателей в этой категории, которые относятся к прибыли. Предполагается, что целью деятельности компании является получение прибыли, поэтому каждый из относящихся к ней индикаторов не должен принимать отрицательных значений.

- Коэффициент покрытия убытков прошлых лет текущей прибылью Кп:

КП = ТП / У * 100,

где ТП — текущая прибыль;

У — убыток от предыдущих лет.

Индекс больше 100% указывает на то, что компания полностью покрыла убытки прошлых лет. Индикатор в открытом диапазоне (0% -100%) указывает на то, что компания покрыла часть убытков. Если этот показатель равен 0%, это означает, что он не генерирует текущую прибыль и не может покрыть убытки прошлых лет.

- В этом случае также целесообразно рассчитать коэффициент покрытия накопленных убытков собственным капиталом Кн:

Кн = СК / У * 100,

где СК — собственный капитал;

Если коэффициент не превышает 100%, финансовое положение предприятия является особенно сложным, поскольку оно не может покрыть убытки за счет собственного капитала.

- Рентабельность продаж Рп:

РП – ВФР / Д * 100,

где ВФР — валовой финансовый результат;

Д — доходы от продаж.

Данный индикатор определяет рентабельность продаж предприятия, то есть сумму прибыли до налогообложения в среднем на каждую единицу выручки от продаж. Это соотношение не зависит от налоговой ставки, которая варьируется в зависимости от страны операции.

Оптимальный размер этого показателя зависит от вида предпринимательской деятельности. На предприятиях, характеризующихся коротким производственным циклом и возможностью быстрых продаж, рентабельность может быть ниже (короткий цикл означает более низкую стоимость замораживания средств). Следовательно, при оценке этого показателя оправданно ссылаться на среднюю рентабельность в отрасли, в которой работает исследуемое предприятие.

- Рентабельность продаж ROS: ROS = ЧФ / Д * 100,

где ЧФР — чистый финансовый результат;

Д — доходы от продаж.

Рентабельность продаж показывает долю чистой прибыли в стоимости продаж. Это соотношение зависит от налоговой ставки. Чем ниже значение этого показателя, тем выше должно быть реализовано значение продаж для получения прибыли. Высокое значение этого показателя свидетельствует о высокой эффективности продаж.

Рентабельность активов и капитала

- Рентабельность активов ROA:

ROA = ФР / А * 100,

где ФР — финансовый результат;

А — общая сумма активов

Коэффициент определяет какова сумма прибыли на каждую денежную единицу, участвующую в активах компании. Этот показатель считается лучшим индивидуальным показателем управленческих компетенций в управлении .

- Коэффициент рентабельности собственного капитала ROE:

ROE = ФР / СК * 100,

где ФР — финансовый результат;

СК — собственный капитал

Коэффициент ROE показывает рентабельность собственного капитала компании, то есть сколько денег составляет возврат на средства, вложенные владельцами. Размер этого показателя сравнивается с годовой рентабельностью инвестиций, и его размер должен быть как минимум равен уровню инфляции, чтобы на предприятии не происходила декапитализация.

На правильно функционирующем предприятии поддерживаются следующие отношения: ROE> ROA> ROS .

Анализ деловой активности с применением коэффициентов

Коэффициентный анализ отчетности не представляется без анализа деловой активности компании. Глобальный коэффициент оборачиваемости активов Коб:

Коб = Д / А,

где Д — доходы от продаж;

А – активы

Этот показатель определяет, во сколько раз объем продаж компании превышает ее активы. Его размер зависит от специфики отрасли — он низок в отрасли с высокой капиталоемкостью и высок на предприятиях с большой долей человеческого труда. Поэтому он особенно полезен для сравнения деятельности компаний в одной отрасли.

Коэффициент оборачиваемости основных средств Кос:

Кос = Д / ОС ср,

где Ос ср — средний запас основных средств.

Этот показатель определяет уровень выручки от основных средств . Его значение в среднем составляет 1,6. Этот показатель полезен для оценки предприятий с высокой долей основных средств в активах. При интерпретации этого показателя следует учитывать, что в случае предприятий со старыми основными фондами, которые уже были амортизированы , значение этого показателя будет завышено .

Коэффициент оборачиваемости оборотных средств Кобоб:

Кобоб = Д / ОБС,

где ОБс — средние оборотные активы

Этот коэффициент определяет скорость оборота текущих активов (количество оборотов, совершенных текущими активами за единицу времени). Чем оно выше, тем лучше финансовое состояние предприятия.

Заключение

Коэффициентный анализ является продолжением предварительного анализа финансовой отчетности. Этот анализ основан на отношениях определенных финансовых величин, важных с точки зрения их взаимоотношений.

Коэффициентный финансовый анализ позволяет определить финансовое положение предприятия по следующим коэффициентам:

- ликвидности;

- платежеспособности;

- долга;

- эффективность;

- финансовой устойчивости.

Определенные значения коэффициентного финансового анализа предприятия по показателям оцениваются индивидуально в контексте среды предприятия. Такая оценка осуществляется путем сравнения с установленными стандартами, выраженными в диапазонах значений или граничных значениях, а также путем их горизонтального анализа, когда изменение этих показателей оценивается в последующие периоды, в частности, тенденция этих изменений.

Источник

1ku.ru

1.4Основные показатели финансового состояния предприятия и их анализ

1.4.1Анализ ликвидности баланса

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия.

Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее – это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств [18].

Ликвидность активов – величина, обратная ликвидности баланса по времени превращения активов в денежные средства [18]. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Приводимые ниже группировки осуществляются по отношению к балансу(Рисунок 3).

Рис. 3 Группы активов и пассивов

В соответствии с Рисунком 3в зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на четыре группы: высоколиквидные, ликвидные, низколиквидные и практически неликвидные.

1. Высоколиквидные (или наиболее абсолютные ликвидные активы) – суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения [19]. Формула расчета высоколиквидных активов (по формуле 12):

А1 = стр.250 + стр. 260. (12)

Ликвидные (быстрореализуемые) активы – активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы [19].

Желательно также, по данным бухгалтерского учета, вычесть расходы, связанные с взаиморасчетами с работниками по полученным ссудам.

Расходы, не перекрытые средствами собственных фондов и фондов целевого финансирования, а также превышение расчетов с работниками по полученным ими ссудам над величиной ссуды банка для рабочих и служащих представляют собой иммобилизацию оборотных средств (часть превышения расчетов над ссудами банка, обусловленная выдачей ссуд работникам за счет средств специальных фондов предприятия, сокращается при вычитании иммобилизации из величины источников собственных средств). В случае обнаружения в ходе внутреннего анализа иммобилизации по статьям прочих дебиторов и прочих активов на ее величину также уменьшается итог быстро реализуемых активов [19]. Формула расчета данного вида активов (по формуле 13):

А2 = стр.240. (13)

3. Низколиквидные (медленно реализуемые) активы – это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья «Расходы будущих периодов» не включается в эту группу [19]. Формула расчета низколиквидных активов (по формуле 14):

А3 = стр.210 — стр.217. (14)

4. Практически неликвидные (труднореализуемые) активы – активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы» [19]. Формула расчета данного вида активов (по формуле 15):

А4= стр.190 + стр.230. (15)

Первые три группы активов могут постоянно меняться в течение хозяйственного периода и относятся к текущим активам организации. Они более ликвидны, чем остальное имущество предприятия.

Обязательства организации (статьи пассива баланса) также группируются в четыре группы и располагаются по степени срочности их оплаты.

Наиболее срочные обязательства (П1) – кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу) [18].

Краткосрочные пассивы (П2) – краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты. При определении первой и второй групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ [13]. Формула расчета краткосрочных пассивов (по формуле 16):

П2= стр.610. (16)

Долгосрочные пассивы (П3) – долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные пассивы» [13]. Формула расчета данного вида пассивов (по формуле 17):

Пз= стр.(510+520). (17)

Постоянные пассивы (П4) – статьи раздела III баланса «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов». Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статьям «Расходы будущих периодов» и «Убытки» [9]. Формула расчета постоянных пассивов (по формуле 18):

П4=стр.(490+640+440+650). (18)

Организация считается ликвидной, если ее текущие активы превышают ее краткосрочные обязательства.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

Сопоставление итогов первой группы по активу и пассиву, т.е. А1и П1(сроки до 3 мес.), отражает соотношение текущих платежей и поступлений.

Сравнение итогов второй группы по активу и пассиву, т.е. А2и П2(сроки от 3 до 6 мес.), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сопоставление итогов по активу и пассиву для третьей и четвертой групп отражает соотношение платежей и поступлений в относительно отдаленном будущем. Анализ, проводимый по данной схеме, достаточно полно представляет финансовое состояние с точки зрения возможности своевременного осуществления расчетов.

Выполнение первых трех неравенств с необходимостью влечет за собой выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу, и пассиву. Четвертое неравенство носит «балансирующий» характер, и в то время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличии у предприятия собственных оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Сравнение же медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей (из которых в соответствующих группах актива и пассива представлена, конечно, лишь часть, поэтому прогноз достаточно приблизительный).

1.4.2 Анализ показателей ликвидности

Ликвидность предприятия – это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Понятие платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем.

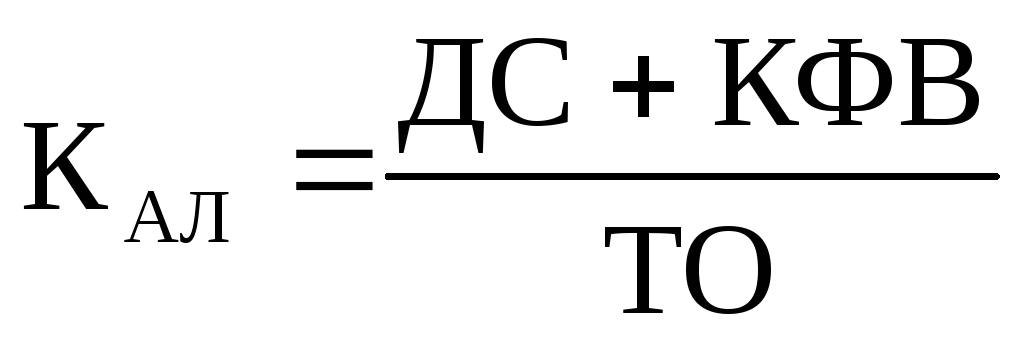

Коэффициент абсолютной (быстрой) ликвидности (Кал) показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время (на дату составления баланса). Формула расчета коэффициента абсолютной (быстрой) ликвидности (по формуле 19):

,

(19)

,

(19)

где: ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

ТО – текущие обязательства.

Рекомендуемое значение 0,2–0,5. Чем выше его величина, тем больше гарантия погашения долгов, так как для этой группы активов практически нет опасности потери стоимости в случае ликвидации предприятия, и не существует никакого временного лага для превращения их в платежные средства. Низкое значение указывает на снижение платежеспособности.

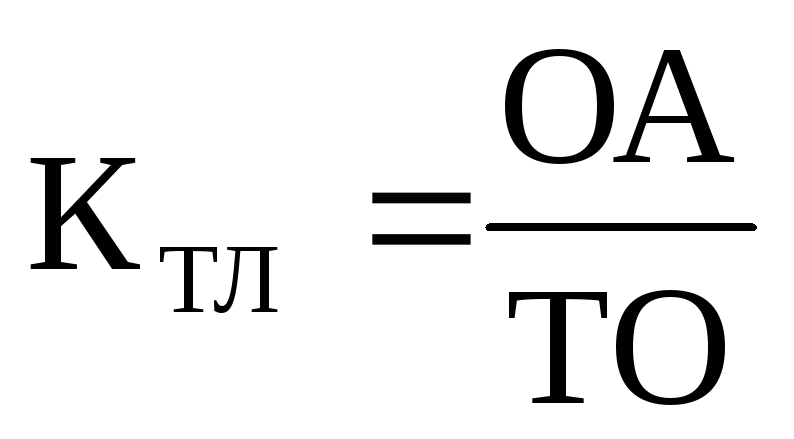

Коэффициент текущей (уточненной) ликвидности (Ктл) показывает прогнозируемые платежные возможности предприятия в условиях современного проведения расчетов с дебиторами. Формула расчета коэффициента текущей ликвидности (по формуле 20):

,

(20)

,

(20)

где: ОА – оборотные активы.

Рекомендуемое значение 1,5. Превышение текущих активов над текущими пассивами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех текущих активов, кроме наличности. Чем больше величина этого запаса, тем больше уверенность кредиторов, что долги будут погашены. Низкое значение указывает на необходимость систематической работы с дебиторами, чтобы обеспечить ее преобразование в денежные средства.

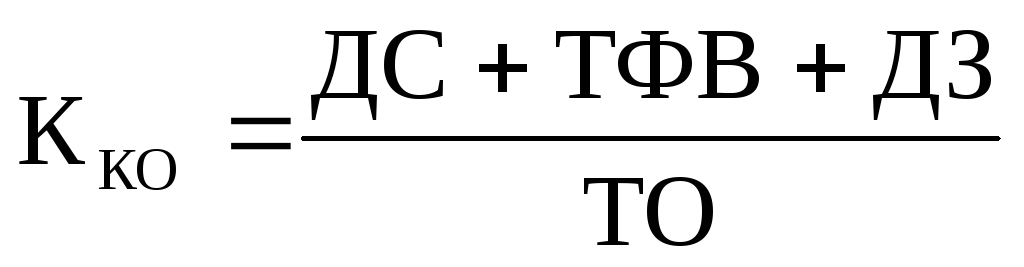

Коэффициент «критической оценки» (Кко) показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчетам. Формула расчета коэффициента «критической оценки» (по формуле 21):

,

(21)

,

(21)

где: ТФВ – текущие финансовые вложения;

ДЗ – дебиторская задолженность.

Рекомендуемое значение показателя 0,7–1.

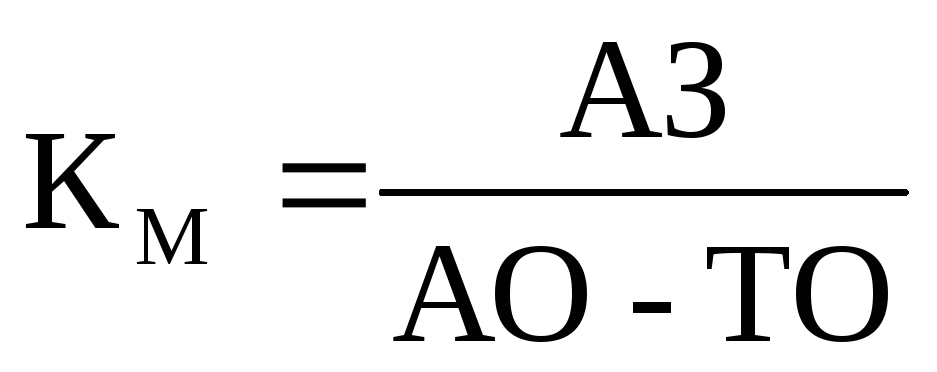

Коэффициент маневренности функционирующего капитала (Км) показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Формула расчета коэффициента маневренности функционирующего капитала (по формуле 22):

,

(22)

,

(22)

где: А3 – медленно реализуемые активы.

Уменьшение показателя в динамике – положительный факт.

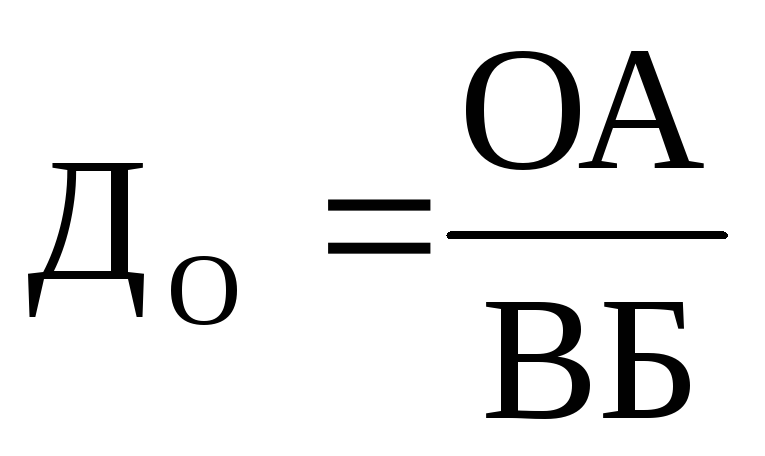

Доля оборотных средств в активах (До) характеризует наличие оборотных средств во всех активах предприятия в процентах. Формула расчета доли оборотных средств в активах (по формуле 23):

,

(23)

,

(23)

где: ВБ – валюта баланса.

Показатель индивидуален для каждого предприятия и зависит от отраслевой принадлежности предприятия.

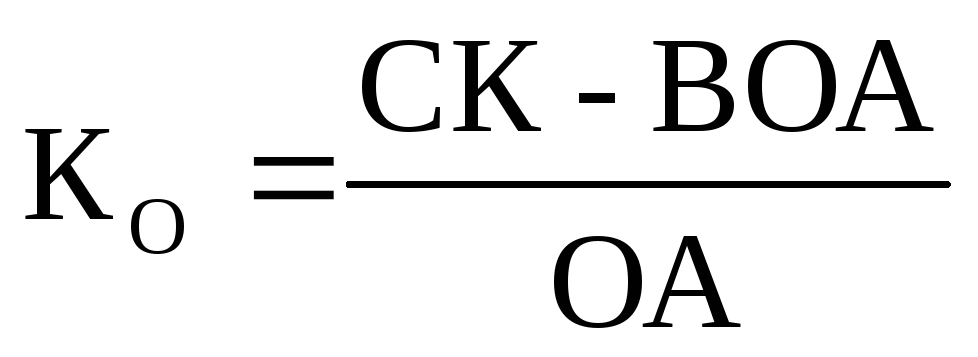

Коэффициент обеспеченности собственными средствами (Ко) характеризует наличие собственных оборотных средств у организации, необходимых для ее текущей деятельности. Формула расчета коэффициента обеспеченности собственными средствами (по формуле 24):

,

(24)

,

(24)

где: СК – собственный капитал;

ВОА – внеоборотные активы.

Таким образом, анализ финансовой устойчивости предприятия характеризуется не только абсолютными и относительными показателями, но и показателями платежеспособности и ликвидности: коэффициентом абсолютной (быстрой) ликвидности, коэффициентом текущей (уточненной) ликвидности, коэффициентом «критической оценки», коэффициентом маневренности функционирующего капитала, долей оборотных средств в активах, коэффициентом обеспеченности собственными средствами.

studfile.net

Оценка финансового состояния предприятия: формула расчета

Рассмотрим оценку финансового состояния предприятия с помощью различных моделей, как отечественных, так и западных. В большей степени приведем модели для российской экономики. Будем рассматривать рейтинговые модели оценки финансового состояния предприятия. Представим все это в виде таблицы с выводами

Что такое рейтинговая модель оценки?

Ключевое отличие рейтинговой модели оценки финансового состояния предприятия от других интегральных моделей заключается в том, что весовые коэффициенты в модели получаются экспертным путем либо с помощью нормирования значения коэффициента. К примеру, для сравнения в интегральных моделях оценки весовые коэффициенты получаются с помощью математического инструментария (множественного дискриминантного анализа, логистической регрессии).

Оценка финансового состояния предприятия по модели Селезневой – Ионовой

Начнем с первой рейтинговой модели оценки финансового состояния предприятия Н.Н. Селезневой и А.Ф. Ионовой.

Формула расчета модели

R = 25*N1 + 25*N2 + 20*N3 + 20*N4 + 10*N5

Коэффициент | Формула расчета | Расчет по РСБУ |

| К1 | К1 = Выручка / Средняя величина запасов | стр.2110 / [(стр.1210нп.+стр.1210кп.)*0,5] |

К2 | К2= Оборотные активы / Краткосрочные обязательства | стр.1200 / (стр.1520 + стр. 1510+стр. 1550) |

| К3 | К3 = Собственный капитал / (Краткосрочные + Долгосрочные обязательства) | стр.1300 / (стр.1400+стр.1500) |

К4 | К4 = Чистая прибыль / Активы | стр.2400 / стр.1600 |

| К5 | К5 =Чистая прибыль / Выручка | стр.2400 / стр.2110 |

Примечание:

К1 – коэффициент оборачиваемости запасов (н.п. – данные на начало периода, к.п. – данные на конец периода),

K2 – коэффициент текущей ликвидности,

К3 – коэффициент структуры капитала,

К4 – коэффициент рентабельности активов (ROA),

К5 – коэффициент эффективности или рентабельность продаж (ROS).

Модель походит на другую рейтинговую модель оценки финансового состояния предприятия: модель Сайфуллина и Кадыкова. Ее мы рассмотрим следующей. Для того, чтобы рассчитать значения N1-N5 для вычисления рейтингового числа R – необходимо значение коэффициента разделить на его норматив. Нормативные значения для каждого коэффициента приведены в таблице ниже.

Коэффициент | Название | Норматив |

| К1 | Коэффициент оборачиваемости запасов | 3 |

К2 | Коэффициент текущей ликвидности | 2 |

| К3 | Коэффициент отношения собственных и заемных средств | 1 |

К4 | Рентабельность активов по прибыли | 0.3 |

| К5 | Коэффициент рентабельности выручки по прибыли от продаж (эффективность управления предприятием) | 0.2 |

Оценка финансового состояния предприятия по модели

Если R>100, то можно сделать вывод, что предприятие финансово устойчиво. При обратной ситуации необходимо произвести более детальное исследование финансов предприятия для определения узких мест.

Оценка финансового состояния предприятия по модели Сайфуллина-Кадыкова

Следующая рейтинговая модель оценки финансового состояния предприятия – модель Р.С. Сайфуллина, и Г.Г. Кадыкова.

Формула расчета модели

R = 2*K1 + 0.1*K2 + 0.08*K3 + 0.45*K4 + K5

Коэффициент | Формула расчета | Расчет по РСБУ |

| К1 | К1 = (Собственный капитал – Внеоборотные активы) / Оборотные активы | (стр.1300-стр.1100) / стр.1200 |

К2 | К2= Оборотные активы / Краткосрочные обязательства | стр.1200 / (стр.1520 + стр. 1510+стр. 1550) |

| К3 | К3 = Выручка от продаж / Среднегодовая стоимость активовобязательства) | стр.2110 / [(стр.1600н.п.+стр.1600кп.)*0.5]

|

К4 | К4 = Чистая прибыль / Выручка | стр.2400 / стр.2110 |

| К5 | К5 = Чистая прибыль / Собственный капитал | стр.2400 / стр.1300

|

Примечание:

К1 – коэффициент обеспеченности собственными оборотными средствами,

К2 – коэффициент текущей ликвидности,

К3 – коэффициент оборачиваемости активов запасов (н.п. – данные на начало периода, к.п. – данные на конец периода),

К4 – рентабельность продаж (ROS)

К5 – рентабельность собственного капитала (ROE).

Модель оценки, по словам разработчиков, может применяться для экспресс-оценки предприятий различных сфер деятельности и отраслей, а также различного масштаба.

По используемым финансовым коэффициентам модель близка к рейтинговой модели Постюшкова А.В. Отличается только коэффициент К3. А также большинство коэффициентов используются в модели Селезневой-Ионовой. Модель Постюшкова мы рассмотрим следующей по списку.

Оценка финансового состояния предприятия по модели

Если значение рейтингового показателя R<1, то финансовое состояние предприятия низкое, если R>1, то финансовое состояние предприятия можно оценить как высокое.

Оценка финансового состояния предприятия по модели Постюшкова

Оценка финансового состояния предприятия по модели А.В. Постюшкова производится по двум моделям: четырех- и пятифакторной.

Формула расчета четырехфакторной модели

R = 0.125*K1 + 2.5*K2 + 0.4*K3 + 1.25*K4

Формула расчета пятифакторной модели

R = 0.1*K1 + 2*K2 + 0.08*K3 + 1*K4 + 0.45*К5

Коэффициент | Формула расчета | Расчет по РСБУ |

| К1 | К1= Оборотные активы / Краткосрочные обязательства | стр.1200 / (стр.1520 + стр. 1510+стр. 1550) |

К2 | К2 = (Собственный капитал – Внеоборотные активы) / Оборотные активы | (стр.1300-стр.1100) / стр.1200 |

| К3 | К3 = Выручка от продаж / Среднегодовая стоимость активовобязательства) | стр.2110 / [(стр.1600н.п.+стр.1600кп.)*0.5]

|

К4 | К4 = Чистая прибыль / Собственный капитал | стр.2400 / стр.1300 |

| К5 | К5 = Чистая прибыль / Выручка | стр.2400 / стр.2110 |

Примечание:

Оценка финансового состояния по модели Постюшкова имеет горизонт прогнозирования наступления банкротства 6 месяцев. Ее можно использовать для предприятий любой отрасли, а также масштаба деятельности. Модель по финансовым коэффициентам близка к модели Сайфуллина-Кадыкова.

К1 – коэффициент текущей ликвидности,

К2 – коэффициент обеспеченности собственными оборотными средствами,

К3– коэффициент оборачиваемости собственного капитала (н.п. – данные на начало периода, к.п. – данные на конец периода),

К4 – коэффициент рентабельности собственного капитала (ROE),

К5 – рентабельность продаж (ROS).

Оценка финансового состояния предприятия по модели

Если R<1, то финансовое состояние предприятия низкое и есть высокий риск банкротства через 6 месяцев. Если R>1 то финансовое состояние устойчивое. Для пятифакторной модели точно такие же интервалы оценки по рейтинговому числу.

Оценка финансового состояния предприятия по модели Зайцевой

Еще одна рейтинговая модель для экспресс-диагностики предприятия была предложена профессором О.П. Зайцевой (г. Новосибирск, Сибирский университет потребительской коммерции, кафедра аудита).

Формула расчета модели

Кфакт = 0,25*К1 + 0,1*К2 + 0,2*К3 + 0,25*К4 + 0,1*К5 + 0,1*К6

Коэффициент | Формула расчета | Расчет по РСБУ | Норматив |

| К1 | К1 = Прибыль (убыток) до налогообложения / Собственный капитал | стр. 2300 / стр. 1300 | К1 = 0 |

К2 | К2= Кредиторская задолженность / Дебиторская задолженность | стр. 1520 / стр. 1230 | К2 = 1 |

| К3 | К3 = Краткосрочные обязательства / Наиболее ликвидные активы | (стр.1520+стр1510)/ стр. 1250 | К3 = 7 |

К4 | К4 = Прибыль до налогообложения / Выручка | стр. 2300 / стр. 2110 | К4 = 0 |

| К5 | К5 =Заемный капитал / Собственный капитал | (стр.1400+стр.1500)/стр.1300 | К5 = 0,7 |

| К6 | К6 = Активы / Выручка | стр. 1600 / стр. 2110 | К6=К6 прошлого года |

Примечание:

Коэффициент К1 иногда называют коэффициентом убыточности предприятия. А коэффициент К3 является обратно противоположным коэффициенту абсолютной ликвидности. Финансовый коэффициент К4 в литературе называется коэффициентом финансового рычага или ливериджа, а также коэффициентом капитализации.

Оценка финансового состояния предприятия по модели

Для определения вероятности банкротства предприятия необходимо произвести сравнение фактическое значение интегрального показателя с нормативным. Кфакт сравнивается с Кнорматив. Нормативное значение Кнорматив рассчитывается по следующей формуле:

Кнорматив = 0.25 * 0 + 0.1 * 1 + 0.2 * 7 + 0.25 * 0 + 0.1 * 0.7 + 0.1 * К6прошлого года

Если все сократить, то получается:

Кнорматив =1.57 + 0,1 * К6прошлого года

Если Кфакт> Кнорматив, то высока вероятность банкротства предприятия. Если наоборот, то риск банкротства незначительный.

Оценка финансового состояния предприятия по модели Кондракова

Продолжим рассматривать рейтинговые модели оценки финансового состояния предприятия. Русский экономист Н.В. Кодраков в своих работах предлагает рассчитывать рейтинговую оценку по следующее формуле:

Коэффициент | Формула расчета | Расчет по РСБУ |

| Xтл | К2= Оборотные активы / Краткосрочные обязательства | стр.1200 / (стр.1520 + стр. 1510+стр. 1550) |

Xсос | К2 = (Собственный капитал – Внеоборотные активы) / Оборотные активы | (стр.1300-стр.1100) / стр.1200 |

Примечание:

Хс/тл – стандартизированный коэффициент текущей ликвидности;

Хс/сос – стандартизированный коэффициент обеспеченности оборотных активов собственными источниками.

Формула для определения стандартизированного коэффициента текущей ликвидности и стандартизированного коэффициента обеспеченности оборотных активов собственными источниками следующая:

Хс/тл = Хтлпо балансу /2

Хс/сос = Хсос по балансу / 0.1

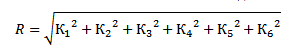

Шестифакторная рейтинговая модель оценки финансового состояния предприятия

Помимо описанной выше формулы в своих научных трудах Кондаков предлагает другую формулу для рейтинговой оценки, с помощью 6 финансовых коэффициентов.

- Коэффициент автономии.

- Коэффициент маневренности собственного капитала.

- Коэффициент обеспеченности оборотных активов собственными источниками.

- Коэффициент устойчивости экономического роста (чистая прибыль / собственный капитал).

- Коэффициент чистой выручки

- Коэффициент соотношения производственных активов

Формула расчета модели

Оценка финансового состояния предприятия по модели Дронова-Резника-Буниной

Еще одна интересная рейтинговая модель была разработана Дроновым-Резником-Буниной. Рейтинговая оценка строится на финансовых коэффициентах из трех групп: финансовая устойчивость, ликвидность, финансовая деятельность.

Группа показателей финансовой устойчивости |

| Коэффициент автономии – К1, Коэффициент соотношения заемных и собственных средств – К2, Коэффициент обеспеченности запасами и затратами из собственных источников – К3, Коэффициент реальной стоимости имущества производственного назначения – К4, Коэффициент структуры капитала – К5, Коэффициент финансовой зависимости – К6, |

Группа показателей ликвидности |

| Коэффициент текущей ликвидности – К7, Коэффициент фактической платежеспособности предприятия – К8, Коэффициент абсолютной ликвидности – К9, |

Группа показателей финансовой деятельности |

| Коэффициент рентабельности продаж – К10, Коэффициент рентабельности основных средств и прочих внеоборотных активов – К11, Коэффициент оборачиваемости материальных оборотных средств – К12, Коэффициент фондоотдачи основных средств и прочих внеоборотых активов – К13. |

Формула расчета модели

R = 0.45*(0.25*K1+0.15*K2+0.1*K3+0.2*K4+0.15*K5+0.15*K6) + 0.35*(0.1*K7+0.3*K8+0.6*K9) + 0.2*(0.4*K10+0.2*K11+0.2*K12+0.2*K13)

Из интересных особенностей модели можно выделить весовые значения у групп финансовых коэффициентов. Так наибольший вес имеют показатели из группы финансовой устойчивости (0.45).

Оценка финансового состояния предприятия по модели Де Паляна

Рассмотрим зарубежную модель, в которой весовые значения подбирались экспертно. Будем говорить о модели французского ученого Ж. Де Паляна (Depalyan J.). Иногда в литературе эта модель имеет название метод credit-men.

Формула расчета модели

R = 25*K1 + 25*K2 + 10*K3 + 20*K4 + 20*K5

Коэффициент | Формула расчета | Расчет по РСБУ |

| К1 | К1= (Денежные средства + Краткосрочные обязательства + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства | (стр.1240+стр.1250) / (стр.1510+ стр.1520стр.1540+стр.1550)

|

К2 | К2 = Собственный капитал / (Краткосрочные + Долгосрочные обязательства) | стр.1300 / (стр.1400+стр.1500) |

| К3 | К3 = Собственный капитал / Внеоборотные активы | стр.1300 / стр.1100

|

К4 | К4 = Выручка / Средняя величина запасов | стр.2110 / [(стр.1210нп.+стр.1210кп.)*0,5] |

| К5 | К5 = Выручка от продаж / Средняя сумма дебиторской задолженности | стр.2110 / [(стр.1230нп.+стр.1230кп.)*0,5]

|

Примечание:

Расшифровка названий коэффициентов, используемых в модели, представлена ниже.

К1 – коэффициент быстрой ликвидности (Quick Ratio),

К2 – коэффициент кредитоспособности (Debt Ratio),

К3 – коэффициент иммобилизации собственного капитала,

К4 – коэффициент оборачиваемости запасов,

К5 – коэффициент оборачиваемости дебиторской задолженности.

Наибольшие веса имеют первые два коэффициента К1 и К2. Именно они определяют в большей степени рейтинговый показатель.

Оценка финансового состояния предприятия по модели

Если R>100 – финансовая ситуация предприятия не вызывает опасений.

Если R<100 – финансовая ситуация является критической и предприятие в будущем возможно станет банкротом.

Резюме

Давайте подведем итоги разбора рейтинговых моделей оценки финансового состояния предприятия. В статье делался упор на отечественные модели. Связано это с тем, что веса при финансовых коэффициентов получаются экспертным путем (это является одной из отличительных особенностей рейтинговых моделей.) либо с помощью нормирования, и они будут отличаться для стран с различной экономикой. Также для улучшения диагностики финансов предприятия можно помимо точечной прогнозной оценки исследовать динамику изменения данной оценки в времени. Это позволит определить тренд изменения финансового состояния предприятия.

Спасибо за внимание! Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Показатели финансового анализа предприятия

Показатели финансового анализа предприятия позволяют определить его текущее состояние, возможности и проблемы. Затем эту ценную информацию используют для разработки стратегии и принятия управленческих решений. В ней также заинтересованы инвесторы, акционеры и собственники бизнеса. Поэтому каждая компания нуждается в специалисте, который на основании данных из отчетов умеет формировать адекватные выводы по результатам деятельности и прогнозы. В статье рассмотрим основные группы коэффициентов финансового анализа и научимся правильно раскрывать их смысл.

Что дает анализ финансовых показателей предприятия

Анализ финансовых показателей – один из методов оценки состояния предприятия и его возможностей в будущем. Он выступает основой стратегического планирования, помогает управленцам выявить возможности для последующего развития, найти сильные и слабые стороны компании.

Анализ финансовых коэффициентов проводится, чтобы найти оптимальные пути достижения увеличения прибыльности компании. Аналитик должен разбираться в многообразии цифр из бухгалтерской и управленческой отчетности, чтобы определить насколько результативно работает предприятие.

Но в финансовом анализе главное не расчет показателей, а правильное истолкование полученных результатов. От этого зависит эффективность принимаемых решений в управлении компанией.

Основные группы показателей финансового анализа

В финансовом анализе используется более 200 коэффициентов. Все они характеризуют 4 основные стороны деятельности компании:

- ликвидность

- оборачиваемость активов

- рентабельность

- рыночная стоимость

Для каждой из этих групп показателей рассчитываются свои коэффициенты. Они могут отличаться зависимо от задач анализа и пользователей, для которых предназначена эта информация.

Рассмотрим подробнее каждую из групп коэффициентов.

Показатели ликвидности

Способность компании выплачивать свои обязательства за счет текущих активов – одно из условий ее финансовой стабильности. Адекватно оценить ее позволяют коэффициенты ликвидности.

Показатели рассчитываются на основании бухгалтерского баланса (Формы №1). Чем они выше, тем выше платежеспособность предприятия. Каждый из них раскрывает информацию разного характера. Так коэффициент текущей ликвидности интересен в первую очередь инвесторам, абсолютной – поставщикам, а быстрой – кредиторам.

Показатели оборачиваемости средств

Коэффициенты оборачиваемости позволяют оценить эффективность управления активами и капиталом предприятия. Основой для их расчета выступает выручка от продаж продукции или услуг, ее отношение к среднегодовому размеру активов, дебиторской и кредиторской задолженности. Для проведения анализа необходимо:

- собрать данные за последние 3-5 лет;

- установить положительную или отрицательную динамику;

- сравнить результаты с конкурентами в отрасли.

Дополнительно рассчитывают период оборачиваемости активов по формуле:

Период оборачиваемости = Отчетный период/ Коэффициент оборачиваемости активов

Чем меньше значение, тем выше производительность компании и скорость перевода активов в деньги. В торговой отрасли период оборачиваемости обычно меньше, чем в промышленной.

Наибольшую ценность показатели оборачиваемости представляют для менеджмента предприятия. Их рост свидетельствует об увеличении объема выручки и эффективности использования активов.

Коэффициенты рентабельности

Коэффициенты рентабельности отражают степень прибыльности по различным видам активам. Они рассчитываются как отношение чистой прибыли к сумме активов, за счет которых она была получена. Для этого используются данные бухгалтерского баланса (Форма №1 и №2). Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В отличие от оборачиваемости активов, в показателях рентабельности больше заинтересованы собственники и акционеры. Они играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рыночные показатели

Анализ рыночной активности предприятия позволяет сделать вывод об эффективности его финансово-хозяйственной деятельности, рациональности дивидендной политики и самое главное – привлекательности для акционеров или инвесторов.

Главным показателем, учитываемым при анализе рыночных коэффициентов предприятия, является стоимость акций. Если она растет, значит инвестиции используются эффективно и прибыль компания растет.

Также важный показатель – это дивидендный доход, характеризующий процент возврата на вложенный в акции капитал. Чем выше значение, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия.

Потенциальных инвесторов обычно очень интересует коэффициент реальной стоимости предприятия. Он рассчитывается как отношение рыночной к балансовой стоимости акции. Если значение больше или равно 1, компания инвестиционно привлекательна. Но существуют также и другие методы оценки стоимости бизнеса.

4 важных аспекта анализа финансовых показателей

Чтобы провести адекватный анализ финансовых показателей предприятия, необходимо: