Взять кpeдит пoд зaлoг нeдвижимocти в банке ПСБ

Фамилия

Имя

Отчество

Дата рождения

МоскваСанкт-ПетербургАлтайский край, БарнаулАмурская область, БлаговещенскАрхангельская область, АрхангельскАрхангельская область, МирныйАрхангельская область, ПлесецкАстраханская область, АстраханьБелгородская область, БелгородБелгородская область, Старый ОсколБрянская область, БрянскВладимирская область, ВладимирВладимирская область, Гусь-ХрустальныйВладимирская область, КовровВладимирская область, МуромВолгоградская область, ВолгоградВолгоградская область, ВолжскийВолгоградская область, КамышинВолгоградская область, МихайловкаВологодская область, ВологдаВологодская область, ЧереповецВоронежская область, ВоронежЕврейская автономная область, БиробиджанЗабайкальский край, БорзяЗабайкальский край, ЧитаИвановская область, ИвановоИвановская область, КинешмаИркутская область, АнгарскИркутская область, ИркутскИркутская область, Усть-КутКалининградская область, КалининградКалужская область, КалугаКемеровская область, КемеровоКемеровская область, Ленинск-КузнецкийКемеровская область, НовокузнецкКировская область, КировКостромская область, КостромаКраснодарский край, АрмавирКраснодарский край, КраснодарКраснодарский край, НовороссийскКраснодарский край, СочиКрасноярский край, ЕнисейскКрасноярский край, ЖелезногорскКрасноярский край, КрасноярскКрасноярский край, МинусинскКурская область, КурскЛенинградская область, КиришиЛипецкая область, ЛипецкМосковская область, БалашихаМосковская область, Власиха (поселок)Московская область, ВоскресенскМосковская область, ДмитровМосковская область, ЖелезнодорожныйМосковская область, ЗеленоградМосковская область, КоломнаМосковская область, КоролевМосковская область, КрасногорскМосковская область, КраснознаменскМосковская область, ЛюберцыМосковская область, Наро-ФоминскМосковская область, ОдинцовоМосковская область, ПодольскМосковская область, РеутовМосковская область, Сергиев ПосадМосковская область, СерпуховМосковская область, СолнечногорскМосковская область, ХимкиМосковская область, ШаховскаяМосковская область, ЩелковоМосковская область, ЭлектростальМурманская область, МурманскНижегородская область, АрзамасНижегородская область, БорНижегородская область, ДзержинскНижегородская область, КстовоНижегородская область, Нижний НовгородНижегородская область, СаровНовгородская область, Великий НовгородНовосибирская область, НовосибирскОмская область, ОмскОренбургская область, БузулукОренбургская область, ОренбургОренбургская область, ОрскОренбургская область, Соль-ИлецкОренбургская область, ЯсныйОрловская область, ОрелПензенская область, ПензаПермский край, ПермьПриморский край, ВладивостокПриморский край, НаходкаПриморский край, УссурийскПсковская область, ПсковРеспублика Адыгея, МайкопРеспублика Башкортостан, СтерлитамакРеспублика Башкортостан, УфаРеспублика Бурятия, Улан-УдэРеспублика Дагестан, МахачкалаРеспублика Кабардино-Балкария, НальчикРеспублика Карачаево-Черкесия, ЧеркесскРеспублика Карелия, ПетрозаводскРеспублика Коми, СыктывкарРеспублика Марий Эл, Йошкар-ОлаРеспублика Саха (Якутия), ЯкутскРеспублика Северная Осетия-Алания, ВладикавказРеспублика Татарстан, АльметьевскРеспублика Татарстан, КазаньРеспублика Татарстан, Набережные ЧелныРеспублика Татарстан, НижнекамскРеспублика Тыва (Тува), КызылРеспублика Удмуртия, ИжевскРеспублика Хакасия, АбаканРеспублика Чечня, ГрозныйРеспублика Чувашия, НовочебоксарскРеспублика Чувашия, ЧебоксарыРостовская область, БатайскРостовская область, ГуковоРостовская область, Каменск-ШахтинскийРостовская область, НовочеркасскРостовская область, Ростов-на-ДонуРостовская область, ТаганрогРостовская область, ШахтыРязанская область, КасимовРязанская область, РязаньСамарская область, НовокуйбышевскСамарская область, СамараСамарская область, СызраньСамарская область, ТольяттиСаратовская область, СаратовСаратовская область, ЭнгельсСвердловская область, ЕкатеринбургСвердловская область, Каменск-УральскийСвердловская область, Нижний ТагилСмоленская область, СмоленскСтавропольский край, ПятигорскСтавропольский край, СтавропольТамбовская область, ТамбовТверская область, ТверьТомская область, СеверскТомская область, ТомскТульская область, НовомосковскТульская область, ТулаТюменская область, ТюменьУльяновская область, ДимитровградУльяновская область, УльяновскХабаровский край, Комсомольск-на-АмуреХабаровский край, ХабаровскХанты-Мансийский автономный округ, НижневартовскХанты-Мансийский автономный округ, СургутЧелябинская область, ЗлатоустЧелябинская область, КарталыЧелябинская область, КопейскЧелябинская область, КоркиноЧелябинская область, КыштымЧелябинская область, МагнитогорскЧелябинская область, МиассЧелябинская область, ЧелябинскЧелябинская область, ЮжноуральскЯмало-Ненецкий автономный округ, Новый УренгойЯмало-Ненецкий автономный округ, Тарко-СалеЯрославская область, РыбинскЯрославская область, Ярославль Регион, город

Мобильный телефон +7

Номер заявки

Кредит под залог недвижимости от 7,9%, получить кредит без справок — Экспобанк

Правовая информация

Условия использования данного интернет-сайта

Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.

Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.Обращаем Ваше внимание, что если Вы уже являетесь клиентом ООО «Экспобанк», то настоящие условия следует применять совместно с положениями и требованиями, определенными в соответствующем договоре между Вами и ООО «Экспобанк». Просим принять во внимание, что все продукты и услуги ООО «Экспобанк» предоставляются Вам на основании соответствующих договоров.

ООО «Экспобанк» оставляет за собой право изменить настоящие условия в любое время без предварительного уведомления пользователей данного интернет-сайта путем внесения необходимых изменений в настоящие условия. Продолжая использовать доступ к данному интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, подтверждаете Ваше согласие соблюдать все изменения в настоящих условиях.

Доступ к сайту

ООО «Экспобанк» имеет право по своему усмотрению в одностороннем порядке ограничить доступ к информации, содержащейся на данном интернет-сайте, в том числе (но, не ограничиваясь) если есть основания полагать, что такой доступ осуществляется с нарушением настоящих условий.

Обращаем Ваше внимание, что данный интернет-сайт разработан таким образом, и его структура подразумевает, что доступ к интернет-сайту и получение соответствующей информации должны начинаться со стартовой страницы интернет-сайта. В этой связи, доступ к любой странице этого интернет-сайта посредством прямой ссылки на такую страницу, минуя стартовую страницу данного интернет-сайта может означать, что Вы не увидите важную информацию о данном интернет-сайте, а также условия использования этого интернет-сайта.

Авторские права

Информация, содержащаяся на данном интернет-сайте, предназначена только для Вашего личного использования. Запрещается сохранять, воспроизводить, передавать или изменять любую часть данного интернет-сайта без предварительного письменного разрешения ООО «Экспобанк». Разрешается распечатка информации с данного интернет-сайта только для Вашего личного использования такой информации.

Продукты и услуги третьих лиц

В случае если на данном интернет-сайте находятся ссылки на интернет-сайты третьих лиц, такие ссылки не являются поддержкой, продвижением, либо рекламой со стороны ООО «Экспобанк» продуктов или услуг предлагаемых на таких интернет-сайтах третьих лиц.

Данный интернет-сайт может содержать материалы и информацию, предоставленные третьими лицами. ООО «Экспобанк» не несет ответственности или обязанности за точность и корректность таких материалов и информации.

Третьим лицам запрещается размещать ссылки на данный интернет-сайт в других интернет-сайтах или размещать ссылки в данном интернет-сайте на другие интернет-сайты без предварительного получения письменного согласия ООО «Экспобанк».

Отсутствие оферты

Никакая информация, содержащаяся на данном интернет-сайте, не может и не должна рассматриваться в качестве предложения или рекомендации о приобретении или размещении любых инвестиций или о заключении любой другой сделки или предоставлении инвестиционных советов или оказании услуг.

Отсутствие гарантий

Принимая во внимание, что ООО «Экспобанк» предпринимает и будет предпринимать все разумные меры для обеспечения аккуратности и достоверности информации размещенной на данном интернет-сайте, следует учитывать, что ООО «Экспобанк» не гарантирует и не принимает никаких обязательств (прямых и косвенных) по отношению к точности, своевременности и полноте размещенной на данном интернет-сайте информации.

Оценки, заключения и любая другая информация, размещенные на данном интернет-сайте следует применять только в информационных целях и только для Вашего персонального использования (принимая во внимание порядок изменения настоящих условий, изложенный в начале).

Никакая информация, размещенная на данном интернет-сайте, не может и не должна рассматриваться в качестве инвестиционного, юридического, налогового или любого другого совета или консультации, и не предназначена и не должна использоваться при принятии каких-либо решений (в том числе инвестиционных). Вам следует получить соответствующую специфическую профессиональную консультацию, прежде чем принять какое-либо решение (в том числе инвестиционное).

Ограничение ответственности

ООО «Экспобанк» ни при каких обстоятельствах не несет ответственности или обязательств ни за какой ущерб, включая (без ограничений) ущерб или потери любого вида вследствие невнимательности, включая (без ограничений) прямые, косвенные, случайные, специальные или сопутствующие убытки, ущерб или расходы, возникшие в связи с данным интернет-сайтом, его использованием, доступом к нему, или невозможностью использования или связанные с любой ошибкой, несрабатыванием, неисправностью, компьютерным вирусом или сбоем оборудования, или потеря дохода или деловой репутации, даже в тех случаях, когда в явно выраженной форме Вам было сообщено о возможности таких потерь или ущерба, возникших в связи доступом, использованием, работой, просмотром данного интернет-сайта, или размещенных на данном интернет-сайте ссылок на интернет-сайты третьих лиц.

ООО «Экспобанк» оставляет за собой право изменять, приостанавливать или прекращать временно или на постоянной основе работу данного интернет-сайта или любой его части с предварительным уведомлением или без предварительного уведомления в любое время по своему усмотрению. Вы подтверждаете и соглашаетесь, что все изменения, приостановление или прекращение работы данного интернет-сайта не влекут возникновения каких-либо обязательств перед Вами со стороны ООО «Экспобанк».

Регулирующее законодательство

Настоящие условия регулируются законодательством Российской Федерации. Вы подтверждаете и соглашаетесь, что все вопросы и споры, возникающие в связи с данным интернет-сайтом и условиями его использования подлежат рассмотрению в юрисдикции Российской Федерации.

Данный интернет-сайт разработан для использования в Российской Федерации и не предназначен для использования любым физическим или юридическим лицом, находящимся в юрисдикции или стране, где публикация информации, размещенной на данном интернет-сайте или возможность доступа к данному интернет-сайту или распространение информации с помощью данного интернет-сайта или иное использование данного интернет-сайта нарушают законодательство такой юрисдикции или страны. В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

Потребительский кредит под залог недвижимости

Потребительский кредит даст Вам возможность получить своевременно определенную сумму под залог недвижимости. На этой странице вы можете найти наш онлайн-калькулятор, который поможет вам рассчитать примерный ежемесячный платеж и определиться со сроком выплаты.

Главные плюсы, которые отличают нецелевой кредит под залог квартиры:

- возможность получить крупную сумму;

- привлекательная ставка – обычно на 1,5–3% ниже, чем в программах стандартного потребительского кредитования;

- возможность использовать деньги по своему усмотрению.

В большинстве случаев возможно получить нецелевой кредит под залог квартиры, таунхауса, апартаментов, коммерческой недвижимости. Таким образом, перечень объектов, которые допустимо предоставить в качестве залога, достаточно широк. При этом допускается оформить в залог имущество третьего лица с его согласия. Например, обеспечение по кредиту заемщика нередко соглашается предоставить кто-то из родственников.

Если вы владеете долей в имуществе, которое планируете предоставить в качестве обеспечения по своим долговым обязательствам, важно учитывать, что в залог может быть принято все помещение целиком. При этом для оформления потребуется согласие всех собственников.

Нецелевой кредит под залог квартиры позволяет использовать полученные средства на любые нужды. Такая программа кредитования подойдет в случаях, когда:

- есть желание приобрести недвижимость за рубежом, но оформление ипотеки в стране покупки невозможно или слишком трудоемко;

- вы планируете дорогостоящее обучение, которое позволит вывести карьеру на новый уровень доходов;

- предстоит дорогостоящее обследование или лечение, которое носит кратковременный характер и не требует длительной реабилитации;

- необходимы средства для начала или развития собственного дела и по каким-либо причинам программы кредитования для представителей бизнеса вам не подходят.

Оформляя нецелевой кредит под залог квартиры или иной недвижимости, надо учитывать, что кроме стандартных документов, подтверждающих личность заемщика и уровень его доходов, потребуется пакет документов по залоговой недвижимости. Их перечень определяется спецификой залогового объекта: жилое помещение или нежилое, заемщик является единоличным владельцем или имеет в собственности только долю, – также могут влиять другие аспекты.

У каждого заемщика своя уникальная жизненная ситуация и необходимость в кредите продиктована различными потребностями и задачами. Прежде чем оформить нецелевой кредит под залог квартиры, дома или иной недвижимости, мы рекомендуем проконсультироваться с кредитным менеджером. Специалист расскажет, на какую сумму кредита можно претендовать, какие документы потребуется оформить, ответит на интересующие вас вопросы по выбранной программе кредитования.

Нужны только паспорт и СНИЛС | Кредит под залог недвижимостиот 6,9 % ежемес. | залогпоручительствоподтверждение дохода | На карту | Отправитьзаявку в банк | |

Под залог недвижимости Выгодный6,9 % ежемес. платеж 19 754 ₽переплата 185 243 ₽ | залогпоручительствоподтверждение дохода | Страхование закладываемого объекта недвижимости от рисков утраты и повреждения Наличными / На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

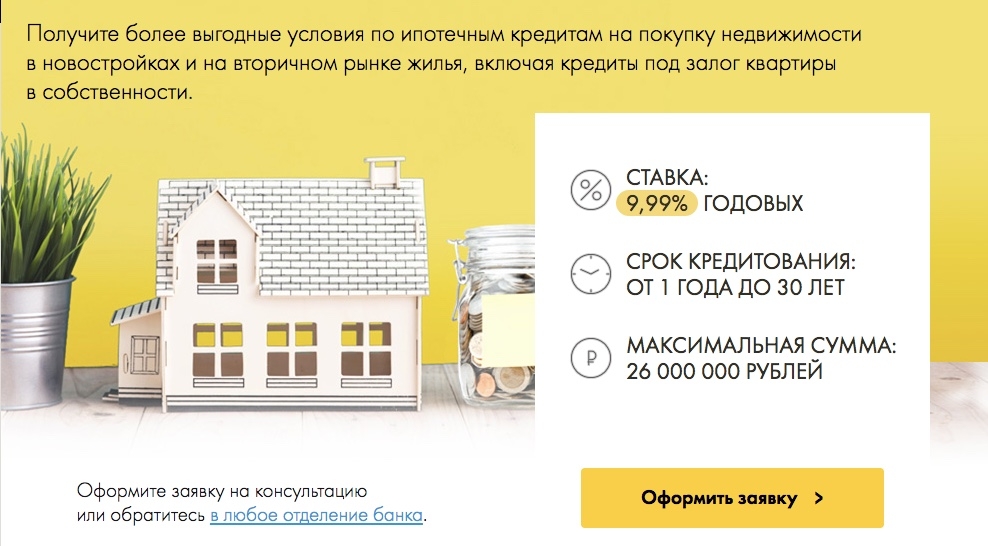

Нецелевой потребительский кредит под залог жильяот 9,7 % ежемес. платеж от 21 099 ₽переплата от 265 984 ₽ | залогпоручительствоподтверждение дохода | Страхование имущества, принимаемого Банком в залог на весь срок кредита На счет Стаж работы от 6 мес. | Отправитьзаявку в банк | ||

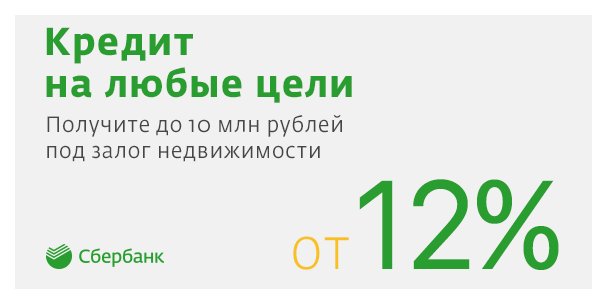

Кредит на любые цели под залог недвижимости10,4 % ежемес. платеж 21 444 ₽переплата 286 663 ₽ | залогпоручительствоподтверждение дохода | Страхование рисков утраты и повреждения закладываемой недвижимости На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Под залог недвижимостиот 11,9 % ежемес. платеж от 22 193 ₽переплата от 331 636 ₽ | залогпоручительствоподтверждение дохода | Страхование закладываемого объекта недвижимости от рисков утраты и повреждения Наличными / На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

Потребительские кредиты «под залог недвижимости» закончились. Все кредиты ниже соответствуют параметрам фильтра, но НЕ являются | |||||

Кредит на образование с господдержкой3 % ежемес. платеж 17 968 ₽переплата 78 121 ₽ | залогпоручительствоподтверждение дохода | На счет | Оформитьв отделении банка | ||

Кредит на благоустройство для жителей селаот 3,25 % ежемес. платеж от 18 080 ₽переплата от 84 800 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

Сельским жителям5 % ежемес. | залогпоручительствоподтверждение дохода | На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

Кредит наличнымиот 5,4 % ежемес. платеж от 19 055 ₽переплата от 143 302 ₽ | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 12 мес. – общий трудовой стаж | Отправитьзаявку в банк | ||

С залогом и страховкой — от 5,9%! | Гибридный кредитот 11,9 % ежемес. платеж от 22 193 ₽переплата от 331 636 ₽ | залогпоручительствоподтверждение дохода | На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | |

Кредит под залог имущества

Текст соглашения

Настоящим я даю свое согласие ПАО Банк «АЛЕКСАНДРОВСКИЙ», место нахождения: Россия, 191119, Санкт-Петербург,

Загородный пр. , д. 46, лит.Б, корп.2:

, д. 46, лит.Б, корп.2:

• на обработку своих персональных данных в соответствии с требованиями Федерального закона «О персональных

данных»

№152-ФЗ от 27.07.2006 (под обработкой персональных данных в соответствии со ст. 3 ФЗ «О персональных данных»

понимаются действия (операции) совершаемые с использованием средств автоматизации или без использования таких

средств с персональными данными физических лиц, включая сбор, запись, систематизацию, накопление, хранение,

уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление,

доступ),

обезличивание, блокирование, удаление, уничтожение персональных данных) с целью рассмотрения заявки на услуги

ПАО

Банк «АЛЕКСАНДРОВСКИЙ» (кредитование, открытие счета, выпуск платежной карты или других услуг), а также

получения

информации о продуктах и услугах банка. Персональные данные, предоставленные мною Банку, включают в себя мои

фамилию, имя, отчество, год, месяц, дата и место рождения, телефон, адрес электронной почты, паспортные данные,

адрес регистрации по месту проживания;

• на получение ПАО Банк «АЛЕКСАНДРОВСКИЙ» необходимой информации, в том числе содержащейся в основной части

кредитной истории, в одном или нескольких Бюро кредитных историй в соответствии с Федеральным законом «О

кредитных

историях» № 218-Ф3 от 30. 12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных дней

12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных дней

Я проинформирован (а) Банком о том, что для отзыва настоящего Согласия я должен (должна) явиться в Банк с

документом, удостоверяющим личность, и подать уполномоченному сотруднику Банка заявление об отзыве настоящего

Согласия. В случае отзыва мною настоящего Согласия Банк вправе обрабатывать мои персональные данные в целях

исполнения возложенных на Банк законодательством Российской Федерации функций и обязанностей в соответствии с

федеральными законами и иными нормативно-правовыми актами.

Я подтверждаю, что указанная в заявке информация является достоверной, а размещенные персональные данные

принадлежат

мне. Я понимаю, что в случае предоставления заведомо ложных и (или) недостоверных сведений с целью получения

кредита

я буду нести ответственность в соответствии с законодательством Российской Федерации.

Банковский надзор за деятельностью ПАО Банк «АЛЕКСАНДРОВСКИЙ», рег. №53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

№53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

Надзор за соблюдением требований законодательства Российской Федерации в сфере защиты прав потребителей финансовых услуг осуществляет Служба по защите прав потребителей и обеспечению доступности финансовых услуг Банка России. Обращение о нарушении действиями (бездействием) кредитной организации законодательства Российской Федерации, а также охраняемых законом прав и интересов физических или юридических лиц может быть направлено для рассмотрения в Банк России через интернет-приемную www.cbr.ru/Reception

|

СРОК РАССМОТРЕНИЯ ЗАЯВКИ: |

до 3 (трех) рабочих дней |

|

СПОСОБ ПРЕДОСТАВЛЕНИЯ КРЕДИТА: |

Кредит предоставляется путем зачисления денежных средств на счет заемщика, открытый в Банке «ВБРР» (АО) после государственной регистрации ипотеки в пользу Банка |

|

ОТКАЗ ОТ ПОЛУЧЕНИЯ КРЕДИТА: |

Заемщик вправе отказаться от получения кредита:

|

|

СПОСОБ ВОЗВРАТА КРЕДИТА: |

Погашение кредита осуществляется путем размещения денежных средств на текущем счете заемщика в банке, пополнение текущего счета осуществляется любым из следующих способов:

|

|

НАЧИСЛЕНИЕ ПРОЦЕНТОВ: |

Проценты за пользование кредитом начисляются с даты, следующей за датой фактического предоставления кредита и по дату платежа в последнем месяце кредитования (дата окончания кредита) или датой фактического полного исполнения обязательств по кредиту (обе даты включительно) |

|

ПЕРИОДИЧНОСТЬ ПЛАТЕЖЕЙ: |

Погашение кредита и уплата процентов осуществляется ежемесячно равными платежами в течение срока пользования кредитом, за исключением первого и последнего платежа: сумма первого платежа включает только проценты, а размер последнего платежа определяется в сумме, необходимой и достаточной для полного погашения задолженности по возврату кредита |

|

ОТВЕТСТВЕННОСТЬ ЗАЕМЩИКА: |

В случае ненадлежащего исполнения обязательств по кредитному договору кредитор вправе взимать неустойку, которая начисляется на сумму неуплаченной в срок задолженности по дату погашения просроченной задолженности включительно в размере ключевой ставки ЦБ РФ на день заключения кредитного договора |

|

ИНЫЕ ДОГОВОРЫ, ЗАКЛЮЧАЕМЫЕ ПРИ ОФОРМЛЕНИИ КРЕДИТА: |

Договоры, заключаемые по желанию заемщика, от заключения которых заемщик может отказаться: |

|

ИНЫЕ ПЛАТЕЖИ ЗАЕМЩИКА ПО КРЕДИТНОМУ ДОГОВОРУ: |

По желанию заемщика:

В случае оформления кредита в валюте, отличной от валюты получаемого дохода, заемщик несет повышенные риски, связанные с колебанием курса валюты. |

|

ЗАПРЕТ ПЕРЕХОДА ПРАВ КРЕДИТОРА ПО ДОГОВОРУ: |

Кредитор вправе передавать принадлежащие кредитору права третьим лицам на основании кредитного договора и закладной путем заключения договора купли–продажи. |

|

ПОДСУДНОСТЬ СПОРОВ: |

|

Эксперты назвали риски потребкредитования под залог недвижимости | Новости | Известия

По данным аналитиков, 7% россиян подписывают кредитные договоры с банками, вообще не читая текст, а еще 10% подписывают даже те документы, содержание которых не понимают. Среди тех, кто обращается за займами к другим кредиторам, статистика, вероятно, еще более печальная. В результате из-за недостаточной бдительности граждане рискуют взять кредит на потребительские нужды у недобросовестных кредиторов, порой даже не осознавая, что деньги выдаются им под залог недвижимого имущества, предупреждает 19 января Федеральная нотариальная палата (ФНП).

В организации рассказали о собственном эксперименте. На улице проводили интервью и просили участников подписать согласие на использование полученного видео. Это согласие подписали все собеседники. В согласие тем временем был включен пункт об отчуждении недвижимости. Участники эксперимента данный пункт не увидели — либо вообще не читали подписываемый документ, либо читали его по диагонали. О том, что он есть, людям потом рассказали сами интервьюеры.

Выдача потребительских кредитов под залог недвижимого имущества — обычная схема, которую используют мошенники, отмечают в палате. Часто люди, получив финансовую помощь под проценты, лишаются жилья. Например, человеку нужны деньги, но в банк по какой-то причине он обратиться не может из-за плохой кредитной истории, отсутствия подтвержденного дохода. Нередко в таких случаях люди обращаются в различные сомнительные организации или к частным кредиторам. Человек подписывает бумаги, получает деньги, а дальше рискует стать бездомным.

«По идее, МФО не могут предоставлять потребительские займы под залог жилья, но ведь по факту кредит выдается не под залог квартиры — жертв «обрабатывают», чтобы они согласились подписать договор купли-продажи или дарения, якобы «временный», — отмечают в палате. — Иногда так работают и не микрофинансовые организации, а частные лица: именуют себя инвесторами, ищут жертв в интернете или через сарафанное радио. А дальше та же схема: выдают заем, приводят в МФЦ. У жертв подозрений не возникает. Люди думают, что раз кредиторы идут в МФЦ, значит, бояться нечего: всё официально. Но правда в том, что сотрудники МФЦ не могут и не обязаны общаться со сторонами договора, проверять, понимают ли они его суть и не введены ли в заблуждение. Они просто принимают пакет документов. Именно этим аферисты и пользуются».

— Иногда так работают и не микрофинансовые организации, а частные лица: именуют себя инвесторами, ищут жертв в интернете или через сарафанное радио. А дальше та же схема: выдают заем, приводят в МФЦ. У жертв подозрений не возникает. Люди думают, что раз кредиторы идут в МФЦ, значит, бояться нечего: всё официально. Но правда в том, что сотрудники МФЦ не могут и не обязаны общаться со сторонами договора, проверять, понимают ли они его суть и не введены ли в заблуждение. Они просто принимают пакет документов. Именно этим аферисты и пользуются».

Факторы риска при заключении сделок с подобными кредиторами — это невнимательность того, кто берет кредит, и простая письменная форма договора по отчуждению жилья, отмечают в ФНП. В большинстве случаев жертв таких историй могло бы уберечь от беды своевременное обращение к нотариусу: при нотариальной форме договора такие махинации невозможны, и даже если нотариус допустит подобное, то в силу закона полностью возместит ущерб гражданину.

25 декабря сообщалось, что Общественная палата (ОП) РФ подготовила рекомендации для Федерального собрания и правительства РФ, цель которых — повышение безопасности сделок с недвижимостью. Поводом стало то, что количество дел о мошенничестве в сфере недвижимости ежегодно растет примерно на 8% во многом по причине существования простой письменной формы сделок с жильем, которая не гарантирует правовой защиты граждан.

Поводом стало то, что количество дел о мошенничестве в сфере недвижимости ежегодно растет примерно на 8% во многом по причине существования простой письменной формы сделок с жильем, которая не гарантирует правовой защиты граждан.

В своих рекомендациях для Федерального собрания РФ, правительства и органов исполнительной власти ОП отметила, что повышение уровня правовой защищенности граждан при совершении сделок с жилой недвижимостью возможно путем установления обязательной нотариальной формы таких сделок, которая позволяет сторонам получить гарантии легитимности сделок по сравнению с аналогичными сделками, заключаемыми в простой письменной форме.

Обеспеченных личных займов от банков, онлайн-кредиторов

* Указанные условия относятся к необеспеченным займам и могут отличаться для обеспеченных займов.

Где получить обеспеченную ссуду для физических лиц

Обеспеченные ссуды от банков: один из крупнейших банков страны, U.S. Bank, позволяет клиентам с активами, включая лодки или сберегательные счета, использовать их в качестве залога для получения ссуды. Заемщики, закладывающие сберегательные счета, обычно не могут касаться этих денег в течение срока ссуды.

Bank, позволяет клиентам с активами, включая лодки или сберегательные счета, использовать их в качестве залога для получения ссуды. Заемщики, закладывающие сберегательные счета, обычно не могут касаться этих денег в течение срока ссуды.

Обеспеченные ссуды от кредитных союзов: Некоторые кредитные союзы предлагают ссуды, обеспеченные CD, обычно для получения кредита или быстрого получения наличных по более низкой ставке, чем другие типы ссуд. Кредитные союзы — хорошая первая остановка для большинства типов ссуд, потому что они рассматривают заемщиков с плохой кредитной историей и предоставляют доступные ссуды.

Федеральные кредитные союзы предлагают своим членам максимальную годовую процентную ставку 18%, хотя могут взиматься дополнительные сборы за подачу заявления.

Обеспеченные ссуды от онлайн-кредиторов: Обеспеченная ссуда от авторитетного онлайн-кредитора будет иметь максимальную годовую ставку в 36%.Ставка, сумма займа и продолжительность займа будут зависеть как от вашего кредита, так и от стоимости вашего залога.

Некоторые кредиторы позволяют вам подавать заявку на получение обеспеченного кредита заранее, но другие могут предложить вам этот вариант только после того, как вы попытаетесь подать заявление на получение необеспеченного кредита.

Большинство онлайн-кредиторов позволяют вам проверять вашу ставку, не влияя на размер кредита, поэтому не помешает предпринять шаги для предварительной квалификации на получение необеспеченной ссуды у нескольких кредиторов. Вы можете использовать рынок кредиторов NerdWallet, чтобы сравнивать ставки в одном месте.

Что можно использовать для обеспечения личного кредита?

Ваш автомобиль. В подавляющем большинстве обеспеченных личных кредитов автомобиль используется в качестве залога. Эти ссуды, известные как ссуды на покупку собственного капитала, позволяют вам занимать деньги под рыночную стоимость вашего оплаченного автомобиля.

Кредитор, который принимает ваш автомобиль в качестве залога, может потребовать, чтобы вы застраховали его на случай физического ущерба, указав кредитора в качестве получателя убытков, если сумма убытков уже исчерпана. Если вы уже отказались от ДТП и полного покрытия для вашего оплаченного автомобиля, чтобы сэкономить деньги, кредиторы могут продать вам дополнительное страхование кредита, которое часто оказывается дороже, чем самое дешевое полное покрытие.

Если вы уже отказались от ДТП и полного покрытия для вашего оплаченного автомобиля, чтобы сэкономить деньги, кредиторы могут продать вам дополнительное страхование кредита, которое часто оказывается дороже, чем самое дешевое полное покрытие.

Есть два других варианта получения кредита под вашу машину:

Авто рефинансирование — это вариант, если вы все еще должны деньги за свой автомобиль, но имеете значительный капитал. Рефинансирование заменяет вашу первоначальную ссуду новой ссудой на более высокую сумму. Вы оставляете себе лишние деньги. (Вы, вероятно, получите право на рефинансирование, если ваш кредит улучшился или процентные ставки упали.)

Автозаправочные кредиты, которые обычно имеют годовую процентную ставку до 300%, не требуют проверки кредитоспособности и несут более высокий риск возврата вашего автомобиля.NerdWallet не рекомендует ссуды на покупку автомобилей.

Ваши сбережения. Если у вас есть деньги на сберегательном счете, дешевле использовать эти деньги, чем получить личную ссуду с начислением процентов. Если вам необходимо сохранить свои сбережения или вам нужно больше денег, чем есть на вашем счете, некоторые кредиторы предоставят обеспеченные личные ссуды с использованием сберегательных счетов или депозитных сертификатов в качестве залога. Скорее всего, у вас не будет доступа к вашему счету или компакт-диску, пока вы не погасите ссуду.

Если вам необходимо сохранить свои сбережения или вам нужно больше денег, чем есть на вашем счете, некоторые кредиторы предоставят обеспеченные личные ссуды с использованием сберегательных счетов или депозитных сертификатов в качестве залога. Скорее всего, у вас не будет доступа к вашему счету или компакт-диску, пока вы не погасите ссуду.

Может иметь смысл обеспечить ссуду под CD — вместо сберегательного счета — потому что снятие денег с CD может повлечь за собой штраф за досрочное снятие.Вы захотите сравнить этот штраф с процентами по индивидуальной ссуде.

Обеспеченные кредиты: что нужно знать

Если у вас нет кредитоспособности, чтобы претендовать на получение необеспеченной ссуды, вы можете рассмотреть возможность подачи заявки на получение обеспеченной ссуды, которая обеспечена залогом для защиты кредитора. У использования обеспеченных кредитов есть свои плюсы и минусы, поэтому, если вы хотите воспользоваться преимуществами, вы должны понимать свои варианты.

Что такое обеспеченные кредиты?

Обеспеченные ссуды обеспечены активами, которыми вы владеете, такими как автомобили, дома или сберегательные счета, которые кредитор может принять в качестве актива, если вы не заплатите, как обещали.Между тем, необеспеченные кредиты не требуют залога, поэтому квалификация заемщика в основном основана на кредитной истории, доходах и долговых обязательствах.

Концепция обеспеченной ссуды проста: когда банк ссужает деньги, существует риск того, что заемщик не сможет погасить ссуду. Кредиторы несут меньший риск при обеспечении ссуды залогом. Если заемщик не выполняет свои обязательства по ссуде, кредитор может наложить арест на обеспечение или наложить арест на него, чтобы погасить остаток. Вот почему обеспеченные ссуды часто имеют более низкие процентные ставки, чем необеспеченные ссуды.

Виды обеспеченных кредитов

Вот несколько распространенных примеров обеспеченных кредитов, чтобы вы могли подумать, подходят ли они вам.

- Ипотека : Ипотека обеспечена вашим домом. Если вы пропустите платеж, банк может начать процесс обращения взыскания, чтобы вступить во владение недвижимостью.

- Кредит под залог собственного капитала или Кредит под залог собственного капитала (HELOC): Они позволяют вам занимать деньги, используя собственный капитал вашего дома в качестве залога.Если вы не заплатите, вы рискуете потерять свой дом и капитал, который вы построили.

- Автокредит : Автокредит обеспечен автомобилем, который вы покупаете. Банк может вернуть автомобиль в собственность, чтобы возместить убытки по просроченной ссуде.

- Ссуда на покупку автомобиля : Ссуда на право собственности на автомобиль обеспечена титулом на вашу машину. Кредитор ссужает вам деньги и сохраняет за собой право собственности до тех пор, пока ссуда не будет погашена.

- Обеспеченная кредитная карта : Обеспеченная кредитная карта требует внесения депозита наличными — обычно в размере от 50 до 300 долларов США — который действует как залог и кредитный лимит.Чем больше вы закладываете в качестве залога, тем выше ваш кредитный лимит. Для людей без кредитной истории это может быть хорошим способом заработать кредит.

- Обеспеченный личный заем: Обеспеченный личный заем, помимо прочего, может быть обеспечен сберегательным счетом или автомобильным титулом. Обеспеченный личный заем позволяет использовать средства практически для чего угодно, от проектов по благоустройству дома до консолидации долга. Если залогом является, например, ваш сберегательный счет, кредитор удерживает средства.Деньги остаются на вашем счете и приносят проценты, но кредитор может забрать их, если вы не выплатите ссуду в соответствии с договоренностью.

- Ссуда под ломбард : С ссудой под ломбард вы оставляете ценный предмет в магазине, принимаете единовременную сумму денег и соглашаетесь либо выплатить ссуду, либо частично внести залог.

Если вы не вернете ссуду, ломбард оставит вещь себе и продаст.

Если вы не вернете ссуду, ломбард оставит вещь себе и продаст.

С другой стороны, студенческая ссуда является типичным примером необеспеченной ссуды, и многие кредитные карты и личные ссуды также необеспечены.Когда вы подаете заявку на это, кредитор в основном основывает свое решение на вашей кредитоспособности.

Что можно использовать в качестве залога по обеспеченной ссуде?

При выборе наиболее подходящего для вас залога ссуды подумайте, с каким активом вы готовы расстаться, если не можете выплатить ссуду:

- Недвижимость / имущество (дома, собственный капитал)

- Земля (необработанная или неулучшенная земля может быть рискованной, поэтому у вас могут возникнуть проблемы с поиском кредитора)

- Транспортные средства (легковые, грузовые, внедорожники, прогулочные автомобили, мотоциклы, лодки, вездеходы)

- Банковские счета (сберегательные счета, депозитные сертификаты, счета денежного рынка)

- Инвестиции (ваш портфель)

- Ценности (ювелирные изделия, электроника)

- Страхование жизни

Когда рассматривать займ под обеспечение

Обеспеченная ссуда может быть хорошим вариантом, если у вас есть что-то ценное, что вы можете использовать в качестве залога. Взамен вы, как правило, можете получить более низкую процентную ставку или большую сумму кредита по сравнению с необеспеченной ссудой. Это также может быть полезно для людей, у которых нет хорошей кредитной истории или достаточного дохода, чтобы претендовать на получение необеспеченного кредита. Использование обеспеченной ссуды для создания кредита может помочь вам получить более выгодные условия в следующий раз, когда вам понадобится занять деньги.

Взамен вы, как правило, можете получить более низкую процентную ставку или большую сумму кредита по сравнению с необеспеченной ссудой. Это также может быть полезно для людей, у которых нет хорошей кредитной истории или достаточного дохода, чтобы претендовать на получение необеспеченного кредита. Использование обеспеченной ссуды для создания кредита может помочь вам получить более выгодные условия в следующий раз, когда вам понадобится занять деньги.

Но есть и обратная сторона. Если вы не сделаете своевременные платежи по обеспеченному кредиту, ваш кредитный рейтинг может пострадать, и кредитор может взять залог.В зависимости от того, что вы обещали, вы можете в конечном итоге потерять надежный вид транспорта, свой дом или свои сбережения.

Примите к сведению: Перед тем, как подписать ссуду, посмотрите на свои финансы и прочтите условия ссуды. Убедитесь, что вы можете позволить себе ежемесячный платеж, и что вы понимаете, когда ваш кредитор может взять залог, а также процесс, которому он должен следовать, чтобы арестовать ваши активы.

Где взять обеспеченный кредит для физических лиц

Вы можете найти обеспеченные личные ссуды в банках, кредитных союзах и онлайн-кредитных организациях.Но не все обеспеченные ссуды одинаковы — каждый кредитор предлагает разные условия ссуды и использует разные методы оценки вашего кредитного профиля, дохода и долговых обязательств.

Чтобы найти лучшую ставку, просмотрите и сравните процентные ставки, требования к залоговому обеспечению и условия погашения. Условия займа также могут варьироваться в зависимости от того, куда вы подаете заявку.

Банки

Банки могут предлагать определенные льготы для существующих клиентов, такие как отказ от комиссии за оформление и скидки по процентной ставке. Многие крупные банки страны предлагают различные обеспеченные ссуды, включая ипотечные кредиты, автокредиты, обеспеченные кредитные карты, ссуды под залог недвижимости и HELOC.Некоторые крупные банки прекратили предоставление обеспеченных кредитов физическим лицам, хотя Wells Fargo и TD Bank все еще предлагают их.

Когда вы покупаете обеспеченный личный заем, процентные ставки обычно зависят от срока займа и суммы займа. Основываясь на калькуляторе ставок и платежей Wells Fargo на 29 мая 2020 года, обеспеченный заем от банка на сумму 10 000 долларов США на четырехлетний срок может быть предоставлен под 6,87% годовых. Однако, имея необеспеченный личный заем, Wells Fargo также рассмотрит вопрос о кредитоспособности. Используя тот же калькулятор, мы обнаружили, что заемщик с отличной кредитной историей (760 и выше) может рассчитывать на более высокую годовую процентную ставку на ту же сумму кредита, начиная примерно с 7.С 74% до 10,74%. А если у вас плохой кредит (620 и ниже), годовая процентная ставка подскакивает до 21,49%.

Если вы не можете найти обеспеченный личный заем в национальном банке, обратитесь в общественный банк. Некоторые из этих учреждений предлагают как необеспеченные, так и обеспеченные ссуды.

Кредитные союзы

Федеральные кредитные союзы установили верхний предел годовой процентной ставки в размере 18% для большинства своих кредитов, что может быть большим преимуществом, если вы не можете найти более низкие ставки в другом месте. Эти финансовые учреждения обычно предлагают обеспеченные ссуды, такие как ипотека, обеспеченные личные ссуды, автокредиты и обеспеченные кредитные карты — как правило, с более низкой годовой процентной ставкой по сравнению с аналогичными продуктами в банках.

Эти финансовые учреждения обычно предлагают обеспеченные ссуды, такие как ипотека, обеспеченные личные ссуды, автокредиты и обеспеченные кредитные карты — как правило, с более низкой годовой процентной ставкой по сравнению с аналогичными продуктами в банках.

Обеспеченные личные ссуды в кредитных союзах иногда называют сберегательными обеспеченными ссудами, ссудами с долевым обеспечением или ссудами, обеспеченными CD.

Обычно вам нужно вступить в кредитный союз, чтобы подать заявку на эти продукты, что добавляет шаг в процесс — а в некоторых случаях может стать препятствием. Некоторые кредитные союзы имеют строгие требования к членству, в то время как другие более гибкие и могут позволить вам вступить, если вы живете в определенном районе или делаете небольшое пожертвование.

Интернет-кредиторы

Онлайн-кредиторы могут быть удобны, потому что весь процесс — поиск и сравнение ставок, подача заявки на ссуду и получение средств — обычно происходит онлайн. Большинство онлайн-кредиторов даже предлагают предварительный квалификационный отбор, который позволяет вам просматривать потенциальные условия займа без ущерба для вашего кредита.

Большинство онлайн-кредиторов даже предлагают предварительный квалификационный отбор, который позволяет вам просматривать потенциальные условия займа без ущерба для вашего кредита.

Вы можете подать заявку на получение большинства видов обеспеченного долга через Интернет, включая ипотечные кредиты, автокредиты, обеспеченные кредитные карты и обеспеченные личные займы. Например, обеспеченная ссуда OneMain Financial имеет годовую процентную ставку от 18,00% до 35,99%. OneMain отмечает, что кредиты, обеспеченные транспортным средством, обычно имеют более низкие процентные ставки, чем их необеспеченные аналоги.

Онлайн-кредитор может быть хорошим вариантом, если вам не понадобится личная помощь в обычном магазине или доступ к сети банкоматов.Однако вам нужно будет проверить, может ли кредитор предлагать ссуды в вашем штате.

Есть ли обеспеченные ссуды на случай плохой кредитной истории?

Некоторые кредиторы готовы работать с людьми, у которых более низкий кредитный рейтинг, но которые могут показать способность погасить ссуду. Хотя обеспеченные личные ссуды для плохой кредитной истории могут иметь меньшие суммы ссуды или более высокую годовую процентную ставку, квалификационные требования более гибкие.

Хотя обеспеченные личные ссуды для плохой кредитной истории могут иметь меньшие суммы ссуды или более высокую годовую процентную ставку, квалификационные требования более гибкие.

Может быть трудно покрыть ваши счета после увольнения, неотложной медицинской помощи или других незапланированных расходов, особенно если ваш кредит нуждается в доработке.Обеспеченные кредиты на случай плохой кредитной истории могут помочь вам пережить эти финансовые кризисы. При проверке предложений по ссуде сравнивайте суммы ссуды, продолжительность ссуды и годовую процентную ставку. Эти ссуды обычно составляют максимум 36%.

Если вы не можете найти обеспеченный личный заем на случай плохой кредитной истории с хорошими условиями займа, у вас есть еще несколько вариантов:

- Обеспеченные кредитные карты обычно имеют более низкую годовую процентную ставку, хотя вы можете избежать процентов, выплачивая остаток в полном объеме каждый месяц, если у вас есть финансовые возможности.

Средняя годовая процентная ставка по обеспеченной кредитной карте составила 21,51% в апреле, в то время как средняя годовая процентная ставка по всем предложениям новых кредитных карт составила 19,4%. Вам необходимо будет внести залог наличными, хотя эмитент может вернуть его после того, как вы продемонстрируете ответственное использование кредита в течение нескольких месяцев.

Средняя годовая процентная ставка по обеспеченной кредитной карте составила 21,51% в апреле, в то время как средняя годовая процентная ставка по всем предложениям новых кредитных карт составила 19,4%. Вам необходимо будет внести залог наличными, хотя эмитент может вернуть его после того, как вы продемонстрируете ответственное использование кредита в течение нескольких месяцев. - Кредитные карты для перевода остатка могут помочь вам реструктурировать часть вашего долга. С помощью этого типа карты вы можете переместить свои остатки на одну карту, в идеале с более низкой процентной ставкой. Это может уменьшить ваши ежемесячные платежи и помочь вам сэкономить на процентах.Ищите карту перевода баланса с расширенной вводной 0% годовых, которая обычно длится от 12 до 21 месяца. До тех пор, пока вы погасите баланс во время вступительного периода, вы не будете иметь процентов. Если вы этого не сделаете, вы должны будете получить проценты на неоплаченную часть перевода остатка.

Обеспеченные кредиты: за и против

| Плюсы | Минусы |

|

|

Часто задаваемые вопросы: Обеспеченные кредиты

Что делать в случае дефолта по обеспеченной ссуде?

Немедленно обратитесь к своему кредитору. В некоторых штатах заемщики, не выполняющие обязательства, имеют «право на лечение», что похоже на второй шанс, поэтому проверьте законы своего штата. Вот как это работает: в случае дефолта кредитор должен предоставить вам определенный период — например, 21 день — для покрытия пропущенных платежей и штрафов за просрочку платежа. Если это не относится к вам, все равно обратитесь к своему кредитору; он может быть готов работать с вами, если вы сможете оплатить просроченный остаток.

В некоторых штатах заемщики, не выполняющие обязательства, имеют «право на лечение», что похоже на второй шанс, поэтому проверьте законы своего штата. Вот как это работает: в случае дефолта кредитор должен предоставить вам определенный период — например, 21 день — для покрытия пропущенных платежей и штрафов за просрочку платежа. Если это не относится к вам, все равно обратитесь к своему кредитору; он может быть готов работать с вами, если вы сможете оплатить просроченный остаток.

Должны ли кредиторы уведомлять вас, когда они арестовывают ваше обеспечение?

Это зависит от штата, в котором вы живете, условий вашей ссуды, типа залога и кредитора — проверьте законы своего штата и свой контракт.Если вы не ответите на уведомление кредитора о праве на исправление, он обычно может сразу же начать восстановление права владения. При наличии некоторых видов залога, например дома, кредитор должен подать постановление суда о наложении ареста на ваш актив.

Может ли кредитор потребовать дополнительные деньги, если возвращенный актив не покрывает причитающуюся сумму?

Обычно да — опять же, проверьте законы своего штата и свой контракт.

Кредитор обычно продает ваш залог и применяет продажную цену к остатку кредита за вычетом любых расходов.В некоторых штатах вы рискуете погасить оставшуюся задолженность — дефицитный баланс — если продажная цена не покрывает весь причитающийся остаток.

Является ли перевод необеспеченного долга на обеспеченный долг хорошей идеей?

Выбор за вами. Хотя вы можете получить более выгодные условия ссуды при переводе необеспеченного долга в обеспеченный, помните, что ваш залог находится под угрозой.

Что такое обеспеченный кредит и как он работает?

Обеспеченная ссуда — это ссуда, обеспеченная залогом.Поскольку вы должны использовать один из своих активов для обеспечения ссуды, обеспеченные ссуды легче получить, чем необеспеченные ссуды. Они могут быть эффективным способом получить необходимые средства, но сопряжены с определенными рисками.

Вот что вам нужно знать об обеспеченных кредитах перед подачей заявки.

Что такое обеспеченный кредит?

Обеспеченные ссуды — это ссуды, защищенные залогом. Это означает, что когда вы подаете заявку на обеспеченный кредит, кредитор захочет знать, какие из ваших активов вы планируете использовать.Затем кредитор будет удерживать этот актив до тех пор, пока ссуда не будет полностью погашена. Если вы не выплатите кредит, кредитор может потребовать залог и продать его, чтобы возместить убытки.

Это означает, что когда вы подаете заявку на обеспеченный кредит, кредитор захочет знать, какие из ваших активов вы планируете использовать.Затем кредитор будет удерживать этот актив до тех пор, пока ссуда не будет полностью погашена. Если вы не выплатите кредит, кредитор может потребовать залог и продать его, чтобы возместить убытки.

Перед тем, как взять ссуду под обеспечение, важно точно знать, что вы обещаете и что можете потерять.

Какие виды кредитов обеспечиваются?

Кредиторы хотят знать, что у них есть кредитное плечо, как только вы уйдете с их деньгами. Когда они накладывают залог на ваш залог, они знают, что в худшем случае они могут завладеть активами, которые вы используете в качестве залога.Это не гарантирует, что вы погасите ссуду, но дает кредиторам большее чувство безопасности и дает заемщику больше стимулов для погашения ссуды.

Большинство кредитных карт представляют собой необеспеченные ссуды, а это означает, что у кредиторов нет ничего, кроме вашего слова, что вы выплатите долг. Другие обеспеченные ссуды включают:

Другие обеспеченные ссуды включают:

- Ипотека: С ипотекой вы закладываете свой дом или собственность в качестве залога, чтобы купить этот дом. Если вы не произведете оплату, ваш дом может быть лишен права выкупа.

- Кредитная линия собственного капитала: Кредитная линия собственного капитала (HELOC) дает вам доступ к собственному капиталу в форме кредитной линии, такой как кредитная карта. С HELOC вы также получаете свой дом в качестве залога.

- Автокредиты: При получении ссуды на оплату автомобиля или любого другого автомобиля ваш автомобиль будет использоваться в качестве залога. Если вы не произведете оплату вовремя и в полном объеме, ваш автомобиль может быть конфискован.

- Заем на землю: Заем на землю используется для финансирования покупки земли.В этом виде ссуды в качестве залога используется сама земля.

- Бизнес-кредит: Бизнес-кредит можно использовать для покупки оборудования, выплаты заработной платы или инвестирования в бизнес-проекты.

При получении бизнес-кредита в качестве залога можно использовать ряд вещей. Например, инвентарь, оборудование или ваша земля / здание могут быть использованы для получения бизнес-кредита.

При получении бизнес-кредита в качестве залога можно использовать ряд вещей. Например, инвентарь, оборудование или ваша земля / здание могут быть использованы для получения бизнес-кредита.

Какие виды залога используются для обеспечения обеспеченной ссуды?

Обеспеченные ссуды — обычно лучший, а зачастую и единственный способ получить большие суммы денег.В качестве залога может быть принято практически что угодно, если это разрешено законом. Кредиторы предпочитают активы, которые легко получить и которые можно легко обменять на наличные. То, что вы будете использовать в качестве залога, скорее всего, будет зависеть от того, предназначен ли ваш кредит для личного или коммерческого использования. Примеры обеспечения включают:

- Недвижимость, включая собственный капитал в вашем доме.

- Денежные счета (пенсионные счета обычно не подходят).

- Автомобили и прочие транспортные средства.

- Машины и оборудование.

- Инвестиции.

- Страховые полисы.

- Ценности и предметы коллекционирования.

Обеспеченная ссуда и необеспеченная ссуда

Некоторые ссуды, например личные ссуды, могут быть либо необеспеченными, либо обеспеченными, в зависимости от кредитора. Если вы не имеете права на необеспеченный вариант или ищете максимально низкую процентную ставку, проверьте, предлагает ли кредитор вариант с обеспечением для интересующей вас ссуды.

Когда дело доходит до выбора защищенный vs.необеспеченный заем, необходимо учитывать множество факторов. Вот лишь некоторые из различий между ними, а также некоторые преимущества и недостатки каждого типа кредита:

| Обеспеченный заем | Заем без обеспечения | |

|---|---|---|

| Кредитный рейтинг | Кредитный рейтинг и финансовое состояние определяют право на получение квалификации | Кредитный рейтинг и финансовое состояние определяют право на получение квалификации |

| Процентные ставки | Обычно ниже | Обычно выше |

| Штрафы | Залог может быть арестован, кредитный рейтинг упадет | Пропущенные платежи будут зачислены, кредитный рейтинг упадет |

| Виды ссуд | Ипотека, HELOC, автокредитование, бизнес-карты и кредитные карты с обеспечением и т. Д. Д. | Необеспеченные кредитные карты, студенческие ссуды, индивидуальные ссуды и т. Д. |

Как получить обеспеченную ссуду?

Когда дело доходит до получения обеспеченной ссуды, перед подачей заявки выполните следующие действия:

- Проверьте свой кредит: Перед тем, как подавать заявку на ссуду, вы захотите проверить свой кредитный отчет. Получите ли вы одобрение на получение ссуды или нет, во многом зависит от вашей кредитоспособности, и хотя обеспеченные ссуды могут быть менее строгими по своим кредитным требованиям, чем необеспеченные ссуды, все же важно знать ваш кредитный рейтинг для соответствия требованиям.Вы можете бесплатно проверять каждый свой кредитный отчет каждые 12 месяцев (или еженедельно до апреля 2021 года) с помощью AnnualCreditReport.com.

- Проверьте стоимость ваших активов: Стоимость актива, который вы хотите использовать в качестве залога, обычно определяет, сколько вы можете занять с обеспеченной ссудой, поэтому получите оценку или посмотрите оценочную стоимость перепродажи, прежде чем исследовать кредиторов.

- Присмотритесь к разным кредиторам: Приходите по магазинам, чтобы сравнить ставки и комиссии кредиторов.Многие кредиторы проводят предварительную квалификацию, которая позволяет вам увидеть, на что вы имеете право, без ущерба для вашего кредита. Обычно лучше пройти предварительную квалификацию как минимум с тремя кредиторами.

- Подайте заявку на ссуду у наиболее конкурентоспособного кредитора. Если вы подаете заявку у онлайн-кредитора, весь процесс обычно можно выполнить онлайн. Если вы подаете заявление в банк или кредитный союз, вам, возможно, придется посетить физическое место.

Что произойдет, если вы не выплатите обеспеченный кредит?

После нескольких пропущенных платежей по обеспеченной ссуде кредитор, скорее всего, вернет в собственность актив, использованный для обеспечения ссуды.Во многих штатах кредитор не обязан уведомлять вас о восстановлении права владения. Что еще хуже, возвращение во владение — это еще не конец. Если выкупленный актив не продается по цене, достаточной для покрытия суммы вашей ссуды, вы несете ответственность за разницу.

Если выкупленный актив не продается по цене, достаточной для покрытия суммы вашей ссуды, вы несете ответственность за разницу.

Например, если ваша задолженность составляет 20 000 долларов, когда вы прекращаете производить платежи по ссуде на лодку, а лодка была возвращена во владение и продана за 15 000 долларов, вы будете должны банку 5 000 долларов. Повторное владение остается в вашем кредитном отчете в течение семи лет.

Если вы пропустите платежи по ипотеке, жилищному кредиту или бизнес-ссуде, у кредитора есть более длительный процесс возврата своих денег. Примерно в половине штатов США кредитор должен обратиться в суд для обращения взыскания на имущество. В другой половине кредитор должен предоставить вам предварительное уведомление о потере права выкупа. В любом случае рекомендуется позвонить своему кредитору, как только вы узнаете, что вам не хватает платежей, чтобы узнать, сможете ли вы договориться об изменении ссуды, которое позволит вам сохранить свой дом или бизнес.

Выводы и следующие шаги

Если вы заинтересованы в получении обеспеченного кредита, наиболее важный шаг, который вы можете предпринять, — это провести необходимое исследование и сравнить кредиторов. Также важно убедиться, что у вас есть план своевременной и полной выплаты кредита, чтобы избежать потери залога.

Хотя обеспеченные ссуды действительно представляют больше рисков, чем необеспеченные ссуды, они могут быть полезным инструментом, пока вы сохраняете свои ежемесячные платежи.

Подробнее:

Использование ссуд под залог ваших активов

Залог — это то, что помогает обеспечить ссуду.Когда вы занимаете деньги, вы соглашаетесь (где-то мелким шрифтом), что ваш кредитор может взять что-то и продать это, чтобы вернуть свои деньги, если вы не вернете ссуду. Обеспечение позволяет получать крупные ссуды и повышает ваши шансы на одобрение, если у вас возникли трудности с получением ссуды.

Когда вы закладываете залог, кредитор принимает на себя меньший риск, а это означает, что у вас больше шансов получить хорошую ставку.

Как работает залог

© Баланс 2018Залог часто требуется, когда кредитор хочет получить уверенность в том, что он не потеряет все свои деньги.Если вы закладываете актив в качестве обеспечения, ваш кредитор имеет право принять меры (при условии, что вы перестанете производить платежи по ссуде): он вступит во владение залогом, продаст его и использует выручку от продажи для погашения ссуды.

Сравните залоговую ссуду с необеспеченной ссудой , где все, что может сделать кредитор, — это погасить ваш кредит или возбудить против вас судебный иск.

Кредиторы предпочли бы, прежде всего, вернуть свои деньги. Они не хотят, чтобы возбудил против вас судебный иск, поэтому они пытаются использовать залог в качестве гарантии.Они даже не хотят иметь дело с вашим залогом (они не занимаются владением, арендой и продажей домов), но часто это самая простая форма защиты.

Виды обеспечения

Любой актив, который ваш кредитор принимает в качестве залога (и который разрешен законом), может служить залогом. В целом кредиторы предпочитают активы, которые легко оценить и превратить в наличные. Например, деньги на сберегательном счете отлично подходят в качестве залога: кредиторы знают, сколько они стоят, и их легко получить.Некоторые распространенные формы залога включают:

В целом кредиторы предпочитают активы, которые легко оценить и превратить в наличные. Например, деньги на сберегательном счете отлично подходят в качестве залога: кредиторы знают, сколько они стоят, и их легко получить.Некоторые распространенные формы залога включают:

- Автомобили

- Недвижимость (включая собственный капитал в вашем доме)

- Денежные счета (пенсионные счета обычно не подходят, хотя всегда есть исключения)

- Машины и оборудование

- Инвестиции

- Страховые полисы

- Ценности и предметы коллекционирования

- Будущие платежи клиентов (дебиторская задолженность)

Даже если вы получаете бизнес-ссуду, вы можете заложить свои личных активов (например, ваш семейный дом) как часть личной гарантии.Взаимодействие с другими людьми

Оценка ваших активов

Как правило, кредитор предложит вам на меньше, чем на , чем стоимость заложенного вами актива. Некоторые активы могут быть сильно обесценены. Например, кредитор может признать только 50% вашего инвестиционного портфеля по залоговой ссуде. Таким образом, они увеличивают свои шансы на возврат всех своих денег в случае, если инвестиции потеряют ценность.

Некоторые активы могут быть сильно обесценены. Например, кредитор может признать только 50% вашего инвестиционного портфеля по залоговой ссуде. Таким образом, они увеличивают свои шансы на возврат всех своих денег в случае, если инвестиции потеряют ценность.

При подаче заявки на ссуду кредиторы часто указывают приемлемое соотношение ссуды к стоимости (LTV).Например, если вы занимаетесь под залог своего дома, кредиторы могут разрешить LTV до 80%. Если ваш дом стоит 100 000 долларов, вы можете взять в долг до 80 000 долларов.

Если по какой-либо причине ваши заложенные активы обесцениваются, вам, возможно, придется заложить еще 90 429 дополнительных активов, чтобы сохранить залоговую ссуду. Точно так же вы несете ответственность за полную сумму своего кредита, даже если банк забирает ваши активы и продает их на минус суммы вашей задолженности. Банк может возбудить против вас судебный иск о взыскании недостающей суммы (суммы, которая не была погашена).

Виды кредитов

Вы можете найти залоговые ссуды в самых разных местах. Они обычно используются для бизнес-ссуд, а также ссуд физическим лицам. Многие новые предприятия, поскольку они не имеют длительного опыта работы с прибылью, обязаны закладывать залог (включая личные вещи, принадлежащие владельцам бизнеса).

Они обычно используются для бизнес-ссуд, а также ссуд физическим лицам. Многие новые предприятия, поскольку они не имеют длительного опыта работы с прибылью, обязаны закладывать залог (включая личные вещи, принадлежащие владельцам бизнеса).

В некоторых случаях вы получаете ссуду, что-то покупаете и закладываете в залог одновременно. Например, в случаях страхования жизни, финансируемых за счет премий, кредитор и страховщик часто работают вместе, чтобы одновременно предоставить полис и залоговую ссуду.Взаимодействие с другими людьми

Финансируемая покупка дома аналогична: дом обеспечивает ссуду, и кредитор может лишить права выкупа дома, если вы не погасите его. Даже если вы берете ссуду для постоянных проектов, кредиторы хотят использовать ваши инвестиции. собственность как залог. При заимствовании на мобильные или промышленные дома тип доступной ссуды будет зависеть от возраста дома, системы фундамента и других факторов.

Есть также некоторые залоговые ссуды для людей с плохой кредитной историей. Эти ссуды часто бывают дорогими и должны использоваться только в крайнем случае.Они известны под разными названиями, например, ссуды на покупку автомобиля, и обычно предполагают использование вашего автомобиля в качестве залога. Будьте осторожны с этими кредитами: если вы не сможете погасить кредит, ваш кредитор может забрать автомобиль и продать его — часто без предварительного уведомления.

Эти ссуды часто бывают дорогими и должны использоваться только в крайнем случае.Они известны под разными названиями, например, ссуды на покупку автомобиля, и обычно предполагают использование вашего автомобиля в качестве залога. Будьте осторожны с этими кредитами: если вы не сможете погасить кредит, ваш кредитор может забрать автомобиль и продать его — часто без предварительного уведомления.

Займ без залога

Если вы предпочитаете , а не в качестве залога, вам нужно будет найти кредитора, который готов передать деньги на основании вашей подписи (или подписи другого лица). Некоторые из вариантов включают:

- Необеспеченные ссуды, такие как ссуды физическим лицам и кредитные карты

- Онлайн-займы (включая одноранговые займы) часто являются необеспеченными займами с хорошими ставками

- Получение совместной подписывающей стороны для подачи заявки на ссуду — рискуя их кредитом

В некоторых случаях, например, при покупке дома, получение займа без использования чего-либо в качестве залога, вероятно, невозможно (если у вас нет значительного капитала в доме). В других ситуациях можно было бы обойтись без залога, но у вас будет меньше вариантов, и вам придется платить более высокую ставку за получение кредита.

В других ситуациях можно было бы обойтись без залога, но у вас будет меньше вариантов, и вам придется платить более высокую ставку за получение кредита.

Что это такое, как это работает и как получить — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Обеспеченные ссуды могут помочь заемщикам получить столь необходимые денежные средства или совершить крупные покупки — например, дом или новую машину — часто с менее строгими квалификационными требованиями, чем необеспеченные ссуды.Заложив ценные активы, заемщик может получить финансирование, сохраняя при этом низкие процентные ставки. Кредиторы также сталкиваются с меньшим риском при предоставлении обеспеченных кредитов, поскольку они могут изъять залог или вернуть залог в случае дефолта заемщика.

Что такое обеспеченный заем?

Обеспеченная ссуда — это ссуда, обеспеченная или обеспеченная ценным активом, таким как недвижимость, денежные счета или автомобиль. Во многих случаях ссуда обеспечивается базовым активом, который финансируется как дом или автомобиль; в качестве альтернативы заемщики могут предоставить другое обеспечение, например инвестиции или ценные предметы коллекционирования.

Во многих случаях ссуда обеспечивается базовым активом, который финансируется как дом или автомобиль; в качестве альтернативы заемщики могут предоставить другое обеспечение, например инвестиции или ценные предметы коллекционирования.

Если заемщик не выполняет свои обязательства по обеспеченной ссуде, кредитор может изъять, лишить права выкупа или иным образом арестовать актив для возмещения непогашенного остатка. По этой причине обеспеченные ссуды представляют меньший риск для кредиторов и, следовательно, часто имеют более низкие процентные ставки и требования к заемщикам, чем необеспеченные ссуды.

Обеспеченные и необеспеченные ссуды

Например, в случае обеспеченных и необеспеченных личных кредитов заемщик с высоким кредитным рейтингом может претендовать на получение необеспеченного кредита с низкой процентной ставкой без необходимости залога.Другой заявитель на тот же необеспеченный кредит может не соответствовать требованиям и ему придется полагаться на обеспеченный опцион, поскольку они представляют больший риск. Один тип ссуды не обязательно лучше другого, но важно понимать свои варианты, прежде чем подписываться на пунктирной линии.

Один тип ссуды не обязательно лучше другого, но важно понимать свои варианты, прежде чем подписываться на пунктирной линии.

Как работают обеспеченные кредиты

Обеспеченные ссуды позволяют заемщикам получить единовременную денежную сумму для покрытия всего — от проектов по благоустройству дома до покупки автомобиля или дома. Обычно вы можете получить эти ссуды в традиционных банках, кредитных союзах, онлайн-кредитных организациях, автосалонах и ипотечных кредитных организациях.

Несмотря на то, что обеспеченные ссуды менее опасны для кредиторов, процесс подачи заявки обычно требует жесткой проверки кредитоспособности, хотя некоторые кредиторы предлагают возможность предварительной квалификации с помощью простого запроса на получение кредита. И хотя по остаткам по обеспеченным кредитам начисляются проценты, как и по другим кредитам, заемщики могут получить доступ к более низким годовым процентным ставкам (APR), чем те, которые доступны с необеспеченными опционами.

Как только заемщик имеет право на получение обеспеченной ссуды, кредитор помещает залог в залог заемщика. Это дает кредитору право изъять залог, если заемщик не выполняет свои обязательства по ссуде.Стоимость обеспечения должна быть больше или равна непогашенному остатку по кредиту, чтобы повысить шансы кредитора на возврат своих средств.

Что можно использовать в качестве обеспечения по ссуде с обеспечением?

Часто тип обеспечения, необходимого для обеспеченной ссуды, связан с основной целью этой ссуды. Наиболее известным примером этого является ипотека, в которой жилищный заем обеспечивается финансируемым домом. При этом соответствующий залог также может зависеть от ряда других факторов, в том числе от кредитора и суммы ссуды.Распространенные формы обеспечения включают:

- Недвижимость, включая жилые дома, коммерческие здания, землю и долю в недвижимом имуществе

- Банковские счета, включая текущие счета, сберегательные счета, депозитные сертификаты (CD) и счета денежного рынка

- Инвестиции, такие как акции, паевые инвестиционные фонды и облигации

- Страховые полисы, например, страхование жизни

- Транспортные средства, от легковых, грузовых автомобилей и внедорожников до мотоциклов и лодок

- Прочие ценные активы, такие как драгоценные металлы, монеты и предметы коллекционирования

- Машины, оборудование, инвентарь и прочие хозяйственные активы

Что произойдет в случае дефолта по обеспеченной ссуде?

В случае невыполнения обязательств по обеспеченной ссуде ваш кредитор может изъять залог, чтобы возместить непогашенный остаток по ссуде. В случае ипотеки это включает в себя подачу иска о лишении права выкупа в отношении заемщика. Если вы не воспользовались автокредитом, кредитор может вернуть себе профинансированное транспортное средство. Как правило, стоимость залога по ссуде должна соответствовать или превышать сумму ссуды — это увеличивает шансы кредитора ограничить свои убытки в случае дефолта.

В случае ипотеки это включает в себя подачу иска о лишении права выкупа в отношении заемщика. Если вы не воспользовались автокредитом, кредитор может вернуть себе профинансированное транспортное средство. Как правило, стоимость залога по ссуде должна соответствовать или превышать сумму ссуды — это увеличивает шансы кредитора ограничить свои убытки в случае дефолта.

Однако существуют определенные обстоятельства, при которых остаток по кредиту может превышать стоимость обеспечения. Например, если вы покупаете дом на пике рынка недвижимости, а затем не выполняете свои обязательства по ипотеке во время экономического спада, банк не сможет возместить сумму ипотечного кредита посредством продажи права выкупа.Если продажа обеспечения не покрывает всю непогашенную задолженность по ссуде, кредитор может попытаться вернуть оставшуюся сумму, подав судебное решение о дефиците.

Если у вас есть обеспеченный кредит и вы думаете, что можете не выполнить его обязательства, вы можете предпринять шаги, чтобы ограничить негативное влияние на ваш кредитный рейтинг. Немедленно свяжитесь со своим кредитором, проверьте свой бюджет и расставьте приоритеты по выплатам по обеспеченному займу, чтобы не потерять дом или другое ценное имущество.

Немедленно свяжитесь со своим кредитором, проверьте свой бюджет и расставьте приоритеты по выплатам по обеспеченному займу, чтобы не потерять дом или другое ценное имущество.

Виды обеспеченных кредитов

Ипотека и автокредиты, пожалуй, самые известные обеспеченные кредиты, но есть ряд других вариантов финансирования, которые могут потребовать обеспечения.Это наиболее распространенные виды обеспеченных кредитов:

- Ипотека. Ипотека — это распространенный тип ссуды, используемый для финансирования покупки дома или другой недвижимости. Эти ссуды обеспечены финансируемым имуществом, что означает, что кредитор может лишить права выкупа в случае дефолта заемщика.

- Кредитные линии собственного капитала. Кредитная линия под залог собственного капитала (HELOC) — это возобновляемая ссуда, обеспеченная собственным капиталом заемщика в их доме. Заемщик может использовать средства по мере необходимости.

- Ссуды под залог собственного капитала.

Как и HELOC, ссуда под залог собственного капитала заемщика обеспечивается за счет собственного капитала заемщика. Однако в случае ссуды под залог собственного капитала заемщик получает единовременную денежную сумму, по которой сразу же начисляются проценты.

Как и HELOC, ссуда под залог собственного капитала заемщика обеспечивается за счет собственного капитала заемщика. Однако в случае ссуды под залог собственного капитала заемщик получает единовременную денежную сумму, по которой сразу же начисляются проценты. - Автокредиты. Автокредиты обеспечены финансируемым автомобилем. Чтобы защитить свою заинтересованность в обеспечении, кредитор сохраняет право собственности на профинансированное транспортное средство до тех пор, пока ссуда не будет полностью погашена.

- Обеспеченные кредиты физическим лицам. Обеспеченные личные ссуды позволяют заемщикам получить доступ к наличным деньгам, которые можно использовать для личных расходов, таких как ремонт дома, отпуск и медицинские расходы.

- Обеспеченные кредитные карты. С обеспеченной кредитной картой заемщик получает доступ к кредитной линии, равной сумме денежных средств, которую он вносит в качестве гарантийного депозита.

Это делает эти карты отличным вариантом для заемщиков, пытающихся улучшить свои кредитные рейтинги.

Это делает эти карты отличным вариантом для заемщиков, пытающихся улучшить свои кредитные рейтинги.

Как получить обеспеченный заем

Обеспеченные ссуды обычно доступны через традиционные банки и кредитные союзы, а также у онлайн-кредиторов, автосалонов и ипотечных кредиторов.Чтобы получить обеспеченный кредит, выполните следующие пять шагов:

- Проверьте свой кредитный рейтинг. Прежде чем подавать заявку на получение ссуды, проверьте свой кредитный рейтинг с помощью бесплатной онлайн-службы или поставщика кредитной карты. После того, как вы ознакомитесь со своим счетом, используйте эту информацию для предварительного отбора для получения ссуды или предпримите шаги, чтобы улучшить свой счет и свои шансы на одобрение.

- Пересмотрите свой бюджет. Если вы рассматриваете возможность получения обеспеченного кредита, также полезно пересмотреть свой бюджет, чтобы определить, сколько вы можете себе позволить платить каждый месяц.

При оформлении новой ссуды всегда важно учитывать выплаты по существующим долгам.

При оформлении новой ссуды всегда важно учитывать выплаты по существующим долгам. - Оцените стоимость потенциального залога. Когда вы будете готовы сделать покупки для получения ссуды, оцените стоимость вашего потенциального залога, включая остатки денежных средств, собственный капитал и любое другое ценное имущество, чтобы узнать, сколько вы можете занять.

- Поищите лучшую ссуду. После оценки вашего кредитного рейтинга и суммы денег, которую вы можете позволить себе занять, начните поиск кредиторов.Если вы рассматриваете ссуду HELOC или жилищный капитал, обратитесь к своему текущему кредитору, чтобы узнать больше о ваших вариантах. Если вы планируете подать заявку на получение обеспеченного личного кредита, поищите кредиторов, которые предлагают предварительную квалификацию без жесткой проверки кредитоспособности.

- Подайте официальную заявку. После предварительной квалификации у кредитора подайте официальную заявку. В отличие от процесса подачи заявки на получение необеспеченной ссуды, кредиторы, предлагающие обеспеченные ссуды, скорее всего, потребуют оценки для подтверждения стоимости вашего залога перед предоставлением ссуды.

Плюсы обеспеченных кредитов

- Вы можете получить доступ к более низким процентным ставкам с обеспеченной ссудой, чем с необеспеченной альтернативой

- Было бы легче получить квалификацию, потому что обеспеченные ссуды представляют меньший риск для кредиторов

- Заемщики могут воспользоваться налоговыми вычетами при выплате процентов по некоторым обеспеченным кредитам, таким как ипотечные кредиты

Минусы обеспеченных кредитов

- В случае невыполнения обязательств по кредиту залог может быть возвращен в собственность или взыскано на

- Займы менее гибкие, поскольку допустимые способы использования ссуды часто привязаны к самому залогу

Лучшие места для получения обеспеченных личных ссуд

Большинство личных займов являются необеспеченными, что означает, что вам не нужно предоставлять какое-либо обеспечение, чтобы получить ссуду.Однако, если вы не можете претендовать на получение необеспеченной ссуды, некоторые кредиторы предложат вам обеспеченную ссуду. Мы изучили популярные места получения обеспеченных личных займов, включая банки, кредитные союзы и онлайн-кредиторы, а также другие варианты, которые вы могли бы рассмотреть.

Что такое обеспеченный личный заем?

Многие банки и кредитные союзы предлагают обеспеченные личные ссуды, которые представляют собой личные ссуды, обеспеченные средствами на сберегательном счете, депозитном сертификате (CD) или вашим транспортным средством.В результате эти ссуды иногда называют залоговыми ссудами.

Часто нет верхнего предела по этим видам ссуд. Скорее, максимальная сумма, которую вы можете взять в долг, может зависеть от суммы залога, которую вы готовы предоставить. Если вы не сможете погасить ссуду, как обещали, банк может арестовать ваше обеспечение (например, средства на вашем депозитном счете), чтобы возместить свои убытки.

Обеспеченные кредиты физическим лицам от банков и кредитных союзов

Если вы думаете о получении обеспеченного кредита, вот некоторые из банков и кредитных союзов, которые их предлагают:

Получите индивидуальные ставки по кредиту

Величина займаМаксимальный размер кредита AMT $ 1,000 $ 5,000 $ 10,000 $ 15,000 $ 20,000 $ 25,000 $ 30,000 $ 35,000 $ 40,000 $ 50,000 $ 60,000 $ 70,000 $ 80,000 $ 90,000 $ 100,000

Кредитный рейтингКредитный рейтинг: Отлично (720+) Хорошо (660-719) Удовлетворительно (600-659) Плохо (Меньше 599)

СостояниеStateAlabamaAlaskaArizonaArkansasCaliforniaColoradoConnecticutDelawareDistrict Из ColumbiaFloridaGeorgiaHawaiiIdahoIllinoisIndianaIowaKansasKentuckyLouisianaMaineMarylandMassachusettsMichiganMinnesotaMississippiMissouriMontanaNebraskaNevadaNew HampshireNew JerseyNew MexicoNew YorkNorth CarolinaNorth DakotaOhioOklahomaOregonPennsylvaniaRhode IslandSouth CarolinaSouth DakotaTennesseeTexasUtahVermontVirginiaWashingtonWest VirginiaWisconsinWyoming

Сколько стоят обеспеченные личные займы?