Отчет о финансовых результатах по форме 2 — образец заполнения

Кто представляет форму 2

Отчет о финансовых результатах идет рука об руку с бухбалансом в годовой отчетности финансовых работников (ст. 14 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Представлять отчетность по бухучету обязаны все хозяйствующие субъекты. Состав отчетности зависит от того, кто именно ее сдает.Согласно п. 2 ст. 6 закона № 402-ФЗ индивидуальный предприниматель может не вести бухучет. При этом он должен отражать в специальных регистрах показатели, необходимые для уплаты налогов: доходы, доходы и расходы или физические показатели, характеризующие вид деятельности, согласно налоговому законодательству РФ. Таким образом, раз у ИП нет обязанности вести бухучет, то он избавлен от необходимости готовить бухгалтерский баланс и отчет о финансовых результатах.

Важно! Индивидуальные предприниматели бухгалтерскую отчетность в налоговую инспекцию не сдают.

Как отчитаться о ведении бухгалтерского учета

Основное требование к бухгалтерской отчетности — достоверность отражения финансового состояния предприятия. Пользователи бухгалтерской отчетности — не только государство, но и собственники компании, которые должны на ее основе принимать взвешенные управленческие и экономические решения.

Для утверждения бухгалтерской отчетности собственниками компании существуют определенные сроки.Представить бухотчетность в ИФНС необходимо не позднее трех месяцев после окончания отчетного периода (п. 5 ст. 18 закона № 402-ФЗ). Отчетным периодом, как правило, является календарный год. Исключение — создание, реорганизация или ликвидация организации.

Из вышесказанного делаем вывод, что сроки представления бухгалтерской отчетности в налоговую и сроки ее утверждения собранием собственников разные, поэтому допустима сдача в налоговую неутвержденной отчетности.

Начиная с отчетности за 2019 год для бухгалтеров приняли послабление — исключили требование представлять бухгалтерскую отчетность также в органы статистики. Эти изменения внесены законом от 26.07.2019 № 247-ФЗ.

Важно! Стандартно отчетность за 2019 год нужно было сдать до 31.03.2020. Но в связи с указами Президента РФ от 25.03.2020 № 206 и от 02.04.2020 № 239 о нерабочих днях дата сдачи отчетности перенесена на 06.05.2020. Подробности — в нашей статье «Сроки сдачи бухгалтерской отчетности перенесены».

Отчетность необходимо отправлять только в электронном виде по ТКС (п. 5 ст. 18 закона № 402-ФЗ). В 2019 году осталось исключение для малых предприятий: они могут сдать отчет на бумажном носителе (ст. 2 закона от 28.11.2018 № 444-ФЗ).

Какой бланк отчета использовать в 2020 году

Перейдем непосредственно к рассмотрению и анализу отчета о финансовых результатах.

Предлагаем вашему вниманию бланк отчета.

Данный бланк утвержден приказом Минфина от 02.07.2010 № 66н в редакции приказа Минфина от 19.04.2019 № 61н. Его необходимо применять в обязательном порядке начиная с отчетности за 2020 год. За 2019 год допустимо сдать отчет на предыдущем варианте бланка.

Необходимость в новом бланке появилась в связи с изменениями, внесенными в ПБУ 18/02. Обозначим новшества, внесенные в отчет о финансовых результатах в 2019 году.

Логично, что если в учете 2019 года добровольно, как это позволено законодательством, уже были применены изменения ПБУ 18/02, то и форма 2 — отчет о финансовых результатах будет представлена на новом бланке. В противном случае можно подождать еще год.

Некоторые категории налогоплательщиков, например субъекты малого предпринимательства, вправе вести бухучет упрощенным способом и сдавать упрощенную бухотчетность. Ее основное отличие от обычной в том, что в упрощенном отчете о финансовых результатах отражаются укрупненные показатели. Ознакомьтесь с бланком упрощенной формы отчета о финансовых результатах.

Как корректно вносить данные в отчет

Приведем пример отчета о финансовых результатах в цифрах.

Скачать пример

Как заполнять отчет о финансовых результатах? Отметим некоторые особенности, на которые следует обратить внимание:

- в шапке документа приводятся некоторые данные о компании;

- отчет заполняется за два года, отчетный и предыдущий, что значительно расширяет аналитические возможности отчета о финансовых результатах, позволяя оценивать динамику развития компании;

- положительные показатели даны в обычном порядке, показатели с минусом (расходы и убытки) — в скобках.

Составление отчета о финансовых результатах происходит на основе данных бухучета. Современные бухгалтеры пользуются специализированными программами для ведения бухучета, поэтому при условии корректного внесения всех операций в течение отчетного периода отчет о финрезультатах заполняется автоматически. Тем не менее для самоконтроля необходимо четко понимать, откуда берутся цифры в отчете и что они означают. Для проверки удобно пользоваться годовой оборотно-сальдовой ведомостью (ОСВ).

Отчет должен быть понятен как бухгалтеру и налоговой, так и собственникам бизнеса. Ниже представим:

Подпишитесь на рассылку

- информацию для сторонних пользователей — расшифровку строк отчета о финансовых результатах;

- информацию для бухгалтера, как соотнести оборотку и отчет.

За основу возьмем пример заполнения отчета о финансовых результатах, приведенный выше.

Расшифруем значения строк отчета

Отразим структуру отчета о финансовых результатах в таблице, а некоторые из строк разберем более подробно.По строке 2200 отчета о финансовых результатах получаем прибыль от обычных видов деятельности. Это расчетная строка, и она считается путем вычитания себестоимости продаж, коммерческих и управленческих расходов в отчете о финансовых результатах из выручки в отчете о финансовых результатах. Напомним, что выручка в отчете о финансовых результатах считается без НДС.

Строка 2300 отчета о финансовых результатах отражает общую прибыль фирмы до налогообложения. Помимо основных видов деятельности фирма может получать прочий доход и иметь прочий расход. Например, это могут быть операции с займами, кредитами и ценными бумагами (проценты к получению и проценты к уплате в отчете о финансовых результатах выделены отдельно), сдача в аренду или безвозмездное получение. Не следует путать прибыль от продаж в отчете о финансовых результатах и прибыль с учетом всех доходов и расходов!

Строка 2410 отчета о финансовых результатах складывается из налога на прибыль, исчисленного по правилам Налогового кодекса, и суммарного значения отложенных налоговых активов и обязательств.

Показатель текущего налога на прибыль должен быть равен аналогичному показателю в декларации по налогу на прибыль. Обо всех случаях, когда возможны расхождения этих сумм, вы узнаете в готовом решении КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Строка 2400 отчета о финансовых результатах определяется как разность, где уменьшаемое — прибыль до налогообложения (2300), а вычитаемое — налог на прибыль (строка 2410 и строка 2460).

Строка 2500 отчета о финансовых результатах складывается из суммы строк 2400, 2510, 2520 и 2530.

Связь ОСВ и отчета

Заполнять отчет о финансовых результатах удобно на основании оборотно-сальдовой ведомости, составленной за отчетный период. Рассмотрим построчно, какие счета бухгалтерского учета входят в отчет о финансовых результатах.

Представим это в таблице, аналогичной расшифровке строк отчета о финансовых результатах.Если предприятие применяет иной налоговый режим, не уплачивая налог на прибыль, то в строке 2411 необходимо указать налог, исчисленный в связи с применением спецрежима. Можно также ввести для такого налога новую строку. Строки 2412 не будет вовсе, так как ПБУ 18/02 применяют только те, кто исчисляет налог на прибыль. Этой строки также может не быть у малых предприятий на ОСНО, которые воспользовались своим правом не применять ПБУ 18/02.

Актуален вопрос, отражается ли НДС в отчете о финансовых результатах. Как видим из таблицы, плательщики НДС исключают этот налог из суммы выручки от реализации в отчете о финансовых результатах, а также из прочих доходов и из состава прочих расходов. НДС присутствует в отчете в составе сумм по не облагаемым НДС операциям или у неплательщиков этого налога.

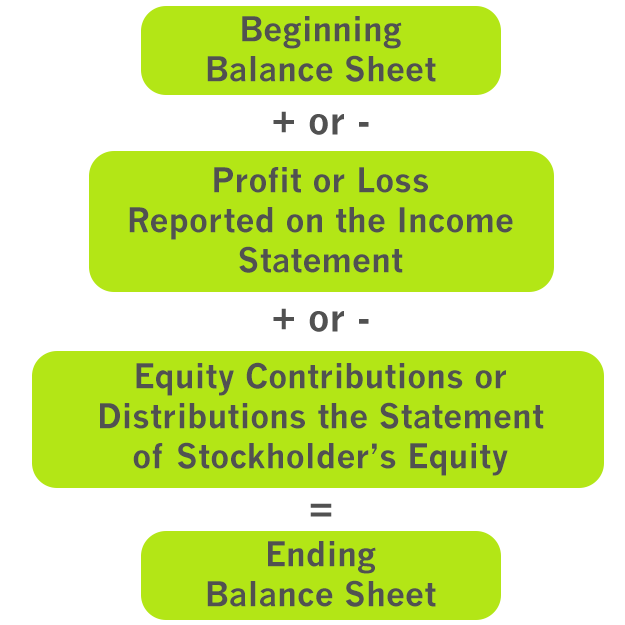

Бухгалтерский баланс и отчет о финансовых результатах предназначены для получения разных характеристик состояния предприятия. Баланс призван показать имущественное и финансовое состояние предприятия. Отчет о финансовых результатах — результат деятельности в определенном отчетном периоде. Поэтому прямой численной взаимосвязи баланса и отчета о финансовых результатах нет. Единственное, что можно отметить:

Анализ отчета о финансовых результатах

Собственникам удобно проводить анализ уровня и динамики финансовых результатов по данным отчетности. Отчет о финансовых результатах позволяет проанализировать деятельность предприятия и помочь в принятии управленческих решений. Можно проводить двумя способами:

- вертикальный анализ отчета о финансовых результатах;

- горизонтальный анализ отчета о финансовых результатах.

В первом случае анализу подлежат показатели деятельности и их процентное отношение к выручке за текущий отчетный период. Во втором случае сравниваются одинаковые показатели текущего и прошлого года и выявляется динамика развития фирмы с течением времени.

При вертикальном анализе можно рассчитать отношение показателей отчета к разным видам прибыли. Напомним, в отдельные строки выделены:

- выручка от продаж в отчете о финансовых результатах;

- валовая прибыль;

- прибыль до налогообложения;

- чистая прибыль в отчете о финансовых результатах.

За 100% можно принять любой из этих показателей и делать расчет по формуле:При горизонтальном анализе сравниваются одни и те же величины за два года. Делать это можно в стоимостном выражении или с применением вертикального анализа к каждому году и сравнивать уже процентные показатели.

Узнать, как оценить платежеспособность организации на основании бухгалтерского баланса, можно с помощью детального материала экспертов КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

***

Отчет о финансовых результатах является важной частью бухгалтерской отчетности и позволяет оценивать динамику развития предприятия в части получения прибыли или убытков. В 2019 году были внесены изменения в ПБУ 18/02, в связи с чем был изменен бланк отчета. Обновленную форму необходимо применять начиная с отчетности за 2020 год, но также можно использовать и в отчетности за 2019 год.

***

Еще больше материалов по теме — в рубрике «Бухгалтерская отчетность».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

расшифровка строк, порядок и правила заполнения

- Старт бизнеса

- Профориентация

- Целеполагание

- Будущее

- Развитие бизнеса

- Управление

- Финансы

- Кадры

- Юриспруденция

- Продажи

- Привлечение клиентов

- Тендеры

- Лидогенерация

- Лендинги

- Контекстная реклама

- Социальные сети

- Инстаграм

- Реклама

- Деловой мир

- Кейсы

- Тесты

- Старт бизнеса

- Профориентация

- Целеполагание

- Будущее

- Развитие бизнеса

- Управление

- Финансы

- Кадры

- Юриспруденция

- Продажи

- Привлечение клиентов

- Тендеры

- Лидогенерация

- Лендинги

- Контекстная реклама

- Социальные сети

- Инстаграм

- Реклама

- Деловой мир

- Кейсы

- Тесты

- Супер

- Интересно

- Любопытно

- Скучно

- Плохо

- Популярное

- Лучшее

- В тренде

- Профориентация

- Целеполагание

- Будущее

- Управление

- Финансы

- Кадры

- Юриспруденция

- Продажи

- Лидогенерация

- Лендинги

- Контекстная реклама

- Социальные сети

- Инстаграм

- Реклама

- Тендеры

- Кейсы

- Тесты

Бланк отчета о финансовых результатах

Бланк отчета о финансовых результатах (форма 2), сдаваемый по итогам 2019 года обновлен приказом Минфина РФ от 19.04.2019 № 61н. Начиная с отчетности за 2020 год, вступят изменения из этого же приказа по табличной части. По желанию, вы можете использовать новую форму-2020 уже за 2019 год. Ниже приведены актуальные бланки отчета о финансовых результатах за 2019 год (без учета правок, обязательных к применению за 2020 год) в формате excel, word, а также бланки с графой код, представляемые в органы статистики и иные органы исполнительной власти.

Вам поможет

Видео-инструкция по заполнению

Образец заполнения отчета о финансовых результатах за 2019 год

порядок и пример заполнения бланка

Каждая компания должна не только организовывать свою деятельность с позиций повышения эффективности управления капиталом, материальными и трудовыми ресурсами, но также и оценивать результаты за определенный период. С одной стороны, это необходимо для того, чтобы поощрять сотрудников, которые хорошо выполняют свои обязанности, а с другой стороны – это позволяет выявить проблемы, которые есть в деятельности организации, и найти пути решения.

Одним из способов оценки является отчет о финансовых результатах (ранее он назывался отчет о прибылях и убытках).

Что это такое?

Данный документ представляет собой основную форму бухгалтерской отчетности. В нем приводится характеристика финансовых результатов компании за определенный период, который называется отчетным. Основная информация, содержащаяся в нем – это доходы и расходы организации, а также непосредственно финансовые результаты, которые отражаются нарастающим итогом.

В этом документе отражены затраты на производство реализуемой продукции наряду с коммерческими и управленческими расходами.

При этом можно увидеть значение выручки от реализации и суммы налога, которым облагается прибыль.

Важно понимать, что данный вид отчета является чуть ли не главным источником, позволяющим увидеть детальную информацию, необходимую для анализа рентабельности деятельности компании, реализованной продукции, производства и так далее. Кроме того, он позволяет определить следующие показатели:

- Величину чистой прибыли.

- Рентабельность активов.

- Динамику показателей отчетного периода по сравнению с прошлым.

- Все основные показатели, связанные с деятельностью компании и т. д.

Более подробную информацию о данном документе вы можете почерпнуть из следующего видео:

Кто и когда его заполняет

Данный отчет должен быть представлен в общем комплекте бухгалтерской отчетности. Его заполняют все юридические лица (вне зависимости от используемой схемы налогообложения). Лицами, освобожденными от его формирования, являются:

- Физические лица, осуществляющие так называемую частную практику.

- Бюджетные организации.

- Страховые компании.

- Кредитные предприятия.

- Религиозные организации.

- Индивидуальные предприниматели.

Заполняется данный документ один раз в год – в конце отчетного периода. В нем учитываются данные не только за текущий год (называемый отчетным), но и за предыдущий. Заполняется эта отчетность бухгалтером. При этом отчет формируется для организации в целом, даже если у нее есть обособленные подразделения (например, филиалы).

Он предоставляется в налоговую организацию по месту регистрации компании не позднее чем через 90 дней после окончания отчетного периода.

Как его правильно составить

Новая форма №2 отчета о финансовых результатах была установлена Министерством финансов в 2012 году. Его содержание определяется по ПБУ 4/99.

Структура документа содержит большое количество информации, заполняемой в следующей последовательности:

- Информация о выручке (строка 2110) – сумма доходов только от основных видов деятельности, которые были утверждены еще при регистрации компании. Указывается за вычетом НДС, также вычитается акциз.

- Себестоимость продаж (строка 2120) – сумма, отражающая расходы, которые понесла компания при выполнении основных видов деятельности. В целом, этот параметр включает в себя расходы на выпуск и/или реализацию, покупку товаров и выполнение работ, оказание услуг и т. п., а также прочие статьи расходов. Сумма пишется в скобках.

- Валовая прибыль (строка 2100) – графа, в которой отражается разница выручки и себестоимости. В случае, если сумма имеет отрицательное значение, она должна писаться в скобках.

- Коммерческие расходы (строка 2210) – размер этого вида расходов (указывается только по основным видам деятельности). Это затраты, непосредственно связанные с продажей – их значение ставится в скобках.

- Управленческие расходы (строка 2220).

- Прибыль от продаж (в некоторых случаях это может быть убыток) (строка 2200) – это разница между валовой прибылью и коммерческими расходами. Если эта сумма оказывается меньше нуля, она должна обязательно отражаться в скобках.

- Доходы от участия в других организациях (строка 2310) – графа отражает размер поступлений от выполнения операций (например, при выполнении деятельности по договору простого товарищества).

- Проценты к получению (строка 2320).

- Проценты к уплате (строка 2330) – это сумма процентов, которая уплачивается в случае использования займов и кредитов, сумма указывается в скобках.

- Прочие доходы (строка 2340) – сумма доходов, не связанных с основной деятельностью организации (например, предоставление аренды складской площади в случае наличия освободившихся площадей). Уменьшается на НДС и акцизы.

- Прочие расходы (строка 2350) отражают сумму расходов, не связанных с основной деятельностью, и указываются в скобках.

- Прибыль или убыток до налогообложения (строка 2300) – графа, в которой отражается разница между суммой прибыли от продаж, доходов от участия в других организациях и прочих доходов и процентами к уплате и прочими расходами.

- Текущий налог на прибыль (строка 2410) – считается исходя из выбранной системы налогообложения и полученной в предыдущем пункте прибыли.

- Далее считаются чистая прибыль и финансовый результат всего периода. Чтобы сделать это, некоторым компаниям придется учесть изменение отложенных налоговых обязательств и активов, а также прочую информацию, не нашедшую отражение в предыдущих пунктах.

Кроме того, желательно заполнить так называемую справочную часть отчета, поскольку зачастую отсутствие этой процедуры фиксируется как нарушение (при подачи отчетности в налоговые органы).

В результате это приведет к необходимости нести административную ответственность согласно КоАП РФ. В этом случае платится штраф, размер которого варьируется от степени сложности нарушения.

Предоставление отчета в органы и возможные штрафы

Документ необходимо сдать в инспекцию в составе остальной годовой бухгалтерской отчетности. По федеральным законам и НК РФ срок предоставления – не позднее, чем через 3 месяца с момента окончания отчетного года.

Данный отчет формируется также в составе промежуточной отчетности. Срок формирования промежуточного варианта составляет не более 30 дней после окончания отчетного года.

Однако этот вариант не сдается в инспекцию (несмотря на необходимость формирования, зафиксированную законами РФ).

Чаще всего к организациям, не выполняющим условия законодательства, применяются штрафы. Если до 2013 года организации, применяющие УСН, не вели учет, то теперь они обязаны это делать – к ним применяются те же законодательные нормы, что и к компаниям, работающим по другим системам налогообложения.

В процессе заполнения документа у бухгалтеров зачастую возникают проблемы, связанные с отнесением расходов и доходов в определенные графы, а также расчетом сумм налогов и процентов по кредитам. Тщательный подход к заполнению документации позволит избежать штрафов и наказаний, которые применяются согласно законодательству РФ. Этот документ является полезным для выявления резервов повышения эффективности деятельности всей компании.

Отчет о финансовых результатах (форма 2)

Данные, отражающие всю деятельность организации за прошедший год, сгруппированы в одних из важнейших форм отчетности – бухгалтерском балансе и отчете о финансовых результатах. Здесь сосредоточены все сведения, показывающие наличие денежных средств, имущества, имеющихся обязательств. Формирование ключевых показателей для бухгалтерской отчетности – главный параметр анализа функционирования предприятия и оценка эффективности деятельности в целом.

Внимание! Малые предприятия имеют право составлять упрощенную форму отчетности.

Основное предназначение отчета о финансовых результатах

Отчет о финансовых результатах – форма, объединяющая в себе итоги финансовой активности организации – здесь отражаются сведения о полученной в отчетном году выручке от основных видов деятельности, себестоимость реализованной продукции, итоговая прибыль организации в целом. Контроль сведений позволяет своевременно увидеть финансовое состояние фирмы и составить план по внесению коррективов в ведение бизнеса.

Порядок составления отчета о финансовых результатах

Бухгалтерская отчетность 2016 составляется и передается в контролирующие органы, бланки унифицированы, все формы разработаны Минфином РФ. Строки отчета имеют свои специальные коды, которые также стандартизированы и неизменны. Малые предприятия имеют право на заполнение как сокращенной, так и расширенной формы. Все бланки можно скачать в конце статьи.

В бланке упрощенной формы бухгалтерского баланса (форма 1) и отчета о финансовых результатах (форма 2) содержатся данные по наиболее важным показателям, на основе которых нет возможности провести углубленный анализ финансовых результатов и осуществить внутренний контроль над эффективностью работы.

Все показатели отчета о прибылях и убытках взаимосвязаны, поэтому отчет о финансовых результатах с расшифровкой по кодам строк заполняют в следующем порядке:

- 2110 (Выручка организации) – по 2110 строке отражается выручка, т. е. все поступления от осуществленных в отчетном периоде работ по основному виду деятельности. Пример заполнения 2110: формирование в 1с ОСВ по 90.01.1 или составление списка всех реализаций за отчетный период. При формировании строки 2110 в отчет о финансовых результатах итоги продаж должны быть занесены без учета НДС, акцизов или иных обязательных платежей.

- 2120 (Себестоимость продаж). Себестоимость продаж по строке 2120 – показатель эффективности расходования денежных средств на покупку сырья и материалов, необходимых для осуществления реализации товаров и услуг. Данные по полученной себестоимости продаж в строку 2120 заносятся независимо от момента оплаты данных затрат. Строка 2120 заполняется на основании данных по оборотам счета 90.02.1.

- 2100 (Валовая прибыль (убыток)) – первый промежуточный итог, характеризующий работу предприятия. Это важный показатель для внутреннего контроля эффективности распределения ресурсов и правильности выбранной ценовой политики организации (прибыль от продаж равна разнице между выручкой от продаж и себестоимостью).

- 2210 (Коммерческие расходы) – сгруппированы сведения о коммерческих издержках, направленных на сбыт продукции, например, упаковка, доставка, разгрузка, реклама. Здесь отображены все коммерческие затраты, без которых продажа товаров неосуществима. Внутренний учет коммерческих затрат необходим при планировании будущих закупок.

- 2220 (Управленческие расходы) – строка 2220 отображает издержки фирмы, влияющие на формирование себестоимости реализации, но напрямую не связанные с производством. Пример сумм, включаемых в строку 2220: аренда офисов, содержание административных помещений, заработная плата управленческого персонала, юридические траты и т. д. Управленческие расходы по учетной политике могут быть включены в себестоимость, в этом случае по строке 2220 отражается «0», а сумма по строке 2120 увеличивается на данный показатель.

- 2200 (Прибыль (убыток) от продаж) – данные по строке 2200 дают более глубокую оценку деятельности. Итоги 2200 – результат реализации товаров и все расходы на производство, обеспечение и обслуживание работы предприятия в целом. Внутренний контроль строки 2200 позволяет установить порядок распределения денежных средств, принять решения о возможном снижении затрат на управленческие нужды или сокращение коммерческих расходов.

- 2310 (Доходы от участия в других организациях) – отображены сведения о дополнительных доходах фирмы при совместной деятельности с другими юридическими лицами или от вложений в уставный капитал сторонних организаций.

- 2320 (Проценты к получению) – здесь отображены сведения по процентам от предоставленных кредитов, оформленных вкладов, приобретенных векселей. Весь дополнительный доход не связан с основным видом деятельности компании.

- 2330 (Проценты к уплате) – по строке 2330 осуществляется внутренний контроль имеющихся обязательных процентных платежей по полученным краткосрочным и долгосрочным обязательствам. Перед заполнением 2330 следует проверить начисление всех полагающихся процентов в учетной программе. 2330 должна отражать все суммы за отчетный период (как правило, проценты начисляются помесячно).

- 2340 (Прочие доходы) – по строке 2340 отображаются суммовые итоги всех дополнительных доходов, не попавших в предыдущие категории, Пример данных 2340: продажа основных средств, сдача в аренду собственного имущества, принятые в дар активы. Определение строки 2340 происходит, исходя из данных учета по счету 91. 1.

- 2350 (Прочие расходы) – данные по строке 2350 аккумулируются на счете 91.02. Пример сведений 2350: банковские услуги, уценка товаров, пени за нарушение договоров и т. д. По строкам 2340 и 2350 могут быть отражены доходы и расходы, образовавшиеся в текущем периоде, но и прошлых лет (пример, по строкам 2340 и 2350 могут быть отражены сведения по обязательствам с истекшим сроком давности)

- 2300 (Прибыль (убыток) от продаж до налогообложения) – строка 2300 дополняет исчисленный ранее итог на доходы и расходы, не связанные с основной деятельностью фирмы. Контроль 2300 дает возможность принимать решения об эффективности распределения ресурсов в отчетном году. Строка 2300 равна суммам до налогообложения, которые в будущем могут быть скорректированы посредством перераспределением активом фирмы и уменьшением затрат.

- 2410 (Текущий налог на прибыль) – строка 2410 равна сумме по декларации, предоставляемой в ИФНС или по 1С (способ определения должен быть указан в учетной политике). Следует учесть, что строка 2410 должна совпадать с уплаченным налогом.В случае переплат сведения заносятся не в 2410, а учитываются по строке 2460.

- 2421 (постоянные налоговые обязательства и активы) – строка 2421 отображает сумму, сформированных за отчетный период постоянный налоговых активов и обязательств на основании возникающих постоянных разниц. Строка 2421 заполняется предприятиями, применяющими ПБУ №18. Данные по 2421 в отчет о финансовых результатах попадают из учета в счете 99 (Дт – обязательства, Кт – активы).

- 2430 и 2450 (изменения отложенных налоговых обязательств и активов) данные строки обязательны для предприятий, применяющих в своей работе ПБУ, по временным разницам, возникшим за отчетный период.

- 2460 (Прочее) — показатели строки 2460 не связаны с основным видом коммерческой деятельности, но влияют на формирование общего финансового результата. Пример: в 2460 включаются суммы переплат налога на прибыль (недопустимость искажения строки 2410).

- 2400 (Чистая прибыль (убыток)) – итог деятельности. Строка 2400 отображает весь результат проведенных работ в отчетном периоде. Это важнейший показатель, отражающий действительный доход компании после понесенных затрат.

Данные по строке 2400 в отчете о финансовых результатах отличаются от строки нераспределенной прибыли, заполненной в бухгалтерском балансе, так как в бухгалтерском балансе приводятся данные нарастающим итогом, а в отчете о финансовых результатах по строке 2400 отображены сведения только за отчетный год.

Как читать строку 2400: после определения промежуточных результатов деятельности, вычесть все дополнительные доходы и расходы, не включенные в их расчет. Контроль над деятельностью фирмы позволяет распределить данный итог по усмотрению управленческого персонала и направить на улучшение финансового положения. - Справочные данные о переоценке основных средств, нематериальных активов и суммы разниц, возникающие, например, при пересчете активов с иностранных валют.

- Данные, предоставляемые акционерными обществами по акциям.

Правила подготовки к составлению отчета о финансовых результатах

Для правильного составления отчета о финансовых результатах по форме 2 изначально нужно сформировать оборотно — сальдовые ведомости по счетам, отражающим работу предприятия в рассматриваемом периоде. В отличие от бухгалтерского баланса, в котором приведены итоговые результаты деятельности, составление отчета о финансовых результатах происходит на основании оборотов, т.е. движении средств за отчетный год.

Анализ отчетности

Анализ отчета о финансовых результатах отчета дает возможность своевременно выявлять причины уменьшения прибыли. Внутренний контроль показателей по выручке (2110), прибыли до налогообложения (2300), чистой прибыли (2400) — залог эффективности перераспределении денежных средств, так как основная цель каждого предприятия — максимизация прибыли и снижение затрат. Оценка коммерческих (2210), управленческих затрат (2220) дает возможность поиска альтернативных вариантов для обслуживания производства (пример: поиск более дешевых вариантов рекламы, снижение затрат на обслуживание офиса). Анализ показателя себестоимости (2120) позволяет сделать выводы о целесообразности закупок материалов и принять решение о возможной смене поставщиков. В общем виде анализ отчета о финансовых результатах осуществляется в сравнении с предыдущими периодами по каждому показателю, так и в процентном вычислении. Пример: доля выручки (2210) от реализации в чистой прибыли (2400), себестоимость (2120) по отношению к сумме всех затрат организации на ведение бизнеса. Контроль на основании проводимого анализа следует осуществлять постоянно, чтобы избежать риска банкротства. Чистая прибыль 2400 в отчете – итоговый показатель наличия денежных средств у предприятия, поэтому все управленческие решения следует направлять на правильное распределение остатка для получения наибольшей выгоды.

Скачать бланк баланса

Скачать упрощенный бланк баланса

Скачать бланк отчета о финансовых результатах

Скачать упрощенный бланк отчета о финансовых результатах

Post Views: 5 452

Отчет о прибылях и убытках

Алтайский край:

- Барнаул

- Бийск

- Яровое

- Горно-Алтайск

Амурская область:

Архангельская область:

Астраханская область:

Белгородская область:

Брянская область:

Владимирская область:

Волгоградская область:

Вологодская область:

- Вологда

- Великий Устюг

- Череповец

Воронежская область:

- Воронеж

- Борисоглебск

- Лиски

- Россошь

Забайкальский край:

- Чита

- пгт. Кокуй

Ивановская область:

Кабардино-Балкарская Республика:

Калининградская область:

Калужская область:

- Калуга

- Обнинск

Камчатский край:

- Елизово

- Петропавловск-Камчатский

Карачаево-черкесская республика:

Кемеровская область:

- Кемерово

- Междуреченск

- Новокузнецк

Кировская область:

Костромская область:

Краснодарский край:

- Краснодар

- Анапа

- Апшеронск

- Армавир

- Белореченск

- Геленджик

- Гулькевичи

- Ейск

Финансовая отчетность 101 | Bench Accounting

Финансовая отчетность похожа на финансовую панель вашего бизнеса. Они говорят вам, куда уходят ваши деньги, откуда они берутся и с какими суммами вам придется работать. Они очень полезны для умных деловых шагов. И они на 100% необходимы, если вы хотите получить ссуду или привлечь инвесторов.

Если вы ищете хорошее введение к финансовой отчетности, читайте дальше. Мы рассмотрим основы каждого финансового отчета и расскажем, как их читать (и использовать), чтобы ваш бизнес работал как хорошо отлаженный механизм.

Что такое финансовая отчетность?

Финансовые отчеты — это отчеты, которые обобщают важную финансовую бухгалтерскую информацию о вашем бизнесе. Существует три основных типа финансовой отчетности: баланс, отчет о прибылях и убытках и отчет о движении денежных средств.

Вместе они дают вам и сторонним людям, например инвесторам, четкое представление о финансовом положении вашей компании.

Мы рассмотрим, что делает каждый из этих трех основных финансовых отчетов, и изучим, как они работают вместе, чтобы дать вам полное представление о финансовом состоянии вашей компании.

Бухгалтерский баланс

Балансовый отчет — это снимок финансов вашего бизнеса в его текущем состоянии. Он сообщает вам об активах, которыми вы владеете, и обязательствах (т. Е. О долгах), которые вы задолжали в определенный момент времени.

Как часто ваш бухгалтер готовит для вас баланс, зависит от вашего бизнеса. Некоторые компании получают ежедневные или ежемесячные финансовые отчеты, некоторые готовят финансовые отчеты ежеквартально, а некоторые получают баланс только один раз в год.

Например, банки перемещают большие суммы денег, поэтому они составляют баланс каждый день.С другой стороны, небольшой магазин Etsy может получать баланс только каждые три месяца.

Балансы подразделяются на три основные категории: активы, обязательства и капитал.

Вот пример того, как выглядит баланс, если вы являетесь клиентом Bench.

Активы

Активы — это все ценное, что принадлежит вашей компании.

В приведенном выше балансе Судебной лаборатории активы состоят из:

Деньги на текущем счете и

Деньги в пути (переводятся с другого счета)

Но общие активы могут также включать такие вещи, как оборудование, мебель, земля, здания, векселя к получению и даже нематериальное имущество, такое как патенты и гудвилл.

Обязательства

Обязательства — это ваши долги перед другими людьми. В приведенном выше примере баланса единственным обязательством является банковский кредит. Но общие обязательства могут также включать задолженность по кредитной карте, ипотечные кредиты и начисленные расходы, такие как коммунальные услуги, налоги или заработная плата, причитающаяся сотрудникам.

Собственный капитал

Собственный капитал — это оставшаяся стоимость компании после вычета обязательств из активов. Это может быть нераспределенный доход — деньги, которые компания заработала на сегодняшний день, — как в приведенном выше примере.

В балансовом отчете Судебной лаборатории вы также заметите изменение собственного капитала, полученное акционером в размере 7 380,58 долларов. Это означает, что кто-то, кому принадлежит часть компании, снял часть денег из акционерного капитала. Это способ оплаты труда некоторых владельцев бизнеса.

Акционерный капитал также может состоять из частных или публичных акций или из первоначальных инвестиций учредителей вашей компании.

Например, предположим, что вы открыли интернет-магазин и положили 1000 долларов на его банковский счет в качестве оборотного капитала (для оплаты расходов на веб-хостинг и других расходов).Еще до того, как вы совершили продажу, эта 1000 долларов будет указана в вашем балансе как капитал собственника.

Важно отметить, что собственный капитал — это только «балансовая стоимость» вашей компании. Если вы хотели продать бизнес, это не рыночная стоимость вашего бизнеса. При продаже бизнеса покупатели обычно платят больше, чем его балансовая стоимость, исходя из таких показателей, как годовой доход компании, рыночная стоимость материального и нематериального имущества, которым она владеет, и т. Д.

Формула баланса

Чтобы понять, как три категории в балансе работают вместе, запомните эту формулу:

Капитал = Активы — Обязательства

Проще говоря: какая бы стоимость (собственный капитал) вашего бизнеса на самом деле ни имела, состоит из того, что ему принадлежит (активы), за вычетом того, что оно должно (обязательства).

Дополнительная литература: Что такое активы, обязательства и капитал?

Использование баланса в реальной жизни

Вот пример, объясняющий, как это работает. Допустим, у вас тележка с продуктами, в которой продается веганское органическое фруктовое мороженое без глютена.

В конце июня вы получаете бухгалтерский баланс. Это выглядит так:

Бухгалтерский баланс за июнь

| Категория | Сумма |

|---|---|

| Активы | |

| Банковский счет | 1,200 $ |

| Обязательства | |

| Задолженность по кредитной карте | $ 400 |

| Собственный капитал | |

| Нераспределенная прибыль | 800 долл. США |

Неплохо! Сейчас лето, ваше самое загруженное время года.Проходит месяц.

В конце июля ваш баланс показывает это:

Июль Бухгалтерский баланс

| Категория | Сумма |

|---|---|

| Активы | |

| Банковский счет | 2200 долл. США |

| Обязательства | |

| Задолженность по кредитной карте | $ 400 |

| Собственный капитал | |

| Нераспределенная прибыль | 1,800 долл. США |

Ницца.Вы увеличили нераспределенную прибыль на 1000 долларов за счет дополнительной экономии денежных средств, хотя ваши обязательства не изменились.

Это полезная информация. Но это не полная картина.

Сообщают ли вам ваши балансы…

… сколько фруктового мороженого вы продали? №

… сколько денег вы получили? №

… сколько вам стоит приготовить фруктовое мороженое, которое вы продали? №

… сколько вы потратили на расходы? №

Здесь и появляется отчет о прибылях и убытках.

Отчет о прибылях и убытках

В то время как баланс представляет собой снимок финансовых показателей вашего бизнеса на определенный момент времени, отчет о прибылях и убытках (иногда называемый отчетом о прибылях и убытках) показывает, насколько прибыльным был ваш бизнес за отчетный период, такой как месяц, квартал , или год. Он показывает вам, сколько вы заработали (доход) и сколько потратили (расходы).

Вот пример отчета о прибылях и убытках из приложения Bench.

Доход: сколько вы заработали от продажи фруктового мороженого

Стоимость проданных товаров (COGS): общая сумма, которую вы потратили на изготовление фруктового мороженого: палочки для мороженого, местные ингредиенты и т. Д. (Вот более полное объяснение COGS)

Валовая прибыль: Валовая прибыль = Выручка —

COGSОперационные расходы: затраты на ведение бизнеса, не включая COGS

Чистая прибыль: Чистая прибыль = Валовая прибыль — Операционные расходы

Gross Profit: показывает, насколько прибыльна ваша продукция.

Когда вы вычитаете COGS из дохода, вы видите, насколько прибыльна ваша продукция.Это очень полезно. В приведенном выше примере выручка примерно в 10 раз превышает себестоимость, что является нормальным показателем валовой прибыли.

Если ваши COGS и показатели дохода близки друг к другу, это означает, что вы не зарабатываете очень много денег на продаже.

Дополнительная литература: Валовая прибыль: простое введение

Чистая прибыль: показывает, насколько прибылен ваш бизнес.

То, что ваша продукция прибыльна, не означает, что ваш бизнес прибыльный.Вы можете убивать каждое эскимо, но тратите так много на рекламу, что останетесь ни с чем.

Использование отчета о прибылях и убытках в реальной жизни

Предположим, у нас есть отчет о прибылях и убытках за июль, который выглядит так:

Отчет о прибылях и убытках за июль

| Категория | Сумма |

|---|---|

| Выручка | |

| Выручка от продаж | 1 000 долл. США |

| КОГС | $ 100 |

| Валовая прибыль | $ 900 |

| Расходы | |

| Процентные расходы | $ 100 |

| Расходы на электроэнергию | $ 50 |

| Расходы на техническое обслуживание | $ 50 |

Вы продали фруктовое мороженое на 1000 долларов.Если фруктовое мороженое стоит 4 доллара за штуку (в конце концов, они веганские, безглютеновые и органические), это означает, что вы продали 250 фруктовых мороженых.

Что говорит нам отчет о прибылях и убытках, чего нет в балансе?

Имея эту информацию, вы знаете, сколько еще фруктового мороженого у вас осталось в инвентаре — и сколько еще вы должны быть готовы сделать в следующем июле.

Что еще? Помимо процентных расходов, здесь есть еще два расхода: электричество и обслуживание. Просматривая отчеты о доходах, вы сможете увидеть, в какие месяцы вы больше тратите на электроэнергию и примерно, как часто вам нужно платить за обслуживание тележки для мороженого.

Что еще более важно, вы сможете заранее планировать более дорогие месяцы (с точки зрения электричества) и примерно знать, сколько денег отложить на техническое обслуживание.

Вы можете получить такую информацию только из отчета о прибылях и убытках.

Но чего не хватает?

Сообщается ли вам в отчете о прибылях и убытках…

… сколько денег у вас в банке? №

… сколько денег вы должны эмитенту кредитной карты? №

… какой у вас капитал в бизнесе? №

… сколько денег у вас было месяц назад по сравнению с шестью месяцами или годом ранее? №

Чтобы получить эту информацию, вам нужны снимки финансов вашего бизнеса. Вы получаете их из баланса.

Большинство малых предприятий отслеживают свои финансовые результаты только с помощью балансов и отчетов о прибылях и убытках. Но в зависимости от того, как вы составляете финансовую отчетность, вам может понадобиться третий тип отчета.

Отчет о движении денежных средств

Отчет о движении денежных средств сообщает вам, сколько денежных средств поступило и ушло из вашего бизнеса за определенный период времени.

Отчеты о движении денежных средств (также известные как отчет о движении денежных средств) обычно составляются только для компаний, которые используют метод начисления. Это связано с тем, что согласно методу начисления отчет о прибылях и убытках компании может включать выручку, которую компания заработала, но еще не получила, и расходы, которые компания понесла, но еще не оплатила.

Например, при использовании метода начисления, если вы продали эскимо покупателю за 5 долларов и приняли приглашение на оплату. в качестве платежа эти 5 долларов будут отражены в вашем отчете о доходах как доход, даже если вы не получили платеж на свой банковский счет.

Вот пример отчета о движении денежных средств с использованием нашего стенда для мороженого:

Отчет о движении денежных средств состоит из трех частей:

Денежные потоки от производственной деятельности. Это то, что вы зарабатываете и тратите в ходе обычного ведения бизнеса.

Денежный поток от инвестиционной деятельности. Это деньги, которые вы вкладываете — в данном случае, покупая новое оборудование для своего бизнеса.

Денежный поток от финансовой деятельности. Сюда входят деньги, вложенные владельцем в бизнес, а также получение и погашение кредитов. В этом случае бизнес получил дополнительное финансирование в виде банковского кредита на сумму 1200 долларов США.

Использование отчета о движении денежных средств в реальной жизни

Отчет о движении денежных средств показывает, сколько денежных средств вы собрали и выплатили за год. Это может помочь вам спрогнозировать излишки и нехватку денежных средств в будущем, а также спланировать наличие достаточного количества наличных для покрытия арендной платы или оплаты счетов за отопление.

Балансовый отчет может показывать, что у вас есть дебиторская задолженность на сумму 1000 долларов, а в вашем отчете о прибылях и убытках указывается, что вы заработали 1000 долларов дохода. Но если ваши клиенты еще не заплатили вам эти деньги, у вас их нет. Таким образом, отчет о движении денежных средств «исправляет» позиции — например, вычитая эту 1000 долларов из ваших наличных денежных средств, поскольку они еще не доступны для покрытия ваших расходов.

Что вам говорит этот отчет о движении денежных средств?

В основном это заявление говорит вам о том, что, несмотря на довольно неплохой доход и низкие расходы, у вас не так много денежных поступлений от обычных операций — всего 100 долларов в месяц.Большая часть ваших наличных денег поступила из средств банковской ссуды.

Чтобы увеличить денежный поток вашей компании от операционной деятельности, вам необходимо ускорить сбор дебиторской задолженности. Это может означать, что вы говорите клиентам, что вы будете принимать только наличные, а не платежные поручения, или требуете от клиентов оплаты неоплаченных счетов в течение 15 дней, а не 30 дней.

В любом случае отчет о движении денежных средств показал вам другую сторону вашего бизнеса — сторону движения денежных средств, которая невидима в ваших балансах и отчетах о прибылях и убытках.

Дополнительная литература: Как управлять денежным потоком (и принимать более взвешенные финансовые решения)

Использование финансовой отчетности для развития вашего бизнеса

Когда вы привыкнете читать финансовые отчеты, они действительно могут быть интересными. Проанализировав свой чистый доход и денежные потоки, а также изучив прошлые тенденции, вы начнете видеть множество способов поэкспериментировать с оптимизацией финансовых показателей.

Вот несколько практических способов, которыми финансовая отчетность может помочь вашему бизнесу.

Инвестиции в активы

Допустим, ваша тележка для мороженого раз в два месяца выдувает шину, и вам каждый раз приходится платить 50 долларов на техническое обслуживание. Это 300 долларов в год (как вы узнали из отчетов о доходах).

Но предположим, что стоимость покупки новой высококлассной тележки с гусеницами из кевлара вместо резиновых шин составляет 600 долларов. Вы можете рассчитать, что за два года это окупится.

Обеспечение кредита

Один человек может приготовить столько фруктового мороженого.Предположим, вы не успеваете за спросом в жаркие летние месяцы. Очередь у вашей тележки в некоторые дни становится такой длинной, что люди расстраиваются и уходят, даже не купив одно из ваших фруктовых мороженых.

На этом этапе имеет смысл нанять второго (сезонного) сотрудника и получить тележку побольше. Но для этого нужен кредит.

Прежде чем одолжить вам больше денег, банк захочет узнать о финансовом положении вашей компании. Они хотят знать, сколько вы зарабатываете, сколько тратите и насколько руководство вашей компании отвечает за финансы вашего бизнеса.Эта информация является хорошим индикатором того, достаточно ли вы будете заниматься бизнесом, чтобы выплатить ссуду.

Вот когда финансовая отчетность бесценна. Имея правильно подготовленные балансы и отчеты о прибылях и убытках, вы можете доказать устойчивость своего бизнеса и получить ресурсы, необходимые для его расширения.

Налоги

Наконец, без должным образом составленной финансовой отчетности подача налоговой декларации может стать кошмаром. Финансовые отчеты не только сообщают вам, какой доход следует сообщать, но они также дают вам обзор понесенных вами расходов, некоторые из которых могут быть списаны как налоговые вычеты для малого бизнеса.

Итог

Тщательно собирая данные и вычисляя числа, вы можете подготовить свои собственные финансовые отчеты. Но, скорее всего, вы не начинали свой бизнес, поэтому каждую ночь можно было сгорбиться за калькулятором. Вот здесь и пригодится бухгалтер.

Опытный бухгалтер может подготовить для вас финансовую отчетность, чтобы вы могли принимать разумные финансовые решения без утомительной бумажной работы. Кроме того, когда придет время подавать налоговую декларацию, вы будете знать, что ваша финансовая отчетность на 100% точна и полна и готова к передаче вашему бухгалтеру.

Нет бухгалтера? Проверьте Bench. Мы будем вести за вас бухгалтерский учет, составлять финансовые отчеты каждый месяц и предоставлять вам доступ к приложению Bench, где вы можете следить за своими финансами. Выучить больше.

.Руководство для начинающих по финансовой отчетности

Основы

Если вы умеете читать этикетку с питанием или счет на бейсбольной коробке, вы можете научиться читать основные финансовые отчеты. Если вы можете следовать рецепту или подать заявку на получение кредита, вы можете изучить основы бухгалтерского учета. Основы несложные и не ракетостроение.

Эта брошюра призвана помочь вам получить базовое представление о том, как читать финансовую отчетность. Подобно тому, как класс СЛР учит вас, как выполнять основы сердечной легочной реанимации, эта брошюра объяснит, как читать основные части финансового отчета.Он не научит вас быть бухгалтером (точно так же, как курс СЛР не сделает вас кардиологом), но он должен дать вам уверенность в том, что вы сможете просматривать финансовые отчеты и разбираться в них.

Давайте начнем с рассмотрения того, что делает финансовая отчетность.

«Покажи мне деньги!»

Все мы помним бессмертную строчку Кубы Гудинга-младшего из фильма « Джерри Магуайр» «Покажи мне деньги!» Что ж, это то, что делает финансовая отчетность. Они показывают вам деньги.Они показывают вам, откуда пришли деньги компании, куда они пошли и где сейчас.

Есть четыре основных финансовых отчета. Это: (1) балансы; (2) отчеты о прибылях и убытках; (3) отчеты о движении денежных средств; и (4) отчеты о собственном капитале. Балансовые отчеты показывают, чем компания владеет и что она должна в определенный момент времени. Отчеты о прибылях и убытках показывают, сколько денег компания заработала и потратила за определенный период времени. Отчеты о движении денежных средств показывают обмен деньгами между компанией и внешним миром также в течение определенного периода времени.Четвертый финансовый отчет, называемый «отчет об акционерном капитале», показывает изменения интересов акционеров компании с течением времени.

Давайте рассмотрим каждую из первых трех финансовых отчетов более подробно.

Бухгалтерский баланс

Бухгалтерский баланс предоставляет подробную информацию о активах компании , обязательствах и собственном капитале .

Активы — это вещи, которыми владеет компания и которые имеют ценность.Обычно это означает, что они могут быть проданы или использованы компанией для производства продуктов или предоставления услуг, которые могут быть проданы. Активы включают физическое имущество, такое как заводы, грузовики, оборудование и инвентарь. Сюда также входят вещи, которые нельзя трогать, но которые тем не менее существуют и имеют ценность, например товарные знаки и патенты. А наличные деньги сами по себе являются активом. То же самое и с инвестициями, которые делает компания.

Обязательства — это денежные суммы, которые компания должна другим. Сюда могут входить все виды обязательств, такие как деньги, взятые в долг у банка для запуска нового продукта, арендная плата за использование здания, деньги, причитающиеся поставщикам за материалы, заработная плата, которую компания должна своим сотрудникам, затраты на очистку окружающей среды или налоги, причитающиеся с правительство.Обязательства также включают обязательства по предоставлению товаров или услуг покупателям в будущем.

Собственный капитал иногда называют капиталом или чистой стоимостью. Это деньги, которые остались бы, если бы компания продала все свои активы и выплатила все свои обязательства. Эти оставшиеся деньги принадлежат акционерам или владельцам компании.

Активы компании должны равняться или «балансировать» сумму ее обязательств и собственного капитала. |

Баланс компании составляется так же, как и в приведенном выше базовом уравнении бухгалтерского учета. В левой части баланса компании указывают свои активы. Справа они перечисляют свои обязательства и акционерный капитал. Иногда в балансовых отчетах вверху показаны активы, за которыми следуют обязательства, а внизу — собственный капитал.

Активы обычно указываются в зависимости от того, насколько быстро они будут конвертированы в наличные. Текущие активы — это вещи, которые компания планирует конвертировать в наличные в течение одного года.Хороший пример — инвентарь. Большинство компаний рассчитывают продать свои запасы за наличные в течение одного года. Нетекущие активы — это вещи, которые компания не ожидает преобразовать в денежные средства в течение одного года или для продажи которых потребуется более одного года. К внеоборотным активам относятся основных средства, основных средства. Основные средства — это те активы, которые используются для ведения бизнеса, но не доступны для продажи, например грузовики, офисная мебель и другое имущество.

Обязательства обычно указываются по срокам их погашения.Обязательства составляют текущих или долгосрочных . Текущие обязательства — это обязательства, которые компания ожидает погасить в течение года. Долгосрочные обязательства — это обязательства со сроком погашения более одного года.

Акционерный капитал — это сумма, вложенная владельцами в акции компании плюс или минус прибыль или убытки компании с момента создания. Иногда компании распределяют прибыль вместо того, чтобы удерживать ее. Эти распределения называются дивидендами.

Балансовый отчет представляет собой снимок активов, обязательств и акционерного капитала компании на конец отчетного периода. Он не показывает поступления на счета и их выбытия за период.

Отчет о прибылях и убытках

Отчет о прибылях и убытках — это отчет, который показывает, какой доход компания получила за определенный период времени (обычно за год или некоторую часть года). В отчете о прибылях и убытках также показаны затраты и расходы, связанные с получением этого дохода.Буквальная «нижняя строка» отчета обычно показывает чистую прибыль или убытки компании. Это говорит вам, сколько компания заработала или потеряла за период.

В отчетах о прибылях и убытках также указывается прибыль на акцию (или «прибыль на акцию»). Этот расчет показывает, сколько денег получат акционеры, если компания решит распределить всю чистую прибыль за период. (Компании почти никогда не распределяют всю свою прибыль. Обычно они реинвестируют ее в бизнес.)

Чтобы понять, как составляются отчеты о прибылях и убытках, представьте их как лестницу.Вы начинаете сверху с общей суммы продаж, осуществленных за отчетный период. Затем вы спускаетесь, шаг за шагом. На каждом этапе вы вычитаете определенные затраты или другие операционные расходы, связанные с получением дохода. Внизу лестницы, после вычета всех расходов, вы узнаете, сколько компания фактически заработала или потеряла за отчетный период. Люди часто называют это «чистой прибылью».

В верхней части отчета о прибылях и убытках указывается общая сумма денег, полученных от продажи товаров или услуг.Эту выручку часто называют валовой выручкой или продажами. Он называется «брутто», потому что из него еще не списаны расходы. Таким образом, число бывает «грубым» или неочищенным.

Следующая строка — это деньги, которые компания не ожидает получить от определенных продаж. Это может быть связано, например, со скидками при продаже или возвратом товаров.

Когда вы вычитаете прибыль и надбавки из валовой выручки, вы получаете чистую выручку компании. Он называется «чистым», потому что, если вы можете представить чистую прибыль, эти доходы остаются в ней после того, как были произведены отчисления на прибыль и скидки.

Спускаясь по лестнице от строки чистого дохода, есть несколько строк, которые представляют различные виды операционных расходов. Хотя эти строки могут быть представлены в различных заказах, следующая строка после чистой выручки обычно показывает затраты на продажи. Это число показывает сумму денег, которую компания потратила на производство товаров или услуг, которые она продала в течение отчетного периода.

В следующей строке вычитаются затраты на продажу из чистой выручки, чтобы получить промежуточный итог, называемый «валовой прибылью» или иногда «валовой прибылью».Это считается «валовым», потому что есть определенные расходы, которые еще не были вычтены из него.

Следующий раздел касается операционных расходов. Это расходы, которые идут на поддержку деятельности компании в течение определенного периода — например, зарплата административного персонала и затраты на исследование новых продуктов. Другой пример — маркетинговые расходы. Операционные расходы отличаются от «затрат на продажу», которые были вычтены выше, поскольку операционные расходы не могут быть напрямую связаны с производством продаваемых продуктов или услуг.

Амортизация также вычитается из валовой прибыли. Амортизация учитывает износ некоторых активов, таких как машины, инструменты и мебель, которые используются в течение длительного времени. Компании распределяют стоимость этих активов по периодам их использования. Этот процесс распределения этих затрат называется износом или амортизацией. «Плата» за использование этих активов в течение периода составляет часть первоначальной стоимости активов.

После вычета всех операционных расходов из валовой прибыли вы получите операционную прибыль до вычета процентов и расходов по налогу на прибыль.Это часто называют «операционным доходом».

Следующие компании должны учитывать процентный доход и процентные расходы. Процентный доход — это деньги, которые компании получают от хранения своих денежных средств на процентных сберегательных счетах, фондах денежного рынка и т. П. С другой стороны, процентные расходы — это деньги, которые компании выплачивают в виде процентов за деньги, которые они занимают. В некоторых отчетах о прибылях и убытках отдельно показаны процентные доходы и процентные расходы. В некоторых отчетах о прибылях и убытках эти два числа объединены. Затем процентные доходы и расходы добавляются или вычитаются из операционной прибыли, чтобы получить операционную прибыль до уплаты налога на прибыль .

Наконец, вычитается налог на прибыль, и вы получаете результат: чистая прибыль или чистые убытки. (Чистая прибыль также называется чистой прибылью или чистой прибылью.) Это говорит вам, сколько компания фактически заработала или потеряла за отчетный период. Получила ли компания прибыль или потеряла деньги?

Прибыль на акцию или EPS

Большинство отчетов о прибылях и убытках включают расчет прибыли на акцию или прибыль на акцию. Этот расчет показывает, сколько денег акционеры получили бы за каждую принадлежащую им акцию, если бы компания распределила всю свою чистую прибыль за период.

Для расчета прибыли на акцию вы берете общую чистую прибыль и делите ее на количество акций компании в обращении.

Отчет о движении денежных средств

В отчетах о движении денежных средств отражаются приток и отток денежных средств компании. Это важно, потому что у компании должно быть достаточно денег для оплаты своих расходов и покупки активов. В то время как отчет о прибылях и убытках может сказать вам, получила ли компания прибыль, отчет о движении денежных средств может сказать вам, генерировала ли компания денежные средства.

Отчет о движении денежных средств показывает изменения во времени, а не абсолютные суммы в долларах на определенный момент времени. Он использует и переупорядочивает информацию из баланса и отчета о прибылях и убытках компании.

В нижней строке отчета о движении денежных средств показано чистое увеличение или уменьшение денежных средств за период. Как правило, отчеты о движении денежных средств делятся на три основные части. В каждой части рассматривается денежный поток от одного из трех видов деятельности: (1) операционная деятельность; (2) инвестиционная деятельность; и (3) финансовая деятельность.

Операционная деятельность

В первой части отчета о движении денежных средств анализируется движение денежных средств компании от чистой прибыли или убытков. Для большинства компаний этот раздел отчета о движении денежных средств сверяет чистую прибыль (как показано в отчете о прибылях и убытках) с фактическими денежными средствами, которые компания получила от своей операционной деятельности или использовала в ней. Для этого он корректирует чистую прибыль по любым неденежным статьям (например, добавляет обратно амортизационные расходы) и корректирует любые денежные средства, которые были использованы или предоставлены другими операционными активами и обязательствами.

Инвестиционная деятельность

Вторая часть отчета о движении денежных средств показывает движение денежных средств от всей инвестиционной деятельности, которая обычно включает покупку или продажу долгосрочных активов, таких как основные средства, а также инвестиционных ценных бумаг. Если компания покупает оборудование, в отчете о движении денежных средств эта деятельность будет отражаться как отток денежных средств в результате инвестиционной деятельности, поскольку она использовала денежные средства. Если компания решила продать часть инвестиций из инвестиционного портфеля, выручка от продаж будет отображаться как приток денежных средств от инвестиционной деятельности, поскольку она предоставила денежные средства.

Финансовая деятельность

Третья часть отчета о движении денежных средств показывает движение денежных средств от всей финансовой деятельности. Типичные источники денежных потоков включают денежные средства, полученные от продажи акций и облигаций или займов в банках. Точно так же погашение банковской ссуды проявится как использование денежного потока.

Прочитать сноски

Лошадь под названием «Прочтите сноски» участвовала в Кентукки Дерби 2004 года. Он финишировал седьмым, но если бы он выиграл, это была бы победа сторонников финансовой грамотности во всем мире. так важно прочитать сноски . Сноски к финансовой отчетности наполнены информацией. Вот некоторые из основных моментов:

- Основные принципы учетной политики и практики — Компании обязаны раскрывать информацию об учетной политике, которая является наиболее важной для отражения финансового состояния и результатов компании. Это часто требует от руководства самых сложных, субъективных или сложных суждений.

- Налог на прибыль — В сносках представлена подробная информация о текущих и отложенных налогах на прибыль компании.Информация разбита по уровням — федеральный, штат, местный и / или иностранный, и описаны основные элементы, которые влияют на эффективную налоговую ставку компании.

- Пенсионные планы и другие пенсионные программы — В сносках обсуждаются пенсионные планы компании и другие программы пенсионного обеспечения или вознаграждения по окончании трудовой деятельности. В примечаниях содержится конкретная информация об активах и затратах этих программ, а также указывается, насколько эти планы профинансированы или недостаточно.

- Опционы на акции — Примечания также содержат информацию об опционах на акции, предоставленных должностным лицам и служащим, включая метод учета компенсации, основанной на акциях, и влияние этого метода на результаты в отчетности.

Прочитать MD&A

Вы можете найти подробное объяснение финансовых показателей компании в разделе квартального или годового отчета, озаглавленного «Обсуждение и анализ руководством финансового состояния и результатов деятельности.«MD&A — это возможность руководства предоставить инвесторам свое мнение о финансовых результатах и состоянии компании. У руководства есть возможность рассказать инвесторам, что отражено в финансовой отчетности, а что не отражено, а также о важных тенденциях и рисках, которые сформировали прошлое или с большой вероятностью будут определять будущее компании.

Правила Комиссии по ценным бумагам и биржам, регулирующие MD&A, требуют раскрытия информации о тенденциях, событиях или неопределенностях, известных руководству, которые могут оказать существенное влияние на представленную финансовую информацию.Целью MD&A является предоставление инвесторам информации, которую руководство компании считает необходимой для понимания ее финансового состояния, изменений финансового состояния и результатов деятельности. Он призван помочь инвесторам увидеть компанию глазами менеджмента. Он также предназначен для предоставления контекста для финансовой отчетности и информации о доходах и денежных потоках компании.

Показатели финансовой отчетности и расчеты

Вы, наверное, слышали, как люди шутят над такими фразами, как «коэффициент P / E», «коэффициент текущей ликвидности» и «операционная маржа».«Но что означают эти термины и почему они не появляются в финансовой отчетности? Ниже перечислены лишь некоторые из многих коэффициентов, которые инвесторы рассчитывают на основе информации о финансовой отчетности и затем используют для оценки компании. Как правило, желательные коэффициенты различаются в зависимости от отрасли.

Если у компании отношение долга к собственному капиталу 2: 1, это означает, что у компании есть два доллара долга на каждый доллар, который акционеры инвестируют в компанию. Другими словами, компания берет в долг в два раза больше, чем ее владельцы инвестируют в компанию.

Коэффициент оборачиваемости запасов = Себестоимость продаж / средний запас за период

Если у компании коэффициент оборачиваемости запасов 2: 1, это означает, что запасы компании оборачивались дважды за отчетный период.

Операционная маржа = Операционная прибыль / Чистая прибыль

Операционная маржа обычно выражается в процентах. Он показывает процент прибыли на каждый доллар продаж.

Коэффициент P / E = Цена на акцию / Прибыль на акцию

Если акции компании продаются по цене 20 долларов за акцию, и компания получает 2 доллара за акцию, то коэффициент P / E компании равен 10: 1.Акции компании продаются в 10 раз больше, чем выручка.

Оборотный капитал = Оборотные активы — Краткосрочные обязательства

- Отношение долга к собственному капиталу позволяет сравнить общий долг компании с собственным капиталом. Оба эти числа можно найти в балансе компании. Чтобы рассчитать отношение долга к собственному капиталу, вы делите общие обязательства компании на ее акционерный капитал, или

- Коэффициент оборачиваемости запасов сравнивает себестоимость продаж компании в ее отчете о прибылях и убытках со средним остатком запасов за период.Чтобы рассчитать средний баланс запасов за период, посмотрите номера запасов, указанные в балансе. Возьмите баланс, указанный за период отчета, и добавьте его к балансу, указанному за предыдущий сопоставимый период, а затем разделите на два. (Помните, что балансы — это моментальные снимки во времени. Таким образом, баланс запасов за предыдущий период — это начальный баланс для текущего периода, а баланс запасов за текущий период — это конечный баланс.) Чтобы рассчитать коэффициент оборачиваемости запасов, вы делите себестоимость продаж компании (чуть ниже чистой выручки в отчете о прибылях и убытках) по средним запасам за период, или

- Операционная маржа сравнивает операционную прибыль компании с чистой выручкой.Оба эти числа можно найти в отчете о прибылях и убытках компании. Чтобы рассчитать операционную маржу, вы делите операционную прибыль компании (до уплаты процентов и налогов на прибыль) на ее чистую выручку, или

- Коэффициент P / E сравнивает цену обыкновенных акций компании с ее прибылью на акцию. Чтобы рассчитать коэффициент P / E компании, вы делите цену акций компании на ее прибыль на акцию, или

- Оборотный капитал — это денежный остаток, если компания выплатила свои текущие обязательства (то есть свои долги, подлежащие погашению в течение одного года с даты составления баланса) из своих оборотных активов.

Собираем все вместе

Хотя в данной брошюре каждый финансовый отчет обсуждается отдельно, имейте в виду, что все они взаимосвязаны. Изменения в активах и обязательствах, которые вы видите в балансе, также отражаются в доходах и расходах, которые вы видите в отчете о прибылях и убытках, что приводит к прибылям или убыткам компании. Денежные потоки предоставляют больше информации о денежных активах, перечисленных в балансе, и связаны, но не эквивалентны, с чистой прибылью, показанной в отчете о прибылях и убытках.И так далее. Ни один финансовый отчет не дает полной картины. Но в совокупности они предоставляют очень важную информацию для инвесторов. А информация — лучший инструмент инвестора, когда дело доходит до разумного инвестирования.

типов финансовой отчетности — примеры | Шаблоны

Что такое финансовая отчетность?

Финансовая отчетность — это отчеты, подготовленные и выпущенные руководством компании для предоставления инвесторам и кредиторам дополнительной информации о результатах деятельности и финансовом положении компании. Четыре финансовых отчета общего назначения включают:

Данные отчеты составляются в указанном порядке и публикуются в виде полного набора отчетов. Это означает, что они не только публикуются вместе, но они также разработаны и предназначены для чтения и использования вместе.Поскольку каждый отчет дает информацию только о конкретных аспектах финансового положения компании, важно, чтобы эти отчеты использовались вместе.

Например, баланс показывает уровень долга компании, но не может показать, сколько стоит покрытие долга. Как балансовый отчет, так и отчет о прибылях и убытках необходимы для расчета коэффициента покрытия долга, чтобы инвесторы и кредиторы могли увидеть истинную картину долгового бремени компании.

Цель этих отчетов — предоставить полезную финансовую информацию пользователям за пределами компании.По сути, эти отчеты выполняют основную задачу финансового учета, предоставляя информацию, которая полезна в процессе принятия финансовых решений.

Понимание этой финансовой отчетности — это первый важный шаг для инвесторов и кредиторов, и вы можете сделать это, чтобы узнать о доходах компании, прибыльности, управлении активами, финансовом рычаге, движении денежных средств и текущих долях акционеров. Как только вы поймете все эти аспекты компании, вы сможете оценить ее относительное финансовое состояние и определить, стоит ли инвестировать в нее или давать ей взаймы.

Вот все финансовые отчеты, подготовленные компаниями:

Кто выпускает финансовую отчетность?

Компании выпускают различные типы финансовой отчетности по разным причинам в разное время в течение года. Публичные компании обязаны выпускать аудированную финансовую отчетность для общественности не реже одного раза в квартал. Эти регулируемые отчеты должны соответствовать директивам SEC и PCAOB и часто должны представляться в консолидированной форме.

Негосударственные или частные компании обычно выдают финансовые отчеты банкам и другим кредиторам для целей финансирования.Многие кредиторы не согласятся предоставить ссуду, если компания не докажет, что она достаточно финансово стабильна, чтобы производить выплаты по долгам в будущем.

Как государственные, так и частные компании выпускают не менее 4 финансовых отчетов для привлечения новых инвесторов и сбора средств для расширения.

Различные типы финансовой отчетности

Промежуточные отчеты

Финансовые отчеты, выпускаемые на периоды меньше одного года, называются промежуточными отчетами, поскольку они используются в качестве временных отчетов для оценки финансового положения компании до выпуска полных годовых отчетов.

Промежуточная финансовая отчетность чаще всего выпускается ежеквартально или раз в полгода, но компании нередко выпускают ежемесячные отчеты кредиторам в рамках своих кредитных соглашений. Квартальные отчеты, как следует из названия, выпускаются каждый квартал и включают только финансовые данные за этот трехмесячный промежуток времени. Точно так же полугодовые отчеты включают данные за шесть месяцев.

Поскольку эти промежуточные отчеты охватывают меньший период времени, они также отслеживают меньшую финансовую историю.Вот почему годовая финансовая отчетность, как правило, более надежна и лучше отражает истинное финансовое положение компании.

Годовая отчетность

Форма годового финансового отчета составляется один раз в год и охватывает 12-месячный период финансовых результатов. Как правило, эти отчеты публикуются в конце финансового года компании, а не за календарный год. Компания с июнем на конец года выпустит годовую отчетность в июле или августе; где, как, компания с декабрем на конец года будет выпускать отчетность в январе или феврале.

SEC и PCAOB требуют от публичных компаний выпускать промежуточные и годовые отчеты. Фирма CPA всегда должна проверять годовые отчеты, но некоторые промежуточные отчеты могут просто проверяться квалифицированной фирмой.

Анализ финансовой отчетности

Кто использует финансовую отчетность и для чего она используется?

Финансовая отчетность в основном готовится для внешних пользователей. Пользователи — это люди, которые находятся за пределами компании или организации и нуждаются в информации о ней для принятия своих финансовых решений.Эти внешние пользователи обычно делятся на четыре основные категории:

- Инвесторы

- Кредиторы

- Конкуренты

- Регуляторы

Инвесторы и кредиторы анализируют этот набор отчетов для принятия своих финансовых решений. Они также просматривают дополнительные финансовые отчеты, такие как примечания к финансовым отчетам и обсуждения руководства.

Отчет о прибылях и убытках и балансовый отчет сравниваются друг с другом, чтобы увидеть, насколько эффективно компания использует свои активы для получения прибыли.Уровень долга и капитала компании также может быть исследован, чтобы определить, правильно ли компании финансируют операции и расширения.

Большинство инвесторов и кредиторов используют финансовые коэффициенты для анализа этих сравнений. Практически нет ограничений на количество соотношений, которые можно комбинировать для целей анализа.

Эти коэффициенты сами по себе редко дают внешним пользователям и лицам, принимающим решения, достаточно информации, чтобы судить о том, является ли компания устойчивой с финансовой точки зрения. Инвесторы и кредиторы обычно сравнивают коэффициенты различных компаний, чтобы разработать отраслевой стандарт или эталон для оценки результатов деятельности компании.

Шаблон и форма финансового отчета

Вот образец шаблона финансового отчета, который показывает порядок того, как каждый отчет работает вместе, чтобы показать полное экономическое положение компании, начиная с баланса.

Как видите, все начинается с баланса предыдущего периода. Это отправная точка для всех отчетов, поскольку в них показаны счета активов, пассивов и капитала на начало периода. С этой отправной точки мы можем добавить или вычесть операционную деятельность, указанную в отчете о прибылях и убытках.Сюда входят все доходы и расходы, понесенные компанией в течение года.

Нам также необходимо добавить или вычесть сумму денег, которую инвесторы вложили или сняли с компании в течение года. Эта информация указывается в отчете о собственном капитале для корпораций или в отчете о капитале партнера для товариществ. После того, как вся операционная, финансовая и инвестиционная деятельность добавлена в начальный баланс, инвесторы, кредиторы и руководство могут проанализировать конечный баланс и увидеть, насколько хорошо компания работала в течение периода.

Вот основные финансовые отчеты, которые готовит большинство компаний. Эти примеры должны ответить на вопрос: «Что такое финансовый отчет?» Мы также поговорим о некоторых дополнительных стилях заявлений и других часто выпускаемых отчетах. Вот список самых популярных.

.Понимание финансовой отчетности | Что такое финансовая отчетность

В этой статье обсуждается тема «понимания финансовой отчетности». Анализ финансовой отчетности фиксирует эффективность вашего бизнеса и позволяет вам диагностировать его сильные и слабые стороны, предоставляя письменное резюме финансовой деятельности. Есть два основных финансовых отчета: баланс и отчет о прибылях и убытках.

Анализ финансовой отчетности сначала просматривает баланс.Балансовый отчет дает представление о финансовом состоянии предприятия в данный момент, обычно на конец отчетного периода. В нем подробно перечисляются те материальные и нематериальные объекты, которыми владеет предприятие (известные как его активы), и то, какими деньгами предприятие должно кредиторам (обязательства) или собственникам (акционерный капитал или чистая стоимость бизнеса).

Активы включают не только денежные средства, товарные запасы, землю, здания, оборудование, машины, мебель, патенты, товарные знаки и т. Д., Но также деньги, причитающиеся от физических лиц или других предприятий (известные как счета или векселя к получению).

Видео о навыках управления: как стать отличным менеджером и лидером

Узнайте, как улучшить свои лидерские навыки и стать лучшим менеджером и лидером. Вот как быть боссом, за которого люди хотят отдать 200 процентов. в Следуя видео, вы откроете для себя 120 действенных советов и стратегий, которые мотивируют и вдохновляют ваших людей раскрывать в них лучшее.

Для получения более подробных видеороликов посетите наш Малый бизнес и навыки управления YouTube Chanel .

Обязательства — это средства, полученные для бизнеса в виде ссуд или продажи имущества или услуг бизнесу в кредит. Кредиторы приобретают не бизнес, а векселя, подлежащие оплате в установленную дату в будущем.

Акционерный капитал (или чистая стоимость или капитал) — это деньги, вложенные в бизнес его владельцами для использования бизнесом при приобретении активов.

В любой момент времени активы предприятия равны общей сумме взносов кредиторов и владельцев, как показано следующей формулой для бухгалтерского баланса:

Активы = Обязательства + Собственная стоимость

Эта формула является основной предпосылкой бухгалтерского учета.Если бизнес должен кредиторам больше денег, чем он имеет по стоимости принадлежащих ему активов, чистая стоимость или собственный капитал бизнеса будет отрицательным числом.

Балансовый отчет предназначен для того, чтобы показать, как активы, обязательства и чистая стоимость бизнеса распределяются в любой момент времени. Обычно его готовят через определенные промежутки времени; например, в конце каждого месяца, но особенно в конце каждого финансового (отчетного) года.

Регулярно подготавливая это резюме того, чем предприятие владеет и что должно (балансовый отчет), владелец / менеджер бизнеса может определять и анализировать тенденции в финансовой устойчивости бизнеса.Это позволяет своевременно вносить изменения, например постепенно уменьшать сумму денег, которую бизнес должен кредиторам, и увеличивать сумму, которую бизнес должен своим владельцам.

Все балансы содержат одни и те же категории активов, обязательств и чистой стоимости. Активы расположены в порядке убывания скорости их превращения в наличные (ликвидность). Обязательства перечислены в том порядке, в котором они должны быть погашены, за ними следует нераспределенная прибыль (чистая стоимость или собственный капитал).

Категории и формат бухгалтерского баланса устанавливаются системой, известной как общепринятые принципы бухгалтерского учета (GAAP). Система применяется ко всем компаниям, большим и малым, поэтому любой, кто читает балансовый отчет, может легко понять историю, которую он рассказывает.

Только что выпущенный: Как управлять собой для достижения успеха (90 советов по самоуправлению)