Как узнать есть ли долги по кредитам

Кредитная история многое расскажет о человеке, о его предыдущих взаимоотношениях с банками, о наличии задолженности на текущий момент. Но зачем человеку узнавать о своих кредитных долгах? По идее, он и так должен быть в курсе.

На это есть, по меньшей мере, семь причин:

- Большое количество оформленных кредитов. В данной ситуации можно просто что-то упустить. А спохватившись после, придется платить дороже. Иногда штрафы имеют весьма внушительный размер.

- По мнению заемщика, уплачен последний взнос по кредиту. Хорошо бы узнать версию банка. Случается, что в результате небольшого просчета или перевода денег на день позже (за что был начислен штраф), небольшая сумма осталась непогашенной. За счет штрафов она может весьма округлиться со временем.

- Произошел какой-то сбой в системе хранения и обработки информации. На этот случай пригодятся сохраненные копии платежек.

- Мошенничество. Кто-то взял кредит на Ваше имя.

- Необходимость получения нового кредита. Здесь положительная кредитная история может стать решающим фактором одобрения кредитной заявки банком.

- Выезд за границу. Если имеется долг, по которому было решение суда, это может стать препятствием для выезда.

- Несколько банков отказали в выдаче кредита, при том, что по всем юридическим параметрам клиент «хороший» и имеет достаточный доход.

Как узнать есть ли долги по кредитам

Проверить долги по кредитам можно разными способами. При личном посещении банка или онлайн, через запрос в соответствующие инстанции. Это можно сделать платно или нет. Рассмотрим основные варианты.

В платежах

Способ годится при оплате долга по карте. Информацию об остатке задолженности перед банком можно получить через банкомат. Важно это сделать перед внесением очередного платежа. Чтоб не запутаться. Ведь платеж уменьшит остаток долга, но не сразу. Если операцию осуществить до платежа, не нужно будет гадать: учтен ли в остатке этот платеж.

Как получить информацию? Необходимо вставить карту в банкомат и выбрать в меню пункт «История операций» или «Операции по счету» или что-то похожее. В каждом банке названия могут отличаться.

Этот способ хорош своей простотой. Кроме того, информация актуальна и достоверна. Плату за услугу банк не взимает.

В ряде случаев задолженность по кредитной карте можно узнать и через банкомат стороннего банка. Для этого нужно следовать подсказкам на мониторе. Но услуга, как правило, платная.

С платежами связан еще один вариант. Если при оформлении кредита была подключена услуга смс — информирования, то перед каждым платежом клиенту напомнят о нем с указанием даты и суммы. А после совершения платежа, сообщат новый остаток по кредиту.

Услуга платная. Но можно заменить ее оповещением на e-mail — тогда платить не придется.

По кредитной истории

Кредитная история – надежный способ узнать свои долги по кредитам. Но заемщик обычно не знает, в каком бюро кредитных историй (БКИ) находится его дело.

Код обычно указан в кредитном договоре или приложениях к нему. Если кода нет, следует обратиться с паспортом в любой банк или БКИ и через них направить запрос в Центральный каталог кредитных историй без кода.

В ответ на запрос приходит не сама кредитная история, но информация о том БКИ, где она хранится. После этого делается запрос в само бюро. Это можно сделать при личном посещении или через интернет.

Ответом будут данные обо всех когда-либо взятых кредитах и в том числе об остатках имеющейся задолженности. Ответ приходит обычно в течение 10-14 дней. Раз в год эту информацию можно получить бесплатно.

При личном обращении в банк

Если банк территориально близок, бывает проще всего решить вопрос через личный визит. Для этого, предъявив удостоверение личности, следует запросить выписку по счету. В некоторых случаях потребуется номер договора. Но даже если его нет, все равно информацию обязаны предоставить.

В некоторых случаях потребуется номер договора. Но даже если его нет, все равно информацию обязаны предоставить.

Если внесен последний платеж по кредиту, обязательно следует посетить банк и взять справку о погашении кредита. В этом случае можно избежать многих неприятностей в будущем.

Ну и для самых ответственных подойдет вариант ежемесячного получения отчетов в офисе банка. Это позволит защитить свои права в спорной ситуации. Если желание бегать в банк отсутствует, по крайней мере, нужно сохранять все платежные квитанции.

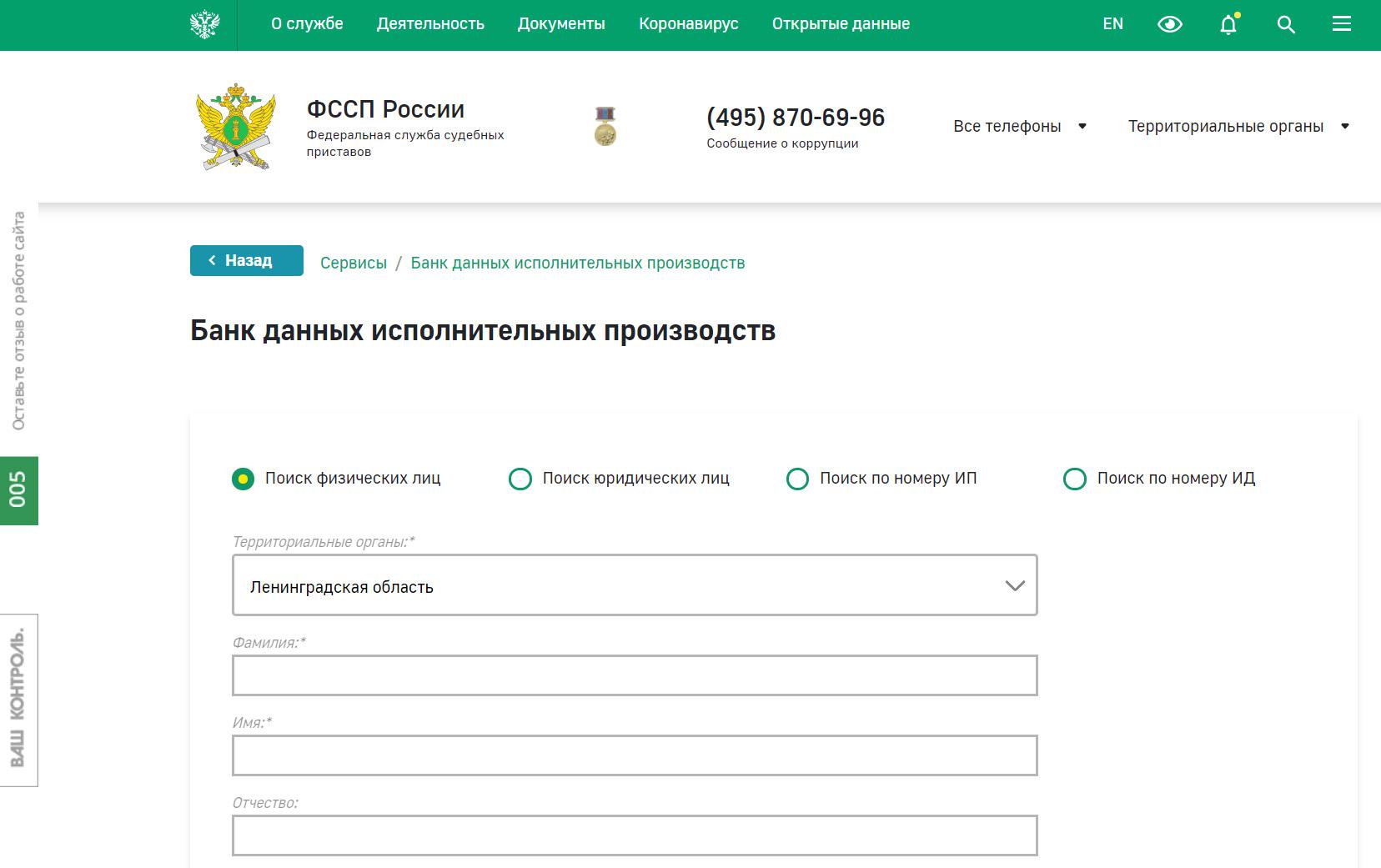

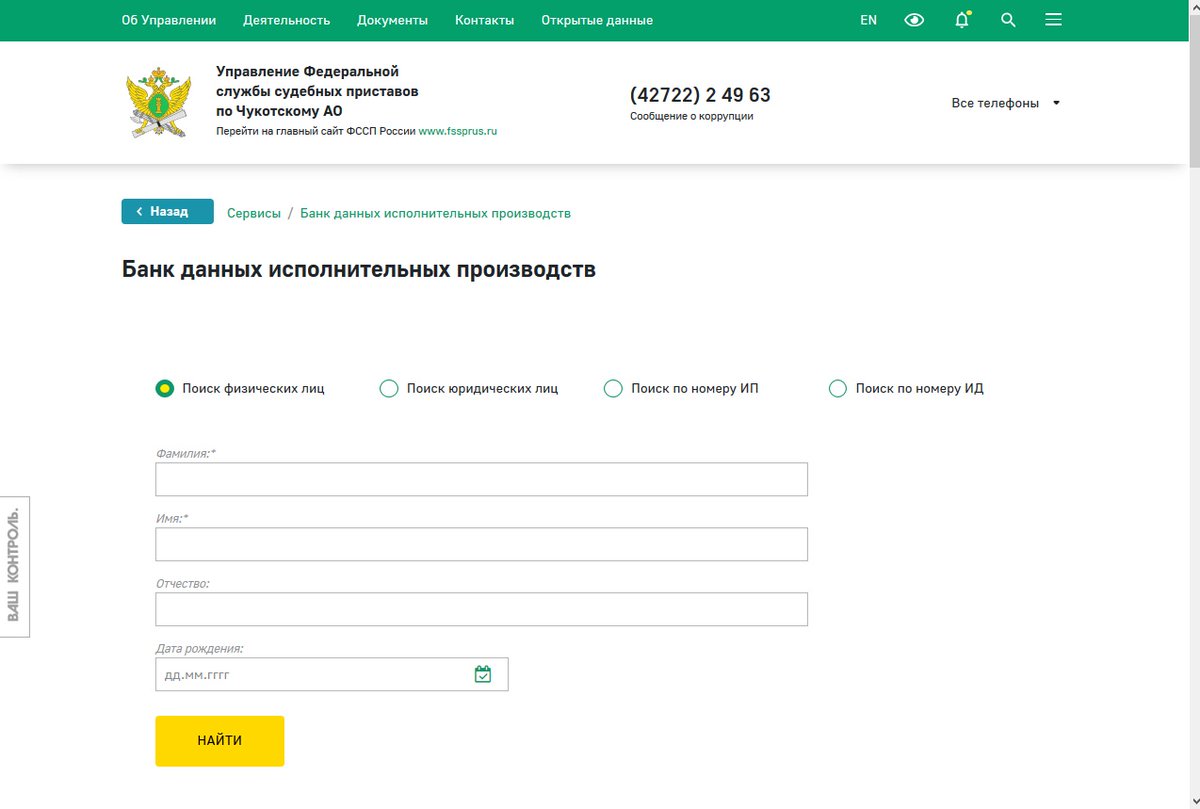

Обращение в суд и ФССП

Если имеется решение суда по проблеме кредитного долга, информацию можно узнать в Федеральной службе судебных приставов (ФССП). Для этого следует зайти на официальную страничку сайта ФССП, зарегистрироваться, войти в раздел «проверка задолженности», заполнить заявку и дождаться ответа на нее.

Этот способ рекомендован тем, кто хочет выехать за границу. Попутно можно узнать и о других долгах. Важно обратить внимание на то, что при погашении долга, обязательно следует предъявить платежные документы приставам и взять документ, подтверждающий закрытие долга.

В интернет — банкинге

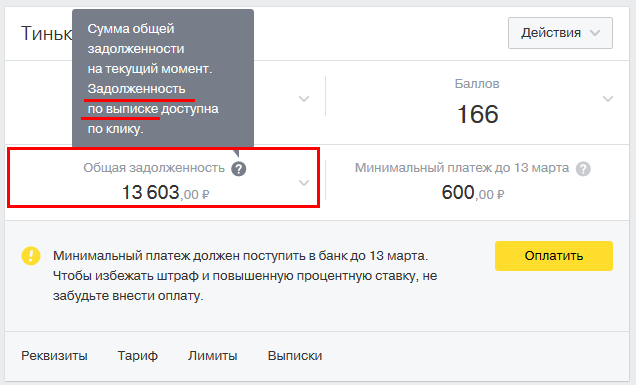

Один из наиболее удобных и быстрых способов получения информации о долге – использование интернет-банкинга. На сайте каждого банка есть сервис личного кабинета. Сервис бесплатный, информация на нем достоверная и актуальная. В большинстве случаев можно также посмотреть и распечатать копию кредитного договора, сделать выписку по счету, посмотреть график погашения.

Через обратную связь и поддержку банка

Клиентская поддержка в банках осуществляется через телефон или специальную форму обратной связи на сайте банка. Номер телефона колл — центра также есть на сайте. Еще его можно найти в кредитном договоре. При телефонном разговоре со специалистом банка обычно требуется назвать личные данные и кодовое слово. После этого специалист ответит на вопросы по кредиту. Важно понимать, что ответ по телефону не имеет юридической силы и не подтверждается документально. Не часто, но случается, что специалист выдает ошибочную информацию.

Не часто, но случается, что специалист выдает ошибочную информацию.

Что делать с долгами по кредитам

Что делать с долгами по кредитам? Ответ очевиден – платить. Платить в том случае, когда долг признается заемщиком и его погашение не лишает практически всех доходов. Что делать, если уволили с работы? Если нет возможности платить или с долгом не согласны? Попробуем разобраться. Но обо всем по порядку.

Как платить?

Если долг признается, если есть финансовая возможность – нужно просто оплатить всю сумму. Или платить в соответствии с графиком.

Если случилось так, что:

- Финансовые возможности были переоценены, заемщик легкомысленно отнесся к формированию кредитной задолженности.

- Возникли непредвиденные обстоятельства (потеря работы, болезнь).

Платить все равно нужно. Следует обратиться в банк и объяснить причины сложившейся ситуации. По возможности подтвердить это документально (например, справкой по болезни, копией трудовой при потере работы). Банк, вероятно, пойдет навстречу клиенту и предложит способы решения проблемы:

Банк, вероятно, пойдет навстречу клиенту и предложит способы решения проблемы:

- Кредитные каникулы.

- Реструктуризация долга.

Это позволит снизить текущие платежи по кредитам, но обычно оборачивается увеличением переплаты.

Если эти способы не дают решения проблемы, важно не переставать платить по кредиту. Вносить в каждую дату платежа, хотя бы символическую сумму. Это юридически подтвердит намерения заемщика вернуть долг.

Если при этом в геометрической прогрессии растет задолженность, появляются штрафы и итоговая сумма в несколько раз увеличивается, не стоит паниковать. Нужно продолжать платить символические суммы. А когда улучшится финансовое состояние, просто обратиться в суд. Самому или через посредника. Основной долг заплатить придется, а вот величину переплаты можно уменьшить в разы.

В каком случае не платить?

Если выяснилось наличие долга, о котором заемщик и не подозревал, вероятнее всего речь идет о мошенничестве. В этом случае платить не нужно. Как действовать в данной ситуации?

Как действовать в данной ситуации?

Если заемщик уверен в факте мошенничества, следует заявить в правоохранительные органы и в банк. Написать заявления и приложить к ним справку о хищении или потере документов. Если это не решит проблему, нужно обратиться в суд.

Чтоб избежать подобной ситуации необходимо:

- Быть внимательным к своим документам, в том числе не давать копии документов третьим лицам.

- В случае потери или кражи документов обязательно заявить в полицию.

- Хотя бы раз в год проверять свою кредитную историю в БКИ.

Если долг большой и платить его нет возможности. Одним из вариантов решения проблемы является банкротство физических лиц. Это позволит сохранить определенное имущество, прекратить судебные процессы, избавиться от долгов.

Важно сознавать, что это крайняя мера, которая имеет и негативные последствия. Это продажа имущества (кроме самого необходимого), изъятие накоплений, ограничение на выезд за пределы РФ, контроль управляющего за личными расходами и т. п.

п.

Итак, узнать о наличии задолженности по кредитам можно разными способами. Контроль задолженности позволит своевременно ее погашать, свободно выезжать за пределы страны и радоваться жизни.

Как узнать задолженность по кредитам – варианты и порядок действий

Как узнать задолженность по кредиту через банк

Это самый простой способ, если клиент обслуживается только в одном банковском учреждении или точно помнит, где он оформлял кредиты.

В отделении

Достаточно просто прийти в отделение, чтобы получить информацию о наличии открытого кредита, его размере, сроке действия договора и т.д. При себе нужно иметь паспорт или другой документ, подтверждающий личность. Информация о кредитовании является конфиденциальной и не разглашается третьим лицам. Узнать о долгах по кредитам по фамилии в отделении невозможно.

Интернет-банкинг

Еще один способ – зайти в интернет-банк. В личном кабинете клиенту доступен просмотр информации по всем имеющимся счетам, в том числе и кредитным. Этот сервис бесплатный, в нем всегда отображаются только актуальные данные.

Этот сервис бесплатный, в нем всегда отображаются только актуальные данные.

В большинстве банков через личный кабинет можно посмотреть выписку и график погашения, найти копию кредитного договора и распечатать нужную информацию.

Горячая линия или онлайн-помощь

На официальном сайте любого банка указан номер телефона горячей линии. После короткой идентификации сотрудник колл-центра предоставит нужную информацию. Также ответы на вопросы можно получить через форму обратной связи.

Кредит от 3,9% по программе «Снижаем ставку»

Как узнать в каком банке кредит через БКИ

Кредитная история содержит данные о кредитах (существующих и закрытых) и рейтинге заемщика. Отправка информации в Бюро кредитных историй выполняется финансовыми учреждениями и является обязательной процедурой.

В России есть разные БКИ, соответственно, кредитная история конкретного клиента может храниться в любом из них. Для решения вопроса, как узнать свои кредитные долги, необходимо понять, в каком бюро содержится нужная информация. Сделать это можно:

Сделать это можно:

Далее нужно отправить запрос в то бюро кредитных историй, где хранится информация клиента.

Каждый имеет право получить кредитную историю бесплатно дважды в год. Если она нужна на бумажном носителе – 1 раз в год. Последующие обращения платные.

Такой способ подходит для получения информации сразу по нескольким кредитным организациям. В число последних входят не только банки, но и МФО.

Получение информации через ФССП

Такой способ подходит не всем заемщикам. Федеральная служба судебных приставов может предоставить данные только о «проблемных» долгах, по которым есть решение суда. Как проверить размер долга и узнать другую необходимую информацию о нем в этом случае? Все просто.

Необходимо зайти на официальную страницу ФССП и пройти регистрацию. Далее выбрать раздел «Проверка задолженности» и заполнить все поля заявки. После этого останется только дождаться ответа организации.

Способ можно использовать для получения информации сразу о нескольких долгах.

Кредит наличными за 1 визит

Зачем узнавать о задолженностях и чем грозит их наличие

Необходимость узнать о задолженности возникает не только у тех, кто забыл о наличии кредита и не вносит ежемесячные платежи. Информация может быть полезна и для того, чтобы убедиться в закрытии долга и отсутствии начисленных комиссий, пени и т.д.

Также проверка долга помогает узнать, не стал ли человек жертвой мошенников после утери личных документов: паспорта, ИНН.

Важно помнить, что при неуплате финансовые учреждения начисляют пеню и штрафы, в результате чего сумма способна увеличиться в несколько раз. Игнорирование требований оплаты долга приведет к продаже долга коллекторам, судебным разбирательствам и принудительному взысканию. За злостное уклонение от оплаты кредитов предусмотрена уголовная ответственность с наказанием в виде лишения свободы.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как списать долг по кредиту

В ситуации, когда резко ухудшается финансовое положение, может возникать вопрос, как списать долг по кредиту в банке. Давайте разберемся, в каких случаях возможно избавиться от долгов и какие способы для этого предусмотрены в законодательстве.

Когда допускается уменьшить или списать задолженность

Финансовое положение заемщика может осложниться в случае снижения доходов или при появлении дополнительных незапланированных расходов. Причинами такого положения дел могут стать:

- потеря работы или существенное снижение заработной платы;

- серьезное заболевание, требующее длительного или дорогостоящего лечения;

- появления в семье иждивенцев — детей или взрослых, о которых необходимо заботиться;

- происшествие, в результате которого заемщик понес серьезные финансовые убытки;

- другие ситуации, влияющие на финансовое состояние.

Специалисты рекомендуют не избегать контакта с кредитно-финансовой организацией в сложной ситуации. Разумное решение — обратиться к кредитору и узнать, как списать долг по кредиту в банке или подобрать другой компромиссный вариант.

Законные способы уменьшить или списать задолженность

Если заемщик оказался в сложной финансовой ситуации, есть несколько вариантов решить вопрос с задолженностью:

- обратиться за реструктуризацией в свой банк;

- сделать рефинансирование в другом банке;

- инициировать процедуру банкротства.

Если вам предстоит выбрать, как списать долг по кредиту в банке, стоит учитывать, что любой из способов имеет свои юридические особенности и последствия.

Реструктуризация кредита предполагает уменьшение размера ежемесячных платежей при увеличении срока кредитования, возможность получить отсрочку на погашение долга и процентов или какой-либо из частей задолженности, а также возможность уменьшения процентной ставки. Каждое обращение рассматривается индивидуально, поэтому двум разным заемщикам могут предложить различные способы выхода из ситуации.

Каждое обращение рассматривается индивидуально, поэтому двум разным заемщикам могут предложить различные способы выхода из ситуации.

Можно считать, что рефинансирование — один из вариантов, как списать долг по кредиту в банке. Но при этом долг перейдет в другой банк на более удобных для заемщика условиях. Рефинансирование выгодно, если в одном банке кредит был оформлен, например, под 16% годовых, а сейчас в другом банке можно получить деньги под 9—10% годовых. Этот способ поможет уменьшить сумму переплаты, но выплачивать кредит все равно придется.

Банкротство также нередко рассматривают заемщики, ищущие способ, как списать долг по кредиту в банке. Стоит учитывать, что процедура эта платная и проводится по заявлению в суд. При этом может быть присуждено как списание долгов полностью или частично, так и реструктуризация задолженности, при которой должнику придется возвращать какую-то сумму.

Выбор подходящего варианта во многом зависит от суммы долга, от того, временные или затяжные финансовые трудности испытывает заемщик. Однако любой из предложенных способов поможет сохранить репутацию добросовестного клиента.

Однако любой из предложенных способов поможет сохранить репутацию добросовестного клиента.

Поделиться с друзьями:

как узнать свой статус на Egov

Казахстанцы могут в онлайн-режиме проверить, входят ли они в список тех, кому спишут долги по банковским кредитам

Сделать это можно с помощью электронного сервиса «Проверка статуса для участия в программе по снижению долговой нагрузки» на портале электронного правительства Egov.kz.

Как избавиться от кредита в Казахстане

Получить консультацию и узнать критерии, по которым ведется отбор, также можно у специалистов call-центра по номеру 111. Специалисты при министерстве труда и социальной защиты населения в режиме реального времени готовы проконсультировать граждан по всем вопросам снижения долговой нагрузки.

Как формируются списки подлежащих кредитной амнистии

Списки казахстанцев, кому государство спишет долг по кредиту, формируются на основе данных информационных систем центральных госорганов.

В частности, Минобразования предоставило списки детей-сирот, детей, оставшихся без попечения родителей, не достигших 29 лет, потерявших родителей до совершеннолетия и студентов до 23 лет.

Как идет работа по списанию кредитных долгов казахстанцев

Министерство юстиции проверило сведения по актам гражданского состояния (о браке и рождении) в информационной системе «Записи актов гражданского состояния» по супругам или родителям. В результате были сформированы списки граждан, подпадающих под действие указа (порядка 2,08 миллиона человек), членов их семей (порядка 465 тысяч человек).

Оба эти списка (в общей сложности 2,289 миллиона человек) были проверены на уникальность и переданы в Национальный банк и Государственное кредитное бюро.

Нацбанк исключил из списка тех, у кого нет кредита, у кого общая задолженность составляет более трех миллионов тенге (7,7 тысячи долларов) и займы переданы в коллекторские организации. В окончательный список попали 506 941 должник, которым погасят задолженность по 630 633 займам и микрокредитам.

Каждый шестой работающий казахстанец имеет долги по кредитам

Что делать тем, кто отвечает условиям, но не попал в список

Главной причиной, по которой человек мог не попасть в список, является отсутствие актуальных данных об их статусе в информационных системах, сообщили в Минтруда.

Часто у казахстанцев нет записей о браке либо рождении детей. В связи с этим люди, имеющие кредит, выпадают из состава семьи, а значит из категорий, подпадающих под действие указа.

Это не аттракцион неслыханной щедрости: Абаев о списании кредитов

Также причиной отсутствия в списке может быть то, что многодетная семья не обращалась за пособиями в государственные органы и не состоит ни в одной из информационных систем.

В случае отсутствия в списке граждане могут обратиться в call-центр по телефонам 111, +7 (7172) 74-32-20, +7 (7172) 75-01-79, +7 (7172) 75-01-78 и актуализировать свой статус.

Кому простят долги по кредитам

В конце июня президент Казахстана Касым-Жомарт Токаев поручил снизить долговую нагрузку на казахстанцев, которые оказались в трудной жизненной ситуации и не могут выплачивать кредиты.

Рассчитывать на погашение долгов могут те, у кого общая задолженность по займу не превышает трех миллионов тенге по состоянию на 1 июня. Государство может погасить максимум 300 тысяч тенге на одного заемщика (в эту сумму входит основной долг и начисленное вознаграждение).

Для более 55% заемщиков, то есть для 250 тысяч человек, это означает полную оплату общего размера задолженности.

Спишут ли долги казахстанцам, которые получили кредит онлайн

Всего помощь с погашением проблемных кредитов окажут более 5 миллионам казахстанцев, которые имеют беззалоговые потребительские кредиты. При этом уточнялось, что помощь в погашении кредитов будет единоразовой.

Часть долга в размере 300 тысяч тенге погасят:

- многодетным семьям;

- семьям, получающим выплаты по случаю потери кормильца;

- семьям, имеющим детей-инвалидов, инвалидов с детства старше 18 лет;

- получателям государственной адресной социальной помощи;

- детям-сиротам;

- детям, оставшимся без попечения родителей, не достигшим 29 лет, потерявшим родителей до совершеннолетия.

Казахстанцы с маленькой зарплатой не смогут получить кредит

Как узнать остаток по кредиту в Сбербанке: ищем свои задолженности

На что влияет задолженность? Последствия непогашенного долга

Банки ценят клиентов, которые грамотно рассчитывают свои финансовые возможности, берут реальные суммы и своевременно возвращают долг. Непогашенные обязательства – источник проблем и для заемщиков, и для кредиторов. К возникновению просрочки может привести даже маленькая недоплата. Результат – испорченная кредитная история. Но это еще не все. Должника ждет «букет» последствий, связанных с удорожанием кредита.

- увеличение процентной ставки;

- начисление пеней и штрафов за каждый день неоплаты;

- судебные разбирательства, возбуждение судебного производства;

- продажа долга коллекторским агентствам;

- реализация залогового имущества.

Знать точный остаток текущего долга важно при подаче заявки на ссуду в другом банке. Финансовые организации, рассматривая заявки, всегда делают расчет кредитоспособности клиентов. Суммируются все платежи пользователей, включая коммунальные счета, выплаты по исполнительным листам и алименты. И вопрос «как узнать, есть ли задолженность по кредиту?» больше всего интересует клиентов крупнейшего кредитора страны, поскольку эта организация имеет самую масштабную сеть офисов не только по Москве, но и по всей России.

Как уточнить размер задолженности в ПАО «Сбербанк»?

Выяснить остаток по кредитному долгу можно несколькими способами. Каждый заемщик вправе выбрать тот вариант, который подходит лично ему.

- Через Интернет.

«Продвинутым» пользователям не составит труда узнать остаток по кредиту в Сбербанке дистанционно. Для этого достаточно иметь доступ к «Личному кабинету» на сайте учреждения или в мобильном приложении. Тем, кто еще не умеет определять размер непогашенного долга «онлайн» самостоятельно, стоит воспользоваться пошаговым руководством, которое есть на портале банка.

Чтобы узнать задолженность по кредиту в Сбербанке, не выходя в глобальное пространство, следует связаться с оператором колл-центра финансовой компании по телефону 8-800-555-5550. Соединившись со специалистом (роботом), нужно назвать номер кредитного договора и реквизиты паспорта. Озвученные данные проверяются, и заемщик узнает остаток по кредиту.

Внимание!

Сбербанк, как и другие финансовые учреждения, не предоставляет информацию о состоянии ссудной задолженности только по фамилии. Чтобы подтвердить право на запрос баланса, следует назвать сотруднику банка персональные данные (Ф.И.О. полностью и реквизиты паспорта), а также номер кредитного договора.

- В устройствах выдачи наличности.

Банкомат – многофункциональное устройство. Чтобы воспользоваться им для уточнения остатка на карте, потребуется любой магнитный образец, выпущенный на имя заемщика. Необходимо вставить «пластик» в банкомат, ввести PIN-код и отыскать пункт «Оплата кредитов». Те же опции есть и в терминалах. Только в них вместо карты вводится номер кредитного договора.

Как узнать остаток по кредиту в Сбербанке, если ни один из вышеописанных способов не подходит? Есть еще несколько вариантов.

Во-первых, узнать о состоянии задолженности можно без самостоятельного звонка в банк. В некоторых случаях представители кредитной организации оповещают заемщиков по собственной инициативе. Однако такой звонок будет сигнализировать о том, что у клиента образовалась просрочка перед банком.

Клиенты, подключившие услугу «Мобильный банк», могут посмотреть задолженность по кредиту при помощи СМС. Для получения информации нужно направить текстовый запрос БАЛАНС на номер 900.

Для чего нужно знать остаток по своему кредиту?

Иногда заемщику нужны точные данные о состоянии расчетов с банком. Вопрос «как узнать долг по кредиту в Сбербанке?» актуален в тех случаях, когда:

- появилась возможность погасить кредит полностью;

- нужно рассчитаться с просрочками;

- есть желание провести анализ личных активов и пассивов;

- проценты по кредиту начисляются на остаток долга, т. е. при дифференцированном графике.

Штрафные санкции за несвоевременное погашение долга

ПАО «Сбербанк» вправе применять все способы взыскания, разрешенные российским законодательством. Если текущая задолженность переходит в разряд просроченных ссуд, банк передает кредит в отдел, работающий с проблемными займами. Подобные дела находятся там до момента окончательного погашения долга.

Банк взимает с неплательщиков неустойку – проценты в повышенном размере. Если в течение 7 дней клиент не выходит на связь с представителями учреждения, кредитор может переуступить право требования долга коллекторам. А сотрудники таких агентств не только обзванивают должников, но и навещают их лично.

Если банк принял решение не передавать кредит коллекторам, и многочисленные попытки связаться с клиентом ни к чему не привели, то по истечении определенного срока кредитор передает дело на рассмотрение в судебные органы. Счета должника арестовываются, и в результате заемщик может даже лишиться своего имущества.

Вывод

ПАО «Сбербанк» предлагает достаточно способов, чтобы уточнить остаток по кредиту. Делать это рекомендуется как можно чаще, чтобы не допустить просрочки. Проще предотвратить недоплату, чем потом ликвидировать последствия просчета. А последствия небрежного отношения могут быть очень плачевными.

FAQ

Переуступает ли Сбербанк право требования по кредитам?

Да. Кредитор продает задолженность коллекторам. Это происходит в тех случаях, когда должники не хотят выходить на связь с представителями банка и отказываются гасить кредиты.

Предоставит ли ПАО «Сбербанк» информацию о кредите по фамилии?

Нет. Этих данных недостаточно, чтобы получить право на запрос баланса по ссуде. Потребуются еще реквизиты паспорта и номер кредитного соглашения.

Как себя вести, если банк вовремя не сообщил о задолженности?

В любом случае нужно сначала уточнить состояние долга (просрочена ли ссуда или нет) и выяснить размер долга. После этого следует незамедлительно погасить сумму долга.

Что следует делать, если выявилась задолженность?

Нужно как можно скорее рассчитаться с банком. Перед внесением средств рекомендуется выяснить точный размер долга с учетом пеней, а после погашения – убедиться, что платеж прошел, и на счете просроченной задолженности не «зависла» какая-то сумма.

Вопросы и ответы по кредитованию частных лиц в банке > Ростовская область

Как узнать общую сумму задолженности по кредиту?

Уточнить сумму общей задолженности по кредиту можно несколькими способами:

— в терминале самообслуживания в разделе «Услуги Банка» при условии успешной идентификации. Для проведения процедуры идентификации в установленном законом порядке в терминале требуется ввести номер СНИЛС или ИНН заемщика, после сверки этих данных с информационной базой Банка на мобильный номер, который был указан для связи при подаче кредитной заявки, придет sms с кодом. Код вводится в терминале для окончания процедуры идентификации. Идентификация не будет произведена, если у Банка отсутствует информация о номере СНИЛС или ИНН. При наличии соответствующей технической возможности в конкретном терминале Банка идентификацию можно пройти с использованием карты Банка «Центр-инвест» посредством ввода ПИН-кода. Данный способ актуален для всех видов кредита, кроме кредитов по банковским картам. Получить информацию об общей задолженности по кредитной карте Вы можете в ближайшем к Вам банкомате банка «Центр-инвест» или воспользоваться любым иным способом, приведенным ниже.

— при наличии карты Банка «Центр-инвест» с подключенным сервисом «Интернет-Банк» уточнить сумму общей задолженности можно в разделе «Информация по кредиту» на вкладке «Кредиты», сформировав справку о задолженности.

— у кредитного специалиста в офисе Банка при предъявлении документа, удостоверяющего личность. При этом информация может быть представлена как в устной форме, так и в виде справки об остатке задолженности по договору с подписью должностного лица, печатью банка. Справка, как правило, выдается в офисе, где был оформлен кредит, на следующий рабочий день после оформления заказа, при желании получить справку в другом офисе Банка необходимо учесть сроки ее передачи. Заказать справку также возможно на сайте Банка в разделе «Онлайн заявки физическим лицам» => Справка по кредитному договору.

— по телефону (863) 200-00-00,8-800-200-99-29, либо позвонив в отделение Банка, в котором Вы оформили кредит. При этом информация в телефонном режиме предоставляется только Заемщику, (Поручителю / Залогодателю) после успешной сверки с информационной базой банка паспортных данных, а также любой иной дополнительной информации (в том числе кодового слова), которая была представлена Клиентом при оформлении / обслуживании кредита.

Внимание, общая сумма задолженности актуальна только на дату формирования справки по кредитной задолженности и может не включать данные о платежах в счет погашения кредита, произведенных в день формирования справки.

Как узнать долги по кредитам

Вопрос о том, как узнать долги по кредитам, волнует многих заёмщиков. Выяснить ответ можно разными способами, все они рассмотрены в статье.

Выясните задолженности в банке

Кредиты выдаются банками, поэтому логично, что узнать долги можно через эти финансовые организации. Доступны способы:

- Визит в банк. Обратитесь к сотруднику и запросите выписку по кредитам. Многие организации выдают информацию бесплатно, но возможно взимание платы (например, при повторных обращениях чаще раза в месяц).

- Звонок. Если у банка имеется номер «горячей линии», позвоните по нему и действуйте по инструкции, нажимая на определённые клавиши телефона для автоматического запроса или отвечая на вопросы оператора.

- Узнать существующие долги по кредитам можно с помощью предоставляемых организацией сервисов: онлайн-банкинга и СМС-банкинга. В первом случае клиент должен быть зарегистрирован на официальном сайте, а во втором – подключить соответствующую услугу.

- С помощью банкомата или терминала. Потребуется кредитная карта или договор, в зависимости от вида кредитования.

- Можно написать письмо на электронную почту организации.

Обратитесь в бюро кредитных историй

Сведения о кредитах и займах российских граждан передаются в бюро кредитных историй. Кредитная история отражает кредитоспособность заёмщика и характеристику выполнения им долговых обязательств, включая не погашенные долги.

Как обратиться в БКИ? Сначала выясните, в каком бюро находится ваша история. Сделайте запрос в Центральный каталог через официальный сайт Центробанка: указывайте паспортные и личные данные, код субъекта. Вы получите список БКИ и сможете действовать дальше.

Узнать долги по оформленным кредитам через бюро можно несколькими способами:

- Придите в офис лично и напишите заявление, предоставив удостоверяющие личность документы. Такое обращение будет бесплатным один раз в календарном году.

- Пошлите письмо, прикрепив дополненное личной подписью заявление. Подпись нотариально заверяется.

- Отправьте на адрес БКИ телеграмму из почтового отделения с телеграфом. Паспорт подтверждает оператор связи.

- Действуйте через партнёра бюро, если такая организация работает в населённом пункте вашего проживания.

- Воспользуйтесь онлайн-услугами: зайдите на официальный сайт, зарегистрируйтесь, подтвердите личность, оплатите отчёт, и вы сможете узнать долги и состояние кредитной истории.

Бесплатных способа два: обращение лично в офис и дистанционный запрос к бюро «Эквифакс». Зато другая организация «НБКИ», работающая через сервис «БКИ24.инфо», предлагает узнать долги без регистрации и подтверждения личности. После того как вы отправите заявку, сервис начнёт формировать отчёт и в течение часа вышлет его на e-mail.

К сведению! Для проверки любым способом понадобятся личные данные и паспорт.

Воспользуйтесь сервисом Федеральной службы судебных приставов

Если вы не гасили кредит, и банк подал на вас в суд для взыскания долгов, то узнать об этом можно в Федеральной службе судебных приставов. На сайте fssprus.ru найдите раздел сервисов, выберите пункт банка данных исполнительных производств, указывайте имя, отчество, фамилию и дату рождения и начинайте поиск.

Важно! Если дело о долгах не было передано в суд, вы не найдёте нужной информации в ФССП.

Можно ли выяснить чужие задолженности

Как можно узнать чужие задолженности? Банки не вправе выдавать информацию о долгах по кредитам своих клиентов третьим лицам: это конфиденциальная информация, несанкционированный доступ к которой недопустим. В БКИ кредитные истории со всеми их частями, включая информацию о кредитах, выдают только заёмщикам. Посторонний гражданин должен иметь зафиксированное разрешение должника.

В некоторых случаях информация о чужих долгах по кредитам может быть получена. Она находится в открытом доступе в Федеральной службе судебных приставов. Также можно получить сведения, имея при себе договор или кредитную карту (необходимо знание пин-кода) должника и проводя проверку через банкомат или терминал.

Нюанс! Возможно выяснить задолженности умершего человека, если ближайший родственник предоставит в банк свидетельство о смерти.

Выяснив, как узнать долги по оформленным кредитам, можно выбрать удобный способ и быстро получить интересующую информацию.

Видео: как узнать свою задолженность по кредиту

Ваша кредитная история | Consumer.gov

Почему мой кредитный отчет важен?

Компании смотрят ваш кредитный отчет, когда вы подаете заявку на:

- займы в банке

- кредитные карты

- вакансий

- страхование

Если вы подаете заявку на один из них, компания хочет знать, оплачиваете ли вы свои счета. Компания также хочет знать, должны ли вы кому-то деньги. Компания использует информацию из вашего кредитного отчета, чтобы решить, предоставить ли вам ссуду, кредитную карту, работу или страховку.

Что означает «хорошая кредитоспособность»?

У некоторых людей хорошая репутация. У некоторых людей плохая кредитоспособность. У некоторых людей нет кредитной истории. Компании видят это в вашем кредитном отчете. В зависимости от вашей кредитной истории случаются разные вещи:

Это означает:

- У меня есть другие варианты ссуды.

- Кредитные карты получить проще.

- Я плачу более низкие проценты.

- Я меньше плачу по кредитам и кредитным картам.

Это означает:

- У меня меньше вариантов ссуды.

- Получить кредитную карту сложнее.

- Я плачу более высокие проценты.

- Я плачу больше по кредитам и кредитным картам.

Это означает:

- У меня нет выбора банковской ссуды.

- Получить кредитные карты очень сложно.

- Я плачу высокие проценты.

- Ссуды и кредитные карты получить сложно, и они стоят дорого.

Вся эта информация есть в вашем кредитном отчете.

Зачем мне получать кредитный отчет?

Важной причиной для получения кредитного отчета является поиск проблем или ошибок и их исправление:

- Вы можете по ошибке найти в своем отчете чью-то информацию.

- Возможно, вы найдете информацию о себе давным-давно.

- Вы можете найти чужие учетные записи. Это может означать, что кто-то украл вашу личность.

Вы хотите знать, что содержится в вашем отчете. Информация в вашем отчете поможет решить, получите ли вы ссуду, кредитную карту, работу или страховку.

Если информация неверна, можно попробовать исправить. Если информация верна, но не так хороша, вы можете попытаться улучшить свою кредитную историю.

Где я могу получить свой бесплатный кредитный отчет?

Вы можете получить бесплатный кредитный отчет в Annual Credit Report. Это единственное бесплатное место для получения отчета.Вы можете получить его на сайте AnnualCreditReport.com или по телефону: 1-877-322-8228.

Вы получаете один бесплатный отчет от каждой кредитной компании каждый год. Это означает, что вы получаете три отчета в год.

Что мне делать, когда я получу свой кредитный отчет?

В вашем кредитном отчете много информации. Проверьте, верна ли информация. Это ваше имя и адрес ? Вы узнаете перечисленные учетные записи?

Если в вашем отчете неверная информация, попробуйте исправить это.Вы можете написать в кредитную компанию. Попросите их изменить неверную информацию. Возможно, вам потребуется отправить доказательство того, что информация неверна, например, копию счета, в котором указана правильная информация. Кредитная компания должна проверить это и написать вам ответ.

Как мне улучшить свой кредит?

Посмотрите на свой бесплатный кредитный отчет. Отчет расскажет, как улучшить свою кредитную историю. Только вы можете улучшить свой кредит. Никто другой не может исправить некорректную, но верную информацию в вашем кредитном отчете.

Чтобы улучшить вашу кредитную историю, нужно время. Вот несколько способов восстановить свой кредит.

- Оплачивайте счета в срок. Это самое важное, что вы можете сделать.

- Уменьшите сумму вашей задолженности, особенно по кредитным картам. Наличие большой суммы вредит вашей кредитной истории.

- Не приобретайте новые кредитные карты, если они вам не нужны. Большое количество новых кредитов вредит вашей кредитной истории.

- Не закрывайте старые кредитные карты. Получение кредита на более длительное время помогает вашему рейтингу.

Через шесть-девять месяцев снова проверьте свой кредитный отчет. Вы можете использовать один из бесплатных отчетов из Annual Credit Report.

Как работает кредитный рейтинг?

Ваш кредитный рейтинг — это число, связанное с вашей кредитной историей. Если ваш кредитный рейтинг высокий, ваш кредит хороший. Если ваш кредитный рейтинг низкий, ваш кредитный рейтинг плохой.

Существуют разные кредитные рейтинги. Каждая кредитная компания создает кредитный рейтинг. Другие компании тоже создают оценки.Диапазон другой, но обычно он составляет от 300 (низкий) до 850 (высокий).

Проверка вашего кредитного рейтинга стоит денег. Иногда компания может сказать, что оценка бесплатна. Но обычно за это приходится платить.

Что входит в кредитный рейтинг?

Каждая компания рассчитывает свой кредитный рейтинг по-своему. Они смотрят:

- сколько у вас ссуд и кредитных карт

- сколько денег вы должны

- как долго у вас есть кредит

- сколько у вас нового кредита

Они просматривают информацию в вашем кредитном отчете и присваивают ей номер.Это ваш кредитный рейтинг.

Очень важно знать, что находится в вашем кредитном отчете. Если ваш отчет хорош, ваш результат будет хорошим. Вы можете решить, стоит ли платить деньги, чтобы посмотреть, какой номер кто-то называет вашей кредитной историей.

Прочитайте большеВ поисках моих долгов и кому я должен деньги. StepChange

Другие способы узнать о своих долгах

Проверить письма и электронные письма от кредиторов

Вы должны проверить все письма или электронные письма, которые у вас есть, чтобы узнать, содержат ли они информацию о том, что вы должны, например, номера счетов и остатки средств.

Если вы изменили адрес и не обновили данные о кредиторах, вы можете попытаться выяснить, отправлялась ли какая-либо почта на ваш предыдущий адрес, спросив новых арендаторов, арендодателя или агентство или предоставив им адрес для пересылки, если это возможно.

Свяжитесь со своими кредиторами

Если вы помните, как брали долги перед определенными кредиторами, обращение к ним может быть одним из самых простых способов получить дополнительную информацию. Хотя обращение к кредиторам может показаться пугающей перспективой, это поможет вам узнать больше о своих долгах.

Вы также можете объяснить кредиторам, что вы хотите разобраться со своими долгами, и попросить их дать вам немного передышки, согласившись на временный платежный отпуск, пока вы узнаете больше и обратитесь за помощью и советом.

Прочтите наше руководство по составлению бюджета, чтобы показать своим кредиторам, сколько вы можете позволить им заплатить.

Иногда долги передаются компаниям по взысканию долгов, которые переходят в собственность долга от первоначального кредитора. Однако у первоначального кредитора должна быть запись об этом, и он сможет предоставить вам подробную информацию о том, кому в настоящее время принадлежит задолженность.

Проверьте выписки со своего банковского счета

Большинство платежей по долгам списывается с вашего банковского счета либо прямым дебетом, либо постоянным платежом, либо с помощью вашей дебетовой карты. Если вы используете онлайн-банкинг или у вас есть копии старых выписок, вы можете проверить их или обратиться за помощью в свой банк. Хорошее место для поиска — это список отмененных Ddirect Ddebits, так как он может содержать полезную информацию.

Банки могут показывать только недавние выписки в вашем онлайн-банковском счете и могут взимать плату за копии старых выписок.

Найдите долги HMRC, муниципального налога, CSA и переплаты по льготам

Чтобы помочь вам найти задолженность перед государственными ведомствами или агентствами, такими как HMRC (Налоговая и таможенная служба Ее Величества), местными властями и Агентством по поддержке детей (CSA), вам необходимо связаться с нужным агентством или отделом. Мы перечислили здесь несколько полезных контактов:

Прочтите наше руководство по работе с задолженностью по уплате муниципальных налогов.

Следует ли мне ждать, пока кредиторы свяжутся со мной по поводу моей задолженности?

Если вы не можете найти какую-либо информацию о своих долгах в кредитном файле, письмах, переписке или выписках из банка, то единственный выход — дождаться, пока с вами свяжутся кредиторы.

Кредиторы будут использовать ваш последний известный адрес или адрес из кредитной карты, чтобы найти вас, поэтому обновляйте их. Агентства по взысканию долгов или кредиторы могут нанять специалистов по розыску, чтобы найти вас.

Некоторые люди сознательно избегают выплаты долгов или контактов с кредиторами в надежде, что либо долги уйдут, либо кредиторы сдадутся. Это почти гарантированно ухудшит вашу ситуацию, поскольку это может привести к дальнейшему судебному преследованию, а остатки по долгам могут продолжать расти.

Мы предлагаем дождаться, пока кредиторы свяжутся с вами в крайнем случае.

Работа с долгами | УСАГов

Узнайте об общих проблемах с задолженностью, в том числе о банкротстве.

Консультации по кредитным вопросам

Услуги по консультированию по кредитным вопросам предоставляют ресурсы, которые помогут решить ваши денежные проблемы. Консультанты обсудят все ваше финансовое положение и помогут разработать индивидуальный план.Они могут помочь вам составить бюджет. И они могут помочь вам найти образовательные программы по управлению деньгами.

Пункты службы кредитного консультирования

Вы можете найти бесплатные или недорогие варианты кредитного консультирования по адресу:

Кредитные союзы

Офисы расширения

Религиозные организации

940008 Это некоммерческие агентства Важно, чтобы ваша служба кредитного консультирования была аккредитована одной из этих организаций:

Военнослужащих

Закон о гражданской помощи военнослужащим (SCRA) помогает военнослужащим, находящимся на действительной военной службе, справляться с финансовым бременем.В соответствии с этим законом вы можете иметь право на получение пониженной процентной ставки по ипотеке и долгам по кредитным картам. Он может предложить защиту от выселения. Это также может отсрочить рассмотрение дела в гражданском суде, включая процесс банкротства, потери права выкупа или развода. Чтобы узнать, соответствуете ли вы требованиям, обратитесь в местный офис юридической помощи вооруженных сил.

Подать жалобу на консультационную службу по кредитным вопросам

Взыскание долгов

Коллектором обычно является физическое или юридическое лицо, которое регулярно взыскивает долги перед другими лицами, как правило, когда эти долги просрочены.Сюда входят коллекторские агентства, юристы, которые собирают долги в рамках своего бизнеса, и компании, которые покупают просроченные долги, а затем пытаются их взыскать. Закон о справедливой практике взыскания долгов (FDCPA) запрещает сборщикам долгов использовать оскорбительные, несправедливые или обманные методы взыскания с вас.

Какие виды долгов покрываются?

Закон распространяется на личные, семейные и домашние долги. Сюда входят деньги, причитающиеся по счетам личных кредитных карт, автокредитам, медицинским счетам и ипотеке.FDCPA не покрывает долги, возникшие при ведении бизнеса.

Что происходит после того, как с вами свяжется взыскатель?

В течение пяти дней после того, как сборщик долгов впервые свяжется с вами, он должен отправить вам письменное уведомление с указанием имени кредитора, суммы вашей задолженности и действий, которые следует предпринять, если вы считаете, что не имеете задолженности. Если вы задолжали деньги или их часть, обратитесь к кредитору, чтобы договориться об оплате. Если вы считаете, что не имеете задолженности, обратитесь к кредитору в письменной форме и отправьте копию в агентство по сбору платежей, уведомив его письмом, чтобы они не связывались с вами.

Какие практики запрещены для взыскателей долга?

Коллектор не имеет права:

- связываться с вами в неудобное время, например, до 8 утра или после 21 вечера, если вы не согласны с этим.

- Свяжитесь с вами на работе, если вы скажете сборщику долгов, что ваш работодатель не одобряет это.

- Свяжется с вами после того, как вы отправите письмо коллекционеру с просьбой остановиться, за исключением того, чтобы уведомить вас, если кредитор или сборщик планирует предпринять определенные действия.

- Общайтесь со своими друзьями, родственниками, работодателем или другими людьми, за исключением того, чтобы узнать, где вы живете или работаете.

- Приставать к вам с помощью неоднократных телефонных звонков, ненормативной лексики или угроз причинить вам вред.

- Сделайте ложное заявление или заявление о том, что вас арестуют.

- Угрожать вычтением денег из вашей зарплаты или предъявлением иска вам, кроме случаев, когда коллекторское агентство или кредитор намереваются сделать это, и это является законным.

Подайте жалобу на взыскателя долгов

Сообщайте о любых проблемах, которые у вас возникают с компанией по взысканию долгов, в Генеральную прокуратуру штата, Федеральную торговую комиссию (FTC) и Бюро финансовой защиты потребителей (CFPB).Во многих штатах действуют собственные законы о взыскании долгов, которые отличаются от федерального Закона о справедливой практике взыскания долгов. Офис генерального прокурора вашего штата может помочь вам выяснить ваши права в соответствии с законодательством вашего штата.

Банкротство физических лиц

Если вы не можете платить своим кредиторам, заявление о банкротстве может помочь вам начать все сначала. Банкротство предполагает ликвидацию или продажу ваших активов для выплаты долгов. Или это может означать создание плана платежей. Прежде чем рассматривать вопрос о банкротстве, вам следует сначала изучить другие варианты управления долгом.Информация о банкротстве сохраняется в кредитном отчете в течение 10 лет. Это также может затруднить получение кредита, покупку дома, получение страховки жизни или иногда получение работы.

Узнайте о типах банкротства физических лиц

Федеральные суды обладают юрисдикцией в отношении всех законов о банкротстве, поэтому вы должны подать прошение в федеральный суд по делам о банкротстве. Существует два основных типа банкротства физических лиц:

- Глава 13 позволяет людям со стабильным доходом сохранить свое имущество. Этот план банкротства включает в себя разрешение заявителям оставить у себя заложенный дом или автомобиль, которые в противном случае они могли бы потерять в процессе банкротства.

- Глава 7 известна как прямое банкротство. Это включает в себя ликвидацию всех активов, которые не освобождены от налога в соответствии с федеральным законодательством или законодательством штата.

Заявление о банкротстве

Закон о предотвращении злоупотреблений при банкротстве и защите потребителей от 2005 года установил более строгие правила. Эти правила распространяются как на потребителей, так и на поверенных. Чтобы подать заявление о банкротстве, вам необходимо:

- Подать документы. Сюда входят подробные отчеты о ежемесячном чистом доходе и подтверждение дохода (квитанции о заработной плате) за последние 60 дней.Кроме того, вы должны включить налоговые декларации за предыдущий год (четыре года для банкротств согласно главе 13). Узнайте, как получить копию или расшифровку вашей налоговой декларации.

- Пройдите курс кредитного консультирования перед подачей заявки и последипломного образования, чтобы погасить долги. Найдите одобренное кредитное консультационное агентство через Программу попечителей США.

- Оплата регистрационных сборов, плюс сборы за консультации по кредитам и обучение.

Процесс банкротства и подачи заявления сложен, поэтому подать заявление без адвоката может быть сложно.Гонорары адвоката являются дополнительными и могут варьироваться.

Сообщить о мошенничестве или злоупотреблении в связи с банкротством

Вы можете подать сообщение о мошенничестве в Программу попечителей США при Министерстве юстиции (DOJ).

У вас есть вопросы?

Задайте реальному человеку любой вопрос, связанный с государством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 20 июля 2021 г.

Когда выпадает задолженность по вашему кредитному отчету?

Если у вас случился финансовый кризис, например потеря работы, которая привела к пропущенным платежам и счетам в счетах, вы можете задаться вопросом, как долго это повлияет на ваш кредит.Долг может оставаться в ваших кредитных отчетах около семи лет, и это обычно отрицательно сказывается на ваших кредитных рейтингах.

Чтобы этот долг исчез, нужно время. К счастью, долг со временем будет меньше влиять на ваши кредитные рейтинги — и в конечном итоге даже спадет с ваших кредитных отчетов.

Когда кредиторы сообщают о вашей задолженности?

Ваши кредиторы, такие как эмитенты кредитных карт, ипотечные кредиторы и лица, обслуживающие студенческие ссуды, регулярно отправляют информацию о ваших счетах в кредитные бюро.

Эта информация может как положительно, так и отрицательно повлиять на ваш кредит. Такие вещи, как просроченные платежи, списания, выкупа и тяжелые расследования, как правило, отрицательно влияют на ваш кредит.

Время решает все. Ожидайте, что один из этих элементов повлияет на ваш кредит в течение 30 дней после пропущенного платежа. Но этот график варьируется в зависимости от того, когда кредитор отчитывается перед кредитными бюро и как быстро кредитные бюро обновляют ваши кредитные отчеты. В этот момент компания, проводящая оценку кредита, может использовать обновленную информацию для расчета нового кредитного рейтинга для вас.

Как долго долг остается в вашем кредитном отчете?

Как долго коллекция остается в вашем кредитном отчете, зависит от типа вашей ссуды. В соответствии с Законом о справедливой кредитной отчетности в ваших кредитных отчетах могут оставаться уничижительные элементы на срок от семи до 10 лет и более. Но вот и хорошие новости: с возрастом отрицательные элементы все меньше влияют на ваш кредитный рейтинг.

Вот как долго вы можете ожидать, что оскорбительные знаки останутся в ваших кредитных отчетах:

Сложные запросы 2 года Деньги, причитающиеся государству или гарантированные им 7 лет Просроченные платежи 7 лет Выкупа 7 лет Короткие продажи 7 лет Инкассовые счета 7 лет Глава 13 банкротства 7 лет Решения 7 лет или до истечения срока исковой давности, в зависимости от того, что больше Неуплаченные налоги Бессрочно или 7 лет с последней даты выплаты Невыплаченные студенческие ссуды Бессрочно или 7 лет с последней даты выплаты Глава 7 банкротства 10 лет Придется ли мне платить по долгу?

Если вам интересно, как долго что-то остается в вашем кредитном отчете, важно помнить об этом: ваш долг не просто стирается, как только он выпадает из ваших кредитных отчетов.Если вы так и не выплатили долг, а кредитор находится в пределах срока давности, он может попытаться взыскать деньги. Кредитор может позвонить и отправить письма, подать на вас в суд или получить постановление суда об удержании вашей заработной платы.

Даже за пределами срока давности коллекторские компании могут попытаться взыскать задолженность. «Просроченные долги» представляют собой процветающий бизнес, поскольку их часто продают и перепродают за гроши на доллар. Даже частичная оплата делает звонок или письмо стоящим для коллекционера.

Единственный верный способ избавиться от долга — это выплатить то, что вы должны, или, по крайней мере, согласованную часть того, что вы должны. Если вы хотите оставить свой долг позади и начать с чистого листа, обратитесь к коллекторам, указанным в вашем кредитном отчете. Перед тем как позвонить по телефону, убедитесь, что вы знаете:

- По закону долг принадлежит вам.

- Сколько вы должны кредитору.

- Сколько вы реально можете позволить себе платить в месяц или единовременно.

Если вы договариваетесь о платеже на сумму, меньшую, чем вся причитающаяся сумма, обязательно получите письменное соглашение об оплате от инкассатора, прежде чем отправлять какой-либо платеж.

Как долго сборы остаются в вашем кредитном отчете?

Если кредитор считает, что счет не обслуживается, счет может быть передан внутреннему отделу инкассо. Иногда задолженность по счету продается коллекторскому агентству. В зависимости от типа вашего долга от имени кредиторов существуют различные контрмеры для предотвращения крупных финансовых потерь.

Если информация кредитора относительно просрочки по счету действительна, запись о взыскании будет существовать в течение семи лет, начиная с даты ее подачи.Необеспеченные долги, такие как долги по кредитным картам и личные ссуды, обычно отправляются в коллекторское агентство или даже могут обрабатываться внутри компании. Если вы не можете выплатить обеспеченный долг, такой как автокредит или ипотечный кредит, обращение взыскания и возврат во владение являются наиболее распространенными подходами для кредиторов, чтобы начать возмещение убытков.

Если информация кредитора о взыскании неточна, против требования может быть подан спор. Обычно это обновляет информацию о коллекции, но не удаляет ее. Если собранная информация является полностью неточной или ложной, для подачи спора могут потребоваться обширные доказательства и даже расследование, чтобы исключить любые неискренние сообщения.

Что происходит с вашим кредитным рейтингом, если уничижительные отметки выпадают из вашего отчета?

Большинство отрицательных статей должны автоматически исчезнуть из ваших кредитных отчетов через семь лет с даты вашего первого пропущенного платежа, после чего ваши кредитные рейтинги могут начать расти. Но если в остальном вы используете кредит ответственно, ваша оценка может вернуться к исходной точке в течение трех месяцев — шести лет.

Если отрицательный элемент в вашем кредитном отчете старше семи лет, вы можете оспорить информацию в кредитном бюро.Попросите удалить его из вашего кредитного отчета.

Просьба у кредиторов сообщить об уплаченной задолженности

Положительная информация в ваших кредитных отчетах может оставаться там неопределенно долго, но, вероятно, в какой-то момент она будет удалена. Например, ипотечный кредитор может отозвать ипотечный кредит, который был выплачен в соответствии с соглашением через 10 лет после даты последнего действия.

Кредитор должен решить, будет ли он сообщать информацию о вашей учетной записи трем кредитным бюро. Это включает ваш долг, который был выплачен в соответствии с договоренностью.Вы можете позвонить кредитору и попросить его сообщить информацию, но он может сказать «нет». Тем не менее, вы можете добавить положительную информацию в свои кредитные отчеты, ответственно используя существующий кредит, например, ежемесячно выплачивая остатки по кредитной карте.

Другие способы улучшить свой кредитный рейтинг

Вы можете создать стабильный кредит со временем, начав с следующих шагов:

- Выполняйте своевременные платежи. Это один из наиболее важных факторов, влияющих на ваш кредитный рейтинг.Если вы считаете, что не можете позволить себе оплату, немедленно обратитесь к кредитору. Он может быть готов разработать план платежей и поддерживать хорошую репутацию вашей учетной записи.

- Проверьте свои кредитные отчеты. Это поможет вам понять и отслеживать ваше общее финансовое состояние. Также ищите ошибки, такие как неправильный баланс кредитной карты, торговые линии, которые не принадлежат вам, и счета, которые неправильно помечены как просроченные.

- Обсудить и исправить ошибки. Согласно исследованию Федеральной торговой комиссии, около 20 процентов потребителей имеют ошибку хотя бы в одном кредитном отчете.Удаление ошибки может помочь улучшить ваш кредитный рейтинг.

- Рассмотрим ссуду на консолидацию долга. Кредит на консолидацию долга объединяет все ваши долги в единый баланс, часто по более низкой процентной ставке, что может сэкономить вам деньги. Калькулятор консолидации долга может помочь вам оценить, подходит ли вам этот тип ссуды, поскольку консолидация долга может временно повредить вашему кредиту.

Зарегистрируйтесь для банковского счета, чтобы анализировать свой долг и получать индивидуальные рекомендации по продуктам.

Подробнее:

У вас слишком много долгов?

Хотите знать, не слишком ли у вас долг? Анализ отношения долга к доходу может помочь ответить на ваш вопрос. Сложите свои ежемесячные долговые обязательства (такие как автокредиты, жилищные платежи и счета по кредитным картам) и разделите их на свой ежемесячный валовой доход. Долговая нагрузка, превышающая 36% вашего DTI, может быть трудной для погашения и может затруднить получение кредита.

Если вы не справляетесь с выплатами, сталкиваетесь со стрессом или бессонными ночами, то, вероятно, самое время составить план по выплате долга или рассмотреть возможность списания долга.

Наблюдайте за сокращением ваших долгов

Зарегистрируйте учетную запись, чтобы связать свои карты, ссуды и счета для управления ими в одном месте.

Определите свою долговую нагрузку

Используйте калькулятор ниже, чтобы определить, является ли ваш долг проблемным. Калькулятор также предложит рекомендации, что делать дальше.

Введите в этот калькулятор различные долги — например, платежи по кредитным картам и медицинские счета — и свой доход. Студенческие ссуды и ипотека, как правило, представляют собой менее проблемные формы долга, поэтому отложите их пока.

Просмотрите свой результат для этих более рискованных типов долга с точки зрения возможных решений:

Если оно меньше 36%, ваша долговая нагрузка находится в пределах диапазона, который считается доступным по сравнению с вашими доходами.

Если он составляет от 43% до 50%, примите меры по снижению вашей долговой нагрузки; может оказаться полезным консультация некоммерческого кредитного консультационного агентства. Если это 50% и более, ваша долговая нагрузка высока; рассмотрите возможность получения совета от поверенного по банкротству.

Считайте эти рекомендации общим практическим правилом.«Не существует единого правила для долга», — говорит Дэвид Нэш, сертифицированный специалист по финансовому планированию в Magister Wealth в Сан-Антонио, штат Техас. Однако он добавляет: «Если ваш уровень долга увеличивается в процентах от вашего дохода, это указывает на необходимость более жестких компромиссов».

Различия между хорошей и плохой задолженностью

Важно разделять хорошие, плохие и вредные. Например, ипотечный кредит с годовой процентной ставкой 3,5% может быть взвешен иначе, чем кредитная карта с годовой процентной ставкой 20%.

Что такое хороший долг?

Когда процентная ставка низкая и фиксированная, а ссуда используется для покупки чего-то, что растет в цене, например, дома, бизнеса или высшего образования. Также хорошо, если проценты не подлежат налогообложению, как и большинство процентов по ипотечным кредитам и студенческим займам.

Что такое безнадежный долг?

Ссуды с высокими или переменными процентными ставками, которые используются для покупки вещей, которые теряют ценность или расходуются. Примеры включают в себя личные ссуды под высокие проценты для дискреционных покупок, таких как отпуск, автокредиты на срок пять лет и более или задолженность по кредитным картам под высокие проценты с растущим балансом.

Что такое токсичный долг?

Ссуды без проверки кредитоспособности и ссуды до зарплаты с годовой процентной ставкой выше 36%, ссуды, на которые вы платите больше, чем стоит предмет, или ссуды, требующие залога, который вы не можете позволить себе потерять, например, ваш автомобиль.

«Безнадежная задолженность» влечет за собой огромные процентные расходы и ограничивает ваш денежный поток, сбережения и возможность брать займы для таких целей, как покупка дома, — говорит Эрика Сафран, сертифицированный специалист по финансовому планированию Safran Wealth Advisors в Нью-Йорке.

Но ипотека под низкие проценты, которую вы можете себе позволить, не должна мешать вам спать по ночам.

Общие предупреждающие признаки проблемной задолженности

Ваш остаток долга не уменьшается, несмотря на регулярные выплаты.

Вы живете от зарплаты до зарплаты, без денег в конце месяца.

Вы не вносите вклад в пенсионный план, спонсируемый работодателем, потому что вам нужны деньги.

Вы не можете создать чрезвычайный фонд на сумму не менее 500 долларов для защиты от финансовых потрясений.

Вы используете кредитные карты для получения наличных.

Есть ли у меня проблемы с другими видами долгов?

Следующие рекомендации дадут вам представление о том, какая сумма слишком велика в этих категориях долга и что делать, если вы перегружены:

Как справиться с перегрузкой: подумайте о рефинансировании или подумайте о сокращении или переходе на более низкую -дорогой район. Если вы рефинансируете или меняете дом в возрасте 40 или 50 лет, выберите ипотеку на 15 или 20 лет, чтобы к выходу на пенсию вы могли отказаться от ипотеки.

Рекомендация: не занимайте для получения степени больше, чем вы ожидаете заработать в первый год работы.Например, если вы ожидаете начальную зарплату в размере 40 000 долларов, ограничьте свои ссуды до 10 000 долларов в год для четырехлетнего обучения. Согласно исследованию NerdWallet, получатели студенческой ссуды часто сожалеют о чрезмерном заимствовании.

Как справиться с перегрузкой: изучите свои варианты погашения, включая планы погашения, ориентированные на доход, и рефинансирование.

Рекомендация: Эксперты говорят, что ваши общие расходы на автомобиль — включая оплату автомобиля — должны оставаться в пределах 20% от получаемой вами зарплаты. Автокредит должен быть сроком на четыре года или меньше и в идеале сопровождаться 20% первоначальным взносом.Таким образом, вы не потратите годы на то, чтобы задолжать больше, чем стоит машина.

Рекомендация: Медицинская задолженность — особый случай, поскольку расходы на здравоохранение часто выходят за рамки контроля потребителей. Этот тип долга обычно беспроцентный, но связанные с ним суммы могут сделать его неуправляемым.

Как справиться с перегрузкой: попробуйте договориться с биллинговой службой о снижении суммы к оплате или настройте доступный тарифный план. Если возможно, примите меры, чтобы покрыть расходы самостоятельно, но, возможно, вам придется рассмотреть вопрос о списании долгов.

Как отличить законного сборщика долгов от мошенников

Когда счет, такой как кредитная карта, автокредит или счет за мобильный телефон, просрочен, первоначальный кредитор может попытаться получить причитающуюся сумму. Кредитор может также нанять сборщика долгов или продать долг тому, кто может попытаться взыскать долг. Хотя в финансовой сфере существует много законных сборщиков долгов. маркетплейс, есть также мошенники, которые могут попытаться заставить вас заплатить по долгам что вы не должны или по долгам, которых даже не существует.

Предупреждающие знаки взыскания долга мошенничество

Удержание информация от вас

Коллектор долга должен сообщить вам такую информацию, как как имя кредитора, сумма задолженности, и что, если вы оспариваете долг коллектор должен будет получить подтверждение долга. Если долг сборщик не предоставляет эту информацию во время первоначального контакта с вам, они должны отправить вам письменное уведомление в течение пяти дней с момента первого контакта.

Заставляет вас оплата денежным переводом или картой предоплаты

Мошенникам нравятся эти способы оплаты, потому что они может быть не отслеживаемым, и вам может быть трудно вернуть свои деньги.

Ложно угрожает вас приговорили к тюремному заключению или вы выдаете себя за государственного служащего

Но будьте осторожны: если вы должны выплатить уголовный штраф или реституцию, неуплата может привести к вашему аресту.

говорит, что они будут расскажите своей семье, друзьям и работодателю

Некоторые мошенники могут попытаться заставить вас платите, угрожая раскрыть свои долги семье, друзьям, коллегам или работодатели. Сборщику долгов обычно не разрешается рассказывать другим людям о вашем долге без вашего разрешения.Они могут только спросите других о вашем местонахождении, чтобы попытаться связаться с вами.

Вы не признать долг, который, по утверждению лица, вы должны деньги

Задавайте вопросы, чтобы убедиться, что это долг что вы должны. Любой коллектор, который связывается с вами и заявляет, что вы должны заплатить по долгу, по закону обязан сообщить вам определенную информацию о долге. Эта информация должна включать:

- Имя кредитора

- Сумма долга

Если вы считаете, что у вас нет долга или что это даже не ваш долг, скажите звонящему, что вы отправите письменный запрос в коллектор и «оспаривать» долг.Вы также можете отправить письменный запрос сборщику долгов, чтобы получить дополнительную информацию о долге.

Спрашивает конфиденциальная личная финансовая информация

Например, ваш банковский счет, маршрутизация номера или номера социального страхования. Никогда не давайте никому свои личная финансовая информация, если вы не уверены в ее достоверности. Мошенники может использовать вашу информацию для кражи личных данных.

Позвонит вам по номеру неудобные времена

Коллекторы не могут позвонить вам в необычное время или место, или время, или место, которое, как они знают, неудобно для вас.Вы, возможно борьба с мошенником, если вам позвонят до 8:00 или после 21:00.

Узнайте, как защитить себя

Попросите номер обратного вызова

Если вам неудобно предоставлять какую-либо информацию, вы можете запросить имя звонящего, название компании, почтовый адрес и номер для обратного вызова. Вы можете использовать эту информацию, чтобы убедиться, что они не мошенники, прежде чем предоставлять какую-либо личную информацию. Кроме того, если вы перезвоните, а компания не ответит, как имя, которое они вам предоставили, или это неработающий номер, это может быть мошенничеством.

Убедитесь, что вам предоставили информацию о долге, прежде чем платить.

Убедитесь, что вам предоставили информацию или вы получили письменное уведомление с информацией о долге, прежде чем что-либо платить.

Свяжитесь со своим первоначальным кредитором

Если вы подозреваете, что имеете дело с мошенником, свяжитесь с кредитором, на которого, как утверждает сборщик, работает, и узнайте, кому поручено взыскать долг.

Проверьте свой кредитный отчет по рассматриваемому счету

Вы имеете право на бесплатный кредитный отчет каждые 12 месяцев от каждой из трех основных компаний, предоставляющих отчеты о потребителях.Чтобы получить бесплатный кредитный отчет, разрешенный законом, перейдите на сайт AnnualCreditReport.com или позвоните по телефону (877) 322-8228. Имейте в виду, что не все сборщики долгов и кредиторы предоставляют информацию компаниям, составляющим кредитную отчетность. Если задолженность не указана в вашем кредитном отчете, это не обязательно означает, что задолженность недействительна.

Поймите свои права

Закон о добросовестной практике взыскания долгов запрещает сборщикам долгов использовать различные методы, такие как искажение информации о долге, ложное заявление о том, что они адвокат, или использование нецензурной лексики при взыскании долга.

Подать жалобу

Если вам позвонили с подозрением или вы думаете, что стали жертвой мошенничества с взысканием долга, вы можете подать жалобу в Федеральную торговую комиссию или обратиться в офис генерального прокурора вашего штата.

Примечание редактора: этот пост был первоначально опубликован 17 октября 2018 года.

Рассчитайте отношение долга к доходу — Wells Fargo

Помимо вашего кредитного рейтинга, отношение долга к доходу (DTI) является важной частью вашего общего финансового здоровья.Расчет вашего DTI может помочь вам определить, насколько вам комфортно со своим текущим долгом, а также решить, является ли подача заявки на кредит правильным выбором для вас.

Когда вы подаете заявку на кредит, кредиторы оценивают ваш DTI, чтобы определить риск, связанный с принятием вами другого платежа. Воспользуйтесь приведенной ниже информацией, чтобы рассчитать собственное отношение долга к доходу и понять, что это значит для кредиторов.

Как рассчитать отношение долга к доходу

Отношение долга к доходу (DTI) сравнивает размер вашей ежемесячной задолженности с тем, сколько вы зарабатываете.В частности, это процент от вашего ежемесячного валового дохода (до налогов), который идет на оплату аренды, ипотеки, кредитных карт или других долгов. Чтобы рассчитать отношение долга к доходу:

Шаг 1:

Сложите свои ежемесячные счета, которые могут включать:

- Ежемесячная арендная плата или оплата дома

- Ежемесячные алименты или алименты

- Студент, автомобиль и другие ежемесячные платежи по кредиту

- Ежемесячные платежи по кредитной карте (используйте минимальный платеж)

- Прочие долги

Примечание: такие расходы, как продукты питания, коммунальные услуги, газ и ваши налоги, как правило, не включены.См. Ответы на часто задаваемые вопросы для получения дополнительной информации.

Шаг 2:

Разделите полученную сумму на ваш ежемесячный валовой доход, который равен вашему доходу до вычета налогов.