Как правильно посчитать НДС 20% от суммы в Microsoft Excel | PingMeUp

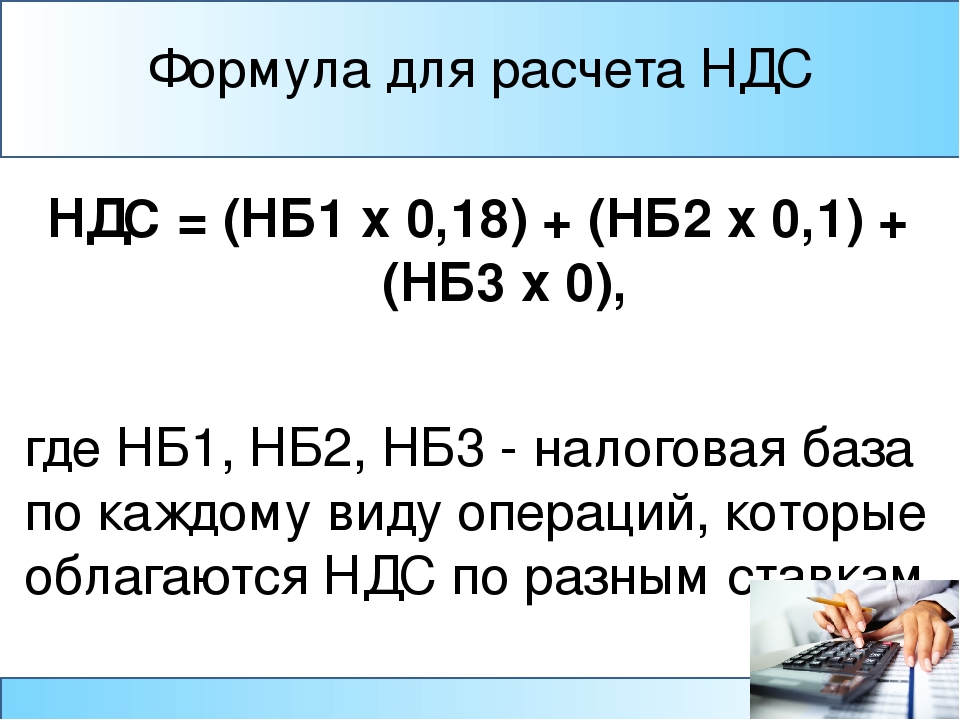

Сегодня хотел написать небольшую шпаргалку о расчете НДС или налога на добавленную стоимость. Все это как нельзя актуально, так как с 1 января 2019 года изменилась налоговая ставка НС с 18 процентов она возросла до 20%.

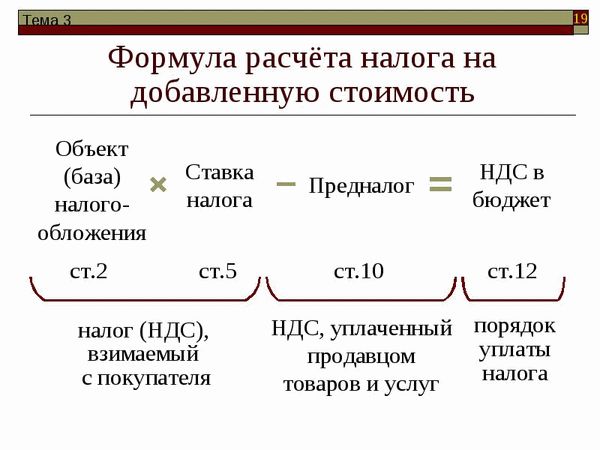

Что это такое НДС по сути? — Это косвенный налог, начисляемый на прибавочную (добавленную) стоимость товара (или услуги) в соответствии с утвержденными налоговыми ставками исходя из налогового кодекса Российской Федерации.

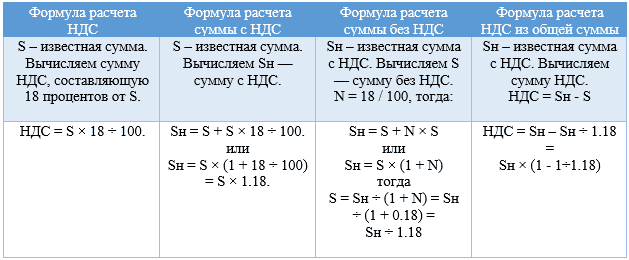

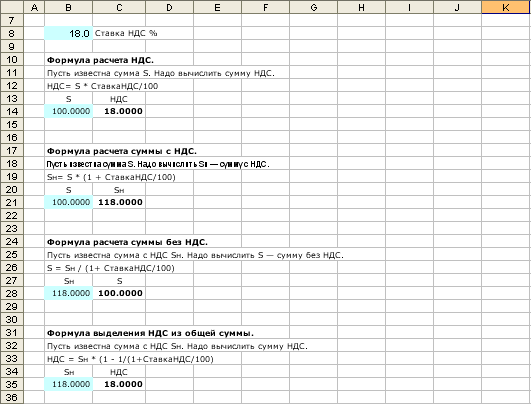

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Теперь расскажу о том, как правильно посчитать НДС 20% в Microsoft Excel.

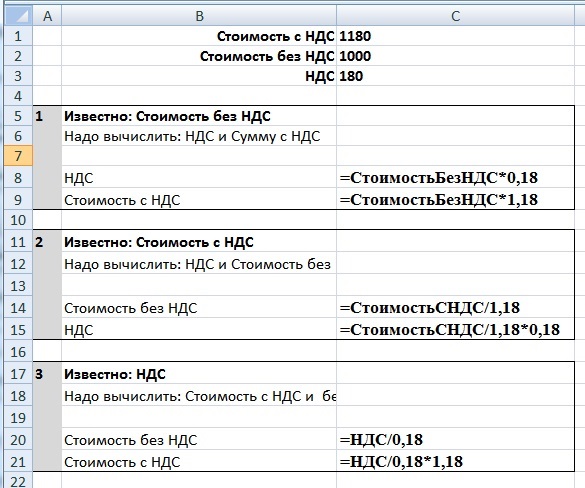

К рассмотрению я предлагаю несколько вариантов базовых сценариев обсчета НДС:

Выделение НДС 20% из суммы

Для примера, возьмем сумму в ячейке B1 в 1 000 едениц, с которой мы и будем производить расчеты.

Так же может быть и еще вариант, когда в сумму уже включен налог и нам нужно его выделить из суммы, тогда формула расчета будет выглядеть так B1/120%*20%:

Прибавление НДС 20% из суммы

Теперь рассчитаем полную сумму с учетом налога. Чтобы прибавить НДС необходимо к сумме (100%) добавить выделенный налог (20%), другими словами умножить ее на 120%, в итоге получаем B1*120%:

Вычитание НДС 20% из суммы

Так как итоговая сумма составляет 120% (как в примере выше), то чтобы вычесть НДС и получить сумму без учета налога, нам необходимо разделить ее на 120%, т.е. B1/120%:

Для удобства и наглядности расчетов предлагаю вам скачать файл примера расчетов НДС 20% по которому и была подготовлена данная статья.

На сегодня это всё, о чем я хотел написать. Всем удачи!

Мой мир

Вконтакте

Одноклассники

Google+

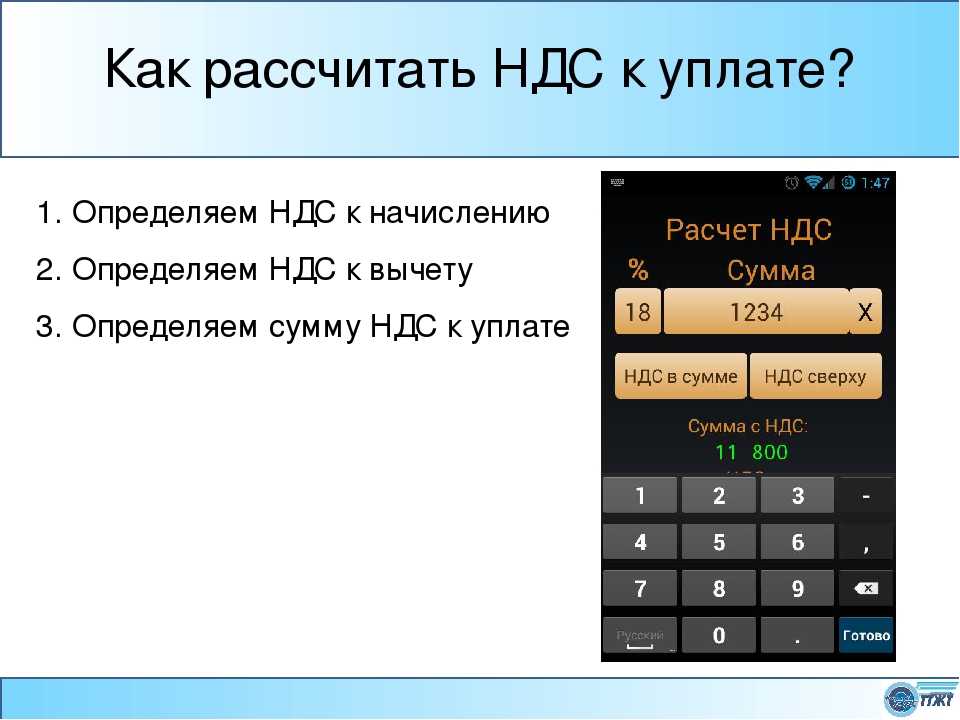

Почему ндс сверху

НДС сверху как посчитать

Содержание Ø Я Потап ТиС 77. Поставщики возят товар напрямую в магазин.

Накладные выписывают кто во что горазд. У кого цена с НДС у кого без. У кого НДС отдельно у кого в том числе.

В конторе заводим док-нт ПоступлениеТМЦ в розницу. Вроде как правильно что выписываем сразу в розничных ценах (НДС в сумме).

Потап Неужели ни у кого с этим проблем не было.

Ставка (НДС) Раскрыть список рубрик Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц.

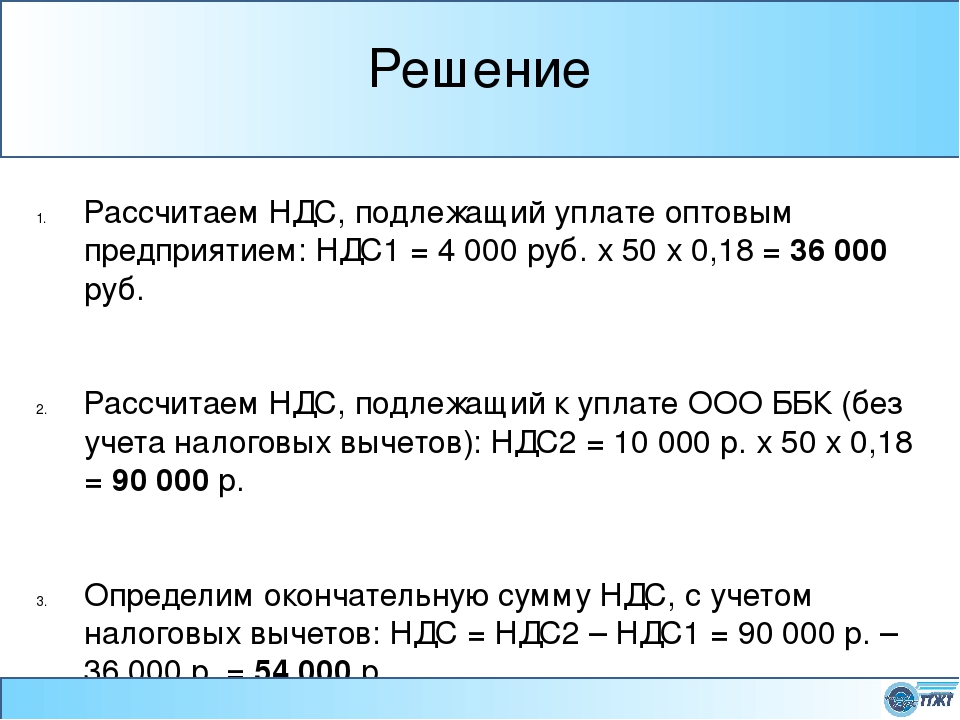

Об этих расчетах подробно говорится в настоящей статье.

Налог на добавленную стоимость был введен с 1992 года. Добавленная стоимость возникает на всех этапах производства продукции и при реализации облагается НДС. Этот налог позволяет государству изымать часть добавленной стоимости по утвержденным ставкам.

В п.2 ст.172 НК РФ устанавливается особый порядок применения налоговых вычетов при использовании налогоплательщиком собственного имущества (в том числе векселя третьего лица) в расчетах за приобретенные им товары (работы, услуги).

Как посчитать ндс сверху

Как правильно рассчитать сумму НДС, которую можно принять к вычету, и отразить эти операции в бухгалтерском учете, читайте в этой статье.

При осуществлении расчетов за приобретенные товары (работы, услуги) организации могут использовать не деньги, а другое собственное имущество (продукцию, товары и т.д.).

Суммы НДС, фактически уплаченные при приобретении указанных товаров (работ, услуг), исчисляются исходя из балансовой стоимости имущества (с учетом его переоценок и амортизации, которые проводятся в соответствии с законодательством РФ), переданного в счет их оплаты.

Нередко налоговики признают неправомерным применение налогоплательщиком того или иного режима налогообложения, освобождающего от уплаты НДС (ЕНВД, УСН, единый сельхозналог, освобождение по ст.

Как вычислить ндс сверху

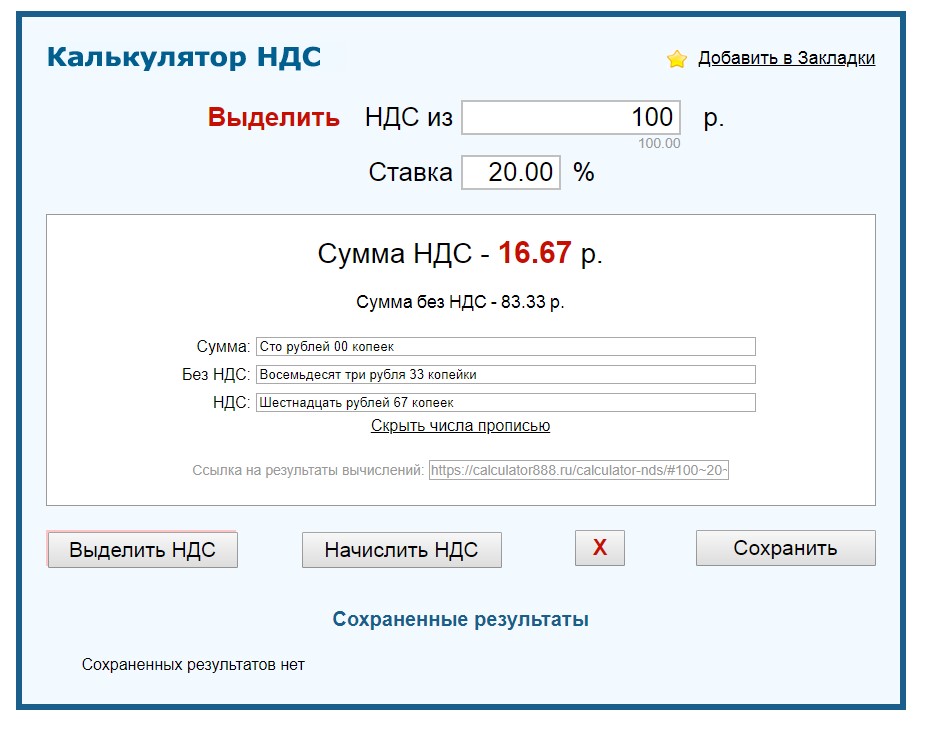

Пользоваться нашим калькулятором очень просто!

Для удобства использования результаты вычисления выводятся в числовом виде и прописью. Зачем вообще считать НДС? Если Вы находитесь на традиционной системе налогообложения, расчетов по НДС Вам не избежать. Но у многих эти операции с процентами вызывают трудности.

Трудно объяснять простые вещи.

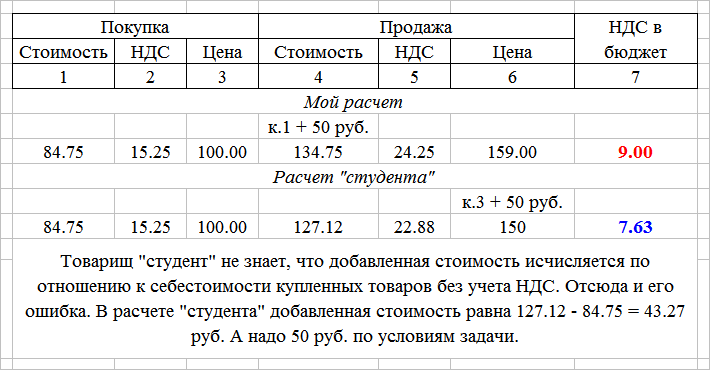

Т. е. хочешь продать товар на 100000 — облагаешь его по ставке НДС 18% — сумма НДС = 100000 х 18% = 18000. Покупатель должен тебе заплатить всего 118000 (100000 — сумма без НДС (это твой доход) , 18000 — НДС, всего 118000).

И как же нам посчитать НДС от суммы, в которой НДС уже присутствует?

Как явствует из многих вопросов на тут многие встают в тупик.

Видать, в 5 классе школы проценты и пропорции мимо них прошли. У меня начальница была с аттестатом проф.

Справочник Бухгалтера

11.05.2019 Содержание Ø Я Потап ТиС 77.

Поставщики возят товар напрямую в магазин. Накладные выписывают кто во что горазд. У кого цена с НДС у кого без.

У кого НДС отдельно у кого в том числе. В конторе заводим док-нт ПоступлениеТМЦ в розницу. Вроде как правильно что выписываем сразу в розничных ценах (НДС в сумме).

Потап Неужели ни у кого с этим проблем не было.

А она меня уже достала! Джинн Проблема есть.

Решения нет. Пусть бухи нарисуют на бумажке как должно быть.

youtube.com/embed/SNeHYGYQHFM?feature=player_detailpage» frameborder=»0″ allowfullscreen=»»/>НДС калькулятор онлайн в Казахстане

+ Начислить

— Выделить

| Сумма без НДС: | 0 ₽ |

|---|---|

| НДС 12%: | 0 ₽ |

| Сумма с НДС: | 0 ₽ |

Сумма НДС прописью:

Ставка НДС в РК в 2021 году

Налог на добавленную стоимость, является одной из разновидностей косвенных налогов уплачиваемых предпринимателем на разных этапах производства, продажи и конечной реализации товара. Распространяется в отношении товаров и услуг, попадающих под правило налогообложения и вычета добавленной стоимости.

В 2021 году, процентная ставка в Республике Казахстан сохранилась на уровне 12 процентов. При этом, НДС распространяется не на все товары, в частности оставляя некоторые льготные группы среди продуктов питания и прочих товаров массового потребления.

Учитывая, что данный вычет распространяется в отношении субъектов находящихся в юрисдикции и подчинении РК, вычет не распространяется на товары, отправляемые на экспорт, так как конечным покупателем выступает представитель иностранного государства. Исключением в данном случае является лом цветных и черных металлов экспортируемый в другие страны. Также исключением являются услуги международных грузовых перевозок при прохождении маршрута через РК. Данное правило стимулирует экспортные взаимоотношения, увеличивает внешний товарооборот.

НДС калькулятор РК

Основные функции:

- Расчет вычитаемого НДС из общей суммы – позволит быстро определить добавленную стоимость из общей суммы оплаты за товары или услуги;

- Расчет налога, который нужно добавить к стоимости для последующего вычета – формируется при проведении сделки исходя из цены товара или услуг.

В обоих случаях используются простые и действующие формулы, позволяющие работать с любыми суммами. На практике, калькулятор значительно ускорит проведение расчетов. Более того, позволит получить точные данные, человеку не знакомому с бухгалтерскими формулами расчета и нежелающему допустить ошибку по незнанию.

Как работает калькулятор

Для того, чтобы получить результат достаточно ввести требуемую сумму, указать процентную ставку, а также выбрать действие: вычет или начисление. Далее Вы сразу получите готовый результат, который можно вносить в отчетность. Конечная сумма указывается цифрами и прописью, для удобства заполнения документов.

Обратите внимание, можно вычислить НДС 12 процентов, а также заменить ставку, указав актуальную цифру. Эта особенность будет удобна в случае, если приходиться проводить расчеты при международной торговле и получать точные данные по импорту.

Учебные советы: как рассчитать НДС

Давайте будем честными, никто не является сторонником налога на добавленную стоимость (НДС).

Как представители общественности, мы знаем, что платим, но не думаем о том, как они рассчитываются. Все это меняется, когда вы работаете со счетами. Внезапно ставки НДС, знание того, являются ли цифры включительными или исключающими, и как их точно рассчитать, становится жизненно важным для вашей работы.

В этой статье мы сосредоточимся на двух основных расчетах, которые влияют на показатели налогообложения.

- Расчет НДС по чистой цифре

- Вычитание НДС из суммы брутто

Это принципиально разные вычисления, но мы регулярно их путаем, поэтому мы подумаем о том, что они на самом деле означают, прежде чем посмотрим, как их вычислять.

Если мы их лучше поймем, мы перестанем их путать.

В чем разница между брутто и нетто? Когда я поискал в Интернете, я нашел это объяснение:

« Брутто относится ко всему чему-то, в то время как чистая относится к части целого после некоторого вычитания. Например, чистая прибыль для бизнеса — это доход, полученный после вычета всех расходов, накладных расходов, налогов и процентных платежей из валового дохода ». *

Например, чистая прибыль для бизнеса — это доход, полученный после вычета всех расходов, накладных расходов, налогов и процентных платежей из валового дохода ». *

Тот факт, что большинство определений нетто относится к тому, что остается после вычетов , , может быть источником путаницы при расчетах НДС.

То, что осталось, имеет смысл в отношении примера чистой прибыли, а также работает на чистую оплату; где мы начинаем с общей суммы и вычитаем налог, национальное страхование, пенсионные взносы и т.п., чтобы получить чистую сумму, которую мы фактически получаем.

Однако вычеты — это не то, что мы делаем, когда рассчитываем НДС для чистой суммы продаж или покупок.

С практической точки зрения мы поступаем как раз наоборот. Мы рассчитываем НДС как процент от суммы нетто, а затем добавляем его к сумме нетто, чтобы получить брутто.

Результат тот же, потому что чистая цифра — это сумма без НДС, но отправная точка другая, поскольку нам пришлось добавить НДС во время расчета.

Таким образом, с точки зрения расчета НДС легче представить чистую сумму до добавления НДС.

Когда мы думаем о том, когда мы рассчитываем НДС таким образом, обычно это делается при составлении счетов-фактур. К ним относятся:

- чистая стоимость продажи, сумма, принадлежащая бизнесу **

- НДС, принадлежащий HMRC

- сумма брутто или общая сумма счета, которая будет оплачена покупателем

Чтобы успешно рассчитать НДС по чистой цифре, нам необходимо объединить это понимание с навыками, необходимыми для расчета процентов.Это тоже может быть непростой задачей, поэтому, если вам сложно, сначала прочтите эту статью о процентах.

Использование таблицы% для расчета НДС

Мы собираемся использовать таблицу% для точного расчета НДС.

Он состоит из трех составляющих (нетто, НДС и брутто), столбца для значений и столбца для процентов. У нас не будет всей информации, необходимой для его завершения, поэтому нам нужно будет использовать наше понимание взаимосвязей между тремя компонентами и проценты для расчета остальных.

При расчете НДС по нетто-сумме чистая сумма представляет 100%, а для расчета брутто добавляется% НДС.

Давайте представим, что мы совершили продажу на сумму 4682 фунта стерлингов, что составляет 20% НДС, и мы готовим цифры для счета-фактуры.

Используя таблицу, мы можем заполнить четыре поля имеющимися у нас цифрами и нашим пониманием расчета НДС:

Теперь мы можем вычислить недостающие значения. Самый простой метод — сначала рассчитать 1%, масштабировать его до 20% для расчета НДС, а затем добавить НДС к нетто, чтобы рассчитать брутто.

Прежде чем продолжить, давайте подумаем, что означают эти цифры.

Мы начали расчет с чистой суммы, которая не включает НДС, поэтому это цифра без НДС. Затем мы вычислили 20% от этой суммы, чтобы узнать, сколько НДС было начислено.

Сложив чистую сумму и НДС, мы рассчитали сумму брутто. Это общая сумма счета, которую заплатит клиент.

Сумма брутто теперь включает НДС, поэтому это цифра с учетом НДС.

Вычитание НДС из суммы брутто

Теперь давайте посмотрим, как извлечь НДС из суммы брутто / включительно.

Хотя все определения остаются неизменными, расчет для извлечения НДС из общей суммы существенно отличается, поскольку теперь мы начинаем с цифры, которая представляет как 100% нетто, так и% НДС, т.е. 120% **

** Предполагается, что это предприятие, зарегистрированное в качестве плательщика НДС, которое производит поставки с НДС по стандартной ставке (20% на момент написания).

Работа со значениями с учетом НДС обычно является частью процесса покупки, когда мы проверяем счета-фактуры, полученные от поставщиков.

Предположим, мы получили счет за покупку на сумму 669,60 фунтов стерлингов включительно.

Таблица% будет заполнена как:

Теперь вычисления работают в другом порядке и соответствуют определению брутто, являющегося «целым», и нетто, являющегося «частью этого целого» после вычета НДС.

Как только мы поймем определения брутто и нетто, мы сможем использовать их, чтобы проверить наши расчеты и убедиться, что цифры выглядят разумными.

Итого

Поскольку НДС представляет собой процент, добавленный к нетто, валовая сумма всегда должна быть больше 100%, независимо от того, рассчитывается ли НДС на основе чистой суммы или извлекается из суммы брутто.

Поскольку конечный потребитель платит НДС, всегда разумно ожидать, что общая сумма счета будет больше, чем чистые продажи или чистые покупки.

Подробнее из AAT Комментарий:

Гилл Майерс — индивидуальный консультант по счетам. Она преподавала квалификацию AAT с 2005 года и написала множество статей и ресурсов для электронного обучения.

Как быстро, точно и легко рассчитать возврат НДС

По мере роста вашего бизнеса (и ваши налогооблагаемые поставки достигают 85 000 фунтов стерлингов) вам необходимо будет зарегистрироваться в качестве плательщика НДС.Это означает, что вы сможете возместить НДС, уплаченный с покупок для бизнеса, а также взимать НДС с продаж.

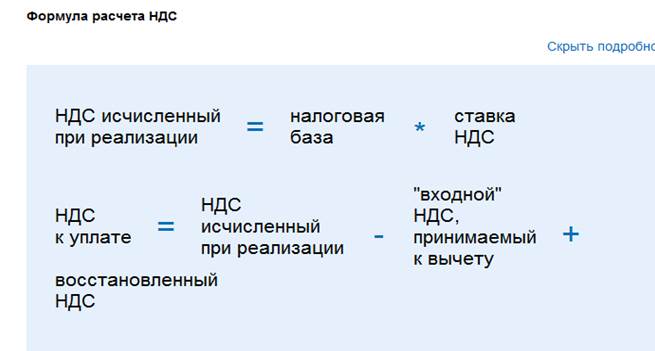

Когда дело доходит до расчета декларации по НДС, если вы не пользуетесь схемой фиксированной ставки, вы рассчитываете НДС, сравнивая сумму, уплаченную вами при покупках, с суммой, полученной вами от продаж.

Рассчитать НДС по этому уравнению

Если вы получили положительное число, вам необходимо заплатить эту сумму в HMRC. Если это отрицательное число, вам вернут эту сумму.Вот уравнение (оно довольно простое) …

- Обратите внимание на НДС, уплаченный при покупках вашего предприятия.

- Обратите внимание на НДС, взимаемый с продаж.

- Запустите формулу НДС.

Мы создали для вас несколько удобных шаблонов с формулами, поэтому рассчитать годовую сводку по НДС, квартальную сводку и форму декларации по НДС стало еще проще. Все, что вам нужно сделать, это предоставить данные.

Как и в любом другом бизнесе, вы стремитесь продавать больше, чем покупать.Если вам это не удастся, скорее всего, вы получите счет НДС. Вы можете регулярно запускать формулу в шаблонах, чтобы понять, как формируется ваш платеж по НДС, и перевести наличные на отдельный банковский счет для покрытия счета.

Схема Making Tax Digital значительно упрощает работу предприятий. Одна из основных целей внедрения этой новой системы — уменьшить сумму налоговых потерь в год из-за ошибок, которых можно избежать. Поскольку декларации по НДС теперь необходимо подавать в цифровом виде, компаниям потребуется программное решение, поддерживающее HMRC.

Автоматизируйте расчет НДС с помощью удобного приложения для ведения бухгалтерского учета

ВEasyBooks есть все инструменты, которые помогут вам вести свой бизнес наиболее эффективным способом. Вы можете увидеть, как мы сравниваем с другими бухгалтерскими приложениями здесь.

Он автоматически собирает информацию о продажах и покупках и выполняет все расчеты за вас. Программа ведет текущий счет вашей ситуации с НДС, поэтому вы всегда будете знать, на каком этапе находитесь.Когда период НДС истечет, вы просто подключитесь к HMRC и отправите декларацию онлайн. Вся информация готова к работе.

Перейти к цифровому учету никогда не было так просто с помощью удобного приложения в заднем кармане. Загрузите бесплатную пробную версию сейчас.

Загрузите бесплатную пробную версию сейчас.

Формулы для включения или исключения налога

Время чтения: 2 минуты.Что такое НДС?

НДС (налог на добавленную стоимость) — это налог, который часто добавляется к товарам или услугам.Каждая страна или штат определяет свои ставки НДС (в процентах). Также для компаний важно разделить цену и НДС .

Основные расчеты в Excel

Если у вас возникли проблемы с расчетом процентов, посмотрите это видео с основными правилами расчетов в Excel.

Формулы для расчета цены с учетом налогов

Для всех примеров мы будем использовать ставку НДС 16%.

Рассчитать налог (НДС)

Если у вас есть товар по цене 75 (без НДС), сумму НДС можно рассчитать следующим образом:

= 75 * 16% => 12

Но в Excel значения хранятся в ячейках. Таким образом, ваша формула должна использовать ссылки на ячейки, подобные этому

Таким образом, ваша формула должна использовать ссылки на ячейки, подобные этому

= B4 * C1

Цена с НДС (Цена + налог)

Чтобы рассчитать цену с НДС, вам просто нужно добавить цену товара + сумму НДС.

= B4 + C4

Формула сложения цены и налогаВы также можете рассчитать стоимость вашего продукта с учетом налога по единой формуле.

= 75 + 75 * 16% => 87

Пояснение к расчету:

- Сначала берем цену товара (75)

- И добавляем расчет суммы налога на этот товар (75 * 16%)

Конечно, вы заметили, что у вас в 2 раза больше значение «75» в формуле.Таким образом, мы можем использовать математическое правило, чтобы упростить формулу. Извлекаем значение 75, а остальное записываем в скобки.

= 75 * (1 + 16%)

И если вы замените значение формулы ссылками на ячейки, ваша формула будет

= B4 * (1 + 1 доллар США)

Доллары вокруг ссылки C1 означают, что ссылка заблокирована. Это называется абсолютной ссылкой.

Это называется абсолютной ссылкой.

Таким образом вы можете скопировать формулу, и все формулы будут связаны с ячейкой C1.

Убрать налог (НДС)

Самое интересное — разделить цену на:

- Цена без налога

- Цена без налога

Рассчитать цену без налога (НДС)

Чтобы рассчитать цену товара без НДС, необходимо разделить цену товара на 1 + ставка НДС.

= Полная цена / (1 + Ставка налога)

= B4 / (1 + 1 доллар США)

Выписка только по налогу

Формула для вычитания из цены только налога:

= (Полная цена * Ставка налога) / (1 + Ставка налога)

= (B4 * $ C $ 1) / (1 + $ C $ 1)

Расчет НДС — Методы расчета НДС по итоговой строке или цене за единицу

KashFlow может рассчитать НДС по вашим позициям двумя способами — либо по итоговой строке, либо путем расчета по цене отдельной единицы.Оба метода признаны HMRC правильными, но важно убедиться, что вы выбрали правильный метод расчета НДС. Выбор метода и его соблюдение важны, потому что пакеты бухгалтерского учета (включая KashFlow) обычно округляют до двух десятичных знаков, а отметка неправильной опции может иногда приводить к разнице в округлении, если вы продаете товары по фиксированной цене, включая НДС.

Выбор метода и его соблюдение важны, потому что пакеты бухгалтерского учета (включая KashFlow) обычно округляют до двух десятичных знаков, а отметка неправильной опции может иногда приводить к разнице в округлении, если вы продаете товары по фиксированной цене, включая НДС.

У HMRC есть дополнительная информация о числах округления в отношении НДС в их руководстве по НДС, которое можно скачать здесь.

Вы можете выбрать правильную формулу расчета НДС, перейдя в Настройки> Темы PDF> Выберите тему> Другой вариант> Вариант налога> Метод расчета .

Обратите внимание на : если вы выставили счет, рассчитанный по неправильному методу, вам нужно будет либо удалить позицию и вернуть ее, либо вручную пересчитать НДС по ней — в противном случае сумма НДС не будет быть обновленным.

Рассчитать налог по строке

Это умножит количество на чистую ставку до применения налога.Например;

Стоимость продукта 3,43 фунта стерлингов без НДС, общая сумма проданных товаров составляет 33 фунта стерлингов с НДС 20%:

113,19 фунта стерлингов (3,43 фунта стерлингов x 33) + 22,64 фунта стерлингов (22,638 фунтов стерлингов с округлением до ближайшего пенни, НДС 20%) = 135,83 фунта стерлингов

Рассчитать налог по цене за единицу товара

Это добавит ставку НДС к цене за единицу товара, а затем умножит сумму брутто на количество.

Продукт стоимостью 3,43 фунта стерлингов без НДС, всего продано 33 фунта стерлингов с НДС 20%:

3,43 фунта стерлингов + 0,69 фунта стерлингов (0,686 округлено до ближайшего пенни, НДС 20%) x 33 = 135 фунтов стерлингов.96

Если вы изменили формулу расчета НДС, обязательно нажмите кнопку Обновить внизу страницы, иначе изменение не будет зарегистрировано и, как указано выше, не сохранится. переключение между двумя методами, или вы можете столкнуться с проблемами, когда округленные числа не совпадают!

Как рассчитать НДС в Excel | Формула НДС

Из этой статьи вы узнаете, как рассчитать НДС в Excel с помощью функции? И какую формулу мы можем использовать для расчета суммы уплаченного НДС, если единственной информацией, которой вы располагаете, является общая сумма?

Ну, рассчитать налог в excel довольно просто.НДС (налог на добавленную стоимость) — это наиболее распространенный вид налога, который применяется к товарам. Теперь GST (налог на товары и услуги) применяется практически ко всем видам товаров, но для некоторых продуктов, таких как спиртные напитки, НДС все еще существует. Таким же образом вы можете рассчитать GST. Прочитав эту статью, вы будете знать:

Теперь GST (налог на товары и услуги) применяется практически ко всем видам товаров, но для некоторых продуктов, таких как спиртные напитки, НДС все еще существует. Таким же образом вы можете рассчитать GST. Прочитав эту статью, вы будете знать:

- Как рассчитать отпускную цену товара.

Общая формула расчета НДС в Excel:

Общая формула для расчета продажной цены:

Сценарий:

Допустим, мы имеем дело с напитками (всеми видами).Мы предполагаем, что к каждому продукту применяется разный% НДС. И этот НДС указан. Нам нужно рассчитать НДС и продажную цену.

Шаг 1. Подготовьте таблицу

Мы подготовили ниже таблицу в Excel Spreadsheet.

Шаг 2: Рассчитайте сумму НДС

В ячейке E2 напишите эту формулу и нажмите Enter.

У вас будет сумма НДС, рассчитанная в E4 для молока. Перетащите формулу вниз до E10.

Примечание: в столбце% НДС обязателен символ «%». Если вы не хотите использовать символ%, вам нужно указать процент перед цифрой «0». Потому что Excel преобразует «число%» в «число / 100».

Если вы не хотите использовать символ%, вам нужно указать процент перед цифрой «0». Потому что Excel преобразует «число%» в «число / 100».

Шаг 3: Расчет продажной цены:

В ячейке F2 напишите эту формулу и нажмите Enter.

Формула продажной цены: «Затраты + налоги » (без учета прибыли). Мы предполагаем, что НДС — это только налог, который применяется к вашему товару. Тогда стоимость Покупка + НДС из расчета Налоги.

И готово. Ваш калькулятор НДС в Excel готов.

Вы можете добавлять итоги в нижнюю строку или в крайний правый столбец, как это делают большинство новичков. Но умный способ отображения итогов — это верхняя строка, прямо над заголовками, чтобы она всегда была видна (если верхняя строка заморожена).

Теперь вы знаете, как рассчитать НДС в Excel. Вы можете использовать эту формулу налога в Excel для создания мгновенной электронной таблицы Excel для калькулятора НДС. Вы можете отменить процесс, чтобы создать формулу налоговой ставки в Excel.

Если вам понравились наши блоги, поделитесь ими с друзьями на Facebook. А также вы можете подписаться на нас в Twitterr и Facebook.

Мы будем рады услышать от вас, дайте нам знать, как мы можем улучшить, дополнить или усовершенствовать нашу работу и сделать ее лучше для вас. Напишите нам на [email protected]

Популярные статьи:

50 ярлыков Excel для повышения производительности

Как использовать функцию ВПР в Excel

Как использовать функцию СЧЁТЕСЛИ в Excel

Как использовать функцию СУММЕСЛИ в Excel

Калькулятор НДС — рассчитайте цену с учетом НДС

Воспользуйтесь этим онлайн-калькулятором НДС, чтобы легко рассчитать цену товара или услуги с НДС.

Что такое НДС?

НДС означает «налог на добавленную стоимость», который представляет собой налог с продаж на добавленную стоимость начального товара или услуги, или естественного состояния, и определяется как процент от конечной цены товаров и услуг. оплачивается конечным потребителем. Это обеспечивается за счет довольно сложной схемы, в которой каждому физическому или юридическому лицу, добавляющему ценность к продукту, возмещается налог до тех пор, пока он не будет оплачен конечным потребителем (который также может быть судебным лицом).НДС является одним из основных источников бюджетных средств во многих странах. Поскольку это налог на потребление, пропорционально распределяемый между всеми потребителями, люди, которые верят в равенство результатов, считают его несправедливым по отношению к людям, находящимся в более бедном экономическом положении.

оплачивается конечным потребителем. Это обеспечивается за счет довольно сложной схемы, в которой каждому физическому или юридическому лицу, добавляющему ценность к продукту, возмещается налог до тех пор, пока он не будет оплачен конечным потребителем (который также может быть судебным лицом).НДС является одним из основных источников бюджетных средств во многих странах. Поскольку это налог на потребление, пропорционально распределяемый между всеми потребителями, люди, которые верят в равенство результатов, считают его несправедливым по отношению к людям, находящимся в более бедном экономическом положении.

Сложность состоит в том, что налог в разных странах применяется последовательно. НДС в основном распространен в Европе (и, следовательно, в ЕС), но он принят и в других странах, хотя в некоторых местах название может быть другим.

Например, в некоторых странах налог на добавленную стоимость (НДС) применяется повсеместно по одной и той же ставке, обычно от 15% до 25%. Могут быть определенные отрасли или категории продуктов или услуг, которые не облагаются НДС, например, образовательные услуги и учреждения, книги и школьные учебники, основные продукты питания и / или напитки, транспорт и так далее. В некоторых случаях эта отрасль считается на некоторой, обычно произвольной основе, ключевой для функционирования всей экономики, например.грамм. туризм в странах, где он составляет значительную долю ВВП. Во многих странах существуют разные уровни НДС для разных наборов товаров и услуг. Например, официальная ставка НДС может составлять 20%, но ставка НДС на книги может составлять 5%, а НДС на проезд и проживание может составлять 10%. Вот почему наличие под рукой калькулятора НДС может быть весьма полезным.

В некоторых случаях эта отрасль считается на некоторой, обычно произвольной основе, ключевой для функционирования всей экономики, например.грамм. туризм в странах, где он составляет значительную долю ВВП. Во многих странах существуют разные уровни НДС для разных наборов товаров и услуг. Например, официальная ставка НДС может составлять 20%, но ставка НДС на книги может составлять 5%, а НДС на проезд и проживание может составлять 10%. Вот почему наличие под рукой калькулятора НДС может быть весьма полезным.

Формула расчета НДС

Формула для расчета цен с учетом НДС, используемая в этом калькуляторе НДС, проста, так как это всего лишь процентное увеличение базовой цены (сумма брутто, сумма без НДС).Уравнение просто:

Цена с НДС = Базовая цена x (100% + НДС (%))

Например, чтобы увеличить цену брутто в 100 евро с налогом в 15%, нам нужно умножить € 100 x (100% + 15%) = 100 € x 115% = 115 € чистая сумма, включая НДС. Математически это эквивалентно умножению 100 евро на 1,15.

Математически это эквивалентно умножению 100 евро на 1,15.

Формула того, сколько налога с продаж нужно добавить к общей сумме в любой валюте:

НДС = Базовая цена x НДС (%)

Таким образом, если общая сумма составляет 20 евро, а ставка налога составляет 10%, НДС будет равен 20 евро x 10% = 2 евро.Это то же самое, что умножение 20 на 0,1 — еще один способ расчета НДС. Чистая сумма, очевидно, равна сумме брутто плюс сумма налога с продаж, поэтому 20 евро + 2 евро = 22 евро.

Простое преобразование этой формулы означает, что для исключения НДС из цены нетто нужно просто разделить на 1 плюс ставку НДС. Т.е. при налоговой ставке 20% (0,2) просто разделите на 1,2, чтобы удалить НДС и получить общую сумму.

Примеры расчета НДС

Пример 1 : Если вы знаете, что цена без НДС составляет 80 евро, а ставка НДС составляет 20%, какова чистая сумма? Чтобы получить чистую сумму, нет необходимости отдельно рассчитывать НДС. Используя первое уравнение выше, просто замените значения, чтобы получить 80 евро x (100% + 20%) = 80 евро x 120% = 80 евро x 1,2 = 96 евро с учетом налога с продаж.

Используя первое уравнение выше, просто замените значения, чтобы получить 80 евро x (100% + 20%) = 80 евро x 120% = 80 евро x 1,2 = 96 евро с учетом налога с продаж.

Пример 2 : Если вы знаете, что ставка НДС для продукта, который вы покупаете, составляет 20%, и вы знаете, что общая сумма составляет 50 долларов, каково абсолютное значение налога на добавленную стоимость? Используя вторую формулу выше, мы получаем 50 долларов x 20% = 10 долларов налога с продаж в качестве суммы НДС.

Пример 3 : Если вы знаете, что цена нетто на товар или услугу составляет 150 евро, а ставка НДС составляет 20%, какую сумму фактически кладет в карман продавец или поставщик услуг? Вы можете отменить первую формулу, заменив базовую цену последней и используя деление вместо умножения.Таким образом, цена без НДС рассчитывается как 150 евро / (100% + 20%) = 150 евро / 120% = 150 евро / 1,20 = 125 евро.

Это цена с учетом НДС?

Перед добавлением НДС к цене необходимо убедиться, что налог с продаж уже включен в нее. Во многих странах, например в Европейском союзе (ЕС) продавцов и поставщиков услуг обязаны указывать цену с учетом НДС в товарном предложении, будь то в обычном или интернет-магазине. Некоторые продавцы укажут цену без НДС И цену НДС, в то время как другие укажут цену с учетом НДС.Скорее всего, это также будет указано рядом со звездочкой рядом с ценой, в нижнем колонтитуле каждой страницы или, в некоторых случаях, в условиях. Если сомневаетесь: всегда спрашивайте. Торговец во многих случаях обязан сообщить вам окончательную сумму, которую вы должны заплатить.

Во многих странах, например в Европейском союзе (ЕС) продавцов и поставщиков услуг обязаны указывать цену с учетом НДС в товарном предложении, будь то в обычном или интернет-магазине. Некоторые продавцы укажут цену без НДС И цену НДС, в то время как другие укажут цену с учетом НДС.Скорее всего, это также будет указано рядом со звездочкой рядом с ценой, в нижнем колонтитуле каждой страницы или, в некоторых случаях, в условиях. Если сомневаетесь: всегда спрашивайте. Торговец во многих случаях обязан сообщить вам окончательную сумму, которую вы должны заплатить.

Сложнее всего, когда и поставщик, и потребитель зарегистрированы в качестве плательщика НДС. В этом случае очень часто происходит обмен информацией о ценах без учета налога на добавленную стоимость, поскольку потребитель получает возмещение налога на добавленную стоимость, как правило, в конце месяца, поэтому их волнует только общая сумма.Тем не менее, денежный поток может быть проблемой для крупных покупок, поэтому всегда следует учитывать чистую сумму с НДС. Наш калькулятор особенно полезен в таких случаях.

Наш калькулятор особенно полезен в таких случаях.

— Расчет НДС в Ирландии

Вы можете использовать наш удобный калькулятор НДС , чтобы рассчитать НДС, взимаемый с чистой суммы, или НДС, включенный в общую сумму. Ставки НДС могут меняться со временем. Поэтому вы всегда можете самостоятельно изменить ставку НДС. Ставки НДС в Ирландии очень сложные.

Стандартная ставка — 23%.

Есть три пониженных ставки: 13,5%, 9%, 4,8% и 0%.

Сниженная ставка в размере 13% предназначена для товаров, включая электроэнергию, топливо (уголь, мазут, газ), строительные услуги, ветеринарные сборы, краткосрочную аренду автомобилей, подрядные услуги в области сельского хозяйства, услуги по уборке и техническому обслуживанию.

Сниженная ставка 9% предназначена для туристической деятельности, включая отели, рестораны, кинотеатры, газеты и парикмахерские.

Сниженная ставка 4,8% предназначена специально для сельского хозяйства: включая борзых, домашний скот и прокат лошадей.

Нулевая ставка распространяется на весь экспорт, чай, молоко, кофе, книги, пиво, детскую одежду и обувь, лекарства, удобрения, семена овощей и фруктовых деревьев, а также крупный корм для животных.

НДС — это аббревиатура от «Налог на добавленную стоимость». Это своего рода налог на потребление. Все страны Европейского Союза (ЕС) взимают НДС, включая Ирландию и Соединенное Королевство (Великобритания). НДС взимается со всех товаров и услуг, которые предоставляются бизнесом, зарегистрированным в качестве плательщика НДС, или с товаров, которые импортируются, а затем продаются местной компанией.

НДС — налог на добавленную стоимость. НДС должен уплачиваться покупателем за каждый приобретенный продукт или услугу. Компания, предоставляющая продукт или услугу, затем уплачивает этот НДС налоговым органам при подаче декларации по НДС. Чем больше кто-то покупает, тем больше НДС им придется платить властям. НДС иногда называют налогом с продаж.

Прежде чем готовый продукт дойдет до потребителя, в производственный процесс обычно вовлечены разные поставщики и компании. Рассмотрим, например, сырье, из которого изготовлен данный продукт. Когда компания покупает это сырье, эта компания также должна будет заплатить НДС как часть общей суммы, выставленной поставщиком материалов. Если в производственный процесс вовлечены другие компании, они также должны будут взимать НДС как часть своих счетов и, в свою очередь, платить его правительству.

Рассмотрим, например, сырье, из которого изготовлен данный продукт. Когда компания покупает это сырье, эта компания также должна будет заплатить НДС как часть общей суммы, выставленной поставщиком материалов. Если в производственный процесс вовлечены другие компании, они также должны будут взимать НДС как часть своих счетов и, в свою очередь, платить его правительству.

Однако у компаний есть одно большое преимущество перед конечными потребителями. С одной стороны, компании должны платить НДС, который они получают от клиентов, которые покупают их продукцию, в налоговые органы, но, с другой стороны, они могут вычесть НДС, который они сами уплатили своим поставщикам, так что это возможно. что суммы аннулируются.

Рассчитывается как часть декларации по НДС, которую необходимо готовить и подавать в налоговые органы каждый месяц. Подготовкой и сдачей деклараций по НДС занимаются бухгалтеры. В этом отношении правила настолько сложны, что рекомендуется нанять специалиста. Теоретически вы можете сделать все самостоятельно, но только с твердым знанием всех действующих правил. Однако со временем правила могут меняться. Новые владельцы бизнеса иногда сами возвращают НДС, потому что у них еще нет достаточного дохода, чтобы позволить себе услуги бухгалтера.Налоговые органы регулярно проводят проверки правильности начисления и уплаты НДС. В наши дни власти используют сложные компьютерные алгоритмы, предназначенные для выявления любых нарушений.

Однако со временем правила могут меняться. Новые владельцы бизнеса иногда сами возвращают НДС, потому что у них еще нет достаточного дохода, чтобы позволить себе услуги бухгалтера.Налоговые органы регулярно проводят проверки правильности начисления и уплаты НДС. В наши дни власти используют сложные компьютерные алгоритмы, предназначенные для выявления любых нарушений.

У каждой компании есть свой номер плательщика НДС. В Интернете вы можете найти веб-сайты, на которых вы можете найти и проверить действительность номеров НДС. В некоторых странах номер плательщика НДС совпадает с номером компании. Это упрощает административную нагрузку, поскольку каждая компания ассоциируется с одним конкретным номером.Действительный номер плательщика НДС должен быть включен в каждый счет.

НДС — важный источник государственного дохода. Всякий раз, когда государственный бюджет не хватает, возникает соблазн компенсировать разницу за счет повышения ставки НДС. Увеличение всего на пару процентных пунктов уже может иметь большое значение. Однако в большинстве европейских стран подлежащий уплате НДС уже настолько высок, по сравнению с США и Австралией, что его трудно поднять выше.В результате этого, несомненно, пострадает покупательная способность потребителей, и возникает также вопрос, согласятся ли профсоюзы с такой мерой. Чем меньше покупательная способность потребителей, тем ниже уровень потребления в обществе и тем больше нагрузка на экономику. При принятии таких политических решений необходимо учитывать все факторы, чтобы выбрать лучший вариант. Однако иногда нет другого выхода, кроме как поднять налоги. Так было после банковского кризиса, когда правительствам пришлось оказывать финансовую поддержку банкам, чтобы не допустить их банкротства.

Однако в большинстве европейских стран подлежащий уплате НДС уже настолько высок, по сравнению с США и Австралией, что его трудно поднять выше.В результате этого, несомненно, пострадает покупательная способность потребителей, и возникает также вопрос, согласятся ли профсоюзы с такой мерой. Чем меньше покупательная способность потребителей, тем ниже уровень потребления в обществе и тем больше нагрузка на экономику. При принятии таких политических решений необходимо учитывать все факторы, чтобы выбрать лучший вариант. Однако иногда нет другого выхода, кроме как поднять налоги. Так было после банковского кризиса, когда правительствам пришлось оказывать финансовую поддержку банкам, чтобы не допустить их банкротства.

Далее мы можем задать вопрос, насколько на самом деле социально выгодна концепция НДС. В конце концов, пользователь продукта или услуги всегда должен будет платить НДС по одинаковой ставке. Это означает, что, будь то богатый или бедный, все платят одинаковую сумму. Дело не в том, что бедный человек платит меньше НДС, чем богатый. Это делает повышение НДС довольно асоциальной мерой. Однако доход облагается налогом по разным налоговым шкалам и поэтому учитывает социальные факторы.Следовательно, необходимо сделать выбор относительно того, следует ли также корректировать НДС с учетом социальных факторов. Человек с небольшими деньгами в своем распоряжении будет вынужден довольствоваться более дешевыми продуктами, для которых, конечно, будет меньше НДС. Покупка предметов роскоши с высокой суммой НДС будет ограничена лицами с более высокими доходами.

Это делает повышение НДС довольно асоциальной мерой. Однако доход облагается налогом по разным налоговым шкалам и поэтому учитывает социальные факторы.Следовательно, необходимо сделать выбор относительно того, следует ли также корректировать НДС с учетом социальных факторов. Человек с небольшими деньгами в своем распоряжении будет вынужден довольствоваться более дешевыми продуктами, для которых, конечно, будет меньше НДС. Покупка предметов роскоши с высокой суммой НДС будет ограничена лицами с более высокими доходами.

Однако существуют разные ставки НДС. Помимо стандартной ставки, обычно бывают и пониженные ставки.Это делается в попытке правительства поддержать определенные отрасли или внести определенные коррективы в социальные факторы. В некоторых странах даже ставка равна нулю. Есть, например, пониженные тарифы на топливо, строительные материалы, культурные товары, газеты, медицинские услуги, лекарства, гостиницы, транспорт, детскую одежду и так далее.

Понятие НДС существует почти во всех странах мира, включая развивающиеся страны Африки. Но какова ситуация, когда вы покупаете товар за границей? Следует ли вам снова платить НДС при повторном въезде в страну проживания? По крайней мере, в Европейском союзе это не так.Когда вы покупаете товар за границей, вы платите НДС там, и вам не нужно платить дополнительный НДС по возвращении домой. Однако, если товар импортируется из-за пределов Европейского Союза, вам иногда требуется уплатить импортную пошлину. Эти правила также распространяются на покупки, сделанные в Интернете. Так что вы можете делать покупки онлайн, не беспокоясь.

Но какова ситуация, когда вы покупаете товар за границей? Следует ли вам снова платить НДС при повторном въезде в страну проживания? По крайней мере, в Европейском союзе это не так.Когда вы покупаете товар за границей, вы платите НДС там, и вам не нужно платить дополнительный НДС по возвращении домой. Однако, если товар импортируется из-за пределов Европейского Союза, вам иногда требуется уплатить импортную пошлину. Эти правила также распространяются на покупки, сделанные в Интернете. Так что вы можете делать покупки онлайн, не беспокоясь.

В магазинах цены часто указывают только общую сумму к оплате, а сумма НДС не указывается отдельно от фактической цены покупки. Этот веб-сайт помогает упростить вам этот расчет.Здесь вы можете рассчитать чистую сумму (без НДС) на основе общей цены брутто. Как вариант, вы можете сделать это и наоборот: на основе чистой суммы вы можете рассчитать сумму НДС и, в свою очередь, общую сумму брутто. Если вы работаете самостоятельно, вам придется регулярно производить такие расчеты, и вы найдете этот веб-сайт удобным инструментом.