Налоговый центр для самостоятельно занятых лиц

Кто считается частным предпринимателем?

Как правило, вы считаетесь частным предпринимателем, если к вам относится любое из нижеследующих положений.

Какие налоговые обязательства я несу в качестве частного предпринимателя?

В большинстве случаев в качестве частного предпринимателя вы обязаны ежегодно подавать налоговую декларацию и ежеквартально выплачивать расчётную сумму налога.

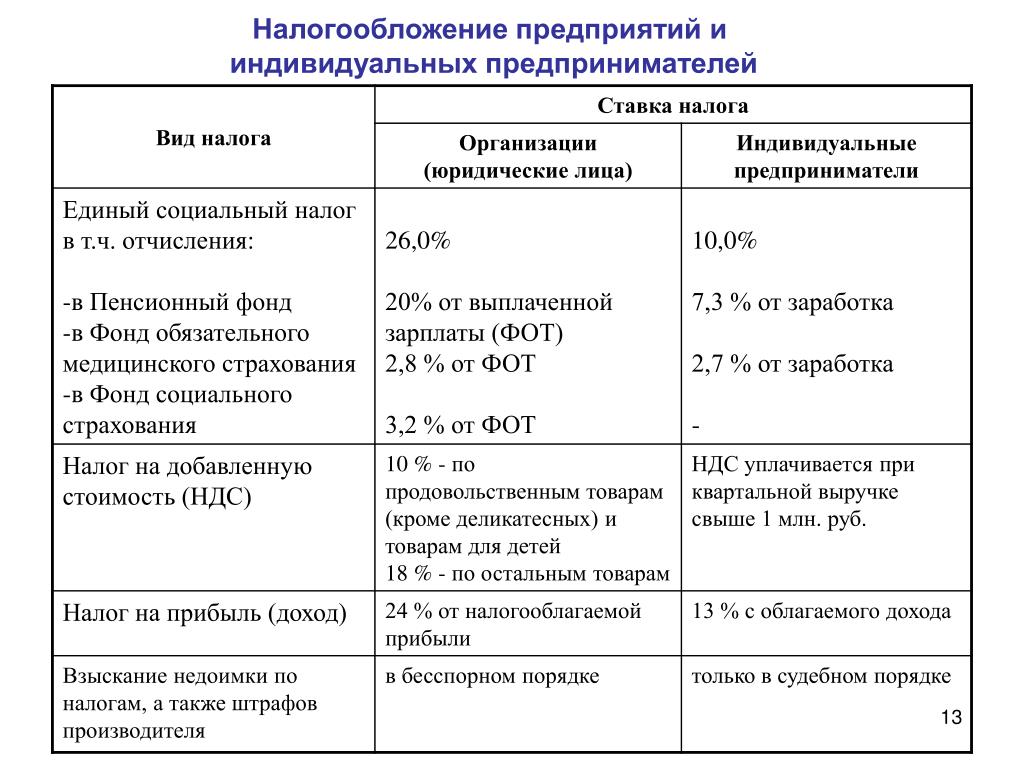

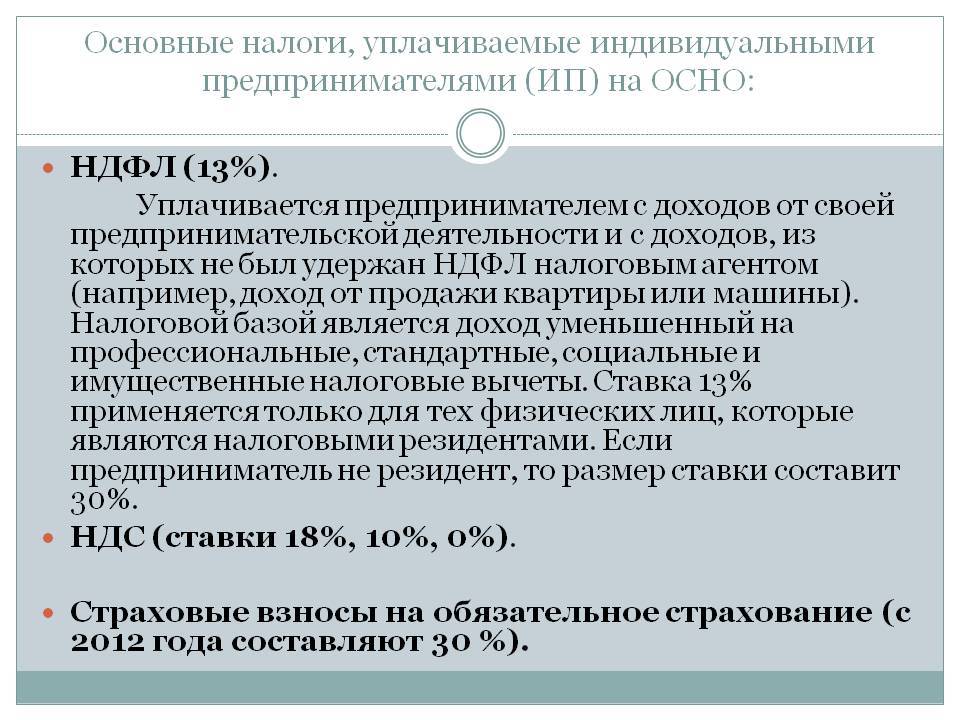

Частные предприниматели, как правило, должны платить налог, взимаемый с независимых подрядчиков (SE tax), а также подоходный налог (income tax). Налог, взимаемый с независимых подрядчиков представляет собой налог в фонды социального обеспечения (Social Security) и медицинского страхования по старости (Medicare), взимаемый, в первую очередь, с лиц, не работающих по найму. Подобные налоги в фонды социального обеспечения (Social Security) и медицинского страхования по старости (Medicare) удерживаются из заработной платы большинства лиц, работающих по найму.

Прежде чем вы сможете определить, обязаны ли вы платить налог, взимаемый с лиц, работающих на себя, и подоходный налог, вы должны подсчитать вашу чистую прибыль или чистый убыток в результате коммерческой деятельности. Эта операция выполняется вычитанием суммы расходов, связанных с вашей предпринимательской деятельностью, из суммы доходов, полученных в результате вашей предпринимательской деятельности. Если доходы превышают расходы, разница является чистой прибылью и становится частью вашего дохода, который вы заявляете на странице 1 Формы 1040 или Форма 1040SR. Если расходы превышают доходы, разница является чистым убытком. Обычно вы можете вычесть свои убытки из валового дохода, который вы заявляете на странице 1 Формы 1040 или Форма 1040SR.

Если ваш чистый доход, полученный в результате частной деятельности, составил 400 долларов США или более, вы обязаны подавать налоговую декларацию. Если ваш чистый доход, полученный в результате частной деятельности, составил менее 400 долларов США, вы, тем не менее, обязаны подавать налоговую декларацию, если вы соответствуете любым другим требованиям в части подачи налоговой декларации, перечисленным в Инструкциях по заполнению Формы 1040 или Форма 1040SR.

Как делать ежеквартальные платежи?

Расчётный налог – это метод, используемый для выплаты налогов в фонды социального обеспечения (Social Security) и медицинского страхования по старости (Medicare), поскольку у вас нет работодателя, который мог бы взимать налоги за вас.

Используйте таблицу, имеющуюся в Формы 1040-ES, «Расчётный налог для выплаты частными лицами» для того, чтобы определить, требуется ли вам платить ежеквартальный расчётный налог.

В Формы 1040-ES также имеются бланки ваучеров, которые вы можете использовать для отправки почтой оплаты расчётных налогов или для платежей с помощью Электронной системы уплаты федеральных налогов. Если вы впервые работаете на себя в этом году, вам необходимо провести оценку дохода, который вы рассчитываете получить в этом году. Если вы завысили эту оценку, просто пересчитайте свой расчётный налог на следующий квартал, заполнив новую таблицу, имеющуюся в имеющуюся в Форме 1040-ES. Если вы занизили эту оценку, то просто пересчитайте свой расчётный налог на следующий квартал, заполнив новую таблицу, имеющуюся в Форме 1040-ES.

На веб-странице расчётных налогов имеется дополнительная информация. Дополнительная информация о налогах в фонды социального обеспечения (Social Security) и медицинского страхования по старости (Medicare) имеется на веб-странице созданной для лиц, работающих на себя.

Как мне следует подавать налоговую декларацию?

При заполнении налоговой декларации вам необходимо Приложение C для того, чтобы указать доходы или потери от коммерческой деятельности малого предприятия, работу которого вы осуществляете, или от профессиональной деятельности, которой вы занимаетесь в качестве индивидуального предпринимателя. При заполнении этой формы вам могут помочь Инструкции к Приложению C.

Для того чтобы указать свои налоги в фонды социального обеспечения (Social Security) и медицинского страхования по старости (Medicare), вы должны подать Приложение SЕ (форму 1040 или Форма 1040SR), «Налог для лиц, работающих на себя» (Английский). Пользуйтесь значением доходов или убытков, указанным в Приложении C, для расчёта размера налогов в фонды социального обеспечения (Social Security) и медицинского страхования по старости (Medicare), которые вы должны платить в течение года.

Должен ли я подавать информационную декларацию?

Если вы произвели или получили платеж в качестве малого предприятия или (физического) лица, работающего на себя, вам, по всей вероятности, придется подать в Налоговое управление США «информационную декларацию» (Английский).

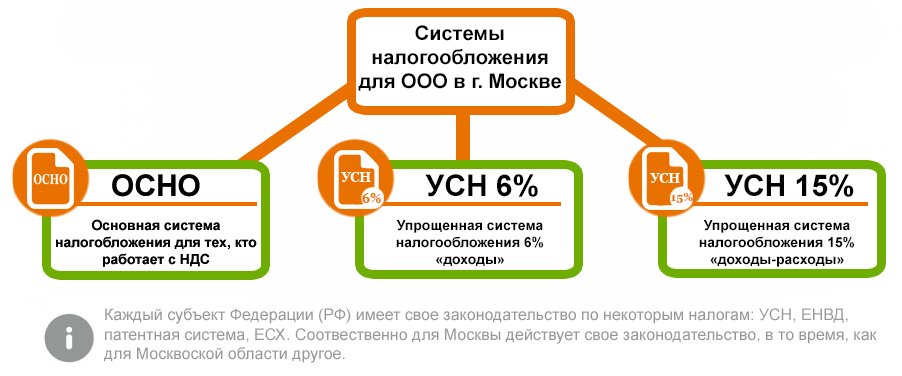

Бизнес-структуры

В начале коммерческой деятельности вы должны решить, какова организационная структура создаваемого вами предприятия. Организационная Форма вашего предприятия определяет форму подоходной декларации, которую вы должны подавать. Наиболее типичными организационными формами предприятий являются частный предприниматель (sole proprietorship), партнёрство (partnership), корпорация (corporation) и корпорация типа «S» (S corporation). Общество с ограниченной ответственностью (ООО) (Limited Liability Company (LLC)) является относительно новой структурой предприятия, разрешённой законом штата.

Вычет расходов на домашний офис

Если вы используете часть своего жилища в предпринимательских целях, вы, возможно, имеете право вычесть из своей налоговой базы расходы, связанные с использованием вашего жилища в предпринимательских целях. Право «вычета расходов на домашний офис» предоставляется как владельцам, так и съемщикам жилья всех типов.

Может ли коммерческое предприятие, которым владеeт супружеская пара, рассматриваться как совместное предприятие?

Предприятие, принадлежащее супружеской паре (Английский)

Требования к налогу на оплату пособий по безработице для наёмных работников из числа членов семьи работодателя могут отличаться от требований, применимых для прочих наёмных работников. На этой странице мы укажем некоторые моменты, которые следует иметь в виду супружеской паре, являющейся владельцами коммерческого предприятия.

Возможность указывать коммерческое предприятие, которым владеeт супружеская пара, как неинкорпорированное (Английский)

Для налоговых периодов, начинающихся после 31 декабря 2006 года, Закон о налогах для малых предприятий и создании рабочих мест (Small Business and Work Opportunity Tax Act) 2007 года (гражданский закон (Public Law) №110-28) предусматривает, что совместное предприятие, единственными владельцами которого является супружеская пара, подающая налоговую декларацию совместно, и которое имеет соответствующее право, может выбрать вариант, при котором оно не рассматривается как партнёрство в целях уплаты федеральных налогов.

Как выбрать составителя налоговых деклараций

Рекомендации по выбору составителя налоговых деклараций (Английский)

Интерактивные обучающие средства

«Виртуальный семинар по налогообложению малых предприятий» (Английский) состоит из девяти интерактивных уроков, предназначенных для ознакомления новых владельцев малых предприятий с их налоговыми правами и обязанностями.

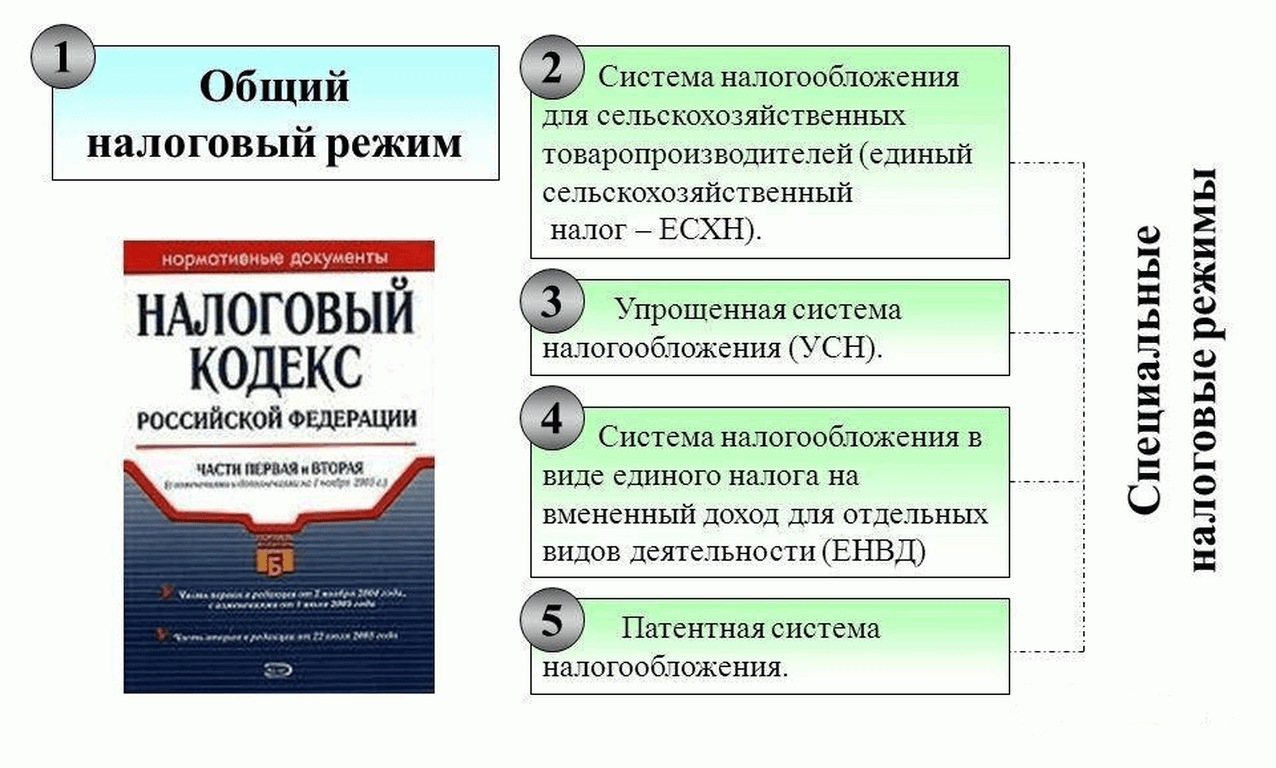

Может ли индивидуальный предприниматель перейти на специальный налоговый режим «Налог на профессиональный доход»?

На вопросы отвечает заместитель начальника отдела учета и работы с налогоплательщиками Шангареева Р.Х.

1.Как индивидуальному предпринимателю стать самозанятым (перейти на специальный налоговый режим «Налог на профессиональный доход»)?

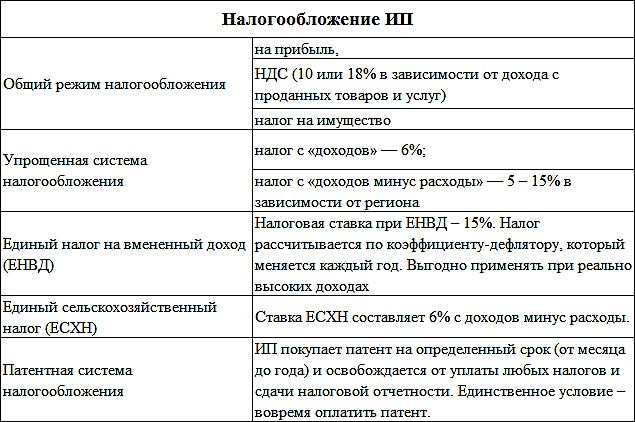

Любой индивидуальный предприниматель вправе встать на учет в качестве самозанятого налогоплательщика налога на профессиональный доход через мобильное приложение «Мой налог» или вэб-кабинет Мой налог» либо через любую кредитную организацию, также участвующую в настоящем эксперименте. При этом в случае если индивидуальный предприниматель применяет УСН, ЕСХН, ЕНВД, то в течение месяца после постановки на учет в качестве самозанятого налогоплательщика налога на профессиональный доход он обязан направить в налоговый орган уведомление о прекращении применения указанных режимов налогообложения. Индивидуальные предприниматели, применяющие патентную систему налогообложения (Патент, ПСН) вправе встать на учет в качестве самозанятого налогоплательщика налога на профессиональный доход только после окончания действия патента либо после уведомления им налогового органа о прекращении такой деятельности.

Индивидуальные предприниматели, применяющие патентную систему налогообложения (Патент, ПСН) вправе встать на учет в качестве самозанятого налогоплательщика налога на профессиональный доход только после окончания действия патента либо после уведомления им налогового органа о прекращении такой деятельности.

2.Как индивидуальному предпринимателю перейти с режима самозанятого налогоплательщика на другой режим налогообложения: УСН, ЕСХН, ЕНВД, Патент?

Сначала необходимо сняться с налогового учета в качестве налогоплательщика налога на профессиональный доход путем направления соответствующего заявления через мобильное приложение «Мой налог» или вэб кабинет «Мой налог». Затем в течение 20 календарных дней с даты снятия с учета как самозанятый вправе уведомить налоговый орган по месту жительства о переходе на УСН или ЕСХН и (или) подать в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) заявление о постановке на учет в качестве налогоплательщика ЕНВД. В этом случае указанные лица признаются перешедшим на данные специальные налоговые режимы с даты:

В этом случае указанные лица признаются перешедшим на данные специальные налоговые режимы с даты:

1) снятия с учета в качестве налогоплательщика — для физических лиц, являющихся индивидуальными предпринимателями;

2) регистрации в качестве индивидуального предпринимателя — для физических лиц, которые на дату утраты права на применение НПД не являлись индивидуальными предпринимателями и зарегистрировались в течение 20 календарных дней с даты утраты такого права.

Если налогоплательщик НПД после утраты права не представит в течении 20 дней уведомление о переходе на ЕСХН или УСН или заявление о постановке на учет в качестве налогоплательщика ЕНВД, то он будет считаться налогоплательщиком, применяющим общую систему налогообложения.

3.Может ли индивидуальный предприниматель прекратить свою деятельность и стать самозанятым как физическое лицо?

Да, индивидуальный предприниматель может сначала сняться с учета в налоговом органе в качестве индивидуального предпринимателя, встать на учет в качестве «самозанятого» и начать платить налог на профессиональный доход как физическое лицо, однако закон предусматривает использование налога на профессиональный доход и в статусе индивидуального предпринимателя.

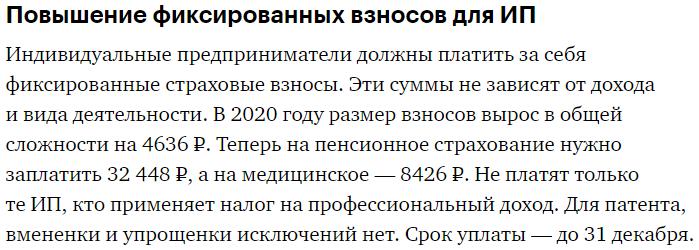

4.Уплачивают ли страховые взносы в фиксированном размере на обязательное пенсионное страхование индивидуальные предприниматели, применяющие специальный налоговый режим «Налог на профессиональный доход»?

Индивидуальные предприниматели, применяющие специальный налоговый режим «Налог на профессиональный доход» не признаются плательщиками страховых взносов за период применения ими специального налогового режима НПД.

5.Может ли индивидуальный предприниматель, применяющий упрощенную систему налогообложения (УСН), уплачивать налог на профессиональный доход при сдаче имущества в аренду другому физическому лицу?

Нет. Налог на профессиональный доход нельзя совмещать с упрощённой системой налогообложения. Индивидуальный предприниматель может начать платить налог с доходов от сдачи своей квартиры в рамках упрощенной системы налогообложения или перейти на уплату налога на профессиональный доход по всем доходам.

6.Может ли индивидуальный предприниматель совмещать специальный налоговый режим «Налог на профессиональный доход» (НПД) с другими режимами налогообложения?

Нет. Лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, не вправе применять специальный налоговый режим НПД.

Лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, не вправе применять специальный налоговый режим НПД.

В течение одного месяца со дня постановки на учет в качестве плательщика НПД индивидуальный предприниматель обязан направить в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) уведомление о прекращении применения УСН, ЕСХН, ЕНВД.

В этом случае индивидуальный предприниматель считается прекратившим применение УСН, ЕСХН или подлежит снятию с учета в качестве налогоплательщика ЕНВД со дня постановки на учет в качестве плательщика НПД.

Что такое единый налоговый счёт. Объясняем простыми словами — Секрет фирмы

У Федеральной налоговой службы (ФНС) возникла потребность в модернизации института ЕНП, который действует в России с 2019 года. С помощью этого механизма граждане могут оплачивать транспортный и земельный налоги, а также налог на имущество и НДФЛ. Это работает так: физлицо вносит произвольную сумму уплаты одним платежом, а налоговики сами распределяют его нужным образом.

Это работает так: физлицо вносит произвольную сумму уплаты одним платежом, а налоговики сами распределяют его нужным образом.

Сейчас физлица, у которых есть недвижимость, земельные участки и транспорт, могут оплачивать имущественные налоги за один раз, в том числе авансом. Деньги можно внести в личном кабинете налогоплательщика или по реквизитам налогового органа по месту жительства.

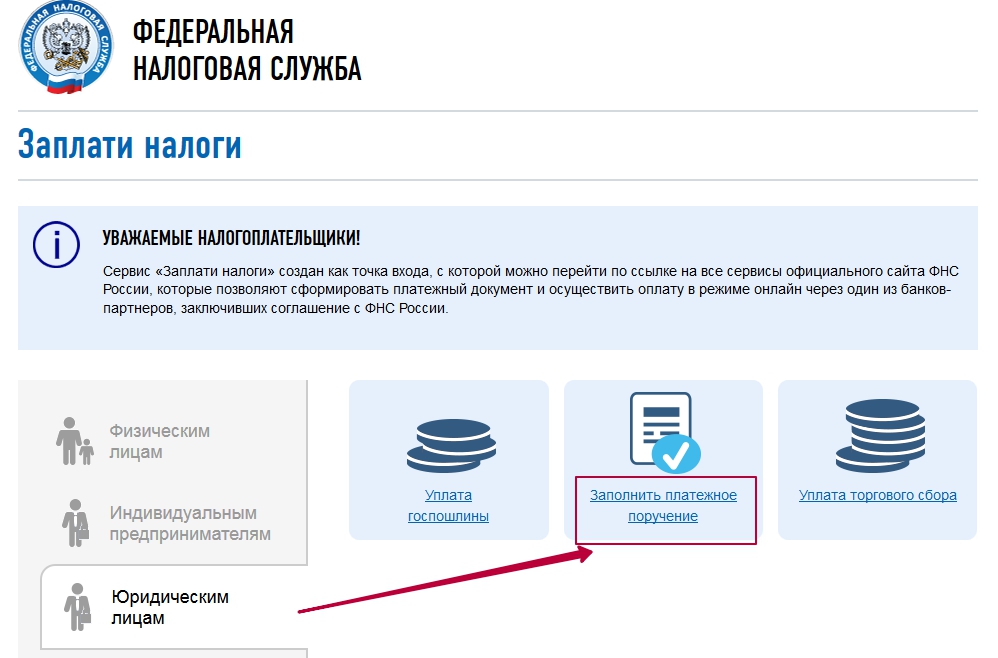

ФНС намерена к концу 2022 года распространить такой механизм на юрлиц и индивидуальных предпринимателей, дав им возможность уплачивать все налоги, сборы (торговые, за пользование объектами животного мира, водных биологических ресурсов) и страховые взносы одним платежом.

Пример употребления на «Секрете»

«Целью внедрения единого налогового счёта (ЕНС) в техническом задании закупки назвали снижение издержек госуправления и повышение сервисной составляющей».

(Из новости о размещённом ФНС тендере на разработку концепции внедрения механизма ЕНС.)

Нюансы

Суть ЕНС сводится к тому, что налогоплательщики единовременно вносят обязательный платёж, не уточняя ни вида платежа, ни срока его уплаты, ни принадлежности к тому или иному уровню бюджета. Затем эта сумма поступает на счёт Федерального казначейства, а налоговые органы, основываясь на собственных данных, определяют судьбу этих средств.

Затем эта сумма поступает на счёт Федерального казначейства, а налоговые органы, основываясь на собственных данных, определяют судьбу этих средств.

В первую очередь деньги направят на погашение недоимки (сначала погашается более старая по дате возникновения). Если таковой нет, средства пойдут в счёт предстоящих платежей (в том числе авансовых) с наиболее ранним сроком уплаты. Если их нет, деньги направят в счёт уплаты задолженности по пеням, штрафам, процентам с более старой датой возникновения.

В свою очередь, налоговый орган в течение пяти дней будет обязан проинформировать плательщика о принятом решении касательно зачёта денежных средств. В то же время у предпринимателей и юрлиц останется возможность платить налоги и по текущей схеме — по кодам бюджетной классификации.

Согласно законопроекту, обязанность по уплате обязательного платежа будет считаться исполненной со дня:

- предъявления в банк соответствующего платёжного поручения — при условии, что на счетах плательщика имеется достаточно денежных средств на день платежа;

- внесения достаточных наличных средств в банк, кассу местной администрации, организацию федеральной почтовой связи или в МФЦ для их перечисления в бюджет РФ на счёт Федерального казначейства в качестве единого налогового платежа.

Если же произошла переплата, деньги будут лежать на счёте налогоплательщика для погашения будущих платежей.

ФНС называла четыре плюса от внедрения единого налогового счёта:

- удобство уплаты налогов. Для этого юрлицам и ИП понадобится только ИНН и внесение суммы платежа. Оплату также сможет произвести третье лицо;

- исключение ошибок при заполнении расчётных документов;

- взаимоучёт долгов и переплат. При одновременном наличии недоимки и переплаты по разным налогам и взносам теперь не будут начисляться пени или проводиться взыскания. Пени грозят только в случае долга по единому консолидированному сальдо;

- сервисы для бизнеса в режиме реального времени. Плательщики смогут подключить автоплатёж, заказать детализацию, а также найти неучтённые платежи в системах ФНС и Федерального казначейства.

По данным налогового ведомства, в России существует 900 трлн вариаций заполнения платёжных документов — такое обилие разновидностей неизбежно приводит к появлению 30 млн ошибок в год. Как следствие, растёт нагрузка как на налоговиков, так и на бухгалтеров, которым приходится заниматься поиском невыясненных платежей и пеней, а также сверкой данных. Единый налоговый счёт призван освободить всех участников этого процесса от лишних усилий.

Как следствие, растёт нагрузка как на налоговиков, так и на бухгалтеров, которым приходится заниматься поиском невыясненных платежей и пеней, а также сверкой данных. Единый налоговый счёт призван освободить всех участников этого процесса от лишних усилий.

Критика

У экспертов возникло сразу несколько вопросов относительно того, как будет устроен единый налоговый счёт. В беседе с vc.ru директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело» Алексей Иванов напомнил о том, что у юрлиц каждый налог считается отдельно: у них есть свои сроки уплаты, а большинство налогов компании и ИП считают сами.

«Есть авансовые платежи по этим налогам, и, чтобы их посчитать, нужно понимать, как менялся объект налогообложения за отчётный период <…> Налоговая до конца налогового периода (календарного года) не знает величину объекта налогообложения, её сообщает юрлицо или ИП. Соответственно, налоговики не могут посчитать авансовые платежи, а их платить надо. И как их собираются удерживать из единого счёта, большой вопрос», — пояснил Иванов.

Также эксперт отметил, что отсрочка уплаты налогов часто рассматривается бизнесом как недорогая альтернатива кредиту. С появлением ЕНС предприниматели больше не смогут «отложить» налоги, чтобы не брать кредит, предположил Иванов.

«При едином счёте получается, что бизнес кредитует государство: не только платит вовремя, но ещё эти деньги не работают, когда срочно нужны на другие нужды. На добровольное кредитование государства ни один здравомыслящий предприниматель не пойдёт», — заключил Иванов.

Сложности могут возникнуть и с зарплатной отчётностью, добавил глава «Кнопки» Сергей Герштейн: если этим займётся налоговая, через неё придётся проводить все отпуска, больничные и т. д.

«Непонятно, как будут решаться ситуации, когда налоговая ошибётся, насчитает что-то не то, либо как-то не так проинтерпретирует ситуацию. Фактически налоговая займёт роль бухгалтерии бизнеса, и вряд ли она будет защищать бизнес от себя самой», — убеждён он.

Старший научный сотрудник лаборатории Исследований налоговой политики Института прикладных экономических исследований (ИПЭИ) РАНХиГС Владимир Громов в беседе с «Известиями» не исключил сценария, при котором налогоплательщик может столкнуться с автосписанием сумм, с которыми он не согласен.

«Положительный баланс налогового счёта позволит налоговым органам быстрее взыскивать задолженность по результатам налоговых проверок», — добавил собеседник.

По мнению экспертов, сложности с использованием единого налогового счёта также могут появиться: при перечислении налогов, которые требуют авансовой уплаты, уменьшающей сумму будущего платежа по итогам года; при подаче уточнённых налоговых деклараций, когда требуется доплата пени и задолженности по конкретному налогу; в ситуации, когда платёж по одному налогу влияет на размер другого налога — например, когда уплаченный налог на имущество уменьшает размер платежа по налогу на прибыль.

Статью проверила:

Пошаговое руководство по уплате налогов с предпринимателей

Предприниматели составили основу экономики США, о чем свидетельствуют данные Управления малого бизнеса, согласно которым малые предприятия составляют 99,9% предприятий США, в которых работает более 60 миллионов человек.

Предпринимателей много, и их число растет с каждым днем. Вот что вам нужно знать об уплате налогов как предпринимателю.

Вот что вам нужно знать об уплате налогов как предпринимателю.

5 общих налоговых вычетов для предпринимателей

Убедитесь, что вы получаете все налоговые вычеты, на которые вы имеете право как предприниматель.Когда вы закончите со списком лучших достижений, представленным ниже, ознакомьтесь с нашим обзором налоговых вычетов для самозанятых.

1. Деловые расходы

Разумным и необходимым является мантра IRS для вычета деловых расходов. У IRS есть строгие правила вычета многих видов расходов, но руководящий принцип остается в том, что деловые расходы подлежат вычету только в том случае, если они имеют решающее значение для ведения вашего бизнеса и не завышены.

Приложение C, налоговая форма для индивидуальных предпринимателей и компаний с ограниченной ответственностью (LLC) с одним участником, дает место для наиболее распространенных деловых расходов.Основные моменты:

- Заработная плата

- Выплаты независимым подрядчикам

- Стоимость проданных товаров

- Коммунальные услуги

- Аренда

- Реклама

- Ремонт и обслуживание

- Страхование

- Амортизация

Также есть строка «Прочие расходы, ”Такие как взносы, подписки и банковские сборы.

Вы могли заметить, что я не указал категорию оборудования или мебели. Это связано с тем, что основные средства или ценные вещи, которые вы собираетесь хранить более года, подлежат амортизации.Вместо того, чтобы сразу списывать всю покупку основных средств, вы ежегодно списываете часть, используя модифицированную систему ускоренного возмещения затрат (MACRS) IRS.

Однако — и это просто для большей запутанности — действующее налоговое законодательство позволяет компаниям списывать 100% некоторых основных средств в год, когда они введены в эксплуатацию, с использованием амортизационных бонусов или вычетов по Разделу 179.

2. Вычет из квалифицированного коммерческого дохода (QBI)

Вычет из квалифицированного коммерческого дохода (QBI) немного снижает ваш налогооблагаемый доход.Транзитные компании, которыми является большинство предпринимателей, могут удерживать до 20% QBI.

Расчет QBI начинается с прибыли бизнеса, но должен быть скорректирован с учетом определенных компенсационных выплат владельцам, налогов на самозанятость и множества других видов доходов и удержаний. Ваше налоговое программное обеспечение поможет вам выполнить вычет QBI.

Ваше налоговое программное обеспечение поможет вам выполнить вычет QBI.

3. Домашний офис

Если вы работаете на дому, подумайте о том, чтобы выделить часть дома под свой бизнес. Когда в вашем доме есть место, которое «исключительно и регулярно» используется для бизнеса, вы на полпути к получению вычета из домашнего офиса.

Есть два способа рассчитать вычет из домашнего офиса. Упрощенный метод, рассчитываемый непосредственно в Таблице C, дает вам 5 долларов за каждый квадратный фут домашнего офиса площадью до 300 квадратных футов. Вы также можете подать форму 8829, чтобы вычесть ваши фактические расходы в домашнем офисе, что немного сложно, но обычно приводит к большему вычету.

IRS четко устанавливает правила и положения для удержания домашнего офиса. Ознакомьтесь с разбивкой в нашем руководстве по вычету из домашнего офиса.

4. Использование личного автомобиля в коммерческих целях

Большинство предпринимателей будут использовать свои личные автомобили для покупки товаров и встреч с клиентами. Вы можете получить вычет за износ вашего личного автомобиля.

Вы можете получить вычет за износ вашего личного автомобиля.

Подобно вычету из домашнего офиса, у вас есть два варианта расчета вычета. Стандартный метод расчета пробега IRS предполагает умножение количества соответствующих критериям деловых миль на расход миль IRS, 0,56 доллара США в 2021 году.

В противном случае метод фактических расходов позволяет вычесть соответствующие расходы на автомобиль пропорционально его коммерческому использованию.

Ознакомьтесь с необычными правилами — такими как исключение поездок на работу в качестве деловых расходов — с помощью нашего руководства по вычету служебного использования вашего автомобиля.

5. Начальные и организационные расходы

За несколько недель и месяцев до открытия бизнеса тысячи долларов могут уже уйти. Некоторые начальные и организационные расходы подлежат вычету в первый год работы.

Этот вычет позволяет получить до 5000 долларов США на начальную деятельность и 5000 долларов США на организационные расходы в первый год. Сумма франшизы уменьшается, когда начальные или организационные расходы превышают 50 000 долларов, и снижается до 0 долларов после того, как вы достигнете 55 000 долларов.

Сумма франшизы уменьшается, когда начальные или организационные расходы превышают 50 000 долларов, и снижается до 0 долларов после того, как вы достигнете 55 000 долларов.

Не вычитаемая часть ваших начальных и организационных затрат должна быть амортизирована (модное слово для обозначения амортизации вещей, которые вы не можете увидеть или потрогать) в течение 15 лет.

Вычесть начальные и организационные расходы сложно, поэтому лучше всего обратиться за помощью к налоговому специалисту в первый год работы.

Как вы должны платить налоги своему предпринимателю?

Предприниматели — деятели, постоянно осваивающие новые навыки.Однако многие новоиспеченные владельцы бизнеса могут опасаться впервые подавать налоговую декларацию. Будьте осторожны, получив профессиональную помощь с налогами на бизнес.

Когда вы можете сами платить налоги

Когда мы говорим о самостоятельном налогообложении вашего бизнеса, мы имеем в виду помощь программного обеспечения. Решения для бухгалтерского учета, расчета заработной платы и налогов предоставляют автономию владельцам бизнеса, которые в противном случае полагались бы на профессионала для выполнения рутинных задач.

Решения для бухгалтерского учета, расчета заработной платы и налогов предоставляют автономию владельцам бизнеса, которые в противном случае полагались бы на профессионала для выполнения рутинных задач.

Вот некоторые налоговые задачи, которые вы можете решить самостоятельно.

- Расчетные ежеквартальные платежи по федеральным налогам: Предприниматели должны ежеквартально производить расчетные налоговые платежи на основе их доли в прибылях от бизнеса. IRS упрощает отправку квартальных налоговых платежей. Однако вам может понадобиться помощь бухгалтера в расчете предполагаемого платежа в первые несколько раз.

- Создание и подача форм W-2 и 1099-NEC: IRS и ваши сотрудники рассчитывают получать форму W-2 каждый январь с подробным описанием годового вознаграждения.Вам необходимо заполнить аналогичную форму 1099-NEC для независимых подрядчиков. После того, как специалист по расчету заработной платы поможет вам точно настроить учетную запись, ваш расчет заработной платы и бухгалтерия позаботятся обо всем остальном.

- Подача расширения бизнес-налоговой декларации: Допустим, вам нужно больше времени, чтобы найти налогового специалиста, прежде чем подавать налоговую декларацию. Запрос на продление налоговой декларации IRS может занять не больше, чем поставить отметку в поле вашего следующего расчетного налогового платежа.

Когда вы можете воспользоваться профессиональной помощью

Налоги — не время выходить слишком далеко за пределы своей зоны комфорта.Когда в вашем бизнесе происходит что-то необычное, вам понадобится помощь профессионала.

- Подача налоговой декларации за первый год деятельности: Каким бы простым ни выглядел ваш бизнес, перед подачей налоговой декларации лучше всего получить консультацию специалиста, особенно в течение первого года работы.

- Создание LLC, партнерства или корпорации: Лучше всего нанять юридическую помощь при создании LLC, партнерства или корпорации.Поскольку вы создаете новое юридическое лицо, вы хотите убедиться, что все сделано правильно, и вы выбираете бизнес-структуру с наиболее выгодными налоговыми льготами.

- Продажа основных средств: Когда вы продаете основные средства — например, оборудование или мебель — ваш бизнес, скорее всего, понесет прибыль или убыток от продажи. Это создает новую и незнакомую налоговую ситуацию, требующую консультации специалиста.

- Ответ на запрос IRS: IRS общается с налогоплательщиками посредством писем.Если вам так повезло, что они вышли на связь, вызовите налогового юриста для получения рекомендаций.

4 совета по уплате налогов с предпринимателей в первый раз

Чтобы стать предпринимателем, не нужно быть налоговым экспертом, но помните об этих налоговых советах.

1. Сохраните квитанции

Было бы упущением не упомянуть об этом в первую очередь. Для любых деловых расходов, которые вы вычтете, должен быть финансовый след в случае проведения аудита IRS. Ваш бухгалтер поблагодарит вас за аккуратную организацию ваших квитанций.

По мере отслеживания бизнес-расходов в бухгалтерском программном обеспечении прикрепляйте квитанции к транзакции. Некоторые доступные на рынке приложения для смартфонов могут сканировать и отправлять квитанции на ваш компьютер для хранения.

Некоторые доступные на рынке приложения для смартфонов могут сканировать и отправлять квитанции на ваш компьютер для хранения.

2. Воспользуйтесь налоговыми льготами

Налоговые льготы — один из наиболее эффективных способов уменьшить ваши налоговые счета. В отличие от налоговых вычетов, которые уменьшают налогооблагаемую прибыль, налоговые льготы уменьшают налоговые обязательства бизнеса, доллар за доллар. Например, бизнес с 5000 долларов в предварительном налоговом счете, который имеет право на получение кредита на 1000 долларов, должен будет заплатить только 4000 долларов в налоговое время.

Правительство вводит налоговые льготы, чтобы стимулировать малый бизнес к экологизации, предлагать субсидированное медицинское страхование и нанимать сотрудников из маргинальных групп.

Компании могут подавать налоговые льготы при подаче налоговой декларации. Подробнее читайте в нашем руководстве по налоговым льготам для малого бизнеса.

3. Изучите бизнес-структуры

Предпринимателям не обязательно быть индивидуальными предпринимателями. Другие бизнес-структуры, такие как LLC и S-корпорации, могут предоставить вам юридические и налоговые льготы.Ваша лучшая бизнес-структура зависит от вашей предпринимательской деятельности.

Другие бизнес-структуры, такие как LLC и S-корпорации, могут предоставить вам юридические и налоговые льготы.Ваша лучшая бизнес-структура зависит от вашей предпринимательской деятельности.

Большинство предпринимателей захотят использовать сквозную структуру, при которой прибыль от бизнеса облагается налогом на их индивидуальные отчеты. Другой вариант — это корпоративное налогообложение, которое превращает ваш бизнес в отдельную организацию, платящую налоги, что потенциально может подвергнуть вас двойному налогообложению.

Владельцы ООО, называемые участниками, пользуются защитой ответственности, встроенной в бизнес-структуру. Если вы лично не гарантируете деловой долг, ваши личные активы не могут быть арестованы для погашения коммерческого долга.Индивидуальные предприниматели не получают такой защиты.

Статус корпорации S, специальное налоговое обозначение, доступное для LLC и корпуса C, может помочь владельцам бизнеса избежать некоторых налогов на заработную плату. IRS пристально следит за компенсацией акционера и сотрудника S corp, поэтому вам понадобится совет налогового специалиста, прежде чем совершать налогообложение S corp.

IRS пристально следит за компенсацией акционера и сотрудника S corp, поэтому вам понадобится совет налогового специалиста, прежде чем совершать налогообложение S corp.

4. Инвестируйте в программное обеспечение

Программное обеспечение для бухгалтерского учета, расчета заработной платы и налогообложения может объединить многие часы работы в несколько часов.

Программное обеспечение не должно сбивать с толку или быть дорогим, и большинство из них позволяет отменить подписку в любой момент.Найдите время, чтобы выбрать лучшее программное обеспечение для своего бизнеса.

Налоги могут не разжечь дух предпринимательства

Слово «предприниматель» происходит от французского «предприниматель», что означает «предпринимать», — говорит Мерриам Вебстер. Это подходящее название для карьеры, требующей упорства перед лицом незнакомых и неумолимых препятствий.

Даже если подача налоговой декларации не пробуждает дух предпринимательства, который живет внутри вас, есть множество надежных профессионалов, которые могут вам помочь.

Почему 36 процентов предпринимателей не подают налоги

Новое исследование проливает свет на налоговые проблемы для самозанятых работников.

Вы — предприниматель, стремящийся расширить свой бизнес, получить преимущество перед конкурентами и превратить свое увлечение во что-то прибыльное. И это занимает невероятно много времени. Неудивительно, что вас привлекают такие экономящие время системы управления проектами, как Asana и Trello. Неудивительно, что вы пытаетесь использовать корпоративные приложения, такие как Evernote, чтобы всегда быть в курсе своей работы.

Ведение бизнеса в одиночку может даже потребовать делегирования полномочий и аутсорсинга, чтобы выделить время для хороших вещей — предоставления наилучшего продукта или услуги вашим клиентам. В конце концов, вы во многом похожи на большинство предпринимателей: ваши клиенты — это ваше вдохновение, а вы оказываете на себя огромное давление, чтобы доставить удовольствие.

Один из основных рисков предпринимательства заключается в том, что вы так глубоко погружаетесь в свою работу, что начинаете терять приоритеты или откладывать некоторые жизненно важные гражданские обязанности и действия, которые требуются от вас как члена вашего сообщества. Удивительно, но налоги — это менее важный аспект владения бизнесом, чем вы думаете.

Удивительно, но налоги — это менее важный аспект владения бизнесом, чем вы думаете.

36% самозанятых не платят налоги

QuickBooks Self-Employed недавно опубликовал опрос, который показал, что 32 процента самозанятых работников признаются, что не отчитываются о всех своих доходах в IRS. Очевидно, что на то, что решает сообщить независимый подрядчик или самозанятый работник, влияет множество факторов, но исследование также показало, что 36 процентов самозанятых признают, что они вообще не платят налоги.

Опрос 501 работника, проведенный Pollfish для QuickBooks Self-Employed в марте 2018 года, также обнаружил, что многие самозанятые, которые не сообщили о доходах, могли сделать это из-за дохода. 17% заявили, что не зарабатывают достаточно, чтобы платить налоги, а 10% указали, что их убытки превышают их прибыль, как причину неуплаты налогов. Помимо доходов, 9% респондентов заявили, что они просто не платили.

Налоговая проверка самозанятых

Работать на себя означает брать на себя ответственность за уплату налогов с вашего дохода. Но, конечно, легче сказать, чем сделать. Самозанятые работники и независимые подрядчики обязаны платить налоги на самозанятость и ежеквартально исчисляемый налог, из которого уплачиваются налоги на социальное обеспечение, медицинское обслуживание и подоходный налог вместо удерживаемых работодателем налогов.

Но, конечно, легче сказать, чем сделать. Самозанятые работники и независимые подрядчики обязаны платить налоги на самозанятость и ежеквартально исчисляемый налог, из которого уплачиваются налоги на социальное обеспечение, медицинское обслуживание и подоходный налог вместо удерживаемых работодателем налогов.

Неудивительно, что треть самозанятых работников признают, что они задерживали уплату налогов в прошлом, в настоящее время не уплачивают налоги или ожидают, что они задержат уплату налогов в будущем.

Задержка или неуплата может иметь неприятные последствия для предпринимателей.Риск непредставления может привести к проверке IRS, невыплате налогов и штрафам, связанным с отсутствием уплаты налога на самозанятость. Тот же опрос показал, что более трети самозанятых работников прошли аудит IRS, и примерно 33 процента из них имели ошибки в своих налогах.

Есть свидетельства того, что количество налоговых проверок самозанятых работников увеличивается. В 2016 году Forbes сообщил, что IRS может даже обложить налогом на самозанятость партнеров LLC, если участник «активно участвует в управлении LLC». «Вашингтон пост сообщила, что, несмотря на общее сокращение налоговых проверок, ваши шансы быть проверенным как самозанятого лица увеличиваются, потому что самозанятые, как правило, должны учитывать больше вычетов.

«Вашингтон пост сообщила, что, несмотря на общее сокращение налоговых проверок, ваши шансы быть проверенным как самозанятого лица увеличиваются, потому что самозанятые, как правило, должны учитывать больше вычетов.

Пять основных налоговых проблем, с которыми сталкиваются самозанятые работники

Поскольку самозанятые работники несут большую ответственность за свои налоги, в исследовании также были рассмотрены наиболее распространенные налоговые проблемы, с которыми сталкивается этот сегмент рабочей силы. В пятерку основных проблем входят:

- Правильное заполнение бланков

- Учет документов

- Расчет суммы налога для уплаты

- Накопление денег на налоги

- Получение вычетов

В то время как самозанятые работники в возрасте от 18 до 34 лет больше борются с правильным заполнением налоговых форм, самозанятые работники в возрасте 35 лет и старше борются за ведение документации.Несмотря на это, более двух третей самозанятых работников заявили, что они не подают налоговую декларацию с помощью программного обеспечения. Между тем 31 процент заявили, что они по-прежнему ведут дела на бумаге, а 32 процента заявили, что у них есть бухгалтерское дело.

Между тем 31 процент заявили, что они по-прежнему ведут дела на бумаге, а 32 процента заявили, что у них есть бухгалтерское дело.

Действительно, как самозанятый работник, независимый подрядчик, фрилансер или владелец бизнеса, начинающий с нуля, вы понимаете, что ваша страсть к работе и радость ваших клиентов — это первое в достижении успеха. Понятно, что навигация и подготовка информации для налогового учета за каждый квартал может быть сложной задачей.Но, как всегда, облегчение значительно перевешивает риск быть проверенным и иметь большую задолженность в конце года.

Как предприниматели могут быть более стратегическими с их налогами

Хотя приближение весны означает приближение более теплой погоды, это также означает, что наступил налоговый сезон. Если вы предприниматель или, в частности, основатель стартапа, знание того, как ориентироваться в некоторых сложностях налогового сезона, будет полезно для вас (как сейчас, так и в будущем).

И чем раньше вы осознаете, насколько важно тщательно подойти к подаче налоговой декларации, тем лучше вам станет.

Почему мы ненавидим подавать налоги

По-видимому, есть некоторые странные люди, которым нравится подавать свои налоги, но большинство из нас предпочло бы заняться чем-то другим. Одно исследование показывает, что 30 процентов людей не любят платить налоги, а 26 процентов доходят до того, что ненавидят это.

Среди людей, попадающих в эти две категории, 31 процент называют сложную работу с документами основной проблемой, а 24 процента считают ее неудобной и трудоемкой.

Отсутствие общих знаний

Существует также серьезный недостаток общих знаний о налогах, из-за чего многие люди чувствуют себя сбитыми с толку и плохо информированы. Когда люди не разбираются в налогах, они не видят смысла в их подаче.

«Незнание основ налогообложения вредно, — пишет Марджори Э. Корнхаузер для Chicago Tribune . «На индивидуальном уровне люди могут платить больше, чем необходимо, если они не знают о вычетах и кредитах, которые могут уменьшить их бремя. На местном, государственном и национальном уровнях отсутствие налоговых знаний препятствует принятию рациональных законов, которые могут помочь подстегнуть экономику и привести к разумным бюджетам. Грамотный в вопросах налогообложения электорат может потребовать от политиков согласованных вариантов налоговой политики ».

На местном, государственном и национальном уровнях отсутствие налоговых знаний препятствует принятию рациональных законов, которые могут помочь подстегнуть экономику и привести к разумным бюджетам. Грамотный в вопросах налогообложения электорат может потребовать от политиков согласованных вариантов налоговой политики ».

Понятно, что люди всех демографических групп презирают подачу налоговых деклараций, но, похоже, миллениалы особенно обеспокоены ими. Согласно одному исследованию, в котором приняли участие более 1600 взрослых, 80 процентов налогоплательщиков в возрасте от 18 до 34 лет говорят, что они опасаются составлять свои налоги.

Миллениалы

Для сравнения, средний показатель среди всех возрастных групп составил всего 69 процентов. Самый большой страх среди миллениалов — сделать ошибку по возвращении.

«В некотором смысле это имеет смысл — миллениалы, как правило, имеют меньше опыта работы с глубоко запутанным налоговым кодексом, меньше денег, чтобы искать профессиональную помощь, и меньше нуждаются в более сложных доходах, которые может принести наличие детей или ипотека», личные — говорит финансовый эксперт Лиз Уэстон.

Налоговый сезон для предпринимателей-миллениалов еще хуже.Большинство американцев получают сертификаты W-2, которые покрывают большинство проблем, связанных с доходами, но предприниматели часто оказываются в уникальных ситуациях, когда они получают 1099 и другие документы, с которыми нанятые работники могут не обращаться.

Не теряйте из-за страха

Американские предприниматели пользуются множеством систем, правил, вычетов и льгот, которые помогают им работать, но многие из них довольно необразованы в таких вопросах и обычно оставляют деньги на столе из года в год.Если вы предприниматель, вам нужно убедиться, что вы не проигрываете из-за своих страхов и тревог.

Вам нужно схватить быка за рога и проявить инициативу в отношении вашей налоговой ситуации. Чем больше вы создадите положительную тягу в этой области, тем менее напряженным и сложным будет для вас это.

Когда мы говорим, что налоги можно упростить, мы не говорим о том, что можно отдавать большую часть своего дохода. Существует множество политических и экономических причин для поддержки снижения подоходного налога … но это личная проблема между вами и вашими избранными должностными лицами.

Существует множество политических и экономических причин для поддержки снижения подоходного налога … но это личная проблема между вами и вашими избранными должностными лицами.

Вместо этого мы говорим о том, чтобы сделать процесс подачи налоговой декларации свободным от боли, которую вы испытали в прошлом. Если вы хотите, чтобы этот налоговый сезон был легким, вот пять полезных приемов.

- Имейте систему учета расходов

Попытка подготовить всю налоговую подготовку в установленные сроки — верный рецепт катастрофы. Вам будет сложно вовремя отследить все, что вам нужно, и вы просто перегружаете себя.

Хотите сделать себе одолжение в будущем? Разработайте систему учета расходов, чтобы вы могли контролировать бухгалтерский учет в течение всего года.

Технология упрощает учет расходов. Например, приложение Expensify позволяет делать фотографии квитанций, вручную регистрировать расходы и составлять отчеты о расходах, пока вы в пути. Если вы физическое лицо, это бесплатно; если вы используете его для всей команды, это всего 5 долларов в месяц.

Если вы физическое лицо, это бесплатно; если вы используете его для всей команды, это всего 5 долларов в месяц.

Если вы много ездите и хотите вычесть пробег, Stride Tax — это довольно удобное приложение, которое автоматизирует процесс и помогает вам сэкономить деньги, которые, скорее всего, достались дяде Сэму в прошлом.

- Найдите способы снизить налогооблагаемый доход

После того, как у вас будет конкретная система для регистрации расходов и организации налоговых документов, вы должны сосредоточиться на стратегическом снижении налогооблагаемого дохода. Есть много разных способов уменьшить свой доход за счет отчислений и кредитов.

Чем больше вы узнаете об этой теме, тем больше вы сэкономите. Вот несколько областей, которые стоит изучить:

- Пенсионные счета с отсроченным налогообложением. Накопление на пенсию — это всегда разумно, но оно особенно полезно, когда вы используете счет с отложенным налогом, например 401 (k) или традиционный IRA.

«Если вы работаете и вам меньше 50 лет, вы можете вычесть до 5 500 долларов США для уменьшения налогооблагаемого дохода; сумма увеличивается до 6500 долларов, если вам больше 50 », — поясняет E-file.com. «Супружеские пары, подающие совместно документы, могут удвоить эти суммы».

«Если вы работаете и вам меньше 50 лет, вы можете вычесть до 5 500 долларов США для уменьшения налогооблагаемого дохода; сумма увеличивается до 6500 долларов, если вам больше 50 », — поясняет E-file.com. «Супружеские пары, подающие совместно документы, могут удвоить эти суммы». - Домашний офис. Как предприниматель, скорее всего, вы проводите хотя бы немного времени, работая из дома.Один из самых простых вычетов — это вычет из домашнего офиса. Вы можете использовать два метода. Традиционный метод позволяет вычесть площадь вашего офиса из общей площади дома (в процентах). Упрощенная версия позволяет списать до 300 квадратных футов по цене 5 долларов за квадратный фут.

- Расходы на здравоохранение. Если у вас есть план медицинского страхования с высокой франшизой, вы должны использовать сберегательный счет для здоровья (HSA). HSA, по сути, позволяет вам отложить немного денег — вычитаемых из налогооблагаемой базы — которые пойдут на будущие медицинские расходы.

Разумно вкладывать столько, сколько вы можете каждый год (например, они меняются), поскольку в конечном итоге у вас обязательно возникнут медицинские расходы.

Разумно вкладывать столько, сколько вы можете каждый год (например, они меняются), поскольку в конечном итоге у вас обязательно возникнут медицинские расходы.

Этот список служит не более чем отправной точкой для снижения вашего налогооблагаемого дохода. Сотни других вычетов и кредитов доступны для использования. Проанализируйте должную осмотрительность и найдите другие возможности для экономии.

- Оплата ежеквартальных налогов

Новые предприниматели часто не понимают, как и когда платить налоги.Крайний срок налогообложения одинаков для всех, но 1099 подрядчиков и индивидуальных предпринимателей должны платить ежеквартальные расчетные налоги в течение года.

«IRS ожидает, что индивидуальные предприниматели будут платить федеральный подоходный налог в течение года, и, если вы не платите расчетные налоги каждый квартал, дядя Сэм может взимать с вас проценты и налагать штрафы за невыплату», — поясняет AllBusiness. com. «Как правило, вам необходимо произвести расчетные налоговые платежи, если вы планируете иметь задолженность по налогам не менее 1000 долларов».

com. «Как правило, вам необходимо произвести расчетные налоговые платежи, если вы планируете иметь задолженность по налогам не менее 1000 долларов».

Если вы не знаете, как рассчитать платеж и / или как произвести расчетные платежи, у IRS есть удобное руководство по этим темам.Компания TaxSlayer, занимающаяся разработкой программного обеспечения для налоговой отчетности, также разбирает основы в простых терминах и предлагает платформу, которая помогает самозанятым самостоятельно управлять своими квартальными расчетными налогами.

- Постарайтесь быть как можно более точными

Крайне важно, чтобы вы старались быть как можно точнее при расчетах квартальных расчетных платежей. Фактически, серьезная недоплата (и даже переплата) может повлечь за собой штрафы и сборы.

«Если вы использовали налоговое программное обеспечение для подготовки прошлогодней отчетности, оно, скорее всего, сможет восстановить эти данные для расчета вашей задолженности в текущем году», — отмечает налоговый эксперт Уильям Перес. «Некоторое программное обеспечение даже имеет возможность встроить определенные сценарии, чтобы доход или отчисления можно было корректировать в большую или меньшую сторону. Использование такой утилиты планирования может помочь сделать ваши расчеты предполагаемых платежей более точными ».

«Некоторое программное обеспечение даже имеет возможность встроить определенные сценарии, чтобы доход или отчисления можно было корректировать в большую или меньшую сторону. Использование такой утилиты планирования может помочь сделать ваши расчеты предполагаемых платежей более точными ».

Компания Receipt Bank, специализирующаяся на технологиях бухгалтерского учета для малого бизнеса, отмечает, что это особенно разумно в свете отчета IRS о цифровых услугах за 2017 год, который включает рекомендацию Конгрессу о создании API-интерфейсов, способных интегрироваться со сторонним налоговым программным обеспечением.

Неразумно переплачивать в надежде получить большую прибыль.Получение массивной налоговой декларации означает только то, что вы предоставили IRS беспроцентную ссуду. Если вы потрудитесь получить более точную цифру, вы можете использовать эти деньги в течение всего года.

- Фактически узнайте, что вы делаете

Одно дело — задать в Google вопрос и найти простой ответ. Но это не то же самое, что на самом деле исследовать свой вопрос и выработать конкретное понимание того, как работает налоговая система и что вы как предприниматель можете сделать, чтобы максимально использовать свой доход.

Но это не то же самое, что на самом деле исследовать свой вопрос и выработать конкретное понимание того, как работает налоговая система и что вы как предприниматель можете сделать, чтобы максимально использовать свой доход.

Когда вы потратите время на то, чтобы узнать, что вы делаете, налоговый сезон станет более естественным. В результате вы можете сосредоточиться на самом бизнесе и не думать, что все ваше время съедено из-за необходимости заниматься бухгалтерским учетом за прошлый год.

Не позволяйте налогам поглотить вас

Когда вы предприниматель, налоги могут стать для вас источником боли и головной боли. Но вы можете превратить их только в одну из многих обязанностей, которые вам нужно выполнять ежегодно.

Может показаться, что это не так, но в конечном итоге это ваш выбор.Вы можете либо переживать из-за налогов и позволять им поглощать вас каждый год, либо вы можете проявлять инициативу и взять этот аспект своей жизни под контроль и равномерно расплачиваться. Что это будет?

Что это будет?

Хотя приближение весны означает приближение более теплой погоды, это также означает, что наступил налоговый сезон. Если вы предприниматель или, в частности, основатель стартапа, знание того, как ориентироваться в некоторых сложностях налогового сезона, будет полезно для вас (как сейчас, так и в будущем).

И чем раньше вы осознаете, насколько важно тщательно подойти к подаче налоговой декларации, тем лучше вам станет.

Основы подоходного налога для начала вашего бизнеса

Мнения, высказанные предпринимателями, вкладчиков — их собственные.

Эта статья была взята из Small Business Legal Tool Kit, , доступного в Entrepreneur Press.

Один из наиболее частых вопросов, которые задают бухгалтерам и налоговым специалистам: «Какие затраты или расходы подлежат вычету?» Как правило, торговые или коммерческие расходы не облагаются налогом, что означает, что они могут использоваться для уменьшения вашего валового дохода (общего дохода) до чистого дохода (прибыли) и, таким образом, уменьшения налогооблагаемого дохода. Хорошее практическое правило состоит в том, что затраты или расходы обычно подлежат вычету, если они имеют законную деловую цель, причем ключевым словом здесь является «законный».

Хорошее практическое правило состоит в том, что затраты или расходы обычно подлежат вычету, если они имеют законную деловую цель, причем ключевым словом здесь является «законный».

Тот факт, что что-то может быть вычтено из вашей налоговой декларации, не означает, что это хорошая идея. Помните, что в большинстве случаев, чтобы получить вычет, вам придется потратить деньги. Таким образом, налоги остаются лишь частью решения о понесении затрат или расходов в бизнесе.

Еще одна распространенная, но чрезвычайно сложная проблема — это амортизация.На базовом уровне возникает вопрос: «Когда я могу вычесть (списать) определенные затраты или расходы?» Обычно стоимость или расходы списываются в том году, в котором компания оплачивает товар. Это называется списанием затрат. Однако, если актив (или расход) имеет срок полезного использования более одного года, он будет считаться капитальным активом, и его необходимо будет списать в течение срока его полезного использования. Это называется амортизацией актива или, в некоторых случаях, амортизацией актива.

Имейте в виду, что IRS определяет срок полезного использования большинства активов, помещая их в классы (например,г., ковровое покрытие имеет срок службы семь лет). Основные активы не включают, например, бумагу, купленную 23 декабря, которая будет использоваться бизнесом до конца марта; эта стоимость должна быть списана на расходы в том году, в котором она была приобретена. Кроме того, амортизация активов не должна применяться к мелким, незначительным покупкам; никто, включая IRS, не ожидает, что вы снизите стоимость степлера. Многие предприятия устанавливают лимит в долларах для статей, которые будут списываться на расходы, а не капитализироваться или амортизироваться.Для малого бизнеса, вероятно, разумно от 100 до 300 долларов.

Ни одно обсуждение основных средств и амортизации не будет полным без упоминания полезного налогового инструмента, известного как Раздел 179. Выбор в соответствии с Разделом 179 позволяет бизнесу расходовать до 112 000 долларов США на определенное оборудование и основные фонды в год покупки, а не на амортизацию. их со временем. Это важный инструмент налогового планирования, особенно для сквозных организаций, таких как партнерства, S-корпорации и компании с ограниченной ответственностью.

их со временем. Это важный инструмент налогового планирования, особенно для сквозных организаций, таких как партнерства, S-корпорации и компании с ограниченной ответственностью.

Поскольку считается, что сквозные организации ежегодно выводят из бизнеса всю прибыль или чистую прибыль, раздел 179 можно использовать для реинвестирования в бизнес и избежания налога на прибыль. Целесообразно посмотреть на потенциальный доход владельцев и наличные деньги в начале декабря каждого года, чтобы определить, следует ли компании приобретать оборудование или активы до 31 декабря каждого года, чтобы воспользоваться преимуществами выборов в соответствии с Разделом 179. Опять же, помните, хотя вы можете увидеть экономию на налогах как на корпоративном, так и на индивидуальном уровне, вам все равно придется потратить деньги на покупку оборудования или активов.

Наконец, может быть полезно краткое обсуждение начальных и организационных расходов, которые несет новый бизнес. Затраты на запуск обычно включают, но не ограничиваются: расходы на поездки, выставки, образовательные или обучающие семинары, бухгалтерские и юридические сборы, консультационные услуги, затраты на строительство, а также расходные материалы или материалы, необходимые для начала вашего бизнеса (не инвентарь или сырье). Организационные сборы включают затраты, связанные с формированием или созданием бизнеса: сборы, уплачиваемые за получение лицензий, а также бухгалтерские или юридические сборы за создание юридического лица.

Организационные сборы включают затраты, связанные с формированием или созданием бизнеса: сборы, уплачиваемые за получение лицензий, а также бухгалтерские или юридические сборы за создание юридического лица.

Как правило, компания может потратить за год до 5000 долларов на каждую из начальных затрат и до 5000 долларов на свои организационные затраты; любые затраты, превышающие эту максимальную сумму в 5000 долларов, должны быть амортизированы в течение 15 лет. Часто затраты на запуск и организационные расходы возникают до фактического создания и функционирования бизнеса. Это будет важно знать с первого дня, потому что это может повлиять на то, когда и как владелец бизнеса решит нести расходы.

Например, новый владелец бизнеса, который хочет посетить торговую выставку, может создать свой бизнес (т.e., включить) до оплаты поездки и сборов на выставку (8000 долларов США). Это потому, что, если бы она понесла эти расходы до создания своего бизнеса, они были бы сочтены начальными расходами; только 5000 долларов будут вычитаться в первый год, а оставшиеся 3000 долларов придется списать (амортизировать) в течение 15 лет. Но если она оплачивает затраты после создания своего бизнеса, они будут считаться обычными торговыми или деловыми расходами и будут полностью списаны на расходы в течение первого года.

Но если она оплачивает затраты после создания своего бизнеса, они будут считаться обычными торговыми или деловыми расходами и будут полностью списаны на расходы в течение первого года.

Аналогичным примером могут быть судебные издержки — новый бизнес может иметь несколько юридических издержек, таких как регистрация (организационные затраты), соглашения с клиентами и обзор аренды (начальные затраты).Если бизнес регистрируется первым, затраты на регистрацию будут организационными, а вычет за первый год будет ограничен до 5000 долларов. То же самое касается договора с клиентом и обзора аренды. Если владелец заплатил за них до создания своего бизнеса, затраты, возможно, придется рассматривать как начальные, а не списывать в полном объеме, как если бы сборы выплачивались после создания бизнеса.

Федеральные подоходные налоги

Подоходные налоги для предприятий являются сложными в первую очередь потому, что существует множество способов налогообложения доходов от предприятий. Ниже приводится краткое описание порядка исчисления подоходного налога для различных организаций. Индивидуальные предприниматели подают Таблицу C и платят подоходный налог и налог на самозанятость (15,3 процента) со своего чистого дохода или прибыли. LLC может облагаться налогом как индивидуальное предприятие, если у него только один участник, или как партнерство (форма 1065), если оно состоит из двух или более участников. LLC также могут выбрать налогообложение как корпорации (корпорация S или корпорация C). Члены ООО, независимо от того, как они облагаются налогом, будут платить подоходный налог и налог на самозанятость (15.3 процента) от их чистого коммерческого дохода или прибыли, которая направляется на их индивидуальные доходы.

Ниже приводится краткое описание порядка исчисления подоходного налога для различных организаций. Индивидуальные предприниматели подают Таблицу C и платят подоходный налог и налог на самозанятость (15,3 процента) со своего чистого дохода или прибыли. LLC может облагаться налогом как индивидуальное предприятие, если у него только один участник, или как партнерство (форма 1065), если оно состоит из двух или более участников. LLC также могут выбрать налогообложение как корпорации (корпорация S или корпорация C). Члены ООО, независимо от того, как они облагаются налогом, будут платить подоходный налог и налог на самозанятость (15.3 процента) от их чистого коммерческого дохода или прибыли, которая направляется на их индивидуальные доходы.

Как и LLC, партнерства подают декларацию о партнерстве (форма 1065) и передают прибыль индивидуальным партнерам, которые будут платить как подоходный налог, так и налог на самозанятость с этих доходов. Корпорация S также передает свои доходы своим индивидуальным акционерам, которые будут платить подоходный налог, но в некоторых случаях можно избежать налогов на самозанятость или налога на заработную плату. Корпорации C подают корпоративную декларацию и платят налог на прибыль.Любое распределение дивидендов среди акционеров будет облагаться налогом как часть их общего дохода.

Корпорации C подают корпоративную декларацию и платят налог на прибыль.Любое распределение дивидендов среди акционеров будет облагаться налогом как часть их общего дохода.

Подоходный налог штата

В каждом штате действуют разные правила и ставки. Вам нужно будет проконсультироваться с властями вашего штата и местного самоуправления, чтобы убедиться, что вы их понимаете. Ставки меняются часто, в некоторых штатах каждый год, поэтому вы должны быть уверены, что не забываете о любых изменениях, которые может внести ваше состояние.

Тереза А. Пикнер владеет юридической практикой, специализирующейся в области права бизнеса, налогообложения и имущественного планирования.Она имеет степени доктора права и магистра права. по налогообложению от Денверского университета. Ира Ноттонсон работает юрисконсультом и закончила юридический факультет юридического факультета Бостонского колледжа. Среди его прошлых клиентов — House of Pies, IHOP, Orange Julius, PIP Printing и Quickprint. Для получения дополнительной юридической информации см. Small Business Legal Tool Kit, , доступный в Entrepreneur Press.

Для получения дополнительной юридической информации см. Small Business Legal Tool Kit, , доступный в Entrepreneur Press.

Краткое руководство по налоговой отчетности

В своей книге Start Your Own Business сотрудники Entrepreneur Media Inc.проведет вас через важные шаги для открытия бизнеса, а затем поможет вам выжить в течение первых трех лет в качестве владельца бизнеса. В этом отредактированном отрывке авторы предлагают краткое руководство, которое поможет вам выяснить, какие налоги вы должны платить федеральному правительству.

Ваши обязательства по подаче федеральной налоговой декларации и сроки уплаты обычно зависят от правовой структуры, выбранной вами для своего бизнеса, и от того, используете ли вы календарный или финансовый год.

ИП . Если вы являетесь индивидуальным предпринимателем, каждый год вы должны подавать Таблицу C (Прибыль или убыток от бизнеса) к своей Форме 1040 (Декларация по индивидуальному подоходному налогу в США), чтобы сообщать о чистой прибыли и убытках вашего бизнеса. Вы также должны подать Schedule SE (налог на самозанятость) в свой 1040. Если вы являетесь налогоплательщиком за календарный год, дата подачи налоговой декларации — 15 апреля. Налогоплательщики финансового года должны подавать свои декларации не позднее 15-го дня четвертый месяц после окончания налогового года.

Вы также должны подать Schedule SE (налог на самозанятость) в свой 1040. Если вы являетесь налогоплательщиком за календарный год, дата подачи налоговой декларации — 15 апреля. Налогоплательщики финансового года должны подавать свои декларации не позднее 15-го дня четвертый месяц после окончания налогового года.

Вы также должны произвести расчетные налоговые платежи, если вы планируете иметь задолженность по федеральному налогу на сумму не менее 1000 долларов США после вычета ваших удержаний и кредитов, и если ваши удержания будут меньше меньшего из следующих значений: 1) 90 процентов налога, подлежащего отражению в налоговая декларация за текущий год или 2) 100 процентов налоговых обязательств за предыдущий год.

Товарищества и общества с ограниченной ответственностью (ООО). Компании, созданные с помощью этих структур, должны подать форму 1065 ( U.S. Return of Partnership Income ), в которой сообщается о доходах и убытках в IRS. Партнерство должно предоставить копии Приложения K – 1 ( Доля Партнера в доходе, Кредиты, Вычеты ), которое является частью Формы 1065, партнерам или членам LLC к дате подачи формы 1065. Сроки выполнения те же. как для индивидуальных предпринимателей.

Корпорации . Если ваш бизнес структурирован как обычная корпорация, вы должны заполнить форму 1120 ( U.S. Корпоративная налоговая декларация ). Для налогоплательщиков календарного года срок подачи декларации — 15 марта. Для корпораций финансового года декларация должна быть подана до 15-го числа третьего месяца после окончания налогового года вашей корпорации.

S корпорации . Владельцы этих компаний должны подать форму 1120S ( Налоговая декларация США для S Corporation ).Как и в случае с товариществами, акционеры должны получить копию Приложения K – 1, которое является частью Формы 1120S. Сроки такие же, как и для обычных корпораций.

Бизнес-расходы, вычитаемые из налоговСогласно IRS, операционные расходы на ведение бизнеса вычитаются, если они «обычные и необходимые». IRS определяет «обычные» как расходы, которые являются обычными и приемлемыми в вашей сфере деятельности. «Необходимые расходы» — это те, которые уместны и полезны для вашего бизнеса.Ниже приведены некоторые бизнес-расходы, которые вы можете вычесть.

Закупка оборудования. В соответствии с разделом 179 Кодекса IRS, отчисление на расходы, владельцы бизнеса могут полностью вычесть из налогооблагаемого дохода ограниченную сумму стоимости нового бизнес-оборудования в течение года вместо того, чтобы амортизировать стоимость в течение нескольких лет. В 2014 году максимальное федеральное пособие составляет 25 000 долларов. Для получения дополнительной информации получите копию публикации IRS 946, «Как амортизировать собственность » и прочтите «Выбор вычета по статье 179».”

Деловые расходы. Некоторые общие деловые расходы, из которых вы можете вычесть, включают расходы на рекламу, программы льгот для сотрудников, страхование, юридические и профессиональные услуги, расходы на телефонную связь и коммунальные услуги, аренду, канцелярские товары, заработную плату сотрудников, членские взносы в профессиональные ассоциации и подписку на деловые публикации. .

Авторасходы. Если вы используете свой автомобиль в коммерческих целях, IRS позволяет вам либо вычесть ваши фактические расходы, связанные с бизнесом, либо потребовать стандартную ставку миль, которая представляет собой определенную сумму денег, которую вы можете вычесть за каждую проезжаемую деловую милю.Чтобы рассчитать вычет, умножьте количество ваших деловых миль на стандартную ставку миль за год. Для целей налогообложения обязательно ведите журнал своих деловых миль, а также затрат на плату за парковку и дорожные сборы, связанные с бизнесом, потому что вы можете вычесть эти расходы.

Хотя использование стандартной ставки пробега проще для ведения учета, вы можете получить больший вычет, используя метод фактических затрат. Если вы имеете право использовать оба метода, IRS рекомендует рассчитывать ваш вычет обоими способами, чтобы увидеть, какой из них дает вам больший вычет, при условии, что вы вели подробные записи для обоснования метода фактических затрат.Для получения дополнительной информации об использовании автомобиля для бизнеса см. Публикации IRS 334 ( Налоговый справочник для малого бизнеса, ) и 463 ( Путевые расходы, развлечения, подарки и расходы на автомобиль, ).

Расходы на питание и развлечения. Чтобы получить вычет на деловые развлечения, они должны иметь прямое отношение к вашему бизнесу или иметь отношение к нему. Для вычета налога еда и развлечения должны быть «обычными и необходимыми», а не «щедрыми» или «экстравагантными». Вычет ограничен 50% стоимости соответствующих блюд и развлечений.

Чтобы доказать, что расходы напрямую связаны с вашим бизнесом, вы должны показать, что вы имели больше, чем общее ожидание получения какой-либо деловой выгоды, кроме деловой репутации, что вы вели бизнес во время развлечения и что ведение бизнеса было вашей основной целью.

Чтобы соответствовать требованиям вашего бизнес-теста, развлечение должно предшествовать или предшествовать серьезному деловому обсуждению. Кроме того, когда вы брали на себя расходы, у вас должна была быть четкая деловая цель.

Обязательно сохраняйте квитанции на любые развлечения или еду, которые стоят 75 долларов или более, и записывайте все свои расходы в бухгалтерскую книгу. Запишите бизнес-причину расходов, потраченную сумму, даты, место, тип развлечения, а также имя, должность и род занятий людей, которых вы развлекали.

Путевые расходы. Вы можете вычесть обычные и необходимые расходы, понесенные вами во время деловой поездки. В ваших записях должна быть указана сумма каждого расхода по таким статьям, как транспорт, питание и проживание.Обязательно записывайте дату отъезда и возвращения для каждой поездки, количество дней, которые вы потратили на работу, название города и деловую причину поездки или бизнес-выгоды, которых вы ожидаете достичь. Следите за своими расходами на уборку и стирку во время путешествия, потому что они подлежат вычету, как и стоимость использования телефона, факса и модема.

Связанная книга: The Tax & Legal Playbook

Зарплата предпринимателя: решите, сколько платить

Любой, кто не был владельцем бизнеса, может романтизировать идею «быть предпринимателем».«Легко представить себе гламурных руководителей, у которых все это вместе и которые получают большие зарплаты. Но если вы были предпринимателем, вы знаете, что жизнь владельца бизнеса редко бывает такой простой, особенно когда речь идет о зарплате владельца малого бизнеса.

Если вы только начинаете или занимаетесь этим бизнесом годами, вы, вероятно, постоянно спрашиваете себя: «Следует ли вам получать зарплату?»

Одним словом: Да. Ну, возможно. По крайней мере, чтобы в некоторой степени

Какова средняя зарплата предпринимателя

Если вы задумываетесь о том, сколько платить себе как предпринимателю, вам может быть интересно, что зарабатывают другие на вашем месте.Хотя многие владельцы малого бизнеса вообще не берут зарплату, это не означает, что вы должны сами отказаться от зарплаты предпринимателя. Опрос American Express показал, что средняя зарплата предпринимателя составляет всего 68 000 долларов, что немного ниже, чем в предыдущем году. По данным Payscale, эта цифра приближается к 72000 долларов.

В любом случае очевидно, что большинство владельцев малого бизнеса делают это потому, что им это нравится, а не потому, что они хотят быстро разбогатеть. Любой, кто был предпринимателем, знает, что это тяжелая работа, которая часто длится до поздних ночей и выходных.Хорошая новость заключается в том, что по мере вашего роста вы можете ожидать, что и ваша зарплата предпринимателя будет расти.

Зачем предпринимателю получать зарплату?

Вы, вероятно, работали над открытием своего бизнеса больше, чем когда-либо на любой другой работе в своей жизни. Это работа 24/7/365, которая никогда не заканчивается. И тебе повезет, если тебе удастся подумать о чем-нибудь другом. Вы пролили кровь, пот, слезы и неизвестно чем еще, чтобы воплотить эту мечту в реальность. Возможно, он еще не идеален, и у вас может не быть всего этого, но вам нужно хотя бы запланировать получение некоторой компенсации за это.

Важно знать, что не существует только одного типа заработной платы предпринимателя. И нет точного уравнения для определения того, как предприниматели должны платить себе, поскольку правильный выбор сильно зависит от типа вашего бизнеса, возраста, финансового состояния и т. Д.

Но все это означает, что существуют разные подходы в зависимости от вашего вида бизнеса. Различные варианты заработной платы предпринимателя для владельцев бизнеса имеют свои плюсы, минусы и юридические последствия того, как и когда получать зарплату.Все они могут помочь вам решить, сколько именно вы должны платить сами.

Сравнить карты

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. |

Обычная годовая13.24% -19,24% Переменная годовая процентная ставка | ||

Начальная годовая процентная ставка0% начальная годовая процентная ставка за покупки в течение 12 месяцев с даты открытия счета | Начальная годовая процентная ставка0% вступительная годовая процентная ставка за покупки на 12 месяцев | |

5 шагов к выплате зарплаты предпринимателю

Шаг 1: Разделите свой бизнес и личные финансы как можно скорее

В те первые дни, когда управление бизнесом происходит в пост- дневная работа в сумерках, слишком многие предприниматели стирают границы между бизнесом и личными финансами.Прежде чем вы даже начнете обсуждать, как платить себе, важно сначала составить план, чтобы отдельно отслеживать расходы и доходы вашего бизнеса.

Это начинается с отдельного коммерческого банковского счета. Смешение деловых и личных финансов не только вызывает головные боли у бухгалтерского учета — оно также может испортить ваши шансы на получение ссуды для малого бизнеса, когда ваш бизнес будет к этому готов, и может вызвать у вас горячую воду с IRS. Если вы все еще используете тот же текущий счет для управления бизнесом и личными финансами, исправьте это сейчас.

Вы можете начать с подачи заявки на открытие бизнес-счета онлайн или посмотреть, предлагает ли ваш местный банк бесплатные варианты бизнес-счета.

Вам также следует рассмотреть возможность подачи заявления на получение бизнес-кредитной карты, которую вы регулярно платите со своего банковского счета. Это может помочь вам увеличить кредитоспособность по мере роста вашего бизнеса.

Шаг 2. Выберите подходящую заработную плату предпринимателя

После того, как ваш бизнес и личные финансы разделены и организованы, вам нужно будет подумать о том, как платить самому себе.

Но прежде чем вы взвесите все «за» и «против» различных размеров и сроков компенсации, ваше решение о том, как и когда получать зарплату, будет зависеть от структуры вашего бизнеса. (Если вы не уверены, какой у вас тип бизнеса, найдите здесь тип своего предприятия.)

Требования IRS к компенсации владельцу различны для корпораций, индивидуальных предпринимателей, партнерств и LLC, поэтому вам необходимо сначала определить ваши законные права и обязанности.

По большей части существует два основных способа выплачивать себе зарплату предпринимателя — обычную зарплату или через розыгрыши собственника.

Метод заработной платы по сути такой же, как и оплата труда в целом. Вам платят по регулярному графику либо в зависимости от отработанного времени, либо по фиксированной ставке.

Фактически, если вы являетесь сотрудником C-корпорации или владельцем S-Corporation, вы по закону обязаны получать регулярную зарплату с удержаниями для социального обеспечения, Medicare, а также федеральных налогов и подоходных налогов штата.

Привлечение собственника — это изъятие из прибыли вашей компании (прибыли, а не доходов), подлежащее выплате вам, собственнику. Убедитесь, что вы учитываете все расходы (аренда, коммунальные услуги, заработная плата и льготы сотрудников, расходные материалы, необходимое оборудование и все остальное), когда подсчитываете, сколько вы можете позволить себе безопасно вынести из своего бизнеса на свой собственный карман. и когда.

Это означает, что вам необходимо знать отчеты о прибылях и убытках вашей компании как внутри, так и снаружи, прежде чем принимать это решение.

Розыгрыши не подлежат удержанию для Medicare, Social Security или подоходного налога в момент их выплаты — но помните, что вам все равно придется сообщать этот доход и платить с него эквивалентные налоги в конце года. . Если вы все же принимаете участие в розыгрыше, ведите чистый учет и постоянно откладывайте деньги на налоги, чтобы вас не застали врасплох в День налоговой инспекции. Программное обеспечение для бухгалтерского учета вашего малого бизнеса также может автоматизировать этот процесс.

Индивидуальные предприниматели, партнеры и владельцы LLC не подчиняются тем же правилам, что и корпорации.То, что остается после вычета расходов по Форме 1040, Приложению C (для индивидуальных предпринимателей) или Форме 1065 (для партнерств), является прибылью и рассматривается IRS как личный доход владельца.

По сути, эти владельцы бизнеса работают не по найму: как таковые, они могут платить себе, сколько хотят, рисовать или получать зарплату. Владельцы S-corp также могут получить ничью сверх своей зарплаты.

Шаг 3. Понять преимущества выплаты зарплаты предпринимателю — даже если вам не нужно

Хотя индивидуальные предприниматели или партнеры не обязаны получать зарплату предпринимателя (с соответствующими удержаниями), это в любом случае это хорошая идея.

Во-первых, выплата себе зарплаты свидетельствует о приверженности в глазах ваших сотрудников и инвесторов.

Доказывает, что ваше собственное финансовое благополучие зависит от финансового успеха успеха вашего бизнеса. Точно так же зарплата показывает IRS, что ваш бизнес — это законный бизнес, а не просто хобби, которое приносит деньги.

Заработок предпринимателя (пусть даже небольшой) с самого начала не только сделает ваши личные финансы более управляемыми, но также поможет вам вести точный финансовый учет и увидеть общую картину благополучия вашей компании. путем создания более четкой картины затрат компании с самого начала.

1. Определите «разумную компенсацию»

При получении зарплаты все работодатели должны получить «разумную компенсацию» в соответствии с IRS, которая, по сути, сопоставима с заработной платой сотрудника, выполняющего вашу роль в другом бизнесе. .

Но как выглядит «разумная компенсация» за вашу работу в качестве владельца бизнеса?

Один из способов подсчитать это число, особенно на начальном этапе роста вашего бизнеса, — это посмотреть, что вам нужно для покрытия ваших основных расходов на жизнь.Вы также можете немного поработать и посмотреть на такие места, как Glassdoor, которые дают рыночную оценку определенных позиций, или проявить изобретательность и спросить других владельцев в вашей отрасли. (Поверьте, они тоже были на вашем месте раньше.)

Если вы беспокоитесь о покрытии колеблющихся расходов, подумайте о том, чтобы установить зарплату предпринимателя в виде процента от прибыли, а не фиксированной годовой суммы. Это лучше всего подходит для предприятий, которые работают несколько лет и в настоящее время получают довольно стабильную прибыль.Затем, если ваш бизнес будет лучше, чем ожидалось в данном году, вы можете дать себе бонус!

2. Определите день выплаты жалованья