Порядок расчета НДС, подлежащего уплате в бюджет

Понятие НДС

Определение 1

Налог на добавленную стоимость (НДС) – это форма косвенного налога, подразумевающая изъятие части стоимость блага.

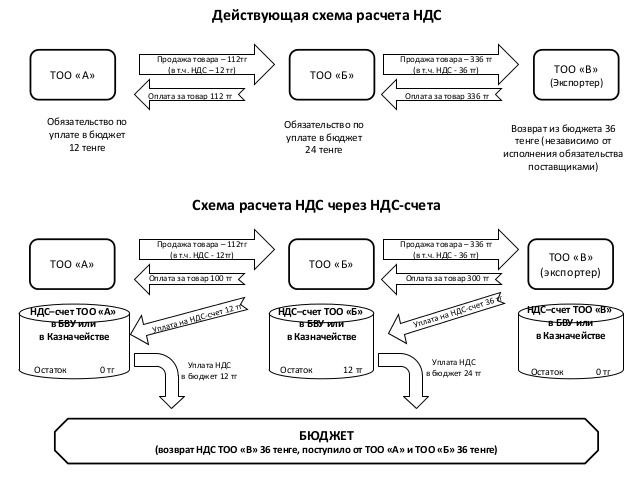

Создание НДС происходит на всех этапах производства конечного товара или услуги. Бремя оплаты налога ложится на конечного покупателя. Продавец получает возмещение налога за счет реализации. Однако, поступление в бюджет начинается задолго до того, как происходит конечная реализация блага. Каждый участник производственной цепочки производит выплаты в бюджет.

Налог был придуман Морисом Лоре в пятидесятых годы. Тестирование нового налога было проведено в одной из колоний Франции. Оно дало положительный результат, поэтому с 1958 года французы стали применять его внутри своей экономики. К началу семидесятых налог на добавленную стоимость стал использоваться во всех странах Европы.

Замечание 1

Государства многих стран используют НДС в качестве инструмента воздействия на экономику страны.

Порядок расчёта НДС

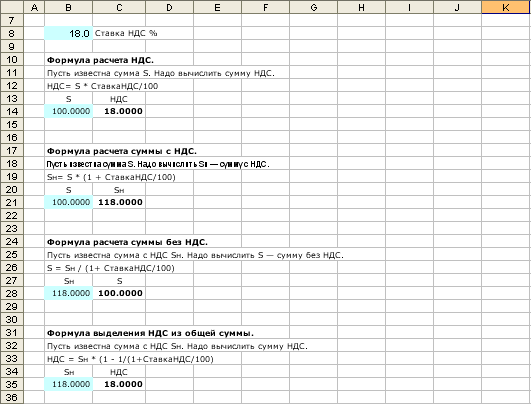

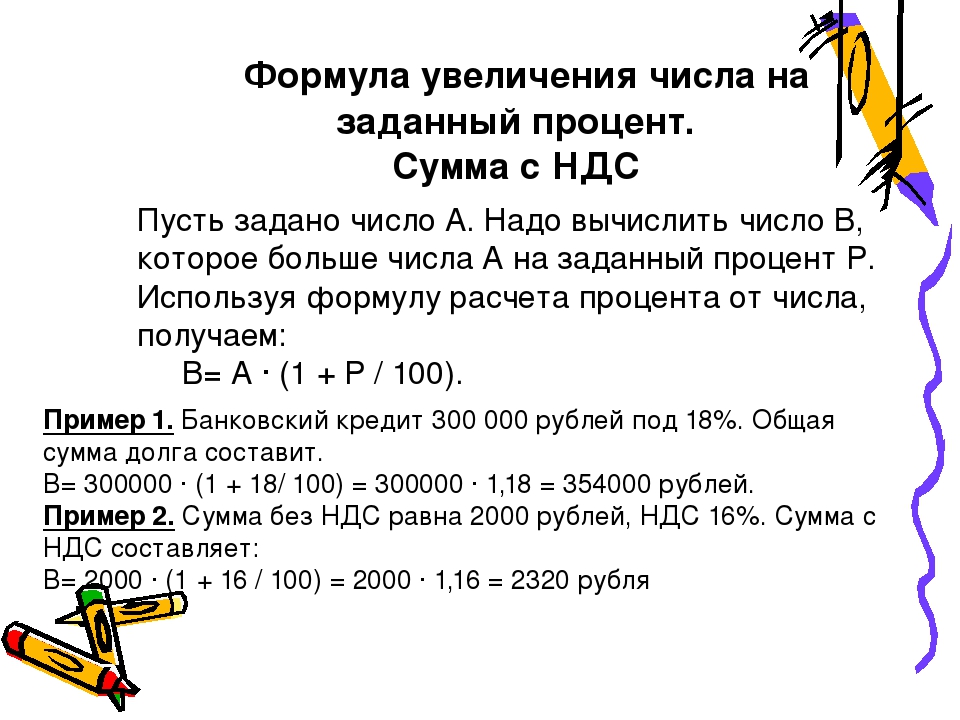

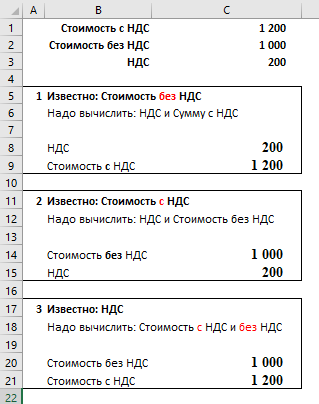

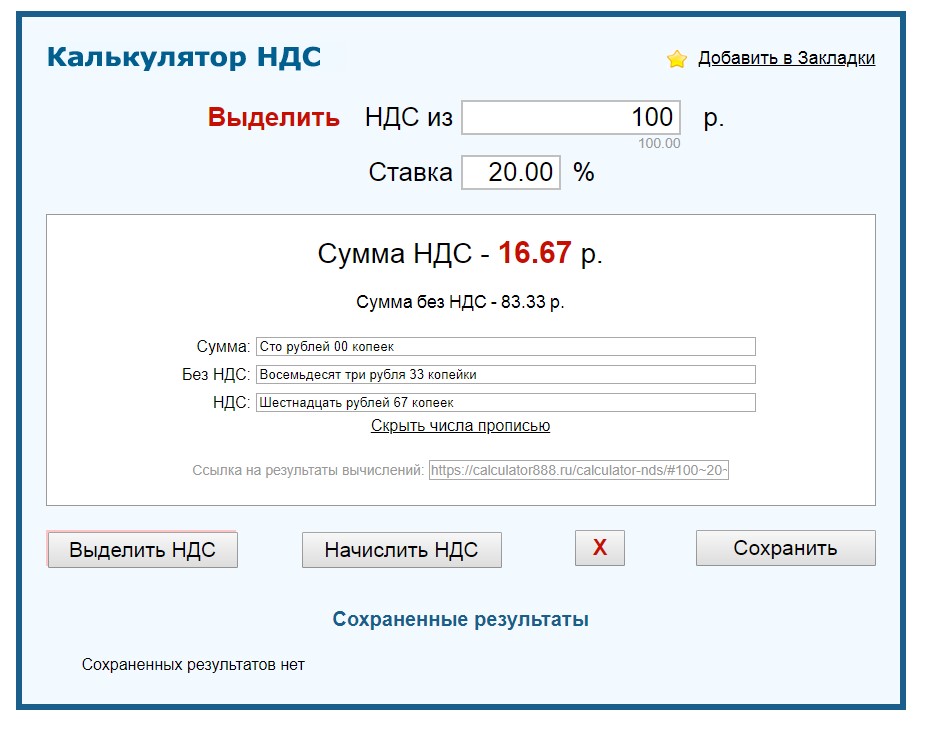

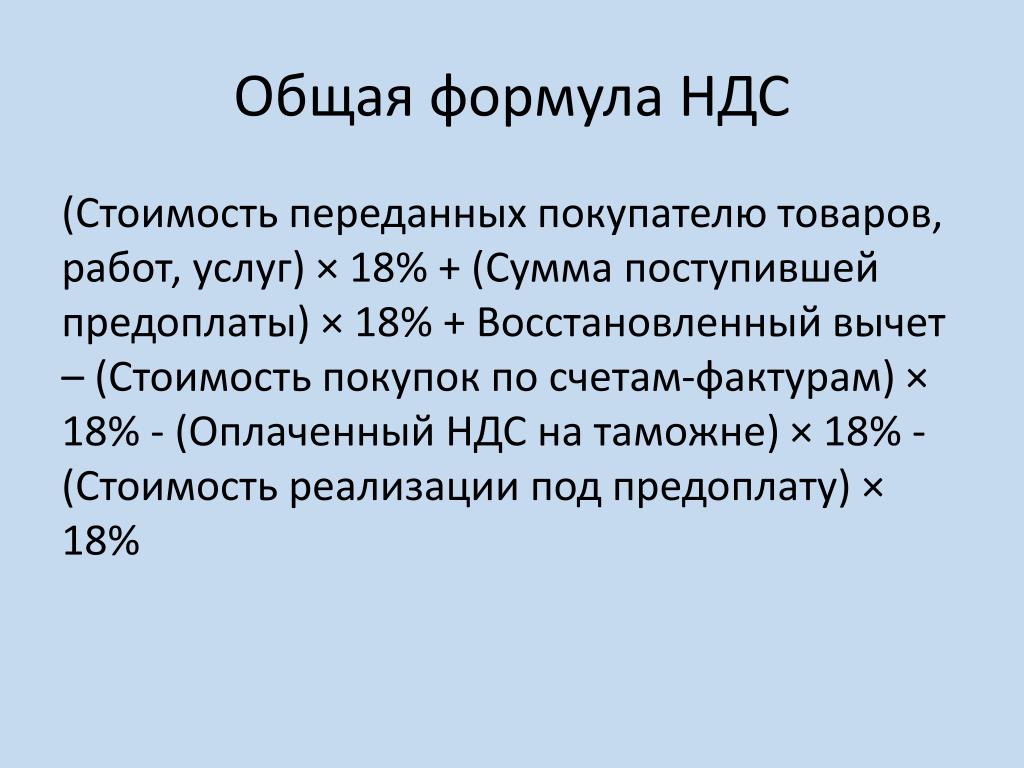

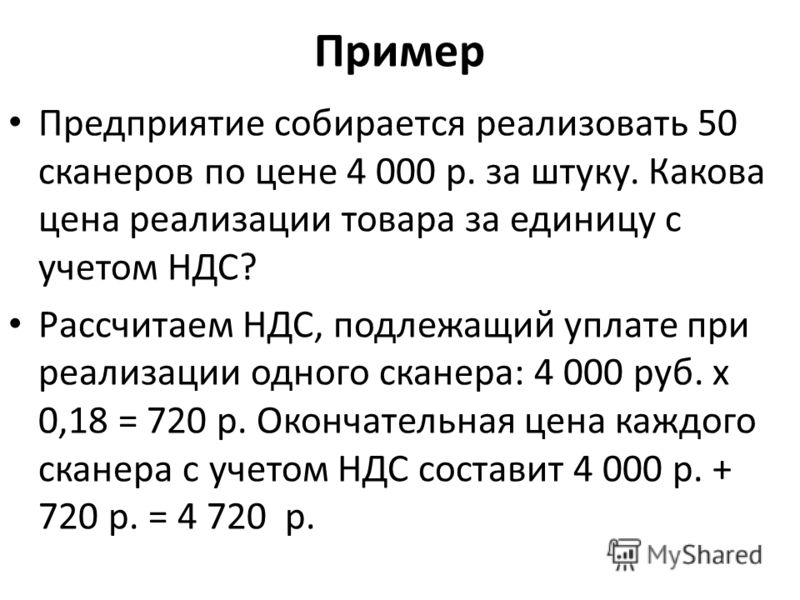

Формула расчета налога достаточно проста. Необходимо отслеживать размер ставки, для которой осуществляется расчёт. В общем виде формула вычисления НДС выглядит следующим образом:

НДС = стоимость реализуемых товаров и услуг без НДС × ставка налога

В законодательстве России произошли изменения, теперь ставка налога на добавленную стоимость составляет 20%. Льготное налогообложение в части НДС сохранилось. Например, часть товаров облагается ставкой в 10%, или 0%.

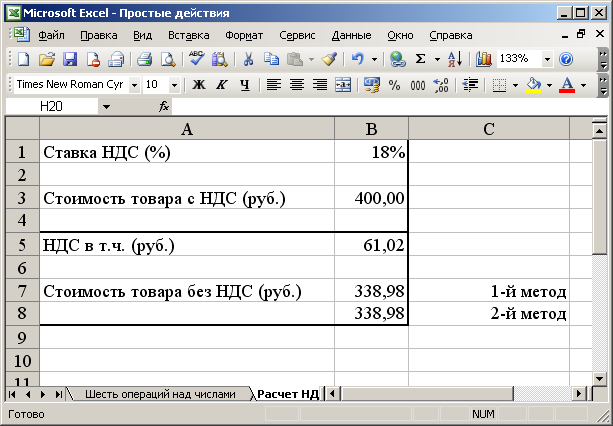

Чтобы вычленить размер НДС из уже имеющейся суммы, прибегают к следующей форме расчета:

НДС = Налоговая база × Расчетная ставка НДС

Такая операция необходима, если продавец хочет получить предоплату за поставляемый товар.

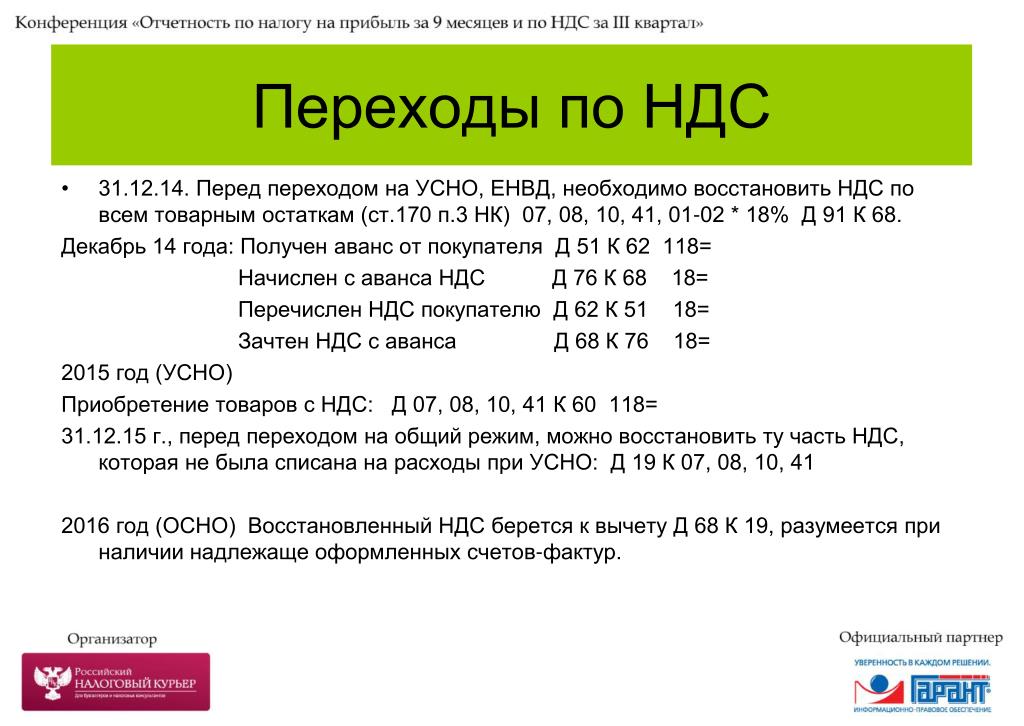

Расчёт НДС за квартал предполагает включение в общую сумму налог с реализации, а также налог с полученной предоплаты за период. Существуют случаи, когда плательщики налога на добавленную стоимость должны восстанавливать налог.

Существуют случаи, когда плательщики налога на добавленную стоимость должны восстанавливать налог.

Определение 2

Восстановленный НДС — это та часть налога, которая была ранее принята к вычету, но вследствие определенных изменений должна быть возвращена в бюджет.

Восстановление НДС производится в следующих случаях:

- Передача нематериальных активов, имущества в качестве уставного капитала.

- Дальнейшее использование нематериальных активов и имущества для продажи за территорией РФ.

- Получение товаров покупателем, за которые ранее он получил аванс.

- Уменьшение стоимости полученной продукции из-за уменьшения количества товара или снижения цены.

- Получение субсидий из федерального бюджета.

Замечание 2

Для каждого из вышеперечисленных случаев в законодательстве прописаны конкретные условия восстановления налога. Кроме того, восстановление налога различается для основных средств, материалов и нематериальных активов.

Срок уплаты НДС в бюджет

Сроки уплаты налога на добавленную стоимость определены в Налоговом Кодексе РФ. Уплата производится после каждого налогового периода. Расчет ведется за всю реализованную продукцию, с учетом продукции, примененной для собственных нужд. Уплата ведется равными долями в срок не позднее 25 числа каждого из трех месяцев, следующих за отчетным периодом. Если день уплаты выпадает на праздничный или выходной день, то последним днем будет считаться первый рабочий день после их окончания.

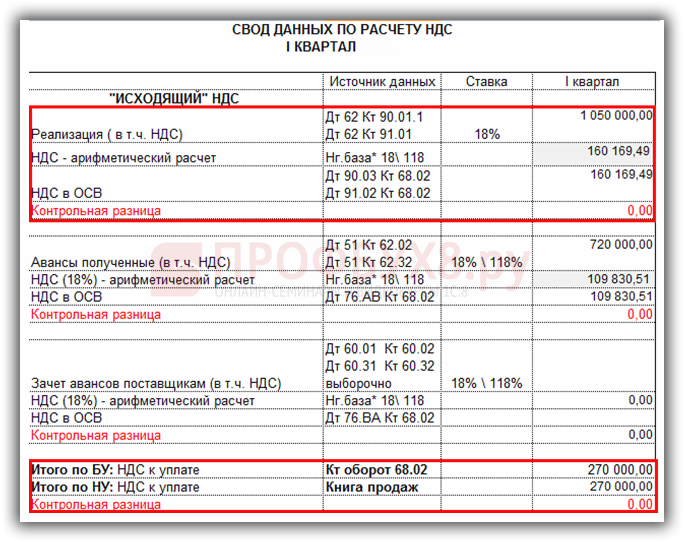

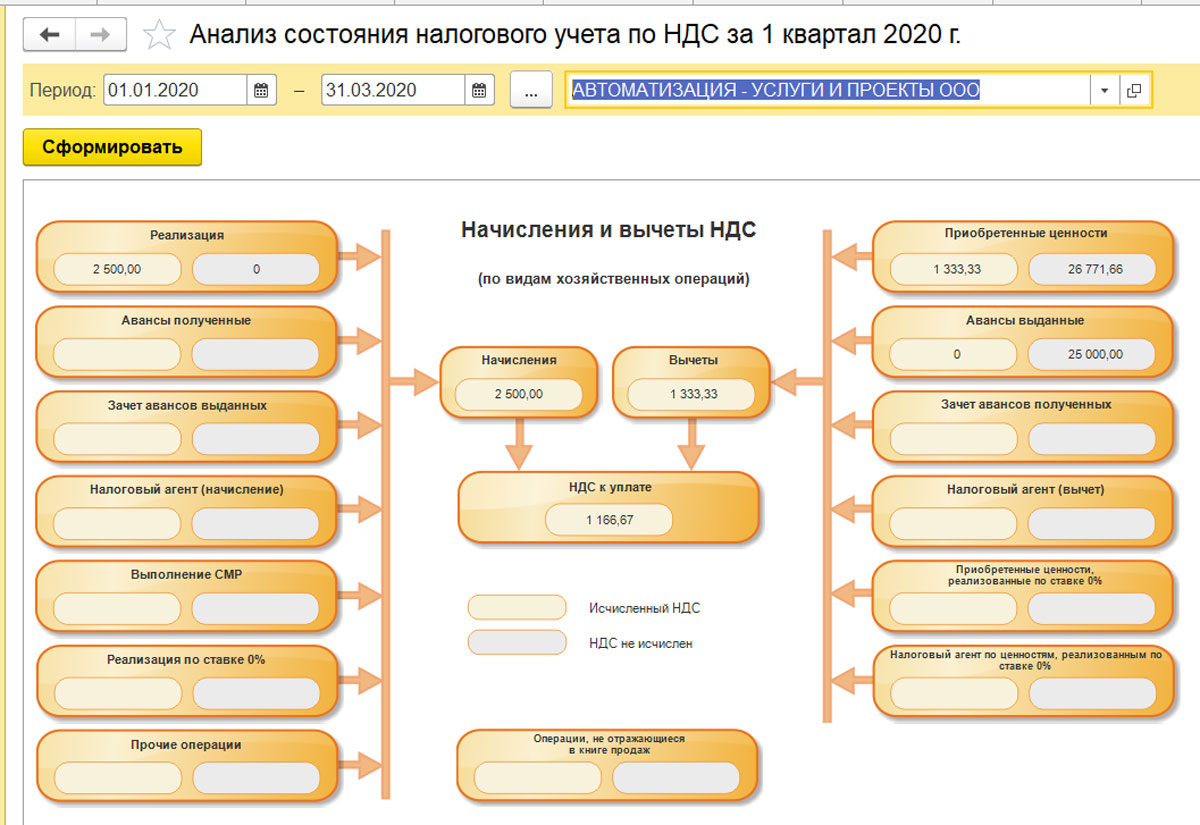

Как посчитать НДС вручную по ОСВ

Все организации – плательщики Налога на добавленную стоимость, по итогу квартала в срок до 25 числа обязаны рассчитать сумму налога и подать декларацию. Напомним, что декларация по НДС подается только! в электронном виде. С 01 января 2016 года если декларация предоставлена в бумажном виде она считается не поданной.

Любой бухгалтер по налогам обязан научиться считать НДС по оборотно-сальдовой ведомости (ОСВ).

Ниже распишем как это сделать.

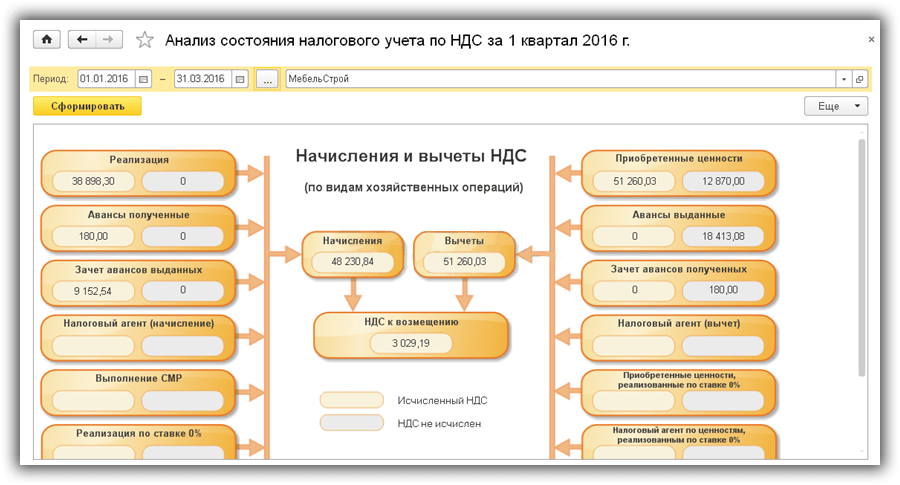

- Проведите с помощью «Помощника по учету НДС» все счет-фактуры (в том числе авансовые).

- Сформируйте ОСВ за квартал.

- Обратите внимание на счет 62.02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ.

Существует несколько моментов когда с полученных авансов НДС к уплате не исчисляется, это случаи, прописанные в статье 154 НК РФ. Если Ваши операции под действие данной статьи не подпадают, по Дт 76 счета должен числиться НДС с полученных авансов (смотрите обороты по контрагентам в ОСВ Кт 62.02).

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3Связанный курс

- Сформируйте анализ счета 19. В расчет необходимо брать только сумму в корреспонденции с 68 счетом.

Итак расчет: Оборот по Дт 90.03 (налог по реализации) + Оборот по  АВ (налог к уплате с авансов полученных) + Оборот по Дт 76.ВА (восстановленный налог с авансов выданных в прошлом периоде) – Оборот по Кт 19 (входящий НДС от поставщика: помните про п.4, описанный выше) — Оборот по Кт 76.АВ (восстановленный НДС с полученных авансов) – Оборот по Кт 76.ВА (налог к вычету с перечисленных авансов)

АВ (налог к уплате с авансов полученных) + Оборот по Дт 76.ВА (восстановленный налог с авансов выданных в прошлом периоде) – Оборот по Кт 19 (входящий НДС от поставщика: помните про п.4, описанный выше) — Оборот по Кт 76.АВ (восстановленный НДС с полученных авансов) – Оборот по Кт 76.ВА (налог к вычету с перечисленных авансов)

По итогу этих вычислений у Вас получится сумма Вашего налога.

(если в Вашей организации в этом периоде проводились реализации еще и через 91 счет, необходимо прибавить сумму налога, который прошел по проводке

/ «Бухгалтерская энциклопедия «Профироста»

09.10.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

как считать и что делать при превышении

Существует два варианта развития событий:

- Перенести часть «входящего» налога на добавленную стоимость на следующие более поздние отчетные периоды.

Если организация выбрала этот вариант, то вычеты можно перенести на более поздние налоговые периоды, но не более 3 лет с момента оприходования имущества, оказания работ или выполнения услуг. Налог предъявляется к вычету в том налоговом периоде, когда компания решила его фактически заявить. При этом входящий счет-фактура фиксируется в книге покупок именно за этот квартал;

- Оставить фактические данные, подать декларацию в ИФНС с учетом превышения и ждать вызова на комиссию. В этом случае к декларации можно приложить пояснительное письмо с указанием причин превышения допустимого процента доли вычета по НДС.

Итоги

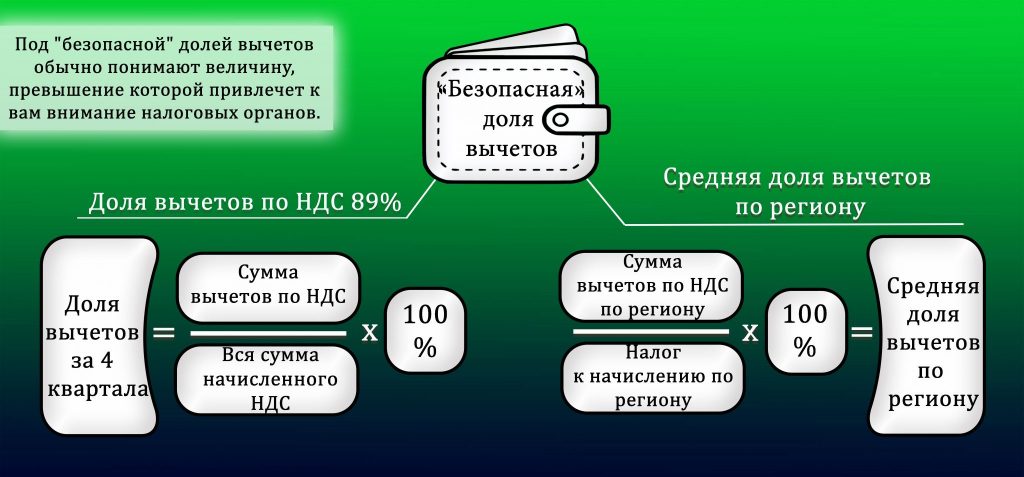

Доля вычетов по НДС — инструмент, с помощью которого налоговики определяют какого налогоплательщика проверить в первую очередь.

Но компания должна знать, что, если заявить вычет по НДС больше нормы, то риск налоговой проверки значительно возрастает по следующим основаниям:

Размер уменьшения исчисленного налогового платежа является одним их основных показателей, который анализирует ФНС и является критерием для отбора фирм — кандидатов на проверку.

В случае если на протяжении 12 месяцев процент вычитаемой суммы из исчисленного НДС превысит нормативный показатель 89 %, то налоговая инспекция запросит пояснения.

И если нет возможности пояснить причины отклонений от региональных норм, то можно спровоцировать выездную налоговую проверку.

Безопасная доля вычетов по НДС — залог пониженного внимания со стороны налоговиков.

Порядок исчисления налога на добавленную стоимость

Юридическая энциклопедия МИП онлайн — задать вопрос юристу » Налоговое право » Виды налогов » Порядок исчисления налога на добавленную стоимостьРегулирование порядка уплаты и учета данного налога производится НК РФ.

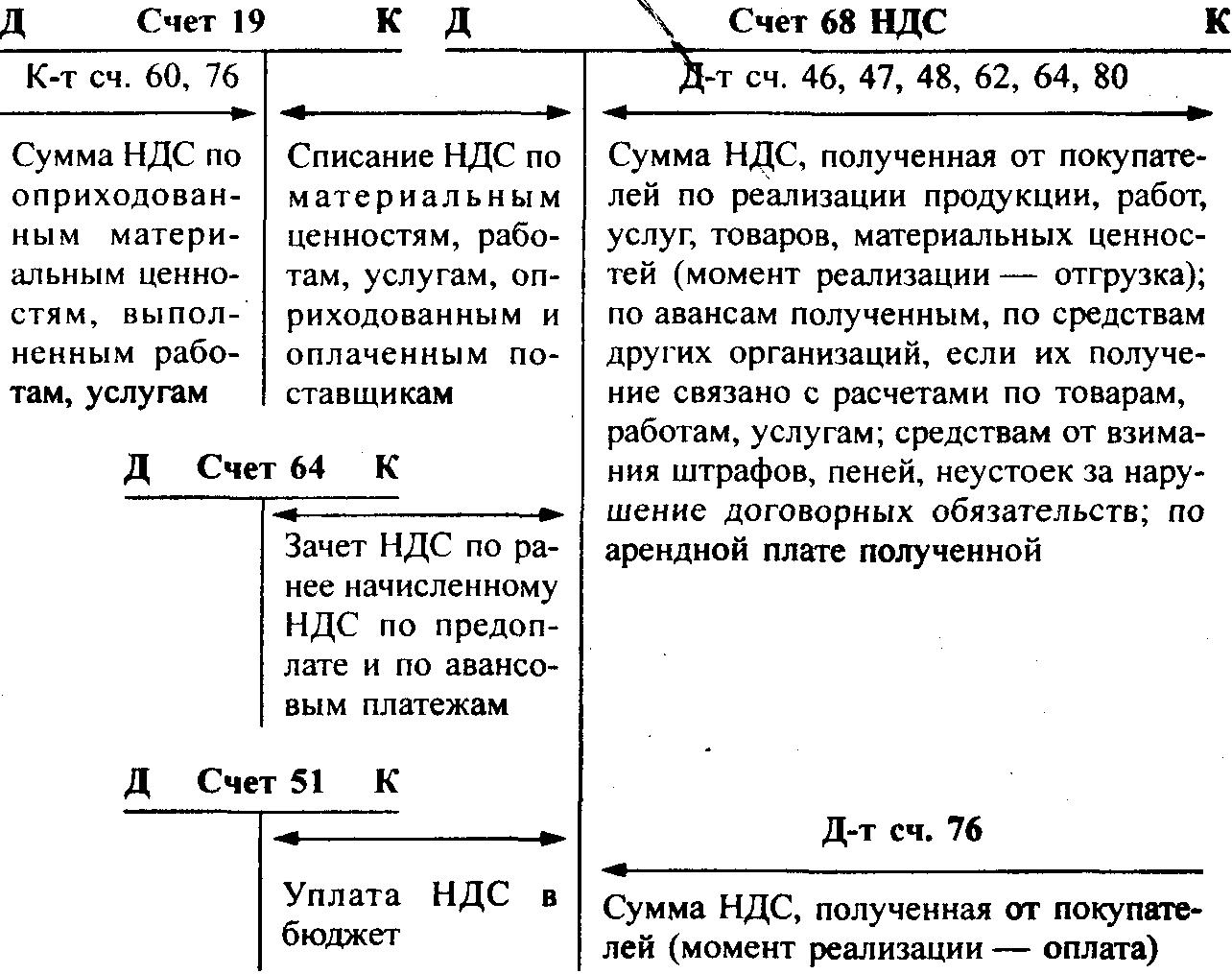

Учет сумм НДС

Налог на добавленную стоимость представляет собой косвенный налог, который является формой, в которой взимается и перечисляется в бюджет определенная сумма, рассчитанная по установленным законом налоговым ставкам.

Данная сумма прибавляется к стоимости товаров (работ или услуг).

Налог на добавленную стоимость является федеральным налогом, его применение обязательно на всей территории РФ. Объектом налогообложения данным налогом являются четыре разновидности операций:

- реализация товаров (работ или услуг), которая производится на территории РФ, включая реализацию залога и передачу имущественных прав;

- передача на территории РФ товаров (работ или услуг) выполненных для собственных нужд, если расходы по ним принимаются к вычету при расчете налога на прибыль;

- строительно-монтажные работы, которые выполнялись для собственного потребления;

- операции по ввозу товаров на территорию РФ.

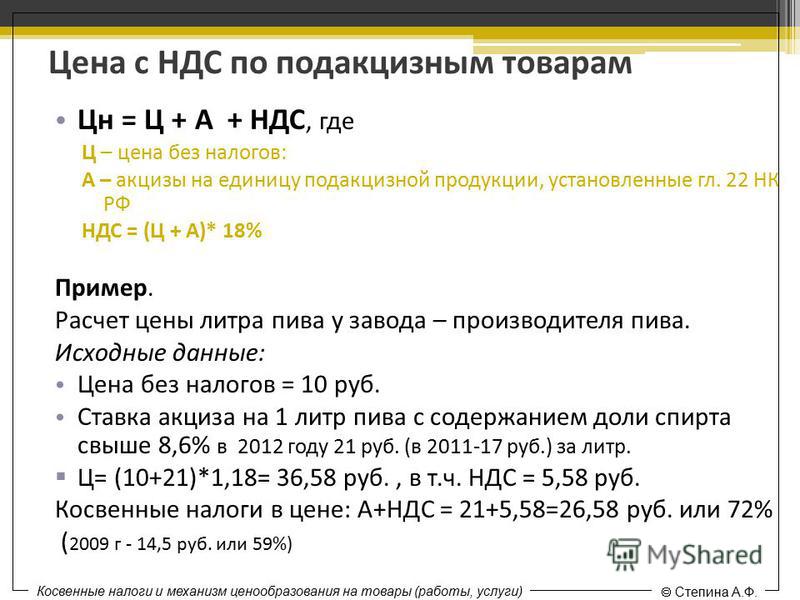

Определение налоговой базы с целью исчисления налога добавленную стоимость производится от стоимости реализуемых товаров (работ или услуг) с учетом акциза (если товар является подакцизным).

Цена товаров, которая устанавливается сторонами сделки, должна соответствовать рыночным ценам.

Контроль за правильностью применения цен осуществляют налоговые органы.

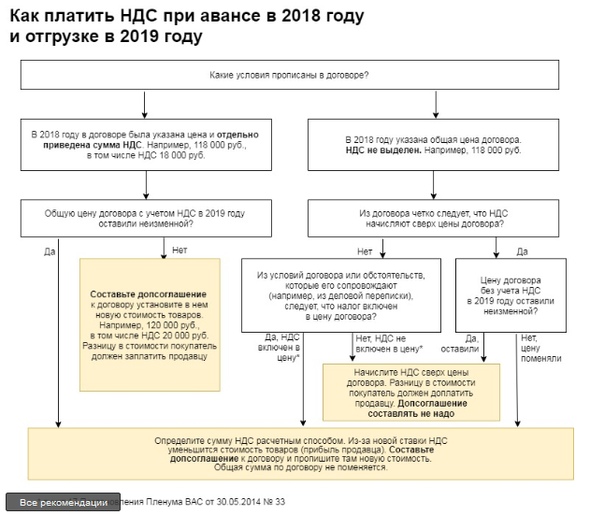

Особенностью исчисления налога на добавленную стоимость является то, что принять к вычету НДС по товарам, которые приобретены налогоплательщиком, он имеет право в том налоговом периоде, в котором им производится исчисление НДС, включая получение авансовых платежей.

Важное значение в учете НДС играет момент определения налоговой базы, которым является более ранней из таких дат:

- дата отгрузки товаров;

- дата оплаты предстоящей поставки товара.

Налоговый период для исчисления и уплаты налога добавленную стоимость принимается равным в один квартал.

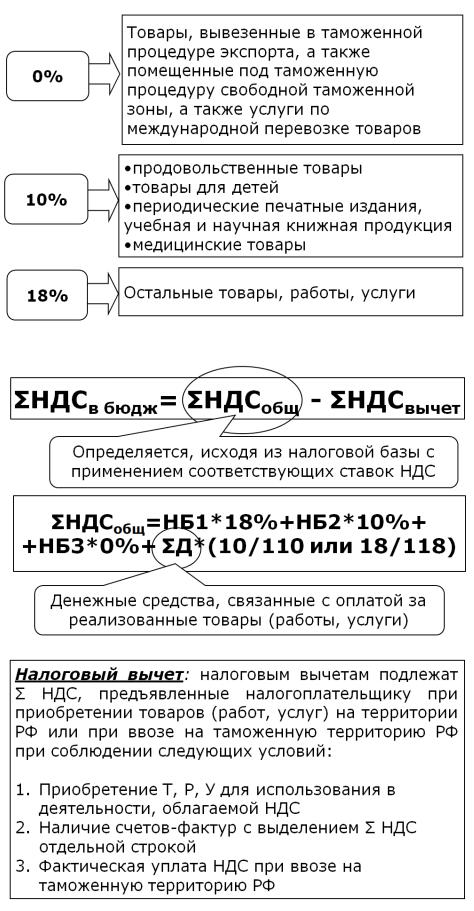

Налоговые ставки зависят от вида товаров и устанавливаются в размере 0%, 10%, 18%.

Когда производится реализация товаров работ, услуг продавец дополнительно к цене своего товара прибавляет сумму НДС.

Основанием принять к вычету НДС, который предъявлен продавцом у покупателя является счет-фактура.

Плательщики налога обязаны вести журнал учета счетов-фактур, которые они получили и выставили, а также книгу покупок и продаж.

Вам необходимы услуги налогового юриста?

Помощь специалиста с 20 летним опытом

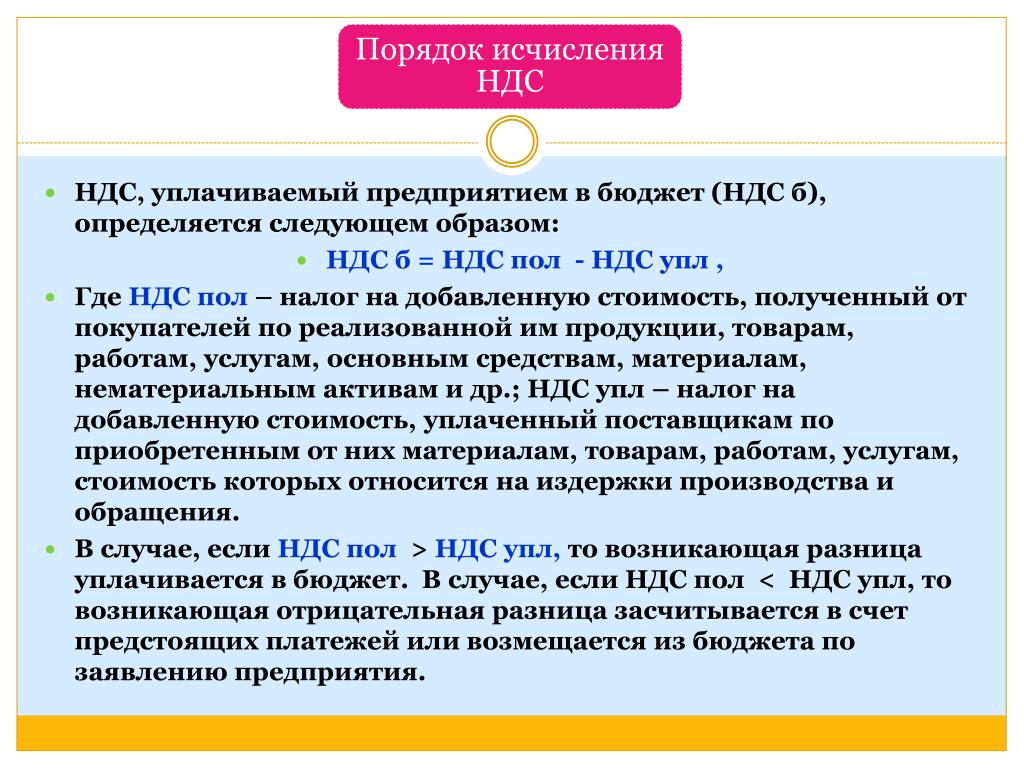

Исчисление налога на добавленную стоимость

При совершении налогооблагаемой операции у налогоплательщиков появляется обязанность исчислить НДС. Порядок исчисления налога на добавленную стоимость устанавливают положения статьи 166 НК РФ.

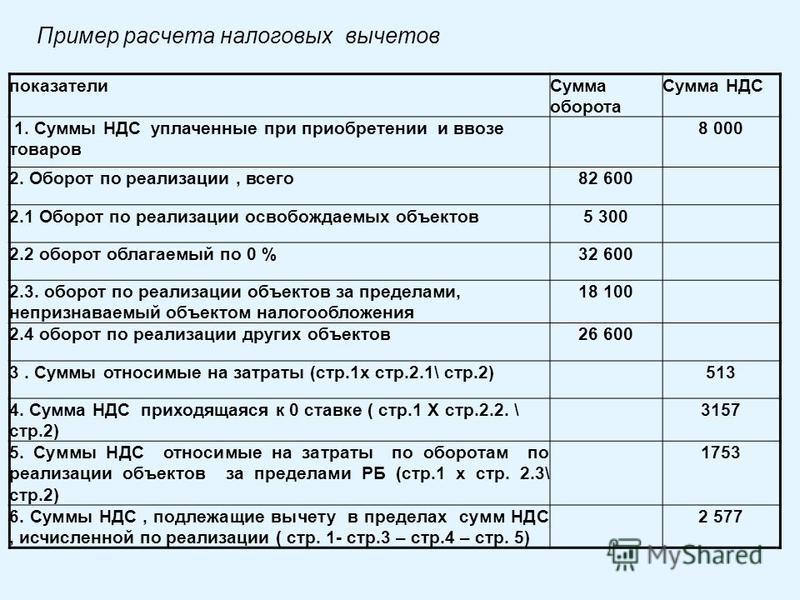

Исчисление сумм НДС производится по соответствующей налоговой ставке, которая составляет процентную долю от налоговой базы.

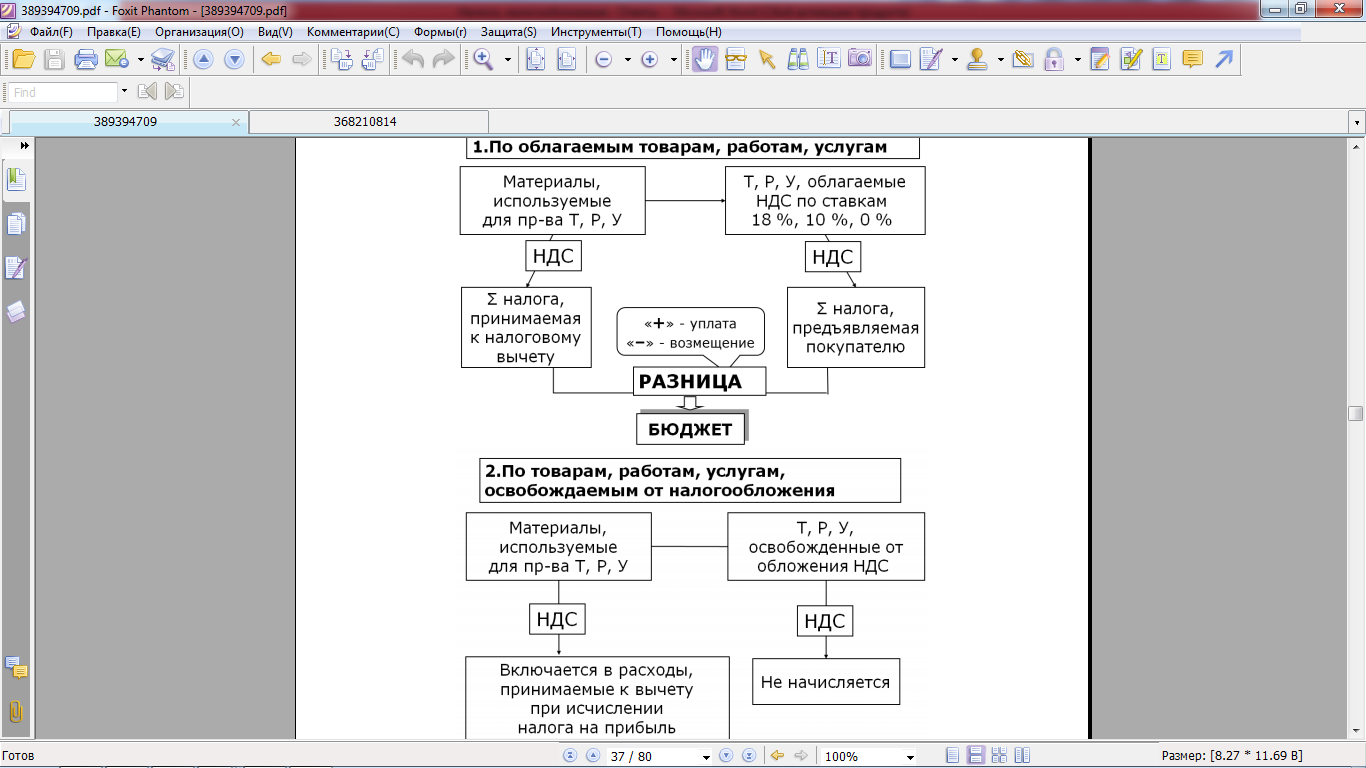

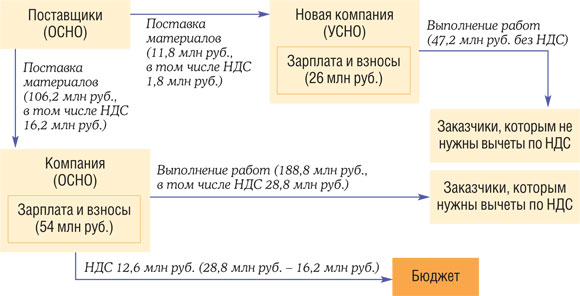

Если операции облагаются по разным ставкам, ведется раздельный учет, а сумма НДС определяется путем сложения сумм налогов, рассчитанных отдельно по каждой операции.

Раздельный учет налогоплательщик обязан вести также в том случае если, часть осуществляемых им операций освобождена от налогообложения.

Исчисление НДС производится по итогам каждого налогового периода, а оплата не позднее 20 числа месяца, который следует за истекшим налоговым периодом.

Исчисленный НДС уменьшается на сумму налогового вычета. К вычету принимается сумма налога, которую покупатель уплатил, приобретая товар на территории РФ либо при ввозе товара на таможенную территорию РФ.

Право использовать налоговый вычет есть только у плательщиков НДС.

Если налогоплательщик не производит исчисления налоговой базы по НДС, то принять к вычету уплаченную в стоимости приобретенного товара сумму НДС, он не имеет оснований.

Принимать входной НДС к вычету налогоплательщик может только в том случае если принял к учету приобретенные им товары, работы, услуги, что подтверждается соответствующими первичными документами и счетами-фактурами, выставленными поставщиком.

Для возможности применения налогового вычета Налоговый кодекс устанавливает определенные требования, при неисполнении которых применить налоговый вычет налогоплательщик не может. Нельзя применять налоговый вычет если:

- расходы налогоплательщика экономически необоснованные;

- его хозяйственные операции нерентабельны и убыточны;

- счета-фактуры не отражены (несвоевременно отражены) в журнале учета;

- отсутствует государственная регистрация приобретенного объекта, в случае если она является обязательной;

- контрагент выбран без должной осмотрительности и осторожности, контрагентом у которого налогоплательщик приобрел имущество, не соблюдаются требования налогового законодательства;

- в действиях налогоплательщика усматривается стремление извлечь необоснованную налоговую выгоду.

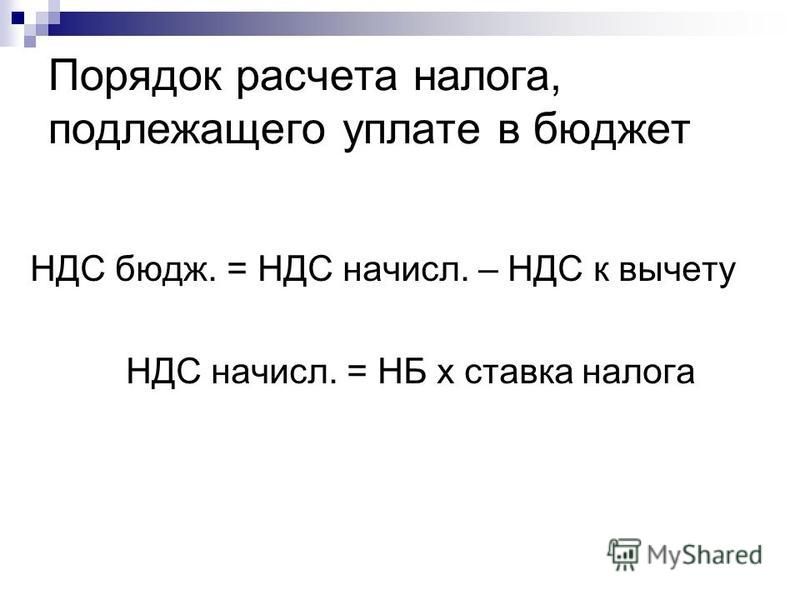

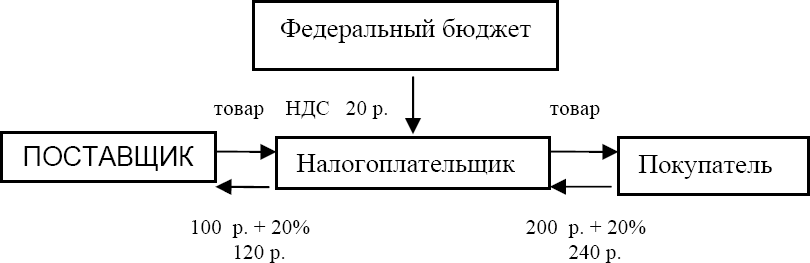

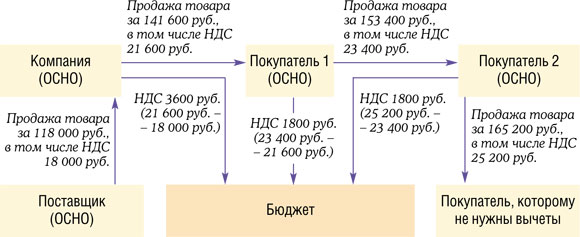

Порядок исчисления налога

Сумма НДС представляет собой разницу между суммой НДС, которая уплачена налогоплательщику покупателями реализуемого им товара, стоимость которого увеличена на сумму НДС, и суммой НДС, которая уплачена непосредственно самим налогоплательщиком при расчетах с поставщиками за приобретенный им товар. Данная разница подлежит уплате в бюджет.

Данная разница подлежит уплате в бюджет.

Если налогоплательщик применяет в единую ставку НДС ко всем своим операциям, то определять налоговую базу необходимо суммарно в соответствии с требованиями статьи 153 НК РФ.

Если по итогам расчета налога в определённом налоговом периоде сумма налогового вычета больше общей суммы НДС, рассчитанной по итогам всех налогооблагаемых операций, совершенных налогоплательщиком, полученная отрицательная разница должна возмещаться налогоплательщику (зачитываться), НДС к уплате в бюджет в данном случае принимается равным нулю.

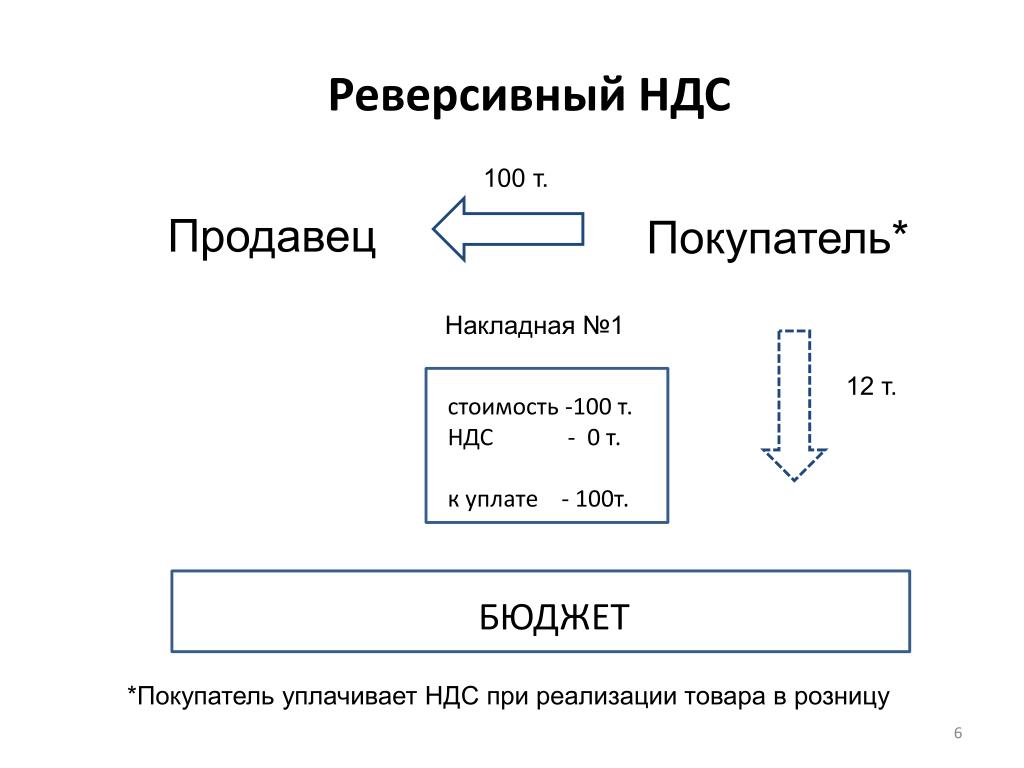

В некоторых случаях обязанность исчислить, удержать и перечислить в бюджет НДС может быть возложена на налоговых агентов.

Например, в случае с иностранными лицами, которые не состоят на учете в налоговых органах РФ и не являются российскими налогоплательщиками.

Если такие лица реализует товары на территории РФ, то на предприятия и индивидуальных предпринимателей, приобретающих такие товары, возлагается обязанность уплатить НДС.

В данном случае они выступают в качестве налоговых агентов (п. 3 ст. 166 НК РФ). Учет в данном случае осуществляется отдельно по каждой операции, связанной с реализацией товаров иностранными налогоплательщиками.

Сумма НДС, которая должна быть уплачена налоговым агентом в бюджет, определяется на основании счета-фактуры и уплачивается им в полном объеме.

Спорным моментом в вопросе начисление НДС и применение налогового вычета является отсутствие налогооблагаемых операций у налогоплательщика в отчетном периоде.

Согласно сложившейся на данный момент арбитражной практике, по мнению судов, глава 21 НК РФ устанавливает зависимость налогового вычета, право на который дает приобретение товаров с НДС от осуществления налогоплательщиком в этом же отчётном периоде налогооблагаемых операций.

По мнению судов закон не называет это обязательным условием применения налогового вычета. Такой подход разделяет большинство арбитражных судей.

Данная проблема была урегулирована в письме Минфина РФ от 19. 11.2012 N 03-07-15/148 после рассмотрения обращений ФНС России и Постановления Президиума ВАС РФ от 03.05.2006 N 14996/05.

11.2012 N 03-07-15/148 после рассмотрения обращений ФНС России и Постановления Президиума ВАС РФ от 03.05.2006 N 14996/05.

В данном письме Минфин прокомментировал ситуацию, сославшись на то, что такая позиция может спровоцировать злоупотребление со стороны недобросовестных налогоплательщиков, а также дает необоснованные преимущества налогоплательщиком, использующем нулевую ставки НДС.

Минфин пришел к выводу, что применение налогоплательщиком налоговых вычетов в тех налоговых периодах, в которых у него не возникло налоговая база, является обоснованным. Такого же мнения придерживается ФНС России.

Автор статьи

Кузнецов Федор Николаевич

Опыт работы в юридической сфере более 15 лет; Специализация — разрешение семейных споров, наследство, сделки с имуществом, споры о правах потребителей, уголовные дела, арбитражные процессы.ставка, плательщики, как рассчитать, возврат налога на добавленную стоимость в 2021 году

Что такое налог на добавленную стоимость?Еще одним наполнителем государственной казны, помимо ранее описанных нами налогов (налог на землю, транспортный налог, налог на имущество, социальный налог и подоходный налог), является НДС (расшифровка: налог на добавленную стоимость).

Налог на добавленную стоимость – это налог, уплачиваемый от стоимости реализованных товаров, оказанных услуг или работ на территории РК. Также НДС уплачивается при импорте товаров при пересечении границы.

НДС является косвенным платежом. Ибо его уплата осуществляется на всех этапах создания и реализации продукции. То есть, сначала уплата НДС осуществляется производителем товара, потом посредниками (продавцом), а потом уже конечным потребителем, то есть нами с вами.

Кто является плательщиками НДС?Индивидуальные предприниматели; юридические лица-резиденты, кроме госучреждений и общеобразовательных школ; филиалы/представительства нерезидента, ведущие деятельность в Республике Казахстан; импортеры.

Все перечисленные субъекты (согласно Налоговому Кодексу РК) — плательщики налога на добавленную стоимость.

Существует реестр плательщиков НДС. Осуществить поиск плательщиков НДС и получить данные о интересующем вас плательщике можно на портале Электронного правительства.

Постановка на учет по НДС бывает добровольная и обязательная.

Какая ставка НДС в Казахстане?На сегодняшний день, действуют две ставки НДС: 12% и 0%.

0% или нулевая ставка применяется при реализации экспорта товаров. С полным перечнем операций, освобожденных от обложения НДС можно ознакомиться в НК Республики Казахстан.

Ставка 12% применяется во всех остальных случаях.

Как посчитать НДС?Произвести расчет НДС можно как самостоятельно, так и с помощью НДС калькулятора. НДС калькулятор можно найти в интернете.

Рассчитать налог на добавленную стоимость можно следующим способом:

Начисление НДС

НДС = облагаемый оборот (без НДС) х 12% — НДС в зачет

Выделение НДС

НДС = цена товара х 12 : (12 + 100)

Основным нюансом и сложностью расчета суммы НДС является расчет НДС, который идет в зачет.

Рассмотрим на примере, что такое зачет НДС и как он рассчитывается.

- Продавец «Х» приобрел у поставщика «Y» товар на сумму 2 240 тенге (с учетом НДС)

- Из этой суммы: 2 000 тенге — стоимость товара; 240 тенге — НДС.

- Продавец «Х» продал товар за 2 576 тенге (с учетом НДС)

- Из этой суммы: 2 300 тенге — стоимость товара, 276 тенге — НДС

- Но ранее продавец «Х» уже уплатил 240 тенге НДС при покупке этого товара у поставщика «Y»

- Эти 240 тенге и есть НДС, который идет в зачет

- Таким образом продавец «Х» заплатит в казну не все 276 тенге НДС, а 276 — 240 = 36 тенге

Для расчета НДС в зачет используют два метода: пропорциональный и раздельный. Вы сами выбираете, какой из методов для вас будет более выгодным. Выбор метода осуществляется на целый год и поменять его можно будет только с 1 января следующего года.

Отчетный период и сроки уплаты НДСОтчетным периодом по НДС является календарный квартал. Именно за этот период налогоплательщиками подается налоговая декларация (форма 300). Сроки подачи декларации: до 15 числа месяца, который наступает после завершения отчетного квартала.

Сроки подачи декларации: до 15 числа месяца, который наступает после завершения отчетного квартала.

Сам же НДС должен быть уплачен в казну в такие сроки: не позже 25-го числа второго месяца, который следует после завершения отчетного квартала.

Возврат НДСРассмотрим на примере случай, когда возможен возврат НДС.

Продавец «Х» купил товара на 896 000 тенге (включая 96 000 тенге НДС)

Часть товаров на сумму 672 000 тенге продавец «Х» продал за границу (экспорт) за 700 000 тенге (ставка НДС – 0%)

Остальную часть товара на сумму 224 000 тенге продавец «Х» продал на территории РК за 268 800 тенге (включая 28 800 тенге НДС)

НДС в зачет = 28 800 — 96 000 = 67 200 тенге

То есть, как видим, получается, что зачетный НДС превышает начисленный на 67 200 тенге.

Данную сумму продавец «Х» имеет право вернуть из бюджета.

Возврат НДС также возможен по товарам и услугам, приобретенным по гранту или же дипломатическим представительством.

Расчет НДС при аренде государственного и коммерческого имущества

Арендаторы, взявшие во временное пользование муниципальное имущество, обязуются уплатить НДС. При этом договор аренды государственного имущества необходимо заключить с департаментом недвижимости либо оформить его как трехстороннее соглашение. В данном случае арендодатель, выступающий как владелец муниципального имущества, не несет на себе налоговую нагрузку.

Расчет НДС при аренде государственного имущества при ОСН и УСН

Для расчета НДС сумма оплаты за временное пользование с учетом налога берется за налогооблагаемую базу. Если договор гласит, что в цену аренды включен НДС, то эта сумма и будет облагаться налогом по ставке 18/118.

Если в договоре указана цена аренды, не включая НДС, то налог накручивается на эту сумму и уплачивается за счет средств организации по ставке 18%. При этом расходы по оплате НДС не соотносятся с издержками по оплате налога.

Оплата НДС происходит в обязательном порядке за период, в котором он был начислен, не позднее 20-го числа последующего месяца. НДС уплачивается при общем и упрощенном режиме налогообложения с выпиской счета-фактуры в течение 5 дней с момента оплаты.

НДС уплачивается при общем и упрощенном режиме налогообложения с выпиской счета-фактуры в течение 5 дней с момента оплаты.

Если учтены услуги по аренде или арендатор сам себе выставил счет-фактуру, то арендатор, использующий общую систему налогообложения, может вычесть сумму уплаченного НДС в том периоде, в котором была произведена выплата за прошлый квартал. Если арендатор использует упрощенную схему налогообложения, то он может отнести на расходы сумму уплаченного НДС вместе с услугами по аренде.

Сумма НДС при временном пользовании государственным имуществом рассчитывается индивидуально по каждому объекту аренды по ставке, прописанной в Налоговом кодексе. Налоговым периодом признается 1 месяц. Обязательства по выплате НДС автоматически снимаются с организации, если она не платит за аренду имущества в течение налогового периода, равного календарному месяцу.

Сумма НДС должна отчисляться с бюджета одновременно с перечислением платы за временное пользование государственным имуществом арендодателю.

Расчет НДС при аренде коммерческого имущества при ОСН и УСН

При аренде коммерческого имущества при обеих системах налогообложения за налоговую базу принимают сумму арендной платы. При этом арендодатель должен выставить арендатору соответствующий счет-фактуру в течение 5 дней с момента оказания услуги. Счет-фактура выписывается последним календарным днем месяца. Налогоплательщик имеет право вычесть уплаченную сумму НДС.

Чтобы принять выплаты по НДС к вычету, взятое во временное пользование имущество должно использоваться исключительно в производственных целях, а его арендную плату необходимо отразить в бухгалтерском учете. Вычет осуществляется только после уплаты НДС и выписки счета-фактуры.

Счет-фактура составляется с учетом суммы арендной платы минус НДС по ставке 18/118. Сумма НДС идет в счете-фактуре отдельной строкой. После вычета НДС дается проводка с Дебета 68 счета на Кредит 19.

Расчет входящего и выходящего налога на добавленную стоимость (НДС) — Vietnam Clear View

4 апреля 2020 г.

В этой статье мы покажем вам подробные инструкции о том, как рассчитать сумму НДС к уплате методом налогового вычета и прямым методом:

1. Расчет налога на добавленную стоимость методом вычета

Метод вычета применяется к: коммерческим предприятиям, которые полностью соблюдают режимы бухгалтерского учета, выставления счетов и ваучеров в соответствии с законодательством о бухгалтерском учете и зарегистрировали налоговый платеж по методу налогового вычета и оцениваемой цене без НДС.

Как рассчитать НДС к уплате:

Сумма НДС к уплате = Сумма исходящего НДС — Сумма входящего НДС, подлежащая вычету .

Внутри:

1-Выходная сумма НДС

Выходная сумма НДС = общая сумма НДС проданных товаров или услуг, указанная в счете-фактуре с добавленной стоимостью.

НДС по счетам = оценочная цена товаров или услуг, умноженная на ставку НДС товаров и услуг.

Например, Clearview продает микроволновую печь за 800 000 донских долларов до налогообложения — с учетом налоговой ставки 10%.

Выходной налог на добавленную стоимость (исходящий НДС) составляет 800 000 x 10% = 80 000 донгов.

При выставлении счетов-фактур на продажу товаров или услуг коммерческие учреждения должны четко указывать продажные цены до вычета налогов, налог на добавленную стоимость и общую сумму денег, которую должен заплатить покупатель. Если цена не включает налог и налог на добавленную стоимость, налог на добавленную стоимость на проданные товары и услуги должен быть рассчитан на основе цены платежа, указанной в счете-фактуре или ваучере.

2- Сумма входящего НДС

Сумма входящего налога на добавленную стоимость = общая сумма налога на добавленную стоимость товаров или услуг, указанная в счете на добавленную стоимость.

Общая сумма налога на добавленную стоимость, записанного в счет-фактуру на добавленную стоимость товаров и услуг, приобретенных (включая основные средства), используемых для производства и продажи товаров и услуг, облагаемых налогом на добавленную стоимость.

Цена без налога на добавленную стоимость = цена платежа / (1 + ставка налога).

Пример, операции Clearview в феврале:

- 2 февраля медиакомпании были проданы 30 комплектов 40-дюймовых светодиодных телевизоров с ценой за единицу без 10% НДС: 3 600 000 донгов за штуку.

- 14 февраля компании Thanh An было продано 90 электрических плит Sharp по цене 1 100 000 донгов за штуку без НДС.

- 25 февраля было куплено 20 телевизоров со светодиодной подсветкой с диагональю 40 дюймов и 110 электрических плит без НДС по следующей цене: 40-дюймовый телевизор со светодиодной подсветкой по цене 3 300 000 донгов за единицу и рисоварка Sharp 900 000 донгов за единицу.

- Стоимость доставки товара около 250 000 донгов без НДС 10%, оплата наличными.

Решение:

Сумма выходного НДС = [(30 × 3,600,000) x10% + (90x 1,100,000) x10%] = 20,700,000 донгов.

Сумма входящего НДС [(20 x 3 300 000) x 10% + (110 x 900 000) x 10% + 250 000 x 10%] = 16 500 000 вьетнамских донгов.

=> Сумма НДС к уплате: 20 700 000 — 16 525 000 = 4 175 000 миллионов донгов .

2. Расчет налога на добавленную стоимость прямым методом

— Прямой метод применяется непосредственно к физическим лицам и хозяйственным хозяйствам, которые не внедряют или не в полной мере применяют режим бухгалтерского учета, счетов-фактур и документов в соответствии с законодательством.И выручка в год меньше 1 миллиарда донгов.

— Иностранные организации и физические лица, ведущие бизнес не в соответствии с законодательством об инвестициях.

-Деятельность по торговле золотом, серебром и драгоценными камнями.

Расчет :

Сумма НДС к уплате = добавленная стоимость проданных товаров и услуг «умножить на» ставка налога , применимая к товарам и услугам.

а. Добавленная стоимость товаров и услуг:

Добавленная стоимость товаров или услуг = цена оплаты проданных товаров или услуг «минус» цена оплаты приобретенных товаров и услуг.Внутри:

+ Плата за проданные товары или услуги — это фактическая продажная цена, указанная в счете-фактуре продажи товаров или услуг, включая налог на добавленную стоимость, а также дополнительные сборы, взимаемые продавцом.

+ Плата за приобретенные товары или услуги равна стоимости приобретенных или импортированных товаров или услуг с учетом НДС, использованных для производства и хозяйственной деятельности продаваемых товаров и услуг, облагаемых НДС.

Добавленная стоимость определяется по некоторым направлениям деятельности следующим образом:

- Для производственной и коммерческой деятельности: это разница между оборотом продаж и оборотом поставок, услуг и товаров, закупленных для производства и бизнеса.В случаях, когда коммерческие предприятия не могут учитывать оборот закупленных материалов, товаров и услуг, соответствующий обороту проданных товаров, определение будет следующим: Себестоимость проданных товаров = продажи в начале периода + продажи, приобретенные в периоде — продажи в конце периода.

- Для строительно-монтажной отрасли: это разница между выручкой от строительно-монтажных работ и объектов работ за вычетом (-) затрат на материалы и материалы, затраты на рабочую силу, транспорт, услуги и другие расходы, приобретенные извне для обслуживания строительно-монтажные работы, работы или рабочие элементы.

- Для транспортных операций: это разница между выручкой от фрахта и погрузочно-разгрузочных работ за вычетом (-) стоимости бензина, запасных частей и других расходов, закупленных извне.

- Для предприятий общественного питания, связанных с продуктами питания и напитками, это разница между выручкой от продажи продуктов питания и напитков, платой за услуги и прочими доходами за вычетом (-) себестоимости товаров и услуг, приобретенных для предприятий общественного питания.

- Для прочей коммерческой деятельности это разница между поступлениями от коммерческой деятельности за вычетом (-) стоимости товаров и услуг, приобретенных для этой коммерческой деятельности.

б. Для предприятий, торгующих товарами и / или услугами с соответствующими счетами-фактурами за проданные товары или услуги в соответствии с предписанными правилами или имеющих право правильно определять оборот продаж товаров или услуг, таких как контракты и платежные ваучеры, но счетов-фактур недостаточно для покупки вводимых товаров и услуги, то:

Сумма добавленной стоимости к оплате = оборот x процент добавленной стоимости от выручки

Внутри :

Процент добавленной стоимости от оборота определяется для каждого вида деятельности следующим образом:

- Распределение 1% и поставка товаров.

- Строительные услуги, кроме сырья 5%

- Производство, транспортировка, услуги, связанные с товарами, строительство, включая материалы: 3%.

- Прочая коммерческая деятельность: 2%

Пример: Компания Clearview продала 200 футболок в январе, общая выручка от продаж составила 40 миллионов донгов.

Стоимость материалов, закупленных извне для производства 200 футболок, составляет 25 миллионов донгов, из которых:

- Основной материал (ткань): 15 миллионов.

- Прочие материалы и услуги, приобретенные извне: 5 млн вьетнамских донгов.

Ставка налога на добавленную стоимость составляет 10%, налог на добавленную стоимость прямым методом уплачивается Clearview следующим образом:

- Добавленная стоимость проданных товаров = 40 миллионов — 25 миллионов = 15 миллионов.

- НДС к уплате = 15 × 10% = 1,5 млн дондов.

См. Дополнительную информацию в разделе «Расчет НДС по налогу на импорт».

Как рассчитать НДС | Ссуды для стартапов

НДС — один из самых сложных налогов в Великобритании, за исключением того, что покрывается НДС и как компании взимают и уплачивают НДС. Все это может затруднить понимание того, как рассчитать НДС.

Налог на добавленную стоимость или НДС — это налог, который взимается с продажи товаров и услуг. Теоретически, как это работает, кажется простым. Предприятия взимают со своих клиентов НДС, а затем платят налог государству.

Для всех предприятий, кроме самых мелких, НДС — это реальность бухгалтерского учета, которая требует строгого подхода к ведению учета и точных расчетов при определении того, сколько НДС вы должны взимать и уплачивать в HMRC.

Существует несколько расчетов НДС, которые необходимо понять:

Взыскание НДС — Размер НДС, который должен взимать ваш бизнес, зависит от типа товаров и услуг, которые продает ваша компания.

Альтернативные схемы НДС — Различные схемы имеют разные ставки НДС, которые применяются к вашему бизнесу, что может повлиять на размер НДС, который вы впоследствии будете платить в HMRC.

Расчеты декларации по НДС — Как заполнить и подать декларацию по НДС с расчетом суммы НДС, которую вы должны уплатить или потребовать обратно в HMRC.

Как работает НДС

Регистрация в качестве плательщика НДС необходима для любого бизнеса, годовой оборот которого превышает 85 000 фунтов стерлингов. Когда ваш оборот превышает этот порог, вы должны зарегистрироваться в качестве плательщика НДС в HMRC и начать взимать НДС с товаров и услуг, которые продает ваш бизнес. Хорошая новость заключается в том, что вы также сможете потребовать возврата НДС, который ваш бизнес взимает с приобретенных товаров и услуг.

Система НДС означает, что ваш бизнес действует как сборщик налогов.Вы собираете НДС, взимаемый с ваших продуктов и услуг, а затем передаете его в HMRC. Собираемый вами НДС обычно выплачивается в HMRC каждые три месяца, когда вам необходимо подать декларацию по НДС. Из этого правила есть некоторые исключения, в зависимости от выбранной вами схемы учета НДС.

НДС взимается с различных товаров и услуг, а не только с продаж бизнеса. Вам нужно будет взимать НДС с таких товаров, как оборудование и помещения, которые ваша компания сдает в аренду другим лицам, и даже с товаров, проданных сотрудникам, например, продуктов со скидкой или блюд, продаваемых в ресторане для персонала. Взятые вместе, предметы, с которых необходимо начислить НДС, известны как «налогооблагаемые поставки».

Взятые вместе, предметы, с которых необходимо начислить НДС, известны как «налогооблагаемые поставки».

Чтобы правильно рассчитать декларацию по НДС, вам необходимо знать, на какие товары и услуги вы должны взимать НДС и какой НДС вы должны взимать. Хотя стандартная ставка НДС составляет 20%, для многих товаров и услуг ставка НДС снижена. Например, для детских автокресел ставка НДС составляет всего 5%.

Как рассчитать НДС при продаже товаров и услуг

Вы должны рассчитать, сколько НДС взимать с продаваемых вами товаров и услуг, и указать правильный НДС во всех квитанциях или счетах.

Существует три различных ставки НДС:

Стандартная ставка — Стандартная ставка НДС 20% применяется к большинству предприятий и большинству товаров и услуг.

Пониженная ставка — Некоторые товары и услуги облагаются пониженной ставкой НДС в размере 5%, например, продукты для прекращения курения, дома на колесах и некоторые энергосберегающие материалы. В правительстве есть справочник, в котором указаны ставки НДС на различные товары и услуги. Используйте это, чтобы узнать, следует ли добавлять НДС по сниженной ставке к тому, что продает ваш бизнес.

В правительстве есть справочник, в котором указаны ставки НДС на различные товары и услуги. Используйте это, чтобы узнать, следует ли добавлять НДС по сниженной ставке к тому, что продает ваш бизнес.

Нулевая ставка — Некоторые товары и услуги имеют ставку НДС 0%, в том числе детская одежда и обувь, книги, журналы и оборудование для людей с ограниченными возможностями. Вам по-прежнему необходимо указывать ставку НДС 0% во все счета и квитанции, выставленные вашим бизнесом.

Пример расчета НДС

Если товары или услуги облагаются 20% стандартной ставкой НДС:

Вы должны добавить 20% к цене, которую вы взимаете за товары или услуги. Вы можете сделать это, умножив цену, которую вы взимаете, на 1.2.

Например, если ваша компания продает спортивное оборудование за 50 фунтов стерлингов, вы умножаете 50 фунтов стерлингов на 1,2, чтобы получить общую цену с учетом НДС в размере 60 фунтов стерлингов.

В квитанции или счете вы указываете цену товара (50 фунтов стерлингов), НДС (10 фунтов стерлингов) и цену, включая НДС (60 фунтов стерлингов).

Если товары или услуги облагаются 5% сниженной ставкой НДС:

Вы должны добавить 5% к цене, которую вы взимаете за товары или услуги. Вы можете сделать это, умножив взимаемую вами цену на 1,05.

Например, если ваш бизнес продает радиаторы за 50 фунтов стерлингов, вы умножаете 50 фунтов стерлингов на 1.05 на общую сумму 52,50 фунтов стерлингов с НДС.

В квитанции или счете вы указываете цену товара (50 фунтов стерлингов), НДС (2,50 фунта стерлингов) и цену, включая НДС (52,50 фунта стерлингов).

Если товары или услуги облагаются 0% нулевой ставкой НДС:

Вы должны добавить 0% к цене, которую вы взимаете за товары или услуги. Вы можете сделать это, умножив цену, которую вы взимаете, на 1 — фактически оставив цену неизменной.

Например, если ваша компания продает журнал за 5 фунтов стерлингов, вы умножаете 5 фунтов стерлингов на 1, чтобы получить общую цену 5 фунтов стерлингов с учетом НДС.

В квитанции или счете вы указываете цену товара (5 фунтов стерлингов), НДС (0 фунтов стерлингов) и цену, включая НДС (5 фунтов стерлингов).

Расчет суммы НДС для уплаты HMRC

Расчет суммы НДС для уплаты HMRC довольно прост. Обычно это разница между счетами-фактурами, выставленными вашим предприятием на продаваемые товары и услуги, и НДС, уплаченным на приобретаемые товары и услуги. Обычно вы можете требовать полную сумму НДС на все товары и услуги, но есть исключения.

Сумма НДС, полученная вами от продажи товаров и услуг, называется исходящий НДС , а сумма НДС, взимаемая вашим предприятием, известна как входящий НДС .

Пример формулы расчета НДС:

При расчете своей декларации по НДС вы должны определить разницу между суммой НДС, взимаемой вашим предприятием, и суммой уплаченного НДС.

Например, если ваша компания взимает НДС в сумме 12 000 фунтов стерлингов с проданных товаров и услуг (исходящий НДС) и уплачивает 2000 фунтов стерлингов НДС на приобретенные продукты и услуги (входящий НДС), расчет НДС будет следующим

12 000 фунтов стерлингов (исходящий НДС) — 2 000 фунтов стерлингов (входящий НДС) = 10 000 фунтов стерлингов НДС для оплаты HMRC.

Однако, если ваша компания списала 12 000 фунтов стерлингов НДС на товары и услуги, но заплатила 20 000 фунтов стерлингов в виде НДС на приобретенные товары и услуги, расчет НДС будет следующим:

20 000 фунтов стерлингов (входящий НДС) — 12 000 фунтов стерлингов (исходящий НДС) = 8 000 фунтов стерлингов НДС, который ваша компания должна потребовать обратно в HMRC.

Вам необходимо удалить все исключения по НДС из своих расчетов и понять правильный отчетный период для применения НДС.

Исключения по НДС — Существует множество исключений, регулирующих возврат НДС, например, расходы на развлечения.Некоторые связанные с автомобилем расходы, такие как аренда автомобиля и топливо, имеют разные правила в отношении суммы НДС, которую вы можете требовать. У правительства есть удобное руководство по возврату НДС на автомобили.

Отчетный период — НДС подлежит уплате в HMRC за отчетный период, в котором был продан продукт или предоставлена услуга, а не просто когда ваша компания выставила счет. Например, вы могли оказать такую услугу, как консультационные услуги, в конце одного отчетного периода, но выставили счет только в начале следующего отчетного периода.Вы должны рассчитать возврат НДС на основе периода, когда была оказана услуга. Есть некоторые исключения из этого, например, если вы используете схему НДС для кассового учета.

Например, вы могли оказать такую услугу, как консультационные услуги, в конце одного отчетного периода, но выставили счет только в начале следующего отчетного периода.Вы должны рассчитать возврат НДС на основе периода, когда была оказана услуга. Есть некоторые исключения из этого, например, если вы используете схему НДС для кассового учета.

Как рассчитать декларацию по НДС

Подача декларации по НДС должна быть заполнена онлайн с использованием онлайн-сервисов НДС, за некоторыми исключениями. Использование онлайн-формы — это самый быстрый способ рассчитать НДС, поскольку многие расчеты создаются автоматически. Вы должны убедиться, что вводите правильные расчеты в каждое из девяти полей:

Поле 1 — Введите сумму НДС, взимаемую вашим бизнесом с товаров и услуг, за вычетом всех кредитовых авизо и с учетом правильной ставки НДС.

Поле 2 — Введите сумму НДС, подлежащего уплате за все товары и услуги, приобретенные вашим бизнесом у поставщиков, зарегистрированных в качестве плательщиков НДС в других странах-членах ЕС. Вы можете вернуть эту сумму в качестве входящего НДС в поле 4, но ознакомьтесь с правилами возврата входящего НДС.

Вы можете вернуть эту сумму в качестве входящего НДС в поле 4, но ознакомьтесь с правилами возврата входящего НДС.

Поле 3 — Общая сумма подлежащего уплате НДС, известная как исходящий НДС, и сумма полей 1 и 2.

Поле 4 — Введите сумму НДС, уплаченного вашей компанией за приобретенные товары и услуги. , известный как входящий НДС, за вычетом любых кредит-нот, расходов на развлечения и любых особых исключений НДС, таких как покупка подержанного оборудования по схеме маржи подержанного НДС.Вы можете требовать возмещения НДС на товары у поставщиков, зарегистрированных в качестве плательщиков НДС в других странах-членах ЕС — это должно соответствовать сумме, указанной в поле 2.

Поле 5 — Это чистая сумма НДС, подлежащая уплате или возмещению от HMRC, рассчитанная путем вычета суммы НДС. меньший номер из большего числа в полях 3 и 4. Если число в графе 3 больше, чем в графе 4, то разница составляет сумму НДС, которую вы должны заплатить в HMRC. Если число в поле 4 больше числа в поле 3, это сумма, которую вы можете потребовать обратно в HMRC.

Если число в поле 4 больше числа в поле 3, это сумма, которую вы можете потребовать обратно в HMRC.

Графы 6–9 — Они относятся к стоимости продаж и покупок без НДС.

Расчеты по схеме фиксированной ставки

Некоторые малые предприятия имеют право зарегистрироваться по схеме фиксированной ставки. Разработанный для упрощения учета НДС для малых предприятий, вы можете присоединиться, если ваш бизнес имеет оборот менее 150 000 фунтов стерлингов.

Он назначает более низкую ставку НДС для вашего бизнеса, например 10%, то есть ставку, с которой вы должны платить НДС в HMRC. Ваш бизнес по-прежнему может взимать НДС по стандартной ставке, что означает, что вы получаете выгоду, сохраняя часть собранного вами НДС.

Однако ваша компания не может требовать возврата НДС с покупок, которые она совершает, за исключением некоторых капитальных затрат на сумму более 2 000 фунтов стерлингов.

Для расчета НДС для уплаты HMRC при использовании схемы фиксированной ставки:

Для разных типов бизнеса применяются разные ставки НДС по схеме фиксированной ставки, такие как ставка 4% для розничной торговли продуктами питания и 14,5% для консультационных услуг по компьютерам и ИТ.

ИТ-консультант выставляет счет клиенту на сумму 10 000 фунтов стерлингов. Он определяет размер НДС, умножая 10 000 фунтов стерлингов на 1.2, чтобы указать общий счет с НДС в размере 12 000 фунтов стерлингов с элементом НДС в размере 2 000 фунтов стерлингов.

Обычно НДС в размере 2 000 фунтов стерлингов выплачивается HMRC. Однако, поскольку ИТ-консалтинговая компания использует схему фиксированной ставки, она рассчитывает 14,5% включенной суммы НДС путем деления 12 000 фунтов стерлингов на 100 и умножения результата на 14,5, что дает сумму НДС в размере 1740 фунтов стерлингов.

Затем ИТ-консультант выплачивает HMRC 1 740 фунтов стерлингов и удерживает 260 фунтов стерлингов из первоначальных 2 000 фунтов стерлингов НДС, которые она взимала.

TDCI — Как рассчитывается НДС

Документация> Справочная библиотека MAC-PAC> Распределение> Обработка заказов> Основные концепции и процедуры> Обработка НДС> Как рассчитывается НДС Следующие шаги описывают, как рассчитывается НДС для «типичного» заказа на продажу. В скобках приведены примечания, объясняющие, чем отличается обработка для позиций, введенных в Счета к оплате и Главную книгу. Этот пример иллюстрирует базовую обработку НДС. За описанием следуют многочисленные примеры, которые подробно демонстрируют, как рассчитывается и проводится НДС в некоторых особых обстоятельствах.

В скобках приведены примечания, объясняющие, чем отличается обработка для позиций, введенных в Счета к оплате и Главную книгу. Этот пример иллюстрирует базовую обработку НДС. За описанием следуют многочисленные примеры, которые подробно демонстрируют, как рассчитывается и проводится НДС в некоторых особых обстоятельствах.

1. При вводе заказа на продажу в Обработке заказов вы присваиваете код НДС каждой строке. Значение по умолчанию будет присвоено MAC-PAC на основе иерархии, описанной в другом разделе этой ключевой концепции.При необходимости вы можете изменить это значение по умолчанию.

2. Строки, связанные с каждым кодом НДС, добавляются, чтобы указать общую сумму продаж для каждого кода НДС. Сумма, используемая для каждой строки, является либо суммой брутто за вычетом скидки при оплате наличными, в зависимости от выбранного варианта НДС и от того, разрешена ли скидка. (Обработка скидок не реализована в GL; НДС рассчитывается по общей сумме для каждого кода НДС, а не по отдельным строкам заказа на продажу, чтобы избежать ошибок округления. ) Такие предметы, как фрахт, другие расходы и пошлины, могут облагаться НДС. НДС будет рассчитан для этих товаров, если код НДС определен в файле баланса склада для соответствующей детали.

) Такие предметы, как фрахт, другие расходы и пошлины, могут облагаться НДС. НДС будет рассчитан для этих товаров, если код НДС определен в файле баланса склада для соответствующей детали.

(Эти поля не считаются подлежащими налогообложению или вычету в рамках Счета к оплате и Главная книга. Для включения в налоговую обработку эти суммы должны вводиться как обычные строки распределения.)

3. Итоговые суммы для каждой категории умножаются на соответствующую ставку НДС, которая берется из категории 308 справочного файла.(Ставка НДС берется из категории 230 в Счета к оплате и категории 114 в Главной книге.)

4. В счете печатается отдельная строка для каждого кода НДС. Он содержит следующую информацию:

· Общая сумма налогооблагаемых сумм по всем строкам, относящимся к этому коду НДС

· Ставка НДС

· Сумма НДС

Вы не можете переопределить эти рассчитанные системой суммы в Обработке заказов или Главной книге.(Вы можете переопределить рассчитанные суммы в Счетах к оплате. )

)

5. MAC-PAC сохраняет общую сумму НДС в файле истории НДС. Эта запись также включает сумму НДС, подлежащую скидке, совокупную заявленную сумму НДС и корректировки НДС.

6. Сумма этой продажи добавляется к продажам клиента за текущий год в Основном файле клиента. В среде, где НДС приостановлен, общая сумма продаж для всех строк счета-фактуры, подлежащих приостановке, добавляется к сумме приостановленных продаж за текущий год, хранящейся в главном файле клиента.(В разделе «Счета к оплате» сумма приостановки с начала года до даты хранится в категории 229 справочного файла.)

Расчет доплаты НДС

Как правило, сумма доплаты НДС будет обрабатываться одинаково во всех затронутых программах, даже если каждая программа отображает сумму доплаты НДС по-разному.

Все расчеты надбавки НДС обычно обрабатываются следующим образом:

При расчете НДС будет доступна основная запись получателя счета, чтобы определить, будет ли с клиента начислен дополнительный сбор по НДС. Если флаг «Надбавка к НДС» имеет значение «N», НДС будет рассчитываться так, как это делается в настоящее время для обычной обработки НДС.

Если флаг «Надбавка к НДС» имеет значение «N», НДС будет рассчитываться так, как это делается в настоящее время для обычной обработки НДС.

Если установлен флаг «Y», программа извлечет категорию 308 справочного файла, используя текущий код НДС. Если код доплаты НДС связан с текущим кодом НДС, то код доплаты НДС извлекается для определения правильной ставки доплаты НДС, и сумма доплаты НДС будет рассчитана с использованием той же базовой суммы, что и расчет НДС. Также будет доступна запись о назначении счета НДС, чтобы получить номер счета, который будет применяться к сумме надбавки.

Пример 1:

НДС рассчитывается на валовой основе, и точка декларирования находится на момент выставления счета (AP).

1. Расчеты по счету:

Сумма покупки брутто | 200 | |

НДС (10%) | 20 | |

Общая сумма брутто | 220 | |

Скидка (5% от 200) | 10 | |

Общая сумма нетто | 210 |

2. Бухгалтерская проводка при получении счета-фактуры поставщика:

Бухгалтерская проводка при получении счета-фактуры поставщика:

Покупки | 200 | ||

НДС | 20 | ||

Счета к оплате | 220 |

3.Бухгалтерская запись, если оплата производится на сумму брутто:

Счета к оплате | 220 | ||

Наличные | 220 |

4. Бухгалтерская запись, если оплата производится на сумму нетто без пересчета НДС:

Бухгалтерская запись, если оплата производится на сумму нетто без пересчета НДС:

Счета к оплате | 220 | ||

Наличные | 210 | ||

Скидки | 10 |

5.Бухгалтерская запись, если платеж произведен на сумму нетто и пересчитан НДС с получением скидки:

Счета к оплате | 220,00 | |||

Наличные | 210. | |||

НДС | .91 | = (НДС * скидка) = (20 * 10) всего с учетом скидки 220 | ||

Скидка | 9.09 |

Пример 2:

НДС рассчитывается по чистой основе, а точка декларирования находится на момент оплаты (AP).

1. Расчеты по счету:

Сумма покупки брутто | 200 | |

Скидка (5%) | 10 | |

Общая сумма брутто | 190 | |

НДС (10%) | 19 | |

Общая сумма нетто | 209 |

2. Бухгалтерская проводка при получении счета-фактуры поставщика:

Бухгалтерская проводка при получении счета-фактуры поставщика:

Покупки | 200 | ||

НДС Промежуточный | 19 | ||

Счета к оплате | 209 | ||

Скидки | 10 |

3. Бухгалтерская запись, если оплата производится на сумму брутто:

Бухгалтерская запись, если оплата производится на сумму брутто:

Счета к оплате | 209 | ||

НДС | 19 | ||

Скидки потеряны | 10 | ||

Наличные | 219 | ||

НДС Промежуточный | 19 |

4. Бухгалтерская запись, если оплата производится на сумму нетто без пересчета НДС:

Бухгалтерская запись, если оплата производится на сумму нетто без пересчета НДС:

Счета к оплате | 209 | ||

НДС | 19 | ||

Наличные | 209 | ||

НДС Промежуточный | 19 |

Пример 3:

НДС рассчитывается на валовой основе и пересчитывается во время платежа, а точка декларирования находится во время платежа (AP).

В этом примере не все товары подлежат скидке, и для использования скидки производится частичная оплата.

1. Расчеты по счету:

Сумма согласно | ||||

Пункт А.1 | 50,00 | Y | 50,00 | |

Пункт A.2 | 150,00 | № | 0.00 | |

Всего покупок | 200,00 | |||

Код плательщика НДС V1 (10%) | 20. | 5,00 | ||

Товар B . | 100.00 | Y | 100,00 | |

Код плательщика НДС V2 (15%) | 15.00 | 15.00 | ||

Товар C . | 300.00 | № | 0,00 | |

Код плательщика НДС V3 (20%) | 60,00 | 0.00 | ||

Итого по счету | 695.00 | 170,00 | ||

Скидка (5% от 170) | 8,50 | |||

Общая сумма нетто | 686. |

2. Бухгалтерская проводка при выставлении счета:

Покупки | 600 | |||

НДС V1 Промежуточный | 20 | |||

НДС V2 Промежуточный | 15 | |||

НДС V3 Промежуточный | 60 | |||

Счета к оплате | 695 |

3. Бухгалтерская запись при частичной оплате 1 с учетом скидки:

Бухгалтерская запись при частичной оплате 1 с учетом скидки:

Платеж 1: 400 (вводится пользователем)

Скидка: 6 (вводится пользователем)

Сумма платежа, которая должна быть разнесена на каждый счет НДС, основана на процентном отношении от общей суммы кредиторской задолженности, представленной кодом НДС. Формула: сумма платежа (406), умноженная на сумму счета-фактуры для кода НДС, деленная на общую сумму счета-фактуры (без скидки) (695).

НДС V1 Декларируемый | 11,68 | = 406 * (20/695) | |||

НДС V2 Декларируемый | 8. | = 406 * (15/695) | |||

НДС V3 Декларируемый | 35,05 | = 420 * (60/695) | |||

НДС V1 Промежуточный | 11.68 | ||||

НДС V2 Промежуточный | 8,76 | ||||

НДС V3 Промежуточный | 35. |

Где:

20, 15 и 60 — общая сумма НДС по ставке НДС.

420 — это общая сумма платежа.

695 — это общая сумма счета.

Скидка (6) также рассчитывается пропорционально, исходя из того, какой процент от общей суммы, подлежащей скидке (170), представлен каждым кодом НДС..

Счета к оплате | 406,00 | ||||

Наличные | 400. | ||||

НДС V1 Декларируемый | .18 | = 6 * (5/170) | |||

НДС V2 Декларируемый | .53 | = 6 * (15/170) | |||

Скидки | 5,29 |

Где:

5 и 15 равны общей сумме НДС с учетом скидки по ставке НДС.

6 — это общая скидка.

170 — это общая сумма счета с учетом скидки.

Брутто | 695.00 | 289,00 | ||

Скидка | 8,50 | 2,50 | Скидка взята = 6 | |

Нетто | 686. | 286,50 | = Счет — оплата — снята скидка = 695–400–6 |

4. Бухгалтерская запись при совершении платежа 2.

Платеж 2: 286,50 (вводится пользователем)

Скидка: 2.50 (вводится пользователем)

НДС V1 Декларируемый | 8.32 | = 289,00 * (20/695) | ||||

НДС V2 Декларируемый | 6. | = 289,00 * (15/695) | ||||

НДС V3 Декларируемый | 24.95 | = 289,00 * (60/695) | ||||

НДС V1 Промежуточный | 8.32 | |||||

НДС V2 Промежуточный | 6. | |||||

НДС V3 Промежуточный | 24.95 |

Где:

20, 15 и 60 — сумма НДС по ставке НДС.

289,00 — общая сумма платежа.

695 — это общая сумма счета.

Если какой-либо промежуточный баланс НДС остается после окончательного платежа (из-за округления), он возвращается против декларируемого НДС.

Счета к оплате | 289,00 | ||||

Наличные | 286. | ||||

НДС V1 Декларируемый | 0,07 | = 2.5 * (5/170) | |||

НДС V2 Декларируемый | 0,22 | = 2,5 * (15/170) | |||

Скидки | 2.21 | = Общая полученная скидка за вычетом скидок по НДС |

Где:

5 и 15 — общая сумма НДС с учетом скидки по ставке НДС

5 — это общая скидка.

170 — это общая сумма счета с учетом скидки.

Пример 4:

Только часть НДС, уплаченного по счету поставщика, может быть возмещена налоговыми органами.

1. Расчет счета поставщика:

Товар A . | 50 | 10% | R1 (возмещаемый) | 80% | |

Товар B . | 100 | 20% | R2 (восстанавливаемый) | 10% | |

Товар C . | 200 | 30% | R3 (не подлежит возмещению) | 0% | |

Общий объем продаж | 350 | ||||

НДС R1 | 5 | ||||

НДС R2 | 20 | ||||

НДС R3 | 60 | ||||

Итого к оплате | 435 | ||||

2. Бухгалтерская запись:

Бухгалтерская запись:

Покупки | 350 | ||||

НДС к получению (R1) | 4 | = (5 * 80%) | |||

НДС к получению (R2) | 2 | = (20 * 10%) | |||

НДС не возмещается (N1) | 79 | = (1 + 18 + 60) | |||

Счета к оплате | 435 |

Примечание:

· Системная проводка для кода НДС R3 не выполняется, так как 0% возмещается.

· Невозмещаемая часть уплаченного НДС будет проводиться на пользовательскую учетную запись. Эту сумму необходимо ввести отдельной строкой при вводе счета-фактуры. Код НДС, присвоенный этой строке, должен быть кодом, который вы уже установили в категории 230 ссылочного файла с типом N (для невосстановимых).

Пример 5:

НДС включен в продажную цену товара по заказу клиента

1. Расчет заказа на продажу

Товар A . | 220 | 10% | V1 | |

Товар B . | 180 | 20% | V2 | |

Итого выручка с НДС | 400 |

2.Бухгалтерская запись:

Дебиторская задолженность | 400 | |||||

НДС к получению (V1) | 20 | = 220 — (220 / (100% + 10%)) | ||||

НДС к получению (V2) | 30 | = 180 — (180 / (100% + 20%)) | ||||

Продажа | 350 | = 400 — 20 — 30 |

Пример 6:

При обработке заказов НДС рассчитывается на валовой основе, а точка декларирования находится во время выставления счета.

1. Расчет заказа на продажу:

Сумма заказа брутто | 200 | ||

НДС (10%) | 20 | ||

Общая сумма брутто | 220 | ||

Скидка (5% от 200) | 10 | ||

Общая сумма нетто | 210 |

2. Бухгалтерская проводка при выставлении счета:

Бухгалтерская проводка при выставлении счета:

Продажа | 200 | |||

НДС | 20 | |||

Дебиторская задолженность | 220 |

3.Бухгалтерская запись, если платеж получен на сумму брутто:

Дебиторская задолженность | 220 | |||

Наличные | 220 |

4. Бухгалтерская запись, если оплата производится на сумму нетто без пересчета НДС:

Бухгалтерская запись, если оплата производится на сумму нетто без пересчета НДС:

Дебиторская задолженность | 220 | |||

Наличные | 210 | |||

Скидки | 10 |

5.Бухгалтерская запись, если платеж произведен на сумму нетто и пересчитан НДС с получением скидки:

Дебиторская задолженность | 220,00 | ||||

Наличные | 210. | ||||

НДС | .91 | (НДС * скидка) = (20 * 10) всего с учетом скидки 220 | |||

Скидка | 9.09 |

Пример 7:

При обработке заказов НДС рассчитывается на валовой основе и пересчитывается во время оплаты, а точка декларирования — во время оплаты.

В этом примере не все товары подлежат скидке, и для использования скидки производится частичная оплата.

1. Расчет заказа на продажу:

Сумма согласно | |||||

Товар 1 | 50.00 | Y | 50,00 | ||

Товар 2 | 150,00 | № | 0. | ||

Общий объем продаж | 200,00 | ||||

НДС (10%) | 20.00 | 5,00 | = 0,10 * 50,00 | ||

Всего заказа на продажу | 220,00 | 55.00 | |||

Скидка (10% от 55) | 5,50 | ||||

Общая сумма нетто | 214. |

2. Бухгалтерская проводка при создании счета:

Продажа | 200 | |||

НДС Промежуточный | 20 | |||

Дебиторская задолженность | 220 |

3. Бухгалтерская запись при поступлении полной оплаты с учетом скидки:

Бухгалтерская запись при поступлении полной оплаты с учетом скидки:

Платеж 1: 214,50 (вводится пользователем)

Скидка: 5.50

Дебиторская задолженность | 220.00 | |||||

Наличные | 214,50 | |||||

НДС Промежуточный | . | = итого НДС с учетом скидки * полученная скидка общая сумма, доступная для скидки = (5 * 5,50) / 55 | ||||

Скидки | 5.00 | = (50 * 5,50) / 55 | ||||

НДС | 19.50 | = итого НДС * сумма платежа — корректировка НДС общая сумма заказа на продажу = (20 * 220) / 220 — 0,50 | ||||

НДС Промежуточный | 19. | |||||

Пример 8:

В разделе «Счета к оплате» НДС откладывается. Пункт декларации — Счет-фактура.

1. Расчет счета поставщика:

Сумма брутто | Ставка НДС | Код плательщика НДС | % Извлекаемых | ||

Товар A . | 50 | 10% | P1 (отложено / частично взыскивается) | 80% | |

Товар B . | 100 | 20% | P2 (отложено / полностью взыскивается) | ||

Товар C . | 200 | 30% | P3 (отложено / без возможности восстановления) | ||

Общий объем продаж | 350 | ||||

Итого к оплате | 350 | ||||

НДС P1 | 5 | ||||

НДС P2 | 20 | ||||

НДС P3 | 60 | ||||

Примечание. Ставка НДС для P3 составляет 30%.Эта информация предоставлена, чтобы вы могли следить за расчетами. Однако в MAC-PAC вам нужно будет определить этот процент как 0% и ввести сумму НДС (30% от 200) вручную. Для P2 НДС полностью возмещается. Однако, когда вы определяете код НДС для категории 230, вам нужно будет оставить процент возмещения равным 0%. Коды НДС P1, P2 и P3 будут определены следующим образом в категории справочного файла 230:

Ставка НДС для P3 составляет 30%.Эта информация предоставлена, чтобы вы могли следить за расчетами. Однако в MAC-PAC вам нужно будет определить этот процент как 0% и ввести сумму НДС (30% от 200) вручную. Для P2 НДС полностью возмещается. Однако, когда вы определяете код НДС для категории 230, вам нужно будет оставить процент возмещения равным 0%. Коды НДС P1, P2 и P3 будут определены следующим образом в категории справочного файла 230:

Код плательщика НДС | Ставка НДС | % Извлекаемых |

П1 | 10% | 80% |

P2 | 20% | 0% |

П3 | 0% | 0% |

2. Бухгалтерская запись:

Бухгалтерская запись:

Покупки | 350 | |||

НДС, подлежащий декларированию (P1) | 4 | = (5 * 80%) | ||

НДС, подлежащий декларированию (P2) | 20 | = (20 * 100%) | ||

Безвозвратные расходы по НДС | 61 | = 60 + (5 * 20%) | ||

Счета к оплате | 350 | |||

НДС отложен (P1) | 5 | |||

НДС отложен (P2) | 20 | |||

НДС отложен (P3) | 60 |

Примечание:

· Причитающаяся к оплате часть отложенного НДС будет выплачиваться непосредственно государству, а не продавцу. Следовательно, суммы НДС не добавляются к общей сумме кредиторской задолженности.

Следовательно, суммы НДС не добавляются к общей сумме кредиторской задолженности.

· Невозмещаемый НДС должен вводиться отдельной строкой при вводе счета-фактуры. (Аналогично примеру 4.)

Какие примеры налога на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС) — это налог на потребление, который взимается с продукта многократно в каждой точке продажи, в которой была добавлена стоимость. То есть налог добавляется, когда производитель сырья продает продукт фабрике, когда фабрика продает готовый продукт оптовику, когда оптовый торговец продает его розничному продавцу и, наконец, когда розничный торговец продает его потребитель, который будет его использовать.

В конечном итоге НДС платит розничный потребитель. Покупателю на каждом более раннем этапе производства продукта возмещается НДС последующим покупателем в цепочке. НДС обычно используется в европейских странах. В США не используется система НДС.

НДС обычно выражается в процентах от общей стоимости. Например, если продукт стоит 100 долларов, а НДС составляет 15%, потребитель платит продавцу 115 долларов. Торговец оставляет себе 100 долларов и переводит 15 долларов правительству.

Ключевые выводы

- Налог на добавленную стоимость (НДС) уплачивается на каждом этапе производства продукта от продажи сырья до его окончательной покупки потребителем.

- Каждая начисленная сумма используется для возмещения расходов предыдущему покупателю в цепочке. Итак, в конечном итоге налог оплачивает потребитель.

- Противники говорят, что это несправедливо по отношению к потребителям с низкими доходами, которые должны тратить большую часть своего дохода на НДС, чем более состоятельные потребители.

- Сторонники говорят, что это препятствует уклонению от уплаты налогов, предоставляя бумажный или электронный след налогов для каждого продукта.

НДС против налога с продаж

Систему НДС часто путают с национальным налогом с продаж. Но налог с продаж взимается только один раз — в конечной точке покупки потребителем. Так что платит только розничный покупатель.

Система НДС основана на счетах и взимается на нескольких этапах производства готового продукта. Каждый раз, когда добавляется стоимость, совершается продажа, а налог собирается и перечисляется правительству.

Пример НДС

Пример уплаты 10% НДС по цепочке производства может выглядеть следующим образом:

Производитель электронных компонентов закупает сырье из различных металлов у дилера.Дилер по металлу является продавцом на данном этапе производственной цепочки. Дилер взимает с производителя 1 доллар плюс 10 центов НДС, а затем отправляет 10% НДС правительству.

Производитель использует сырье для создания электронных компонентов, которые затем продает компании по производству сотовых телефонов за 2 доллара плюс 20 центов НДС. Производитель отправляет 10 центов собранного НДС правительству, а остальные 10 центов оставляет себе, которые возмещают ему НДС, который он ранее уплатил дилеру по металлу.

Производитель сотовых телефонов увеличивает стоимость, производя свои мобильные телефоны, которые затем продает розничному продавцу сотовых телефонов за 3 доллара плюс 30 центов НДС. Он платит государству 10 центов НДС. Остальные 20 центов возмещают производителю сотового телефона НДС, уплаченный производителю электронных компонентов.

Наконец, розничный торговец продает телефон потребителю за 5 долларов плюс 50 центов НДС, 20 центов из которых выплачиваются правительству, а остальное он оставляет в качестве возмещения ранее уплаченного НДС.

НДС, уплачиваемый в каждой точке продажи по пути, составляет 10% от добавленной стоимости продавцом.

НДС в Великобритании

Стандартный НДС в Великобритании составляет 20% с 2011 года.

Ставка снижена до 5% на определенные покупки, такие как детские автокресла и электроэнергию для дома. Некоторые предметы, например, еда и детская одежда, не облагаются НДС. Финансовые операции и операции с недвижимостью также не облагаются налогом.

Аргументы в пользу НДС

Сторонники налогообложения на добавленную стоимость утверждают, что система НДС препятствует попыткам уклонения от уплаты налогов.Тот факт, что НДС взимается (и регистрируется) на каждом этапе производства, поощряет соблюдение налоговых требований и препятствует работе на черном рынке.

Производители и поставщики должны быть зачислены на уплату НДС на свои ресурсы, они несут ответственность за сбор НДС на свои исходящие товары: товары, которые они создают или продают.

У розничных предприятий есть стимул собирать налог со своих клиентов, поскольку это единственный способ для них получить кредит на НДС, который они должны были уплатить при оптовой покупке своих товаров.

Лучше, чем скрытый налог

НДС также, возможно, лучше, чем так называемые скрытые налоги. Это налоги, которые потребители платят, даже не подозревая о них, например, налоги на бензин и алкоголь. В США это надбавки к налогу с продаж, но они не перечислены.

Поскольку они взимаются по одинаковому проценту со многих или большинства продуктов и услуг, считается, что НДС оказывает меньшее влияние на отдельные экономические решения, чем налог на прибыль.

Тем не менее, он может быть зарегистрирован в экономике страны. НДС считается эффективным способом улучшить рост валового внутреннего продукта (ВВП) страны, повысить налоговые поступления и устранить дефицит государственного бюджета.

Аргументы против НДС

Противники НДС утверждают, что он несправедливо обременяет людей с низкими доходами.

В отличие от прогрессивного налога на прибыль, такого как система США, в которой люди с более высокими доходами платят более высокий процент налогов, НДС является фиксированным налогом: все потребители, независимо от дохода, платят одинаковый процент.

Очевидно, что 20% НДС в Великобритании, например, глубоко урезает бюджет человека, который зарабатывает меньше денег.

Чтобы уменьшить это неравенство доходов, большинство стран с НДС, включая Канаду и Великобританию, предлагают льготы или скидки на предметы первой необходимости, такие как детская одежда и продукты.

Расчет НДСв ОАЭ с примером — Bens Auditors

Поделиться

Копировать ссылку

НДС — это форма налога на потребление, который применяется на каждом этапе ко всем товарам и услугам в соответствии с требованиями НДС Закон или Федеральный декрет-закон №8 от 2017 года. С момента внедрения в январе. 2018, все предприятия в ОАЭ несут ответственность за регистрацию за НДС или большие штрафы согласно правилам FTA.

Поскольку НДС является обязанностью каждого бизнесу необходимо научиться рассчитывать НДС.

Как владельцы предприятий могут рассчитать НДС в ОАЭ?Ставка НДС в ОАЭ установлена в размере 5%, один из самых низких показателей в мире. Правительство ОАЭ не собирает налог напрямую; компании взимают плату с клиентов и получают ее от имени властей.

Формула расчета НДС:

НДС = исходящий налог — предварительный налог

Выход НалогВыходной налог — это сумма, полученная продавца в процентах от продажной цены конечного продукта. В контексте НДС ОАЭ, ставка составляет 5%. Например, продажная цена продукта / услуги. составляет 200 дирхамов ОАЭ, то выходной налог (НДС, взимаемый при перепродаже) составит 200×5% = AED 10.00. Выходящий НДС также называется НДС к оплате.

Ввод НалогСумма, уплачиваемая покупателем в процентах себестоимости товаров / услуг, используемых для изготовления конечного продукта. В ОАЭ НДС стандартная ставка составляет 5% от стоимости счета (исключая особые случаи, например, прибыль схема маржи).

Например, себестоимость товаров / услуг. = 100 дирхамов ОАЭ, зная, что ставка НДС составляет 5%, тогда входящий НДС (НДС уплачен в течение покупка) будет 100×5% = 5.00 AED. Входной НДС также называется НДС или Возмещаемый НДС.

НДС К оплатеВсе предприниматели должны взимать НДС на продаж, также называемый выходным налогом, и возмещение суммы НДС, уплаченной при покупке товары, называемые входным налогом. Вычитание входящего налога из выходного налога даст сумма, которая должна быть уплачена правительству.

Расчет НДС на примереЕсли собираетесь подавать Возврат НДС, у вас должна быть четкость расчета точной суммы добавленной стоимости. Налог.Чтобы помочь вам лучше понять Расчет НДС; ниже приведен пример, который может помочь вам лучше понять идею:

Компания А закупила сырье для на общую сумму 500 000 дирхамов ОАЭ. Таким образом, предварительный налог составит 5% от общей суммы. т.е.

500 000 дирхамов ОАЭ x 5% = 25 000

дирхамов ОАЭКомпания А продает товары, состоящие из закупленное сырье, предположим, что общая сумма продаж составляет 800 000 дирхамов ОАЭ. Таким образом, налог на продукцию в размере 5% от общей суммы составит:

800 000 дирхамов ОАЭ x 5% = 40 000 дирхамов ОАЭ

В этом случае окончательная сумма НДС нетто к уплате Компания A правительству будет:

НДС = исходящий налог — предварительный налог

НДС = 40 000–25 000 AED

НДС = 15 000 дирхамов ОАЭ

Получите помощь специалиста по расчету НДСТрудно понять концепцию НДС в один идет, потому что это новый налог в ОАЭ.Поэтому обязательно получите помощь в расчете НДС с максимальной точностью, чтобы избежать больших штрафов и правовые последствия FTA в ОАЭ.

Чувствуете ли вы, что числа могут сбивать с толку? Вы? Позвольте нашим специалистам по НДС помочь вам с точностью расчетов для улучшенных финансовый менеджмент. Свяжитесь с нами для соблюдение действующего законодательства по НДС.

Налог на добавленную стоимость | Квалификация АССА | Студенты

Li всегда платит НДС, который причитается одновременно с подачей соответствующей декларации по НДС.

- Несвоевременная подача декларации по НДС за квартал, закончившийся 30 сентября 2013 г., приведет к тому, что Налоговая и таможенная служба Великобритании выпустит уведомление об обязательстве по уплате дополнительных сборов с указанием периода доплаты до 30 сентября 2014 г.

- Несвоевременная уплата НДС за квартал, закончившийся 31 декабря 2013 г., приведет к наценке в размере 572 фунтов стерлингов (28 600 x 2%).

- Кроме того, период доплаты будет продлен до 31 декабря 2014 года. Затем

- Ли вовремя подал четыре декларации по НДС.

- Таким образом, несвоевременная подача декларации по НДС за квартал, закончившийся 31 марта 2015 года, приведет только к уведомлению об обязательстве по пени (с указанием периода доплаты до 31 марта 2016 года).

Ошибки в декларации по НДС

Компания, зарегистрированная в качестве плательщика НДС, допустившая ошибку в декларации по НДС, которая приводит к недоплате НДС, может подлежать как штрафу за неправильную декларацию, так и штрафу.

Пример 5

В марте 2015 года компания Zoo Ltd обнаружила, что при заполнении декларации по НДС за квартал, закончившийся 31 декабря 2014 года, она неверно подала заявку на входящий НДС на покупку трех легковых автомобилей.

- Если ошибка меньше 10 000 фунтов стерлингов или 1% от оборота Zoo Ltd за квартал, закончившийся 31 марта 2015 г., то ошибку можно добровольно раскрыть, просто указав ее в декларации по НДС за квартал, закончившийся 31 марта 2015 г.

- Если ошибка превышает лимит, то она может быть раскрыта добровольно, но раскрытие информации должно быть сделано отдельно в Налоговую и таможенную службы Ее Величества.

- Штрафные проценты будут взиматься только в том случае, если требуется отдельное раскрытие информации, но в любом случае может быть наложен штраф за неправильный возврат.

Сумма штрафа основана на заниженной сумме НДС, но фактическая сумма штрафа зависит от поведения налогоплательщика.

Пример 6

Продолжаем пример 5.

- Налоговая и таможенная служба HM не будет взимать штраф, если Zoo Ltd предприняла разумные меры предосторожности при условии, что компания проинформирует их об ошибке.

- Однако требование входящего НДС на покупку автомобилей, скорее всего, будет рассматриваться как неосторожное, поскольку Zoo Ltd должна знать, что такой входящий НДС не подлежит возмещению.

- Таким образом, максимальная сумма штрафа будет составлять 30% от суммы ошибочно заявленного входящего НДС, но этот штраф может быть уменьшен до нуля, если непредвиденное раскрытие будет сделано Налоговому управлению и таможне Ее Величества.

Импорт и экспорт

Когда компания, зарегистрированная в Великобритании как плательщик НДС, импортирует товары в Великобританию из-за пределов Европейского Союза, НДС должен быть уплачен во время импорта. Затем этот НДС можно вернуть в качестве входящего НДС в декларации по НДС за период, в течение которого товары были импортированы.

Пример 7

Yung Ltd зарегистрирована в качестве плательщика НДС в Великобритании. Компания может покупать товары стоимостью 1000 фунтов стерлингов (без НДС) либо у поставщика из Великобритании, либо у поставщика, расположенного за пределами Европейского Союза.

- Если Yung Ltd покупает товары у поставщика из Великобритании, она заплатит поставщику 1200 фунтов стерлингов (1000 плюс НДС 200 (1000 x 20%)), а затем вернет входящий НДС в размере 200 фунтов стерлингов.

- Если вместо этого товары приобретаются у поставщика, находящегося за пределами Европейского Союза, то Yung Ltd выплатит поставщику 1000 фунтов стерлингов, 200 фунтов стерлингов налоговой и таможенной службе HM, а затем вернет входящий НДС в размере 200 фунтов стерлингов.

- В каждом случае Yung Ltd заплатила 1200 фунтов стерлингов и потребовала вернуть 200 фунтов стерлингов.

Регулярные импортеры могут отсрочить уплату НДС при импорте, открыв счет в Налоговой и таможенной службе Ее Величества. Необходимо предоставить банковскую гарантию, но в этом случае НДС учитывается ежемесячно.

Когда бизнес, зарегистрированный в Великобритании как плательщик НДС, экспортирует товары за пределы Европейского Союза, поставка облагается нулевой ставкой.

Торговля в Европейском Союзе

Когда бизнес, зарегистрированный в качестве плательщика НДС в Великобритании, приобретает товары на территории Европейского Союза, НДС должен учитываться в соответствии с датой приобретения.Датой приобретения является более ранняя из даты выставления счета-фактуры или 15 -го числа месяца, следующего за месяцем, в котором товары прибывают в Великобританию.

Это начисление НДС декларируется в декларации НДС как исходящий НДС, но может быть возвращено как входящий НДС в той же декларации НДС (это известно как процедура обратного начисления). Поэтому для большинства предприятий НДС не взимается, поскольку исходящий НДС и соответствующий входящий НДС противоречат друг другу. Единственный раз, когда существует стоимость НДС, — это если компания осуществляет поставки, освобожденные от налога, поскольку освобожденная компания не может вернуть входящий НДС.

Пример 8

Продолжая пример 7

Yung Ltd также имеет возможность покупать товары у поставщика, расположенного в Европейском Союзе.

- Yung Ltd выплатит поставщику 1000 фунтов стерлингов. Затем в декларации по НДС компания покажет исходящий НДС в размере 200 фунтов стерлингов и входящий НДС в размере 200 фунтов стерлингов.

- Конечный результат такой же, как и при импорте из-за пределов Европейского Союза, но при приобретении в Европейском Союзе нет необходимости фактически платить НДС после его возмещения в качестве входящего НДС.

Когда предприятие, зарегистрированное в качестве плательщика НДС в Великобритании, поставляет товары другому предприятию, зарегистрированному в качестве плательщика НДС, в пределах Европейского Союза, поставка облагается нулевой ставкой.

Международные услуги

Услуги, предоставляемые предприятиям, зарегистрированным в качестве плательщиков НДС, обычно рассматриваются как оказываемые в стране, где находится заказчик. Таким образом, если предприятие, зарегистрированное в качестве плательщика НДС в Великобритании, получает международные услуги, местом оказания услуг будет Великобритания.

Пример 9

Wing Ltd зарегистрирована в качестве плательщика НДС в Великобритании.Компания получает услуги по стандартным ставкам от предприятий, зарегистрированных в качестве плательщиков НДС, расположенных в других странах Европейского Союза. В качестве бизнес-услуг они рассматриваются как предоставляемые в Великобритании.

- НДС будет учитываться на более раннюю дату: дату завершения услуги или дату ее оплаты.

- НДС, взимаемый по ставке НДС Великобритании, должен быть заявлен в декларации Wing Ltd по НДС как исходящий НДС, но затем будет возвращен как входящий НДС в той же декларации НДС.

Поставка международных услуг бизнесом, зарегистрированным в Великобритании в качестве плательщика НДС, как правило, не входит в сферу действия НДС в Великобритании, поскольку место поставки находится за пределами Великобритании.

Кассовый, годовой и фиксированный учет

Кассовый учет, годовой учет и схемы фиксированной ставки доступны для малых предприятий. Будьте осторожны, чтобы схемы не перепутались, так как они полностью отличаются друг от друга.

Схема кассового учета позволяет предприятию учитывать НДС на кассовой основе.Схема обычно бывает выгодной, если клиентам предоставляется кредит на период. Это также приводит к автоматическому возмещению убытков от обесценения. Недостатком является то, что входящий НДС будет возмещен только после оплаты покупок и расходов.

Пример 10

Мин зарегистрирован в качестве плательщика НДС. Стандартный годовой рейтинг ее продаж составляет 800 000 фунтов стерлингов. Эта цифра включает НДС. Мин оплачивает свои расходы наличными, но дает клиентам трехмесячный кредит при оплате продаж.Некоторые из ее клиентов недавно не выплатили свои долги.

- Мин может использовать схему кассового учета, если ее ожидаемый налогооблагаемый оборот в течение следующих 12 месяцев не превышает 1 350 000 фунтов стерлингов без НДС.

- Кроме того, она должна быть в курсе своих налоговых деклараций и платежей по НДС.