Формирование кредитных историй: как формируется

Как происходит формирование кредитной истории

Кредитная история обычно создается (иначе говорят — формируется) когда человек впервые решает взять кредит:

- Потенциальный заемщик дает разрешение на ее получение банком в БКИ, и, если там истории нет, запрос ее создает. Потому первые записи – это идентификационные данные заемщика, а также факт его обращения за кредитом.

- Потом появляются сведения об одобрении займа, его обслуживании и погашении.

Исключения из этой схемы возможны, если человек не брал кредиты, но является злостным неплательщиком по услугам ЖКХ, связи или алиментов. Когда долг признан судом и не исполнен в течение 10 дней, формирование кредитной истории может происходить вне зависимости от обращения в банки.

Как распределяются записи в кредитной истории

Информация в кредитных историях делится на четыре части.

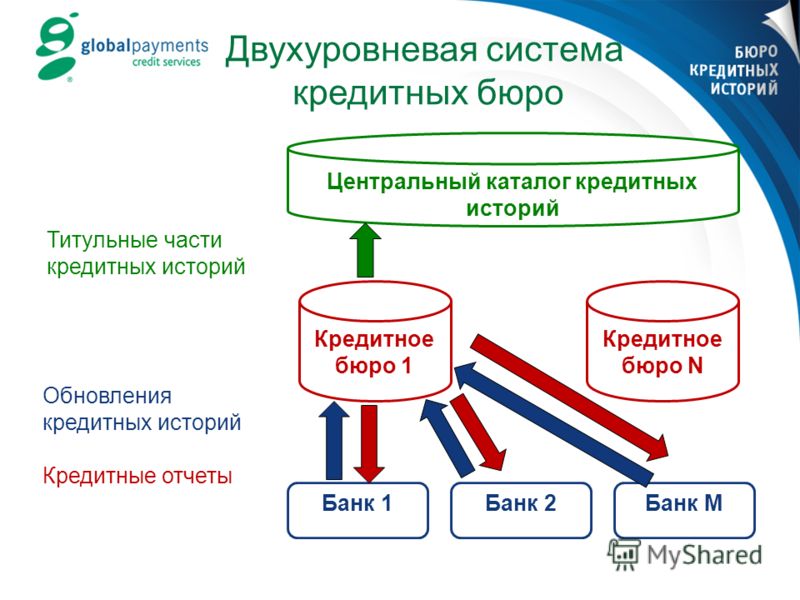

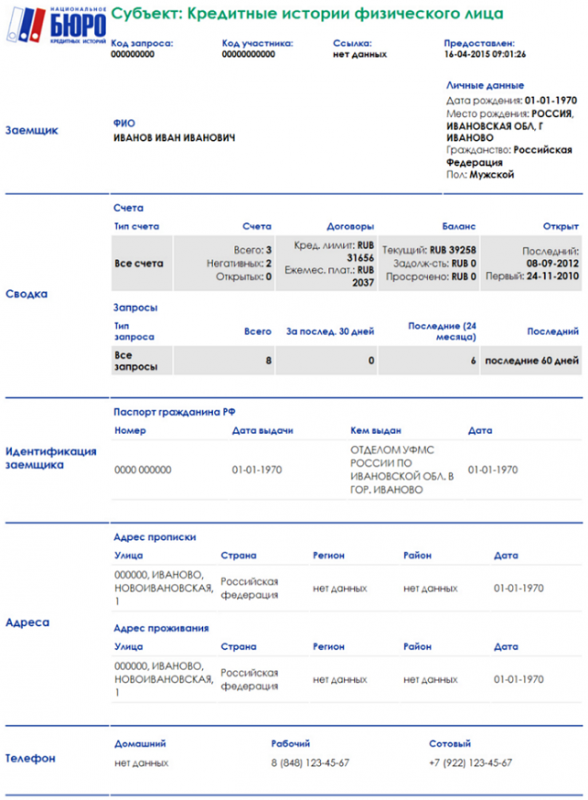

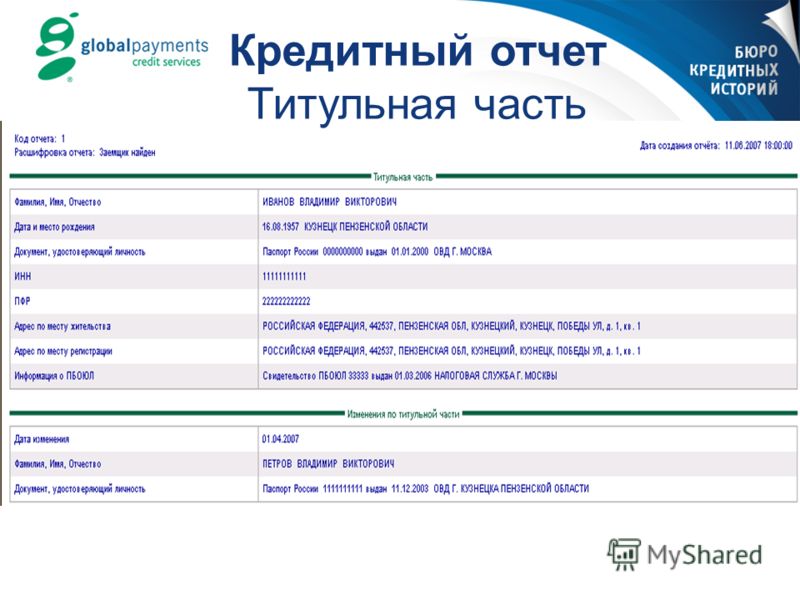

- В титульную часть, сведения из которой передаются в Центральный каталог Банка России, входят идентификационные данные субъекта: фамилия, имя, отчество, паспортные данные, ИНН и СНИЛС.

- В основную часть вносят сведения о месте проживания заемщика, применяемых в отношении него процедурах банкротства, а также вся информация об имеющихся задолженностях и их погашении: суммы, сроки исполнения обязательств, предметы залога, отметки о выплате долга. Здесь же размещается информация о вступивших в силу и неисполненных в течение 10 дней решениях суда о взысканиях средств за жилье, коммунальные услуги и алименты.

- В закрытую часть вносятся сведения об источниках данных – кредиторах и всех, кто запрашивал кредитную историю. Сюда же вносится информация о переуступках прав требований — например банка в пользу коллекторов. Закрытая часть доступна для ознакомления только субъекту кредитной истории – то есть самому заемщику.

- В информационную часть кредитной истории попадают сведения о запросах новых займов, в том числе тех, в выдаче которых было отказано, с указанием причины отказа.

У кого есть доступ к этим данным

Доступ к кредитной истории открывает заинтересованным лицам сам заемщик или суд, если это нужно для проведения следственных действий. Но и при разрешении заемщика некоторые части (например, третью, закрытую) прочитать сможет только сам субъект кредитной истории.

Где происходит формирование кредитной истории

Александр Викулин, генеральный директор Национального бюро кредитных историй, в интервью finversia.

В кредитную историю теперь входит информация о долгах за коммунальные услуги, сотовую связь, автомобильные штрафы – но только в случае, если в отношении должника вынесено решение суда о взыскании этих долгов.

Банки и другие кредитные организации обязаны направлять записи о выданных кредитах в бюро кредитных историй. При этом они вольны выбрать одно БКИ или несколько – главное, чтобы требования закона были выполнены. Поэтому часто бывает, что у человека появляется несколько кредитных историй в разных местах.

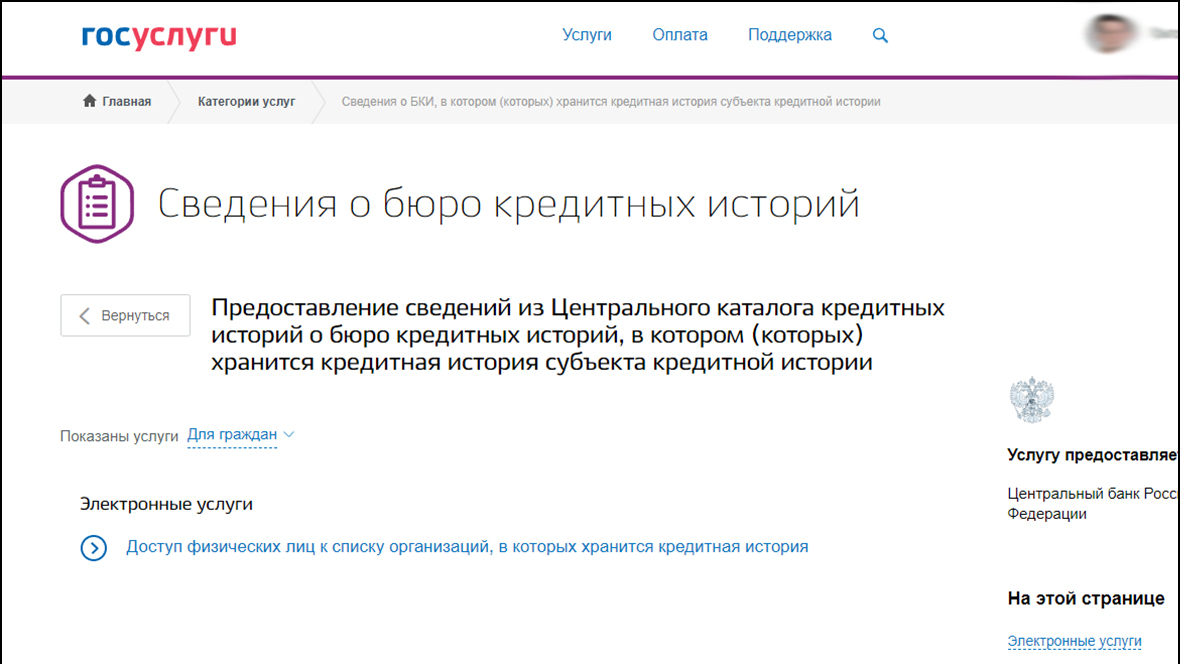

! Однако человеку, который желает проверить свою кредитную историю, лучше сперва запросить Центральный каталог кредитных историй Банка России, чтобы узнать, в каких именно бюро хранится информация о нем — сделать это можно на портале государственных услуг в разделе «Сведения о бюро кредитных историй» при наличии подтвержденной регистрации. После этого уже можно обращаться в конкретные БКИ за своей историей.

После этого уже можно обращаться в конкретные БКИ за своей историей.

Кто формирует кредитную историю

Банки и иные кредиторы. Как правило, источниками формирования кредитных историй являются банки, но передавать информацию могут и другие организации. Так, банки и микрофинансовые организации (МФО), а также кредитные кооперативы, операторы инвестиционных платформ и коллекторы предоставляют информацию о заемщике и обслуживании им кредита в обязательном порядке.

Другие юрлица, имеющие права требования (например, магазины, продающие товары в рассрочку), могут делать записи добровольно. В обязательном порядке они должны передавать сведения о погашении долга, если прежде была сделана запись о его наличии. Таким образом, в кредитной истории не должно быть информации о незакрытых кредитах, иначе Персональный кредитный рейтинг субъекта серьезно пострадает, и он будет ограничен в возможностях по привлечению новых займов.

Прочие организации. Как уже упоминалось выше, еще одними добровольными источниками формирования кредитных историй по закону являются организации, в пользу которых вынесены вступившие в силу и не исполненные в течение 10 дней решения суда о взыскании денежных средств: за коммунальные услуги, связь, неисполнение алиментных обязательств. В последнем случае источником формирования может являться Федеральная служба судебных приставов.

Подведем итоги

Весь процесс формирования кредитной истории подчинен строгим правилам, направленным на то, чтобы заемщику не был нанесен вред. Но в результате действий мошенников могут попасть недостоверные сведения. Например, это происходит, если злоумышленники оформляют кредит, использую украденные паспортные данные.

Поэтому заемщик должен осуществлять регулярный контроль кредитной истории, для чего ему предоставляется право дважды в год бесплатно ее запрашивать. Специально для облегчения этой задачи НБКИ предоставило всем свободный бесплатный доступ к Персональному кредитному рейтингу, снижение которого поможет вовремя узнать о проблемах с кредитной историей.

Специально для облегчения этой задачи НБКИ предоставило всем свободный бесплатный доступ к Персональному кредитному рейтингу, снижение которого поможет вовремя узнать о проблемах с кредитной историей.

Скоринг благонадежности | Объединенное кредитное бюро

Оценка благонадежности заемщика на основе данных из его кредитной истории по методологии Бюро.

Скоринг Бюро IV поколения – аналитический инструмент для оценки благонадёжности заёмщика по методологии Бюро на основании данных из его кредитной истории. Значение выдается в виде скорингового балла. Значение балла отражает вероятность дефолта заёмщика через 12 месяцев с момента выдачи кредита. При построении скоринговой модели используется метод логистической регрессии. Набор предсказательных переменных содержит только информацию из кредитной истории заёмщика.

Индекс кредитной нагрузки CII – аналитический инструмент для оценки благонадёжности заёмщика, сфокусированный на объёме и характере его закредитованности. Продукт ориентирован на оценку заёмщиков, которые еще не вышли в просрочку, но являются рискованными в силу роста кредитных обязательств. Рекомендуется использовать в дополнение к Cкорингу IV поколения.

Продукт ориентирован на оценку заёмщиков, которые еще не вышли в просрочку, но являются рискованными в силу роста кредитных обязательств. Рекомендуется использовать в дополнение к Cкорингу IV поколения.

Что нового?

- Для построения скоринга были разработаны новые переменные;

- Анализировалась новая популяция 2014 г. с анализом исходов в 2015 г.;

- Разработан индекс кредитной нагрузки CII, который эффективно дополняет модель.

Сервис позволяет эффективно решать следующие задачи:

- Увеличение разделяющей силы текущей модели кредитной организации при принятии кредитных решений;

- Установление дополнительного уровня отсечения «плохих» заёмщиков при рассмотрении кредитной заявки;

- Сегментирование текущей клиентской базы для принятия решений в процедурах кросс-продаж, изменения кредитных лимитов;

- Повышение эффективности сбора просроченной задолженности;

- Экономия на процедурах андеррайтинга;

- Принятие решений о продаже кредитных портфелей.

Преимущества сервиса:

- Позволяет добиться значительного увеличения эффективности работающих моделей принятия решений;

- Польза сервиса легко проверяется ретро-тестированием;

- Использование одного скорингового значения позволяет избежать дополнительных затрат на парсинг и интерпретацию объёмных кредитных отчётов;

- Стоимость запроса Скоринга ниже стоимости запроса полноценного кредитного отчёта;

- Построен на наиболее значимых показателях кредитной истории;

- Модель регулярно совершенствуется и актуализируется.

Для кого полезен этот сервис?

- Банки, МФО и другие кредитные организации;

- Коллекторские агентства;

- Телеком-операторы;

- Страховые компании.

Бюро кредитных историй — официальный сайт БКИ. Банк кредитных историй. База кредитных историй

Это структуры, которые хранит, обрабатывают, регулярно обновляют кредитные данные банковских клиентов-заемщиков.

Необходимую информацию бюро получает из банков и других официальных кредиторов. При этом информация о кредитной истории каждого конкретного лица может содержаться в архивах как нескольких, так и только одного из семнадцати бюро России. Кредитную историю может получить исключительно её владелец, третьи лица получают доступ к этому документы только с вашего письменного согласия.

Как бюро взаимодействует с центральным каталогом кредитных историй?

Центральный каталог— это подразделение Банка России, задача которого по запросу физического или юридического лица предоставить ему информацию о том, какое именно кредитное бюро хранит его кредитную историю. Звучит сложно, но на деле все просто. После запроса в каталог вы получаете справку, указывающую, в какие бюро вам следует обратиться, чтобы получить сведения по кредитам. На этом работа центрального каталога завершена.

Главные кредитные бюро

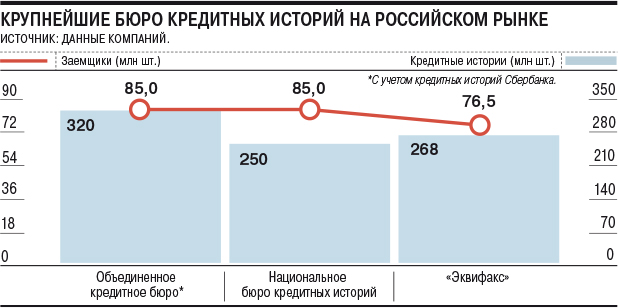

Сегодня в стране четыре ключевых бюро.

Их основные различия – в объеме данных клиентов, количестве сотрудничающих организаций и подходе к работе с информацией.

Эквифакс

«Эквифакс Кредит Сервисиз» обладает более 140 миллионами кредитных историй, сотрудничает более чем с 300 организациями. Оказывает комплексные услуги управления рисками, анализа данных и борьбы с мошенничеством.

Объединенное кредитное бюро

Объединенное кредитное бюро обладает базой данных из 143 миллиона кредитных историй, эксклюзивный партнер Сбербанка России.

Что еще следует знать о кредитных бюро?

Бюро кредитных историй и «черные списки»

Одни думают, что в бюро формируются списки недобросовестных заемщиков, среди которых особо выделяются обладатели судимостей. Другие считают: если лицо ничего не нарушало, то и делать его истории в бюро нечего. Однако все это – неверно.

Организации хранят сухие данные, без эмоциональной окраски. В базах данных кредитная информация хранится без сортировки по тем или иным качествам заемщиков. Если лицо оформило заем — оно в базе. Есть просрочки — об этом будет упомянуто. Коедиты погашаются как следует — и это фикисируется.

Коедиты погашаются как следует — и это фикисируется.

Бюро подчинены банкам

Так как банки регулярно мотивируют свой отказ в предоставлении кредита плохой кредитной историей, полученной из кредитного бюро, сложилось мнение, что бюро принадлежат банкам. Это в корне неверно. Никто, кроме бюро, не занимается кредитными историями. Никто в банке не ведет самостоятельные базы этих историй. Обе стороны – партнеры одного дела, не более.

БКИ удаляют негатив из кредитных историй

А вот это уже ближе к правде, но с уточнениями. Дело в том, что единственным условием для исправления той или иной информации кредитной истории является ошибка кредитной организации, передавшей неверные сведения в бюро. Если вы нашли ошибку в своей кредитной истории, напишите об этом в бюро. Если ошибку не исправят, смело обращайтесь в суд.

А вот почистить историю от негатива, увы, не получится.

Удаление кредитной истории \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Удаление кредитной истории (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статья: В поисках идеальной риск-модели

(Покатаева Е.)

(«Банковское обозрение», 2020, N 10)По мнению Алексея Волкова, главный результат нововведения заключается в том, что сократится путь заемщика к квалифицированной информации, станет больше доверия к БКИ и можно будет рассчитывать на уменьшение числа аферистов и мошенников, предлагающих различные «услуги» по исправлению и удалению нежелательных записей из кредитных историй. «Мы рассчитываем, что рынок консолидируется, станет более удобным и для субъектов кредитных историй, и для их пользователей, то есть кредиторов», — считает он. Открыть документ в вашей системе КонсультантПлюс:

«Права потребителя в мире финансов: что нужно знать плательщику, вкладчику, заемщику»

(выпуск 16)

(Шелищ П.

Б., Койтов А.В.)

Б., Койтов А.В.)(«Редакция «Российской газеты», 2019)Источник формирования кредитной истории обязан в течение 14 дней со дня получения запроса бюро кредитных историй, а в случае наличия у субъекта кредитной истории обоснованных причин для получения такой информации в более короткий срок — в срок, указанный бюро кредитных историй, представить в письменной форме в бюро кредитных историй информацию, подтверждающую достоверность ранее переданных сведений или правомерность запроса кредитного отчета, оспариваемые субъектом кредитных историй, либо исправить его кредитную историю в оспариваемой части, направив соответствующие достоверные сведения или просьбу об удалении неправомерного запроса в бюро кредитных историй.Нормативные акты: Удаление кредитной истории Федеральный закон от 30.12.2004 N 218-ФЗ

(ред. от 31.07.2020)

«О кредитных историях»4.1. Источник формирования кредитной истории обязан в течение 14 дней со дня получения запроса бюро кредитных историй, а в случае наличия у субъекта кредитной истории обоснованных причин для получения такой информации в более короткий срок — в срок, указанный бюро кредитных историй, представить в письменной форме в бюро кредитных историй информацию, подтверждающую достоверность ранее переданных сведений или правомерность запроса кредитного отчета, оспариваемые субъектом кредитных историй, либо исправить его кредитную историю в оспариваемой части, направив соответствующие достоверные сведения или просьбу об удалении неправомерного запроса в бюро кредитных историй.

«Обзор судебной практики по делам, связанным с защитой прав потребителей финансовых услуг»

«Обзор судебной практики по делам, связанным с защитой прав потребителей финансовых услуг»(утв. Президиумом Верховного Суда РФ 27.09.2017)Общественная организация по защите прав потребителей (далее — ОЗПП) в интересах Ц. обратилась в суд с иском к банку-1 о защите прав потребителей, в обоснование которого указала, что Ц. стал получать уведомления от банка-1 с требованием погасить задолженность по кредиту. Ц. выяснил, что от его имени в банке-1 заключен кредитный договор. Утверждая, что кредитный договор не заключал и подпись в кредитном договоре ему не принадлежит, истец обратился к ответчику с требованием разобраться в сложившейся ситуации. В ответ банк-1 уведомил истца о том, что провел проверку, установив факт оформления потребительского кредита на имя истца мошенническим путем, договор из национального бюро кредитных историй будет удален. Однако после данного ответа письма банка-1 с требованиями о погашении несуществующей задолженности, а также звонки и СМС-сообщения продолжали поступать в адрес истца.

Национальное бюро кредитных историй

ПРОФИЛЬ

Национальное бюро кредитных историй (АО «НБКИ») предоставляет десятки современных высокотехнологичных решений в области контроля и оценки кредитных рисков, прогнозной аналитики. По состоянию на 1 января 2020 года Бюро консолидирует информацию о кредитах более 100 млн заемщиков, предоставляемую свыше 4 000 кредиторами, сотрудничающими с НБКИ.

НБКИ реализует проект стандартизированной оценки кредитного качества российских заемщиков — «Персональный кредитный рейтинг» (ПКР).

ПРEДПОСЫЛКИ ПРОЕКТА И ВЫБОР РЕШЕНИЯ

На определенном этапе развития НБКИ, в условиях обработки больших массивов данных, бюро потребовалось создание единой цифровой среды для централизованной обработки всех обращений.

Стремительное развитие НБКИ как инфраструктурного института кредитного рынка потребовало от нас перехода на полностью автоматизированный цифровой формат услуг взаимодействия с клиентами.

При этом благодаря высокому профессионализму специалистов NAUMEN данная оптимизация всех процессов была осуществлена в рекордно короткие сроки. Также хотелось бы отметить, что важнейший шаг по цифровизации всех сервисов НБКИ был осуществлен нами на базе российской платформы Naumen Service Desk.

Алексей Волков,

директор по маркетингу НБКИ

О ПРОЕКТЕ

В ходе проекта в «НБКИ» специалисты NAUMEN автоматизировали процессы управления инцидентами и запросами на обслуживание, создали каталог услуг, средства отчетности и учета обращений клиентов. Система Naumen Service Desk была интегрирована с формой обратной связи сайта компании и с внутренним порталом самообслуживания.

Использование нового решения позволило упорядочить работу с клиентами по всему спектру оказываемых услуг за счёт сквозной цифровизации. Кроме того, для принятия своевременных мер по улучшению параметров обслуживания была добавлена функция формирования статистики и отчетов в режиме реального времени.

Для приёма и автоматической обработки обращений, поступающих с контактной формы сайта, на основе современных технологий NAUMEN реализован специальный механизм, обеспечивающий первичную классификацию запросов, снимая нагрузку с первой линии поддержки.

РЕЗУЛЬТАТЫ

- Благодаря Naumen Service Desk скорость обработки обращений клиентов увеличилась на 40%.

- За счёт сквозной цифровизации процессов на основе единого решения упорядочена работа с клиентами по всему спектру оказываемых услуг.

- Повысилась прозрачность процесса обслуживания запросов более 99 млн заёмщиков и свыше 4 тысяч компаний-кредиторов.

- Обеспечена возможность принятия своевременных мер по улучшению обслуживания клиентов за счёт инструмента получения отчетов в режиме реального времени.

Использование единой цифровой платформы позволяет компаниям оптимизировать затраты за счёт роботизации рутинных операций, улучшать клиентский опыт, повышать прозрачность процессов внутри организации.

В конечном итоге, все это положительно влияет на эффективность бизнеса.

Дмитрий Рубин,

директор департамента систем автоматизации ИТ и процессов обслуживания, NAUMEN.

Как проверить свою кредитную историю

Оценка кредитной истории — важный пункт в процессе принятия решения о выдаче кредита. По данным Украинского бюро кредитных историй, 80% отказов происходят как раз из-за того, что кредитная история заемщика испорчена.

«Минфин» разобрался, что такое кредитный рейтинг, какими способами клиент может проверить свою кредитную историю и как уберечь себя от начислений по уже погашенному кредиту.

О кредитном рейтинге

Допустим, вы обратились в банк, чтобы получить деньги в кредит или повысить кредитный лимит на карте, а банк ответил отказом. Вероятнее всего причина отказа кроется в вашем кредитном рейтинге. Он есть у каждого клиента, который уже приходил за займом в банки или МФО.

При поступлении заявки на кредит все факторы риска анализирует скоринговая система банка или финкомпании. Оценивает она и кредитную историю. Ваш кредитный рейтинг повышается, если вы вовремя погашаете займ, и снижается, когда платеж по кредиту просрочен или образовалась задолженность. Также неблагоприятно на рейтинг влияют частые обращения в микрофинансовые организации (МФО) или же наличие большого количества кредитов, одновременно открытых в разных банках.

Оценивает она и кредитную историю. Ваш кредитный рейтинг повышается, если вы вовремя погашаете займ, и снижается, когда платеж по кредиту просрочен или образовалась задолженность. Также неблагоприятно на рейтинг влияют частые обращения в микрофинансовые организации (МФО) или же наличие большого количества кредитов, одновременно открытых в разных банках.

Читайте также: Топ-15 банков, которые активнее всех кредитуют украинцев

Кредитная история

В кредитных бюро хранится информация обо всех кредитах, которые вы получали, и, главное, о своевременности их погашения. Данные о заемщиках сегодня собирают несколько кредитных бюро. Информацию им поставляют банки, страховые и лизинговые компании, кредитные союзы и другие финучреждения. Среди самых больших кредитных бюро:

- Украинское бюро кредитных историй (УБКИ)

- Международное бюро кредитных историй (МБКИ)

- Первое всеукраинское бюро кредитных историй (ПВБКИ)

- Украинское кредитное бюро (УКБ)

Еще в 2002 году Нацбанк создал единую информационную систему учета заемщиков (должников), имеющих просроченную задолженность по кредитам, предоставленным банками (ЕИС «Реестр заемщиков»).

Поднимался вопрос о создании на базе этого реестра общеукраинского кредитного бюро, которое в будущем можно было бы приватизировать. Но во избежание конфликта интересов от этой идеи отказались.

Читайте также: Консенсус-прогноз — 2020: курс гривны, инфляция, ВВП

Проверка кредитной истории

Ознакомится со своей кредитной историей полезно по трем простым причинам:

- узнать свой кредитный рейтинг

- избежать процентов по закрытому кредиту, когда несколько неоплаченных копеек спустя годы превращаются в баснословные суммы

- удостовериться, что мошенники не зарегистрировали кредиты на ваше имя.

К примеру, кредитная история в базе данных Украинского бюро кредитных историй хранится 10 лет с момента погашения займа. А данные о непогашенных кредитах — неограниченное время. В разделе «Реестр запросов» можно посмотреть, кто проверял вашу кредитную историю. Доступ к ней имеют только те компании, которые получили ваше согласие.

Способы проверить кредитную историю:

База УБКИ содержит 68 млн кредитных историй. Проверить свою можно в режиме онлайн или получить данные по почте. Это легко сделать дистанционно. Для этого потребуется отправить документы: копии паспорта и идентификационного кода, а также заявление на кредитный отчет.

Проверить свою можно в режиме онлайн или получить данные по почте. Это легко сделать дистанционно. Для этого потребуется отправить документы: копии паспорта и идентификационного кода, а также заявление на кредитный отчет.

Раз в год такая услуга предоставляется бесплатно. Следующий запрос будет стоить 50 грн. За деньги можно использовать дополнительные сервисы:

- приложение «Кредитная история» УБКИ для Android и iOs

- приложение либо интернет-банкинг Приват24 — в разделе «Кредитный рейтинг» (для клиента любого банка, данные которого есть в базе УБКИ)

По желанию вы можете получить безлимитный доступ к своему рейтингу и кредитной истории, подключив услугу «СтатусКонтроль». Она открывает доступ ко всем кредитным отчетам и предусматривает sms-информирование в случае любых изменений в кредитной истории. Но платить придется регулярно — 500 грн в год.

Читайте также: Как проходит самое большое M&A на финансовом рынке страны

МБКИ сохранит в своей базе 20 млн кредитных историй. Получить свой кредитный отчет можно онлайн, оформив заявку на сайте. Обработка запроса будет стоить всего 25 грн. Альтернатива — почта или курьерская служба. Доставка оплачивается согласно тарифам Express Moto.

Получить свой кредитный отчет можно онлайн, оформив заявку на сайте. Обработка запроса будет стоить всего 25 грн. Альтернатива — почта или курьерская служба. Доставка оплачивается согласно тарифам Express Moto.

Для запроса придется подготовить пакет документов: нотариально заверенные, с подписью владельца, копии паспорта и идентификационного кода, а также заявление на получение данных.

Один раз в год услуга будет бесплатной. Для этого придется приехать в офис бюро с оригиналами документов. Через два рабочих дня получите кредитный отчет в бумажном виде.

ПВБКИ, как и другие бюро, дает возможность бесплатно проверить свою кредитную историю. Но вам обязательно нужно явиться в офис с оригиналами документов.

Есть и платный путь. Можете подать запрос, заполнив анкету с идентификационными данными на сайте. Такое удовольствие обойдется в 50 грн. Кредитный отчет придет в письме по указанному вами адресу.

Альтернатива — электронный кабинет. Персональный кабинет рассчитан на систематические обращения клиента и взаимодействие с бюро, поэтому предусматривает тарифный план. Мониторинг кредитной истории стоит от 95 до 390 грн на полгода.

Мониторинг кредитной истории стоит от 95 до 390 грн на полгода.

Полный кредитный отчет УКБ стоит до 36 грн. Получить его можно по почте. Один раз в год бюро оказывает такую услугу бесплатно. Но, опять таки, будьте готовы ехать в офис со стандартным перечнем документов: паспорт, ИНН и заявление.

Единый реестр кредитных историй поможет узнать, если ли ваша кредитная история в бюро, которое вас интересует. Для этого на сайте следует ввести свой идентификационный код, электронную почту и символьный код, подтверждающий, что вы не робот. Ответ придет на указанный адрес электронной почты.

Читайте также: Как закончить «день сурка». В ком или в чем причина бедности украинцев

Кредиты для физлиц: знак качества

Узнать же, кто из банков предлагает лучшие кредиты, помогут «Минфин» и finance.ua — организаторы банковской премии FinAwards 2020.

FinAwards 2020 — это ежегодный конкурс, цель которого определить лучшие розничные банки в реализации продуктов, клиентских сервисов и технологий через призму клиентского опыта. В рамках конкурса жюри определит победителей в 15 номинациях, среди которых и «кредит наличными».

В рамках конкурса жюри определит победителей в 15 номинациях, среди которых и «кредит наличными».

В данной номинации принимают участие кредиты для физических лиц на любые цели, которые заемщики могут оформить без справки о доходах. Сумма — от 10 тыс. грн с выдачей наличными или на карту клиента.

Светлана Тартасюк

Долги сложат в бюро :: Финансы :: Газета РБК

ЦБ хочет упростить оценку кредитной нагрузки заемщиков

ЦБ разработал механизм оценки реальной долговой нагрузки заемщиков. Их кредитные истории будут консолидированы в системно значимых бюро, которые и рассчитают эту нагрузку. Жить заемщикам станет легче, но рынок БКИ сильно сузится

Фото: Петр Ковалев / ТАСС

Впервые идею консолидировать кредитные истории граждан в единой базе ЦБ высказал в мае этого года, однако конкретики тогда не было. «Нужно некое единое информационное пространство, которое бы позволяло получить как минимум часть информации, которая нужна для расчета показателей [долговой нагрузки граждан]», — говорила тогда зампред ЦБ Ксения Юдаева.

Теперь — из опубликованного во вторник, 24 октября, консультативного доклада «О стратегии развития рынка услуг бюро кредитных историй» — стало понятно, как это «пространство» будет организовано.

ЦБ предлагает разделить все бюро кредитных историй (БКИ) на две категории с выделением системно значимых игроков (СЗБКИ). Определять СЗБКИ предлагается по числу хранящихся кредитных историй, источников их формирования и числу пользователей информации из бюро. Им все бюро кредитных историй должны будут предоставлять свои истории. А СЗБКИ, по замыслу ЦБ, будут по этим данным считать долговую и платежную нагрузку граждан. Есть и альтернативный вариант, предусмотренный в докладе, — проводить этот расчет силами некой уполномоченной кредитной организации, определяемой ЦБ.

Не только единая база

Банк России также считает необходимым уточнить состав сведений, входящих в кредитную историю, с предоставлением самому себе права определять порядок формирования таких сведений. На текущий момент каждое бюро само решает, что включать, например, в детальный состав сведений о просроченной задолженности, о группе связанных заемщиков и пр., указывается в документе Центробанка. Это «приводит к несопоставимости данных, а также необходимости подготовки Банком России частных разъяснений».

В планах ЦБ, как следует из стратегии, и расширение надзорных полномочий Банка России в отношении БКИ. Речь идет, в частности, о предоставлении ЦБ права исключать БКИ из государственного реестра без решения арбитражных судов при выявлении неоднократных и (или) существенных нарушений законодательства, устанавливать требования к качеству управления и внутреннего контроля в БКИ, а также уточнять требования к финансовой состоятельности владельцев БКИ, включая их распространение на лиц, контролирующих деятельность БКИ. Предполагается также, что бюро кредитных историй будут обязаны представлять финансовую и операционную отчетность в Банк России.

Сейчас на рынке кредитных историй из 17 БКИ работают четыре крупных игрока — «Эквифакс», НБКИ, Объединенное кредитное бюро (ОКБ) и «Русский стандарт». Они концентрируют у себя практически весь рынок, однако информация по некоторым банкам может между ними не пересекаться.

ОКБ имеет доступ к базе Сбербанка, так как на 50% принадлежит крупнейшему банку страны, говорится на сайте компании. Остальные акционеры — группа «Интерфакс» (25%) и компания Experian (25%). На сайте ОКБ говорится, что в компании сосредоточено 286 млн кредитных историй на 79 млн заемщиков. Клиенты бюро — более 600 банков, микрофинансовых организаций и страховых компаний, уточняется на сайте.

На сайте НБКИ указано, что его акционеры — это «преимущественно крупные финансовые институты», среди которых Ассоциация российских банков, банк «Ак Барс», ВТБ, Газпромбанк, Ситибанк, ЮниКредит Банк, «Агропромкредит», «Уралсиб», Россельхозбанк и др. Как ранее сообщал РБК, в их базу входит информация по 4 тыс. кредиторов, около 210 млн записей кредитных историй по 84 млн граждан.

Акционеры «Эквифакс Кредит Сервисиз» — это головная компания «Эквифакс» (США), которой принадлежит 50% бюро, международная компания Global Payment (25%) и Банк Хоум Кредит (25%). Ранее эксклюзивность компании заключалась в базе ХКФ Банка, однако с сентября 2016 года банк начал передавать данные в том числе и в ОКБ. «Эквифакс Кредит Сервисиз» имеет базу из более чем 244,1 млн кредитных историй по физическим лицам и организациям, пополняемую 2 тыс. организаций, говорится на сайте компании.

БКИ «Русский стандарт», принадлежащее одноименному банку, содержит базу объемом свыше 55 млн кредитных историй субъектов, говорится на сайте компании. Других деталей на официальном сайте компания не раскрывает.

Остальные игроки несопоставимо меньше по масштабу бизнеса.

Историческая встряска

Озвученные ЦБ инициативы резко сократят число участников на рынке БКИ, считают опрошенные РБК эксперты и участники. Впрочем, по их словам, это общемировая практика. «Такого количества БКИ нет ни в одной стране мира, при этом большая часть из них в России не ведет никакой реальной деятельности. На рынке должно быть не более трех-четырех бюро. Это, с одной стороны, обеспечит регулируемость, безопасность и прозрачность индустрии, а с другой — позволит сохранить здоровую конкуренцию», — говорит генеральный директор Объединенного кредитного бюро Даниэль Зеленский.

Он считает, что «мелкие бюро, по сути, не несут никакой ценности для рынка, так как объем информации, который в них хранится, слишком незначителен, при этом они представляют собой в некотором смысле угрозу для рынка». «Дело в том, что бюро кредитных историй — это высокотехнологичная организация, которая должна иметь серьезную инфраструктуру для хранения, обработки и защиты конфиденциальной информации и персональных данных. Очевидно, что у мелких бюро просто нет возможности обеспечить соответствующие стандарты работы», — добавляет он.

«Унификация данных по заемщикам — это позитивный момент для рынка, так как разнородные данные снижают качество анализа риска по рынку», — считает управляющий директор НРА Павел Самиев. Он отмечает, что ЦБ нововведениями сможет решить главную цель — снизить долговую нагрузку заемщиков. «Банки улучшат свой риск-анализ, из-за чего некоторым в кредите может быть отказано, а некоторым станет легче получить заем», — указывает он.

По мнению начальника отдела валидации «Эксперт РА» Станислава Волкова, если будет запущен механизм обмена информацией между системно значимыми БКИ, это позволит сделать оценку рисков более дешевой и быстрой. «Удешевление оценки риска, в свою очередь, повлияет на снижение стоимости риска в цене кредита. На текущий момент стоимость риска в России очень высока, доходит до 3 п.п., для сравнения: на развитых рынках она составляет 0,5–1 п.п. То есть у нас есть большой потенциал для снижения», — добавляет он.

Кроме того, предлагаемые ЦБ изменения позволят проводить расчет PTI (payment-to-income ratio, или платежи к уровню доходов), который оценивает соотношение долговой ежемесячной нагрузки заемщиков к их доходу, напоминает генеральный директор «Эквифакс» Олег Лагуткин. «Расчет PTI нужен для того, чтобы банки не увеличивали нагрузку уже закредитованного заемщика, так как сейчас такого ограничения на законодательном уровне нет и одному заемщику можно выдавать какой угодно объем кредитов», — добавляет он.

Вместе с тем объединение данных БКИ, в случае если ЦБ выберет этот вариант, может создать риски ограничения конкуренции, указывают участники рынка. «Если же ЦБ все-таки решит сделать единую базу, это будет плохо для конкуренции — скорость предоставления справок может снизиться, может упасть их качество, а цена вырасти. Однако такое положение вещей неинтересно в первую очередь банкам, поэтому вряд ли ЦБ пойдет по такому пути», — говорит Олег Лагуткин.

ФАС пока не анализировал, как объединение данных БКИ повлияет на ограничение конкуренции, сообщил РБК заместитель руководителя антимонопольного ведомства Андрей Кашеваров.

Как кредиторы видят ваш кредит?

Кредитные проверки — обычное дело, когда вы подаете заявление на получение ссуды или кредитной карты, но вы можете задаться вопросом, что на самом деле показывает о вас проверка кредитоспособности. Когда кредиторы проводят проверки кредитоспособности, они пытаются оценить, каким заемщиком вы будете, и просмотр вашего кредитного рейтинга и отчета может помочь им понять, как вы исторически управляли кредитом. Просроченные платежи, исчерпанные кредитные карты и счета в коллекциях могут представить вас ненадежным заемщиком. С другой стороны, долгая история своевременных платежей, низкий кредитный баланс и оплаченные счета, как правило, работают в вашу пользу.

Вот как ваш кредитный отчет, кредитный рейтинг и другая информация о кредитной заявке помогает кредиторам решить, предоставлять ли вам ссуду.

На что кредиторы смотрят в вашем кредитном отчете

В вашем кредитном отчете содержится подробная информация о том, как вы управляете кредитом. Для кредиторов, которые только знакомятся с вами, кредитный отчет многое расскажет о вашем опыте использования различных видов кредита. Лучший способ визуализировать то, что написано в вашем кредитном отчете, — это проверить его самостоятельно. Вы можете бесплатно получить доступ к своему кредитному отчету во всех трех кредитных бюро на AnnualCreditReport.com или получить бесплатный кредитный отчет Experian в любое время. Вы также можете прочитать, что содержится в типичном кредитном отчете Experian. Несколько основных моментов:

- Личная информация , включая любые имена, связанные с вашим кредитом, текущий и прошлый адреса и дату рождения

- Текущие и бывшие работодатели , которые были указаны в прошлых заявках на получение кредита

- Открытые ссуды и возобновляемые кредитные счета с кредитными лимитами, датами просроченных платежей и текущим статусом

- Инкассовые счета , открытые и урегулированные

- Банкротства , которые являются единственной публичной записью, указанной в вашем кредитном отчете

- Кредитные запросы , в том числе от потенциальных кредиторов и эмитентов кредитных карт

Кредиторы не обязательно ожидают увидеть безупречный кредитный отчет.Но история просроченных платежей, сборы счетов или поток недавних запросов о кредитоспособности могут вызвать тревогу, снизить кредитные рейтинги и лишить вас права на получение лучших ставок и условий или вообще от утверждения.

Что считается хорошим кредитным рейтингом?

Ваш кредитный отчет содержит подробную кредитную историю, а ваш кредитный рейтинг дает представление о том, насколько хорошо вы управляете кредитом. Используя данные из вашего кредитного отчета, модели кредитного скоринга создают числовые баллы от 300 до 850.Точные алгоритмы, используемые для расчета этих баллов, не известны общественности, но факторы, влияющие на ваш кредитный рейтинг, широко известны. FICO, чьи оценки используются в большинстве решений по кредитованию потребителей, разбивает факторы следующим образом:

- История платежей : своевременная оплата каждый раз создает прочную основу для вашего кредитного рейтинга.

- Причитающиеся суммы : Чем меньше имеющегося возобновляемого кредита вы используете, тем лучше. Также учитывается прогресс по погашению кредитов.

- Продолжительность кредитной истории : Наличие долгосрочных счетов свидетельствует о стабильности.

- Набор кредитов : Разнообразное сочетание возобновляемых кредитных карт и ссуд в рассрочку показывает, что вы можете управлять несколькими типами кредитов.

- Новый кредит : Хотя открытие нового кредита само по себе неплохо, частые заявки на получение кредита могут сделать вас более подверженным кредитному риску.

Как увеличивается ваш кредитный рейтинг? Вот диапазоны кредитных баллов FICO и их возможные последствия при подаче заявки на кредит:

Хотя баллы от 670 и выше считаются «хорошими», когда вы подаете заявку на кредит, не существует единого кредитного рейтинга, который бы повсеместно учитывался. «достаточно хорошо» для всех кредиторов и всех типов кредитов.Например, балл, который вам понадобится, чтобы претендовать на получение бонусной карты с богатыми преимуществами и солидной кредитной линией, будет значительно выше, чем то, что вам нужно, чтобы получить более простую кредитную карту. С более высоким кредитным рейтингом вы часто сможете получить доступ к лучшим ставкам и условиям. Однако, если ваша оценка ниже звездной, вы можете принять ставки и условия, на которые вы претендуете сейчас, или подождать и попытаться значительно поднять свой балл.

Как улучшить свой кредит перед подачей заявки

Перед подачей заявления у кредитора начните с проверки своего кредитного рейтинга и отчета.Это даст вам лучшее представление о том, на какие типы ссуд и кредитных карт вы можете претендовать. Вы можете в любое время бесплатно получить доступ к своему счету Experian FICO ® и кредитному отчету или подписаться на бесплатный кредитный мониторинг с предупреждениями, которые сообщают вам, когда в ваш кредитный файл были внесены изменения.

Если ваш кредитный рейтинг уже не на высшем уровне, всегда есть возможности для улучшения. А переход от «хорошего» к «очень хорошему» кредиту, например, может открыть двери для более низких процентных ставок, более благоприятных условий или просто лучших шансов на получение одобрения.Хотя быстрого решения проблемы не существует, есть шаги, которые вы можете предпринять, чтобы поднять свой кредитный рейтинг. Вот несколько советов, которые следует учитывать:

- Изучите факторы риска кредитного скоринга. Они показаны вместе с вашим кредитным отчетом и рейтингом Experian и являются отличной отправной точкой при попытке поднять свой рейтинг.

- Практикуйте хорошие кредитные привычки. Оплачивайте каждый счет вовремя, держите остаток на кредитной карте на низком уровне и не обращайтесь за кредитом без надобности.

- Ознакомьтесь с Experian Boost ™ † . Добавление своевременных платежей за коммунальные услуги, телефонные и потоковые услуги в ваш кредитный файл с помощью Experian Boost может помочь вам повысить свои результаты.

- Дайте себе время. Чем дольше ваша история своевременных платежей, тем более выгодными будут эти платежи. Если у вас есть отрицательные оценки в вашей кредитной истории, со временем они уменьшат их влияние на ваши оценки, и в конечном итоге они будут полностью удалены.Если вы недавно погасили остаток на карте, чтобы уменьшить использование кредита, может потребоваться несколько циклов выставления счетов, чтобы ваш счет полностью отразил это изменение. Итог: если вы хотите поднять свой кредитный рейтинг, чтобы улучшить возможности ссуды или кредитной карты, нет лучшего времени для начала, чем сейчас.

Тот же совет применим, если у вас не так много кредитной истории или ваша кредитная история «тонкая» (менее пяти кредитных счетов). Чтобы набрать кредитный рейтинг, к которому вы стремитесь, может потребоваться время, поэтому начните работать над этим прямо сейчас.Создание хорошей кредитной истории с нуля может состоять из нескольких этапов. Возможно, вам придется начать с обеспеченной кредитной карты или начать с кредита на создание кредита. Со временем, если вы ответственно управляете своим кредитом и продолжаете производить все платежи вовремя, ваша положительная кредитная история будет заполнять ваш кредитный отчет и повышать ваш рейтинг.

На что еще обращают внимание кредиторы в вашей кредитной заявке?

Вместе ваш кредитный рейтинг и отчет дают некоторое представление о том, как вы управляете кредитом.Но большинство кредиторов также хотят знать больше о вас и ваших финансах. Эта информация не включается в ваш кредитный отчет, и они обычно просят вас предоставить эту информацию самостоятельно или предоставить документацию для ее подтверждения.

Доход : Кредиторы хотят знать о вашей занятости и ежемесячном доходе, чтобы они знали, что вы можете позволить себе выплатить свой долг. Они также будут использовать эту информацию для расчета отношения долга к доходу, чтобы убедиться, что общая сумма долга не съедает слишком большую часть вашего ежемесячного дохода.

Капитал : Кредиторы хотят знать, что вы сможете производить платежи, даже если у вас возникнут небольшие финансовые проблемы. Наличие срочных сбережений или инвестиционного счета показывает, что у вас есть финансовая поддержка, чтобы продолжить работу в неспокойной воде.

Обеспечение : Двумя распространенными примерами обеспеченных — или обеспеченных — ссуд являются ипотека и автокредиты. В случае невыполнения обязательств по любому из этих типов ссуд кредитор конфискует вашу собственность и продаст ее, чтобы вернуть свои деньги.Кредитные карты, как правило, не имеют обеспечения, хотя заявители, которые создают кредит, могут рассмотреть возможность использования обеспеченных кредитных карт, которые требуют внесения в качестве залога денежного депозита, равного сумме вашей кредитной линии. Если вашим залогом является собственность, вам, вероятно, потребуется доказать ее стоимость и то, что она принадлежит вам.

Кредиторы могут также учитывать факторы, которые, как представляется, не имеют прямого отношения к кредитованию. Например, если вы много лет работали на работе или долгое время жили в одном и том же месте, это считается признаком стабильности.

Будьте впереди всех

Обеспечение кредита часто требует тщательной проверки. Однако для кредиторов проверка вашей кредитоспособности — это не агрессивный или осуждающий подход: они просто хотят снизить свой финансовый риск, убедившись, что ваша кредитная история и финансы соответствуют требованиям для ссуды или кредитной карты, которую они предлагают. Понимание того, что ищут кредиторы, а затем проверка вашего кредитного рейтинга и кредитного отчета, а также поиск способов сделать все возможное, чтобы получить желаемую ссуду, и, возможно, помочь вам вздохнуть с облегчением во время процесса утверждения.

История единого налогового кредита

Эрик Фликингер, CPA, ABV | Менеджер по оценке бизнеса

Единый налоговый зачет представляет собой сумму активов, которые физическое лицо может передать другим лицам без необходимости платить налоги на дарение, наследство или передачу без учета поколений. Этот кредит является значительным, поскольку суммы, превышающие этот уровень, будут облагаться налогом по ставке, начинающейся с 18% и постепенно увеличивающейся до 40% (по состоянию на 2020 год), в зависимости от размера недвижимости.Единый налоговый кредит менялся с годами, иногда существенно с каждым принятым налоговым счетом. Однако за последние 20 лет Единый налоговый кредит увеличился независимо от того, какая политическая партия находится у власти. В таблице ниже показано, как изменился индивидуальный кредит за последние 20 лет.

Несколько крупных изменений налогового законодательства привели к резкому скачку единого кредита за этот период. Первым был Закон 2001 года об экономическом росте и согласовании налоговых льгот (далее — «Закон»), который был подписан президентом Георгом В.Куст. Таким образом, единый налоговый кредит вырастет с 675 000 долларов в 2001–2010 годах, после чего Закон полностью отменил налог на наследство. Закон должен был прекратить свое действие в 2011 году, но вместо этого президент Барак Обама подписал Закон о налоговых льготах, возобновлении страхования по безработице и создании рабочих мест от 2010 года, который временно установил кредит в размере 5 миллионов долларов. Закон об освобождении американских налогоплательщиков от 2012 года установил этот уровень на постоянной основе. Затем президент Дональд Трамп подписал Закон о сокращении налогов и занятости от 2017 года, который значительно увеличил единый налоговый кредит до 11 долларов.18 миллионов с учетом заката на 2025 год.

Что подготовить в будущем

Годы выборов приносят много неопределенности, особенно в отношении налогового законодательства. Очевидно, что с победой Дональда Трампа ожидается, что нынешний закон не изменится. Однако, если победит Джо Байден и демократы возьмут под контроль Конгресс, налоговый закон снова будет пересмотрен. Демократы постараются разобрать Закон о сокращении налогов и рабочих местах. Это может означать возвращение единого кредита к уровню, аналогичному тому, который был у Джо Байдена, когда он был вице-президентом, или к уровню в 5 миллионов долларов.Кроме того, Джо Байден предложил исключить возможность увеличения стоимости унаследованных капитальных активов. Если у вас есть значительная нереализованная прибыль, налог может быть значительным, чего вы ранее планировали избежать.

Возможности планирования

Если на выборах победит Джо Байден, планирование налога на наследство станет очень важным для тех, кто сможет воспользоваться исторически высоким единым налоговым кредитом. Один из способов закрепить более высокий единый налоговый кредит — подарить активы, пока размер кредита больше.Этот метод позволит вам избежать уплаты налогов на активы до 11,58 миллионов долларов (вдвое больше, если вы состоите в браке). Кроме того, любое повышение стоимости активов после подарка также позволит избежать налогообложения, поскольку активы находятся вне вашего имущества. Учитывая, что в случае смерти потенциальное повышение уровня жизни может уйти, вам следует подумать о пересмотре своего имущественного плана, если у вас есть значительная сумма нереализованной прибыли. Без повышения вы можете попытаться оптимизировать свои активы и найти способы потенциально максимизировать более высокий единый налоговый кредит и / или воспользоваться более низкими ставками налога на прирост капитала.

Глоссарий кредитных терминов: кредитный отчет, кредитный рейтинг и другие термины

Прирост капитала

Увеличение стоимости капитальных активов, которыми вы владеете. IRS определяет капитальный актив как почти все, что вы используете для личных целей или инвестиций, включая акции и облигации, ваш дом, личную собственность и предметы коллекционирования.

Снижение капитализированных затрат

Срок автолизинга, который является синонимом первоначального взноса, который вы вносите по новому автокредиту, или суммы обмена, которую вы получаете.

Денежные поступления

Доллары (или соответствующая валюта), которые вы получаете за инвестиции. Приток денежных средств — это возврат или источник денежных средств по инвестициям. С другой стороны, отток денежных средств — это доллары (или соответствующая валюта), которые вы тратите или инвестируете для получения определенной нормы прибыли. Отток денежных средств — это использование наличных денег. Процентная ставка, которая уравнивает приток и отток денежных средств по проекту, даже если проект длится много лет, называется внутренней нормой доходности.

Отток денежных средств

Доллары (или соответствующая валюта), которые вы тратите или инвестируете, чтобы получить доход.Отток денежных средств — это использование наличных денег. С другой стороны, приток денежных средств — это доллары (или соответствующая валюта), которые вы получаете от инвестиций. Приток денежных средств — это возврат или источник денежных средств по инвестициям. Процентная ставка, приравнивающая отток и приток денежных средств для проекта, даже если проект длится много лет, называется внутренней нормой доходности.

Денежная стоимость

Сумма в долларах, которая возвращается держателю страхового полиса в случае аннулирования полиса.

Депозитный сертификат (CD)

Срочный вклад, который вы делаете в банке, обычно составляет от 500 до 250 000 долларов.FDIC страхует компакт-диски на сумму до 250 000 долларов на учреждение на одного вкладчика.

Списывать

Остаток по кредитному обязательству, погашение которого кредитор больше не ожидает и которое списывает как безнадежный долг.

Благотворительная организация (или благотворительная организация)

Некоммерческая организация, которая обычно квалифицируется в соответствии с разделом 501 (c) (3) приказа федерального налогового кодекса для получения статуса освобожденной от налогов. Благотворительные организации, такие как церкви, не должны регистрироваться как корпорации 501 (c) (3).Многие благотворительные организации сосредоточены на предоставлении социальных услуг, которые часто недостаточно финансируются государственными программами социальных услуг. Взносы, которые вы делаете в благотворительную организацию, не облагаются налогом. Как правило, вы не можете вычесть сумму, превышающую 30% или 50% от вашего скорректированного валового дохода, в зависимости от типа взноса.

Закрытие

Завершающий этап кредитного процесса. Это требует выплаты любых средств, причитающихся другой стороне, и подписания документов, необходимых для записи транзакции.

Затраты на закрытие

Общие расходы, которые покупатель оплачивает при завершении сделки с недвижимостью, например сборы за подачу заявления, сборы за андеррайтинг и выдачу кредита и т. д.

Обеспечение

Актив, который используется для обеспечения выплаты ссуды. Также называется охраной. Например, если заемщик не выполняет свои обязательства по автокредиту, кредитор имеет право продать залог, чтобы получить взыскание по ссуде. Тот же принцип работает с большинством ипотечных ссуд, которые обеспечиваются домами, на покупку которых ссуды используются.

Коллекция

Попытка взыскания просроченного кредитного обязательства коллекторским отделом или агентством.

Метод сопоставимых продаж

Метод использования последних продажных цен аналогичных активов для помощи в расчете оценочной стоимости актива. Этот метод часто используется для оценки жилой и коммерческой недвижимости. Например, если недавно были проданы три дома с похожими характеристиками в вашем районе, их продажные цены будут достаточно надежным индикатором того, сколько ваш дом может быть продан на сегодняшний день.Своевременность данных о продажах также важна. Например, в этом случае, если продажи произошли год назад, эти данные могут не быть надежными индикаторами стоимости вашего дома сегодня.

Компаундирование

Добавляет процент, который вы зарабатываете на инвестиции, и вкладывает их, плюс первоначальные инвестиции, на следующий период. В результате вы получаете больше процентов и более высокую норму прибыли.

Частота смешивания

Частота начисления банком процентов по вашему депозиту (например,грамм. ежедневно, ежемесячно, ежеквартально). Чем выше частота, тем выше процентная ставка.

Соответствующий ипотечный кредит

Ипотечный заем, сумма которого позволяет двум предприятиям, спонсируемым государством, Freddie Mac и Fannie Mae купить заем, перепаковать его в качестве обеспечения и продать инвесторам. Несоответствующая ссуда — это ссуда на большую сумму, которую часто называют большой ссудой. На 2018 год соответствующий лимит кредита для домов на одну семью составляет 453 100 долларов США. Для районов с высокими затратами, включая Аляску и Гавайи, соответствующий лимит кредита может составлять до 679 650 долларов США.

Укрепление

Консолидация ссуд объединяет несколько ссуд в единую ссуду для сокращения платежей, более быстрого погашения долга и / или перехода с ссуды с фиксированной ставкой на ссуду с плавающей ставкой или наоборот.

Файл потребительского кредита

Запись в бюро кредитных историй о данном человеке. Он может включать в себя: имя потребителя, адрес, номер социального страхования, кредитную историю, запросы, инкассовые записи и публичные записи, такие как документы о банкротстве и налоговые залоги.

Анализ выгоды и затрат

Анализ рентабельности различных альтернатив, чтобы увидеть, перевешивают ли выгоды затраты.

Встречное предложение

(Недвижимость) Предложение продавца, которое следует за первоначальным предложением покупателя. Если продавец делает встречное предложение, он снижает цену, чтобы удовлетворить первоначальное предложение покупателя. Например, если покупатель предлагает 100 000 долларов за дом, котирующийся на торгах по цене 110 000 долларов, продавец может сделать встречное предложение на 105 000 долларов.После того, как сделано встречное предложение, последовательные предложения с любой стороны считаются встречными. После серии встречных предложений обычно достигается взаимоприемлемая цена продажи.

Кредитное бюро

Агентство кредитной информации, являющееся центром обмена информацией о кредитном рейтинге частных лиц или фирм. Часто это называется «кредитным репозиторием». или «агентство по информированию потребителей». Тремя крупнейшими кредитными бюро в США являются Equifax, Experian и TransUnion.

Оценка риска кредитного бюро

Тип кредитного рейтинга, основанный исключительно на данных, хранящихся в основных кредитных бюро. Он предлагает моментальный снимок кредитного риска потребителя в определенный момент времени и оценивает вероятность того, что потребитель погасит долги в соответствии с договоренностью.

Кредитная история

Запись о том, как потребитель погашал кредитные обязательства в прошлом; Краткое изложение кредитной истории человека. Он показывает историю платежей по ссуде, просроченные платежи, наличие залогов или других обременений, прощение долга, заявления о банкротстве и количество запросов от потенциальных кредиторов.

Кредитное обязательство

Соглашение, по которому лицо юридически обязано выплатить заемные деньги или использованный кредит.

Отчет о кредитных операциях

Информация, передаваемая агентством кредитной информации, имеющим отношение к кредитоспособности потребителя. Большинство кредитных отчетов включают в себя: имя потребителя, адрес, кредитную историю, запросы, инкассовые записи и любые публичные записи, такие как документы о банкротстве и налоговые залоги.

Риск кредита

Вероятность того, что физическое лицо оплатит свои кредитные обязательства в соответствии с договоренностью.Заемщики, которые с большей вероятностью будут платить в соответствии с договоренностью, представляют меньший риск для кредиторов и кредиторов.

Кредитный рейтинг

Этот термин часто используется для обозначения оценок риска кредитного бюро. В широком смысле это относится к числу, генерируемому статистической моделью, которая используется для объективной оценки информации, относящейся к принятию кредитного решения.

Кредитор

Кредитор или лицо, перед которым вы имеете финансовую задолженность. Это может быть учреждение или частное лицо.Институциональные кредиторы включают банки, компании, выпускающие кредитные карты, и инвесторов в облигации.

Кредитный регистр | Национальный банк Республики Беларусь

Кредитный регистр — автоматизированная информационная система Национального банка, обеспечивающая формирование кредитных историй, их хранение и предоставление кредитных отчетов.

Что такое кредитная история?

Кредитная история — данные, характеризующие субъект кредитной истории и исполнение принятых им обязательств по кредитным операциям.Отношения внутри кредитных историй регулируются Законом Республики Беларусь «О кредитных историях», который направлен на укрепление платежной дисциплины и повышение заинтересованности физических и юридических лиц в исполнении своих обязательств по кредитным операциям. Все физические и юридические лица, заключившие кредитную сделку с банком или микрофинансовой организацией, имеют кредитную историю. Данные кредитных историй представляются в форме кредитных отчетов.

Что такое кредитная сделка?

Кредитная сделка — договор кредитной линии, договор овердрафта, а также договоры займа, залога, гарантии и гарантии, которые физические и юридические лица заключают с банками и микрофинансовыми организациями.Результатом таких сделок является следующее: клиент выступает в роли заемщика, залогодателя, поручителя или поручителя. В любом из качеств физические и юридические лица заключают договор с банком или микрофинансовой организацией, вступая, таким образом, в правоотношения с ними, и являются субъектами кредитной истории, а банк или микрофинансовая организация — источником формирование кредитной истории.

Кто «пишет» кредитную историю?

Кредитные истории создаются в Национальном банке Республики Беларусь.Информация для кредитных историй о заключенных кредитных сделках и об исполнении обязательств по ним предоставляется в Национальный банк банками, некредитными финансовыми организациями и микрофинансовыми организациями Республики Беларусь в течение трех (не позднее) банковских дней после день совершения действия (наступления события), информация о котором заносится в кредитную историю. Информация обновляется в онлайн-режиме. Данные, предоставленные источником формирования кредитной истории в Национальный банк, сразу же отражаются в кредитной истории.Национальный банк обрабатывает поступающую информацию о кредитных сделках, формирует и ведет кредитные истории в Кредитном регистре.

Какая информация хранится в кредитной истории?

В кредитной истории содержатся следующие данные:

- общие сведения о физическом или юридическом лице: имя, фамилия, отчество, идентификационный номер, дата рождения, гражданство, место регистрации — для физического лица; наименование, регистрация в Едином государственном реестре (ЕГР), УНП (Регистрационный номер плательщика), местонахождение, основной вид деятельности — для юридического лица;

- условия заключенных договоров — банк, микрофинансовая организация, с которыми заключаются договоры, количество и сроки договоров, суммы и валюта договоров, срок действия договоров; и

- информация об исполнении клиентами своих обязательств по договору перед банком, микрофинансовой организацией — история погашения полученных кредитов, просроченных платежей по кредитам, овердрафтам и займам, погашения просроченной задолженности, информация об исполнении поручительства, договоров поручительства и залога ; и

- информация о расторжении договора.

Что такое кредитный отчет?

Национальный банк по запросу предоставляет информацию в виде кредитных отчетов, сформированных на основе данных, заложенных в кредитной истории . Скоринговая оценка кредитной истории также включается в кредитный отчет физических лиц. Это система присвоения баллов субъекту кредитной истории, характеризующая способность клиента погасить выданный ему новый кредит. Баллы рассчитываются на основе доступной кредитной информации о поведении всех заемщиков в предыдущие периоды с использованием статистической модели и математического алгоритма.

Что влияет на скоринговую оценку кредитной истории?

В кредитном отчете скоринговая оценка представлена тремя позициями:

- рейтинг-класс (от А до F). Классы рейтингов легче сравнивать, при этом они легче понимаются как пользователями кредитных историй, так и их юридическими лицами;

- баллов — итоговая оценка в баллах (от 0 до 400), которая рассчитывается с использованием математической формулы, разработанной в результате статистической обработки исторических данных базы данных Кредитного регистра; и

- PPD — вероятность признания просроченной задолженности более 90 дней в течение следующих 12 месяцев в размере, превышающем BYN39.00 (от 0% до 100%).

Классы рейтингов могут принимать следующие значения:

| Класс рейтинга | > балл | <= балл | PPD мин. | PPD макс. | |||

|---|---|---|---|---|---|---|---|

| A1 | 375 | 0,00% | 0,25% | ||||

| A2 | 350 | 375 | 0,25% | 0,39% | |||

| 250 | 275 | 1,41% | 2,16% | ||||

| C1 | 225 | 250 | 2,16% | 3,30% | |||

| C2 | 200386 20030% | 4,99% | |||||

| C3 | 175 | 200 | 4,99% | 7,50% | |||

| D1 | 150 | 175 | 7,506 11387 | 125 | 150 | 11,11% | 16,16% |

| D3 | 100 | 125 | 16,16% | 22,92% | |||

| E1 | 75386 E1 | 75386 E1 | 92% | 31,44% | |||

| E2 | 50 | 75 | 31,44% | 41,42% | |||

| E3 | 50 | ||||||

Скоринговая модель построена на основе статистических данных Кредитного реестра Национального банка за предыдущие годы.В модели нет экспертных мнений или каких-либо других субъективных мнений. На расчет балла влияет информация о просроченной задолженности (количество дней просроченной задолженности, время с момента погашения последней просроченной задолженности и т. Д.), Запросы пользователей кредитной истории, количество и типы договоров, соответствующая доля невыплаченной суммы заемных средств, демографической информации и т. д. Соответственно, балльная оценка со временем может улучшаться.

Что уменьшает количество очков?

- «Молодая» кредитная история по заключенным кредитным сделкам с банками.Оценивается количество дней, прошедших с момента заключения первой кредитной сделки. Чем меньше времени прошло с момента заключения сделки, тем меньше балл.

- Количество запросов пользователей. Чем больше запросов будет сделано в течение короткого периода времени, тем ниже будет балл.

- Количество действующих потребительских договоров и договоров овердрафта. Чем больше таких соглашений, тем ниже балл.

- Свежие потребительские и овердрафтные договоры.Чем меньше времени прошло с момента заключения договора, тем ниже балл.

- Информация о просроченных кредитах, их сроках и размерах.

Очки не начисляются в следующих случаях:

- кредитная история отсутствует;

- долгое время не было записей в кредитной истории — в течение последних 5 лет не было действующих договоров с банком; и

- за последние 2 года заключены договоры с банками, действие которых приостановлено по решению суда.

- При расчете балла используются данные за последние 5 лет по кредитным сделкам с банками. Данные о заключенных кредитных сделках с микрофинансовыми организациями не используются.

У кого избыток кредитной истории?

Национальный банк предоставляет данные Кредитного реестра в виде кредитных отчетов тем, кто имеет право на получение такой информации. Согласно Закону обеспечение банковской тайны является одним из основных принципов формирования кредитных историй и предоставления кредитных отчетов.Без согласия субъекта кредитной истории кредитный отчет может быть запрошен судом, правоохранительными органами и другими лицами только в определенных случаях, предусмотренных законодательством. Пользователи кредитной истории (банки, МФИ, лизинговые компании и т. Д.) Получают оценку этих данных только после получения письменного согласия заемщика. Кредитная история — это инструмент для оценки пользователями кредитной истории платежной дисциплины пользователя.

Как кредитная история влияет на получение кредита?

Банки по своему усмотрению используют информацию из кредитного отчета и самостоятельно принимают решение о выдаче кредита на основе собственных критериев оценки кредитной истории.Ограничение на кредитование нигде в кредитном отчете не указано — прямо или косвенно. «Черных списков» в Кредитном регистре нет. Как правило, банки отказывают в дальнейшем кредитовании тем, у кого уже есть длительная и большая просроченная задолженность.

Информация о просроченных платежах не включается в кредитный отчет, предоставляемый банкам и другим пользователям кредитной истории через 5 лет после погашения задолженности, а невыплаченные суммы отражаются в кредитном отчете за 15 лет.

Почему банк отказал в выдаче кредита?

В соответствии с пунктом 13 Инструкции о порядке предоставления денежных средств в виде ссуды и их возврата, утвержденной постановлением Правления Национального банка Республики Беларусь от 29 марта 2018 г. № 149, Перед заключением кредитного договора банк обязан оценить кредитоспособность заявителя, после чего уполномоченный орган банка или работник банка принимает решение о выдаче кредита.

В соответствии со статьей 141 Банковского кодекса Республики Беларусь кредитор вправе отказаться от заключения кредитного договора при наличии данных, свидетельствующих о несвоевременном погашении (возмещении) суммы кредита, предоставленного заемщику. , а также любые другие основания, которые могут повлиять на исполнение заемщиком обязательств по кредитному договору или предусмотренных законодательством Республики Беларусь.

Таким образом, вопрос предоставления кредита является обязанностью самого банка-кредитора с учетом требований локальных нормативных правовых актов, разработанных банками самостоятельно в соответствии с законодательством.

Оценка кредитоспособности заемщика проводится банком на основе многофакторного анализа и может предусматривать использование и анализ банками информации, содержащейся в кредитных историях.

Таким образом, кредитная история является источником информации, используемым банками при принятии решений о предоставлении кредита, и не имеет запретительной или разрешительной функции, а также не содержит рекомендаций. В Нацбанке нет информации о причинах отказа банков в выдаче кредитных средств.Для выяснения причин отказа в выдаче кредита следует обратиться в банк, рассматривающий кредитную заявку.

Могу ли я узнать свою кредитную историю?

Получить кредитный отчет в электронном виде можно на портале Кредитного реестра www.creditregister.by. Для этого необходимо пройти идентификацию в системе межбанковской идентификации (после регистрации на https://ipersonal.raschet.by/) или в системе дистанционного банковского обслуживания Белгазпромбанка.

Для получения кредитного отчета на бумажном носителе необходимо обратиться в Национальный банк по указанным адресам.

Количество запросов на кредитный отчет не ограничено. Один раз в течение календарного года кредитный отчет предоставляется бесплатно, все следующие заявки оплачиваются.

Пользователь кредитной истории, который получил вашу кредитную историю на основании предоставленного вами согласия, обязан по вашему запросу предоставить вам возможность бесплатно ознакомиться с содержанием вашего кредитного отчета.

Могу ли я получить кредитную историю близкого родственника?

Кредитную историю может получить как сам субъект кредитной истории, так и его уполномоченный представитель на основании нотариально заверенной доверенности. Однако никакой информации из кредитной истории по телефону не предоставляется.

Как изменить кредитную историю?

Закон Республики Беларусь «О кредитных историях» от 10 ноября 2008 г. (только на русском языке) не предусматривает процедуры исправления достоверной информации, содержащейся в кредитной истории.

Изменить кредитную историю можно только в том случае, если она содержит ошибочные данные. В этом случае необходимо обратиться в банк (МФИ), с которым заключен договор, либо заполнить заявку на внесение изменений в кредитную историю в Национальном банке или через интернет-портал Кредитного реестра www.creditregister. .от. Срок рассмотрения заявки 30 дней.

Например, если в кредитной истории нет даты расторжения договора или погашения кредита по договору, фактически исполненному клиентом, банку необходимо предоставить эту информацию для занесения ее в кредитную историю, а не просто выдать клиенту справку об отсутствии кредитной задолженности.

Кредитный отчет, который запрашивает клиент после изменения недостоверной информации на основании его заявления в Национальный банк, предоставляется бесплатно.

Как изменить личные данные (номер телефона, адрес места жительства и адрес регистрации) на веб-портале Кредитного регистра?

В соответствии с Законом Республики Беларусь «О кредитных историях» от 10 ноября 2008 года в кредитной истории не указываются данные о номере телефона, адресе проживания и адресе регистрации.

По вопросам, связанным с вашими персональными данными, хранящимися в Межбанковской системе идентификации (далее — «МСИ»), вы можете связаться с владельцем МСИ — ОАО «Небанковское финансовое учреждение« ССИС », задав вопрос на электронную почту адрес [email protected] или телефон 141.

Кредитная история не является инструментом ограничения

В Национальном банке часто спрашивают, можно ли внести в кредитную историю отметку о том, что родственнику нельзя давать ссуды, если он злоупотребляет алкоголем, не возвращает ранее полученные ссуды, психически болен или по другим причинам.Национальный банк не делает отметок в кредитной истории о запрете кредитования этому физическому лицу, в том числе о недееспособности, психическом здоровье и т.п.

В соответствии со статьями 29, 30 Гражданского кодекса Республики Беларусь лицо признается недееспособным или ограниченно дееспособным в случаях, предусмотренных законом, с момента вступления решения суда в законную силу. Таким образом, Национальный банк не вправе ограничивать кого-либо в его правах, предусмотренных законодательством Республики Беларусь.

Контактная информация

Вопросы по формированию отчетности 2501 и получению кредитных отчетов:

Тел. 218-38-80, 218-38-81

Вопросы по формированию и обработке заявлений на внесение изменений в кредитные истории по форме 20001:

Тел. 218-38-82

Вопросы по предоставлению прав доступа к Кредитному регистру:

Тел.218-38-82, 218-38-83

Вопросы по работе программного обеспечения Кредитного регистра:

Тел. 259-15-56, 259-15-57

Вопросы по защите информации (выдача / продление / прекращение действия сертификатов (CIPF), регистрация / синхронизация каналов с серверами приложений):

Тел. 259-14-71, 226-73-48

Электронная почта для технических вопросов:

[email protected]

Отдел кредитного реестра находится по адресу: ул. Толстого, 6, 220007, г. Минск.

Почтовый ящик по адресу: проспект Независимости, 20, , 220008.

Предоставление кредитных отчетов субъектам кредитной истории на бумажном носителе осуществляется Управлением кредитного реестра:

Понедельник-четверг 8:30 — 12:20, 13:15 — 17:20

Пятница 8:30 — 12:20, 13:15 — 16:00

Поддержка пользователей кредитного реестра:

Понедельник-четверг 8:30 — 17:30

Пятница 8:30 — 16:15,

обеденный перерыв 12:30 — 13:15

СЕК.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Для лучших практик по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.67fd733e.1626617909.d703c53

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Он-лайн Прямой доступ | NYCOURTS.GOV

Управление судебной администрации штата Нью-Йорк (OCA) обеспечивает круглосуточный поиск судимостей штата Нью-Йорк (CHRS) в режиме онлайн для широкой общественности, коммерческих структур и корпораций. Механизм поиска строго основан на точном совпадении имени и даты рождения, которые вы указываете (варианты имени или даты рождения не сообщаются). Результаты поиска представляют собой общедоступные записи, относящиеся к открытым / ожидающим рассмотрения и обвинительным приговорам по уголовным делам, исходящим из округа / Верховного. , Городские, Городские и Деревенские суды всех 62 округов.Запечатанные записи не разглашаются. Данные о преступных действиях в городах и деревнях ограничены (см. Часто задаваемые вопросы CHRS).

Следующая информация предназначена для вашего рассмотрения и может помочь, если вы решите воспользоваться этой услугой:

- Стоимость запроса на поиск в записи криминального прошлого NYS OCA составляет 95 долларов США. Оплата производится во время запроса через процесс онлайн-оплаты Pay Connexion компании JP Morgan Chase (включает плату за удобство, которая не зависит от стоимости поиска — см. Часто задаваемые вопросы о Pay Connexion) с использованием вашего текущего счета (ACH) или дебетовой / кредитной Карта.

- Онлайн-программа прямого доступа предоставляет два варианта учетной записи. Общедоступный счет требует онлайн-оплаты только дебетовой / кредитной картой и ограничивает количество поисков до пяти на запрос. Корпоративный счет требует предварительного использования программы CHRS и позволяет производить оплату дебетовой / кредитной картой или текущим счетом (ACH).

- Пожалуйста, ознакомьтесь с часто задаваемыми вопросами CHRS для получения информации, касающейся точности и полноты отчета о поиске криминальных историй штата Нью-Йорк.

- Результаты этого процесса не сертифицированы, и их не следует путать с Сертификатом распоряжения , который может быть выдан только судом первой инстанции.

- Direct Access позволяет пользователям проверять статус своих текущих поисковых запросов CHRS и просматривать прошлых запросов за последние шесть месяцев.

- Проверка данных компаний также является частью программы CHRS. Результаты

- CHRS проверяются, анализируются, при необходимости изменяются и отправляются нашим клиентам по электронной почте в рабочие дни — с 9:00 до 17:00 с понедельника по пятницу.Отчетность по запросам CHRS Результатов не найдено возвращаются в Real Time . Однако весь поисковый запрос удерживается для проверки, если одно или несколько имен приводят к в записи .

- Для получения дополнительной информации об онлайн-процессе, две ссылки приведены ниже. Первая ссылка дает вам визуальный обзор всего процесса поиска и оплаты. Вторая ссылка — это часто задаваемые вопросы о приложении JP Morgan Pay Connexion.

PDF Визуальный обзор

Часто задаваемые вопросы по Pay Connexion

Создать учетную запись / Отправить поиск

Александр Гамильтон (1755–1804) погрузился в революционные действия вскоре после своего прибытия в Нью-Йорк из Вест-Индии в 1773 году.Он служил в Континентальной армии, а затем в Конгрессе Конфедерации. Никогда не довольный статьями Конфедерации, он был одним из первых сторонников конституционной реформы. Убежденный сторонник сильного, даже аристократического, централизованного правительства, он участвовал в Конституционном съезде, написал многие из эссе The Federalist , которые продвигали новую конституцию, и помог протолкнуть ее ратификацию в Нью-Йорке. Вашингтон вознаградил его умного и энергичного бывшего адъютанта, назначив его первым секретарем казначейства Соединенных Штатов.Гамильтон принял вызов и возможность создать финансовую и экономическую программу для молодой нации. Большинство его предложений не были новшествами, уникальными для Соединенных Штатов; он охотно заимствовал у европейских и особенно английских прецедентов такие методы получения доходов, как тарифы и акцизы. Гамильтон, однако, был новатором в том, как он по кусочкам составил свою политику и как он планировал ее реализовать. Секретарь представил Конгрессу серию отчетов, в которых излагалось так называемая гамильтонова программа: первый отчет о государственном кредите, январь 1790 года; Второй отчет о государственном кредите и Отчет о национальном банке в декабре 1790 года; Отчет об учреждении монетного двора в январе 1791 г .; и Отчет о мануфактурах за декабрь 1791 г.После обсуждения и внесения некоторых поправок были приняты все, кроме последней.