Депозитный счет в 2020 и 2021 году

Депозитный счет — это разновидность банковских счетов, которыми пользуются организации, предприниматели и частные лица. Его применяют для сохранения и приумножения капиталов. Разберемся в классификации расчетных счетов, определим ключевые отличия.

Депозитный счет: что это такое

Цель любого вида деятельности — это прибыль. Следовательно, все имущество и денежные активы экономического субъекта должны использоваться с максимальной отдачей. Если компания не использует имущественные ценности в своей деятельности, то такие активы целесообразнее сдать в аренду или реализовать, чтобы перераспределить ресурсы. А если бюджет фирмы имеет денежный профицит, денежные излишки необходимо вложить в финансовые инструменты для извлечения максимальной прибыли. Депозит — один из таких фининструментов, который заключается в размещении средств экономического субъекта или физического лица на специальных банковских вкладах на определенный период времени, по окончании которого банковская организация начислит проценты.

Таким образом, положить деньги на депозит — это внести определенную сумму на спецсчет в банке или в иной финансовой компании под проценты. Срок вклада, а также объем прибыли определяются в условиях договора.

Депозитный и текущий счета: разница есть

Текущий вклад — это спецсчет, открытый в банковской организации, который предназначен для осуществления текущих расчетов, операций по зачислению и выбытию денежных средств.

Например, для граждан такими спецсчетами являются дебетовые карты, а также иные вклады, которые предусматривают прямой доступ к деньгам. Для организации такую роль исполняет расчетный счет: не важно, в валюте или в рублях.

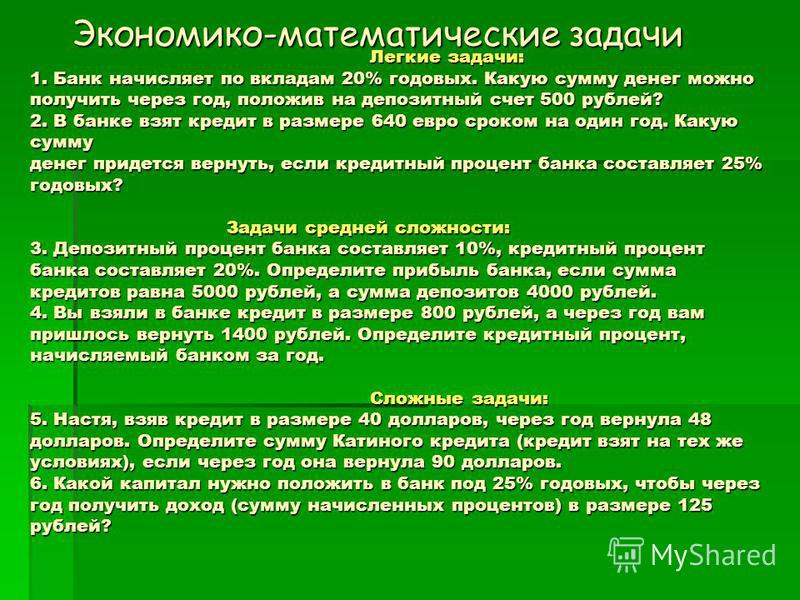

Характерные отличия текущего счета и депозита представим в виде таблицы:

Критерий | Текущий | Депозитный |

Доступ к деньгам | Моментальный | По окончании срока договора |

Процент по вкладу | Низкий либо полностью отсутствует | Высокий, зависит от срока размещения активов |

Срок действия | Не ограничен, автоматически пролонгируется | Закреплен условиями договора, строго ограничен |

Расходные операции (списания) Доходные операция (поступления) | Разрешено в пределах баланса счета | Запрещено (исключения закреплены в условиях договора) |

Страхование | Не обязательно | Обязательно (исключения — в договоре) |

Депозитный или текущий счет: как узнать

Характеристики банковского счета определяются в договоре, который заключается между банком и клиентом независимо от вида вклада. Уточнить вид спецсчета можно и по сберегательной книжке, которую выдают вкладчику.

Уточнить вид спецсчета можно и по сберегательной книжке, которую выдают вкладчику.

Если договор и сберкнижка у вкладчика отсутствуют, а номер спецсчета был утерян, то можно уточнить вид вклада в ближайшем офисе банковской организации, с помощью интернет-банкинга либо по телефонам технической поддержки клиентов. Отметим, что в любом случае при обращении придется пройти процесс идентификации:

- при личном обращении — предоставить паспорт;

- ввести логин и пароль при входе в интернет-банк;

- указать кодовое слово и иные данные при телефонном разговоре.

Что такое карточный счет

Карточными счетами принято считать простые моментальные счета, при которых средством платежа выступает банковская карта. Например, дебетовая или кредитная карта. Помимо условий о балансе карты, при заключении договора на открытие карточного счета необходимо уточнить у сотрудника банка следующие вопросы:

- Стоимость годового обслуживания карты.

- Наличие платных услуг по карте, например мобильный банк.

- Действует ли карта за пределами Российской Федерации.

- Размер комиссии при снятии наличных с карты в банкоматах.

Во многом принцип работы с карточным счетом зависит от баланса карты. Дебетовый счет используется для получения доходов и использования их в текущих целях. Например, зачисление оплаты от поставщиков, получение аванса от работодателя. Дебетовая карта предоставляет возможность расплачиваться где угодно (при наличии платежных терминалов). Например, возможны оплата сотовой связи, покупка в интернете, расчеты по коммунальным платежам, выплаты поставщикам и прочее. При открытии дебетовой карты на счете нет денег. Их вносят сам клиент, его работодатель или бизнес-партнер.

Кредитная карта открывается в виде потребительского кредита с лимитом. Платежные функции кредитки аналогичны дебетовому счету. То есть кредиткой также можно расплатиться в любом месте, где есть платежный безналичный терминал. Но оплата производится не собственными средствами клиента, а деньгами банка в кредит.

Кредитка удобна в использовании, так как ей можно пользоваться не постоянно, а только по мере необходимости. За снятие наличных с кредитной карты предусмотрены высокие комиссии. Уточняйте условия до заключения договора о получении кредитной карты.

Сберегательный вклад: особенности

Сберкнижка, или сберегательный счет — это разновидность депозита. Клиент, будь то организация или частное лицо, обращается в банк для открытия вклада, желая вложить накопления под процент, чтобы заработать.

Например, в компании имеется излишек денежных средств, которые не планируется использовать в ближайшее время. Чтобы деньги приносили доход, необходимо оформить вклад в банке. Оставлять активы на расчетном счете нерационально. Банки крайне редко предлагают доходные проценты по текущим счетам.

Для открытия сберегательного счета нет необходимости являться в банк лично. Можно оформить вклад онлайн. Открывая счет через интернет, клиент получает на руки договор. Чтобы получить сберегательную книжку, необходимо обратиться в ближайший офис банковской компании.

Открыть вклад можно не только в банке, но и в других финансовых организациях. Доверяйте только надежным компаниям. Предложения с завышенными ставками по вкладам зачастую исходят от мошенников. Проверяйте документы, договоры и историю компании до передачи денег на хранение.

Часто задаваемые вопросы

Зарплатная карта — это депозитный или текущий счет?

Конечно, текущий. Такие карты предназначены для моментального распоряжения средствами клиента. Например, карточка Сбербанка для зачисления заработной платы.

Счет депозитный и текущий — в чем разница?

Ключевое отличие между понятиями — это условия доступа. Иными словами, моментальный счет подразумевает прямой доступ к деньгам без каких-либо ограничений. То есть распорядиться финансами на таких счетах можно здесь и сейчас. Для депозитного счета таких условий не предусмотрено. То есть депозитными средствами можно распорядиться только по окончании срока договора. Конечно, договор депозита предусматривает форс-мажорные обстоятельства, при которых клиент может забрать деньги в любой момент.

Депозитный или текущий — как узнать вид вклада по номеру счета?

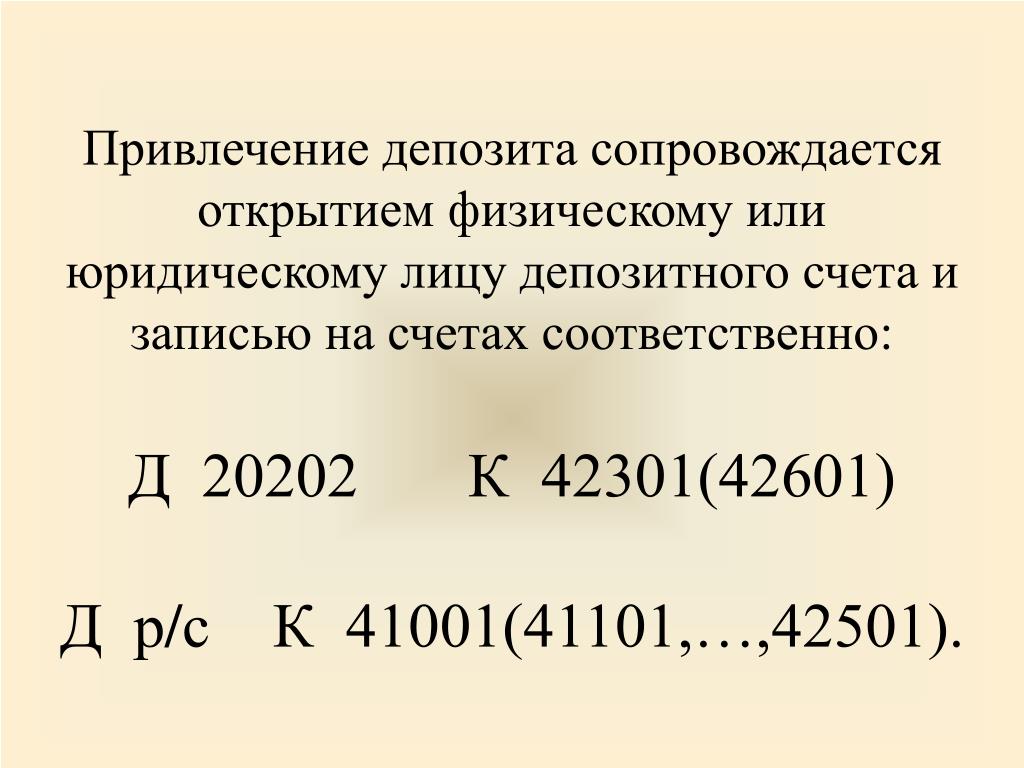

Если у вкладчика имеется только номер счета, то узнать его вид можно по первым 3-5 цифрам. Так, например, начальные цифры 408 говорят, что вклад текущий, а вот 423 — депозит. Однако некоторые банковские компании применяют собственное шифрование номеров спецсчета.

Депозитный и расчетный счет — в чем разница, отличия

Сегодня многие путают депозитный и расчетный счет, считая смежными идентичными эти понятия. Если кратко, депозитный счет (ДС) открывается для накопления средств, а расчетный (РС) для проведения операций (зачисления, вывода, снятия, перевода другим пользователям и т. д.). В чем разница между такими банковскими услугами? О чем необходимо помнить клиентам? Обсудим эти вопросы подробно.

Текущий (расчетный) счет

В ГК РФ (статье 845) указано, что после оформления договора между банком и клиентом финансовая организация должна принимать деньги и проводить расчетные операции по требованию владельца.

По требованиям ГК РФ (статьи 846) банк должен открыть счет и проводить сделки на условиях, которые согласованы между сторонами или объявлены банковской организацией. При этом расчетный — вид текущего аккаунта, который открывается для ИП и юрлиц. В остальном назначение и особенности РС идентичны (разница не существенная).

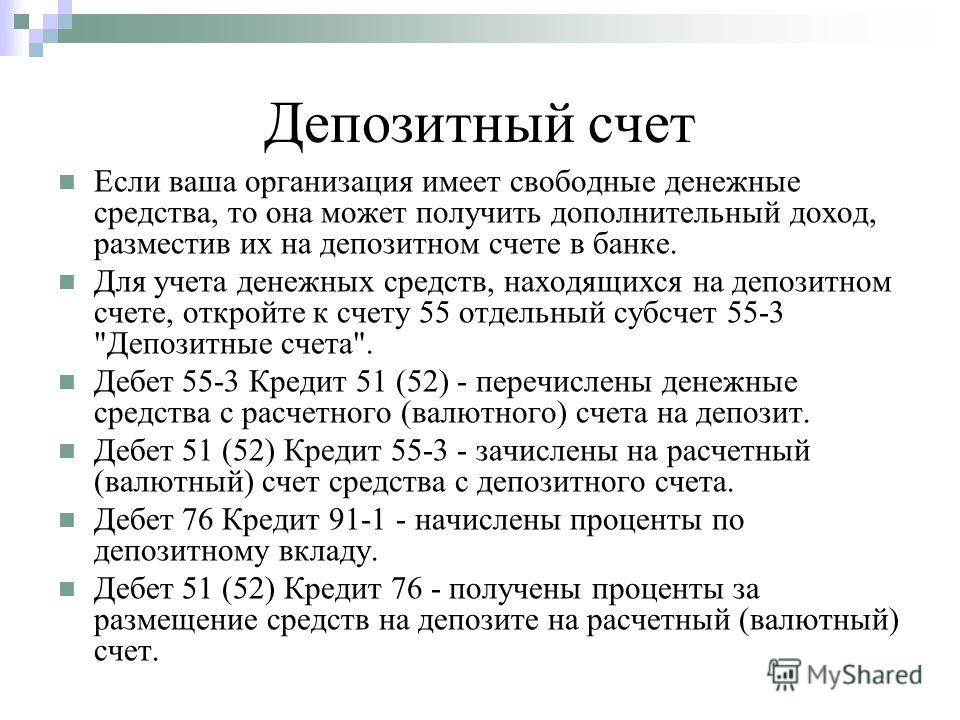

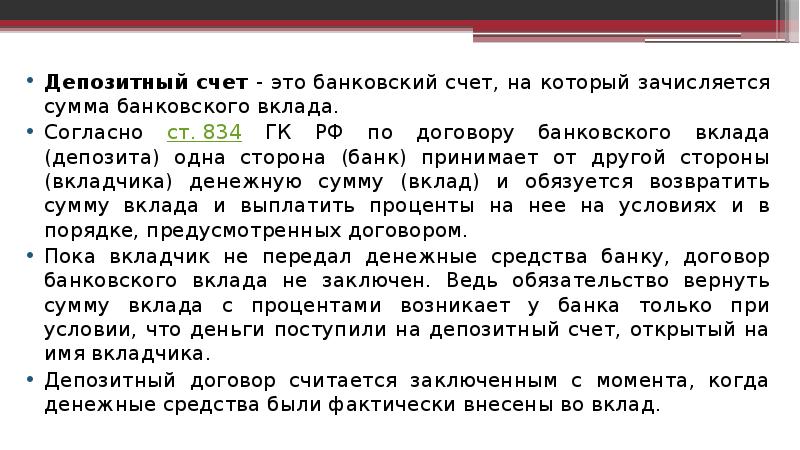

Депозитный счет

По ГК РФ (статье 834) депозит (вклад) — банковская услуга, при которой человек передает в финансовую организацию определенную сумму для хранения и получения процентов. Условия перечисления средств прописываются в договоре и правилах работы банка.

Право на получение услуги имеют как физлица, так и компании. Если в роли клиента выступает юрлицо, оно должно учесть требования ГК РФ (статьи 834, п. 3). Законодательство запрещает применение вкладов для расчетов по операциям.

Депозитный и расчетный счет: разница

С учетом сказанного легко выделить, чем расчетный счет отличается от депозитного. Здесь нужно выделить разницу в таких моментах:

| Критерии сравнения | Депозитный | Расчетный |

| Срок | Ограниченный | Бессрочный |

| Цели | Хранение, использование | Хранение, получение процентов |

| Комиссия | Отсутствует | Взимается (по тарифам банка) |

| Проценты | Предусмотрены | На остаток |

| Распоряжение деньгами | Ограничено | Не ограничено |

| Дополнительные опции | Нет | Присутствуют |

| Пользователи | Физлица (как правило) | ИП, юрлица |

| Стоимость | Бесплатно | Плата за применение |

- Цели. Человек открывает депозит для накопления, а РС для оперативного внесения и снятия денежных средств.

При оформлении вклада деньги часто «замораживаются» и не могут сниматься до определенного срока (в зависимости от условий договора).

При оформлении вклада деньги часто «замораживаются» и не могут сниматься до определенного срока (в зависимости от условий договора). - Срок соглашения. Разница между депозитным и РС состоит в периоде, на который оформляется договор. В первом случае он ограничивается определенным сроком (3, 6, 12 или более месяцев). Отличие расчетного счета состоит в бессрочном оформлении. Владелец закрывает его тогда, когда это необходимо.

- Размер вознаграждения и комиссия. Рассматривая, чем отличается РС от ДС нужно учесть прибыль владельца. В ситуации с РС заметна разница — человек вправе рассчитывать на пользование возможностями банка без процентов (иногда деньги начисляются на остаток), но с комиссиями.

- Возможность распоряжения деньгами. При открытии текущего аккаунта пользование деньгами почти не ограничено. Владелец использует тот объем средств, которые имеются. Для депозита предусмотрены ограничения, ведь банк рассчитывает на депозитные деньги и возвращает их после завершения срока договора (или в случае его расторжения, но без процентов).

- Применение дополнительных плюсов. Рассматривая разницу между ДС и РС, в последнем случае предлагается больше дополнительных бонусов (кредит, овердрафт и т. д.).

- Пользователи. Основные владельцы ДС — физлица, а РС — юрлица и ИП.

Чем еще отличается депозитный от расчетного (текущего) счета

Главные отличия расчетного счета от депозитного — отсутствие прибыли от использования денег и бессрочность пользования. По умолчанию соглашение по РС относится к категории бессрочных. Иные условия возможны в случае, если стороны определили дополнительные нюансы сотрудничества (ГК РФ, статья 846, п. 1). По ГК РФ (ст. 859) человек может расторгнуть соглашение и тем самым закрыть РС.

Банк вправе ограничить пользование аккаунтом, но при наличии веских обстоятельств, к примеру, решения суда.

В ситуации с депозитом ситуация обратная. В ГК РФ (ст. 837, п. 1) указано, что вклад оформляется на определенный период. Такая услуга относится к категории срочных, а условия прописаны в соглашении между сторонами.

Итоги

Расчетный (текущий) и депозитный — разные счета. Первый направлен на простое хранение средств, а второй — на сохранение и приумножение капитала. Для владельцев РС банк предлагает широкий набор полезных опций — терминалы, банкоматы, SMS-управление, онлайн-банкинг и другое. На деньги РС, как правило, не начисляются проценты. Если это и происходит, они минимальные. Деньги на ДС «работают» и приносят доход, благодаря процентам от инвестированной суммы.

Депозитный или текущий счет: разница

Доверяя деньги банку, граждане часто не задумываются, какой счет – депозитный или текущий – они открывают. Однако от этого зависит, будут ли преумножаться их капиталы, или вкладчик сможет ими распоряжаться без возможности получить значительные проценты. Депозитный и расчетный счет имеют ряд особенностей, по которым их легко отличить друг от друга. О них расскажет наша статья.

Что такое депозитный и текущий счет: определения

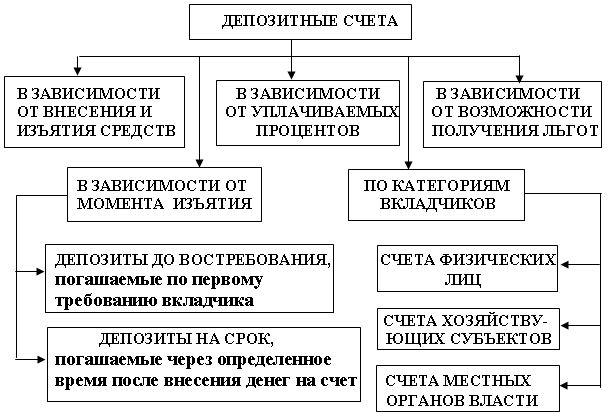

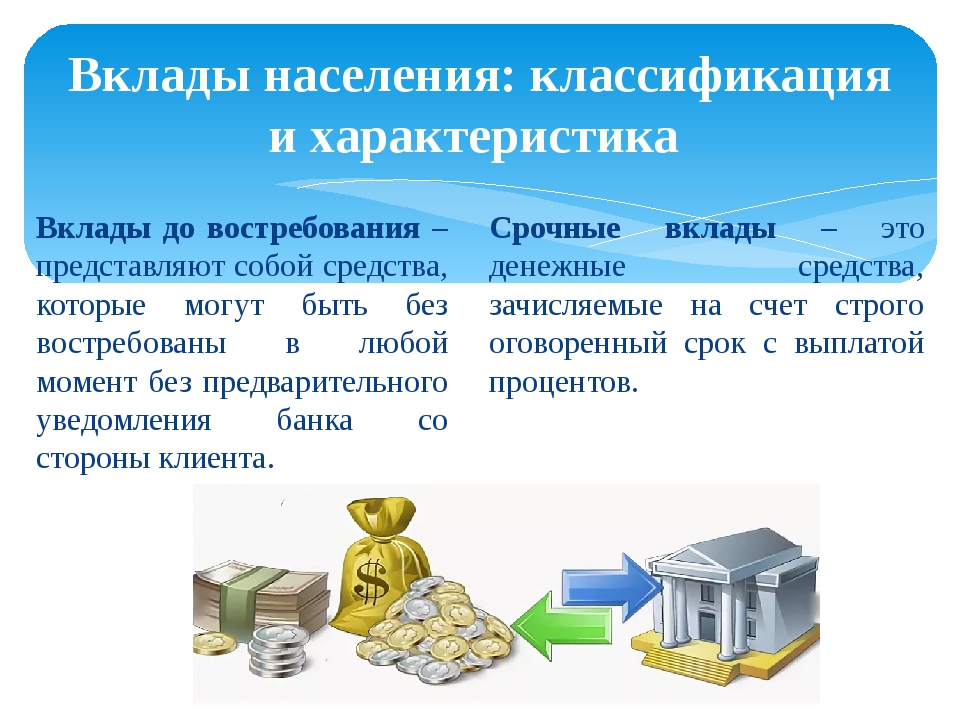

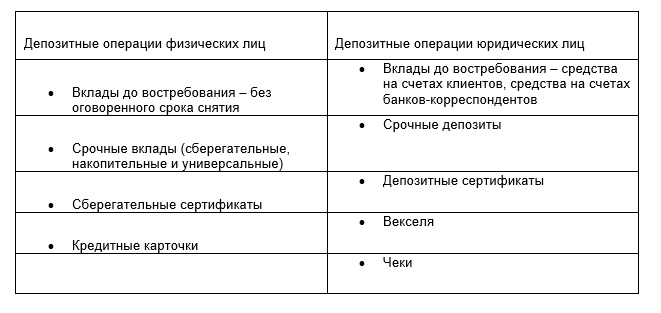

Депозит – это банковский вклад, на который начисляются проценты (ст. 834 Гражданского кодекса РФ). Депозитные счета открываются вкладчиками банков, чтобы извлечь прибыль. Они могут срочными и до востребования (ст. 837 ГК РФ).

834 Гражданского кодекса РФ). Депозитные счета открываются вкладчиками банков, чтобы извлечь прибыль. Они могут срочными и до востребования (ст. 837 ГК РФ).

Главная цель срочного депозитного счета – увеличение хранящейся на нем денежной суммы путем начисления на нее процентов. На период действия договора между банком и вкладчиком, финансовая организация получает возможность воспользоваться средствами клиента, инвестировать их в коммерческие проекты. Взамен она должна не только вернуть доверенную ему сумму, но и увеличить ее на процентную ставку.

На вклады до востребования проценты тоже начисляются, но они минимальны. Главным преимуществом для клиента является возможность в любой момент снять с такого вклада свои деньги – полностью или частично, без каких-либо штрафных санкций со стороны банка.

Текущие счета предназначены для денежных операций:

зачисления заработной платы;

получения денег от сторонних лиц;

оплаты товаров или услуг и т.

д.

д.

На текущем счете физическое лицо может просто хранить деньги, периодически их снимать или пополнять, но проценты на них банк начислять не обязан. Иногда финансовые организации их устанавливают (на остаток), но делают это по собственной инициативе, ради привлечения клиентов. Расчетные счета организаций и ИП — разновидность текущего счета. Хранящиеся на них денежные средства используются в предпринимательской деятельности для платежей и расчетов.

Читайте также: Можно ли открывать несколько расчетных счетов

Депозитный или текущий счет: основные отличия

Данные виды банковских счетов регулируются разными разделами Гражданского кодекса РФ. К депозитным счетам (вкладам) применяются положения гл.44 ГК РФ, а к текущим счетам – гл. 45 ГК РФ. О других отличиях между ними можно узнать из таблицы.

Критерии | Депозитный (срочный) счет | Текущий счет |

Условия доступа к денежным средствам | По истечении срока действия договора. | Моментальный доступ |

Начисление процентов | Обязательное условие договора о размещении вклада (ст.834 ГК РФ) | Условие о начислении процентов на остаток может не включаться в договор между банком и клиентом (ст.852 ГК РФ) |

Распоряжение денежными средствами на счете | На срок действия договора деньгами распоряжается банк | Деньгами на текущем счете распоряжается их владелец |

Цель открытия счета | Преумножение капитала | Совершение регулярных денежных операций |

Несколько уточнений

Несмотря на очевидные различия между текущим и депозитным счетом, есть несколько распространенных вопросов, которые следует уточнить.

Сберегательный счет — это депозитный или текущий?

Сберегательный счет является депозитным. Вкладчик передает деньги банку на сохранение под проценты, не лишаясь права ими распоряжаться. По этой причине процентные начисления обычно небольшие, гораздо ниже, чем по срочным вкладам. Счет открывается бессрочно, его можно беспрепятственно пополнять или снимать с него деньги (в соответствии с условиями договора).

Вкладчик передает деньги банку на сохранение под проценты, не лишаясь права ими распоряжаться. По этой причине процентные начисления обычно небольшие, гораздо ниже, чем по срочным вкладам. Счет открывается бессрочно, его можно беспрепятственно пополнять или снимать с него деньги (в соответствии с условиями договора).

Счет карты — текущий или депозитный?

Дебетовые карты почти всегда привязаны к текущему (или расчетному) счету, на котором хранятся деньги. Пластиковая карточка создана для удобства оперативного распоряжения финансовыми средствами. Дебетовая карта обеспечивает доступ к собственным деньгам клиента (в отличие от кредитной карточки, которая под процент дает право воспользоваться деньгами банка).

Привязка карты к депозиту возможна, например, если договором банковского вклада предусмотрено ежемесячное снятие процентов – клиенту выдается карта, чтобы он обналичивал деньги через банкомат.

Зарплатный счет – депозитный или текущий?

Счет, на который поступает зарплата клиента банка – это текущий счет. Для распоряжения средствами, поступающими от работодателя, сотруднику выдается банковская карточка, открывается личный кабинет. После увольнения из организации, где был открыт зарплатный счет, гражданин вправе им пользоваться, но за его обслуживание он будет платить уже сам.

Для распоряжения средствами, поступающими от работодателя, сотруднику выдается банковская карточка, открывается личный кабинет. После увольнения из организации, где был открыт зарплатный счет, гражданин вправе им пользоваться, но за его обслуживание он будет платить уже сам.

Читайте также: Выбор банка для перечисления зарплаты – новый закон

Депозитный или текущий счет: как узнать, где лежат деньги

Самый простой способ узнать, на каком счете размещены деньги – прочитать, что написано в договоре с банком. Если документ утерян, уточнить информацию физлицо может у любого сотрудника финансовой организации, предъявив паспорт, а при наличии онлайн-кабинета, посмотреть в нем информацию по счету через интернет. Номер счета, если он известен, также помогает выяснить его вид. По общему правилу, если первые цифры 423 – это депозит, а если 408 – это текущий счет (Положение Банка России от 27.02.2017 № 579-П «О Плане счетов бухучета для кредитных организаций»).

Читайте также: Сервис быстрых платежей Банка России

Что такое брокерский и депозитарный счёт для инвестора (простыми словами) | СЕМЕЙНЫЙ ИНВЕСТНИК

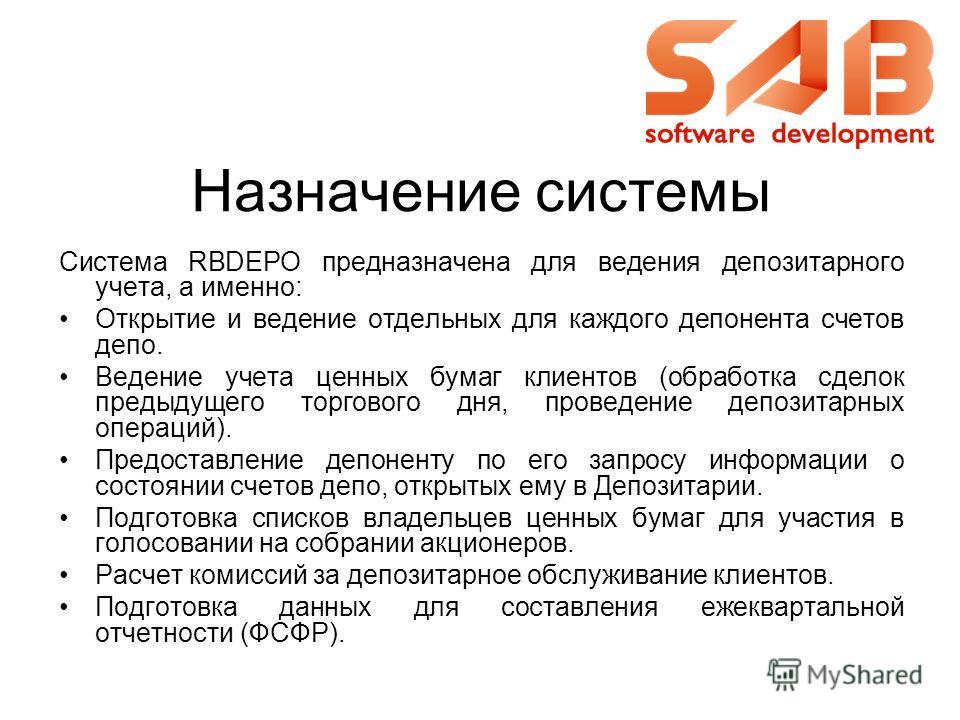

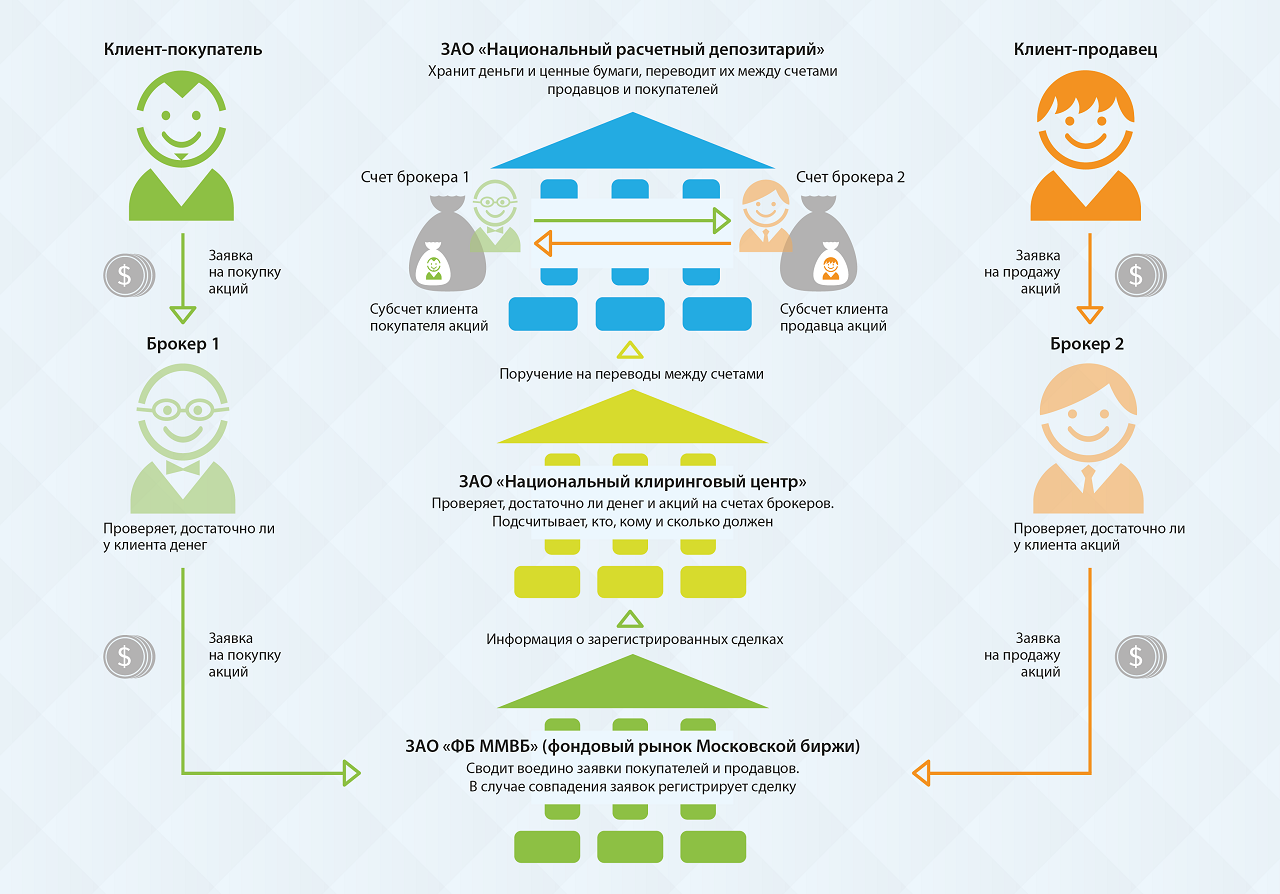

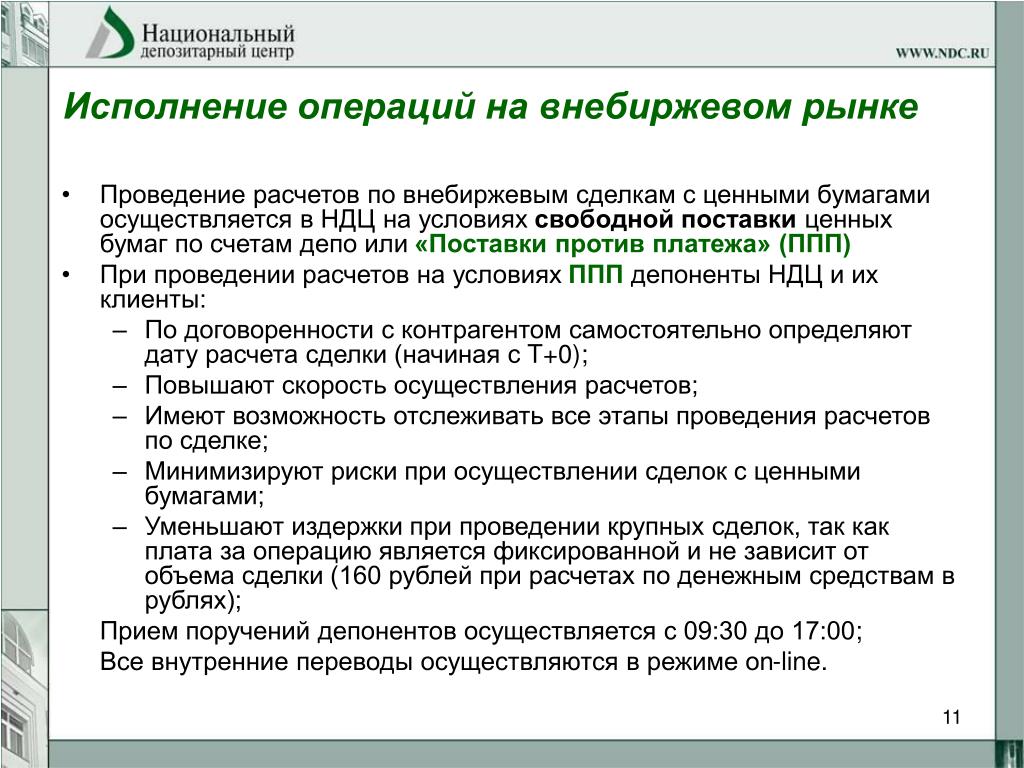

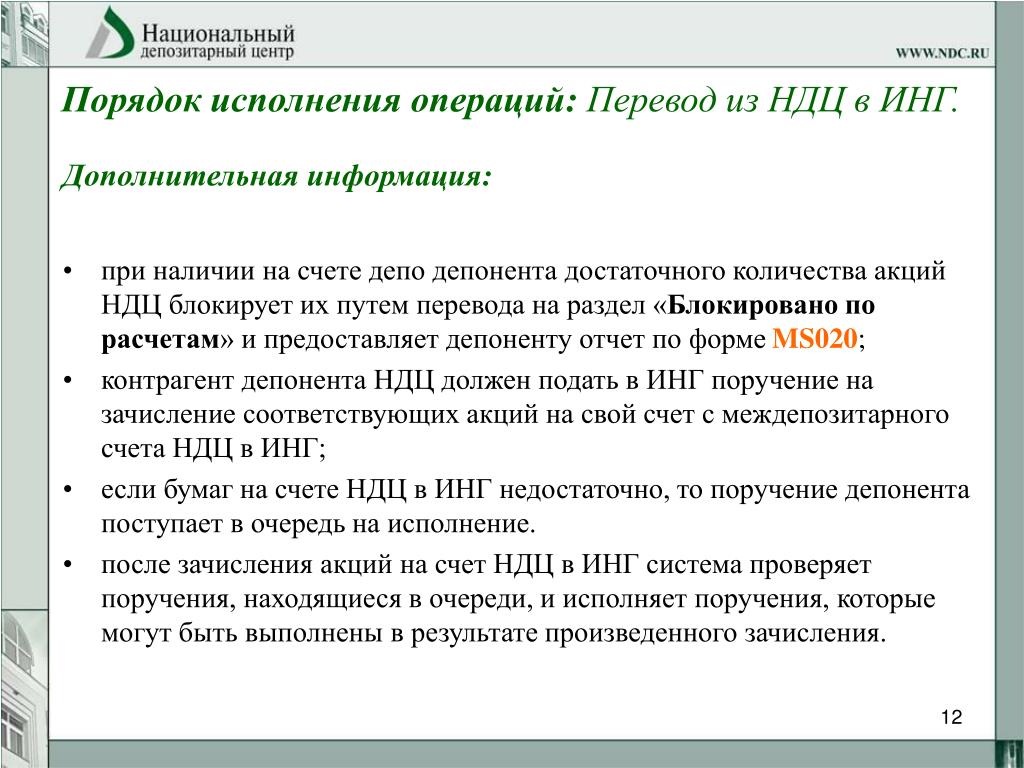

Ранее я писала (ссылки в конце статьи), что для того, чтобы начать торговать на бирже физ. лицу, ему необходимо обратиться к брокеру. Между ними будет заключен договор на брокерское обслуживание и после этого брокер откроет для физ. лица 2 счета: брокерский и депозитарный.

Расскажу об этих терминах более просто и понятно, потому что когда мы впервые наткнулись на слова «брокерский» и «депозитарный», они нам не говорили ровным счетом ни о чем. И полагаю, что среди начинающих инвесторов мы такие не одни.

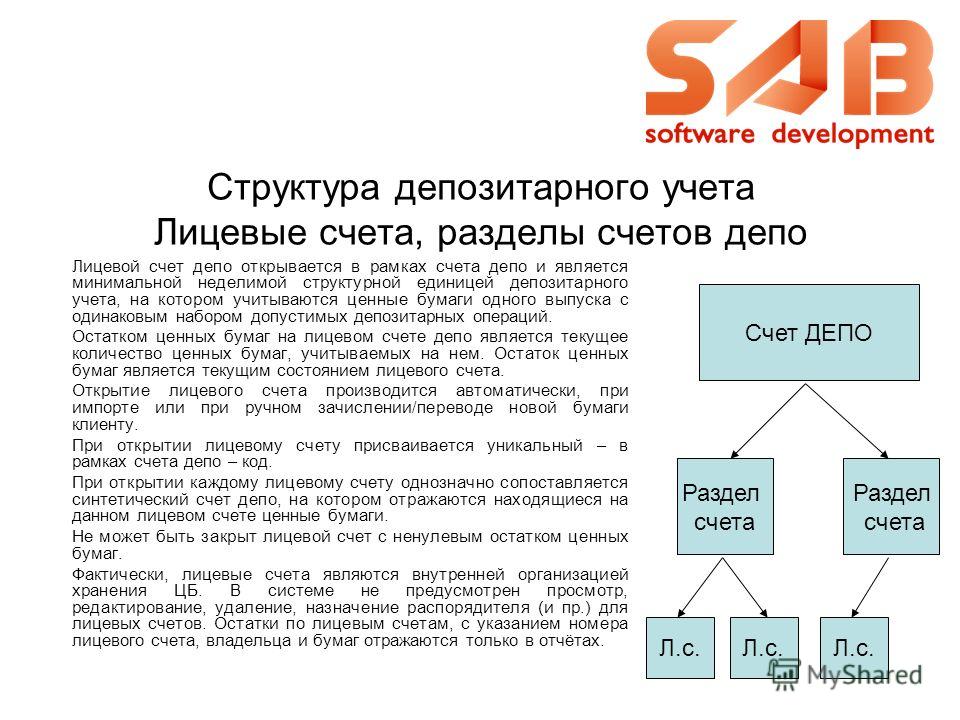

Проще говоря, брокерский счет — это счет для учета денег. Одной из разновидностей брокерского счета является ИИС (индивидуальный инвестиционный счет), который сейчас так активно продвигают. Но сейчас не об этом, описанию ИИС и его отличиям от обычного брокерского счета стоит выделить отдельную статью.

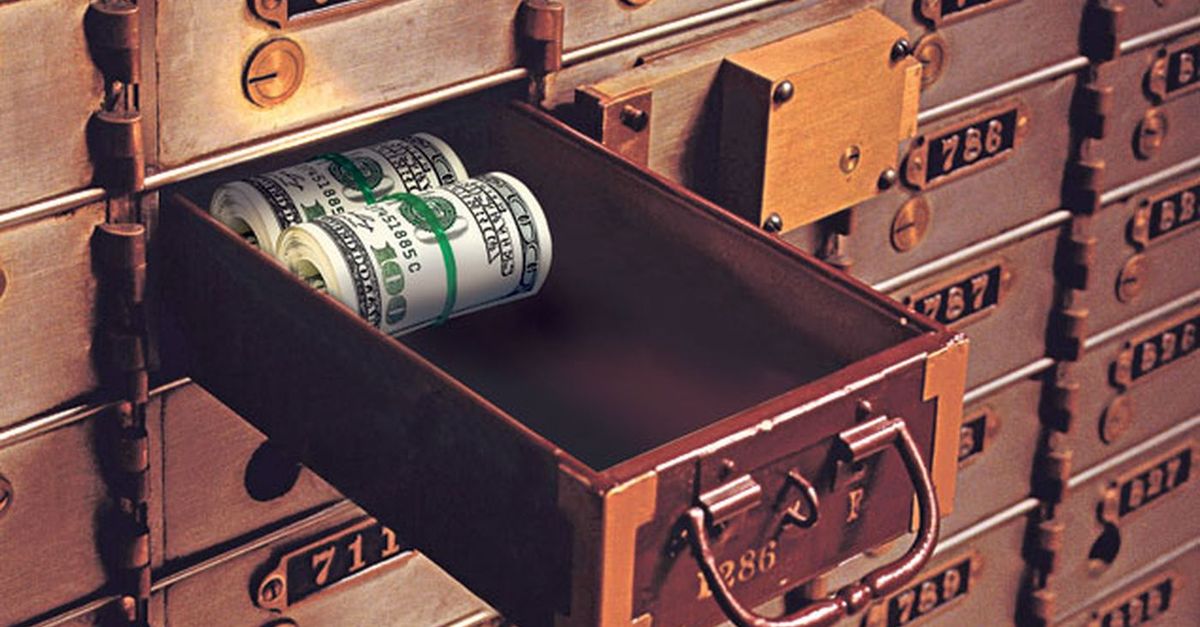

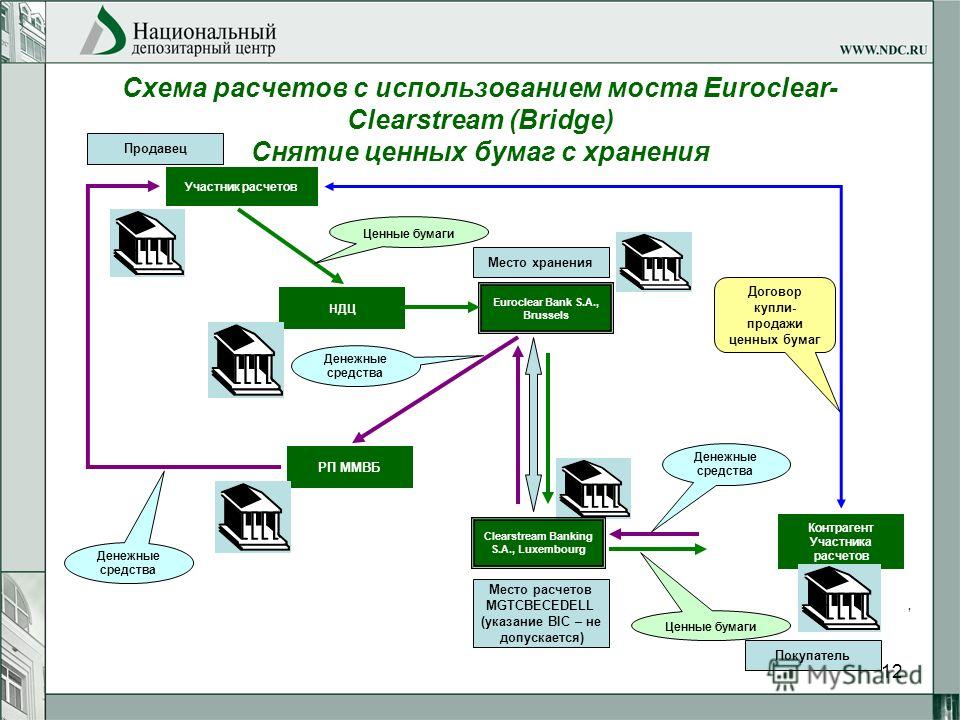

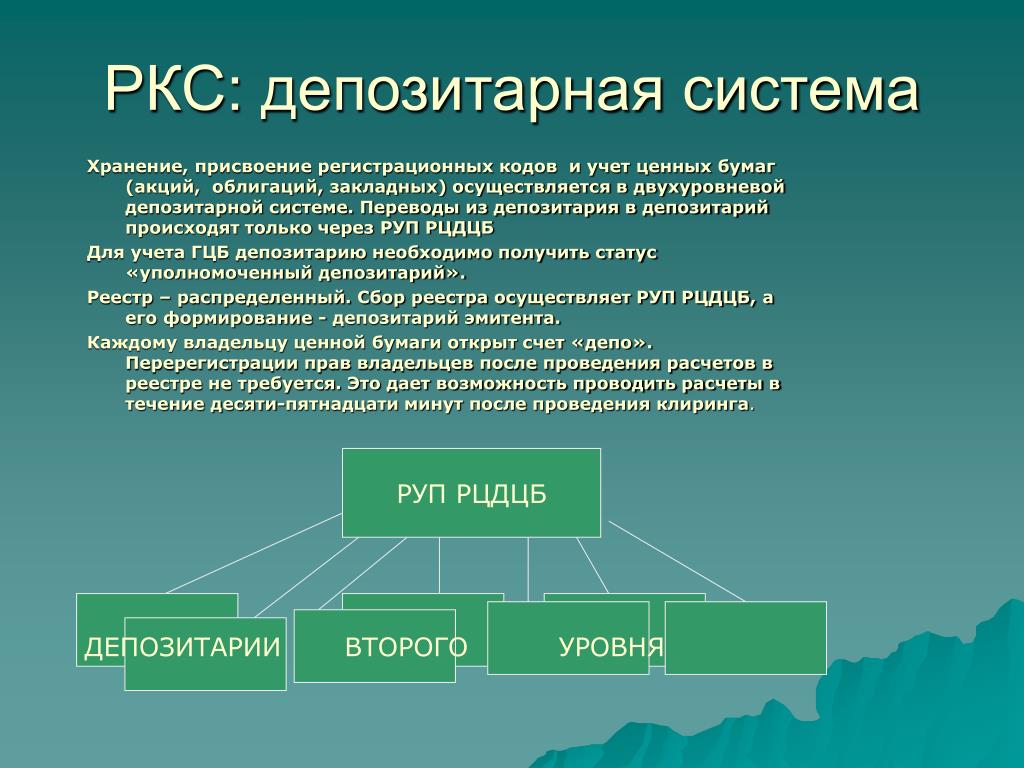

Депозитарный счет — это счет для учета ценных бумаг. Когда на бирже вы приобретаете ценную бумагу (акцию/облигацию/…), то вам не вручается непосредственно некий лист с заголовком и печатями. Это в прошлом, сейчас у ценной бумаги чаще всего нет физического носителя, она имеет электронную форму. При совершении покупки в специальном хранилище создается запись о том, что теперь вы являетесь владельцем купленной ценной бумаги.

Это хранилище называется депозитарий (от лат. depositarium — хранилище) . По факту это некий сервер, который хранит данные о смене владельцев при совершении сделки купли-продажи. Но также данные такого из этого хранилища пригодятся и в других целях. Например, при выплате дивидендов, когда необходимо получить данные о том, кто владеет акциями конкретной компании и в каком количестве.

В банковском депозитарии ценности физически хранятся в сейфовых ячейках, депозитарий на фондовом рынке в цифровом виде ведет учет данных о том, кто какими бумагами владеет. Не путать! (картинка из Интернета)

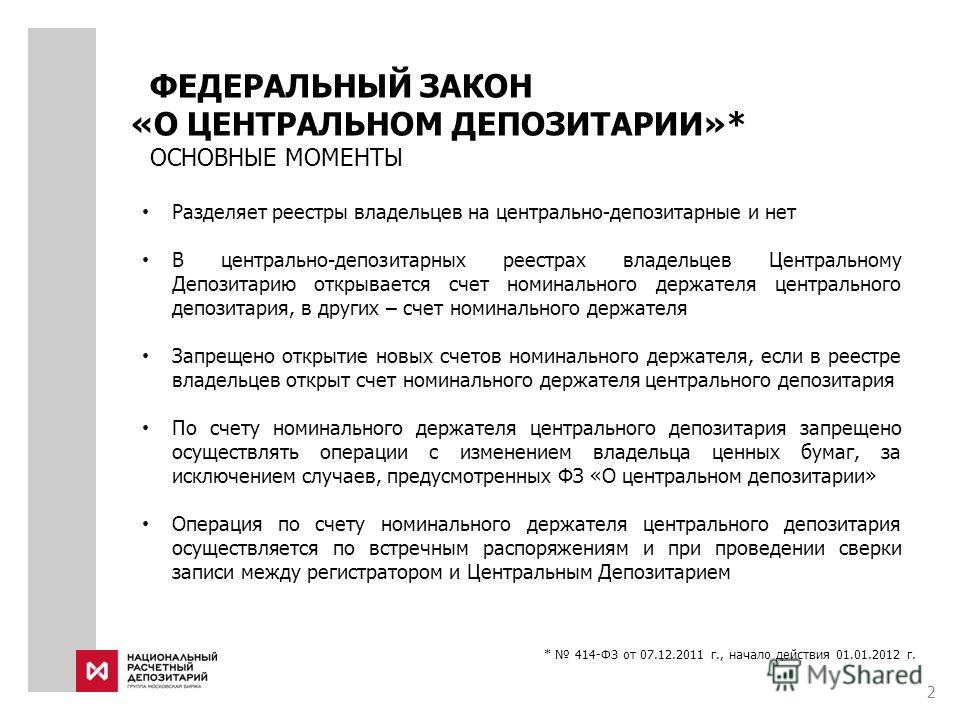

Не путать! (картинка из Интернета)В России роль главного центрального депозитария выполняет Национальный расчетный депозитарий (НРД). Но он ведет учет бумаг только для профессиональных участников рынка. То есть, например, хранит данные сколько и каких бумаг закреплено за данным брокером. А уже на уровне брокера, в его депозитарии (личном или арендованном) ведется учет данных о том сколько из этих акций закреплено отдельно за Ивановым, за Петровым, за Сидоровым.

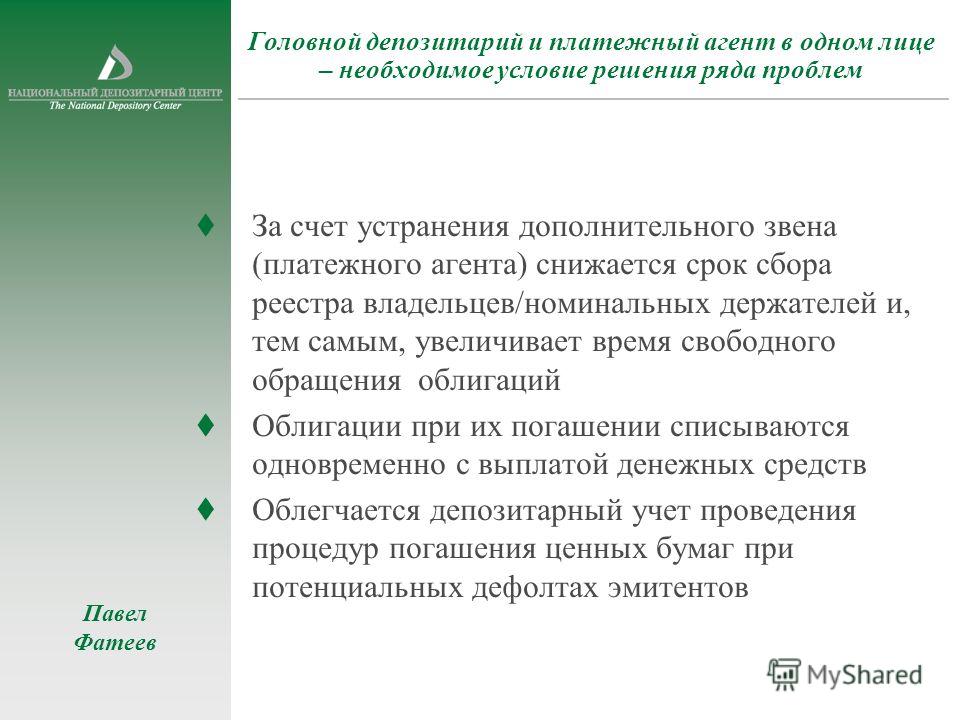

Кроме НРД, в операции по покупке/продаже ценных бумаг будет еще один участник — клиринговый центр. Эта организация проверяет достаточно ли денег и акций у участников для проведения сделки и устанавливает обязательства которые возникают у них друг перед другом.

Почему же для нас эти два счета (по учету денег и по учету бумаг) чаще представлены как единое целое? Потому что так удобнее. Мы не обращаемся напрямую в депозитарий при покупке/продаже ценных бумаг. За нас сделает это #брокер, чаще всего это сразу включено в его услуги, поэтому обслуживание операций и по брокерскому счету, и по депозитарному называют брокерским обслуживанием.

Статья отражает личную позицию автора и не является рекомендацией к действию.

Подписывайтесь на наш канал ►СЕМЕЙНЫЙ ИНВЕСТНИК◄, чтобы не пропустить новые публикации☺

Если вам была интересна и полезна статья — поддержите нас лайком 👍

Приветствуются ваши комментарии ↓↓↓ можно поделиться своим мнением и опытом или задать вопрос.

__________________________________________

Что почитать ещё:

>>> Почему мы с мужем решили заняться инвестициями

>>> Как открыть счет на бирже и начать инвестировать? Кто такой брокер?

>>> На какие фондовые биржи стоит обратить внимание

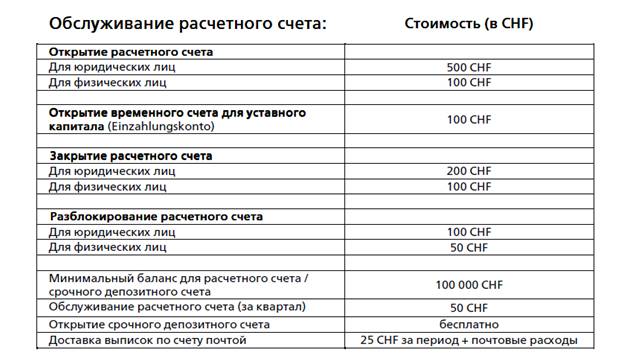

Депозитарный счет с Altajir Bank на Каймановых островах

Услуга не доступна.

Предлагаем вашему вниманию Altajir Bank, который располагается на Каймановых островах и предлагает отличный условия для открытия депозита и вклада до востребования для защиты и накопления сбережений в одной из наиболее привлекательных оффшорных юрисдикций современности всем частным лицам.

Altajir Bank является финансовым учреждением, которое было учреждено в 1974 году на Каймановых островах. Спустя пять лет после существования банка, в финансовое учреждение было инвестировано дополнительно 20 млн. долларов для создания надежной и стабильной платформы для работы с международными клиентами в направлении приват банкинга, в соответствии с наивысшими международными стандартами качества предоставления данной услуги.

Домом для Altajir Bank является превосходная оффшорная юрисдикция – Каймановы острова. Юрисдикция состоит из трех небольших островов расположенных в северо-западе Карибского региона, и всего в пятистах милях южнее Майами. Это объясняет особую популярность услуг данной юрисдикции в граждан США.

Первые жители Каймановых островов были британцы. Именно поэтому многие жители Кайманов и по сей день считают, что безопасность и стабильность юрисдикции, может быть обеспечена, если Кайманы будут входить в состав заморских и подданных территорий Великобритании.

На островах хорошие коммуникации, а также на острова легко добраться с американского материка или из Европы. На Кайманы есть прямые перелёты из Майами, Техаса, Нью-Йорка, Атланты, Лондона и других городов. Международная телефонная, интернет и факсовая связь современная и высокоскоростная.

На Кайманах отсутствуют налог на доход, корпоративный налог, налог на прирост капитала, на дарения и недвижимость. Эта небольшая юрисдикция существует за счет таможенных пошлин, комиссий за лицензии, переоформление надвижимости и другие государственные пошлины.

Каймановы острова имеют хорошо регулируемый и управляемый банковский сектор под руководством монетарного органа власти, который состоит из профессиональной команды специалистов с международным образованием.

Банк является одним из лучших финансовых решений для всех, кто владеет оффшорными фондами. Altajir Bank предлагает депозитарные услуги в USD, CAD, GBP и EUR. На Каймановых островах для своих вкладов вы получите привлекательные процентные ставки в зависимости срока и размера депозита. Минимальные суммы для вкладов 10 тыс. USD, и 100 тыс. USD для временного депозита.

Минимальные суммы для вкладов 10 тыс. USD, и 100 тыс. USD для временного депозита.

Временные депозиты предоставляются сроком на 12 месяцев, после чего автоматически могут быть продлены. Простые депозиты и вклады по востребованию могут быть расторгнуты в любой момент, при этом из процентов на Каймановых островах нет никаких вычислений при их выплате.

Каймановы острова всегда славились своим законодательством, которое строго защищает конфиденциальные данные владельцев банковских счетов, независимо от страны их проживания. На данный момент любая конфиденциальная информация о клиентах и их бизнесе может быть раскрыта только на основании местного судебного решения, или при ведении расследования о случаях мошенничества и так далее. На самом деле, это классические условия рассекречивания конфиденциальной информации, что присутствует во многих оффшорных юрисдикциях. Стоит напомнить, что Каймановы острова, также как и другие подданные и заморские территории Великобритании, присоединились к пилотной программе ОЭСР по автоматическому обмену информаций в целях налогообложения, которая будет запущена осенью 2017 года.

Вклад до востребования или депозитный счет в Altajir Bank

Altajir Bank не имеет комиссий на открытие счета, основные требования – это минимальный вклад. Вклад до востребования (Call account) – 50 тыс.; Депозит со сроком (Term deposit) — 100 тыс. Эти требования относятся к любой валюте. На Каймановых островах отсутствует валютный контроль, поэтому при выборе валюты у вас не возникнет никаких проблем.

На данный момент процентная ставка по вкладам до востребования (Call account) составляет 0,125% на вклады свыше 100 тыс. и 0,25% на депозиты со сроком с остатком в 100 тыс. и более. Эти ставки распространяются на USD, CAD, и GBP.

Altajir Bank предлагает свои депозитарные услуги для всех частных лиц, желающих защитить и приумножить свои активы в оффшорной юрисдикции. Однако банк не предлагает расчетные счета, счета для инвестиций в паевые фонды, акции, облигации и другие ценные бумаги.

Разместить свои средства на депозитарный счет возможно банковским перечислением или банковским чеком. Минимальная сумма наличными, которая принимается 5 тыс. USD. Перечисление средств с депозита может быть осуществлено в любой выбранный вами банк.

В соответствии с законодательством Каймановых островов финансовые учреждения должны знать и понимать бизнес деятельность своих клиентов, поэтому при депозите свыше 15 тыс. необходимо представлять доказательство происхождения средств и описание бизнеса, если у вас таковой имеется.

Все поручения для банка по снятию/ размещению средств могут предоставляться только по электронной почте или факсом, но оригиналы должны пересылаться почтой. Банк не принимает поручения по телефону в связи с вопросами безопасности данного способа общения.

Процедура дистанционного открытия депозитарного счёта в Altajir Bank.

Для того чтобы получить услугу открытия счёта в Altajir Bank, вам необходимо обратиться к нам по средствам электронной почты по адресу: info@offshore-pro. info.

info.

Далее необходимо оплатить комиссию, за помощь в вопросе удаленного открытия депозитарного счета в Altajir Bank. Комиссию за предоставление услуг можно оплатить карточкой, через систему Western Union, WebMoney или банковской транзакцией. Стоимость предоставления услуг составляет от 2999 EUR.

Для открытия депозитарного счета понадобится предоставить следующий пакет документов для всех владельцев и подписантов по счету:

- Заполненные, распечатанные и подписанные копии банка на открытие счета;

- Нотариально заверенная копия загранпаспорта или другой идентификационного документа, где обязательно должны отражаться страницы с подписью и фотографией.

Примечание: В случае отказа нотариуса завизировать загранпаспорт, необходимо сделать перевод на английский у присяжного переводчика (основные страницы: фото и подпись), затем сшейте копию оригинала копий паспорта с переведённым экземпляром и заверьте у нотариуса.

- Доказательство проживания, сюда должны входить копии счетов оплат за коммунальные услуги, или выписки банковских счетов (кредитных карт), где отражается действительный адрес проживания, который необходим для подтверждения адреса.

Примечание: данные по счетам за коммунальные услуги к моменту подачи на регистрацию пакета документов не должны превышать 3-х месячного срока, должны быть переведены на английский язык, быть заверенными у нотариуса и чётко отражать адрес проживания конкретного физического лица.

- Справка из финансового учреждения адресованная Altajir Bank.

Примечание: все документы должны быть переведены на английский язык и нотариально заверены.

Для начала процесса открытия депозитарного счета в Altajir Bank, обращайтесь к нам по электронной почте info@offshore-pro. info. Счет в Altajir Bank станет отличным началом для успешного сохранения и приумножения вашего капитала.

info. Счет в Altajir Bank станет отличным началом для успешного сохранения и приумножения вашего капитала.

Статья 7. Депозитарная деятельность — Юридическая компания Ф-Консалт

Депозитарной деятельностью признается оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги.

Профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, именуется депозитарием. Депозитарием может быть только юридическое лицо.

Лицо, пользующееся услугами депозитария по хранению ценных бумаг и/или учету прав на ценные бумаги, именуется депонентом.

Договор между депозитарием и депонентом, регулирующий их отношения в процессе депозитарной деятельности, именуется депозитарным договором (договором о счете депо). Депозитарный договор должен быть заключен в письменной форме. Депозитарий обязан утвердить условия осуществления им депозитарной деятельности, являющиеся неотъемлемой составной частью заключенного депозитарного договора.

Заключение депозитарного договора не влечет за собой переход к депозитарию права собственности на ценные бумаги депонента. Депозитарий не имеет права распоряжаться ценными бумагами депонента, управлять ими или осуществлять от имени депонента любые действия с ценными бумагами, кроме осуществляемых по поручению депонента в случаях, предусмотренных депозитарным договором. Депозитарий не имеет права обусловливать заключение депозитарного договора с депонентом отказом последнего хотя бы от одного из прав, закрепленных ценными бумагами. Депозитарий несет гражданско-правовую ответственность за сохранность депонированных у него сертификатов ценных бумаг.

На ценные бумаги депонентов не может быть обращено взыскание по обязательствам депозитария.

Депозитарий имеет право на основании соглашений с другими депозитариями привлекать их к исполнению своих обязанностей по хранению сертификатов ценных бумаг и/или учету прав на ценные бумаги депонентов (то есть становиться депонентом другого депозитария или принимать в качестве депонента другой депозитарий), если это прямо не запрещено депозитарным договором.

Если депонентом одного депозитария является другой депозитарий, то депозитарный договор между ними должен предусматривать процедуру получения в случаях, предусмотренных законодательством Российской Федерации, информации о владельцах ценных бумаг, учет которых ведется в депозитарии-депоненте, а также в его депозитариях-депонентах.

Депозитарный договор должен содержать следующие существенные условия:

а) однозначное определение предмета договора: предоставление услуг по хранению сертификатов ценных бумаг и/или учету прав на ценные бумаги;

б) порядок передачи депонентом депозитарию информации о распоряжении депонированными в депозитарии ценными бумагами депонента;

в) срок действия договора;

г) размер и порядок оплаты услуг депозитария, предусмотренных договором;

д) форму и периодичность отчетности депозитария перед депонентом;

е) обязанности депозитария.

В обязанности депозитария входят:

регистрация фактов обременения ценных бумаг депонента обязательствами;

ведение отдельного от других счета депо депонента с указанием даты и основания каждой операции по счету;

передача депоненту всей информации о ценных бумагах, полученной депозитарием от эмитента или держателя реестра владельцев ценных бумаг.

Депозитарий имеет право регистрироваться в системе ведения реестра владельцев ценных бумаг или у другого депозитария в качестве номинального держателя в соответствии с депозитарным договором.

Депозитарий несет ответственность за неисполнение или ненадлежащее исполнение своих обязанностей по учету прав на ценные бумаги, в том числе за полноту и правильность записей по счетам депо.

Депозитарий может оказывать депоненту услуги, связанные с получением доходов по ценным бумагам и иных причитающихся владельцам ценных бумаг выплат.

В случае оказания депоненту услуг, связанных с получением доходов по ценным бумагам и иных причитающихся владельцам ценных бумаг выплат, денежные средства депонентов должны находиться на отдельном банковском счете (счетах), открываемом (открываемых) депозитарием в кредитной организации (специальный депозитарный счет (счета)). Депозитарий обязан вести учет находящихся на специальном депозитарном счете (счетах) денежных средств каждого депонента и отчитываться перед ним. На денежные средства депонентов, находящиеся на специальном депозитарном счете (счетах), не может быть обращено взыскание по обязательствам депозитария. Депозитарий не вправе зачислять собственные денежные средства на специальный депозитарный счет (счета), за исключением случаев их выплаты депоненту, а также использовать в своих интересах денежные средства, находящиеся на специальном депозитарном счете (счетах).

На денежные средства депонентов, находящиеся на специальном депозитарном счете (счетах), не может быть обращено взыскание по обязательствам депозитария. Депозитарий не вправе зачислять собственные денежные средства на специальный депозитарный счет (счета), за исключением случаев их выплаты депоненту, а также использовать в своих интересах денежные средства, находящиеся на специальном депозитарном счете (счетах).

Требования настоящей статьи о ведении отдельного банковского счета (счетов) не распространяются на кредитные организации.

Депозитарии, созданные в форме некоммерческого партнерства, могут быть преобразованы в акционерные общества. Решение о таком xo должно содержать:

а) порядок и условия преобразования, в том числе порядок распределения акций создаваемого акционерного общества между членами депозитария;

б) указание об утверждении устава создаваемого акционерного общества с приложением устава;

в) указание об утверждении передаточного акта с приложением передаточного акта;

г) список членов совета директоров (наблюдательного совета) и список членов коллегиального исполнительного органа создаваемого акционерного общества в случае, если в соответствии с уставом имеется коллегиальный исполнительный орган и его избрание отнесено к компетенции общего собрания акционеров создаваемого акционерного общества;

д) список членов ревизионной комиссии или указание о ревизоре создаваемого акционерного общества;

е) указание о лице, осуществляющем функции единоличного исполнительного органа создаваемого акционерного общества.

Депозитарии, осуществляющие учет прав на ценные бумаги, предназначенные для квалифицированных инвесторов, вправе зачислять указанные ценные бумаги на счет депо владельца, только если последний является квалифицированным инвестором либо не является квалифицированным инвестором, но приобрел указанные ценные бумаги в результате универсального правопреемства, конвертации, в том числе при реорганизации, распределения имущества ликвидируемого юридического лица и в иных случаях, установленных федеральным органом исполнительной власти по рынку ценных бумаг.

Статья 7. Депозитарная деятельность Федеральный закон О рынке ценных бумаг N 39-ФЗ

действует Редакция от 23.07.2013 Подробная информация| Наименование документ | ФЕДЕРАЛЬНЫЙ ЗАКОН от 22.04.96 N 39-ФЗ (ред. от 23.07.2013 с изменениями, вступившими в силу с 24.07.2013) «О РЫНКЕ ЦЕННЫХ БУМАГ» |

| Вид документа | закон |

| Принявший орган | президент рф, сф рф, гд рф |

| Номер документа | 39-ФЗ |

| Дата принятия | 22. 04.1996 04.1996 |

| Дата редакции | 23.07.2013 |

| Дата регистрации в Минюсте | 01.01.1970 |

| Статус | действует |

| Публикация |

|

| Навигатор | Примечания |

Статья 7. Депозитарная деятельность

Депозитарной деятельностью признается оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги.

Профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, именуется депозитарием. Депозитарий, осуществляющий расчеты по результатам сделок, совершенных на торгах организаторов торговли по соглашению с такими организаторами торговли и (или) с клиринговыми организациями, осуществляющими клиринг таких сделок, именуется расчетным депозитарием.

(в ред. Федерального закона от 07.12.2011 N 415-ФЗ)

Лицо, пользующееся услугами депозитария по хранению ценных бумаг и/или учету прав на ценные бумаги, именуется депонентом.

Договор между депозитарием и депонентом, регулирующий их отношения в процессе депозитарной деятельности, именуется депозитарным договором (договором о счете депо). Депозитарный договор должен быть заключен в письменной форме. Депозитарий обязан утвердить условия осуществления им депозитарной деятельности, являющиеся неотъемлемой составной частью заключенного депозитарного договора.

Заключение депозитарного договора не влечет за собой перехода к депозитарию права собственности на ценные бумаги депонента. Если иное не предусмотрено федеральными законами или договором, депозитарий не вправе совершать операции с ценными бумагами депонента иначе как по поручению депонента. Если иное не предусмотрено депозитарным договором, депозитарий вправе отказать в списании ценных бумаг со счета депо, по которому осуществляется учет прав на ценные бумаги, и зачислении ценных бумаг на такой счет в случае наличия задолженности депонента по оплате услуг депозитария. Депозитарий не имеет права обусловливать заключение депозитарного договора с депонентом отказом последнего хотя бы от одного из прав, закрепленных ценными бумагами. Депозитарий несет ответственность за сохранность депонированных у него сертификатов ценных бумаг.

Депозитарий не имеет права обусловливать заключение депозитарного договора с депонентом отказом последнего хотя бы от одного из прав, закрепленных ценными бумагами. Депозитарий несет ответственность за сохранность депонированных у него сертификатов ценных бумаг.

(в ред. Федерального закона от 07.12.2011 N 415-ФЗ)

На ценные бумаги депонентов не может быть обращено взыскание по обязательствам депозитария.

Депозитарий имеет право на основании соглашений с другими депозитариями привлекать их к исполнению своих обязанностей по хранению сертификатов ценных бумаг и/или учету прав на ценные бумаги депонентов (то есть становиться депонентом другого депозитария или принимать в качестве депонента другой депозитарий), если это прямо не запрещено депозитарным договором.

Если депонентом одного депозитария является другой депозитарий, то депозитарный договор между ними должен предусматривать процедуру получения в случаях, предусмотренных законодательством Российской Федерации, информации о владельцах ценных бумаг, учет которых ведется в депозитарии — депоненте, а также в его депозитариях — депонентах.

Депозитарный договор должен содержать следующие существенные условия:

а) однозначное определение предмета договора: предоставление услуг по хранению сертификатов ценных бумаг и/или учету прав на ценные бумаги;

б) порядок передачи депонентом депозитарию информации о распоряжении депонированными в депозитарии ценными бумагами депонента;

в) срок действия договора;

г) размер и порядок оплаты услуг депозитария, предусмотренных договором;

д) форму и периодичность отчетности депозитария перед депонентом;

е) обязанности депозитария.

В обязанности депозитария входят:

регистрация фактов обременения ценных бумаг депонента обязательствами;

ведение отдельного от других счета депо депонента с указанием даты и основания каждой операции по счету;

передача депоненту всей информации о ценных бумагах, полученной депозитарием от эмитента или держателя реестра владельцев ценных бумаг.

Депозитарий имеет право регистрироваться в системе ведения реестра владельцев ценных бумаг или у другого депозитария в качестве номинального держателя в соответствии с депозитарным договором.

Депозитарий несет ответственность за неисполнение или ненадлежащее исполнение своих обязанностей по учету прав на ценные бумаги, в том числе за полноту и правильность записей по счетам депо.

Депозитарий, осуществляющий учет прав на эмиссионные ценные бумаги с обязательным централизованным хранением, обязан оказывать депоненту услуги, связанные с получением доходов по таким ценным бумагам в денежной форме и иных причитающихся владельцам таких ценных бумаг денежных выплат. Депозитарий, осуществляющий обязательное централизованное хранение эмиссионных ценных бумаг, по распоряжению эмитента предоставляет ему список лиц, являющихся владельцами указанных ценных бумаг, один раз в год за вознаграждение, не превышающее затраты на его составление, а в остальных случаях за вознаграждение, размер которого определяется договором с таким депозитарием. Номинальный держатель, являющийся депонентом депозитария, осуществляющего обязательное централизованное хранение эмиссионных ценных бумаг, должен предоставить список владельцев таких ценных бумаг не позднее семи дней после дня получения соответствующего требования от указанного депозитария. Депозитарий, осуществляющий учет прав на иные ценные бумаги, может оказывать депоненту услуги, связанные с получением доходов по таким ценным бумагам и иных причитающихся владельцам таких ценных бумаг выплат. В этом случае депозитарий обязан совершать все предусмотренные законодательством Российской Федерации и депозитарным договором с депонентом действия, направленные на обеспечение получения депонентом всех выплат, которые ему причитаются по этим ценным бумагам.

Депозитарий, осуществляющий учет прав на иные ценные бумаги, может оказывать депоненту услуги, связанные с получением доходов по таким ценным бумагам и иных причитающихся владельцам таких ценных бумаг выплат. В этом случае депозитарий обязан совершать все предусмотренные законодательством Российской Федерации и депозитарным договором с депонентом действия, направленные на обеспечение получения депонентом всех выплат, которые ему причитаются по этим ценным бумагам.

(в ред. Федеральных законов от 03.06.2011 N 122-ФЗ, от 07.12.2011 N 415-ФЗ)

В случае оказания депоненту услуг, связанных с получением доходов по ценным бумагам и иных причитающихся владельцам ценных бумаг выплат, денежные средства депонентов должны находиться на отдельном банковском счете (счетах), открываемом (открываемых) депозитарием в кредитной организации (специальный депозитарный счет (счета)). Депозитарий обязан вести учет находящихся на специальном депозитарном счете (счетах) денежных средств каждого депонента и отчитываться перед ним. На денежные средства депонентов, находящиеся на специальном депозитарном счете (счетах), не может быть обращено взыскание по обязательствам депозитария. Депозитарий не вправе зачислять собственные денежные средства на специальный депозитарный счет (счета), за исключением случаев их выплаты депоненту, а также использовать в своих интересах денежные средства, находящиеся на специальном депозитарном счете (счетах).

На денежные средства депонентов, находящиеся на специальном депозитарном счете (счетах), не может быть обращено взыскание по обязательствам депозитария. Депозитарий не вправе зачислять собственные денежные средства на специальный депозитарный счет (счета), за исключением случаев их выплаты депоненту, а также использовать в своих интересах денежные средства, находящиеся на специальном депозитарном счете (счетах).

(в ред. Федерального закона от 30.12.2006 N 282-ФЗ)

Требования настоящей статьи о ведении отдельного банковского счета (счетов) не распространяются на кредитные организации.

(в ред. Федерального закона от 30.12.2006 N 282-ФЗ)

Депозитарии, осуществляющие учет прав на ценные бумаги, предназначенные для квалифицированных инвесторов, вправе зачислять указанные ценные бумаги на счет депо владельца, только если последний является квалифицированным инвестором либо не является квалифицированным инвестором, но приобрел указанные ценные бумаги в результате универсального правопреемства, конвертации, в том числе при реорганизации, распределения имущества ликвидируемого юридического лица и в иных случаях, установленных федеральным органом исполнительной власти по рынку ценных бумаг.

(в ред. Федерального закона от 06.12.2007 N 334-ФЗ)

Депозитарии, созданные в форме некоммерческого партнерства, могут быть преобразованы в акционерные общества. Решение о таком преобразовании должно содержать:

а) порядок и условия преобразования, в том числе порядок распределения акций создаваемого акционерного общества между членами депозитария;

б) указание об утверждении устава создаваемого акционерного общества с приложением устава;

в) указание об утверждении передаточного акта с приложением передаточного акта;

г) список членов совета директоров (наблюдательного совета) и список членов коллегиального исполнительного органа создаваемого акционерного общества в случае, если в соответствии с уставом имеется коллегиальный исполнительный орган и его избрание отнесено к компетенции общего собрания акционеров создаваемого акционерного общества;

д) список членов ревизионной комиссии или указание о ревизоре создаваемого акционерного общества;

е) указание о лице, осуществляющем функции единоличного исполнительного органа создаваемого акционерного общества.

(в ред. Федерального закона от 06.12.2007 N 336-ФЗ)

Определение депозитария

Что такое депозитарий?

Термин «депозитарий» относится к объекту, в котором что-то хранится для хранения или защиты, или к учреждению, которое принимает валютные депозиты от клиентов, таких как банк или сберегательная ассоциация. Депозитарием может быть организация, банк или учреждение, которое хранит ценные бумаги и помогает в торговле ценными бумагами. Депозитарий обеспечивает безопасность и ликвидность на рынке, использует деньги, депонированные на хранение, для предоставления ссуд другим лицам, инвестирует в другие ценные бумаги и предлагает систему денежных переводов.Депозитарий должен вернуть депозит в том же состоянии по запросу.

Общие сведения о депозитариях

Как упоминалось выше, депозитарии — это здания, офисы и склады, которые позволяют потребителям и предприятиям депонировать деньги, ценные бумаги и другие ценные активы для хранения. Депозитарии могут включать банки, убежища, хранилища, финансовые учреждения и другие организации.

Депозитарии могут включать банки, убежища, хранилища, финансовые учреждения и другие организации.

Депозитарии служат множеству целей для широкой публики. Во-первых, они устраняют риск владения физическими активами у владельца.Например, банки и другие финансовые учреждения предоставляют потребителям место для внесения денег на срочные депозитные счета и счета до востребования. Срочный вклад представляет собой процентный счет и имеет конкретную дату погашения, такую как депозитный сертификат (CD), в то время как депозитный счет до востребования хранит средства до тех пор, пока их не нужно будет снять, например, текущий или сберегательный счет. Депозиты также могут быть в форме ценных бумаг, таких как акции или облигации. Когда эти активы депонируются, учреждение хранит ценные бумаги в электронной форме, также известной как бездокументарная форма, или в дематериализованной или бумажной форме, такой как физический сертификат.

Эти организации также помогают создавать ликвидность на рынке. Клиенты отдают свои деньги финансовому учреждению с уверенностью, что компания держит их и возвращает, когда клиент хочет их вернуть. Эти учреждения принимают деньги клиентов и со временем выплачивают проценты по их вкладам. Удерживая деньги клиентов, учреждения ссужают их другим в форме ипотечных или бизнес-кредитов, генерируя больше процентов на деньги, чем проценты, выплачиваемые клиентам.

Клиенты отдают свои деньги финансовому учреждению с уверенностью, что компания держит их и возвращает, когда клиент хочет их вернуть. Эти учреждения принимают деньги клиентов и со временем выплачивают проценты по их вкладам. Удерживая деньги клиентов, учреждения ссужают их другим в форме ипотечных или бизнес-кредитов, генерируя больше процентов на деньги, чем проценты, выплачиваемые клиентам.

Ключевые выводы

- Депозитарий — это объект или учреждение, такое как здание, офис или склад, где что-то хранится для хранения или защиты.

- Депозитариями могут быть организации, банки или учреждения, которые хранят ценные бумаги и помогают в торговле ценными бумагами.

- Они обеспечивают безопасность и ликвидность, используют депонированные деньги для ссуд другим, инвестируют в ценные бумаги и предлагают систему денежных переводов.

Особые соображения

Передача права собственности на акции со счета одного инвестора на счет другого при совершении сделки является одной из основных функций депозитария. Это помогает сократить количество документов для выполнения сделки и ускоряет процесс перевода. Другой функцией депозитария является устранение риска хранения ценных бумаг в физической форме, например, кражи, потери, мошенничества, повреждения или задержки в доставке.

Это помогает сократить количество документов для выполнения сделки и ускоряет процесс перевода. Другой функцией депозитария является устранение риска хранения ценных бумаг в физической форме, например, кражи, потери, мошенничества, повреждения или задержки в доставке.

Инвестор, желающий приобрести драгоценные металлы, может приобрести их в физических слитках или в бумажной форме. Золотые или серебряные слитки или монеты можно купить у дилера и хранить в стороннем хранилище. Инвестирование в золото через фьючерсные контракты не эквивалентно владению золотом инвестору.Вместо этого инвестору причитается золото.

Трейдер или хеджер, желающий получить фактическую поставку по фьючерсному контракту, должен сначала установить длинную фьючерсную позицию (покупка) и дождаться, пока короткая позиция (продавец) направит уведомление о поставке. В случае фьючерсных контрактов на золото продавец обязуется доставить золото покупателю в день истечения контракта. Продавец должен иметь металл — в данном случае золото — в утвержденном хранилище. Это представлено наличием одобренных COMEX электронных депозитарных варрантов, которые необходимы для доставки или получения.Взаимодействие с другими людьми

Это представлено наличием одобренных COMEX электронных депозитарных варрантов, которые необходимы для доставки или получения.Взаимодействие с другими людьми

Типы депозитариев

Тремя основными типами депозитных учреждений являются кредитные союзы, сберегательные учреждения и коммерческие банки. Основным источником финансирования этих организаций являются депозиты клиентов. Депозиты и счета клиентов застрахованы Федеральной корпорацией страхования депозитов (FDIC) в пределах определенных лимитов.

Институциональная функция или тип депозитария определяет, какое агентство или агентства отвечают за его надзор.

Кредитные союзы — это некоммерческие компании, сосредоточенные на обслуживании клиентов. Клиенты вносят вклады на счет кредитного союза, что аналогично покупке акций этого кредитного союза. Прибыль кредитного союза распределяется в виде дивидендов каждому клиенту.

Сберегательные учреждения — это коммерческие компании, также известные как ссудо-сберегательные учреждения. Эти учреждения в основном занимаются потребительским ипотечным кредитованием, но могут также предлагать кредитные карты и коммерческие ссуды.Клиенты вносят деньги на счет, на котором покупаются акции компании. Например, сберегательное учреждение может одобрить 71 000 ипотечных ссуд, 714 ссуд на недвижимость, 340 000 кредитных карт и 252 000 потребительских ссуд на покупку автомобилей и физических лиц, одновременно получая проценты по всем этим продуктам в течение одного финансового года.

Эти учреждения в основном занимаются потребительским ипотечным кредитованием, но могут также предлагать кредитные карты и коммерческие ссуды.Клиенты вносят деньги на счет, на котором покупаются акции компании. Например, сберегательное учреждение может одобрить 71 000 ипотечных ссуд, 714 ссуд на недвижимость, 340 000 кредитных карт и 252 000 потребительских ссуд на покупку автомобилей и физических лиц, одновременно получая проценты по всем этим продуктам в течение одного финансового года.

Коммерческие банки представляют собой коммерческие компании и являются крупнейшим типом депозитных учреждений. Эти банки предлагают ряд услуг для потребителей и предприятий, таких как текущие счета, потребительские и коммерческие ссуды, кредитные карты и инвестиционные продукты.Эти учреждения принимают депозиты и в основном используют депозиты для предоставления ипотечных ссуд, коммерческих ссуд и ссуд на недвижимость.

Депозитарий против репозитория

Депозитарий — это не то же самое, что репозиторий, хотя их часто можно спутать. Репозиторий — это место, где вещи хранятся на хранение. Но в отличие от хранилища элементы, хранящиеся в хранилище, обычно являются абстрактными, например, знаниями. Например, данные могут храниться в репозитории программного обеспечения или в центральном месте, где хранятся файлы.Investopedia также считается репозиторием — в данном случае это репозиторий финансовой информации.

Репозиторий — это место, где вещи хранятся на хранение. Но в отличие от хранилища элементы, хранящиеся в хранилище, обычно являются абстрактными, например, знаниями. Например, данные могут храниться в репозитории программного обеспечения или в центральном месте, где хранятся файлы.Investopedia также считается репозиторием — в данном случае это репозиторий финансовой информации.

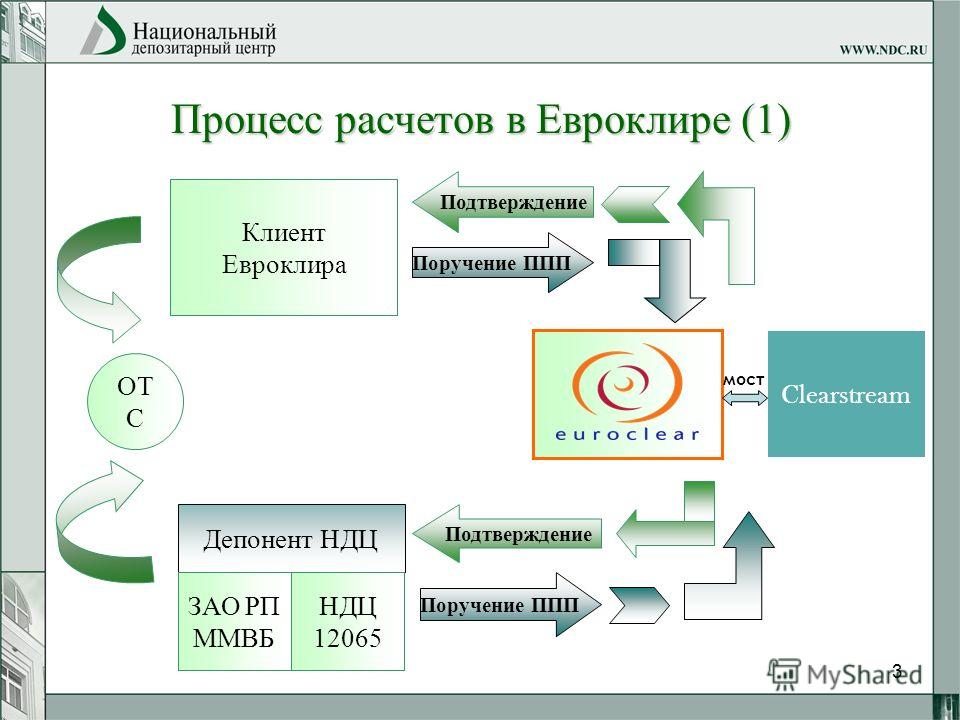

Пример депозитария

Euroclear — это расчетная палата, которая выступает в качестве центрального депозитария ценных бумаг для своих клиентов, многие из которых торгуют на европейских биржах. Большинство его клиентов — это банки, брокеры-дилеры и другие учреждения, профессионально занимающиеся управлением новыми выпусками ценных бумаг, маркет-мейкингом, торговлей или хранением широкого спектра ценных бумаг.Взаимодействие с другими людьми

Euroclear осуществляет расчет по внутренним и международным сделкам с ценными бумагами, включая облигации, акции, деривативы и инвестиционные фонды. В системе принимаются внутренние ценные бумаги с более чем 40 рынков, охватывающих широкий спектр долговых инструментов с фиксированной и плавающей процентной ставкой, конвертируемых облигаций, варрантов и акций, обращающихся на международном рынке. Сюда входят внутренние долговые инструменты, краткосрочные и среднесрочные инструменты, акции и инструменты, связанные с акциями, а также международные облигации основных рынков Европы, Азиатско-Тихоокеанского региона, Африки и Америки.Взаимодействие с другими людьми

В системе принимаются внутренние ценные бумаги с более чем 40 рынков, охватывающих широкий спектр долговых инструментов с фиксированной и плавающей процентной ставкой, конвертируемых облигаций, варрантов и акций, обращающихся на международном рынке. Сюда входят внутренние долговые инструменты, краткосрочные и среднесрочные инструменты, акции и инструменты, связанные с акциями, а также международные облигации основных рынков Европы, Азиатско-Тихоокеанского региона, Африки и Америки.Взаимодействие с другими людьми

Депозитарные услуги: краткий обзор

В соответствии с регулирующими директивами все регулируемые инвестиционные фонды, зарегистрированные в ЕС, должны назначить депозитария. Но что делает депозитарий и зачем они нужны? Мы взяли интервью у двух наших экспертов, чтобы подробнее рассказать об этой роли и показать вам, на что обращать внимание при выборе одного из них.

Директива об управляющих альтернативными инвестиционными фондами (AIFMD) и Директива о предприятиях по коллективным инвестициям в переводные ценные бумаги (UCITS) требует, чтобы все инвестиционные фонды, зарегистрированные в ЕС, имели депозитарий. Простой поиск может определить депозитарий как организацию, которая отслеживает денежные потоки и следит за соблюдением применимых нормативных требований и инвестиционных ограничений, но их роль гораздо более разнообразна.

Простой поиск может определить депозитарий как организацию, которая отслеживает денежные потоки и следит за соблюдением применимых нормативных требований и инвестиционных ограничений, но их роль гораздо более разнообразна.

Чтобы глубже разобраться в обязанностях депозитария, мы встретились с двумя людьми, которые сыграли важную роль в разработке наших предложений депозитарных услуг: Бреда Салливан, глава депозитарного обслуживания банка США — Европа и Барри О’Брайен, руководитель отдела отношений с клиентами фонда США — Европа.

Q: В чем разница между депозитарием и депозитарием?

O’Brien: Эти слова, написанные одинаково, представляют собой два различных понятия.

Депозитарием обычно называют централизованное хранилище.

Депозитарий в соответствии с определением европейского законодательства — это организация, имеющая право действовать в качестве ответственного и фидуциарного лица в государстве-члене ЕС в рамках схемы коллективных инвестиций (фонда), а также предоставлять глобальные услуги хранения.

Депозитарий требуется по закону для всех фондов ЕС для защиты интересов инвесторов и принятия на себя ответственности за сохранность их активов. Он отслеживает денежные потоки фонда и, по сути, контролирует всех поставщиков услуг, выполняя пост-трейдинговый мониторинг инвестиций и ограничений на заимствования.

Салливан: Рынок Ирландии значительно вырос по сравнению с аналогичным периодом прошлого года и в настоящее время имеет активы на 2,4 триллиона евро, относящиеся к фондам, зарегистрированным в Ирландии. Стоит отметить, что фонды UCITS, которые, как правило, являются более розничными и ликвидными по своей природе, составляют 75 процентов базы активов, причем ирландские альтернативные структуры фондов также растут значительными темпами.

В этой юрисдикции администрируются дополнительные 2,4 триллиона евро альтернативных фондов за пределами ЕС (например, фонды ограниченного партнерства и компании с ограниченной ответственностью в США), в результате чего Ирландия приобрела репутацию выдающегося центра альтернативных фондов.

Q: Что такое депозитарные услуги Lite?

Салливан: Альтернативным фондам, не зарегистрированным в ЕС, требуются услуги депозитарного провайдера, чтобы продавать свои фонды в ЕС.В U.S. Bank с 2014 года мы предоставляем эту услугу альтернативным фондам, обслуживая активы на сумму 15 миллиардов долларов.

Большая часть деятельности провайдера облегченного депозитарного обслуживания отражает деятельность полного депозитарного обслуживания, включая мониторинг денежных потоков, фидуциарный надзор и проверку активов, не находящихся на хранении. Однако ключевое различие касается режима ответственности. Поставщик услуг депозитарного обслуживания не подлежит тем же требованиям «строгой ответственности» за потерю активов, находящихся на хранении, которые связаны с предоставлением услуг хранения для UCITS и AIF, находящихся в ЕС.

O’Brien: При рассмотрении различных вариантов важно найти поддерживаемый банком депозитарий с надежным балансом и высоким кредитным рейтингом.

Сегодня большинству клиентов требуется надежное глобальное предложение по хранению с хорошим охватом глобального рынка, а также передовые технологии с отличным уровнем представления клиентов. Ищите депозитария с подтвержденным опытом, о чем свидетельствует то, как долго они выполняли депозитарные или легкие депозитарные функции и какой объем деловой книги они собрали.

Общие сведения об американских депозитарных расписках (АДР)

Американские депозитарные расписки (АДР) предлагают инвесторам из США возможность получить доступ к акциям других стран без сложностей работы на зарубежных фондовых рынках. Они представляют некоторые из наиболее известных компаний в мировом бизнесе, включая такие известные имена, как Nokia, Royal Dutch Petroleum (производитель бензина Shell) и Unilever.Эти и многие другие компании, базирующиеся за пределами США, размещают свои акции на американских биржах через АДР.

ADR — это форма долевых ценных бумаг, которая была создана специально для упрощения иностранных инвестиций для американских инвесторов. ADR выпускается американским банком или брокером. Он представляет собой одну или несколько акций иностранной компании, принадлежащих этому банку на внутреннем фондовом рынке иностранной компании. Соотношение иностранных акций к одной АДР будет варьироваться от компании к компании, но каждая АДР для любой одной компании будет представлять одинаковое количество акций.АДР могут быть зарегистрированы на крупной бирже, такой как Нью-Йоркская фондовая биржа, или могут продаваться на внебиржевом рынке (OTC). Акциями, котирующимися на листинге, можно торговать, расчеты и удерживать, как если бы они были обыкновенными акциями американских компаний.

Помимо АДР, глобальные депозитарные расписки (ГДР) предоставляют эмитентам доступ к глобальным рынкам за пределами их внутреннего рынка. ГДР предлагаются инвесторам на 2 или более рынках и чаще всего используются для привлечения капитала в Европе и США. И АДР, и ГДР обычно номинированы в долларах США, но могут быть также номинированы в евро.

И АДР, и ГДР обычно номинированы в долларах США, но могут быть также номинированы в евро.

Налогообложение и отчетность

ИнвесторыADR не облагаются налогами на операции с акциями. А для тех стран, которые поддерживают налоговые соглашения с США, дивиденды выплачиваются без удержания иностранных налогов. Однако, как и прибыль от инвестиций или доход от внутренних ценных бумаг, доходы от владения АДР могут облагаться налогом на доход или прирост капитала в США и могут подлежать дополнительному удержанию.

Иностранные компании, которые спонсируют программы ADR, включенные в листинг, в США выпускают финансовые отчеты на английском языке, и эти отчеты обычно соответствуют правилам бухгалтерского учета США. Эти компании также подают необходимые заявления о раскрытии информации в Комиссию по ценным бумагам и биржам.

Компаниям, которые соответствуют всем американским правилам отчетности и раскрытия информации, разрешается привлекать капитал напрямую от американских инвесторов путем выпуска новых акций специально для представления АДР. Компаниям, которые соответствуют более ограниченному набору требований к отчетности SEC, разрешается спонсировать только АДР, которые представляют собой акции, ранее выпущенные на их внутренних рынках.

Компаниям, которые соответствуют более ограниченному набору требований к отчетности SEC, разрешается спонсировать только АДР, которые представляют собой акции, ранее выпущенные на их внутренних рынках.

Различные типы программ ADR

Когда компания устанавливает программу ADR, существует 3 различных типа программ или средств, из которых она может выбирать. Уровни различаются по степени подверженности листингу и требованиям к отчетности.

Уровень 1 — это самый низкий уровень программы ADR.В рамках программы уровня 1 акции могут торговаться только на внебиржевом рынке, и компания-эмитент имеет минимальные требования к отчетности в Комиссию по ценным бумагам и биржам США (SEC). Компания не обязана выпускать квартальные или годовые отчеты; однако он должен публиковать на своем веб-сайте на английском языке свой годовой отчет в форме, предусмотренной законодательством страны регистрации.

АДР 2-го уровня могут котироваться на фондовой бирже США. Но акции должны быть зарегистрированы в SEC, и компания должна подавать годовой отчет (по форме 20-F, а не по форме 10-K), который соответствует общепринятым стандартам бухгалтерского учета США (GAAP).Он также должен соответствовать требованиям листинга биржи.

Но акции должны быть зарегистрированы в SEC, и компания должна подавать годовой отчет (по форме 20-F, а не по форме 10-K), который соответствует общепринятым стандартам бухгалтерского учета США (GAAP).Он также должен соответствовать требованиям листинга биржи.

Уровень 3 — это самый высокий уровень программы ADR, который требует от компании-эмитента соблюдения еще более строгих правил отчетности, аналогичных тем, которым следуют американские компании. С программой уровня 3 компании могут выпускать акции для увеличения капитала, а не просто размещать существующие акции на бирже США. Многие из крупнейших компаний с программами ADR имеют 3 уровень.

В редких случаях банк или брокер США могут создать ADR без поддержки компании, выпустившей базовые акции.Однако эти ценные бумаги, называемые неспонсируемыми АДР, не могут быть предложены для продажи индивидуальным инвесторам в Соединенных Штатах, если иностранная компания не представит соответствующие финансовые отчеты в SEC или не запросит освобождение в соответствии с разделом 12g3-2 (b). SEC ведет список всех компаний, отвечающих требованиям 12g3-2 (b).

SEC ведет список всех компаний, отвечающих требованиям 12g3-2 (b).

Факторы риска и расходы ADR

Поскольку АДР выпускаются неамериканскими компаниями, они влекут за собой особые риски, присущие всем иностранным инвестициям.К ним относятся:

- Риск обменного курса — риск того, что валюта страны-эмитента упадет по отношению к доллару США.

- Политический риск — риск того, что смена политики или режима в стране компании-эмитента подорвет обменный курс или дестабилизирует компанию и ее прибыль.

- Риск инфляции — риск того, что инфляция в стране компании-эмитента приведет к снижению стоимости этой валюты.

В зависимости от уровня программы АДР инвесторы также могут не иметь доступа к объему доступной информации о местных компаниях, хотя листинги Уровней 2 и 3 должны соответствовать требованиям к отчетности, приближающимся к требованиям отечественных компаний.

С некоторых ADR взимается периодическая плата за обслуживание или «сквозная комиссия», предназначенная для компенсации банку-агенту за предоставление услуг по хранению. Эти сборы, если таковые имеются, обычно составляют от 0,01 до 0,03 доллара за акцию. Информация о любых таких сборах должна быть доступна в проспекте ADR. Для ADR, которые взимают эту комиссию, она может быть вычтена из дивиденда, если компания его выплачивает, или может отображаться как отдельная плата в вашем ежемесячном отчете.

Депозитарий обеспечения государственных средств

Версия PDF

(Нажмите здесь, чтобы загрузить Adobe Acrobat Reader)

Эта глава предписывает требования к депозитарию для обеспечения депозита средств федерального агентства.

Раздел 1010 — Применимость

Когда федеральное агентство размещает средства на депозите в финансовом учреждении, финансовое учреждение должно заложить обеспечение на условиях, описанных в этой главе. Залог финансового учреждения необходим для защиты федерального правительства от риска потери. Государственные, местные и муниципальные депозиты не охватываются этой главой.

Раздел 1015 — Управление

См., В частности, 12 U.S.C. 90, 265, 266 и 1789a; 31 U.S.C. 321 и 3303; и 31 CFR 202 и 380.

Раздел 1020 — Определения

Система управления обеспечением (CMS) — приложение, управляемое Федеральным резервным банком (FRB), которое ведет учет и оценивает залог, заложенный в бухгалтерской записи Fedwire, в бухгалтерской записи не в Fedwire или в окончательной (физической) форме. для всех программ обеспечения казначейства, администрируемых ФРБ. FRB обрабатывают операции с обеспечением, которые ведутся и оцениваются в этой системе.

Депозиты до востребования —средства финансового учреждения, которые владелец может снять в любое время без предварительного уведомления. Текущие счета являются наиболее распространенной формой депозита до востребования.

Депозитарий — Финансовое учреждение, назначенное Казначейством для хранения государственных денег и оказания других услуг в соответствии с 31 CFR Часть 202. Агентства, которые имеют необходимые законодательные полномочия для хранения государственных средств за пределами Казначейства, должны использовать депозитарии для хранения этих средств, если их уставы в противном случае предоставить.

Федеральные резервные банки (ФРБ) —Фискальные агенты федерального правительства, которые обслуживают определенные географические районы и действуют в качестве хранителей залогового обеспечения, предоставленного государственным учреждениям.

Финансовое учреждение —Банк, ссудо-сберегательный банк, кредитный союз или другое подобное лицо, как определено в 31 CFR Part 202.

Форма FS-5902-Разрешение залогового обеспечения— Форма, которая устанавливает право Казначейства обеспечивать долю в активах финансового учреждения.

Форма FS-5903-Соглашение о залоге и обеспечении — Форма, которая увековечивает договор с финансовым учреждением о залоге обеспечения в обмен на размещение средств на депозите.

Национальная система бухгалтерских записей (NBES) — централизованная система FRB, облегчающая перевод ценных бумаг, зарегистрированных в книгах. NBES также хранит и хранит соответствующую информацию об этих ценных бумагах.

Официальный хранитель — Государственный служащий, обладающий полномочиями контролировать средства, находящиеся в государственной собственности, для обслуживания которого назначен или выбран хранитель.Контроль над государственными средствами включает владение и право открывать счета для таких средств в застрахованных депозитариях; и делать депозиты, снимать и распределять такие средства.

Признанное страховое покрытие — Страховое покрытие, предоставляемое Федеральной корпорацией по страхованию вкладов (FDIC), Национальным фондом страхования акций кредитных союзов, находящимся в ведении Национальной администрации кредитных союзов (NCUA), и другими квалифицированными организациями, признанными Казначейством в соответствии с частью 31 CFR. 202.

Отчеты по счетам ценных бумаг — два важных отчета, доступных в приложении «Управление и мониторинг обеспечения Казначейства» (TCMM). Отчет FRB о запасах ценных бумаг доступен ежемесячно. В этом отчете перечислены все ценные бумаги, переданные в залог агентству. Кроме того, отчет о мониторинге обеспечения доступен ежемесячно и предоставляет агентствам сводную информацию о стоимости обеспечения и сумме обеспечения для их V-счетов (см. Ниже) в течение месяца.

Срочные и сберегательные депозиты —Срочные депозиты — это депозиты, на которые начисляются проценты, если они сняты до определенной даты погашения. Сберегательные вклады — это вклады, для которых действуют ограничения на снятие, включая предварительное уведомление о намерении снять средства со сберегательного вклада.

Сберегательные вклады — это вклады, для которых действуют ограничения на снятие, включая предварительное уведомление о намерении снять средства со сберегательного вклада.

Управление и мониторинг обеспечения Казначейства (TCMM) — централизованное приложение, используемое Федеральной резервной системой для мониторинга ценных бумаг и других финансовых активов, заложенных в качестве обеспечения для обеспечения государственных средств.

TCMM Treasury Operations Team — Подразделение FRB, обеспечивающее централизованное обслуживание клиентов для программ обеспечения казначейства приемлемыми ценными бумагами или другими финансовыми активами, заложенными в качестве обеспечения для обеспечения государственных средств.

V Счет — четырехзначный буквенно-цифровой номер залогового счета (например, V000), присвоенный федеральному агентству, которому депозитарий может предоставить залог. Номер счета V устанавливается в CMS и NBES, и он используется в TCMM.

Раздел 1025 — Ответственность за государственные деньги

Бюро фискальной службы (фискальной службы) Казначейства публикует правила и предоставляет инструкции по обеспечению безопасности государственных денег на депозитах в депозитариях. Правила, в которых излагаются общие цели политики по обеспечению таких средств, и соответствующие инструкции по обеспечению, упоминаются в 31 CFR, часть 202 и 31 CFR, часть 380. TFM предоставляет более подробное руководство по политике и подробные процедуры, которым должны следовать агентства, депозитарии и ФРБ для обеспечения средств обеспечены.Каждое агентство должно оставаться в курсе последних положений, правил и процедур, касающихся обеспечения, и соблюдать их.

Фискальная служба определяет типы приемлемых залоговых депозитариев, которые могут использоваться для обеспечения депозитов государственных денег. Фискальная служба также определяет соответствующую маржу по залоговому обеспечению.

В следующих подразделах описывается распределение обязанностей по обеспечению депозитов государственных денег.

1025.10 — Депозитарии

Депозитарии должны:

- заполнить форму FS 5902: Разрешение на выполнение депозитарного, финансового агентства и залогового соглашения; и форма FS 5903: Депозитарий, финансовое агентство и соглашение об обеспечении (см. Раздел 1030) и отправьте эти формы в Операционную группу TCMM для открытия счетов обеспечения,

- обеспечивают достаточное приемлемое обеспечение в соответствии с требованиями министра финансов и при необходимости вносят такие замены или дополнения.См. Веб-сайт TreasuryDirect ,

- предоставляют агентствам и ФРБ запрашиваемую информацию, а

- консультирует агентства, когда депозитарий не может или не желает заложить залог.

1025.20 — FRB

Все ФРБ должны обеспечивать залоговое обеспечение для защиты государственных средств.

1025.30 — Операционная группа TCMM

Операционная группа TCMM должна:

- гарантировать, что залог приемлем и достаточен для обеспечения депозитов государственных денег,

- поддерживает и распространяет форму FS 5902 и форму FS 5903,

- вести текущий список дополнительных контактов,

- предоставляет агентствам ежемесячный отчет об остатках на счетах ценных бумаг и отчет о мониторинге обеспечения через систему TCMM,

- ежемесячно предоставлять депозитариям отчет о мониторинге обеспечения через систему TCMM,

- открытых залоговых счетов в системах NBES, CMS и TCMM, а также

- стоимость залога.

1025,40 — Агентства

Каждое агентство должно:

- создайте учетную запись TCMM и учетную запись V, заполнив форму доступа к агентству TCMM, доступную на веб-сайте Управления и мониторинга обеспечения Казначейства ,

- предоставлять оперативному отделу TCMM своевременное ежегодное обновление контактной информации,

- немедленно уведомляет операционную группу TCMM об изменениях в уполномоченных лицах. Чтобы получить форму для обновления контактной информации, посетите веб-сайт Управления и мониторинга обеспечения Казначейства ,

- своевременно вносить изменения в адрес оперативной группы TCMM,

- уведомляет фискальную службу в письменной форме при аннулировании учетной записи V.Агентство должно заявить, что у него больше нет залогов и ему больше не нужен счет V, .

- разрабатывает и поддерживает внутренние операционные процедуры для обеспечения безопасности государственных денег. Фискальная служба может запросить копию процедур агентства,

- гарантирует, что система TCMM имеет наиболее точную и актуальную сумму депозита, подлежащего обеспечению.

Это позволяет Операционной группе TCMM поддерживать достаточное обеспечение сверх признанного лимита страхования депозитов. См. 12 CFR Часть 330 (Страхование вкладов) и .

Это позволяет Операционной группе TCMM поддерживать достаточное обеспечение сверх признанного лимита страхования депозитов. См. 12 CFR Часть 330 (Страхование вкладов) и . - отслеживает записи обеспечения агентства, просматривая ежемесячный отчет FRB о владении счетами ценных бумаг и отчет о мониторинге обеспечения.Оба отчета доступны в приложении TCMM.

1025,50 — Фискальная служба

Роль фискальной службы:

- присваивать и поддерживать номера счетов V и предоставлять агентскую информацию в FRB, чтобы FRB мог открывать счета,

- установить залоговую политику,

- составляет и ведет списки приемлемого обеспечения и установленной маржи. См. Веб-сайт TreasuryDirect и

- периодически обновляет критерии и рекомендации относительно приемлемого обеспечения и применимой маржи.См. Веб-сайт TreasuryDirect .

Раздел 1030 — Соглашение о финансовом учреждении

Чтобы принимать депозиты государственных денег, финансовое учреждение должно быть назначено Казначейством депозитарием и финансовым агентом федерального правительства в соответствии с 31 CFR Часть 202. Перед тем, как принимать депозиты сверх признанного страхового покрытия, каждый депозитарий должен заполнить форму FS 5902 и форма FS 5903.

Перед тем, как принимать депозиты сверх признанного страхового покрытия, каждый депозитарий должен заполнить форму FS 5902 и форма FS 5903.

Когда финансовое учреждение связывается с операционной группой TCMM по поводу залога для обеспечения депозитов агентства, операционная группа TCMM обеспечивает наличие заполненных форм FS Form 5902 и FS Form 5903 в файле финансового учреждения.В противном случае операционная группа TCMM отправляет эти формы в финансовое учреждение вместе с сопроводительным письмом и копией 31 CFR 202 и 380.

Финансовое учреждение должно заполнить и вернуть формы в отдел операций TCMM до открытия залогового счета или депонирования ценных бумаг. Депозитарий не должен держать какие-либо средства, не защищенные признанным страховым покрытием или залогом, заложенным в качестве поручительства. Операционная группа TCMM ведет всю документацию по объявлению взносов.Это включает в себя форму FS Form 5902 и FS Form 5903, а также любые другие соответствующие документы залога.

Раздел 1035 — Приемлемое обеспечение

Если иное не указано Министром финансов, депозитарии могут закладывать обеспечение в виде переводных ценных бумаг любого из допустимых классов, как указано в руководстве Фискальной службы. ФРБ принимает обеспечение по стоимости (рыночной), которую он назначает. См. Веб-сайт TreasuryDirect .

Ценные бумаги, которые не могут быть обращены без индоссамента или уступки, являются приемлемыми, если депозитарий либо помещает свое безоговорочное индоссамент на каждую ценную бумагу, либо предоставляет соответствующее решение и безотзывную доверенность, разрешающую ФРБ уступить ценные бумаги.

Раздел 1040 — Получение обеспечения