Дебиторка – это задолженность, кто, кому, как избежать и как с ней работать

Автор статьи

Ведущий юрисконсульт

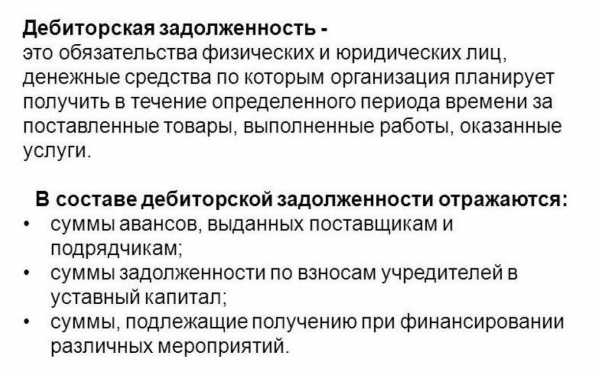

Работа в сфере торговли редко проходит гладко, в процессе торгово-закупочной деятельности и реализации конечного продукта периодически образуются долги. Один из самых распространенных видов – дебиторская задолженность, на экономическом сленге – «дебиторка». В сфере финансов дебиторка – это долг клиентов перед юридическим лицом, поставляющим определенный вид услуг или товаров.

Виды дебиторки

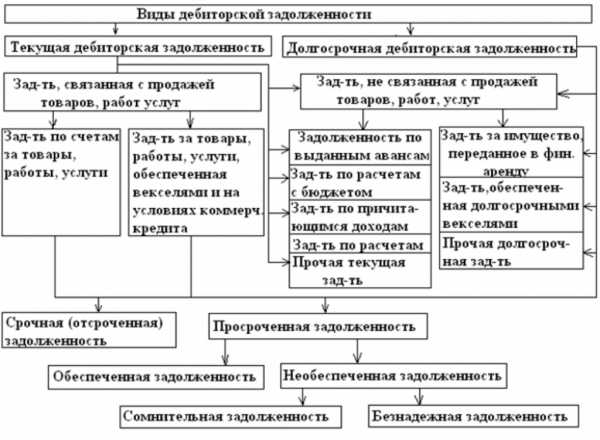

Задолженность делится на три вида, в зависимости от срока, за который погашается/не погашается долг. Это:

- Естественная/нормальная – когда соблюдены оговоренные сроки и сумма гасится своевременно.

- Просроченная – долги не закрыты в обещанное время.

Также задолженность делится на подвиды по длительности просрочки. Это:

- Ожидаемая – все погашено в срок.

- Сомнительная – нет гарантии погашения долгов, так как отсутствуют необходимые документы.

- Безнадежная – превышены 3 года срока исковой давности, либо компания, которая так и не расплатилась, признана банкротом.

Дебиторка – иногда это сигнал о нелогичных действиях в бизнесе

Дебиторская задолженность – издержки исключительно системы постоплаты, когда компания/фирма отдает товар, за который контрагент расплатится только после его реализации. Этого можно избежать, сотрудничая по предоплате, однако, не все так просто, есть ситуации, которые вынуждают продавцов отдавать товар на условиях постоплаты.

Что заставляет компании поступать столь нелогично:

- Нехватка оборотного капитала. Чаще всего весь финансовый объем у продавца всегда находится в обороте, и лишних средств на покупку новой партии товаров он выделить не может, «выдернув» изрядную сумму из оборота, есть риск полностью развалить дело.

- Неизвестность товара. Такую продукцию вряд ли купят по предоплате, новичкам приходится рисковать и отдавать новые марки на реализацию, получая от второй стороны оговоренную цену лишь после полной реализации взятых на перепродажу партий.

- Большие издержки при хранении. Для некоторых видов товара приходится нанимать склады, долговременная аренда выливается в ощутимые расходы. Получается, что в таких ситуациях намного дешевле хранить продукцию в помещениях продавца и немного подождать, пока он ее реализует и отдаст долг.

- Продукты с коротким сроком реализации. Скоропортящийся товар вообще нет смысла хранить, его тяжело быстро и в полном объеме сбыть по предоплате, потому отпуск его по дебиторке – отличный выход сократить брак, образующийся в результате порчи, и своевременно получить оптимальный заработок.

- Конкуренция. Когда продавец выбирает своего поставщика, он ищет самые выгодные для себя условия, а потому многие небольшие компании работают по постоплате, пытаясь выжить среди «предоплатников» с устойчивой постоянной клиентурой.

В таких ситуациях важно осознавать, что продавец, которому вы отдаете товар, стремится не только заработать и вернуть вам деньги, но и оттянуть срок и пустить их еще раз в оборот. Иногда возможны случаи, когда ему и вовсе не удается реализовать продукцию, и тогда шанс вернуть деньги невелик. Поэтому, отдавая товары, необходимо жестко отслеживать сроки и коэффициенты их оборачиваемости и регулировать дебиторку.

Что можно делать с дебиторской задолженностью

Дебиторскую задолженность, выходящую из-под контроля, нужно вовремя отрегулировать.

Как это сделать:

- Нанять мерчендайзера – это сотрудник, который полностью отслеживает реализацию партии, взаимодействуя с магазинами, где продается товар. Он контролирует цены, выгодное расположение на полках и пр.

- Провести рекламную акцию.

- Изменить упаковку.

- Убедить продавца поменять приоритет позиций и дать вашей продукции более выгодные места.

- Убедить фирму, взявшую ваш товар на реализацию, снизить цену, если процесс продажи идет слишком медленными темпами.

- Дать дополнительную ссуду, если это целесообразно, иногда такой шаг вкупе с продлением срока возврата денег и дополнительными маркетинговыми ухищрениями по продвижению наименований помогает спастись от финансового краха.

- Выбить долги – крайняя, но, зачастую, действенная мера. Для этого нанимаются коллекторы, которые регулярно звонками и визитами буквально «давят» на психику должников, что почти всегда срабатывает. Однако, это крайняя мера, лучше пытаться регулировать дебиторку на более ранних сроках, не допуская больших сроков.

Как заработать на дебиторке

На дебиторской задолженности можно не только потерять деньги, но и, наоборот, их преумножить. Сделать это можно с помощью цессии – переуступки долга третьему лицу.

Когда компания не имеет возможности в срок вернуть свои деньги, которые нужны срочно здесь и сейчас, она перепродает свой долг другому лицу по сниженной цене. Если предоставленная информация подтверждает удовлетворительную перспективу получения процентов по вынужденной отсрочке, можно выкупить такую дебиторку «со скидкой» и позже получить полную сумму от должника, заработав на разнице. Однако предварительно стоит проверить компанию на банкротство на федеральном ресурсе.

Как избежать просрочки по дебиторке — советы профессионалов

Для этого понадобится ряд мероприятий:

- Назначить лицо, ответственное за контроль над дебиторкой.

- Проверять ликвидность и репутацию потенциальных компаньонов.

- Оформлять все процедуры в бумажном виде в соответствии с законодательством.

- Установить лимиты и отслеживать даты сроков.

- Проработать условия предоставления отсрочки, все лимиты и условия, и также отслеживать ситуацию.

- Штудировать состав дебиторки по бухгалтерским документам.

- Проводить планирование по итогам на конец месяца.

Вывод

Дебиторка – естественный процесс торговли, который может, как принести прибыль, так и разорить компанию. Результат будет зависеть от компетентности руководителя и уровня его экономических знаний. При рациональном подходе тщательно отслеживаемая дебиторская задолженность не только не принесет убытков, но и может стать источником стабильного дополнительного заработка.

papinian.com

Дебиторка и кредиторка — что это простыми словами

Даже те, кто не имеет никакого отношения к бухгалтерии, а также финансовому учету, довольно часто сталкиваются с таким понятием как дебиторская и кредиторская задолженность. Обозначения этих терминов довольно разные и “скрывают” под собой очень много информации о финансовой деятельности предприятия в целом. Давайте рассмотрим понятия дебиторка и кредиторка, что это простыми словами? На каких счетах отображаются в бухгалтерском учете, что могут “рассказать” управленцу, потенциальному инвестору, экономисту, финансисту, прочим юридическим и физическим субъектам экономической деятельности.

Простыми словами о кредиторке и дебиторке: понятие задолженностей

Что такое кредиторская задолженность и дебиторская задолженность? Попробуем объяснить доступным языком, чтобы “не подкованный” экономическими терминами человек имел представление об этих видах обязательств.

Дебиторская задолженность происходит от слова “debet”, которое переводится с латинского как “он должен”

Дебиторская задолженность – это нам должны или мы в должниках?

Первоначально разложим все по полочкам. Дебиторка, или как правильно ее называют в бухгалтерском учете – дебиторская задолженность, происходит от слова “debet”, которое переводится с латинского как “он должен”. Только зная перевод не совсем понятно, это мы должны или нам. Чтобы стало более понятно, поясним, что дебиторами в учете называют юридические лица, которые должны нам некие средства.

Все дебиторские долги – это оборотные активы, не имеющие срока учета (давности), поскольку могут быть погашены как в краткосрочный, так и более длительный период.

Получение средств от должника в погашение дебиторки называется инкассацией дебиторской задолженности.

К ярким примерам дебиторских долгов следует отнести:

- товар отгружен, а оплата еще не произошла;

- сделана предоплата, а материальные ценности еще не поступили или не были проведены работы;

- авансы выданные;

- переплата в бюджет.

Кредиторская задолженность, что это такое

Переводить с латинского слово “kredit” нет необходимости, поскольку даже самый далекий от экономики обыватель с уверенностью скажет, что это наш долг перед кем-либо. Простыми словами, это тот случай, когда ваше предприятие имеет обязательства в виде совокупности финансовых средств перед определенной организацией (фирмой, компанией). То есть мы должны деньги поставщику, сотруднику и т. д.

Если с понятием кредитной задолженности все более-менее понятно, то со стороны учета не совсем ясно кредиторка – это актив или пассив? Ответ прост, раз кредиторка – это обязательства вашего предприятия, то относятся долги к пассиву.

Отражение кредиторской и дебиторской задолженности в финансовой отчетности

Финансовая отчетность задается предприятием за каждый квартал и за полный отработанный год. Состоит она из статистических форм, а главными для анализа деятельности являются первые две:

- ф.1 Баланс. Состоит он из двух частей: Актив – Пассив. Его заполнение базируется на принципе равенства первой части (актива) ко второй (пассива).

- ф.2 Отчет о финансовых результатах. Здесь отображаются доходы предприятия и уровень рентабельности, с которой закончен год.

Кредиторка и дебиторка отображаются в финансовой отчетности – ф.1 Баланс

Отображение в финансовой отчетности кредиторки и дебиторки, является ключевым параметром анализа финансовой стабильности предприятия.

Дебиторская задолженность отражается в ф.1 Баланс (первая часть актив). Ей посвящен целый второй раздел, а общая сумма таких обязательств указывается в строке 1230. Сальдо по долгосрочной дебеторке отображается строкою 1040. Что касается кредиторских обязательств, то их можно найти в пассиве. В балансе это строка 1520 пятого раздела или же еще кредиторку могут показывать в четвертом разделе Баланса.

Подробней о видах дебиторской и кредиторской задолженности

В учете как кредиторскую, так и дебиторскую задолженность разделяют по видам, исходя из источника ее возникновения, сроков погашения или не погашения, взятых обязательств. Рассмотрим, какой может быть кредиторка и дебиторка.

Как классифицируется дебиторская задолженность в бухгалтерском учете

Углубимся в “недра” бухгалтерского учета и попробуем доступными словами объяснить, какой бывает дебиторская задолженность. Условно все долги по дебиторке можно разделить на два вида:

- Торговая дебиторская задолженность — представляет собой суммы обязательств покупателей, возникшие за реализацию товаров и услуг, выпущенных в результате основной деятельности.

- Неторговая дебиторка появляется как следствие других видов деятельности (авансы выданные служащим, дивиденды, наперед переведенные бюджетные обязательства и др.)

Исходя из сроков получения обязательств, можно выделить:

- долгосрочную дебиторскую задолженность предприятия со сроками по ее выплате больше года;

- краткосрочную, погашается на протяжении года.

Какая будет “висеть” дебиторка фиксируется в учетных документах, а по факту выплат или задержки по ним, подразделить ее можно на:

- нормальную;

- просроченную.

Если с нормальной все ясно, то с просроченной следует разбираться подробней. Логично возникает вопрос: просроченная дебиторская задолженность – это сколько месяцев задолженности? При просроченных обязательствах говорить о конкретных месяцах не корректно, поскольку причины неуплаты могут быть разными и по ним также существуют подвиды дебиторки.

- Сомнительная дебиторская задолженность – это обязательства перед предприятием, в погашении которых нет уверенности из-за неудовлетворительной платежеспособности дебитора.

- Невостребованные обязательства. В эту группу входят долги, которые были невостребованные из-за ошибки со стороны бухгалтера или другой материально ответственной особы.

- Мораторная дебиторская задолженность – это висящее обязательство, которое возникает в период, когда предприятие проходит процедуру банкротства и ваша компания не может предъявить финансовые требования.

- Безнадежная дебиторская задолженность – это “мертвые” долги, оплата каковых сводится к нулю. Такими являются обязательства дебитора признанного банкротом.

Конечно, обязательства перед предприятием не могут висеть вечно, поэтому по истечении 3 лет ее списывают, согласно п.77 Приказа МинФина от 29.07.1998 г. No34н на финансовые результаты организации как убыток.

По истечении 3 лет дебиторская задолженность списывается, увеличивая убыток предприятия

Следует отметить прочую дебиторскую задолженность организации. Это понятие включает в себя различные статьи расчетов как товарного, так и нетоварного характера.

В последнее время все чаще практикуется снижение рисков предприятия посредством страхования дебиторской задолженности. Это надежный инструмент сведения к минимуму возможности стать дебиторке безнадежной.

Кредиторская задолженность: понятия и виды

Теперь разберемся с понятием кредиторки, когда возникает и какой бывает. Выделяют следующие разновидности кредиторских обязательств:

- перед сотрудниками;

- перед поставщиками, подрядчиками;

- перед бюджетом, по налогам, сборам.

Как и дебиторка, кредиторские обязательства могут быть:

- текущими – период до трех месяцев;

- краткосрочными – расчет производится по сроку до одного года;

- долгосрочными – возмещение ожидается больше года;

- ликвидными – от 3 лет (подлежат списанию).

Наличие кредиторской задолженности значительно понижает инвестиционную притягательность, поскольку существенно снижает платежеспособность предприятия и его ликвидность.

Бухгалтерский учет долгов по кредиторке и дебиторке

С понятиями разобрались, теперь попробуем объяснить как “выглядит” кредиторка и дебиторка в бухгалтерском (финансовом) учете. Первоначально рассмотрим кредиторскую и дебиторскую задолженность в бухгалтерском балансе – это какие счета?

Дебиторка “обосновалась” на счетах 1, 3 класса:

- Текущие долги отображаются в бухгалтерском учете на таких счетах 37, 36, 34.

- Долгосрочные обязательства размещаются на счете 18. В зависимости от вида используются соответствующие субсчета.

Расчет дебиторской задолженности на определенное число имеет следующий вид:

Дебиторка = Дт60 + Дт62 + Дт68 + Дт69 + Дт70 + Дт71 + Дт73 + Дт75 + Дт76 – Кт63

Зачем нужно следить за дебиторской задолженностью? Часто новички бизнеса в недоумении задаются вопросом: зачем нужен контроль дебиторской задолженности по расходам, что это за показатель такой? Если отвечать доступно, то это сумма долгов перед вашим предприятием. Другими словами, это активы, которые можно использовать в развитии бизнеса. Отсутствие контроля в этой сфере может привести к:

- потере сумм долга с разовыми дебиторами;

- финансовой нестабильности;

- неэффективному составлению расходной части баланса;

- падению конкурентоспособности.

Для учета кредиторки предназначены следующие счета: 60, 62, 68, 69, 70, 71, 73, 75, 76.

Рассчитывается кредиторка как сумма сальдо всех вышеприведенных счетов.

Анализ кредиторской и дебиторской задолженности дает возможность оценивать возможности предприятия

Зачем нужен анализ кредиторских и дебиторских долгов

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации). Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может “рассказать” о состоянии дел на предприятии. Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Дебеторка увеличилась – это говорит о возможности погасить свои долги за счет возмещенных в будущем обязательств.

Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно “провернуть”? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

fintolk.ru

что это такое и как на этом заработать

С каждым днем в интернете появляется все больше новых онлайн-профессий. И, как ни странно, именно долговой рынок России может послужить прекрасной возможностью для того, чтобы начать зарабатывать на покупке дебиторской задолженности.

Виды задолженностей

Существует кредиторская задолженность, которая говорит о том, что у предприятия есть долги перед другими организациями. А вот дебиторская задолженность возникает в том случае, когда у партнеров-дебиторов всплывают неоплаченные счета перед самой фирмой.

Причины возникновения дебиторки

Дебиторская задолженность – это сумма долгов, которую должны выплатить в счет фирмы покупатели или партнеры (дебиторы). Дебиторка возникает, например, если организация оказала услуги в рассрочку, но клиент не заплатил в предусмотренные договором сроки.

В зависимости от времени погашения долгов задолженность бывает:

- нормальная, когда вся сумма долга гасится в предполагаемые сроки;

- просроченная, когда долги в определенные сроки не закрываются, и эта задолженность может превратиться в дебиторскую.

По степени вероятности погашения долгов выделяют:

- ожидаемую задолженность, время погашения которой не превышает пределы согласованного срока;

- сомнительную, которая не гарантирует возврат долга по причинам отсутствия соответствующих документов;

- безнадежную, когда время исковой давности просрочено (оно составляет 3 года), или же долги эти принадлежат организации, находящейся на стадии банкротства.

Если размеры долгов перед фирмой будут расти, а гарантии по их погашению отсутствовать, то организация может понести существенные убытки. Очень важно держать дебиторку под контролем, ведь причиной убытков может стать неоплата, предоплата, невыплаченные займы и даже подотчетные средства. Отметим, что при грамотном управлении дебиторкой фирма может получить значительную прибыль. Для этого необходимо создать систему отсрочки платежей и предоставления дополнительных кредитов. Однако, если дебиторка вышла из-под контроля, бизнесмены ищут способы вернуть хотя бы часть средств.

Можно ли избежать дебиторской задолженности?

Если вы не хотите довести фирму до банкротства, то вам нужно еще до совершения сделки оценить финансовое состояние дебитора, а также грамотно оформить все необходимые документы. Это даст возможность при возникновении долгов взыскать их на законных основаниях.

Как заработать на дебиторской задолженности?

Для любого предприятия задолженность является причиной неустойчивости в финансовом плане. А это может стать источником неплохого дохода для обычных граждан.

Есть такое понятие Цессия – процедура, при которой имеет место быть переуступка прав требования долга, регламентируемая гражданским и налоговым законодательством. И раз уж организация не имеет права требовать исполнения обязательств, пока не истечет срок договора, то для того, чтобы выручить часть средств, замороженных в дебиторской задолженности, она имеет возможность продать свои права на возврат долга другому, третьему лицу.

Привлечь третье лицо можно следующим образом. Например, предложить оплату за право требования меньше, чем сумма самой дебиторки, или же указать на перспективу получения процентов. Кроме того, имеет место быть право на погашение своих обязательств. При этом дебиторка, как имущество первого уровня, приравнивается к деньгам или ценным бумагам.

Покупка дебиторской задолженности на торгах

Вы можете купить задолженность какой-либо организации на публичных торгах и аукционах дебиторской задолженности и неплохо заработать на ней. Дебитор будет обязан выплатить весь долг уже вам. Многие возвращаются на торговые площадки, после того, как впервые получили свой первый доход.

Управление дебиторской задолженностью

Покупка дебиторской задолженности – это очень ответственный шаг, поэтому перед заключением сделки нужно хорошо взвесить все возможные риски. Например, вероятность неплатежа и даже убытков от предприятия-банкрота значительно велико.

Для начала оцените реальную сумму задолженности, проанализируйте реализацию таких активов на открытом рынке, а также положение должника: его платежеспособность местонахождение и все необходимые документы. Проверьте наличие исполнительного листа, выписку из ЕГРЮЛ, имущества. Ознакомьтесь с реквизитами и видом деятельности дебитора и проверьте, находится ли его предприятие на стадии банкротства или ликвидации.

Можно воспользоваться также услугами посредников, которые занимаются разработкой стратегий, и выплачивать им комиссию с проведенных сделок. Всегда можно и самостоятельно разобраться в этом вопросе, начав с приобретения небольших долговых обязательств и накапливать опыт. Но это не исключит вероятность крупных убытков.

Дебиторка становится самым модным и востребованным активом. Специалисты создают курсы по дебиторской задолженности, семинары и книги, так как с минимальными знаниями очень сложно стартовать в этой области. Во время обучения профессионалы дают необходимую для заработка на дебиторке информацию – объясняют юридические аспекты, делятся рабочими стратегиями и рассказывают о рисках.

info-hit.ru

Что такое дебиторская задолженность – понятие, виды, анализ

Дебиторская задолженность – это долги контрагентов перед организацией, деньги, которые еще ей не вернули. Читайте подробнее, что такое дебиторская задолженность, какие виды ее бывают и как с ней работать, чтобы не допустить просроченных долгов.

Что такое дебиторская задолженность

Дебиторская задолженность (или как ее финансисты коротко называют – дебиторка) – это долги контрагентов перед компанией. Это деньги, которые еще не вернули фирме. Другими словами, дебиторская задолженность это все то, что должны вашей организации.

Скачайте и возьмите в работу:

Дебиторка относится к активам. Ведь в будущем, когда контрагент погасит задолженность, компания сможет распоряжаться деньгами. В состав дебиторской задолженности организации входят не только деньги, она может быть и в форме других обязательств. Например, контрагент должен передать товары или оказать услугу.

Когда образуется дебиторская задолженность

Главная причина возникновения задолженности – различные даты выполнения своих обязательств сторонами договора. Например, поставщику уже отгрузили продукцию, а покупатель еще не перечислил деньги.

Наличие задолженности – неотъемлемый момент бизнеса (см. подробнее об управлении дебиторской задолженностью). Конечно же, все хотят работать по предоплате или получать деньги в день отгрузки, но на практике это случается редко. Поставщики предоставляют отсрочку платежка, или коммерческий кредит. Во-первых, не все клиенты соглашаются работать по предоплате. Чтобы не терять рынок сбыта, поставщики предоставляют отсрочку. Поэтому отсрочка платежа выгодна обеим сторонам сделки: для покупателя это возможность временно использовать чужие оборотные средства, а для поставщика – возможность расширить рынок, увеличить количество потребителей.

Рост сбыта, объема продаж практически всегда неразрывно связан с ростом дебиторки. Поэтому когда компания проводит анализ показателей, надо выявлять причину роста количества долгов. Но слишком большая доля этого показателя в активах тоже плохо для организации. Ведь чем больше значение дебиторской задолженности, тем больше рискованная сумма невозврата и финансовых потерь

Дебиторами компании могут быть разные контрагенты и физические лица – поставщики, покупатели, сотрудники, налоговая и т.д. Приведем несколько примеров, когда возникает дебиторская задолженность.

- компания отгрузила покупателю аванс, но он еще не перечислил оплату;

- организация перевела продавцу предоплату, но он пока не поставил продукцию;

- фирма перечислила налоги больше, чем нужно;

- работодатель выдал сотруднику заем.

Виды дебиторской задолженности

Долги предприятия классифицируют по разным основаниям. Например, для бухгалтерского учета важны сроки погашения долгов. Поэтому задолженность разделяется на два вида в зависимости от срока погашения долга:

- долгосрочная. Это долги, погашение которых ожидается более чем через 12 месяцев после заключения договора.

- краткосрочная. Поступления денег по таким долгам компания ждет менее чем через 12 месяцев. Такую дебиторскую задолженность также называют текущей. Когда срок погашения задолженности, которая первоначально была долгосрочной, станет меньше 12 месяцев, долги перейдут в категорию краткосрочных.

В зависимости от поступления оплаты выделяют тоже два вида дебиторской задолженности:

- срочная. По такой дебиторке срок погашения в соответствии с договором еще не наступил. Такую задолженность еще называют нормальной;

- просроченная. Это обязательства, которые контрагенты не выполнили в срок. Дату платежа стороны устанавливают в договоре. Просроченная задолженность бывает сомнительной и безнадежной.

Сомнительным является долг, который с высокой вероятность контрагент не погасит полностью или частично. Долг становится сомнительным не только, если контрагент просрочил платеж. Если компания из СМИ или других источников выяснила, что у контрагента начались финансовые трудности. По сомнительным долгам в бухгалтерском и налоговом учете создают резервы.

Долг становится безнадежным, если его уже нереально взыскать. Такое происходит в двух случаях:

- истек срок исковой давности. Считать срок нужно с даты, когда организация узнала о нарушении своих прав. Например, если по договору покупатель должен оплатить товар не позднее 1 октября, то со следующего дня начинается просрочка. Другой пример — в договоре займа не определены сроки возврата денег. Тогда кредитор вправе предъявить требование о возврате, а покупатель должен вернуть деньги в течение 30 календарных дней (см., как вернуть просроченную дебиторку).

- обязательство прекращено в связи с невозможностью его исполнения. Например, контрагента исключили из ЕГРЮЛ, приставы приняли постановление о невозможности взыскания долга. Правило об исключении из госреестра распространяется только на юридических лиц. Индивидуальный предприниматель даже после снятия с учета продолжает отвечать по своим долгам всем принадлежащим ему имуществом (ст. 24 ГК РФ). Долг бизнесмена станет безнадежным, если суд признал его банкротом или пристав не сможет взыскать долги.

Как определить максимально допустимый размер дебиторской задолженности

Управление дебиторской задолженностью подразумевает поиск баланса между двумя рисками: «заморозить» деньги в дебиторке или потерять в выручке, упустив потенциальных клиентов. Смотрите, как определить максимально допустимый размер дебиторской задолженности, принимая во внимание стоимость заемного финансирования, которое придется привлечь до момента поступления денег от покупателей, а также учитывая вероятность нарушения клиентами платежной дисциплины.

Определить максимальный размер дебиторки

Как снизить риск появления сомнительных и безнадежных долгов

Каждая компания стремится, чтобы в ее деятельности сомнительных и безнадежных долгов не появлялось. Есть несколько действенных способов их избежать.

Предоплата. Компания избежит рисков невозврата, если включит в договор условие о 100-процентой предоплате. Недостаток способа – не все покупатели готовы работать на таких условиях.

Обеспечение поставки. Например, банковской гарантией, договором поручительства, залогом. Если контрагент не исполняет обязательств, то компания получит залог, долг за него оплатил поручитель.

Аккредитив. Этой формой расчетов пользуются не часто. В таком случае в сделке появляется третье лицо – банк, который и открывает аккредитив. Средства на оплату покупатель переводит не поставщику, а в банк на специальный счет. О том, что деньги на счете, банк сообщит поставщику. После этого продавец отгружает товар. Как только покупатель предоставит в банк документы, которые подтверждают отгрузку, банк переводит деньги на счет поставщика. Это способ безопасен как для покупателя, так и для продавца. Но он не пользуется популярность из-за своей стоимости – услуги банка стоят недешево.

ВИДЕО: С чем связаны риски неоплаты дебиторской задолженности

Константин Аношкин, финансовый эксперт рассказывает на видео, с чем связаны риски неоплаты долгов и как их избежать.

Как анализировать дебиторку в Excel

Можно построить график анализа дебиторской задолженности, который позволит наглядно увидеть ее состав по срокам просрочки платежа. График подойдет для анализа не только по видам просрочки, но и по клиентским менеджерам или филиалам. Динамика дебиторки с указанием общих сумм избавит от необходимости считать их дополнительно. Смотрите, как это сделать.

Построить график анализа дебиторки в Excel

Как анализировать дебиторку предприятия

Компания отслеживает не только величину задолженности, но и показатели, рассчитанные на ее основе:

Коэффициент дебиторской задолженности (Кдз). Он показывает, какую часть активов компании составляют долги. Рассчитывают его следующим образом:

Кдз = ДЗ/А, где

ДЗ – общая сумма дебиторской задолженности

А – все активы организации.

Другим показателем является коэффициент оборачиваемости. То есть скорость погашения дебиторской задолженности – как быстро контрагенты перечисляют фирме деньги за проданные товары.

Этот коэффициент показывает, сколько раз за период компания получает от клиентов оплату в размере среднего остатка неоплаченной задолженности. Он показывает, на сколько эффективно компания взыскивает с контрагентов долги. Показатель рассчитывают по формуле:

Кодз = Выр / СрОстдз, где

Кодз – коэффициента оборачиваемости дебиторской задолженности,

Выр – выручка за период (см. подробнее про расчет оборачиваемости дебиторской задолженности).

СрОстдз – средний остаток дебиторки. Чтобы его рассчитать, складывают дебиторскую задолженность на начало и конец периода и делят на два.

На основе коэффициента оборачиваемости рассчитывают среднее количество дней, в течение которых задолженность остается неоплаченной.

Одз= 365 / Кодз

У этих показателей нет нормальных значений. Каждая компания в зависимости от особенностей работы определяет, в каких пределах должны находиться показатели. Чем выше коэффициент оборачиваемости, тем быстрее покупатели гасят долги. А это лучше для любого предприятия. Но высокая оборачиваемость не всегда свидетельствует об эффективной работе фирмы.

Гость, уже успели прочесть в свежем номере?

fd.ru

понятие, виды, структура и формулы

Людям, которые связаны с финансовой деятельностью очень часто приходится слышать слова «дебиторская задолженность», но далеко не каждый полностью понимает смысл этого понятия.

Что считается дебиторской задолженностью предприятия

Дебиторская задолженность в бухгалтерии подразумевает сумму долгов, которые причитаются предприятию или компании со стороны потребителя (приобретателя) или прочих категории дебиторов за уже исполненные услуги. При этом организация имеет расчет на получение данного долга в конкретные сроки, согласуемые с дебитором.

Дебитор – лицо, являющееся должником организации, оказывающей услуги или продающей товары.

Если глубже погрузиться в терминологию, то данный вид задолженности есть разновидность актива, при этом следует учитывать, что средства, составляющие сумму долга не находятся на счете предприятия, что негативно сказывается на балансе и финансовом положении.

Необходим постоянный контроль за величиной «дебиторки» и стараться требовать возмещения долгов со стороны потребителя услуги или товара. Существует вторая сторона медали, заключающаяся в грамотном управлении данным активом.

Это позволяет значительно увеличить объемы сбыта или круг потенциальных клиентов посредством предоставления отсрочек по платежам.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 450-27-46 . Это быстро и бесплатно!

Структура дебиторской задолженности и расчет ДЗ и ее средней величины

Для нормального функционирования предприятия требуется выстраивание системы управления финансовыми рисками, неотъемлемой частью которой должен стать анализ дебиторской задолженности для своевременного выявление возможности не возврата средств.

Что такое дебиторская задолженность-смотрите в этом видео:

На первоначальном этапе построения подобной системы следует учитывать все данные об имеющейся ДЗ по датам, для чего необходимо распределить ее по составным частям структуры:

- общая сумма долга и количество должников;

- доля, составляемая «дебиторкой» в финансовом портфеле организации;

- разделение задолженности по временным характеристикам;

- распределение долга по размеру выплат.

Важным фактором служит не только разбивка ДЗ на структурные составляющие, но также ее расчет. Это необходимо для осуществления контроля финансового благополучия организации по окончанию каждого отчетного периода, которым в бухгалтерии считается год.

Самая простая формула расчета дебиторской задолженности (ДЗ) будет иметь вид:

ДЗ=ДЗ1+Т-Р, где

ДЗ1 –задолженность на конец предыдущего отчетного периода;

Т – стоимость услуг по договору;

Р – поступления от реализации.

К примеру, чтобы определить среднюю ДЗ, необходимо сумму значений величины дебиторской задолженности на начало и конец периода, разделить пополам.

Также для более полного расчета ДЗ может учитываться оборачиваемость, рыночная стоимость, период сбора задолженности. При этом важно учитывать именно коэффициент оборачиваемости, наглядно демонстрирующий процент вырученных средств на потраченный рубль.

Формула для вычисления оборачиваемости имеет следующий вид:

Ко=Р/средняя ДЗ, где

Ко – коэффициент оборачиваемости;

Р – выручка, полученная организацией от продажи в кредит.

Что такое ДЗ?

Еще одним показателем, который высчитывается математически и отражает оборачиваемость в днях, позволяет представить в цифрах срок возврата ДЗ. Этот показатель высчитывается по формуле:

Код=T/Ко, где

Код – срок оборачиваемости;

T – период времени, подвергаемого анализу.

Виды задолженности, такие как, краткосрочная и долгосрочная и другие

Существует большое количество критериев, позволяющих распределить ДЗ по видам. Первым, самым крупным делением задолженности служит ее распределение по времени погашения причитающегося долга:

- краткосрочная ДЗ. В эту группу включаются суммы, которые ожидаются к поступлению на счета организации в течение текущего финансового года;

- долгосрочная ДЗ. Она включает в себя выплаты, которые должны поступить на счет в срок более года после наступления окончания отчетного периода.

Временное разделение устанавливается Приказом Минфина РФ №43 Н от 06.07.1999 года, где четко прописаны виды задолженности по срокам погашения.

Следующим критерием, определяющим виды ДЗ, является поступление оплаты. В данном случае задолженность будет делиться на:

- нормальную ДЗ, включающую в себя средства за оказанные услуги или проданные товары, сроки поступления которых еще не наступили согласно действующему договору;

- просроченная ДЗ, когда суммы за выполненную в срок работу не поступили на счета организации вовремя.

При этом просроченная ДЗ также может подразделяться на более конкретные подвиды. Главным критерием будет вероятностная оценка поступления долгов, иначе говоря, возможность погашения ДЗ дебитором.

Следуя этому правилу просроченная задолженность подразделяется на:

- сомнительную, когда финансовое положение дебитора далеко от стабильного, но шанс получить денежные средства существует;

- безнадежную, образующуюся в случаях банкротства дебитора. В этом случае рассчитывать на возвращение долга не следует.

- отсроченная задолженность. Вид, отличающийся продлением сроков выплаты долга после предварительного соглашения сторон.

Виды ДЗ.

В бухгалтерии принято выделять еще одну разновидность задолженности, определяемую по объекту долга:

- товары, услуги или прочие виды работ в соответствии с договором;

- обязательства по полученным векселям;

- расчетные операции с бюджетом, что включает в себя налог на добавочную стоимость, уплачиваемый при прохождении таможенного контроля в случае ввоза товара в страну;

- финансовые отношения с персоналом, особенно с материально ответственными лицами;

Причины возникновения дебиторской задолженности

Если разновидностей задолженности несколько, то причин ее появления намного меньше. Две основные причины, приводящие к появлению долга заключаются в:

- осуществлении процесса нормальной деятельности, во время которой происходит образование долга в силу несвоевременной проплаты заказчиками выполненной работы;

- неудовлетворительное состояние платежной дисциплины, включающая в себя не только несвоевременное исполнение должниками возлагаемых на них договором обязательств по своевременной оплате, но также неграмотное составление самих договорных документов.

Согласно требованиям Закона №402 ФЗ от 2011 года «О бухгалтерском учете» все операции, которые связаны с деятельностью предприятия обязательно регистрируются на соответствующих счетах баланса в четком соответствии с данными первичных документов.

Первичный документ появляется в момент совершения операции (сделки) или сразу после ее завершения.

Существует возможность указать момент перехода обязательств выплаты долга отдельно в «теле» договора. Именно этот срок будет отражаться в соответствующей строке бухгалтерской отчетности.

Дебиторскую задолженность можно продать, а как именно это сделать узнаете из этого видео:

Если в договоре отдельно не проговаривается срок наступления обязательств по выплате долга покупателем, то в соответствии с требованиями ГК РФ временем возникновения подобных обстоятельств считается момент отгрузки товара продавцом или отпуска услуги, что подтверждается актом выполненных работ или оформлением транспортной накладной.

Инвентаризация – возможность четко отследить имеющуюся задолженность

Чтобы полностью знать масштабы имеющихся долгов со стороны дебиторов регулярно требуется проводить процесс инвентаризации ДЗ посредством актов сверки по каждому конкретному договору.

Для получения объективной оценки имеющейся ДЗ со стороны каждого контрагента следует регулярно проводить мероприятия по сверке взаимных расчетов. При выявлении в ходе сверки неточности требуется корректировка сумм ДЗ, при этом исправление ошибок необходимо производить в том месяце, когда была выявлена неточность.

Следует иметь в виду, что момент подписания акта сверки является временем прекращения действия текущей ДЗ и является точкой отсчета нового периода.

При проведении процесса инвентаризации ДЗ важно правильно оценивать объем просроченной и сомнительной задолженности. Также не менее важным является определение возможности формирования резерва в балансе предприятия исходя из суммы сомнительного долга.

Это требует анализа всех сумм, имеющихся в графе «дебиторская задолженность» на предмет их сомнительности. Задолженность, объектом которой являются расчеты с персоналом, также требует учета и объективной оценки.

Самым главным действием будет проверка отсутствия или наличия задолженности перед предприятием со стороны уволенных сотрудников. Вторым шагом станет оценка выданных авансов и наличие отчетной документации.

Еще одним действием при инвентаризации является анализ имеющихся дебетовых остатков по счетам, предполагающим налоговые выплаты. Это действие проводится с целью выявления совершенных переплат.

Уступка дебиторской задолженности по договору цессии

Нередко у организации возникают ситуации, когда требуется продать имеющуюся ДЗ. Совершение данной сделки осуществляется в рамках договор уступки права, иначе называемого договор цессии.

При осуществлении продажи задолженности, лицо, которое уступает право долга будет называться цедент, а лицо, приобретающее право именуется цессионарием. Цессию отличает условие, что стоимость продажи задолженности всегда ниже ее учетной стоимости.

Сумма приобретения будет являться для цессионария начальной стоимостью дебиторской задолженности. Еще одним важным нюансом перепродажи ДЗ является налогообложение.

Если предметом договора цессии являются услуги или товары, подлежащие налогообложению, то НДС выплачивается организацией-приобретателем не только с суммы задолженности, но также с разницы, на которую действительная ДЗ превышает стоимость сделки.

Как управлять дебиторской задолженность?

При этом совершенно не важно, насколько меньше оказалась цена совершенной сделки, НДС придется заплатить полностью.

Дебиторская задолженность банка

Любая организация, осуществляющая любой вид деятельности, обязательно имеет дебиторскую задолженность. Банковский сектор не исключение из данного правила.

Разница между ДЗ банков и предприятий заключается в том, что у финансовых регуляторов объектами возникновения задолженности являются выданные населению или организациям кредиты краткосрочного характера, займы приобретения и проданные ценности без условия предварительной оплаты.

Сюда могут входить продажа векселей, банковских активов и ценных бумаг. Преимущественно в банковском секторе существует краткосрочная дебиторская задолженность, которая образуется при выдаче кредитов или кредитных карт.

Каждому банку очень важно следить за уровнем имеющейся задолженности, поскольку значительное увеличение ДЗ может стать причиной финансового краха регулятора и привести к невозможности обеспечить действующие вклады или обязательства, в которых банк сам выступает дебитором.

Дебиторская задолженность – основной показатель, наряду с кредиторской, который должен оцениваться при анализе финансового положения предприятия. Именно от ДЗ зависит уровень благополучия компании или организации и он относиться к определяющим параметром ликвидности.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:Оценка статьи:

Загрузка…Поделиться с друзьями:

dolg.guru

как заработать физическому лицу, как обналичить, заработок, бизнес, как влияет на прибыль, инвестиции, корректировка при оценке бизнеса

Дебиторская задолженность – доля капитала любой организации либо фирмы, этот вид обязательств неотъемлем. Но при этом в бухучете этот вид долга не может иметь большой размер, поскольку дебиторская задолженность – это пассив организации, совокупные долги юридических, физических лиц и ИП. То есть клиенты организации, получившие от нее услуги либо товары, не расплатились за это. Такой вид долга образует убытки фирме, поскольку нет никаких гарантий, что дебиторы выплатят долги.

Существенным минусом при наличии дебиторской задолженности является то, что организация не может направить эти средства в оборот. Потому зачастую предприятия вынуждены изыскивать методы для решения этой проблемы. А для предприимчивых граждан этот вид долгов может стать хорошим способом заработать. В этой статье будут рассмотрены вопросы, как заработать на дебиторской задолженности физическому лицу, как ее обналичить, а также как дебиторка влияет на прибыль.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 511-91-49. Это быстро и бесплатно!

Способы заработать на дебиторке для физлиц

Методов заработка на дебиторской задолженности существует несколько. Физическое лицо, которое приобретает долг, может заработать как на разнице между стоимостью покупки и суммой в перспективе к взысканию, так и посредством взыскания с должника пени, штрафов и неустойки.

Варианты для заработка существенно разнятся в зависимости от организации, реализующей свои задолженности. Как правило, у безнадежных юридических лиц, которые готовятся к банкротству, дебиторы могут быть различными – как надежные покупатели, так и неблагонадежные. Больше возможности приобрести задолженность у более успешных организаций, по каким-либо причинам имеющих клиентов с долгами.

Основные способы заработать на дебиторке:

- приобретение для дальнейшей продажи на публичных торгах;

- взыскание долга при помощи судебного процесса;

- получение штрафов, пеней и неустоек с дебитора;

- выплата долгов приобретенным долгом;

- при помощи взаимозачета требований с иным контрагентом.

Каждый из этих методов обладает своими тонкостями. К общему знаменателю их приводит одно – очень длительная реализация, как правило, не всегда выгодная.

Приобретение дебиторской задолженности – метод получения дохода для некоторых организаций, для иных же – это шанс получить имущественные права при банкротстве либо ликвидации.

Особенности заработка

Покупатель ДЗ рискует столкнуться со следующими рисками:

- Есть возможность приобрести неликвидную либо «мертвую» дебиторскую задолженность. По отношению к должнику может быть запущен процесс банкротства, либо период давности по взысканию долга может быть истекшим. Помимо того, дебитор может быть неплатежеспособным по причине отсутствия активов, собственности.

- В случае ликвидации управленцы могут не передать всю документацию, которая потребуется клиенту для последующего взыскания при помощи суда.

- Есть риск приобрести уже закрытую дебиторку. В этом случае, покупатель только впустую потратит средства. В качестве подстраховки можно запросить у конкурсного руководства акт сверки расчетов.

До принятия решения о покупке дебиторской задолженности следует тщательно оценить риски неплатежа по этому обязательству

Взыскать задолженность будет невозможно в следующих ситуациях:

- дебитор является банкротом;

- организация-дебитор находится в процессе ликвидации;

- срок действия задолженности окончен;

- у дебитора нет имущества;

- дебитор – физическое лицо, которое не обладает постоянным доходом либо имуществом;

- дебитор был исключен из ЕГРЮЛ.

Важно! До приобретения дебиторки необходимо тщательно провести оценку задолженности – если по множеству факторов выявится риск, безусловно, лучше отказаться от этой сделки.

Бизнес на дебиторской задолженности

Законодательство о процедуре банкротства регламентирует возможность уступки прав требования от банкрота к иному лицу. Кроме имущества, продажа грозит имущественным правам, туда же попадают права на требования выплаты дебиторского обязательства. До проведения торгов управляющий торгами обязан произвести процесс инвентаризации имущества и прав на имущество от организации-банкрота.

После этого перед руководством торгов стоит задача – осуществления мероприятий по изысканию задолженности. Первым делом необходимо обратиться в судебные органы, а после к исполнительному производству.

Однако, эти мероприятия могут продлиться достаточно длительное время. Потому гораздо выгоднее реализовать бизнес на дебиторской задолженности, пусть и по заниженной стоимости — это лучше, чем не получить вообще ничего.

Случается, что дебиторка вполне состоятельной компании образовалась в связи с полученными авансовыми выплатами в расчетах за выполнение каких-либо услуг. Существуют такие методы получения дохода на дебиторке:

- последующая продажа с помощью аукциона;

- получение долга путем судебного иска или досудебным методом;

- выплата задолженности.

Все эти процессы весьма длительные. Каждый метод обладает своими тонкостями. В последнем случае следует убедиться, что данная ДЗ – это имущество первого уровня, которое приравнено к финансовым средствам либо ЦБ (ценные бумаги).

Возможности инвестирования

Размеры приобретаемой дебиторки с каждым годом становятся все больше. Интернет предлагает огромное количество специальных сайтов, которые предлагают приобрести долги. Множество компаний поняли, что это достаточно прибыльный бизнес, если знать, как корректно приобрести ДЗ. Наиболее выгодным методом покупки дебиторки по-прежнему остаются аукционы компаний-банкротов. Они позволяют приобрести долги с большой скидкой.

Процесс деятельности по приобретению долга необходимо начать с поиска предложения. Совершить это можно используя специальные ресурсы в интернете, печатные издания. Когда предложение найдено, требуется произвести оценку сторон – дебитора и кредитора.

Не следует приобретать долги тех компаний, которые начали процесс банкротства, поскольку по ним взыскание долгов может сильно затянуться, либо вовсе не состояться.

Определить необходимый объем инвестиций в дебиторскую задолженность позволяют инвестиционные методы и инструменты управления дебиторской задолженностью

Влияние ДЗ на прибыль

Дебиторская задолженность не является убытком в стандартном понимании, но она может им стать с отсутствием по каким-либо причинам гарантий о том, что она может быть погашена. Поскольку в такой ситуации долги будут списаны, и тогда станут обычным убытком.

Вне зависимости от обстоятельств, говорящих, что дебиторская задолженность относится к активам, большие ее размеры не являются его достоинствами. Поскольку организация не имеет возможности пустить эти средства в оборот, к примеру, заплатить ими за услуги либо товары.

Этот тип долга может образоваться по обычным причинам:

- неоплата услуг либо товаров;

- когда была осуществлена предоплата за услуги или товары;

- подотчетные средства работников;

- займы, выданные работникам компании.

Обналичивание дебиторки

Существует два метода погашения займов и закрытия исполнительного производства:

- получить дебиторскую задолженность и выплатить обязательства наличными;

- взаимозачет, который предоставляется вместо наличных за приобретенную дебиторскую задолженность.

После приобретения дебиторской задолженности можно ее реализовать:

- продать долг в несколько раз дороже;

- взыскать ее;

- закрыть исполнительный процесс.

Читайте также, как приобрести дебиторскую задолженность на торгах.

Заключение

Таким образом, инвестиции в дебиторскую задолженность – метод получения дохода для некоторых организаций, для иных же – способ реализации имущественных прав в случае банкротства либо ликвидации. Приобрести их можно на электронных торговых ресурсах или же найти предложение при помощи СМИ. Важно до момента приобретения долга — оценить возможные риски. И если долг очень сомнителен, то лучше не заключать подобную сделку.

Появляется все больше интернет-ресурсов, которые размещают массу различных предложений приобрести дебиторские долги. Множество физических лиц воспринимают его как весьма доходный актив либо пассив, потому этот вид задолженности весьма востребован. Но по причине неграмотности либо некорректной оценки ДЗ существует множество физических лиц, воспринимающих этот вид долга как «мертвый» или же невозможный к взысканию. Но бывает, что это ошибочное мнение, главное тщательно оценить задолженность при приобретении.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 511-91-49

Это быстро и бесплатно!

lichnyjcredit.ru

Что такое дебеторка или дебиторка? Vovet.ru

Поскольку слово «дебиторка» является разговорным вариантом выражения «дебиторская задолженность», следует писать именно с буквой -и-, то есть «дебиторка». Использовать слово допустимо в двух случаях: вы разговариваете с коллегой-бухгалтером или вы пишите неформальную записку , в которой необходимо упомянуть дебиторскую задолженность. В официальной переписке или деловом разговоре жаргонизмы гипотетически (узнать значение слова) неуместны (даже если они профессиональные).

Значение слова «дебиторка»

Определений несколько, все они отражают суть термина в той или иной степени:

- Сумма долгов, которую должны предприятию контрагенты (физические и юридические лица).

- Совокупность имущественных требований организации к третьим лицам.

- Вид актива организации, которым она не может пользоваться в данный конкретный момент времени.

Важно: стоит запомнить, что дебитор — это тот, кто должен вам, а кредитор — этот тот, кому должны вы. У любой организации может быть, как один, так и несколько сотен дебиторов и кредиторов.

Важные факты о дебиторке

крупная сумма дебиторской задолженности сказывается на работе организации отрицательно — средства выводятся из оборота и «не работают» на фирму;

самый простой пример: фирма продает товар, договор заключен. Товар отправлен, но средства поступят на счет только через месяц. Этот месяц на балансе будет «висеть» дебиторская задолженность;

дебиторка требует постоянного контроля — относиться к ней постольку поскольку (узнать значение выражения) — недопустимо. Контрагентам нужно звонить, напоминать, высылать письменные требования и т.д. Этот процесс называется управлением дебиторской задолженностью.

vovet.ru