что это и чем она отличается от кредиторской

Дебиторская задолженность — все, что должны предприятию другие компании, государство или клиенты-физлица. Каждый такой должник называется дебитором. Дебиторская задолженность, например, появляется, когда компания продала товар, но деньги не получила. Тогда долг покупателя за товар — это дебиторская задолженность. Бывает и наоборот: если фирма перечислила предоплату, а товар не поставили. Переплата налогов или заем сотруднику тоже приводят к дебиторской задолженности.

Сергей Антонов

никому ничего не должен

Профиль автораЧем дебиторская задолженность отличается от кредиторской

Если дебиторская задолженность — это то, что должны компании, то кредиторская — наоборот, когда та сама задолжала контрагенту. Еще к кредиторской задолженности относятся и кредиты.

Примеры видов задолженности

| Дебиторская задолженность | Кредиторская задолженность |

|---|---|

| Переплата по налогам | Неоплаченная пеня по налогам из-за просрочки |

| Предоплата поставщику за товар | Долг перед поставщиком за отгруженный товар |

| Заем работнику на покупку жилья | Остаток задолженности по кредиту перед банком |

Дебиторская задолженность

Кредиторская задолженность

Переплата по налогам

Неоплаченная пеня по налогам из-за просрочки

Предоплата поставщику за товар

Долг перед поставщиком за отгруженный товар

Заем работнику на покупку жилья

Остаток задолженности по кредиту перед банком

Когда образуется дебиторская задолженность

Дебиторская задолженность появляется в тот момент, когда две стороны одного договора не могут выполнить обязательства одновременно.

Для продавца было бы идеально, если бы все покупатели вносили предоплату, но на практике такого не бывает. Поэтому клиентам дают отсрочку платежа. Это выгодно участникам сделки: покупатель может, например, перепродать дороже еще не оплаченный товар, а продавец наращивает рынок сбыта. Чем больше у компании клиентов, тем быстрее растет дебиторская задолженность.

Как вести бизнес без штрафов

Зарабатывать больше и не нарушать закон. Раз в месяц — в нашей рассылке для предпринимателей

Виды дебиторской задолженности

Дебиторскую задолженность можно классифицировать по нескольким признакам.

По срокам погашения — на долгосрочную и краткосрочную. Краткосрочная — долг, погашаемый в течение года с момента заключения договора. Например, если оплата за отгруженные материалы должна поступить через два месяца. Долгосрочная — со сроком погашения больше года. Например, заем для сотрудника.

Например, если оплата за отгруженные материалы должна поступить через два месяца. Долгосрочная — со сроком погашения больше года. Например, заем для сотрудника.

По срокам погашения обязательств

По основаниям возникновения — в зависимости от того, кто должен компании:

- Покупатели — например, по договорам поставки.

- Поставщики — от которых не получили товар, хотя перевели предоплату.

- Государство — например, когда компания переплатила по налогам.

- Работники — например, если компания выдала им заем.

- Учредители — если, например, не оплатили свою долю в уставном капитале компании.

По вероятности погашения — на сомнительную и безнадежную. Сомнительная не обеспечена залогом, поручительством или банковской гарантией. Безнадежная — с истекшим сроком исковой давности. Если компания-должник ликвидирована или у приставов не получается взыскать деньги, то долг тоже считают безнадежным. А еще, когда должника исключили из ЕГРЮЛ по инициативе налоговой.

Управление дебиторской задолженностью

Когда появляется безнадежная дебиторская задолженность, компания недополучает прибыль и остается без оборотных средств. Если таких долгов становится много, предприятие не может закупать сырье, производить продукцию, платить зарплаты и налоги — это чревато не только убытками, но и банкротством. Поэтому задача менеджеров — возвращать долги, а в идеале — предотвращать подобные ситуации. Такая работа называется управлением дебиторской задолженностью.

Вот какие методы можно использовать для управления дебиторской задолженностью:

- Инвентаризировать долги — это помогает обнаружить сомнительную и безнадежную дебиторскую задолженность.

Компания может провести инвентаризацию задолженности в любое время по своей инициативе, но есть случаи, когда ее надо проводить обязательно — например, если обнаружена кража на предприятии или собственники решили ликвидировать организацию. Кроме того, инвентаризацию проводят перед оформлением годового отчета. Инвентаризацию расчетов с дебиторами, покупателями и поставщиками оформляют специальным актом, а по ее итогам бухгалтерия составляет специальную справку.

Компания может провести инвентаризацию задолженности в любое время по своей инициативе, но есть случаи, когда ее надо проводить обязательно — например, если обнаружена кража на предприятии или собственники решили ликвидировать организацию. Кроме того, инвентаризацию проводят перед оформлением годового отчета. Инвентаризацию расчетов с дебиторами, покупателями и поставщиками оформляют специальным актом, а по ее итогам бухгалтерия составляет специальную справку. - Определить даты погашения долгов и напомнить о них контрагентам. В этом случае бухгалтерия сверяет задолженность с датами, указанными в договорах, проверяет отгрузки, а также рассылает письма партнерам с напоминанием о дате оплаты.

- Оценить трудозатраты для взыскания долга. Возможно, стоимость работы по взысканию не сопоставима с суммой долга — оплата юристов и судебные издержки будут больше, чем деньги, которые удастся вернуть. Поэтому можно установить минимум, ради которого стоит организовывать работу по взысканию, и контролировать только ту задолженность, что выше этой суммы.

- Проверить платежеспособность должника. Возможно, уже идет стадия банкротства, и надо срочно делать все, чтобы попасть в реестр кредиторов. В картотеке арбитражных дел можно посмотреть, не подан ли иск о банкротстве контрагента. Посмотреть, не находится ли он уже в какой-либо стадии банкротства — в Едином федеральном реестре сведений о фактах деятельности юрлиц. Проверить, не находится ли должник в стадии ликвидации или реорганизации, можно в сервисе ФНС «Прозрачный бизнес».

Основные задачи управления задолженностью

Чтобы партнеры платили в сроки, сотрудники компании проверяют дебиторов еще до того, как заключить сделку, а также составляют договоры так, чтобы клиенту было невыгодно становиться должником. Например, прописывают штрафы за просрочку платежа.

Кроме того, компания должна контролировать объем просроченной дебиторской задолженности и выставлять претензии недобросовестным клиентам. Управление дебиторской задолженностью подразумевает и взыскание долгов со злостных неплательщиков через суд.

Участники управления задолженностью

Проблемы долгов касаются не только финансистов компании. В управлении дебиторской задолженностью участвуют и другие подразделения. Например, сотрудники службы безопасности проверяют контрагентов, менеджеры по продажам и бухгалтеры мониторят неплатежи, юристы составляют претензии и взыскивают долги в суде. В свою очередь руководство компании организует процесс, контролирует его, мотивирует сотрудников.

Процесс управления задолженностью

Процесс управления дебиторской задолженностью делят на четыре этапа:

- Планирование, во время которого руководство компании определяет политику работы с дебиторской задолженностью в компании и регламент работы.

- Координация сотрудников разных подразделений, которые будут проверять потенциальных контрагентов, оценивать задолженность и контактировать с дебиторами.

- Мотивация сотрудников, которые занимаются управлением дебиторской задолженностью.

- Контроль над тем, как идет вся эта работа.

Сотрудники компании ведут учет долгов, периодически отчитываясь перед руководством, изучают причины произошедшего, возвращают уже имеющиеся долги и делают так, чтобы не копились новые.

Инвентаризация дебиторской задолженности

Инвентаризация помогает обнаружить сомнительную и безнадежную дебиторскую задолженность. Инвентаризацию расчетов с дебиторами, покупателями и поставщиками оформляют специальным актом.

По результатам инвентаризации бухгалтерия составляет справку, которая касается расчетов с дебиторами. В ней указывают данные должника, сумму долга и причину возникновения. Сюда же прилагают документы, которые подтверждают наличие долга, а также доказательства, что компания пыталась взыскать долг. Например, претенциозные письма.

Если задолженность признают безнадежной, то бухгалтерия может ее списать.

Расчет дебиторской задолженности

Дебиторскую задолженность рассчитывают не только когда надо организовать процесс управления ей, но и составляя бухгалтерский баланс.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности — это отношение выручки компании от реализации товаров или услуг к средней дебиторской задолженности. Коэффициент оборачиваемости показывает, сколько раз за год компания получила от контрагентов сумму, которая равна среднему остатку дебиторской задолженности. Среднюю дебиторскую задолженность считают так: сумму долгов контрагентов на начало года складывают с долгами на конец года и делят на два.

Коэффициент оборачиваемости = (Продажи в кредит или Выручка) / (Средняя дебиторская задолженность)

Взыскание дебиторской задолженности

Долг начинают взыскивать с досудебной претензии: компания направляет контрагенту письмом претензию, требуя вернуть долг. Если должник это уведомление игнорирует или отказывается возвращать долг, необходимо обращаться в суд.

Если должник это уведомление игнорирует или отказывается возвращать долг, необходимо обращаться в суд.

Если долг меньше 400 тысяч, то кредитор может сразу подать заявление о выдаче судебного приказа. Если больше — исковое заявление о взыскании дебиторской задолженности в арбитражный суд. К иску прикладывают копию претензии, ответ на нее (если имеется), а также документы, которые подтверждают долг — акты, счета и т. д.

Если суд удовлетворит требования, то в арбитраже выдадут исполнительный лист, по которому долг будут взыскивать судебные приставы.

Кредитор имеет право взыскать долг и в рамках банкротного дела. Если компанию внесут в реестр кредиторов, то она может рассчитывать на выплату долга из денег, которые выручат от продажи имущества.

Срок исковой давности

Минимальный срок давности по такому иску — три года. Максимум — 10 лет для ситуаций, когда срок исковой давности приостанавливается.

Общий срок исковой давности.

Ст. 196 ГК РФ

В этом правиле могут быть исключения. Например, по договорам транспортной экспедиции требования можно заявлять в суд в течение одного года.

Например, по договорам транспортной экспедиции требования можно заявлять в суд в течение одного года.

Дата начала течения срока исковой давности может быть разной в зависимости от обстоятельств и условий договора:

- Если в договоре указан срок платежа, то срок давности считают с даты, которая следует за последним днем выплаты по договору.

- Если в договоре нет срока платежа — компания-кредитор может установить конкретную дату выплаты долга, а срок давности начнется после этой даты.

- Если в договоре нет срока платежа, а кредитор направил требование погасить долг — срок давности начинается с момента, когда выставили требование.

Срок исковой давности может приостановиться:

- если в последние шесть месяцев срока давности кредитор не смог обратиться в суд из-за обстоятельства непреодолимой силы — например, стихийного бедствия; или если одна из сторон находится в вооруженных силах, которые перевели на военное положение;

- если стороны пытаются договориться без участия суда — например, при помощи посредника.

Если срок давности по какой-то из этих причин приостанавливали, а потом возобновили, но до даты истечения осталось меньше шести месяцев, то срок давности увеличивается до полугода.

Если срок давности истек, то кредитор должен списать дебиторскую задолженность.

Сроки погашения долгов

Срок погашения дебиторской задолженности — это математический показатель, который показывает финансовую устойчивость компании. Его рассчитывают, когда нужно оценить, например, ликвидность компании, или темпы прироста дебиторской задолженности. Срок погашения показывает средний период, который проходит от поставки товара покупателю до погашения дебиторской задолженности. Показатель рассчитывают по специальной формуле:

Срок погашения = Длительность периода × (Долг дебитора / Выручка от продаж)

Срок погашения и длительность периода считают в днях, а дебиторский долг и выручку — в рублях.

Срок погашения показывает среднее число рабочих дней, которые нужны компании, чтобы взыскать дебиторскую задолженность. Чем ниже результат, тем быстрее дебиторская задолженность превращается в реальные деньги. Высокий срок погашения свидетельствует о том, что у компании трудности со взысканием долгов.

Чем ниже результат, тем быстрее дебиторская задолженность превращается в реальные деньги. Высокий срок погашения свидетельствует о том, что у компании трудности со взысканием долгов.

Списание дебиторской задолженности

Дебиторская задолженность с истекшим сроком исковой давности, а также долги, нереальные для взыскания, списываются. Сделать это можно только на основании инвентаризации, письменного обоснования и приказа руководителя компании. «Нереальность взыскания» определяет кредитор, руководствуясь собственными соображениями.

Важно, что если кредитор признал долг нереальным для взыскания и списал его как убыток, то сама задолженность в балансе не аннулируется. Ее нужно отражать еще пять лет с момента списания, так как у должника могут появиться деньги.

Списание дебиторской задолженности. Положение по ведению бухгалтерского учета

Доказать, что долг погасить нельзя, можно выпиской из ЕГРЮЛ о ликвидации дебитора, решением суда об отказе в удовлетворении требований кредитора или актом судебного пристава, где говорится, что долг взыскать невозможно.

Как снизить дебиторскую задолженность

Чтобы нормальная задолженность не превратилась в просроченную, компания должна контролировать процесс платежей контрагентов: проверять надежность контрагентов; разрабатывать систему предоплаты за товар для каждого клиента индивидуально; прописывать в договоре пени и штрафы за просрочку оплаты; контролировать все расчеты с контрагентами; взыскивать долги сразу после первых дней просрочки — рассылать претензии, а после обращаться в суд.

Страхование дебиторской задолженности

Если есть подозрения, что покупатель превратится в должника, компания может застраховать дебиторскую задолженность. Это практикуют при сотрудничестве с организациями, которые приобретают товар в рассрочку или под реализацию. Страхует долг страховая компания.

Перед тем как заключить договор страхования, кредитор должен предоставить страховщику реестр старения дебиторской задолженности, список клиентов, покупающих товар в рассрочку, и другую информацию о компании-кредиторе.

Существует два распространенных вида такого страхования.

Страхование по полису — на каждую отгрузку с отсрочкой платежа выписывается полис, где указывают дату отгрузки, номер накладной, сумму долга и кредитный лимит. Выплаты производят по заявлению кредитора в пределах лимита.

Генеральная схема не предусматривает полис на каждую сделку. Продавец и страхователь заключают одно общее соглашение, которое касается всех покупателей, работающих по системе рассрочки.

Страхование дебиторской задолженности дает возможность переложить работу по проверке покупателя на страховую компанию. В договор включают сделки только с действительно рискованными клиентами. Фактически страховщик выполняет роль службы безопасности для продавца. Но часто страховые компании стараются составить договор так, чтобы страхователю было тяжело получить выплату. Поэтому надо внимательно читать договор — какие страховые случаи в нем перечислены, какие лимиты ответственности прописаны, какие документы надо предоставить, чтобы получить выплату и т. д.

д.

Продажа дебиторской задолженности

Компания может сама взыскивать долг, а может продать его. Цена будет меньше самого долга, но кредитор избавит себя от досудебной переписки с должником, судебных разбирательств и волокиты с приставами. Есть несколько вариантов, как оформить такую сделку.

Основания и порядок перехода прав кредитора к другому лицу.

Ст. 382 ГК РФ

По договору уступки требования — цессии, если такая процедура предусмотрена в договоре, на основании которого появился долг. По сути цессия — это соглашение, в соответствии с которым кредитор передает кому-то свои права требования долга.

Цессия. Гл. 3 ГК РФ

Переуступку можно оформить как трехсторонний договор, возмездную или безвозмездную цессию. При этом если речь идет о недвижимости, то цессию обязательно надо регистрировать в Росреестре.

Через факторинг работают, когда продавцу срочно нужны деньги, а покупателю важно работать с отсрочкой платежа. Банк или факторинговая компания кредитуют поставщика, выкупая его дебиторскую задолженность. Вот как это работает

Банк или факторинговая компания кредитуют поставщика, выкупая его дебиторскую задолженность. Вот как это работает

Финансирование под уступку денежного требования.

Гл. 43 ГК РФ

- Продавец отгружает товар, но выставляет счет не покупателю, а факторинговой компании.

- Факторинговая компания оплачивает продавцу основную часть суммы — например, 90%.

- Покупатель проверяет товар, и если все в порядке, то факторинговая компания перечисляет продавцу оставшиеся деньги.

- Через оговоренное в договоре время покупатель перечисляет деньги факторинговой компании, фактически получая отсрочку платежа.

Банк или факторинговая компания дают возможность продавцу сразу получить деньги, а покупателю заплатить потом — например, после перепродажи товара. При этом, в случае чего, взыскивать долг будет уже не продавец, а факторинговая компания.

Через вексель — если покупатель передает вексель в счет оплаты товара, то кредитор может потом передать эту ценную бумагу или продать кому-то. Преимущество векселя в том, что сам он — уже подтверждение долга, никаких дополнительных документов, например для суда, не требуется.

Преимущество векселя в том, что сам он — уже подтверждение долга, никаких дополнительных документов, например для суда, не требуется.

ФЗ «О переводном и простом векселе»

Дебиторская задолженность: от А до Я

Время чтения: 6 мин. Нет времени читать?

Содержание статьи

1. Что такое дебиторская задолженность?

Дебиторская задолженность – это финансовые и товарные активы компании, работающие на контрагента в результате сделки, договора и т.п. В роли контрагента могут выступать покупатели, подрядчики и другие подотчетные лица. Дебиторская задолженность относится к имуществу компании (ее активам) и подлежит инвентаризации независимо от срока погашения.

Простыми словами понятие дебиторская задолженность компании – это сумма долга, которую еще не вернули заемщику, за определенные услуги или товар.

Приведем пример дебиторской задолженности:

Предприятие «MAX» специализируется на изготовлении строительных смесей. У него имеется несколько дебиторов (должников), это фирмы, которые не имеют финансовой возможности произвести оплату товара сразу. Две стороны заключают договор с указанием срока погашения задолженности и всех нюансов в случае его невыполнения. Таким образом, компания «MAX» не отказывая в займе, в будущем получит экономическую прибыль.

У него имеется несколько дебиторов (должников), это фирмы, которые не имеют финансовой возможности произвести оплату товара сразу. Две стороны заключают договор с указанием срока погашения задолженности и всех нюансов в случае его невыполнения. Таким образом, компания «MAX» не отказывая в займе, в будущем получит экономическую прибыль.

2. Чем отличается дебиторская и кредиторская задолженность?

При дебиторской задолженности у вашей компании имеются должники, а в случае кредиторской задолженности должниками являетесь вы. С одной стороны, отсутствие дебиторской задолженности свидетельствует об осторожности компании, так как не все должники в конечном итоге имеют возможность вернуть долг. Но и при этом фирма лишает себя потенциального дохода от добросовестных контрагентов.

Касательно кредиторской задолженности, та же история, ее высокий уровень указывает на проблемы компании, а отсутствие демонстрирует успешность и окупаемость бизнеса собственными силами. Но так как КЗ является сторонним капиталом, было бы глупо не воспользоваться возможностью развиваться за счет чужих инвестиций. Из этого следует вывод, что значение имеет не само наличие, а объем и соотношение дебиторской и кредиторской задолженности.

Но так как КЗ является сторонним капиталом, было бы глупо не воспользоваться возможностью развиваться за счет чужих инвестиций. Из этого следует вывод, что значение имеет не само наличие, а объем и соотношение дебиторской и кредиторской задолженности.

Существует множество критериев, по которым можно классифицировать виды дебиторской задолженности, но мы обратимся к основным.

В зависимости от срока погашения:

В зависимости от поступления оплаты:

Во избежание серьезных последствий неуплаты долга, фирмы создают резервы по сомнительным долгам. Объемы резервов утверждаются индивидуально, все зависит от финансового положения дебитора и вероятности погашения обязательств. Устанавливается резерв по сомнительным долгам после проведения инвентаризации.

К содержанию4. Управление дебиторской задолженностью предприятия

Часто встречаются ситуации, когда предприятие, стремясь увеличить прибыль, начинает перегружать себя дебиторами, что в итоге может привести к большому количеству неоплаченной задолженности и даже к банкротству предприятия. Разумные управленцы уделяют большое внимание объему долгов и ведут строгий учет дебиторской задолженности с помощью различных инструментов, например Excel.

Разумные управленцы уделяют большое внимание объему долгов и ведут строгий учет дебиторской задолженности с помощью различных инструментов, например Excel.

Методы управления дебиторской задолженностью:

- Усиление работы с дебиторской задолженностью – взыскание долгов, не прибегая к помощи судебных органов.

- Контроль баланса и анализ кредиторской и дебиторской задолженности.

- Мотивация сотрудников отдела сбыта (относительно принятия мер, с целью максимально быстрого возврата средств со стороны дебиторов).

- Подсчет реальной стоимости ДЗ, учитывая возможность ее продажи.

- Создание системы реализации, при которой регулярно и гарантированно будут происходить платежи, например система скидок для пунктуальных клиентов.

- Расчет предельного уровня дебиторской задолженности.

- Аудит потерь от ДЗ (какую прибыль могла получить фирма в случае моментальной оплаты и использования этих денег).

При грамотном контроле и управлении дебиторской задолженностью, предприятие максимально может оградить себя от рисков, связанных с непогашением долгов, снижением платежеспособности и недостатком оборотных средств.

5. Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности – это сверка документов с контрагентами, подтверждение наличия задолженности и ее размеров. Проводят инвентаризацию перед годовым отчетом, сменой главного бухгалтера, при ликвидации или реорганизации предприятия и в случае чрезвычайных ситуаций, например пожара.

Инвентаризация осуществляется на определенную дату, предприятие отправляет данные по задолженности своим заемщикам, и те должны в письменной форме подтвердить или опровергнуть наличие и сумму долга. Это в идеале, но на деле не все так гладко, во-первых, инвентаризация может занять большое количество времени, в некоторых фирмах показатели доходят до месяца. Во-вторых, не все должники отвечают на запросы, особенно те, чья задолженность уже давно ждет, чтобы ее погасили.

Далее проблема заключается в урегулировании несоответствий данных, в таком случае приходится сверять все проведенные операции с данным предприятием, особую сложность это создает, если предприятие находится в другом городе или, еще лучше, в другой стране. При отправлении справки о дебиторской задолженности, нужно учитывать тот факт, что предприятие может являться и дебитором и кредитором одновременно. Даже если по подсчетам вы оказались должником, ведомость высылать нужно, при этом указывать сумму и дебиторской и кредиторской задолженности.

После проведения сверок, предприятие должно составить акт инвентаризации, некоторые устанавливают собственный шаблон формы, или же используют стандартный, например: образец 1 (скачать).

К содержанию6. Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности показывает, насколько быстро фирма получает оплату ДЗ за проданные товары и услуги.

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективные меры предпринимает организация для минимизации ДЗ. Этот показатель количественно измеряет, сколько раз фирма получила оплату за период в размере среднего остатка неоплаченной задолженности от своих покупателей.

*Средний остаток дебиторской задолженности рассчитывается, как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Формула оборачиваемости дебиторской задолженности:

Период оборачиваемости дебиторской задолженности в днях формула:

*ОДЗ в днях показывает количество дней, в течение которых задолженность остается неоплаченной.

Как таковой нормы коэффициента оборачиваемости не существует, для каждой отрасли она будет различной. Но в любом случае, чем выше ОДЗ, тем лучше для организации, это означает, что покупатели быстро погашают задолженность.

К содержанию7. Взыскание дебиторской задолженности

Любое предприятие встречается с проблемой непогашения дебиторской задолженности. Конечно, у покупателя могут быть различные веские причины, но кого это волнует? Компания желает взыскать свои деньги за предоставленный товар.

Возврат дебиторской задолженности можно осуществлять разными методами, например, нанять мафию, ну а если законно, то лучше предъявить претензию или обратиться в судебные органы. Если вы решили уладить конфликт полюбовно, вам следует направить претензию должнику, чтобы четко изъяснить вашу позицию и выяснить имеет ли он какие-либо обоснованные возражения.

В обращении взыскания дебиторской задолженности нужно указать следующие пункты:

- Требование уплаты долга

- Подробный расчет суммы возникшего долга

- Расчет начисления процентов

- Крайний срок погашения задолженности

- Предупреждение об обращении в суд

Помимо этого, под претензией должна стоять подпись уполномоченного лица, так же следует приложить копии всех документов, имеющих отношение к задолженности. Если должник получил ваше письмо (должны быть доказательства) и не отреагировал в установленные сроки, то со спокойной совестью вы можете обращаться в суд с требованием возврата дебиторской задолженности.

К содержанию8. Списание дебиторской задолженности

По закону задолженность считается просроченной, если истек срок исковой давности долга (3 года) и безнадежной задолженностью, если фирма не имеет возможности выплатить долг. На этих основаниях предприятие имеет право списать задолженность. Списание безнадежной просроченной дебиторской задолженности разрешено проводить в заключительный день периода, в котором прошел срок исковой давности.

Списание дебиторской задолженности с истекшим сроком давности можно осуществить двумя методами. Первый – использовать для этой цели резерв сомнительных долгов, если для данного долга резерв не был предусмотрен, то списать на финансовые результаты. Проводки списания дебиторской задолженности нужно проводить исключительно по каждому обязательству отдельно. Причиной для этого могут служить результаты инвентаризации, письменные подтверждения или распоряжение руководителя предприятия.

Образец приказа о списании дебиторской задолженности: образец 2 (скачать).

Списание безнадежной ДЗ не является фактическим аннулированием долга, поэтому в течение пяти лет после списания дебиторская задолженность отражается в балансе. И на протяжении всего периода нужно следить за финансовым состоянием должника, не появилась ли у него возможность погасить долг.

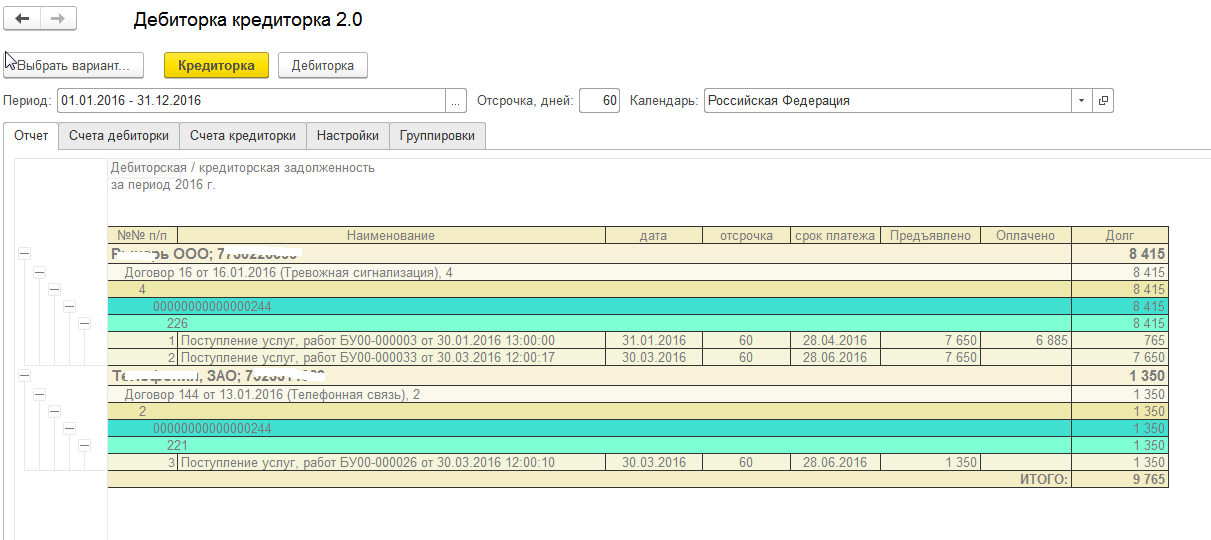

К содержанию9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга.

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

К содержанию10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями

Статья 76. Обращение взыскания на дебиторскую задолженность / КонсультантПлюс

1. Обращение взыскания на дебиторскую задолженность состоит в переходе к взыскателю права должника на получение дебиторской задолженности в размере задолженности, определяемом в соответствии с частью 2 статьи 69 настоящего Федерального закона, но не более объема дебиторской задолженности, существовавшего на день обращения взыскания, и на тех же условиях.2. Обращение взыскания на дебиторскую задолженность производится:

КонсультантПлюс: примечание.

С 27.09.2021 в п. 1 ч. 2 ст. 76 вносятся изменения (ФЗ от 30.12.2020 N 495-ФЗ). См. будущуюредакцию.

1) при наличии согласия взыскателя — путем внесения (перечисления) дебитором дебиторской задолженности на депозитный счет подразделения судебных приставов;

КонсультантПлюс: примечание.

С 27.09.2021 в п. 2 ч. 2 ст. 76 вносятся изменения (ФЗ от 30.12.2020 N 495-ФЗ). См. будущуюредакцию.

2) при отсутствии согласия взыскателя или невнесении (неперечислении) дебитором дебиторской задолженности на депозитный счет подразделения судебных приставов — путем продажи дебиторской задолженности с торгов.

3. Взыскание на дебиторскую задолженность не обращается в случаях, когда:

1) срок исковой давности для ее взыскания истек;2) дебитор находится в иностранном государстве, с которым Российской Федерацией не заключен договор о правовой помощи;

3) дебитор находится в процессе ликвидации;

4) дебитор прекратил свою деятельность в качестве юридического лица и исключен из единого государственного реестра юридических лиц;

5) в отношении дебитора введена процедура банкротства.

КонсультантПлюс: примечание.

С 27.09.2021 в ч. 4 ст. 76 вносятся изменения (ФЗ от 30.12.2020 N 495-ФЗ). См. будущуюредакцию.

4. Об обращении взыскания на дебиторскую задолженность судебный пристав-исполнитель выносит постановление, в котором указывает порядок внесения (перечисления) денежных средств дебитором на депозитный счет подразделения судебных приставов. Указанное постановление не позднее дня, следующего за днем его вынесения, направляется дебитору и сторонам исполнительного производства.

КонсультантПлюс: примечание.

С 27.09.2021 в ч. 5 ст. 76 вносятся изменения (ФЗ от 30.12.2020 N 495-ФЗ). См. будущуюредакцию.

5. Судебный пристав-исполнитель своим постановлением обязывает дебитора исполнять соответствующее обязательство путем внесения (перечисления) денежных средств на указанный в постановлении депозитный счет подразделения судебных приставов, а также запрещает должнику изменять правоотношения, на основании которых возникла дебиторская задолженность.

КонсультантПлюс: примечание.

С 27.09.2021 в ч. 6 ст. 76 вносятся изменения (ФЗ от 30.12.2020 N 495-ФЗ). См. будущуюредакцию.

6. Со дня получения дебитором постановления судебного пристава-исполнителя об обращении взыскания на дебиторскую задолженность исполнение дебитором соответствующего обязательства осуществляется путем внесения (перечисления) денежных средств на указанный в постановлении депозитный счет подразделения судебных приставов. Такое исполнение обязательства дебитором считается исполнением надлежащему кредитору. Права дебитора по отношению к должнику при этом не изменяются.

КонсультантПлюс: примечание.

С 27.09.2021 в ч. 7 ст. 76 вносятся изменения (ФЗ от 30.12.2020 N 495-ФЗ). См. будущуюредакцию.

7. Дебитор обязан незамедлительно информировать судебного пристава-исполнителя и должника о внесении (перечислении) денежных средств на депозитный счет подразделения судебных приставов.

Открыть полный текст документа

О дебиторской задолженности | Министерство экономики Республики Беларусь

Задачей управляющего по делу о банкротстве является максимально возможное удовлетворение требований кредиторов, в связи с чем управляющий должен принять исчерпывающий перечень мер, направленных на реализацию имущества должника и взыскание дебиторской задолженности (статья 77 Закона Республики Беларусь «Об экономической несостоятельности (банкротстве)», далее – Закон).

Так, Законом определено, что дебиторская задолженность может быть продана в порядке, определенном статьями 127, 128 Закона.

Частями третьей, седьмой статьи 150 Закона также закреплено, что в случае неполного удовлетворения требований кредиторов и (или) неполного проведения необходимых выплат оставшееся движимое имущество должника и его дебиторская задолженность, которые предлагались к продаже, но не были проданы в ходе ликвидационного производства, предлагаются управляющим кредиторам в счет погашения их требований.

В процедуре ликвидационного производства списание движимого имущества должника в связи с гибелью данного имущества (разрушением), чрезвычайными обстоятельствами, а также списание нереализованного движимого имущества должника могут осуществляться за счет средств должника по решению управляющего, согласованному с собранием (комитетом) кредиторов.

Иного порядка списания дебиторской задолженности должника Законом не установлено.

Согласно части третьей статьи 102 Закона управляющий может предъявить иск о возврате имущества должника, а также предъявить к третьим лицам требования о взыскании задолженности, сроки исковой давности по которым не истекли на момент открытия конкурсного производства, в течение трех лет со дня открытия в отношении должника конкурсного производства. Данная норма не носит императивный характер.

Таким образом, полагаем, что в интересах максимально возможного удовлетворения требований кредиторов управляющему целесообразно выполнять установленные Законом мероприятия по реализации и передаче такого актива должника как дебиторская задолженность.

Такого универсального способа, помогающего определить безнадежность дебиторской задолженности, в законодательстве не содержится. Если должник не в состоянии платить в соответствии с контрактом, то это еще не означает, что задолженность не будет получена. Признаками безнадежной задолженности могут являться, например, банкротство контрагента, его ликвидация, неудача попыток взыскать долг, а также истечение срока давности взыскания.

В связи с этим управляющий самостоятельно определяет тактику действий по возврату дебиторской задолженности, так как при правильной организации этой работы должник может получить значительные средства и увеличить размер имущества должника.

В то же время при наличии разногласий с кредиторами по вопросу списания дебиторской задолженности, управляющий вправе в соответствии со статьей 76 Закона обратиться в экономический суд с соответствующим заявлением.

Оптимизация дебиторской задолженности у ресурсоснабжающих организаций

В условиях кризиса у ресурсоснабжающих организаций возникают трудности со сбором оплаты за предоставленные услуги. У большинства абонентов теплосетей и водоканалов падает выручка. Кроме того, Правительство РФ приостановило взыскание неустойки за несвоевременную или неполную оплату услуг ЖКХ.

Чтобы оптимизировать дебиторскую задолженность, предприятиям нужны эффективные инструменты для контроля взаиморасчетов и управления взысканием просроченных платежей.

Во многих теплосетях и водоканалах работа с дебиторской задолженностью не автоматизирована или автоматизирована слабо. Это снижает эффективность работы специалистов, занимающихся сбором платежей — менеджеров по сбыту и юристов.

В итоге:

- возникновение просроченной дебиторской задолженности не всегда отслеживается вовремя. Это значительно повышает риск пропустить момент, когда абонент не просто перестал платить, а уже обанкротился, и задолженность стала безнадежной;

- большое количество дебиторов при отсутствии автоматизации приводит к тому, что специалисты просто не успевают обработать все просрочки — обзвонить должников, отправить им претензии, организовать судебные разбирательства со злостными неплательщиками;

- выявление абонентов, которых можно отключить, и подготовка документов на отключение — трудоемкие задачи. Если все операции по отключениям выполнять вручную — своевременно это сделать не удается, в результате задолженность еще больше увеличивается;

- из-за отсутствия актуальной информации о состоянии текущего долга от услуг могут несправедливо быть отключены абоненты, которые уже погасили свою задолженность.

Чтобы предотвратить неконтролируемый рост дебиторской задолженности, все мероприятия по предотвращению, контролю, претензионной и исковой работе должны быть систематизированы, регламентированы и автоматизированы.

Необходимо:

- полностью исключить человеческий фактор из процессов работы с дебитором. Разработать регламенты по взысканию задолженности. Описать и автоматизировать бизнес-процессы на основе этих регламентов;

- заложить ответственность за чёткое следование регламентам в систему мотивации сотрудника организации;

- выполнять постоянный мониторинг исполнительской дисциплины;

- анализировать эффективность работы с дебиторской задолженностью и выявлять возможности для ее дальнейшей оптимизации.

Перечень действий одного исполнителя в течение дня может включать множество разных задач:

- позвонить;

- написать;

- отправить претензию по почте;

- проконтролировать факт получения претензии;

- подготовить пакет документов;

- поручить мастерам провести отключения по утвержденному приказу и т. д.

Автоматизированная система управления дебиторской задолженностью позволяет организовать эффективное выполнение этих задач: в правильной последовательности и в установленные сроки.

Решения «1С:Управление теплосетью 2», «1С:Управление водоканалом 2» и «1С:Управление тепловодоканалом 2», разработанные совместно фирмой «1С» и компанией ООО «Софт-портал проект», автоматизируют множество задач ресурсоснабжающих предприятий — от формирования структуры сети тепловодоснабжения, до выставления счетов абонентам, учета оплат и ведения претензионно-исковой работы. Функционал программ позволяет работать как с должниками-физлицами, так и с юридическими лицами.

Система ставит сотруднику задачи и по результатам их выполнения помогает выбрать дальнейшие действия:

Кроме того, системе можно поручить отслеживание сроков работ по регламенту, рассылку электронных писем, автоматический обзвон должников и сбор документов для выставления претензии. Процессы контроля и взыскания дебиторской задолженности можно настроить в соответствие с потребностями каждой конкретной организации.

В результате предприятие получит систему, которая позволит:

- выявить дебиторов, задолженность которых просрочена и требует принятия мер по взысканию;

- сформировать программу действий по взысканию задолженности и выдать задания исполнителям;

- проконтролировать выполнение задач на каждом этапе взыскания задолженности;

- получить подробный отчет о том, на какой стадии находится работа с каждым конкретным должником;

- оценить состояние дебиторской задолженности по предприятию в целом;

- проанализировать эффективность различных методов взыскания задолженности.

В любой момент времени в программе можно сформировать отчет о состоянии работы с каждым дебитором:

При открытии программы на начальную страницу выводятся уведомления о текущих и просроченных задачах. Это позволяет контролировать исполнительскую дисциплину сотрудников и повышать качество работы с дебиторской задолженностью.

Программы имеют наборы предварительно настроенных маршрутов бизнес-процессов общего вида по исковой, претензионной и неформализованной работе. Эти маршруты можно перестроить под нужды конкретного предприятия, опираясь на конкретные регламенты и правила.

Регламентам и автоматизации — быть

Если в компании регламентов для управления дебиторкой еще нет — самое время их создать и автоматизировать. И это не так сложно, как может показаться. Для начала достаточно просто описать то, что происходит уже сейчас, и добавить получившемуся регламенту задачу по ежемесячному анализу результатов работы и улучшению процессов. Затем, по мере возникновения новых неучтённых обстоятельств, — развивать карты маршрутов выполнения задач.

При таком подходе, со временем, бизнес-процессы управления задолженностями эволюционируют в совершенную машину по контролю уровня дебиторской задолженности и предупреждению ее разрастания. Если все сделать правильно, за дебиторской задолженностью будет следить программа, пользователю останется лишь своевременно выполнять выдаваемые ею задачи, и анализировать результаты выполнения этих задач.

Партнеры 1С помогут

Взыскание дебиторской задолженности через суд

Почему ваш контрагент не платит?Дебиторская задолженность — это всегда дилемма! В этом случае, есть два варианта развития событий: первый — войти в положение должника, второй — взыскание задолженности в суде. Если должник по объективным причинам попал в сложную финансовую ситуацию, никуда не прячется и просит подождать, то в таких ситуациях можно пойти ему навстречу, но лишь в том случае, если Вы уверены в своём контрагенте и знаете, что он сможет вам вернуть долг. Но если контрагент просто тянет время, готовясь к банкротству или ликвидации фирмы, то промедление чревато потерей денег, а взыскание дебиторской задолженности в судебном порядке, порой, единственный выход из сложившейся ситуации.

Цифры из 15 летней практики взыскания догов

Многие компании не хотят идти в суд, думая, что всё равно ничего взыскать не получится, но, как показывает наша практика, 20% должников оплачивают долг сразу после обращения в суд, соглашаясь на мировое соглашение. При грамотной работе с судебными приставами и банками 45% компаний, обратившиеся за юридическими услугами в «Гражданкин и Партнёры», возвращают свои деньги в течении двух месяцев после получения судебного решения.

Еще 14% наших клиентов получают свои деньги в течении года и 8% только после проведения процедуры банкротства в отношении должника. Из данной статистики можно сделать вывод, что процент «невозвратной дебиторки» не такой уж большой.

Нужна помощь в взыскании долга? Напишите нам прямо сейчас

Почему более 1 500 компаний по всей России доверило взыскание задолженности юридической фирме «Гражданкин и Партнёры»?Наша компания имеет представительства в большинстве городов РФ, что позволяет решать вопросы без дополнительных затрат. Особенно это актуально для компаний, у которых должники раскиданы по всей России. Стоимость услуги взыскания дебиторской задолженности в Арбитражном суде будет одинаковой, независимо от места пребывания должника. Вам больше не нужно искать представителей в каждом регионе или посылать своего юриста для работы с дебиторской задолженностью, оплачивая транспортные расходы и командировочные, ведь наши арбитражные юристы есть в большинстве городов РФ.

Ценовая политика, нацеленная на постоянное снижение стоимости услуг по взысканию дебиторской задолженности. Мы постоянно расширяем свои каналы связей с судебными приставами и банками, оптимизируем процесс взыскания дебиторской задолженности. Более 300 компаний РФ, у которых регулярно возникают вопросы по взысканию дебиторки, встали на постоянное обслуживание в нашу компанию, отказавшись от собственных юридических служб. Наши услуги обходятся на 70% дешевле, чем содержание собственных юристов.

Честность. Мы очень дорожим своей репутацией, поэтому стараемся не браться за заведомо проигрышные дела. Мы не привыкли вводить клиентов в заблуждение, ради сиюминутной выгоды. На этапе анализа документов мы сообщаем Клиенту о всех возможностях исхода того или иного дела.

Положительная практика по сложным арбитражным спорам. Посмотреть практику можно здесь.

Специалист по взысканию задолженности консультирует по телефону 8 800 700 14 42- На территории РФ звонок бесплатный.

Получить бесплатную консультацию по взысканию дебиторской задолженности

Возможно, вам также будет интересно

1. Сопровождение банкротства предприятий

2. Снижение кадастровой стоимости земельного участка

3. Оспаривание сделок

4. Налоговые споры

Регрессный факторинг ✓ финансирование дебиторской задолженности с регрессом 💰

Банк НФК (АО) Контакты:Адрес: ул. Кожевническая, д. 14 115114 Москва, Телефон:(495) 787-53-37, Телефон:(495) 995-21-31, Электронная почта: [email protected]

Адрес2: ул. Рокоссовского, д. 62, БЦ «ВолгоградСИТИ», оф. 15-21 400050 г. Волгоград, Телефон:(8442) 43-44-00, Электронная почта: [email protected]

Адрес3: ул.Свободы, д. 73, офис 311 394018 Россия, г. Воронеж, Телефон:(473) 228-19-78, 228-19-79, Электронная почта: [email protected]

Адрес4: ул. Хохрякова, 10, оф. 504-505 620014 Свердловская область, г. Екатеринбург, Телефон:(343) 310-14-55, Электронная почта: [email protected]

Адрес5: ул. Рабочая, д. 2а, офис 29А (3952) 486 331 г. Иркутск, Телефон:(3952) 486 331, Электронная почта: [email protected]

Адрес6: ул. Декабристов, 85б, офис 409, 410 420034 г. Казань, Телефон:(843) 200-09-47, 200-10-35, Электронная почта: [email protected]

Адрес7: Ленинский пр., д. 30, офис 508 236006 г. Калининград, Телефон:(4012) 53-53-87, Электронная почта: [email protected]

Адрес8: ул. Красная д. 152 г. Краснодар, Телефон:(861) 226-42-52, 226-45-54, Электронная почта: [email protected]

Адрес9: ул. Алексеева, д. 49, офис 6-14. 660077 г. Красноярск, Телефон:(391) 200-28-20, Электронная почта: [email protected]

Адрес10: ул. Нижегородская, 24 603000 г. Нижний Новгород, Телефон:(831) 288-02-89, Электронная почта: [email protected]

Адрес11: ул. Ленина, 52, офис 505 630004 г. Новосибирск, Телефон:(383) 212-06-18, 212-06-19, Электронная почта: [email protected]

Адрес12: ул. Николая Островского, 59/1 614007 г. Пермь, Телефон:(342) 211-50-28, Электронная почта: [email protected]

Адрес13: ул. Красноармейская, д. 200, 8 этаж, оф. 803 344000 г. Ростов-на-Дону, Телефон:(863) 263-88-30, Электронная почта: [email protected]

Адрес14: пр.К.Маркса, д.201 «Б» (бизнес-крепость «Башня») 443080 г. Самара, Телефон:(846)993-61-62, 993-61- 64, 993-61-63, Электронная почта: [email protected]

Адрес15: ул. Восстания, 18, офисы 405-407 191014 Санкт-Петербург, Телефон:(812) 644-40-71, Электронная почта: [email protected]

Адрес16: ул.Танкистов, д.37, оф.304, 305 410019 г. Саратов, Телефон:(8452) 57-27-63, Электронная почта: [email protected]

Адрес17: ул. Крупской, д. 9, офис 727, 728, 729 450000 Республика Башкортостан, г. Уфа, Телефон:(347) 273-50-78, Электронная почта: [email protected]

Адрес18: ул. К. Маркса, д.38, офис 319 454091 г. Челябинск, Телефон:(351) 239-93-90, 239-93-91, 239-93-92, Электронная почта: [email protected]

Адрес19: ул. Республиканская, д.3, корпус 1, офис 404 150003 г. Ярославль, Телефон:(4852) 58-11-88, Электронная почта: [email protected]

Дебиторская задолженность (AR) Определение

Что такое дебиторская задолженность (AR)?

Дебиторская задолженность (AR) — это денежный остаток, причитающийся фирме за товары или услуги, поставленные или использованные, но еще не оплаченные покупателями. Дебиторская задолженность отражается в балансе как оборотный актив. AR — это любая сумма денег, которая должна быть у клиентов за покупки в кредит.

Ключевые выводы

- Дебиторская задолженность — это счет активов в балансе, который отражает деньги, причитающиеся компании в краткосрочной перспективе.

- Дебиторская задолженность создается, когда компания позволяет покупателю приобретать свои товары или услуги в кредит.

- Кредиторская задолженность аналогична дебиторской, но вместо денег, которые должны быть получены, это деньги, которые должны быть получены.

- Сила AR компании может быть проанализирована с помощью коэффициента оборачиваемости дебиторской задолженности или количества дней непогашенных продаж.

- Анализ коэффициента текучести может быть завершен, чтобы рассчитать, когда фактически будет получено AR.

Понимание дебиторской задолженности

Дебиторская задолженность — это неоплаченные счета-фактуры, которые есть у компании, или деньги, которые клиенты должны компании.Эта фраза относится к счетам, которые компания имеет право получить, потому что она предоставила продукт или услугу. Дебиторская задолженность или дебиторская задолженность представляет собой кредитную линию, предоставляемую компанией, и обычно имеют условия, требующие выплаты в течение относительно короткого периода времени. Обычно он колеблется от нескольких дней до финансового или календарного года.

Компании регистрируют дебиторскую задолженность как активы на своих балансах, поскольку у клиента есть юридическое обязательство по выплате долга.Кроме того, дебиторская задолженность является оборотными активами, то есть остаток по счету должен быть получен от дебитора в течение одного года или менее. Если у компании есть дебиторская задолженность, это означает, что она совершила продажу в кредит, но еще не получила деньги от покупателя. По сути, компания приняла от своего клиента краткосрочную долговую расписку.

Многие компании используют графики старения дебиторской задолженности, чтобы следить за состоянием и благополучием учетных записей AR.

Дебиторская задолженность vs.Счета к оплате

Когда компания имеет задолженность перед поставщиками или другими сторонами, это кредиторская задолженность. Кредиторская задолженность противоположна дебиторской. Для иллюстрации представьте, что компания A чистит ковры компании B и выставляет счет за услуги. Компания B должна им деньги, поэтому она записывает счет в столбце «Счета к оплате». Компания A ожидает получения денег, поэтому записывает счет в столбце «Дебиторская задолженность».

Преимущества дебиторской задолженности

Дебиторская задолженность — важный аспект фундаментального анализа бизнеса.Дебиторская задолженность — это оборотный актив, поэтому он измеряет ликвидность компании или ее способность покрывать краткосрочные обязательства без дополнительных денежных потоков.

Фундаментальные аналитики часто оценивают дебиторскую задолженность в контексте оборачиваемости, также известного как коэффициент оборачиваемости дебиторской задолженности, который измеряет количество раз, когда компания собирала остатки дебиторской задолженности в течение отчетного периода. Дальнейший анализ будет включать анализ количества дней невыполненных продаж, который измеряет средний период погашения остатка дебиторской задолженности фирмы за определенный период.

Пример дебиторской задолженности

Пример дебиторской задолженности включает электрическую компанию, которая выставляет счета своим клиентам после того, как клиенты получили электроэнергию. Электроэнергетическая компания регистрирует дебиторскую задолженность по неоплаченным счетам, ожидая, пока ее клиенты оплатят свои счета.

Большинство компаний работают, разрешая часть своих продаж в кредит. Иногда предприятия предлагают этот кредит постоянным или особым клиентам, которые получают периодические счета.Эта практика позволяет клиентам избежать хлопот, связанных с физическим выполнением платежей при каждой транзакции. В других случаях предприятия обычно предлагают всем своим клиентам возможность заплатить после получения услуги.

Часто задаваемые вопросы

Каковы примеры дебиторской задолженности?

Дебиторская задолженность создается каждый раз, когда фирме причитаются деньги за предоставленные услуги или продукты, которые еще не были оплачены. Это может быть продажа покупателю в кредит магазина, подписка или рассрочка платежа, подлежащая оплате после получения товаров или услуг.

Где найти дебиторскую задолженность компании?

Дебиторская задолженность находится на балансе фирмы, и, поскольку они представляют собой средства, причитающиеся компании, они регистрируются как актив.

Что произойдет, если покупатели не заплатят причитающуюся сумму?

Когда становится ясно, что дебиторская задолженность не будет оплачена покупателем, ее необходимо списать как расходы по безнадежной задолженности или единовременные платежи.

Чем отличается дебиторская задолженность от кредиторской?

Дебиторская задолженность представляет собой средства, причитающиеся фирме за оказанные услуги, и учитывается как актив.С другой стороны, кредиторская задолженность представляет собой средства, которые фирма должна другим. Например, платежи поставщикам или кредиторам. Кредиторская задолженность учитывается как пассив.

Общие сведения о дебиторской задолженности (определение и примеры)

Большинство предприятий продают своим клиентам в кредит. То есть они сразу же доставляют товары и услуги, отправляют счет, а через несколько недель получают оплату. Компании отслеживают все деньги, которые их клиенты должны им, используя счет в своих бухгалтерских книгах, называемый дебиторской задолженностью .

Здесь мы рассмотрим, как работает дебиторская задолженность, чем она отличается от кредиторской, и как правильное управление дебиторской задолженностью может ускорить получение платежей.

Что такое дебиторская задолженность?

Дебиторская задолженность — это любые деньги, которые ваши клиенты должны вам за товары или услуги, которые они приобрели у вас в прошлом. Эти деньги обычно собираются через несколько недель и регистрируются как актив на балансе вашей компании. Вы используете дебиторскую задолженность как часть учета по методу начисления.

Где найти дебиторскую задолженность?

Вы можете найти дебиторскую задолженность в разделе «Оборотные активы» вашего баланса или плана счетов. Дебиторская задолженность классифицируется как актив, потому что она обеспечивает ценность для вашей компании. (В данном случае в виде будущего платежа наличными.)

В чем разница между дебиторской и кредиторской задолженностью?

Дебиторская задолженность — это счет активов, представляющий деньги, которые ваши клиенты должны вам.

С другой стороны, кредиторская задолженность— это счет обязательств , представляющий деньги, которые вы должны другому бизнесу.

Допустим, вы отправили своему другу Кейта, Keith’s Furniture Inc., счет на 500 долларов в обмен на созданный вами логотип.

Когда Кейт получает ваш счет, он записывает его как счетов к оплате в своих книгах, потому что это деньги, которые он должен заплатить кому-то другому.

Вы запишете это как дебиторскую задолженность на вашей стороне, потому что она представляет собой деньги, которые вы получите от кого-то еще.

Считается ли дебиторская задолженность выручкой?

Дебиторская задолженность — это счет активов, а не счет доходов. Однако при учете по методу начисления выручка регистрируется одновременно с записью дебиторской задолженности.

В приведенном выше примере вы должны сделать следующую запись в своих книгах в момент выставления счета Keith’s Furniture:

| Счет | Дебет | Кредит |

|---|---|---|

| Дебиторская задолженность — Keith’s Furniture Inc. | 500 долларов США | – |

| Выручка | – | 500 долларов США |

(Если вы хотите понять, почему мы делаем здесь две записи для записи одной транзакции, ознакомьтесь с нашим руководством по двойной записи.)

Но помните: при кассовом учете дебиторской задолженности нет. Согласно этой системе транзакция не считается продажей, пока деньги не поступят на ваш банковский счет.

Что такое «скидка на безнадежные счета»?

Если вы ведете бизнес достаточно долго, вы рано или поздно столкнетесь с клиентами, которые платят поздно или не платят вовсе.Когда клиент не платит и мы не можем взыскать его дебиторскую задолженность, мы называем это безнадежной задолженностью .

Компании, которые существуют уже какое-то время, часто заранее оценивают общую сумму безнадежных долгов, чтобы убедиться, что дебиторская задолженность, указанная в их финансовых отчетах, не является нереально высокой. Они сделают это, установив так называемый «резерв на безнадежные счета».

Предположим, что ваши общие продажи за год, как ожидается, составят 120 000 долларов, и вы обнаружили, что в типичном году вы не получаете 5% дебиторской задолженности.

Чтобы оценить свои безнадежные долги за год, вы можете умножить общий объем продаж на 5% (120 000 долларов * 0,05). Затем вы должны кредитовать полученную сумму (6000 долларов) на «резерв на безнадежные счета» и дебетовать «расходы по безнадежной задолженности» на ту же сумму:

.| Счет | Дебет | Кредит |

|---|---|---|

| Расходы по безнадежному долгу | 6000 долларов США | – |

| Резерв по безнадежным счетам | – | 6000 долларов США |

Что произойдет, если мои клиенты не заплатят?

Когда становится ясно, что дебиторская задолженность не будет выплачена, мы должны списать ее как расходы по безнадежной задолженности .

Например, предположим, что после нескольких месяцев ожидания, звонка ему по мобильному телефону и разговора с членами его семьи становится ясно, что Кейт исчез и не собирается оплачивать тот счет на 500 долларов, который вы ему отправили.

В этом случае вы должны списать «скидку на безнадежные счета» в размере 500 долларов, чтобы уменьшить ее на 500 долларов.

Почему?

Помните, что скидка на безнадежные счета — это всего лишь оценка того, сколько вы не получите от своих клиентов.Как только становится ясно, что конкретный клиент не будет платить, больше не будет двусмысленности в том, кто не будет платить.

После того, как вы закончите корректировку безнадежных счетов, вы должны кредитовать «дебиторскую задолженность — Keith’s Furniture Inc.» на 500 долларов, также уменьшив его на 500 долларов. Поскольку мы решили, что счет, который вы отправили Киту, не подлежат взысканию, он больше не должен вам эти 500 долларов.

Таким образом, итоговая запись в журнале будет:

| Счет | Дебет | Кредит |

|---|---|---|

| Резерв по безнадежным счетам | 500 долларов США | – |

| Дебиторская задолженность — Keith’s Furniture Inc. | – | 500 долларов США |

Что, если они все-таки мне заплатят?

Допустим, прошло еще несколько месяцев, и в вашем почтовом ящике появился таинственный конверт без обратного адреса. Это чек от Keith’s Furniture Inc. на 500 долларов — в конце концов, он все-таки заплатил вам!

Чтобы записать эту транзакцию, вы сначала должны списать «дебиторскую задолженность — Keith’s Furniture Inc.» еще раз на 500 долларов, чтобы вернуть дебиторскую задолженность в свои бухгалтерские книги, и кредитный доход на 500 долларов.

| Счет | Дебет | Кредит |

|---|---|---|

| Дебиторская задолженность — Keith’s Furniture Inc. | 500 долларов США | – |

| Выручка | – | 500 долларов США |

Наконец, чтобы записать платеж наличными, вы должны дебетовать свой «денежный» счет на 500 долларов и кредитовать «дебиторскую задолженность — Keith’s Furniture Inc.» еще раз на 500 долларов, чтобы закрыть его раз и навсегда.

| Счет | Дебет | Кредит |

|---|---|---|

| Денежные средства | 500 долларов США | – |

| Дебиторская задолженность — Keith’s Furniture Inc. | – | 500 долларов США |

Почему важна дебиторская задолженность?

Иметь много клиентов — это здорово. Но если некоторые из них платят вам поздно или не платят вообще, продажа им может нанести ущерб вашему бизнесу. Просрочка платежей от клиентов — одна из главных причин, по которой компании сталкиваются с проблемами движения денежных средств.

Один из лучших способов отслеживать просроченные платежи и следить за тем, чтобы они не выходили из-под контроля, — это рассчитать коэффициент оборачиваемости дебиторской задолженности для вашего бизнеса.

Каков коэффициент оборачиваемости дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности — это простой финансовый расчет, который показывает, насколько быстро ваши клиенты оплачивают свои счета.

Мы рассчитываем его путем деления общей суммы чистых продаж на средней дебиторской задолженности .

Давайте возьмем для примера финансовые результаты вымышленной компании XYZ Inc. за 2018 год.

Допустим, в начале 2018 года (1 января) XYZ Inc.общая дебиторская задолженность составила 2500 долларов. Также предположим, что на конец 2018 года (31 декабря) его общая дебиторская задолженность составляла 1500 долларов. Кроме того, общий чистый объем продаж компании за 2018 год составил ровно 60 000 долларов.

Чтобы получить среднюю дебиторскую задолженность для XYZ Inc. за этот год, мы складываем начальную и конечную суммы дебиторской задолженности и делим их на два:

2500 долларов США + 1500 долларов США / 2 = 2000 долларов США

Для расчета коэффициента оборачиваемости дебиторской задолженности мы затем делим чистую выручку (60 000 долларов) на среднюю дебиторскую задолженность (2000 долларов):

60 000 долл. США / 2 000 долл. США = 30

Это означает, что XYZ Inc.имеет коэффициент оборачиваемости дебиторской задолженности 30. Чем выше этот коэффициент, тем быстрее ваши клиенты платят вам.

Тридцать — это коэффициент оборачиваемости хорошей дебиторской задолженности на самом деле . Для сравнения: в четвертом квартале 2018 года коэффициент оборачиваемости Apple Inc. составил 15,02.

Чтобы рассчитать средний кредитный период продаж — среднее время, которое требуется вашим клиентам, чтобы заплатить вам, — мы делим 52 (количество недель в году) на коэффициент оборачиваемости дебиторской задолженности (30):

52 недели / 30 = 1.73 недели

Это означает, что в 2018 году у клиентов XYZ Inc. уходит в среднем 1,73 недели на оплату счетов. Вполне нормально!

Что такое график устаревания дебиторской задолженности?

Если у вас много разных клиентов, может быть сложно отследить, кто именно задерживает платежи. Некоторые предприятия создадут график старения дебиторской задолженности для решения этой проблемы.

Вот пример графика старения дебиторской задолженности вымышленной компании XYZ Inc.

График устаревания дебиторской задолженности

XYZ Inc., по состоянию на 22 июля 2019 г.

| Имя клиента | 1-30 дней | 30-60 дней | 60+ дней | Всего |

|---|---|---|---|---|

| Keith’s Furniture Inc. | 500 долларов США | 1 000 долл. США | 500 долларов США | 2 000 долл. США |

| Joe’s Fencing | 500 долларов США | $ 100 | $ 100 | $ 700 |

| ABC Paint Supply | 1 000 долл. США | $ 200 | $ 0 | 1,200 $ |

| Учебные фермы | 1 000 долл. США | $ 0 | $ 100 | $ 1,100 |

| Пицца Нина | 2 000 долл. США | $ 50 | $ 0 | $ 2 050 |

| Итого | 5000 долларов США | $ 1 350 | $ 700 | $ 7 050 |

Беглый взгляд на это расписание может сказать нам, кто будет платить в течение 30 дней, кто отстает от графика, а кто на самом деле отстает на .

Например, вы сразу видите, что у Keith’s Furniture Inc. проблемы с своевременной оплатой счетов. Возможно, вы захотите позвонить им и поговорить с ними о том, чтобы вернуть свои платежи в нужное русло.

Что я могу сделать, чтобы люди платили быстрее?

Сопровождение клиентов, опоздавших с оплатой, может быть стрессовым и трудоемким, но решение проблемы на раннем этапе может избавить вас от множества проблем в будущем. Вот что вы можете сделать, чтобы побудить клиентов платить вам вовремя.

Разработайте четкую кредитную политику

Когда вам не хватает продаж, может возникнуть соблазн ослабить существующие правила предоставления кредита вашим клиентам (также известные как ваша кредитная политика ). Не надо. Это краткосрочное решение, которое обычно вызывает больше проблем, чем решает, и может спустить вашу компанию по скользкой дорожке.

Вместо этого разработайте кристально четкие правила, когда вы можете и не можете предоставлять кредит своим клиентам, и не стесняйтесь применять их, даже если это означает отказ от нескольких человек в краткосрочной перспективе.

Проверяйте новых клиентов, запрашивайте авансовые депозиты по крупным заказам и устанавливайте процентные платежи за просроченные платежи. Когда новый клиент зарегистрируется и увидит эти условия, он с самого начала поймет, что вы серьезно относитесь к оплате.

Дайте им материальное вознаграждение

Один из способов заставить людей платить вам раньше — это окупить их. Предложение им скидки за досрочную оплату счетов — например, 2% скидку при оплате в течение 15 дней, — может обеспечить вам более быструю оплату и снизить расходы ваших клиентов.

Позвоните им и запланируйте регулярные напоминания

Часто бывает достаточно, чтобы просто поговорить с клиентом по телефону и напомнить ему о просрочке платежа, чтобы заставить его заплатить. Отправка напоминаний по электронной почте через регулярные промежутки времени — скажем, через 15, 30, 45 и 60 дней — также может помочь освежить память ваших клиентов.

Что делать, если они не платят?

Допустим, вы выполнили все вышеперечисленное, но до сих пор не получили свои деньги. Что теперь?

Исключение просроченных клиентов

Многие компании прекращают предоставлять клиентам услуги или товары, если у них есть счета на срок более 120, 90 или даже 60 дней.Избавление от клиента таким образом может стать сигналом о том, что вы серьезно относитесь к получению оплаты и что вы не будете вести дела с людьми, которые нарушают правила.

Конвертировать свою дебиторскую задолженность в долгосрочную облигацию

Если у вас хорошие отношения с просрочившим платежом покупателя, вы можете рассмотреть возможность преобразования его дебиторской задолженности в долгосрочную вексель. В этой ситуации вы заменяете дебиторскую задолженность в своих книгах ссудой, срок погашения которой превышает 12 месяцев, и за которую вы взимаете проценты с клиента.

Коллекторское агентство по аренде

Если вы не можете связаться со своим клиентом и уверены, что сделали все возможное, чтобы собрать деньги, вы можете нанять кого-нибудь, кто сделает это за вас.

Перед тем, как решить, нанимать ли инкассатора или нет, свяжитесь с клиентом и дайте ему последний шанс произвести платеж. Коллекторские агентства часто берут огромную часть собираемой суммы — иногда до 50 процентов — и обычно их стоит нанимать только для взыскания крупных неоплаченных счетов. Достижение какого-либо соглашения с заказчиком почти всегда является менее затратным по времени и менее дорогостоящим вариантом.

Когда что-то называть «безнадежным долгом»

Если затраты на взыскание долга начинают приближаться к общей стоимости самого долга, возможно, пришло время подумать о списании долга как безнадежного долга, то есть долга, который больше не представляет для вас ценности. Плохая задолженность также может быть результатом банкротства клиента и финансовой неспособности выплатить свои долги.

IRS сообщает, что безнадежные долги включают «ссуды клиентам и поставщикам», «продажи в кредит клиентам» и «гарантии бизнес-ссуд», и что компания «полностью или частично вычитает свои безнадежные долги из валового дохода, когда расчет налогооблагаемого дохода.”

Руководство IRS по коммерческим расходам содержит подробную информацию о том, какие виды безнадежных долгов вы можете списать по налогам.

Счета к оплате и дебиторская задолженность

Счета к оплате и дебиторская задолженность

В бухгалтерском учете иногда возникает путаница при работе между кредиторской задолженностью и дебиторской задолженностью. Эти два типа счетов очень похожи по способу регистрации, но важно различать кредиторскую и дебиторскую задолженность, поскольку один из них является счетом активов, а другой — счетом обязательств.Смешение этих двух факторов может привести к отсутствию баланса в вашем бухгалтерском уравнении, которое переносится в вашу базовую финансовую отчетность. Три финансовых отчета. Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств. Вот эти три основных утверждения.

Важно отметить важность уравновешивания ваших активов и пассивов, а также собственного капитала.Значимость баланса можно объяснить основным уравнением бухгалтерского учета: Активы Типы активов Общие типы активов включают краткосрочные, долгосрочные, физические, нематериальные, операционные и внеоперационные. Правильное определение и = Обязательства + Собственный капитал. Можно также изменить уравнение в соответствии со своими предпочтениями.

Что такое кредиторская задолженность?

Счета к оплате — это счет с текущими обязательствами , на котором отслеживаются деньги, которые вы должны какой-либо третьей стороне.Третьими сторонами могут быть банки, компании или даже кто-то, у кого вы взяли взаймы деньги. Одним из распространенных примеров кредиторской задолженности являются покупки товаров или услуг у других компаний. В зависимости от условий погашения суммы обычно подлежат оплате немедленно или в течение короткого периода времени.

Что такое дебиторская задолженность?

Дебиторская задолженность — это счет текущих активов , на котором отслеживаются деньги, которые третьи лица должны вам. Опять же, этими третьими сторонами могут быть банки, компании или даже люди, которые занимали у вас деньги.Один из распространенных примеров — это сумма, которая должна вам за проданные товары или услуги, которые ваша компания предоставляет для получения дохода.

Как регистрировать кредиторскую задолженность?

В деловых операциях компании часто покупают товары на счету (не за наличные). Термин, используемый для обозначения транзакций, — это покупки «на счету», что означает транзакцию, в которой не задействованы наличные деньги. Лучше всего это проиллюстрировать на примере.

1 июня 2017 года Институт корпоративных финансов приобрел компьютерное оборудование на сумму 1000 долларов США за счет компании LED.Это означает, что наш счет активов, компьютерное оборудование, увеличился, а наш счет обязательств, кредиторская задолженность также увеличился на 1000 долларов. Ниже показано, как это будет выглядеть в журнальной записи:

Как вести учет дебиторской задолженности?

С другой стороны, бывают случаи, когда компания продает товары или услуги «за счет». Опять же, это означает, что происходит транзакция, в которой не задействованы наличные деньги. Вот еще один пример, который поможет проиллюстрировать, как это может выглядеть.

2 июня 2017 года Институт корпоративных финансов продал канцелярские товары на сумму 300 долларов в счет компании Price Company. В результате сделки наша дебиторская задолженность увеличилась на 300 долларов, а счет канцелярских товаров уменьшился на 300 долларов. Вот как это будет выглядеть в журнальной записи:

Скидки на кредиторскую задолженность по сравнению с дебиторской задолженностью

Еще одно важное примечание: иногда компании добавляют скидки к своим счетам к получению, чтобы стимулировать заемщика вернуть сумму раньше.Скидки приносят пользу обеим сторонам, потому что заемщик получает свою скидку, в то время как компания получает свои денежные выплаты раньше, поскольку компании нуждаются в денежных средствах для своей операционной деятельности.

Обозначения для скидок

Вот два обычно используемых обозначения:

- x / 10 или x / 20 (где «x» обычно любое число от 1 до 4)

- n / 30

Для первого обозначения мы читаем это как «х» процентную скидку, если сумма будет выплачена или получена в течение 10 дней.Некоторые компании могут даже предоставить скидку, если сумма будет возвращена или получена в течение 20 дней. Вот как будет выглядеть пример скидки в 4% при выплате в течение 15 дней: 15/4 .

Второе обозначение, обычно используемое после обозначения скидки, означает, что чистая сумма должна быть выплачена в течение 30 дней, или сколько дней вы решите. Идеальный способ продемонстрировать, что это означает, — показать пример.

Пример кредиторской задолженности

31 марта 2017 года Институт корпоративных финансов принял решение о закупке запасов на сумму 750 долларов на счету у FO Supplies.Условия данной сделки 2/10, п / 30. Вот как это будет выглядеть в журнальной записи:

Так будет выглядеть первоначальная покупка запасов в журнальной записи. Мы исключили термины из части описания нашей записи в журнале, потому что это необязательно. Это зависит от человека, хотят ли они включать условия сделки.

Следующая часть записывает скидку, если счет погашается в течение периода скидки.Чтобы определить скидку, нам нужно взять 750 долларов и умножить на 0,02 (2%). Вот как это будет выглядеть в вашей записи в журнале:

Обратите внимание, что мы записываем скидку непосредственно по запасам. Это потому, что мы осознаем, что заплатили меньше за полученный инвентарь. Это сделано для предотвращения завышения или занижения суммы товарно-материальных запасов на конец финансового года. годовой в нашей финансовой отчетности, особенно в балансе Бухгалтерский баланс Бухгалтерский баланс является одним из трех основных финансовых отчетов.Эти заявления являются ключевыми как для финансового моделирования, так и для бухгалтерского учета.

Что произойдет, если мы не вернем его в течение льготного периода? Что ж, это просто, мы просто записываем это как регулярное погашение кредиторской задолженности:

Хотя этот пример ориентирован в основном на кредиторскую задолженность, вы также можете сделать это и с дебиторской задолженностью, и мы можем продемонстрировать это с помощью этот следующий пример.

Пример дебиторской задолженности

Здесь мы будем использовать тот же пример, что и выше, но вместо этого Институт корпоративных финансов продает запасы на 750 долларов компании FO Supplies.Условия все те же, 2/10, n / 30.

Это первая запись, которую бухгалтер записывает для идентификации продажи на счете. После этого, если дебиторская задолженность будет погашена в течение периода скидки, нам необходимо записать скидку.

Обратите внимание, что у нас есть учетная запись, которая называется скидками и надбавками. Этот счет является контр-счетом, который идет против выручки от продаж в отчете о прибылях и убытках.Другим примером контрсчета является резерв по сомнительным счетам Разрешение по сомнительным счетам Резерв по сомнительным счетам — это счет по контрсчету, связанный с дебиторской задолженностью и служащий для отражения истинной стоимости дебиторской задолженности. Сумма представляет собой стоимость дебиторской задолженности, по которой компания не ожидает получить оплату., О чем вы можете узнать в нашей статье о расходах на безнадежные долги.

Наконец, если дебиторская задолженность погашается после периода дисконтирования, мы регистрируем это как регулярный сбор дебиторской задолженности.

Дополнительные ресурсы

Мы надеемся, что это дало вам довольно хорошее представление о различиях между кредиторской и дебиторской задолженностью. Надеюсь, это также дало вам некоторое представление о некоторых из многих вещей, которые мы можем делать с этими учетными записями, например о скидках. Если вы хотите узнать больше, обязательно ознакомьтесь со следующими статьями CFI:

- Оборот активов Оборот активов Оборот активов измеряет величину дохода, генерируемого бизнесом, по отношению к его средним совокупным активам за данный финансовый год.

- Облигации к оплате Облигации к оплате Облигации к оплате генерируются, когда компания выпускает облигации для получения денежных средств. Облигации к оплате относятся к амортизированной сумме, которую эмитент облигаций

- Запасы Запасы Запасы — это счет текущих активов, находящийся в балансе, состоящий из всего сырья, незавершенного производства и готовой продукции, которые

- Ноты Дебиторская задолженность Дебиторская задолженность Дебиторская задолженность записана простые векселя, которые дают держателю или предъявителю право получить сумму, указанную в соглашении.

Бухгалтерский учет 101: Что такое дебиторская задолженность?

Дебиторская задолженность — важный аспект финансов вашего бизнеса. Дебиторская задолженность — это юридически закрепленные требования по оплате, удерживаемой компанией за поставленные товары или оказанные услуги, которые заказчики / клиенты заказали, но еще не оплачены.

Что такое дебиторская задолженность?

Дебиторская задолженность — это товары, деньги или услуги, причитающиеся компании. Дебиторская задолженность возникает не сразу.Вместо этого компания или малый бизнес получит товары или услуги после совершения сделки.

Вы найдете дебиторскую задолженность в разделе активов баланса.

Разница между дебиторской и кредиторской задолженностью

Кредиторская и дебиторская задолженность имеют несколько отличий.

Кредиторская задолженность:

- Обязательство.

- Учтены отток денежных средств и покупка в кредит.

- Деньги, полученные компанией в будущем за товары или услуги от поставщиков в кредит.

- Относится к счетам к оплате и коллекторам.

Дебиторская задолженность:

- Актив.

- Учтены поступления денежных средств и продажи в кредит.

- Деньги, полученные компанией в будущем за товары или услуги, предоставленные клиентам в кредит.

- Относится к векселям к получению и дебиторам.

Является ли выручка от дебиторской задолженности?

Дебиторская задолженность — это выручка, в зависимости от того, как вы строите свой баланс.Если вы используете кассовый учет, вам не следует включать дебиторскую задолженность в расчет доходов.

Однако, если вы используете учет по методу начисления, вы можете включить платежи в качестве выручки после завершения операций с товарами или услугами. Вы регистрируете дебиторскую задолженность как доход для учета по методу начисления в своем балансе.

Где я могу найти дебиторскую задолженность?