| № | Вид документа | Срок актуальности документа (с даты оформления) | |

|

1. |

Заявление о реструктуризации долга по кредитному договору |

||

|

2. |

Копия документа, удостоверяющего личность |

||

|

3. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика. |

||

|

3. |

Справка по форме 2-НДФЛ/справка по форме Банка, подтверждающая снижение дохода | 30 дней | |

|

3.2. |

Выписка со счета зарплатной банковской карты, подтверждающая снижение/отсутствие дохода (предоставляется выписка по карте, на которую осуществляется ежемесячное зачисление з/п) | ||

|

4. |

Документы, подтверждающие наступление (потенциальное наступление) финансовых сложностей |

||

|

4.1 |

Существенное снижение дохода (потеря работы, изменение условий оплаты труда, временное отсутствие дохода, иное) | ||

|

4. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика (п. 3.1, 3.2) | 30 дней | |

|

4.1.2 |

Дополнительное соглашение к трудовому договору/Новый трудовой договор | Не более 3 месяцев | |

|

4.1.3 |

Трудовая книжка с отметкой об увольнении | Не более 12 месяцев | |

| 4.1.4 | Справка о постановке на учет в органах службы занятости (с указанием размера пособия по безработице) | ||

| 4.1.5 | Справка/копия приказа о направлении организацией — работодателем Заемщика/Созаемщика в бессрочный отпуск без сохранения заработной платы | ||

4. 1.6 1.6

|

Уведомление о предстоящем увольнении Заемщика/Созаемщика в связи с сокращением штата или ликвидации организации – работодателя. | ||

| 4.1.7 | Справка об исключении из реестра участников НИС (для кредитов, предоставленных по программе «Военная ипотека») и справка об отсутствии обязательств перед ФГКУ «Росвоенипотека» | ||

| 4.1.8 | Военный билет/служебное удостоверение/справка с места службы/учетная карточка офицера, подтверждающий увольнение с места службы (за исключением срочной службы) | ||

| 4.2 |

Существенное увеличение расходов (смерть супруга(и), лечение близких родственников, иное). |

||

| 4.2.1 | Свидетельство о смерти членов семьи Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Не более 12 месяцев | |

4. 2.2 2.2

|

Справка о хроническом заболевании/присвоении инвалидности члена(-у) семьи Заемщика/Созаемщика | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.2.3 | Решение суда с отметкой о вступлении в законную силу, подтверждающее раздел имущества и/или уплату алиментов в рамках бракоразводного процесса | Не более 6 месяцев | |

| 4.3 |

Длительная/полная утрата трудоспособности (по причине болезни/инвалидности), смерть Заемщика/Созаемщика |

||

| 4.3.1 | Листок нетрудоспособности |

Закрытый листок (закрытые листки) нетрудоспособности (оригинал/копия), с указанным в нем (них) непрерывным сроком нетрудоспособности не менее одного месяца (в том числе с наличием отметки о его продлении с обязательным предоставлением листка нетрудоспособности с датой открытия не позднее следующего рабочего дня за датой закрытия предыдущего). |

Не более 6 месяцев |

| Открытый листок нетрудоспособности с датой выдачи месяц назад и более | Без ограничения по сроку актуальности документа | ||

| 4.3.2 | Справка о хроническом заболевании/присвоении инвалидности Заемщику/Созаемщику | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.3.3 | Свидетельство о смерти Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Без ограничения по сроку актуальности документа | |

| 4.4 | Отпуск по беременности и родам/уходу за ребенком до 3 лет | ||

4. 4.1 4.1

| Свидетельство о рождении ребенка (дополнительно супругой Заемщика предоставляются документы, указанные в п. 4.2.3/4.4.2/4.4.3 (при наличии)) | Без ограничения по сроку актуальности документа | |

| 4.4.2 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по беременности и родам | Не более 12 месяцев | |

| 4.4.3 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по уходу за ребенком до 3 лет | ||

| 4.5 | |||

| 4.5.1 | Справка о призыве на срочную воинскую службу Заемщика/Созаемщика | Не более 12 месяцев | |

4. 6 6

|

Утрата имущества по причине пожара, стихийного бедствия, порчи, хищения | ||

| 4.6.1 | Справка о пожаре/стихийном бедствии/хищении/порчи, в результате которых был нанесен существенный ущерб имуществу Заемщика/Созаемщика или членам их семей | Не более 6 месяцев | |

Что такое реструктуризация кредита? — LOANY

Реструктуризация кредита – это изменение любых условий по кредиту. В данном случае реструктуризация кредита предусматривает более широкий спектр изменений по кредиту, чем просто пролонгация кредита. Пролонгация кредита может быть частью реструктуризации кредита.

Таким образом, реструктуризация кредита может включать в себя следующий набор мероприятий:

- пролонгация кредита на новый срок

- изменение графика платежей по кредиту, когда меняются суммы оплат по кредиту в пределах того же срока кредита

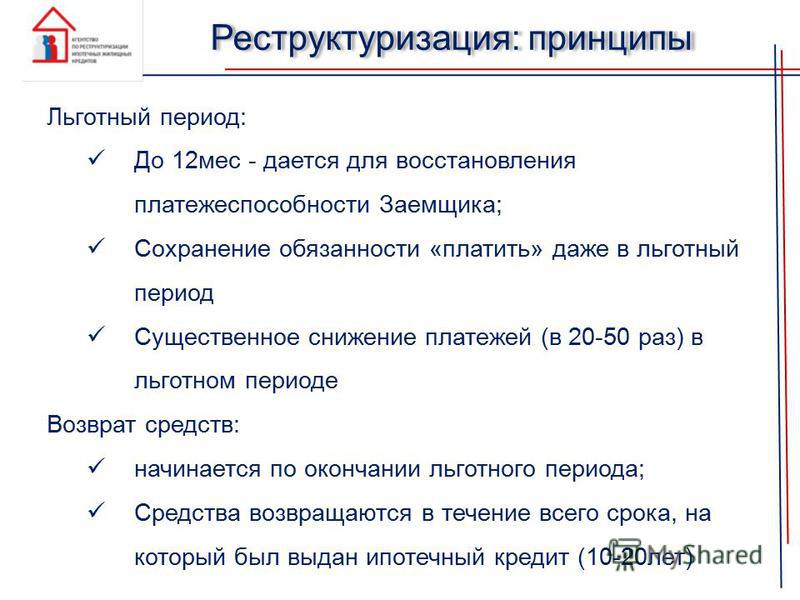

- в некоторых случаях предусматриваются платежные каникулы на определенный срок – период, на протяжении которого заемщик имеет право вообще не платить по кредиту либо оплачивать только проценты без тела кредита

Очень часто реструктуризация применяется к уже просроченному кредиту, что объясняет, как правило, применение повышенной процентной ставки на новый или оставшийся срок кредита.

Еще одним отличительным признаком реструктуризации по сравнению с пролонгацией кредита является тот факт, что при реструктуризации кредита может пролонгироваться на новый срок вся сумма задолженности, включая не только тело кредита, но и проценты по кредиту, штрафы и пеня. То есть сумма задолженности по новому кредиту увеличивается по сравнению с пролонгацией кредита на новый срок, когда сумма задолженности по новому кредиту не изменяется (меняется только конечная дата погашения кредита).

На данный момент сервис онлайн кредитования Loany предлагает услугу реструктуризации просроченной задолженности на следующих условиях:

- реструктуризация становится доступной на 40-й день просрочки оплаты займа и до 90 дней просрочки оплаты займа

- реструктуризации подлежит сумма просроченой задолженности по процентам и телу займа, штрафным санкциям по займу на максимальный срок до 4-х месяцев с ежемесячной оплатой долга равными платежами

- для реструктуризации займа необходимо подать в Кабинете заявку на реструктуризацию и оплатить сумму заявки на реструктуризацию в течение 3-х дней

- сумма заявки на реструктуризацию состоит из комиссии за реструктуризацию 450 грн.

- процентная ставка по новому займу составляет всього 175% годовых или 0,48% в день

Мы считаем, что услуга реструктуризации кредита более выгодна клиенту с точки зрения простоты оформления, отсутствия увеличения долговой нагрузки для клиента в виде повышенной процентной ставки по кредиту, отсутствия негативных последствий для кредитной истории клиента. При оформлении реструктуризации просроченная задолженность по предыдущему займу аннулируется и переносится в тело нового займа.

Таким образом, своевременное использование услуги пролонгации или реструктуризации лишаетосвобождает клиентов сервиса онлайн кредитования Loany от неприятных моментов, сопровождающих передачу долга коллекторам или открытие исполнительного производства исполнительной службой, которое сопровождается арестом счетов, направление исполнительного требования на предприятие для взыскания задолженности за счет зарплаты и даже ареста имущества.

Реструктуризация кредита – спасательный круг заемщика

Если не справляетесь с ежемесячными платежами по кредиту и хотите избежать проблем со взыскателями, договоритесь с банком о реструктуризации.

Реструктуризацией называют изменение условий погашения кредита. Кредит реструктурируют, если хотят облегчить выплату кредита или займа. Чаще всего этот процесс означает увеличение срока кредитования: исходный долг просто «растягивается» на большее количество месяцев.

Еще один вариант — «кредитные каникулы». Это когда банк либо освобождает вас от платежей на 3—4 месяца, либо сводит платеж по кредиту к минимальному. Кредитные каникулы тоже приводят к увеличению общего срока кредитования, либо последующих платежей.

Не путайте реструктуризацию и рефинансирование кредита. Реструктуризация — кредит тот же. Рефинансирование — новый кредит.

Более редкие ситуации предусматривают уменьшение процента по кредитному договору (снижение ставки), смену валюты кредита (особенно это актуально для валютных ипотечников), списаниеO неустоек, штрафов и пени, комбинацию сразу нескольких перечисленных способов.

Как сделать реструктуризацию кредита

Чтобы банк согласился реструктурировать ваш кредит, у него должны быть веские аргументы. Просто так условия кредита не изменят. Вы можете претендовать на реструктуризацию, если:

- Вы недавно потеряли работу и можете это доказать.

- У вас снизился доход.

- У вас родился ребенок и в этой связи резко выросли траты.

- Тяжело заболел родственник и вы вынуждены ухаживать за ним.

- Вы временно потеряли трудоспособность.

- Вас призвали в армию.

Дальше вы должны обратиться в отделение банка с заявлением об изменении условий кредитного договора.

Бланк заявления на реструктуризацию

При подаче заявки банк потребует вас (и созаемщиков по вашему кредиту, если они есть) принести документы:

- Оригинал и копию паспорта

- Справку о доходах

- Копию трудовой книжки, договор или контракт с работодателем

- Документы, подтверждающие изменение размера дохода или его (временное) отсутствие.

Например, заверенную работодателем копию приказа об изменении условии? трудового договора или документы, подтверждающие нетрудоспособность, инвалидность, смерть заемщика

Например, заверенную работодателем копию приказа об изменении условии? трудового договора или документы, подтверждающие нетрудоспособность, инвалидность, смерть заемщика - Если вы хотите реструктурировать залоговый кредит — ипотеку или автокредит — понадобится еще копия страхового полиса и квитанции об уплате страхового взноса по залогу.

Перечень неполный. Банк вправе будет запросить и другие документы. Реструктуризация — это право банка, а не его обязанность. Банк может рассмотреть ваши документы, счесть доказательства необходимости реструктуризации неубедительными и отказать в изменении условий погашения кредита.

Обращайтесь за реструктуризацией, когда просрочка по кредиту еще не допущена. С дисциплинированным заемщиком банки договариваются гораздо охотнее, чем с неплательщиком.

Реструктуризация ипотеки

Ипотека — один из видов потребительского кредитования. От «обычных» потребительских кредитов наличными он отличается только суммой и наличием залога (квартиры, дома). Это значит, что его также можно реструктурировать.

Это значит, что его также можно реструктурировать.

Для этого также понадобится паспорт, сведения о трудоустройстве и доходе, справка из страховой компании, что вы застраховали ипотечную квартиру или дом, документы, подтверждающие необходимость реструктуризации.

Главный минус реструктуризации в том, что, если кредит реструктурировали с продлением срока выплат, возрастает общая переплата по кредиту. Это минус, и о нем нужно помнить, подавая заявку на изменение условий кредитного договора.

Запомнить

- Реструктуризация помогает снизить кредитную нагрузку, хотя и растягивает срок выплаты кредита.

- Чтобы претендовать на реструктуризацию, необходимо иметь веские причины — потерять часть или весь доход целиком, оказаться временно нетрудоспособным, доказать непредвиденные неизбежные расходы. Банк может в реструктуризации отказать.

- Реструктурировать можно как обычный потребительский кредит, так и ипотеку.

Спорные вопросы реструктуризации кредита

Банки отказывают клиентам в предоставлении кредитных каникул или просят за это плату, а суды оставляют заемщиков в уязвимом положении. Так как получить отсрочку по кредиту?

Реструктуризация кредита – это изменение условий кредитного договора в части увеличения срока для его погашения, процентной ставки, валюты платежа. В случае ухудшения финансового положения заемщик может попросить банк о приостановлении своих обязательств по договору или уменьшении размера платежей. Право заемщиков на такие кредитные каникулы предусмотрено Федеральным законом от 3 апреля 2020 г. № 106-ФЗ (далее – Закон № 106-ФЗ)1 и в многочисленных рекомендациях ЦБ РФ2. Несмотря на это, клиенты банков сталкиваются с проблемами при попытке договориться о реструктуризации кредита.

Кредитные каникулы – за плату

Нередко кредитные каникулы предоставляют заемщикам только на платной основе. Например, в январе Ленинский районный суд Кемерова удовлетворил требования кредитора о взыскании комиссии за услугу «кредитные каникулы», хотя заемщик имел право на них согласно закону3. Июньское решение Лискинского районного суда Воронежской области также является подтверждением того, что суды не всегда различают случаи, когда клиент банка может рассчитывать на кредитные каникулы лишь как на платную дополнительную услугу, предусмотренную в договоре, и когда банк обязан предоставить их бесплатно по закону4.

Например, в январе Ленинский районный суд Кемерова удовлетворил требования кредитора о взыскании комиссии за услугу «кредитные каникулы», хотя заемщик имел право на них согласно закону3. Июньское решение Лискинского районного суда Воронежской области также является подтверждением того, что суды не всегда различают случаи, когда клиент банка может рассчитывать на кредитные каникулы лишь как на платную дополнительную услугу, предусмотренную в договоре, и когда банк обязан предоставить их бесплатно по закону4.

Часто кредиторы прописывают в кредитных договорах условие о предоставлении кредитных каникул как возмездной услуги, плата за которую включается в основной долг. Так, согласно июньскому решению Первомайского районного суда Пензы, заемщик согласился на услугу «кредитные каникулы», плата за которую вошла в тело основного долга5. В суд он обратился с требованием о возврате комиссии банка за эту услугу, так как ею не воспользовался. Суд отказал в удовлетворении его требований, поскольку согласно п. 8.7.17 Общих условий предоставления кредитов заемщик имеет право на возврат комиссии лишь в случае подачи заявления в офис банка в течение 10 календарных дней с даты ее уплаты, а срок этот он пропустил. Однако такие условия банка о возврате комиссии за дополнительные услуги представляются несправедливыми, так как в большинстве случаев клиенты не знают о том, что услуга была подключена, а плата за нее включена в основной долг6. Более того, иногда банк и вовсе отказывается выдавать кредит без покупки дополнительных финансовых услуг, в том числе по предоставлению кредитных каникул7.

Суд отказал в удовлетворении его требований, поскольку согласно п. 8.7.17 Общих условий предоставления кредитов заемщик имеет право на возврат комиссии лишь в случае подачи заявления в офис банка в течение 10 календарных дней с даты ее уплаты, а срок этот он пропустил. Однако такие условия банка о возврате комиссии за дополнительные услуги представляются несправедливыми, так как в большинстве случаев клиенты не знают о том, что услуга была подключена, а плата за нее включена в основной долг6. Более того, иногда банк и вовсе отказывается выдавать кредит без покупки дополнительных финансовых услуг, в том числе по предоставлению кредитных каникул7.

В предоставлении кредитных каникул – отказать

Еще одной распространенной проблемой является отказ заемщику в предоставлении кредитных каникул, несмотря на прямое указание Закона № 106-ФЗ. В таких случаях кредиторы продолжают применять санкции за ненадлежащее исполнение обязательств заемщиком.

Читайте также

А если на кредитные каникулы не отправят?

Чтобы банк не отказал в отсрочке по кредиту, внимательно отнеситесь к подтверждающим документам. Если сумма кредита не позволяет претендовать на отсрочку по новому закону, просите ипотечные каникулы на основе закона прошлогоднего

07 Апреля 2020

Например, в июне в подобной ситуации разбирался Одоевский районный суд Тульской области8. Заемщик исполнял обязательства по кредитному договору надлежащим образом, пока из-за распространения коронавирусной инфекции и ухудшения состояния здоровья его не уволили, в связи с чем его финансовое положение сильно ухудшилось. 13 апреля он направил кредитору заявление о предоставлении кредитных каникул. Банк рассматривал его до 30 апреля. В это время продолжала начисляться неустойка по кредитному договору – 20% годовых от суммы просроченного платежа за период просрочки. Суд подчеркнул, что согласно ст. 6 Закона № 106-ФЗ и Постановлению Правительства РФ от 3 апреля 2020 г. № 435 заемщик имеет право на кредитные каникулы, но удовлетворил требования кредитора о взыскании неустойки с должника.

№ 435 заемщик имеет право на кредитные каникулы, но удовлетворил требования кредитора о взыскании неустойки с должника.

Аналогичный спор в июне рассмотрел Октябрьский районный суд Иванова9. Заемщик неоднократно обращался к кредитору с просьбой о предоставлении кредитных каникул на основании Закона № 106-ФЗ и предлагал дополнительное обеспечение, но банк отказал в изменении условий кредитного договора. Суд оказался на стороне банка.

Как получить отсрочку по кредиту?

Кредиторы отказывают в предоставлении кредитных каникул и обращают взыскание на имущество должников, несмотря на рекомендации ЦБ РФ и разъяснения Верховного Суда РФ. Напомним: отвечая на вопрос о том, каковы особенности исполнения должниками кредитных договоров и договоров займа в период действия мер, направленных на противодействие распространению коронавируса, Верховный Суд указал, что неуплата предусмотренных договором платежей с 30 марта по 3 апреля просрочкой исполнения обязательств не является10. При этом в судах заемщики не находят поддержки и оказываются в уязвимом положении. Что же делать в таких ситуациях?

При этом в судах заемщики не находят поддержки и оказываются в уязвимом положении. Что же делать в таких ситуациях?

1. Давайте разберемся, в каком случае заемщику должны предоставить отсрочку по кредиту. Это будет возможно, если его доход снизился на 30% за месяц, предшествующий месяцу обращения к кредитору, по сравнению с его среднемесячным доходом за 2019 г. Закон не предусматривает обязательного предоставления подтверждающих документов, но кредитор имеет право запросить их у заемщика, например справку о доходах от работодателя или выписку о регистрации заемщика как безработного. Поэтому лучше сразу приложить к заявлению документы, подтверждающие снижение дохода. Это упростит получение отсрочки.

2. Согласно закону попросить об отсрочке можно по телефону, но такой способ является нежелательным. При возникновении спора заемщику будет намного сложнее доказать в суде, что он обращался с таким требованием к кредитору. Кроме того, банки сталкиваются с отказами Росреестра в регистрации предоставления отсрочки по ипотечным кредитам: госорган ссылается на то, что Закон «Об ипотеке (залоге недвижимости)» не предусматривает внесения изменений в регистрационную запись на основании обращения путем радиотелефонной связи. Поэтому рекомендуем передавать в банк запрос в письменной форме. Причем желательно подготовить два экземпляра заявления: один остается у сотрудника банка, а второй, с отметкой о получении заявления, заемщику следует сохранить на случай обращения в суд.

Поэтому рекомендуем передавать в банк запрос в письменной форме. Причем желательно подготовить два экземпляра заявления: один остается у сотрудника банка, а второй, с отметкой о получении заявления, заемщику следует сохранить на случай обращения в суд.

3. В заявлении о предоставлении отсрочки следует сослаться на ст. 6 и 7 Закона № 106-ФЗ. Так банк будет уведомлен, что клиент хочет воспользоваться правом на кредитные каникулы, предусмотренным законодательством, а не договором. Это позволит избежать необходимости платить за отсрочку как за дополнительную услугу банка.

Перечисленные действия помогут заемщику получить отсрочку, выплатить кредит и избежать банкротства (с 1 сентября 2020 г. в России вводится новая процедура – внесудебное банкротство граждан; кто и при каких условиях может рассчитывать на списание задолженности перед своими кредиторами в упрощенном порядке – читайте в статье «Внесудебное банкротство граждан»).

1 Федеральный закон от 3 апреля 2020 г. № 106-ФЗ «О внесении изменений в Федеральный закон “О Центральном банке Российской Федерации (Банке России)” и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа».

№ 106-ФЗ «О внесении изменений в Федеральный закон “О Центральном банке Российской Федерации (Банке России)” и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа».

2 Информационные письма Банка России от 5 апреля 2020 г. № ИН-06-59/49, от 15 мая 2020 г. № ИН-06-59/89, от 28 мая 2020 г. № ИН-06-59/93.

3 Решение Ленинского районного суда г. Кемерово от 10 января 2020 г. по делу № 2-140/2020.

4 Решение Лискинского районного суда Воронежской области от 15 июня 2020 г. по делу № 2-473/2020.

5 Решение Первомайского районного суда г. Пензы от 30 июня 2020 г. по делу № 2-783/2020.

6 Решение Первомайского районного суда г. Пензы от 19 июня 2020 г. по делу № 2-726/2020, решение Кировского районного суда г. Саратова от 15 июня 2020 г. по делу № 2-1693/2020.

7 Апелляционное определение Нижегородского областного суда от 23 июня 2020 г. по делу № 33-5312/2020.

по делу № 33-5312/2020.

8 Решение Одоевского районного суда Тульской области от 17 июня 2020 г. по делу № 2-292/2020.

9 Решение Октябрьского районного суда г. Иваново от 29 июня 2020 г. по делу № 2-409/2020.

10 Обзор по отдельным вопросам судебной практики, связанным с применением законодательства и мер по противодействию распространению на территории Российской Федерации новой коронавирусной инфекции (COVID-19) № 2 (утв. Президиумом Верховного Суда РФ 30 апреля 2020 г.).

Реструктуризация коронавирус \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Реструктуризация коронавирус (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Реструктуризация коронавирус Открыть документ в вашей системе КонсультантПлюс:Ситуация: Как физическому лицу получить отсрочку по ипотечному либо потребительскому кредиту в связи с COVID-19?

(«Электронный журнал «Азбука права», 2021)Кроме того, Банк России рекомендовал в случае обращения заемщика в период с 01.

01.2021 по 31.03.2021 реструктурировать его задолженность, если он испытывает объективные сложности с погашением кредита в связи со снижением уровня его дохода или подтверждением наличия COVID-19 у него или совместно проживающих с ним членов семьи. Реструктуризация в данном случае осуществляется в соответствии с собственными программами реструктуризации кредиторов, независимо от того, была ли проведена реструктуризация долга заемщика ранее. При этом рекомендуется не начислять заемщику неустойку (штрафы, пени) и не учитывать факт реструктуризации задолженности в качестве фактора, ухудшающего кредитную историю заемщика (п. п. 1, 3 Информационного письма Банка России от 24.12.2020 N ИН-06-59/178). Открыть документ в вашей системе КонсультантПлюс:

01.2021 по 31.03.2021 реструктурировать его задолженность, если он испытывает объективные сложности с погашением кредита в связи со снижением уровня его дохода или подтверждением наличия COVID-19 у него или совместно проживающих с ним членов семьи. Реструктуризация в данном случае осуществляется в соответствии с собственными программами реструктуризации кредиторов, независимо от того, была ли проведена реструктуризация долга заемщика ранее. При этом рекомендуется не начислять заемщику неустойку (штрафы, пени) и не учитывать факт реструктуризации задолженности в качестве фактора, ухудшающего кредитную историю заемщика (п. п. 1, 3 Информационного письма Банка России от 24.12.2020 N ИН-06-59/178). Открыть документ в вашей системе КонсультантПлюс:Ситуация: Какую материальную помощь можно получить в связи с трудной жизненной ситуацией?

(«Электронный журнал «Азбука права», 2021)Также Банк России рекомендовал в случае обращения заемщика в период с 01.

01.2021 по 31.03.2021 реструктурировать его задолженность, если он испытывает объективные сложности с погашением кредита в связи со снижением уровня его дохода или подтверждением наличия COVID-19 у него или совместно проживающих с ним членов семьи. Реструктуризация в данном случае осуществляется в соответствии с собственными программами реструктуризации кредиторов, независимо от того, производилась ли реструктуризация долга ранее. При этом рекомендуется не начислять заемщику неустойку (штрафы, пени) и не учитывать факт реструктуризации задолженности в качестве фактора, ухудшающего кредитную историю заемщика (п. п. 1, 3 Информационного письма Банка России от 24.12.2020 N ИН-06-59/178).Нормативные акты: Реструктуризация коронавирус

01.2021 по 31.03.2021 реструктурировать его задолженность, если он испытывает объективные сложности с погашением кредита в связи со снижением уровня его дохода или подтверждением наличия COVID-19 у него или совместно проживающих с ним членов семьи. Реструктуризация в данном случае осуществляется в соответствии с собственными программами реструктуризации кредиторов, независимо от того, производилась ли реструктуризация долга ранее. При этом рекомендуется не начислять заемщику неустойку (штрафы, пени) и не учитывать факт реструктуризации задолженности в качестве фактора, ухудшающего кредитную историю заемщика (п. п. 1, 3 Информационного письма Банка России от 24.12.2020 N ИН-06-59/178).Нормативные акты: Реструктуризация коронавирусРеструктуризация — глоссарий КСК ГРУПП

В жизни случается всякое — вы взяли кредит, вроде бы всё рассчитали, но по независящим от вас причинам платить по нему уже не получается, долг перед банком растет, капают проценты. Не отчаивайтесь, на помощь вам может прийти такой финансовый инструмент, как реструктуризация любого вида кредитного обязательства.

Не отчаивайтесь, на помощь вам может прийти такой финансовый инструмент, как реструктуризация любого вида кредитного обязательства.

Реструктуризация долга по кредитному договору

Реструктуризация — это процесс переоформления кредитного договора с увеличением срока, снижением процентов или изменением других условий получения денег. Не стоит путать этот инструмент с рефинансированием — переоформлением кредита у другой финансовой организации с последующим погашением первичного займа.

Реструктуризация осуществляется только в том банке, который первоначально выдал вам кредит. Ее целью является снижение финансовой нагрузки на клиента за счет увеличения срока кредита либо снижения процентов по нему.

Для того чтобы получить эту услугу, необходимо доказать банку, что вы в ней нуждаетесь. И для этого потребуется собрать ряд необходимых документов. Ваши шансы увеличатся, если вы сообщите о желании реструктуризовать кредит еще до момента просрочки по платежам.

Условия ранее полученного кредита, которые могут подвергнуться реструктуризации:

- изменение графика платежей в большую сторону;

- смена валюты займа — особенно популярно стало в последнее время;

- увеличение срок кредита, сумма также растет в большую сторону;

- заемщик может получить кредитные каникулы — освобождение на время от уплаты основного долга с уплатой только процентной ставки за использование кредита;

- в редком случае возможно снижение процентной ставки.

Преимущества этого финансового инструмента

Выгодами реструктуризации являются для клиента следующие факторы:

- избегание морального прессинга со стороны банка и какого-либо другого давления от взыскателей долгов;

- отсутствие штрафов и санкций за просрочки по кредиту;

- снижение переплаты при получении кредитных каникул с отсутствием выплат.

Преимущества для кредитора:

- уменьшение количества просрочек по платежам;

- снижение рисков и убытков;

- клиент переплачивает, что ведет к повышению прибыли.

Право на реструктуризацию долга имеют следующие категории граждан:

- уволенные наемные работники;

- работники, которым понизили заработную плату официально;

- частные предприниматели, получившие убытки в своей деятельности;

- заемщики при изменении курса национальной валюты.

Банки способны сами реструктуризовать долг, если договор просрочен либо не соблюдаются условия договора со стороны клиента. Факторы, являющиеся основанием для изменения ипотечного договора:

- жилище, взятое в ипотеку, — единственное;

- сокращение дохода до трех МРОТ на каждого из членов семьи, после вычета платежей;

- у заемщика нет собственных ликвидных активов.

Условия, применимые к заемщику для реструктуризации:

- заявление было подано впервые;

- причины достаточно веские и подтверждены документально;

- хорошая кредитная история;

- имеется ликвидный залог;

- возраст не более 70 лет.

Для того чтобы наверняка получить реструктуризацию, необходимо заранее обратиться в финансовую организацию до первых просрочек по платежу. Тогда есть вероятность, что банк пойдет вам навстречу.

Процесс реструктуризации долга

Проведение реструктуризации осуществляется по следующему плану.

- Оформление заявления установленной формы в кредитное учреждение, с указанием весомых причин.

- Выбор одного из вариантов изменения кредитных обязательств.

- Заполнение и направление анкеты в отдел, работающий с задолженностями.

- Выбор предложенной схемы реструктуризации после консультации со специалистом.

- Ожидание решения банка.

- Получение результата с последующим оформлением документов, если ответ положительный.

Возврат к списку

Реструктуризация кредиторской задолженности — услуги юриста по реструктуризации кредитов, помощь в реструктуризации задолженности

Что такое реструктуризация долга по кредиту и как её добиться?

Практика по кредитным спорам и сопровождение реструктуризации обязательств по кредитному договору было сформировано в качестве самостоятельной услуги и практикуется финансовыми юристами по кредитам компании с 2009 года.Большой опыт сопровождения судебных споров с банком по кредитам, а также понимание реально допустимых для банка границ уступок при реструктуризации кредитных обязательств позволяют нам достигать таких условий реструктуризации кредита, которые удовлетворяют Клиента и приемлемы для банка в процессе кредитных споров с банками.

В 2016 году сформировалась практика реструктуризации процентов по кредиту АЛЬФА Банк, Укрсоцбанк, ВТБ и других банковских учреждений на довольно привлекательных для заемщика условиях.

Мы работаем с кредитами от 100 тыс. долларов США и более. Оплата услуг зависит от достигнутого результата.

Реструктуризация кредиторской задолженности

Реструктуризация кредита применима в случаях, когда Клиент в целом не отказывается от выполнения своих обязательств перед банком, однако установленный порядок и размер оплаты платежей не соответствует его возможностям. Как правило, должнику очень трудно найти взаимопонимание с кредитором, в то время как юрист способен выступить в роли медиатора, поочередно побеседовав с обеими сторонами и выявив компромиссные «точки» соприкосновения интересов.

Мы работаем на результат, оплата наших услуг также привязана к конкретной материальной выгоде Клиента. Все условия сотрудничества оговариваются отдельно и строго конфиденциальны.

Мы можем обеспечить реструктуризацию кредита с использованием финансовых учреждений и других инструментов.

Вы можете более подробно ознакомиться с услугами по урегулированию проблемных кредитов на странице нашей соответствующей практики. Мы также поможем Вам определить, какие документы нужны для реструктуризации кредита, как происходит реструктуризация кредита юридического лица и что такое проверка кредитной задолженности.

Мы также поможем Вам определить, какие документы нужны для реструктуризации кредита, как происходит реструктуризация кредита юридического лица и что такое проверка кредитной задолженности.

Все это и ответы на другие вопросы по поводу того, как оформить реструктуризацию кредита на консультации по кредитам.

Юридическая помощь кредитным должникам

Наша фирма предоставляет свои услуги реструктуризации займа уже более 10 лет, за время которых мы приобрели бесценный опыт решения практически любых юридических вопросов.

Миссия нашей компании — это сделать решение любых юридических вопросов простым, безопасным и эффективным, создавая новый стандарт качества для всего юридического рынка.

Это значит, что в своих действиях мы в первую очередь руководствуемся понятиями простоты, безопасности и эффективности. Помогает нам достичь результата тот самый опыт и глубокая правовая экспертиза наших юристов в самых разных отраслях права.

Мы не пытаемся сделать задачу сложнее, чем она есть. Наоборот. Нашей основной задачей является доходчивое объяснение ситуации и возможных путей её решения нашему Клиенту. Именно в этом случае Клиент будет иметь полное понимание ситуации и самостоятельно принимать правильные решения, которые мы сможем воплотить в жизнь. Реструктуризировать кредит с нами — просто.

Наоборот. Нашей основной задачей является доходчивое объяснение ситуации и возможных путей её решения нашему Клиенту. Именно в этом случае Клиент будет иметь полное понимание ситуации и самостоятельно принимать правильные решения, которые мы сможем воплотить в жизнь. Реструктуризировать кредит с нами — просто.

Если Вы хотите получить помощь с кредитами просто и надежно — звоните нам!

Определение реструктуризации долга

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, используемый компаниями для избежания риска дефолта по существующей задолженности или снижения доступных процентных ставок. Лица, находящиеся на грани неплатежеспособности, также реструктурируют свой долг, как и страны, которые движутся к дефолту по суверенному долгу.

Ключевые выводы:

- Процесс реструктуризации долга может снизить процентные ставки по кредитам или продлить сроки погашения обязательств компании.

- Реструктуризация долга может включать обмен долга на капитал, при котором кредиторы соглашаются аннулировать часть или всю непогашенную задолженность в обмен на капитал.

- Страна, стремящаяся реструктурировать свой долг, может перевести свой долг из частного сектора в учреждения государственного сектора.

Как работает реструктуризация долга

Некоторые компании стремятся реструктурировать свои долги, когда им грозит банкротство. Компания может реструктурировать несколько займов так, чтобы некоторые из них были приоритетными по сравнению с другими займами.Старшие держатели долга получают выплаты перед кредиторами субординированных долгов, если компания объявляет о банкротстве. Кредиторы иногда готовы изменить условия долга, чтобы избежать возможного банкротства или дефолта.

Процесс реструктуризации долга обычно включает снижение процентных ставок по кредитам, продление сроков погашения обязательств компании или и то, и другое. Эти шаги увеличивают шансы фирмы на погашение обязательств. Кредиторы понимают, что они получат еще меньше, если компания будет принуждена к банкротству или ликвидации.

Кредиторы понимают, что они получат еще меньше, если компания будет принуждена к банкротству или ликвидации.

Реструктуризация долга может быть беспроигрышной для обеих сторон, поскольку бизнес избегает банкротства, а кредиторы обычно получают больше, чем они получили бы в результате процедуры банкротства.

Физические лица и предприятия могут реструктурировать свои долги. Тем не менее, им следует сначала проверить учетные данные и репутацию любой службы по облегчению долгового бремени, которую они собираются использовать, с генеральным прокурором своего штата или агентством по защите прав потребителей, потому что не все имеют хорошую репутацию.

Виды реструктуризации долга

Реструктуризация долга может также включать обмен долга на акции. Это происходит, когда кредиторы соглашаются аннулировать часть или всю свою непогашенную задолженность в обмен на капитал. Своп обычно является предпочтительным вариантом, когда долг и активы значительны и принуждение к банкротству не было бы идеальным вариантом. Кредиторы предпочли бы взять под контроль проблемную компанию как непрерывно действующую компанию.

Кредиторы предпочли бы взять под контроль проблемную компанию как непрерывно действующую компанию.

Компания, стремящаяся реструктурировать свой долг, может также провести повторные переговоры со своими держателями облигаций, чтобы «сделать стрижку», при которой часть невыплаченных процентных платежей будет списана или часть основной суммы долга не будет выплачена.

Компания часто выпускает облигации с правом отзыва, чтобы защитить себя от ситуации, в которой выплаты процентов не производятся. Облигация с возможностью отзыва может быть выкуплена эмитентом досрочно во время снижения процентных ставок. Это позволяет эмитенту реструктурировать долг в будущем, поскольку существующий долг может быть заменен новым по более низкой процентной ставке.

Другие примеры реструктуризации долга

Лица, столкнувшиеся с неплатежеспособностью, могут пересмотреть условия с кредиторами и налоговыми органами.Например, человек, который не может продолжать производить платежи по субстандартной ипотеке на сумму 250 000 долларов, может договориться с кредитным учреждением о снижении ипотеки до 75%, или 187 500 долларов (75% x 250 000 долларов = 187 500 долларов). Взамен кредитор может получить 40% выручки от продажи дома, когда он будет продан залогодателем.

Взамен кредитор может получить 40% выручки от продажи дома, когда он будет продан залогодателем.

Страны могут столкнуться с дефолтом по своим суверенным долгам, и так было на протяжении всей истории. В наше время некоторые страны предпочитают реструктурировать свои долги с держателями облигаций.Это может означать перевод долга из частного сектора в учреждения государственного сектора, которые могут лучше справиться с последствиями дефолта страны.

Держателям суверенных облигаций, возможно, также придется «постричься», согласившись принять уменьшенный процент долга, возможно, 25% от полной стоимости облигации. Сроки погашения по облигациям также могут быть продлены, что дает государственному эмитенту больше времени для обеспечения средств, необходимых для выплаты своим держателям облигаций.

К сожалению, этот тип реструктуризации долга не подлежит тщательному международному контролю, даже если усилия по реструктуризации пересекают границы.Реструктуризация долга представляет собой менее дорогую альтернативу банкротству, когда компания, физическое лицо или страна переживают финансовые потрясения. Это процесс, посредством которого предприятие может получить прощение долга и пересмотр графика долга, чтобы избежать обращения взыскания или ликвидации активов.

Это процесс, посредством которого предприятие может получить прощение долга и пересмотр графика долга, чтобы избежать обращения взыскания или ликвидации активов.

Как работает реструктуризация долга?

Когда вы изо всех сил пытаетесь справиться со своим долгом, вам может казаться, что вы тонете. Оплата за просрочку платежа может начать расти, и вас могут преследовать звонки сборщиков счетов.Может показаться, что выхода нет.

Реструктуризация долга может предоставить вам столь необходимое облегчение, чтобы вы снова встали на ноги. Реструктуризация долга может означать списание долга в результате банкротства или работу с кредиторами над уменьшением суммы задолженности или снижением процентной ставки.

Хотя реструктуризация долга может показаться привлекательной, она не для всех. Важно понимать, как это работает и какие у вас есть недостатки.

Что такое реструктуризация долга?

Реструктуризация долга может принимать разные формы, по словам Кима Коул, менеджера по взаимодействию с общественностью в Navicore Solutions, некоммерческом консультационном агентстве по финансовым вопросам.

«Реструктуризация долга — это широкое понятие», — сказала она. «По сути, то, что он включает, — это погашение долга посредством программы управления долгом с уменьшением процентов или уменьшением суммы долга. Но банкротство по главе 13 — это еще одна форма реструктуризации долга ».

Вот что вам нужно знать о каждом подходе к реструктуризации долга.

1. Реструктуризация через план управления долгом

Имея план управления долгом, вы работаете с некоммерческим кредитным консультационным агентством.Агентство берет на себя долг и в рамках своих отношений с кредиторами ведет переговоры о снижении процентов на ваших счетах и объединении ваших платежей в один.

«При таком подходе вы будете делать только один ежемесячный платеж некоммерческому агентству кредитного консультирования, и оно будет выплачивать средства кредиторам», — сказал Коул.

Чтобы начать процесс, Коул порекомендовал обратиться в некоммерческое агентство кредитного консультирования, такое как Navicore Solutions или Национальный фонд кредитного консультирования.

«Я говорю своим клиентам, что план управления долгом может быть запущен в течение трех месяцев», — сказал Коул. «Кредиторы хотят видеть три последовательных платежа от заемщиков как знак приверженности, прежде чем двигаться дальше».

2. Реструктуризация через банкротство

Если вы решите реструктурировать свой долг через банкротство согласно главе 13, процесс будет совершенно другим. При таком подходе вы обращаетесь в суд, и судья проверяет ваш долг. В некоторых случаях часть вашего долга может быть полностью погашена, а остальная часть реструктурирована — часто с более низкой процентной ставкой, — чтобы вы могли погасить ее в течение пяти лет.

Процедура банкротства может занять гораздо больше времени, чем план управления долгом. Если вы рассматриваете этот вариант, начните искать адвоката.

«Обратитесь в местную коллегию адвокатов за рекомендацией адвоката, специализирующегося на законодательстве о банкротстве», — предложил Коул.

Преимущества и недостатки реструктуризации долга

Независимо от того, какой путь вы выберете при реструктуризации — вступление в план управления долгом или объявление банкротства — есть некоторые преимущества и недостатки, о которых вам следует знать в первую очередь.

Плюсы

- Прекращение инкассо: Если ваши счета опаздывали и вы получали инкассовые требования, эти звонки прекратятся, как только вы начнете реструктуризацию своего долга.

- Ущерб вашему кредитному рейтингу заканчивается: По словам Коула, повреждение вашего кредитного рейтинга прекращается; в соответствии с планом по управлению долгом или постановлением о банкротстве ваши платежи указаны как действующие.

- Способность выплатить долг за три-пять лет: При каждом подходе у вас есть дата, которую вы можете обвести в календаре, чтобы вы могли выплатить свой долг, чтобы вы были спокойны.

Минусы

- Долгосрочное повреждение кредитного отчета: Если вы объявите о банкротстве, оно останется в вашем кредитном отчете до 10 лет, что затрудняет, а то и делает невозможным получение нового кредита.

- Потеря доступа к картам: По словам Коула, с планом управления долгом и банкротством вы потеряете доступ к своим кредитным картам.

В дальнейшем вам придется полагаться на наличные, пока ваш кредит не улучшится настолько, что вы сможете претендовать на новую карту.

В дальнейшем вам придется полагаться на наличные, пока ваш кредит не улучшится настолько, что вы сможете претендовать на новую карту. - Высокие сборы: Если вы работаете с некоммерческим кредитным консультационным агентством по управлению долгом, сборы минимальны. Но если вы подаете заявление о банкротстве, вам придется заплатить из собственного кармана гонорары адвокатам и судебные издержки, что может оказаться дорогостоящим.

Когда реструктуризация долга — правильный выбор?

Реструктуризация долга может звучать как спасательный круг, когда вы тонете в долгах. Но Коул предупреждает, что это не волшебное решение.

«Реструктуризация долга не должна проводиться, если только не возникнут серьезные финансовые трудности», — сказала она.«Сейчас процентные ставки могут быть высокими, но если вы можете с комфортом поддерживать свои платежи, реструктуризация долга не требуется».

Реструктуризация долга должна проводиться только тогда, когда вы исчерпали все остальные возможности.

В чем разница между реструктуризацией долга и консолидацией долга?

Консолидация долга — это распространенный способ решения проблемы долга с высокими процентами. Если это вообще возможно, имеет смысл изучить вопрос о консолидации долга, прежде чем проводить реструктуризацию долга.

При традиционной консолидации долга вы берете личный заем на сумму текущего долга. Новая ссуда имеет более низкую процентную ставку, чем задолженность по старой кредитной карте, поэтому большая часть вашего платежа идет в счет основной суммы долга. В дальнейшем вам нужно запомнить только один заем и один платеж, и к концу срока займа вы не будете иметь долгов.

Консолидация долга — это разумная стратегия для тех, у кого все еще есть хорошая кредитная история, поскольку они могут претендовать на получение ссуды под низкие проценты. Если ваш кредит уже поврежден, возможно, вы не подходите для консолидации долга.

Управление долгом

Если вы погрязли в долгах и чувствуете, что никогда не сможете выбраться из ямы, в которой оказались, реструктуризация долга может принести вам существенное облегчение. Однако реструктуризация долга имеет серьезные последствия, поэтому важно сначала взвесить все за и против и изучить другие варианты.

Однако реструктуризация долга имеет серьезные последствия, поэтому важно сначала взвесить все за и против и изучить другие варианты.

Коул порекомендовал обратиться в агентство по кредитным консультациям. «Сядьте с консультантом, — сказала она, — пусть они посмотрят ваш бюджет, кредитную историю и задолженность, чтобы узнать, что происходит.Они должны дать вам план действий по различным курсам, которые вы можете выбрать. Они — третья сторона, у которой нет никаких других стимулов, кроме как помочь вам как можно скорее выбраться из долгов ».

Если вам нужна помощь в выплате долга под высокие проценты, ознакомьтесь с этими советами по выплате долга по кредитной карте.

Реструктуризация долга — определение, причина, как достичь

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, при котором компания или организация испытывают финансовые затруднения и ликвидность. Ликвидность На финансовых рынках под ликвидностью понимается то, насколько быстро инвестиция может быть продана без отрицательного влияния на ее цену. Чем более ликвидна инвестиция, тем быстрее ее можно продать (и наоборот), и тем легче ее продать по справедливой стоимости. При прочих равных условиях более ликвидные активы торгуются с премией, а неликвиды — со скидкой. Проблемы рефинансируют существующие долговые обязательства, чтобы получить большую гибкость в краткосрочной перспективе и сделать свою долговую нагрузку более управляемой в целом.

Чем более ликвидна инвестиция, тем быстрее ее можно продать (и наоборот), и тем легче ее продать по справедливой стоимости. При прочих равных условиях более ликвидные активы торгуются с премией, а неликвиды — со скидкой. Проблемы рефинансируют существующие долговые обязательства, чтобы получить большую гибкость в краткосрочной перспективе и сделать свою долговую нагрузку более управляемой в целом.

Причина реструктуризации долга

Компания, которая рассматривает реструктуризацию долга, вероятно, испытывает финансовые трудности, которые нелегко разрешить.В таких обстоятельствах компания сталкивается с ограниченными возможностями, такими как реструктуризация долгов или подача заявления о банкротстве. Банкротство. Банкротство — это правовой статус человека или юридического лица (фирмы или государственного учреждения), которое не может выплатить свои непогашенные долги. Реструктуризация существующих долгов, очевидно, предпочтительнее и более рентабельна в долгосрочной перспективе по сравнению с подачей заявления о банкротстве.

Как добиться реструктуризации долга

Компании могут добиться реструктуризации долга, вступив в прямые переговоры с кредиторами о реорганизации условий выплаты долга.Реструктуризация долга иногда навязывается компании ее кредиторами, если она не может произвести запланированные платежи по долгу. Вот несколько способов, которыми это может быть достигнуто:

1. Обмен долга на акции

Кредиторы могут согласиться отказаться от определенной суммы непогашенного долга в обмен на долю в компании. Обычно это происходит в случае компаний с большой базой активов и пассивов, где принуждение компании к банкротству не принесет пользы кредиторам.

Считается выгодным, чтобы компания продолжала функционировать как непрерывно действующее предприятие Принцип непрерывности деятельности предполагает, что любая организация будет продолжать вести свой бизнес в обозримом будущем. Этот принцип подразумевает, что каждое решение в компании принимается с целью ведения бизнеса, а не с целью его ликвидации. и позволить кредиторам участвовать в его операциях. Это может означать, что исходная база акционеров будет иметь значительно уменьшенную или уменьшенную долю в компании.

и позволить кредиторам участвовать в его операциях. Это может означать, что исходная база акционеров будет иметь значительно уменьшенную или уменьшенную долю в компании.

2. Стрижка держателей облигаций

Компании с непогашенными облигациями могут вести переговоры со своими держателями облигаций, чтобы предложить погашение на «дисконтированном» уровне. Это может быть достигнуто за счет уменьшения или отказа от выплаты процентов или основной суммы платежа Основной платеж — это платеж в счет первоначальной суммы причитающейся ссуды. Другими словами, основной платеж — это платеж по ссуде, который уменьшает оставшуюся причитающуюся сумму ссуды, а не применяется к выплате процентов по ссуде..

3. Соглашения о неформальном погашении долга

Компании, реструктурирующие задолженность, могут попросить мягкие условия погашения и даже попросить разрешения списать некоторые части их долга. Это можно сделать, напрямую связавшись с кредиторами и договорившись о новых условиях погашения. Это более доступный метод, чем привлечение стороннего посредника, и его можно использовать, если обе вовлеченные стороны стремятся достичь реального соглашения.

Это более доступный метод, чем привлечение стороннего посредника, и его можно использовать, если обе вовлеченные стороны стремятся достичь реального соглашения.

Реструктуризация долга vs.Банкротство

Реструктуризация долга обычно включает прямые переговоры между компанией и ее кредиторами. Реструктуризация может быть инициирована компанией или, в некоторых случаях, обеспечена ее кредиторами.

С другой стороны, банкротство — это, по сути, процесс, посредством которого компания, столкнувшаяся с финансовыми трудностями, может отсрочить платежи кредиторам через установленную законом паузу. После объявления банкротства компания, о которой идет речь, будет работать со своими кредиторами и судом, чтобы разработать план погашения.

В случае, если компания не может выполнить условия плана погашения, она должна ликвидировать себя, чтобы выплатить долг своим кредиторам. Затем суд определяет условия выплаты.

Реструктуризация долга и рефинансирование долга

Реструктуризация долга отличается от рефинансирования долга. Первое требует сокращения долга и продления срока погашения. С другой стороны, рефинансирование долга — это просто замена старого долга новым долгом, обычно с немного другими условиями, такими как более низкая процентная ставка.

Первое требует сокращения долга и продления срока погашения. С другой стороны, рефинансирование долга — это просто замена старого долга новым долгом, обычно с немного другими условиями, такими как более низкая процентная ставка.

Ссылки по теме

CFI предлагает сертификацию FMVA® для аналитиков финансового моделирования и оценки (FMVA) ™. Присоединяйтесь к 350 600+ студентам, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, для тех, кто хочет сделать карьеру в будущем уровень. Чтобы продолжить обучение и продвигать свою карьеру, вам будут полезны следующие ресурсы CFI:

- CollateralCollateralCollateral — это актив или собственность, которые физическое или юридическое лицо предлагает кредитору в качестве обеспечения ссуды.Он используется как способ получения ссуды, выступая в качестве защиты от потенциальных убытков для кредитора в случае невыполнения заемщиком своих платежей.

- Ковенанты по долгу Ковенанты по долгу Ковенанты по долгу — это ограничения, которые кредиторы (кредиторы, держатели долгов, инвесторы) налагают на кредитные соглашения, чтобы ограничить действия заемщика (должника).

- График долга График долга График долга включает в себя весь долг, имеющийся у предприятия, в зависимости от срока его погашения и процентной ставки. В финансовом моделировании потоки процентных расходов

- Старший и субординированный долг Старший и субординированный долг Для того, чтобы понять приоритетный и субординированный долг, мы должны сначала проанализировать капитал.Размер капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь

Реструктуризация долга — обзор

6.7 Трудности, с которыми сталкивается Греция, огромны, но не уникальны

Суверенный заемный капитал был изобретен 25 веков назад Периклом как инструмент обеспечения его год за годом переизбрание демосом древних Афин.То, что он тратил, было общественными деньгами, и когда богатство города-государства Афины больше не могло позволить себе его подаяний, Перикл заплатил за них богатством Альянса, бережно хранящимся в Парфеноне.

Как и следовало ожидать, другие города-государства возражали против этого бесцеремонного использования своих денег , и некоторые вышли из Альянса. Перикл начал военные экспедиции, чтобы покорить их, и этим он зажег Пелопоннесскую 30-летнюю гражданскую войну, которая знаменовала конец Древней Греции и открыла путь к римскому завоеванию.Постараемся не повторить ту же ошибку.

В настоящее время, как и практически все другие западные страны, современная Греция страдает от чрезмерных расходов, что является прямым результатом полного отсутствия политического руководства. Никос Ксидакис из Катимерини прав, когда пишет в статье, что «Греция уже некоторое время находится в чрезвычайном положении, и с ним нужно бороться. Люди обязаны переоценить свои приоритеты с точки зрения будущего, однако не ставя под угрозу демократию и не разбивая общество на столько частей, чтобы его больше нельзя было собрать воедино.” 26

Есть много работы, чтобы подняться из-под земли. «Причина, по которой Греция создала такие трудности, заключается в том, что недостатки страны являются серьезными, а не уникальными. Его тяжелое положение показывает, что еврозона по-прежнему стремится к работоспособному сочетанию гибкости, дисциплины и солидарности », — писал в середине февраля 2012 года экономист Мартин Вольф в The Financial Times . 27 Слова Вольфа были жесткими, но пророческими.

«Причина, по которой Греция создала такие трудности, заключается в том, что недостатки страны являются серьезными, а не уникальными. Его тяжелое положение показывает, что еврозона по-прежнему стремится к работоспособному сочетанию гибкости, дисциплины и солидарности », — писал в середине февраля 2012 года экономист Мартин Вольф в The Financial Times . 27 Слова Вольфа были жесткими, но пророческими.

К началу октября 2012 года, менее чем через семестр после ИОО, официальный уровень безработицы в Греции вырос до 24.4 процента, второй по величине в ЕС после Испании. Уровень безработицы среди молодых греков упал до удручающих 55,4 процента, немного опередив уровень безработицы в Испании. Многие работники частного сектора, в том числе учителя и медсестры, жаловались на то, что государь не платит им регулярно (который якобы использовал часть вырученных средств для выплаты заработной платы и пенсий).

Решение о выделении новых фондов финансовой помощи Греции снова и снова откладывалось до тех пор, пока тройка, а затем и министры финансов Евроландии не одобрили — и они одобряют, только если считают, что греческое правительство выполнило свои обещания. Это условия финансовой помощи, которые включают значительное сокращение заработной платы и множество увольнений в негабаритном государственном секторе.

Это условия финансовой помощи, которые включают значительное сокращение заработной платы и множество увольнений в негабаритном государственном секторе.

Трудность сводить концы с концами на уровне национального бюджета привела к новой неопределенности в отношении того, объявят ли Афины дефолт или нет, даже если реструктуризация долга теоретически сократит сумму задолженности по государственным займам. Министр финансов Греции считает, что сокращение пенсий и заработной платы в государственном секторе почти на 5 млрд евро, включенное в проект бюджета на 2013 год, было достаточно значительным, чтобы обеспечить первичный профицит бюджета в размере 1.4 процента ВВП. 28 Тройка была обеспокоена тем, что из-за экономической ситуации:

- •

Налоговые поступления будут ниже прогнозируемых, и

- •

В бюджете все еще останется место для перерасхода средств.

По мнению некоторых наблюдателей, правительство уклонялось от сокращения раздутого числа государственных служащих, несмотря на обязательство сократить фонд заработной платы в государственном секторе на 150 000, при этом госслужащие выходят на пенсию раньше, чем через год, на 75 процентов своей зарплаты. предыдущая зарплата.Неудовлетворительное решение было достигнуто, чтобы угодить партнерам правительства по коалиции.

предыдущая зарплата.Неудовлетворительное решение было достигнуто, чтобы угодить партнерам правительства по коалиции.

Растущие бюджетные трудности поставили под сомнение мудрость выбранного курса спасательных программ, который не гарантировал, что Греция не собирается объявить дефолт или покинуть Евроланду. По этим двум вопросам мнения экономистов были и остаются разделенными.

Некоторые эксперты считают, что Греция объявит дефолт по своему долгу из-за недостаточного общего сокращения долга и отсутствия экономического возрождения.Более того, из-за второго пакета помощи страна оказалась в невыносимой долговой ситуации. Есть разница между принятием условий 12-часового финансирования и возвращением к потенциалу роста.

Если управление греческой экономикой, когда она все еще росла, оставляло желать лучшего, то управление программой жесткой экономии, введенной после первой финансовой помощи, было хуже. Как говорилось в статье The Economist : «Самый большой удар пришелся на малые семейные предприятия (с 50 сотрудниками или меньше), которые составляют 99 процентов предприятий и обеспечивают работу трех четвертей рабочей силы частного сектора. Многие закрыли (и) уволили большую часть своих сотрудников … весь частный сектор истекает кровью ». 29

Многие закрыли (и) уволили большую часть своих сотрудников … весь частный сектор истекает кровью ». 29

Если бы у Греции была собственная валюта, ей пришлось бы девальвировать не менее 40 процентов, чтобы выйти на траекторию роста, при условии выполнения других положений, таких как реструктуризация рынка труда и повышение конкурентоспособности. Конечно, то, что написано о Греции, одинаково справедливо для Испании, Италии, Португалии, Словении и Кипра. Вместе с Ирландией это 7 из 17 стран-членов Еврозоны.Это инфекция, а проблема с высоким долгом в том, что он имеет тенденцию оставаться чрезмерным.

- •

Для простой выплаты процентов требуется новая задолженность, и

- •

Деньги налогоплательщиков продолжают использоваться только для предотвращения дефолта страны.

По мнению экономистов и финансовых аналитиков, даже если выход Греции из Еврозоны не состоится, это не станет концом европейского долгового кризиса. Придется вести переговоры с Испанией и Италией.Оба находятся над обрывом, но требуют условий лучше, чем те, что предоставлены Греции.

Придется вести переговоры с Испанией и Италией.Оба находятся над обрывом, но требуют условий лучше, чем те, что предоставлены Греции.

«Лучшие условия» — это то, о чем спрашивает испанец Мариано Рахой, что является выражением надежды, а не вазой, подкрепленной вескими аргументами, а «надежда» — это не стратегия для суверенов. Пример Греции, Португалии, Италии и Испании продемонстрировал, что политики могут стать дестабилизирующей силой для перспектив страны. Общественность знает, что опрос, проведенный компанией Edelman по связям с общественностью, показал, что только 13 процентов людей доверяют политическим лидерам говорить правду. 30 Ложь в пользу общества и траты сверх средств государства:

- •

Ослабляет демократию, делая голосование предметом одолжений,

- •

Извращает ответственность каждого гражданина заботиться о себе и своих family, и

- •

Приводит к чрезмерному заемным средствам общества, потребляя гораздо больше, чем страна производит, и импортирует разницу, расплачиваясь за счет долга.

Недоверие к политикам является представителем послевоенного духа в Европе, где демократия, богатство и процветание использовались как синонимы, а это не так.Расходы, превышающие средства государства, в конечном итоге приводят к банкротству.

Социальная сеть и ее права не имеют ничего общего с демократией. Они увидели свет при автократическом режиме. Пенсии впервые были учреждены в XIX веке при Отто фон Бисмарке. В Пруссии не было демократии. Право, установленное Бисмарком в свое время, было доступно для государства, потому что пенсионеры прожили еще 2 или 3 года, а не 20 или 30 лет, как они живут сегодня.

Общие сведения о типах и методах реструктуризации долга

Реструктуризация долга означает перераспределение ресурсов или изменение условий продления ссуды, чтобы позволить должнику выплатить ссуду кредитору.Это корректировка, которую вносят как должник, так и кредитор, чтобы сгладить временные трудности на пути погашения кредита. Его можно разделить на два типа, и существует множество способов проведения процесса реструктуризации.

Типы

Бывают двух видов, в зависимости от условий и затрат для должника.

1. Общие положения

Согласно условиям общей реструктуризации долга, кредитор не несет никаких убытков от процесса. Кредитор решает продлить срок ссуды или снижает процентную ставку, чтобы позволить должнику оправиться от временных финансовых трудностей и выплатить долг позже.

2. Проблемная

Реструктуризация проблемной задолженности относится к процессу, при котором кредитор несет убытки. Это происходит, когда это приводит к снижению начисленных процентов, падению стоимости обеспечения или конвертации в капитал.

Как планировать

1. Компания-кредитор должна подготовить дорожную карту для процесса. Стратегия должна включать ожидаемое время, необходимое для взыскания долгов, условия погашения кредита и наблюдение за финансовыми показателями должника.

2. Решение финансового учреждения по этому поводу зависит от того, инвестировал ли должник в компанию, владеет акциями компании или является дочерней компанией компании.

3. Если внутри совета директоров есть конфликт относительно процесса, то рекомендуется обратиться за помощью к третьей стороне. Однако посредничество третьей стороны не требуется, если должник является дочерней компанией компании.

4) Прогноз движения денежных средств также важен для процесса.Желательно не включать в план неопределенные оценки денежных потоков.

5) При составлении плана необходимо также учитывать финансовое положение должника. Способность должника выплатить ссуду зависит от финансового менеджмента, поэтому финансовая компания должна изучить дорожную карту должника для выплаты ссуд. Если должником является другая компания, то может помочь смена ключевых лиц, связанных с ней, таких как директор, совет директоров или председатель.

Дополнительная помощь

Если вы планируете реструктуризацию долга в качестве кредитора или заемщика, вы можете обратиться за помощью к консультанту по малому бизнесу.

Последние мысли

Реструктуризация долга зависит от многих факторов, таких как финансовое управление должником, прогнозируемый приток денежных средств и взаимоотношения между должником и кредитором. Он призван помочь обеим сторонам. Он включает в себя компромиссы, на которые идут как кредитор, так и должник, чтобы гарантировать, что ссуда будет полностью выплачена кредитору без значительных финансовых потерь для должника.

Он призван помочь обеим сторонам. Он включает в себя компромиссы, на которые идут как кредитор, так и должник, чтобы гарантировать, что ссуда будет полностью выплачена кредитору без значительных финансовых потерь для должника.

Как рассчитать проценты на реструктуризацию для компаний | Малый бизнес

Реструктуризация долга предприятий — это процесс получения нескольких разных займов с разными ставками и их объединения в один долговой инструмент с одной процентной ставкой.Для корпоративного долга это не просто вопрос эффективного усреднения процентных ставок долга и определения новой ставки. Компании могут предлагать акционерный капитал и другие стимулы, которые могут быть прибыльными для держателей долга и привести к снижению процентной ставки. В результате определение окончательной процентной ставки для консолидированного долга представляет собой двухэтапный процесс: определение базовой процентной ставки и затем переговоры о более низкой ставке, предлагая другие стимулы.

1

Укажите каждую непогашенную ссуду с указанием процентной ставки.

2

Умножьте непогашенный остаток каждой ссуды на ее процентную ставку, чтобы найти взвешенный остаток ссуды. Например, если один из ваших ссуд был на сумму 1000 долларов под 2 процента, его взвешенный остаток по ссуде составил бы 20 долларов.

3

Сложите все взвешенные остатки по кредитам.

4

Разделите общий взвешенный остаток ссуды на общую сумму непогашенной задолженности, а затем умножьте результат на 100. Это предоставит базовую процентную ставку для консолидированной ссуды для переговоров.

5

Согласование процентной ставки. У корпорации есть несколько вариантов, недоступных для физических лиц, в отношении того, как они могут снизить процентную ставку. К ним относятся предложение капитала и продажа активов или продуктовых линейок для погашения непогашенного остатка по кредиту. Однако эти стратегии по снижению процентных выплат должны быть сбалансированы с долгосрочными интересами бизнеса. Например, если вы откажетесь от слишком большого капитала, вы потеряете контроль над бизнесом.Примите во внимание все факторы, чтобы найти процентную ставку, которая минимизирует ваши расходы и при этом позволит вам максимизировать будущую стоимость бизнеса.

Например, если вы откажетесь от слишком большого капитала, вы потеряете контроль над бизнесом.Примите во внимание все факторы, чтобы найти процентную ставку, которая минимизирует ваши расходы и при этом позволит вам максимизировать будущую стоимость бизнеса.

Справочные документы

Предупреждения

- При переговорах с банком или кредитором по консолидации ваших ссуд наймите адвоката и финансового консультанта, чтобы убедиться, что вы получите лучшую сделку. Несмотря на то, что были предприняты все усилия для обеспечения полноты и точности этой статьи, она не предназначена для использования в качестве юридической консультации.

Writer Bio

Джон Кромвель специализируется на финансовых, юридических вопросах и вопросах малого бизнеса.Кромвель имеет степень бакалавра и магистра бухгалтерского учета, а также степень доктора юридических наук. В настоящее время он является соучредителем двух предприятий.

Руководство по учету изменений и реструктуризации долга

Обновлено ноябрь 2020 г.

Скачать руководство

По разным причинам заемщики и кредиторы могут пересмотреть условия существующих кредитов или обменять существующую ссуду на новую с тем же кредитором. Естественно, существуют последствия для бухгалтерского учета, когда заемщик и кредитор соглашаются изменить или реструктурировать существующую ссуду или обменять одну ссуду на другую.Последствия для бухгалтерского учета различаются в зависимости от того, учитывается ли учет заемщика или кредитора. В нашей публикации «Руководство по учету изменений и реструктуризации долга» рассматривается порядок учета заемщиком изменения, реструктуризации или обмена ссуды.

Основные моменты принятия решения, рассматриваемые заемщиком при учете модификации, реструктуризации или обмена одного из своих кредитов, включают:

- Приводят ли изменения к достижению порога прекращения признания обязательства?

- Соответствуют ли изменения определению структурирования проблемной задолженности?

- Существенно ли отличает новый или измененный срок ссуды от старой ссуды в результате изменений?

- Увеличивают ли изменения кредитоспособность кредитной линии или механизма возобновляемого долга?

Вывод, сделанный заемщиком при рассмотрении каждого из этих пунктов решения (вместе с соответствующей авторитетной литературой), может оказать существенное влияние на его финансовую отчетность. В зависимости от фактов и обстоятельств от заемщика может потребоваться: (а) скорректировать балансовую стоимость ссуды, (б) изменить сумму процентных расходов, признанных в отчете о прибылях и убытках, на будущей основе или признать прибыль или убыток в отчете о прибылях и убытках и (или) (c) расходовать некоторые из затрат, понесенных на выполнение изменений и (или) отсрочку и амортизацию прочих затрат.

В зависимости от фактов и обстоятельств от заемщика может потребоваться: (а) скорректировать балансовую стоимость ссуды, (б) изменить сумму процентных расходов, признанных в отчете о прибылях и убытках, на будущей основе или признать прибыль или убыток в отчете о прибылях и убытках и (или) (c) расходовать некоторые из затрат, понесенных на выполнение изменений и (или) отсрочку и амортизацию прочих затрат.

В нашем руководстве кратко излагается соответствующее руководство по учету изменения, реструктуризации или обмена ссуды, рассматриваются многие практические вопросы, возникающие при применении этого руководства, и приводится множество примеров, иллюстрирующих его применение.

Скачать руководство

.

1.1

1.1

Например, заверенную работодателем копию приказа об изменении условии? трудового договора или документы, подтверждающие нетрудоспособность, инвалидность, смерть заемщика

Например, заверенную работодателем копию приказа об изменении условии? трудового договора или документы, подтверждающие нетрудоспособность, инвалидность, смерть заемщика

В дальнейшем вам придется полагаться на наличные, пока ваш кредит не улучшится настолько, что вы сможете претендовать на новую карту.

В дальнейшем вам придется полагаться на наличные, пока ваш кредит не улучшится настолько, что вы сможете претендовать на новую карту.