Что такое облигация простыми словами, понятие, виды

Теперь, когда мы ознакомились непосредственно с понятием, рассмотрим, какие виды облигаций существуют. Они классифицируются по нескольким основным факторам: методу обеспечения, сроку существования, форме выплаты купонного и виду процентного дохода, возможности обмена на другие ценные бумаги, а также типу эмитента. Поговорим о каждом пункте подробнее.

По методу обеспечения облигации делятся на две разновидности:

- Необеспеченные (беззакладные), они же классические. Дают инвестору право на получение дохода, причем условия возврата вложенной суммы устанавливаются при размещении. Этот вид облигаций не обеспечивается никаким залогом, гарантией для них является привлекательный имидж и высокий кредитный рейтинг компании-эмитента.

- Обеспеченные (закладные). Кроме основного дохода по обеспеченной облигации, инвестор получает часть собственности эмитента, которую тот предлагает в качестве обеспечения. Ипотечные облигации выпускаются под залог недвижимости или земли.

Понятие «облигации с плавающим залогом» означает, что в качестве обеспечения выступают устройства, оборудование или материалы, цена которых может варьироваться. Кроме того, существуют облигации под залог других ценных бумаг.

Понятие «облигации с плавающим залогом» означает, что в качестве обеспечения выступают устройства, оборудование или материалы, цена которых может варьироваться. Кроме того, существуют облигации под залог других ценных бумаг.

По сроку существования облигации также бывают двух видов:

- Срочные выпускаются на заранее оговоренный период времени: краткосрочные — от пары месяцев до года; среднесрочные — на 1-5 лет; долгосрочные — на срок более 5 лет. По истечении этого срока номинал ценной бумаги возвращается к инвестору.

- Бессрочные облигации не имеют конкретной даты погашения, но могут быть выкуплены эмитентом на определенных условиях.

По возможности обмена на другие ценные бумаги облигации разделяются на конвертируемые и неконвертируемые. Первые при определенных условиях можно обменять на другие ценные бумаги компании-эмитента, вторые — нет.

По форме выплаты дохода можно также выделить два вида облигаций:

- Процентные (купонные).

К ценной бумаге прилагаются купоны, на которых указано, когда и в каких размерах будет выплачиваться доход. Размер выплат зависит в первую очередь от возможностей и намерений эмитента, а также от определенных внешних факторов. И купонный процент, и номинал могут выплачиваться не только деньгами, но также имуществом или товарами, имеющими денежную оценку.

К ценной бумаге прилагаются купоны, на которых указано, когда и в каких размерах будет выплачиваться доход. Размер выплат зависит в первую очередь от возможностей и намерений эмитента, а также от определенных внешних факторов. И купонный процент, и номинал могут выплачиваться не только деньгами, но также имуществом или товарами, имеющими денежную оценку. - Дисконтные (бескупонные). Проценты по таким облигациям не выплачиваются. Инвестор зарабатывает за счет того, что ценная бумага продается с дисконтом, то есть дешевле номинальной стоимости.

По типу эмитента облигации бывают государственными, муниципальными и корпоративными. Первые выпускаются Министерством финансов, вторые — органами местного самоуправления в городах и областях, третьи — акционерными обществами.

Также облигации классифицируются по виду процентного дохода:

- облигации с постоянным доходом: процент известен изначально и не меняется в течение всего срока обращения;

облигации с фиксированным доходом, уровень которого известен заранее, но может меняться в разные купонные периоды; - облигации с плавающим доходом: меняется по заранее установленным правилам в течение всего времени обращения ценной бумаги;

- облигации с амортизационным доходом: номинальная стоимость возвращается частями, а платежи по купону выплачиваются к оставшемуся номиналу.

Также можно выделить еврооблигации, выпускаемые для получения денег исключительно на зарубежных рынках. Они номинируются в иностранной валюте по отношению к заемщику. Еврооблигации, номинированные в долларах США, выпускаются на зарубежные рынки как частными российскими компаниями, так и Министерством финансов РФ.

__________________

Суть облигаций простыми словами (кредит наоборот)

Понятие «облигация» уже давно укоренилось в сознании современных людей. Это слово звучит с экранов телевизоров, на волнах радиостанций и в сети интернет. Но сколько наших современников правильно понимают, как работает этот инструмент фондового рынка, для чего он вообще создан и почему он является одним из атрибутов успешного инвестора? На эти и другие вопросы мы постараемся ответить в нашей статье.

Кредит наоборот

Почти каждый современный человек пользовался теми или иными способами кредитования от коммерческих банков. Кто-то взял квартиру в ипотеку, кто-то купил автомобиль в кредит, кто-то получил кредит наличными и отправился в долгожданный отпуск, а кто-то просто пользуетсякредитной картой с беспроцентной ставкой до 50-ти дней. Во всех этих случаях мы выступаем заемщиками, то есть пользователями кредита. Большинство населения в развитых странах и вовсе считает нормой жить в кредит, ежемесячно подкармливая банки частью своего дохода.

Во всех этих случаях мы выступаем заемщиками, то есть пользователями кредита. Большинство населения в развитых странах и вовсе считает нормой жить в кредит, ежемесячно подкармливая банки частью своего дохода.

Частенько такие кредиты растягиваются на года, а человек просто забывает, что в три-четыре раза переплачивает стоимость приобретенного на эти деньги товара. Подобные отношения между банками, другими организациями и просто физическими лицами существуют с момента формирования и становления банковских институтов.

Мало кто знает, что даже обычный человек, не государство и не другой банк, может оказаться в обратной ситуации – стать кредитором банка и банк будет платить ему проценты!

Рекламу таких услуг вы не увидите по телевизору или на билбордах вашего города, по той простой причине, что хороший товар не нуждается в рекламе. Ниже мы постараемся разъяснить, как вообще такое может происходить.

Суть облигаций или искусство займа

Когда банку или другой коммерческой организации требуются деньги, они могут выпустить на фондовый рынок свои облигации.

Это такие ценные бумаги, приобретая которые любой участник биржи финансирует этот банк из своего кармана.

Это кредит, обязательный к возврату данной организацией в течении срока, указанного в облигации, вместе с причитающимися процентами. Естественно, сроки возвращения кредита, как и проценты, всегда отличаются. Кроме банков, облигации могут выпускать любые коммерческие организации

Фактически на рынке осуществляются средне- и долгосрочные заимствования, обычно сроком от 1 года до 30 лет.

- Можно встретить облигации как крупных корпораций (Сбербанк, ГАЗПРОМ, ВТБ), так и совсем неизвестных.

После того, как первичный выпуск состоялся, держатели облигаций имеют право перепродать эти бумаги третьим лицам. Именно таким образом и формируется та торговля облигациями, которую можно видеть на фондовой бирже. Заемщику все равно кому платить проценты, поэтому число хозяев облигаций может изменяться сколько угодно раз.

Важно понимать, что это не банковский вклад и Агентство по страхованию вкладов не станет погашать ваши инвестиции в случае каких-либо финансовых проблем.

По мере проведения процедуры банкротства определяется очередь, согласно которой проданное с молотка имущество будет компенсировать затраты. В таких ситуациях не стоит надеяться на то, что будет погашена хотя бы часть суммы приобретенных бумаг. Все взысканные деньги в первую очередь получает государство и приближенные к нему банки.

Кстати говоря, активным заемщиком выступает и сам Центробанк.

В России такие бумаги называются Облигации Федерального Займа (ОФЗ). Ставка по этим бумагам обычно самая низкая, но и надежность у них самая высокая.

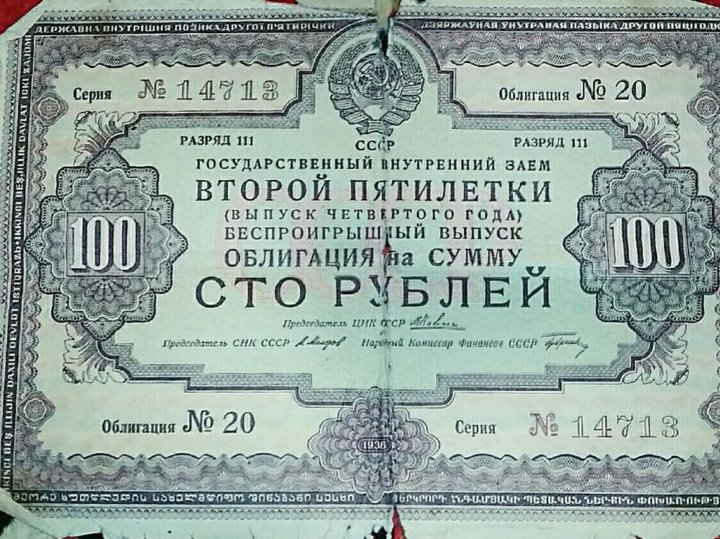

Еще во времена существования Российской Империи обращались облигации разнообразных предприятий и трестов. Такие бумаги имели несколько степеней полиграфической защиты и могли использоваться в сделках, как и бумажные деньги. В современном мире большинство видов ценных бумаг имеет электронный формат, в том числе и облигации. При покупкедолговых обязательств инвестор не получит на руки красивую рельефную бумагу, прошитую блестящими нитями. На самом деле биржа просто сделает

При покупкедолговых обязательств инвестор не получит на руки красивую рельефную бумагу, прошитую блестящими нитями. На самом деле биржа просто сделает

Еще на бирже есть специальные фонды, которые занимаются покупками целых пакетов разнообразных тиражей облигаций. Можно приобрести долю такого предприятия и переложить бремя ответственности на управляющую компанию, которая ведет этот ПИФ. Цена на паи будут соответствовать суммарной стоимости облигаций, которые входят в его состав.

Рекомендованные для вас статьи:До 2007 года подобный метод был очень популярен среди инвесторов, однако на волне международного финансового кризиса больше половины таких ПИФов прекратили свое существование. Убыток многих из них превышал 70-80% годовых.

Тем не менее, те фонды, которые пережили обвал, сегодня выглядят уже более надежно и пользуются популярностью у определенного круга специалистов.

Суть работы облигаций

Серьезное влияние на величину ставок оказывает ключевая ставка, которую устанавливает Центробанк. Чтобы понять механику оборота заемных денег нужно рассмотреть весь круговорот средств на примере РФ.

- Государство аккумулирует денежные средства из множества источников, включая налоги и зарубежные кредиты в резервных валютах. Поскольку ставка по доллару и евро крайне невелика, Центробанк имел возможность конвертировать полученные займы в национальную валюту и выдавать их коммерческим банкам под больший процент.

- Эти банки в свою очередь повышали данный процент еще выше, чтобы тоже получить прибыль.

- Далее эти деньги выдавались в виде рублевых кредитов населению и мелким организациям. Они возвращали проценты в банки, которые за вычетом своей доли возвращали займы Центробанку.

- Впоследствии регулятор закрывал свои задолженности перед иностранными кредиторами.

Происходили эти операции, в том числе, и через такой инструмент, как облигации.

ЕС и США в 2014 году ввели эмбарго против РФ и перестали давать в долг отечественным финансовым организациям. Стоимость доллара в условиях его дефицита увеличилась больше чем в два раза. Чтобы остановить обесценивание национальной валюты правительство РФ решило увеличить ключевую ставку в стране.

Как это все связано с облигациями? Вместе с ключевой ставкой в разы выросли проценты по рублевым облигациям.

Зачем вообще нужны облигации, если можно оперировать обычными кредитами?

Все дело в ликвидности

Довольно распространены случаи, когда организация берет кредит под залог своих же долговых бумаг.

Довольно распространены случаи, когда организация берет кредит под залог своих же долговых бумаг.В конечном итоге, чтобы стать кредитором крупнейших компаний, необходимо всего лишь иметь брокерский счет и доступ к рынку облигаций. Начинать торговлю лучше всего стоит с низкорискованных бумаг, например

Вместо вывода

Покупая облигации крупной и надежной компании, можно не только сохранить сбережения, но значительно их преумножить. Порой в дополнительном финансировании нуждается не только отдельный бюджет молодой семьи, но и целая интернациональная корпорация. Это отличный шанс заработать как множеству фондов и банков, так и рядовому гражданину.В конечном итоге для частного инвестора суть облигаций – это более доходная инвестиция, чем банковский депозит.

Лучшие брокеры для торговли и инвестиций

| Брокер | Рынки | Мин. депозит | Регуляторы | Ещё |

|---|---|---|---|---|

| Акции, Фьючерсы, Опционы (от 70% прибыли за каждую сделку), Фондовые индексы, Криптовалюты, Облигации, Форекс, Сырьевые товары | $250 | ЦРОФР | Далее… | |

| Профессиональный Форекс, Инвестиции (Более 20 лет работы!) | $300 | FSA, TFC | Далее… | |

| Акции, Облигации, Форекс, Сырьевые товары, Индексы, Криптовалюты (Более 30 000 активов с 20+ бирж) | $500 | FINRA, CySEC, Банк России | Далее. .. .. | |

| Форекс, Акции, Индексы, ETF, Сырьевые товары, Энерготовары, Металлы | $100 | IFSC, The Financial Commission | Далее… |

Структурные облигации и облигации со структурным доходом: в чем разница? :: Новости :: РБК Инвестиции

В октябре «неквалов» ждет тестирование на знание сложных инструментов. Мы подготовили текст на основе двух тем, утвержденных ЦБ. Разбираемся, чем структурные облигации отличаются от облигаций со структурным доходом

Фото: Shutterstock

Что такое структурные облигации?

Структурные облигации — это облигации, выплаты по которым (доход, выплаты при погашении, а также рыночная цена) зависят от того, наступило или не наступило одно либо сразу несколько событий. При этом размер выплат при погашении такой облигации может быть меньше номинальной стоимости, как и цена на вторичном рынке.

При этом размер выплат при погашении такой облигации может быть меньше номинальной стоимости, как и цена на вторичном рынке.

Другими словами, в структурных облигациях заложена торговая стратегия, и если ее условия выполняются, то инвестор получает прибыль, а если нет, то он может лишиться не только дохода, но и вложенных денег. Событиями, которые влияют на выплаты, могут быть:

-

изменение цен на товары и ценные бумаги либо индексов, курсов валют и другого. Когда речь идет об изменении цен на инструмент на бирже, то этот инструмент называется базовым активом;

-

изменение процентных ставок и уровня инфляции;

-

исполнение или, наоборот, ненадлежащее исполнение государствами, муниципальными образованиями или компаниями своих обязанностей. В последнем случае облигации служат страховкой;

-

другие обстоятельства, которые определяются законом и Банком России.

Выпускать подобные бумаги могут только банки, инвестиционные компании, брокеры и дилеры. Любые облигации бывают купонные и бескупонные (дисконтные). По первым эмитент периодически выплачивает купоны. По дисконтным облигациям инвестор не будет получать купонный доход. Такие бумаги продаются ниже номинальной стоимости. Чем ближе дата их погашения, тем выше будет их цена, а в конце срока достигнет номинальной, поэтому инвестор может заработать на разнице цены покупки и погашения.

По структурным облигациям могут выплачивать базовый купонный доход, который обычно составляет 0,01%, но его могут и не платить. Основной доход по таким бумагам — дополнительный, который как раз и зависит от динамики базового актива и определенного события. Кроме того, на него влияет коэффициент участия, который показывает, какой процент от роста базового актива получит инвестор. Он устанавливается в день размещения облигаций на бирже.

Маржинальная торговля: как ответить на вопросы в тестировании инвесторовФото: Unsplash

Риски структурных облигаций

Структурные облигации могут частично защищать капитал инвестора либо вообще его не защищать. В первом случае эмитент может зафиксировать, какую сумму вам вернут, если все пойдет не по плану. Это определяется в процентах. Например, вам могут вернуть 90% вложенного капитала или 80%.

В первом случае эмитент может зафиксировать, какую сумму вам вернут, если все пойдет не по плану. Это определяется в процентах. Например, вам могут вернуть 90% вложенного капитала или 80%.

Сумма погашения такой облигации и дополнительный доход по ней заранее неизвестны. То есть вы не сможете точно рассчитать размер дохода по этой бумаге и рискуете потерять вложенные деньги, так как в срок погашения облигации вам могут вернуть не номинальную стоимость бумаги, а меньшую сумму или вообще ничего не вернуть. Либо вы можете не получить доход, на который рассчитывали. Чем больше возможная доходность, тем выше риск.

Трейдер Иннокентий купил 20 структурных бескупонных облигаций за ₽19 тыс., номинал которых составляет ₽1 тыс., а дисконт — 5%. Выплата их номинальной стоимости зависит от акций Apple. Защита капитала составляет 80%, если акции упадут в цене более чем на 10% от первоначальной цены к сроку погашения облигаций. Это значит, что Иннокентий получит 80% номинальной стоимости, если бумаги Apple упадут на 10% и более. Таким образом, ему выплатят ₽16 тыс. и он потеряет ₽3 тыс. вложенных денег.

Таким образом, ему выплатят ₽16 тыс. и он потеряет ₽3 тыс. вложенных денег.

Кроме того, есть риск дефолта эмитента, то есть ситуации, когда выпустивший бумаги банк или инвесткомпания не сможет платить по долгам. Инвестиции на фондовом рынке не страхуются государством. Помимо этого, не стоит забывать об инфляции. Если ваши вложения полностью защищены и к погашению вам выплатят номинал структурных облигаций, то на эти деньги вы уже сможете купить меньше. А продать бумаги может быть не так просто, как и купить, так как ликвидность у них низкая.

Однако риском по структурным облигациям не является риск изменения рыночной капитализации эмитента при выпуске бумаг.

Готовимся к экзамену: эти 4 книги помогут пройти тесты для инвесторовОблигации со структурным доходом — в чем отличие от структурных?

Согласно закону, если от наступления или ненаступления определенного события зависит только размер дохода по бумаге (цена размещения и размер процента), то такие облигации не являются структурными. То есть от события зависят купонный доход, а также рыночная цена бумаг, но не их номинальная стоимость. Они называются облигациями со структурным доходом.

То есть от события зависят купонный доход, а также рыночная цена бумаг, но не их номинальная стоимость. Они называются облигациями со структурным доходом.

Такие бумаги полностью защищают первоначальный капитал инвестора. Таким образом, вы не рискуете потерять вложенные деньги — при погашении вам вернут номинальную стоимость бумаг. Однако вы можете не получить доход, так как его никто не гарантирует. Если событие, от которого зависят выплаты, не произойдет так, как нужно, то вы останетесь без прибыли.

Купонный доход по такой бумаге варьируется в определенных пределах, и заранее точно определить, сколько вы можете заработать, не получится. Когда вы покупаете подобную облигацию, вам известен только порядок расчета, но не стоимость активов или значение финансовых показателей, от которых зависит размер купонного дохода.

Опционы и фьючерсы: как пройти тестирование инвесторов на эти темыФото: Shutterstock

От чего зависит рыночная цена облигаций со структурным доходом

Цена облигаций на вторичном рынке может как расти, так и падать, поэтому есть риск продать бумаги в убыток. На их стоимость влияет множество факторов:

На их стоимость влияет множество факторов:

-

изменение цены базового актива или финансового показателя;

-

действия эмитента, выпустившего облигации;

-

ситуация на рынке, в экономике;

-

падение спроса со стороны инвесторов;

-

другие обстоятельства, которые могут быть непредсказуемыми. Как, например, случилось с пандемией.

Поэтому точно определить, как изменение цены актива повлияет на рыночную стоимость облигации, невозможно, так как помимо него есть множество других факторов и обстоятельств.

Проверяем знания: облигации структурные и со структурным доходом

Мы сделали викторину на основе вопросов для «неквалов», утвержденных Банком России. Так как в текст входят две темы, то мы объединили по несколько вопросов из каждого раздела. Приятного прохождения!

1 / 4

Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Нет, капитал инвестора защищен

Не верно. При погашении структурной облигации инвестор может получить выплату, которая будет меньше номинальной стоимости. Такие бумаги защищают капитал инвестора либо частично, либо вообще не защищают

При погашении структурной облигации инвестор может получить выплату, которая будет меньше номинальной стоимости. Такие бумаги защищают капитал инвестора либо частично, либо вообще не защищают

Нет, от событий зависят только купонный и дополнительный доход, но не номинал облигации

Не верно. При погашении структурной облигации инвестор может получить выплату, которая будет меньше номинальной стоимости. Такие бумаги защищают капитал инвестора либо частично, либо вообще не защищают

Да, инвестор может получить выплату меньше номинала

Правильно! При погашении структурной облигации инвестор может получить выплату, которая будет меньше номинальной стоимости. Такие бумаги защищают капитал инвестора либо частично, либо вообще не защищают

Такие бумаги защищают капитал инвестора либо частично, либо вообще не защищают

Да, так как у структурной облигации всегда есть дисконт

Не верно. При погашении структурной облигации инвестор может получить выплату, которая будет меньше номинальной стоимости. Однако это зависит не от дисконта, а от какого-либо события или ряда событий. Например, изменения индексов или цен акций. Такие бумаги защищают капитал инвестора либо частично, либо вообще не защищают

2 / 4

Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

90%

Не верно. В условиях написано, что защита капитала по бескупонной структурной облигации — 80%. Соответственно, если все пойдет не по плану, то вы получите 80% номинала. Вспомните пример с Иннокентием

20%

Не верно. В условиях написано, что защита капитала по бескупонной структурной облигации — 80%. Соответственно, если все пойдет не по плану, то вы получите 80% номинала. Вспомните пример с Иннокентием

В условиях написано, что защита капитала по бескупонной структурной облигации — 80%. Соответственно, если все пойдет не по плану, то вы получите 80% номинала. Вспомните пример с Иннокентием

80%

Вы правы! В условиях написано, что защита капитала по бескупонной структурной облигации — 80%. Соответственно, если все пойдет не по плану, то вы получите 80% номинала. Вспомните пример с Иннокентием

10%

Не верно. В условиях написано, что защита капитала по бескупонной структурной облигации — 80%. Соответственно, если все пойдет не по плану, то вы получите 80% номинала. Вспомните пример с Иннокентием

Вспомните пример с Иннокентием

3 / 4

Что из перечисленного не является риском по облигации со структурным доходом?

Продажа облигации в убыток из-за падения ее рыночной стоимости

Не верно. Этот риск присутствует, когда вы покупаете облигацию со структурным доходом. Но при ее погашении вы не можете получить выплату меньше номинальной стоимости бумаги в отличие от структурной облигации

Дефолт эмитента этой облигации

Не верно. Этот риск присутствует, когда вы покупаете облигацию со структурным доходом. Но при ее погашении вы не можете получить выплату меньше номинальной стоимости бумаги в отличие от структурной облигации

Этот риск присутствует, когда вы покупаете облигацию со структурным доходом. Но при ее погашении вы не можете получить выплату меньше номинальной стоимости бумаги в отличие от структурной облигации

Невыплата дополнительного дохода

Не верно. Этот риск присутствует, когда вы покупаете облигацию со структурным доходом. Но при ее погашении вы не можете получить выплату меньше номинальной стоимости бумаги в отличие от структурной облигации

Погашение меньше номинальной стоимости

Правильно! Облигации со структурным доходом полностью защищают капитал инвестора, поэтому при погашении бумаги вы должны получить ее номинальную стоимость. А вот получите ли вы дополнительный доход или нет, зависит от одного или нескольких событий

А вот получите ли вы дополнительный доход или нет, зависит от одного или нескольких событий

4 / 4

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Нет, так как на цену облигации влияет много факторов

Вы правы! Помимо изменения финансового показателя или цены базового актива на стоимость облигации влияет множество факторов: экономическая ситуация, спрос инвесторов, поведение эмитента и другое

Нет, так как заранее известен только порядок расчета

Вы не правы. На рыночную стоимость облигации влияет изменение финансового показателя или цены базового актива, экономическая ситуация, интерес инвесторов к бумаге, непредвиденные и другие обстоятельства и факторы

На рыночную стоимость облигации влияет изменение финансового показателя или цены базового актива, экономическая ситуация, интерес инвесторов к бумаге, непредвиденные и другие обстоятельства и факторы

Да, так как эмитент указывает формулу расчета стоимости облигации

Вы не правы. На рыночную стоимость облигации влияет изменение финансового показателя или цены базового актива, экономическая ситуация, интерес инвесторов к бумаге, непредвиденные и другие обстоятельства и факторы

Нет. На цену влияет только изменение стоимости базового актива, но зависимость между ним и облигацией точно просчитать невозможно

Вы не правы. На рыночную стоимость облигации влияет изменение финансового показателя или цены базового актива, экономическая ситуация, интерес инвесторов к бумаге, непредвиденные и другие обстоятельства и факторы

На рыночную стоимость облигации влияет изменение финансового показателя или цены базового актива, экономическая ситуация, интерес инвесторов к бумаге, непредвиденные и другие обстоятельства и факторы

Попробуйте еще раз, у вас все получится!

1/4 Пока что вам не хватает знаний о структурных облигациях и облигациях со структурным доходом, но не расстраивайтесь. Повторите материал, может, вы перепутали эти бумаги между собой. У вас все точно получится!

Вы на полпути!

2/4 Вы ответили правильно на половину вопросов викторины. Однако по каждой из двух тем, которые мы разобрали в тексте, ЦБ подготовил по 4 вопроса. Повторите материал, и у вас все точно получится!

Однако по каждой из двух тем, которые мы разобрали в тексте, ЦБ подготовил по 4 вопроса. Повторите материал, и у вас все точно получится!

Осталось чуть-чуть поднажать!

3/4 Вы почти достигли цели. Осталось немного поднажать, освежить знания, и тогда вы справитесь со всеми вопросами. Вы на верном пути!

Вы восхитительны!

4/4 Вы верно ответили на все вопросы. Мы верим, что и в реальном тестировании вам все будет по плечу!

Пройти еще разили

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

ПодробнееИОС — СберБанк

Банк России своим Информационным письмом о недопустимости предложения сложных инвестиционных продуктов неквалифицированным инвесторам (cbr.ru/StaticHtml/File//59420/20201215_in_01_59-174. pdf) рекомендовал ограничить предложение сложных финансовых инструментов физическим лицам, не являющихся квалифицированными инвесторами. Руководствуясь указанными рекомендациями ПАО Сбербанк с 22 декабря 2020 года временно прекращает предоставлять дополнительную информацию и/или маркетинговые материалы и не оказывает консультаций в отношении инвестиционных облигаций Сбербанка физическим лицам, не являющимся квалифицированными инвесторами. Так же ПАО Сбербанк с указанной даты временно прекращает прием и исполнение заявок на участие в размещении инвестиционных облигаций ПАО Сбербанк от брокерских клиентов — физических лиц, не являющихся квалифицированными инвесторами.

pdf) рекомендовал ограничить предложение сложных финансовых инструментов физическим лицам, не являющихся квалифицированными инвесторами. Руководствуясь указанными рекомендациями ПАО Сбербанк с 22 декабря 2020 года временно прекращает предоставлять дополнительную информацию и/или маркетинговые материалы и не оказывает консультаций в отношении инвестиционных облигаций Сбербанка физическим лицам, не являющимся квалифицированными инвесторами. Так же ПАО Сбербанк с указанной даты временно прекращает прием и исполнение заявок на участие в размещении инвестиционных облигаций ПАО Сбербанк от брокерских клиентов — физических лиц, не являющихся квалифицированными инвесторами.

*Исполнение заявки не гарантировано, зависит от объёма размещения облигации и поданных заявок на ее покупку.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015 г., лицензия на оказание брокерских услуг №045-02894-100000 от 27. 11.2000 г.

11.2000 г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Что такое облигации и как они работают?

Что такое облигация?

Проще говоря, облигация — это ссуда, предоставленная инвестором заемщику, например компании или правительству. Заемщик использует деньги для финансирования своей деятельности, а инвестор получает проценты по вложению. Рыночная стоимость облигации может меняться со временем.

Заемщик использует деньги для финансирования своей деятельности, а инвестор получает проценты по вложению. Рыночная стоимость облигации может меняться со временем.

Облигация — это инструмент с фиксированной доходностью, который является одним из трех основных классов активов или групп аналогичных инвестиций, часто используемых при инвестировании.

Большинство инвестиционных портфелей должны включать некоторые облигации, которые помогают сбалансировать риск с течением времени. Если фондовые рынки резко упадут, облигации могут помочь смягчить удар.

Определение облигации: Облигация — это ссуда компании или правительству, которая выплачивает инвесторам фиксированную ставку дохода в течение определенного периода времени. Облигации — ключевой компонент сбалансированного портфеля.

Средняя доходность. Долгосрочные государственные облигации исторически приносят около 5% среднегодовой доходности по сравнению с 10% исторической средней годовой доходностью акций.

Риски: Риск облигации в основном основан на кредитоспособности эмитента. Процентные ставки также влияют на стоимость облигации.

Преимущества: Относительная безопасность облигаций помогает сбалансировать риски, связанные с инвестициями в акции.

Типы облигаций

Облигации, как и многие другие инвестиции, уравновешивают риск и прибыль. Обычно по облигациям с меньшим риском выплачиваются более низкие процентные ставки; более рискованные облигации платят по более высоким ставкам в обмен на то, что инвестор откажется от некоторой безопасности.Есть разные виды облигаций.

Казначейские облигации США

Казначейские облигации обеспечиваются федеральным правительством и считаются одним из самых безопасных видов инвестиций. Обратная сторона этих облигаций — низкие процентные ставки. Существует несколько типов казначейских облигаций (векселей, банкнот, облигаций), которые различаются в зависимости от продолжительности срока до погашения, а также от казначейских ценных бумаг с защитой от инфляции или TIPS.

Корпоративные облигации

Компании могут выпускать корпоративные облигации, когда им нужно собрать деньги.

Например, если компания хочет построить новый завод, она может выпустить облигации и выплачивать инвесторам установленную процентную ставку до погашения облигации. Компания также выплачивает первоначальную основную сумму.

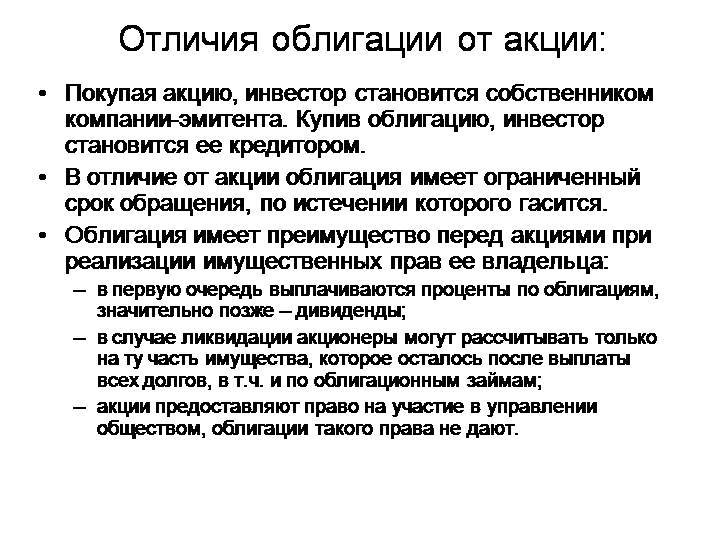

В отличие от покупки акций компании, покупка корпоративной облигации не дает вам права собственности на компанию.

Корпоративные облигации могут быть высокодоходными или инвестиционными. Высокая доходность означает, что они имеют более низкий кредитный рейтинг и предлагают более высокие процентные ставки в обмен на более высокий риск дефолта.Инвестиционный рейтинг означает, что они имеют более высокий кредитный рейтинг и платят более низкие процентные ставки из-за меньшего риска дефолта.

Муниципальные облигации

Муниципальные облигации, также называемые муниципальными облигациями, выпускаются штатами, городами, округами и другими нефедеральными государственными учреждениями. Подобно тому, как корпоративные облигации финансируют проекты или предприятия компаний, муниципальные облигации финансируют проекты штата или города, такие как строительство школ или шоссе.

Подобно тому, как корпоративные облигации финансируют проекты или предприятия компаний, муниципальные облигации финансируют проекты штата или города, такие как строительство школ или шоссе.

Муниципальные облигации могут иметь налоговые льготы.Держатели облигаций могут не платить федеральные налоги на проценты, что может привести к снижению процентной ставки эмитента. Облигации Muni также могут быть освобождены от государственных и местных налогов, если они выпущены в штате или городе, в котором вы живете.

Муниципальные облигации могут различаться по сроку: краткосрочные облигации обеспечивают погашение основной суммы долга в течение одного-трех лет, в то время как для погашения долгосрочных облигаций может потребоваться более десяти лет.

Реклама

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. |

Как работают облигации?

Облигации работают путем выплаты регулярной суммы инвестору, также известной как «купонная ставка», и, таким образом, называются типом ценных бумаг с фиксированным доходом.Например, по облигации на сумму 10 000 долларов с 10-летним сроком погашения и купонной ставкой 5% будет выплачиваться 500 долларов в год в течение десятилетия, после чего первоначальная номинальная стоимость облигации в размере 10 000 долларов будет возвращена инвестору.

Как и у любой инвестиции, у облигаций есть свои плюсы и минусы.

Плюсы покупки облигаций

Облигации относительно безопасны. Облигации могут создать уравновешивающую силу в инвестиционном портфеле: если вы вложили большинство в акции, добавление облигаций может диверсифицировать ваши активы и снизить общий риск.И хотя облигации несут определенный риск (например, неспособность эмитента выплатить проценты или основную сумму), они, как правило, гораздо менее рискованны, чем акции.

Облигации являются формой фиксированного дохода. По облигациям проценты выплачиваются регулярно и предсказуемо. Для пенсионеров или других людей, которым нравится идея получать регулярный доход, облигации могут быть надежным активом.

Минусы покупки облигаций

Низкие процентные ставки. К сожалению, безопасность приходит с более низкими процентными ставками.Долгосрочные государственные облигации исторически приносили около 5% среднегодовой доходности, в то время как фондовый рынок исторически приносил в среднем 10% годовых.

Некоторый риск. Несмотря на то, что, как правило, при инвестировании в облигации, а не в акции риск меньше, облигации не являются безрисковыми. Например, всегда есть вероятность, что вам будет сложно продать принадлежащую вам облигацию, особенно если процентные ставки повышаются. Эмитент облигаций может быть не в состоянии своевременно выплатить инвестору проценты и / или основную сумму долга, что называется риском неисполнения обязательств.Инфляция также может со временем снизить вашу покупательную способность, делая фиксированный доход, который вы получаете от облигации, менее ценным с течением времени.

»Как инфляция влияет на ваши деньги? Узнайте больше о покупательной способности с помощью нашего калькулятора инфляции

Являются ли облигации хорошей инвестицией?

Облигации, когда они используются стратегически вместе с акциями и другими активами, могут стать отличным дополнением к вашему инвестиционному портфелю, говорят многие финансовые консультанты. В отличие от акций, которые представляют собой купленные доли собственности в компании, облигации — это покупка долговых обязательств компании или государственного учреждения.

В отличие от акций, которые представляют собой купленные доли собственности в компании, облигации — это покупка долговых обязательств компании или государственного учреждения.

Акции приносят больший процент, но они несут больший риск, поэтому чем больше у вас будет времени, чтобы выдержать рыночные колебания, тем выше может быть ваша концентрация на акциях. Но по мере того, как вы приближаетесь к пенсии и у вас меньше времени, чтобы пережить неприятности, которые могут разрушить ваше гнездо, вам понадобится больше облигаций в вашем портфеле.

Если вам 20 лет, 10% вашего портфеля может быть в облигациях; к 65 годам этот процент, вероятно, приблизится к 40–50%.

Еще одно различие между акциями и облигациями — это потенциальные налоговые льготы, хотя вы можете получить эти льготы только с определенными видами облигаций, такими как муниципальные облигации.

И хотя облигации являются гораздо более безопасным вложением, чем акции, они все же несут в себе некоторые риски, такие как возможность того, что заемщик обанкротится до выплаты долга.

4 основных момента, которые нужно знать об облигациях

Процентная ставка по облигации зависит от кредитоспособности эмитента. Государственные облигации США обычно считаются самым безопасным вложением средств. Облигации, выпущенные правительствами штатов и местного самоуправления, обычно считаются следующими по безопасности, за ними следуют корпоративные облигации.Казначейские облигации предлагают более низкую ставку, потому что меньше риск банкротства федерального правительства. С другой стороны, сомнительная компания может предложить более высокую ставку по выпускаемым ею облигациям из-за повышенного риска банкротства фирмы до выплаты долга. Облигации оцениваются рейтинговыми агентствами, такими как Moody’s и Standard & Poor’s; чем выше рейтинг, тем ниже риск дефолта заемщика.

Имеет значение, как долго вы держите облигацию. Облигации продаются на фиксированный срок, обычно от одного года до 30 лет.

Вы можете продать облигацию на вторичном рынке до ее погашения, но вы рискуете не вернуть свои первоначальные инвестиции или основную сумму. В качестве альтернативы, многие инвесторы покупают в фонд облигаций, который объединяет различные облигации, чтобы диверсифицировать свой портфель. Но эти фонды более волатильны, потому что у них нет фиксированной цены или процентной ставки. Ставка облигации фиксируется во время покупки облигации, а проценты выплачиваются на регулярной основе — ежемесячно, ежеквартально, раз в полгода или год — в течение срока действия облигации, после чего полностью возвращаются первоначальные инвестиции.

Вы можете продать облигацию на вторичном рынке до ее погашения, но вы рискуете не вернуть свои первоначальные инвестиции или основную сумму. В качестве альтернативы, многие инвесторы покупают в фонд облигаций, который объединяет различные облигации, чтобы диверсифицировать свой портфель. Но эти фонды более волатильны, потому что у них нет фиксированной цены или процентной ставки. Ставка облигации фиксируется во время покупки облигации, а проценты выплачиваются на регулярной основе — ежемесячно, ежеквартально, раз в полгода или год — в течение срока действия облигации, после чего полностью возвращаются первоначальные инвестиции.Облигации часто теряют рыночную стоимость при повышении процентных ставок. По мере роста процентных ставок растут и купонные ставки по новым облигациям, выходящим на рынок. Это делает покупку новых облигаций более привлекательной и снижает стоимость перепродажи старых облигаций, привязанных к более низкой процентной ставке.

Вы можете перепродать облигацию.

Вам не нужно удерживать свою облигацию до тех пор, пока она не наступит, но время имеет значение. Если вы продаете облигацию, когда процентные ставки ниже, чем они были при ее покупке, вы можете получить прибыль.Если вы продаете, когда процентные ставки выше, вы можете понести убыток.

Вам не нужно удерживать свою облигацию до тех пор, пока она не наступит, но время имеет значение. Если вы продаете облигацию, когда процентные ставки ниже, чем они были при ее покупке, вы можете получить прибыль.Если вы продаете, когда процентные ставки выше, вы можете понести убыток.

Имея в своем арсенале основы облигаций, продолжайте читать, чтобы узнать больше о:

Что такое облигации? — Определение | Значение

Определение: Облигация — это письменное соглашение или контракт между эмитентом и держателем, который требует от эмитента выплаты держателю номинальной или номинальной стоимости облигации плюс заявленная сумма процентов. Облигации чаще всего выпускаются номиналом 500 или 1000 долларов.

Что означает облигация?

Обычно облигация выпускается с дисконтом или премией в зависимости от рыночной процентной ставки. Владелец облигации оплачивает номинальную стоимость облигации эмитенту облигации. Затем облигация возвращается держателю облигации при наступлении срока погашения с ежемесячными, полугодовыми или годовыми выплатами процентов.

Компании, некоммерческие организации и государственные муниципалитеты используют облигации для сбора средств для текущих операций и расширения. Поскольку у компаний есть несколько способов финансирования расширения, они, как правило, реже используют финансирование за счет облигаций, чем государственные муниципалитеты.Компании могут привлекать средства за счет долевого финансирования и традиционных займов.

Пример

Облигационное финансирование дает компаниям три основных преимущества. Первое и самое важное преимущество облигационного финансирования состоит в том, что облигации не влияют на собственность компании, в отличие от долевого финансирования. Облигации могут быть выпущены без размывания доли владения нынешними акционерами.

Во-вторых, процентные расходы по облигациям не подлежат налогообложению. Несмотря на то, что компания несет процентные расходы для финансирования своих облигаций, эти проценты не облагаются налогом.Акционерное финансирование не дает никаких налоговых преимуществ.

В-третьих, финансирование за счет облигаций может повысить рентабельность капитала. Эту концепцию часто называют финансовым рычагом. Если процентные расходы по облигации меньше, чем доход от выручки от облигации, компания фактически зарабатывает деньги, выпуская облигации. Другими словами, если компании могут инвестировать выручку от облигаций по более высокой процентной ставке, чем процентная ставка по облигациям, компания будет успешно использовать свою облигацию.

Муниципалитеты традиционно выпускают облигации для всего расширения основных средств, потому что они не могут оплачивать здания и основные фонды доходом от операционной деятельности.

Что такое облигации? — Советник Forbes

От редакции: мы получаем комиссию с партнерских ссылок на советнике Forbes. Комиссии не влияют на мнения или оценки наших редакторов.

При покупке облигаций вы предоставляете ссуду эмитенту облигаций, который согласился выплатить вам проценты и вернуть ваши деньги в определенный день в будущем. Акции, как правило, получают больше освещения в СМИ, чем облигации, но глобальный рынок облигаций на самом деле больше по рыночной капитализации, чем рынок акций.В 2018 году Ассоциация индустрии ценных бумаг и финансовых рынков (SIFMA) оценила мировые фондовые рынки в 74,7 триллиона долларов, а глобальные рынки облигаций — в 102,8 триллиона долларов.

Акции, как правило, получают больше освещения в СМИ, чем облигации, но глобальный рынок облигаций на самом деле больше по рыночной капитализации, чем рынок акций.В 2018 году Ассоциация индустрии ценных бумаг и финансовых рынков (SIFMA) оценила мировые фондовые рынки в 74,7 триллиона долларов, а глобальные рынки облигаций — в 102,8 триллиона долларов.

Что такое облигации?

Облигации — это инвестиционные ценные бумаги, по которым инвестор ссужает деньги компании или правительству на определенный период времени в обмен на регулярные выплаты процентов. Как только облигация достигает срока погашения, эмитент облигации возвращает деньги инвестору. Фиксированный доход — это термин, который часто используется для описания облигаций, поскольку ваши инвестиции приносят фиксированные выплаты в течение срока действия облигации.

Компании продают облигации для финансирования текущих операций, новых проектов или приобретений. Правительства продают облигации для целей финансирования, а также для пополнения налоговых поступлений. Когда вы инвестируете в облигацию, вы являетесь держателем долга для организации, выпускающей облигацию.

Когда вы инвестируете в облигацию, вы являетесь держателем долга для организации, выпускающей облигацию.

Многие типы облигаций, особенно облигации инвестиционного уровня, представляют собой инвестиции с меньшим риском, чем акции, что делает их ключевым компонентом всестороннего инвестиционного портфеля. Облигации могут помочь хеджировать риск более нестабильных инвестиций, таких как акции, и они могут обеспечить стабильный поток дохода в течение пенсионных лет, сохраняя при этом капитал.

Ключевые термины для понимания облигаций

Прежде чем мы рассмотрим различные типы облигаций, а также то, как они оцениваются и торгуются на рынке, полезно понять ключевые термины, применимые ко всем облигациям:

- Срок погашения: Дата, на которую эмитент облигации возвращает деньги, ссуженные ему инвесторами в облигации. Облигации имеют короткие, средние или длинные сроки погашения.

- Номинальная стоимость: Также известна как номинальная, номинальная стоимость — это сумма, которую ваша облигация будет стоить к моменту погашения.

Номинальная стоимость облигации также является основой для расчета процентных платежей, причитающихся держателям облигаций. Чаще всего облигации имеют номинальную стоимость 1000 долларов.

Номинальная стоимость облигации также является основой для расчета процентных платежей, причитающихся держателям облигаций. Чаще всего облигации имеют номинальную стоимость 1000 долларов. - Купон: Фиксированная процентная ставка, которую эмитент облигаций выплачивает своим держателям облигаций. В примере с 1000 долларов США, если облигация имеет купон в размере 3%, эмитент облигации обещает выплачивать инвесторам 30 долларов США в год до даты погашения облигации (3% от номинальной стоимости 1000 долларов США = 30 долларов США в год).

- Доходность: Ставка доходности по облигации. Хотя купон фиксирован, доходность варьируется и зависит от цены облигации на вторичном рынке и других факторов.Доходность может быть выражена как текущая доходность, доходность к погашению и доходность до отзыва (подробнее об этом ниже).

- Цена: Многие, если не большинство облигаций, торгуются после того, как они были выпущены.

На рынке облигации имеют две цены: бид и аск. Цена предложения — это максимальная сумма, которую покупатель готов заплатить за облигацию, а цена предложения — это самая низкая цена, предлагаемая продавцом.

На рынке облигации имеют две цены: бид и аск. Цена предложения — это максимальная сумма, которую покупатель готов заплатить за облигацию, а цена предложения — это самая низкая цена, предлагаемая продавцом. - Риск дюрации: Это мера того, как цена облигации может измениться при колебаниях рыночных процентных ставок.Эксперты предполагают, что облигация будет снижаться в цене на 1% при повышении процентных ставок на 1%. Чем больше дюрация облигации, тем больше подвержена ее цена изменению процентных ставок.

- Рейтинг: Рейтинговые агентства присваивают рейтинги облигациям и эмитентам облигаций на основе их кредитоспособности. Рейтинги облигаций помогают инвесторам понять риск инвестирования в облигации. Облигации инвестиционного уровня имеют рейтинг BBB или выше.

Какие бывают типы облигаций?

Существует почти бесконечное множество типов облигаций.В США облигации инвестиционного уровня можно в целом разделить на четыре типа — корпоративные, государственные, агентские и муниципальные — в зависимости от организации, которая их выпускает. Эти четыре типа облигаций также имеют разные налоговые режимы, что является ключевым фактором для инвесторов в облигации.

Эти четыре типа облигаций также имеют разные налоговые режимы, что является ключевым фактором для инвесторов в облигации.

Облигации корпоративные

Корпоративные облигации выпускаются государственными и частными компаниями для финансирования повседневных операций, расширения производства, финансирования исследований или финансирования приобретений. Корпоративные облигации облагаются федеральным налогом и налогом на прибыль штата.

Государственные облигации

государственных облигаций США выпущены федеральным правительством. Они широко известны как казначейские обязательства, поскольку выпускаются Министерством финансов США. Деньги, полученные от продажи казначейских облигаций, используются для финансирования всех аспектов деятельности правительства. Они облагаются федеральным налогом, но освобождены от налогов штата и местных налогов.

Агентские облигации

Государственные предприятия (GSE), такие как Fannie Mae и Freddie Mac, выпускают агентские облигации для финансирования федеральных программ ипотеки, образования и сельскохозяйственного кредитования. Эти облигации облагаются федеральным налогом, но некоторые из них освобождены от налогов штата и местных налогов.

Эти облигации облагаются федеральным налогом, но некоторые из них освобождены от налогов штата и местных налогов.

Муниципальные облигации

штатов, городов и округов выпускают муниципальные облигации для финансирования местных проектов. Проценты, полученные по муниципальным облигациям, не облагаются налогом на федеральном уровне, а часто и на уровне штата, что делает их привлекательными инвестициями для состоятельных инвесторов и тех, кто хочет получить не облагаемый налогом доход при выходе на пенсию.

Характеристики облигации

Мы можем дополнительно классифицировать облигации по способу выплаты процентов и некоторым другим характеристикам:

- Облигации с нулевым купоном: Как следует из названия, по бескупонным облигациям не производятся периодические выплаты процентов.Вместо этого инвесторы покупают облигации с нулевым купоном с дисконтом к их номинальной стоимости, и им выплачивается полная номинальная стоимость при наступлении срока погашения.

- Облигации с правом отзыва: Эти облигации позволяют эмитенту погасить долг — или «отозвать облигацию» до наступления срока погашения. Условия отзыва согласовываются до выпуска облигации.

- Облигации с правом обратной продажи: Инвесторы имеют возможность выкупить облигацию с правом обратной продажи, также известную как облигация с правом обратной продажи, до даты погашения. Облигации пут могут предлагать одну или несколько различных дат для досрочного погашения.

- Конвертируемые облигации: Эти корпоративные облигации могут быть конвертированы в акции компании-эмитента до наступления срока погашения.

Инвесторы работают со своим финансовым консультантом, чтобы помочь выбрать облигации, которые обеспечивают доход, налоговые преимущества и характеристики, наиболее подходящие для их финансовых целей.

Как работают рейтинги облигаций?

Все облигации несут риск дефолта. Если эмитент корпоративных или государственных облигаций объявляет о банкротстве, это означает, что он, скорее всего, не выполнит свои обязательства по облигациям, что затруднит инвесторам возврат своей основной суммы.

Кредитные рейтингипо облигациям помогут вам понять риск дефолта, связанный с вашими инвестициями в облигации. Они также предполагают вероятность того, что эмитент сможет надежно выплатить инвесторам купонную ставку облигации.

Подобно тому, как кредитные бюро присваивают вам кредитный рейтинг на основе вашей финансовой истории, рейтинговые агентства оценивают финансовое состояние эмитентов облигаций. Standard and Poor’s, Fitch Ratings и Moody’s являются тремя ведущими рейтинговыми агентствами, которые присваивают рейтинги отдельным облигациям для обозначения и банка, поддерживающего выпуск облигаций.

В целом, чем выше рейтинг облигации, тем ниже должен быть купон из-за меньшего риска дефолта эмитента. Чем ниже рейтинг облигации, тем больший интерес эмитент должен заплатить инвесторам, чтобы побудить их сделать инвестиции и компенсировать более высокий риск.

Как оцениваются облигации?

Цена облигацийна вторичном рынке определяется их номинальной стоимостью или номиналом. Облигации с ценой выше номинала — выше номинала — торгуются с премией, тогда как облигации с ценой ниже их номинальной стоимости — ниже номинала — торгуются с дисконтом.Как и любой другой актив, цены на облигации зависят от спроса и предложения. Но кредитные рейтинги и рыночные процентные ставки также играют большую роль в ценообразовании.

Рассмотрите кредитные рейтинги: Как отмечалось выше, облигация с высоким рейтингом и инвестиционным рейтингом выплачивает меньший купон (более низкая фиксированная процентная ставка), чем облигация с низким рейтингом и ниже инвестиционного уровня. Этот меньший купон означает, что облигация имеет более низкую доходность, что дает вам меньшую отдачу от ваших инвестиций. Но если спрос на ваши облигации с высоким рейтингом внезапно упадет, они начнут торговаться с дисконтом к номиналу на рынке.Однако ее доходность увеличится, и покупатели будут зарабатывать больше в течение срока действия облигации, потому что фиксированная купонная ставка представляет собой большую часть более низкой цены покупки.

Изменения рыночных процентных ставок усложняют ситуацию. По мере роста рыночных процентных ставок доходность облигаций также увеличивается, что снижает цены на облигации. Например, компания выпускает облигации номинальной стоимостью 1 000 долларов США с 5-процентным купоном. Но год спустя процентные ставки повышаются, и та же компания выпускает новую облигацию с рейтингом 5.Купон 5%, чтобы не отставать от рыночных ставок. Спрос на облигацию с 5% купоном снизится, если по новой облигации будет выплачено 5,5%.

Чтобы первая облигация оставалась привлекательной для инвесторов, используя пример с номинальной стоимостью 1000 долларов, цена старой 5% -ной облигации будет торговаться с дисконтом, скажем, 900 долларов. Инвесторы, покупающие 5% -ную облигацию, получат скидку на покупную цену, чтобы сделать доходность старой облигации сопоставимой с доходностью новой 5,5% -ной облигации.

Как инвестировать в облигации

Вы инвестируете в облигации, покупая новые выпуски, покупая облигации на вторичном рынке или покупая паевые инвестиционные фонды или биржевые фонды (ETF).

- Новые облигации: Вы можете покупать облигации во время их первоначального размещения через множество брокерских счетов в Интернете.

- Вторичный рынок: Ваш брокерский счет может предлагать возможность покупки облигаций на вторичном рынке.

- Паевые инвестиционные фонды: Вы можете покупать акции фондов облигаций. Эти паевые инвестиционные фонды обычно покупают различные облигации в рамках определенной стратегии. К ним относятся, помимо многих других стратегий, фонды долгосрочных облигаций или высокодоходные корпоративные облигации.Фонды облигаций взимают с вас комиссию за управление, которая компенсирует управляющим портфелем фонда.

- Bond ETFs: Вы можете покупать и продавать акции ETF как акции. Облигационные ETF обычно имеют более низкие комиссии, чем облигационные паевые инвестиционные фонды.

При покупке новых выпусков и облигаций вторичного рынка у инвесторов могут быть более ограниченные возможности. Не все брокерские компании предлагают возможность покупать облигации напрямую. А понимание цен на облигации может быть непростым для начинающих инвесторов.

Облигационные паевые инвестиционные фонды и ETF намного легче доступны для обычных инвесторов.Вы можете легко изучить детали инвестиционной стратегии паевого инвестиционного фонда или ETF и найти те, которые соответствуют вашим инвестиционным целям. У вас меньше шансов столкнуться с проблемами ликвидности и, как правило, вы можете легко покупать и продавать акции этих транспортных средств.

Независимо от того, решите ли вы работать с финансовым профессионалом или самостоятельно управлять своими инвестициями, инвестиции с фиксированным доходом должны быть основной частью вашей инвестиционной стратегии. В хорошо диверсифицированном инвестиционном портфеле облигации могут обеспечить как стабильность, так и предсказуемый доход.

Что такое Бонд простыми словами? — MVOrganizing

Что такое Бонд простыми словами?

Что такое облигация? Проще говоря, облигация — это ссуда от инвестора заемщику, например компании или правительству. Заемщик использует деньги для финансирования своей деятельности, а инвестор получает проценты по вложению. Рыночная стоимость облигации может меняться со временем.

Какое определение облигаций для детей?

Kids Определение связи (запись 1 из 2) 1: что-то, что связывает.

Что такое Бонд в одном предложении?

то, что связывает, скрепляет, ограничивает или удерживает вместе. шнур, веревку, повязку или связку. обязательная безопасность; твердое заверение: мое слово — моя гарантия. запечатанный документ, по которому физическое лицо, корпорация или правительство гарантирует выплату установленной суммы денег в определенный день или ранее.

Как использовать облигации в предложении?

Пример предложения о залоге

- Связь между товарищами крепкая.

- Связь создает больше, чем зависимость; это дает вам огромное влияние на него.

- Их связь казалась постоянной, и она не знала, что с этим делать.

- Я не хочу связываться с ребенком только для того, чтобы его забрали.

- Связь объединяет вас.

Как вы используете облигации?

Облигациитакже можно использовать для спекуляции на изменениях процентных ставок или для сопоставления с будущими обязательствами.

- Консервационный принципал. Одним из наиболее распространенных способов использования облигаций является сохранение основной суммы долга.

- Экономия.

- Управление процентным риском.

- Диверсификация.

- Соответствие расходов / иммунизация.

- Долгосрочное планирование.

Что означает сильная связь?

Связь между людьми — это сильное чувство дружбы, любви или общих убеждений и опыта, которые их объединяют.

Что такое влюбленная Бонд?

Связь между людьми — это сильное чувство дружбы, любви или общих убеждений и опыта, которые их объединяют. Когда люди связываются друг с другом, они формируют отношения, основанные на любви или общих убеждениях и опыте.Вы также можете сказать, что люди связывают или что-то их связывает.

Какая связь самая сильная?

ковалентная связь

Откуда вы знаете, что у вас есть связь с кем-то?

Признаков эмоциональной связи:

- Вы заботитесь о потребностях и желаниях друг друга.

- Вы открыто делитесь.

- Вы не просто слышите друг друга; ты действительно слушаешь.

- Вы глубоко знаете друг друга.

- Вы интересуетесь увлечениями друг друга, даже если вы этого не «понимаете».

- Все дело в мелких деталях.

- Это зона, свободная от суждений.

Как узнать, есть ли у вас с кем-то душевная связь?

1. Они меняют вас (и вашу жизнь) на глубоком уровне: по мере того, как вы взаимодействуете с душевной связью, вы постепенно чувствуете, что в вас есть что-то, что никогда не будет прежним. Вы можете почувствовать существенный сдвиг в вашем внутреннем ландшафте, который часто отражается во внешних обстоятельствах.

Как мне узнать, что я влюбился?

9 признаков того, что вы влюбляетесь, согласно психологии

- На них невозможно оторваться.

- Вы бросаете свои обычные дела.

- Вы не возражаете, когда они делают что-то непривлекательное.

- Они не могут сделать ничего плохого.

- Вы настроены необычайно оптимистично.

- Ты всегда о них думаешь.

- Вы хотите, чтобы они были счастливы.

Откуда вы знаете, что сильно любите?

1) Ваш партнер чувствует себя как дома Что ж, когда вы глубоко влюблены, это то же самое чувство, которое вы испытываете всякий раз, когда находитесь рядом со своим партнером — чувство комфорта и принадлежности.Все, от их запаха до того, как они разговаривают, мгновенно расслабляет (нетрудно понять, почему любовь может вызывать привыкание).

Как объяснить чувство любви?

Некоторые люди говорят, что любовь — это чувство возбуждения и страсти, когда вы со своим партнером. Кто-то другой скажет, что дело в безоговорочном доверии, честности и комфорте, которые приходят с долгими отношениями.

Какими словами можно описать любовь?

Слова, описывающие любовь

- очаровательны.

- привязанность.

- амур.

- ангел.

- блаженство.

- забота.

- шоколад.

- товарищ.

акций и облигаций | Scholastic

Большая часть деловой активности в мире была бы невозможна без акций и облигаций. Акции и облигации — это сертификаты, которые продаются, чтобы собрать деньги для открытия новой компании или расширения существующей компании. Акции и облигации также называются ценными бумагами, , а люди, которые их покупают, называются инвесторами.

Акции

Акции являются свидетельствами собственности. Человек, который покупает акции компании, становится одним из владельцев компании. Как владелец, акционер имеет право на получение дивидендов в размере , или долю прибыли компании. Размер этого дивиденда может меняться из года в год в зависимости от результатов деятельности компании. Солидные компании стараются выплачивать акционерам как можно более высокие дивиденды.

Существует два типа акций: обыкновенных акций, и привилегированных акций. Владельцы обыкновенных акций могут голосовать за директоров компании и посещать годовые собрания акционеров. На этих встречах у них есть возможность рассмотреть годовые результаты деятельности компании и ее планы на будущее, а также представить свои собственные идеи. Владельцы привилегированных акций обычно не имеют права голоса или права присутствовать на собраниях акционеров. Однако они имеют приоритет при выплате дивидендов. Дивиденды по привилегированным акциям выплачиваются в соответствии с установленной ставкой, в то время как дивиденды по обыкновенным акциям колеблются в зависимости от результатов деятельности компании.Однако, если компания преуспевает, привилегированные акции обычно не растут в цене так же сильно, как обыкновенные. Если компания выходит из бизнеса, в первую очередь выплачиваются привилегированные акции.

В начало

Облигации

Облигации — это сертификаты, обещающие выплату фиксированной процентной ставки. Человек, который покупает облигацию, не покупает собственность в компании, а ссужает ее деньги. Облигация — это обещание компании выплатить эти деньги в конце определенного времени, например, через десять, пятнадцать или двадцать лет.Взамен ссуды компании деньги держателю облигации выплачиваются проценты через регулярные промежутки времени. Процентная ставка основана на общих процентных ставках, действующих на момент выпуска облигаций, а также на финансовой устойчивости компании. Облигации обычно приносят больше денег, чем привилегированные акции, и они обычно считаются более безопасным вложением средств. Если компания становится банкротом, держателям облигаций выплачиваются деньги раньше, чем держателям привилегированных и обыкновенных акций.

Органы местного самоуправления, правительства штата и страны также выпускают облигации для оплаты различных проектов, таких как строительство дорог или школ.Проценты, получаемые держателем облигаций по государственным и местным облигациям, также называемые муниципальными облигациями, обычно освобождаются от налогов.

В начало

История акций и облигаций