Банкротство физических лиц: как обнулить долги и что будет потом :: Новости :: РБК Инвестиции

В России почти в два раза выросло число личных банкротств. Иногда это единственный способ решить проблему с долгами. О том, что нужно знать о банкротстве и последствиях, которые оно может нести — в нашем тексте

Фото: Shutterstock

За девять месяцев 2021 года около 137,5 тыс. россиян подали заявления о признании себя банкротами — в 1,8 раза больше, чем за тот же период прошлого года. Большинство россиян (95,1%) сами оформляли личное банкротство из-за долгов, а остальные — по требованию кредиторов и Федеральной налоговой службы (ФНС).

россиян подали заявления о признании себя банкротами — в 1,8 раза больше, чем за тот же период прошлого года. Большинство россиян (95,1%) сами оформляли личное банкротство из-за долгов, а остальные — по требованию кредиторов и Федеральной налоговой службы (ФНС).

МФЦ с сентября 2020 года провела свыше 5,1 тыс. процедур внесудебного банкротства, однако почти 8 тыс. заявлений вернули россиянам. В сентябре прошлого года вступил в силу закон, который упростил процедуру банкротства граждан. Рассказываем, что такое личное банкротство, кому оно нужно, как его получить и какие последствия ждут банкротов.

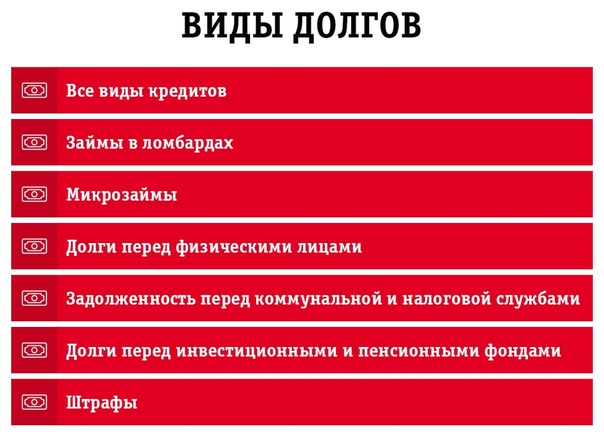

Личное банкротство — это банкротство физического лица, то есть обычного гражданина. Это признание его неспособности в полном объеме погасить долги или вносить обязательные платежи. Оно помогает законно освободиться от долгов, если нет возможности их выплачивать. Сюда входят не только задолженности по банковским кредитам, но также по микрозаймам, штрафам, налогам, оплате услуг ЖКХ и другим.

Это признание его неспособности в полном объеме погасить долги или вносить обязательные платежи. Оно помогает законно освободиться от долгов, если нет возможности их выплачивать. Сюда входят не только задолженности по банковским кредитам, но также по микрозаймам, штрафам, налогам, оплате услуг ЖКХ и другим.

Гражданин обязан подать заявление на банкротство, если сумма его обязательств — не менее ₽500 тыс., а также просрочка по ним составляет три месяца. Сделать это нужно не позднее 30 рабочих дней со дня, когда человек понял или должен был понять, что он не может расплачиваться с долгами в полном объеме.

Если ваши долги меньше ₽500 тыс., но вы понимаете, что не можете выполнять обязательства, так как вы неплатежеспособны, то вы имеете право подать на банкротство. Однако это уже не обязанность, так что в этом случае можете решать сами.

Признаки неплатежеспособности:

- Вы прекратили платить по долгам, срок исполнения которых уже наступил;

- У вас есть просрочка более одного месяца по более чем 10% всех обязательств;

- Размер ваших долгов больше стоимости вашего имущества;

- У вас есть постановление об окончании исполнительного производства, так как у вас нет имущества, которое можно взыскать.

Кроме того, можно объявить себя банкротом, если есть обстоятельства, которые препятствуют выплате долгов. Например, если человек тяжело заболел, его уволили с работы, он пострадал от стихийного бедствия и т.д.

Судебное банкротство: что нужно знать

Заявление в арбитражный суд подают те, кто по закону обязан пройти процедуру банкротства, то есть сумма их долгов — более ₽500 тыс., а просрочка — три месяца. На время такой процедуры должник не может распоряжаться своим имуществом, счетами и картами — они передаются финансовому управляющему, назначенному судом. Должнику оставляют лишь сумму прожиточного минимума.

На время такой процедуры должник не может распоряжаться своим имуществом, счетами и картами — они передаются финансовому управляющему, назначенному судом. Должнику оставляют лишь сумму прожиточного минимума.

Чтобы подать на банкротство, нужно собрать документы. Их список может различаться в зависимости от ваших жизненных обстоятельств — наличия семьи, детей, от вида задолженности и так далее:

Личные документы

- Паспорт

- СНИЛС

- Свидетельство о присвоении ИНН

- Свидетельство о заключении, расторжении брака, рождении детей

- Брачное соглашение, составленное у нотариуса, соглашение о разделе имущества

- Копия паспорта супруга

- Справки о болезни (серьезном, хроническом заболевании, которое требует дорогостоящего лечения), инвалидности

- Справка об отсутствии регистрации в качестве индивидуального предпринимателя. Она действует только пять дней

Документы о долгах

- Договоры с банками, микрофинансовыми организациями, справки о сумме долга

- Копия решения суда или искового заявления, если банк подал в суд

- Справки об образовании задолженности, графики платежей

- Справка о долге перед коммунальными службами

- Копия долговой расписки о займе у физлица

- Постановление об исполнительном производстве по штрафам из ГИБДД

- Постановления из Федеральной службы судебных приставов, решения судов о взыскании долга

Документы о доходах и имуществе

- Справка с места работы 2-НДФЛ, справки о доходах за последние три года

- Трудовая книжка

- Выписки по всем банковским счетам за три года, справки о наличии вкладов

- Выписка из Пенсионного фонда России о состоянии пенсионного лицевого счета

- Справка из фонда социального страхования о назначении пособий и других выплат

- Справка из службы занятости о статусе безработного

- Документы на недвижимость и движимое имущество — о собственности на квартиру, дом, свидетельство о регистрации автомобиля

Другие документы

- Договоры купли-продажи, залога, дарения имущества за последние три года

- Копии договоров о сделках с ценными бумагами за последние три года

- Выписка из ЕГРЮЛ или реестра акционеров, если вы были учредителем юрлица

- Справка о понесенных убытках

- Квитанции об оплате госпошлины, о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему, о направлении копий заявлений всем, кто участвует в деле

Должник должен оплатить госпошлину — ₽300, заплатить финансовому управляющему за его работу — ₽25 тыс. Если вы не можете сразу перечислить деньги на депозит суда для управляющего, то можно попросить отсрочку, но для этого нужно подать ходатайство. Если должник пользуется услугами юристов, то это еще один пункт расходов. Как отмечали в Госдуме, общие затраты на судебную процедуру банкротства составляют примерно ₽100 тыс., так что не всем она по карману.

Должник должен оплатить госпошлину — ₽300, заплатить финансовому управляющему за его работу — ₽25 тыс. Если вы не можете сразу перечислить деньги на депозит суда для управляющего, то можно попросить отсрочку, но для этого нужно подать ходатайство. Если должник пользуется услугами юристов, то это еще один пункт расходов. Как отмечали в Госдуме, общие затраты на судебную процедуру банкротства составляют примерно ₽100 тыс., так что не всем она по карману.Перед тем, как подавать заявление на банкротство, нужно не только собрать все документы, но и составить список кредиторов с информацией о них, посчитать задолженность каждому кредитору и общую сумму долгов, составить опись имущества и выбрать саморегулируемую организацию арбитражных управляющих.

Если вы индивидуальный предприниматель, то перед этим нужно еще опубликовать уведомление о своем намерении подать заявление на банкротство в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Сделать это необходимо не менее чем за 15 дней до обращения в суд.

Фото: Pexels

Что будет дальше?

Процедура судебного банкротства может длиться от нескольких месяцев до нескольких лет. Если суд принял ваше заявление и вы доказали, что вы добросовестный гражданин, который оказался в трудной ситуации, то суд может утвердить несколько процедур:

Реструктуризация долгов. Ее применяют, чтобы восстановить платежеспособность должника и тот расплатился с долгами. Она позволяет человеку решить проблему без объявления себя банкротом. Однако для этого нужно иметь стабильный доход, за счет которого можно не только гасить задолженность, но и жить. Кроме того, нужно не быть судимым за экономические преступления, не иметь решения о признании банкротом в течение пяти лет и соответствовать некоторым другим условиям. Если с этим все хорошо, то составляется план реструктуризации долгов — их погашения по графику.

Однако для этого нужно иметь стабильный доход, за счет которого можно не только гасить задолженность, но и жить. Кроме того, нужно не быть судимым за экономические преступления, не иметь решения о признании банкротом в течение пяти лет и соответствовать некоторым другим условиям. Если с этим все хорошо, то составляется план реструктуризации долгов — их погашения по графику.

Реализация имущества. В этом случае должника признают банкротом. Такая процедура запускается, если никто не представил план реструктуризации долгов или его не одобрили, у должника недостаточно средств, чтобы платить по графику. Имущество банкрота распродают, а полученные деньги распределяют между кредиторами. Сюда входят не только недвижимость, но и драгоценности, и другие предметы роскоши, которые стоят более ₽100 тыс. Однако нельзя продавать единственное жилье должника. Если имущества банкрота не хватило, чтобы рассчитаться по всем долгам, то неоплаченная задолженность считается погашенной.

Мировое соглашение между должником и кредиторами. Его можно применить в любой момент рассмотрения дела о банкротстве. Однако для этого банкрот должен погасить задолженность перед кредиторами первой и второй очереди. После заключения соглашения полномочия финансового управляющего и производство по делу прекращаются, а должник приступает к погашению задолженности.

Фото: Shutterstock

Внесудебное банкротство: кому оно подходит?

Процедуру внесудебного банкротства ввели в сентябре 2020 года. В отличие от судебного она бесплатна, так как нет финансового управляющего, а также не нужно платить госпошлину. Кроме того, не нужно отдавать деньги за рассмотрение заявления и включение данных в реестр.

В отличие от судебного она бесплатна, так как нет финансового управляющего, а также не нужно платить госпошлину. Кроме того, не нужно отдавать деньги за рассмотрение заявления и включение данных в реестр.

Сумма долга, которая служит основанием для банкротства, тоже отличается. Процедуру можно пройти, если она составляет от ₽50 тыс. до ₽500 тыс. Она учитывается независимо от наступления даты платежа, просрочек и обращения кредитора в суд для взыскания задолженности. В нее входят несколько видов долгов:

- По займам и кредитам, включая проценты;

- По налогам и сборам;

- По алиментам;

- По договорам поручительства, в том числе суммы, по которым основной должник платит вовремя.

Процедуру внесудебного банкротства можно пройти, если:

- В отношении должника закончили исполнительное производство, так как у него нет имущества, которое можно взыскать;

- Исполнительный документ вернули взыскателю;

- После этого не возбуждались другие исполнительные производства, которые еще не закончились.

Должник оформляет заявление через МФЦ. К нему нужно приложить список всех известных кредиторов. Если какого-то кредитора или обязательства в перечне не будет, то по этим долгам придется платить. Внимательно и правильно записывайте все данные.

Процедура внесудебного банкротства длится полгода. В это время приставы не могут продать имущество в счет погашения долгов, не будут начисляться проценты и штрафы, а банк не спишет деньги со счетов. Тем не менее, везде есть свои исключения. Если ведется исполнительное производство по этим пунктам, то должник обязан по ним платить:

- Кредиты и займы, которые не указывались в приложении к заявлению о банкротстве

- О возмещении вреда жизни и здоровью, морального вреда

- О взыскании алиментов

- О выплате зарплаты и выходного пособия

Если финансовое положение должника улучшится, то он должен в течение пяти дней сообщить об этом в МФЦ. Например, если у него появилось имущество или доход, с помощью которых можно полностью погасить долги или их значительную часть. Тогда процедура внесудебного банкротства прекратится. Повторно подать заявление в МФЦ можно будет только через десять лет.

Например, если у него появилось имущество или доход, с помощью которых можно полностью погасить долги или их значительную часть. Тогда процедура внесудебного банкротства прекратится. Повторно подать заявление в МФЦ можно будет только через десять лет.

Фото: Pexels

Последствия: что ждет должника после признания банкротом

Потеря денег и имущества — не единственные последствия банкротства:

- В течение пяти лет банкрот не сможет брать кредиты и займы, не указывая факт банкротства, самостоятельно подавать новое заявление о банкротстве

- В течение трех лет он не сможет занимать должности в органах управления юридического лица, а в течение десяти лет — в кредитной организации

- В течение пяти лет банкрот не сможет занимать должности в органах управления страховой организации, негосударственного пенсионного фонда, управляющей компании инвестфонда и микрофинансовой компании

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Что влечет банкротство физического лица?

Банкротство физического лица – сложная процедура, при которой существуют некоторые риски.

Банкротство оказывает значительное влияние на правовую и финансовую деятельность человека.

Если вы хотите принять решение и банкротстве, сначала обязательно взвесьте все «за» и «против» и просчитайте все риски и последствия.

После завершения процедуры банкротства у гражданина появляются ограничения в правах, воздействующие на правовые и материальные стороны жизни должника.

Последствия банкротства

1. Банкрот полностью лишается собственности

Закон «О банкротстве» требует максимально расплатиться с долгами из собственности должника. Поэтому практически все имущество физлица за небольшим исключением выставляется на продажу. В случае совершения должником необдуманных поступков появляется значительный риск лишиться имущества еще в начале банкротства.

К примеру, гражданин решил объявить себя банкротом. Но чтобы попытаться спасти свое имущество, начинает переоформлять квартиру и машину, чтобы к моменту начала процесса банкротства у него ничего не было, и, соответственно, у него ничего не могли забрать. При этом он полагает, что его долги спишутся автоматически, и он ничего не лишится.

При этом он полагает, что его долги спишутся автоматически, и он ничего не лишится.

Но есть законы, с помощью которых кредиторы или финансовый управляющий могут объявить незаконными все сделки купли-продажи и дарения, заключенные в течение последних трех лет до начала процедуры банкротства, объявив их противозаконными.

Помимо этого, есть большая вероятность за такие махинации получить административную и даже уголовную ответственность, если докажется факт мошенничества.

2. Материальные ущемления

Как только процесс банкротства запускается, всей собственностью банкрота и его банковскими картами начинает распоряжаться финансовый управляющий. Также должник не имеет права участвовать в сделках, открывать банковские счета и получать по ним материальные средства.

3. Имущественные ограничения

Все имущество физлица арестовывается. Если же оно является совместным с другим собственником, то и это лицо тоже не имеет право им распоряжаться.

4. Статус банкрота приобретается на 5 лет

После завершения процедуры банкротства должник будет находиться в статусе банкрота 5 лет. Информация о статусе публикуется на портале Единого реестра должников. Кроме того, об этом стоит указывать в документах при оформлении сделок.

Признание за человеком статуса «банкрот» может оказывать негативное влияние на деловую репутацию человека в ближайшие 5 лет, и создавать неприятные трудности при оформлении кредитов, трудоустройстве, в развитии бизнеса с партнерами.

5. Запрет на руководящие посты

В течение 3 лет банкроту запрещено занимать руководящие должности на предприятиях.

6. Запрет на ведение предпринимательской деятельности

Банкроту запрещено заниматься бизнесом в течение 3 лет.

7. Признать себя банкротом можно только 1 раз

В течение 5 лет признанный банкротом должник не имеет права повторно пройти процедуру банкротства.

Физлица могут объявлять банкротство.

Что это значит

Что это значит24 Октября, 2019, 16:01

15662

С 21 октября в Украине заработал Кодекс о процедурах банкротства, принятый в 2018 году. Одна из его книг посвящена новому типу процедуры — банкротству физлиц. Теперь каждый украинец сможет объявить себя неплатежеспособным, реструктурировать и погасить долги. Раньше такую возможность имели юрлица и ФОП.

Главное

Процедура банкротства физического лица – это судебный процесс, в результате которого физическое лицо освобождается от долговых обязательств.

Взамен продают все его имущество — кроме социального жилья.

Как запустить процесс

Запустить процедуру может только сам банкрот, принудительно наделить человека таким статусом не получится.

Ему потребуется обратиться в местный хозяйственный суд с заявлением. Суд назначит арбитражного управляющего для обеспечения дела.

Должнику придется внести судебный сбор (от 1921 грн до 19 210 грн) и платежи за оплату работы арбитражного управляющего. Его имя и идентификационный номер опубликуют на официальном сайте, чтобы к санации приобщились все заинтересованные лица.

Банкротство физлиц задумано как решение ситуации для тех, кто не может одновременно содержать семью и выплачивать долги. Но для старта процесса, нужны такие основания, объясняют в управлении юстиции:

- Размер просроченных обязательств физического лица перед кредитором (кредиторами) составляет не менее 30 размеров минимальной заработной платы. Сегодня это 125 190 грн.

- Лицо не менее 2 месяцев не погашает кредиты или не осуществляет другие плановые платежи в размере более 50% ежемесячных платежей по каждому из обязательств,

- Лицо не имеет имущества, на которое может быть обращено взыскание. Этот факт должен быть подтвержден постановлением в исполнительном производстве.

- Имеются другие обстоятельства, которые могут свидетельствовать о том, что в ближайшее время должник не сможет исполнить денежные обязательства или совершать платежи.

Как это работает

Если судебное дело открыто, для физлица вводятся 120-дневные «каникулы». Это период реструктуризации, в течение которого действует мораторий на удовлетворение требований. То есть, платить по кредитам в это время не нужно, не начисляются штрафы.

Кредиторы и должник могут договориться о пересмотре условий, в порядке установленном определенном ст. 126 Кодекса — и составить план реструктуризации. Среди вариантов:

- снижение ставок;

- снижение штрафов, пени;

- прощение долгов;

- выполнение обязательств третьими лицами.

Есть ограничение на длительность выполнения плана реструктуризации:

- не более 5 лет — для погашения обычных долгов;

- не более 10 лет — для погашения ипотечного кредита;

- не более 15 лет — для кредитов в иностранных валютах, обеспеченных ипотекой квартиры, которая является единственным местом проживания семьи должника.

Что нельзя списать

Не все долги можно пересмотреть и списать. Среди тех, что не подлежат реструктуризации:

- долги по уплате алиментов, страховых взносов на обязательное пенсионное и другое социальное страхование;

- долги по кредитам на отдых, развлечения, покупку предметов роскоши;

- долги из-за участия в азартных играх, пари и так далее.

Что происходит с долгами

Если суд признал должника банкротом, запускается процедура погашения. Это выплата долгов благодаря продаже имущества, которое называется «ликвидационной массой».

В него входит все имущество за несколькими исключениями:

- Единственное социальное жилье. Это квартира площадью не более 60 кв. м или не более 13,65 кв. м на одного члена семьи, зарегистрированного в ней. Или дом не более 120 кв. м. Социальное жилье — единственное, которое оставят семье.

- Также не тронут накопления в пенсионных фондах и фондах социального страхования.

Продажа остального имущества будет проходить на Prozorro. Деньги вносятся на отдельный открытый банковский счет.

Когда ликвидация завершится, кредиторы больше не смогут выдвигать требований заемщику.

Какие еще есть нюансы

- Повторно признать себя банкротом не удастся в течение еще 5 лет, если вы не погасили все долги.

- При получении займов и кредитов придется указывать факт банкротства.

- Если в течение 5 лет станет известно о скрытии имущества от продажи, долги вернут в полном объеме.

- Физическое лицо не может считаться имеющей безупречную деловую репутацию, в течение трех лет после признания ее банкротом.

- С полным текстом закона можно ознакомиться по ссылке.

Позиция юриста

По просьбе AIN.UA, новый Кодекс прокомментировал Юрий Григоренко, адвокат и партнер Brightman FinTech Law Firm.

Есть ли угроза для активизации мошеннических схем

В случае с процедурой банкротства физических лиц реализовать преступный умысел, направленный на мошенничество (ст. 190 УК), присвоение имущества (ст. 191 УК) либо же мошенничество с финансовыми ресурсами (ст. 222 УК) многократно сложнее.

Так Кодексом процедур банкротства предусмотрено, что на стадии реструктуризации задолженности управление активами должника осуществляется независимым арбитражным управляющим. В свою очередь действия арбитражного управляющего контролируются кредиторами должника, а так же судом, рассматривающим дело о банкротстве.

Так же кредиторы наделены правом обращаться в суд с заявлением об отстранении арбитражного управляющего в случае, если считают что его действия либо, наоборот, бездействие нарушают закон. У кредиторов имеется достаточного широкий инструментарий для эффективного контроля за деятельностью арбитражного управляющего.

У кредиторов имеется достаточного широкий инструментарий для эффективного контроля за деятельностью арбитражного управляющего.

Кроме того, на стадии погашения долгов должника осуществляется реализация его активов с помощью электронных торгов, которые на сегодняшний день являются наиболее экономически эффективной формой продажи имущества, на что, в конечном итоге и рассчитана процедура банкротства.

Будет ли процедура банкротства востребована в Украине

Я думаю да, поскольку в ней заинтересованы как кредиторы так и должники.

Для должника это возможность остановить процесс накопления долгов с тем что бы восстановить свою платежеспособность и через время рассчитаться по всем обязательствам, при этом имеется возможность привлечь к решению данных проблем стороннего кризис-менеджера, прошедшего специальную подготовку.

Не всегда лицо, которое попало в трудную финансовую ситуацию, в состоянии трезво и хладнокровно проанализировать свои финансовые показатели и принять необходимые, порой трудные решения.

В то же время для кредиторов банкротство физических лиц открывает юридическую возможность для избавления от безнадежной задолженности либо же процедуру частичного ее погашения. Это так же положительно влияет на финансовые показатели и очищает баланс от балласта.

К чему готовиться потенциальному банкроту

Судебной практики по данному вопросу пока нет. Но процессуально данная процедура занимает около полугода, а том случае если не возникает никаких проблем со сбором информации об активах должника, сборами кредиторов а так же с реализацией имущества должника.

На практике, думаю, процедура будет занимать до года.

Изменят ли банки кредитную политику

По моему мнению это несущественно повлияет на политику банков в отношении кредитования физических лиц, поскольку именно банковское лобби сильно поспособствовало принятию данного законодательного акта в данной редакции.

Концептуально на кредитную политику банков влияет наличие либо отсутствие рисков по невозврату данного кредита. Первично, свои риски банк оценивает исходя из имущественного состояния заемщика, а так же его кредитной истории.

Действительно, с заявлением об открытии дела о банкротстве может только должник, соответственно это можно расценивать как способ защиты от кредиторских требований, так как вслед за открытием дела о банкротстве вводится мораторий на удовлетворение кредиторских требований.

При этом банки, будучи кредиторами, оставляют за собой контроль как за реструктуризацией задолженности, так и за погашением долгов.

Исходя из этого риски по невозврату кредитных средств существенно не меняются.

Деньги и законы:

Банкротство физических лиц или ИП

Граждане и ИП банкротятся по похожим правилам. Но большинство предпринимателей сначала закрывают бизнес, а потом уже подают заявление. Объясняем, почему юристы советуют поступать именно так.

Но большинство предпринимателей сначала закрывают бизнес, а потом уже подают заявление. Объясняем, почему юристы советуют поступать именно так.

1. Физлицу проще достичь лимита — 500 тыс. ₽ долга

Гражданин может банкротиться вне зависимости от статуса предпринимателя. Характер долгов не имеет значения: они могут быть как личными, так и коммерческими. Главное, чтобы были основания для подачи заявления: сумма долга от 500 тыс. ₽ и просрочка 90 дней или понимание, что рассчитаться с кредиторами невозможно.

При банкротстве в качестве ИП появляется ограничение: учитывают только коммерческие долги. Если предприниматель брал потребительский кредит, как часто и происходит, — он уже не в счёт. Если скопились долги по аренде квартиры и коммунальным платежам — тоже. Поэтому лимит 500 тыс. ₽ становится недостижимее.

Никаких плюсов банкротство с незакрытым ИП не даёт. Кредиторы по личным долгам всё равно будут участвовать в деле. Их указывают в списке кредиторов и должников, который ИП представляет в суд вместе с заявлением.

2. ИП-банкроту запретят заниматься бизнесом

Когда банкротится ИП, его не просто снимают с учёта. Ему запрещают повторно регистрироваться в течение 5 лет. Когда банкротится физлицо, этого не происходит.

3. Закрытие ИП подтверждает отсутствие доходов

Когда человек закрывает ИП и встаёт на учёт в центре занятости, он официально теряет доходы. Раз доходов нет, план реструктуризации предложить нельзя. Предприниматель не должен будет рассчитываться с долгами в течение трёх лет. Останется только радикальная мера — реализовать на аукционе имущество бизнесмена, если оно есть.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноКак закрыть ИП с долгами?

Закон о регистрации не запрещает закрывать ИП с долгами. Просто закройте ИП, как обычно, и все предпринимательские долги станут личными. Единственное ограничение, которое есть в законе: кредиторы могут обжаловать снятие с регистрации, если это «затрагивает их законные интересы». Как именно отсутствие статуса ИП может повредить им — не очень понятно.

Как именно отсутствие статуса ИП может повредить им — не очень понятно.

Эльба поможет закрыть ИП: сервис поможет рассчитать налоги и взносы и сдать ликвидационную декларацию.

Статья: как закрыть ИП

Статья актуальна на

МФЦ г. Череповец | Банкротство как вынужденная мера

БАНКРОТСТВО КАК ВЫНУЖДЕННАЯ МЕРА

02.11.2020

В условиях экономического кризиса банкротство юридического, физического лица ни для кого не редкость. Именно поэтому многих так волнует вопрос: банкротство — это вынужденная мера или способ уйти от обязательств?

Попробуем разобраться в данном вопросе. Понятие «банкротство» закреплено в статье 2 Федерального закона «О несостоятельности (банкротстве)» № 127-ФЗ от 26.10.2002 (далее – Закон о банкротстве). Согласно указанной норме банкротство – это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнять обязанность по уплате обязательных платежей. В данном случае должником может быть как гражданин, в том числе, индивидуальный предприниматель, так и юридическое лицо, оказавшиеся неспособными удовлетворить требования по денежным обязательствам, исполнять обязанности по уплате обязательных платежей. Причины неплатежеспособности могут быть самые разные: как внешние, так и внутренние.

В данном случае должником может быть как гражданин, в том числе, индивидуальный предприниматель, так и юридическое лицо, оказавшиеся неспособными удовлетворить требования по денежным обязательствам, исполнять обязанности по уплате обязательных платежей. Причины неплатежеспособности могут быть самые разные: как внешние, так и внутренние.

Причины банкротства юридических лиц зависят от того какой деятельностью они занимаются. Так, например, внешние причины могут быть вызваны закономерностями экономического развития (кризисы, цикличность), политической ситуацией в стране и мире, несовершенством существующего законодательства, демографическими проблемами в стране и прочее. К внутренним причинам банкротства юридических лиц можно отнести наличие некомпетентного руководства в данной отрасли, отсутствие эффективной системы управления предприятием, нерациональная структура организации предприятия, недостаточное повышение квалификации сотрудников, низкая заинтересованность (мотивация) в результатах деятельности, ухудшение психологической атмосферы в коллективе, отсутствие четкой финансовой стратегии развития организации, низкая конкурентоспособность продукции, неэффективная реклама и прочее.

Причинами банкротства физических лиц может стать потеря работы, снижение доходов и увеличение расходов в связи с болезнью близких или рождением ребенка, в результате которых наступает неплатежеспособность должника, неправильное сопоставление своих возможностей и потребностей. Кроме того, существуют и объективные причины банкротства граждан, например, стихийные бедствия, другие неблагоприятные природные воздействия, общий невысокий уровень дохода населения, общая нестабильность финансово-кредитной политики государства и так далее.

Ирина Кондрашихина, начальник отдела по контролю (надзору) в сфере саморегулируемых организаций Управления Росреестра по Вологодской области предупреждает: «Не стоит забывать, что в случае признания должника банкротом наступают определенные последствия для должника.

Так, например, для гражданина это будут следующие последствия:

— в течение пяти лет с даты признания гражданина банкротом он не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства;

— в течение трех лет с даты признания гражданина банкротом он не вправе занимать должности в органах управления юридического лица, иным образом участвовать в управлении юридическим лицом;

— в течение 5 лет нельзя скрывать факт принятия плана реструктуризации долгов, если к должнику применялась процедура по реструктуризации долгов гражданина, при кредитовании и приобретении товаров в рассрочку;

— в случае признания гражданина банкротом суд вправе вынести определение о временном ограничении права на выезд гражданина из РФ;

— после признания гражданина банкротом все его имущество идет в конкурсную массу. Исключение составляет имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством;

Исключение составляет имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством;

— при обнаружении сокрытого имущества производство по делу о банкротстве может быть возобновлено и данное имущество будет реализовано с целью удовлетворения оставшихся требований кредитора и т.д..

Что касается должника — юридического лица, то для него процесс признания банкротства носит исключительно негативный характер. С начала процесса он полностью отстраняется от управления компанией, его работа подвергается тщательной проверке, и в случае уличения его в хищениях, уничтожении документации или умышленном причинении вреда компании подвергается административной и уголовной ответственности».

Поэтому закономерно возникает вопрос – а можно ли как-то предупредить банкротство?

Само предупреждение банкротства характеризуется как комплекс мероприятий правового регулирования отношений должника, его кредиторов и государственных органов, обеспечивающий предотвращение возможных негативных последствий в результате снижения платежеспособности должника. Нормы главы II Закона о банкротстве регулируют меры по предупреждению банкротства. Меры, направленные на восстановление платежеспособности должника, могут быть приняты кредиторами или иными лицами на основании соглашения с должником до момента подачи в арбитражный суд заявления о признании должника банкротом. Закон о банкротстве к одной из мер предупреждения банкротства относит санацию — предоставление финансовой помощи в размере, достаточном для погашения денежных обязательств. Предоставить финансовую помощь могут учредители должника, собственник имущества должника — унитарного предприятия, кредиторы и иные лица. Предоставление финансовой помощи может сопровождаться принятием на себя должником или иными лицами обязательств в пользу лиц, предоставивших финансовую помощь.

Нормы главы II Закона о банкротстве регулируют меры по предупреждению банкротства. Меры, направленные на восстановление платежеспособности должника, могут быть приняты кредиторами или иными лицами на основании соглашения с должником до момента подачи в арбитражный суд заявления о признании должника банкротом. Закон о банкротстве к одной из мер предупреждения банкротства относит санацию — предоставление финансовой помощи в размере, достаточном для погашения денежных обязательств. Предоставить финансовую помощь могут учредители должника, собственник имущества должника — унитарного предприятия, кредиторы и иные лица. Предоставление финансовой помощи может сопровождаться принятием на себя должником или иными лицами обязательств в пользу лиц, предоставивших финансовую помощь.

Существуют и иные способы предупреждения банкротства.

Например, к экономическим способам предупреждения банкротства можно отнести модернизацию предприятия, перепрофилирование производства, принятие мер, направленных на повышение квалификации персонала, изменение системы управления организации, дополнительный выпуск акций, увеличение уставного капитала за счет дополнительных взносов участников или третьих лиц и прочее.

Юридическими способами предупреждения банкротства являются заключение соглашения о новации, отступном либо прекращение обязательств иными способами, заключение договоров на выгодных условиях, взыскание дебиторской задолженности, истребование имущества из чужого незаконного владения, частичная продажа своего имущества и другие меры.

Таким образом, знание причин банкротства, своевременное их устранение и принятие мер по предупреждению банкротства позволят избежать наступления неблагоприятных последствий от введения процедур банкротства.

Бывают случаи, когда некоторые вполне платежеспособные заемщики, узнав о существовании такого закона, но, не разобравшись в его тонкостях, могут перестать платить по кредитам и займам, в надежде, что их долги будут прощены. Однако использовать данный механизм для списания долга без реальных к тому оснований не стоит. Процедура банкротства – это не кредитная амнистия, а трудоемкий, долгий и не очень приятный процесс. Следует помнить о последствиях признания банкротом! Принимая во внимание изложенное, необходимо сто раз подумать, прежде чем подать заявление в суд о признании себя банкротом.

Безусловно, не надо забывать о добросовестных, сознательных предприятиях, организациях, гражданах, которые действительно пострадали, к примеру, от последствий финансово-экономического кризиса, которыми были предприняты все меры по предупреждению банкротства, но не получилось восстановить свою платежеспособность. В таких случаях действительно, банкротство – это вынужденная мера.

Каковы плюсы и минусы подачи заявления о банкротстве в соответствии с главой 7?

В двух словахПодача заявления о банкротстве — мощный способ погасить задолженность и начать все сначала. Но, как и во всем, у банкротства есть и обратные стороны. Используйте эту статью, чтобы изучить преимущества и недостатки банкротства по главе 7.

Банкротство по главе 7 — один из самых действенных вариантов облегчения долгового бремени, доступных в Соединенных Штатах. Это может помочь потребителям выбраться из бедности и предоставить им чистый лист.Это дает вам возможность начать все сначала, списав долги. Но заявление о банкротстве — это личное решение, и важно полностью обдумать, подходит ли это вам. В этой статье исследуются плюсы и минусы банкротства по главе 7.

Но заявление о банкротстве — это личное решение, и важно полностью обдумать, подходит ли это вам. В этой статье исследуются плюсы и минусы банкротства по главе 7.

Каковы преимущества подачи заявления о банкротстве в соответствии с главой 7?

Немедленное облегчение в виде столь необходимой передышки

В тот момент, когда ваше дело будет передано в суд по делам о банкротстве, вы будете защищены от кредиторов. Заявление о банкротстве приводит к автоматическому приостановлению или прекращению всех действий по взысканию долгов.Это означает, что все телефонные звонки, украшения и письма-отправления должны быть прекращены. Это даже положило, по крайней мере, временное прекращение изъятия, выселения и отчуждения права выкупа.

Постоянное облегчение долгового бремени в форме отмены банкротства

Подача документов о банкротстве в соответствии с главой 7 уничтожает большинство видов долгов, включая задолженность по кредитным картам, медицинские счета и личные ссуды. Ваша обязанность выплатить эти виды необеспеченного долга отменяется, когда суд по делам о банкротстве дает вам разрешение на банкротство.

Освобождение от банкротства практически гарантировано

Если вы никогда раньше не заявляли о банкротстве, прошли тест на нуждаемость и были честны в отношениях с судом по делам о банкротстве и управляющим банкротством, вы можете добиться освобождения от банкротства всего за несколько минут. 3 месяца. Если вы убедитесь, что выполняете все требования до и после подачи заявления о банкротстве, это будет в основном автоматически.

Вы, вероятно, сохраните все свои вещи.

Люди, участвующие в более чем 95% всех банкротств, поданных в соответствии с главой 7 в Соединенных Штатах, сохраняют все свое имущество. [1] Это потому, что закон защищает определенное имущество, называемое имуществом, освобожденным от налогообложения, от ваших кредиторов. Будь то ваш ежемесячный чек социального страхования, часы или кухонный стол, если он защищен льготами, вы должны оставить его себе.

Если хотите, вы даже можете оставить себе машину после объявления о банкротстве

Вам все равно придется платить за нее, но это справедливо, верно? С другой стороны, если вы не хотите оставлять его себе, банкротство в главе 7 позволяет вам уйти от машины и получить автокредит! Вот все, что вам нужно знать о том, как сохранить свой автомобиль после подачи заявления о банкротстве в соответствии с главой 7.

После объявления о банкротстве пропущенные ежемесячные платежи и другие отрицательные отметки в вашем кредитном отчете больше не повреждают ваш кредитный рейтинг.

Чистый лист, который вы получите, когда вам будет предоставлено освобождение от банкротства, — это ваш шанс восстановить свой кредит и повысить свой кредитный рейтинг. Большинство людей имеют более высокий кредитный рейтинг через 1 год после подачи заявки в Главу 7, чем в день, когда они начали процесс банкротства.

Улучшенный доступ к кредитным и банковским услугам

Вы получите больше предложений по кредитным картам сразу после подачи заявления о банкротстве, чем вы будете знать, что делать.Это не только поможет вам восстановить свой кредит и увеличить свой кредитный рейтинг, но также даст вам доступ к сети безопасности, которая предоставляется вместе с кредитной картой на случай чрезвычайной ситуации.

Каковы недостатки подачи заявления о банкротстве в соответствии с главой 7?

Заявление о банкротстве по главе 7 подходит не всем. И даже если вам кажется, что это лучший вариант облегчения долгового бремени, это может быть не так, если вы рассмотрите некоторые из недостатков главы 7.

Вы не сможете подать заявление в главу 7, если зарабатываете слишком много денег

Если вы зарабатывая меньше среднего дохода, вы, вероятно, задаетесь вопросом, как это вообще возможно.Не волнуйтесь; это не о тебе. Речь идет о людях, у которых есть деньги, которые они могут вложить в сбережения после оплаты своих основных расходов на жизнь.

Это называется наличным доходом и рассчитывается с помощью проверки нуждаемости. Слишком большой располагаемый доход означает, что вы не имеете права просто уйти от долга. Но, хотя вы не можете подать заявление по главе 7, вы все равно можете получить освобождение от банкротства после выполнения плана погашения по главе 13.

Если у вас хорошая кредитная история, скорее всего, потребуется временное вознаграждение.

Те, кто сможет поддерживать свои ежемесячные платежи и поддерживать высокий кредитный рейтинг до подачи заявления о банкротстве, сначала увидят снижение своего рейтинга.Но заявление о банкротстве часто приносит больше пользы, чем вреда для кредитного рейтинга заявителя. Кроме того, как только их банкротство будет разрешено, они могут немедленно начать увеличивать этот досадный кредитный рейтинг.

Это не стирает все необеспеченные долги

Некоторые необеспеченные долги, такие как алименты или алименты, никогда не могут быть погашены при банкротстве. Другие вещи, такие как налоговые долги и студенческие ссуды, довольно сложно устранить путем подачи заявления о банкротстве.

Вы можете потерять определенные виды собственности.

Одним из компромиссов для получения разрешения на банкротство в течение нескольких месяцев является требование отказаться от некоторых дорогих вещей.Не освобожденная от налогов собственность — тип собственности, которую управляющий банкротством может продать, чтобы заплатить кредиторам в деле о банкротстве в соответствии с главой 7, — встречается довольно редко.

Если у вас есть дорогая недвижимость, которую вы не хотите терять, лучше всего проконсультироваться с юристом по банкротству. Тогда вы узнаете, действительно ли это возможно, и если да, то заполнение главы 13 станет для вас лучшим вариантом облегчения долгового бремени.

Заявление о банкротстве в соответствии с главой 7 не защищает других.

Заявление о банкротстве в соответствии с главой 7 отменяет только ваше обязательство по выплате долга .Это не отменяет долгов ни для кого другого. Глава 13 — единственный вид банкротства, который может защитить соавтора, но он работает только потому, что вы в конечном итоге оплачиваете долг через свой план погашения.

А как насчет банкротства по главе 13?

Банкротство по главам 7 и 13 являются мощными вариантами облегчения долгового бремени для людей, которым нужно начать все сначала. Но плюсы и минусы подачи заявления о банкротстве в соответствии с главой 13 совершенно иные, чем у главы 7. Если у вас высокий располагаемый доход или активы, не подлежащие освобождению от налогов, которые вы хотите защитить, глава 13 может быть для вас правильным вариантом.Прочтите эту статью, чтобы узнать больше о плюсах и минусах подачи заявления о банкротстве по главе 13.

Заявление о банкротстве может быть дорогостоящим

Суд по делам о банкротстве взимает сбор за подачу заявления в размере 338 долларов за рассмотрение дел по главе 7. Если вы зарабатываете более 150% от федерального норматива бедности, вы должны заплатить этот регистрационный сбор. Если вы не можете оплатить все сразу, вы можете подать иск и оплатить до 4 платежей. Но, если вы не оплатите его полностью, ваше дело будет отклонено судом.

Если вы нанимаете юридическую фирму или юриста по делам о банкротстве, чтобы помочь вам, вы должны будете оплатить их услуги адвоката в дополнение к судебным издержкам.Обычно это составляет в среднем около 1500 долларов, которые необходимо заплатить, прежде чем ваше дело будет подано. И это помимо пошлины за регистрацию и стоимости прохождения необходимых курсов кредитного консультирования.

В зависимости от вашего финансового положения и целей, которых вы хотите достичь с помощью заявления о банкротстве, наем подходящего юриста по банкротству для вашего дела может быть отличным вложением. Но многие дела из главы 7 просты и могут быть успешно завершены без адвоката.

Подведем итоги…

При принятии решения о банкротстве необходимо учитывать множество факторов. Ваше решение будет во многом зависеть от вашей личной ситуации и ваших целей в отношении вашего финансового будущего. Посмотрите видео ниже ⬇️, чтобы узнать больше!

Источники:

Автор:

Глава 7 Банкротство | Wex | Закон США

Когда должник становится неплатежеспособным и начинается процедура банкротства, должник либо ликвидирует свои активы, либо реорганизует свои долги.Порядок ликвидации регулируется главой 7 Кодекса о банкротстве.

При ликвидации активы должника, обычно корпорации, продаются по частям или как непрерывно действующее предприятие, «чтобы удовлетворить кредиторов [кредитора]». Согласно Кодексу, доверительный управляющий управляет ликвидацией путем «упорядочивания всего имеющегося имущества, превращения его в деньги, распределения среди кредиторов и закрытия имущества». Продажа активов должника создает поступления, которые распределяются между держателями долей в должнике.Разделение выручки производится в соответствии с иерархией прав истцов.

Напротив, когда несостоятельный должник реорганизуется в соответствии с главой 11, активы должника фактически не продаются. Вместо этого компания фиктивно «продается» существующим кредиторам, которые платят за компанию со своими существующими требованиями и интересами. Эта сделка аннулирует требования и интересы кредиторов, получая взамен требования или интересы в новом реорганизованном предприятии.

Ликвидация по главе 7 является наиболее распространенной формой банкротства в США.Кодекс рассматривает индивидуальных должников иначе, чем не физических лиц, таких как корпорации, компании с ограниченной ответственностью и деловые партнерства. Законодательные различия объясняются ниже.

Физические лица (юридические лица)

Субъекты хозяйствования имеют право на банкротство по главе 7. Компании обычно подают заявку на ликвидацию согласно главе 7, когда нет возможности достичь прибыльности в рамках реорганизации согласно главе 11. В соответствии с главой 7 банкротство прекращает деятельность компании и полностью выводит ее из бизнеса.Доверительный управляющий принимает на себя контроль над предприятием, чтобы кредиторы получали выгоду от максимальной стоимости активов должника.

Порядок выплат кредиторам зависит от их статуса кредиторов должника. Действительно, Верховный суд США недавно отметил, что «кредиторы с более высокой приоритетностью не могут получить ничего, пока кредиторам с более высокой приоритетностью не будут выплачены выплаты в полном объеме». Естественно, кредитор / инвестор, принявший на себя наименьший риск, обычно обеспеченный кредитор, получает деньги первым.Обеспеченная ссуда — это ссуда, обеспеченная залогом, а это означает, что, если должник не может выплатить ссуду, кредитор имеет право взыскать залог или его денежную стоимость вместо погашения ссуды. Поскольку обеспеченные кредиторы знают, что они получат некоторую сумму платежа, если должник объявит о банкротстве, они берут на себя наименьший риск.

Необеспеченные кредиторы имеют вторую претензию на активы должника, потому что они несут больший риск, чем обеспеченные кредиторы. Необеспеченный кредитор — это кредитор, который не принимает никаких обеспечительных интересов в активах должника, например, через обеспечение.Следовательно, когда должник становится банкротом, необеспеченные кредиторы могут получить только пропорциональное распределение активов должника и сумму, пропорциональную размеру их долга. И любое восстановление наступит только после того, как обеспеченные кредиторы вернут свои интересы.

Последними идут акционеры компании. Они берут на себя наибольший риск успеха или неудачи компании. Таким образом, их возмещение ограничивается преимущественными требованиями обеспеченных и необеспеченных кредиторов. Акционеры не могут вернуть какие-либо активы, если требования обеспеченных и необеспеченных кредиторов не погашены полностью.

В отличие от должника — физического лица, должник — не физическое лицо не достигает погашения своих долгов после ликвидации; освобождение от ответственности доступно только для индивидуальных должников. Это законодательное положение отражает цель Конгресса «предотвратить уклонение предприятий от ответственности путем ликвидации корпораций-должников и возобновления бизнеса без долгов». Другими словами, корпоративный долг, в отличие от индивидуального долга, «переживает» ликвидационные процедуры и «взимается с корпорации, когда она возобновляет свою деятельность».”

Физические лица

Как указано в деле 1915 года Верховного суда США Williams v. US Fidelity G. Co. , , основная цель закона о банкротстве состоит в том, чтобы «освободить честного должника от бремени тяжелой задолженности и позволить ему начать все заново, избавившись от «прежнего несчастья». Соответственно, глава 7 «позволяет физическому лицу, погрязшему в долгах, получить« новый старт »» путем погашения своего долга путем передачи для распределения неиспользованного имущества должника.Освобождение от ответственности освобождает индивидуального должника от личной ответственности по большинству долгов, не позволяя кредиторам принимать меры по взысканию с должника.

Однако не все лица могут претендовать на ликвидацию. Чтобы получить право, человек должен пройти «тест на нуждаемость», установленный в § 707 (b). Проверка нуждаемости перенесет потребительских должников в раздел о банкротстве по главе 13, если они смогут «выплатить часть или все свои долги в соответствии с планом по главе 13» за счет своего предполагаемого дохода. Другими словами, Кодекс отдает предпочтение плану погашения, основанному на доходе (как это предусмотрено в главе 13), когда должник может выплатить своим кредиторам будущий доход.Проверка нуждаемости — это, по сути, механизм проверки, разработанный «для того, чтобы отсеять должников по главе 7, которые способны профинансировать дело по главе 13».

Кроме того, суд по делам о банкротстве может отклонить дело по главе 7, если долги отдельного должника являются в первую очередь потребительскими, а не коммерческими долгами. Это увольнение носит дискреционный характер и основывается на том, считает ли суд, что предоставление судебной защиты является нарушением главы 7.

[Последнее обновление в мае 2020 года командой Wex Definitions]

Основы банкротства: когда следует подавать заявление о банкротстве?

Банкротство — страшное предложение.Само слово «банкротство» звучит так зловеще. СМИ засыпают нас кошмарными рассказами о, казалось бы, солидных бизнес-гигантах, превращающихся из корней в банкрот. Колонки сплетен никогда не устают рассказывать о последних сантиметрах знаменитостей от банкротства. Вы даже можете опасаться, что находитесь в нескольких шагах от гибели. Но как вы можете определить, когда пришло время бросить вызов полотенцу и объявить о банкротстве?

Как оценить свое финансовое положение

Вот несколько вопросов, которые помогут вам оценить свою финансовую опасную зону:

- Вы платите только минимальную сумму по кредитной карте?

- Вам звонят инкассаторы?

- Мысль о том, как разобраться с финансами, пугает вас или выходит из-под контроля?

- Вы используете кредитную карту для оплаты предметов первой необходимости?

- Вы рассматриваете возможность консолидации долга?

- Вы не уверены, сколько на самом деле должны?

Если вы ответили утвердительно на два или более из вышеперечисленных вопросов, вы, по крайней мере, хотите немного подумать о своем финансовом положении.Проще говоря, банкротство — это когда вы должны больше, чем можете позволить себе заплатить.

Чтобы определить свое финансовое положение, проведите инвентаризацию всех своих ликвидных активов. Не забудьте включить пенсионные фонды, акции, облигации, недвижимость, автомобили, сберегательные счета колледжей и другие средства небанковских счетов. Сложите приблизительную оценку для каждого элемента.

Затем соберите и сложите свои счета и кредитные отчеты. Если стоимость ваших активов меньше суммы вашего долга, объявление о банкротстве может быть одним из выходов из тяжелой финансовой ситуации.Однако к банкротству нельзя подходить случайно. В конце концов, это не простое и легкое лекарство от неконтролируемого долга.

Как мне объявить банкротство?

Вы можете стать банкротом одним из двух основных способов. Более распространенный путь — это добровольное заявление о банкротстве. Второй способ — кредиторы обратиться в суд с просьбой признать лицо банкротом.

Есть несколько способов подать заявление о банкротстве , каждый со своими плюсами и минусами. Перед тем как продолжить, вы можете проконсультироваться с юристом, чтобы выбрать наиболее подходящий вариант для ваших обстоятельств.

Подача заявления о банкротстве по главе 7

Есть много причин, по которым люди подают заявление о банкротстве по Главе 7. Вы, вероятно, не единственный, какова бы ни была ваша причина. Некоторые частые причины подачи заявления о банкротстве — это безработица, большие медицинские расходы, серьезно увеличенный кредит и семейные проблемы. Глава 7 иногда упоминается как «прямое банкротство». Банкротство в соответствии с главой 7 ликвидирует ваши активы, чтобы погасить как можно большую часть вашего долга. Денежные средства от ваших активов распределяются между кредиторами, такими как банки и компании, выпускающие кредитные карты.

В течение четырех месяцев вы получите уведомление о выписке. Запись о вашем банкротстве останется в вашем кредитном отчете в течение десяти лет. Но даже это не должно означать гибель. Многие заявители по Главе 7 купили дома, в которых недавно были зарегистрированы банкротства. Для многих глава 7 предлагает быстрое и новое начало.

Но банкротства по главе 7 подходят не всем. Практически все активы принимаются и продаются в счет погашения кредита. Если должник владеет компанией, семейным домом или любыми другими личными активами, которые он или она хочет сохранить, Глава 7 может быть не лучшим вариантом.

Подача заявления о банкротстве по главе 13

Для людей, у которых есть собственность, которую они хотят сохранить, подача заявления о банкротстве может быть лучшим выбором.

Банкротство по главе 13 также известно как реорганизационное банкротство. Глава 13 позволяет людям выплачивать свои долги в течение трех-пяти лет. Для лиц, имеющих стабильный предсказуемый годовой доход, в главе 13 предлагается льготный период. Любые долги, оставшиеся в конце льготного периода, погашаются.

После того, как дело о банкротстве одобрено судом, кредиторы должны прекратить контакты с должником. Обанкротившиеся лица могут продолжить работу и выплатить свои долги в ближайшие годы, сохраняя при этом свою собственность и имущество.

Объявление банкротства: страшно, но иногда необходимо

Может быть трудно признать, что вам нужна помощь, чтобы выбраться из долгов, или что вы не можете сделать это в одиночку. Но именно поэтому в нашем правительстве есть законы о банкротстве, которые защищают не только кредиторов, но и отдельных лиц.Если у вас изнуряющая долговая нагрузка, возможно, пришло время ознакомиться с финансовыми фактами. Возможно, вы пытались игнорировать звонок телефона и кучу неоплаченных счетов, которые никуда не денутся.

Однако вы можете оказать себе медвежью услугу, не подав заявление о банкротстве. При наличии хорошего юриста и правильной информации заявление о банкротстве может дать вам финансовую основу, необходимую для того, чтобы начать все сначала. Другими словами, бросание полотенца может быть только началом, которое вам нужно.

Объяснение муниципального банкротства: что значит подавать в суд по главе 9

В мире государственных финансов округ Ориндж, штат Калифорния, долгое время имел досадное положение: в 1994 году округ подал крупнейшее муниципальное заявление о банкротстве в истории, добиваясь суда. помощь в реструктуризации $ 1.7 миллиардов долга.Однако в этом месяце округ Ориндж окончательно утратил свою сомнительную славу.

9 ноября политические лидеры округа Джефферсон, штат Алабама, где находится Бирмингем, крупнейший город штата, обратились в федеральный суд по делам о банкротстве с просьбой помочь округу реструктурировать задолженность на сумму более 4 миллиардов долларов. Бремя долга округа проистекает из катастрофических вложений в местную канализационную систему и составляет почти 7000 долларов на каждого из 658000 мужчин, женщин и детей, которые называют округ своим домом.То, что объявление о банкротстве такого масштаба возможно, вызвало тревогу по всей стране по поводу того, могут ли надвигаться новые муниципальные кризисы.

В этом пояснении Stateline исследует, что это значит, когда муниципалитет подает заявление о банкротстве в соответствии с главой 9, и почему штатам следует проявлять осторожность.

Что такое глава 9? Это часть федерального кодекса о банкротстве, которая применяется к муниципалитетам. Созданный Конгрессом в 1937 году, он позволяет муниципалитетам добиваться судебной защиты в случае финансового кризиса и предназначен для обеспечения продолжения основных государственных функций, пока директивные органы реструктурируют свой долг.

Глава 9 отличается от других разделов Кодекса о банкротстве, таких как Глава 11 и Глава 13, которые обычно предоставляют судебную помощь нуждающимся в денежных средствах предприятиям и физическим лицам, соответственно.

Кто может подать заявку на участие в главе 9? Только муниципалитеты, но не штаты, могут подавать на рассмотрение в соответствии с главой 9. Чтобы иметь право на закон, муниципалитеты должны быть неплатежеспособными, добросовестно пытались договориться об урегулировании со своими кредиторами и быть готовы разработать план урегулирования своих долгов.

Им также необходимо разрешение правительства штата. По словам Джеймса Спиотто, специалиста по банкротству из чикагской юридической фирмы Chapman and Cutler, в 15 штатах действуют законы, предоставляющие их муниципалитетам право самостоятельно подавать заявление о защите в соответствии с главой 9. Эти штаты — Алабама, Аризона, Арканзас, Калифорния, Айдахо, Кентукки, Миннесота, Миссури, Монтана, Небраска, Нью-Йорк, Оклахома, Южная Каролина, Техас и Вашингтон.

Все остальные штаты хотят высказаться в этом процессе, в некоторых случаях требуя, чтобы муниципалитеты получали одобрение штата перед подачей заявки.Один из этих штатов, Пенсильвания, в настоящее время оспаривает заявление о банкротстве, сделанное в октябре его собственной столицей, Гаррисбургом.

Грузия — единственное государство, которое не позволяет своим муниципалитетам подавать заявление о банкротстве ни при каких обстоятельствах. Муниципалитеты Джорджии, столкнувшиеся с серьезными финансовыми проблемами, «вынуждены сами решать вопросы в рамках политической системы штата», — говорит Пол Мако, муниципальный эксперт по банкротству и партнер юридической фирмы Vinson & Elkins в Вашингтоне, округ Колумбия.C. Это может включать обращение к законодательному органу с просьбой о выделении средств на случай чрезвычайной ситуации.

У штатов тоже немало серьезных финансовых проблем. Почему они не могут подать заявление о банкротстве? Конгресс не предоставил штатам таких полномочий и не добивался их.

Идея разрешения банкротства штата была выдвинута ранее в этом году Ньютом Гингричем, бывшим спикером Палаты представителей США и нынешним кандидатом в президенты, и Джебом Бушем, бывшим губернатором Флориды. В статье Los Angeles Times два республиканца утверждали, что банкротство станет способом для обездоленных штатов, таких как Калифорния и Иллинойс, решить свои огромные долги, особенно по государственным пенсиям и другим пенсионным пособиям.

Государственные руководители обеих сторон отвергли эту идею. «Само существование закона, позволяющего штатам объявлять банкротство, служит только для повышения процентных ставок, увеличения расходов правительства штата и создания большей нестабильности на финансовых рынках», — заявил губернатор Небраски Дэйв Хейнеман, республиканец, и губернатор Вашингтона Крис Грегуар, демократ , говорится в совместном заявлении.

В последний раз какое-либо государство было близко к банкротству — из-за дефолта по своим кредитам — было во время Великой депрессии, когда Арканзас накопил долгов на 160 миллионов долларов из того, что составляло тогда годовой бюджет в 14 миллионов долларов.

Насколько распространены муниципальные банкротства? Очень редко. С 1937 года, когда Конгресс добавил главу 9 в федеральный кодекс о банкротстве, около 620 муниципалитетов подали заявление о банкротстве. Это меньше 10 в год. Для сравнения, только за последний год было подано почти 12000 заявлений о банкротстве по главе 11 и 418000 по главе 13, согласно данным административного управления судов США.

Большинство муниципалитетов, подавших заявление о банкротстве, являются специальными налоговыми округами и небольшими юрисдикциями, которые не выпускают государственный долг.Коммунальные предприятия — типичный пример.

Что происходит, когда муниципалитет подает на рассмотрение Главы 9? Муниципальные финансы переходят в юрисдикцию судов, но не так, как корпоративные или личные финансы в делах по главам 11 или 13. В соответствии с этими разделами суды имеют широкие возможности контролировать финансы компании или отдельного лица, чтобы проложить путь вперед. Вдобавок кредиторы имеют больше рычагов воздействия, например, путем обращения взыскания на дом обанкротившегося физического лица.

В главе 9 «Банкротство» кредиторы не могут, например, лишить права выкупа муниципального здания для возмещения причитающихся им денег. Что еще более важно, сами суды не имеют полномочий принимать решения о расходах или другие политические решения от имени муниципалитета. В соответствии с Конституцией США эта власть остается за территорией. В соответствии с главой 9 муниципалитеты должны разработать свои собственные планы реструктуризации долга, а суды одобряют или отклоняют их с участием других заинтересованных сторон.

Если муниципалитет еще должен разработать план действий, какова в первую очередь цель обращения в суд по делам о банкротстве? Банкротство — крайняя мера, но два ключевых преимущества — это время и правовая защита.Подача заявления о банкротстве дает политикам некоторую передышку, превращая политический процесс в судебный. Он также может остановить судебные процессы, которые могут возникнуть, если муниципалитет не выплатит свои долги.

Какие риски связаны с муниципальным банкротством? Местные лидеры содрогаются при мысли о банкротстве, и не зря.

Подача заявки по Главе 9 немедленно повышает вероятность понижения кредитного рейтинга и, как следствие, более высоких будущих затрат по займам для правительства.Ущерб имиджу муниципалитета может привести к исходу жителей или сокращению инвестиций в бизнес, что может сказаться на сборах государственных налогов и усугубить лежащий в основе бюджетный кризис. Государственные служащие обеспокоены сокращением заработной платы или пособий, и все жители могут столкнуться с повышением налогов, потерей услуг или отложенным ремонтом предметов первой необходимости, таких как школы, дороги и мосты, хотя эти последствия также могут предшествовать банкротству. Еще до того, как округ Джефферсон объявил о банкротстве в этом месяце, он уволил более 500 сотрудников, закрыл четыре вспомогательных здания судов и сократил количество сотрудников правоохранительных органов.

Что означает для штата, когда муниципалитет становится банкротом? Штаты не могут просто отмахнуться от муниципальных банкротств. Во-первых, банкротство может возложить на государства новые важные обязанности и связанные с ними политические риски. Род-Айленд назначил получателя для надзора за финансами Central Falls, который объявил о банкротстве в августе на фоне политически токсичной возможности невыполнения пенсионных обещаний, данных государственным служащим.

Проблемы с местными кредитами также могут иметь волновой эффект в масштабе штата.Государственные чиновники в Алабаме и Род-Айленде опасаются, что кредитные рейтинги их штатов могут быть понижены из-за отдельных муниципальных банкротств. Род-Айленд был настолько обеспокоен реакцией Уолл-стрит на финансовый кризис в некоторых из его муниципалитетов, что одобрил специальный закон, гарантирующий, что держатели облигаций, а не жители этих муниципалитетов, имеют право первыми претендовать на получение местных налоговых денег.

Сколько времени обычно длится муниципальное дело о банкротстве? Зависит от размера и сложности корпуса.Для крупных юрисдикций с большим объемом долга этот процесс может занять годы, а не месяцы. Вальехо, Калифорния — город с населением около 118 000 человек, который столкнулся с задолженностью в размере 50 миллионов долларов, связанной с нефинансируемой пенсией и другими обещаниями, — подал заявление о банкротстве в 2008 году. Оно возникло в августе этого года.

Как меняется повседневная жизнь обанкротившихся муниципалитетов? Это также зависит от размера юрисдикции и объема ее проблем. В муниципалитетах, жители которых во многом зависят от правительства в вопросах занятости или обслуживания, последствия могут быть серьезными.В Бриджпорте, штат Коннектикут, который объявил о банкротстве в 1991 году (хотя позже декларация была аннулирована), многие жители переехали после подачи заявки, еще больше сократив налоговую базу города.

Но так бывает не всегда. Жители и предприятия в некоторых муниципалитетах, которые недавно объявили о банкротстве, подчеркивают, что жизнь не останавливается после подачи заявки в соответствии с главой 9. По их словам, частое, но ошибочное мнение заключается в том, что перекати-поле разносится по улицам города, а предприятия закрывают свои двери.

«Независимо от того, что произошло, люди делают то, что делают», — говорит Брайан Хиллсон, президент и главный исполнительный директор Birmingham Business Alliance в округе Джефферсон, который более трех лет сталкивался с угрозой банкротства, прежде чем официально подал это заявление. месяц. «Они встают и собираются работать».

Что могут сделать кредиторы при банкротстве?

Банкротство часто используется как крайняя мера, поскольку оно сопряжено с рисками и недостатками. Чтобы минимизировать риски, существуют законы, которые защищают вас, а также предоставляют кредиторам часть выплаты долга.

Когда вы подаете заявление о банкротстве, вам не нужно отказываться от всего, что у вас есть. Банкротство — это процесс, призванный помочь людям и предприятиям начать все заново. Тем не менее, все активы будут измерены и оценены и могут быть использованы для погашения части непогашенной задолженности.

Что вы сохраняете при подаче заявления о банкротстве

Были созданы законы, помогающие защитить вашу собственность во время банкротства, которые называются освобождением от банкротства; однако льготы различаются в зависимости от процесса и штата.

Ваш штат определяет, должны ли вы использовать льготы своего штата или можете выбрать федеральные льготы. Если вы живете в одном из следующих штатов, вы можете выбрать освобождение от банкротства штата или федерального правительства:

- Аляска

- Арканзас

- Коннектикут

- Округ Колумбия

- Гавайи

- Кентукки

- Массачусетс

- Мичиган

- Миннесота

- Нью-Гэмпшир

- Нью-Джерси

- Нью-Мексико

- Нью-Йорк

- Орегон

- Пенсильвания

- Род-Айленд

- Техас

- Вермонт

- Вашингтон

- Висконсин

Если вы не проживаете ни в одном из этих штатов, вы должны соблюдать правила вашего штата о банкротстве.

Общие федеральные льготы по банкротству перечислены ниже. Супружеские пары, подающие совместно, могут удвоить сумму освобождения, и все суммы показаны для дел, поданных после 1 апреля 2016 года, и дел, поданных после 1 апреля 2019 года. Эти цифры будут снова скорректированы 1 апреля 2022 года.

Имущественные льготыВаше основное место жительства может быть освобождено от налога при подаче заявления о банкротстве, если его собственный капитал ниже лимита освобождения. Вы можете защитить собственный капитал на сумму 25 150 долларов США в соответствии с федеральными исключениями (23 675 долларов США в делах, поданных до 1 апреля 2019 г.).

Освобождение усадьбы может применяться к вашему основному месту жительства, которое может квалифицироваться как:

- Дом или другое жилище

- Личное имущество, используемое в качестве жилого помещения

Поскольку ваш автомобиль является активом, кредиторы могут преследовать его, когда вы подаете заявление о банкротстве. Тем не менее, ваш автомобиль может считаться освобождением от уплаты налога в зависимости от типа подаваемого заявления о банкротстве, независимо от того, владеете ли вы автомобилем, арендуете или финансируете его, и его стоимости.Согласно федеральному закону о банкротстве, вы можете освободить от налога часть капитала вашего автомобиля в размере до 4000 долларов.

Если ваш капитал превышает лимит, может произойти несколько событий:

- Доверительный управляющий может продать ваш автомобиль, передать вам освобожденную сумму и использовать оставшуюся часть для выплаты кредиторам

- Кредитор может вернуть автомобиль, если вы просрочили платежи

- Транспортное средство можно сдать, что избавляет вас от ответственности по автокредиту после банкротства

Помимо недвижимости и вашего автомобиля, личное имущество может иметь право на освобождение от банкротства.Вот некоторые из наиболее распространенных федеральных исключений в отношении личной собственности:

- 1700 долларов за ювелирные изделия

- 2525 $ на инструменты промысловые

- 13 400 долл. США в совокупности (625 долл. США за каждый предмет) на предметы домашнего обихода и мебель, бытовую технику, одежду, животных, книги, урожай или музыкальные инструменты

- 13 400 долл. США в виде начисленных процентов, дивидендов или ссуды по договору страхования жизни

- Медицинские средства, выписанные профессионально

Существуют исключения для защиты денег, которые вы получаете в качестве пособия, поддержки или пенсионных накоплений, в том числе:

- Алименты, поддержка или обслуживание, которые вам обоснованно необходимы за вашу поддержку

- Выплаты по страхованию жизни, необходимые для поддержки

- Все пособия по социальному обеспечению, пособия по безработице, ветеранские пособия, государственная помощь и пособия по инвалидности или болезни

- В большинстве случаев вы можете удерживать поступления со своих пенсионных счетов до максимальной совокупной стоимости в размере 1 362 800 долларов США

Исключения для восстановления после травмы включают:

- 25 150 долларов на восстановление после травмы, не включая боль и страдания или материальный ущерб

- Компенсация потери будущего дохода, необходимая для поддержки

- Выплата в случае противоправной смерти человека, от которого вы зависели в плане поддержки

- Компенсация в случае совершения преступления

Исключения с подстановочными знаками можно использовать для любого типа собственности.Освобождение составляет 1325 долларов плюс 12 575 долларов любой неиспользованной части вашего освобождения от налога на имущество.

Различия между Главой 7 и Главой 13 о банкротстве

Существует несколько процессов, посредством которых вы можете подать заявление о банкротстве. Два типа, которые больше всего нравятся людям, — это банкротство по главе 7 и банкротство по главе 13. Тип банкротства также влияет на то, какие предметы можно оставить или забрать у вас.

Банкротство в соответствии с главой 7 позволяет вам на законных основаниях погасить или больше не нести ответственность за большую часть задолженности, которая у вас была на дату подачи заявления о банкротстве.Этот процесс занимает около трех месяцев после подачи заявления о банкротстве. Выбрав этот маршрут, вы можете потерять часть своей собственности. Если вы передали собственность до подачи заявления о банкротстве, передача может быть возвращена вам.

Банкротство по главе 13 позволяет вам заключить план выплат для выплаты долга на период от трех до пяти лет. Конгресс даже продлил плановый период до семи лет, за некоторыми исключениями, из-за кризиса. Этот процесс защищает вашу собственность и предотвращает удержание заработной платы, и вы можете погасить непогашенный долг через свой план выплат.Вы должны ежемесячно вносить выплаты из своего располагаемого дохода.

Что нужно сделать перед процедурой банкротства

Перед тем, как пройти процедуру банкротства, вы можете рассмотреть определенные факторы. В сообщении для коллегии адвокатов штата Орегон советует редактор по правовым вопросам Ричард Слотти:

- Составьте список своих ежемесячных доходов и расходов . Это поможет вам составить бюджет.

- Оформите страховку. Даже если вы погасите свои долги в результате банкротства, вы легко можете снова накопить новый долг, если у вас нет медицинской страховки или страховки автомобильной ответственности.

- Соберите информацию о своих кредиторах. Составьте список всех ваших кредиторов с их адресами и суммами денег, которые вы им должны.

- Узнайте, являетесь ли вы доказательством суждения. Некоторые люди могут быть «доказательством судебного решения» в том смысле, что у них может не быть собственности адекватной стоимости для изъятия или достаточного дохода для украшения, даже если их кредиторы получили судебное постановление против них. Кредиторы могут не думать, что им стоит подавать в суд на таких людей, но вы все равно можете подать заявление о банкротстве, чтобы прекратить их притеснения.

- Решение финансовых вопросов. Если у вас есть склонность взыскивать долги, подача заявления о банкротстве не может быть постоянным решением. Вы можете подать заявление о банкротстве по главе 7 только через восемь лет. Лучше всего заранее решить свои финансовые вопросы, чтобы вам снова не грозило банкротство.

- Знайте, какие долги не погашаются при банкротстве. Некоторые виды долгов освобождены от защиты от банкротства. Если у вас есть задолженность по алиментам или алиментам для вашего супруга, вы не можете уклониться от этих обязательств посредством банкротства.Уголовное реституция и уголовные штрафы также относятся к таким долгам, на которые не распространяется защита от банкротства. Если вы задолжали подоходный налог с населения, он может быть погашен только в ограниченных случаях, и то же самое относится к вашей ответственности за прохождение недействительных чеков или мошенническую деятельность по кредитным картам. От задолженности по студенческой ссуде также особенно трудно избавиться.

Что кредиторы могут принять в случае банкротства

Ваше «имущество банкротства» состоит из всего вашего дохода и имущества, которым потенциально могут владеть кредиторы.Это включает в себя все имущество, которым вы владеете на момент подачи заявления о банкротстве, а также любой полученный вами доход, даже если вы его еще не получали.

Даже некоторая собственность, которой вы не владеете на момент подачи заявки, например наследство, которое вы ожидаете, доходы от урегулирования бракоразводного процесса или постановления, которое вы выиграли в течение 180 дней после подачи заявления о банкротстве, могут быть разделены на ваше банкротство. имущество. Если вам причитается возврат налога, он также может поступить в бассейн.

Если вы передали, продали или отдали какое-то имущество за два-четыре года до подачи заявления о банкротстве, и не получили «разумно эквивалентную сумму» в качестве платежа, ваш кредитор также может предъявить претензию на такое имущество.

Если вы заплатили 600 долларов или более в долг кредитору в течение 90 дней до подачи заявления о банкротстве или выплатили 600 долларов или более родственнику или другу в течение одного года до подачи вашей заявки, ваш кредитор также может предъявить иск количество.

Освобождение от прав на существенное имущество

Закон защищает некоторую важную собственность от ареста. Например, такая собственность может включать ваш автомобиль, ваш дом, мебель, ваши профессиональные инструменты и пенсионные счета.

Существует лимит в долларах для такой «освобожденной» собственности, и вы должны будете следовать юридическим процедурам, чтобы подать иск на эти льготы.Вы можете выбрать различные льготы штата или федеральные льготы.

Если вы подаете заявление о банкротстве в соответствии с главой 13, вся ваша собственность обычно освобождается от налога, учитывая, что вы будете погашать свой долг в установленные сроки.

Что нужно знать перед подачей заявления о банкротстве

Как следствие вашей подачи заявления о банкротстве, ваш кредит будет запятнан на 10-летний период, если это банкротство согласно главе 7, и семилетний период для банкротства согласно главе 13.

Даже если по закону вы не обязаны нанимать юриста для рассмотрения дела о банкротстве, это может быть в ваших интересах.Возможно, вы даже сможете найти бесплатные юридические услуги.

Банкротство, продажа или оставление работодателя

- Будет ли план продолжен или будет прекращен?

- Кто будет действовать в качестве администратора планов во время и после банкротства?

- Будет ли продолжающееся покрытие COBRA предлагаться уволенным сотрудникам?

- Если план медицинского страхования должен быть прекращен, как будут выплачиваться неурегулированные страховые выплаты и когда будут выданы свидетельства о засчитываемой страховке (с указанием, среди прочего, даты регистрации в плане медицинского страхования вашего работодателя)?

- Почтовое отделение может иметь адрес пересылки для работодателя.

- Информация («411») может содержать новый номер телефона работодателя.

- Арендодатель или управляющая компания по месту нахождения работодателя может располагать некоторой информацией о планах или местонахождении пропавшего без вести арендатора.

- Все предприятия должны зарегистрироваться в городе, поэтому городской казначей / сборщик налогов или другие городские агентства, которым требуются разрешения (например, Департамент общественного здравоохранения), могут располагать информацией о работодателе.