Накопительные счета | Альфа-Банк — Открыть по выгодной ставке в 2020 году

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Программа подготовки данных сообщений банков об открытии (закрытии) и изменении реквизитов счета «БАНКСЧЕТА»

Программа подготовки данных сообщений банков об открытии (закрытии) и изменении реквизитов счета «БАНКСЧЕТА»

Программа предназначена для формирования кредитными организациями документов, предоставляемых в налоговые органы в соответствии с Положением Банка России от 07.09.2007 № 311-П О порядке сообщения банком в электронном виде налоговому органу об открытии или о закрытии счета, об изменении реквизитов счета» в редакции Указания Банка России от 29.04.2014 № 3251-У и Приказом ФНС России от 28.05.2020 № ЕД-7-14/354@ «Об утверждении форм и формата сообщений банка налоговому органу, предусмотренных пунктом 11 статьи 86 Налогового кодекса Российской Федерации, в электронной форме».

Подробнее

В программе реализованы следующие функциональные возможности:

- формирование файлов сообщений, на основе введенных данных в соответствии с требованиями XML-формата версии 5.12;

- проверка подготовленных в автоматизированной банковской системе файлов сообщений банка на соответствие требованиям XML-формата версии 5.12;

- прием квитанций налогового органа;

- ведение журнала подготовки и отправки сообщений банка;

- хранение подготовленных сообщений банков и принятых квитанций;

- просмотр, редактирование и печать сообщений банка.

Системные требования

Операционная система: Windows 10/ 8/ 7/ XP(SP3).

Требуемый объем дискового пространства: 40 Мб.«БАНКСЧЕТА» — версия 3.0.30 от 19.01.2021

Техническая документация

Контакты:

ЦБ разрешил банкам дистанционно открывать счета новым клиентам

Массовая самоизоляция россиян из-за пандемии коронавируса заставила ЦБ отступить от одного из своих основных принципов, закрепленных в антиотмывочном законе: он допустил в ряде случаев открытие счета новым клиентам без визита в банк для их идентификации.

ЦБ временно не будет наказывать банки за дистанционное открытие счетов новым клиентам, говорится в информационном письме зампреда Банка России Дмитрия Скобелкина, опубликованном на сайте регулятора. Но только в тех случаях, если счет открыт для осуществления или получения «социально значимых платежей», например алиментов, пенсий, стипендий, иных социальных выплат, страховых возмещений, платежей по ипотечным кредитам, перечисляет Скобелкин. Мера будет действовать с 6 апреля по 1 июля из-за «сохраняющейся сложной эпидемиологической обстановки».

Мера будет действовать с 6 апреля по 1 июля из-за «сохраняющейся сложной эпидемиологической обстановки».

«В условиях развития пандемии очень важно, чтобы финансовые сделки проводились преимущественно дистанционно. Это позволит клиентам не посещать офисы, а банкам ‒ не выводить на работу большое количество сотрудников», – объясняется в пресс-релизе ЦБ.

Сейчас антиотмывочный закон запрещает банкам открывать счета новым клиентам без их личного присутствия. Исключение ‒ открытие счета с помощью Единой биометрической системы (ЕБС). Запрет также не распространяется на открытие новых счетов действующим клиентам банка, т. е. уже прошедшим идентификацию, или тем, кто является клиентом компании, входящей в одну группу с банком, в котором человек планирует открыть счет. Временное послабление ЦБ согласовал с Федеральной службой по финансовому мониторингу, указал Скобелкин в письме. «Ведомости» направили запрос в Росфинмониторинг.

Речь не идет об отказе от идентификации клиента, настаивает регулятор. «Идентификация предполагает получение определенного набора сведений. По общему правилу для физического лица счет открывается при личном присутствии. В текущих условиях в ряде случаев, описанных в письме Банка России, в банк можно не приходить. Получить необходимую информацию банк может от клиента, используя современные средства связи», – говорится в ответе на запрос «Ведомостей». ЦБ особо подчеркнул, что будет наказывать банки, если обнаружит, что они открыли счета на основе недостоверных идентификационных сведений. Также он рекомендовал прописать в договоре банковского счета необходимость идентификации клиента при его личном присутствии после 1 июля, следует из письма Скобелкина.

«Идентификация предполагает получение определенного набора сведений. По общему правилу для физического лица счет открывается при личном присутствии. В текущих условиях в ряде случаев, описанных в письме Банка России, в банк можно не приходить. Получить необходимую информацию банк может от клиента, используя современные средства связи», – говорится в ответе на запрос «Ведомостей». ЦБ особо подчеркнул, что будет наказывать банки, если обнаружит, что они открыли счета на основе недостоверных идентификационных сведений. Также он рекомендовал прописать в договоре банковского счета необходимость идентификации клиента при его личном присутствии после 1 июля, следует из письма Скобелкина.

В 2018 г. доля взрослого населения, имеющего хотя бы один банковский счет, составила 87%, по данным опроса ЦБ. На конец 2018 г. в России было 280 млн активных счетов физических лиц, из них 220 млн ‒ это счета с возможностью дистанционного доступа через интернет.

Инициатива Банка России, безусловно, своевременная, так как позволит получить банковские услуги лицам, которые не имеют возможности покинуть свой дом в текущей ситуации с эпидемиологической обстановкой и вводимыми ограничениями перемещения в регионах, считает старший вице-президент ВТБ Никита Чугунов. Расширение возможности дистанционного открытия счета для социально значимых платежей позволит увеличить число новых клиентов банка, пришедших через дистанционные каналы, продолжает Чугунов. По его словам, ВТБ пока не получал информацию по упрощению идентификации клиентов. По предварительным данным, для новых клиентов потребуется использование учетной записи на портале госуслуг, где уже зарегистрированы 80 млн человек, знает Чугунов. Его банк ждет дополнительных разъяснений в начале недели.

Расширение возможности дистанционного открытия счета для социально значимых платежей позволит увеличить число новых клиентов банка, пришедших через дистанционные каналы, продолжает Чугунов. По его словам, ВТБ пока не получал информацию по упрощению идентификации клиентов. По предварительным данным, для новых клиентов потребуется использование учетной записи на портале госуслуг, где уже зарегистрированы 80 млн человек, знает Чугунов. Его банк ждет дополнительных разъяснений в начале недели.

Необходимость аутентификации клиентов – это не только требование ЦБ, это забота самого банка о своей репутации и борьбе с мошенничеством, говорит руководитель службы внутреннего контроля банка «Ак барс» Сергей Мешалкин. По международным стандартам банкир должен знать своего клиента, т. е. идентифицировать его, подчеркивает он. По его мнению, предложенную меру ЦБ будет сложно применить без наличия в банке биометрических данных.

«Мы приветствуем инициативу ЦБ по дистанционному открытию счетов клиентам», – говорит директор дирекции цифрового бизнеса Промсвязьбанка Юрий Чернышев. В его банке для новых клиентов сейчас доступно удаленное открытие банковских карт: заявку можно подать на сайте банка, а доставка и идентификация осуществляются курьерами, объясняет он. Действующие клиенты могут совершать все операции через интернет и мобильный банк: проводить платежи, открывать вклады и оформлять и погашать кредиты, напоминает он.

В его банке для новых клиентов сейчас доступно удаленное открытие банковских карт: заявку можно подать на сайте банка, а доставка и идентификация осуществляются курьерами, объясняет он. Действующие клиенты могут совершать все операции через интернет и мобильный банк: проводить платежи, открывать вклады и оформлять и погашать кредиты, напоминает он.

Представитель Сбербанка от комментариев отказался.

ВТБ в четверг объявил о возможности стать его клиентом дистанционно с помощью ЕБС. Оператор системы – «Ростелеком». ЕБС заработала летом 2018 г., она позволяет, единожды сдав в любом из отделений банков биометрию (изображение лица и слепок голоса), получать банковские услуги удаленно. Однако оборудование офисов банков для сбора биометрии шло медленно, а люди не спешат сдавать в нее свои данные: на начало января в системе было лишь 110 000 человек. Для тех, кто становится клиентом банка через ЕБС, по закону сейчас доступно открытие счетов и вкладов, платежи и переводы, кредиты. ВТБ за два дня с момента начала работы с ЕБС открыл 10 счетов для новых клиентов, привел статистику Чугунов.

ВТБ за два дня с момента начала работы с ЕБС открыл 10 счетов для новых клиентов, привел статистику Чугунов.

Открытие и ведение банковского счета — Статья от экспертов КБ Локо-Банк

Какими бывают банковские счета

Банковские счета для физических лиц

Для перечисления заработной платы, хранения средств и безналичного их использования открывается текущий счет: к нему выпускается дебетовая карта. Открытие и ведение банковского счета начинается с договора: банк оформляет его в течение одного рабочего дня, резервирует за вами счет, а затем выпускает карту.

Если вы планируете покупать или продавать валюту, банк также оформит для вас валютный счет — это отдельный тип счета.

Если же вы планируете вложить деньги в банк под процент, вам откроют депозитный счет — и на нем ващи средства будут храниться согласно сроку, установленному в договоре. Денежные средства можно как положить на депозитный счет, так и полностью или частично забрать с него — и получить начисленный процент на остаток.

Современные дебетовые счета приобретают выгодные свойства депозитов: например, в Локо-банке вы можете оформить карту “Простой доход”, и ежемесячно вам на карту будет начисляться до 9% на остаток на счете. Бонусом вы получите кэшбек 0,5% за любые покупки по карте + 10% в рамках ежеквартальных акций.

Если у вас есть кредит или кредитная карта, банк оформляет кредитный счет — счет с отрицательным балансом, задолженность на котором уменьшается, как только вы вносите каждый следующий платеж.

Наконец, банк также открывает бюджетные счета — для накопления денег по социальным выплатам.

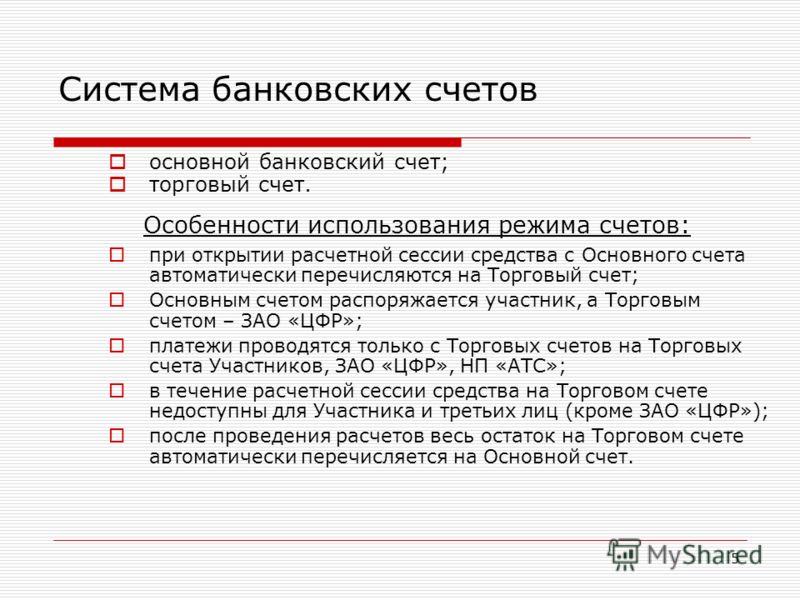

Банковские счета для юридических лиц

Свою деятельность любая компания начинает с открытия и ведения расчетного банковского счета — это основной банковский счет юридического лица. На этот счет поступает выручка от продажи товаров и услуг, с него оплачивается аренда, сырье, материалы, оборудование, выплачивается заработная плата. Движения средств по расчетному счету контролируются государством.

Для кредитных организаций открываются корреспонденсткие счета, а для их филиалов — субсчета. Если компании предоставляются услуги по доверительному управлению, для управляющего открывается специальный счет. Также законодательство предусматривает другие види специальных счетов для особых видов деятельности.

Как банк управляет счетами

Для текущих, расчетных, валютных, корреспондентских счетов банк организует зачисление, списание, перевод, выдачу денежных средств в наличной и безналичной форме.

Для депозитных счетов — зачисление средств на счет и выплату всей суммы вклада с процентами по окончанию срока договора.

Для кредитных счетов — зачисление средств в счет погашения задолженности.

Как открыть банковский счет

Оставьте заявку на сайте Локо-банка, напишите нам в чате или позвоните — мы сразу зарезервируем за вами номер счета и оформим договор в течение 1-3 дней. Для этого необязательно приезжать в офис — пришлите нам скан-копии документов, а наш курьер привезет вам договор в удобное время, чтобы получить подпись, и доставит готовые карты.

Для этого необязательно приезжать в офис — пришлите нам скан-копии документов, а наш курьер привезет вам договор в удобное время, чтобы получить подпись, и доставит готовые карты.

АО «МТИ Банк» :: Открытие счета юридическим лицам

Открытие счета юридическим лицам

Открытие счета юридическим лицам

МТИ Банк открывает расчетные счета юридическим лицам, не являющимися кредитными организациями, а также индивидуальным предпринимателям.

Открытие счета в МТИ Банке осуществляется на основании Договора банковского счета, заключенного между Клиентом и Банком в соответствии со ст. 428 Гражданского кодекса Российской Федерации путем присоединения к установленным АО «МТИ Банк» «Условиям договора банковского счета», для чего Вам необходимо подготовить и представить в Банк нижеуказанный комплект документов. При себе необходимо иметь общегражданский паспорт или иной документ, удостоверяющий личность и документ, удостоверяющий право передачи комплекта документов в банк (доверенность или решение о назначении на должность).

Документы, необходимые для открытия расчетного счета юридического лица:

Перечень документов для открытия счета (юридическое лицо — резидент РФ)

Перечень документов для открытия счета (обособленное подразделение юридического лица – резидента РФ)

Перечень документов для открытия счета (обособленное подразделение юридического лица – нерезидента РФ)

Формы документов, необходимых для открытия расчетного счета юридического лица:

Заявление на открытие счета для юридического лица скачать

Анкета клиента юридического лица скачать

Сведения о выгодоприобретателе — юридическом лице * скачать

Сведения о выгодоприобретателе — индивидуальном предпринимателе или физическом лице * скачать

Дополнительные сведения в целях установления налогового резидентства** скачать

Документы, необходимые для открытия расчетного счета индивидуальному предпринимателю:

Перечень документов для открытия счета (индивидуальный предприниматель)

Формы документов, необходимых для открытия расчетного счета индивидуальному предпринимателю:

Заявление на открытие расчетного счета индивидуальному предпринимателю скачать

Анкета клиента индивидуального предпринимателя скачать

Сведения о выгодоприобретателе — юридическом лице * скачать

Сведения о выгодоприобретателе — индивидуальном предпринимателе или физическом лице * скачать

*) — заполняется в случае, если выгодоприобретателем является третье лицо

**) – заполняется в случае, если организация и/или её выгодоприобретатели, и/или её контролирующие лица являются налоговыми резидентами иностранного государства (территории) (в целях FATCA и/или CRS)

При изменении адреса, телефонов, смене или продлении срока полномочий единоличного исполнительного органа, изменении иных сведений, ранее представленных Банку, обязательно сообщите об этом в Банк.

По вопросам открытия расчетного счета или изменения сведений, ранее представленных Банку, Вы можете обратиться по телефону: (495) 739-88-00

Количество людей, не имеющих банковских счетов, резко сократилось – сообщается в новом докладе

В период с 2011 по 2014 годы 700 млн человек взрослого населения

мира стали держателями банковских счетов;

согласно докладу «Global Findex» за 2014 год, количество людей,

ВАШИНГТОН, 15 апреля 2015 года – В период с 2011 по 2014 годы 700 млн человек стали держателями счетов в банках и других финансовых учреждениях или счетов провайдеров услуг мобильных денег, а количество людей, не имеющих банковских счетов, сократилось на 20 процентов, до 2 млн человек взрослого населения, – сообщается в выпущенном сегодня новом докладе.

«Доступ к финансовым услугам может стать мостиком к выходу из состояния бедности. Мы поставили перед собой очень высокую цель – к 2020 году добиться всеобщего доступа к финансовым услугам, и у нас есть доказательства того, что мы достигли существенного прогресса», –

– «В этой деятельности нам потребуется помощь многих партнеров: компаний-эмитентов кредитных карт, банков, микрокредитных учреждений, Организации Объединенных Наций, фондов, лидеров общин. Но мы можем этого добиться, и наградой за это станет то, что миллионы людей смогут выбраться из состояния бедности».

– «В этой деятельности нам потребуется помощь многих партнеров: компаний-эмитентов кредитных карт, банков, микрокредитных учреждений, Организации Объединенных Наций, фондов, лидеров общин. Но мы можем этого добиться, и наградой за это станет то, что миллионы людей смогут выбраться из состояния бедности».В период с 2011 по 2014 годы процентная доля взрослых, являющихся владельцами счетов, выросла с 51 до 62 процентов: эту тенденцию предопределили увеличение на 13 процентных пунктов числа владельцев счетов в развивающихся странах и та важная роль, которую играют современные технологии. В частности, в странах Африки к югу от Сахары счета мобильных денег помогают быстро расширить доступ к финансовым услугам и повысить их уровень. Наряду с этими достижениями, как показывают имеющиеся данные, существуют большие возможности для расширения доступа к финансовым услугам женщин и малоимущего населения.

Эти выводы были сделаны в последнем выпуске доклада «Global Findex», который служит наиболее полным во всем мире показателем прогресса в области расширения доступа к финансовым услугам. Доступ к финансовым услугам, определяемый в докладе «Global Findex» как наличие счета, позволяющего взрослому человеку хранить сбережения, а также отправлять и получать электронные платежи, играет крайне важную роль в искоренении бедности во всем мире. Исследования показывают, что расширение доступа к финансовой системе и использование ее услуг может способствовать повышению темпов создания новых рабочих мест, увеличению инвестиций в образование и напрямую помочь малоимущим лучше справляться с рисками и преодолевать финансовые потрясения.

Доступ к финансовым услугам, определяемый в докладе «Global Findex» как наличие счета, позволяющего взрослому человеку хранить сбережения, а также отправлять и получать электронные платежи, играет крайне важную роль в искоренении бедности во всем мире. Исследования показывают, что расширение доступа к финансовой системе и использование ее услуг может способствовать повышению темпов создания новых рабочих мест, увеличению инвестиций в образование и напрямую помочь малоимущим лучше справляться с рисками и преодолевать финансовые потрясения.

Согласно докладу «Global Findex» за 2014 год, предстоит проделать еще большую работу для расширения доступа к финансовым услугам женщин и малоимущих домохозяйств. В 2014 году более половины взрослых в 40 процентах беднейших домохозяйств в развивающихся странах по-прежнему не имели счетов. Кроме того, гендерный разрыв по показателю наличия счетов также существенно не уменьшился. В 2011 году счета имели 47 процентов женщин и 54 процента мужчин; в 2014 году счета имели 58 процентов женщин против 65 процентов мужчин. В разбивке по регионам гендерный разрыв является наибольшим в Южной Азии, где счета имеют 37 процентов женщин против 55 процентов мужчин (разрыв в 18 процентных пунктов).

В разбивке по регионам гендерный разрыв является наибольшим в Южной Азии, где счета имеют 37 процентов женщин против 55 процентов мужчин (разрыв в 18 процентных пунктов).

«Для всех тех из нас, кто привержен делу расширения доступа малоимущих к финансовым услугам, новый выпуск доклада «Global Findex» важен как источник данных, который поможет нам увидеть, что эффективно, что не эффективно и как нам следует сосредоточить наши усилия, чтобы достичь цель всеобщего доступа к финансовым услугам», – заявила Ее высочество королева Нидерландов Максима, Специальный советник Генерального секретаря ООН по вопросам инклюзивного финансирования в целях развития и одна из первых настоятельных сторонников использования данных для выработки стратегии расширения доступа к финансовым услугам.

Используя финансирование, предоставленное Фондом Билла и Мелинды Гейтс, и сформировав партнерство с Gallup, Inc., Всемирный банк в 2011 году приступил к проведению исследования «Global Findex» в более чем 140 странах для изучения того, как взрослое население создает сбережения, заимствует средства, осуществляет платежи и справляется с рисками. В новом выпуске анализируется прогресс, достигнутый в расширении доступа к финансовым услугам и, в том числе, сокращении гендерного разрыва в данной области во всем мире.

В новом выпуске анализируется прогресс, достигнутый в расширении доступа к финансовым услугам и, в том числе, сокращении гендерного разрыва в данной области во всем мире.

«Когда женщина имеет счет и надежное место для хранения сбережений вне дома, она также более эффективно контролирует финансы и доходы домохозяйства», – заявила Шри Мульяни Индравати, Управляющий директор и Главный операционный сотрудник Всемирного банка. – «Имея доступ к официальным кредитно-сберегательным инструментам, женщины принимают более полноценное участие в экономике. Они могут откладывать средства на непредвиденные нужды, для обучения детей, для создания собственного предприятия. Это важное средство преодоления бедности и обеспечения большего равноправия».

Одним из способов быстрого расширения доступа к финансовым услугам служат современные технологии, в частности, счета мобильных денег. Посмотрим на то, что происходит в странах Африки к югу от Сахары. Это единственный регион, в котором в среднем более 10 процентов взрослых указывают, что они имеют счета мобильных денег. В 13 странах такими счетами пользуется свыше 10 процентов населения, и среди этих стран в Кот-д’Ивуаре, Сомали, Танзании, Уганде и Зимбабве большее число взрослых имеют счета мобильных денег, нежели счета в финансовых учреждениях.

В 13 странах такими счетами пользуется свыше 10 процентов населения, и среди этих стран в Кот-д’Ивуаре, Сомали, Танзании, Уганде и Зимбабве большее число взрослых имеют счета мобильных денег, нежели счета в финансовых учреждениях.

Технологии могут также способствовать более широкому использованию счетов и изменению способов осуществления внутренних платежей, что стало одной из новых тем в выпуске доклада «Global Findex» за 2014 год. Например, в развивающихся странах 355 млн взрослых, имеющих счета, включая 35 млн человек в странах Африки к югу от Сахары, указали, что они отправляют или получают денежные средства внутри страны наличными или по неофициальным каналам. Более того, в развивающихся странах 1,3 млрд взрослых, имеющих счета, оплачивают наличными услуги вывоза мусора, водо- и электроснабжения, а также свыше 0,5 млрд взрослых, имеющих счета, оплачивают наличными услуги образования. Доступ к цифровым платежам с помощью мобильных телефонов или терминалов в торговых точках создает возможности предлагать более удобные и менее дорогостоящие способы осуществления платежей.

Выплачивая заработную плату в частном секторе, а также заработную плату и трансферты в государственном секторе с помощью цифровых средств (в отличие от наличных расчетов), государственные органы и организации частного сектора могут сыграть ключевую роль для быстрого открытия счетов и расширения доступа к финансовым услугам. В общемировых масштабах переход государственных органов к выплате заработной платы и трансфертов через счета (вместо наличных) может привести к увеличению числа взрослых, имеющих счета, на 160 млн человек.

В докладе «Global Findex» за 2014 год также рассматривается вопрос о финансовой устойчивости. Респондентам был задан вопрос о том, каким образом они оплатили бы непредвиденный расход в размере одной двадцатой от их годового дохода при том предположении, что им необходимо изыскать эти средства в течение одного месяца. В целом во всем мире 76 процентов взрослых указали, что они смогут найти средства в национальной валюте, а 28 процентов (1,2 млрд взрослых) в развивающихся странах указали, что в случае непредвиденной ситуацией они воспользовались бы своими сбережениями. Однако 56 процентов этих взрослых не имеют сбережений в финансовых учреждениях.

Однако 56 процентов этих взрослых не имеют сбережений в финансовых учреждениях.

«Наличие источника средств на непредвиденные нужды, будь то смерть члена семьи, необходимость в срочном лечении, стихийное бедствие, может помочь людям избежать крайней бедности, и я надеюсь на то, что доступ к формальным инструментам сбережения, которые могут служить безопасным способом сохранения средств, может повсеместно стать более легким и менее обременительным для людей, которые относятся к нижним 40 процентам общества», – заявил Асли Демиргуч-Кунт, Директор Исследовательского департамента Всемирного банка и соавтор доклада «Global Findex» за 2014 год. Леора Клаппер, ведущий экономист Группы по исследованиям, является координатором и соавтором исследования «Global Findex».

Индикаторы базы данных «Global Findex» выводятся на основании данных обследования более чем 150 000 человек в 143 странах. Обследование проводилось в течение 2014 года компанией Gallup, Inc. в рамках ее мирового обследования Gallup World Poll, для которого начиная с 2005 года ежегодно опрашивается приблизительно 1 000 человек в 157 странах с использованием произвольно составленных репрезентативных национальных выборок взрослых в возрасте 15 лет и старше. Опросы проводятся на основных языках каждой страны.

ИНФОРМАЦИОННАЯ СПРАВКА — Доклад «Global Findex» 2014 года: региональные портреты общего прогресса

В странах региона Восточной Азии и Тихого океана количество людей, имеющих счета, увеличилось на 25 процентов, и был достигнут существенный прогресс в увеличении числа людей, имеющих счета, среди малоимущего населения. Количество взрослых, имеющих счета, выросло до 69 процентов против 55 процентов три года тому назад. В Индонезии количество людей, имеющих счета, среди 40 процентов наиболее бедного населения увеличилось вдвое, и их доля достигла 22 процентов. Хотя менее 1 процента взрослых имеют счета мобильных денег, 17 процентов держателей счетов – включая 19 процентов держателей счетов в Китае – осуществляют платежи с банковских счетов с использованием мобильных телефонов в сравнении с 13 процентами в среднем в развивающихся странах. Кроме того, 79 процентов взрослых в Китае имеют счета против 64 процентов в 2011 году. Для государственных органов и частного сектора сохраняется ряд возможностей по охвату финансовыми услугами 490 млн человек, которые по-прежнему не имеют банковских счетов. Около 30 процентов людей, которые не имеют банковских счетов, получают заработную плату или государственные трансферты наличными; переход на осуществление этих платежей через счета может помочь до 140 млн взрослых стать держателями счетов.

В регионе Европы и Центральной Азии находится семь из 10 развивающихся стран с наиболее высокой долей взрослых, которые оплачивают счета или осуществляют платежи через Интернет. Количество взрослых, имеющих счета, увеличилось с 43 процентов в 2011 году до 51 процента в 2014 году. Доля взрослых, не имеющих счетов, среди 40 процентов населения в когорте с наименьшими доходами уменьшилась на 10 процентных пунктов. Счетами для получения заработной платы или государственных трансфертов пользуются 28 процентов взрослых. В докладе «Global Findex» отмечается трудная задача охвата банковскими услугами 105 млн не имеющих счетов взрослых, 30 процентов из которых заявляют, что они не доверяют банкам.

В регионе Латинской Америки и стран Карибского бассейна был достигнут немалый прогресс в вовлечении малоимущих в финансовую систему, включая тот факт, что 40 млн взрослых получают государственные выплаты через счета. В Бразилии выплаты 88 процентам получателей государственных трансфертов осуществляются через счета. В настоящее время счета имеют 51 процент взрослых в регионе против 39 процентов в 2011 году, но 210 млн человек по-прежнему не имеют счетов. В Аргентине количество держателей счетов среди 40 процентов беднейших домохозяйств в период с 2011 по 2014 год выросло вдвое, и их доля достигла 44 процентов. В целом в регионе 28 процентов взрослых осуществляют платежи напрямую со своих счетов с использованием дебетовых карт, в сравнении с 14 процентами в среднем в развивающихся странах. Тем не менее, еще имеются значительные возможности для более широкого использования таких средств: 135 млн взрослых имеют счета, но оплачивают коммунальные услуги наличными.

На Ближнем Востоке существуют значительные возможности для расширения доступа к финансовым услугам, особенно среди женщин и малоимущих. Количество держателей счетов среди взрослого населения выросло до 14 процентов против 11 процентов в 2011 году. Количество держателей счетов среди мужчин вдвое выше, чем среди женщин; счета имеют 7 процентов взрослых среди 40 процентов беднейших домохозяйств в сравнении с 19 процентами среди 60 процентов наиболее богатых домохозяйств. Только 15 процентов взрослых, которые не имеют счетов, указали религиозные верования в качестве причины отказа от открытия счетов. Более 85 млн взрослых в регионе по-прежнему не имеют счетов, но переход на цифровые формы выплаты заработной платы в частном секторе может помочь сократить их число на 6 млн человек (или 7 процентов).

В регионе Южной Азии за период с 2011 года новыми держателями счетов стали 185 млн взрослых, но существуют очевидные возможности для обеспечения более широкого использования счетов. В настоящее время счета имеют 46 процентов взрослых против 32 процентов три года тому назад. В Индии 43 процента взрослых, которые имеют счета, не произвели в прошлом году ни одного вклада или снятия средств, и 230 млн человек среди владельцев счетов оплачивают коммунальные услуги или услуги образования наличными. В странах Южной Азии дебетовые карты имеют 18 процентов взрослых против 31 процента в среднем в развивающихся странах. Переход на оплату поставок сельскохозяйственной продукции через счета вместо оплаты наличными может помочь сократить количество взрослых, не имеющих счетов, на 105 млн человек или приблизительно на 17 процентов.

В странах Африки к югу от Сахары использование технологий мобильной связи кроет в себе возможности для существенного расширения доступа к финансовым услугам. В настоящее время счета имеют 34 процента взрослых, что на 24 процента больше, чем в 2011 году. Счета мобильных денег имеют 12 процентов взрослых в регионе против всего 2 процентов во всем мире. Первое место занимает Кения, в которой счета мобильных денег имеют 58 процентов взрослых, а в Танзании и Уганде этот показатель достигает порядка 35 процентов. В 13 странах региона коэффициент распространения счетов мобильных денег составляет не менее 10 процентов. В Кот-д’Ивуаре, Сомали, Танзании, Уганде и Зимбабве большее число взрослых имеют счета мобильных денег, нежели счета в финансовых учреждениях. В Кении более половины взрослых, оплачивающих коммунальные услуги, используют для этого мобильные телефоны. В Танзании почти четверть из тех, кто получает платежи за поставки сельскохозяйственной продукции, принимает средства на мобильные счета. В странах Африки к югу от Сахары 48 процентов взрослых отправляют или получают денежные переводы внутри своих стран: переход к осуществлению внутренних денежных переводов по счетам вместо переводов через операторов в конторках может привести к увеличению вдвое числа держателей счетов в Сенегале, Камеруне, Демократической Республике Конго и Республике Конго.

Казначейство США вносит поправки в предложение по мониторингу банковских счетов и отчетности перед IRS, повышая порог до 10 000 долларов

Казначейство США вносит поправки в план по отслеживанию большего количества банковских счетов американцев, чтобы ограничить уклонение от уплаты налогов богатыми после того, как предложение получило серьезный отпор со стороны финансов промышленность и консервативные политики.

Согласно предложению, впервые представленному в мае, банки будут сообщать Налоговой службе США несколько новых частей информации с банковского счета в США: общая сумма денег, поступающих и исходящих со счета, с разбивкой по иностранным операциям и переводам на счет тот же владелец счета.

После первоначального предложения отслеживать банковские счета с притоком или оттоком более 600 долларов США во вторник Казначейство предложило новый порог. В сообщении агентства говорится, что переводы на сумму более 10 000 долларов в конкретном году означают, что счет будет отчитываться перед IRS. Казначейство заявило, что зарплата и депозиты не будут засчитываться в счет этого порога.

Банки также могут округлить цифры, которые они сообщают, до ближайшей тысячи долларов, вместо того, чтобы сообщать точные цифры, заявило министерство финансов.

Первоначальное предложение вызвало резкую критику со стороны финансового сектора. Американская ассоциация банкиров заявила, что требования к отчетности будут собирать слишком много информации от слишком большого числа американцев, и пообещала противодействовать любым попыткам заставить банки раскрывать больше информации — независимо от того, насколько высок долларовый порог.

«Если есть непрозрачные источники доходов, давайте сосредоточимся на решении этой проблемы, а не на чрезмерном сборе информации от всех в надежде, что это проливает свет на небольшое количество налоговых мошенничеств», — заявил вице-президент ABA по налогам политика, Джон Кинселла, написал в недавнем сообщении в блоге.

Администрация Байдена возражает, что мошенничество с налогами приводит к тому, что не собираются большие деньги, и ему нужна более широкая база информации для выявления налогоплательщиков, чей доход не сообщается другими способами, такими как W2s. Он пообещал не увеличивать аудит семей с доходом менее 400 000 долларов.

Вот и другие подробности горячо обсуждаемого закона.

Итого, а не транзакции

В предложении Казначейства банки должны сообщать «валовые притоки и оттоки с разбивкой по физическим наличным деньгам, операциям с иностранным счетом и переводам на другой счет того же владельца и обратно.«

Банки уже сообщают процентный доход, превышающий 10 долларов США, в форме 1099-INT; это предложение добавило бы несколько строк к этому налоговому документу, говорят сторонники. Никаких данных о индивидуальных расходах не будет видно, подчеркивает Казначейство — только общая сумма поступающих или исходящих денег. .

«Банки не будут делиться с IRS какой-либо информацией для отслеживания отдельных транзакций в рамках этого предложения, и IRS не будет иметь возможности отслеживать отдельные транзакции», — говорится в сообщении Министерства финансов в блоге.

Это уже закон

Сторонники предложения отмечают, что оно фактически не требует никаких новых налогов — оно просто позволяет IRS обеспечивать соблюдение существующего закона.

«Мы все должны платить подоходный налог с нашего дохода», — сказал Стив Вамхофф, директор по федеральной налоговой политике Института налогообложения и экономической политики. «Идея о том, что у вас есть какое-то право не сообщать IRS о вашем доходе — такого права не существует. Этого не существует».

Он добавил: «Мы буквально говорим об обеспечении соблюдения закона, который уже прописан».

Это предложение является частью пакета законов, которые закрыли бы так называемый информационный пробел — налоги, которые правительство не знает, как собирать из-за незарегистрированного дохода.Большая часть этих неуплаченных налогов принадлежит 1% самых богатых налогоплательщиков — по одной оценке, 160 миллиардов долларов в год не выплачиваются этой группой.

Как самые богатые американцы мало платят налоги 07:33Этот разрыв существует отчасти потому, что, в отличие от работников с низким и средним доходом, чей доход от занятости, работы и сберегательных счетов сообщается каждый год в формах W-2 и форме 1099, богатые люди знают, что им часто никто не присматривает за их работой. плечо.По оценкам Казначейства, в отчетах указывается только около 50% доходов от бизнеса, в отличие от доходов от занятости, где соблюдение требований практически отсутствует.

«Если вы зарабатываете зарплату, IRS может точно видеть, что вы зарабатываете, и увеличивать вашу зарплату», — сказала Меган Брэкни, партнер юридической фирмы Kostelanetz & Fink. «Для людей с более высоким доходом IRS не имеет точной информации о том, что они зарабатывают, и сложнее собрать налог, который они должны».

«Налогоплательщики из среднего класса и с низкими доходами действительно страдают от несоблюдения налоговых требований, особенно среди состоятельных людей.Я думаю, что любой политический деятель хотел бы, чтобы богатые платили свою справедливую долю, а не имели возможности уклоняться от уплаты налогов ».

Высокопоставленный чиновник казначейства сказал CBS MoneyWatch, что для всех, кто получает доход благодаря работе, необходимо сообщить банковский счет информация только подтвердила бы то, что правительство уже знает, просмотрев их формы W2 и 1099. Однако она также пометила бы людей, которые сообщают о небольшом доходе, но имеют сотни тысяч долларов, текущих через их банковские счета.

Как недавно сообщила Норе О’Доннелл CBS Evening News министр финансов Джанет Йеллен: «Если кто-то сообщает о доходе в 10 000 долларов, и у него было 3 миллиона [долларов], вышедших из его текущего счета, это говорит Налоговому управлению США, что это физическое лицо, вы можете аудит «.

Низкое пороговое значение

Некоторое первоначальное возмущение по поводу предложения Казначейства было сосредоточено на пороге в 600 долларов. Следуя новому требованию, вступившему в силу в прошлом году, к онлайн-продавцам сообщать в IRS о доходах более 600 долларов США, эта низкая цифра в некоторых кругах создала впечатление, что правительство стремится привлечь налогоплательщиков со средним уровнем дохода за невинные ошибки.

Даже при более высоком пороге в 10 000 долларов республиканские законодатели заявляют, что новое требование к отчетности заманит в ловушку средний класс и рабочих, назвав это в среду «схемой слежки».

Налогоплательщиков можно простить за то, что они думают, что IRS не на их стороне.Поскольку правоприменительные возможности агентства сократились из-за сокращающегося бюджета, оно все больше и больше полагалось на автоматизированные инструменты правоприменения, которые ловят налогоплательщиков с низкими доходами, в результате чего американцы с самыми низкими доходами сегодня проверяются по более высоким ставкам, чем самые богатые.

В сочетании с десятилетиями нехватки кадров в IRS некоторые опасаются, что предоставление агентству дополнительной информации только позволит ему делать больше ошибок.

«У вас есть IRS, которое не отвечает на многие звонки, если не на большинство звонков.У вас есть IRS, которое не может обрабатывать даже бумажные декларации, у вас есть IRS, которое не может заниматься вопросами, которые возникают у людей », — сказал Мартин Давидофф, партнер, отвечающий за практику налоговых споров в бухгалтерской фирме Prager Metis.

«Теперь они собираются автоматизировать правоприменение для десятков миллионов людей, и у них не будет персонала, который бы отвечал на озабоченности людей», — сказал он, перефразируя общественное восприятие предложения Казначейства.

Еще один элемент План Белого дома увеличивает бюджет IRS на 80 миллиардов долларов, что позволяет нанять больше сотрудников, которые будут отвечать на вопросы налогоплательщиков и обеспечивать соблюдение закона.

Конфиденциальность под вопросом

Хотя в распоряжении сверхбогатых есть целый ряд инструментов, позволяющих избежать налогообложения, включая трасты, корпорации с ограниченной ответственностью и товарищества, которые могут скрывать выплаты, большинство из них действительно взаимодействуют с банковской системой.

Сказал Мартин Давыдов: «У меня есть люди, которые занимаются целым бизнесом, о которых они вообще не отчитываются, и они просто кладут это на свой личный банковский счет».

Это еще один аргумент в пользу относительно низкого ограничения отчетности, говорят некоторые налоговые профи.Для многих людей не редкость иметь более одного банковского счета, и высокий порог для отчетности может упростить возможность скрыть деньги из виду.

Актуальные новости

Загрузите наше бесплатное приложение

Для последних новостей и анализа Загрузите бесплатное приложение CBS News

Интернет-банкинг и кредитование, созданные специально для вас

Торговая площадка для партнеров

Мы сотрудничаем с некоторыми из лучших доступных финансовых продуктов, которые помогут вам тратить, экономить и защищать свои деньги (и жизнь).

ПодробнееБесплатная проверка

Это ваши деньги — вам не нужно платить, чтобы ими пользоваться. Для всех учетных записей LendingClub не взимается ежемесячная плата за обслуживание или низкий баланс, а также не взимается комиссия за использование банкоматов SUM или MoneyPass.

Кроме того, наши клиенты Rewards Checking и Tailored Checking получают неограниченное ежемесячное возмещение комиссий за внесетевые банкоматы.

Узнать большеВысокая экономия

Заработать до 0.60% APY на остатках от 2500 долларов США и быстрее достигайте своих целей по сбережениям. У вас нет 2500 долларов? Сберегательные счета с высокой доходностью по-прежнему приносят 0,05% годовых при остатках от 0,01 до 2499,99 долларов.

ПодробнееRewards Checking

Получайте вознаграждение за повседневные покупки и зарабатывайте кэшбэк с помощью Rewards или Tailored Checking каждый раз, когда вы используете свою дебетовую карту.

ПодробнееПолучите деньги до двух дней раньше

Настройте прямой перевод на свой депозитный счет LendingClub, и вы сможете получить свои деньги на два дня раньше.Ваша зарплата будет доступна, как только ваш работодатель отправит свои платежные ведомости в Федеральный резерв. Для многих это означает получение средств уже в среду на расчетной неделе.

Проверка вознаграждений

Получите бесплатный текущий счет для проверки процентов, который вознаграждает вас за поддержание высокого баланса.

- — Зарабатывайте 0,10% годовых на остатках от 2500 до 99 999,99 долларов США

- — Зарабатывайте 0,15% годовых на остатках от 100000 долларов США

Управление элементами управления картой

Произошло неправильное использование дебетовой карты.К счастью, мы подготовили для вас раздел «Карты» в вашем мобильном приложении LendingClub. Вы можете включить / выключить свою дебетовую карту, если она когда-либо будет потеряна или украдена.

ПодробнееИндивидуальная проверка

Заработайте 1,00% кэшбэка за покупки на основе подписи. Получайте неограниченное количество транзакций без дополнительной платы, бесплатные банкоматы по всему миру и зарабатывайте 0,10% годовых на остатках от 5000 долларов США. Никаких документов не требуется. Подайте заявку онлайн за считанные минуты и вернитесь к своему бизнесу.

ПодробнееИнтегрированные финансовые инструменты

Создавайте бюджет, отслеживайте свои расходы, анализируйте тенденции, разрабатывайте план действий по выплате долгов и рассчитывайте свой собственный капитал — все это включено в личный онлайн- и мобильный банкинг.

ПодробнееОплачивайте в пути с помощью мобильных кошельков

Добавьте свою дебетовую карту в Apple Pay®, Google Pay ™ и Samsung Pay. Когда будете готовы заплатить, откройте приложение, коснитесь телефона в совместимых реестрах и завершите покупку!

ПодробнееДепозитные чеки с помощью мобильного приложения LendingClub

Надежно вносите чеки на свой текущий или сберегательный счет всего несколькими нажатиями.Подтвердите свой чек надписью «Mobile Deposit Only» на обратной стороне, сделайте снимок — и все готово!

ПодробнееПлатежи юридическим и физическим лицам

Оплачиваете ли вы счет за коммунальные услуги или вкладываете деньги в подарок, планируйте и производите платежи в онлайн- и мобильном банкинге.

Узнать большеОткрыть текущий счет | Santander Bank

† Подходящие бизнес-продукты включают в себя бизнес-чеки, сбережения, сбережения денежного рынка и депозитные сертификаты, но не включают следующие счета: IOLTA, банкротство, брокерские депозиты, контролируемые выплаты, условное депонирование, государственные и профсоюзные счета.

‡ Соответствующие критериям инвестиции, удерживаемые Santander Investment Services, не включают следующее: Аннуитеты, удерживаемые в Mass Mutual, Allstate, Phoenix, Ohio National; Немедленные аннуитеты или аннуитеты, которые стали аннуитетом; Паевые инвестиционные фонды и 529 продуктов, не хранимые ООО «Першинг»; Страховые продукты (за исключением некоторых аннуитетов, проводимых напрямую спонсором продукта). Минимальная сумма открытия — 25 долларов.

¤ Для получения подробной информации, пожалуйста, просмотрите таблицу платежей Santander Select.

¤¤ Мы ограничиваем снятие и перевод средств с ваших сбережений и сберегательных счетов денежного рынка. Вы можете снимать или переводить средства со сберегательного счета или сберегательного счета денежного рынка в общей сложности шесть (6) раз за период оплаты услуг (например, посредством автоматических или предварительно авторизованных переводов с использованием телефона, онлайн-банкинга, мобильного банкинга, защиты овердрафта, платежей на третьи лица, электронные переводы, чеки и тратты). Если вы неоднократно превышаете эти ограничения, мы можем закрыть или преобразовать вашу учетную запись в текущий счет, который может быть беспроцентным текущим счетом.

§ Гарантия цифрового банкинга: когда вы используете онлайн-банкинг, мы гарантируем, что ваши деньги защищены от мошенничества или потерь в Интернете и что ваши счета будут оплачены вовремя. Вы защищены от несанкционированных онлайн-транзакций, если проверяете свою выписку и своевременно уведомляете нас о любых несанкционированных действиях. Подробную информацию о гарантиях и ваших обязанностях по своевременному сообщению о неавторизованных транзакциях, а также список поддерживаемых мобильных устройств см. В вашем соглашении о цифровом банке.

§§ Доступно для клиентов с текущим счетом.

◊ Santander ® Instant Card Hold заблокирует большинство типов транзакций, включая покупки, сделанные с помощью вашей карты. Обратите внимание, что некоторые типы транзакций будут продолжать обрабатываться, в том числе повторяющиеся дебетовые / кредитные транзакции, представленные нам некоторыми продавцами для ежемесячной оплаты членства или абонентской платы.

Apple, логотип Apple, Apple Pay и Touch являются товарными знаками Apple Inc., зарегистрированный в США и других странах. App Store является знаком обслуживания Apple Inc., зарегистрированным в США и других странах.

Ценные бумаги и консультационные услуги предлагаются через Santander Investment Services, подразделение Santander Securities LLC. Santander Securities LLC — зарегистрированный брокер-дилер, член FINRA и SIPC, а также зарегистрированный инвестиционный консультант. Страхование предлагается через компанию Santander Securities LLC или ее аффилированные лица. Santander Investment Services является дочерней компанией Santander Bank, N.A.

Онлайн-чековый счет: чек с высокой процентной ставкой

НИЧЕГО НЕОБХОДИМО ЗНАТЬ

Ally Financial Inc. (NYSE: ALLY) — ведущая компания в области цифровых финансовых услуг, NMLS ID 3015 . Ally Bank, дочерняя компания компании, занимающаяся прямым банковским обслуживанием, предлагает широкий спектр депозитных, физических и ипотечных продуктов и услуг. Ally Bank является членом FDIC и Кредитором равного жилищного строительства , Идентификатор NMLS 181005 .Кредитные продукты и любые применимые ипотечные кредиты и залог подлежат утверждению, при этом применяются дополнительные условия. Программы, тарифы и условия могут быть изменены в любое время без предварительного уведомления.

Ally Servicing LLC, NMLS ID 212403 является дочерней компанией Ally Financial Inc.

Ценные бумаги и услуги предлагаются через Ally Invest Securities LLC, член FINRA и SIPC . Просмотреть раскрытие информации о безопасности

Консультационные продукты и услуги предлагаются через Ally Invest Advisors, Inc., зарегистрированного в SEC инвестиционного консультанта. Просмотреть всю консультационную информацию

Продукты и услуги по обмену иностранной валюты (Forex) предлагаются самостоятельным инвесторам через Ally Invest Forex LLC. NFA Участник (ID # 0408077), который действует как представляющий брокер для GAIN Capital Group, LLC («GAIN Capital»), зарегистрированного члена FCM / RFED и NFA (ID # 0339826).Счета Forex хранятся и обслуживаются в GAIN Capital. Счета Forex НЕ ЗАЩИЩЕНЫ SIPC. Просмотреть все раскрытия информации о Forex

Forex, опционы и другие продукты с кредитным плечом сопряжены со значительным риском потерь и могут не подходить для всех инвесторов. Продукты, которые торгуются с маржой, несут риск того, что вы можете потерять больше, чем ваш первоначальный депозит

Продукты, предлагаемые Ally Invest Advisors, Ally Invest Securities и Ally Invest Forex, НЕ ЗАСТРАХОВАНЫ FDIC, НЕ ГАРАНТИРУЮТСЯ БАНКОМ и МОГУТ ПОТЕРЯТЬ СТОИМОСТЬ.

App Store является знаком обслуживания Apple Inc. Google Play является товарным знаком Google Inc.

Zelle и связанные с ним товарные знаки полностью принадлежат Early Warning Services, LLC и используются здесь по лицензии.

Ally и Do It Right являются зарегистрированными знаками обслуживания Ally Financial Inc.

из NerdWallet. © 2017-2021 и TM, NerdWallet, Inc. Все права защищены.

Из личных финансов Киплингера.© 2021 Вашингтонские редакторы Киплингера. Все права защищены. Используется по лицензии.

От ДЕНЬГИ. © 2020 Рекламные практики, ООО. Все права защищены. Используется по лицензии.

текущих счетов | Открыть банковский счет онлайн

Банк, которому можно доверятьКак публично торгуемая компания (NYSE: AX) с более чем 1000 сотрудников, у нас есть необходимая инфраструктура для поддержки всех ваших финансовых потребностей.С момента основания в 2000 году мы были первыми в области банковского обслуживания, основанного на высоких технологиях. Это означает в реальном времени доступ к вашим средствам, удобные счета и быстрые сервисы, чтобы опережать ваши постоянно меняющиеся потребности.

Показать большеБанк, которому можно доверять

Как публичная компания (NYSE: AX) с более 1000 сотрудников, у нас есть необходимая инфраструктура для поддерживать все ваших финансовых потребностей.С момента основания в 2000 году мы стали пионерами в банковском деле, основанном на технологиях. Это означает в реальном времени доступ к вашим средствам, удобные счета и быстрые сервисы, чтобы остаться впереди ваших постоянно меняющихся потребностей.

Лучшие текущие счета на декабрь 2021 года: высокий интерес и онлайн

Когда у вас есть текущий счет, вы должны знать некоторые важные термины:

Дебетовая карта: Дебетовая карта — это платежная карта, которая связана с текущий или сберегательный счет.Обычно (но не всегда) это карты Visa или Mastercard. В отличие от кредитной карты, которая позволяет вам занимать деньги и возвращать их позже, транзакции с дебетовой картой утверждаются на основе текущего баланса вашего счета, и деньги сразу же списываются.

PIN: Сокращенно от личного идентификационного номера, PIN — это номер, который обычно состоит из четырех-шести цифр, и он используется для идентификации вас при использовании дебетовой карты для снятия наличных в банкоматах или покупок в магазине.

Недостаточно средств: Если вы выписываете чек или пытаетесь совершить платежную транзакцию на сумму, превышающую сумму на вашем текущем счете, она может быть отклонена из-за недостаточности средств.Проще говоря, недостаток средств означает, что у вас не было достаточно денег для покрытия определенной транзакции.

Овердрафт: Овердрафт — это результат транзакции, в результате которой на вашем счете оказывается отрицательный баланс. Ключевое различие между овердрафтом и недостаточностью средств заключается в том, что транзакция, которая приводит к овердрафту, составляет одобрено , а транзакция, приводящая к недостаточности средств, отклоняется.

Мобильный или удаленный депозит: Большинство текущих счетов позволяют клиентам делать чековые депозиты со своего смартфона или другого мобильного устройства, загружая фотографию чека, тем самым экономя поездку в банк.

Индоссамент: Для индоссировать чек означает подписать обратную сторону чека в указанной области, указывая, что лицо, которому платят, принимает деньги.

Маршрутный номер: На каждой проверке есть три важных числа, и первый — это номер маршрута. Это девятизначный код, который соответствует банку, в котором открыт текущий счет. Некоторые крупные банки имеют несколько разных маршрутных номеров в зависимости от географического положения, в котором открыт счет.

Номер счета: Номер счета — это уникальная серия чисел, которая идентифицирует конкретный депозитный счет в банке, указанный в маршрутном номере. Чтобы отправить деньги на текущий счет, вам понадобятся как маршрут, так и номер счета. Короче говоря, маршрутный номер сообщает отправляющему учреждению, в какой банк отправить деньги, а номер счета сообщает этому банку, куда их поместить.

Номер чека: Хотя это не особенно важно для большинства транзакций, каждый чек имеет уникальный номер (обычно трех- или четырехзначный).Номера чеков полезны для того, чтобы помочь владельцу счета отслеживать платежи, которые они производят чеком, а также во многих случаях могут помочь в выявлении мошенничества.

Что такое текущий счет и как он работает — советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes. Комиссии не влияют на мнения или оценки наших редакторов.

Одна из самых важных частей управления своими деньгами — это решить, где их хранить.Хотя вы можете оставить свои наличные под матрасом, расчетный счет в банке, застрахованном FDIC, может быть гораздо более безопасным выбором. Если у вас никогда раньше не было текущего счета, возможно, вам интересно, как они работают и действительно ли он вам нужен. Но есть несколько веских причин полагаться на текущие счета для траты денег и оплаты счетов.

Что такое текущий счет?

Текущий счет — это тип депозитного счета, который вы можете открыть в обычном банке, онлайн-банке или кредитном союзе.Текущие счета позволяют вам вносить деньги, которые затем можно использовать для оплаты счетов или совершения покупок. Их также можно назвать транзакционными счетами.

Текущие счета отличаются от сберегательных, потому что они предназначены не для долгосрочного хранения денег, а для повседневного использования. Деньги, которые вы храните на своем текущем счете, — это деньги, которые вы планируете использовать на короткий срок для покрытия своих расходов.

Как работают текущие счета?

Их называют текущими счетами, потому что они традиционно предлагают вам возможность выписывать бумажные чеки.Чек — это финансовый инструмент, который вы можете использовать для перевода денег со своего банковского счета другому физическому или юридическому лицу.

Например, если вы занимаетесь деньгами у друга, вы можете выписать ему чек, чтобы вернуть их. Или, если вам нужно оплатить счет за электричество, вы можете выписать чек коммунальной компании на сумму, которую вы должны. Человек или компания, которым вы выписываете чек, чтобы положить его на свой текущий счет. Их банк обрабатывает чек, и деньги снимаются с вашего счета и зачисляются на их счет.

Однако чеки— не единственный способ потратить деньги с текущего счета. У вас также есть следующие варианты перевода денег на текущий счет или с текущего счета:

- Дебетовые карты. Дебетовые карты с логотипом Visa или Mastercard можно использовать для покупок в магазинах или в Интернете, а также для внесения или снятия средств в банкоматах.

- Банкоматные карты. Карты можно использовать для пополнения и снятия средств в банкоматах, но нельзя использовать их для покупок.

- ACH трансферы. ACH или электронные переводы позволяют вам планировать депозиты или снятие средств, включая оплату счетов, на ваш текущий счет и с вашего текущего счета, которые происходят онлайн.

- Электронные переводы. Электронные переводы можно использовать для внесения или снятия крупных сумм денег на другие банковские счета в США и других странах.

Текущие счета также могут включать такие функции, как прямой депозит и мобильный депозит. При использовании прямого депозита вы можете автоматически добавлять деньги на свой счет, сообщая информацию о своем банковском счете.Например, вы можете получать зарплату или государственные пособия прямо на ваш счет без бумажного чека.

Мобильный чековый депозит позволяет вам сфотографировать бумажный чек и положить его на свой текущий счет. Эта функция обеспечивает удобство, поскольку вам не нужно посещать отделение или банкомат, чтобы внести чеки. Однако вам все равно придется пойти в отделение или банкомат, чтобы внести наличные на свой текущий счет.

Различные типы расчетных счетов

Текущие счета не все одинаковы, и вы можете выбрать один из нескольких различных типов, в зависимости от того, где вы решите открыть банк.Вот обзор некоторых из наиболее распространенных типов текущих счетов и того, как они работают.

Стандартная или традиционная проверка

Стандартный текущий счет — это базовый текущий счет, который можно использовать для оплаты счетов, выписки чеков и совершения покупок с помощью дебетовой карты. Этот тип учетной записи может иметь требования к минимальному балансу, что означает, что вам необходимо поддерживать определенный баланс ежедневно или ежемесячно, чтобы избежать уплаты комиссии за обслуживание. Также может быть минимальный депозит, необходимый для открытия стандартного текущего счета.

Стандартная проверка обычно не сопровождается какими-либо дополнительными наворотами. Ключевыми особенностями, как правило, являются неограниченные возможности написания чеков, доступ к дебетовой карте и доступ к онлайн и мобильному банкингу для управления своими деньгами.

Проверка процентов

Текущие счета с процентами очень похожи на стандартные текущие счета с одним ключевым отличием: вы можете получать проценты на свой баланс. Хотя для счетов с проверкой процентов не требуется более высокий минимум для открытия счета, в некоторых банках процентная ставка, которую вы зарабатываете, может варьироваться в зависимости от остатка на счете, который вы поддерживаете.Многие кредитные союзы предлагают конкурентоспособные процентные ставки по текущим счетам.

Ставка, которую вы можете заработать, обычно меньше, чем та, которую вы получили бы с чем-то вроде высокодоходного сберегательного счета или депозитного сертификата. Но эти учетные записи — простой способ приумножить свои деньги, но при этом иметь возможность выписывать чеки и оплачивать счета.

Обратите внимание, что некоторые процентные текущие счета могут называться высокодоходными текущими счетами или даже счетами для проверки вознаграждений, что также имеет другое значение.

Проверка наград

На текущих счетахRewards могут выплачиваться или не выплачиваться проценты, и они предлагают возможность получать вознаграждения, когда вы тратите деньги. Подобно бонусной кредитной карте, вы можете зарабатывать баллы или определенный процент возврата наличных за совершение покупок, оплату счетов или планирование прямых депозитов на свой счет каждый месяц.

Эти счета менее распространены, чем стандартные или процентные текущие счета. Покупки будут окупаться, так как любые требуемые минимумы и скорость получения вознаграждений будут варьироваться.

Как получить вознаграждение обычно зависит от банка. Например, если вы получаете кэшбэк за покупки по дебетовой карте, то ваши денежные вознаграждения могут автоматически переводиться на ваш текущий или связанный сберегательный счет. С другой стороны, если вы зарабатываете баллы, вы можете обменять их на возврат денег, подарочные карты, товары или путешествия.

Студент и подросток проверяют

Текущие счета учащихся предназначены для учащихся, которые плохо знакомы с проверками.Эти учетные записи обычно имеют минимальный и максимальный возрастной диапазон. Например, текущие счета подростков обычно предназначены для детей в возрасте от 13 до 17 лет, а текущие счета учащихся могут быть предназначены для учащихся в возрасте от 17 до 24 лет.

Самым большим преимуществом текущих счетов студентов и подростков является то, что они часто практически не взимаются. Или, если они взимают ежемесячную плату, они предлагают простые способы избежать этого, такие как поддержание низкого минимального баланса или создание ежемесячного прямого депозита.

Старшая проверка

Текущие счета для пожилых людей предназначены для пожилых клиентов банковского обслуживания, и, как и при проверке студентов и подростков, могут существовать возрастные ограничения.Например, вам может потребоваться 55 лет или больше, чтобы открыть одну из этих учетных записей.

ПроверкаSenior может предложить уникальные преимущества, такие как бесплатные премиальные чеки, персонализированные дебетовые карты, освобождение от комиссии или более высокие процентные ставки по сберегательным счетам. Некоторые старшие чековые счета также выплачивают проценты или ежеквартальные дивиденды в качестве дополнительной привилегии.

Вторая проверка вероятности

Текущие счета второго шанса — это нетрадиционные банковские счета для людей, у которых, возможно, были проблемы с управлением текущим счетом в прошлом.Этот тип учетной записи обычно лучше всего подходит для тех, у кого может быть отрицательная история проверок в файле ChexSystems. ChexSystems собирает информацию, относящуюся к банковской деятельности, такую как возвращенные чеки или неоплаченные комиссии.

Эти текущие счета могут быть хорошим способом вернуть привычку использовать проверку, если вы не можете получить одобрение для стандартного банковского счета. У них может быть более высокая комиссия, чем у обычных текущих счетов, но они могут предоставить вам все те же функции, в том числе возможность написания чеков и доступ к дебетовой карте.И если вы можете ответственно использовать учетную запись второго шанса, это может помочь вам получить стандартную учетную запись в будущем.

Чек-чек

Чековые счета — еще один тип альтернативных текущих счетов. Как следует из названия, эти учетные записи не позволяют выписывать чеки; все транзакции выполняются с помощью дебетовой карты, мобильного банкинга или онлайн.

Если вы обычно не выписываете чеки или не поддерживаете большой баланс при чеке, этот вид счета может быть привлекательным.

Как выбрать текущий счет

Ищете ли вы свою первую текущую учетную запись или следующую, при сравнении вариантов следует помнить о нескольких вещах.

Во-первых, решите, хотите ли вы открыть текущий счет в обычном банке, кредитном союзе или в онлайн-банке. Обычные банки хороши для людей, которым нужно посетить филиал, в то время как онлайн-банки могут взимать меньшую комиссию за проверку. Поэтому вам нужно решить, что для вас важнее — удобство или стоимость.

Говоря о комиссиях, взгляните на график комиссий банка, чтобы точно знать, сколько вы можете заплатить за текущий счет. Это включает в себя поиск следующих сборов:

- Ежемесячная плата за обслуживание

- Минимальная комиссия за баланс

- Комиссия за бездействие аккаунта

- Комиссия за банковский перевод

- Комиссия за банкомат

- Комиссия за недостаточность денежных средств

- Комиссия за овердрафт

- Комиссия за защиту овердрафта

Если банк или кредитный союз взимает какие-либо из этих сборов с текущего счета, важно знать, как их избежать.Например, если существует комиссия за минимальный остаток, то обойти ее можно так же просто, как постоянно держать определенную сумму денег на своем счете.

Наконец, подумайте, какие особенности и преимущества текущий счет наиболее важны для вас. Сюда могут входить такие вещи, как доступ к онлайн- и мобильному банкингу, получение вознаграждений за покупки, широкая сеть банкоматов или возможность получать проценты на свой баланс. Выбор правильного текущего счета в конечном итоге сводится к поиску наилучшего сочетания функций, доступа и стоимости, которое соответствует вашим индивидуальным банковским потребностям.

.