МТС Инвестиции — вопросы и ответы о ПИФ. Инвестиции в ПИФы.

Информация о лицах, под контролем либо значительным влиянием которых находится управляющая компания.

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13853-001000 выдана Центральным Банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого-либо дохода, а так же полного возврата ценных бумаг и/или денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный». Регистрационный номер — 2204–94177868, дата регистрации — 13 сентября 2011 года, регистрирующий орган — Федеральная служба по финансовым рынкам.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный. Валютный». Регистрационный номер — 2671, дата регистрации — 04 октября 2013 года, регистрирующий орган — Служба Банка России по финансовым рынкам.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Сберегательный» (в настоящем материале — «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.03.2021г. в рублях за 3 мес. 0,55%, за 6 мес. 2,84%, за 12 мес. 7,44%, за 36 мес. 30,59%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Валютные накопления» (в настоящем материале — «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России.

Доходность на 01.03.2021г. в рублях

за 3 мес. -1,06%, за 6 мес. 4,00%, за 12 мес. 19,44%, за 36 мес. 58,64%.

Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России.

Доходность на 01.03.2021г. в рублях

за 3 мес. -1,06%, за 6 мес. 4,00%, за 12 мес. 19,44%, за 36 мес. 58,64%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Российские акции» (в настоящем материале — «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 01.03.2021г. в рублях за 3 мес. 6,81%, за 6 мес. 16,21%, за 12 мес. 20,92%, за 36 мес. 54,32%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Высокие технологии» (в настоящем материале — «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России. Доходность на 01.03.2021г. в рублях за 3 мес. 15,96%, за 6 мес. 36,28%, за 12 мес. 99,40%, за 36 мес. 133,46%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Биотехнологии» (в настоящем материале — «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России. Доходность на 01.03.2021г. в рублях за 3 мес. 0,02%, за 6 мес. 12,52%, за 12 мес. 48,15%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «Информатика +» (в настоящем материале — «Информатика +»).

Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «Информатика +». Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России.

МТС Инвестиции — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый Обществом с ограниченной ответственностью УК «Система Капитал» на основе лицензионного договора.

Мобильное приложение «МТС Инвестиции» — возрастная категория 0+.

Представленные материалы и информация не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в представленных материалах и информации.

Инвестиции в Интернете 3-15% в день на автомате!

Если Вы сейчас находитесь на этом сайте, то значит, Вас интересует вопрос касательно темы инвестиции в интернете. Меня зовут Антон Блогвестор, и прямо сейчас я расскажу Вам, как зарабатывать деньги на инвестициях во всемирной паутине — сети Интернет. На данном блоге я веду свой открытый дневник по высокодоходному инвестированию в интернете. И только здесь Вы получите всю правду об инвестировании в сети.

На моем блоге инвестора Вы найдете честную и актуальную информацию, подкрепленную моим личным опытом, по тому, как и куда вложить деньги выгодно, а так же:

- пошаговые инструкции по регистрации и работе с ними

- стратегии инвестирования, рефбеки, страховки вкладов

- мои еженедельные отчеты о прибылях и убытках

- обучение, помощь начинающим инвесторам

Наша статистика на сегодня

(режим реального времени)

4 241 522 $ Инвестировано всего | 79 611 $ Выплачено бонусов | 98 729 $ Покрыто убытков | 30 454 Обработано заявок | 42 311 Всего инвесторов |

Invest Status (официальный сайт invest-status.

com) — это свежая среднепроцентная платформа, предлагающая своим инвесторам прибыль от 0,7% до 1,3% чистого в сутки. Вклад здесь можно открывать на…

com) — это свежая среднепроцентная платформа, предлагающая своим инвесторам прибыль от 0,7% до 1,3% чистого в сутки. Вклад здесь можно открывать на…- HightWolf — Обзор и Отзывы рабочего среднепроцентника с прибылью 1,2-10,3% в сутки на сроке 15-30 дней + 1,5% Бонусом на вклад + Защита 1000$!

HightWolf (официальный сайт HightWolf.com) — это среднепроцентная инвестиционная платформа, приносящая инвесторам по 1,2-10,3% прибыли в сутки на полном пассиве. Вклад инвестора тут работает 15-…

- Bitstil — Обзор и Отзывы среднедоходного сервиса с начислением прибыли от 1,7% до 13,5% в сутки за 15-50 дней + 2,5% Бонусом на вклад + Защитой 2000$!

Bitstil (официальный сайт Bitstil.com) — это новый доступный сервис по управлению вашими активами. В Bitstil вы можете стабильно зарабатывать от 1,7% до 13,5% профита в сутки на сроке работы вкл…

- Революционная система выгодных накоплений Супер Копилка (от 16% в месяц + 5% RCB + 100$ Бонус за регистрацию + Личный консультант + Мой вклад 9999$) — Обзор и Отзывы на легендарный инвестиционный проект с VIP статусом!

ЧТО ТАКОЕ СУПЕР КОПИЛКА? СКОЛЬКО МОЖНО ЗАРАБОТАТЬ? КАК ЗАРЕГИСТРИРОВАТЬСЯ И РАБОТАТЬ? МОЙ ОТЗЫВ О ПРОЕКТЕ! Знаменитый проект СуперКопилка (официальный сайт) – это неординарный инструмент, который пере…

- Wise Deposit (до 25% в месяц + 5% RCB + V.I.P. статус — Мой вклад 9999$) — Отзывы и Обзор на качественный средник с грамотным маркетингом + Возможностью создать Бесконечный Источник Дохода!

Добавил в портфель новый интересный проект Wise Deposit (официальный сайт) — это актив, работающий по франшизе легендарного проекта СуперКопилка, предлагает инвесторам заработок до 25% профита в…

Инвестирование в интернете — один из нескольких видов пассивного источника дохода. То есть дохода, который Вы получаете на полном автомате, вне зависимости работаете Вы или нет. Все, что от Вас требуется, чтобы его получать. Это знать, куда вложить деньги и как правильно это сделать. Ответы на два этих вопроса и не только, Вы найдете на моем блоге.

То есть дохода, который Вы получаете на полном автомате, вне зависимости работаете Вы или нет. Все, что от Вас требуется, чтобы его получать. Это знать, куда вложить деньги и как правильно это сделать. Ответы на два этих вопроса и не только, Вы найдете на моем блоге.

На данном ресурсе я выложил всю информацию обо всех активах, в которые я инвестирую и получаю с них постоянный доход. По каждому инвестиционному объекту есть своя статья, где я рассказываю и показываю: что это за актив, где он находится, какой доход с него можно получать, какие риски существуют в данном активе, как правильно в нем зарегистрироваться, как вводить деньги на свой личный счет, как выводить с него прибыль и т.д.

Читая статьи данного блога, у Вас больше не будет возникать вопросов о том, куда инвестировать деньги и как создать резидуальный доход. Если у Вас еще нет ни одного пассивного источника дохода, то прямо сейчас я покажу Вам модель, с помощью которой Вы сможете создать себе свой первый актив в интернете, который будет генерировать Вам прибыль.

Как создать пассивный доход в интернете с помощью инвестирования:

1Вы находите актив, который будет приумножать Ваши инвестиции и одновременно приносить Вам доход. Каждый инвестиционный актив делает это по-разному: через биржевые инструменты, спекулятивные торговли на рынке форекс, стартапы, инвестирование денег в реальный оффлайн бизнес, ставки на спорт, схемы понци и т.д.

2Регистрируете себе аккаунт на сайте. Каждый актив предоставляет Вам личный кабинет, откуда Вы можете наблюдать за всем, что происходит с Вашими инвестициями: видеть размер Вашего текущего капитала, просматривать историю начисления прибыли, возможность вводить средства и выводить прибыль.

3Делаете инвестицию в актив. Минимальная инвестиция во всех интернет активах обычно не превышает 50-100$ (иногда можно даже начать с 10$). Каждый актив предлагает своим клиентам большой выбор платежных систем, с помощью которых Вы можете пополнить свой баланс. Самые распространенные способы: payeer, advcash, perfect money, банковские переводы, переводы картой VISA и Mastercard, qiwi, webmoney, яндекс деньги…

Самые распространенные способы: payeer, advcash, perfect money, банковские переводы, переводы картой VISA и Mastercard, qiwi, webmoney, яндекс деньги…

4После чего Ваши инвестиции начинают работать и приносить Вам доход. Как Ваши деньги будут работать, зависит от того, какой актив Вы выбрали и какие именно услуги он предоставляет. Есть активы, где Вы самостоятельно принимаете решения, во что через них инвестировать свои средства, а есть активы, которые сами решают за Вас куда лучше вложить Ваши деньги. Но, какие бы услуги не предлагались — работать будет актив, а Вы будете получать профит.

5После того, как Вам будет начислена прибыль, половину средств (иногда меньше), Вы будете отдавать активу в виде комиссии. Это будет являться платой за то, что он работал и зарабатывал Вам деньги, а Вы просто сидели и ничего не делали. Вот таким несложным способом, каждый человек может создать себе пассивный источник дохода в интернете, не обладая при этом, никакими специальными знаниями.

Активы

Некоторая часть моих инвестиций работает на международном валютном рынке Forex, на котором профессиональные трейдеры торгуют валютами, с целью получения прибыли. После того, как трейдер получит доход, он делится им со мной и другими инвесторами по заранее оговоренным условиям, чаще всего 50х50.

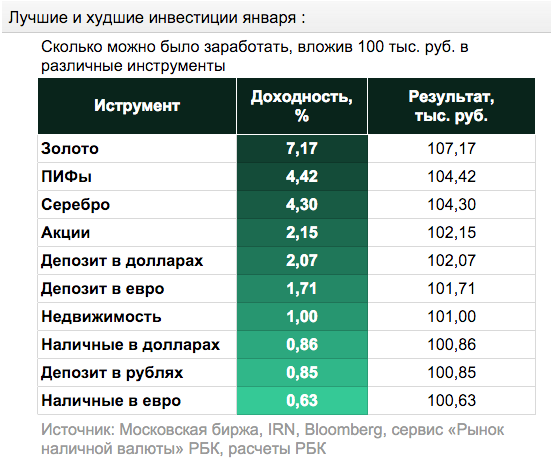

Инвестиции в интернет проекты, приносят мне в среднем 5% в месяц, а, следовательно, 60% в год! Эта цифра превосходит процентную ставку банков ровно в 6 раз! Наши банки сейчас предлагают своим клиентам ничтожно малый процент, всего лишь до 9% в год. Если инвестировать свои деньги в банк и учесть средний уровень инфляции в стране, который держится на отметки 4-8%. Получится, что в итоге за год Вы заработаете не 9%, а только 1%. В то время как на рынке валют Вы сможете получать от 50-100% годовых!

Вложение денег в банк не способно приносить больших доходов. Вкладывая свои деньги в банк, Вы лишь спасаете их от инфляции, но, ни как не инвестируете!

Если Вы ни разу не слышали о межбанковском валютном рынке, предлагаю Вам посмотреть четырех минутное видео. Из него Вы более подробно узнаете, что такое форекс и как на нем зарабатывают деньги:

Из него Вы более подробно узнаете, что такое форекс и как на нем зарабатывают деньги:

Благодаря трейдерам, ведущим свою торговую деятельность относительно успешно и стабильно, у частных инвесторов (то есть нас с Вами) появляется возможность приумножить свои инвестиции в сети Интернет.

Как начать инвестировать?

Не знаете куда вложить деньги в XXI веке?

Секретные материалы по заработку 5-7% профита в сутки на инвестициях в Интернете!

Скачать Смотреть Заработать Вывести

1Шаг 1 — Приведите в порядок Ваши финансы. Каждый раз, когда Вы получаете зарплату, делите ее на три части:

Первая часть — «основная». Эта та часть денег, которая будет уходить у Вас на постоянные издержки, т.е. плата за жилье, интернет, еда, одежда, Ваши вредные привычки и т.д. Посчитайте на калькуляторе какая сумма в месяц, Вам требуется для того чтобы покрыть все эти затраты, и отложите ее в сторону.

Вторая часть — «рабочая». Деньги, с помощью которых Вы будете создавать себе активы, т.е. строить разные источники дохода, которые в будущем будут приносить Вам прибыль в виде процентов. В нашем случае, одним из таких источников пассивного дохода, будут являться инвестиции через интернет.

Третья часть — «накопительная». Это те средства, которые Вы будете копить на что-либо (на машину, шубу, отпуск и т.д.)

Если у Вас совсем нет рабочей и накопительной части, Вам следует начать вести семейный бюджет, и фиксировать все свои затраты. Тогда Вы точно будете знать, на что у Вас тратятся деньги. Если и это Вам не помогло, тогда возможно пришло время задуматься о дополнительных источниках дохода, иначе Вам не откуда будет брать деньги для инвестиций.

2Шаг 2 — Определитесь с целями инвестирования. Заработок на инвестициях в интернете, это не игра для новичков, пытающихся быстро получить прибыль. Это реальные инвестиции в реальные активы, на которых можно неплохо зарабатывать в интернете (при правильном инвестировании), либо полностью потерять деньги.

Заработок на инвестициях в интернете, это не игра для новичков, пытающихся быстро получить прибыль. Это реальные инвестиции в реальные активы, на которых можно неплохо зарабатывать в интернете (при правильном инвестировании), либо полностью потерять деньги.

Поэтому поставьте перед собой конкретную цель, которую Вы хотите достичь в интернет инвестировании. Под целью понимается инвестиционный капитал, который Вы хотели бы видеть на своем счету в будущем. И который каждый месяц на полном автомате, будет приносить Вам определенную прибыль.

Зная ежемесячную статистику доходности трейдера, и сумму своего рабочего капитала. Можно примерно рассчитать за какое время Вы сможете достичь поставленной цели и тогда уже Вы точно будете знать сроки окончания своей инвестиционной деятельности.

Если Вы не поставите для себя цель, Вы рискуете в один прекрасный момент все бросить и потерять все свои инвестиции, из-за непонимания того, зачем Вы вообще начали заниматься инвестированием. В результате чего потеряете все свои вложения и время, потраченное в пустую.

3Шаг 3 — Откройте банковский счет. Закажите себе карту VISA или MasterCard — переводы картами в интернете, являются самыми распространенными способами пополнения своих личных счетов в активах. К тому же вся Ваша полученная прибыль, будет перечисляться на эту же карту.

4Шаг 4 — Зарегистрируйте электронный почтовый ящик. Заведите себе электронную почту, конкретно для инвестиционных целей. На e-mail Вам будут приходить все пароли и логины от личных кабинетов инвестиционных проектов и платежных систем.

Куда лучше вложить деньги в интернете?

На самом деле способов вложения денег в интернете очень и очень много, но самыми популярными вариантами инвестирования, являются:

- Частные инвестиционные фонды, которые оказывают услуги по доверительному управлению капиталами инвесторов

- Система памм-счетов, которую нам предоставляют брокерские компании (посредники между трейдерами и валютным рынком)

- Онлайн микрокредитование, основанное на выдаче небольших займов под очень высокие проценты и короткие сроки работы

- Автотрейдинг — торговля с помощью специальных программ, их еще называют форекс-советниками (роботами)

- Фондовый рынок (ценные бумаги, акции, облигации), бинарные опционы и другие варианты вложений

Вот эти пять вариантов инвестирования средств являются самыми распространенными активами, в которые онлайн инвесторы чаще всего вкладывают свои сбережения. Какой бы Вы способ не выбрали, по каждой системе есть отдельная статья на блоге, в которой подробно и в картинках расписаны все инструкции, как правильно инвестировать деньги. Поэтому, прежде чем начать вкладывать свои деньги, сначала рекомендую поближе ознакомиться с каждым из этих способов, и понять, как они все работают.

Какой бы Вы способ не выбрали, по каждой системе есть отдельная статья на блоге, в которой подробно и в картинках расписаны все инструкции, как правильно инвестировать деньги. Поэтому, прежде чем начать вкладывать свои деньги, сначала рекомендую поближе ознакомиться с каждым из этих способов, и понять, как они все работают.

После того, как актив будет выбран, обязательно прочтите главные правила инвестора, чтобы не потерять все свои онлайн инвестиции в первый же день:

- Диверсификация — главное правило инвестора. Никогда в интернете не инвестируйте все свои деньги в один актив. Лучше разделите имеющуюся у Вас сумму на несколько частей, и раскидайте ее по нескольким активам. В таком случае потеря одного актива, всегда будет компенсирована прибылью от остальных.

Пример:

Вы инвестировали 1000$ в какую-нибудь инвестиционную компанию, и по итогам месяца она ушла в минус на 20% — Вы потеряли ровно 200$. Теперь посчитайте, сколько бы Вы потеряли, если б вложили эту 1000$ в 10 разных компаний, доверив каждой по 100$? В таком случае, Вы понесли бы убыток не 200$, а всего 20$.

- Инвестируйте только свой «рабочий» капитал — никогда не вкладывайте накопительный и основной капиталы, т.к. они предназначены для других функций. Также не инвестируйте деньги, взявшие в долг. Вкладывайте только те средства, потеря которых никак не повлияет на Ваш уровень жизни.

Затем ознакомьтесь с актуальным составом моего портфеля инвестиций (все инвест активы представлены с правой стороны блога), чтобы знать во что сейчас лучше вкладывать деньги. Изучите инструкции по регистрации и работе с интересующими Вас активами, берите свой «рабочий капитал», инвестируйте и получайте проценты.

Что ж, теперь и Вы знаете про высокодоходные инвестиции в интернете, и как на них заработать. Буду Вам очень признателен, если Вы поделитесь этой информацией и данным блогом со своими друзьями!

| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.  8, Д/Р: 6/5 8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

Инвестиции в недвижимость Турции — лучшие варианты вложений, блог на Profit Real Estate

Турция – активно развивающаяся страна, которая уже сегодня способна предложить иностранным гражданам множество перспективных направлений для выгодных инвестиций. Одним из самых важных секторов республики, активно стимулирующих её экономический рост, является рынок недвижимости. Наряду с постоянно возрастающим спросом, сектор дополнительно поддерживается со стороны государства, в частности программой по сносу старого жилья и объектов, находящихся в аварийном состоянии. Снижение ставок по ипотечному кредиту ознаменовало повышенную активность со стороны населения со средним уровнем доходов. На сравнительно высоком уровне остаётся, несмотря на сложившуюся в мире ситуацию, и уровень иностранных вливаний в недвижимость. По статистике, на протяжении десяти лет рынок продаж квадратных метров и строительство обеспечивали Турции около 8,4% ВВП, где половина инвестиций пришли из-за рубежа.

Большинство иностранных граждан ориентированы на вложения в туристический сектор Турции и её недвижимость, на что есть множество объективных причин. Капиталовкладчики из-за рубежа заранее должны для себя определить все преимущества выбранного направления, разобраться в плюсах и минусах, рисках. Если у Вас нет опыта инвестирования в турецкую недвижимость, рекомендуем обращаться за помощью к профессионалам, в частности в опытные риелторские агентства, где специалисты смогут предоставить максимум полезной информации и помочь с выбором прибыльного во всех отношениях объекта.

Об инвестициях в покупку недвижимости в Турции расскажем в нашем обзоре!

Турецкий рынок недвижимости: реальность

Говоря о ситуации в той или ной отрасли экономики любой страны, а не только Турции, мы так или иначе должны коснуться темы коронавируса, так как именно этот фактор играет ключевую роль в развитии текущей ситуации, провалах, успехах и прогнозах на будущее.

Полугодичный строгий карантин не мог не повлиять на сектор недвижимости Турции и именно он пострадал больше всего от вспышки COVID-19. Турецкая Республика на протяжении всего карантина сообщала другим странам, что готова принимать у себя туристов, как только появится возможность наладить авиасообщение. И многие из держав, в том числе Россия, Беларусь, Украина, Казахстан и другие, сделали ответный шаг навстречу. Как только в августе были открыты границы, рынок продаж турецкой собственности начал набирать обороты.

Сейчас большая часть агентств полностью загружена работой, практически на том же уровне, как и в докарантинный период. Некоторые компании отмечают очень высокий всплеск со стороны иностранцев к турецким квадратным метрам, а многие потенциальные покупатели приняли положительное решение в отношении Турции, хотя ранее колебались в том, какую страну выбрать. Они отмечают не только благоприятный, хорошо влияющий на здоровье морской климат и чистое море, но и высокий уровень развития инфраструктуры, хорошее качество строительства и многие другие плюсы, которые предоставляет держава всем иностранцам. Посмотреть понравившиеся объекты можно в Турции уже сейчас, в отличие от многих европейских стран, где границы всё еще закрыты для иностранцев.Несмотря на то, что авиасообщение было закрыто несколько месяцев, сотрудники риелторских агентств активно проводили показы в режиме онлайн, а также заключали сделки купли-продажи. В июне-июле численность покупателей упала практически на 40%, если сравнивать с аналогичным периодом 2019 года. Во время кризиса рост продаж показал небывалое увеличение, но произошло это за счет местных покупателей, для которых была запущена специальная программа поддержки правительства и государственных банков по снижению ставки по ипотеке — менее 1%, что и привело к настоящему буму покупательской активности: за 6 месяцев 2020 года было продано 624 000 объектов жилой недвижимости.

Что же касается динамики цен турецкого рынка недвижимости, приведенный аналитический отчет международных агентств показал, что за I квартал 2020 года рост стоимости жилья в Турецкой Республике составил 15% за год. Однако с учетом инфляции в реальном выражении цены на турецкую собственность выросли ориентировочно на 6 %.

Сейчас все популярные курортные и туристический центры Турции (Анталья, Аланья, Стамбул, Бодрум, Белек и др.) открыты для посещения и туда каждый день отправляются авиарейсы.

Что касается ситуации на рынке недвижимости, часть строительных компаний перенесли начало работ на осень и зиму. Тенденции о снижении цен или закрытии строительных проектов не наблюдается, работа в секторе продолжается вестись планомерно. Все интересные предложения жилой и коммерческой собственности быстро раскупаются. Как ожидается, численность покупателей будет расти на протяжении осени и вложения в покупку квартир на этапе котлована останутся всё также популярны. К тому же, Министерство окружающей среды и урбанизации Турции еще в сентябре уточнило, что уже совсем скоро государство сможет полностью перейти на оформление ТАПУ (Свидетельства на право собственности) в электронном виде.

Инвестиции в строительство в Турции

Практически все курортные регионы страны (Алания, Анталья, Белек, Сиде, Кемер и другие) не утрачивают своей инвестиционной привлекательности рынка жилой недвижимости среди иностранных инвесторов. Причин на то достаточно много, как экономических, так и климатических, социальных. Правительством продолжает реализовываться хорошо продуманный план экономического развития, что еще больше усиливает потенциал подорожания турецких квадратных метров, а значит и выгоду капиталовложений в сектор.

Зарубежные покупатели выбирают вложения в строительную отрасль Турецкой Республики, где существует множество краткосрочных и долгосрочных прибыльных проектов.

Краткосрочные инвестиции (покупка на стадии строительства и продажа по окончанию)

Практически 90 % всей жилой собственности в Турции покупают еще в начале строительных работ, так как на нулевом этапе квартиры стоят действительно дешево. Вместе с ростом этажей жилого комплекса растет и стоимость купленных апартаментов. Часть капиталовкладчиков покупают жильё на этапе котлована с целью перепродать их незадолго до окончания строительства или сразу после введения дома в эксплуатацию. Такие краткосрочные инвестиции в турецкую недвижимость позволяют получить доход буквально сразу же, так как стоимость кв. м в современных жилых комплексах после окончания возведения повышается ориентировочно на 30-40%. Стоит учесть, что строящиеся объекты можно купить по выгодным программам – в рассрочку или беспроцентный кредит от застройщика, а значит выгода такого капиталовложения становится более чем очевидна.

Вместе с ростом этажей жилого комплекса растет и стоимость купленных апартаментов. Часть капиталовкладчиков покупают жильё на этапе котлована с целью перепродать их незадолго до окончания строительства или сразу после введения дома в эксплуатацию. Такие краткосрочные инвестиции в турецкую недвижимость позволяют получить доход буквально сразу же, так как стоимость кв. м в современных жилых комплексах после окончания возведения повышается ориентировочно на 30-40%. Стоит учесть, что строящиеся объекты можно купить по выгодным программам – в рассрочку или беспроцентный кредит от застройщика, а значит выгода такого капиталовложения становится более чем очевидна. Если вы решили воспользоваться таким направлением инвестирования строительства в Турции у вас есть два варианта получения дохода: дождаться окончания возведения и сразу же продать свою квартиру, либо подождать, пока её стоимость возрастет еще больше, а тем временем сдавать апартаменты в аренду и получать хоть и небольшие, но стабильные дивиденды. Однако, что касается второго варианта, важно предусмотреть некоторые нюансы: например, выбрать жильё максимально правильно, чтобы оно имело постоянный спрос со стороны арендаторов, а также покупать объекты с гарантированной арендой. И то, и другое вам сможет обеспечить хорошее агентство недвижимости.

Рост цен на жильё отличается в разных районах Турции и при правильном выборе, что самостоятельно сделать крайне сложно ввиду незнания специфики рынка, может составить порядка 50% в год. Это еще раз показывает реальную выгоду инвестиций в строящуюся турецкую недвижимость с последующей перепродажей.

Инвестиции в коммерческую недвижимость (бизнес или сдача объекта в аренду)

Для многих инвесторов из-за рубежа вложения в покупку коммерческих площадей в Турции становятся одним из лучших способов получить хорошую прибыль. Это касается как покупки квадратных метров для ведения собственного бизнеса, так и их сдачи в аренду под офисы, магазины, рестораны, кафе.

Несмотря на то, что большая часть иностранцев из русскоязычных стран воспринимает Турецкую Республику в качестве места для отдыха или как «второй дом», многие из них выбирают державу для ведения прибыльного бизнеса. И это действительно реально, так как турецкое законодательство всячески поощряет иностранные вливания в экономику и деятельность предпринимателей из-за рубежа.

Высокий потенциал инвестиций в коммерческую недвижимость и бизнес заключается в:

- хороших экономических показателях роста в Турции, что способствует постоянному развитию малого и среднего бизнеса;

- поддержке туристической отрасли со стороны правительства;

- постоянном увеличении объемов строительства жилой и коммерческой собственности, объектов инфраструктуры;

- повышении цен на квадратные метры;

- поощрении вложений из-за рубежа и простой покупке коммерческих объектов на выгодных условиях.

Типы вложений в коммерческую собственность в Турции:

- Инвестиции в строительство, по окончанию которого можно будет использовать площадь для ведения собственного бизнеса или для сдачи в аренду, перепродажи.

- Покупка готового объекта для собственной предпринимательской деятельности, сдачи в наем или перепродажи.

- Аренда коммерческой недвижимости, чтобы заранее оценить эффективность такого вложения на примере ведения собственного бизнеса.

- Покупка готового бизнеса (ресторана, гостинцы, магазина и т.п.).

Конечно, все перечисленные способы имеют ряд рисков и требуют тщательной их оценки, используя знания и опыт профессионалов.

Инвестиции в крупные жилые массивы и комплексы (стать партнером, строительство отеля или ЖК)

Вложение средств в строительство больших жилых комплексов или отелей в Турции считается достаточно прибыльным для иностранных инвесторов, однако и требует больших капиталовложений с их стороны. Как и любые другие инвестиции, этот вид бизнеса граничит с определенными рисками и предполагает действительно грамотный и всесторонне выверенный подход к выбору объекта.

Турецкая недвижимость для крупных инвесторов сосредоточена в курортных регионах страны – Анталья, Алания, Бодрум, Белек, Стамбул и другие, где ведется строительство крупных жилых массивов и отелей. Как правило, стоимость земли под застройку сравнительно невысока, при этом девелоперские компании берут на себя не только возведение здания, но и прокладку коммуникаций, благоустройство, строительство инфраструктуры (пляжи, рестораны, кафе, спортивные клубы и т.д.). Эти затраты некоторые застройщики покрывают за счет инвестиций от иностранных вкладчиков. Доход может составить около 50% в год.

Куда лучше инвестировать деньги – в элитную недвижимость или бюджетную

Выгодное вложение денег в турецкий рынок жилья связано со многими особенностями. Для начала предлагаем разобраться, что в Турции относится к недвижимости элит класса, а какие объекты считаются бюджетными.

Бюджетные варианты – это апартаменты, которые так или иначе будут иметь ряд нюансов, связанных с расположением, площадью, этажностью, состоянием отделки, коммуникаций, удаленностью от моря, так как именно эти характеристики являются ключевыми при ценообразовании. Чем дешевле квартира, тем больше в ней каких-то особенностей, влияющих на итоговую стоимость. Одно дело, если покупатель приобретает собственность для личного пользования – например, отдыха несколько раз в год, и совсем другое – купить жильё для выгодного инвестирования.

Что же касается элитной собственности в Турции, к такой категории недвижимости относятся виллы и загородные дома, расположенные либо в непосредственной близости от моря, либо в уютных престижных районах с прекрасными видами на море, горы. Помимо самого строения, такие варианты предполагают оригинальный дизайн, качественный ремонт, собственный участок с ландшафтным озеленением, бассейном и прочими удобствами.

Премиум сегмент турецкой собственности – это также и новые просторные многоуровневые квартиры и пентхаусы в жилых комплексах с собственной инфраструктурой, с великолепными террасами, панорамными видами на море, и другие интересные варианты.

Если вы хотите сделать выгодные инвестиции в Турцию и её недвижимость, жилье элитного класса, расположенное в курортных регионах и туристических центрах – однозначно лучший вариант, так как к нему всегда есть интерес со стороны покупателей и арендаторов, а значит такие объекты всегда можно перепродать выгодно.

Уровень доходности турецкой недвижимости

Реально ли заработать на турецкой собственности? Какова окупаемость инвестиций в недвижимость Турции? Именно эти два вопроса интересую большинство капиталовкладчиков из-за рубежа, так как большая часть из них приезжают в республику не на несколько дней, а на длительный срок или насовсем.Конечно, для каждого потенциального инвестора существует своё понимание, какой уровень дохода он хотел бы получить в результате вложений в турецкие квадратные метры, что желательно выяснить, еще выбирая объект. Так, при покупке квартиры на этапе возведения с последующей перепродажей, прибыль от этого может составить реально около 30%. Что касается дохода от аренды, его размер ориентировочно — 5-8 %.

Вид инвестирования и полученная прибыль будут разниться от региона и города. Например, в курортной Аланье высокой популярностью пользуются вложения в строящуюся недвижимость, а аренда не так востребована, так как город очень активно развивается, расширяется и если хочется заработать, то покупка на раннем этапе строительства – один из самых выгодных вариантов.

Важно помнить! Если вы хотите купить жильё для дальнейшей перепродажи, стоит предварительно сказать об этом агенту, чтобы исключить риски приобретения неинтересных для будущих покупателей апартаментов.

Получить прибыль от перепродажи при покупке квартиры на раннем этапе возведения можно не менее чем через год-полтора, так как подорожание квадратных метров начинается только после того, как у строения появляются стены, новые этажи. В таком случае, от перепродажи можно получить максимально до 40%.

Доход от аренды разнится из года в год, в частности это касается курортных и туристических городов. Также важно понимать, что официальное ведение бизнеса по сдаче жилья в аренду – это достаточно трудоемкое дело, так как требует временных затрат и усилий по оформлению и контролю деятельности.

Также важно понимать, что официальное ведение бизнеса по сдаче жилья в аренду – это достаточно трудоемкое дело, так как требует временных затрат и усилий по оформлению и контролю деятельности.

Если вы хотите купить дешевую квартиру с целью её дальнейшей сдачи в наем, не стоит надеяться на хорошие дивиденды. Как показывает практика, некачественные апартаменты арендаторы выбирают крайне редко и предпочитают останавливаться в хорошем жилье, где проживание можно сопоставить с уровнем номеров пятизвездочного отеля. Такие квартиры сдаются намного быстрее и проще, как и элитные особняки в хорошем районе. Так, если премиальная недвижимость расположена в центре или около моря, доход за год в среднем составит порядка 5 000 евро.

Что касается коммерческих площадей, в курортных регионах на побережье Средиземного моря это прекрасный способ выгодного вложения капитала, так как большая часть таких объектов сосредоточена в руках местного населения и на рынке их не так много. Приносят коммерческие объекты около 5-7 % в год.

Инвестиции в недвижимость в Аланье

Как получить доход от недвижимости в Аланье и почему это выгодно? Тенденция последних лет показывает, что все больше иностранцев покупают жилье в Алании, чтобы вложить и преумножить свой капитал. Инвестиции в курортные регионы Турции имеют ряд неоспоримых преимуществ, что обусловлено постоянным развитием и неугасающим интересом со стороны туристов. Что касается Алании, здесь большая часть капиталовкладчиков выбирает покупку квартир на этапе строительства в новых современных жилых комплексах. Ежегодно на рынке появляются интересные предложения от ведущих застройщиков, а стоимость апартаментов растет с каждым возведенным этажом здания. Хороший инвестиционный потенциал также сокрыт и в коммерческой собственности Алании.Если вы хотите инвестировать в покупку недвижимости в Алании, рекомендуем обратиться в опытное агентство недвижимости, где вам порекомендуют интересные варианты в соответствии с запросами и бюджетом.

Инвестиции в недвижимость в Анталии

Красивейшие пляжи, длительный купальный сезон, теплое чистое море, прекрасная природа – всё это сочетает в себе курортная Анталия в Турции. Каждый год в этом городе строится большое количество недвижимости, привлекая к себе взгляды инвесторов из-за рубежа. Одна из причин неугасающей популярности жилья в Анталье заключается в её приемлемой стоимости, которая все еще ниже, чем у объектов, расположенных на знаменитых греческих и испанских курортах.

Главное достоинство всех представленных предложений – их многообразие и инвестор для себя может выбрать как стандартные апартаменты для отдыха на первичном или вторичном рынке, так и дома у моря, роскошные виллы, просторные квартиры в новых жилых комплексах. Инвестиции в недвижимость Анталии выгодны, но, как и в любом другом регионе, требуют профессионального подхода и рекомендаций.Инвестиции в недвижимость Стамбула

Мегаполис Стамбул – один из самых популярных городов Турции не только среди местного населения, но и среди иностранцев. Уже много лет город занимает ведущие позиции в качестве туристического, курортного, культурного, делового и финансового центра и именно он является лидером Турецкой Республики по размерам иностранных инвестиций.

Почему вложения в недвижимость Стамбула – это всегда перспективно и прибыльно? Преимуществ несколько: уникальное местоположение, хорошие климатические условия, богатое культурно-историческое наследие, активно развивающая экономика, создающая хорошие условия для здоровой конкуренции в бизнесе. Все эти факторы делают Стамбул одним из лучших направлений для капиталовложений в недвижимость, даже если бюджет не слишком велик. Важно определиться с целью покупки заранее и исходя из этого рассматривать варианты относительно перспективности расположения, площади, состояния и т.д. Выгодным для инвесторов будет как приобретение квартиры с последующей перепродажей, так и сдача в наем, покупка коммерческих помещений.Топ-6 компаний для инвестиций на 5 лет

Долгосрочное инвестирование – один из способов получать дополнительный пассивный доход. Именно этот тип инвестирования использует американский бизнесмен и крупнейший в мире портфельный инвестор Уоррен Баффет.

Именно этот тип инвестирования использует американский бизнесмен и крупнейший в мире портфельный инвестор Уоррен Баффет.Если вы тоже задумались о долгосрочном инвестировании и выбираете подходящую компанию для этого, учитывайте ряд моментов, на которые стоит обратить внимание:

· высокая рыночная капитализации компании;

· положительная динамика выручки;

· регулярная прибыль компании;

· стабильные выплаты дивидендов акционерам;

· наличие высокой ликвидности акций, то есть возможность быстро перевести акции в денежный эквивалент.

Вкладываться стоит в перспективные компании, которые действительно позитивно оцениваются экспертами, и в которых ожидается рост акций. Неудивительно, что самыми безопасными для долгосрочных инвестиций остаются известные компании-гиганты, которые стабильно демонстрируют сильные результаты, и чья деятельность имеет оптимистичные перспективы в будущем.

Apple – один из сильнейших мировых брендов, производитель компьютерной техники. Сегодня капитализация компании составляет $1067 трлн. Финансовая отчетность демонстрирует рост прибыли из года в год. Apple регулярно обновляет арсенал своих продуктов прогрессивными технологическими решениями, упаковывая в актуальные дизайны, что обеспечивает компании спрос и стабильный рост. Сегодня акции Apple можно приобрести в диапазоне цены $210-230, и это не убавляет их привлекательности для инвесторов.

Google – интернет-гигант. Доля компании на мировом рынке интернет-поиска составляет порядка 60%. Капитализация составляет более $842 млрд. Границы роста интернет-индустрии расширяются каждый день, а потенциал развития необъятен. Благодаря наличию разных активов в своем составе, Google диверсифицировал свой бизнес и снизил риски воздействия на компанию со стороны конъюнктуры рынка.

Что касается дивидендов, компания по данному вопросу ведет определенную политику и не начисляет выплаты с 2015 года, направляя деньги на развитие проектов. Тем не менее, сама акция GOOGL на сегодняшний день превышает свою стоимость 2015 года в два раза.

Тем не менее, сама акция GOOGL на сегодняшний день превышает свою стоимость 2015 года в два раза.

Читайте: Автор «Черного лебедя» про то, почему не стоит нанимать хорошо одетого трейдера

Microsoft – крупнейшая в мире компания, производитель программного обеспечения для компьютеров и мобильных устройств, разработчик самого известного программного обеспечения Windows с капитализацией на сегодняшний день в $1,067 трлн. С 2004 года Microsoft регулярно выплачивает дивиденды, которые растут из года в год, даже в периоды кризисов 2008 и 2011 годов. Компания продолжает непрерывное развитие, о чем говорят ее растущие финансовые показатели.

Amazon.com – американская транснациональная технологическая компания, которая специализируется на электронной коммерции, облачных вычислениях и искусственном интеллекте. Amazon$ крупнейший рынок электронной коммерции и платформа облачных вычислений в мире по выручке и рыночной капитализации. Сервис экспресс-доставки представлен у всех основных конкурентов Amazon, однако количество номенклатуры товаров у компании несопоставимо их превосходит.

Сервис доставки ежегодно развивается, а в начале 2019 года компания заявила о дополнительном вложении $800 млн на его улучшение. Кроме того, компания предоставляет услуги вычислений, хранения, баз данных и других сервисов, а также подписку на цифровой контент, рекламу и прочие услуги. Восходящая динамика финансовых результатов, постоянное расширение деятельности и наращивание оборотов делает компанию привлекательной в долгосрочной перспективе. На текущий момент стоимость акций копании составляет $1732.

Walt Disney Company – один из крупнейших финансовых конгломератов индустрии развлечений в мире. Это одна из крупнейших голливудских студий, владелец 11 парков развлечений и двух аквапарков, а также нескольких сетей телерадиовещания, к числу которых относится американская телерадиовещательная компания (Эй-Би-Си).

Компания приобрела медиахолдинг 21st Century Fox, получив в результате сделки права на культовые кинофраншизы, а также получила контрольный пакет видеостримингового сервиса Hulu – одного из наиболее перспективных конкурентов Netflix. Disney в ноябре 2019 года запустит собственный видеостриминговый сервис Disney+, что, вероятно, укрепит позиции компании в новом сегменте и будет способствовать увеличению доходности в перспективе. На данный момент акции компании торгуются на уровне $130 с годовой дивидендной доходностью 1,76%.

Procter & Gamble Company – американская транснациональная компания, один из лидеров мирового рынка потребительских товаров. P&G ― крупнейший в мире рекламодатель. У компании есть представительства в 70 странах. Продажи в 180 странах позволяют ей расти быстрее конкурентов и показывать стабильную восходящую динамику доходов и прибыли, повышать дивиденды в течение 60 лет.

Текущий год не является исключением: компания также повысила дивидендную доходность, которая составляет 2,8 % годовых. Акции компании выглядят перспективно для инвестирования, сейчас торгуются в районе отметки в $121.

Подобные компании привлекательны высокой доходностью при низком уровне риска. Если вы планируете инвестировать, обязательно изучите деятельность компании перед тем, как сделать этот «ответственный шаг». Изучите планы и перспективы развития компании на ближайшие 5 лет, а одновременно с этим проведите обзор всего сектора, к которому она относится – проанализируйте, какие планы у государства на развитие этой отрасли. Кроме самостоятельного изучения информации рекомендуем также обращаться за консультацией к профессионалам. Это поможет дополнительно минимизировать ваши риски.

10 шагов к успешному инвестированию доходов для начинающих

Как социальные волнения ХХ века привели к росту доходов

Хай Пескин / Getty Images Несмотря на некоторую ностальгию по 19-му и началу 20-го веков, общество было довольно запутанным. Беспорядок возник не из-за отсутствия мгновенных новостей, видеочатов, музыки по запросу, круглосуточных магазинов и автомобилей, способных проехать более десяти миль на галлон.

Беспорядок возник не из-за отсутствия мгновенных новостей, видеочатов, музыки по запросу, круглосуточных магазинов и автомобилей, способных проехать более десяти миль на галлон.

В те сроки, если бы вы были евреем или ирландцем, большинство компаний не наняли бы вас.Если вы были геем или лесбиянкой, вам назначали электрошоковую терапию; Чернокожие мужчины и женщины столкнулись с постоянной угрозой линчевания толпы и изнасилования.

Если бы вы были женщиной, вы не могли бы получить работу, занимающуюся чем-либо, кроме набора текста, за что вам платили бы часть суммы, предлагаемой мужчине за аналогичную работу. Добавьте к этому тот факт, что не было никаких планов социального обеспечения или пенсионных планов компаний, в результате чего большинство пожилых людей жили в крайней нищете.

При чем здесь доходное инвестирование? Все.Это обстоятельства, которые вызвали рост доходов от инвестирования — когда вы снимаете слои, нетрудно понять, как это сделать.

Рост доходов Инвестирование

Для всех, за исключением белых мужчин с хорошими связями, рынки достойно оплачиваемой рабочей силы были фактически закрыты. Одно примечательное исключение: если вы владели акциями и облигациями таких компаний, как Coca-Cola или PepsiCo, эти инвестиции не знали, были ли вы черным, белым, мужчиной, женщиной, молодым, пожилым, образованным, работающим, привлекательным, низким, высоким, худой, толстый — это не имело значения.

В течение года вам отправлялись дивиденды и проценты в зависимости от общего размера ваших инвестиций и того, насколько хорошо работала компания. Вот почему стало почти незыблемым правилом, что если у вас есть деньги, вы их откладываете, и единственной приемлемой философией инвестирования было вложение дохода.

Идея торговли акциями была бы анафемой (и почти невозможной, потому что комиссионные могли обойтись вам до 200 или 300 долларов за сделку в 1950-х годах, что эквивалентно от 2000 до 3000 долларов в 2020 году).

Рейтинг лучших инвестиций с пассивным доходом

Если вы хотите достичь финансовой свободы до достижения традиционного пенсионного возраста (60+), вы должны получить пассивный доход. В этом посте будут рассмотрены лучшие инвестиции в пассивный доход, которые помогут вам добиться этого в нашей текущей среде с низкими процентными ставками.

Пассивный доход — это святой Грааль личных финансов. Если у вас достаточно пассивного дохода, чтобы покрыть желаемый образ жизни, то вы наконец-то свободны!

Однако единственный способ получить полезный пассивный доход — это создать облагаемый налогом инвестиционный портфель, который включает в себя вложения в недвижимость.

Максимальное увеличение вашего 401k, IRA и Roth IRA — отличные ходы. К сожалению, в большинстве случаев они не могут получать пассивный доход, на который можно жить, пока вам не исполнится 59,5 лет. Когда дело доходит до достижения финансовой свободы, есть надежда, что мы добьемся ее как можно раньше.

Почему я сосредоточился на создании пассивного дохода

Примерно после 30 — дней подряд, когда я работал 12+ часов в день и ел резиновые куриные обеды в бесплатном кафетерии нашей компании, я решил, что с меня хватит.Работа в инвестиционном банке утомляла меня. Мне нужно было получать больше пассивного дохода, чтобы вырваться на свободу.

Я никак не мог продержаться более пяти лет, работая в скороварке вроде Уолл-стрит. Я начал заниматься пассивным доходом в 1999 году.

Однако только после финансового кризиса 2008–2009 годов я стал одержим построением пассивного дохода. Предыдущий финансовый кризис сделал работу в сфере финансов неинтересной. Я уверен, что многие люди во время глобальной пандемии так же относятся к своей профессии.

Только в 2012 году я получил достаточно пассивного дохода (~ 80 000 долларов), чтобы освободиться от работы. И только в 2017 году я смог получить достаточно пассивного дохода, чтобы заботиться о семье (200000 долларов). Сегодня, в 2021 году, по моим оценкам, мы с женой получим пассивный доход примерно в 300000 долларов (таблица в конце с разбивкой по различным источникам пассивного дохода).

Мы уже обсуждали, как начать создавать пассивный доход ради финансовой свободы. Теперь я хотел бы ранжировать различные потоки пассивного дохода на основе риска, доходности, осуществимости, ликвидности, активности и налогов.

Я обновляю свой рейтинг пассивного дохода на 2021+, учитывая, что так много изменилось с тех пор, как мой исходный рейтинг пассивного дохода вышел в 2015 году. Ключевым отличием от моего лучшего рейтинга инвестиций в пассивный доход является включение налогов в качестве новой рейтинговой переменной. В конце концов, налоговый режим может существенно повлиять на доходность.

Лучшие рейтинги пассивного дохода основаны на моем собственном опыте реальной жизни, когда я пытался создать несколько типов источников пассивного дохода за последние 22 года.

Лучшие инвестиции с пассивным доходом начинаются с сбережений

Безусловно, самая важная причина для экономии заключается в том, чтобы у вас было достаточно денег, чтобы делать то, что вы хотите и когда хотите, и никто не говорит вам, что делать. Финансовая свобода — лучшее!

Звучит неплохо, правда? Если бы только существовала формула или диаграмма, такая как диаграмма 401k по возрасту, которая дает людям рекомендации о том, сколько и как долго нужно откладывать, чтобы достичь финансовой свободы. К сожалению, экономия денег — это только первый шаг к созданию пассивного дохода.Еще важнее понять, как правильно инвестировать свои сбережения.

Если вы можете максимально увеличить свой 401k или максимальный IRA, а затем сэкономить дополнительно 20% от вашего взноса после уплаты налогов и после выхода на пенсию, хорошие вещи действительно начнут происходить. Конечная цель, которую я рекомендую, — чтобы все стреляли, чтобы сэкономить 50% своего дохода после уплаты налогов.

Это ваш облагаемый налогом пенсионный портфель, который позволит вам досрочно выйти на пенсию и делать все, что вы хотите. Потому что именно ваш облагаемый налогом пенсионный портфель дает пассивный пенсионный доход.Вы не можете трогать свой 401 (k) и IRA до 59,5 лет без 10% штрафа.

Давайте посмотрим на лучшие инвестиции с пассивным доходом на 2021 год и далее.

Рейтинг лучших инвестиций с пассивным доходом

Ниже приведены восемь лучших инвестиций в пассивный доход, которые стоит рассмотреть. Каждый поток пассивного дохода будет ранжироваться на основе риска, доходности, осуществимости, ликвидности, активности , и налогов. Каждый критерий получит оценку от 1 до 10.Чем выше оценка, тем лучше.

- Оценка риска 10 означает отсутствие риска. Оценка риска 1 означает, что риск очень высок.

- Оценка доходности 1 означает, что доходность ужасна по сравнению с безрисковой ставкой. Оценка доходности 10 означает, что у вас самый высокий потенциал получения максимальной прибыли по сравнению со всеми другими инвестициями.

- Оценка выполнимости 10 означает, что это может сделать каждый. Оценка осуществимости 1 означает, что существуют высокие требования, чтобы иметь возможность инвестировать в такой актив.

- Оценка ликвидности 1 означает, что из инвестиции очень сложно вывести деньги или продать без штрафных санкций или в течение длительного периода времени. Оценка ликвидности 10 означает, что вы можете мгновенно получить доступ к своим средствам без штрафных санкций.

- Оценка активности 10 означает, что вы можете расслабиться и ничего не делать для получения дохода. Оценка активности 1 означает, что вам нужно управлять своими инвестициями в течение всего дня, как если бы вы работали на дневной работе.

- Налоговая оценка 1 означает, что инвестиции облагаются налогом по максимально возможной ставке, и вы ничего не можете с этим поделать.Налоговая оценка 10 означает, что инвестиция генерирует наименьшее возможное налоговое обязательство, или вы можете сделать что-то, чтобы снизить налоговое обязательство.

Чтобы ранжирование было как можно более реалистичным, все оценки указаны относительно друг друга. Кроме того, критерии возврата основаны на попытке получения пассивного дохода в размере 10 000 долларов в год.

Давайте посмотрим на мою общую диаграмму рейтинга лучших инвестиций с пассивным доходом.

Рейтинг # 8: Одноранговое кредитование (P2P)

Наименее лучшая инвестиция с пассивным доходом — это P2P-кредитование.P2P-кредитование началось в Сан-Франциско с Lending Club и Prosper в середине 2000 года. Идея однорангового кредитования состоит в том, чтобы избавиться от банков-посредников и помочь заемщикам, которым отказано в получении ссуд по потенциально более низким ставкам по сравнению со ставками более крупных финансовых учреждений. То, что когда-то было зарождающейся отраслью, теперь превратилось в многомиллиардный бизнес с полным регулированием.

Ведущие кредиторы P2P заявляют, что с диверсифицированным портфелем из 100 или более облигаций инвесторы могут получать годовой доход от 5% до 7%.Раньше доходность была выше, но возросшая денежная масса снизила доходность.

Самая большая проблема с кредитованием P2P — это люди, которые не возвращают деньги инвесторам, например. заемщики не выплачивают свои кредиты. Есть что-то, что просто не устраивает людей, нарушающих свои контрактные обязательства.

Со временем доходность P2P-индустрии снизилась из-за усиления конкуренции и усиления регулирования. В результате я считаю, что зарабатывание денег с помощью P2P-инвестирования на сегодняшний день является одним из худших способов.Также может быть способ предоставить кредиты по умолчанию после пандемии.

Риск: 4, Рентабельность: 2, Осуществимость: 8, Ликвидность: 4, Активность: 7, Налоги: 5. Общий балл: 30

Рейтинг # 7: Инвестиции в частные инвестиции

Прямые инвестиции могут стать огромным источником прироста капитала при правильных вложениях. Если вы найдете следующий Google, прибыль сведет на нет все остальные инвестиции в пассивный доход. Но, конечно, найти следующий Google — сложная задача, поскольку большинство частных компаний терпят неудачу, а инвестиционные возможности всегда достаются наиболее подключенным инвесторам.

Наиболее ликвидными из частных инвестиций являются вложения в акционерные или кредитные хедж-фонды, фонды недвижимости и фонды частных компаний. Обычно периоды блокировки составляют от 3 до 10 лет, поэтому рейтинг ликвидности низкий. Эти фонды должны, по крайней мере, обеспечивать некоторое полурегулярное распределение пассивного дохода.

Наименее ликвидными из частных инвестиций являются инвестиции напрямую в частную компанию. Вы можете быть заперты навсегда и получать нулевые дивиденды или выплаты.

Доступ к частным инвестициям обычно предоставляется только аккредитованным инвесторам (доход 250 000 долларов на человека или 1 миллион долларов США без учета основного места жительства), поэтому оценка осуществимости составляет всего 2.

Но оценка активности — 10, потому что вы ничего не можете сделать, даже если бы захотели. Вы инвестируете на длительный срок. Оценка риска и доходности во многом зависит от вашего инвестиционного чутья и доступа.

Трудно количественно оценить доход в 10 000 долларов в год от прямых инвестиций, если только вы не инвестируете в фонд недвижимости или фонд с фиксированным доходом.Такие фонды обычно нацелены на 8-15% годовой доходности, что соответствует потребности в капитале от 83 000 до 125 000 долларов.

Риск: 5, Рентабельность: 7, Осуществимость: 2, Ликвидность: 2, Активность: 10, Налоги: 6. Общий балл: 32

Место # 6: Депозитный сертификат (CD) / Денежный рынок

Было время, когда CD или счета денежного рынка давали приличную доходность 4% +. В настоящее время вам повезет найти 5-7-летний компакт-диск, который обеспечивает все, что выше 2%. В компакт-дисках самое замечательное то, что здесь нет минимального дохода или чистой стоимости для инвестирования.

Кто угодно может пойти в свой местный банк и открыть компакт-диск желаемой продолжительности. Кроме того, CD и счет денежного рынка застрахованы FDIC на сумму до 250 000 долларов на человека и 500 000 долларов на совместный счет.

Теперь вы можете получить только онлайн-счет на денежном рынке с оплатой 0,4% по состоянию на март 2021 года, потому что ФРС снизила ставки до 0%. Для сравнения, доходность 10-летних казначейских облигаций колеблется чуть ниже 1%. Проблема с владением 10-летней облигацией заключается в том, что вы должны владеть облигацией в течение 10 лет, чтобы гарантировать получение текущей доходности.

Сейчас требуется огромное количество капитала, чтобы получить хоть сколько-нибудь значимый пассивный доход за счет сбережений. Чтобы генерировать 10 000 долларов пассивного дохода в размере 0,4% в год, требуется 2 500 000 долларов капитала! По крайней мере, вы знаете, что ваши деньги в безопасности, что хорошо на медвежьих рынках.

Огромное падение процентных ставок является причиной того, почему разумно снизить безопасную норму вывода средств при выходе на пенсию и / или увеличить чистую стоимость активов перед выходом на пенсию. Сегодня требуется гораздо больше капитала, чтобы получить такую же сумму скорректированного с учетом риска дохода.

Воспользуйтесь снижением процентных ставок

Главное, что могут сделать сообразительные инвесторы, чтобы воспользоваться огромным падением процентных ставок, — это рефинансировать долг или взять долг и инвестировать в более прибыльные инвестиции.

По крайней мере, домовладельцы должны рефинансировать свою ипотеку. Посетите Credible, мой любимый рынок ипотечного кредитования, где кредиторы соревнуются за ваш бизнес. Узнать реальную ставку по ипотеке можно бесплатно.

Лучшая стоимость ипотеки — это рефинансирование или получение фиксированной ставки по ипотеке на 15 лет, за которой следует фиксированная ставка на 30 лет.Однако ставки по ипотечным кредитам снова растут из-за опасений по поводу инфляции по мере восстановления экономики. Ура!

Риск: 10 (нет риска), доходность: 1 (худшая доходность), осуществимость: 10 (любой может открыть сберегательный счет). Ликвидность: 7 (легко доступны сбережения, но не компакт-диски без штрафа). Активность: 10 (вам не нужно ничего делать, чтобы получать пассивный доход. Налоги: 5 (процентный доход облагается налогом как обычный доход). Общий балл: 43

Рейтинг # 5: Физическая недвижимость

Недвижимость — мой любимый класс активов для создания богатства, потому что он прост для понимания, обеспечивает убежище, является материальным активом, не теряет мгновенной стоимости, как акции, в одночасье и приносит доход.Когда мне было 20–30 лет, я считал, что владение арендуемой недвижимостью является лучшим вложением в пассивный доход.

Единственный недостаток владения физической недвижимостью — это то, что она плохо оценивается по переменной Activity из-за арендаторов и проблем с техническим обслуживанием. Вам может повезти с хорошими арендаторами, которые самодостаточны и никогда вас не беспокоят, или вы можете застрять с арендаторами, которые никогда не платят вовремя и все время устраивают домашние вечеринки, разрушающие дом.

Владение вашим основным местом жительства означает, что вы нейтрально относитесь к рынку недвижимости.Сдача в аренду означает, что вам не хватает рынка недвижимости, и только после покупки двух или более объектов недвижимости вы действительно занимаетесь покупкой недвижимости. Вот почему каждый должен владеть своим основным местом жительства, как только он узнает, что хочет остаться там на 5-10 лет. Инфляция — слишком мощная сила, чтобы бороться с ней.

Чтобы получить чистую операционную прибыль после налогообложения в размере 10 000 долларов США (NOPAT) за счет сдачи в аренду недвижимости, вы должны владеть недвижимостью в размере 50 000 долларов США с неслыханной чистой арендной доходностью 20%, недвижимостью в размере 100 000 долларов США с редкой 10% чистой арендной доходностью или более реалистичная недвижимость за 200 000 долларов с чистой арендной доходностью 5%.

На побережье сложно получить высокий доход от аренды

В дорогих городах, таких как Сан-Франциско и Нью-Йорк, чистая арендная доходность (максимальная ставка) может упасть до 2,5%. Это признак того, что существует большая ликвидность для покупки недвижимости в основном для повышения ее стоимости, а не для получения дохода. Это более рискованное предложение, чем покупка недвижимости на основе дохода от аренды.

В недорогих городах, например, на Среднем Западе и Юге, чистая доходность от аренды может легко находиться в диапазоне от 7% до 10%, хотя рост может быть более медленным.

Я настроен оптимистично в отношении недвижимости в самом сердце Америки и активно покупаю там коммерческую недвижимость с помощью краудфандинга и специальных REIT, о которых мы поговорим подробнее ниже.

Недвижимость имеет большие налоговые льготы

Налоговые льготы владения недвижимостью очень привлекательны. Первые 250 000 долларов прибыли не облагаются налогом на человека. Если вы женаты и вместе владеете недвижимостью, то при продаже вы получите не облагаемую налогом прибыль в размере 500 000 долларов.

Тогда есть возможность обменять собственность, которой вы владеете, на другую собственность через 1031 Exchange, так что вам не нужно платить налог на прирост капитала.

Если вы владеете арендуемой недвижимостью, вы можете взять на себя безналичные расходы на амортизацию, чтобы уменьшить налог на доход от аренды. Долгосрочное владение собственностью — один из наиболее проверенных способов накопления богатства и получения пассивного дохода для среднего американца.

Я считаю, что есть привлекательная возможность купить недвижимость в 2020 году и в последующий период из-за низких ставок по ипотеке, ротации акций и стремления к большему доходу и меньшей волатильности.Я лично собираюсь купить еще один дом для одной семьи для сдачи в аренду.

Кроме того, стоимость арендного дохода значительно выросла, так как процентные ставки сильно снизились. Поэтому я считаю, что покупка арендуемой недвижимости в условиях низких процентных ставок — это хорошо, потому что оценка арендной собственности не выросла так сильно, как денежный поток, который они генерируют.

Риск: 7, Рентабельность: 8, Осуществимость: 7, Ликвидность: 6, Активность: 6, Налоги: 10. Общий балл: 44

Рейтинг # 4: Создание собственных продуктов

Если вы творческий человек, возможно, вы сможете производить продукт, который будет обеспечивать стабильный поток пассивного дохода на долгие годы.В крайнем случае, Майкл Джексон зарабатывает больше мертвых, чем живых из-за гонораров, которые его поместье получает за все песни, которые он спродюсировал за свою карьеру. По данным Forbes, после смерти Майкла его состояние составило более 2,5 миллиарда долларов.

Конечно, маловероятно, что кто-то из нас сможет повторить гений Майкла Джексона, но вы можете создать свою электронную книгу, электронный курс, удостоенную наград фотографию или песню, чтобы создать свой собственный пассивный доход.

Пример продукта

В 2012 году я написал 180-страничную электронную книгу о переговорах по выходным пособиям, в которой регулярно продается около 50 копий в месяц по 87–97 долларов каждая без особого постоянного обслуживания.Книга обновлена к 2021 году и содержит 200 страниц, чтобы научить людей договариваться о выходном пособии. Получив выходное пособие, вы откроете для себя финансовый взлет для следующей главы в жизни.

Чтобы получать ~ 50 000 долларов в год пассивного дохода от книги, как я делаю сейчас, мне нужно было бы инвестировать 1 250 000 долларов в актив, который дает 4% доходности. Следовательно, чтобы зарабатывать 10 000 долларов пассивного дохода в год, потребуется около 250 000 долларов капитала.

Кто бы мог подумать, что книга об увольнении может регулярно приносить такой доход? Мы так заняты своей работой, что наше детское творчество со временем, к сожалению, исчезает.Теперь, когда миллионы рабочих мест находятся под угрозой, книга стала лучше продаваться.

Использование Интернета для создания, подключения и продажи — это то, что каждый человек должен попытаться сделать, учитывая низкую стоимость запуска. Единственный риск — это потерянное время и раненное эго. Вот мое пошаговое руководство о том, как создать собственный прибыльный сайт менее чем за 30 минут.

Ниже приведен отчет о реальных доходах блоггера по личным финансам, который запустил свой веб-сайт на стороне во время работы.

Если вы творческий человек, который гордится тем, что зарабатывает деньги самостоятельно, создание собственного продукта — один из лучших способов.После производства вашего продукта маржа очень высока. Единственное, что вам нужно сделать, это со временем обновлять продукт.

Риск: 10, Рентабельность: 8, Осуществимость: 7, Ликвидность: 6, Активность: 7, Налоги: 7. Общий балл: 45

Ранг # 3: фиксированный доход / облигации

Поскольку процентные ставки снижались в течение последних 30 лет, цены на облигации продолжали расти. Учитывая, что доходность 10-летних облигаций (безрисковая ставка) составляет примерно 1,6%, мы находимся в интересной ситуации, учитывая, что доходность 10-летних облигаций составляла всего 0.51% в августе 2020 года. Я считаю, что долгосрочные процентные ставки могут оставаться низкими в течение длительного времени и могут достигнуть 0%. Просто посмотрите на процентные ставки в Японии, которые отрицательны (инфляция выше номинальной процентной ставки).

Облигацииобеспечивают отличное защитное распределение инвестиционного портфеля, особенно в периоды неопределенности, например, во время пандемии коронавируса. Если вы держите государственную облигацию до погашения, вы получите обратно все купонные выплаты и основную сумму. Но, как и в случае с акциями, существует множество различных типов инвестиций в облигации.

Кто угодно может купить облигационный ETF, такой как IEF (7-10-летний казначейский фонд), MUB (фонд муниципальных облигаций) или фонд с фиксированным доходом, такой как PTTRX (Pimco Total Return Fund). Вы также можете купить индивидуальные корпоративные или муниципальные облигации. Муниципальные облигации особенно привлекательны для лиц с более высокими доходами, которые сталкиваются с высокой предельной налоговой ставкой. Вы также можете напрямую покупать казначейские облигации через свою брокерскую онлайн-платформу.

Основная проблема, с которой люди сталкиваются с облигациями, — это их более низкая историческая доходность по сравнению с акциями.Однако в сочетании с более низкой волатильностью, более высокими купонными выплатами и защитой в периоды неопределенности облигации являются привлекательными инвестициями.

Посмотрите, как выглядели долгосрочные облигации и акции за последние 20 лет. По сути, долгосрочные облигации оказались лучше!

Основной концерн, связанный с облигациями

Основное беспокойство для облигаций — это будущее процентных ставок. Если процентные ставки действительно повысятся, облигации упадут в цене при прочих равных.В экономику было введено столько стимулов из-за пандемии коронавируса, что в будущем весьма вероятно повышение инфляции. Фактически, сейчас рынки прогнозируют три повышения ставки ФРС к 2023 году.

Тем не менее, пока вы держите облигацию до погашения, вы должны вернуть свою первоначальную основную сумму вместе со всеми купонными выплатами, если вы покупаете облигацию с высоким рейтингом, например AA. Кроме того, ФРС четко заявила, что сохранит ставку по федеральным фондам на уровне 0% в течение следующих нескольких лет.

Облигации— отличное вложение, которое поможет снизить волатильность вашего портфеля. Я надеюсь, что каждый хотя бы воспользуется преимуществами более низких процентных ставок и рефинансирует свою ипотеку.

Если задуматься, рефинансирование ипотеки или любого долга — один из самых простых способов получения нового пассивного дохода. Я рефинансировал свою ипотеку до 7/1 ARM под 2,25% за минимальную комиссию с помощью Credible. В результате я увеличил свой денежный поток на 400 долларов в месяц, что похоже на увеличение пассивного дохода!

Риск: 8, доходность: 3, осуществимость: 10, ликвидность: 7.Активность: 10. Налоги: 8. Общий балл: 46

Рейтинг # 2: Краудсорсинг недвижимости

В настоящее время мой любимый источник пассивного дохода — краудфандинг в сфере недвижимости. Краудфандинг в сфере недвижимости позволяет частным лицам покупать процентную долю проекта коммерческой недвижимости, которая когда-то была доступна только лицам со сверхвысоким уровнем дохода или институциональным инвесторам.

Владеть индивидуальной физической недвижимостью — это здорово, но это все равно, что вкладывать деньги в один актив в определенном месте с кредитным плечом.Если рынок пойдет вниз, ваши концентрированные инвестиции могут потерять много времени, если вы будете вынуждены продать. Многие сделали это во время последнего финансового кризиса.

Краудсорсинг в сфере недвижимости позволяет хирургическим путем инвестировать в многосемейный или коммерческий проект недвижимости с потенциально 7–13% годовой доходностью на основе исторических данных.

Моя любимая платформа краудфандинга в сфере недвижимости для аккредитованных инвесторов — CrowdStreet. Они сосредоточены на инвестировании в индивидуальные проекты недвижимости в 18-часовых городах, где оценки ниже, а чистая доходность от аренды выше.

Если вы не являетесь аккредитованным инвестором и хотите инвестировать в диверсифицированные фонды, вы можете инвестировать в частный eREIT через Fundrise. Fundrise является лидером в этом более диверсифицированном стиле недвижимости и существует с 2012 года.

В отличие от других пассивных инвестиций в списке, с краудфандингом в сфере недвижимости у вас, по крайней мере, есть физический актив в качестве залога. Обе платформы бесплатны для регистрации и изучения.

100% пассивный доход — это хорошо

Для тех из вас, кто не любит иметь дело с арендаторами и проблемами обслуживания, вложение в краудфандинг недвижимости — это замечательно.

В середине 2017 года я продал свою сдаваемую в аренду недвижимость в Сан-Франциско за 30-кратную годовую валовую арендную плату. Я реинвестировал $ 500 000 вырученных средств в портфель краудфандинга в сфере недвижимости, чтобы воспользоваться преимуществами более низких оценок по стране с гораздо более высокой чистой доходностью от аренды. Замечательно, что не нужно заниматься вопросами обслуживания и проблемами арендаторов.

Недвижимость прибрежного города стала слишком дорогой. Я ожидаю, что люди и капитал естественным образом потекут в менее дорогостоящие районы страны, особенно с десятками миллионов, живущими без крова.Будущее работы отдаленно. Воспользуйтесь преимуществами демографического сдвига на несколько десятилетий внутри страны.

Кроме того, показатели eREIT от Fundrise были относительно стабильными во время спадов на фондовом рынке или без изменений, как мы видели в 2015 и 2018 годах. Недвижимость является защитной, поскольку становится более доступной по мере снижения ставок по ипотечным кредитам. Инвесторам нужны реальные активы, обеспечивающие убежище и доход.

Возможность инвестировать в недвижимость, но на 100% пассивно — отличное сочетание. Вы можете инвестировать в публично торгуемые REIT, а также для размещения на рынке недвижимости, однако, как мы видели во время резкого спада на фондовом рынке в марте 2020 года, REIT работали еще хуже.

Риск: 7, Рентабельность: 7, Осуществимость: 10, Ликвидность: 6, Активность: 10, Налоги: 7. Общий балл: 47

Рейтинг # 1: Дивидендные инвестиции

Лучшее вложение с пассивным доходом — это акции с выплатой дивидендов. Дивидендные и стоимостные акции возвращаются после отставания от роста акций во время пандемии. Ценность вернулась!

«Дивидендные аристократы» — это список «голубых фишек» из списка S&P 500, которые продемонстрировали постоянный рост дивидендных выплат на протяжении многих лет.

Допустим, компания зарабатывает 1 доллар на акцию и выплачивает 75 центов в виде дивидендов. Это 75% дивидендов. Допустим, в следующем году компания зарабатывает 2 доллара на акцию и выплачивает 1 доллар в виде дивидендов. Хотя коэффициент выплаты дивидендов снижается до 50% из-за того, что компания хочет потратить больше капитальных затрат на расширение, по крайней мере, абсолютная сумма дивидендов увеличивается.

Дивидендные акции, как правило, представляют собой более зрелые компании, прошедшие стадию высокого роста. В результате они относительно менее волатильны с точки зрения фондового рынка.Коммунальные предприятия, телекоммуникации и финансовый сектор, как правило, составляют большинство компаний, выплачивающих дивиденды. В 2021 году дивидендная доходность S&P 500 составит около 1,6%, что примерно равно доходности 10-летних облигаций.

Технологии, Интернет и биотехнологии, с другой стороны, обычно не приносят никаких дивидендов. Это растущие акции, которые реинвестируют большую часть своей нераспределенной прибыли обратно в свою компанию для дальнейшего роста. Но акции роста могут легко потерять огромную ценность для инвесторов за короткий период времени.

Обратите внимание на дивидендную доходность

Для достижения годового пассивного дохода 10 000 долл. США с дивидендной доходностью ~ 1,8% потребуется 555 000 долл. США. Вместо этого вы могли бы инвестировать в акции AT&T всего 154 000 долларов, учитывая расчетную дивидендную доходность компании в 6,5%. Все зависит от вашей терпимости к риску. Я даю дивидендное инвестирование 5 по доходности, потому что процентные ставки по дивидендам относительно низкие. Кроме того, волатильность сейчас относительно высока.

Один из самых простых способов получить доступ к дивидендным акциям — это купить ETF, такие как DVY, VYM и NOBL, или индексные фонды.Вы также можете использовать советника по цифровому богатству, например Personal Capital, чтобы автоматически инвестировать ваши деньги за низкую плату. Кроме того, вы можете сделать это самостоятельно и использовать бесплатные финансовые инструменты Personal Capital для управления своим состоянием. Главное — постоянно инвестировать.

В долгосрочной перспективе очень сложно превзойти любой индекс. Следовательно, ключевым моментом является оплата минимально возможных комиссий, при этом инвестируя в основном в индексные фонды. Дивидендные индексы — это здорово, потому что они пассивны и ликвидны.Однако, учитывая низкие ставки дивидендов и высокую волатильность после 10+ летнего бычьего рынка, показатель доходности ниже, чем в прошлом.

Риск: 6, Рентабельность: 5, Осуществимость: 10, Ликвидность: 9, Активность: 10, Налоги: 8. Общий балл: 48

Обзор лучших инвестиций в пассивный доход

Основываясь на моей новой шестифакторной модели для ранжирования лучших инвестиций с пассивным доходом, пять основных инвестиций с пассивным доходом составляют:

- Дивидендные акции

- Краудфандинг недвижимости

- Фиксированный доход (облигации)

- Создание собственных продуктов

- Владение арендуемой недвижимостью

Если вы можете выдержать случайную волатильность, инвестирование в дивидендные акции действительно один из лучших пассивных доходов инвестиции в долгосрочной перспективе.Если вы хотите меньшей волатильности с вероятной более высокой доходностью, вместо этого инвестируйте в краудфандинг в сфере недвижимости и фиксированный доход.

Было время, когда я больше всего любил владеть недвижимостью, чтобы получать стабильный поток дохода от аренды. Однако, как только я стал отцом в 2017 году, у меня больше не было столько времени и энергии, чтобы управлять недвижимостью.

Краудфандинг в сфере недвижимости через такие платформы, как Fundrise и CrowdStreet, — хорошие решения для моего инвестиционного капитала в недвижимость.100% пассивный доход — это прекрасно. Мне очень нравится сочетание владения твердым активом, которое приносит доход. Это более стабильный способ приумножить богатство.

Для тех, кто относится к творческим типам, создание собственного веб-сайта, подобного этому, и создание продуктов в Интернете кажется чрезвычайно полезным. Некоторые говорят, что заработать 1000 долларов самостоятельно — это все равно что заработать 5000 или 10 000 долларов на работе. Однако блоггинг получит 1 балл в рейтинге активности, поскольку эти сообщения не пишутся сами по себе. Вместо этого вы действительно хотите создавать продукты, такие как книги или курсы, для пассивной продажи.

Наконец, владение недвижимостью в аренде становится более привлекательной, учитывая, насколько снизились процентные ставки. Стоимость арендного дохода выросла настолько, что я собираюсь купить еще одну физическую арендную недвижимость в 2021 году.

Таблица лучших инвестиций с пассивным доходом

Еще раз, вот лучшие инвестиции с пассивным доходом. Все восемь инвестиций в пассивный доход — подходящие способы получения дохода для финансирования вашего образа жизни. Правильные зависят от ваших личных предпочтений, понимания инвестиций, творческих способностей и интересов.

Увеличьте пассивный доход сегодня

Энтузиазм к работе особенно силен, когда вы молоды и у вас очень мало денег. После четырех лет обучения в средней школе, а затем еще четырех лет в колледже работа кажется захватывающим приключением! Но через некоторое время ваша работа может вас обидеть.