Реестр требований кредиторов. Вступление, требования, сроки

Содержание страницы

Банкротство – процедура, которая инициируется тогда, когда фирма не может расплатиться со своими обязательствами. Должна выполняться в определенном порядке, оговоренном в нормативных актах. В частности, это ФЗ №127 от 26 октября 2002 года. В рамках признания несостоятельности создается реестр требований кредиторов.

Что собой представляет реестр требований кредиторов

Реестр представляет собой перечень данных о кредиторах фирмы. В частности, это персональные данные (наименование, адрес) и требования кредитора к организации. Необходимость в заполнении реестра оговорена в ФЗ №127 «О банкротстве». Требования к заполнению документа содержатся в приказе Минэкономразвития №234 от 1 сентября 2004 года. Ведется он финансовым управляющим. На базе перечня кредиторов устанавливается очередность рассмотрения требований. Финансовые претензии последних распределяются по различным очередям.

Данные о кредиторе и его финансовых претензиях вносятся в реестр на базе определения суда. Однако можно включить требования без указания суда в том случае, если они касаются долга по зарплате. Претензии кредиторов заносятся в реестр управляющим. Он также отвечает за покрытие всех задолженностей организации, которая банкротится.

Кредитор, входящий в реестр, получает ряд прав. В частности, он получает возврат долга. Также он получает инструменты для воздействия на ход признания несостоятельности. К примеру, при принятии различных решений по банкротству организуется собрание кредиторов. Но на это собрание приглашаются только те лица, которые фигурируют в реестре.

На собрании кредиторов могут приниматься различные решения. К примеру, на нем утверждается план реструктуризации задолженностей.

Цель создания реестра требований

Создание реестра позволяет управляющему учесть все требования к организации. Но этот перечень выгоден и для кредиторов. Лица, не входящие в реестр, сталкиваются с рядом проблем:

- Они не могут влиять на принятие решений в рамках признания несостоятельности.

- Они лишаются права голоса на общем собрании.

- Их финансовые требования не удовлетворяются.

Кредитор должен позаботиться о включении в реестр даже в том случае, когда до процедуры признания несостоятельности было принято судебное решение о покрытии обязательств.

Что сделать, чтобы войти в реестр

Кредитор должен сам принять меры для того, чтобы его претензии вошли в реестр. В частности, ему нужно направить в арбитражный суд заявление с соответствующими требованиями. Наличие задолженностей перед кредитором нужно подтвердить. Подтверждающими документами являются копии кредитных соглашений, договоров о займе, судебных решений о взыскании задолженностей, расписок. Это должны быть бумаги, из которых можно сделать вывод о наличии долга и его размере. Пошлина при подаче подобного заявления не уплачивается.

Кредитору также нужно направить своему дебитору-банкроту заявление о включении в реестр. То, что это заявление было отправлено, нужно доказать перед судом. Для этого используются почтовые квитанции. То есть для включения в реестр нужно направить в суд эти документы:

- Заявление.

- Бумагe, на основании которой возникла задолженность.

- Почтовые бумаги, подтверждающие отправку заявления дебитору.

Реестр создается только тогда, когда арбитражный суд начал рассматривать дело о признании несостоятельности. Направлять заявление нужно именно в тот арбитражный суд, в котором ведется дело о банкротстве. В иске фиксируется номер этого дела.

Заявление будет рассмотрено судом. Если было вынесено положительное определение, уведомление об этом отправляется кредитору. Финансовый управляющий самостоятельно заносит данные в реестр.

Финансовый управляющий обязан действовать на основании судебного определения. Без него нельзя пополнять реестр. Есть только одно исключение – претензии относительно долгов по зарплатам, отпускным, выходным пособиям, пособиям, назначаемым при увольнении.

К СВЕДЕНИЮ! Кредитору нужно отправить письмо о включении в реестр. Направляется оно в адрес управляющего компании-банкрота.

Сроки

Для вхождения в реестр нужно отправить заявление в суд. Но нельзя сделать это в любой момент. Подача заявки предполагает определенные сроки. Они определяются текущим этапом банкротства:

- Реструктуризация задолженностей. Направить заявление можно в любое время. Но если лицо хочет участвовать в первом заседании кредиторов, то ему нужно действовать быстрее. Нужно успеть в течение 2 месяцев с даты публикации сообщения о том, что инициирована реструктуризация.

- Продажа имущества. Заявление нужно отправлять в течение 2 месяцев с даты размещения сообщения о реализации имущества. Это жесткий срок. Нарушать его нельзя. По истечении этого срока реестр закрывается для дальнейших изменений.

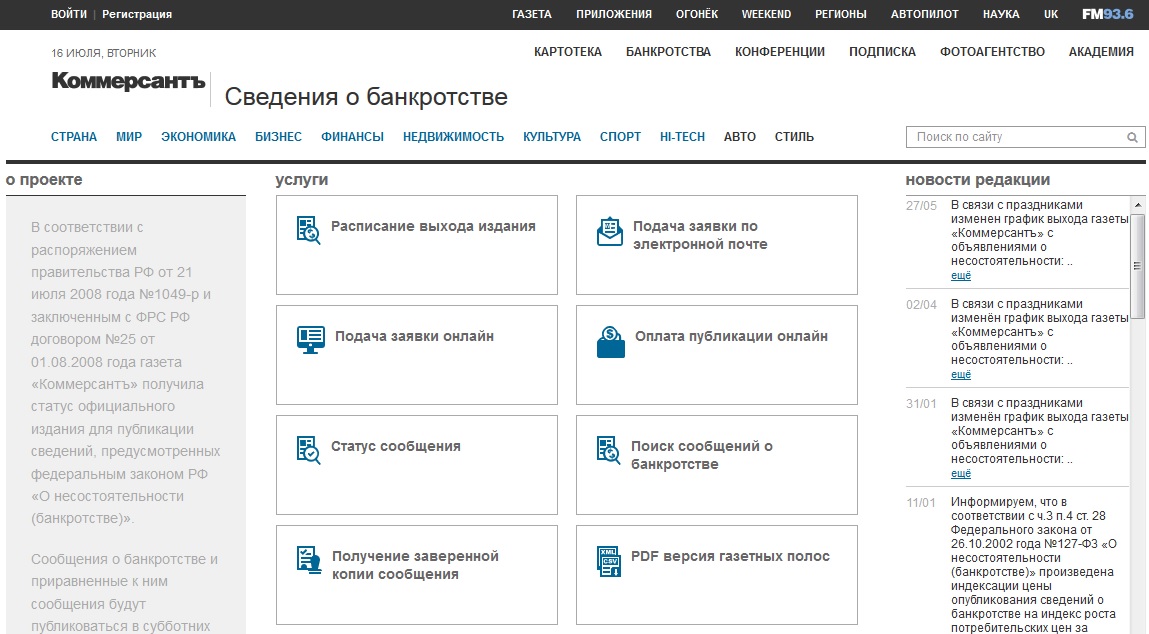

После того как реестр закрывается, новые финансовые претензии в него не вносятся. Но у кредитора остается право передать заявление на погашение долга в арбитражный суд. Однако претензия будет удовлетворяться только после удовлетворения требований кредиторов, включенных в реестр. То есть кредитору выгодно добиваться возврата задолженности именно через реестр. Для того чтобы успеть в сроки, нужно следить за публикациями сообщений о банкротстве в федеральном реестре или издании «Коммерсант».

К СВЕДЕНИЮ! Что делать, если кредитор не успел в установленные сроки? Он может восстановить их, если докажет, что сроки сорваны по уважительным причинам. К примеру, из-за нахождения в больнице, в другой стране.

Когда кредитор включается в реестр

Некоторые особенности вхождения в реестр:

- Не входят в реестр претензии по сделкам, заключенным после инициирования процедуры банкротства. Текущие задолженности покрываются вне очереди.

- Через реестр удовлетворяются только те требования, которые возникли до признания несостоятельности.

- Требования, которые заносятся в реестр, могут выражаться только в форме денег. К примеру, это могут быть рубли или валюта.

Если дебитор должен передать имущество или исполнить какие-либо обязанности, подобные требования в реестр не включаются.

Очередность покрытия требований

Различают три очереди требований кредиторов. Пока претензии кредиторов первой очереди не удовлетворены, требования второй очереди не рассматриваются. Рассмотрим состав очередей:

- Требования, касающиеся компенсаций за причинение вреда здоровью и жизни. Сюда же относятся долги по алиментам.

- Долги по выходным пособиям, зарплатам.

- Все остальные кредиторы.

Если, к примеру, денег хватило только на удовлетворение требований первой очереди, деньги кредиторам других очередей не выплачиваются. Но требования все равно будут считаться погашенными. То есть кредиторы не смогут предъявить своих претензий по долгам в дальнейшем. Внутри единой очереди средства распределяются пропорционально количеству участников. При этом не отдается предпочтения ни одному кредитору.

К СВЕДЕНИЮ! Выделяется условная четвертая очередь. Это те претензии, заявление по которым направлено в суд после закрытия реестра. Деньги на погашение этих задолженностей предоставляются в самую последнюю очередь.

Ситуация, в которой никто из кредиторов не заявил требований

Рассмотрим следующую ситуацию. Фирма инициировала дело о банкротстве, разместила соответствующее сообщение в СМИ. Но в компанию не поступило никаких претензий от кредиторов. В этом случае процедура несостоятельности все равно продолжается. Но при этом не назначается никаких собраний кредиторов. Не будет распродано имущество банкрота. Оно возвращается своему собственнику.

порядок и срок включения, образец, закрытие

Процедура конкурсного производства должна быть направлена на максимально полное погашение задолженности перед кредиторами. Поэтому особое внимание в рамках данного процесса уделяется учету кредиторских требований.

СодержаниеПоказать

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию 8 (800) 350-34-85 или задайте вопрос на сайте. Это бесплатно.

Правовое регулирование

Реестр требований кредиторов в рамках процесса банкротства составляется с учетом требований 127-ФЗ «О несостоятельности». В частности, данному перечню посвящена отдельная 16 статья 127-ФЗ.

Сроки для включения требований кредиторов в реестр на этапе наблюдения содержатся в ст. 71 127-ФЗ.

Реестр закрывается на финальной стадии банкротства – на этапе конкурсного производства. Сроки закрытия реестра требований кредиторов в рамках процесса признании компании финансово несостоятельной приведены в ст. 142 127-ФЗ.

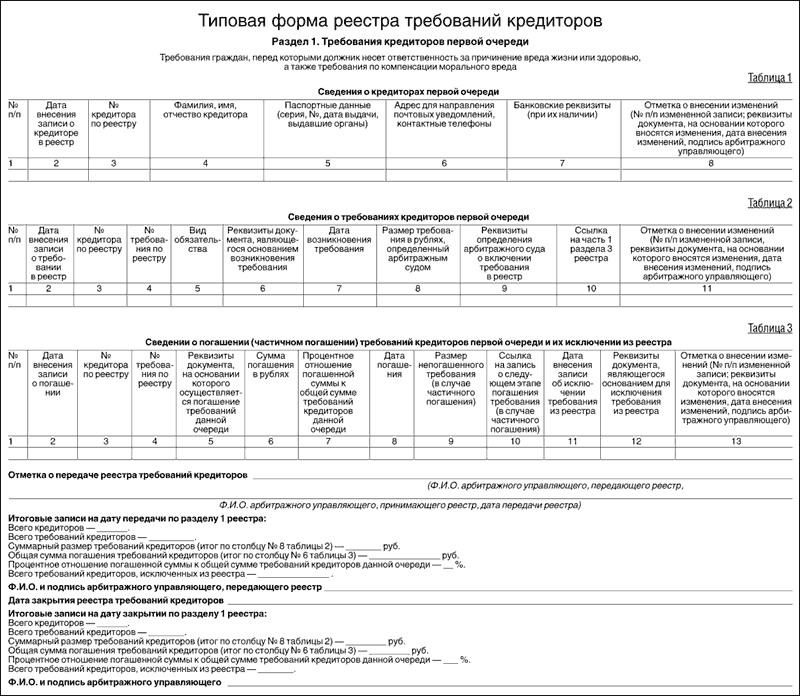

При подготовке реестра требований стоит учитывать положения Приказа МЭР РФ от 2004 года №233 «Об утверждении Типовой формы реестра требований кредиторов».

Что собой представляет

Признание заявления на банкротство обоснованным буквально означает, что компания-должник обладает подтвержденными непогашенными долговыми обязательствами перед другими компаниями, государством, работниками, и не в состоянии их погасить. Лица, перед которыми у юрлица имеются долги, именуются кредиторами. Для учета их требований формируется реестр.

Реестр требований кредиторов представляет собой перечень лиц, перед которыми компания-должник обладает непогашенной задолженностью. За ведение реестра требований кредиторов в деле о банкротстве несет ответственность арбитражный управляющий. В зависимости от этапа процедуры речь может идти о конкурсном или арбитражном управляющем.Полномочия по ведению реестра кредиторских требований могут быть переданы специальному реестродержателю, который обладает лицензией на оказание подобного рода услуг и работает на рынке ценных бумаг. Передача полномочий по ведению реестра в пользу реестродержателя допускается, только если соответствующее решение было принято собранием кредиторов. Услуги профессионального реестродержателя являются обязательными в рамках дел о банкротстве, если у компании 500 кредиторов и более (по п. 2 ст. 16 127-ФЗ). Условия и размер выплаты реестродержателю определяется собранием кредиторов.

В реестр требований кредиторов включается следующая информация:

- Наименование и адрес расположения юридического лица применительно к компаниям либо ФИО и реквизиты паспорта для кредиторов-граждан.

- Сведения о расчетном счете в банковском учреждении, на который будет перечисляться задолженность.

- Сумма долговых обязательств перед кредиторами.

- Очередность исполнения требований кредиторов.

- Основания возникновения задолженности перед ними.

- Сведения о представителе владельцев облигаций без указания на каждого отдельно взятого кредитора.

Сведения о погашении или частичном погашении требований кредиторов также включаются в реестр, как и замена отдельных кредиторов в нем.

Порядок включения в реестр

В настоящее время на стадии рассмотрения находится законопроект, согласно которому, арбитражному управляющему будут переданы полномочия по включению в реестр кредиторов с бесспорными требованиями (подтвержденные ранее судебными решениями).

Но сегодня включать требования кредиторов в реестр допускается исключительно по решению арбитражного суда. Процесс предполагает прохождение следующих этапов:

- Подача заявления в арбитражный суд одновременно с комплектом подтверждающих документов.

- Рассмотрение судом заявления на обоснованность требований. Заявление рассматривает суд, который ведет дело о банкротстве.

- Вынесение определение арбитражного суда о включении требований в реестр или об отказе в удовлетворении требований. Отказ арбитражного суда о включении в реестр допускается оспорить в апелляционном или кассационном порядке по нормам АПК РФ.

Требования кредиторов включаются в реестр в порядке очередности поступивших заявлений от кредиторов. Размер и прочие параметры значения не имеют.

В реестр требований не включаются обязательства, не имеющие документального подтверждения и возникшие после введения в отношении должника процедуры банкротства. Последние требования относят к текущим платежам, и они погашаются в ином порядке.

Госпошлина за подачу заявления на включение в реестр не взимается.

Допускается и исключение кредитора из реестра по решению суда. Например, заявление об этом может поступить от других участников дела о банкротстве.

Внесудебный порядок внесения требований предусмотрен только при банкротстве застройщика. Обязательства перед его кредиторами вносятся управляющим на основании заявления жильцов.

Зарплатная задолженность (в том числе по выходным пособиям) также включается в реестр управляющим на основании бухгалтерской документации.

Срок включения

После признания заявления должника о признании его банкротом обоснованным в отношении компании вводится этап наблюдения, и назначается временный управляющий. Соответствующее сообщение должно быть опубликовано в специальных изданиях в открытом доступе.

Со дня публикации о введении наблюдения у кредиторов будет 30 дней для включения требований в реестр. Если они пропустят указанные сроки, то кредиторы утрачивают возможность участвовать в первом кредиторском собрании. Оно имеет определяющее значение для хода процедуры банкротства.

Требования кредиторов для включения в реестр могут поступить в него и на других этапах процесса несостоятельности вплоть до закрытия реестра.

Какие документы понадобятся

Для того чтобы включить свои требования в реестр, необходимо подать в суд комплект документов:

- Резолюцию суда, который ранее подтвердил обоснованность требований, или иные документы, подтверждающие факт задолженности (кредитные договоры, договоры поставки или подряда, договоры микрокредитования и пр.).

- Документы, которые подтверждают полномочия заявителя: выписка из Устава, ЕГРЮЛ, паспорт, доверенность и пр.

- Заявление на включение требований в реестр. Оно оформляется по правилам ст. 125 АПК и содержит сведения о сторонах правоотношений, сущности кредиторских требований, их размере, обстоятельствах возникновения долга и пр.

- Документы, которые подтверждают передачу копии заявления управляющему в деле о банкротстве и должнику.

В случае перехода права требования по долгам к третьему лицу может возникнуть необходимость внести изменения в реестр. Это, например, случаи подписания соглашения цессии по переуступке прав требования. В такой ситуации нужно отправить сообщение о замене в реестре требований. Такой документ оформляется в том же порядке, что и первоначальное заявление на включение в реестр, но дополнительно содержит указание на старого и нового кредитора, о правовых основаниях перехода права требования.

Когда закрывается

Реестр требований кредиторов закрывается на этапе конкурсного производства. Это финальная стадия процесса признания несостоятельности. Когда арбитражный суд принимает решение о переходе к конкурсному производству, то это буквально означает, что возможности для восстановления платежного баланса у компании отсутствуют и она должна быть закрыта после погашения кредиторских требований.

С момента введения этапа конкурсного производства у кредиторов будет два месяца на включение обязательств в реестр. Если они этого не сделают, то реестр закрывается, и они утрачивают возможность получения статуса конкурсного реестрового кредитора.

Нахождение требований кредиторами за пределами реестра фактически сводит возможности для погашения их долга к нулю. Связано это с тем, что требования зареестровых кредиторов погашаются в последнюю очередь только после погашения требований кредиторов третьей очереди из реестра. С учетом того, что зачастую требования реестровых кредиторов погашаются не в полном объеме, до погашения обязательств перед зареестровыми процесс доходит крайне редко.

Вынесенное определение арбитражного суда о замене кредитора передается арбитражному управляющему.

Опоздавшие с включением в реестр лица могут попытаться восстановить свои права в судебном порядке, но для этого у них должна быть веская причина пропуска сроков.

Где посмотреть данные

Отдельной базы для формирования единого реестра кредиторских требований при банкротстве не предусмотрено. Но определенные важные данные относительно хода процесса банкротства, итогов проведенных собраний, введенных этапов банкротства приводятся в следующих источниках:

- В газете «Коммерсант», которая содержит все сообщения по ходу банкротства. От даты публикации сведений в газете начинается отсчет важных сроков в рамках этой процедуры. Например, сроки для включения требований в реестр.

- В Едином федеральном реестре сведений о банкротстве. Здесь можно в электронном виде ознакомиться с информацией о ходе всех процессов банкротства.

- В Картотеке арбитражных дел, которая хранит данные о рассмотренных судом делах, включая дела о банкротстве.

Непосредственные участники процесса банкротства могут получить сведения из реестра через арбитражного управляющего или реестродержателя по п. 9 ст. 16 127-ФЗ. Для этого им необходимо направить заявление на предоставление выписки из реестра или на получение его копии.

В случае когда размер кредиторских требований превысил 1% от суммы долга, то кредиторам передается копия реестра. Если требования составляют менее 1%, то кредиторам передается только выписка из реестра с указанием на величину требований данного кредитора. На предоставление такой выписки или копии управляющему отводится не более 5 рабочих дней после поступления заявления.

Таким образом, в реестр кредиторских требований в ходе банкротства включаются сведения в отдельности по каждому кредитору, а также составе и размере задолженности компании перед ним. Для того чтобы попасть в реестр, кредитор в установленные сроки должен передать заявление в арбитражный суд, который ведет дело о банкротстве. Необходимость строгого контроля финансовых обязательств должника перед кредиторами предусмотрена ст. 16 127-ФЗ.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Эксперт в сфере права и финансов

Реестр кредиторов при банкротстве, где посмотреть

Банкротство физических, а также юридических лиц — это финансовая несостоятельность и невозможность погашения долговых обязательств этими лицами перед кредиторами.

Все права должника защищены реестром требований, документом, в котором имеются все данные о кредитных организациях обанкротившегося лица.

Этот реестр является гарантией получения той денежной суммы, которую кредитор предоставил заемщику, который нынче стал банкротом.

Реестр кредиторов при банкротстве — где посмотреть списки, стать на учет, произвести замену заимодавца, подробно расскажем в этой статье.

Реестр кредиторов, что это?

Реестр требований кредиторов при банкротстве — это сведения о всех организациях, что дают в долг (наличие реквизитов, наименований), размер возникших обязательств перед кредитором, учет пени, штрафов и неустоек. В статье 16 Федерального закона “О банкротстве” четко прописано, что такой документ контролирует арбитражный управляющий или реестродержатель.

Данный список дает основания к выплатам в порядке очереди каждому, за счет определения к 1-й, 2-й или 3-й очереди удовлетворения.

Если в такой список внесены данные кредитора, то он может не только претендовать в порядке очереди на погашение его требований, но и влиять на сам ход процедуры банкротства неплательщика. Заимодавцы, требования которых включены в список, могут голосовать относительно плана реструктуризации или предоставления кредитных каникул.

Смысл и необходимость ведения такого документа в том, чтоб фиксировать учет кредиторов, их требований, их очередь на погашение взыскания после продажи имущества должника. Если заимодавец не внесен в такой список, то он не имеет права принимать участие в голосовании, и его требования не удовлетворят.

Ниже представлена типовая форма такого документа

Где можно посмотреть списки кредиторов и их требований

Закон РФ не предусматривает общую базу списков и всех требований. Так где посмотреть реестр требований кредиторов о банкротстве? Некоторые данные относительно протекания процедуры банкротства и о мерах, которые были введены, о проведенных сборах кредиторов, можно найти в источниках, приведенных ниже:

- Данные об арбитражных управляющих, данные о неплательщиках, итоги проведенных собраний можно посмотреть в едином федеральном реестре сведений банкротства.

- Картотека арбитражных дел даст возможность посмотреть список рассмотренных дел Арбитражным судом, в этом списке будут находиться дела и банкротства.

- Предоставить информацию о кредиторах может арбитражный управляющий или реестродержатель. Для получения такой информации от этих уполномоченных лиц представитель кредитной организации должен написать заявление и отправить уполномоченным лицам. В тех ситуациях, где требования заимодавца больше 1% от суммы общего долга — ему предоставляют ксерокопию реестра, если до 1% — то лишь выписку из реестра с требованиями конкретной организации. Выписка или копия списка готовится на протяжении 5-и рабочих дней.

- Есть такая газета “Коммерсантъ”, в ней идет публикация сведений относительно банкротства

Как оказаться в реестре требований

Лицо, имеющее интерес, обращается в арбитражный судебный орган с просьбой о внесении в реестр требований кредиторов должника. Помимо заявления еще нужно подтверждение того, что заемщик имеет невыполненные обязательства перед этим заимодавцем. Как узнать и проверить наличие обязательств между заемщиком и кредитором? Подтвердить факт обязательств могут такие документы: договор займа, исполнительный лист, расписка, документ по реструктуризации долга и иные официальные бумаги. За подачу такого заявления уплата госпошлины не предусмотрена.

Суд должен быть осведомлен, что должнику и финансовому управляющему тоже были направлены письма с образцом заявления о включении в регистр. Обязательно вместе с заявлением в суд предоставляются и копии почтовых квитанций.

Важно! Имейте в виду, что все документы по внесению в список необходимо подать в арбитражный судебный орган, который занимается рассмотрением дела банкрота. В заявлении уточните номер банкротного дела.

Подать такое заявление можно на протяжении 30-и календарных дней после публикации в газете “Коммерсантъ”, а при конкурсном производстве на протяжении 60-и дней. Кредитор может быть включен в регистр и позже, но уже не примет участие в 1-ом собрании при решении распределения средств неплательщика и, соответственно, никак не повлияет на это распределение.

Скачать заявление о включении в реестр требований кредиторов

Какие требования могут быть включены в регистр

Имеется два условия, чтобы требования были включены. Зависят они от временного отрезка появления обязательств и от формы выражения.

Зачисление в список требований не будет произведено по делам, заключенным с банкротом уже после утверждения судебного акта о начале производства. Такие требования называют текущие, и они удовлетворяются в другом порядке от задолженностей, что возникли еще до начала банкротства. Порядок удовлетворения имеют собственный.

Регистр предполагает учет всех требований. Это взыскания заимодавцев по погашению обязательств по делам, что были оформлены до начала судопроизводства в рамках дела о банкротстве гражданина, независимо, возник уже долг по сделке во время банкротства или нет.

Реестровые требования выражаются в денежных средствах: рубли или валюта. Требования иного вида (передача имущества, предоставление услуг, выполнение каких либо работ) не вносятся в реестр.

В каком порядке удовлетворяют требования

Реестр имеет определенный график возмещений для кредиторов, в три очереди на погашение. Главный принцип порядка удовлетворения таков: пока не удовлетворят кредиторов из 1-ой очередности, ко 2-ой не переходят. Следовательно, требования из 3-ей очередности удовлетворят после 2-ой.

Притязания разбиты на такие три группы:

- Первыми проводят удовлетворение лиц, перед которыми обанкротившийся несет обязательства алиментов и ответственность за угрозу жизни и здоровью.

- На второй — оплата работающим гражданам по трудовому договору и выплата всех пенсий и дотаций.

- 3-я очередность — проведение всех оставшихся расчетов с иными заимодавцами.

Если собственность должника распродана, но вырученных денежных средств недостаточно на требования всех, остальные считаются погашенными автоматически.

На практике существует и 4-я группа очередности. Это те кредиторы, что подали заявление с требованиями в судебный орган уже после закрытия и полного формирования списков. Они самые последние в очередности на удовлетворение, и шанс, что будут выполнены очень мал. Зачастую, вырученных средств от продажи собственности недостаточно перекрыть даже первые три очередности.

На практике были прецеденты, когда дело по банкротству принял к рассмотрению судебный орган. А, уже после публичного освещения, так никто из кредиторов и не подал заявления с притязаниями о внесении в список.

Несмотря на такую ситуацию сам процесс банкротства будет проведен. Заседания заимодавцев не будет. Имущество пускаться с молотка не будет, но арбитражный суд вынесет решение о банкротстве должника. Долг неплательщика-банкрота обнулят и все остальные последствия после признания банкрота будут выполнены.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта.

Это быстро и бесплатно!

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта. Это быстро и бесплатно!

Реестр требований кредиторов физического лица: понятие, сроки, очередность

Понятие реестра требований кредиторов

Реестр требований кредиторов – это список сведений о кредиторах должника, содержащий их персональные данные, и о требованиях этих кредиторов, который ведется финансовым управляющим в виде документа по форме, установленной приказом Минэкономразвития РФ. На основании данного списка определяется очередность удовлетворения требований кредиторов за счет отнесения требований к первой, второй или третьей очереди погашения.

Сведения о кредиторе и о его требованиях включаются в реестр на основании определения арбитражного суда о признании требования подлежащим внесению в реестр. Это правило не относится к претензиям об оплате задолженности по заработной плате. Включением требований в реестр занимается назначаемый судом финансовый управляющий, в чьи профессиональные обязанности входит максимальное погашение по обязательствам банкрота.

Наличие сведений о кредиторе в реестре влияет не только на погашение его требований за счет имущества должника, но и на возможность кредитора оказывать влияние на сам ход банкротства лица. Так решения путем голосования на собрании кредиторов, например при одобрении плана реструктуризации долгов, принимают только те кредиторы, требования которых включены в реестр.

Цель ведения реестра требований кредиторов

Основной смысл ведения реестра требований кредиторов – учет кредиторов и требований, а также определение очередности погашения требований за счет имущества гражданина. После реализации имущества банкрота средства от продажи имущества направляются на погашение претензий кредиторов, числящихся в реестре. При этом требования кредиторов ранжируются по трем очередям, от которых зависит порядок их удовлетворения.

Если записи о кредиторе нет в реестре требований, то он не имеет права повлияет на процедуру банкротства должника, поскольку не имеет права голоса на собрании кредиторов. Требования кредиторов, не вошедшие в реестр, удовлетворены не будут. Поэтому даже если ранее, до начала процедуры банкротства, судом принимались решения о взыскании с должника средств по задолженности, эту задолженность все равно нужно включить в реестр требований кредиторов.

Как кредитору попасть в реестр требований

Для того чтобы попасть в реестр требований кредиторов, заинтересованному лицу нужно обратиться в арбитражный суд с заявлением о включении его требования в реестр. Но одного заявления не достаточно – необходимо подтвердить наличие у банкрота обязательства перед кредитором. Подтверждающими документами для арбитража могут стать копии договоров займа или кредитных договоров, судебных решений о взыскании средств в счет погашения задолженности, исполнительных листов, расписок и иных подобных документов. Госпошлину при подаче заявления платить не надо.

Суду нужно показать, что самому банкроту и финансовому управляющему также направлялись экземпляры заявления о включении реестр требований кредиторов с прилагаемыми документами. Для этого к заявлению в адрес суда прилагаются почтовые квитанции, подтверждающие отправку данных экземпляров адресатам.

Итак, в арбитраж вместе с заявлением о включении в реестр требований направляются подтверждающие наличие задолженности документы и почтовые квитанции.

Реестр требований кредиторов начинает формироваться после того, как арбитражным судом уже принято к рассмотрению дело о банкротстве физического лица, поэтому все заявления о включении в реестр требований кредиторов рассматриваются в рамках ранее открытого дела о банкротстве.

Важно подать заявление о включении в реестр в тот арбитражный суд, который рассматривает само банкротное дело, обозначив в заявлении номер конкретного дела. Номер дела указывается в любом судебном акте в рамках этого дела, а также в информационных уведомлениях о ходе банкротства.

Заявление о включении в реестр нужно подавать и по требованиям, в отношении которых суд выносил решения в пользу кредитора о погашении задолженности до того, как было объявлено о начале банкротства.

По итогам заседания, на котором рассматривается заявление о включении требований в реестр, арбитраж выносит соответствующее определение. На основании этого определения финансовый управляющий самостоятельно вносит сведения о кредиторе в реестр требований.

Существует только один случай, когда сведения о кредиторе вносятся в реестр по решению финансового управляющего без какого-либо судебного акта. Это происходит при наличии у банкрота (например, если он индивидуальный предприниматель) долгов перед работниками по выплате заработной платы, оплате отпускных пособий, по выплате выходных пособий и пособий, выплачиваемых при увольнении. Для того чтобы финансовый управляющий внес требования по такого рода долгам в реестр, в его адрес надо написать письмо о наличии задолженности. Письмо о включении в реестр требований по выплате долгов по зарплате с приложением копий подтверждающих документов направляется финансовому управляющему в любой момент с начала процедуры банкротства.

Сроки подачи заявления о включении сведений в реестр

Заявление о включении в реестр требований кредиторов нельзя подать в суд в абсолютно любой момент. Для того чтобы требования гарантированно попали в реестр, нужно соблюдать сроки подачи заявления. Важно не запутаться, потому что эти сроки зависят от того, какая процедура банкротства применяется к должнику в момент подачи кредитором заявления.

- Банкротство в стадии реструктуризации долгов. При этой процедуре подать заявление о включении в реестр требований кредиторов можно в любое время в ходе процедуры. Но если кредитор хочет быть приглашенным на первое заседание собрания кредиторов должника, ему необходимо поторопиться. Поскольку в собрании кредиторов принимают участие только те кредиторы, которые входят в реестр требований. В этом случае стоит озаботиться подачей заявления в течение двух месяцев с момента появления публикации о начале процедуры реструктуризации долгов;

- Банкротство в стадии реализации имущества гражданина. В этой процедуре также фигурирует срок в два месяца для подачи заявления о включении в реестр, но здесь этот срок является жестким. По истечении пары месяцев с момента публикации информационного оповещения о начале применения данной процедуры, заявление не будет принято судом, а реестр требований кредиторов будет закрыт.

После закрытия реестра новые требования в него внести нельзя. Кредитор при этом не теряет права отнести заявление в арбитраж о погашении задолженности. Но такая претензия, поданная после закрытия реестра, будет удовлетворяться строго после погашения требований, находящихся в реестре.

Поэтому для кредитора очень важно успеть внести свои требования в реестр. Следует внимательно следить за деятельностью своих должников, а именно за публикациями в едином федеральном реестре сведений о банкротстве, либо в издании «Коммерсант».

Единственной возможностью попасть в реестр для кредитора, упустившего время обращения в суд, является восстановление срока подачи заявления с претензией. В отличие от процедуры банкротства юридического лица при банкротстве гражданина сроки подачи заявлений о включении в реестр требований могут быть восстановлены судом, если будет доказано, что кредитор пропустил их по уважительной причине. Например, из-за длительного отсутствия в стране или болезни.

Требования кредиторов, подлежащие включению в реестр

Существуют два условия для включения требования кредитора в реестр, которые зависят от времени возникновения обязательства банкрота перед кредитором и от формы, в которой выражено требование.

Включению в реестр требований кредиторов не подлежат требования по сделкам, заключенным с банкротящимся лицом после вступления в силу судебного акта о начале производства по заявлению о банкротстве физического лица. Такие требования называются текущими и удовлетворяются отдельно вне очереди относительно задолженностей, возникших до начала процедуры банкротства, в собственном порядке.

Реестр требований кредиторов предусмотрен для учета реестровых требований. Это требования кредиторов по погашению обязательств по сделкам, которые были заключены до начала судопроизводства по делу о банкротстве гражданина, вне зависимости от того, возникла ли уже задолженность по сделке на момент начала банкротства.

Реестровые требования должны быть выражены только в денежной форме, то есть исчисляться в рублях или в валюте. Требования, которые касаются обязательств должника перед кредитором по передаче имущества, либо исполнения обязанностей (по оказания услуг, выполнению работ) не могут быть внесены в реестр.

Очередность погашения требований кредиторов

Внутри реестра требования кредиторов разбиты на три группы, или, как их называют, очереди кредиторов. Принадлежность требования к той или иной группе влияет на очередность его погашения. Основной принцип – пока не будут удовлетворены все требования из первой очереди, ни одно требование из второй очереди погашено не будет. Соответственно, требования из третьей очереди гасятся строго после всех требований из второй очереди.

К требованиям первой очереди относятся требования граждан, перед которыми банкрот несет ответственность за причинение вреда жизни или здоровью, а также требования о взыскании алиментов.

Во вторую очередь производятся расчеты по выплате выходных пособий и оплате труда лиц, работающих или ранее работавших по трудовому договору.

Расчеты с остальными кредиторами производятся в последнюю, третью очередь.

В случае, если все имущество гражданина была продано, но вырученных средств не хватило для погашения всех требований кредиторов, оставшиеся требования будут считаться погашенными.

Внутри каждой очереди средства от продажи имущества банкрота распределяются между кредиторами пропорционально. То есть, если вырученной суммы не хватает для полного удовлетворения требований, средства делятся между кредиторами в зависимости от доли размера требования в общей сумме задолженностей всей очереди.

Фактически существует еще и четвертая, «зареестровая», очередь требований кредиторов – это те требования, которые были поданы в суд после закрытия реестра требований. Они удовлетворяются последними, и вероятность их погашения крайне мала, поскольку на практике имущества должника далеко не всегда хватает даже на удовлетворение реестровых требований.

Что произойдет, если никто не заявил свои требования

Может возникнуть ситуация, когда дело о банкротстве было принято к рассмотрению судом, но после уведомления кредиторов и публикации сообщений в средствах массовой информации никто из кредиторов так и не направил свои требования о включении в реестр. В практике работы арбитражных судов уже существуют такие прецеденты.

Процедура банкротства в этом случае все равно будет проведена, но, поскольку кредиторы отсутствуют, собрания кредиторов проводиться не будут. Арбитражный суд признает гражданина банкротом, но в ходе применения к нему процедуры реализации имущества для целей удовлетворения требований кредиторов имущество продаваться не будет, поскольку такие требования отсутствуют.

В итоге имущество, на которое не претендуют кредиторы, подлежит возвращению гражданину, и одновременно к физическому лицу будут применены все последствия признания банкротом, а его задолженность обнулится.

Реестр требований кредиторов

Регламент предъявления кредиторских требований установлен в Законе № 127-ФЗ от 26.10.02 г. (далее – Закон). В связи с законодательными нормами, чтобы отстоять свои права, нарушенные должником, и получить обратно причитающиеся средства, создан реестр кредиторов. Этот документ имеет унифицированную форму и ведется по определенным правилам. Разберемся, как встать в реестр кредиторов и сколько денег придется за это заплатить.

Что такое реестр требований кредиторов

Это специальный документ, в котором содержатся данные о кредиторах должника в ходе процедуры проведения банкротства. Информация включает сведения о наименовании и реквизитах кредиторов; размере, виде и подтверждении возникновения обязательств, включая основные долги, штрафы, пени и неустойки. Дополнительно отображается дата возникновения требования в реестре требований кредиторов и очередность исполнения задолженности. В соответствии с нормами стат. 16 Закона реестр требований кредиторов ведет уполномоченный реестродержатель или арбитражный управляющий. В первом случае реестр требований кредиторов должника ведет профессиональный участник РЦБ (рынок ценных бумаг) при принятии соответствующего решения собранием.

Обратите внимание! Порядок ведения реестра требований кредиторов содержится в Постановлении N 345 от 09.07.04 г.

По п. 5 стат. 16 Закона формирование реестра требований кредиторов осуществляется в российской валюте, суммы долгов в инвалюте учитываются в особом порядке (стат. 4). На основании положений стат. 189.87 Закона составление реестра требований кредиторов – это обязательная процедура, без выполнения которой невозможно проведение мероприятий по признанию должника несостоятельным. Как попасть в реестр требований кредиторов? Какие документы признаются основанием для включения в реестр кредиторов? Об этом – ниже.

Как происходит включение в реестр требований кредиторов

Порядок включения в реестр требований кредиторов описан в стат. 16 и 189.87 Закона. Соблюдение утвержденного регламента является обязательным для всех заинтересованных лиц. Включить в реестр требований кредиторов обязательство (или исключить) можно на основании судебного определения, определяющего точный состав долга и уже вступившего в силу (п. 6 стат. 16). Исключение составляют следующие виды требований:

-

Связанные с выплатами по выходным пособиям или зарплатам персонала, работающего по ТД, – включаются реестродержателем или арбитражным управляющим.

-

Те же требования – исключение из реестра требований кредиторов выполняется только по решениям суда.

Какие требования включаются в реестр требований кредиторов:

-

Денежные, связанные с нанесением вреда здоровью или жизни граждан.

-

Денежные по выплатам вознаграждений за труд и различным выходным пособиям, а также авторским суммам.

-

Требования уполномоченных органов и конкурсных кредиторов – сначала исполняются обязательства по основным долгам, затем штрафы, пени и суммы по упущенной выгоде. Включение неустойки в реестр требований кредиторов осуществляется в размере, определенном судом.

-

Требования по недействительным сделкам.

Очередность включения сумм долгов в реестр регламентируется стат. 134 Закона. При этом вне общей очереди гасятся те кредиторские требования, что образовались еще до принятия официального заявления об инициировании банкротства. В какой очередности происходит удовлетворение текущих требований:

-

Первая очередь – долги по текущим судебным издержкам, вознаграждению управляющему (арбитражному) и иным привлекаемым в ходе банкротства лицам.

-

Вторая очередь – долги по зарплате и выходным пособиям работникам компании-должника.

-

Третья очередь реестра требований кредиторов – это долги привлеченным управляющим лицам, кроме удовлетворенных требований первой очереди.

-

Четвертая очередь – долги по эксплуатационным и коммунальным платежам.

-

Пятая очередь – прочие текущие долги.

Действующие нормы законодательства предусматривают возможность включения в реестр требования в течение любого из этапов процедуры банкротства посредством представления заявления. Период подачи ограничен определенными сроками. К примеру, включение в реестр кредиторов на стадии наблюдения возможно в 30-дневный срок со дня опубликования данных о начале этого этапа (п. 1 стат. 71). При выполнении стадии конкурсного производства срок увеличен до 2 мес. Реестр требований кредиторов подлежит закрытию по истечении 2-месячного срока (п. 1 стат. 142). А дата закрытия реестра требований кредиторов определяется в целях ограничения дальнейшего заявления о долгах.

Обратите внимание! Замена кредитора в реестре требований кредиторов осуществляется только по решению арбитражного суда после рассмотрения процедуры правопреемства. Нормы стат. 71.1 Закона не запрещают производить подобные замены.

Госпошлина за включение в реестр требований кредиторов

Нужно ли платить государству какие-то сборы за включение сумм обязательств в реестр? В соответствии с действующими требованиями законодательства госпошлина о включении в реестр кредиторов не взимается и оплате не подлежит. В перечне обязательных оснований по стат. 333.21 НК такой сбор не значится.

Где посмотреть реестр требований кредиторов

Нередко участникам процедуры банкротства требуется информация, где публикуется реестр требований кредиторов? Официальным изданием, освещающим подобные данные, является «Коммерсантъ» (по Распоряжению № 1049-Р от 21.07.08 г.). Кроме того, регулярное обновляемую информацию о фактах несостоятельности содержит специальный федеральный Единый реестр. По запросу заинтересованных лиц всю необходимую информацию можно получить и у арбитражного управляющего либо реестродержателя (стат. 16 Закона). На отправку ответа отводится 5 дней (рабочих) по п. 9 стат. 16.

[ Ноя. 29, 2017, 11:59 д.п. ]

порядок включения и необходимые документы

Банкротство застройщика – ситуация весьма распространенная. Последние поправки в законодательстве повысили защищенность дольщиков в такой ситуации.

СодержаниеПоказать

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию 8 (800) 350-34-85 или задайте вопрос на сайте. Это бесплатно.

Что такое реестр требований

Банкротство застройщика – это официальная процедура по признанию неспособности застройщика исполнить свои обязательства по договорам долевого участия перед дольщиками, иным гражданско-правовым договорам и обязательным платежам (например, в части налоговых отчислений).

Банкротство застройщика регулируется положениями 127-ФЗ. В частности, данной процедуре (с учетом особенностей статуса застройщика) посвящен отдельный параграф 7 Главы 9. Данный параграф был введен законодателями для защиты дольщиков.

Для того чтобы начали действовать положения указанного параграфа, необходимо, чтобы арбитражный суд признал, что банкротится именно застройщик. Только в этом случае для дольщиков будут действовать определенные привилегии:

- Будет сформирована специальная часть реестра для включения в него требований о передаче жилых помещений.

- Договоры, которые заключались застройщиком с покупателями, в целях маскировки реальных договоров долевого участия можно будет переквалифицировать в суде.

- Требования дольщиков будут погашаться в составе третьей очереди реестра, а остальных кредиторов – в четвертую очередь.

В последние годы процедура банкротства застройщика подверглась существенным изменениям. Ранее процесс банкротства проходил по стандартному алгоритму и подразумевал прохождение нескольких стадий: наблюдения, финансового оздоровления, внешнего управления и конкурсного производства. С 2018 года суд сразу вводит в отношении застройщика финальную стадию конкурсного производства, по результатам прохождения которого он подлежит ликвидации как юрлицо. В редких случаях допускается введение арбитражным судом внешнего управления. Этот этап применяется по отношению к должнику, если у суда есть основания полагать, что платежеспособность компании подлежит восстановлению.

Новые правила банкротства изменили порядок передачи требований дольщиков: теперь их не нужно передавать в арбитражный суд для предварительного рассмотрения: они сразу направляются управляющему в деле. Соответственно, утратила силу ст. 201.6 127-ФЗ, в рамках которой предполагалось предварительное судебное одобрение по всем поступившим требованиям.

На основании положений п. 1 ст. 201.4 127-ФЗ при введении в отношении застройщика процедуры банкротства дольщики вправе заявлять свои требования в особом порядке. Требования допускается предъявить только в рамках процесса банкротства и в порядке, установленном 127-ФЗ. Передавать их напрямую застройщику не допускается.

Также при банкротстве застройщика перестают действовать выданные ранее исполнительные документы. Именно поэтому участники строительства обязаны передать свои требования для включения в реестр кредиторов в рамках банкротства.

Согласно требованиям ФЗ-127, с даты принятия решения о признании должника-застройщика банкротом и открытия в отношении него процедуры конкурсного производства застройщики должны передать:

- требования о передаче жилых помещений;

- денежные требования участников долевого строительства.

Указанные требования передаются конкурсному управляющему и включаются им в специальный реестр требований кредиторов.

На основании положений законодательства о банкротстве под реестром требований понимается единая система сведений о кредиторах, размере их требований (по ст. 16 127-ФЗ). При банкротстве застройщика также ведется реестр с той лишь разницей, что в него включаются требования о передаче жилья.

Какие требования целесообразно передавать

Если у дольщика есть законное право на включение в реестр требований о передаче жилого помещения, и дом имеет высокую степень готовности, то целесообразно включаться именно в него. Это повышает шансы на удовлетворение таких требований по сравнению с денежными требованиями дольщика, которые взыскать бывает тяжелее. Высока вероятность, что дом в дальнейшем достроят путем привлечения нового застройщика или с созданием ЖСК. Другой приемлемый вариант в ситуации, когда дом уже построен или находится на высокой степени готовности – требовать признания права собственности на квартиру или объект незавершенного строительства.

Передавать денежные требования целесообразно, если строительство еще не началось, или дом находится на начальной стадии, либо точно известно, что застройщик не имеет другого имущества, кроме объектов строительства (последний вариант встречается на практике весьма редко).

Требования о передаче жилых помещений погашаются путем передачи квартир дольщикам, а если это невозможно, то через их переквалификацию в денежные требования. Они также погашаются в приоритетном порядке перед иными кредиторами – в составе третьей очереди.

Требования о передаче нежилого помещения, апартаментов, машино-места допускается включать в реестр. Дольщик также может выбрать один из следующих вариантов: включить их в состав денежных требований или признать право собственности на объект незавершенного строительства.

Также для дольщиков по 127-ФЗ предусмотрены такие возможности заявить о своих правах:

- Приобрести права участников Жилищно-строительного кооператива, который формируется для завершения строительства по ст. 201.10 127-ФЗ.

- Получить оплаченный ранее объект недвижимости, если дом введен в эксплуатацию по ст. 201.11 127-ФЗ.

- Принять решение о передаче обязательств обанкротившегося застройщика другому застройщику либо отказаться и получить деньги со счета эскроу или от Фонда защиты прав граждан.

На последнем варианте стоит остановиться несколько подробнее, так как нововведение со счетами эскроу при строительстве в перспективе существенным образом повлияет на ход банкротства. Пока оно актуально только для граждан, заключивших договоры долевого участия с июля 2019 года.

Теперь застройщики обязаны использовать счета эскроу при принятии денег от дольщиков. Денежные средства дольщиков в этом случае не передаются напрямую к застройщикам, а хранятся в банке до тех пор, пока застройщик полностью не исполнит свои обязательства перед участниками строительства. То есть используются принципы «защищенной сделки», и это снижает риски утраты внесенных денег (хотя и приводит к существенному удорожанию стоимости строительства).

Требования о признании права собственности, оспаривании некоторых сделок и некоторые другие не включаются в реестр. Процедура их предъявления основана на положениях ст. 201.8 127-ФЗ.

Как включиться в реестр кредиторов

Для включения в реестр кредиторов дольщики должны собрать установленный комплект документов. Он включает в свой состав:

- Документ, подтверждающий приобретение прав на жилое помещение: договор долевого участия.

- Дополнительные соглашения к нему.

- Договор уступки права требования (если он использовался для приобретения квартиры).

- Документация по оплате вышеперечисленных договоров (например, справка от застройщика о полной оплате по договору, платежное поручение из банка, справка о полной оплате, расписка и пр.).

- Копия паспорта дольщика.

- Копия почтовой квитанции, которая подтверждает отправку заявления участникам дела.

- Копия судебного решения (если такое было ранее вынесено), а также сведения о ходе исполнительного производства: справка о результатах исполнительного производства с указанием на сумму непогашенной задолженности, копии исполнительных листов и пр.

От организаций и ИП потребуются следующие документы:

- Копии свидетельств о регистрации юрлица (ИП).

- Копия протокола об избрании руководителя.

- Копия выписки из ЕГРЮЛ или ЕГРИП.

- Копия доверенности представителя (от имени организаций она может быть удостоверена их подписью и печатью, от физлица – нужна нотариальная доверенность).

Также основанием для включения требований в реестр является письменное заявление от кредиторов. Указанное заявление включает в свой состав:

- ФИО арбитражного управляющего, который назначен на должность судом для координации процесса и ведения дела о банкротстве. Также в заявлении указывается его адрес.

- Наименование застройщика, его адрес, ОГРН, ИНН (их можно уточнить в договоре долевого участия или ЕГРЮЛ).

- ФИО участника строительства, его адрес и контактные сведения.

- Требования к должнику.

- Обязательство, которое стало основанием для возникновения требований застройщика перед участником.

- Сроки погашения требования по договору.

Какой-либо предустановленной формы требования закон № 127-ФЗ не содержит, но подразумевается, что оно должно быть письменным. Конкурсный управляющий вправе предложить участнику строительства заполнить бланк, приложенный к уведомлению.

Порядок действий дольщика

Порядок действий дольщиков для включения в реестр:

- Первоначально стоит определиться с требованиями: это может быть передача жилого помещения (например, квартиры), нежилого помещения (например, гаража, машино-места, кладовки и пр.), денежные требования (при желании расторгнуть договор долевого участия и вернуть деньги).

- Определиться с суммой (размером) денежного требования участника строительства. В данном случае учитываются не только затраты дольщика по договору, но и реальный ущерб, который ему причинили. Ущерб нужно определить как разницу между рыночной ценой квартиры и внесенной за нее суммой. При неполной оплате размер ущерба пересчитывается пропорционально внесенным деньгам. Но это правило не распространяется по требованиям в части передачи машино-места и нежилого помещения. Объем задолженности в этом случае рассчитывается по ст. 201.11 127-ФЗ.

- Составить заявление о включении в реестр требований кредиторов в трех экземплярах.

- Один экземпляр заявления передается в адрес застройщика или должника, второй – в адрес арбитражного управляющего, третий – дольщик оставляет себе. С почтовой квитанции нужно снять копию. Если заявление передается лично, то отметка о вручении ставится на втором экземпляре (ставится отметка «Копия верна», ФИО получателя, дата и подпись заявителя). Стоит отметить, что по новым правилам заявление не подлежит передаче в арбитражный суд.

- Заявление от дольщика будет рассмотрено управляющим в течение 30 рабочих дней (по п. 7 ст. 201.4 127-ФЗ).

- После рассмотрения заявления от дольщика конкурсный управляющий выдает официальное уведомление о включении требований в реестр кредиторов. При этом он должен уложиться в отведенные 30-дневные сроки для передачи уведомления.

Если управляющий неправомерно отказал во включении требований дольщика в реестр требований, то кредитор вправе обжаловать действия управляющего в арбитражном суде. Данный вариант разрешения споров – единственный по нормам 127-ФЗ. Также по-прежнему требования других кредиторов передаются в арбитражный суд для включения в реестр.

Дольщик наделен правом предъявления требований в виде штрафа, компенсации морального вреда или неустойки, и это не будет считаться злоупотреблением. Данное требование будет рассматривать арбитражный суд в рамках дела о банкротстве, а не конкурсный управляющий. Штрафные санкции будут погашаться в составе четвертой очереди кредиторов, а не третьей. Основанием для включения таких требований станет 214-ФЗ, Закон «О защите прав потребителей», Гражданский кодекс. Предъявить требования в рамках «Закона о защите прав потребителей» можно только при покупке недвижимости для личных целей (при покупке нежилых помещений этот факт предстоит доказать отдельно).

Порядок действий для включения требований в реестр через суд аналогичен тому порядку, который действует при передаче документов конкурсному управляющему. Разница состоит в том, что определение о включении в реестр выносит арбитраж по результатам судебного заседания. Определение суда о включении требований в реестр передается управляющему, и тот обязан включить его в реестр не позднее следующего рабочего дня.

Если арбитражный суд вынес несправедливое определение об отказе во включении в реестр, то оно может быть обжаловано в вышестоящем арбитражном апелляционном суде.

Приобретаемые права

После получения статуса кредитора и включения в реестр застройщик наделяется рядом прав:

- участвовать в собраниях кредиторов и оказывать влияние на ход процесса банкротства;

- обжаловать определения арбитражного суда, собрания кредиторов;

- жаловаться на действия и бездействие управляющего.

После того как требования были включены в реестр, дольщику стоит отслеживать почтовые отправления управляющего. На адрес кредитора будут отправляться уведомления о собраниях кредиторов, запросы на изменение реквизитов, определения по ходу банкротства и пр.

Сроки включения

На основании п. 2 ст. 201.4 127-ФЗ руководитель застройщика в течение 10 дней после утверждения конкурсного управляющего передает ему сведения обо всех дольщиках (участниках строительства).

После этого у управляющего есть 5 дней для отправки им уведомлений об открытии в отношении застройщика конкурсного производства. Все расходы на отправку уведомлений погашаются за счет должника. Дольщик не должен дожидаться, пока ему поступит уведомление от управляющего, и вправе заявить о своих требованиях сразу после того, как узнает о банкротстве застройщика.

Основная задача кредитора – своевременно включиться в реестр требований кредиторов. По ранее действовавшим правилам у дольщиков был месяц на включение в реестр требований кредиторов с момента введения наблюдения или два месяца – после введения конкурсного производства. По новым правилам суд сразу вводит в отношении застройщика процедуру конкурсного производства, минуя другие стадии банкротства, а дольщикам дается три месяца на включение своих требований в реестр с момента введения конкурсного производства. На основании п. 4 ст. 201.4 127-ФЗ через три месяца после публикации сведений о банкротстве реестр требований кредиторов закрывается.

Также по нормам данной статьи кредиторам дается 2 месяца на предъявление требований после получения сведений о банкротстве. Указанные сроки начинают отсчитываться с даты получения уведомления от конкурсного управляющего о том, что в отношении застройщика введена процедура банкротства.

Важно учитывать, что указанные сроки отсчитываются не с даты публикации сведений о банкротстве в газете «Коммерсант» и не с даты отправки уведомления, а именно с момента получения. По умолчанию дольщик считается уведомленным по прошествии месяца после публикации сведений о конкурсном производстве.

Требования участников, которые не заявлены в установленные сроки, устанавливаются управляющим самостоятельно. При этом трехмесячные сроки могут быть восстановлены при наличии уважительной причины у дольщика.

Требования иных кредиторов включаются в реестр в сроки до 2 месяцев после публикации в газете «Коммерсант» сообщения о введении конкурсного производства.

Возражения от лиц, которые участвуют в деле о банкротстве застройщика, можно заявить в течение 15 дней после закрытия реестра. Также 15-дневные сроки установлены для обжалования в арбитражном суде отказа управляющего во включении требований в реестр. Сроки отсчитываются с даты получения уведомления.

В ст. 60 127-ФЗ приведена процедура рассмотрения жалоб арбитражным судом. На нее суду дается 1 месяц с момента поступления. Судебный акт допускается обжаловать в вышестоящем суде.

Основания для отказа заявителям

Для того чтобы требования кредиторов были включены в реестр, они должны быть должным образом подтверждены. При этом кредиторам следует предъявить достаточные доказательства как наличия факта долга, так и его размер (на основании Постановления Пленума ВАС от 2012 года №35).

Следовательно, заявителям могут отказать во включении в реестр, если они не подтвердили свои требования документально. В частности, основаниями для вынесения отказа в удовлетворении требований по включению в реестр могут выступать:

- Пропуск кредиторами сроков исковой давности.

- Непредоставление дольщиком доказательств обоснованности требований.

- Погашение должником или третьим лицом задолженности, которая предъявляется для включения в реестр.

- Предъявление требований по обязательствам, которые не предусматривают денежную форму исполнения.

- Предъявление требований о включении в реестр процентов за пользование чужими средствами и неустойки одновременно.

- Квалификация сделки, которая явилась основанием требований, недействительной или ничтожной.

- Неправильное определение периода начисления неустойки в виде штрафа или пени за неисполнение денежных обязательств.

- Предъявление требований о включении в реестр процентов за пользование заемными средствами, начисленных на сумму займа или кредита.

Где посмотреть реестр кредиторов при банкротстве

Все сведения о ходе процедуры банкротства становятся открытыми для всех заинтересованных лиц. Единой базы для размещения реестра требований кредиторов застройщика не существуют, но подобного рода информация содержится:

- В Картотеке арбитражных дел.

- В Едином федеральном реестре сведений о банкротстве – здесь аккумулируется вся необходимая информация о ходе процесса банкротства, введении определенных процедур, сведения о собраниях кредиторов, проведении торгов и пр.

- В газете «Коммерсант» — здесь публикуются сообщения о введении отдельных этапов банкротства. Это официальное печатное издание для публикации информации о банкротствах юрлиц.

По п. 4 ст. 201.4 управляющий обязан предоставить дольщикам возможность для ознакомления с реестром требований. На основании п. 9 ст. 16 127-ФЗ данная информация может быть получена у реестродержателя, если такой действует в процессе банкротства. Если размер требований кредитора превышает 1% от задолженности, то ему передают копию реестра, если менее 1% — то выписку из него с указанием на включенный размер требований. Выписка или копия готовятся по запросу заинтересованного лица в сроки не более 5 рабочих дней.

Если участник строительства не согласен со сведениями из реестра, то он вправе их обжаловать в течение 15 дней после получения реестра. Необходимость обжалования часто возникает, если в реестр попадают дублирующие сведения (например, на один и тот же объект недвижимости), или выявлены «мертвые души».

Таким образом, включение в реестр требований о передаче нежилого помещения выступает базовым способом защиты интересов прав дольщиков в процессе банкротства застройщика. По новым правилам заявление о включении в реестр требований передается конкурсному управляющему и не подлежит передаче в арбитражный суд. Требования участников строительства рассматриваются в суде при обжаловании действий управляющего или при подаче требований в части оплаты штрафов и неустоек.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Эксперт в сфере права и финансов

Как правильно включить свои требования в реестр требований кредиторов

Чтобы получилось взыскать старые долги с предприятия, находящегося уже на стадии банкротства, важно следовать законной процедуре внесения требований по невыполненным обязательствам в реестр требований кредиторов. Если ситуация такова, что это не сделано вовремя или заявление оформлено неправильно, несвоевременно, то существует риск так и не получить положенной денежной суммы. Итак, рассмотрим, что такое реестр требований, какие сведения в него вносятся, кто и как это делает, порядок оформления заявления и взыскания самой задолженности. И что, по сути, дает этот реестр, помогает ли вернуть долг с банкротящегося контрагента.

Что такое реестр кредиторов, и почему кредитору важно в него попасть

Реестр требований, в котором отображаются все долги фирмы. Он является документом, имеющим юридическую силу для законного выполнения требований в пользу кредиторов должником. Практика ведения реестра кредиторов не нова, и успешно используется в разных странах. По своей форме и сути – это список всех долгов, которые имеет банкротящееся юридическое лицо, и, которые не смог самостоятельно выполнить в установленные в договоре сроки. Из-за чего, и инициирована процедура банкротства. Удовлетворение требований кредитороввыполняется по предусмотренной очередности. Такие данные как сумма и очередность требований также фиксируются в реестре.

В реестровом документе по делу банкрота отображается информация о самом кредиторе, наличии подтвержденных обязательств со стороны предприятия. Если отсутствует фиксация в реестре долга, то возможность в будущем вернуть просроченную задолженность, у такого кредитора ничтожно малы. Он не может претендовать и на компенсацию убытков, если эта сумма не зафиксирована в реестре. Вот почему включение в реестр требований кредиторов – обязательная процедура для получения кредитором невыполненного финансового обязательства от банкротящегося юридического лица.

Правила подачи заявки в реестр кредиторов

Чтобы зафиксировать сведения о долге в реестре, следует выполнить определенные требования, связанные с оформлением и подачей заявления. Требования эти установлены процессуальным законодательством. Заявление о включении в реестр требований кредиторов может подать уполномоченный юридическим лицом кредитором представитель. Его полномочия должны быть удостоверены надлежащим образом.

Пакет документов – заявление и приложения, нужно направить в арбитражный суд. Есть основные требования к содержанию заявления кредитора. Так, в заявлении нужно указать полное наименование, адрес и реквизиты предприятия кредитора. Важно не забыть указать номер дела и наименования должника.

Существуют четко определенные сроки для кредитора, придерживаясь которых, он может заявить о включении в реестр требований кредитора к должнику. Срок этот исчисляется со дня размещения в специализированном издании информации о введении наблюдения в процедуре банкротства. Этот срок составляет 30 календарных дней (не рабочих). Для кредитора это важно знать, чтобы не пропустить его, так как он не подлежат восстановлению ни по какому основанию. Даже если причина пропуска весьма уважительная. Почему так важно внести сведения именно в этот срок? После принятия заявлений, назначается первое собрание всех кредиторов, создается комитет. Те, кто успели туда попасть, смогут голосовать и тем самым, влиять на ход проведения процесса банкротства.

Если кредитор не успел подать до этого момента свое заявление претензию к должнику, то для них наступают определенные негативные правовые последствия. Они смогут получить свои деньги только после того, как будет проведен полный расчет с конкурсными кредиторами, сведения о которых имеются в реестре. Соответственно, шансов, что сто-то останется после этих взаиморасчетов, практически нет.

Следует отметить, что попасть в реестр и позже, только уже без возможности брать участие в деле о банкротстве в комитете кредиторов. Закрытие реестра происходит по окончании двух календарных месяцев, со дня признания банкротом, и соответствующей публикации этих сведений. В отношении этого предприятия уже применяется иная процедура, которая называется конкурсное производство. После этого, заявления о внесении требований не принимаются, хотя и рассматриваются в общем порядке.

Кредитор указывает о дате возникновения задолженности, обстоятельствах дела, и какие документы подтверждают невыполненные обязательства. Включение в реестр осуществляется после принятия судом определения. Стоит отметить, что по практике судов высших инстанций, не допускается взыскание задолженности путем подачи иска к юридическому лицу, если он находится на стадии процедуры признания несостоятельности. Такой иск остается судом без рассмотрения.

Порядок взыскания задолженности с банкрота

По нормам, указанным в ФЗ о банкротстве, существует очередность требований к банкротящемуся должнику. Также существуют платежи должника текущие и реестровые. Текущими называются те требования по обязательствам юридического лица, возникновение которых произошло уже после открытия производства в деле о банкротстве. Задолженность, которая возникла по невыполненным должником обязательствам до начала банкротства, называется реестровой.

Пленум ВАС РФ дал свое разъяснение о том, как необходимо применять нормы по вопросу распределения текущих платежей в деле банкротства.

Более подробно о взыскании задолженности вы можете прочитать по ссылке: http://svbankrotstvo.ru/vzyskanie-dolga-cherez-bankrotstvo/

Очередность требований кредиторов

Итак, суд отнес ко внеочередным, срочным текущим платежам такие:

- оплата услуг учреждения банка или другого финучреждения, за проведение операций по расчетным счетам фирмы должника, обслуживание счета;

- судебные издержки;

- выплата гонорара, вознаграждения арбитражному управляющему.

Ко второй очереди текущих платежей, по мнению ВАС, можно отнести долги по выплате работникам зарплаты, пособий, которые возникли у предприятия, после начала процесса признания несостоятельности. В случае, когда задолженность по невыплаченной зарплате и обязательным отчислениям с нее в счет исполнительного производства включена в реестр, такая задолженность считается реестровой задолженностью второй очередности.

Закон устанавливает в отношении текущих платежей пять очередностей. К первой относятся вышеуказанные расходы на оплату вознаграждений, судебных издержек и расчеты за обслуживание банком должника. Ко второй – оплата труда лиц и удержание НДФЛ с их дохода по зарплате, выплата выходных пособий, связанных с увольнением. Далее, третьими по очереди удовлетворяются текущие платежи по оплате деятельности специалистов, привлекаемых по делу для предоставления ими квалифицированной помощи и оценки. В четвертую – оплата коммунальных услуг, эксплуатационные платежи. В пятую очередь – иные текущие платежи, не указанные в четком перечне ст. 134 Закона.

Примечательно, что конкурсный кредитор, имеющий реестровые требования к должнику, не ограничен возможностью иметь к нему также текущие требования по задолженности. Все требования имеют свою, законно установленную очередность, так называемый порядок, по которому происходит выплата.

Какие существуют требования к банкам

В случае банкротства кредитной организации, клиенты, вкладчики также имеют право заявить о внесении требований в реестр. Когда вводится в банк временная администрация, может так случиться, что вкладчика не внесут в реестр кредиторов. Поэтому клиентов банка волнует вопрос, как включить требования в реестр требований кредиторов, еще на этапе нормальной работы. Ведь о банкротстве банка вряд ли они узнают заранее. Сделать это можно, подав заявку конкурсному управляющему. Сведения заносятся в форму или на основании решения суда, или по данным о наличии текущих и депозитных счетов данного клиента.

Таким образом, включение в реестр подтвержденных требований, является необходимым для повышения шанса вернуть свои деньги вкладчику, или кредитору юридического лица, признанного банкротом. Возврат денежных средств при нахождении контрагента на стадии банкротства, крайне важная и сложная процедура. Поэтому, успешно ее пройти можно только заручившись поддержкой профессионалов.

Просмотрите видео о взыскании задолженности через банкротство

Требование кредитора Правовое определение требования кредитора

До 2005 года большинство судов постановляли, что спор относительно части требования кредитора не приводит к «добросовестному спору», который лишал кредитора права добиваться судебной защиты от недобровольного банкротства. Это правило основывалось на заявленном Конгрессе намерении, что Цель ограничения Раздела 303 (b) (1) состояла в том, чтобы «не допустить, чтобы кредиторы использовали принудительное банкротство в качестве клуба для принуждения должника выплатить долги, в отношении которых должник добросовестно имел законную защиту.«Если стоимость обеспечения меньше, чем требование кредитора, конкурсный управляющий может передать ему имущество, и он имеет право участвовать в судебном разбирательстве в пределах своего неоплаченного требования», — заявил Робсон, который выступил в защиту певца «Триллера» Как сообщает Contactmusic, когда он был обвинен в растлении в 2005 году, в иске кредитора утверждал, что он подвергался насилию со стороны покойного певца в течение семи лет с семилетнего возраста. но Уэйд просит суд по наследственным делам разрешить ему подать иск просроченного кредитора.* Законы о мошеннической конверсии и передаче — согласно законодательству Флориды, преобразование должником неиспользованного актива в освобожденный актив является мошенническим преобразованием в отношении кредитора, которое может быть отменено таким кредитором, независимо от того, требует ли кредитор права на актив. возникли до или после преобразования актива, если должник совершил преобразование с намерением воспрепятствовать, задержать или обмануть кредитора «. (8) Соответствующие вопросы заключаются в следующем: 1) Является ли преобразование в Roth IRA «преобразованием», к которому применяется закон Флориды о мошенническом преобразовании, и 2) в отношении требований кредиторов, возникших до и после преобразования Roth IRA, участвовал ли должник в конверсии с фактическим намерением воспрепятствовать, задержать или обмануть таких кредиторов?368-1 (e) (6) (i), требование кредитора к целевой корпорации может представлять собой имущественный интерес, если цель фигурирует в деле о банкротстве, указанном в разделе 11 или аналогичном, или если цель является неплатежеспособной непосредственно перед реорганизацией. Последний день для подачи иска кредитора к фирме — ноябрь. Один член семьи может подарить активы другому члену семьи, который вряд ли будет предметом требования кредитора. Это может привести к налогу на дарение, а также к потере контроля над подаренным активом, а также к экономической выгоде от этого актива.Это увеличивает номинальную стоимость требования торгового кредитора для данного уровня заимствования, тем самым увеличивая «ликвидационный эффект» от каждого доллара торгового кредита. Такая комбинированная структура приоритетов максимизирует социальное благосостояние за счет снижения общей стоимости финансирования для фирмы. активы, переданные для финансирования ФЛП, цель и характер передачи этих активов, применимое законодательство штата, регулирующее товарищества с ограниченной ответственностью, и суд, в который подан иск кредитора, уровень защиты может быть уменьшен или отменен.Более удачный подход — потребовать от предполагаемого кредитора представить доверенному лицу плана доказательства несостоятельности работодателя и особенности требования кредитора. В качестве защиты от ложных требований кредиторов следует также установить льготный период, чтобы позволить работодателю подтвердить свою платежеспособность или опровергнуть требование предполагаемого кредитора до того, как доверительный управляющий будет обязан приостановить платежи. ,Информация о кредиторах, коллекторских агентствах и погашении долга

Обзор

Альберта требует, чтобы все коллекторские агентства, коллекторы, агентства по выплате долга и агенты по выплате долга имели лицензию в соответствии с Законом о защите прав потребителей и Положением о практике взыскания и погашения долга.

Следующие агентства и агенты участвуют в потребительском кредитовании и погашении долгов:

- Кредиторы предоставляют кредиты, ссуды или другие соглашения с потребителями, позволяя потребителям приобретать товары или услуги.

- Коллекторские агентства работают от имени кредиторов, собирая невыплаченные долги или находя должников для других.

- Агентства по выплате долга могут помочь вам провести переговоры с кредиторами, чтобы помочь вам выплатить то, что вы должны.

- Коллекторы наняты или уполномочены коллекторским агентством:

- Взыскание или попытка взыскания долга с должника

- найти должников в провинции Альберта

- действовать от имени должника или иметь дело с должником

- Агенты по погашению долга помогают договариваться или вести переговоры с вашими кредиторами (включая получение от вас денег для передачи вашему кредитору) за вознаграждение.

Агентства несут ответственность за поведение нанятых ими сборщиков или агентов.

Если у вас возникли проблемы с оплатой счетов, как можно скорее свяжитесь со своими кредиторами. Постарайтесь договориться со своими кредиторами до того, как ваш счет будет передан коллекторскому агентству.

Дополнительная информация доступна в следующих информационных листках:

На кого не распространяется законодательство

Законодательство не применяется к предприятиям или лицам, собирающим долги, по которым они являются первоначальным кредитором или владельцем долга, к юристу, который взыскивает долг для клиента, судебному исполнителю или агентству по гражданским делам при аресте ценных бумаг или к людям, работающим в регулярный стаж работы при наличии лицензии в соответствии с Законом о страховании .

Что делают кредиторы

Если вы используете кредит для совершения покупок или оплаты услуг и не можете произвести платеж, ваши кредиторы могут предпринять юридические действия для взыскания причитающихся денег. Распространенные виды кредита:

- кредитные карты

- банковские кредиты

- студенческие ссуды

- Кредиты до зарплаты

- овердрафты на банковский счет

- кредитных линий

- финансовых договоров

Кредитор может нанять коллекторское агентство для взыскания невыплаченных долгов.

Договоры о предоставлении обеспеченного кредита

Некоторые кредиторы просят вас предоставить какой-либо вид обеспечения при подписании кредитного договора. Безопасность, также называемая залогом, — это деньги или товары, которые вы обещаете предоставить кредитору, если вы не выплатите свой долг.

Общие типы безопасности включают:

- сберегательные облигации

- срочные вклады

- имущество, такое как автомобили, мебель или дом

Если кто-то подписал для вас ссуду, его деньги или имущество могут быть обеспечением вашего долга.

Если вы подписываете соглашение о предоставлении обеспеченного кредита и не осуществляете платежи, кредитор имеет законное право наложить арест на обеспечение. Если стоимость обеспечения не покрывает ваш долг, кредитор может также предъявить вам иск о возмещении оставшейся задолженности, включая проценты и расходы. В некоторых случаях суд может также разрешить кредитору удержать вашу заработную плату и ваш банковский счет.

Для получения дополнительной информации о том, что делать, если на вас подали в суд, и как вернуть свою безопасность, см. «Что могут сделать кредиторы, если вы не платите».

Изъятие по обеспеченному контракту

Кредитор должен использовать гражданское правоприменительное агентство для изъятия обеспечения. Судебный исполнитель по гражданским делам, работающий с агентством, произведет арест.

Условные договоры купли-продажи

Условный договор купли-продажи — это особый вид обеспеченного договора. Когда вы покупаете товары по условному договору купли-продажи, кредитор владеет товарами до тех пор, пока вы не выплатите долг в полном объеме. Товар является залогом контракта.

В случае условного договора купли-продажи, если вы не производите платежи в соответствии с договоренностью, кредитор может либо наложить арест на товары, купленные вами по условному договору купли-продажи, либо подать на вас в суд, чтобы вынести судебное решение в отношении суммы вашей задолженности.

Необеспеченные кредитные договоры

С кредитным соглашением без обеспечения вы получаете кредит, не обещая кредитору обеспечения. Например, вы подписываете необеспеченный кредитный договор, когда получаете кредитную карту или ссуду до зарплаты. У вас есть необеспеченное кредитное соглашение с коммунальной компанией, когда они подключают ваш газ, электричество, воду или телефон. У вас также есть необеспеченный договор со стоматологом о стоматологической помощи.

Необеспеченные кредиторы могут подать на вас в суд, если вы не оплачиваете свои счета.